Налоговая политика РФ

В процессе рыночных реформ в России государство смогло решить множество проблем — осуществить либерализацию цен, перейти к более открытой экономике, выйти на стабильный уровень роста ВВП, способствовать развитию негосударственной банковской сферы, реформировать систему налогообложения, создать условия для возникновения финансового и фондового рынки и т.д.

Налоговая система России постоянно находилась в состоянии трансформации. Менялись ставки налогов, условия их взимания, объекты налогообложения, что затрагивало практически все субъекты экономики. Происходившая перестройка налоговой системы влияла не только на экономические условия производства товаров и услуг, но и на доходы граждан, поэтому вопросы налоговой политики всегда остаются актуальными.

Однако очень часто налоговая макроэкономическая политика государства имела ярко выраженную фискальную направленность, что усиливало негативные социальные процессы в обществе.

Реформы, производимые в налоговой сфере, не всегда приводят к ожидаемым макроэкономическим результатам из — за отсутствия четкого представления о последствиях принятия тех или иных налоговых решений. Поэтому механизм регулирования социально — экономических показателей с помощью мер налоговой политики в условиях усиления значения немонетарных факторов нуждается в дополнительном исследовании и теоретическом обосновании.

Любые просчеты и недоработки при принятии налоговых изменений приводят не только к падению уровня доходов государства, но и болезненно отражаются на благосостоянии всех граждан. Поэтому политика в области налогообложения базовых отраслей, в которых наблюдается наибольший рост цен, должна отличаться продуманностью и глубоким пониманием последствий проводимых преобразований, что и отражает актуальность темы.

Цель работы — рассмотреть основные аспекты налоговой политики.

Исходя из цели, в работе поставлены следующие задачи:

1. Определить сущность и функции налогов.

2. Охарактеризовать теории влияния налогов на рыночную экономику.

- Проанализировать налоговую политику РФ.

- Рассмотреть существующие и предложить направления оптимизации налоговой политики с целью повышения ее роли в рыночной экономике.

Теоретической и методологической основой работы послужили работы классиков экономической науки, налогообложения и финансов.

В работе использованы материалы экономической и статистической литературы, тематических материалов периодических изданий.

Контрольная работа «Налоги»

... системе по мере возрастания дохода увеличивается ставка налога. 4) При регрессивном налогообложении семья с ... пущенное в таблице. ВИД НАЛОГОВОЙ СИСТЕМЫ (прогрессивная, регрессивная или пропорциональная) Субъект налога Доход, тыс. руб. Ставка налога, % Вид налоговой ...

Для раскрытия поставленной темы определена следующая структура: работа состоит из введения, двух глав и заключения. Название глав отображает их содержание.

.1 Сущность и функции налогов

Понятие «налог» уходит своими корнями в глубь веков. В нем заключен не только экономический, но и философский смысл.

Налог — элемент общественного бытия. Первые упоминания о налоге можно найти в философских трактатах античных мыслителей. С философской позиции налог представляется общественно необходимым явлением, то есть общественным благом. С его помощью, посредством обобщения части индивидуальных богатств, достигается социальное равновесие меду общественными, корпоративными и личными экономическими интересами, и на этой основе обеспечивается общественный прогресс.

По своей сущности налог представляет собой экономико — правовую категорию. С одной стороны, он есть часть созданного, выраженного в денежной форме, принадлежащего собственнику, которая уплачивается им государством и перераспределяется в общественных интересах, что определяет имущественную и фискально — социальную природу налога. С другой стороны, через категорию налога формируются особые бюджетно — финансовые, публично — правовые отношения между федерацией, ее субъектами и налогоплательщиками. В этом смысле налог является инструментом экономического и межбюджетного регулирования. [8, c. 22].

Законодательное определение налога (сбора, пошлин) впервые в РФ было дано в ст. 2. ФЗ «Об основах налоговой системы Российской Федерации» от 27 декабря 1991 года: «Под налогом, сбором, пошлиной и другим платежом понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определяемых законодательными актами».

По мнению законодателей, налог представляет собой обязательный платеж, взимаемый государством с юридических и физических лиц. Однако это определение не раскрывает существенных правовых признаков налога и не содержит юридических критериев для отличия налогового платежа от неналогового.

Восполняя явные проблемы и неточности законодательства и теории, пытался решить проблему определения налога Конституционный суд РФ, который в своем постановлении от 11.11.1997 №16-П указал, что налоговый платеж — это основанная на законе денежная форма отчуждения собственности с целью обеспечения расходов публичной власти, осуществляемого, в том числе на началах обязательности, безвозвратности, индивидуальной безвозмездности, и обеспечения мерами государственного принуждения.

Таким образом, суд подчеркнул ряд существенных юридических признаков налога, необходимых для понимания его сущности.

Справедливо отмечается авторским коллективом Брызгалина А.В., что представляется очевидным, что решающее значение дефиниция налога приобретает именно в праве, поскольку, во-первых, точное уяснение содержания категории «налог» способствует правильному и единообразному применению норм законодательства, ограничивающих право частной собственности плательщика; во-вторых, понятие налога должно быть одной из отправных точек при подготовке законов, регулирующих порядок установления и взимания налоговых платежей; в-третьих, четкое понимание термина «налог» позволяет определить объем полномочий и компетенцию налоговых органов [5, c. 25].

Учет налогов и налоговых платежей

... налоговая система и налоговые платежи. Предмет исследования – налогообложение предприятия. Цель исследования – рассмотреть налогообложение конкретного предприятия. Выполним следующие задачи в курсовой работе: рассмотрим основные налоги, ... расходам для целей исчисления налога на прибыль относятся суммы ЕСН с учетом налогового вычета (страховых взносов на обязательное пенсионное страхование), а ...

По нашему мнению, определение, отражающим самую глубинную сущность экономической категории «налог», является определение, данное в ст. 8 НК РФ, где под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с физических и юридических, с целью финансирования государства и муниципальных образований.

Налогу с позиции всеобщности свойственны отличительные черты, создающие индивидуальную специфику общественного предназначения. В соответствии с этими признаками и формируется конкретная налоговая система, применительно к условиям базиса надстройки подбираются виды налогов и определяются условия их практического действия.

Основными признаками налога, существующего на поверхности экономической действительности, уже как форма выражения сущности экономической категории, являются следующие [8, c. 24]:

- налог — обязательный денежный платеж, устанавливаемый исходя из экономических реалий, но строго императивно;

- в налоге выражен повсеместный охват дохода, групп граждан, видов деятельности, типов предприятий, отраслей, а также территорий;

- налог, используемый для пополнения доходов бюджета, не должен препятствовать развитию производства на новой структурно — технической основе.

В налоге должны соизмерятся на практике его фискальные и регулирующие «способности».

Последнее свойство налога наиболее значимо, так как оно обеспечивает наибольшую рациональность налогового механизма.

Использование налога на практике подчиняется четким принципам. Их можно разделить на фундаментальные и прикладные или организационно — экономические. Фундаментальные принципы присущи налогу как объективной экономической категории вне зависимости от конкретного пространства и времени.

Фундаментальные принципы существования налога (научно осознанного в процессе налогообложения) были разработаны Адамом Смитом [9, c. 18]:

1. «Подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, сообразно своей относительной платежеспособности, то есть соразмерно доходам, которыми он пользуется под охраной правительства». Это — принцип равенства налогообложения.

2. «Налог, который обязан уплатить каждый, должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому». Это — принцип определенности.

- «Каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика». Это — принцип удобства.

- «Каждый налог должен быть так устроен, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что поступает в кассы государства». Это — принцип дешевизны.

В условиях тоталитарного государства налог утрачивает эти принципы. Налогообложение приобретает одностороннюю фискальную направленность.

Налог становится простой формой субъективистского управления перераспределением созданной стоимости. Такое использование налога преследует единственную цель: за счет максимальной централизации валового национального продукта в руках государства обеспечить экономические устои тоталитарного государства.

Отсюда следует, что вопросы сущности налога как экономической категории не только важны с научной точки зрения, они необходимы и для практики. Поэтому в случае принятия законов о налоговой системе или налогообложения без учета требований экономических законов в реальной жизни происходит утрата налогом своей объективности, то есть его отрыв от экономического базиса. И это непосредственно влияет на экономические интересы граждан, снижая, а зачастую и препятствуя их удовлетворению.

Социальная политика государства, неравенство доходов, кривая Лоренца

... благосостояния и проведения определенной политики доходов. В соответствии с этими функциями в рамках социальной политики следует решить следующие задачи: подготовка и ... доходов от частнопредпринимательской деятельности и личного подсобного хозяйства, величиной выплат из общественных (социальных) фондов потребления, налоговой политикой государства и уровнем инфляции. "Потребительская корзина" и ...

Классификация налогов по территориальному признаку согласно Налоговому кодексу

Виды налогов:

К федеральным налогам и сборам относятся:

- налог на добавленную стоимость (НДС);

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

- налог на добычу полезных ископаемых;

- водный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина.

Этот вид налогов устанавливается федеральным законодательством и является обязательным для уплаты на всей территории государства.

К региональным налогам относятся:

- налог на имущество организаций;

- налог на игорный бизнес;

- транспортный налог.

Региональные налоги устанавливает помимо федерального, еще и региональное законодательство, то есть законодательство каждого конкретного субъекта федерации. Такие налоги обязательны для уплаты только на территории соответствующего региона. При этом налоговые ставки, порядок и сроки уплаты налогов определяет региональное законодательство. Например, в г. Москве установлены следующие виды налогов: земельный (в отношении земель сельскохозяйственного назначения, земель, занятых автостоянками, гаражами, жилыми помещениями и прочих земель), налог на имущество организаций, единый налог на вмененный доход для предпринимательской деятельности по распространению наружной рекламы с использованием рекламных конструкций, транспортный налог и др.)

К местным налогам относятся:

- земельный налог;

- налог на имущество физических лиц.

Порядок и сроки уплаты таких налогов определяются правовыми актами органов муниципальных образований, то есть органов местного самоуправления о налогах и обязательны к уплате на территориях соответствующих муниципальных образований.

Налоги по способу взимания бывают прямыми и косвенными .

Прямые налоги взимаются государством непосредственно с доходов и имущества налогоплательщиков. Объектом налога выступает доход (зарплата, прибыль, процент и т.п.) и стоимость имущества налогоплательщиков.

Косвенные налоги устанавливаются в виде надбавок к цене товаров или тарифов на услуги (акцизы, НДС, таможенные пошлины, налог с продаж).

Эти налоги начисляются предприятию для того, чтобы оно удерживало их с других налогоплательщиков.

В зависимости от характера ставок различают регрессивные, пропорциональные и прогрессивные налоги.

Прогрессивный налог — это налог, который возрастает быстрее, чем прирастает доход.

Регрессивный налог характеризуется взиманием более высокого процента с низких доходов и меньшего процента с высоких доходов. Это такой налог, который возрастает медленнее, чем доход. Косвенные налоги чаще всего регрессивные.

Водного налога в налоговую систему рф основные положения водного налога

... значения и сущности водного налога, порядка исчисления и уплаты водного налога, составления и подачи отчетности по водному налогу. Предметом данной работы является водный налог. Объектом является налоговая ... водный налог. Целью работы является изучение водного налога и методов его взимания. Данная тема актуальна, так как данный налог позволяет рационально использовать водные пространства и водные ...

Пропорциональный налог — это, когда применяется единая ставка для доходов любой величины. Пропорциональный налог может оказаться регрессивным: если из реально получаемых доходов вычесть обязательные затраты, останется дискреционный доход, который может вырасти или уменьшиться после введения новых налогов.

Аккордные и подоходные.

Также принято различать аккордные и подоходные налоги. Первые государство устанавливает вне зависимости от уровня дохода экономического агента.

Под последними же подразумевают налоги, составляющие какой-то определённый процент от дохода. Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Одни авторы называют лишь одну экономическую функцию налогов, выделяя две ее главные составляющие, фискальную и регулирующую. Лазарев В. называет еще стимулирующую функцию налогов, подразумевая под ней воздействие государства на процессы воспроизводства посредством налоговых льгот, различных вычетов, отсрочек и рассрочек налоговых кредитов и преференций, призванных стимулировать хозяйственную активность налогоплательщиков. Некоторый авторы выделяют политическую функцию налогов, обосновывая свою точку зрения тем, что налоги влияют на социальную структуру общества в целом и имеют значение в качестве контрольного института.

Нехайчик В.К. выделяет три функции: фискальную, социальную, регулирующую.

Абрамов М.Д. называет восемь функций налогов [2, c. 29]:

1. реализация конституционных основ налогового федерализма установлением совместной налоговой компетенции Федерации и ее субъектов (конституционная);

2. создание общего налогового режима в интересах формирования единого рынка (координирующая);

- обеспечение доходов бюджетов разного уровня (фискальная);

- регулирование через систему налоговых льгот и налоговых санкций производственной и социальной активности (стимулирующая);

- координация и контроль финансовой деятельности с использованием госорганами налоговых методов (контрольная);

- влияние налоговых отношение на возникновение условий для согласования и взаимодействия различных финансовых и правовых сфер в интересах развития современного права в сфере экономики и финансов (межотраслевая);

- формирование системы норм налогового законодательства и его кодификация (правовая);

- защита национальных экономических интересов регулированием таможенных и валютных обязательных платежей, специальным налоговым режимом иностранных инвестиций, обеспечивающих внешнеэкономическую безопасность государства (внешнеэкономическая).

Обобщая точки зрения различных авторов и дополняя их, можно отметить, что налогам присущи следующие функции:

- фискальная — проявляется в обеспечении государства финансовыми ресурсами, необходимыми для осуществления его деятельности;

- регулирующая — осуществляется в двух направлениях: регулирование рыночных, товарно-денежных отношений и регулирование развития народного хозяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующим в обществе, является закон стоимости;

- стимулирующая — с помощью этой функции государство стимулирует технический прогресс и социально — экономическую деятельность приоритетных для государства направлений, увеличивает число рабочих мест;

- распределительная — с помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции, капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат;

— контрольная функция — способствует количественному и качественному отражению хода распределительного процесса, позволяет контролировать полноту и своевременность налоговых поступлений в бюджет и, в конечном счете, позволяет определить необходимость реформирования налоговой системы.

Налоги и налоговая система Республики Казахстан

... налогов, полнотой и своевременностью их внесения в бюджет. Система налоговых органов РК включает: уполномоченный государственный орган – главный налоговый комитет РК; межрегиональные налоговые комитеты; налоговые комитеты по областям, городам Астана и Алматы; межрайонные налоговые комитеты; налоговые комитеты ... В условиях рыночной экономики страны налоговая система должна соответствовать ...

.2 Теории влияния налогов на рыночную экономику

налоговый экономика реформирование рыночный

В конце XVII в. многие государства Европы испытывали острую нужду в стабильных источниках доходов, и это обстоятельство активизирует финансовую мысль. Появляются труды знаменитых английских философов и экономистов Т. Гоббса и Д. Локка, в которых особое внимание уделяется налогам.

Буржуазные государства практически не имели какой-либо приносящей доходы собственности, не имели возможности продавать должности. В то же время им необходимо было создавать и содержать достаточно громоздкий аппарат управления. Поэтому возникла потребность в регламентации налоговых платежей государством и контроле над действиями правительства со стороны общества в лице его представителей в парламенте. Начиная с А. Смита, многочисленные теоретики уже не отрицают налоги как форму изъятия, а, наоборот, признают ее как одну из самых приемлемых для капиталистической системы. И на протяжении почти 150 лет проблемы налогообложения находятся в центре внимания крупнейших ученых Запада и России [3, c. 158].

При веем разнообразии рассматриваемых аспектов проблемы и анализируемых временных периодов во всех этих трудах прослеживается подход к экономической сущности налога как к единственному регулятору, поскольку любая величина налогового изъятия не могла быть нейтральной, она либо ослабляла воспроизводственные функции частных хозяйств, либо увеличивала. Поэтому так важно было теоретически обосновать объемы и сроки налогообложения, сферы изъятия (доходы, рента, потребление), подсчитать издержки, правильно выбрать объекты обложения, оценить их и установить ставки налогов.

Приверженцы кейнсианства предлагали «жесткую налоговую политику», предусматривающую «систему повышенного налогообложения крупных доходов и наследства и льготного обложения низких доходов, стимулируя склонность к сбережениям». Дж. Кейнс считал, что именно такая политика отвечает одновременно двум основным требованиям: экономической целесообразности и социальной справедливости, так как сглаживает несправедливое распределение богатства и доходов и одновременно благоприятствует росту капитала.

В истории экономических учений этап 1940 — первой половины 1970-х гг. принято именовать «веком кейнсианства», имея в виду, что данное направление играло доминирующую роль в академических и правительственных кругах экономически развитых капиталистических стран. Но для основной модели Дж. Кейнса характерна статичность, когда все экономические процессы рассматриваются в рамках краткосрочного периода, а размеры производства не изменяются во времени.

Функции следователя при расследовании налоговых преступлений

... возбуждении уголовного дела по налоговому преступлению нельзя исключать случаи, когда сумма неуплаченных налогов в процессе доследственной ... или изменением обстановки на стадии предварительного расследования. При вынесении решения о возбуждении уголовного ... особенностей регистрации материалов в МВД РФ (у ФСЭНП МВД РФ пока нет отдельной от других подразделений Книги учета сообщений о преступлениях) ...

С середины 1970-х гг. инфляция, спровоцированная наряду с другими причинами повышенным вниманием правительств к увеличению совокупного спроса через непроизводительные бюджетные расходы, стала постоянным параметром макроэкономической динамики. Период 1970-х гг. явился временем «второго кризиса экономической теории» Запада ХХ в, под которым прежде всего подразумевают кризис кейнсианства как генеральной концепции государственного воздействия на экономику через совокупный спрос и приоритет налогово-бюджетной политики с акцентом на политику дефицитного финансирования. Выдвигаются требования сбалансированности бюджета путем резкого сокращения социальных программ, доли ВВП, перераспределяемой через бюджет, умеренных налогов. На этой волне, усилиями главным образом экономистов США, формируется теория экономики предложения.

Ее сторонники, так называемые сэплайсайдеры, представляют неоклассическую экономическую теорию на базе теории предельной эффективности факторов производства и своевременного монетаризма. Приверженцы экономики предложения выступают за самостоятельную, независимую от денежной, бюджетную политику, ибо твердо уверены в высокой эффективности налогового регулирования экономики.

После кейнсианских «провалов» ее сторонники сумели достаточно убедительно ответить на поставленные хозяйственной практикой вопросы и предложить конструктивные варианты решения многих проблем западной экономики 1970-х гг. По их мнению, такие формы государственного вмешательства в экономику, как кейнсианское антициклическое регулирование, бюджетное перераспределение доходов, подавление инфляции и т.д. признаются вредными, расстраивающими механизмы рынка и порождающими хозяйственные трудности.

Центральное место в концепции принадлежит проблеме сбережений, недостаток которых обусловлен несовершенством налоговой системы, уменьшением реальных доходов, остающихся после налогообложения, когда начинает действовать механизм сокращения личных сбережений. Если же наряду с непомерно высоким налогообложением прибыли имеет место инфляция, то вероятность снижения дивидендов существенно возрастает, что побуждает акционеров воздерживаться от инвестиций. В том же направлении действует и дополнительный инфляционный налог, равный обычному налогу, умноженному на темп инфляции [7, c. 30].

Новые концепции безработицы, инфляции и экономической динамики образуют теоретический фундамент, на котором основывается неоконсервативный проект реформы государственного регулирования экономики. В качестве основного ее направления рассматривается радикальная реформа системы налогообложения в сторону значительного уменьшения предельных налоговых ставок. Предусматривается, что это снижение должно быть дифференцированным, пропорционально его предельной эффективности. Предлагается в большей степени сократить те виды налогов, которые дают максимально предельную отдачу с точки зрения роста накопления капитала и занятости. В первую очередь, это относится к налогам на доходы от капиталовложения. Существенная роль отводилась так же реформе налогообложения лиц с высокими доходами, так как их отличает большая склонность к сбережениям.

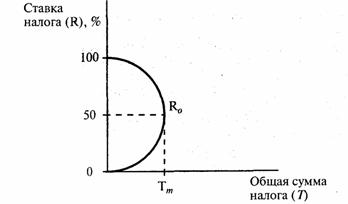

В снижении налоговых ставок неоконсерваторы видят магистральный путь к решению многих проблем современной экономики. Досрочным последствием снижения налоговых ставок должен стать не рост бюджетного дефицита, а его сокращение. Эти закономерности были математически исследованы, и результат известен в мировой экономической науке как эффект А. Лаффера (рис. 1)

Рисунок 1 — Эффект Лаффера

Кривая отражает взаимосвязь между величиной ставки налогов и объемом поступления их в государственный бюджет. При повышении ставки доходы государства за счет налогов сначала увеличиваются, но только до определенной границы (точки R), после чего повышение налоговой ставки уменьшает налоговые поступления до точки Т.

Высокие налоги снижают стимулы производства и уменьшают налоговые доходы государства. Вместе с тем кривая не дает точного ответа, при какой ставке налогов их поступления максимальны, так как она различна для разных стран и зависит от многих факторов: размера и структуры государственного сектора, налоговой политики и т.д.

Современная западная экономическая мысль представлена несколькими крупными школами, каждая из которых имеет ряд направлений. Некоторые из них базируются непосредственно на основных постулатах кейнсианства, другие им противоречат. Но при всей противоположности взглядов, практически все представители современных научных школ признают, что развитые государства функционируют в условиях смешанной экономики, требующей государственного регулирования.

В последнее двадцатилетие формируется и в настоящее время развивается относительно новая наука — экономика общественного сектора., представляющая несколько иную, чем прежде, систему взглядов на роль государства и теорию государственных финансов.

В теории экономики общественного сектора в ее понимании роли и назначения государства соответственно серьезно скорректированы взгляды на роль конкретных финансовых институтов. В этой связи, например, налоги рассматриваются не как способ мобилизации средств на содержание неких неэкономических структур, а, скорее, в качестве формы, которую приобретают затраты на производство разнообразных общественных благ, поставляемых государством своим гражданам. Предполагается, что государство и его органы, подобно другим производителям товаров и услуг, должны получать ресурсы лишь постольку, поскольку им удается продемонстрировать потребителям (налогоплательщикам) свою способность удовлетворять их запросы лучше потенциальных конкурентов.

Кроме того, за потребителями остается бесспорное право добиваться минимизации своих затрат (налогов), т.е. налицо требование ощутимой возвратности налогов как в масштабах общества, так и для каждого налогоплательщика. И единственным смыслом и оправданием налогов в демократическом обществе считаются максимальное удовлетворение спроса налогоплательщиков на общественные блага и признание его гражданами принципов перераспределения доходов. Выделяют два основных принципа дифференциации налогов: принцип получаемых выгод и принцип платежеспособности. Первому отвечают различия в величине налогового бремени в соответствии с различными в полезности действий государства для разных налогоплательщиков. Второй принцип предполагает соразмерность налогообложения, но не субъективность данности, а объективной способности отдельных плательщиков нести налоговое бремя. На практике этот принцип трудно заменить каким-либо другим [10, c. 169].

Какой бы конкретный принцип ни был положен в основу относительного равенства налоговых обязательств, «демократическое» налогообложение предусматривает, во-первых, равенство по горизонтали и, во-вторых, равенство по вертикали. Первое — это непосредственное равенство обязательств для всех лиц, находящихся в одинаковом положении с точки зрения принятых принципов; второе — соответствие дифференциации налоговых обязательств различиям в их положении. Оба принципа, по сути, выражают идею запрета на дискриминацию в налогообложении.

После выбора принципов налогообложения в целом и расчета необходимой суммы следует сформировать общую структуру системы, т.е. выбрать конкретные виды налогов и рассчитать по ним ставки. Такие расчеты осуществляются на базе анализа воздействия налогов на рыночное поведение производителей и потребителей, что позволяет выявить искажающее влияние налогов и, правильно подбирая их характеристики, добиться относительного уменьшения нежелательных искажений.

Приверженцы теории экономики общественного сектора большое внимание уделяют обеспечению возможности общественного контроля за формированием и результатами действия налоговой системы, анализируют различные варианты как перемещения налогов, так и экономические результаты избыточного налогового бремени. Последние представляет собой денежный эквивалент потерь полезности, которые вызываются эффектом замещения, обусловленным налогообложением. Эффект замещения выражает деформирующее воздействие налога, отрицательным результатом которого является искажение соотношения цен, на основе которых осуществляется перераспределение ресурсов.

Для обеспечения процесса постоянного поступательного экономического развития и успешного преодоления кризисных явлений правительство каждой страны использует арсенал методов, имеющихся в системе государственного воздействия на экономику, в соответствии с принятой теоретической концепцией регулирования экономики и выбранной моделью экономического развития.

Необходимо отметить, что в послевоенный период истории действовали три основных модели экономического развития, каждая из которых отводила свое место системе государственного регулирования экономики и роли налогов и налоговой политики в этом процессе.

Первая из них — «либеральная» модель. Объем налоговых изъятий устанавливается на том минимальном уровне, который способен обеспечить государство финансовыми ресурсами, достаточными для выполнения присущих ему функций.

Вторая модель — «планово — административная экономика». В данной модели экономического развития значение налоговой политики минимально, поскольку государство не решало вопрос распределения прибыли предприятия между собой, с одной стороны, и собственниками предприятия, управляющими и работниками предприятия — с другой. Государство изымало в бюджет основную часть прибыли юридического лица, за исключением той ее индивидуальной части, которая считалась нормативно необходимой для финансирования развития субъекта хозяйствования согласно утвержденному государственному плану.

Третья модель — это условно называемая модель «стратегии ускоренного развития». Для налоговой политики, которую применяют страны, исповедующие стратегию ускоренного развития, характерно большое количество целевых налоговых льгот, которые призваны повысить эффективность политики государственного влияния на экономику. Кроме того, основная тяжесть налогового бремени перенесена посредством прогрессивной шкалы подоходного налога с корпораций на физических лиц. Таким образом, очевидно, что роль налоговой политики в государственном регулировании экономики в странах модели «ускоренного экономического развития» достаточно высока.

Все эти три модели сходны в одном — даже в странах, экономическая политика которых исповедует либерализм, существуют государственное регулирование экономики и налоговая политика как его составная часть.

Приход к власти различных политических партий, имеющих различные взгляды на налогообложение и государственное вмешательство в управление экономикой, может повлиять на ход экономического развития либо путем предоставления частному бизнесу больших свобод, нежели ранее, или же посредством интенсификации государственных интервенций.

Следует учитывать тот факт, что сущность налоговой политики каждой страны определяется различными факторами, такими как общенациональные цели государства, соотношение между различными формами собственности, политический строй. Концепцию построения национальной экономики и национальную налоговую политику разрабатывают государственные органы власти и управления, то есть стоящие в настоящее время у власти политические силы.

Условно выделяют три возможных типа налоговой политики:

Первый тип — высокий уровень налогообложения, то есть политика, характеризующаяся максимальным увеличением налогового бремени. При этом пути неизбежно возникновение ситуации, когда повышение уровня налогообложения не сопровождается приростом поступлений в бюджеты различных уровней.

Второй тип — низкое налоговое бремя, когда государство максимально учитывает не только собственные фискальные интересы, но и интересы налогоплательщика. Такая политика способствует скорейшему развитию экономики, особенного ее реального сектора, поскольку обеспечивает наиболее благоприятный налоговый и инвестиционный климат. Налоговое бремя на субъекты предпринимательства существенно смягчено, но государственные социальные программы значительно урезаны, так как бюджетные доходы сокращаются.

Трети тип — налоговая политика с достаточно существенным уровнем налогообложения как для корпораций, так и для физических лиц, который компенсируется для граждан страны высоким уровнем социальной защиты, существованием множества государственных социальных гарантий и программ.

На практике налоговая политика осуществляется через налоговый механизм. Государство придает этому механизму юридическую форму посредством налогового законодательства. Для поддержания высокой эффективности государственной налоговой политики необходимо поддерживать определенные пропорции между прямыми и косвенными налогами с учетом спецификации конкретной страны.

2.1 Анализ налоговой политики РФ

Основными направлениями налоговой политики на 2011 год и плановый период 2012 и 2013 годов предусматривалось внесение изменений в законодательство о налогах и сборах по следующим направлениям:

- Налоговое стимулирование инновационной деятельности.

- Налог на прибыль организаций.

- Налог на добавленную стоимость.

- Акцизное обложение.

- Введение налога на недвижимость.

- Налогообложение имущества (в том числе земельных участков).

- Налог на добычу полезных ископаемых.

- Водный налог.

- Налогообложение в рамках специальных налоговых режимов.

- Налоговое администрирование.

- Упрощение администрирования налогообложения физических лиц.

- Международное сотрудничество, интеграция в международные организации и соглашения, информационный обмен.

Федеральным законом от 24 июля 2009 года №212 — ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды медицинского страхования» (в ред. от 28 декабря 2010 года.) были установлены пониженные тарифы страховых взносов для ряда организаций.

Выпадающие доходы государственных внебюджетных фондов в связи с применением пониженных тарифов страховых взносов компенсируются за счет межбюджетных трансфертов, предоставляемых из федерального бюджета.

В целях создания механизма администрирования налоговыми органами расходов на НИОКР по перечню, установленному Правительством РФ, учитываемых в размере фактических затрат с коэффициентом 1,5, предусматривается, что налогоплательщики, использующие указанный порядок учета расходов, должны будут представлять в налоговый орган отчет о выполненных НИОКР, оформленный в соответствии требованиям, установленными национальным стандартом.

В целях равномерного учета расходов на НИОКР налогоплательщику предоставляется право формировать в налоговом учете резервов предстоящих расходов на НИОКР. При этом предусматривается, что налогоплательщик на основании разработанных и утвержденных им программ самостоятельно принимает решение о создании резервов, отражая соответствующее решение в учетной политике для целей налогообложения. При этом расходы налогоплательщика, осуществляемые им при реализации указанных программ, производятся за счет такого резерва.

В рамках совершенствования администрирования налога на добавленную стоимость Государственной Думой одобрен во втором чтении внесенный Правительством РФ проект федерального закона «О внесении изменений в главу 21 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации», который, в частности, предусматривает сокращение перечня документов, необходимых для подтверждения правомерности применения нулевой ставки НДС при экспортных операциях.

Законопроект предусматривает исключение из данного перечня документы, подтверждающие фактическое поступление выручки от реализации товаров (работ, услуг) на счет налогоплательщика в российском банке.

Федеральным законом от 27 июля 2010 г. №229 — ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации, а также о признании утратившим силу отдельных законодательных актов Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования» обеспечено широкое использование электронных документов при взаимодействии налоговых органов с налогоплательщиками, налоговых органов с иными участниками налоговых отношений, а так же налогоплательщиков между собой при выставлении счетов — фактур по налогу на добавленную стоимость.

Последовательно реализуются меры налоговой политики, направленные на упрощение процедур учета в налоговых органах организаций и физический лиц, совершенствование порядка проведения и оформления результатов налоговых проверок, вводятся дополнительные гарантии защиты прав налогоплательщиков.

В частности, В Кодексе закреплено право налогоплательщика знакомится с материалами дополнительных мероприятий налогового контроля.

Принят федеральный закон от 7 июня 2011 г. №132 — ФЗ «О внесении изменений в статью 95 части первой, часть вторую Налогового кодекса РФ в части формирования благоприятных налоговых условий для инновационной деятельности и статью 5 Федерального закона «О внесении изменений в часть вторую Налогового кодекса РФ и отдельные законодательные акты Российской Федерации».

Указанный закон вводит налоговую льготу по налогу на имущество в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, вновь вводимых объектов, имеющих высокий класс энергетической эффективности — в течении трех лет со дня постановки на учет указанного имущества.

Федеральным законом от 27 июля 2010 г. №229 — ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса РФ и некоторые другие законодательные акты РФ, а также о признании утратившим силу отдельных законодательных Российской Федерации в связи с урегулированием задолженности по уплате налогов, пеней и штрафов и некоторых иных вопросов налогового администрирования» внесены изменения в порядок предоставления отсрочки (рассрочки) по уплате налога, инвестиционного налогового кредита. Положения Кодекса об отсрочке (рассрочке) по уплате налога распространенны на пени и штрафы.

Отсрочка (рассрочка) может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникает в течение срока, на который предоставляется отсрочка (рассрочка).

Увеличенная сумма инвестиционного налогового кредита с 30 до 100 процентов стоимости приобретенного заитерисованной организацией оборудования, используемого для проведения научно — исследовательских или опытно — конструкторских работ либо технического перевооружения собственного производства.

Федеральным законом от 28 декабря 2010 г. №395 — ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ и отдельные законодательные акты Российской Федерации» для организаций, осуществляющих образовательную или медицинскую деятельность, удовлетворяющих предусмотренным Кодексом критериям, ставка налога на прибыль установлена в размере 0 процентов. Указанные положения применяются с 1 января 2011 года до января 2020 года.

Данная мера должна способствовать поддержке организаций, осуществляющих деятельность в областях образования и здравоохранения, за счет направления средств, сэкономленных в результате применения нулевой налоговой ставке, на развитие собственной деятельности.

В связи с созданием технопарка «Сколково» приняты специальные меры, связанные с налогообложением прибыли инновационных компаний, получивших статус участника проекта по осуществления исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28 сентября 2010 г. №244 — ФЗ «Об инновационном центре «Сколково».

В частности, согласно внесенным в главу 25 Кодекса изменениям, участники проекта получили возможность использования освобождения от уплаты налога на прибыль организации в течении 10 лет с момента регистрации в качестве участника проекта при условий, что размер выручки от реализации товаров (работ, услуг) такого участника не превышает 1 млрд. руб. в год.

При превышении предельного размера выручки в размере 1 млрд. руб. в год участник проекта получает право на применение ставки 0% при налогообложении прибыли в размере, не превышающем 300 млн. руб. нарастающим итогом с момента применения указанной ставки.

Дополнительные меры налогового стимулирования инновационной деятельности реализованы Федеральным законом от 28 декабря 2010 г. №395 — ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ и отдельные законодательные акты Российской Федерации». В соответствии с указанным Федеральным законом с 1 января 2011 года предусмотрена возможность списания в налоговом учете стоимости нематериальных активов инновационной направленности в течении трех лет через механизм амортизации.

Указанным Федеральным законом также предусмотрено освобождение от налога на прибыль организаций и налога на доходы физических лиц доходов, полученных при реализации приобретенных начиная с 1 января 2011 года долей, а также акций российских организаций, не обращающихся на рынке ценных бумаг, и акций российских организаций, обращающихся на организованном рынке ценных бумаг и являющихся акциями высокотехнологичного сектора экономики, при условии, что на дату реализации иного выбытия таких долей они непрерывно находились в собственности налогоплательщика более 5 лет.

К мера поддержки модернизации можно отнести изменения, внесенные Федеральным законом от 27 ноября 2010 г. №308 — ФЗ в главу «Налог на имущество организаций» Кодекса. Указанным законом предусмотрено уменьшение налоговой базы на сумму законченных капитальных вложений на строительство, реконструкцию или модернизацию вводимых, реконструируемых или модернизируемых судоходных гидротехнических сооружений, расположенных на внутренних водных путях Российской Федерации, портовых гидротехнических сооружений, сооружений инфраструктуры воздушного транспорта, учтенных в балансовой стоимости данных объектов.

В соответствии с принятыми решениями были внесены следующие изменения в части порядка исчисления и уплаты налога на прибыль организаций:

- в два раза (с 20 000 до 40 000 руб.) увеличена первоначальная стоимость объекта для признания его основным средством или амортизируемым имуществом;

- с 2011 года организация может перейти на уплату квартальных авансовых платежей, если доходы от реализации за предыдущие четыре квартала не превышали в среднем 10 млн.

руб. за каждый квартал (ранее — 3 млн. руб.);

— с 1 января 2011 года убытки от использования объектов обслуживающих производство и хозяйств признаются в размере фактических затрат при аналогичности условий деятельности налогоплательщика и специализированных организаций, для которых такая деятельность является основной. Ограничение указанных расходов нормативами, утвержденными органами исполнительной власти субъекта Российской Федерации, отменено.

В соответствии Планом реализации комплекса мер по повышению эффективности регулирования рынка алкогольной и спиртосодержащей продукции и производства этилового спирта, в 2010 году было произведено увеличение ставок акцизов на период 2011-2013 годов. В соответствии с принятыми решениями наиболее существенно возросли ставки на нефтепродукты, а так же на табачную продукцию.

Кроме того, с 1 января 2011 года с целью стимулирования повышения качества нефтепродуктов введена дифференциация ставок акцизов по классам автомобильного бензина и дизельного топлива по принципу снижения ставок по мере повышения класса указанных нефтепродуктов.

В рамках выполнения Плана реализации мероприятий, обеспечивающих введение на территории Российской Федерации местного налога га недвижимость, формируется нормативная правовая база, необходимая для проведения кадастровой оценки объектов недвижимости.

В Кемеровской, Тверской, Калужской областях и в Республике Татарстан протестированы Методические рекомендации по определению кадастровой стоимости объектов недвижимости нежилого фонда для целей налогообложения, утвержденные приказом Минэкономразвития России.

В октябре 2010 года подписан протокол к российско — кипрскому соглашению об избежании двойного налогообложения.

Новые положения, вводимые в соглашение протоколом, позволят российским налоговым органам повысить эффективность обмена информацией с кипрскими налоговыми органами, в том числе сведениями о реальных получателях доходов в виде дивидендов, процентов и роялти от источников в Российской Федерации, а также более эффективно противодействовать использованию соглашения в неблаговидных целях налоговыми резидентами России, Кипра и третьих

Также подписано российско — латвийское соглашение об избежании двойного налогообложения, положения которого позволит устранить двойное налогообложение российских организаций и физических лиц от источников в Латвии, а также наладить эффективный информационный обмен с налоговыми органами Латвии и противодействовать злоупотреблениями в налоговой области.

Завершены аналогичные переговоры с Белоруссией, Люксембургом, Швейцарией, а так же КНР, продолжаются переговоры с Австрией, Казахстаном, Финляндией.

При обсуждении налоговой политики важным является вопрос о действующем уровне налоговой нагрузки в российской экономике, а также о том, насколько налоговая нагрузка в России сопоставима с аналогичными показателями в различных странах, является ли она высокой или низкой.

В таблице 1 приведены данные о величине и структуре доходов расширенного правительства Российской Федерации в 2005-2010 годах.

Таблица 1 — Доходы бюджета расширенного правительства РФ в 2005-2010 годах. (% ВВП)

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

|

|

Доходы всего |

39,7 |

39,5 |

39,9 |

38,8 |

35,1 |

35,3 |

|

Налоговые доходы и платежи |

36,5 |

36,1 |

36,2 |

36,2 |

31,0 |

31,7 |

|

Налог на прибыль организаций |

6,2 |

6,2 |

6,5 |

6,1 |

3,3 |

4,0 |

|

Налог на доходы физических лиц |

3,3 |

3,5 |

3,8 |

4,0 |

4,3 |

4,0 |

|

Налог на добавленную стоимость |

6,8 |

5,6 |

5,2 |

5,3 |

5,6 |

|

|

Акцизы |

1,2 |

1,1 |

0,9 |

0,8 |

0,9 |

1,1 |

|

Таможенные пошлины |

7,5 |

8,3 |

7,0 |

8,4 |

6,5 |

6,4 |

|

Налог на добычу полезных ископаемых |

4,2 |

4,3 |

3,6 |

4,1 |

2,7 |

3,2 |

|

Единый социальный налог |

5,5 |

5,4 |

5,6 |

5,5 |

5,9 |

5,2 |

|

Прочие налоги и сборы |

1,9 |

1,9 |

2,0 |

1,9 |

2,2 |

2,2 |

Из представленных данных видно, что величина налоговых доходов на протяжении последних шести лет существенно снизилась — с 36,5% ВВП в 2005 году до 31,7% ВВП по итогам 2010 года.

При этом по-прежнему существенную долю доходов бюджета продолжают составлять доходы, получаемые от обложения налогами и пошлинами добычи и экспорта нефти и нефтепродуктов.

По оперативным данным Федеральной налоговой службы, в консолидированный бюджет Российской Федерации в январе-октябре 2011 г. поступило налогов, сборов и иных обязательных платежей, администрируемых ФНС России, на сумму 8083,9 млрд. рублей, что на 28,3% больше, чем за соответствующий период предыдущего года. В октябре 2011 г. поступления в консолидированный бюджет составили 884,4 млрд. рублей и увеличились по сравнению с предыдущим месяцем на 16,7% [10].

Основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в январе-октябре 2011 г. обеспечили поступления налога на прибыль организаций — 24,3%, налога на добычу полезных ископаемых — 20,6%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, ввозимые из Республики Беларусь и Республики Казахстан — 19,3%, налога на доходы физических лиц — 19,0% [10].

В январе-октябре 2011 г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 7252,3 млрд. рублей (89,7% от общей суммы налоговых доходов), региональных — 484,9 млрд. рублей (6,0%), местных — 111,3 млрд. рублей (1,4%), налогов со специальным налоговым режимом — 231,8 млрд. рублей (2,9%) [10].

Поступление налога на прибыль организаций в консолидированный бюджет Российской Федерации в январе-октябре 2011 г. составило 1966,4 млрд. рублей и увеличилось по сравнению с соответствующим периодом предыдущего года на 32,4%. В общей сумме поступлений по данному налогу в январе-октябре 2011 г. доля налога на прибыль организаций, зачисляемого в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам, снизилась по сравнению с соответствующим периодом предыдущего года на 0,2 процентного пункта и составила 95,1%; доля налога с доходов, полученных в виде дивидендов увеличилась на 0,2 процентного пункта и составила 3,9%. В октябре 2011 г. поступление налога на прибыль организаций составило 193,9 млрд. рублей и увеличилось по сравнению с предыдущим месяцем на 26,7%.

В январе-октябре 2011 г. в консолидированный бюджет Российской Федерации (консолидированные бюджеты субъектов Российской Федерации) поступило 1534,2 млрд. рублей налога на доходы физических лиц, что на 10,9% больше, чем за соответствующий период предыдущего года. В октябре 2011 г. поступление налога на доходы физических лиц составило 156,3 млрд. рублей, что на 3,5% больше, чем в предыдущем месяце [10].

В январе-октябре 2011 г. в консолидированный бюджет Российской Федерации поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации, на сумму 502,1 млрд. рублей, что на 37,4% больше по сравнению с соответствующим периодом предыдущего года. Основную часть поступлений (94,1%) обеспечили акцизы на табачную продукцию, автомобильный бензин, дизельное топливо, пиво, алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин).

В октябре 2011 г. поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации, на сумму 52,8 млрд. рублей, что на 8,0% меньше по сравнению с предыдущим месяцем [10].

По оперативным данным Федеральной налоговой службы, задолженность по налогам и сборам, учитываемая с момента ее возникновения (без учета задолженности по единому социальному налогу, уплате пеней и налоговых санкций), в консолидированный бюджет Российской Федерации на 1 ноября 2011 г. составила 697,4 млрд. рублей. По сравнению с 1 января 2011 г. она сократилась на 0,9%, в том числе по налогу на добычу полезных ископаемых — на 70,2%, налогу на прибыль организаций — на 4,5%, налогу на добавленную стоимость — на 0,7%. Увеличилась задолженность по акцизам в целом на 6,2%.

Задолженность по уплате пеней и налоговых санкций (штрафов) на 1 ноября 2011 г. составила 360,2 млрд. рублей и сократилась по сравнению с 1 января 2011 г. на 8,8%.

Недоимка по налоговым платежам на 1 ноября 2011 г. составила 306,2 млрд. рублей (43,9% от общей задолженности).

По сравнению с 1 января 2011 г. она сократилась на 2,6%, в том числе по налогу на прибыль организаций — на 33,9%. Увеличилась недоимка по налогу на добычу полезных ископаемых на 35,8%, акцизам в целом — на 15,9%, налогу на добавленную стоимость — на 7,4%.

Урегулированная задолженность на 1 ноября 2011 г. составила 384,8 млрд. рублей (55,2% от общей задолженности).

По сравнению с 1 января 2011 г. она увеличилась на 1,9%. Основная часть урегулированной задолженности приходится на задолженность, приостановленную к взысканию в связи с введением процедур банкротства — 214,4 млрд. рублей (55,7%) и задолженность, взыскиваемую судебными приставами — 113,8 млрд. рублей (29,6%).

В 2011 г. и среднесрочной перспективе должно быть обеспечено решение семи основных проблем в области налоговой политики:

) введение в действие начиная с 2012 г. новых правил регулирования трансфертного ценообразования в налоговых целях, предоставление возможности крупным холдингам исчислять и уплачивать налог на прибыль организаций в целом по консолидированной налоговой базе холдинга (ввести в законодательство РФ институт консолидированной налоговой отчетности по налогу на прибыль организаций);

) завершение подготовки к введению местного налога на недвижимость по мере готовности субъектов РФ начать взимание данного налога в 2012 г.;

) инвентаризация установленных федеральным законодательством льгот по региональным и местным налогам и оценке их эффективности: по налогу на имущество организаций и земельному налогу;

) систематизация действующих льгот и их оценка на предмет согласованности и проблем администрирования, выявление налоговых льгот, которые наиболее актуальны в целях модернизации производства и внедрения инноваций;

) совершенствование механизмов налогообложения нефтяной и газовой отрасли, табачной и алкогольной продукции;

) последовательное устранение элементов налоговой системы, которые препятствуют инновационному развитию:

внесение изменения в порядок применения амортизационной премии, с тем чтобы при реконструкции, модернизации, техническом перевооружении основных средств не восстанавливать примененную в отношении их 30%-ную амортизационную премию, предусмотрев при этом механизмы, предотвращающие злоупотребления данной льготой со стороны недобросовестных налогоплательщиков, многократно применяющих указанную премию к одним и тем же основным средствам при их перепродаже;

распространение повышающего коэффициента для учета в расходах затрат на НИОКР с повышающим коэффициентом 1,5 на правоотношения, возникшие с 2009 г., с момента, когда была введена эта льгота, по желанию налогоплательщиков;

) переход в ближайшее время от системы налогообложения в виде ЕНВД к патентной системе налогообложения, критерием должно стать создание максимально благоприятных условий для развития малого и среднего предпринимательства.

.2 Направления оптимизации налоговой политики с целью повышения ее роли в рыночной экономике

В период 2012-2014 годов будет продолжена реализация целей и задач, предусмотренных «Основными направлениями налоговой политики на 2010 год и плановый период 2011 и 2012 годов» и «Основными направлениями налоговой политики на 2011 год и плановый период 2012 и 2013 годов».

Взимание налогов и сборов может оказывать различные эффекты на поведение экономических агентов, создавать различные стимулы как для организаций, так и физических лиц. Однако основной задачей налогообложения является обеспечение доходов бюджетной системы. При этом с учетом необходимости обеспечения сбалансированности федерального бюджета в среднесрочной перспективе следует принимать усилия, направленные на увеличение доходного потенциала налоговой системы.

В рамках проводимой налоговой политики основными источниками повышения доходного потенциала взимаемых налогов может стать как повышение налоговых ставок, изменение правил исчисления и уплаты определенных налогов, так и принятие мер в области налогового администрирования. При этом, в первую очередь, необходимо принять меры для повышения доходов бюджетной системы от налогообложения потребления, ренты, возникающей при добыче полезных ископаемых, а так же от перехода к новой системе налогообложения недвижимого имущества. Отельным направлением политики в области повышения доходного потенциала налоговой системы будет являться оптимизация существующей системы налоговых льгот и освобождений, а также ликвидация имеющихся возможностей отклонения от налогообложения.

При этом необходимым условием развития российской экономики является, прежде всего, технологическое обновление, модернизация производства. Так же ключевым условием для модернизации является развитие некоммерческого сектора, предоставляющего в том числе, услуги социального характера. Стимулирующая роль налоговой системы по перечисленным направлениям сохранится.

Планируется снижение совокупного тарифа страховых взносов с 34 до 30 процентов, которым облагаются выплаты на одного работника в размере до 512 тыс. рублей в год, с одновременным установлением тарифа в размере 10 процентов от суммы выплат, превышающей установленный предел.

В целях более гибкого регулирования отнесения на расходы затрат на приобретение, реконструкцию и модернизацию основных средств в среднесрочной перспективе необходимо продолжить разработку новых подходов к классификации основных средств на группы и определение норм амортизации этих групп, учитывающих скорость развития технологий, влияющих на обновление основных средств.

В целях создания стимулов к модернизации и обновлению основных средств предполагается внести изменения в порядок преминения амортизационной премии, с тем, что бы при реконструкции, модернизации, техническом перевооружении основных средств не восстанавливать примененную в отношении их 30% амортизационную премию, предусмотрев при этом механизмы, предотвращающие злоупотреблением этой льготой со стороны недобросовестных налогоплательщиков, многократно применяющих указанную премию к одним и тем же основным средствам при их перепродаже.

С 1 января 2011 года в целях стимулирования долгосрочного венчурного финансирования и повышения привлекательности инновационного бизнеса для частных инвестиций была установлена ставка налога на прибыль организаций и налога на доходы физических лиц в размере 0%, применяемая к налоговой базе по операциям с акциями российский организаций, обращающимися на организованном рынке ценных бумаг и являющимися акциями высокотехнологичного сектора экономики, при условии владения этими акциями на праве собственности или иной вещном праве более 5 лет.

В целях реализации демографической и социальной политики подготовлен проект федерального закона «О внесении изменений в статью 218 части второй Налогового кодекса РФ о признании утратившими силу отдельных положений законодательных актов РФ», предусматривающий увеличение размера предоставляемого налогоплательщикам стандартного налогового вычета на детей. В частности, вычет в размере 3000 рублей будет предоставляться на каждого третьего и последующего ребенка.

Кроме того, законопроектом предусматривается отмена стандартного налогового вычета в размере 400 рублей, предоставляемого в настоящее время для всех налогоплательщиков, что позволит частично компенсировать сокращение налоговых доходов бюджетов субъектов РФ в связи с увеличением налогового вычета для семей с детьми.

В целях расширения налоговой автономии региональных и местных властей в 2012 году и плановом периоде 2013-2014 годов будет продолжена работа по оптимизации установленных на федеральном уровне льгот по региональным и местным налогам. Такая политика, в первую очередь, является не средством изъятия дополнительных финансовых ресурсов у налогоплательщиков, а в большей степени служит задачами бюджетного федерализма, предоставляя региональным и муниципальным властям более высокую степень налоговой автономии.

Вместе с тем, в ближайшее время ряд наиболее крупных налоговых льгот по налогу на имущество организаций будет сохранен с целью создания возможностей для развития соответствующей инфраструктуры и сдерживания роста тарифов.

Необходимо уточнение перечня доходов, освобождаемых от обложения налогом на доходы физических лиц, их систематизация, а так же устранение имеющихся неточностей и противоречий, приводящих к неоднозначному толкованию норм.

В части налогообложения акцизами в плановом периоде периодическая индексация ставок акциза будет осуществляться с учетом реально складывающейся экономической ситуации, при этом повышении акцизов на алкогольную, спиртосодержащую и табачную продукцию будет производится опережающими темпами по сравнению с уровнем инфляции. Одновременно с этим повышение акцизов на алкогольную продукцию с объемом долей этилового спирта свыше 9% будет производится опережающими темпами по сравнению с темпами ставок в отношении алкогольной продукции с объемной долей этилового спирта до 9%, а так же по сравнению с пивом и натуральными винами.

Вопросы, связанные с налогообложением финансовых инструментов, а так же деятельности инвесторов и профессиональных участников рынка ценных бумаг, обсуждаются в настоящее время в рамках создания в РФ Международного финансового центра. В этой связи целесообразно принять ряд решений, направленных на совершенствование налогообложения при совершении операций с еврооблигациями российских эмитентов, депозитарными расписками, а так же при получении и выплате дивидендов.

С целью повышения нейтральности налоговой системы по отношению к способу выпуска еврооблигаций можно ввести в законодательство о налогах и сборах освобождение от удержания налога на прибыль организаций у источника по процентам, выплачиваемым по облигациям российских эмитентов.

Поскольку ликвидность российского рынка в основном сосредоточена в данной форме бумаг, регулирование спорных вопросов в отношении указанных финансовых инструментов будет являться положительным сигналом для инвесторов.

В целях выравнивания уровня налоговой нагрузки на газовую и нефтяную отрасли в плановом периоде необходимо продолжить работу по установлению дополнительной фискальной нагрузки на газовую отрасль путем дифференциации ставки НДПИ, взимаемого при добыче газа горючего природного. При этом планируется, что в совокупности принимаемые меры по увеличению доходов федерального бюджета от налогообложения газовой и нефтедобывающей отраслей должны привести к увеличению доходов федерального бюджета, поступающих в 2012 году и плановом периоде 2013 и 2014 годов в условиях утвержденного прогноза социально — экономического развития по сравнению с действующим законодательством.

Для этого, в течении 2011 года планируется внести изменения, предусматривающие ежегодное увеличение ставки НДПИ при добыче газа горючего природного, начиная с 2012 года, для налогоплательщиков, являющихся собственниками объектов Единой системы газоснабжения, а также для налогоплательщиков, в которых суммарная доля участия указанных собственников Единой системы газоснабжения составляет свыше 50%.

В целях недопущения снижения доходной части бюджетной системы РФ будут подготовлены предложения о внесении изменений в главу 26 «Налог на добычу полезных ископаемых» Кодекса в части уточнения порядка налогообложения НДПИ лечебных грязей.

С учетом опыта применения специфических ставок НДПИ при добыче угля будут подготовлены предложения об установлении специфических ставок НДПИ по иным видам твердых полезных ископаемых.

Кроме того, следует проработать вопрос установления ставки по полезным ископаемым, доля экспорта которых превышает 50%, в зависимости от мировых цен на соответствующие полезные ископаемые.

Совершенствование налогового администрировании рассматривается в качестве источника дополнительных поступлений в бюджетную систему налоговых платежей.

С другой стороны, создание современной системы налогового администрирования выступает и как способ устранения административных барьеров, создание максимально комфортных условий для исполнения налогоплательщиком своих обязанностей.

Следует обратить внимание, что в ряде случаев условием повышения качества налогового администрирования является необходимостью внесения изменений в иное законодательство, в частности, регулирующее процедуру государственной регистрации юридических лиц, банкротства, применение контрольно кассовой техники.

Значительным резервом повышения эффективности налогообложения является устранение пробелов и неточностей, выявляемых правоприменительной практикой, в законодательном порядке, вплоть до подготовки в среднесрочной перспективе новой редакции соответствующих глав Кодекса.

Подводя итоги, можно сделать следующие выводы.

В первой главе определено, что налог представляет собой обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц с целью финансирования государства и муниципальных образований.

Налогам присущи следующие функции: фискальная, регулирующая, стимулирующая, распределительная, контрольная.

Рассматривая налоговую политику РФ, следует отметить, что ее основные направления позволяют экономическим агентам определить ориентиры в налоговой сфере на трехлетний период, что должно способствовать стабильности и определенности условий ведения экономической деятельности на территории России.

В трехлетней перспективе 2012-2014 годов приоритетами Правительства РФ в области налоговой политики являются создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе.

Основные цели налоговой системы — поддержка инновационной деятельности.

1. Налоговый Кодекс Российской Федерации». 2011.

2. Абрамов М.Д. Снижение налогов на производство как способ повышения эффективности экономики / М.Д. Абрамов // Налоговые споров: теория и практика. — 2011. №3. — С. 29 — 32.

. Акчурина Е.В. Оптимизация налогообложения. Учебно — практическое пособие / Е.В. Акчурина. — М.: Ось — 89, 2009. — 496 с.

. Афонцев С.А. Структурные характеристики предприятий и их налоговое поведение / С.А. Афонцев // Вопросы экономики. — 2010. — №9. — С. 82 — 101.

. Бекетов С.В. Налоги как инструмент государственного регулирования экономики / С.В. Бекетов // Финансы. — 2011. №1. — С. 25 — 27.

. Грачева Е.Ю. Налоговое право: вопросы ответы / Е.Ю. Грачева. — М.: Новый юрист, 2010. — 176 с.

. Грузин П.П. Совершенствование налогового законодательства / П.П. Грузин // Финансы. — 2010. №6. — С. 28 — 32.

. Миляков Н.В. Налоги и налогообложение. Курс лекций. / Н.В. Миляков. — М.: ИНФРА — М, 2008.

. Новоселов К.В. Основы построения налоговой системы. / К.В. Новоселов // Российский налоговый курьер. — 2010.

10. Федеральная служба государственной статистики.www.gks.ru