В условиях рыночной экономики в своей производственно-финансовой деятельности предприятия ежедневно осуществляют большой объём коммерческих операций. Так или иначе, они связаны с контрагентскими расчётами: с одной стороны предприятие выступает покупателем сырья, материалов и необходимых услуг для обеспечения своей деятельности, а с другой — предприятие само является продавцом, реализуя на конкурентном рынке продукцию, товары и услуги иным потребителям.

Идеальная модель расчётов предполагает, что получив деньги от своих покупателей, предприятие направляет часть из них на оплату приобретенного сырья и материалов. На самом деле, в современных рыночных условиях правила диктуют покупатели и заказчики, которым выгодно сначала получить товар или принять работу, а только потом расплатиться. Для того, чтобы удержать свои позиции на рынке, поставщики и подрядчики следуют желаниям клиентов и всё чаще используют коммерческое кредитование, предоставляют отсрочки платежей и т.д. Если факт поставки товара (работ, услуг) не совпадает по времени с получением за них денежных средств , у поставщика (подрядчика) возникает дебиторская задолженность.

Кругооборот оборотного капитала предприятия непосредственно связан с основными хозяйственными операциями: а) покупки приводят к увеличению запасов сырья, материалов, товаров и кредиторской задолженности; б) производство ведёт к росту дебиторской задолженности и денежных средств в кассе и на расчётном счёте. Все эти операции многократно повторяются, сопровождаются денежными поступлениями и денежными платежами.

Таким образом, движение денежных средств охватывает период между уплатой денег за сырье, материалы (товары) и поступлением денег от продажи готовой продукции (товаров).

На его продолжительность влияют: период кредитования предприятия поставщиками, период кредитования предприятием покупателей, период нахождения сырья и материалов в запасах, период производства и хранения готовой продукции на складе.

Учитывая вышесказанное, можно предварительно констатировать, что бухгалтерский учёт расчётов с покупателями и заказчиками (дебиторами) является одним из наиболее сложных участков учётной работы предприятия в силу: а) частой повторяемости (высокой периодичности) данных операций; б) большого разнообразия форм расчётов; в) большого количества контрагентов предприятия (покупателей и заказчиков, непостоянности их состава) и др.

Целью дипломной работы является изучение теоретического учёта и проведение анализа расчётов с покупателями и заказчиками на конкретном предприятии. Задачи определяются целью работы и состоят в частности в следующем:

Расчет экономических показателей работы предприятия

... основные экономические показатели работы предприятия. В первом разделе данной курсовой работы рассматриваются понятия экономической деятельности, её цели и задачи, понятие и показатели продукции предприятия, определения основных показателей и методика их расчета. Второй раздел данной курсовой работы предполагает расчет экономических показателей работы предприятия, ...

- Изучить учёт расчётов с покупателями и заказчиками.

- Провести анализ динамики, структуры и качества дебиторской задолженности на предприятии.

- Проанализировать соотношение дебиторской и кредиторской задолженности.

- Выявить пути улучшения состояния расчётов.

Объектом исследования в выпускной квалификационной работе является Общество с ограниченной ответственностью «Темп» с. Красногорское Удмуртской Республики.

Методологической и технической основой для работы послужили: Федеральный закон «О бухгалтерском учете»; Положение по ведению бухгалтерского учёта и отчётности в Российской Федерации; Постановления Правительства РФ и инструктивные материалы по изучаемым вопросам; учебная литература и труды отечественных и зарубежных авторов.

Источниками конкретной информации для исследования являются годовая бухгалтерская отчётность ООО «Темп» за 2009 — 2011 гг.:

- форма № 1 «Бухгалтерский баланс»;

- форма № 2 «Отчёт о прибылях и убытках»;

- форма № 4 «Отчёт о движении денежных средств»;

- форма № 5 «Приложение к бухгалтерскому балансу»;

данные аналитического и синтетического учёта

№ 20 «Основное производство»;

- „– 50 «Касса»;

- „– 51 «Расчётный счет»;

- „– 60 «Расчёты СЃ поставщиками Рё подрядчиками»;

- „– 62 «Расчеты СЃ покупателями Рё заказчиками»;

- „– 76 «Расчёты СЃ разными дебиторами Рё кредиторами;

- „– 90 «Продажа»;

- „– 91 «Прочие РґРѕС…РѕРґС‹ Рё расходы» Рё С‚.Рґ.

1. Теоретические основы учёта и анализа расчётов с покупателями заказчиками

Среди экономических рычагов управления производством большая роль отводится бухгалтерскому учёту как главному поставщику информации для принятия управленческих решений. Достоверная и своевременная учётная информация позволяет оперативно решать производственные вопросы. Сегодня в условиях перехода к рыночной экономике наиболее актуальным, остро стоящим перед всеми хозяйствующими субъектами является вопрос, который напрямую связан с расчётно-платежными операциями. Проблемы бухгалтерского учёта расчётов с поставщиками и подрядчиками, покупателями и заказчиками не является преувеличением, так как учёт долговых обязательств является важнейшей составной частью системы бухгалтерского учёта.

Хозяйственные связи, по утверждению Лубяной В.С. [33, с. 13] — это необходимое условие деятельности организации, так как они обеспечивают бесперебойность снабжения, непрерывность процесса производства и своевременность отгрузки, а так же реализации продукции (работ, услуг).

Оформляются и закрепляются хозяйственные связи договорами, согласно которым одна организация выступает поставщиком товарно-материальных ценностей (работ или услуг), а другая их покупателем, потребителем, а значит и плательщиком. В договорах оговариваются: вид поставляемых материальных ценностей (выполняемых работ и услуг); коммерческие условия поставки; количественные и стоимостные показатели поставок; сроки отгрузки материальных ценностей (выполнения работ, услуг); порядок расчётов (условия платежей) между предприятием и покупателями.

Аудит учета расчетов по налогу на прибыль

... особенности проведения аудиторской проверки расчетов с бюджетом по налогу на прибыль в ООО «Стандарт-Керамика». В заключении подводится итог решения тех задач, которые были поставлены в дипломной работе. Структура работы отражает цель и ...

Определим, что же подразумевается под дебиторами и кредиторами, покупателями и заказчиками.

Понятия дебитор и кредитор встречаются в деятельности каждого предприятия, без них просто никак не обойтись. Можно дать несколько определений понятию дебитор.

Дебитор — это лицо или организация, которая взяла в долг товарно — материальные ценности или финансовые средства и не погасила их. Дебитор — это покупатель или заказчик, получивший товар и не рассчитавшийся за него. Дебитор — это поставщик или партнёр, которому произведена предоплата или аванс. Дебитор — это физическое или юридическое лицо, которое имеет имущественную или денежную задолженность организации, предприятию или учреждению. Согласно нормам гражданского права, дебитор — это должник.

Кредитор — участник кредитных отношений, который предоставляет в ссуду деньги или товары на определённый срок и на определённых условиях и имеет право на этой основе требовать от дебитора возврата кредита или исполнения других обязательств. Кредитором может быть государство, банк, предприятие или физическое лицо. Кредитор определяет условия пользования ссудой, идёт на риск. Расчёты с кредиторами и дебиторами учитываются на счёте 76 «Расчёты с разными дебиторами и кредиторами».

Покупатель — это юридическое и физическое лицо, использующее, приобретающее, заказывающее, либо имеющее намерение приобрести или заказать товары и услуги. Покупателем называется субъект хозяйственной деятельности, приобретающий товар не для собственного использования. Заказчиком является лицо, для которого строится, реконструируется или оснащается объект торгов. Согласно Малого экономического словаря под редакцией А.Н. Азринияна [16, с. 35]: покупатель — это клиент, получатель и заказчик продукции. Важное значение, придаваемое в организации взаимоотношениям с покупателями, нашло в концепции «Управления покупателями», согласно которой для различных покупателей или групп покупателей разрабатывают программы маркетинга с учётом различий в проблемах и значимости отдельных категорий покупателей. При работе с покупателями используют различные методы изучения рынка. Распространение получили опрос покупателей, относительно будущих намерений. Такой опрос легче осуществлять в отношении покупателей инвестиционных товаров, так как круг их значительно уже, чем в сфере потребительских товаров. Наиболее точное и полное определение покупателей и заказчиков даёт Современный экономический словарь под редакцией Б.А. Райзенберга [42, с. 281] — это юридические и физические лица, обратившиеся с заказом к другому лицу — изготовителю, продавцу, поставщику товаров и услуг (подрядчику).

А так же по определению Н.П. Кондракова [29, с. 189] — лица, покупающие сырье и другие товарно-материальные ценности, и потребляющие различные виды услуг (электроэнергии, пара, воды и др.) и различные работы (капитальный и текущий ремонт основных средств и др.).

В качестве покупателей и заказчиков могут выступать правительство, государственные органы, учреждения, организации, предприятия, граждане.

Согласно Плана счетов бухгалтерского учёта, для учёта расчётов с покупателями и заказчиками используется активно — пассивный счёт 62 «Расчёты с покупателями и заказчиками». Счёт 62 является преимущественно активным. По его дебету при отгрузке продукции покупателям отражается возникшая дебиторская задолженность по цене продажи продукции, а по кредиту — её погашение. Счёт 62 может быть пассивным только в случае, если был получен аванс от покупателя (заказчика) в качестве предварительной оплаты по договору. Для обобщения информации о расчётах по авансам, полученным под поставку материальных ценностей либо под выполнение работ, а также по оплате продукции и работ, произведённых для заказчиков по частичной готовности, следует открыть субсчет «Авансы полученные» к счёту 62 «Расчёты с покупателями и заказчиками».

Синтетический учёт на счёте 62 «Расчёты с покупателями и заказчиками» ведётся по субсчетам. К счёту 62 могут быть открыты

субсчёт 62-1 «Расчёты в порядке инкассо» — на нём учитываются расчёты по предъявленным покупателям и заказчикам и принятым кредитной организацией к оплате расчётным документам за отгруженную продукцию (товары), выполненные работы и оказанные услуги;

— субсчёт 62-2 «Расчёты плановыми платежами» — на нём учитываются расчёты при наличии длительных хозяйственных связей с покупателями и заказчиками, если такие расчёты носят длительный характер и не завершаются поступлением оплаты по отдельному расчётному документу, в частности плановыми платежами.

субсчёт 62-3 «Векселя полученные» — учитывается задолженность по расчётам с покупателями и заказчиками, обеспеченная полученными векселями;

- субсчёт 62-4 «Авансы полученные» — учитываются суммы полученных авансовых платежей от покупателей и заказчиков.

Аналитический учёт на счёте 62 «Расчёты с покупателями и заказчиками» ведут в разрезе покупателей и каждого отгрузочного и платёжного документа в хронологическом порядке. При этом целесообразно выделить субсчета для учёта расчётов по авансам в рублях и в валюте и расчётов с покупателями в рублях и в валюте (с иностранными покупателями).

Построение аналитического учёта, как отмечает Ю.А. Бабаев [20, с. 252], должно обеспечивать возможность получения необходимых данных по покупателям и заказчикам по расчётным документам, срок оплаты которых не наступил; покупателям и заказчикам по неоплаченным в срок расчётным документам; авансам полученным; векселям, срок поступления денежных средств по которым ещё не наступил; векселям, дисконтированным в банках; векселям, по которым денежные средства не поступили в срок.

Наиболее распространённые записи по счёту 62 «Расчёты с покупателями и заказчиками» приведены в таблице 1.

Таблица 1 — Схема типовых бухгалтерских корреспонденций по счёту 62 «Расчёты с покупателями и заказчиками»

|

Наименование хозяйственной операции |

Дебет счёта |

Кредит счёта |

|

1 |

2 |

3 |

|

1. Признана выручка от продажи продукции, товаров, работ, услуг |

62 |

90 |

|

2. Начислен налог на добавленную стоимость |

90 |

68 |

|

3. Отражена сторнировочная запись при возврате покупателем забракованной продукции («красным сторно») |

62 |

90 |

|

4. Отражен возврат покупателям и заказчикам излишне полученной с них суммы |

62 |

51,50,52,55 |

|

6. Отражена разница между суммой, указанной в векселе, и суммой задолженности за поставленные товары (продукцию), выполненные работы, оказанные услуги, в счет которых получен вексель |

62 |

91 |

|

7. Поступили в кассу суммы от покупателей и заказчиков, в т.ч. суммы авансов и предоплаты |

50 |

62 |

|

8. Поступили платежи от покупателей и заказчиков за проданную им продукцию, работы, услуги; поступили суммы по полученным от покупателей векселям, в т.ч. суммы авансов и предоплаты |

51,52 |

62 |

|

9. Уменьшена задолженность перед поставщиками, числящаяся в учете в связи с отгрузкой товарно-материальных ценностей в счет договора мены |

60 |

62 |

|

10. Зачтены суммы по взаимным расчётам |

76,60 |

62 |

|

11. Отражены курсовые разницы в связи с переоценкой задолженности покупателей, выраженной в иностранной валюте |

91, 62 |

62,91 |

|

12. Отражено списание долгов покупателей и заказчиков в сумме, не покрываемой суммой созданных резервов |

91 |

62 |

|

13. Отражено списание долгов покупателей и заказчиков (дебиторской задолженности, нереальной для взыскания), а также просроченной дебиторской задолженности за счёт резервов по сомнительным долгам |

63 |

62 |

|

14. Выставлена претензия покупателю за неоплаченные товары, услуги |

76 |

62 |

|

15. Начислены проценты за нарушение условий договора |

76 |

91 |

|

16. Поступление денежных средств в погашение задолженности по финансовым санкциям |

51,50 |

76 |

Согласно п. 1 статьи 9 Закона «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учётными документами, на основании которых ведётся бухгалтерский учёт. Расчёты с покупателями и заказчиками оформляются следующими первичными документами: товарная накладная ф. № ТОРГ-12, товарно-транспортная накладная ф. № 1-Т, приёмные квитанции, акт приёма-передачи выполненных работ (оказанных услуг), заказ ф. № ТОРГ-26, журнал учёта выполненных заказов покупателей ф. № ТОГР-27, журнал учёта движения товаров на складе ф. № ТОРГ-18 и другие документы в зависимости от направления деятельности организации.

По требованию Налогового кодекса Российской Федерации, наряду с документами, подтверждающими выполнение обязательств по той или иной сделке (акт приемки-передачи, накладная и т.п.) необходимо оформлять и счёт-фактуру. Её оформляют в двух экземплярах: первый экземпляр передают покупателю, второй — в бухгалтерию в книгу продаж. Сделать это нужно не позднее пяти дней с даты отгрузки товаров покупателю (даты подписания акта приёмки-передачи выполненных работ, оказанных услуг).

Как правило, счета-фактуры выписывает бухгалтер или работник, уполномоченный на это приказом руководителя. Выписанные счета-фактуры регистрируют в книге продаж, а счета-фактуры, полученные от поставщиков — в книге покупок. Хранят счета-фактуры в папках (где они сшиты и пронумерованы), которые по истечении года сдают в архив, где они содержатся четыре года.

Организациям, реализующим товары или услуги за наличный расчёт непосредственно населению, счета-фактуры выписывать не нужно. Достаточно выдать покупателю кассовый чек или бланк строгой отчётности установленного образца, который является основанием для бухгалтерских записей.

Счета-фактуры, выписанные организацией, регистрируют в книге продаж. Ее форма утверждена Постановлением Правительства РФ от 16.02.2004 № 84. Кроме счетов-фактур в книге продаж регистрируют ленты ККМ и бланки строгой отчётности, по которым принималась наличная выручка. Порядок регистрации счетов-фактур зависит от того, как организация фиксирует момент определения налоговой базы — в день отгрузки товаров (работ, услуг) или же в день оплаты отгруженной продукции (выполненных работ, оказанных услуг).

Нередко возникает ситуация, когда поставщик отгружает продукцию, а покупатель за неё не расплачивается, то есть возникает дебиторская задолженность. В России, по сравнению со странами со стабильной рыночной экономикой, управление дебиторской задолженностью сведено к поиску цепочек взаимозачётов, к оценке возможностей бартера и иных суррогатных платежей. Осуществляя предпринимательскую и иную, приносящую доход деятельность, участники имущественного оборота предлагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы. Однако в реальной практике, особенно с переходом на рыночные отношения и спада производства, нередко, а точнее постоянно, возникают ситуации, когда по тем или иным причинам организация не может взыскать долги с контрагентов. Дебиторская задолженность «зависает» на долгие месяцы, а иногда даже и годы. Рост дебиторской задолженности ухудшает финансовое состояние организаций, а иногда приводит к банкротству. Являясь частью фондов обращения, дебиторская задолженность, а особенно неоправданная «зависшая», резко сокращает оборачиваемость оборотных средств и тем самым уменьшает доход организации.

В случае, если покупатель так и не произведёт оплату, тогда через определённое время продавец должен списать его задолженность на забалансовый счёт 007 «Списанная в убыток задолженность неплатёжеспособных дебиторов» и в течение пяти лет наблюдать за финансовым состоянием и появлением возможности её взыскания. При этом дебиторская задолженность должна списываться, когда истечет срок исковой давности. Это установлено пунктом 77 Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации, утверждено Приказом Минфина РФ от 29.07.1998 34н (в ред. От 26.03.2007 № 26н).

Согласно статье 195 Гражданского кодекса Российской Федерации, исковая давность — это период времени, в течение которого можно предъявить иск должнику из-за того, что он не выполнил свои обязательства по договору (например, не оплатил приобретённую продукцию).

Общий срок исковой давности три года. Отсчёт срока начинается после того, как прошел период, установленный договором для исполнения обязательства. Статьей 203 Гражданского кодекса РФ установлено, что срок исковой давности может прерываться, а после перерыва он отсчитывается заново (например, в случае, когда должник признает долг или частично оплатил задолженность, или кредитор подал иск в суд или др.).

Таким образом, срок исковой давности можно продлевать на неопределённый период времени. Для этого нужно, чтобы должник хотя бы один раз в три года признавал свой долг.

Федеральный закон «О бухгалтерском учёте» обязывает организации проводить инвентаризацию дебиторской задолженности и списывать те долги, по которым срок исковой давности истёк. Любая инвентаризация сопровождается составлением соответствующих документов, в частности необходимо составить акт инвентаризации расчётов. В.М. Богаченко [19, с. 190] отмечает, что акт должны применять все организации для оформления результатов инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами. В результате инвентаризации на конец года по всем расчётным счетам должны оставаться согласованные суммы задолженности. Все разногласия между сторонами по поводу фактической суммы дебиторской и кредиторской задолженности решаются при взаимной сверке задолженности путем выверки расчётов. Если согласие не будет достигнуто, то заинтересованная сторона (кредитор) может передать материалы для разрешения спора в суд. При отсутствии акта, бухгалтерская отчётность организации не может быть признана достоверной. Акт могут потребовать налоговые органы при проведении документальных проверок. Его отсутствие может быть истолковано как неисполнение требований нормативных актов по бухгалтерскому учёту об обязательном проведении инвентаризации перед составлением годовой отчётности.

Для отражения данных инвентаризации используется унифицированная форма № ИНВ-17 «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами», составляется в двух экземплярах. Один экземпляр акта передается в бухгалтерию, второй — остается в комиссии. В дополнение к этому акту составляется справка (приложение к форме № ИНВ-17), где расшифровываются суммы дебиторской задолженности с указанием дебитора, срока возникновения долга, основания возникновения задолженности. Справка составляется в разрезе синтетических счетов бухгалтерского учёта.

Акт составляет постоянно действующая инвентаризационная комиссия. По окончании инвентаризации комиссия производит подсчёт итогов по строкам, страницам и в целом по акту инвентаризации, после чего акт заверяется подписями председателя и членов комиссии. Один экземпляр заполненного и подписанного акта передаётся в бухгалтерию. Акт передаётся в архив после составления годовой отчётности и хранится не менее пяти лет. В случае возникновения разногласий, следственных и судебных дел акт должен сохраняться до вынесения окончательного решения.

После проведения инвентаризации и выявления сумм дебиторской задолженности бухгалтерия имеет основание для её списания. Наиболее полную картину учёта списания предлагает И.В. Гуленина: На каждое обязательство, которое списывается, бухгалтер должен составить письменное обоснование, а руководитель издает приказ. Автор обращает внимание, что списанная дебиторская задолженность не аннулируется. Её сумма учитывается на забалансовом счёте 007 «Списанная в убыток задолженность неплатёжеспособных дебиторов» в течение пяти лет. Ведь если имущественное положение должника изменится, организации, возможно, удастся взыскать задолженность.

Списание дебиторской задолженности может отражаться в бухгалтерском учёте двумя способами, в зависимости от того, создает организация резерв сомнительных долгов или нет. В первом случае списанная задолженность относится на убытки. В учёте это оформляется следующими проводками:

Дт 91 «Прочие доходы и расходы» субсчёт «Прочие расходы»,

Кт 62 «Расчёты с покупателями и заказчиками» — списана сумма дебиторской задолженности (включая налог на добавленную стоимость);

- Дт 007 — учтена сумма списанной дебиторской задолженности.

В пункте 12 Положения по бухгалтерскому учёту «Расходы организации» (ПБУ 10/99) сказано, что убытки от списания дебиторской задолженности, по которой срок исковой давности истек, относятся на прочие расходы и уменьшают налогооблагаемую прибыль.

И.В. Гуленина поясняет, что резерв сомнительных долгов позволяет организации заранее уменьшить свою прибыль на сумму просроченной дебиторской задолженности, еще не списав её. Проведя инвентаризацию обязательств, организация выявляет задолженность, не погашенную в срок и не обеспеченную гарантиями (залогом, поручительством, банковской гарантией).

Такая задолженность считается сомнительной, и на её сумму может быть создан резерв. Согласно Плану счетов для обобщения информации о резервах по сомнительным долгам предназначен пассивный счёт 63 «Резервы по сомнительным долгам».

Использовать резерв сомнительных долгов можно только для того, чтобы погасить задолженность, по которой истёк срок исковой давности, а также другие долги, нереальные для взыскания. При этом в бухгалтерском учёте делаются следующие записи:

Дт 91 «Прочие доходы и расходы» субсчёт «Прочие расходы»,

Кт 63 «Резервы по сомнительным долгам» — начислен резерв сомнительных долгов;

- Дт 63 Кт 62 «Расчёты с покупателями и заказчиками» — списана за счёт резерва дебиторская задолженность, по которой истёк срок исковой давности;

- Дт 007 — учтена за балансом сумма списанной дебиторской задолженности.

В дальнейшем, если покупатель погасит задолженность, уже списанную с баланса кредитора, в учёте нужно будет сделать

Дт 51 «Расчётные счета» Кт 91 субсчёт «Прочие доходы» — поступили денежные средства в погашение задолженности;

- Кт 007 — списана с забалансового счёта сумма погашенной задолженности.

Пунктом 70 «Положения по ведению бухгалтерского учёта и отчётности в РФ» определено, что если до конца отчётного года, следующего за годом создания резерва, он не будет полностью использован, то бухгалтер, составляя баланс на конец года, должен списать неизрасходованную сумму на прибыль. Выявить неизрасходованные суммы резерва можно во время инвентаризации.

Как указывает Е.П. Козлова [28, с. 497] присоединение неиспользованных резервов по сомнительным долгам к прибыли отчётного периода, следующего за периодом их создания, отражается по дебету счёта 63 «Резервы по сомнительным долгам» и кредиту счёта 91 «Прочие доходы и расходы». Аналитический учет по счёту 63 «Резервы по сомнительным долгам» ведется по каждому созданному резерву.

Анализ расчётов с покупателями и заказчиками рассматривается через анализ дебиторской задолженности.

Дебиторская задолженность, в отличие от производственных запасов и незавершенного производства, которые достаточно статичны, не могут быть резко изменены, поскольку в значительной степени определяются сутью технологического процесса, дебиторская задолженность представляет собой весьма динамичный элемент оборотных средств, существенно зависящий от принятой в компании политики в отношении покупателей продукции. Поскольку дебиторская задолженность представляет собой иммобилизацию собственных оборотных средств, т.е. в принципе она невыгодна предприятию, с очевидностью напрашивается вывод о ее максимально возможном сокращении. Теоретически дебиторская задолженность может быть сведена до минимума, тем не менее, этого не происходит по многим причинам, в том числе и по причине конкуренции.

С позиции возмещения стоимости поставленной продукции продажа может быть выполнена одним из трёх методов: а) предоплата, б) оплата за наличный расчёт, в) оплата с отсрочкой платежа, осуществляемая обычно в виде безналичных расчётов, основными формами которых являются платёжное поручение, аккредитив, расчёты по инкассо и расчётный чек. Последняя схема наиболее невыгодна продавцу, поскольку ему приходится кредитовать покупателя, однако именно она является основной в системе расчётов за поставленную продукцию. При оплате с отсрочкой платежа как раз и возникает дебиторская задолженность по товарным операциям как естественный элемент подобной общепринятой системы расчётов.

По мнению В.В. Ковалева [26, с. 452] аналитические процедуры, имеющие отношение к управлению дебиторской задолженностью, входят в систему внутрифирменного финансового анализа и управленческого контроля. Они не формализованы, а их основное содержание — контроль за своевременностью оплаты счетов. Что касается внешнего анализа, то он может быть сведён к оценке:

- динамики дебиторской задолженности по сумме и удельному весу (в частности, устойчивый рост доли задолженности в активах организации чаще всего рассматривается как негативная тенденция);

- сравнительных темпов изменения дебиторской задолженности и выручки от реализации (наиболее оптимально следующее соотношение: темп роста продаж опережает темп роста дебиторской задолженности);

- показателей оборачиваемости средств, вложенных в дебиторскую задолженность (ускорение оборачиваемости свидетельствует о вовлечении в хозяйственный оборот высвобожденных денежных средств);

- наличия, динамики и удельного веса просроченной дебиторской задолженности (сведения о просроченных долгах, наиболее значимых дебиторах и динамике резерва по сомнительным долгам могут приводиться в отчетной форме «Приложение к балансу»).

Анализ состояния дебиторской задолженности начинают с общей оценки динамики её объема в целом и в разрезе статей с последующим анализом качественного состояния дебиторской задолженности с целью оценки динамики абсолютного и относительного размера неоправданной (сомнительной) задолженности. К неоправданной задолженности относится просроченная задолженность покупателей и заказчиков. Отвлечение средств в эту задолженность создает реальную угрозу неплатёжеспособности самой организации — кредитора и ослабляет ликвидность баланса. Наличие сомнительной дебиторской задолженности свидетельствует о нерациональной политике организации по представлению отсрочки в расчётах с покупателями.

Информация о дебиторской задолженности отражается в бухгалтерском балансе в разделе № 2 «Оборотные активы» по строкам 230-246. И.А. Сысоева [47, с. 18] поясняет, что дебиторская задолженность должна быть отражена вся, независимо от контрагентов, по расчётам с которыми она возникла. По строке 230 баланса отражается дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчётной даты (долгосрочная дебиторская задолженность).

По строке 240 показывается задолженность, платежи по которой ожидаются в течение 12 месяцев после отчётной даты (краткосрочная дебиторская задолженность).

В справке к бухгалтерскому балансу о наличии ценностей, учитываемых на забалансовых счетах отражается сальдо на начало и конец отчетного периода по счёту 007 «Списанная в убыток задолженность неплатёжеспособных дебиторов». Более подробная информация о дебиторской задолженности отражается в приложении к бухгалтерскому балансу (форма № 5) по строкам 530-552.

Анализ дебиторской задолженности включается в пояснительную записку к бухгалтерскому балансу отдельным блоком в раздел, отражающий порядок расчёта и анализа важнейших экономических и финансовых показателей деятельности организации.

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ И ПРАВОВАЯ ХАРАКТЕРИСТИКА ООО «ТЕМП»

2.1 Местоположение и правовой статус организации

Общество с ограниченной ответственностью «Темп» (сокращенно ООО «Темп») является юридическим лицом и имеет в собственности имущество, учитываемое на его балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде, имеет самостоятельный баланс, расчётный и иные счета в банковских учреждениях, круглую печать со своим наименованием, штампы, бланки и другие реквизиты.

Юридический адрес организации: Удмуртская Республика, с. Красногорское, ул. Глазовская, 1.

Уставный капитал организации создан путём сложения вкладов его учредителей и составляет 10 тысяч рублей.

Численность работников предприятия в 2011 году составила 23 человека (сюда входят как административно — управленческий персонал, так и рабочие, занятые в основном производстве).

Площадь, занимаемая предприятием 1000 м2. В наличии у предприятия имеется два складских помещения для хранения материалов, производственных запасов и готовой продукции.

Целями деятельности ООО «Темп» являются расширение рынка товаров и услуг, а также извлечение прибыли.

Общество вправе осуществлять любые виды деятельности, не запрещенные законом, предметами деятельности общества являются оптовая и розничная торговля строительными материалами.

Предприятие осуществляет учёт результатов работ, ведет оперативный, бухгалтерский и статистический учёт в соответствии с законодательством, действующем в РФ.

Высшим органом управления в ООО «Темп» является директор. Один раз в год общество проводит годовое общее собрание.

2.2 Организационное устройство, размеры и структура управления ООО «Темп»

Организационная структура — один из основных элементов управления организацией. Она характеризуется распределением целей и задач управления между подразделениями и работниками Общества. Внутренним выражением организационной структуры управления является состав, соотношение, расположение и взаимосвязь между отдельными подразделениями организации (см. рисунок 1).

Рисунок 1 — Структура управления в ООО «Темп»

В финансовых механизмах управления экономикой фирмы важная роль отводится структуре подразделения, которая непосредственно участвует и осуществляет финансовый контроль. В ООО «Темп» всю работу по созданию и функционированию финансового механизма фирмы возглавляет директор. Он разрабатывает организационную структуру управления и утверждает штатное расписание, несёт всю полноту ответственности за последствия принимаемых решений, сохранность и эффективное использование имущества фирмы. Он организует работу по росту и качеству прибыли. Директор обеспечивает выполнение всех обязательств фирмы перед Федеральным, региональным и местным бюджетами, государственными внебюджетными фондами, поставщиками, заказчиками и кредиторами. На руководителя фирмы возложено обеспечение инвестиционной привлекательности фирмы, в целях её поддержания и расширения.

Заместитель директора организует выполнение планов предприятия, решает вопросы, связанные с приобретением материалов, организует технику безопасности, охрану труда, отвечает за правильное оформление технической документации.

На менеджера по продажам возложены такие функции, как: сбор и первичная обработка информации о рынке товаров (работ, услуг), на котором работает предприятие, конкурентах, потенциальных клиентах; поиск и привлечение новых клиентов; работа со своей клиентской базой.

Заведующий складом руководит работой склада по приёму, хранению и отпуску товаров, обеспечивает сохранность складируемых товаров, ведёт учёт складских операций, организует проведение инвентаризации товарно -материальных ценностей, выполняет отдельные служебные поручения своего непосредственного руководителя.

Особая роль в финансовом механизме отводится главному бухгалтеру, который непосредственно подчиняется директору, главный бухгалтер формирует учётную политику фирмы и несет ответственность за её реализацию. На главного бухгалтера возлагаются обязанности достоверности налоговой, бухгалтерской и статистической отчётности, а также по руководству бухгалтерией.

Бухгалтерия осуществляет учёт материальных и финансовых ресурсов в соответствии с учётной и налоговой политикой организации.

2.3 Основные экономические показатели организации, её финансовое состояние и платёжеспособность

Для более полного представления о предприятии рассматривать экономические показатели лучше в динамике. Основные экономические показатели предприятия представлены в таблице 2.

Таблица 2 — Основные экономические показатели организации

|

Показатели |

2009 г. |

2010 г. |

2011 г. |

2011 г. в % к 2009 г. |

|

1. Выручка от продажи продукции (работ, услуг), тыс. руб. |

12953 |

22731 |

5199 |

40,14 |

|

2. Себестоимость продажи продукции (работ, услуг), тыс. руб. |

11763 |

20272 |

3949 |

33,57 |

|

3. Прибыль (убыток) от продажи, тыс. руб. |

391 |

863 |

103 |

26,34 |

|

4. Прибыль (убыток) до налогообложения, тыс. руб. |

378 |

853 |

99 |

26,19 |

|

5. Чистая прибыль (убыток), тыс. руб. |

260 |

635 |

69 |

26,54 |

|

6. Уровень рентабельности (убыточности) деятельности, % |

2,2 |

3,1 |

1,7 |

— |

Анализ данных таблицы 2 указывает на тенденцию снижения всех показателей за 2009 — 2011 гг.: выручка от реализации продукции на 59,86% — это связано с появлением на рынке аналогичного товара фирмы — конкурента, например, открылся филиал сети оптово-розничных баз строительных материалов «Воронеж-Мел»; себестоимость продукции на 66,43%; прибыль от продаж на 73,66%; прибыль до налогообложения на 73,81%; чистая прибыль на 73,46%. Экономическая рентабельность показывает, сколько денежных единиц затрачено организацией для получения рубля прибыли независимо от источников привлечения средств.

Также для проведения анализа существующего положения организации необходимо провести оценку эффективности использования ресурсов потреблённых в процессе производства. Для этого применяются показатели рентабельности. Показатели рентабельности характеризуют относительную доходность или прибыльность различных направлений деятельности организации. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, так как их величина показывает соотношение эффекта с наличными или использованными ресурсами.

От интенсивности использования основных средств зависит доходность капитала и многие показатели предприятия. Для обобщающей характеристики эффективности и интенсивности использования основных средств служат следующие показатели: фондовооружённость, фондоотдача активной части основных средств, фондоёмкость (см. таблицу 3).

Таблица 3 — Показатели эффективности использования ресурсов и капитала организации

|

Показатели |

2009 г. |

2010 г. |

2011 г |

2001 г. в % к 2009 г. |

|

1 |

2 |

3 |

4 |

5 |

|

А. Показатели обеспеченности и эффективности использования основных средств |

||||

|

1. Среднегодовая стоимость основных средств, тыс. руб. |

321 |

356 |

261,5 |

81,46 |

|

2. Фондовооружённость, тыс. руб. |

12,84 |

13,19 |

11,37 |

88,55 |

|

3. Фондоёмкость, руб. |

0,02 |

0,02 |

0,05 |

250 |

|

4. Фондоотдача, руб. |

40,35 |

63,85 |

19,88 |

49,27 |

|

5. Рентабельность использования основных средств, % |

117, 76 |

239,61 |

37,86 |

— |

|

Б. Показатели эффективности использования трудовых ресурсов |

||||

|

6. Производительность труда, тыс. руб. |

503,72 |

841,89 |

226,04 |

44,87 |

|

7. Фонд оплаты труда, тыс. руб. |

1440,00 |

1620,00 |

1104,00 |

76,67 |

|

8. Выручка на один рубль оплаты труда, руб. |

0,11 |

0,07 |

0,21 |

190,91 |

|

В. Показатели эффективности использования материальных ресурсов |

||||

|

9. Материалоотдача, руб. |

1,51 |

2,50 |

0,70 |

46,36 |

|

10. Материалоёмкость, руб. |

0,66 |

0,40 |

1,43 |

216,67 |

|

11. Затраты на один рубль выручки от продажи продукции (работ, услуг), руб. |

0,93 |

0,89 |

0,76 |

81,72 |

|

Г. Показатели эффективности использования капитала |

||||

|

12. Рентабельность совокупного капитала (активов), % |

26,3 |

41,51 |

5,06 |

— |

|

13. Рентабельность собственного капитала (активов), % |

223 |

144,45 |

11,33 |

— |

|

14. Рентабельность внеоборотных активов, % |

117,76 |

239,61 |

45,1 |

— |

|

15. Рентабельность оборотных активов, % |

33,86 |

50,21 |

5,84 |

— |

Анализ данных таблицы 3 позволяет сделать следующие выводы: по показателям обеспеченности и эффективности использования основных средств — среднегодовая стоимость основных средств уменьшилась на 18,54%.

Фондовооружённость — показатель, характеризующий оснащенность работников организации сферы материального производства основными средствами, данный показатель уменьшился на 11,45%.

Фондоёмкость показывает, сколько основных средств в стоимостном выражении было израсходовано на единицу выручки от реализации продукции. Рассчитанный показатель имеет тенденцию к увеличению на 150 % и свидетельствует о неэффективном использовании основных средств.

Фондоотдача показывает, сколько выручки от реализации продукции получено на единицу стоимости основных средств. Значение показателя имеет тенденцию к снижению на 50,73%.

Рентабельность основных средств показывает эффективность использования основных средств, снижение данного показателя свидетельствует о неэффективном использовании основных средств.

Производительность труда снизилась на 55,13%.

Фонд оплаты труда снизился на 23,33%.

По показателям эффективности использования материальных ресурсов, материалоотдача уменьшилась на 53,64%, данный показатель характеризует отдачу материалов, долю продукции на один рубль стоимости материалов.

Затраты на один рубль выручки от продажи продукции снизились на 18,28%.

По показателям эффективности использования капитала. Рентабельность совокупных активов показывает эффективность использования всего имущества предприятия, снижение показателя на 21,24% также свидетельствует о падающем спросе на продукцию организации и о перенакоплении активов.

Рентабельность собственного капитала показывает эффективность использования собственных средств, наблюдается снижение показателя на 211,67%. Данный показатель показывает, какое количество прибыли приходится на один рубль собственного капитала. Динамика показателя оказывает влияние на уровень котировки акций на фондовых биржах.

Рентабельность внеоборотных активов — это отношение прибыли организации к средней стоимости оборотных активов, наблюдается уменьшение данного показателя на 72,66%, что указывает о неэффективном использовании внеоборотных активов.

Рентабельность оборотных активов характеризует возможность организации по использованию собственных источников финансирования, уменьшение данного показателя на 28,02% указывает на неустойчивое финансовое положение организации.

Платежеспособность и финансовая устойчивость являются важнейшими характеристиками финансово-экономической деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво, платёжеспособно, оно имеет преимущество перед другими предприятиями того же профиля в привлечении инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату рабочим и служащим, дивиденды — акционерам, а банкам гарантирует возврат кредитов и уплату процентов по ним.

Финансовая устойчивость формируется в процессе всей производственно — хозяйственной деятельности и является главным компонентом общей устойчивости предприятия. Сущность её определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Внешним проявлением финансовой устойчивости — выступает платёжеспособность. Платёжеспособность — это способность своевременно полностью выполнить свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера. Финансовое состояние включает в себя такие понятия как финансовая устойчивость, платёжеспособность, ликвидность, рентабельность и т.д.

Рассчитаем показатели финансовой устойчивости организации за 2009 — 2011 гг. (см. таблицу 4).

Таблица 4 — Движение денежных средств организации

|

Показатели |

2009 г. |

2010 г. |

2011 г |

2001 г. в % к 2009 г. |

|

1 |

2 |

3 |

4 |

|

|

1. Поступление денежных средств — всего, в том числе: |

26959 |

49504 |

18684 |

69,31 |

|

а) от текущей деятельности |

26959 |

49504 |

18684 |

69,31 |

|

б) от инвестиционной деятельности |

— |

— |

— |

— |

|

в) от финансовой деятельности |

— |

— |

— |

— |

|

2. Расходование денежных средств — всего, в том числе: |

24546 |

45415 |

18441 |

75,13 |

|

а) от текущей деятельности |

24546 |

45415 |

18441 |

75,13 |

|

б) от инвестиционной деятельности |

— |

— |

— |

— |

|

в) от финансовой деятельности |

— |

— |

— |

— |

|

3. Чистые денежные средства — всего, в том числе: |

2413 |

4089 |

243 |

10,07 |

|

а) от текущей деятельности |

2413 |

4089 |

243 |

10,07 |

|

б) от инвестиционной деятельности |

— |

— |

— |

— |

|

в) от финансовой деятельности |

— |

— |

— |

— |

|

4. Остаток денежных средств на конец отчетного периода |

51 |

81 |

241 |

472,55 |

В результате анализа движения денежных средств, представленных в таблице 4 видно, что получены денежные средства от текущей деятельности.

В 2011 году поступление денежных средств снизилось на 30,69%. Если в 2009 году поступление составило 26 959 тыс. руб., то в 2011 году оно уменьшилось до 18 684 тыс. руб. При этом видно, что расходование денежных средств тоже уменьшилось на 24,87%. В 2011 году происходит уменьшение чистых денежных средств на 89,93% и увеличивается остаток денежных средств на конец отчетного периода на 190 тыс. руб. (372,55%).

Анализ данных таблицы 5 позволяет сделать следующие выводы, что коэффициент текущей ликвидности за анализируемый период повысился на 92,13%, организация полностью может покрыть краткосрочные долговые обязательства ликвидными активами. Однако, несмотря на определенный запас оборотных средств, значение коэффициента ниже рекомендуемого уровня.

Таблица 5 — Показатели ликвидности, платёжеспособности и финансовой устойчивости организации

|

Показатели |

Норм. ограничение |

2009 г. |

2010 г. |

2011 г |

2001 г. в % к 2009 г. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1. Коэффициент покрытия (текущей ликвидности) |

≥2 |

0,89 |

1,46 |

1,71 |

192,13 |

|

2. Коэффициент абсолютной ликвидности |

≥(0,2-0,5) |

0,03 |

0,06 |

0,27 |

900 |

|

3. Коэффициент быстрой ликвидности (промежуточный коэффициент покрытия) |

≥1 |

0,60 |

1,33 |

0,41 |

235 |

|

4. Наличие собственных оборотных средств, тыс. руб. |

— |

-124 |

593 |

631 |

-508,87 |

|

5. Общая величина основных источников формирования запасов и затрат, тыс. руб. |

— |

1511,00 |

1788,00 |

1449,00 |

95,90 |

|

6. Излишек или недостаток, тыс. руб.: |

|||||

|

а) собственных оборотных средств |

— |

340,00 |

424,00 |

361,00 |

106,18 |

|

б) общей величины основных источников для формирования запасов и затрат |

— |

1047,00 |

1619,00 |

1179,00 |

112,61 |

|

7. Коэффициент автономии (независимости) |

≥0,5 |

0,14 |

0,42 |

0,49 |

350 |

|

8. Коэффициент соотношения заемных и собственных средств |

≤1 |

6,05 |

1,41 |

1,06 |

0,39 |

|

9. Коэффициент маневренности |

≥0,5 |

-0,45 |

0,65 |

0,75 |

-1,67 |

|

10. Коэффициент обеспеченности собственными источниками финансирования |

≥0,1 |

-0,08 |

0,32 |

0,41 |

-5,1 |

|

11. Коэффициент соотношения собственных и привлеченных средств |

≥1 |

0,17 |

0,71 |

0,94 |

552,94 |

|

12. Коэффициент финансовой зависимости |

≤1,25 |

0,86 |

0,58 |

0,51 |

59,3 |

Коэффициент абсолютной ликвидности показывает, что организация имеет дефицит наличных денежных средств для покрытия текущих обязательств. Это обязательство может вызвать недоверие к данной организации со стороны поставщиков материально-технических ресурсов.

Коэффициент соотношения собственных и привлечённых средств (общей платёжеспособности) показывает перспективную платёжеспособность, т.е. способность организации погасить всю внешнюю задолженность (долгосрочную и краткосрочную) за счёт собственного капитала и, если принять во внимание ликвидацию организации, то она не способна рассчитаться с кредиторами.

Коэффициент автономии показывает, в какой доле все обязательства организации могут быть покрыты собственными средствами. Рассчитанный коэффициент автономии за анализируемый период указывает на неустойчивое соотношение, то есть организация может погасить свои долги, реализуя даже имущество, сформированное за счёт собственных источников лишь на 49%.

Коэффициент соотношения заёмных и собственных средств показывает, что в 2009 году на один рубль вложенных в активы собственных источников приходилось 6,05 руб. заёмных, в 2011 году приходилось 1,06 коп. Такое соотношение представляет высокую степень риска для кредиторов, банков и лиц.

Коэффициент обеспеченности материальных запасов собственными оборотными средствами указывает на высокую зависимость организации от внешних источников финансирования при формировании материальных запасов и критическое соотношение.

Коэффициент обеспеченности текущих активов собственными оборотными средствами указывает на критический уровень обеспеченности, зависимость от заёмных источников велика.

Значение коэффициента маневренности указывает на отсутствие собственных оборотных средств.

Коэффициент финансовой зависимости означает, насколько активы организации финансируются за счет заёмных средств, является обратным к коэффициенту финансовой независимости. Наблюдается слишком большая доля заёмных средств, что снижает платёжеспособность организации, подрывает её финансовую устойчивость, снижает доверие контрагентов и уменьшает вероятность получения кредита.

2.4 Организация бухгалтерского учёта в ООО «Темп»

покупатель дебиторский задолженность оборачиваемость

Бухгалтерский учёт организации осуществляется бухгалтерией предприятия. Учёт организован по централизованной системе. Структура бухгалтерской службы, численность работников отдельных бухгалтерских подразделений определяется внутренними правилами и должностными инструкциями организации (см. таблицу 6).

Таблица 6 — Должностные обязательства бухгалтерского отдела в ООО «Темп»

|

Должность |

Функции |

|

Главный бухгалтер |

Возглавляет бухгалтерскую службу предприятия и отвечает за весь процесс ведения бухгалтерского учёта на предприятии, обеспечивает законность, своевременность и правильность оформления документов и финансовой отчетности |

|

Бухгалтер по расчётам с персоналом и контрагентами |

Расчёт заработной платы, учет расчетов с работниками, контрагентами; отвечает за своевременное отражение в бухгалтерском учёте первичной документации |

|

Бухгалтер — кассир |

Ведение кассовых операций |

Главный бухгалтер организации подписывает совместно с руководителем организации документы, служащие основанием для приёмки товарно- материальных ценностей, денежных средств, расчётно-кредитных и финансовых обязательств.

Основой организации первичного учёта на предприятии является утвержденный главным бухгалтером график документооборота, то есть прохождения документов от момента их выписки до сдачи на хранение в архив.

В графике документооборота определяются лица, ответственные за оформление документов, а также порядок, место, время прохождения документа с момента составления до сдачи в архив.

Организация ООО «Темп» использует типовые формы первичных учётных документов. Все формы первичных учётных документов составляются с соблюдением требований, предусмотренных Положением по бухгалтерскому учёту и отчётности.

На предприятии ведётся автоматизированный бухгалтерский учёт с использованием персональных компьютеров. Регистры по учёту материальных ценностей в ООО «Темп» формируются автоматически в программе «1С:Бухгалтерия 7.7». Электронные документы на хозяйственные операции отражаются в программе в двух экземплярах: в журнале документов и в журнале хозяйственных операций. Для более полного и правильного ведения учёта применяет две правовые базы: «Гарант» и «Консультант», которые обновляются каждую неделю, что позволяет своевременно узнавать об изменениях в законодательстве РФ.

При формировании учётной политики ООО «Темп» предполагаются имущественная независимость и непрерывность деятельности.

Учётная политика на текущий год утверждается приказом по организации в конце предшествующего года, вводится с 1 января текущего года.

3. ОРГАНИЗАЦИЯ УЧЁТА РАСЧЁТОВ С ПОКУПАТЕЛЯМИ И ЗАКАЗЧИКАМИ В ООО «ТЕМП»

3.1 Первичный учёт расчетов с покупателями и заказчиками

Согласно п. 1 статьи 9 Закона «О бухгалтерском учёте» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учётными документами, на основании которых ведется бухгалтерский учёт.

Все сделки ООО «Темп» оформляются соответствующим договором, в котором оговариваются: виды продаваемых изделий, выполняемых работ и услуг, коммерческие условия продажи, количественные и стоимостные показатели готовой продукции или услуг, порядок расчётов, размер и сроки оплаты, форма оплаты, условия доставки отгружаемой продукции, штрафные санкции. Договор составляется юристом организации в соответствии с законодательством РФ. Если же сделка совершается с физическим лицом, то договор не составляется. После того, как договор подписан обеими сторонами, начинается его исполнение. В рассматриваемой организации заключено много договоров с покупателями (см. Приложение 3).

Если по условиям договора предусмотрена предоплата, то покупателю выписывается счёт на оплату. После поступления денежных средств на счёт Общества, осуществляется отгрузка продукции.

Организация в основном работает по предоплате, поэтому при приобретении продукции покупатель ООО «Темп» получает на месте от бухгалтера накладную (форма № 116-а), выписанную в двух экземплярах. Один остается у покупателя, другой, направляется в бухгалтерию, на основании которого выписывается счёт-фактура (см. Приложение № 1 к правилам учёта полученных и выставленных счетов-фактур).

С отрицательной стороны характеризует Общество, что в накладных часто отсутствуют обязательные реквизиты, в частности наименование должностных лиц. Учёт выписанных накладных и выданных счёт-фактур организация ведёт в автоматическом режиме. В основном, по условиям договора доставка входит в обязанности Общества, дополнительно выписывается товарно-транспортная накладная (форма № 1-Т).

Отгруженная со склада продукция направляется с водителем — экспедитором к покупателю, который при получении продукции на месте расписывается в квитанции. Один экземпляр накладной и счёт-фактуры остается на складе, на его основании кладовщик отпускает продукцию, второй экземпляр документов остаётся у покупателя.

Если покупателем является физическое лицо, то договор не заключается, оплата производится тут же в кассу организации. Счёт-фактура на эту операцию не выписывается, а накладная выписывается в двух экземплярах. На основании накладной и приходного кассового ордера (форма № КО-1), который выписывает бухгалтер, кассир принимает деньги от покупателя. С чеком, корешком к приходному кассовому ордеру и накладными покупатель — физическое лицо направляется на склад, где получает продукцию. Один экземпляр накладной остаётся у покупателя, один на складе, откуда передаётся в бухгалтерию.

Еженедельно с понедельника и до четверга документы со склада поступают в бухгалтерию.

Бухгалтер, основываясь на полученных документах, делает записи в учёте в автоматическом режиме. В базу данных заносится номер и дата документа, делается отметка об оплате, указывается сумма реализации, включая налог, при этом указывается сумма налоговой ставки: 10% или 18%. На основании этих операций программа автоматически формирует соответствующие проводки по продаже.

Если же Общество предоставляет какие-либо услуги, например, предоставление автотранспортных услуг, то на данную сумму выписывается акт о выполнении этапа работ и счёт-фактура, также в двух экземплярах. Один экземпляр остаётся у бухгалтера, второй отправляется заказчику. Аналогично делаются записи в бухгалтерском учёте.

Все первичные документы бухгалтерией подшиваются в дела. Причем накладные и счёт-фактуры учитываются отдельно по видам производств.

Правила ведения полученных и выставленных счёт-фактур говорят, что экземпляры счёт-фактур, выданных покупателям (заказчикам) ежемесячно или ежеквартально должны сшиваться в хронологическом порядке в «Журнал учёта выданных счёт-фактур». Все листы журнала должны быть пронумерованы, а сам журнал прошнурован. В организации же счета фактуры подшиваются вместе с накладными в общий журнал — дело.

Порядок расчётов по внутренним поставкам на территории России между покупателями и поставщиками определяется в соответствии с Положением о безналичных расчётах в РФ. В соответствии с этими условиями чётко определяется, кто организует и оплачивает перевозку товара от продавца к покупателю, несёт риск и ответственность при осуществлении этих функций и при гибели или порче продукции. Так в ООО «Темп» передачу продукции можно осуществлять двумя вариантами. При первом варианте для отгрузки продукции организация — покупатель назначает своё доверенное лицо. Ему выдают подотчёт наличные деньги с правами получения продукции и немедленной оплаты за неё, либо доверенность, по которой можно получить изделия, в счёт договорённости, имеющей место между организациями в виде договора поставок или гарантийного письма (независимо, оплачена продукция предварительно или нет).

При втором варианте (отдалённость поставщика от покупателя, или постоянство поставок) поставки осуществляет непосредственно ООО «Темп». Все доверенности регистрируются в специальном журнале.

Согласно учетной политике ООО «Темп», счет 63 «Резерв по сомнительным долгам» не используется, то есть резерв не создаётся. Дебиторская задолженность, нереальная к взысканию, списывается по каждому обязательству на основании данных инвентаризации, письменного обоснования бухгалтерии и приказа руководителя. Списанная в убыток из-за неплатёжеспособности должника сумма дебиторской задолженности учитывается на забалансовом счёте 007 «Списанная в убыток задолженность неплатёжеспособных дебиторов» в течение пяти лет для наблюдения за финансовым состоянием и появлением возможности её взыскания. Анализ финансовых показателей Общества за последние три года говорит о том, что организация выбралась из убытков, хотя прибыль её ещё не настолько велика. При этом доля дебиторской задолженности в общем объёме оборотных активов носит массивный характер, а значит большое значение имеет неполучение части доходов организации. В ООО «Темп» выгоднее создавать резерв по сомнительным долгам, тем самым заранее уменьшая свою прибыль, чем рисковать и списывать нереальные для взыскания долги за счёт прибыли текущего года.

Немаловажное значение имеет инвентаризация расчетов с покупателями и заказчиками. Согласно учётной политике на 2011 год ООО «Темп» проводит инвентаризацию расчётов ежемесячно с каждым контрагентом, по состоянию на первое число месяца, следующего за отчётным. При проведении инвентаризации используется документ «Акт сверки взаимных расчётов» за определённый период. Данный документ формируется в автоматическом режиме на основе бухгалтерских записей, занесённых в программу. Во вкладке «Отчёты программы «1С:Бухгалтерия» открывается вкладка «Специализированные», где и находится Акт сверки взаимных расчётов, определяется период и контрагент, затем данный документ выводится на бумажный носитель и посылается в бухгалтерию покупателя для проведения сверки расчётов.

Инвентаризация расчётов с покупателями и заказчиками должна быть оформлена в акте инвентаризации унифицированной формы № 17-ИНВ.

3.2 Синтетический и аналитический учёт расчётов с покупателями и заказчиками

ООО «Темп» расчёты с покупателями и заказчиками за проданную продукцию учитывает согласно рабочего плана счётов на балансовом счёте 62 «Расчёты с покупателями и заказчиками». На этом счёте отражается дебиторская задолженность покупателей и заказчиков за реализованные (отгруженные) им, но ещё не оплаченные товары, продукцию (работы, услуги), основные средства, материалы и прочее имущество организации. Дебиторская задолженность образуется в результате несовпадения момента отгрузки товара и оплаты продукции, оказания услуги, выполнения работы. В ООО «Темп» к счёту 62 «Расчёты с покупателями и заказчиками» открыты следующие субсчета:

- 1 «Расчёты с покупателями и заказчиками»;

- 2 «Расчёты по авансам полученным».

Выручка от продажи продукции и товаров, а также поступления, связанные с выполнением работ, оказанием услуг представляют собой доходы организации от обычных видов деятельности. Поступления от продажи основных средств, материалов и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров относится к операционным доходам организации.

При этом выручка за отгруженные товары, продукцию, работы, услуги отражается в учёте по дебету счёта 62 «Расчёты с покупателями и заказчиками» в корреспонденции со счётом 90 «Продажи» к которому в Обществе открыты субсчета:

- 1 «Выручка от продаж»;

- 2 «Себестоимость продаж»;

- 3 «НДС»;

- 8 «Управленческие расходы»;

- 9 «Прибыль/убыток от продаж», также 62 счёт корреспондирует со счётом 91 «Прочие доходы и расходы» (в случаях реализации прочего имущества организации); со счётом 76 «Расчёты с разными дебиторами и кредиторами»:

- 5 «Расчёты с прочими дебиторами и кредиторами»: 76-Н «НДС по отгруженным, но не оплаченным продукции, товарам, работам, услугам», проводки по этому счёту формируются в автоматическом режиме.

Для обобщения информации о налоге на добавленную стоимость (НДС) используется счёт 68 «Расчёты по налогам и сборам»: 68-2 — НДС.

Схема бухгалтерских проводок приведена в Приложении 1.

Аналитический учёт по счёту 62 «Расчёты с покупателями и заказчиками» в организации ведётся по каждому предъявленному покупателям (заказчикам) счёту в разрезе контрагентов и товаров, облагаемых по ставке налога на добавленную стоимость 18%.

В конце каждого месяца бухгалтер на основании данных бухгалтерского учёта проводит сверку расчётов с покупателями и заказчиками, для этого в программе формируются учётные регистры по каждому контрагенту и корреспондирующему счёту. Наиболее удобный регистр, использующийся Обществом — карточка счёта, в которой отражены дата операции по продаже продукции, её оплата, правильное начисление налогов. Эти данные позволяют проследить, когда и кому были проданы продукция (выполнены работы, оказаны услуги), в каком количестве и какого именно наименования товара, продукции, вида работ и услуг. На основании данных взаимных расчётов с контрагентами бухгалтер отслеживает движение расчётов по каждому покупателю и заказчику, отмечает суммы непогашенной дебиторской задолженности, контролирует правильность начисления налога к уплате в бюджет.

Для получения данных только об одном покупателе бухгалтер выбирает в субконто данного контрагента. Этот отчёт в автоматизированном режиме можно сформировать за любой промежуток времени. Документ удобно использовать когда, например, бухгалтер со стороны покупателя выясняет вопросы по отгрузке, оплате или сверке расчётов.

Все документы Общество формирует и заполняет в определённом порядке, согласно утверждённого руководством графика документооборота. (см. рисунок 2).

Рисунок 2 — Схема автоматизированного учёта расчётов с покупателями и заказчиками в ООО «Темп»

3.3 Формы расчётов с покупателями и заказчиками в организации

К сожалению, на практике взаимоотношений с покупателями и заказчиками в организации не редко возникают ситуации, когда одна из сторон плохо выполняет или практически не выполняет своих обязательств по договору. Случается, организация, заключив договор на приобретение необходимой готовой продукции, оплатившая её стоимость и доставку, не может получить эту готовую продукцию и разыскать закрывавшуюся фирму поставщика. Или же, напротив, поставщик, отправивший в соответствии с договором партию готовой продукции покупателю, в течении определённого времени не может вытребовать причитающиеся ему деньги. Всё это заставляет искать такие формы расчётов и договоров, которые позволяли бы избежать подобные ситуации.

Согласно учётной политике 2001 года ООО «Темп» определяет для целей налогообложения налогом на добавленную стоимость (НДС) момент определения налоговой базы по мере поступления денежных средств, день оплаты отгруженного товара. По мере поступления оплаты за отгруженный товар, бухгалтер выписывает счёт-фактуру и формирует записи в книге продаж. Заполнение книги продаж ведётся автоматически. При подтверждении оплаты покупателем отгруженной продукции, на основе выставленного счёта-фактуры происходит заполнение «Книги продаж».

При осуществлении расчётных операций с покупателями и заказчиками ООО «Темп» использует как наличные, так и безналичные формы расчётов.

При наличной форме расчётов денежные средства поступают непосредственно в кассу организации, оправдательным документом в этом случае выступает приходный кассовый ордер (№ КО-1) и чек ККМ. Покупатели могут также рассчитываться с организацией через кассу за приобретённую продукцию, оказанные услуги. При этом выписывается счёт — фактура и выдаётся кассовый чек. Выданные счета-фактуры регистрируются в книге продаж для определения НДС.

Например, ООО «Радуга» приобретает строительные материалы: 50 банок краски для пола, 30 банок олифы, 35 банок грунтовочного покрытия и рассчитывается наличными денежными средствами. При этом бухгалтерия выписывает на основании накладных счёт-фактуру, а денежные средства принимаются в кассу организации по приходному кассовому ордеру. В бухгалтерском учёте делаются следующие записи (см. таблицу 7).

Однако следует помнить, что в процессе своей финансово-хозяйственной деятельности организация может иметь в кассе наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителем организации.

Всё же большинство расчётов с покупателями и заказчиками производится в виде безналичных платежей. Рассмотрим их подробнее по данным 2011 года.

Таблица 7 — Схема бухгалтерских проводок по учёту расчётов с покупателями и заказчиками при наличной форме расчётов

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Документы, на основании которых производятся бухгалтерские записи |

|

1. Отражена отгрузка строительных материалов |

62-1 |

90-1 |

4529,00 |

Накладная ф. № 116-а от 12.01.2011 |

|

2. Начислен НДС к уплате в бюджет (18%) |

90-3 |

76-Н |

690,86 |

Счёт-фактура № 1 от 12.01.2011 |

|

3. Отражено поступление денежных средств от покупателей |

50-1 |

62-1 |

4529,00 |

Приходный кассовый ордер № 8 от 12.01.2011 |

|

4. Списана фактическая себестоимость проданных строительных материалов |

90-2 |

41 |

3500,00 |

Отчёт склада |

|

5. Отражен финансовый результат |

90-9 |

99-1 |

338,14 |

Закрытие месяца |

Расчёты авансами. При заключении договора по поставке строительных материалов с ООО «Энергия» предусмотрен аванс в размере не менее 30%. Под авансом подразумевается предоплата, осуществлённая в счёт будущей поставки продукции. При этом в бухгалтерии ООО «Темп» оформлены следующие записи, представленные в таблице 8.

Авансы не приносят организации экономической выгоды, так как ей предстоит исполнить свои обязательства — отгрузить продукцию, выполнить работу или оказать услугу. И только после исполнения обязательства можно сказать, что организация получила доход. Если же организация откажется от взятых на себя обязательств, то аванс придется вернуть.

В наши дни простаивают многие отечественные организации. А у тех, которые действуют, зачастую просто нет денег, чтобы рассчитаться со своими партнерами.

Таблица 8 — Схема бухгалтерских проводок по учёту расчётов с покупателями и заказчиками при безналичной форме расчётов с условием 30% предоплаты

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Документы, на основании которых производятся бухгалтерские записи |

|

1. Поступила предоплата за услуги по договору |

51 |

62-2 |

150000,00 |

Выписка банка от 07.10.2011 |

|

2. Признана выручка от реализации услуг |

62-1 |

90-1 |

477980,24 |

Договор, накладная № 714 от 08.10.2011 |

|

3. Зачислен ранее полученный аванс от покупателя |

62-2 |

62-1 |

150000,00 |

Выписка банка от 07.10.2011 |

|

4. Начислен НДС к уплате в бюджет в части принятой суммы аванса |

90-3 |

68-2 |

22881,36 |

Счёт-фактура № 728 от 07.10.2011 |

|

5. Начислен НДС в части непогашенного долга покупателем |

90-3 |

76-Н |

50030,88 |

Счёт-фактура № 729 от 07.10.2011 |

|

6. Поступили деньги от покупателя на расчётный счёт |

51 |

62-1 |

327980,24 |

Выписка банка от 05.11.2011 |

|

7. Начислен НДС к уплате в бюджет |

76-Н |

68-2 |

50030,88 |

Счёт-фактура № 731 от 06.11.2011 |

|

8. Отражена фактическая себестоимость оказанных услуг |

90-2 |

43 |

300068,00 |

Отчёт склада, товарно-транспортные накладные, производственные отчеты |

|

9. Отражён финансовый результат услуги |

90-9 |

99-1 |

105000,00 |

Закрытие месяца |

Именно поэтому распространение сегодня получили неденежные формы расчётов. В ООО «Темп» к таким формам относятся расчёты взаимозачётами.

В настоящее время распространены взаиморасчёты между организациями, в которых участвуют два, три и более партнёров. Для взаимного погашения задолженностей они составляют акты с подтверждением задолженностей и описанием порядка их погашения. Сделки по взаимозачёту задолженностей можно квалифицировать как передачу друг другу прав требования.

Гражданский кодекс допускает как полное, так и частичное погашение взаимных требований при проведении зачёта. Это значит, что величина обязательств сторон может быть различной. В подобной ситуации зачёт следует проводить на сумму наименьшей задолженности. У стороны, чья задолженность окажется больше, останется часть обязательства, не погашенная зачётом.

Взаимозачётные операции в анализируемой организации встречаются лишь двусторонние. Двусторонние взаимозачёты проводятся по соглашению обеих сторон либо по заявлению одной из них. Этот вариант зачёта предусмотрен ст. 410 ГК РФ. Общество представляет своему партнёру заявление о зачёте встречной задолженности и, не дожидаясь его согласия, отражает в учёте погашение долга. Контрагент при отсутствии обоснованных возражений также обязан зачесть имеющуюся задолженность.

Рассмотрим пример, когда за отгруженную продукцию Общество проводит оплату взаимозачётом.

ООО «Комфорт-Люкс» имеет задолженность на 27.07.2011 перед ООО «Темп» за строительные материалы на сумму 18 369,47 руб., в том числе НДС 18% — 2802,12 руб. ООО «Темп», в свою очередь, имеет задолженность на 08.09.2011 перед ООО «Комфорт-Люкс» за купленный цемент на сумму 22 541,00 руб., в том числе НДС 18% — 3438,46 руб. На основании уведомления о зачёте взаимных требований предприятия погашают задолженность друг друга. Записи на счетах бухгалтерского учёта данной операции отражены в таблице 9.

Таблица 9 — Схема бухгалтерских проводок по учёту расчётов с покупателями и заказчиками при проведении взаимозачёта

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Документы, на основании которых производятся бухгалтерские записи |

|

1. Отражена выручка от реализации строительных материалов |

62-1 |

90-1 |

18369,47 |

Накладные ф. № 461 от 11.07.2011, № 479 от 18.07.2011, № 495 от 25.07.2011 |

|

2. Отражена сумма НДС по отгруженной, но не оплаченной продукции |

90-1 |

76-Н |

2802,12 |

Накладные ф. № 116-а № 461 от 11.07.2011, № 479 от 18.07.2011, № 495 от 25.07.2011 |

|

3. Приняты к учёту затраты на приобретение цемента |

10 |

60 |

19102,54 |

Накладная от поставщика № 2739 от 08.09.2011 Счёт-фактура № 2739 от 08.09.2011 |

|

4. Выделен НДС по оприходованным материалам |

19-3 |

60 |

3438,46 |

Накладная от поставщика № 2739 от 08.09.2011. Счёт-фактура № 2739 от 08.09.2011 входящая |

|

5. Проведён зачёт взаимных требований |

60 |

62-1 |

Уведомление о зачёте взаимных требований от 11.10.2011 |

|

|

6. Сумма оставшегося долга оплачена с расчётного счёта |

60 |

51 |

4171,53 |

Выписка банка от 13.10.2011 |

3.4 Совершенствование учёта расчётов с покупателями и заказчиками

В целом существующий в организации учёт расчётов с покупателями и заказчиками ведётся в соответствии с действующим законодательством, что закреплено учётной политикой организации. Грубых нарушений по ведению учёта расчётов с покупателями и заказчиками выявлено не было. Однако, необходимо выделить ряд замечаний и предложить рекомендации, которые должны способствовать повышению уровня ведения бухгалтерского учёта расчётов с покупателями и заказчиками в данном Обществе (см. таблицу 10).

Таблица 10 — Совершенствование учёта расчётов с покупателями и заказчиками в ООО «Темп»

|

Недостатки |

Рекомендации |

|

1. Отсутствие на бумажных носителях учётной информации |

Ввести контроль за ведением бухгалтерского учёта, распечатывать регистры |

|

2. Отсутствие наименований должностных лиц в накладных |

Ввести контроль за заполнением первичных документов |

|

3. Отсутствие документооборота по учёту расчётов с покупателями и заказчиками |

Утверждение графика документооборота, выполнение и контроль (Приложение 2) |

|

4. Большая доля просроченной дебиторской задолженности |

Создание резерва по сомнительным долгам, счёт 63 «Резерв по сомнительным долгам» |

|

5. Не оформляются результаты проведенной инвентаризации расчётов с покупателями и заказчиками |

Ввести контроль за оформлением результатов инвентаризации расчётов с покупателями и заказчиками (ф. ИНВ-17) |

|

6. Низкий уровень контроля |

Ввод службы внутреннего аудита |

|

7. Отсутствие в договорах по расчётам с покупателями и заказчиками разделов обеспечения обязательств |

Ввод в договор расчётов с покупателями и заказчиками способов обеспечения обязательств: банковская гарантия, поручительство, залог, задаток |

Организация использует автоматизированную систему учёта, при этом не распечатывает на бумажных носителях необходимую учётную информацию. В частности, регистры по выписанным накладным и счетам-фактурам, которые необходимо распечатывать по окончании каждого отчётного месяца.

Общество нарушает требование п. 2 ст. 9 Федерального закона «О бухгалтерском учёте», что все первичные учётные документы принимаются к учёту, если они составлены по форме и содержит обязательные реквизиты, в частности наименование должностей лиц, ответственных за совершение хозяйственной операции. Очень часто на накладной (ф. № 116-а) отсутствуют данные реквизиты.

Анализ финансовых показателей Общества за последние три года говорит о том, что дебиторская задолженность в общем объёме оборотных активов носит массивный характер, а значит большое значение имеет неполучение доли доходов организации, поэтому необходимо для ООО «Темп» создание резерва по сомнительным долгам, учитываемый на счёте 63 «Резерв по сомнительным долгам», который хоть и заранее уменьшает прибыль организации, но при этом и сокращает риск списания нереальных для взыскания долгов за счёт прибыли текущего года.

Согласно учётной политике организации инвентаризация расчётов проводится один раз в месяц, при этом составляются акты сверки расчётов с покупателями и заказчиками. Инвентаризация расчётов подразумевает составление не только актов сверки, но и на их основе составление акта инвентаризации расчётов по унифицированной форме № 17-ИНВ, чего в организации не делается.

Большинство выявленных недостатков связано с отсутствием в организации внутреннего аудита. Следовательно, предлагаем создать службу внутреннего аудита. Для этого необходимо закрепить в штатном расписании должность внутреннего аудитора, который будет осуществлять проверку:

- соответствия системы организационных аспектов деятельности Общества действующим нормативным актам и учредительным документам;

- правильности составления и выполнения хозяйственных договоров, первичных документов действующим правовым актам;

- своевременности внесения в бюджет налога на добавленную стоимость и других налогов;

- методологии и техники ведения бухгалтерского учёта в целом.

В условиях рыночной экономики возникает ситуация, когда низкая платежеспособность организаций вызывает образование больших объемов дебиторской задолженности на балансе производителей. Для недопущения подобной ситуации в ООО «Темп» рекомендуем ещё на стадии заключения договора подумать, как можно стимулировать должника к исполнению возложенных на него обязанностей по расчётам. То есть включить в договор один из следующих способов обеспечения обязательств: банковская гарантия, поручительство, залог, задаток и отразить в прочих условиях.

4. АНАЛИЗ СОСТОЯНИЯ РАСЧЁТОВ С ПОКУПАТЕЛЯМИ И ЗАКАЗЧИКАМИ В ООО «ТЕМП»

4.1 Анализ динамики и структуры дебиторской задолженности

В рамках анализа расчётов с покупателями и заказчиками необходимо провести анализ дебиторской задолженности, так как именно по состоянию дебиторской задолженности можно судить о качественном уровне расчётов с покупателями и заказчиками. Анализ расчётов с дебиторами проводится по данным отчётности ООО «Темп» за 2009 — 2011 года.

Дебиторская задолженность является неотъемлемой частью оборотного капитала. Анализ дебиторской задолженности имеет большое значение в деле укрепления платёжной дисциплины, ускорения расчётов, повышения ликвидности активов, их платежеспособности, эффективности расчётов и в целом хозяйственных процессов.

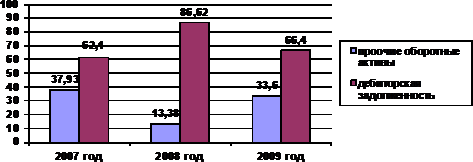

Оценку общего состояния дебиторской задолженности в ООО «Темп» необходимо начинать с анализа удельного веса дебиторской задолженности в составе оборотных активов. Удельный вес дебиторской задолженности в общем объеме оборотных средств находят отношением величины дебиторской задолженности к величине оборотных средств. Чем выше этот показатель, тем менее мобильна структура имущества организации (см. рисунок 3).