В современной экономике страхование выступает в роли важнейшего стабилизатора процесса общественного воспроизводства. Постоянное увеличение накапливаемого общественного богатства и усложнение техногенных, экономических и социальных рисков, угрожающих его сохранению и приумножению, требуют создания эффективной и масштабной системы страховых фондов, предназначенных для своевременной компенсации непредвиденного материального ущерба. Экономическое значение страхования не исчерпывается только его гарантийными и возмещающими функциями. Финансовые ресурсы, аккумулируемые в страховых фондах, служат существенным источником инвестиций в экономику. В развитых странах мира страховые компании по мощности и размерам проводимых инвестиционных вложений конкурируют с такими общепризнанными институциональными инвесторами, как банки и инвестиционные фонды.

Рост масштабов страховых организаций, формирование холдингов и групп страховщиков объясняет повышение внимания к эффективности их функционирования.

Страхование — вид экономической деятельности, непосредственно связанный со снижением или перераспределением рисков между физическими и юридическими лицами (страхователями) и специализированными организациями (страховщиками).

Страховщики обеспечивают аккумуляцию страховых взносов и выплаты страхователям в случае нанесения ущерба застрахованной собственности. В современной экономической практике развитых стран резервные фонды страховых компаний являются вторым по значимости кредитным ресурсом экономики после банковских депозитов.

В страховой деятельности важное значение имеет работа финансовых менеджеров по управлению финансами страховых организаций. Особый характер обязательств страховщиков перед клиентами требует использования для анализа финансового состояния страховой организации как общих для любого коммерческого предприятия, так и специфических показателей. Этим объясняется необходимость системного подхода к предметной области финансового менеджмента как методологической базы для решения задач страховой защиты.

Научные исследования в области финансовой деятельности страховых компаний не являются традиционными для отечественной экономической литературы. Серьезный теоретический вклад в разработку данной проблемы был сделан российскими учеными Д. Александровым, Л.А. Бернером, К.Г. Воблым, С.М. Гольдштейном, В.Г. Идельсоном, Л. Окуневым, С.А. Рыбниковым, В. Шишкиным, Р. Шнейдером в начале XX века.

В настоящее время российский страховой рынок демонстрирует быстрые и устойчивые темпы роста, улучшаются его качественные характеристики, увеличивается доля страховых услуг в ВНП, что предполагает в ближайшей перспективе значительное повышение роли страховых компаний в национальной экономике. В этой связи требуются серьезные комплексные исследования не только страховых операций, но и изучение направлений и механизмов, которые позволяют страхованию участвовать в процессах эффективного накопления и инвестирования.

Налогообложение страховой деятельности

... других предприятиях подлежит налогообложению у источника этих доходов. Прибыль, полученная страховой организацией от иных видов деятельности, не связанных со страховой деятельностью, а также доходы посредников ... по законодательству Российской Федерации. Плательщиками налога на доходы от страховой деятельности являются также компании, фирмы, любые другие организации, образованные в соответствии с ...

Исходя из вышеизложенного, целью курсовой работы является исследование теоретических положений и практического опыта финансовой деятельности страховых компаний.

Реализация поставленной цели потребовала решения следующих конкретных задач, определивших логику исследования:

- обобщить практику финансовых средств страховых компаний;

- определить принципы и порядок формирования ресурсов страховой организации

- проанализировать отличительные особенности и тенденции развития отечественного страхового рынка

Рассмотреть финансы страховой компании на примере конкретной страховой компании — ОСАО «Ингосстах».

Объектом исследования, Предметом исследования, Методы исследования., Теоретическая и методологическая база исследования., Информационную базу исследования составили:

Страховая организация — это различного рода страховые предприятия, страховые компании, акционерные страховые общества, региональные и межрегиональные финансовые группы, совместные российско-зарубежные перестраховочные объединения, товарищества, частные фирмы, государственные страховые компании и др. Она функционирует в общей государственной экономической системе в качестве самостоятельного хозяйственного субъекта.

В правовом отношении страховая организация представляет собой обособленную структуру любой общественно-правовой формы, предусмотренной законодательством РФ, осуществляющую на ее территории страховую деятельность (заключение договоров страхования; формирование страховых резервов и фондов; инвестирование временно свободных денежных средств в доходные объекты, ценные бумаги, облигации; кредитование определенных сфер человеческой деятельности и т.п.).

Предметом непосредственной деятельности страховых организаций не могут быть производственная, торгово-посредническая и банковская. Страховой организации свойственна экономическая обособленность от государственной экономической системы, что выражается в полной самостоятельности ее ресурсов и оборотных средств, обязательных резервов. С другими страховщиками страховые организации строят свои отношения на основе перестрахования и со страхования, при котором объект страхования может быть застрахован по одному договору совместно несколькими страховщиками (со страхование космических объектов).

В условиях рыночной экономики страховые организации любых форм собственности самостоятельно определяют свою организационную структуру, порядок оплаты и стимулирования труда работников.

Тем не менее, специфика страховой деятельности диктует использование двух категорий работников:

- Квалифицированных штатных специалистов, осуществляющих управленческую, экономическую, консультационно-методическую и другую деятельность;

2. Нештатных работников, выполняющих аквизиционные (приобретение) и инкассаторские функции (сбор и выплата денег).

Анализ перестраховочной деятельности в России и перспективы ее развития

... поступление налогов от страховой деятельности. Основные принципы перестрахования являются абсолютно такими же, как и для страхования. Для перестрахования также важно наличие страхового интереса, соблюдение ... Законе Российской Федерации «О страховании» указывается, что «Страховщик, заключивший с перестраховщиком договор о перестраховании, остается ответственным перед страхователем в полном объеме в ...

К штатным работникам относятся: президент страховой компании, вице-президент (главный экономист), генеральный директор, исполнительный директор (менеджер), главный бухгалтер, референты, эксперты, заведующие отделами по направлениям (видам страхования), инспектора, работники вычислительного центра, сотрудники отделов, обслуживающий персонал (общий отдел, секретарь-референт и др.)

К нештатным работникам относятся страховые агенты, брокеры (маклеры), представители (посредники) страховых компаний, медицинские эксперты и др.

Главной функциональной обязанностью штатных работников является обеспечение устойчивого функционирования страховых компаний, высокой рентабельности, платежеспособности, конкурентоспособности.

Основными функциональными обязанностями неиспытанных работников являются: проведение агитационно-пропагандистской работы среди организаций, акционерных обществ, фирм и населения по вовлечению их в страхование: оформление вновь заключенных и возобновленных договоров, а также обеспечение контроля по своевременной уплате страховых взносов (платежей, премий) со стороны страхователей и производство страховых выплат со стороны страховщиков или наступлении страховых случаев, т.е. главная задача неиспытанных работников состоит в продвижении страховых услуг от страховщика к

Высокая доля ответственности страховщика за социальные последствия его деятельности требует организации государственного страхового надзора. В общей форме этот надзор выражается в изучении финансового положения страховщика и его платежеспособности по принятым договорным обязательствам перед страхователем. Отсутствие средств у страховщика для расчетов по принятым обязательствам подрывает доверие не только к конкретному страховщику, но и вообще к идее страхования, В общественном сознании недоверие к страховой идее воплощается в претензиях населения к государственным институтам. Именно поэтому государство не может находиться в стороне от страховой деятельности, увязывая интересы страховщиков, населения и экономики в целом. Основная проблема государственного страхового надзора — величина резервов, гарантирующих платежеспособность страховщика.

Финансовая деятельность — неотъемлемая часть деятельности страховых организаций, заключающаяся в выпуске акций и повторном приобретении ранее выпущенных акций, а также выплате дивидендов акционерам. Сюда также входит финансирование за счет займов и погашение задолженностей. Приток поступлений от финансовой деятельности состоит из денежных средств, поступающих от продажи акций, и в принятии на себя долговых обязательств. Отток происходит в результате финансовой деятельности, т.е. при оплате долгов, в том числе налоговых платежей, покупке ранее проданных акций и осуществлении выплаты дивидендов.

Специфичность финансовых отношений в страховых организациях обусловлена особенностями организации денежного оборота. Если любое иное предприятие сначала производит затраты, а потом реализует продукцию. То страховщик сначала привлекает денежные ресурсы, а потом выполняет обязательства перед страхователями. Но, как и любое другое предприятие, деятельность страховщика направлена не только на предоставление страховой защиты, но и имеет цель — получение прибыли.

Движение денежных средств, происходящее в результате текущей и финансовой деятельности страховых организаций, включает следующие пункты:

- Налоговые платежи и сборы. Один из наиболее крупных денежных оттоков, происходящий в результате финансовой деятельности;

- Изменение счета капитала. Изменение данного счета связано с проведением операций с собственными акциями, их приобретением или продажей;

— Обязательства. Все обязательства, исключая резервы убытков, прибылей, расходов на урегулирование и незаработанных страховых премий, рассматриваются в разделе финансовой деятельности. Увеличение таких пассивов является источником денежных средств. Сокращение же означает использование денежных фондов.

Оценка раздела финансовой деятельности показывает способность компании получать финансирование на денежных рынках и рынках капитала, а также способность компании отвечать по своим обязательствам. Текущая страховая, инвестиционная и финансовая деятельность существуют не изолированно друг от друга, а на основе взаимосвязи и взаимозависимости. С учетом современного уровня развития страхования, финансов и международных стандартов финансового учета предлагается следующая классификация внешних денежных потоков.

Таблица 1.1.

Денежный поток страховой организации

|

Приток |

Отток |

|

Текущая |

|

|

Выручка по операциям страхования и соцстрахования Выручка от операций перестрахования Дивиденды к получению Прочие доходы |

Страховые выплаты Выплаты по операциям перестрахования Оплата персоналу Финансирование предупредительных мероприятий Прочие расходы |

|

Инвестиционная деятельность |

|

|

Выручка от реализации основных средств Продажа ценных бумаг Прочие доходы |

Вложения в основные средства Вложения в ценные бумаги Прочие расходы |

|

Финансовая деятельность |

|

|

Привлечение заемных средств Привлечение средств путем выпуска акций Дивиденды и проценты к получению Финансовые вложения компаньонов Прочие доходы |

Налоговые платежи Погашение кредиторской задолженности Дивиденды и проценты к уплате Возвращение финансовых вложений Прочие расходы |

С этих позиций строится и финансовая бухгалтерская отчетность страховых организаций. Данный подход соответствует общепринятым бухгалтерским стандартам.

Финансы страховщика обеспечивают его деятельность по оказанию страховой защиты. Страховщик формирует и использует средства страхового фонда, покрывая ущерб страхователя и финансируя собственные затраты по организации страхового дела. Кроме того, в условиях рынка страховщик, как правило, занимается инвестиционной деятельностью, используя часть средств страхового фонда и собственные средства. Вследствие этого денежный страховой оборот организации более сложен, чем у предприятий других отраслей народного хозяйства.

Денежный оборот страховой организации включает в себя два относительно самостоятельных денежных потока: оборот средств, обеспечивающий страховую защиту, и оборот средств, связанный с организацией страхового дела. При этом оборот средств, обеспечивающий страховую защиту, проходит два этапа: на первом этапе формируется и распределяется страховой фонд, на втором — часть средств страхового фонда инвестируется с целью получения прибыли. Каждый из выделенных элементов денежного оборота средств страховой организации имеет свое социально-экономическое значение, в связи с чем движение средств на каждом этапе проходит под воздействием различных экономических и юридических факторов.

Денежный оборот страховой организации включает два денежных потока, относительно самостоятельных друг от друга:

1. выплаты — оборот средств, обеспечивающих страховую защиту страхователей; При этом, на первом этапе формируются страховые резервы и фонды страховщиков; на втором — часть свободных средств на данный период времени инвестируется в не страховые рентабельные проекты и финансовые организации, в банки (депозитные вклады) и ценные бумаги (акции, векселя, облигации и др.) с целью получения дополнительной прибыли (дивидендов).

2. средства, предназначенные для функционирования страховой организации.

Основной доход страховых организаций образуется за счет страховых платежей (взносов страхователей).

Помимо основных статей получения доходов от страховых платежей, инвестиционных и банковских вложений страховая организация может иметь доходы от спонсорства, менеджмента (по рисковым операциям), за счет консультаций, обучения кадров и др.

Страховые резервы по личному, имущественному страхованию и страхованию ответственности образуются из полученных страховых взносов и предназначаются для обеспечения выполнения принятых страховщиком страховых обязательств в виде страховых выплат при наступлении страховых случаев.

Денежный оборот, непосредственно связанный с оказанием страховой защиты, определяется сущностными моментами категории страхования. Важнейшей особенностью этой части оборота средств страховой организации является рисковой, вероятностный характер движения. В основе формирования страхового фонда лежит вероятность ущерба, которая исчисляется на основе статистических данных и теории вероятностей. В основе же распределения страхового фонда лежит фактический ущерб, причиненный страхователям в данном году, который может отклоняться от предполагаемого независимо от деятельности страховщика. Вероятность несовпадения объема сформированного страхового фонда и потребностей в выплате страхового возмещения порождает целый ряд специфических особенностей в организации финансов страховщика.

Страховой фонд формируется путем аккумуляции страховых платежей, которые определяются на основе тарифа.

Возможное несоответствие между ожидаемым и фактическим ущербом предъявляет определенные требования прежде всего к структуре тарифа: в его основную часть (нетто-ставку) включается рисковая надбавка, отражающая возможную вероятность отклонения величины фактического ущерба от ожидаемого.

Выполняя свои финансовые обязательства, страховщик расходует полученные платежи, т.е. распределяет их по разным целевым направлениям, заложенным в тарифе. На этом этапе движения средств несовпадение расчетного (ожидаемого) ущерба с фактическим возможно как во времени, так и в пространстве. Из принципа замкнутой раскладки ущерба вытекает возможность оказывать помощь пострадавшим страхователям в данном году за счет остальных участников страхования — территориальная раскладка ущерба. Временная же раскладка ущерба требует формирования за счет неиспользованной части совокупной нетто — ставки в благополучные годы запасных фондов, которые будут расходоваться в годы с повышенной убыточностью.

Особенности временной раскладки ущерба в рисковом страховании (как правило, краткосрочном) и накопления страховой суммы в долгосрочных видах страхования жизни и дополнительной пенсии породили два типа запасных фондов: запасные фонды по рисковым видам страхования и резервы взносов. В тех видах страхования, где ущерб может достигать катастрофических размеров, могут формироваться также запасные фонды перестраховочного характера.

Чем выше вероятность того, что созданный страховщиком фонд окажется достаточным для выполнения им своих обязательств (возмещения ущерба), тем выше финансовая устойчивость страховщика. Следовательно, движение средств, связанное с формированием и использованием запасных фондов, вызвано непосредственно рисковым характером денежного оборота.

В кризисных условиях на страховом рынке активизируются процессы слияния и поглощения, что приводит к концентрации капитала страховых компаний с целью создания более конкурентоспособных организаций с одновременным усложнением структуры капитала. В связи с данными процессами возникает необходимость применения методических подходов относительно оценки реальной стоимости приобретаемых активов к формированию финансовых ресурсов и оптимизации капитала.

В существующих условиях трудности развития отечественного страхового рынка многократно усилены экономическим кризисом. При этом активизируются процессы слияния и поглощения, что приводит к концентрации капитала страховых компаний с целью создания более конкурентоспособных организаций с одновременным усложнением структуры капитала. В связи с данными процессами возникают проблемы относительно оценки реальной стоимости приобретаемых активов и необходимости изменения подходов к формированию финансовых ресурсов и оптимизации капитала.

Для страхового рынка решение указанных проблем является чрезвычайно актуальным. Поскольку, несмотря на постоянное обсуждение и активное изучение вопросов формирования и движения капитала, в исследованиях современных специалистов не уделяется достаточного внимания капиталу как субстанции, формирующей страховой бизнес в процессе приложения к капиталу труда и предпринимательской инициативы.

Оптимизация структуры капитала особенно важна для страховой компании, так как она должна отвечать, с одной стороны, требованиям нормативных актов, а с другой — отвечать критериям финансовой устойчивости, платежеспособности, увеличению рыночной стоимости организации.

Оптимальная структура капитала подразумевает сочетание собственного и привлеченного, заемного капитала, которое обеспечивает максимум рыночной оценки всего капитала. Поиск такого соотношения — это проблема, решаемая в данном направлении.

В современной финансовой теории капитал рассматривается, с одной стороны, как источник финансирования компании, а с другой — как совокупность финансовых активов. При этом исследование вопроса о влиянии структуры источников на увеличение рыночной стоимости страховой организации, реализуемое в рамках теории структуры капитала, рассматривается изолированно.

Очевидна потребность в формировании нового механизма управления финансовыми ресурсами страхового рынка на микроэкономическом уровне, ориентированного на рост и эффективное использование капитала страховых организаций при обеспечении их финансовой устойчивости и допустимого уровня финансовых рисков. Содержательный анализ имеющегося теоретического задела в названной предметной области свидетельствует об отсутствии адекватного концептуального и прикладного обеспечения процессов развития и эффективного использования финансового потенциала.

В этих условиях является актуальной разработка оптимальной структуры капитала страховой организации на основе непротиворечивого инструментария и с учетом факторов, ранее не рассматривавшихся в исследовательском арсенале. Страховые организации в силу специфики своей деятельности, направленной на принятие на страхование определенных видов рисков, аккумулируют огромные страховые ресурсы, которые могут инвестироваться в экономику страны.

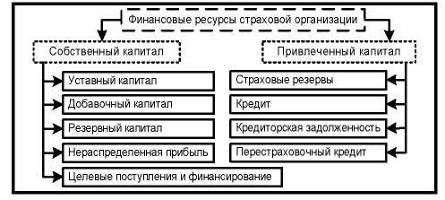

Отраслевыми факторами, влияющими на особенность организации финансов страховых организаций, является то, что основным источником финансовых ресурсов действующей страховой организации выступают привлеченные средства. При создании страховых организаций основным источником финансовых ресурсов является уставный капитал. В процессе функционирования страховой организации источниками выступают доходы от страховой, инвестиционной деятельности и прочие доходы.

К привлеченным средствам относится совокупная стоимость реализованных на рынке страховых продуктов — объем страховых премий по заключенным и действующим договорам страхования, который принимает форму страхового фонда. Наряду с этими источниками финансовых ресурсов также выступают:

выручка от реализации выбывшего имущества;

устойчивые пассивы;

различные целевые поступления (рис. 1.1).

Рис. 1.1 Финансовые ресурсы страховой организации

Под финансовыми ресурсами страховой организации в данной работе понимается совокупность аккумулируемых ею собственных, привлеченных и заемных денежных средств и их эквивалентов в форме целевых денежных фондов, предназначенных для обеспечения страховой деятельности в предстоящем периоде.

Пополнение финансовых ресурсов страховой организации осуществляется за счет проведения страховых операций, то есть путем аккумулирования страховой премии, причем сбор взносов со всех участников страхового фонда сопровождается исполнением обязательств страховщика по страховым выплатам лишь некоторым из них.

К отраслевым факторам, влияющим на формирование финансовых ресурсов страховых организаций, относятся тарифная политика, включая методику расчета страховой премии; уровень и динамику

Инвестиционная деятельность страховых организаций, второй после страховых операций источник доходов, пока не получила должного развития. Одним из каналов перераспределения финансовых ресурсов страховых организаций является перестраховочная защита.

Исследование капитала, его сущности и основных экономических категорий, находящихся с ним в системном взаимоотношении, должно опираться на базовое понятие капитала. К настоящему времени такое многогранное явление, как капитал, породило множество не противоречащих друг другу определений его, нацеленных на описание основных свойств и сущности капитала.

С позиций финансового менеджмента капитал предприятия характеризует общую стоимость средств в денежной, материальной и нематериальной формах, инвестированных в формирование его активов.

Финансовые ресурсы являются не только важнейшим условием выхода на рынок страховщика, но и устойчивого и успешного продолжения его деятельности, что реально при условии нормального соотношения собственного, привлеченного и заемного капиталов.

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления организацией. Оптимальная структура капитала представляет собой такое соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости организации, т.е. максимизируется ее рыночная стоимость.

Процесс оптимизации структуры капитала организации осуществляется по следующим этапам.

Этап 1. Анализ капитала страховой организации. Основной целью этого анализа является выявление тенденций динамики объема и состава капитала в предплановом периоде и их влияния на финансовую устойчивость и эффективность использования капитала.

На 1-й стадии данного этапа анализа рассматривается динамика общего объема и основных составных элементов капитала в сопоставлении с динамикой объема производства и реализации продукции; определяется соотношение собственного и заемного капитала и его тенденции; в составе заемного капитала изучается соотношение долго — и краткосрочных финансовых обязательств; определяется размер просроченных финансовых обязательств и выясняются причины просрочки.

На 2-й стадии анализа рассматривается система коэффициентов финансовой устойчивости предприятия, определяемая структурой его капитала. В процессе проведения такого анализа рассчитываются и изучаются в динамике следующие коэффициенты:

коэффициент автономии, позволяющий определить, в какой степени используемые предприятием активы сформированы за счет собственного капитала;

коэффициент финансового левериджа (коэффициент финансирования), устанавливающий, какая сумма заемных средств привлечена предприятием на единицу собственного капитала;

коэффициент долгосрочной финансовой независимости, позволяющий выявить финансовый потенциал предстоящего развития предприятия;

коэффициент соотношения долго — и краткосрочной задолженности, характеризующей политику финансирования активов приятия за счет заемных средств.

На 3-й стадии первого этапа анализа оценивается эффективность использования капитала в целом и отдельных его элементов. В процессе проведения такого анализа рассчитываются и рассматриваются в динамике следующие основные показатели:

период оборота капитала;

коэффициент рентабельности всего используемого капитала;

коэффициент рентабельности собственного капитала;

капиталоотдача;

капиталоемкость реализации продукции.

Этап 2 — оценка основных факторов, определяющих формирование структуры эффективного капитала. Практика показывает, что не существует единых рецептов соотношения собственного и заемного капитала не только для однотипных предприятий, но даже и для одного предприятия на разных стадиях его развития и при различной конъюнктуре товарного и финансового рынков.

Этап 3 — оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности. Для проведения таких оптимизационных расчетов используется механизм финансового левериджа.

Этап 4 — оптимизация структуры капитала по критерию минимизации его стоимости, основанная на предварительной оценке стоимости собственного и заемного капитала при разных условиях его привлечения и осуществлении многовариантных расчетов средневзвешенной стоимости капитала.

Этап 5 — формирование показателя целевой структуры капитала. Предельные границы максимально рентабельной и минимально рискованной структуры капитала позволяют определить поле выбора конкретных его значений на плановый период. В процессе этого выбора учитываются ранее рассмотренные факторы, характеризующие индивидуальные особенности деятельности данного предприятия. Окончательное решение, принимаемое по этому вопросу, позволяет сформировать на предстоящий период показатель целевой структуры капитала, в соответствии с которым будет осуществляться последующее его формирование на предприятии путем привлечения финансовых средств из соответствующих источников.

Особенности формирования капитала страховой организации не позволяют оптимизировать его структуру с помощью имеющегося инструментария. Это обусловлено следующими моментами:

во-первых, в структуре капитала страховой организации преобладают страховые резервы, формирование и размещение страховых резервов регламентируется нормативными актами;

во-вторых, требования к размеру и форме собственного капитала существенно отличаются от аналогичных требований хозяйствующего субъекта;

в-третьих, у страховой компании зачастую отсутствует заемный капитал (банковские кредиты) или занимает небольшой удельный вес в валюте баланса;

в-четвертых, в разделе «Обязательства» имеют место специфические для страхования статьи: депо премий по рискам, переданным в перестрахование, и кредиторская задолженность по операциям страхования, сострахования, перестрахования, которые требуют иных подходов к управлению.

Сказанное позволяет сделать вывод, что принципы формирования капитала хозяйствующего субъекта и его использования, изложенные в литературе по финансовому менеджменту, мало применимы к формированию капиталу страховой организации.

По этим же причинам оптимизация структуры капитала страховой организации по критериям максимизации уровня финансовой рентабельности с помощью эффекта финансового левериджа, минимизации его стоимости и уровня финансовых рисков не может быть осуществлена.

Особенности управления активами страховой организации обусловлены тем, что и структура активов страховой организации принципиально отличается от аналогичной структуры активов хозяйствующего субъекта. В составе инвестиций, которые преобладают в активах страховой организации, имеются такие специфические для страхования статьи, как ссуды по страхованию жизни, депо премий по рискам, принятым в перестрахование, доля перестраховщиков в страховых резервах. Кроме того, правилами размещения страховых резервов предусмотрены такие дополнительные требования к активам

активы, принимаемые в покрытие страховых резервов, не могут служить предметом залога или источником уплаты кредитору денежных сумм по обязательствам гаранта (поручителя);

в покрытие страховых резервов принимаются вклады (депозиты) тех банков, которые имеют лицензию (разрешение) на осуществление банковских операций, выданную соответствующим уполномоченным органом;

в покрытие страховых резервов не принимаются акции, вклады и доли в складочном или уставном капитале страховщиков, а также активы, приобретенные страховщиком за счет средств, полученных по договорам займа и кредитным договорам, и т.д.

Кругооборот денежных средств страховой компании представляет собой взаимодействие нескольких относительно самостоятельных денежных потоков:

аккумулирование страховых премий и последующее их распределение среди страхователей в форме страховых выплат;

формирование и использование собственного капитала в качестве инвестиционного источника и источника финансирования текущей деятельности;

инвестирование временно свободных средств страховых резервов и получение инвестиционного дохода.

Аккумуляция значительного объема денежных средств в страховом бизнесе и возможность их использования для получения дохода являются предпосылками того, что страховые организации являются важнейшим инвестиционным институтом. Значимость инвестиционной деятельности страховых организаций обуславливает необходимость регулирования и управления вложений страховых организаций как на макроуровне, так и внутри организаций. Поэтому для формирования сбалансированного страхового портфеля страховой организации недостаточно руководствоваться общими положениями осуществления инвестиционной деятельности, необходимо строго соблюдать принципы и рекомендуемые структурные соотношения активов и обязательств, установленные законодательством.

В результате можно сделать выводы о том, что проблемы управления финансами страховых организаций предопределены

отсутствием единообразия при формировании теоретических основ функционирования финансов страховых организаций, а именно, понятийного аппарата и методического инструментария;

отсутствием системного подхода при рассмотрении вопросов, связанных с методическим обоснованием способов управления финансами страховых организаций;

сложностью адаптации существующего инструментария финансового управления к управлению финансами страховой организации, что обусловлено их спецификой;

необходимостью разработки новых подходов к организации и совершенствованию системы управления финансами страховых компаний;

повышением требований к конкурентоспособности страховых организаций, обусловленных реалиями современного страхового рынка.

Обычно теоретические расчеты подразумевают идеальный страховой портфель, в котором все риски имеют одинаковую вероятность, на практике формировать такой портфель не всегда возможно. С учетом этого органы страхового надзора в рамках регулирования финансовой устойчивости страховой организации устанавливают требования к соотношению величины собственных и привлеченных средств. Данное соотношение устанавливается на основе страхового и финансового левериджей.

Особенности страхования как отрасли экономики в свою очередь предопределяют специфику в организации финансов

как и у любых организаций отраслей нематериального производства, у страховых компаний в процессе кругооборота финансовых ресурсов отсутствует стадия производства, а финансовые ресурсы на протяжении всего кругооборота имеют только денежную форму;

основным источником финансовых ресурсов страховых компаний являются страховой фонд, уставный капитал, а также доходы от инвестиций и средства, полученные в результате реализации права на суброгацию;

страховой взнос играет роль цены

основными направлениями использования финансовых ресурсов являются выплата страхового возмещения страхователям в связи с наступлением страховых случаев и инвестиции;

страхование выступает также как одна из форм финансового посредничества, в процессе которого средства, полученные от держателей страховых полисов, инвестируются в финансовые или другие активы;

инвестиционная деятельность страховых компаний основана на принципах диверсификации, возвратности, прибыльности и ликвидности;

для обеспечения своей платежеспособности страховые компании обязаны соблюдать определенные соотношения между находящимися в их распоряжении активами и взятыми на себя обязательствами, что обуславливает существование механизма перестрахования;

финансовый контроль над деятельностью страховых компаний и управление финансами в сфере страхования на макроуровне осуществляется Министерством финансов РФ.

В условиях функционирования российского финансового рынка наиболее приемлемой является компромиссная концепция структуры капитала. Согласно компромиссной концепции управления структурой капитала, возрастание доли заемных средств, являющихся более дешевыми по сравнению с собственными, в общем объеме капитала организации способствует достижению более высокой рентабельности собственного капитала. В то же время более высокая рентабельность «компенсируется» потерей организацией финансовой устойчивости, так как с увеличением доли заемных средств в структуре пассивов платежеспособность организации существенно снижается и возникает проблема погашения долгов перед кредитными организациями и контрагентами. Высокий финансовый рычаг оказывает двоякое влияние на финансовое состояние организации — увеличивает рентабельность собственного капитала и снижает финансовую устойчивость.

Следовательно, существует экономическая граница привлечения заемного капитала, при достижении которой его цена возрастает до такой степени, что поглощает эффект, достигаемый налоговым преимуществом его использования. Цена заемного капитала организации и его средневзвешенная цена становится равной цене собственного капитала. Превысив этот уровень цены заемного капитала, организация теряет экономические стимулы к его привлечению.

Поскольку стоимость компании зависит от ставки совокупных затрат на капитал, задача страховой компании — построить политику финансирования долгосрочного развития компании так, чтобы вывести соотношение заемного и собственного капитала в зону оптимальности. Это предполагает, что:

во-первых, следует определить данную зону;

во-вторых, подбирая финансовые инструменты, удерживать пропорцию источников финансирования в границах оптимального коридора, учитывая влияние меняющейся среды.

Финансовая модель влияния структуры капитала на оценку стоимости страховых компаний включает количественный анализ не только баланса всего собственного капитала, но и баланса его составных частей в денежной и неденежной формах. С другой стороны в составе всех денежных средств можно выделить ту часть, которая является собственностью организации и ту часть, которая ей не принадлежит.

После установления границ, согласно финансовой модели, выявлены причины изменения составных частей капитала и проведен расчет средневзвешенной стоимости капитала при различной его

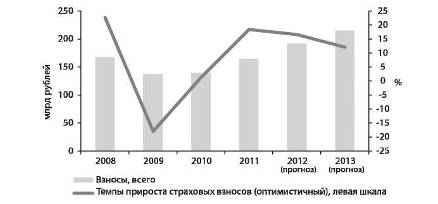

Ожидаемое в 2013 году снижение темпов роста розничного кредитования (-15 п. п.) не приведет к такому же падению темпов прироста страховых взносов. В 2013 году замедление российского страхового рынка будет незначительным (с 20% в 2012 году до 15-18% в 2013 году).

Ключевыми драйверами станут развитие банковского страхования жизни и повышение доли кредитных продуктов, включающих страхование. Рост за счет банкострахования приведет к дальнейшему увеличению доли РВД и снижению прибыльности страхового бизнеса (с 10 до 6-8%).

В 2013 году росту страховых взносов будет способствовать увеличение доли кредитных продуктов, включающих страхование, а также развитие рынка страхования подержанных автомобилей. Еще один драйвер — развитие накопительного страхования жизни как результат выхода на рынок такого серьезного игрока как «Сбербанк Страхование». Небольшой прирост рынка обеспечат новые обязательные виды страхования (ОС ОПО в части опасных объектов в государственной и муниципальной собственности и ОС ОП).

Однако эффект от их введения окажется меньше, чем это ожидалось 1-2 года назад. Рост взносов в страховании имущества и грузов частично может произойти за счет возврата «схем». Таким образом, наибольший прирост взносов ожидается в следующих сегментах страхового рынка:

- Страхование жизни (+30 млрд. рублей).

- Страхование автокаско (+23 млрд. рублей).

- Страхование от несчастных случаев и болезней (+20 млрд. рублей).

- ДМС (+8 млрд. рублей).

- Страхование имущества юридических лиц (+7 млрд. рублей).

- Страхование предпринимательских и финансовых рисков (+7 млрд. рублей).

Можно выделить 5 внешних параметров, влияющих на динамику взносов на российском страховом рынке:

- Цены на нефть и динамика курса рубля.

- Динамика ВВП, промышленного производства и реальных доходов населения.

- Динамика банковского кредитования.

- Динамика продаж новых автомобилей.

- Стоимость перестраховочной защиты.

Как и все в России, динамику отечественного страхового рынка в первую очередь будет определять цена на нефть. В соответствии с базовым прогнозом МЭР (сентябрь 2012 года), ее среднее значение снизится со 109 долл. за баррель в 2012 году до 97 долл. за баррель в 2013 году. В этом случае средний курс доллара составит 32,4 рублей. Ослабление рубля скажется на росте стоимости автозапчастей, номинированных в иностранной валюте, что может привести к росту выплат в страховании автокаско. Падение курса рубля приведет к удорожанию полисов «Зеленая карта», так как тарифы на зарубежное ОСАГО сильно привязаны к евро. Это же касается стоимости страхования крупных рисков юридических лиц, зачастую напрямую номинированных в иностранной валюте.

Таблица 2.1.

Динамика цены на нефть, курса рубля и показателя инфляции

|

Показатель |

2010 год |

2011 год |

2012 год |

2013 год (прогноз) |

|

Средняя цена за нефть Urals, долл. за баррель |

78 |

109 |

109 |

97 |

|

Курс доллара среднегодовой, рублей за доллар США |

30,38 |

29,35 |

31,3 |

32,4 |

|

Индекс потребительских цен, % |

8,8 |

6,1 |

7 |

5-6 |

Помимо базового прогноза МЭР, есть и другие менее оптимистичные прогнозы. По мнению экспертов из Высшей школы экономики, если нефть подешевеет до 90-100 долл. за баррель, валюта США подорожает до 35 рублей, а если баррель упадет до 70 долл., то курс доллара достигнет 39-40 рублей. По расчетам Института Гайдара, в случае падения цены на нефть до 80 долл. российская валюта девальвируется на треть — один доллар будут стоить 40 рублей.

В 2013 году ожидается сохранение невысоких темпов роста ВВП и замедление роста реальной заработной платы. По прогнозам МЭР (сентябрь 2012 года), темпы прироста ВВП в 2012 году составят 3,5%, в 2013 году — 3,7%, по прогнозам ОЭСР (конец ноября 2012 года) — соответственно 3,4 и 3,8%.

При этом во 2-ом полугодии 2012 года темпы прироста ВВП (2,7%) резко снизились по сравнению с 1-ым полугодием 2012 года (4,5%).

Низкие темпы роста экономики будут оказывать негативное влияние на инвестиции в развитие производства и строительство, что в свою очередь, приведет к замедлению темпов роста взносов по страхованию имущества юридических лиц и страхованию СМР. Невысокие темпы роста реальной заработной платы негативно скажутся на сегментах страхования автокаско и выезжающих за рубеж.

Таблица 2.2.

Динамика основных макроэкономических показателей

|

Показатель (прирост) |

2010 год |

2011 год |

2012 год |

2013 год (прогноз) |

|

ВВП |

4,3 |

4,3 |

3,5 |

3,7 |

|

Промышленное производство |

8,2 |

4,7 |

3,6 |

3,7 |

|

Оборот розничной торговли, темп роста, % |

6,3 |

7 |

6,1 |

5,4 |

|

Реальная заработная плата (в % к предыдущему году) |

3,9 |

2,8 |

9,1 |

3,7 |

В 2013 году ожидается также значительное замедление темпов роста банковского кредитования — как следствие снижения достаточности капитала банков (среднее значение норматива Н1 по 100 крупнейшим кредитным организациям упало с 15,85% на 1-е июля 2011 года до 13,4% на 1-е июля 2012 года), ужесточения регулирования и роста стоимости фондирования банков. Рост ставок по ипотеке (с июля 2012 года ведущие банки уже повысили ставки на 1-3 п. п.) приведет к заметному замедлению темпов роста ипотечного кредитования.

Таблица 2.3.

Динамика основных показателей объемов банковского кредитования

|

Показатель (прирост) |

2011 год |

2012 год |

2013 год (прогноз) |

|

Темпы прироста портфеля корпоративных кредитов, % |

26 |

23 |

15 |

|

Темпы прироста портфеля кредитов населению, % |

36 |

43 |

25-30 |

|

В том числе: темпы прироста объема предоставленных ипотечных кредитов, % |

75 |

35-40 |

20-25 |

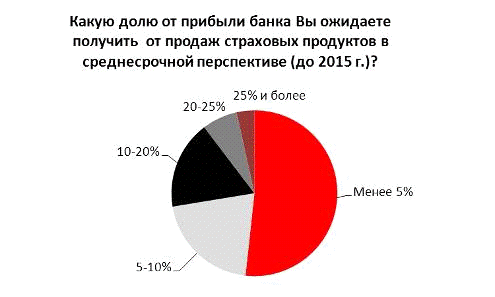

Кроме того в 2013 году ожидается снижение чистой банковской процентной маржи. В результате возрастет роль комиссионных доходов, в том числе страхового агентского вознаграждения. Как показало исследование «Эксперт РА», в среднесрочной перспективе (до 2015 года) опрошенные кредитные организации планируют увеличить долю страховых комиссий в своей прибыли. Менее 5% от прибыли планируют зарабатывать на комиссиях порядка 50% опрошенных (83% в настоящий момент).

Долю страховых комиссий в прибыли в 10-20% рассматривают на перспективу 17% опрошенных (3% в настоящий момент).

Долю в прибыли более 20% планируют 10% опрошенных кредитных организаций.

При этом у почти 60% банков-участников опроса есть либо готовится формализованная и утвержденная менеджментом стратегия продажи страховых продуктов. В результате темпы роста взносов по банкострахованию могут оказаться выше темпов роста объемов выданных кредитов.

Рис. 2.1 Результаты анкетирования

Еще один важнейший показатель, определяющий динамику страхового рынка, — это объемы продаж новых автомобилей. В 2013 году ожидается замедление темпов прироста продаж новых автомобилей до 5%. Если в начале 2012 года темп прироста продаж российского рынка новых автомобилей достигал 20%, то по итогам десяти месяцев — лишь 13% (+5% в октябре 2012 года по сравнению с октябрем 2011 года).

В сегменте страхования автокаско по кредитным автомобилям не следует ожидать существенного замедления темпов прироста взносов. Так как средний срок кредита на покупку автомобиля составляет 2-3 года, то эффект от роста взносов в 2011 году и 1-ом полугодии 2012 года будет хорошо заметен в 2013 году. В то же время в России активно развивается страхование подержанных автомобилей, которое не позволит темпам прироста взносов по страхованию автокаско упасть ниже 10-15%.

Таблица 2.4.

Динамика объемов продаж новых автомобилей

|

Показатель |

2011 год |

2012 год |

2013 год (прогноз) |

|

Продажи новых автомобилей, млн. ед. |

2,65 |

2,85 |

3 |

|

Темпы прироста, % |

38,7 |

7,4 |

5 |

Помимо перечисленных макроэкономических факторов, на динамику российского перестраховочного рынка (в номинальном выражении) повлияет стоимость перестраховочной защиты. Мировой перестраховочный рынок достаточно быстро восстановился после рекордных катастрофических убытков, вызванных землетрясением и цунами в Японии, наводнением в Таиланде и землетрясением в Новой Зеландии в 2011 году. В 2012 году перестраховочные ставки выросли лишь в отдельных регионах (в Азиатско-Тихоокеанском регионе) и по отдельным видам страхования (по катастрофическим рискам).

Тем не менее, в конце 2012 года произошло новое крупное катастрофическое событие. По предварительным оценкам, страховые убытки от урагана «Сэнди» могут составить порядка 20 млрд. долл.

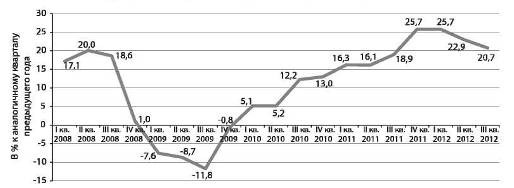

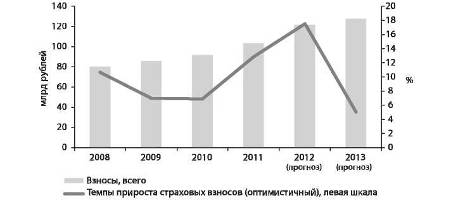

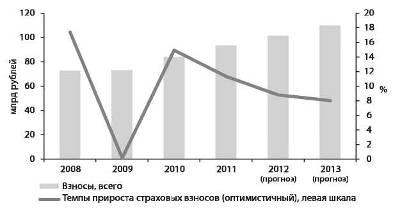

По данным ФСФР, за 9 месяцев 2012 года по сравнению с 9 месяцами 2011 года темпы прироста взносов на российском страховом рынке составили 22%. При этом квартальные темпы прироста взносов постепенно замедляются (25,7% за 1-ый квартал, 22,9% за 2-ой квартал, 20,7% за 3-ий квартал).

Таким образом, рынок развивается в соответствии с данным еще в конце 2011 года оптимистичным сценарием Эксперт РА» (прогноз темпов прироста взносов на 2012 год — 15-20%).

По итогам 2012 года объем взносов составит 800 млрд. рублей.

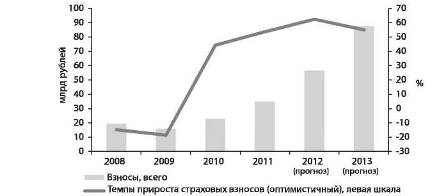

Рис. 2.2 Квартальная динамика страховых премий

По прогнозам «Эксперт РА», в случае, если экономика будет расти в соответствии с базовым сценарием МЭР (оптимистичный прогноз), в 2013 году темпы прироста взносов составят порядка 17%. Тогда совокупный объем взносов на российском страховом рынке достигнет 935 млрд. рублей.

Рис. 2.3 Оптимистичный прогноз динамики страховых премий

Несмотря на существенное замедление роста объемов кредитования и продаж новых автомобилей, росту взносов будет способствовать увеличение кредитных продуктов, включающих страхование, а также развитие рынка страхования подержанных автомобилей. Еще одна точка роста — развитие накопительного страхования жизни как результат выхода на рынок такого серьезного игрока как «Сбербанк Страхование». Возможен прирост взносов в страховании имущества физических лиц как следствие появления и развития программ стимулирования спроса на страхование жилья (в частности в Краснодарском крае).

Небольшой прирост рынка обеспечат новые обязательные виды страхования (ОС ОПО в части опасных объектов в государственной и муниципальной собственности при условии решения проблемы выделения бюджетных средств и ОС ОП).

Однако эффект от их введения окажется меньше, чем это ожидалось 1-2 года назад. Рост взносов в страховании имущества и страховании грузов частично может произойти за счет некоторого возврата «схем». Как показало исследование «Эксперт РА», объем «схем» на российском перестраховочном рынке в 2012 году приблизится к 15 млрд. рублей, что будет выше показателей 2010 и 2011 годов.

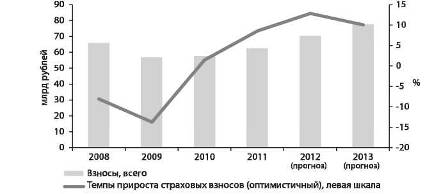

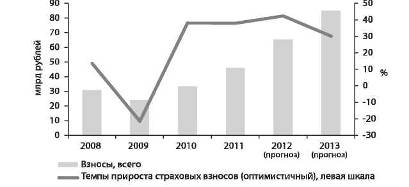

Таким образом, наибольший прирост взносов произойдет в следующих сегментах страхового рынка (рис. 2.4 — 2.10):

- Страхование жизни (+30 млрд. рублей).

- Страхование автокаско (+23 млрд. рублей).

- Страхование от несчастных случаев и болезней (+20 млрд. рублей).

- ДМС (+8 млрд. рублей).

- Страхование имущества юридических лиц от огневых и иных рисков (+7 млрд. рублей).

- Страхование предпринимательских и финансовых рисков (+7 млрд. рублей).

- ОС ОПО (+6 млрд. рублей).

- Страхование имущества физических лиц (+5 млрд. рублей).

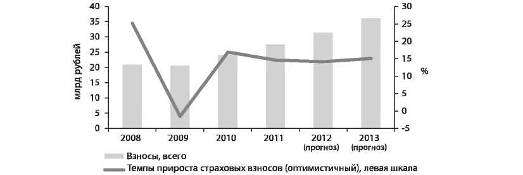

Рис. 2.4 Динамика взносов по АВТОКАСКО

Рис. 2.5 Динамика взносов по ОСАГО

Рис. 2.6 Динамика взносов по ДМС

Рис. 2.7 Прогнозы взносов по страхованию имущества юридических лиц

Рис. 2.8 Страхование от несчастных случаев

Рис. 2.9 Страхование имущества физических лиц

Рис. 2.10. Динамика взносов по страхованию жизни

Наиболее динамичными видами страхования останутся страхование жизни и страхование от несчастных случаев и болезней (темпы прироста в 2012 году по сравнению с 2011 годом составили 88 и 85% соответственно, темпы прироста в 2013 году — 55 и 30%).

Таблица 2.5.

Базовый (оптимистичный) прогноз динамики взносов на 2013 год в разрезе видов страхования

|

Вид страхования |

Взносы, млрд. рублей |

Темпы прироста взносов, % |

||

|

2012 год |

2013 год |

2012/ 2011 |

2013/ 2012 |

|

|

Страхование автокаско |

192 |

215 |

16 |

12 |

|

ОСАГО |

122 |

128 |

18 |

5 |

|

Добровольное медицинское страхование |

101 |

110 |

9 |

8 |

|

Страхование имущества юридических лиц от огневых и иных рисков |

71 |

78 |

13 |

10 |

|

Страхование от несчастных случаев |

65 |

85 |

42 |

30 |

|

Страхование жизни |

57 |

88 |

62 |

55 |

|

Страхование строительно-монтажных рисков |

32 |

37 |

26 |

15 |

|

Страхование имущества физических лиц |

36 |

14 |

15 |

|

|

Страхование грузов |

23 |

26 |

4 |

15 |

|

Обязательное личное страхование |

19 |

19 |

165 |

0 |

|

Страхование предпринимательских и финансовых рисков |

18 |

25 |

54 |

40 |

|

Страхование сельскохозяйственных рисков |

12 |

14 |

-26 |

20 |

|

ОС ОПО |

9 |

15 |

— |

65 |

|

Страхование авиационных рисков |

9 |

9 |

12 |

10 |

|

ДСАГО |

8 |

10 |

30 |

15 |

|

Страхование выезжающих за рубеж |

7 |

8 |

31 |

15 |

|

Прочие виды страхования гражданской ответственности |

7 |

7 |

8 |

10 |

|

Страхование водного транспорта |

6 |

7 |

17 |

5 |

|

Страхование космических рисков |

4 |

4 |

-36 |

20 |

|

Страхование ответственности в рамках СРО |

2,2 |

2,6 |

21 |

20 |

|

Страхование профессиональной ответственности (кроме профессиональной ответственности туроператоров) |

1,9 |

2,1 |

7 |

7 |

|

Страхование ответственности грузоперевозчиков |

1,7 |

1,9 |

30 |

10 |

|

Страхование ответственности предприятий — источников повышенной опасности |

1,6 |

1,6 |

-33 |

0 |

|

Страхование железнодорожного транспорта |

1,4 |

1,5 |

8 |

10 |

|

Страхование ответственности за неисполнение обязательств по госконтракту |

1,3 |

1,6 |

7 |

20 |

|

Страхование пассажиров (туристов, экскурсантов) |

1,0 |

0,5 |

-57 |

-50 |

|

Страхование профессиональной ответственности туроператоров |

0,3 |

0,4 |

4 |

30 |

|

Страхование гражданской ответственности перевозчика перед пассажиром воздушного судна |

0,2 |

0,0 |

-6 |

0 |

|

ОС ОП |

— |

3,0 |

— |

— |

|

Всего |

800 |

935 |

20 |

17 |

В случае реализации негативного сценария (если цена на нефть опустится до 80-90 долл. за баррель), темпы прироста взносов в 2013 году составят 7%. При этом совокупный объем взносов на российском страховом рынке не превысит 855 млрд. рублей.

Даже если реализуется негативный сценарий, падения взносов в 2013 году можно будет избежать. Во-первых, между динамикой всей экономики и страхового рынка существует лаг в полгода — 9 месяцев. Во-вторых, сокращение спроса на страхование частично нейтрализуется ростом стоимости страховой защиты в результате ослабления курса рубля. В-третьих, некоторый прирост рынку даст стимулирование спроса на страхование и введение новых обязательных видов

Наибольший прирост взносов произойдет в следующих сегментах

- Страхование жизни (+14 млрд. рублей).

- Страхование автокаско (+10 млрд. рублей).

- Страхование от несчастных случаев и болезней (+7 млрд. рублей).

- ДМС (+5 млрд. рублей).

- Страхование имущества юридических лиц от огневых и иных рисков (+4 млрд. рублей).

Таблица 2.6.

Пессимистичный прогноз динамики взносов на 2013 год в разрезе видов страхования

|

Вид страхования |

Взносы, млрд. рублей |

Темпы прироста взносов, % |

||

|

2012 год |

2013 год |

2012/ 2011 |

2013/ 2012 |

|

|

Страхование автокаско |

192 |

201 |

16 |

5 |

|

ОСАГО |

122 |

122 |

18 |

0 |

|

Добровольное медицинское страхование |

101 |

107 |

9 |

5 |

|

Страхование имущества юридических лиц от огневых и иных рисков |

71 |

74 |

13 |

5 |

|

Страхование от несчастных случаев |

65 |

72 |

42 |

10 |

|

Страхование жизни |

57 |

71 |

62 |

25 |

|

Страхование строительно-монтажных рисков |

32 |

35 |

26 |

10 |

|

Страхование имущества физических лиц |

31 |

35 |

14 |

10 |

|

Страхование грузов |

23 |

23 |

4 |

0 |

|

Обязательное личное страхование |

19 |

19 |

165 |

0 |

|

Страхование предпринимательских и финансовых рисков |

18 |

20 |

54 |

10 |

|

Страхование сельскохозяйственных рисков |

12 |

13 |

-26 |

10 |

|

ОС ОПО |

9 |

11 |

— |

20 |

|

Страхование авиационных рисков |

9 |

9 |

12 |

0 |

|

ДСАГО |

8 |

10 |

30 |

15 |

|

Страхование выезжающих за рубеж |

7 |

7 |

31 |

5 |

|

Прочие виды страхования гражданской ответственности |

7 |

7 |

8 |

0 |

|

Страхование водного транспорта |

6 |

6 |

17 |

-5 |

|

Страхование космических рисков |

4 |

4 |

-36 |

20 |

|

Страхование ответственности в рамках СРО |

2,2 |

2,4 |

21 |

10 |

|

Страхование профессиональной ответственности (кроме профессиональной ответственности туроператоров) |

1,9 |

1,9 |

7 |

0 |

|

Страхование ответственности грузоперевозчиков |

1,7 |

1,7 |

30 |

0 |

|

Страхование ответственности предприятий — источников повышенной опасности |

1,6 |

1,3 |

-33 |

-20 |

|

Страхование железнодорожного транспорта |

1,4 |

1,4 |

8 |

0 |

|

Страхование ответственности за неисполнение обязательств по госконтракту |

1,3 |

1,3 |

7 |

0 |

|

Страхование пассажиров (туристов, экскурсантов) |

1,0 |

0,3 |

-57 |

-70 |

|

Страхование профессиональной ответственности туроператоров |

0,3 |

0,3 |

4 |

10 |

|

Страхование гражданской ответственности перевозчика перед пассажиром воздушного судна |

0,2 |

0,0 |

-6 |

0 |

|

ОС ОП |

— |

2,0 |

— |

— |

|

Всего |

800 |

855 |

20 |

7 |

Основные факторы, определяющие динамику того или иного сегмента страхового рынка, приведены в таблице 2.7.

Таблица 2.7.

Обоснование прогноза динамики основных видов страхования на 2013 год

|

Вид страхования |

Темпы прироста взносов (прогноз), % |

Факторы, определяющие динамику вида страхования |

||

|

2012/2011 |

2013/2012 (пессимистичный прогноз) |

2013/2012 (оптимистичный прогноз) |

||

|

Страхование автокаско |

16 |

5 |

12 |

Динамика зависит от темпов роста продаж новых автомобилей и развития страхования подержанных автомобилей, в плюс — эффект от быстрого роста продаж в 2011 году и начале 2012 года. |

|

ОСАГО |

18 |

0 |

5 |

В минус — исчерпание фактора изменения поправочных коэффициентов, замедление темпов роста продаж новых автомобилей и эффект от новаций в системе ОСАГО (разрешение продажи полисов ОСАГО на срок до 20 дней для прохождения ТО, ранее минимальный срок не превышал 3 месяцев). Прогноз не учитывает возможное повышение лимитов ответственности и базового тарифа в ОСАГО в 2013 году |

|

Добровольное медицинское страхование |

9 |

5 |

8 |

В плюс — инфляция стоимости услуг ЛПУ, в минус — экономия на ДМС со стороны предприятий, развитие «прямых продаж» в медицинских организациях (пакеты услуг медицинских организаций вместо полиса ДМС), |

|

Страхование имущества юридических лиц от огневых и иных рисков |

13 |

5 |

10 |

В минус — замедление темпов роста ВВП и промышленного производства, в плюс — эффект от роста «схем» на страховом рынке, возможный рост стоимости перестраховочной защиты |

|

Страхование от несчастных случаев |

42 |

10 |

30 |

Динамика зависит от темпов роста потребительского кредитования, в плюс — рост доли кредитных продуктов, включающих страхование |

|

Страхование жизни |

62 |

25 |

55 |

Динамика зависит от темпов роста потребительского и ипотечного кредитования; эффект от мер по стимулированию спроса и выхода на рынок новых игроков в большей мере проявится после 2013 года |

|

Страхование строительно-монтажных рисков |

26 |

10 |

15 |

Динамика зависит от размеров инвестиций в строительство. В плюс — реализация крупных строительных проектов вне зависимости от кризиса |

|

Страхование имущества физических лиц |

14 |

10 |

15 |

Динамика зависит от изменения реальных располагаемых доходов населения и реализации региональных (Краснодарский край) программ страхования жилья |

|

Страхование грузов |

4 |

0 |

15 |

Показатель сильно чувствителен к динамике оборота розничной торговли и изменению объема «схем» |

|

Обязательное личное страхование |

165 |

0 |

0 |

В бюджете на 2013 год заложены средства на обязательное страхование военнослужащих и приравненных к ним лиц в размере 18,1 млрд. рублей |

|

Страхование предпринимательских и финансовых рисков |

54 |

10 |

40 |

В минус — замедление темпов роста потребительского кредитования, в плюс — рост доли кредитных продуктов, включающих страхование (страхование от потери работы), и развитие страхования экспортных кредитов |

|

Страхование сельскохозяйственных рисков |

-26 |

10 |

20 |

В плюс — распространение государственной поддержки на страхование сельскохозяйственных животных |

|

ОС ОПО |

20 |

65 |

В плюс — распространение действия 225-ФЗ на опасные производственные объекты, находящиеся в государственной и муниципальной собственности. Кроме того, динамика рынка будет зависеть от следующих факторов: законодательных изменений в части классификации ОПО, активности страховщиков по выявлению бесхозных ОПО, практики применения штрафных санкций к владельцам незастрахованных ОПО, практики контроля со стороны НССО и Ростехнадзора за соответствием уровня опасности ОПО применяемым страховым тарифам |

|

|

Страхование авиационных рисков |

12 |

0 |

10 |

В зависимости от объемов авиаперевозок, динамики лизинговых сделок и стоимости перестраховочной защиты |

|

ДСАГО |

30 |

15 |

15 |

Изменение тарифов на полисы «Зеленая карта» (+9% с 15-го января 2013 года), в случае роста нестабильности и удешевления рубля, тарифы будут расти, в противоположном случае — падать, обратную динамику будет демонстрировать число поездок за границу |

|

Страхование выезжающих за рубеж |

31 |

5 |

15 |

Динамика зависит от изменения реальных располагаемых доходов населения и числа поездок за границу |

|

Прочие виды страхования гражданской ответственности |

8 |

0 |

10 |

В зависимости от динамики промышленного производства и стоимости перестраховочной защиты |

|

Страхование водного транспорта |

17 |

-5 |

5 |

В минус — снижение взносов по страхованию ответственности, так как ответственность перед пассажирами будет страховаться в рамках ОС ОП. Динамика показателя будет зависеть от объема перевозок и стоимости перестраховочной защиты |

|

Страхование космических рисков |

-36 |

20 |

20 |

В бюджете на 2013 год заложены средства на страхование космических рисков в размере 2,5 млрд. рублей (2 млрд. в 2012 году) |

|

Страхование ответственности в рамках СРО |

21 |

10 |

20 |

Динамика зависит от размеров инвестиций в строительство. В плюс — расширение страхового покрытия в рамках страхования ответственности СРО строителей |

|

Страхование профессиональной ответственности (кроме туроператоров) |

7 |

0 |

7 |

В зависимости от уровня деловой активности |

|

Страхование ответственности грузоперевозчиков |

30 |

0 |

10 |

Показатель сильно чувствителен к динамике оборота розничной торговли |

|

ДС ОПО |

-33 |

-20 |

0 |

В минус — распространение действия 225-ФЗ на опасные производственные объекты, находящиеся в государственной и муниципальной собственности |

|

Страхование железнодорожного транспорта |

8 |

0 |

10 |

Динамика показателя зависит от объема перевозок ж/д транспортом, роста подвижного состава |

|

Страхование ответственности за неисполнение обязательств по госконтракту |

7 |

0 |

20 |

В зависимости от динамики числа государственных тендеров, не подпадающих под 94-ФЗ |

|

Страхование пассажиров (туристов, экскурсантов) |

-57 |

-70 |

-50 |

Отрицательная динамика как следствие введения ОС ОП |

|

Страхование профессиональной ответственности туроператоров |

4 |

10 |

30 |

C 4 июля 2012 года была повышена финансовая ответственность для крупных туроператоров (если оборот туроператора превышает 250 миллионов рублей, то размер ответственности будет рассчитываться как 13% от этой суммы, ранее максимальная ответственность была равна 100 млн. рублей) |

|

Страхование гражданской ответственности перевозчика перед пассажиром воздушного судна |

-6 |

0 |

0 |

Вид страхования станет частью ОС ОП |

|

Всего |

20 |

7 |

17 |

|

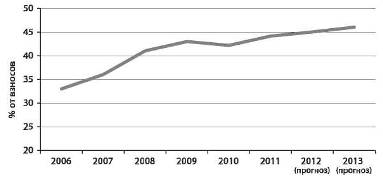

Прогноз динамики финансовых показателей предполагает реализацию базового (оптимистичного) сценария развития страхового рынка. В этом случае в 2013 году страховой рынок ожидает рост расходов на ведение дела и комбинированного коэффициента убыточности-нетто, незначительное повышение рентабельности инвестиций и, в результате, снижение рентабельности собственных средств. Снижению относительных показателей рентабельности собственных средств будет способствовать также рост капитала страховых компаний.

Ускоренный рост рынка банкострахования будет способствовать дальнейшему росту расходов на ведение дела. Даже по официальным данным ФСФР комиссия банкам (36%) почти в два раза превышает средний размер комиссии на страховом рынке в целом (20%).

Другие факторы — рост штрафов ФСФР, дополнительные расходы на организацию работы с АИС ОСАГО, а также на подготовку аудированной отчетности по МСФО.

По данным «Эксперт РА», за 9 месяцев 2012 года средняя доля РВД страховых компаний достигла 45% (44% за 9 месяцев 2011 года).

Прогноз на 2013 год — 46-47%.

Рис. 2.11. Доля расходов на ведение дела

Ослабление курса рубля, ужесточение ответственности страховых компаний (распространение на страхование закона «О защите прав потребителей», неоднозначные решения ВАС об УТС и исключениях из покрытия) приведут к росту выплат страховых компаний. При этом страховщики скорее всего не решатся на заметное увеличение тарифов в связи с замедлением темпов роста взносов, чтобы не оказаться вновь в ловушке ликвидности.

В 2012 году рентабельность инвестиций страховых компаний находится на стабильно низком уровне. В первую очередь это связано с невысокими ставками по банковским депозитам. В 2013 году с ухудшением условий заимствования как за рубежом, так и на внутреннем фондовом рынке, банки все больше будут заинтересованы в привлечении средств физических лиц. В результате продолжится рост ставок по депозитам, начавшийся с осени 2012 года. Тем не менее, рост будет скромный из-за ужесточения банковского регулирования. Так с 1 марта 2013 года Банк России получит право напрямую ограничивать ставки по депозитам. По прогнозам «Эксперт РА» среднее значение показателя рентабельности инвестиций страховых компаний составит 6-7%.

Рис. 2.11. Динамики рентабельности инвестиций

С 2012 года в связи с изменением отчетности страховых компаний был изменен порядок расчета показателей рентабельности инвестиций. Если ранее чистый инвестиционный доход относился к инвестициям без учета денежных средств, то с 3-его квартала 2012 года в балансе компании не выделяются денежные средства, а приводятся денежные средства и их эквиваленты. Таким образом, чистый инвестиционный доход теперь относится к инвестициям с учетом денежных средств. Это привело к техническому снижению этого показателя (с 4,0% за 9 месяцев 2011 года до 3,1% за 9 месяцев 2012 года).

год окажется крайне удачным с точки зрения прибыли. По итогам 9 месяцев 2012 года усредненное значение показателя рентабельности собственных средств составило 8,9% (7,0% за 9 месяцев 2011 года), годовое значение этого показателя превысит 10%.

Динамика взносов и рентабельности собственных средств страховых компаний не всегда находится в четкой положительной зависимости. Так, рост рентабельности в 2010 году был связан с корректировкой тарифов в розничных видах страхования, всплеск рентабельности в 2012 году определило снижение уровня выплат в ОСАГО в связи с изменением поправочных коэффициентов и введение пока низкоубыточного ОС ОПО.

В 2013 году ожидается снижение показателя рентабельности собственных средств до 6-8%. Причины — рост расходов на ведение дела и убыточности страховых компаний.

В 2013 году ожидается новая волна финансовых затруднений среди страховых компаний. Причины: рост комбинированного коэффициента убыточности, отмена промежуточной отчетности, предоставляемой в порядке надзора, за 3-ий квартал 2012 года, увеличение максимально допустимой доли активов в доверительном управлении, принимаемых в покрытие страховых резервов (с 20 до 50%).

Таблица 2.8

Топ-20 страховых компаний по взносам по итогам 2012 года

|

№ (2012) |

№ (2011) |

Компания |

Взносы, млрд. рублей |

Темпы прироста взносов, % |

Рейтинги надежности |

|

1 |

1 |

РОСГОССТРАХ |

74,3 |

20,8 |

А++ |

|

2 |

2 |

СОГАЗ |

65,2 |

34,9 |

А++ |

|

3 |

3 |

ИНГОССТРАХ |

53,5 |

34,7 |

А++ |

|

4 |

4 |

РЕСО-ГАРАНТИЯ |

39,7 |

18,2 |

А++ |

|

5 |

5 |

АЛЬФАСТРАХОВАНИЕ |

26,9 |

19,4 |

А++ |

|

7 |

7 |

СОГЛАСИЕ |

25,3 |

34,3 |

А++ |

|

6 |

6 |

ВСК |

25,3 |

14,1 |

А++ |

|

8 |

17 |

ВТБ СТРАХОВАНИЕ |

18,8 |

222,8 |

А++ |

|

9 |

8 |

АЛЬЯНС |

18,6 |

12,5 |

А++ |

|

10 |

9 |

СТРАХОВАЯ ГРУППА МСК |

15,2 |

13,1 |

А+ |

|

11 |

11 |

МАКС |

14,2 |

38,8 |

А++ |

|

12 |

10 |

ГРУППА РЕНЕССАНС СТРАХОВАНИЕ |

13,5 |

28,5 |

А++ |

|

13 |

12 |

УРАЛСИБ |

9,5 |

14,8 |

А++ |

|

14 |

18 |

ДЖЕНЕРАЛИ ППФ |

9,3 |

68,5 |

А++ |

|

15 |

13 |

ЖАСО |

8,6 |

5,1 |

А+ |

|

17 |

15 |

КАПИТАЛ |

8,2 |

22,4 |

А++ |

|

16 |

16 |

ТРАНСНЕФТЬ |

7,4 |

17,7 |

А++ |

|

18 |

75 |

РЕНЕССАНС ЖИЗНЬ |

6,7 |

791,2 |

А+ |

|

20 |

14 |

ЮГОРИЯ |

6,6 |

-6,7 |

— |

Таблица 2.9.

Топ-20 страховых компаний по величине собственных средств

|

№ (СС) |

№ (взносы) |

Компания |

Собственные средства, млрд. рублей |

Взносы, млрд. рублей |

Темпы прироста СС, % |

Рейтинги надежности |

|

1 |

2 |

СОГАЗ |

30,8 |

65,2 |

32,9 |

А++ |

|

2 |

3 |

ИНГОССТРАХ |

21,9 |

53,5 |

21,9 |

А++ |

|

3 |

1 |

РОСГОССТРАХ (ООО) |

21,2 |

74,3 |

15,2 |

А++ |

|

4 |

4 |

РЕСО-ГАРАНТИЯ |

16,8 |

39,7 |

59,6 |

А++ |

|

5 |

202 |

РОСГОССТРАХ (ОАО) |

9,4 |

0,1 |

335,0 |

А++ |

|

6 |

9 |

АЛЬЯНС |

9,1 |

18,6 |

21,0 |

А++ |

|

7 |

5 |

АЛЬФАСТРАХОВАНИЕ |

8,7 |

26,9 |

18,4 |

А++ |

|

8 |

6 |

ВСК |

6,6 |

25,3 |

10,4 |

А++ |

|

9 |

17 |

КАПИТАЛ |

6,6 |

8,2 |

17,3 |

А++ |

|

10 |

8 |

ВТБ СТРАХОВАНИЕ |

6,5 |

18,8 |

82,0 |

А++ |

|

11 |

7 |

СОГЛАСИЕ |

6,5 |

25,3 |

0,7 |

А++ |

|

12 |

24 |

АЛИКО |

5,2 |

5,5 |

29,4 |

А++ |

|

13 |

16 |

ТРАНСНЕФТЬ |

4,7 |

7,4 |

22,6 |

А++ |

|

14 |

12 |

ГРУППА РЕНЕССАНС СТРАХОВАНИЕ |

3,9 |

13,5 |

11,1 |

А++ |

|

15 |

10 |

СТРАХОВАЯ ГРУППА МСК |

3,7 |

15,2 |

-58,0 |

А+ |

|

16 |

13 |

УРАЛСИБ |

3,5 |

9,5 |

2,5 |

А++ |

|

17 |

15 |

ЖАСО |

3,0 |

8,6 |

6,6 |

А+ |

|

18 |

11 |

МАКС |

14,2 |

11,2 |

А++ |

|

|

19 |

25 |

ЭНЕРГОГАРАНТ |

2,7 |

5,6 |

9,8 |

А++ |

|

20 |

54 |

ЧУЛПАН |

2,6 |

1,5 |

13,3 |

А+ |

ОСАО «Ингосстрах» является универсальным страховщиком, оказывая услуги юридическим и физическим лицам. При этом обслуживание физических лиц растет опережающим темпом. Основными источниками роста в розничном страховании являются автокаско и ОСАГО.

Согласно отчетности ФССН по итогам 2012 года ОСЛО «Ингосстрах» занимает второе место после группы компаний «Росгосстрах» по объему прямой страховой премии (без ОМС).

По добровольному страхованию ответственности Компания является лидером. ОСЛО «Ингосстрах» за год увеличило долю рынка (без ОМС) на 1,1 п. п.: с 7,6% до 8,7%. Этот результат достигнут за счет существенных объемов премии по имущественному страхованию и добровольному страхованию ответственности. В 2009 году доля Компании в данных сегментах составила 10,9% и 11,4% соответственно.

Лидерство ОСАО «Ингосстрах» в указанных сегментах обусловлено прочными позициями в корпоративном страховании, автостраховании и страховании специальных рисков. Особенно сильны были и остаются позиции Компании в страховании сложных видов риска, где ОСАО «Ингосстрах» традиционно в числе лидеров — это страхование ответственности судовладельцев, каско судов, страхование авиационных и космических рисков, страхование транспортных операторов. Безусловно, достичь подобных результатов Компании помогает устоявшаяся репутация в сфере страхования крупных коммерческих рисков.

В добровольном личном страховании в 2012 году Компания занимает 4 позицию с долей рынка 5,5% (без учета кэптивных компаний Ингосстрах занимает 2 место).

На рынке ОСАГО Компания занимает третью позицию с долей 6,9% (после группы «Росгосстрах» и компании «РЕСО-Гарантия»).

Компания проводит весьма сдержанную политику в данном достаточно рискованном виде деятельности, тщательно следя за показателями убыточности страхового портфеля.

ноября 1947 г. День рождения «Ингосстраха». В этот день в Совете министров СССР подписано постановление № 3819-1281с «Об образовании Управления иностранного страхования СССР («Ингосстрах») на базе Управления иностранных операций (УИНО) Госстраха СССР». в 1948 году «Ингосстрах» начал осуществлять 5 видов страхования: страхование грузов, каско судов, страхование от огня, страхование ответственности и перестрахование. В 1991 году «Ингосстрах» зарегистрирован как акционерное общество закрытого типа.

Виды страхования, которые компания вправе осуществлять в соответствии с приложениями к лицензии

- страхование от несчастных случаев и болезней

- медицинское страхование

- страхование средств наземного транспорта, железнодорожного транспорта, воздушного транспорта, водного транспорта

- страхование грузов

- сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных)

- страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного

- страхование имущества граждан, за исключением транспортных средств

- страхование гражданской ответственности владельцев автотранспортных средств, средств воздушного транспорта, страхование гражданской ответственности владельцев средств,

- страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг

- страхование гражданской ответственности за причинение вреда третьим лицам

- страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору

- страхование предпринимательских рисков

- страхование финансовых рисков

Таблица 3.1

Основные показатели деятельности ОСАО «Ингосстрах » за 2012 год

|

Виды |

2011 |

2012 |

Прирост к 2008 |

Текущая доля рынка |

|

Страховая премия (всего без ОМС): |

42,1 |

44,7 |

6,0% |

8,7% |

|

1. по добровольному |

37,0 |

38,8 |

4,6% |

9,2% |

|

по личному (кроме страхования жизни) |

5,8 |

5,6 |

-3,6% |

5,5% |

|

по имущественному (кроме страхования ответственности) |

28,6 |

30,2 |

5,4% |

10,9% |

|

по страхованию ответственности |

2,6 |

3,0 |

13,4% |

1,4% |

|

2. по обязательному страхованию |

5,1 |

5,9 |

15,5% |

6,4% |

|

(кроме ОМС), в том числе: по ОСАГО |

5,1 |

5,9 |

16,1% |

6,9% |

Непосредственными конкурентами ОСАО «Ингосстрах» являются универсальные рыночные страховщики (соответственно, без кэптивных и схемных страховщиков), каким и является эмитент. В ряде субъектов РФ эмитент конкурирует как с филиалами крупнейших страховщиков, так и с сильными региональными страховыми организациями.

На приоритетном для компании страховом сегменте (добровольное страхование иное, чем страхование жизни + ОСАГО), конкурентами ОСАО «Ингосстрах» являются страховые компании: СГ «Росгосстрах», СОГАЗ, РЕСО-Гарантия, РОСНО.

Таблица 3.2.

Добровольное страхование иное, чем страхование жизни + ОСАГО

|

Компания |

Объем премии, млрд. рублей |

Доля на рынке |

|

1. Система Росгосстрах |

62,0 |

12,6% |

|

2. ИНГОССТРАХ |

44,7 |

9,1% |

|

3. СОГАЗ |

38,9 |

7,9% |

|

4. РЕСО-ГАРАНТИЯ |

30,3 |

6,2% |

|

5. РОСНО |

19,8 |

4,0% |

В сегменте добровольного личного страхования, включая страхование от несчастных случаев и болезней и страхование медицинских расходов, конкурентами ОСАО «Ингосстрах» являются компании СОГАЗ, РОСНО, ЖАСО, Дженерали НПФ (бывш. Чешская страховая компания).

Таблица 3.3.

Добровольное личное страхование (кроме страхования жизни)

|

Компания |

Объем премии, млрд. рублей |

Доля на рынке |

|

1. СОГАЗ |

14,2 |

14,0% |

|

2. ЖАСО |

6,8 |

6,7% |

|

3. РОСНО |

5,9 |

5,8% |

|

4. ИНГОССТРАХ |

5,6 |

5,5% |

|

5. ДЖЕНЕРАЛИ ППФ СТРАХОВАНИЕ ЖИЗНИ |

4,5 |

4,4% |

К конкурентным преимуществам ОСАО «Ингосстрах» в этом виде страхования относится наличие соглашений о сотрудничестве с ведущими клиниками Российской Федерации, наличие собственной сети клиник, присутствие постоянных представительств в странах массового посещения российскими туристами; круглосуточных диспетчерских служб, укомплектованных медицинскими специалистами со знанием иностранных языков и т.д.

В сегменте страхования имущества субъектов хозяйствования и физических лиц, включая транспорт, конкурентами ОСАО «Ингосстрах» являются СГ Росгосстрах, СОГАЗ, РЕСО-Гарантия, Альфастрахование.

Таблица 3.4.

Добровольное имущественное страхование (кроме страхования ответственности)

|

Компания |

Объем премии, млрд. рублей |

Доля нарыт |

|

1. Система Росгосстрах |

31,3 |

11,3% |

|

2. ИНГОССТРАХ |

30,2 |

10,9% |

|

3. СОГАЗ |

21,6 |

7,8% |

|

4. РЕСО-ГАРАНТИЯ |

18,1 |

6,5% |

|

5. АЛЬФАСТРАХОВАНИЕ |

10,1 |

3,7% |