Кредитование — основной вид деятельности коммерческого банка. Именно кредитные операции дают банку возможность получать наибольшую сумму доходов при условии правильной и рациональной кредитной политики. Во многом, поэтому кредиты занимают основной удельный вес в активных операциях коммерческих банков. Эффективность проводимой коммерческими банками кредитной политики зависит от качества формируемого кредитного портфеля. Не секрет, что низкое качество кредитного портфеля — основная причина банкротства многих банков. В современных условиях развития банковского дела качество кредитного портфеля становится определяющим для выживания и успеха банка как коммерческого предприятия. Из мировой практики банковского дела известно, что если доля плохих активов в активах превышает 7%, то будущее банка проблематично. Поэтому банки должны путем внедрения комплекса организационных и технологических мероприятий достигать адекватного уровня качества кредитного портфеля. Наличие большого объема проблемных кредитов в портфеле российских банков является, как показывает практика, не только отражением проблем в экономике, но и свидетельством несовершенства кредитных процедур, организационной структуры, подбора и расстановки кадров, т.е. свидетельством некачественного управления кредитным портфелем.

Целью дипломной работы является выяснение сущности кредитного портфеля коммерческого банка, важности правильного его формирования и управления, практический анализ состояния кредитного портфеля банка.

В соответствие с поставленной целью решаются

исследовать структуру кредитных вложений, виды ссудных операций и обеспечения банковских ссуд;

- проанализировать влияние кредитной политики на качество кредитного портфеля;

- изучить современные кредитные риски, учитываемые при формировании кредитного портфеля;

- представить общую характеристику АКБ «ЕНИСЕЙ» и его кредитной деятельности;

- провести анализ кредитной политики АКБ «ЕНИСЕЙ»;

- проанализировать и сравнить кредитный портфель и доходы от кредитования банка в 2008-2009 годах;

- предложить основные направления оптимизации кредитного портфеля банка.

Предметом исследования выступает процесс формирования кредитного портфеля и способы управления им, объектом исследования является кредитный портфель АКБ «ЕНИСЕЙ».

Информационной базой исследования послужили материалы коммерческих банков и других кредитных институтов России и зарубежных стран, российская и зарубежная монографическая литература, данные бухгалтерских балансов, финансовая отчетность, статистические данные, характеризующие деятельность российских коммерческих банков.

Анализ кредитного портфеля коммерческого банка (на примере ПАО ...

... _______________ 20___ г. КАЛЕНДАРНЫЙ ПЛАН выполнения бакалаврской работы студента Свирякина Алексея Владимировича по теме «Анализ кредитного портфеля коммерческого банка (на примере ПАО «Сбербанк России»)» Плановый Фактический Наименование раздела срок срок Отметка о ...

В процессе работы над диссертацией были использованы нормативные документы, статистические материалы Центрального банка РФ и российских информационных агентств, периодической печати, а также методические разработки коммерческих банков.

Коммерческие банки РФ сегодня испытывают большие трудности при формировании своих кредитных портфелей, неудовлетворительным является их качество.

Большинство выдаваемых кредитов являются краткосрочными. Кредитные портфели банков характеризуется повышенной рискованностью.

Это связано как с проводимой банками кредитной политикой, так и с экономической ситуацией в стране.

Таким образом, важное значение в банковской деятельности имеет формирование кредитного портфеля, поскольку предоставление кредита одна из основополагающих функций банка.

Кредитные операции служат доходообразующим фактором в деятельности коммерческих банков. Показателем уровня организации кредитного процесса является качество кредитного портфеля, который в отечественной практике определяют как совокупность заключенных контрактов по сделкам кредитного характера.

Уровень показателя качества кредита обратно пропорционален уровню кредитного риска, чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот.

При этом в отличие от кредитного риска качество кредита или кредитного портфеля банка — это реальная величина, определяемая пол уже предоставленным банком ссуд. Зная структуру кредитного портфеля по категориям качества кредита и определив статистическим путем, средний процент проблемных, просроченных, безнадежных ссуд по каждой категории, банк получает возможность осуществлять ряд мероприятий, направленных на снижение потерь по кредитным операциям.

Основные методы регулирования, управления кредитным риском следующие: диверсификация портфеля активов, предварительный анализ платежеспособности заемщиков, создание резервов для покрытия кредитного риска, анализ и поддержание оптимальной для банка структуры кредитного портфеля; требование обеспеченности ссуд и их целевого использования.

Так как предоставление кредита, с одной стороны, всегда связано с риском, с другой стороны, кредитование — основной источник прибыли, то задачей банка является проведение взвешенной кредитной политики, позволяющей найти компромисс между желанием получить максимальный доход при минимизации риска.

С этой целью банк проводит огромную работу по выбору наиболее выгодных и приемлемых для банка видов, форм, методов обеспечения кредитования, оценки репутации и кредитоспособности заемщика.

Поэтому важным является проведение разумной, обоснованной кредитной политики, ведь от ее разработки и реализации зависит дальнейшая деятельность банка, поскольку кредитование — самый прибыльный вид услуг, оказываемых банком.

ГЛАВА 1. КРЕДИТНЫЙ ПОРТФЕЛЬ КОММЕРЧЕСКОГО БАНКА, .1 Понятие и сущность кредитного портфеля коммерческого банка

Коммерческие банки являются центральными звеньями в системе рыночных отношений, а планомерное развитие их деятельности — необходимое условие реального функционирования рыночной экономики. Их активы более чем в 15 раз превышают активы паевых инвестиционных фондов, страховых компаний, негосударственных пенсионных фондов вместе взятых. Для успешного экономического развития российского финансового рынка, укрепления рыночных основ экономики и ее интеграции в мировое финансовое сообщество очень важно как можно быстрее вывести банки на центральное место в управлении денежно-кредитной системой и экономикой в целом. Это становится реализуемым благодаря той специфической роли, которую коммерческие банки выполняют в кредитной системе государства. Вследствие своей особой способности аккумулировать временно свободные денежные средства в обществе и размещать их в форме кредита в отрасли, особо нуждающиеся в инвестировании, банки способствуют пропорциональному экономическому развитию

Механизм обеспечения финансовой безопасности коммерческого банка ...

... безопасности коммерческих банков в России 2. Оценить финансовую безопасность коммерческого банка ООО «Хоум Кредит энд Финанс Банк» 3. Оптимизировать механизм финансовой безопасности ООО «Хоум Кредит энд Финанс Банк» Предметом исследования является механизм обеспечения финансовой безопасности в коммерческом банке. ...

Кредитные операции коммерческих банков являются одним из важнейших видов банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. В связи с этим вопросы развития и совершенствования системы управления кредитным портфелем в целях минимизации его рисков, приобрели особую актуальность и значимость.

Формирование кредитного портфеля является одним из основополагающих моментов в деятельности банка, позволяющим более четко выработать тактику и стратегию развития коммерческого банка, его возможности кредитования клиентов и развития деловой активности на рынке. Кредитный портфель служит главным источником доходов банка и одновременно — главным источником риска при размещении активов. От структуры и качества кредитного портфеля в значительной степени зависит устойчивость банка, его репутация, финансовые результаты. Оптимальный, качественный кредитный портфель влияет на ликвидность банка и его надежность. Надежность банка важна для многих — для акционеров, предприятий, населения, являющихся вкладчиками и пользующихся услугами банка. Потеря вклада затрагивает многочисленные сбережения вкладчиков и капитал многих хозорганов. Финансовое неравновесие банков снижает общее доверие к кредитной системе государства, а это ощущается и в других секторах экономики.

Для формирования оптимального кредитного портфеля банку важно выработать соответствующую кредитную политику — правильно выбрать рыночные сегменты, определить структуру деятельности. Банк должен так сформировать свой актив, чтобы в нужный момент он обладал достаточной суммой платежных средств для погашения обязательств.

Понятие кредитного портфеля остается дискуссионным, а в экономической литературе его определению уделено мало внимания и данный вопрос недостаточно разработан и проанализирован.

Однако существует ряд подходов к вопросу об определении понятия и сущности кредитного портфеля коммерческого банка. Вообще под портфелем следует понимать совокупность, набор, запас определенных материальных, финансовых, идейных или других параметров, дающих представление о характере, направлении, объеме деятельности, перспективах рыночной нише компании, банка, организации и т. п.

Одни авторы очень широко трактуют кредитный портфель, относя к нему все финансовые активы и даже пассивы банка, другие — связывают рассматриваемое понятие только с ссудными операциями банка, третьи — подчеркивают, что, кредитный портфель — это не простая совокупность элементов, а классифицируемая совокупность. Общим для представленных определений является трактовка понятий как некой совокупности.

Анализ кредитных операций коммерческого банка

... коммерческом банке Порядок предоставления кредитными организациями денежных средств регулируется Федеральными законами «О Центральном банке Российской федерации», «О банках ... указанной операции. Кредитование банком ... качестве кредиторов могут выступать специализированные кредитно- финансовые институты (небанковские кредитные организации), хозяйствующие субъекты, вступающие в отношения коммерческого ...

Большинство авторов при определении кредитного портфеля основываются только на одном из критериев классификации его элементов — кредитном риске. По моему мнению, для наиболее точного определения кредитного портфеля необходимо принимать во внимание и другие факторы, оказывающие на него непосредственное влияние (например, уровень доходности и степень ликвидности кредитного портфеля).

В зарубежной экономической литературе под кредитным портфелем понимается характеристика структуры и качества выданных ссуд, классифицированных по определенным критериям в зависимости от поставленных целей управления. То есть в определение сущности кредитного портфеля иностранные экономисты включают результат применения элементов процесса кредитного менеджмента. В последнее время все большее число отечественных специалистов берет на вооружение именно зарубежную методику определения понятия кредитного портфеля.

В нормативных документах Банка России, регламентирующих отдельные стороны управления кредитным портфелем, определена его структура, из которой вытекает, что в него включается не только ссудный портфель, но и различные другие требования банка кредитного характера: предоставленные и полученные кредиты, размещенные и привлеченные депозиты, межбанковские кредиты и депозиты, факторинг, требования на получение долговых ценных бумаг. Данная структура кредитного портфеля объясняется сходством таких категорий как депозит, межбанковский кредит, факторинг, гарантии, лизинг, ценная бумага, которые в своей экономической сущности связаны с возвратным движением стоимости и отсутствием смены собственника.

Давая определение кредитному портфелю коммерческого банка невозможно не затронуть понятие его качества. Под качеством кредитного портфеля будем понимать комплексное определение, характеризующее эффективность формирования кредитного портфеля коммерческого банка с точки зрения доходности, степени кредитного риска и обеспеченности. Кредитный риск зависит от финансового положения заемщика, качества обслуживания долга, а также от всей имеющейся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о внешних обязательствах заемщика, о функционировании рынка, на котором работает заемщик. Уровень показателя качества кредитного портфеля обратно пропорционален уровню кредитного риска (чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот).

То же самое относится к уровню обеспеченности и доходности ссуды (чем надежнее ее обеспечение, и чем больший доход она приносит, тем выше качество кредитного портфеля).

Все банки ведут строгий контроль за качеством кредитного портфеля, проводят независимую экспертизу и выявляют случаи отклонения от принятых стандартов и целей кредитной политики банка. В зависимости от величины кредитного риска, т. е. риска неуплаты заемщиком основного долга и процентов, причитающихся кредитору в установленный кредитным договором срок все ссуды подразделяются на пять категорий качества:

- I (высшая) категория качества (стандартные ссуды) — отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);

- II категория качества (нестандартные ссуды) — умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 1 до 20 %);

- III категория качества (сомнительные ссуды) — значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 %);

- IV категория качества (проблемные ссуды) — высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 до 100 %);

- V (низшая) категория качества (безнадежные ссуды) — отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 %) обесценение ссуды.

Все кредитные организации, в соответствии с Положением № 254-П, обязаны формировать резервы на возможные потери по ссудам, по ссудной и приравненной к ней задолженности. Резерв на возможные потери по ссудам формируется за счет отчислений, относимых на расходы банков. Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам.

Анализ и совершенствование кредитной политики ПАО «Сбербанк»

... кредитной политики ПАО «Сбербанк». Указанная цель выпускной квалификационной работы обусловила необходимость постановки и решения следующих задач: изложить теоретические основы формирования кредитной политики коммерческого банка; раскрыть сущность кредитной политики ПАО «Сбербанк». предложить пути совершенствования кредитной политики ПАО «Сбербанк». ...

Существенным моментом определения кредитного портфеля является то, что выбор и формирование его напрямую зависит от определения банком своего инвестиционного горизонта, набора стратегических и тактических решений на определенный промежуток времени. В этой связи, нам представляется важным подчеркнуть, что кредитный портфель является не просто пассивно сложившимся набором кредитных требований банка, а результатом активных действий банка, динамично развивающимся, заведомо управленческим соотношением между различными видами кредитов. Именно поэтому, с нашей точки зрения, необходимо рассматривать кредитный портфель коммерческого банка как воплощение стратегии, кредитной политики банка (которая является, в свою очередь, частью общей стратегии развития банка), как результат активных управленческих действий банка, направленных на формирование определенного соотношения между совокупностью кредитных инструментов.

1.2 Формирование и управление кредитного портфеля коммерческого банка

Кредитные операции — самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка. В то же время со структурой и качеством кредитного портфеля связаны основные риски, которым подвергается банк в процессе операционной деятельности — риск ликвидности (неспособность банка погасить обязательства перед вкладчиком), кредитный риск (непогашение заёмщиков основного долга и процентов по кредиту), риск процентных ставок и т.д. Поэтому тщательный отбор заёмщиков, анализ условий выдачи кредита, постоянный контроль за финансовым состоянием заёмщика, его способностью (и готовностью) погасить кредит составляет одну из основополагающих функций кредитных подразделений банка.

Депозитная и кредитная политика банка

... кредитной политики выступает высокодоходное размещение пассивов (в том числе привлеченных вкладов и депозитов) банка в кредитные продукты при одновременном поддержании определенного уровня качества кредитного портфеля банка. На качество кредитного портфеля оказывает влияние текущий уровень проблемной и ...

Таким образом, важнейшим вопросом для любого банка является формирование оптимального кредитного портфеля как одно из основных направлений размещения финансовых ресурсов, а также эффективное управление кредитным портфелем.

Формирование и управление кредитным портфелем является одним из основополагающих моментов в деятельности банка. Оптимальный, качественный кредитный портфель влияет на ликвидность банка и его надежность. Надежность банка важна для многих — для акционеров, предприятий, населения, являющихся вкладчиками и пользующихся услугами банка. Потеря вклада затрагивает многочисленные сбережения вкладчиков и капитал многих хозорганов. Финансовое неравновесие банков снижает общее доверие к кредитной системе государства, а это ощущается и в других секторах экономики.

Для формирования оптимального кредитного портфеля банку важно выработать соответствующую кредитную политику — правильно выбрать рыночные сегменты, определить структуру деятельности.

Большое внимание следует уделять качеству кредитного портфеля. Некачественный кредитный портфель, необоснованные (выданные с нарушением кредитной политики) ссуды, выдача ссуд неблагонадежным заемщикам могут быть причиной финансового неравновесия банков. Банк, выдающий непогашающиеся ссуды, растрачивает кредитные ресурсы, которые могли бы быть использованы для стимулирования накопления реального капитала и способствовали бы экономическому развитию банка.

В управлении кредитным портфелем большое значение имеет изменение системы управления сроками активов и пассивов и, следовательно, разницей процентных ставок и в конечном счете, доходностью. Каждый источник ресурсов обладает своими уникальными характеристиками, изменчивостью и резервными требованиями. Подход к их управлению — метод конверсии финансовых ресурсов, который рассматривает каждый источник средств индивидуально.

Управление кредитным портфелем банка — важный элемент его кредитной политики.

Стратегия и тактика банка в области получения и предоставления кредитов составляет существо его кредитной политики. Каждый банк формирует свою собственную кредитную политику с учетом политических, экономических, организационных и прочих факторов. При формулировании кредитной политики банк исходит из того, что ссудные операции приносят основную часть его прибыли. Проанализировав документ, в котором представлены основные элементы кредитной политики банков, разработанной Федеральной корпорацией страхования депозитов США (предназначен для служб контроля над деятельностью кредитных организаций), отметим, что важнейшие элементы кредитной политики банка связаны с формированием и управление кредитным портфелем, в частности:

- цели, исходя из которых определяется кредитный портфель банка (виды, сроки погашения, размеры и качество кредитов);

- описание политики и практики установления процентных ставок, комиссий по кредитам и условий их погашения;

- описание стандартов, с помощью которых определяется качество всех кредитов;

- указание относительно максимального лимита кредитов (то есть максимально допустимого уровня соотношения суммы кредитов и совокупных активов банка);

- описание обслуживаемого банком региона, отрасли, сферы или сектора экономики, в которые должна осуществляться основная часть кредитных вложений;

- характеристика диагностики проблемных кредитов, их анализа и путей выхода из возникающих трудностей.

Среди факторов, влияющих на формирование кредитного портфеля банков, выделяют специфику рынка банковского обслуживания. Каждый банк должен учитывать потребность в заемных средствах основных клиентов избранного сектора экономики. В процессе разработки кредитной политики банки определяют приоритеты при формировании кредитного портфеля, рассматривая его диверсификацию с позиций определения оптимальной кредитной политики. Она может быть подразделена на виды: политика по кредитованию юридических лиц (промышленных предприятий, сельскохозяйственных предприятий, торговых и сбытоснабженческих организаций и т.д.), политика по кредитованию физических лиц и т.п.

Анализ кредитного портфеля банка на примере ОАО Сбербанк России

... теоретическое рассмотрение основных этапов по формированию и управлению кредитным портфелем и проведение анализа кредитного портфеля на примере кредитной деятельности банка ОАО "Сбербанк России" за 2012 год. 1. Теоретические аспекты анализа кредитного портфеля коммерческого банка 1.1 Сущность и ...

Также в документах, раскрывающих содержание кредитной политики банков, характеризуются те виды кредитов, предоставление которых запрещено или крайне нежелательно (заемщикам, платежеспособность и надежность которых вызывают сомнения не предоставившим полный перечень документов и т.д.).

Четкое и подробное описание кредитной политики имеет важное значение для любого банка. В нем раскрывается содержание всех процедур кредитования и обязанности сотрудников банков, связанных с этими процедурами. Соблюдение положений кредитной политики позволяет банку сформировать такой кредитный портфель, который способствует достижению целей, поставленных в банковской деятельности. Эти цели — обеспечение прибыльности банка, контроля за управлением рисками, соблюдение требований законов банковской деятельности.

В любом банке общая ответственность за кредиты лежит на совете директоров. Он разрабатывает кредитную политику банка, которая формулируется в специальном документе, имеющим самые различные названия.

Итак, чтобы выработать оптимальную кредитную политику, необходимо определить приоритетные направления работы банка с учетом состояния рынка банковских операций и услуг, уровня конкуренции, возможностей самого банка.

Важнейшим элементом кредитной политики банка является управление кредитным портфелем. Кредитная политика должна охватывать состав кредитного портфеля и контроль над ним как единым целым, а также устанавливать стандарты для принятия конкретных кредитных решений. В дополнение к общей кредитной политике совет банка должен разработать документ по независимой внутренней программе ревизии кредитов и оценке качества активов, а также методы контроля за достаточностью резервирования на случай убытков по ссудам. Разумная кредитная политика устанавливает параметры для ссудного портфеля в целом, определяя, например:

- какая доля ресурсов банка может быть использована для выдачи ссуд;

- какие типы кредитов могут выдаваться;

- какую часть кредитного портфеля могут составлять ссуды данного типа;

- приемлемая концентрация кредита по отдельным заемщикам и отраслям;

- следует определить основные географические регионы бизнеса;

- необходимо утвердить лимиты на приобретение кредита.

Важнейшим показателем уровня организации кредитного процесса является качество кредитного портфеля. Важнейшим критерием, по которому определяется качество кредитного портфеля является степень кредитного риска. Анализ и группировка кредитов по качеству имеет важное значение. Анализ и оценка качества кредитного портфеля позволяют менеджерам банка грамотно управлять его ссудными операциями.

Кредитный портфель банка: сущность, классификация и принципы

... методы управления кредитным портфелем банка. В аналитической части рассматриваются проблемы управления кредитным портфелем банков Российской Федерации, а именно проблемы диверсифицированности кредитных портфелей коммерческих банков, проблемы управления качеством кредитного портфеля банков и способы их решения. Так же в третьей главе рассматриваются пути совершенствования управления кредитным ...

Степень кредитного риска банков зависит от

степень концентрации кредитной деятельности банка в какой-либо сфере (отрасли), чувствительной к изменениям экономике, т.е. имеющий эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

- удельный вес кредитов, приходящихся на клиентов, испытывающих определенные специфические трудности;

- концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- внесение частных или существенных изменений в политику банка по предоставлению кредитов;

- удельный вест новых и недавно привлеченных клиентов;

- принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

Уровень показателя качества кредита обратно пропорционален уровню кредитного риска (чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот).

При этом в отличие от показателей кредитного риска качество кредита или кредитного портфеля банка — это реальная величина, определяемая по уже предоставленным банком ссудам. Зная структуру кредитного портфеля по категориям качества кредита, и определив статистическим путем средний процент проблемных, просроченных, безнадежных ссуд по каждой категории, банк получает возможность осуществлять ряд мероприятий, направленных на снижение потерь по кредитным операциям.

Под управлением качеством понимается способность высококвалифицированного банковского руководства заблаговременно предвидеть и решать возникающие вопросы, связанные с рисками до того, как они перерастут в серьезную проблему для банка.

Основные методы регулирования, управления кредитным риском следующие:

- диверсификация портфеля активов;

- предварительный анализ платежеспособности заемщика;

- создание резервов для покрытия кредитного риска;

- анализ и поддержание оптимальной структуры кредитного портфеля;

- требование обеспеченности ссуд и их целевого использования.

В деятельности банков промышленно развитых стран и некоторых российских банков выделяются различные способы управления рисками.

Диверсификация ссудного портфеля является наиболее простым и дешевым методом хеджирования риска неплатежа по ссуде.

Основными методами, применяемыми для обеспечения достаточной диверсификацией ссудного портфеля, являются следующие:

- рационирование кредита, которое предполагает: установление гибких или жестких лимитов кредитования по сумме, срокам, видам процентных ставок и прочим условиям предоставления ссуд;

- установление лимитов кредитования по отдельным заемщикам или классам заемщиков в соответствии с финансовым положением;

- определение лимитов концентрации кредитов в руках одного или группы тесно сотрудничающих заемщиков в соответствии с их финансовым положением;

- диверсификация заемщиков может осуществляться также через прямое установление лимитов для всех заемщиков данной группы (например, для населения по потребительским ссудам) в абсолютной сумме или по совокупному удельному весу в ссудном портфеле банка;

- диверсификация принимаемого обеспечения по ссудам;

- применение различных видов процентных ставок и способов начисления и уплаты процентов по ссуде;

— диверсификация кредитного портфеля по срокам имеет особое значение, поскольку процентные ставки по ссудам разной срочности подвержены различным размерам колебаний и уровень косвенно принимаемых на себя деловых рисков заемщика также существенно зависит от срока ссуды. Так, в случае ориентации банка на потребительские ссуды долгосрочного характера, имеющие черты инвестиционного кредита, разумным является включение в ссудный портфель краткосрочных ссуд, которые будут балансировать структуру портфеля. Кроме того, недостаточная сбалансированность ссудного портфеля может быть отчасти компенсирована за счет соответствующего структурирования портфелей прочих активов, но с таким расчетом, чтобы обеспечить оптимальный баланс сроков по всему портфелю активов в целом.

На практике обычно применяются три типа диверсификации:

- портфельный;

- географический;

- по cрокам погашения.

Диверсификация портфеля означает распределение ссуд между широким кругом клиентов из различных отраслей и использованием различных компаниям из различных отраслей меньшими суммами на более короткий срок и большему количеству заемщиков.

Географическая диверсификация ориентирует на привлечение клиентов из различных географических регионов или стран.

Диверсификация по срокам погашения предполагает выдачу и привлечение ссуд в различные сроки, речь идет о том, чтобы поступление и выплата средств, связанных с кредитованием по различным срокам, давали бы банке возможность определенного финансового маневра и исключили бы случаи невыполнения банком своих обязательств перед клиентами.

Когда все остальные способы минимизации банковских рисков окажутся исчерпанными, для этой цели может быть использован собственный капитал банка. За счет него могут быть компенсированы убытки от рискованных кредитов. Эта крайняя мера позволит банку продолжить свою деятельность. Эта мера возможна и дает эффект, если убытки банка не столь велики и их еще можно компенсировать.

В зарубежной банковской практике отмечается, что банкиры несут ответственность в отношении кредитных рисков лишь в двух основных областях — это умение преодолевать риск (знания) и способность принимать правильные управленческие решения (менеджмент).

Это и иные факторы постоянно находятся в поле зрения банкира в процессе реализации кредитной политики, анализа кредитных рисков и управлением качеством кредитного портфеля. Но управление предполагает не только мониторинг, отслеживание происходящих событий, но и принятие необходимых мер по преодолению негативных последствий.

Корректирующие действия банка могут включать:

- проведение переговоров по условиям погашения долга;

- снижение уровня задолженности за счет лучшего управления оборотным капиталом;

- привлечение консультантов (по техническим, маркетинговым или финансовым вопросам);

- продажа активов;

- рефинансирование активов;

- рекомендации по поддержке со стороны государства, получению дополнительного обеспечения;

- компромисс;

- предоставление отсрочки с условием тщательного контроля за деятельностью заемщика.

Подобного рода анализ позволяет банкам более обоснованно подходить к определению оптимального резерва на покрытие безнадежных долгов и, соответственно, разрабатывать экономически обоснованную кредитную политику.

В последние годы при разработке кредитной политики коммерческие банки анализируют совокупный риск с точки зрения так называемого портфельного подхода. Ссуды банка могут рассматриваться как портфель рисковых активов, доходы по которым будут различаться в зависимости от степени присущего им риска. Совокупный риск по портфелю уменьшается, если банк может диверсифицировать свои активы или провести иные мероприятия по минимизации риска.

Таким образом, одним из важнейших вопросов эффективной деятельности банка является формирование кредитного портфеля, так как ссудные операции приносят основную часть прибыли банка. Для этого должна быть выработана соответствующая кредитная политика. Особое внимание следует уделять качеству кредитного портфеля и своевременно принимать меры по его улучшению. В целях минимизации кредитного риска и повышения качества портфеля в целом необходимо проводить его диверсификацию.

1.3 Методы оценки качества кредитного портфеля

Качество кредитного портфеля — один из важнейших показателей деятельности коммерческого банка, непосредственно влияющих на его финансовую устойчивость и надежность. Оно характеризует, прежде всего, качество банковского управления, налаженность взаимоотношений между банком, его клиентами и другими финансово — кредитными институтами, а также состояние банковской системы в целом. В связи с тем, что до сих пор в теории и практике банковского дела не сложилось адекватного отношения к проблеме оценки качества кредитного портфеля, этот вопрос вызывает повышенный интерес у разнообразных пользователей, включая клиентов банка, кредитных аналитиков, управляющих, менеджеров, регулирующих и законодательных органов.

Предпосылками возникновения проблемы оценки качества кредитного портфеля является сама специфика деятельности коммерческих банков на рынке финансовых услуг. Поэтому при ее характеристике следует анализировать непосредственно особенности банковской деятельности.

При определении качества кредитного портфеля следует исходить из совокупности критериев, оказывающих на него непосредственное влияние: степени и вида кредитного риска, уровня ликвидности, уровня доходности. Значимость этих критериев будет изменяться в зависимости от условий, места функционирования кредитной организации, а также целей, стратегии и особенностей функционирования, отдельных видов кредитных операций и рисков по ним. На основе данных критериев возможны комплексный анализ и оценка качества кредитного портфеля банка.

Под качеством кредитного портфеля будем понимать комплексное определение, характеризующее эффективность формирования кредитного портфеля коммерческого банка с точки зрения доходности, степени кредитного риска и обеспеченности. Кредитный риск зависит от финансового положения заемщика, качества обслуживания долга, а также от всей имеющейся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о внешних обязательствах заемщика, о функционировании рынка, на котором работает заемщик.

В международной практике для оценки качества кредитного портфеля применяют рейтинг, основанный на агрегатных показателях и характеристиках, который дает возможность ранжировать банки по качеству их кредитных портфелей и месту среди других кредитных институтов.

Рейтинг устанавливается в результате:

- собственного анализа качества кредитного портфеля;

- независимой экспертизы специализированными банковскими рейтинговыми агентствами, например, «Standard & Poor’s», «Fitch IBCA», «Moody’s»;

- оценке надзорных органов, которая более объективна, чем прочие оценки.

Основными методами построения рейтинга качества кредитного портфеля, применяемыми в международной практике являются номерная и балльная системы.

Номерная система заключается в том, что по каждой группе рисков определяется ограниченный перечень показателей, на основании которых происходит отнесение к ней каждого конкретного элемента кредитного портфеля. Номерная система строится на экспертном мнении, которое очень сложно выразить количественно. Именно это и является ее главным недостатком. Широта и возможная противоположность экспертной оценки не позволяет обеспечить единый подход к классификации элементов кредитного портфеля (Приложение 1).

Чем более субъективна данная система, тем больше ошибок будет возникать при определении качества кредитного портфеля. Наряду с номерной системой в международной практике широкое распространение получила и балльная система оценки качества кредитного портфеля коммерческого банка. Она сводится к одному общему числовому значению, определение которого регламентировано (Приложение 2).

Качество каждой ссуды, входящей в кредитный портфель, оценивается сначала по каждому из показателей, а затем дается сводная балльная оценка. Рейтинг качества кредитов устанавливается на основе набранных баллов.

наилучшие — 163 — 140;

- высокое качество — 139 — 118;

- удовлетворительные — 117 — 85;

- предельный — 84 — 65;

- хуже предельного — 64 и ниже.

Наиболее часто балльная система используется при оценки кредитного портфеля физических лиц.

Отличительной особенностью балльной системы является то, что она носит индивидуальный характер и должна разрабатываться исходя из особенностей, присущих банку, его клиентуре, учитывать специфику законодательства различных стран.

Положительными сторонами балльной системы оценки качества кредитного портфеля являются: простота использования, быстродействие системы, малая доля субъективизма при принятии решений. К отрицательным сторонам можно отнести: плохую адаптируемость к отдельным категориям ссуд и заемщикам, недостаточный диапазон оцениваемых аспектов, сложность проверки достоверности информации, получаемой от заемщика.

На практике, учитывая все положительные и отрицательные стороны номерной и балльной систем, целесообразно использовать их сочетание, что будет являться основой более совершенной и точной системы оценки качества кредитного портфеля.

Базельский комитет по банковскому надзору регулярно пересматривает надзорные требования к кредитным портфелям коммерческих банков, к оценке кредитных рисков и к размеру создаваемых резервов, к объему крупных кредитов, предоставленных клиентам, акционерам, инсайдерам, связанным с банком лицам, к размеру выданных гарантий и обязательств и другие показатели. Соответствующие финансовые показатели определены в директивах Базельского комитета по банковскому надзору. Эти требования с небольшими изменениями учитываются в экономических нормативах деятельности российских кредитных организаций.

В отечественной банковской практике чаще всего проводиться лишь собственный анализ качества кредитного портфеля, основанный на определении совокупности финансовых коэффициентов, оказывающих на него непосредственное влияние. Данные коэффициенты рассматриваются в динамике и в сопоставлении друг с другом. Эти коэффициенты характеризуют:

- качество кредитного портфеля банка;

- деловую активность и оборачиваемость;

- доходность кредитного портфеля банка.

Для сводной оценки качества кредитного портфеля банк должен выбрать систему показателей из перечисленных и обозначить их значимость (вес в процентах).

Далее по каждой группе финансовых коэффициентов рассчитывается групповой балл путем взвешивания балльных оценок показателей данной группы, причем сумма весов по каждой группе должна составлять 100 %. Три балла, представляющие собой интегральные оценки трех групп показателей, в свою очередь, взвешиваются с учетом роли каждой группы показателей в интегральном балле, их веса в сумме также должны составлять 100 %.

1.4 Cкоринг в современном банке

В современном банке вопросам эффективной кредитной политики придается все больше значения. Мировой финансовый кризис привел к тому, что массовое, зачастую высокорисковое потребительское кредитование в подавляющем большинстве банков уступило место взвешенным и продуманным решениям по каждой кредитной сделке.

Опыт последнего времени еще раз подтвердил, что в современном мире нельзя полагаться исключительно на экспертный опыт. Необходимо учитывать весь объем информации о клиентах-заемщиках. Только в этом случае в отношении той или иной кредитной заявки возможно принятие оптимального решения, и, как следствие, значительное снижение кредитных рисков.

Кредитный скоринг — это способ оценки кредитоспособности лица, основанный на численных статистических методах. Заключается в присвоении баллов по заполнению некой анкеты, разработанной оценщиками кредитных рисков. По результатам набранных балов системой принимается решение об одобрении или отказе в выдаче кредита. Применение технологий кредитного скоринга в банке позволяет сделать работу с заемщиком значительно более эффективной.

Существует несколько разновидностей кредитного скоринга. Применение каждого из них позволит банку добиться различных целей:scoring:

- Повысить точность оценки заемщика;

- Ускорить процедуру оценки и минимизировать человеческий фактор в принятии решения;

- Создать централизованное накопление данных о заемщиках;

- Снизить формируемые резервы на возможные потери по кредитным обязательствам.scoring:

Быстро и качественно оценить динамику изменений кредитного счета индивидуального заемщика и кредитного портфеля в целом.scoring:

Организовать эффективную работу с проблемными заемщиками, включающую в себя мониторинг задолженности и выбор оптимального коллекторского воздействия.

Fraud scoring:

Своевременно выявить мошеннические действия со стороны потенциальных или уже существующих клиентов — заемщиков.

В общепринятой практике кредитный скоринг определяется двумя задачами, каждая из которой имеет свои характерные аспекты и особенности:

- Создание скоринговых моделей — моделей оценки кредитоспособности;

- Построение скоринговой инфраструктуры.

Для разных банков может быть актуальна одна, и не актуальна другая задача, но, тем не менее — именно эти два направления принято рассматривать как основные в кредитном скоринге.

Для каждого из направлений существуют свои инструменты и методология, при помощи которых решаются эти задачи.

Аналитические модели оценки заемщиков (скоринговые модели) — это механизм, позволяющий не только воплотить в себе опыт кредитных экспертов, но и найти «скрытые» логические зависимости и учесть их при принятии решения о выдаче кредита.

При создании скоринговых моделей, перед банком встает ряд задач:

Определение ключевой цели и типа скоринга: определение того, для чего конкретно будет использоваться скоринг — оценка заемщика, оценка динамики состояния счета или же определение оптимальной стратегии по «плохим» заемщикам.

Оценка, анализ и определение критериев: задание критериев оценки кредитоспособности и определение базовых параметров классификации заемщиков.

Выбор методов построения скоринговых моделей: исследование доступных методов создания скоринговых моделей на предмет максимальной адекватности имеющейся ситуации.

Оценка финансовой эффективности моделей: оценка и анализ общего влияния скоринговой модели на кредитный портфель в целом.

Если рассматривать внедрение кредитного скоринга как задачу построения централизованной системы оценки заемщика и принятия решений в кредитовании, то необходимо отметить следующие особенности решений Scorto:

Управление кредитными продуктами — задание соответствий между моделями и типами кредитных продуктов, использование для различных целевых групп различных моделей оценки.

Создание стратегии принятия решений — создание правил интерпретации скорингового результата, формирование принципов стратегии принятия решения по кредитной заявке.

Мониторинг точек продаж кредитов — оценка эффективности и динамики работы в режиме реального времени, отслеживание количества «фиктивных» запросов на получение оценки, отслеживание принятых решений на основе скоринга.

Отслеживание адекватности кредитного портфеля и моделей — проверка рабочей адекватности модели на текущих заемщиках, оценка фактора субъективности в приятии решений.

Спектр приемов и методик риск — анализа в кредитовании очень широк. Scorto предлагает своим клиентам ряд специализированных инструментов, повышающих качество риск — менеджмента финансовых организаций:

Специализированное приложение для решение задач консолидации данных, обработки и обогащения данных кредитного портфелям, позволяющее собрать информацию из различных источников, унифицировать представление, очистить данные от избыточных и некорректных сведений — Scorto™ Refiner.

Специализированное приложение для анализа данных и построения финансовой и оперативной отчетности позволяющее осуществлять мониторинг и создавать интерактивные отчеты — Scorto™ Supervisor.

Специализированное приложение для расчета требований к капиталу и оценки кредитного риска, позволяющее рассчитать: требования к резервному капиталу; резервный капитал; взвешенные по риску активы; корреляцию дефолтов; корректировку срока погашения, а также позволяет провести стресс-тестирование кредитного портфеля- Scorto™ Accord.

1.5 Анализ кредитного портфеля коммерческих банков в условиях финансового кризиса

Сущность кредитного портфеля банка можно рассматривать на категориальном и прикладном уровнях. В первом аспекте кредитный портфель — это отношения между банком и его контрагентами по поводу возвратного движения стоимости, которые имеют форму требований кредитного характера. Во втором аспекте кредитный портфель представляет собой совокупность активов банка в виде ссуд, учтенных векселей, межбанковских кредитов, депозитов и прочих требований кредитного характера.

Управление кредитным портфелем один из наиболее важных аспектов банковской практики. От правильности выбора метода управления кредитным портфелем зависит не только успешность разрешения отдельной конфликтной ситуации, но и стабильность и репутация самого банка.

Приоритетной в управлении кредитным портфелем является реализация задачи повышения банковской рентабельности путем ориентации состава кредитного портфеля в сторону вложений в наиболее привлекательные сегменты кредитного рынка и сокращение вложений, приходящихся на наименее привлекательные направления кредитования.

В условиях финансового кризиса наблюдается значительное снижение кредитного портфеля и увеличение просрочки.

Вопреки призывам властей банки не увеличивают кредитные портфели.

У банков объемы кредитных портфелей по сравнению с началом 2009 г., стали чуть меньше. Снижение составило десятые доли процента. На начало 2009 года согласно данным ЦБ объем кредитов у банков составлял 12,5 трлн. руб., позже он вырос на 2,4% до 12,8 трлн. руб.

Большинство крупных банков не продемонстрировали роста корпоративного кредитования. Из топ-10 по активам отчетность представило восемь банков. Остаток ссудной задолженности увеличился только у двух из них — Альфа-банка (+0,6%) и Россельхозбанка (+2%).

ВТБ и Газпромбанк сократили портфели на 2%, а «дочки» иностранных банков — еще сильнее: Райффайзенбанк — на 7%, а Росбанк — на 4%.

Не стоит думать, что банки не выдают новых кредитов. Новые кредиты выдаются, только их объем уступает сумме клиентских платежей в счет погашения задолженности, на эту разницу и изменяется показатель в отчетности банка.

Закономерно, что объем задолженности компаний не увеличивается: кредитование по-прежнему идет не очень активно, и рост в лучшем случае гасится выплатами. Кредитная активность вполне нормальная для нынешнего состояния финансовой системы.

Некоторые заемщики отказываются от привлечения кредита, даже имея на руках положительное решение от банка. Компании снижают долговую нагрузку. То есть их интересы скорее противодействуют стремлениям банков. Бизнес сузился, и доходности предприятий не хватает на покрытие портфелей. У крупнейших банков проблемы с формированием резервов. Они, конечно, стараются выполнять указания руководства страны, но им приходится слишком строго подходить к качеству заемщика, оценке рисков и залогов — выдача сильно сузилась, и даже при наличии качественных заемщиков они не успевают выдавать столько, сколько могли выдавать раньше.

Небольшой рост кредитования в середине 2009 года был отчасти связан с переоценкой валютных кредитов и возможностью получить деньги в ЦБ, но сейчас ЦБ, борясь с валютными спекуляциями, снизил предложение ликвидности. Рубль укрепился к доллару на 1,24%, так что валютной переоценкой рост не объяснить. К тому же валютные кредиты заемщики стараются гасить в первую очередь.

Основная проблема банков не в отсутствии ликвидности. У заемщиков часто несколько кредиторов и в таких случаях трудно прогнозировать требования остальных кредиторов и оценить риск рефинансирования.

Наращивание кредитного портфеля практически невозможно из-за отсутствия качественных заемщиков. Заемщики не платят по кредитам и у банков растет просрочка.

Качество кредитного портфеля банка определяется не только текущими платежами. Большое значение имеет структура портфеля с точки зрения перспектив погашения и последствий непогашения. Упрощенно можно разделить заёмщиков на категории: добросовестные, неплатежеспособные и проблемные.

При любых ситуациях банку выгоднее «повышать» категорию должника, чтобы не доводить до дефолта по кредиту, т.к. дефолт подразумевает фиксацию убытка по выданному кредиту. Убыток может выражаться в списании задолженности при невозможности взыскания, либо в огромном дисконте при продаже проблемной задолженности коллекторским агентствам. Кроме того, при дефолте по кредиту у банка возникают дополнительные расходы, особенно на взыскание задолженности в судебном порядке, с привлечением службы исполнения, реализацией предметов залога и т.п.

Более глубокий количественный анализ покажет, что все не так однозначно. В некоторых случаях, например, в зависимости от суммы кредита или ликвидности предмета залога бывает выгоднее как можно скорее приступить к юридическим процедурам по взысканию задолженности. С другой стороны, «повышение» категории, например, в связи с реструктуризацией задолженности влечет за собой понижение прибыльности данного клиента для банка. Возникает интересная задача оптимизации прибыльности кредитного портфеля с учетом кризисных факторов. В более широком смысле её можно рассматривать как задачу оптимизации ценности кредитного портфеля с учетом факторов прибыльности, затрат, риска дефолта и сохранения лояльности клиента.

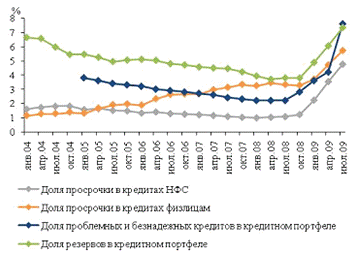

Официальная статистика, характеризующая долю просроченных кредитов в российских банках, не дает особых поводов для беспокойства. В 2009 г. в размещенных средствах банковского сектора она составила всего 4,2%, при этом сформированные резервы выросли до 6,9% кредитного портфеля.

Более серьезную опасность представляет, на наш взгляд, рост доли проблемных и безнадежных кредитов, подвергшихся обесценению, до 7,6% (IV и V группы риска в классификации Банка России) в кредитном портфеле банков. Именно эти ссуды являются лидирующим индикатором для просроченных кредитов (рис. 1).

Рисунок 1 — Показатели качества кредитов российских банков за 5 лет

Существует довольно много оценок доли проблемных кредитов, подвергшихся обесценению, в российских банках: они варьируются от умеренных 15 до 60% кредитного портфеля. Но даже самые высокие оценки не предполагают, что все эти кредиты являются безнадежными, поскольку они объединяют как однозначно проблемные активы, подвергшиеся обесценению, так и кредиты, которые были просто пролонгированы или реструктурированы банками.

Долю реструктурированных кредитов возможно оценить. Один из популярных способов оценки — сравнение структуры кредитов по срокам за первый квартал 2009 и 2010 гг. За год доля кредитов предприятиям сроком свыше 12 месяцев увеличилась с 50,6 до 61%, фактически в отсутствие нового кредитования. Это означает, что около половины кредитного портфеля было пролонгировано, причем около 10% — на срок свыше одного года. Таким образом, до 60% кредитного портфеля могут быть признанными реструктурированными и отнесены к проблемным кредитам.

Включать в число проблемных ссуд все пролонгированные кредиты неправомерно. То, что в отсутствие кризиса банков было бы перекредитованием, в кризис становится пролонгацией. Таким образом, сам факт вынужденной пролонгации в большей степени отражает проблемы самих банков (например, отсутствие кредитных ресурсов), а не предприятий.

Определение проблемных кредитов, подвергшихся обесценению, может варьироваться самым серьезным образом. Однако, как ни парадоксально, оценка итоговых потерь оказывается намного более стабильной. Поэтому принципиально важно выделить именно ту часть кредитного портфеля, где заемщики испытывают реальные проблемы с обслуживанием кредитов.

Сравнение отчетности по РСБУ и по МСФО российских банков показывает, что уровень просроченных кредитов в российской отчетности близок к уровню проблемных кредитов по МСФО, подвергшихся обесценению. Отчетность по МСФО в отличие от российской в принципе не оперирует показателем доли просроченных кредитов. Каждый банк представляет отчетность в своем формате, однако в некоторых отчетах по МСФО все же можно выделить показатель именно просроченных кредитов.

При сравнении отчетности по РСБУ (Российские стандарты бухгалтерского учёта) и МСФО (Международные стандарты финансовой отчётности) 5 российских банков (в г. Красноярск) хорошо видно, что, вопреки распространенному мнению, доля просроченных кредитов по МСФО и РСБУ сопоставима (табл. 1).

Таблица 1 — Сравнение показателя просроченных кредитов по РСБУ и МСФО

|

Название банка |

РСБУ |

МСФО |

||||

|

Кредитный портфель (млрд.руб.) |

Просроченная ссудная задолженность (млрд. руб.) |

% просроченной ссудной задолженности |

Кредитный портфель (млрд.руб.) |

Просроченная ссудная задолженность (млрд. руб.) |

% просроченной ссудной задолженности |

|

|

Банк ВТБ |

1485 |

27 |

1,82 |

2557,8 |

47,9 |

1,87 |

|

Банк Москвы |

504,1 |

5,5 |

1,09 |

516,6 |

6 |

1,16 |

|

Россельхоз Банк |

467 |

8,5 |

1,82 |

398,6 |

19,2 |

4,82 |

|

Альфа Банк |

427,7 |

34,6 |

8,09 |

563,3 |

35,3 |

6,26 |

|

МДМ Банк |

184,3 |

10,9 |

5,91 |

207 |

40,8 |

19,71 |

Многие банки приняли решение в российской отчетности отражать кредиты, по которым есть просрочка платежей, как просроченные в полной сумме (РСБУ дают банкам и такое право).

Это решение не в последнюю очередь обусловлено тем, что, не отнеся формально кредит к категории просроченных, банк не может подавать в суд или требовать досрочного погашения кредита. Поэтому банки, занявшие активную позицию по взысканию просроченной задолженности, естественно, показывают в российской отчетности ее уровень, близкий к МСФО.

Анализ опубликованной отчетности этих банков дает определенные основания для выводов:

Просроченная ссудная задолженность по РСБУ выше у юридических, чем у физических, лиц, что вызвано более длительными сроками кредитования компаний и большим распространением у юридических лиц кредитов с погашением в последний день.

В целом различие сумм просроченных кредитов по МСФО и РСБУ, если оно и присутствует, не столь велико.

Вероятно, по состоянию на конец 2009 г. (даты отчетностей по МСФО и РСБУ) основная сумма долга просроченных кредитов в процентах к кредитному портфелю составила около 8,09%, против официального значения около 6,26%. Эта цифра близка к уровню дефолтов на рынке корпоративных облигаций по состоянию на начало 2010 года.

ГЛАВА 2. АНАЛИЗ ЭФФЕКТИВНОСТИ УПРАВЛЕНИЯ КРЕДИТНЫМ ПОРТФЕЛЕМ НА ПРИМЕРЕ АКБ «ЕНИСЕЙ» (ОАО), .1 Общая характеристика АКБ «ЕНИСЕЙ» (ОАО)

Полное фирменное наименование Банка на русском языке: Акционерный коммерческий банк «ЕНИСЕЙ» (открытое акционерное общество) — АКБ «ЕНИСЕЙ» (ОАО).

Полное фирменное наименование Банка на английском языке: «The ENISEY Bank» Public Company — «The ENISEY Bank» PLC.

Место нахождения Банка: Россия, 660075, город Красноярск, улица Республики, дом 51.

Почтовый адрес Банка: Россия, 660075, город Красноярск, улица Республики, дом 51.

АКБ «ЕНИСЕЙ» (г. Красноярск) был создан на паевых началах, устав зарегистрирован в Государственном Банке РСФСР 12 октября 1990 года (регистрационный № 474).

На основании решения собрания пайщиков от 12 марта 1991 года Коммерческий банк «ЕНИСЕЙ» реорганизован в форме преобразования в акционерное общество закрытого типа.

Банк входит в банковскую систему России и в своей деятельности руководствуется федеральными законами и иными правовыми актами Российской Федерации, в том числе нормативными актами Банка России, а также Уставом.

Банк является юридическим лицом, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Банк несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

Банк является коммерческой организацией и действует в форме открытого акционерного общества. Уставный капитал Банка разделен на акции, удостоверяющие обязательственные права акционеров по отношению к Банку. Акционеры не отвечают по обязательствам Банка и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций. Банк не отвечает по обязательствам своих акционеров.

Высшим органом управления Банка является общее собрание акционеров.

Общее руководство деятельностью Банка осуществляет Наблюдательный совет.

Руководство текущей деятельностью Банка осуществляется коллегиальным исполнительным органом Банка — Правлением и единоличным исполнительным органом Банка — Председателем Правления. Лицо, осуществляющее функции единоличного исполнительного органа Банка, осуществляет также функции председателя коллегиального исполнительного органа Банка. Исполнительные органы Банка подотчетны Наблюдательному совету и общему собранию акционеров. Исполнительные органы Банка организуют выполнение решений общего собрания акционеров и Наблюдательного совета.

АКБ «ЕНИСЕЙ» сохраняет преимущества регионального банка, ориентированного в первую очередь на работу с жителями Красноярского края. В 2005 году «ЕНИСЕЙ» вошёл в международную банковскую группу «Конверс групп». Привлечение международных финансовых ресурсов позволило банку расширить свои возможности по обслуживанию предприятий и физических лиц. Только за последний год объёмы вкладов населения и выданных банком кредитов выросли в 2,5 раза. Валюта баланса АКБ «ЕНИСЕЙ» за два с половиной года увеличилась с 440 млн. до 2 млрд. рублей. Десять лет назад «ЕНИСЕЙ» занимал верхнюю строчку в региональных рейтингах и располагал самой обширной филиальной сетью в крае среди коммерческих банков. Как выглядит ситуация сегодня — по величине активов и размеру балансовой прибыли «ЕНИСЕЙ» сейчас входит в тройку лидеров среди красноярских банков. В рейтинге журнала «Эксперт-Сибирь» «Банки Сибирского региона по убыванию активов» банк занял 24-е место из 62-х. В составе банка действуют девять допофисов и два филиала. Планируется открыть ещё один допофис в Москве. Открытие московского допофиса означает, что банк «ЕНИСЕЙ» собирается выходить на федеральный уровень.

На сегодняшний день АКБ «Енисей» позиционирует себя на рынке банковских услуг как финансово-кредитная организация, поддерживающая малый и средний бизнес широкого круга отраслей. Около 30% его кредитного портфеля составляет инвестиционная деятельность строительных компаний — таких как «Готика», «Зодчий», «Сава-ЛТД». В числе постоянных клиентов банка — авиакомпания «Красноярские авиалинии», МУПП «Водоканал», группа компаний «Славица», организации оптово-розничной торговли. Такая межотраслевая диверсификация кредитного портфеля позволяет обеспечивать необходимую финансовую устойчивость бизнеса и дает дополнительные гарантии стабильности.

2.2 Основные направления кредитования в АКБ «ЕНИСЕЙ»

Банк «ЕНИСЕЙ» предлагает своим клиентам широкий спектр услуг по кредитованию. Перечень кредитов постоянно расширяется, а система выдачи становится более гибкой и удобной.

У красноярцев, например, сейчас очень популярно автокредитование. В прошлом году «ЕНИСЕЙ» начал кредитовать покупку подержанных японских автомобилей с правым рулём. Услуга оказалась очень востребованной. На начало 2010 года портфель автокредитов АКБ «ЕНИСЕЙ» составил 150,469 млн. рублей. Второе популярное направление — кредиты «живыми» деньгами. Красноярцам всё больше нравится брать наличные вместо того, чтобы оформлять товарные кредиты. Поэтому мы постепенно отказывается от пунктов потребительского кредитования в магазинах и предлагаем новые продукты. Например, кредиты «Надо брать!», а также «Свободный», «Потребительский», «Практичный» и др. Чтобы их получить, заёмщик должен подтвердить свои доходы. И это вовсе не прихоть: банк придерживается политики разумной осторожности, поскольку необходимо максимально снизить риски, а значит, сохранить деньги вкладчиков. Для удобства клиентов АКБ «ЕНИСЕЙ» может предложить кредит на небольшую сумму — «Полтинник». За первые шесть месяцев 2009 года банк выдал беззалоговых потребительских кредитов на сумму 277,5 млн. рублей — на 14,96% больше, чем за аналогичный период прошлого года. В рейтинге агентства «РБК Рейтинг» Самые «потребительские банки» в I полугодии 2009 года АКБ «ЕНИСЕЙ» занял 60-е место. Еще в 2007 году «ЕНИСЕЙ» запустил программу кредитования малого бизнеса. Каких результатов удалось добиться: В первом полугодии 2009 года малому и среднему бизнесу банк предоставил кредитов на общую сумму 102 млн. 105 тыс. рублей, что на 557,5% превышает показатель аналогичного периода прошлого года. За год максимальная сумма кредита «в одни руки» для небольших предприятий увеличилась с 3 до 5 млн. рублей. Средняя величина выданных кредитов — 1-1,5 млн. рублей.

На сегодняшний день кредитный портфель АКБ «Енисей» на 20% состоит из кредитов физических лиц. В числе первых банк предложил населению программу экспресс-кредитования, когда потребительский кредит оформляется в течение часа в любом дополнительном офисе банка «Енисей» и выдается на срок до одного года. Сегодня по программе экспресс-кредитования с банком сотрудничает более 40 красноярских торговых предприятий.

АКБ «ЕНИСЕЙ» постоянно предлагает своим клиентам множество новых продуктов. Самое заметное новшество — банк начал работать с АИЖК по программе ипотечного кредитования. В период с января по июль 2009 года банк выдал ипотечных кредитов на сумму 12,477 млн. рублей и вошел в топ-100 самых ипотечных банков России. Кроме того, произошла и постоянно идёт модернизация уже ставших привычными для красноярцев продуктов. Например, увеличиваются сроки кредитования, снижаются процентные ставки, меняются размеры комиссий, уменьшается количество документов, необходимых для оформления кредита, и т.д.

Рассмотрим самые востребованные виды кредитования в АКБ «ЕНИСЕЙ» как для физических, так и для юридических лиц.

Кредитование физических лиц:

Наличный кредит «Полтинник» — быстрый кредит без поручителей и справки о доходах.

Преимущества кредита:

- Кредит на любые цели;

- Не требуются поручители и залоговое обеспечение;

- Кредит предоставляется при наличии всего 2-х документов: паспорта и второго документа на выбор;

Классическое кредитование

Кредитование в рамках госпрограммы по утилизации автомобилей старше 10 лет.

Преимущества кредита:

- Наличный кредит на любые потребительские цели;

- Максимальная сумма кредита ограничивается платежеспособностью;

- Без штрафов за досрочное погашение;

- Процентная ставка начисляется на остаток фактической задолженности.

Наличный кредит «Надо брать!» — быстрый кредит без поручителей и залогового обеспечения.

Преимущества кредита:

- Кредит на любые цели;

- Не требуются поручители и залоговое обеспечение;

- Кредит для клиентов банка: для тех, кто уже брал кредит в банке «ЕНИСЕЙ», вкладчиков и участников зарплатных проектов. Банк «ЕНИСЕЙ» особенно дорожит своими постоянными клиентами и предлагает им специальные условия по кредитованию.

Банк «ЕНИСЕЙ» особенно дорожит своими постоянными клиентами и предлагает им специальные условия кредитования. Процентная ставка по кредиту варьируется от 20% до 22% годовых, исходя из категории клиента и качества кредитной истории в банке «ЕНИСЕЙ».

Автокредит

Выберите автомобиль и получите одобрение банка по кредиту на приобретение автомобиля. Банк «ЕНИСЕЙ» предлагает программы кредитования покупки новых автомобилей отечественных и зарубежных производителей.

Ипотека

С помощью ипотечного кредита в банке «ЕНИСЕЙ» вы сможете за короткий срок приобрести квартиру и переехать в собственное жилье. Банк «ЕНИСЕЙ» работает по стандартам государственной программы Агентства по ипотечному жилищному кредитованию. Процентная ставка по кредиту — от 9,5% годовых. Положительное решение по ипотечному кредиту действует в течение 3 месяцев.

С помощью ипотечного кредита в банке «ЕНИСЕЙ» вы сможете за короткий срок приобрести квартиру и переехать в собственное жилье. Длительный срок ипотечного кредита позволит погашать его небольшими платежами.

Кредитование юридических лиц:

Банк предлагает различные варианты программ кредитования для юридических лиц и индивидуальных предпринимателей, предоставляя возможность успешно решать любые бизнес — задачи.

Цели кредитования — пополнение оборотных средств, создание и приобретение активов, необходимых для осуществления деятельности Заёмщика (приобретение недвижимости, автотранспорта, оборудования, ремонт помещения и т.п.)

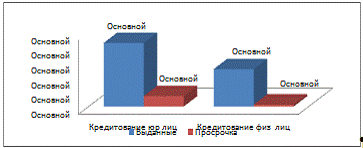

Наглядно кредитование физических лиц можно представить в следующем виде (рис. 2)

Рисунок 2 — Виды кредитования физических лиц в АКБ «ЕНИСЕЙ»

В будущем банк сохранит свои позиции универсального банка, обслуживающего и население, и предприятия. Сейчас рассматривается возможность привлечения субординированного кредита «Конверс групп». Это позволит быстрыми темпами наращивать объёмы кредитования и более полно раскрывать потенциал банка на других направлениях работы.

Финансовый рынок стабилизируется. Ликвидность банков улучшается. Логично предположить, что в этой ситуации они будут отдавать предпочтение кредитным продуктам. Тем более что государство предпринимает усилия для вливания денежных ресурсов в реальный сектор экономики.

В 2011 году базовая ставка по кредитам для крупных и средних предприятий не будет превышать 14% годовых. Для малого бизнеса ставка по скоринговым программам кредитования может варьироваться в пределах 20-24% годовых, по классическим программам — в пределах 18% годовых. По программам кредитования населения резкого уменьшения процентной ставки ждать не приходится. Потребительские кредиты будут от 17% годовых и выше, автокредиты — 12-15% годовых, по государственным программам льготного автокредитования с субсидированием процентной ставки — от 10% годовых.

В банке разработан комплекс внутренних нормативных документов, регулирующих порядок принятия решений по предоставлению кредитов и процедуры оценки уровня кредитного риска. Основными документами в области оценки кредитного риска являются:

- Положение о кредитном комитете;

- Положение о связанном кредитовании;

- Методика анализа финансово-хозяйственной деятельности корпоративных клиентов;

- Методика анализа финансово-хозяйственной деятельности индивидуальных предпринимателей и юридических лиц, применяющих упрощенную систему отчетности;

- Инструкция о кредитовании физических лиц;

- Методика анализа финансового состояния и расчета лимитов на банки-контрагенты;

- Положение о порядке формирования резервов по ссудам.

В целях минимизации кредитного риска в банке внедрено:

- установление уполномоченным органом банка максимального размера сделки (лимита) с контрагентом, совершение которой не требует согласования с Кредитным комитетом;

- согласование с Кредитным комитетом совершение сделки, размер которой превышает установленный лимит на сделки с контрагентами.

По кредитному портфелю физических лиц банк формирует портфель однородных ссуд со следующими признаками однородности ссуд:

- ссуды предоставлены на потребительские цели на условиях, установленных положениями банка о кредитовании физических лиц (в т.ч. овердрафты);

- величина каждой ссуды на дату оценки риска не превышает 0,1 процента от величины собственных средств (капитала) банка.

Размер резерва определяется банком исходя из удельного веса просроченной задолженности в общей сумме задолженности по ссудам, включенным в портфель однородных ссуд.

2.3 Анализ кредитного портфеля АКБ «ЕНИСЕЙ»

В 2009 году Банк активно позиционировал себя на рынке банковских услуг Красноярского края, как универсальный банк, осуществляющий кредитные операции, расчетно-кассовое обслуживание, депозитные операции с юридическими и физическими лицами, вексельные расчеты, конверсионные операции и операции с драгоценными металлами.

Основным направлением в отчетном году было развитие розничного бизнеса, что в результате привело к опережающему темпу роста доходов по таким банковским операциям, как экспресс — кредитование.

В отчетном году, как и в предыдущих годах, основными сегментами рынка банковских услуг, присутствие на которых для банка было связано с получением доходов и расходов, составляющих наибольший удельный вес в совокупных доходах и расходах остаются операции, связанные с предоставлением кредитов.

Распределение портфеля кредитов юридических и физических лиц выглядит следующим образом (табл. 2):

Таблица 2 — Распределение кредитного портфеля юридических (по отраслям) и физических лиц

|

2008 г. |

Всего, ссудная задолжен., руб. |

Доля % |

2009 г. |

Всего, ссудная задолжен., руб. |

Доля % |

Изменение доли |

|

|

по юр. лицам |

179,442 |

74,3 |

по юр.лицам |

214,384 |

63 |

-11 |

|

|

из них по отраслям: промышленность, в т.ч: |

8.5 |

из них по отраслям: промышленность, в т.ч: |

46,750 |

13.7 |

5.2 |

||

|

сельское хозяйство |

31,317 |

13 |

сельское хозяйство |

17,095 |

5.0 |

-8.0 |

|

|

строительство |

24,399 |

10.1 |

строительство |

28,354 |

8.3 |

-1.8 |

|

|

торговля и общественное питание |

38,647 |

16 |

торговля и общественное питание |

49,477 |

14.5 |

1.5 |

|

|

транспорт и связь |

21,090 |

8.7 |

транспорт и связь |

1,249 |

0.4 |

-8.3 |

|

|

прочие отрасли |

43,561 |

18 |

прочие отрасли |

71,459 |

21 |

3.0 |

|

|

по физ. лицам |

61,997 |

25.7 |

по физ.лицам |

126,034 |

37 |

11.3 |

|

|

Итого |

241,439 |

100 |

Итого |

340,418 |

100 |

141 |

Данные, приведенные в таблице 2, позволяют сделать выводы о росте доли предприятий промышленности, торговли и общественного питания в портфеле кредитов юридических лиц. Постоянно растущий спрос на товары и услуги предприятий данных отраслей, более высокая рентабельность их производства ведут к увеличению потребности в заемных средствах для пополнения оборотных средств и инвестирования в новые продукты. Доля предприятий сельского хозяйства в общем портфеле снизилась в связи с отсутствием у Банка интересов кредитовать данные отрасли под низкую процентную ставку и длительный срок.

Рисунок 3 — Доходность от предоставления кредитных операций в АКБ «ЕНИСЕЙ»

В 2008 и 2009 годах основная доля доходов банка приходится на кредитование юридических лиц. С момента последнего изменения ставки рефинансирования, банк был вынужден пойти на снижение ставок по кредитам, предоставляемым своим клиентам. Таким образом, кредитные средства стали более дешевыми для заемщиков, и они получили возможность испрашивать более крупные суммы. Другой фактор, влияющий на уровень доходности — наличие в общей массе кредитов большого числа так называемых льготных кредитов, с пониженной ставкой процента. Данный вид кредитов предоставляется сотрудникам банка, инсайдерам, акционерам. Если сделать группировку данных по видам кредитов и, проанализировав каждую группу в отдельности, получить более точные данные о доходности на единицу кредита, то картина будет иная. В качестве рекомендации можно предложить еще раз увеличить кредитный портфель за счет новых заемщиков, с размером процентной ставки на уровне, складывающимся на рынке заемных капиталов.

Таблица 3 — % доходы от кредитования в общем объеме доходов АКБ «ЕНИСЕЙ» за 2008-2009 год

|

2008 год |

2009 год |

Темп прироста, % |

|

|

Доходы, всего: |

73,477 |

103,117 |

40.3 |

|

Процентные доходы: |

52,371 |

70,717 |

35 |

|

Ссудам юр. лиц |

41,475 |

52,384 |

26.3 |

|

Ссудам физ. лиц |

7,174 |

14,707 |

105 |

|

Прочие доходы |

6,855 |

10,029 |

248 |

|

Балансовая Прибыль |

8,198 |

7,300 |

-11 |

|

Операционная прибыль |

4,025 |

20,140 |

400.3 |

|

Использование прибыли |

1,602 |

2,210 |

38 |

|

Чистая прибыль |

6,597 |

5,090 |

-22.8 |

Рисунок 4 — % доход банка от кредитования

Объем полученных процентных доходов по кредитам юридических лиц за 2009 год по сравнению с 2008 годом вырос на 26,3%.

Процентные доходы, полученные от операций кредитования физических лиц, выросли более чем в 2 раза (105%), что является закономерным фактом, связанным с ростом активных операций в розничном бизнесе. Средневзвешенная процентная ставка по кредитам, выданным физическим лицам, составила 24,8%. Рост ставки в абсолютном выражении за отчетный год составил порядка 1,0% и обусловлен увеличением доли более дорогих видов кредитов в

Увеличение процентных доходов от операций с физическими лицами обусловлено также ростом доли кредитов, выданных физическим лицам, в общем портфеле ссудной задолженности на 11,3%. К концу отчетного года данная доля в общем портфеле ссудной задолженности составила 37,0%.

На рисунке 5 представлены данные о доле кредитов предоставленных в общем объеме активов банка. Удельный вес кредитов в общей сумме активов составляет 54 процента.

Рисунок 5 — Доход от кредитных операций в общем объеме доходов банка.

Таблица 4 — Активы АКБ «ЕНИСЕЙ» на 2009 год

|

Активы |

Средние остатки Январь |

Средние остатки Декабрь |

Прирост средних остатков за 2009 |

Темп прироста % |

Итого средние остатки по 2009 году |

|

Кредиты юр. лиц и предприятий |

196 934 |

259 235 |

62 302 |

31,6 |

245 474 |

|

Ставка размещения, % |

22 |

19,6 |

-2,4 |

-11,0 |

20,3 |

|

Кредиты физ. лиц |

48 735 |

107 044 |

58 310 |

119,6 |

63 520 |

|

Ставка размещения, % |

23,8 |

24,8 |

1 |

4,3 |

23,7 |

|

Экспресс-кредиты |

28 393 |

79 079 |

50 686 |

178,5 |

40 819 |

|

Ставка размещения, % |

27,6 |

27,2 |

-0,4 |

-1,4 |

26,6 |

|

Потребительские кредиты |

20 342 |

27 403 |

7 061 |

34,7 |

22 334 |

|

Ставка размещения, % |

18,5 |

17,9 |

-0,6 |

-3 |

18,3 |

|

Итого кредитов |

245 669 |

366 280 |

120 611 |

49,1 |

308 719 |

|

Ставка размещения, % |

22,4 |

21,1 |

-1,2 |

-5,6 |

21 |

В целом кредитный портфель за 2009 год вырос на 70,9%, средневзвешенная ставка размещения к концу 2009 года по всему портфелю составила в среднем 21,1 %. Темпы роста за 2009 год по сравнению с 2008 годом величины кредитного портфеля и величины получаемых процентных доходов имеют опережающее значение, как в абсолютном, так и в относительном выражении.

Портфель работающих активов за год достиг значения в 375,0 млн. рублей, что в процентом выражение увеличилось на 42,4% по сравнению с предыдущим годом.

Доля работающих активов в общей структуре достигла к концу года 78,2%. Прирост доли работающих активов обусловлен пропорциональным увеличением доли депозитов юридических и физических лиц.

Улучшение общего балла по данной группе показателей произошло в основном за счет показателя качества ссуд (с 4,2 % до 2,6 %) и показателя доли просроченных ссуд (с 4,3 % до 3,2%).

Показатели ликвидности, оказывающие наибольшее влияние на общий балл, в течение года имели высокие значения, а также постоянно наблюдалась тенденция улучшения этих показателей. Так показатель мгновенной ликвидности вырос с 68,1% до 74,9%, показатель текущей ликвидности с 85,8% до 91,6%.

Рисунок 6 — Динамика просроченной задолженности по кредитам в АКБ «ЕНИСЕЙ»

Данный рисунок отражает динамику просроченной задолженности по предоставленным кредитам в АКБ «ЕНИСЕЙ» на протяжении 2009 и начала 2010 года.

В абсолютном выражении — сумма задолженности то снижается, то увеличивается. Но в целом видна тенденция к увеличению суммы просроченной задолженности.

Охарактеризовать причины такой ситуации сложно. Закономерность прослеживается в том, что сумма просроченной задолженности снижается на протяжении второго и третьего кварталов года. Причина этого видится автору в том, что в середине года высокая деловая активность позволяет заемщикам заработать достаточно средств и не «жалеть» вернуть их банку. В период конца года текущего и в начале следующего года деловая активность спадает, и заемщики не спешат отвлекать свои оборотные средства, чтобы погасить кредит. К сожалению, заемщиков не пугает то, что, не погасив кредит, они испортят свою кредитную историю. Можно обратиться в другой банк. Общей информационной базы данных о кредитной истории заемщика в России нет, и в ближайшее время не будет. Поэтому заемщики не беспокоятся о своей кредитной истории. Более того, огромное количество банков и гораздо меньшее число заемщиков — крупных предприятий, заставляет банк идти на уступки заемщику, и позволяет заемщикам диктовать свои условия.

Рисунок 7 — Просрочка по предоставленным кредитам в АКБ «ЕНИСЕЙ» в 2009 году

На рисунке хорошо видно, что величина просроченной задолженности по кредитам составляет от одного до трех процентов от суммы кредитов предоставленных (чистой задолженности).