СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Управление оборотными активами – это актуальная, сложная и достаточно противоречивая проблема как производственного, так и финансового менеджмента. Структура и предметно-вещественный состав, укрупненные компоненты оборотных активов (производственные запасы, дебиторская задолженность, денежные средства и их эквиваленты, оптимизация управления вложениями в эти активы) — требуют различного подхода в системе управления, поскольку они составляют существенную долю активов предприятия в целом и в значительной степени определяют прибыльность и рентабельность, эффективность и конкурентоспособность современного предприятия.

Теория и практика управления оборотными активами современного предприятия представлена в работах российских и зарубежных ученых — О.И.Волкова, В.В.Ковалева, Д.С. Молякова, Р.С. Сайфулина, Г.Б. Поляка, Е.С. Стояновой, М.И. Лившица, А.Д. Шеремета, Дж. К. Ван Хорна и других.

Управление оборотными активами занимает особое место в системе предприятия. Теоретические и практические разработки системы управления оборотными активами относятся в основном к предприятиям, работающих в относительно стабильной и предсказуемой экономической среде, в то время как проблемы управления оборотными активами в условиях российской экономики, реальная хозяйственная практика управления носит весьма противоречивый характер, ограничивая применение зарубежных методик в российских условиях.

Целью выпускной квалификационной работы является – исследование системы экономических, организационных, правовых, методических, информационных и других отношений, которые составляют процесс эффективного управления оборотными активами предприятия, а также практики их управления на предприятии ГУП «Кореневский Экспериментальный завод».

В соответствии с целью в выпускной квалификационной работе поставлены следующие задачи:

- рассмотреть сущность, цели, задачи и принципы управления оборотными активами на предприятии;

- показать целесообразность применения балансового метода управления оборотными средствами и его эффективность;

- выявить взаимосвязь и взаимозависимость управления текущими финансовыми потребностями и собственными оборотными активами предприятия;

- проанализировать практику управления оборотными активами на конкретном предприятии;

- исследовать показатели управления оборотными активами предприятия;

- предложить рекомендации по совершенствованию управления оборотными активами и повышению эффективности работы предприятия в целом.

Объект исследования — формирование оборотных средств на примере предприятия ГУП «Кореневский экспериментальный завод». Предмет исследования. Управление оборотными активами предприятия.

Управление оборотными активами предприятия

... собственного капитала предприятия. Сумму собственных оборотных активов предприятия рассчитывают по формуле: где - сумма собственных оборотных активов предприятия; - сумма валовых оборотных активов предприятия; -долгосрочный заемный капитал, инвестированный в оборотные активы предприятия; - краткосрочные (текущие) финансовые обязательства предприятия. Если предприятие не использует ...

Методическую базу выпускной квалификационной работы составляют методы финансового анализа: горизонтальный и вертикальный анализ бухгалтерской отчетности; методы экономического анализа и другие.

Информационную базу исследования составляют данные бухгалтерской и финансовой отчетности предприятия, внутризаводская нормативно техническая документация, периодика, статистические сборники, монографии отечественных и зарубежных ученых в области управления оборотными активами.

Практическая значимость работы. Результаты выпускного квалификационного исследования могут быть использованы в текущей финансовой деятельности предприятия с целью ускорения оборачиваемости оборотных средств, снижения их размеров за счет частичного высвобождения и вовлечения в повторный оборот, что должно способствовать достижению социально значимого эффекта.

Структура работы. Выпускная квалификационная работа состоит из введения, трех основных разделов, заключения, списка использованных источников, приложений.

Основное содержание работы. Во введении обосновывается актуальность темы исследования, дается характеристика степени ее разработанности, формулируется цель и задачи, определяется объект и предмет исследования, методическая и информационная база, а также раскрывается практическая значимость исследования.

В первом разделе приведены теоретические основы управления оборотными активами предприятия: отражена их роль в рыночной экономике, освещены вопросы организации оборотных средств на предприятии, а также особенности их функционирования в современных российских условиях.

Второй раздел дипломной работы посвящена методическим аспектам анализа и управления оборотными активами: охарактеризованы методы определения потребности предприятия в оборотных активах; раскрыта суть моделей управления оборотными активами и источниками их финансирования; описаны способы управления чистым оборотным капиталом и текущими финансовыми потребностями предприятия.

В третьем разделе разработан ряд практических предложений по совершенствованию механизма управления оборотными активами предприятия в пределах поставленных задач.

Управление оборотными активами как процесса роста прибыли и повышения рентабельности, укрепление платежеспособности и финансовой устойчивости, как следствие совершенствования эффективности функционирования предприятия представляет собой механизм оптимизации ресурсной, финансовой экономической, социальной, инновационной, технологической, информационной, организационной и других сторон деятельности предприятия и заключается в комплексном подходе, который включает на сегодня диверсификацию деятельности с учетом приоритетов предприятия в условиях достаточно жесткой конкуренции.

Целью управления оборотными активами предприятия является оптимизация удовлетворения потребностей в приобретении различных элементов оборотных активов, обеспечение соответствия их объемов объемам финансово — хозяйственной деятельности, максимизации прибыли, и минимизации издержек при допустимом уровне риска.

Анализ и структура оборотных активов

... управления оборотным капиталом предприятия, реализация, которой должна обеспечить компромисс между риском потери ликвидности и эффективностью хозяйственной деятельности [26]. В процессе анализа формирования и использования оборотных средств следует: установить потребность предприятия в оборотных средствах; определить состав, структуру и динамику оборотных активов; ...

При этом задачами управления оборотными активами являются:

- формирование оптимальной структуры и состава оборотных средств с позиций эффективного функционирования предприятия;

- обеспечение соответствия объема привлекаемого капитала объему формируемых оборотных активов;

- минимизация затрат по формированию оборотных активов из различных источников;

- эффективное использование оборотных активов в процесс финансово-хозяйственной деятельности предприятия и другие[ 9, 11].

Политика управления оборотными активами направлена на обеспечение самофинансирования предприятия, эффективность их использования, определения общей потребности в оборотных активах и практики нормирования, оценке стоимости привлечения для установления финансового потенциала предприятия для развития в будущем, соответствие темпов роста прибыли и рентабельности темпам прироста оборотных активов и объемам продаж, достаточности средств, платежеспособности и ликвидности, использование эффекта финансового рычага, обеспечение устойчивого роста предприятия, оптимизацию движения денежных потоков, снижения риска неплатежеспособности и другое.

Под оборотными активами или оборотным капиталом предприятия понимают активы (средства), которые будут превращены в наличность в ходе нормальных операций предприятия в течение периода, не превышающего один год. К оборотным активам относятся денежные средства и средства, которые могут быть обращены в деньги в течении года или одного производственного цикла.

Структура оборотных средств представляет собой соотношение отдельных элементов оборотных производственных фондов и фондов обращения и показывает долю каждого элемента в общей сумме оборотных средств.

Преобладающую часть оборотных производственных фондов составляют предметы труда — сырье, основные и вспомогательные материалы, покупные полуфабрикаты, топливо и горючее, тара и тарные материалы.

Кроме того, к оборотным производственным фондам относятся и некоторые орудия труда — малоценные и быстроизнашивающиеся предметы (МБП), инструменты, специальные приспособления, сменное оборудование, инвентарь, запасные части для текущего ремонта, специальная одежда и обувь. Эти орудия труда функционируют менее года или имеют ограничения по стоимости. Лимиты стоимости средств в обороте периодически изменяются, что связано с проводимыми переоценками основных фондов и периодом их приобретения.

Перечисленные предметы и орудия труда составляют группу оборотных производственных фондов — производственные запасы. В оборотные производственные фонды входят также незавершенное производство и расходы будущих периодов. Основное назначение средств, авансированных в оборотные производственные фонды, заключается в обеспечении непрерывного и ритмичного процесса производства.

Кроме оборотных производственных фондов на предприятиях формируются фонды обращения. К ним относятся: готовая продукция на складе; товары отгруженные; денежные средства в кассе предприятия и на счетах в банке; дебиторская задолженность; средства в прочих расчетах. Основное назначение фондов обращения состоит в обеспечении ресурсами процесса обращения.

Оборотные средства предприятия

... потерь по бесхозяйственности, допускаемых отдельными предприятиями и организациями в связи с порчей готовой продукции, недостачами и хищениями. Исходя из вышеизложенного, можно дать следующее определение оборотных средств предприятия. Оборотные средства ...

Выделим основные факторы, которые влияют на скорость оборота оборотных средств. Наиболее существенные из них показаны на рисунке 1.

Рисунок 1 – Факторы влияния на оборачиваемость оборотных средств

Поскольку оборотные средства включают как материальные, так и денежные ресурсы, от их организации и эффективности использования зависит не только процесс материального производства, но и финансовая устойчивость предприятия [13, с.43]. Организация и управление оборотных средств как процесс включает:

- определение состава и структуры оборотных средств;

- установление потребности предприятия в оборотных средствах;

- определение источников формирования оборотных средств;

- распоряжение и маневрирование оборотными средствами;

- ответственность за сохранность и эффективность использования оборотных средств [24, с.56].

Под составом оборотных средств понимается совокупность элементов, образующих оборотные производственные фонды и фонды обращения. Элементами оборотных средств являются: сырье; основные материалы и покупные полуфабрикаты; вспомогательные материалы; топливо и горючее; тара и тарные материалы; запчасти для ремонта; инструменты; хозинвентарь и другие МБП; незавершенное производство и полуфабрикаты собственного изготовления; расходы будущих периодов; готовая продукция; отгруженные товары; денежные средства; дебиторы; прочие. Рассмотрим классификацию оборотных активов для целей управления.

В практике управления — планировании, учете, контроле и анализе — оборотные активы группируется по следующим признакам:

- в зависимости от функциональной роли в процессе производства — оборотные производственные фонды (средства) и фонды обращения;

- в зависимости от практики контроля, планирования и управления — нормируемые оборотные средства и ненормируемые оборотные средства;

- в зависимости от источников формирования оборотного капитала — собственный оборотный капитал и заемный оборотный капитал;

- в зависимости от ликвидности (скорости превращения в денежные средства) — абсолютно ликвидные средства, быстро реализуемые оборотные средства, медленно реализуемые оборотные средства;

- в зависимости от степени риска вложения капитала — оборотный капитал с минимальным риском вложений, оборотный капитал с малым риском вложений, оборотный капитал со средним риском вложений, оборотный капитал с высоким риском вложений;

- в зависимости от стандартов учета и отражения в балансе предприятия — оборотные средства в запасах, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы;

- в зависимости от материально-вещественного содержания — предметы труда, готовая продукция и товары, денежные средства и средства в расчетах.[30, с.81]

Состав и структура оборотных средств определяются факторами производственного, экономического и организационного порядка.

По степени планирования оборотный капитал подразделяют на нормируемый и ненормируемый. Материальные оборотные активы являются нормируемыми, а платёжные – не нормируются. Если плановая потребность превышает сумму собственных оборотных средств предприятия, возникает недостаток собственных оборотных средств. Предприятия, допустившие образование недостатка оборотных средств, могут выполнять его за счет собственных и временно за счет заемных средств. Если соотношение обратное, возникает излишек собственных средств, который может служить источником финансирования прироста оборотных средств.

Финансовые аспекты управления оборотным капиталом на предприятии

... процессов выбора методов финансового менеджмента. финансовое управление оборотный капитал 1. Теоретические и финансовые аспекты управления оборотным капиталом предприятия 1.1 Структура и процесс формирования оборотного капитала Наряду с инвестициями в основной капитал для обеспечения процесса производства, предприятию необходимо закупать сырье, ...

Важнейшим принципом управления и организации оборотных средств является использование их строго по целевому назначению. Нарушение этого принципа путем отвлечения из производственного оборота авансированных оборотных средств на покрытие убытков, потерь по бесхозяйственности, на оплату завышенных банковских процентов по ссудам, на взносы в бюджет налоговых платежей привело к кризису платежно-расчетную дисциплину, росту огромной задолженности поставщикам за поставляемое сырье и готовую продукцию, рабочим и служащим по заработной плате, бюджету по налоговым платежам. К числу важнейших показателей, характеризующих источники формирования капитала, прежде всего, относятся: величина, структура и стоимость всех источников капитала и отдельных его составляющих.

Функционирующий капитал определяется показателями иного порядка: объемными показателями активов; структурой и ценой активов предприятия.[26, с.320]. Кроме того, показатели функционирующего капитала должны включать объемные показатели текущих активов и структуру текущего капитала. Среди показателей структуры источников оборотных средств необходимо выделить следующие.

- структура отдельных источников и их динамику за период, в том числе (величину собственных источников;

- величину долгосрочных заемных источников;

- величину краткосрочных заемных источников);

- стоимость, средневзвешенная стоимость и структура стоимости источников капитала.

- совокупный показатель стоимости источников капитала.

- показатель эффекта финансового рычага рассматривается как инструмент управления капиталом, а не просто как показатель структуры источников капитала.

К показателям оборотного капитала относятся: величина, состав, структура и динамика, динамика оборачиваемости, факторы, влияющие на оборачиваемость.

К показателям эффективности использования капитала относятся: прибыль, результат в виде текущего капитала, прибыльность, рентабельность, капиталоемкость, использование амортизационных отчислений, изменение показателей финансового состояния.[17, с.52].

Управление оборотными активами как производственный и управленческий процесс включает также:

- анализ источников формирования оборотного капитала, их структуры и стоимости;

- анализ функционирующего капитала, его структуры и стоимости, в разрезе основного и оборотного капитал;

- факторный анализ текущего капитала;

- анализ эффективности использования капитала.

Определение состава материального и нематериального капитала, его структуры и состояния, показателей динамики, оценка степени эффективности использования оборотного капитала и влияния внешних и внутренних факторов на его состояние, структуру и динамику, влияния внешних и внутренних факторов на величину текущего капитала предприятия, адекватность величины текущего капитала источникам образования капитала предприятия и реальному его размещению в активах по суммам и срокам — важнейшие элементы операционного менеджмента.

Денежные средства не потребляются предприятием напрямую, а в обмен на них можно приобрести товары и услуги. Поэтому управление ими не относится к операционному менеджменту, а только к управлению денежными средствами. Уменьшив текущие активы на сумму денежных средств и краткосрочных финансовых вложений мы получим чистые текущие активы, которые показывают часть активов, относящихся к компетенции операционного менеджмента. Текущие пассивы уменьшают на величину краткосрочных кредитов и займов и образуют чистые текущие пассивы. Управление оборотными активами отражается различными показателями, в том числе показателями эффективности и рентабельности, деловой активности, платежеспособности, ликвидности, финансовой устойчивости и другими. Таким образом, процесс управления оборотными активами означает процесс формирования капитала, величины, структуры и динамики, балансовых соотношений между отдельными группами источников капитала, капиталоотдачи при сохранении объема оборотного капитала, расширения бизнеса и выступает как система экономических, правовых, технологических, информационных, методических и других отношений, которые составляют процесс планирования, прогнозирования, учета, принятия соответствующих управленческих решений и контроль за их выполнением по готовой продукции на складе, отгруженным товарам, денежным средствам в кассе предприятия и на счетах в банке, дебиторской задолженности, средствам в расчетах, сырью, топливу и многим другим элементам состава и структуры оборотных средств [5].

Управление оборотным капиталом предприятия (на примере ООО «Волга-Групп» )

... первой главе дипломной работы исследован состав и структура оборотного капитала предприятия и источников его финансирования, методы подсчитывания потребности в оборотном капитале, принципы управления оборотным капиталом и ... ]. Первая трактовка постоянного оборотного капитала характеризует его как часть денежных средств дебиторской задолженности и производственных запасов, потребность в них постоянно ...

Оборотные средства, являясь объектом управления, обеспечивают непрерывность процесса производства и в значительной степени определяют его эффективность.

Размер оборотных средств в управлении, необходимых для осуществления нормальной производственной деятельности, определяется и устанавливается путем разработки норм и нормативов оборотных средств, которые должны обеспечить постоянную потребность организации или предприятия в производственных запасах, незавершенном производстве, в денежных средствах для расходов будущих периодов, а также исходя из условий снабжения и сбыта.

Исходя из перечисленного, можно видеть насколько сложен и многопланов процесс управления различными структурными элементами оборотных средств.

Это и системы управления запасами с фиксированным, либо переменным запасом затрат, система управления нормами и нормативам, система управления оборачиваемостью оборотных активов, система управления «точно в срок», это также система управления заемными средствами, связанная с пополнением оборотных средств, система управления дебиторской задолженностью, система управления оборачиваемостью кредиторкой задолженноти, система управления ценовой политикой и другие.

Конкретными показателями оперативно-тактического управления оборотными активами являются результирующие и промежуточные показатели прибыли, рентабельности, оборачиваемости и другие, выполняющие важную роль контроля деятельности предприятия. Рассмотрим некоторые из них.

1 Период обращения запасов (длительность оборота запасов товарно-материальных ценностей, производственный цикл) – это средний период времени, необходимый, чтобы превратить сырье в готовые товары, а затем продать их.

2 Период одного оборота запасов часто называют периодом хранения запасов. Запасы представляют собой: запасы товарно-материальных ценностей, запасы в незавершенном производстве, готовую продукцию на складах.

Управление запасами на предприятии

... предприятия. Курсовая работа состоит из введения, трех глав, заключения и списка использованных источников. 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ ЗАПАСАМИ НА ПРЕДПРИЯТИИ 1.1 Материальные запасы: понятие и классификация Материально-производственные запасы - это составная часть оборотных ...

Если период хранения производственных запасов сырья и материалов увеличивается при неизменном объеме производства, это говорит о перенакоплении запасов, то есть о создании сверхнормативных запасов.

Это в свою очередь ведет к оттоку денежных средств — из-за увеличения затрат на хранение, связанных со страхованием имущества и с перемещением товарно-материальных ценностей, а также из-за устаревания, порчи, расхищения, увеличения суммы уплачиваемых налогов, из-за отвлечения средств из оборота.

Если увеличивается период хранения готовой продукции при неизменном объеме производства, это говорит о затоваривании предприятия собственной продукцией и является сигналом службе маркетинга о необходимости повышения эффективности работы.

2 Период оборота (погашения) дебиторской задолженности – это средний период времени, необходимый для превращения дебиторской задолженности в наличность, то есть для получения денег от продажи.

Для сокращения периода погашения дебиторской задолженности применяют следующие способы управления ею:

- а) контроль за состоянием расчетов с покупателями по просроченным задолженностям. Наличие просроченной задолженности и ее увеличение замедляет оборачиваемость средств, а в условиях инфляции приводит к потере денежных средств;

- б) диверсификация риска неуплаты, т.е. ориентация по возможности на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

- в) предоставление скидок при досрочной оплате (спонтанное финансирование);

- г) контроль за соотношением дебиторской и кредиторской задолженности.

Если дебиторская задолженность больше кредиторской, то создается угроза финансовой устойчивости и независимости, т.к. в этих условиях предприятие вынуждено дополнительно привлекать заемные ресурсы. кредиторская задолженность больше дебиторской и намного, это ведет к неплатежеспособности предприятия.

В идеале желательно, чтобы дебиторская и кредиторская задолженности били равны.

3 Период оборота (отсрочки) кредиторской задолженности представляет собой средний период времени между покупкой сырья и оплатой его наличными. Например, у предприятия может быть в среднем 30 дней, чтобы заплатить за труд и материалы.

4 Финансовый цикл (период обращения денежных средств) объединяет три только что названных периода и, следовательно, равняется периоду времени от фактических денежных затрат компании на производственные ресурсы (сырье, труд) и до поступления денежных средств от продажи готового товара (т.е. со дня оплаты труда и/или сырья и до получения дебиторской задолженности).

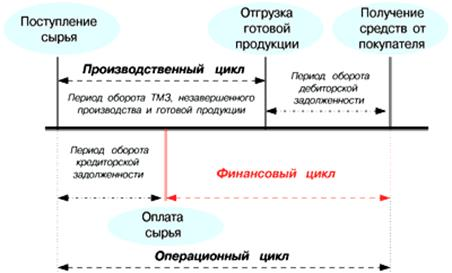

Циклы оборота оборотных активов по элементам показаны на рисунке 2.

Период обращения наличности равен периоду, в течение которого компания имеет средства, вложенные в оборотный капитал и исчисляется как сумма периодов погашения дебиторской задолженности, периода отсрочки кредиторской задолженности и периода обращения запасов. Цикл обращения денежных средств можно сократить

Рисунок 2 — Циклы оборота по элементам оборотных средств

а) путем сокращения периода обращения запасов, т.е. путем ускорения производства и продажи товаров;

Управление оборотными средствами (капиталом) предприятия

... производстве, готовую продукцию на складе предприятия расходы будущих периодов. Фонды обращения,, Денежные средства, Дебиторская задолженность быстрореализуемым активам Медленнореализуемыми оборотными средствами На каждом конкретном предприятии величина оборотных средств, их состав и структура зависят ...

- б) путем сокращения периода обращения дебиторской задолженности, ускорив взимание покупательской задолженности;

- в) путем удлинения периода отсрочки кредиторской задолженности через замедление своих собственных платежей.

Эти меры должны применяться, если их можно использовать, не повышая затрат и не снижая объема продаж.

В процессе анализа оборачиваемости оборотного капитала рассчитываются следующие показатели.[17, с.61]

К общим показателям деловой активности в управлении относят, прежде всего, показатели оборачиваемости. В теории и практике применяются следующие показатели:

1 Коэффициент оборачиваемости оборотных активов и продолжительности их оборота, коэффициент загрузки, который характеризует размер объема выручки от продаж продукции в расчете на один рубль оборотных средств. В управлении этот коэффициент свидетельствует об эффективном или неэффективном использовании оборотных средств, интесификации производства. Коэффициент оборачиваемости оборотных активов отражает число оборотов, совершённых имуществом за анализируемый период. Он является показателем стимулятором и, следовательно, должен иметь тенденцию к увеличению. Сопоставление коэффициентов оборачиваемости в динамике по годам позволяет выявить тенденции изменения эффективности использования оборотных средств. Если число оборотов, совершаемых оборотными средствами, увеличивается или остается стабильным, то предприятие работает ритмично и рационально использует оборотные средства. Снижение числа оборотов, совершаемых в рассматриваемом периоде, свидетельствует о падении темпов развития предприятия и о его неблагополучном финансовом состоянии.

Важным фактором улучшения финансового состояния предприятия является ускорение оборачиваемости оборотных средств (уменьшение продолжительности оборота).

Продолжительность оборота выражается в днях и рассчитывается как частное от деления анализируемого периода в днях(360, 270, 180, 90, 30) и задействованным средств для этих целей к выручке от продаж.

В результате управления при ускорении оборачиваемости оборотных средств происходит условное высвобождение оборотных средств, то есть их экономия. При замедлении оборачиваемости происходит дополнительное привлечение оборотных средств для обслуживания производства, то есть перерасход. Высвобождение или дополнительное привлечение оборотных средств вследствие ускорения (замедления) оборачиваемости отражается показателем скорости оборачиваемости оборотных средств.

Другим важнейшим показателем управления является коэффициент загрузки, который показывает, сколько необходимо затратить оборотных активов, чтобы получить 1 рубль объема реализации услуг.

2 Коэффициент оборачиваемости запасов Оборачиваемость и длительность оборота товарно-материальных или производственных запасов характеризует использование оборотного производительного капитала. От использования последнего зависит величина отвлекаемых из процесса производства производственных ресурсов. Формирование остатков запасов и эффективность их использования во многом зависят от скорости их оборота, на что, в свою очередь, влияют регулярность, скорость поставок и однодневная потребность в сырье, материалах, топливе и др. Производственные запасы (сырье, материалы) предоставляют организации свободу в осуществлении закупок. Уровень запасов должен быть достаточно высоким для удовлетворения потребности в них в случаях необходимости.

Эффективность использования оборотных средств на предприятии

... показатели эффективности использования оборотных средств; исследовать факторы, влияющие на эффективность использования оборотных средств и в процессе исследования, раскрыть критерии повышения эффективности использования оборотных средств предприятия; проанализировать показатели эффективности использования оборотных средств предприятия, и пути ускорения оборачиваемости оборотных средств на ...

Основными показателями в управлении, рассчитываемыми в данном блоке анализа оборачиваемости оборотных активов, являются соотношение себестоимости реализованной продукции к среднегодовым остаткам запасов или к их средней арифметической ( на начало и конец года).Этот показатель важен также и потому, что он необходим в оперативно-тактическом управлении. Продолжительность оборота запасов (длительность производственного цикла) выражается в днях и рассчитывается как продолжительность операционного периода к коэффициенту запасов оборотных средств.

3 Коэффициенты оборачиваемости дебиторской задолженности и денежных средств характеризует отношение выручки от продаж к средней величине дебиторской задолженности и показывает в управлении расширение или снижение коммерческого кредита, предоставляемого предприятием.

В управлении период оборачиваемости дебиторской задолженности (погашения) имеет очень важное значение. Чем больше период оборачиваемости дебиторской задолженности, тем выше риск её непогашения, что негативно отражается на оборачиваемости оборотных средств. Расчёт периода оборачиваемости денежных средств и краткосрочных финансовых вложений позволяет предприятию реально оценить свои денежные активы по временным параметрам.

Для целей управления также большое значение имеет оценка коэффициента участия или удельного веса денежных средств в оборотных активах, позволяющего оценить уровень абсолютной платежеспособности, то есть способности предприятия своевременно погасить свои денежные обязательства. Список коэффициентов, используемых в управлении достаточно широк и может быть увеличен, в зависимости от целей анализа и составных элементов оборотного капитала (например коэффициент оборачиваемости готовой продукции и другие).

4 Рентабельность оборотного капитала в управлении даёт комплексную оценку эффективности использования оборотных средств предприятия и показывает объём прибыли от реализации продукции (работ, услуг), приходящийся на 1 руб. средств, вложенных в деятельность предприятия.

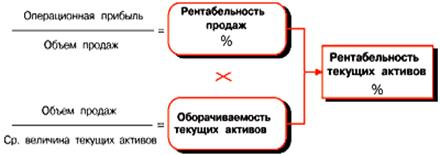

Показатель может быть представлен в виде произведения двух других индикаторов, рисунок 3.

Рисунок 3 — Рентабельность текущих активов

Рентабельность средств наиболее полно характеризует эффективность финансовой деятельности предприятий и используется для соизмерения результатов с затратами. Рентабельность оборотного капитала обычно характеризуют для целей управления за длительный период (5-10 лет); анализируют его абсолютные размеры и темпы ее изменения, а главное выявляют прогнозные резервы роста. Финансовые коэффициенты в системе управления представляют собой относительные показатели финансового состояния предприятия и необходимы как для оперативно-тактического, так и для стратегического управления.

Одна из важнейших характеристик управления это финансовое состояние экономического субъекта — стабильность его деятельности и платежеспособности. Организация считается платежеспособной, если остатки на балансе денежных средств, краткосрочных финансовых вложений и активные расчеты покрывают ее краткосрочные обязательства [31, с.95].

Под управлением финансовой устойчивостью предприятия понимают систему управления обеспеченностью запасами и затратами, а также источниками их формирования. В управлении используются абсолютные и относительные показатели. Анализ обеспеченности источниками формирования проводится в управлении либо по запасам, либо одновременно по запасам и затратам. Сущность управления финансовым состоянием с использованием абсолютных показателей показывает, какие источники средств и в каком объеме используются для покрытия запасов и затрат предприятия. Многоуровневая система управления запасами и затратами, в зависимости от того, какого вида источники средств используются для формирования запасов и затрат, позволяет судить об уровне финансовой устойчивости и платежеспособности экономического субъекта.

Так, для характеристики источников формирования запасов используются несколько абсолютных показателей [16, с.173]: наличие собственных оборотных средств (СОС), равное сумме величины источников собственных средств и долгосрочных заемных обязательств за минусом стоимости внеоборотных активов; общая величина основных источников формирования запасов и затрат (ОСОС), равная сумме СОС и величины краткосрочных кредитов и заемных средств.

На основании двух вышеприведенных показателей рассчитываются два показателя обеспеченности запасов источник его формирования: излишек («+») или недостаток («-«) собственных оборотных средств, а также излишек или недостаток общей величины основных источников для формирования запасов и затрат.

Для целей управления оборотными активами используются также показатели финансового состояния для оценки на краткосрочную и долгосрочную перспективу [33. с. 179].

В наиболее общем виде оценка финансового состояния на краткосрочную перспективу показывает, может ли организация своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам. Краткосрочная задолженность предприятия, обособленная в отдельном разделе пассива баланса (раздел), погашается различными способами, в том числе и на бартерной основе. Поэтому в принципе обеспечением в этом случае могут выступать любые активы предприятия, включая внеоборотные.

Основным показателем оценки финансового состояния организации на краткосрочную перспективу является ликвидность баланса. Говоря о ликвидности баланса, имеют в виду наличие у организации оборотных активов в размере теоретически достаточном для погашения краткосрочных обязательств хотя бы с нарушением сроков погашения, предусмотренных контрактами. Основным признаком ликвидности, следовательно, служит формальное превышение оборотных активов над краткосрочными пассивами.

Коэффициент текущей ликвидности, или общий коэффициент покрытия, общий коэффициент ликвидности, есть отношение оборотных средств к краткосрочным пассивам. Коэффициент показывает сколько оборотных средств приходится на один рубль текущей краткосрочной задолженности. В качестве нижнего критического значения показателя в западной учетно-аналитической практике приводится значение 1,5, нормальным уровнем текущей ликвидности принято считать коэффициент, равный 2. Это объясняется тем, что при вынужденной распродаже части имущества в случае финансовых затруднений или банкротства реальная сумма вырученных от продажи средств может быть существенно ниже (менее 40 %) балансовой оценки. Двухкратное и более превышение оборотных активов над краткосрочными обязательствами считается безопасным для кредиторов.

Одной из важнейших характеристик финансового состояния организации для целей управления является также стабильность ее деятельности с позиции долгосрочной перспективы. Группа показателей, с помощью, с помощью которых производится оценка финансового состояния на долгосрочную перспективу получила название финансовая устойчивость. Оценка финансовой устойчивости производится:

- а) по структуре капитала, степени его зависимости от кредиторов;

- б) по соотношению долгосрочных активов и долгосрочных пассивов.

Основными показателями финансовой устойчивости являются следующие коэффициенты. Коэффициент соотношения заемных и собственных средств, или коэффициент финансирования, дает наиболее общую оценку финансовой устойчивости предприятия и показывает, сколько заемных средств приходится на каждый рубль собственного капитала.

На оптимальную величину показателя действуют два взаимоисключающих фактора: с одной стороны, чем выше удельный вес собственного капитала, тем независимее предприятие от внешних источников, тем легче получить кредит при необходимости. С другой стороны, собственный капитал в странах с развитой рыночной экономикой достаточно дорого обходится, т.к. представлен акционерным капиталом, а акционеры охотно вкладывают средства в акции лишь в том случае, если они приносят дивиденды выше, чем банковские депозиты, следовательно кредиты банка для предприятия зачастую обходятся дешевле.

В западной практике, где принято жить в долг, нормальным считается соотношение собственного и заемного капитала 1/3 и 2/3, соответственно. В этих условиях рекомендуемое значение коэффициента финансирования составляет 2. В отечественной практике, где кредиты предоставляются неохотно или под очень высокий процент, оптимальным считается соотношение 2/3 собственного капитала и 1/3 заемного. В этих условиях рекомендуемое значение коэффициента финансирования составляет 0,5.

Таким образом, использование в системе управления абсолютных и относительных показателей состояния оборотных средств позволяет оптимизировать процесс эффективного производства.

Особенности управления оборотными активами в российских условиях в значительной степени обусловлены разными факторами влияния, в том числе, нестабильностью экономической коньюктуры. Так, например, одной из важных причин недостаточности оборотных средств у множества предприятий является отсутствие стабильного поступления сырья. Это ведет к тому, что закупается сразу иногда в 30 — 50 раз больше, чем суточная норма потребления сырья. Получаются залповые выплаты, следовательно, необходимы огромные оборотные средства [23, с.80].

Проблема неплатежей определяет необходимость в управлении уделять большое внимание просроченной задолженности и классифицировать своих кредиторов по срокам просроченной кредиторской задолженности и в зависимости от того, кому необходимо заплатить сейчас, кто может еще подождать, а кому можно и вообще не платить. На первых местах в этой очереди стоят выплаты по кредитам и процентам за них коммерческим банкам и налогам в федеральный бюджет. Несвоевременные выплаты здесь оборачиваются штрафными санкциями в таком размере, что легко могут довести предприятие до банкротства. Необходимо, правда, отметить, что в российской хозяйственной практике эта угроза довольно условна. В настоящее время возможность банкротства обратно пропорциональна величине предприятия, при этом для бывших государственных предприятий эта обратная зависимость выражается еще сильнее [1, с.54].

Обеспечение достаточного оборотного капитала, дающего компании возможность оплачивать сырье и рабочую силу, производить расходы, связанные с производственной и сбытовой деятельностью, на практике сводится к необходимости решать несколько весьма сложных задач.

Первая из них, решение которой может существенно пополнить оборотный капитал предприятия, — управление запасами. По утверждению западных учебников финансового менеджмента, с точки зрения достаточности оборотного капитала ни один фактор не имеет такого значения, как скорость оборота товарных запасов [7, с.224].

Но чтобы определить влияние этого фактора в российской действительности нужно иметь как минимум точную информацию о наличии запасов и рассчитать нормативы их использования. То есть все начинается с вопросов учета. То, что учетная система на складах предприятий требует усовершенствования, сомнению не подлежит.

Ведь часто предприятие покупает одно и то же сырье по разной цене. У кладовщиков все сырье записано на разных карточках (поскольку имеет разную цену).

Бухгалтерия должна списывать это сырье по какой-то определенной цене, но поскольку оно списывается с разных карточек, получается новый метод списывания — наугад, как легла карточка у кладовщика. Управлять финансами на основании таких данных, естественно, невозможно [15, с.35]. Наиболее распространенным в нашей стране до сих пор был метод оценки запасов по фактической себестоимости заготовления. Однако при его использовании в условиях длительного хранения запасов, характерного для многих предприятий, во-первых, занижается себестоимость продукции, во-вторых, существенно занижается стоимость остатков материалов, а значит, искусственно завышается их оборачиваемость.

Использование метода оценки материалов по стоимости последних закупок (ЛИФО) приводит к искажению величины остатков материалов в сторону их уменьшения, и следовательно, и к завышению коэффициента оборачиваемости. Оценка запасов товарно-материальных ценностей по стоимости первых закупок (метод ФИФО) приводит к тому, что себестоимость реализованной продукции формируется исходя из наиболее низких цен на материалы, а их остатки оцениваются по максимальной стоимости. Поэтому оборачиваемость текущих активов в данном случае будет объективно ниже, чем при использовании ранее рассмотренных методов оценки запасов. Выход несложный — внедрение на складе и в бухгалтерии учета по средней стоимости, что и предусмотрено инструкциями Минфина [18, с.25].

Второй аспект проблемы управления — увеличения оборотных средств и совершенствование системы расчетов. Для ускорения расчетов прежде всего необходимо знать всех плательщиков — нужен реестр, включающий сведения о договорных суммах, сроках и других параметрах, связанных с поступлением платежей. При этом стоит учитывать, кто задержит платежи и на сколько, а кто и вовсе не заплатит.

В условиях рыночной экономики у большинства предприятий состояние оборотных средств серьезно ухудшилось вследствие не только локальных, но и общих причин: разрушение единого экономического пространства, падение уровня производства, рост цен и других. Зарубежные модели управления оборотными активами всегда требуют известной адаптации в российских условиях. Новые модели управления оборотными средствами должны пройти «обкатку», быть добровольно принятыми предприятиями.

Основными источниками информации для управления оборотными активами предприятия являются бухгалтерский баланс (форма №1) и Отчёт о прибылях и убытках (форма №2), регистры учета оборотных средств и другие. Бухгалтерский баланс характеризует состав, размещение и назначение средств предприятия на определенную дату. Баланс имеет форму таблицы, состоит из двух частей — актива и пассива. В активе показывают состав, размещение и использование средств, сгруппированных в зависимости от их функциональной роли в хозяйстве. Отчёт о прибылях и убытках содержит информацию о финансовых результатах предприятия (прибыль), как эффект от использования оборотного капитала.

Состав, содержание и качество информации, которая привлекается к управлению, имеют определяющую роль в обеспечении действенности управления хозяйственной деятельности. Источники информации для управления оборачиваемости оборотных средств носят учетный характер, т.е. это данные, которые содержат документы бухгалтерского учета. К ним относятся бухгалтерский баланс (форма №1) и отчет о прибылях и убытках (форма №2), утвержденные приказом Министерства финансов РФ от 22.09.2003 №67н.

К исходной информации предъявляются определенные требования. Среди наиболее важных можно выделить уместность, достоверность, сопоставимость, рациональность и содержательность. Уместность учетной информации означает ее своевременность, ценность, полезность для оценки результатов и прогнозирования. Достоверность информации характеризуется правдивостью, соответствию нормативным актам и внутрихозяйственным положениям, нейтральностью, возможностью проверки и прозрачностью, осмотрительностью – отражением расходов и убытков прежде, чем доходов и прибылей. Рациональность экономической информации предполагает ее достаточность, оперативность и отсутствие излишних данных.

В первую очередь информация, собранная для управления оборотными активами, должна быть проверена на доброкачественность. Проверка проводится с двух сторон. Во-первых, аналитик проверяет, насколько полными являются данные, которые содержат отчеты, таблицы и иные документы, правильно ли они оформлены. Обязательно проверяется правильность арифметических расчетов, а также согласованность показателей приведенных в разных отчетах и таблицах.

Во-вторых, проводится проверка всех привлеченных к управлению данных по существу, в процессе которой определяют, насколько тот или иной показатель соответствует действительности. Средствами этой проверки являются как логическое осмысление данных, так и проверка состояния учета, взаимосогласованности и обоснованности показателей разных источников.

Управление оборотными активами будет значительно менее трудоемким, если обеспечена сопоставимость показателей. Для этого всю числовую информацию после проверки ее доброкачественности приводят в сопоставимый вид, используя способы нейтрализации воздействия стоимостного, объемного, качественного и структурного факторов путем приведения их единому базису, а также использование средних и относительных величин, поправочных коэффициентов, методов пересчета и другие. Рассмотрим подробнее источники информации для управления оборачиваемости оборотных активов. Форма №1 – бухгалтерский баланс – характеризует финансовое положение организации по состоянию на отчетную дату. Данные для целей нашего управления оборотными средствами, то есть информация о состоянии оборотных средств, а также их элементов: материально-производственных запасов, расчетов с дебиторами, краткосрочных финансовых вложений и денежных средств отражаются во II разделе баланса.

В подразделе «Запасы» сосредоточена основная часть оборотных активов предприятия, а точнее активов, имеющих материально-вещественную природу, непосредственно включаемых в производственно-технологический процесс. В составе материально-производственных запасов в отчетности отражаются: готовая продукция, незавершенное производство, сырье и материалы, малоценные и быстроизнашивающиеся предметы и товары отгруженные. Данная статья может составлять значительный удельный вес не только в составе оборотных средств, но и активов предприятия в целом, что может свидетельствовать о трудностях предприятия со сбытом своей продукции, нарушением технологии производства и выбором неэффективных методов реализации, спецификой конкретного производства, связанной, например, с длительностью производственного цикла или его сезонной цикличностью.

Дебиторская задолженность – следующий элемент оборотных средств, который представляет собой требования предприятия по отношению к другим предприятиям, организациям, клиентам на получение денежных средств за поставку товаров или оказание услуг. В балансе дебиторская задолженность отражается двумя группами статей в зависимости сроков ожидаемых платежей: дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, и дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Выделяют два вида дебиторской задолженности — нормальную и просроченную. Нормальная дебиторская задолженность возникает в следствии применяемых форм расчетов за поставленную продукцию, оказанные услуги, выполненные работы и не является следствием недочетов в работе предприятия. Просроченная дебиторская задолженность возникает вследствие неудовлетворительной работы предприятия, например, при нарушении получателями продукции условий расчетов, при выявлении недостач, растрат и хищений товарно-материальных ценностей и денежных средств. Наличие крупной дебиторской задолженности следует рассматривать как фактор, отрицательно влияющий на финансовое положение предприятия, а ее рост в динамике – об ухудшении финансового положения.

Краткосрочные финансовые вложения – ликвидные ценные бумаги, приносящие доход предприятию в виде процентов или дивидендов. Они могут быть легко реализованы на рынке ценных бумаг и превращены в наличные денежные средства. В группе статей денежных средств отражается остаток денежных средств в кассе, на расчетных счетах и валютных счетах в банках и денежные документы. Денежные средства представляют собой специфический вид активов предприятия, которые являются универсальным платежным средством для привлечения на предприятие любых ресурсов. По своему наполнению статья «денежные средства» представляет собой сумму денег, оставшихся на расчетном счету банка (депозите до востребования) в национальной и иностранной валюте, а также некоторая сумма наличных денег, хранящихся в кассе предприятия на дату составления баланса.

По статье прочие оборотные активы показаны суммы, не нашедшие отражения по другим статьям II раздела баланса. Форма №2 — отчет о прибылях убытках — содержит сравнение сумм всех доходов предприятия от продажи товаров, оказания услуг, а также доходов и поступлений по другим видам деятельности с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года. В части управления оборачиваемости оборотных средств используется информация отчета о прибылях и убытках о выручке (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей).

Кроме названных форм внешней отчетности для управления оборачиваемости дебиторской задолженности используют также информацию из аналитического учета: данные журналов-ордеров или заменяющих их ведомостей учет расчетов с покупателями и заказчиками, с поставщиками по авансам выданным, подотчетными лицами, с прочими дебиторами.

Государственное унитарное предприятие «Кореневский экспериментальный завод» (далее по тексту ГУП «КЭЗ» или предприятие) создано в 1938 году, как мастерские при Всероссийском научно исследовательском институте по крахмалопродуктам, затем преобразовано в «Кореневский опытно –экспериментальный завод» и выделен как отдельное юридическое лицо. В 1990 году преобразовано в малое предприятие «Механик», затем в 1999 году реорганизовано в Государственное унитарное предприятие » Кореневский экспериментальный завод». Является малым промышленно — торговым предприятием с численностью работников 50 человек. Находится в поселке Коренево (теперь Красково) Люберецкого района Московской области. Организационно – правовая форма — государственное унитарное предприятие. В составе ГУП «КЭЗ» несколько отделов занимающихся разными сферами деятельности и механо-сборочный цех по обработке деталей и сборке продукции (оборудования).

ГУП является самостоятельным хозяйствующим субъектом с правом юридического лица, имеет самостоятельный баланс, расчетный и иные счета в учреждениях банков. Предприятие действует на основании хозяйственного расчета, отвечает за результаты своей производственно-хозяйственной деятельности и выполнение обязательств перед поставщиками, потребителями, бюджетом, банками.

Предприятие от своего имени приобретает имущественные и неимущественные права, имеет обязанности, выступает истцом и ответчиком в суде. Оно отвечает по своим обязательствам имуществом предприятия. Имущество предприятия относится к федеральной собственности. Организация вправе владеть, пользоваться и распоряжаться им. Все имущество отражается в самостоятельном балансе и закреплено за ним на праве полного хозяйственного ведения в соответствии с договором о закреплении имущества.

Пределы прав по распоряжению имуществом устанавливаются договором. Права предприятия на объекты интеллектуальной собственности регулируются законодательством Российской Федерации. Источниками формирования имущества предприятия является: прибыль, кредиты банков; капитальные вложения и дотации из бюджета; иные источники, не противоречащие законодательству РФ.

Предприятие самостоятельно осуществляет свою деятельность, распоряжается выпускаемой продукцией (кроме изделий, производимых для государственных нужд, органов внутренних дел), полученной в результате хозяйственной деятельности предприятия прибылью, оставшейся после уплаты налогов и других обязательных платежей.

Для достижения установленных целей предприятие имеет право самостоятельно: приобретать или арендовать основные или оборотные средства собственных и заемных финансовых ресурсов, временной финансовой помощи и получаемых для этих целей ссуд и кредитов в банках; осуществлять все виды коммерческих сделок путем заключения прямых договоров, а также через товарные биржи и другие посреднические организации; планировать свою деятельность и определять перспективы развития, исходя из необходимости обеспечения трудовой занятости осужденных и удовлетворения спроса потребителей на продукцию, работы и услуги; определять в установленном порядке размер средств, направляемых на оплату труда работников, производственное и социальное развитие.

Предприятие обеспечивает гарантированные законодательством минимальный размер оплаты труда, условия труда и меры социальной защиты персонала. Организация несет ответственность за ненадлежащее исполнение заключенных договоров, нарушение кредитных и расчетных обязательств, реализацию продукции, пользование которой может принести вред здоровью. Контроль за эффективностью использования и сохранностью имущества, соблюдением договора о закреплении имущества осуществляют министерство внутренних дел и уполномоченные им территориальные органы. ГУП » Кореневский экспериментальный завод» РАСХН выпускает оборудование для перерабатывающих отраслей агропромышленного комплекса серийными, опытными и индивидуальными партиями. Основной продукцией завода является технологическое оборудование для крахмалопаточной и кондитерской отрасли. Имея современные станки, завод может изготовить любое технологическое оборудование. Производительность оборудования для крахмальной отрасли от 10 (картофеля, зерна) до 500 тонн в сутки. В номенклатуру выпускаемого оборудования входят такие позиции, как измельчители картофеля; дробилки кукурузы; насосы для крахмальной суспензии; водокартофельные насосы; дуговые ситагидроциклонные установки запасные части к выпускаемому оборудованию нестандартное и другие виды оборудования . Это также пуско — наладочные работы и монтаж оборудования. Для кондитерской отрасли завод изготовляет линии для производства пралиновых сортов конфет.

Несмотря на депрессивные условия 90-х годов руководство приложило огромные усилия для сохранения этой машиностроительной базы отрасли в рабочем состоянии. В целях выживания завод изготовлял некоторые виды оборудования для других отраслей (корнемойки, терки для измельчения корнеплодов, оборудование для переработки пластмассовых бутылок ПЭТ и другие. Одновременно он продолжал выпуск оборудования для крахмало – паточных предприятий. С 2000г. наметился рост выпуска машиностроительной продукции, который в 2009г. составил 9,1 млн.руб., 2008г. – 10,7 млн.руб., 2009г. – 12,09 млн.руб. В преодолении производственно – финансовых трудностей немаловажную роль сыграли его кадровые работники-ветераны, не покинувшие завод в эти трудные годы.

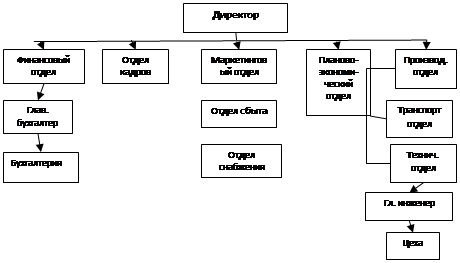

Предприятие имеет линейную организационную структуру, которая имеет важное значение для деятельности предприятия. Структура управления предприятия представлена на рисунке 4.

Рисунок 4 — Организационная структура предприятия

ГУП «КЭЗ» имеет линейно-функциональную структуру управления с разграничением прав и обязанностей между линейными и функциональными руководителями. При ней нижестоящее звено полностью подчинено одному вышестоящему руководителю.

Такая система довольно эффективна, но требует от руководителя большого профессионализма и очень высокого уровня компетенции во всех вопросах, по которым руководитель принимает решения. Обмен информацией осуществляется в двух направлениях (снизу вверх и сверху вниз).

Преимущества данной структуры: единство и четкость распорядительства; согласованность действий исполнителей; высокая компетентность специалистов, отвечающих за выполнение определенных функций; личная ответственность руководителя за результаты своей деятельности. Недостатки: высокие требования к руководителю; большая перегрузка информацией, множественность контактов. Руководство осуществляет директор ГУП «КЭЗ».

Он действует без доверенности от имени предприятия, представляет его интересы в государственных органах, предприятиях, в пределах своей компетенции, издает приказы и дает указания, обязательные для всех работников предприятия, распоряжается имуществом, заключает договоры, выдает доверенности, открывает расчетные и иные счета, утверждает штаты, осуществляет другие функции по организации и обеспечению деятельности.

Директор не является непосредственным руководителем, но имеет в своем ведении отдельные узкоспециализированные службы, хозяйства. Вся информация проходит через него.

Он руководи службами материально-технического обеспечения производства и реализации готовой продукции, а так же руководит финансовыми ресурсами предприятия.

Финансовый отдел осуществляет организацию бухгалтерского учета хозяйственно-финансовой деятельности предприятия и контроль за экономным использованием материальных, трудовых и финансовых ресурсов, сохранностью собственности, организует учет денежных средств, основных средств, товарно-материальных ценностей, руководит работниками бухгалтерии.

Плановый отдел осуществляет ежедневный контроль за ходом выполнения оптово-розничного товарооборота, товарными остатками, составляет и предоставляет в установленные сроки статистическую отчетность, составляет штатное расписание, расчет фонда оплаты труда, составляет прейскуранты цен и др.

Осуществляет руководство технико-экономическим планированием, организацией труда, производства и управления.

Отдел маркетинга занимается непосредственно организацией сбыта выпускаемой продукции, поиском поставщиков ресурсов для производства своих товаров.

Отдел производит анализ потенциальных рынков своей продукции и изучением новых для дальнейшего использования.

Он так же следит за степенью расхода сырья и материалов, уровнем запасов и затрат, и оборотных средств в целом, следит за ассортиментом товаров, несет ответственность за нарушение правил торговли и цен.

Отдел кадров проводит подбор персонала предприятия, ведет анализ текучести.

К производственному отделу относится технический отдел и транспортный отдел.

Главный инженер руководит работой цехов предприятия, технической подготовкой и техническим обслуживанием.

В введении этого отдела находятся машины, оборудование, сырье и материалы и т.д.

Заведующий складом разрабатывает ассортиментные перечни товаров, следит за правильными условиями хранения и укладки, следит за гарантийными сроками реализации, осуществляет отпуск товаров.

Так как предприятие выпускает разнотипную продукцию, то оно имеет несколько цехов, связанных между собой.

Основной процесс производства состоит из заготовительной, обработочной и сборочной стадии.

Оценка и анализ управления оборотными активами на предприятии ГУП «Кореневский экспериментальный завод» проводились в период с 2009 по 2009 гг.

Бухгалтерский учет предприятия ГУП «КЭЗ» ведется с применением элементов автоматизации (программа 1:С Бухгалтерия).

В бухгалтерском учете в организации обычно отражаются:

- процесс приобретения и заготовления материальных запасов – по фактической себестоимости их приобретения;

- израсходованные или выбывшие материальные запасы (сырье, материалы и пр.) – по средней себестоимости;

- отгруженные товары — по себестоимости единицы;

- оценка и выпуск готовой продукции – по фактической себестоимости;

- отгруженная готовая продукция – по средней себестоимости.

Таблица1 — Основные показатели оценки деятельности предприятия, тыс.руб.

|

Показатель |

Сумма |

||

|

2007 г. |

2008 г. |

2009 г. |

|

|

Выручка от продаж |

24777359 |

25559711 |

18626673 |

|

Себестоимость |

18465586 |

23290986 |

19598238 |

|

Прибыль от продаж |

6311773 |

2268725 |

-971565 |

|

Чистая прибыль |

4632934 |

849534 |

-1218653 |

Уменьшение выручки от продаж и чистой прибыли (и даже превращении её в убыток) с 24777359 тыс. руб. в 2007г. до 18626673 тыс. руб. в 2009г. и соответственно прибыли с 4632934 тыс. руб. до -1218653 тыс. руб. говорят об снижающейся рентабельности предприятия, что связано с возрастающими расходами предприятия.

Также следует отметить что выручка от продаж растёт и снижается не пропорционально с себестоимостью (переменные затраты), что говорит о не стабильности развития данного предприятия.

Анализ управления оборотными активами начнем с оценки их структуры, которая приведена в таблице 2.

Таблица 2 — Анализ состояния эффективности оборотных средств на предприятии ГУП «КЭЗ» в 2008 г., тыс. руб.

|

Показатель |

Сумма |

Удельный вес % |

Изменения |

||||

|

На начало года |

На конец года |

На начало года |

На конец года |

Абсолютные |

Темп прироста |

Структурные изменения |

|

|

Запасы |

1790,00 |

3098,00 |

60,41 |

34,44 |

1308,00 |

73,09 |

-25,97 |

|

Материалы |

430,00 |

1860,00 |

14,51 |

20,87 |

1430,00 |

332,50 |

6,36 |

|

Незавершенное производство |

1185,00 |

1085,00 |

40,67 |

11,85 |

-120,00 |

-10,10 |

-28,82 |

|

Готовая продукция |

155,00 |

155,00 |

5,23 |

1,72 |

0,00 |

0,00 |

-3,82 |

|

НДС по приобретённым ценностям |

19,00 |

550,00 |

0,64 |

6,10 |

531,00 |

2794,74 |

5,46 |

|

Дебиторская задолженность |

573,00 |

1136,00 |

19,34 |

12,63 |

563,00 |

98,20 |

6,71 |

|

Покупатели и заказчики |

500,00 |

121,00 |

16,87 |

1,34 |

-379,00 |

-75,80 |

-15,53 |

|

Краткосрочные финансовые вложения |

— |

— |

— |

— |

— |

— |

— |

|

Денежные средства |

581,00 |

4211,00 |

19,61 |

46,83 |

3630,00 |

624,78 |

27,22 |

|

Прочие оборотные активы |

— |

— |

— |

— |

— |

— |

— |

|

Итого оборотных активов |

2963,00 |

8995,00 |

100,00 |

100,00 |

1091,00 |

203,58 |

0,00 |

За отчётный период доля оборотных активов в общем объёме имущества предприятия ГУП «КЭЗ» увеличилась с 86,26% до 93,09 % (на 6,79 % пункта), а внеоборотных активов, наоборот, уменьшилась с 13,70 % до 6,79 % (на 6,91% пункта), что говорит об ускорении общей оборачиваемости активов предприятия в данном отчётном периоде.

1 Запасы. Из таблицы 2 видно, что запасы в 2009 г. увеличились на 1308 тыс.руб против 2008г. (73,09% — почти в 1,4 раза), что произошло в основном за счёт увеличения запаса материалов на 1430 т.р. (332,5%) . На протяжении анализируемого периода предприятие стремится к наращиванию производственной базы, что в свою очередь способствует снижению оборачиваемости.

Доля запасов в структуре оборотных активов за отчётный период снизилась на 25,97 % пункта, что является положительным изменением и говорит о том, что оборотные активы сосредотачиваются в наиболее ликвидной форме и это приводит к ускорению их оборачиваемости.

В структуре материальных запасов за отчётный период произошли следующие изменения.

Увеличилась доля материалов на 6,36 % и снизилась доля готовой продукции 3,82% пунктов, что, скорее всего негативная тенденция: увеличение оборачиваемости, ликвидности, развитие маркетинга и сбыта продукции.

Возможно, увеличение доли материалов свидетельствует о том, что предприятие просто закупало сырьё из-за боязни повышения на него цен и выполняло какой-то крупный заказ.

Такая статья баланса как незавершенное производство снизилось 28,82 % пункта что свидетельствует о развитии организации производственного процесса.

Увеличение НДС с покупок связанно с приобретением основных средств и закупкой материалов, что можно охарактеризовать как положительный фактор, т.к. соответственно увеличению НДС по приобретенным ценностям увеличиваются и вычеты по НДС с продаж, что благоприятно для предприятия.

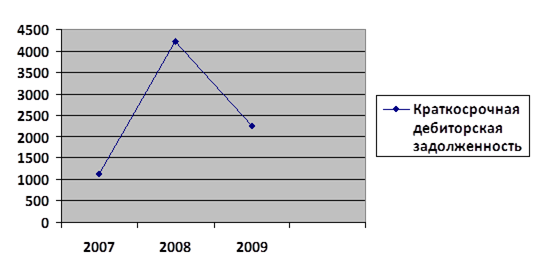

2 Дебиторская задолженность. В оборотных активах предприятия присутствует только краткосрочная дебиторская задолженность.

За отчётный период она увеличилась на 563 тыс. руб. Увеличение отвлеченных средств в качестве краткосрочной дебиторской задолженности понижает ликвидность оборотных средств, а также свидетельствует о повышении спроса на продукцию, которая отпущена в кредит.

В структуре краткосрочной дебиторской задолженности за отчётный период произошли следующие изменения. Основная часть дебиторской задолженности – задолженность покупателей и заказчиков, которая увеличилась на 563 тыс. руб., в свою очередь и возросла кредиторская задолженность на 1554 тыс.руб.

Это явление отрицательно сказывается на платежеспособности организации и снижает её финансовую устойчивость.

3 Краткосрочные финансовые вложения. Это показатель характеризует финансовую активность предприятия, отсутствующую в данном отчётном периоде. Из этого можно сделать вывод, что организация не вела финансовую деятельность и не производила инвестиционных вкладов.

4 Денежные средства. В анализируемом периоде общая сумма денежных средств организации увеличилась на 3630 тыс.руб.– примерно на 27,22 % по общей сумме оборотных средств, а темп прироста составил 624,78 % . Это изменение положительно влияет на общую ситуацию и свидетельствует повышении ликвидности оборотного капитала и его оборачиваемости.

Запасы товарно-материальных ценностей, запасы в незавершенном производстве и готовая продукция на складах за период хранения производственных запасов сырья и материалов увеличились при неизменном объеме производства, что свидетельствует о неэффективном управлении, о перенакоплении запасов, то есть создании сверхнормативных запасов.

Это в свою очередь привело к оттоку денежных средств — из-за увеличения затрат на хранение, связанных со страхованием имущества и с перемещением товарно-материальных ценностей, а также из-за устаревания, порчи, расхищения, увеличения суммы уплачиваемых налогов, из-за отвлечения средств из оборота.

Увеличение периода хранения готовой продукции при неизменном объеме производства также говорит о затоваривании предприятия собственной продукцией и является сигналом службе маркетинга о необходимости повышения эффективности работы, таблица 3.

Таблица 3 — Анализ состояния эффективности оборотных средств на предприятии ГУП «КЭЗ» в 2008 г., тыс.руб.

|

Виды оборотных активов |

Сумма |

Удельный вес % |

Изменения |

||||

|

На начало года |

На конец года |

На начало года |

На конец года |

Абсолютные |

Темп прироста |

Структурные |

|

|

Запасы |

3098,00 |

4596,00 |

34,44 |

45,24 |

1498,00 |

48,35 |

10,80 |

|

Материалы |

1860,00 |

3022,00 |

20,87 |

29,71 |

1162,00 |

62,47 |

8,84 |

|

Незавершенное производство |

1085,00 |

1397,00 |

11,85 |

14,0 |

332,00 |

31,17 |

10,99 |

|

Готовая продукция |

155,00 |

155,00 |

1,72 |

1,53 |

0,00 |

0 |

-0,19 |

|

НДС по приобр. ценностям |

550,00 |

17,00 |

6,1 |

0,16 |

-553,00 |

-96,90 |

-5,94 |

|

Дебиторская задолженность |

1136,00 |

4226,00 |

12,63 |

41,5 |

3090,00 |

272,01 |

28,87 |

|

Покупатели и заказчики |

121,00 |

3040,00 |

1,34 |

29,89 |

2919,00 |

2412,40 |

28,55 |

|

Краткосрочные финансовые вложения |

— |

— |

— |

— |

— |

— |

— |

|

Денежные средства |

4211,00 |

1332,00 |

46,83 |

13,1 |

-2879,00 |

-68,37 |

-33,73 |

|

Прочие оборотные активы |

— |

— |

— |

— |

— |

— |

— |

|

Итого оборотных активов |

8995,00 |

10171,00 |

100,00 |

100,00 |

1176,00 |

13,09 |

0,00 |

За 2009 г. доля объема оборотных активов в общем объеме имущества предприятия понизилась с 93,09 до 88,02 %, а доля внеоборотных активов, наоборот, повысилась с 6,80 до 11,73. Данное явление свидетельствует о замедлении общей оборачиваемости активов предприятия в данном отчетном периоде

1 Запасы . Из таблицы 3 видно, что запасы увеличились на 1498 тыс. руб., что произошло во многом за счет увеличения запаса материалов на 1162 тыс. руб. (62,40% ) и также роль сыграло незавершенное производство увеличенный на 332 тыс. руб.

Объем готовой продукции по-прежнему остался неизменным, предприятие поддерживает стабильный уровень запасов готовой продукции на складе.

В структуре запасов за отчетный период увеличилась доля материальных запасов на 8,84 %.

1 Дебиторская задолженностью.

В структуре краткосрочной кредиторской задолженности произошли увеличения в задолженности покупателей и заказчиков с 121 до 3040 тыс.руб (28,55 %)

В 2008 г. произошло увеличение дебетовой задолженности в 3,7 раза. А увеличение кредитовой 1,2 раза. Данный факт свидетельствует о платежеспособности предприятия на отчетный период.

3 Краткосрочные финансовые вложения.

4 Денежные средства

снижении ликвидности оборотных активов их их оборачиваемости. Возможно денежные средства потрачены на закупку материалов и погашения кредиторской задолженности, а также на закупку нового оборудования и усовершенствования производства, таблица 4.

Таблица 4 — Анализ состояния эффективности оборотных средств на предприятии ГУП «КЭЗ» в 2009 г., тыс. руб.

|

Показатель |

Сумма |

Удельный вес % |

Изменения |

||||

|

На начало года |

На конец года |

На начало года |

На конец года |

Абсолютные |

Темп прироста |

Структурные |

|

|

Запасы |

4596,00 |

5946,00 |

45,24 |

31,80 |

1350,00 |

29,37 |

-25,97 |

|

Материалы |

3022,00 |

688,00 |

29,71 |

3,67 |

-2334,00 |

-77,23 |

6,36 |

|

Незавершенное производство |

1397,00 |

2091,00 |

14,0 |

11,01 |

654,00 |

46,81 |

-28,82 |

|

Готовая продукция |

155,00 |

3202,00 |

1,53 |

17,12 |

3047,00 |

1965,81 |

-3,82 |

|

НДС по приобр..ценностям |

17,00 |

178,00 |

0,16 |

0,95 |

161,00 |

947,08 |

5,46 |

|

Дебиторская задолженность |

4226,00 |

2256,00 |

41,50 |

12,08 |

-1970,00 |

-46,62 |

6,71 |

|

Покупатели и заказчики |

3040,00 |

223,00 |

29,89 |

1,19 |

-2817,00 |

-92,66 |

-15,53 |

|

Краткоср.финанс вложения |

— |

— |

— |

— |

— |

— |

— |

|

Денежн.средства |

1332,00 |

10318,00 |

13,10 |

54,00 |

8986,00 |

674,62 |

27,22 |

|

Прочие оборот. активы |

— |

— |

— |

— |

— |

— |

— |

|

Итого оборотных активов |

10171,00 |

18698,00 |

100,00 |

100,00 |

8527,00 |

83,84 |

0,00 |

За данный отчётный период доля оборотных активов в общем объёме имущества предприятия увеличилась с 88,20 % до 94,70% (на 6,5 % пункта), а внеоборотных активов, наоборот, уменьшилась с 11,75 % до 5,3 % (на 6,45 %), что говорит о значительном ускорении оборачиваемости активов предприятия в данном отчётном периоде по отношению к прошлому.

1 Запасы . За отчётный период запасы увеличились на 1350 тыс.руб., что произошло в основном за счет увеличения готовой продукции с 155 до 3202 тыс.руб и увеличения объема незавершенного производства почти в 1,5 раза. Большое увеличение готовой продукции свидетельствует скорее всего о снижении спроса на продукцию. Что косвенно подтверждается отсутствием долгосрочной кредиторской задолженности и резким снижением краткосрочной дебиторской задолженности (на 1970 тыс.руб)

В структуре запасов за отчётный период увеличилась доля запасов на 13,44 %

2 Дебиторская задолженность

Уменьшение дебиторской задолженности и значительное увеличение кредиторской (на 8973 тыс.руб.) увеличило разрыв между ними, что негативно сказывается на платежеспособности организации, понижая ее финансовую устойчивость

3 Краткосрочные финансовые вложения.

4 Денежные средства.

За счет увеличения доли денежных средств повышается ликвидность оборотных активов и их оборачиваемость. Так как предприятие не занимается инвестиционной деятельностью (отсутствуют краткосрочные финансовые вложения), данное изменение оценивается положительно.

На основе оценки и анализа управления оборонными активами в период с 2009 по 2009 гг. сделаем следующий общий вывод.

На протяжении данного общего периода увеличилось общее количество запасов (с 1790 до 5946 тыс.руб.)

Количество готовой продукции с 2007 по 2008 гг. оставалось неизменным. А в 2009 г. значительно возросло (с 155 до 3202 тыс.руб.).

Данный факт свидетельствует о повышении темпов производительности, но также является и сигналом службе маркетинга о необходимости повышения эффективности работы.

Величина запаса материалов за отчетный период развивалась динамично, а именно сделав резкий скачок в 2008 г. столь же резко упала в 2009 г. Снижение величины материальных запасов привело бы к ускорению оборачиваемости оборотных активов в конце анализируемого периода, если бы не резкое увеличение объема готовой продукции.

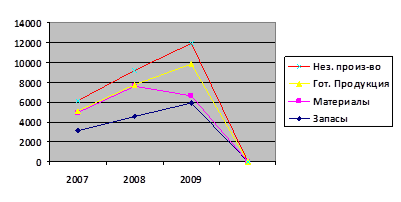

Рисунок 5 — Динамика управления запасами

В оборотных активах за весь анализируемый период присутствует только краткосрочная кредиторская задолженность, что оценивается положительно и обусловлено сбытовой политикой организации.

С 2007 по 2009 гг. дебиторская задолженность носила циклический характер. С 2007 по 2008 гг. она увеличилась на 3090 тыс. руб., а в 2009 г. упала на 1970 тыс.руб. Доля дебиторской задолженности в общем объеме оборотных активов также уменьшилась на 21,99 %. Снижение дебиторской задолженности и увеличение объема готовой продукции свидетельствует снижение спроса на продукцию и о нерациональной хозяйственной политики самого предприятия в управлении оборотными активами.

Рисунок 6 — Управление дебиторской задолженностью

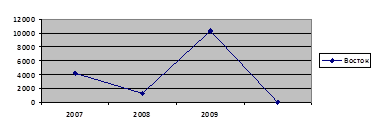

Общая сумма денежных средств в организации ГУП «Кореневский экспериментальный завод» на конец анализируемого периода увеличилась Увеличение доли денежных средств в 2009 г. повысило ликвидность оборотных активов и их оборачиваемость.

Рисунок 7 — Управление денежными средствами

На начало 2007 доля дебиторской задолженности была ниже доли запасов, последующее ее одновременное повышение доли запасов и уменьшение доли дебиторской задолженности оценивается отрицательно и свидетельствует об ухудшении сбыта готовой продукции и её падении производства к концу периода 2009 г., это подтверждается уменьшением чистой прибыли. Предприятию рекомендуется также снизить запасы материалов и пересмотреть маркетинговую политику по сбыту продукции.

Оценивая эффективность использования оборотных активов на предприятии ГУП «КЭЗ» необходимо проанализировать оборачиваемость общей величины оборотных активов и по элементам и коэффициенты использования.Анализ эффективности использования общей величины оборотных активов представлен в таблице

Таблица 5 — Анализ показателей оборачиваемости и эффективности использования оборотных средств

|

Показатель |

2007 г |

2008 г. |

2009 г. |

Абсолютное отклонение 2009 г |

|

|

К 2007г. |

К 2008г. |

||||

|

Коэффициент оборачиваемости |

4144,08 |

2667,19 |

1290,42 |

-2853,64 |

-1376,77 |

|

Коэффициент загрузки |

0,08 |

0,13 |

0,28 |

+0,2 |

+0,15 |

|

Длительность оборота в днях |

0,0002 |

0,0003 |

0,0009 |

+0,0009 |

+0,0004 |

В данном случае нельзя говорить об эффективности использования оборотных средств, так как в динамике наблюдается увеличение коэффициента загрузки и длительности оборота оборотных средств, а также уменьшение коэффициента оборачиваемости. Замедлением скорости оборота оборотных средств увеличение дебиторской задолженности в период с 2007 по 2008 гг., резкое увеличение готовой продукции с 2008 по 2009 гг., а также увлечение объема запасов на всем протяжении периода и неэффективного управления оборотными активами в целом.

Замедление оборачиваемости оборотных активов сопровождается вовлечением в оборот дополнительных средств, происходит перерасход, относительную величину которого можно рассчитать следующим образом:

DОА 2009- 2008гг. = 244777359 (0,0002- 0,003)/360 = — 6,88

DОА 2008- 2009гг. = 186626673 (0,0003-0,0009)/360 = — 20,69

Из-за увеличения перерасхода уменьшилась эффективность использования оборотного капитала и общая рентабельность предприятия. За 2009 год перерасход увеличился почти в 2,5 раза что говорит об ухудшении рациональности хозяйственной деятельности предприятия и ещё большем уменьшении рентабельности производства.

Анализ эффективности использования оборотных активов по элементам представлен в таблице 6.

Таблица 6 — Эффективность использования элементов оборотных активов

|

Показатели |

2007 г. |

2008 г. |

2009 г. |

Абсолютное отклонение 2009 г |

|

|

2007 г. |

2008 г. |

||||

|

К. об.зап. |

7555,48 |

6094,32 |

3718,12 |

-3837,36 |

-2336,20 |

|

В зап. |

0,048 |

0,099 |

0,096 |

+0,048 |

+0,037 |

|

К об.дз |

28996,32 |

9533,65 |

5747,19 |

-23249,13 |

-3786,46 |

|

В дз |

0,087 |

0,135 |

0,279 |

0,192 |

0,144 |

|

К об.дс. |

10341,13 |

9222,33 |

3197,71 |

-7143,42 |

-6024,62 |

|

В дс. |

0,000097 |

0,00011 |

0,00031 |

0,00086 |

0,00020 |

|

К уч.дс. |

0,400 |

0,289 |

0,403 |

0,30 |

0,114 |

|

К аб. |

0,99 |

0,25 |

0,72 |

-0,27 |

0,47 |

|

Р оа |

1026,92 |

144,18 |

-103,43 |

-1130,35 |

-247,61 |

Наиболее труднореализуемая часть оборотных активов – это запасы. За анализируемый период оборачиваемость запасов снижалась, а период их увеличивался, из-за этого у предприятия возникает необходимость привлекать дополнительное финансирование. Предприятию также необходимо пересмотреть свою маркетинговую и сбытовую политику, и не допускать накопления больших запасов материалов и готовой продукции на складах.