Актуальность темы исследования заключается в том, что для модернизации и развития предприятия, в условиях рыночной экономики, необходимо своевременное инвестирование.

Объектом исследования финансового менеджмента, в настоящее время, является понятие инвестиций и инвестиционного анализа. В данном анализе инвестиции делят на реальные, те которые связанны с вложениями производства и предприятия, и на портфельные, которые предусматривают приобретение ликвидных финансовых активов.

Трудности возникают при реализации реальных инвестиций, в отличие от портфельных. Несмотря на это, для развития и предприятия и экономики в целом, реальные инвестиции имеют наибольшее значение, так как именно они предусматривают строительство новых объектов (зданий, цехов, складов, приобретение производственных линий и т.п.).

Процесс реализации инвестиций включает в себя: для крупных предприятий полное технико-экономическое обоснование, а для средних и мелких предприятий, в основном, разрабатывается бизнес-план. Огромное значение, и в ТЭО и в бизнес-плане, для потенциального инвестора, имеет финансовый план – это раздел, который содержит прогнозную оценку будущих доходов от реализации вложенных инвестиций. Данный вопрос является одним из самых сложных и объемных в инвестиционном анализе. Причиной служит уменьшение реальной покупательной способности денег по истечению времени, в финансовом плане это учитывается, и используются различные схемы дисконтирования. При дисконтировании рассчитывается ряд показателей экономической эффективности инвестиционных проектов, таких как: чистый дисконтированный доход, рентабельность, внутренняя норма доходности инвестиций, и дисконтированный срок окупаемости. На основании значений данных показателей, потенциальный инвестор может сделать вывод о том, является ли данный инвестиционный проект финансово и экономически эффективным, или от него следует отказаться. Таким образом, актуальность выбранной темы выпускной квалификационной работы является очевидной.

Степенью разработанности проблемы, является обоснование экономической эффективности инвестиций, которые подробно рассматриваются как в рамках финансового анализа, так и инвестиционного менеджмента. За последние годы в этом направлении вышли монографии и учебные пособия таких авторов как: К.В. Балдин, Р.С. Голов, В.В. Ковалев, И. В. Сергеев и некоторых других. Данные авторы, на основе теории дисконтирования денежных потоков, уделяют большое внимание методам расчета экономической эффективности инвестиционных проектов.

Экономический рост. Цели, эффективность и факторы

... процесс экономического роста. Предмет работы – элементы и стадии экономического роста. Целью работы является исследование сущности, целей и основных характеристик экономического роста: 1) Рассмотреть понятие экономического роста; 2) Определить цели экономического роста; 3) Проанализировать эффективность экономического роста; 4) Проанализировать факторы экономического роста; ...

Цель работы. Изучение теоретических и практических вопросов анализа эффективности инвестиций предприятия на примере ООО «СпецПримСтрой».

Задачи работы.

1. Представить инвестиции как направления вложения капитала и привести их характеристики.

2. Выделить основные разделы технико-экономического обоснования инвестиционного проекта.

3. Изучить методы определения показателей экономической эффективности инвестиций в условиях рыночной экономики.

4. Выполнить анализ динамики объемов инвестирования ООО «СпецПримСтрой».

5. Рассмотреть основные тенденции развития строительного рынка Приморском крае.

6. Оценить экономическую эффективность инвестиций ООО «СпецПримСтрой» в приобретение новой строительной техники.

Предмет работы. Методы расчета и анализа экономической эффективности инвестиций.

Объект работы. Практика инвестирования и анализ экономической эффективности инвестиций на примере ООО «СпецПримСтрой».

Практическая значимость работы заключается в обосновании экономической эффективности инвестиций на приобретение новой строительной техники для ООО «СпецПримСтрой». и объем работы.

Выпускная работа состоит из введения, трех глав, заключения и списка использованной литературы.

Глава 1. Теоретические вопросы управления инвестиционными проектами предприятия

1.1. Инвестиции, как направления вложения капитала и их характеристики

В настоящее время, инвестиции, в наиболее общем виде, можно определить как денежные средства, к ним можно отнести: вклады, паи, акции и другие ценные бумаги. К инвестициям, по мимо денежных средств относятся: оборудование, технологии, лицензии, кредиты, и любое другое имущество или имущественные права, интеллектуальные ценности, которые вкладываются в объекты деятельности предприятий в целях получения прибыли и достижения положительного социального и экономического эффекта [13, 108].

С точки зрения финансов, инвестиции — это все виды активов, которые вкладываются в хозяйственную деятельность любой организации для получения дохода. С точки зрения экономики, инвестиции — это расходы организации для создания, расширения, реконструкции и технического перевооружения основного капитала организации и изменения ее оборотного капитала.

На финансовом рынке инвестиции это процесс вложения средств, в любой форме, который непосредственно связан с получением прибыли, или другого положительного эффекта. Инвестиции – ресурс, при затрачивании которого, можно получить запланированный результат. Если затраты инвестиций не приводят к желаемому результату, то они становятся бесполезными. Поэтому сущность инвестиций заключается в сочетание в себе двух сторон инвестиционной деятельности: затрат ресурсов и результатов от вложенных инвестиций.

Инвестиции – финансовый ресурс, представляющий собой использование финансов в форме капиталовложений, как краткосрочных, так и долгосрочных. Инвестиции можно разделить на такие виды как: прямые, венчурные, портфельные и аннуитеты [12, 29].

Прямые инвестиции вкладываются, непосредственно, в уставный капитал организации, основная цель данных инвестиций получение дохода и прав на управление в организации.

Оценка структуры инвестиций в основной капитал и обоснование ...

... инвестиции - это вложения денежных средств в основной капитал и на прирост материально-производственных запасов. [23, с. 18] В этом смысле указанное понятие применяется в экономическом анализе и, в частности, используется в системе национальных счетов ООН. Они, в ...

Венчурные инвестиции — капитал инвесторов , предназначенный для финансирования новых, растущих или борющихся за место на рынке предприятий и фирм, и поэтому сопряжённый с высокой или относительно высокой степенью риска . Венчурные инвестиции сочетают в себе различные формы капитала таких как: ссудный, акционерный и предпринимательский.

Портфельные инвестиции это совокупность ценных бумаг, принадлежащих одному инвестору, вкладываемые в хозяйственную деятельность в целях получения дохода.

Аннуитеты (инвестиции), или финансовая рента – это инвестиции в пенсионные и страховые фонды. Данные инвестиции приносят определенный доход через регулярные промежутки времени.

Классификация инвестиций на микроуровне и макроуровне необходима для более точного и детального анализа, учета, планирования и повышения эффективности инвестиций. Она позволяет не только грамотно учитывать, но и многосторонне анализировать их уровень использования. На этой основе возможно получить точную информацию, которая поможет разработать и реализовать эффективную инвестиционную политику организации.

Основными важными и существенными признаками инвестиций являются [40, ХХХ4]:

1. Инвестиции приносят прибыль;

2. Инвесторы, которые вкладывают инвестиции преследуют свои цели, не всегда совпадающие с общеэкономической выгодой;

3. Сроки вложения инвестиций, всегда индивидуальный;

4. Целевой характер вложения средств в объекты инвестирования;

5. Использование различных инвестиционных ресурсов, которые пользуются спросом, предложением и ценой, в процессе вложения инвестиций;

6. Риск вложения капитала.

Инвестиции делятся на реальные и финансовые, в зависимости от объектов инвестирования.

По характеру участия инвестиции можно разделить на прямые и непрямые.

При этом прямыми инвестициями будут считаться те инвестиции, при которых инвестор принимает прямое участие при выборе объекта вложения денежных средств. Прямое инвестирование, как правило, осуществляют только опытные инвесторы, те которые имеют достаточно точную информацию об объекте инвестирования и хорошо знакомы с ее механизмом.

Непрямые инвестиции, те инвестиции, которые непосредственно производятся инвестиционными или финансовыми посредниками [40, 125].

Инвестиции классифицируются по периоду инвестирования, и, как правило, делятся краткосрочные и долгосрочные инвестиции.

Краткосрочные инвестиции – вложения денежных средств на период не превышающий календарного года, а долгосрочные инвестиции – вложения денежных средств на более длительный срок более одного года, но, как правило, не более 5-7 лет.

Также инвестиции модно классифицировать по формам собственности инвестора, их обычно разделяют на: частные, государственные, иностранные и совместные инвестиции.

Частные инвестиции — инвестиции, образуемые из средств частных, корпоративных предприятий и организаций, граждан, включая как собственные, так и привлеченные средства.

Государственные инвестиции – это государственные вложения, осуществляемые органами власти и управления, образуемые из средств государственного бюджета и других государственных источников.

Иностранные инвестиции — это все виды вложений имущественных и интеллектуальных ценностей иностранными инвесторами, в объекты предпринимательской и других видов деятельности на территории России с целью получения прибыли.

Капитальные вложения и их эффективность

... монтаж, на проектно-изыскательские и другие виды затрат. Технологическая структура капитальных вложений оказывает самое существенное влияние на экономическую эффективность инвестиций. Она формирует соотношение между активной и пассивной частями основных средств ...

Совместные инвестиции — это вложения, которые осуществляются компаниями или частными лицами России и иностранных государств.

Еще инвестиции различают по региональному признаку внутри страны и за рубежом.

Сущность и основу инвестиций, как экономической категории определяет их роль и значение на микро и макроуровне.

Макроуровень инвестиций это основа для [39, 61-62]:

1. Быстрого научно-технического прогресса;

2. Повышения конкурентоспособности и качества продукции, услуг;

3. Перестройки социального изготовления и равновесного становления всех секторов экономики;

4. Создания важной материальной базы;

5. Решения проблем отсутствия работы;

6. Охраны окружающей среды;

7. Обеспечения обороноспособности страны.

Микроуровень инвестиций — основа для:

1. Расширения и развития производства;

2. Своевременного сохранения основных фондов от морального и физического износа;

3. Увеличение технического уровня производства и его эффективности;

4. Проведения природоохранных мероприятий;

5. Инвестирование средств в активы иных компаний и покупка ценных бумаг;

6. Увеличения прибыли и обеспечения стойкого денежного состояния.

Тут нужно обозначить, собственно, что подъем и функционирование экономики в значимой степени зависит от того, насколько легко могут быть привлечены средства для финансирования имеющих и растущих потребностей, страны, предприятий и частных лиц.

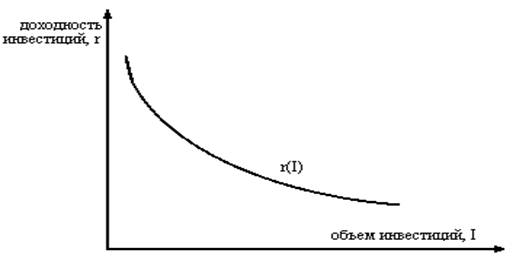

Процесс инвестирования находится в зависимости от величины процентной ставки, которая существует в России в настоящее время. Графически это можно представить в виде кривой инвестиционного спроса, которая имеет следующий вид (рис. 1.) [8, 187].

Рис. 1. Кривая инвестиционного спроса

Данный график показывает, какой размер инвестиций предприятия согласны вкладывать при конкретном уровне процентной ставки. При этом, чем выше ставка процента, тем ниже желаемый уровень инвестиционных расходов.

При построении кривой инвестиций, принимаются во внимание постоянные факторы, такие как [8, 192]:

1. Ожидания организации по будущему спросу на продукцию;

2. Технология производства;

3. Уровень оплаты труда, который организация выплачивает своим сотрудникам.

Следовательно, все выше сказанное по поводу инвестиций, которые осуществляются компаниями в новые производства и механизмы, является равным и для инвестиций, вкладываемых в строительство жилья или материалы.

При подъеме процентных ставок, выгода, которая может быть получена от ввода, в использование, нового жилья или увеличения товарных запасов, не будет довольно высока, для того чтобы вернуть необходимую сумму займа и проценты по нему. Вследствие этого, чем выше будет ставка процента, тем меньше будут инвестиционные вложения в строительство жилья, но, несмотря на это, вложения будут казаться прибыльными. Следовательно, кривая инвестиционного спроса, которая представлена на рисунке 1, отражает спрос на все виды инвестиций и построена она для ожидаемой выгоды от вложений.

Для получения более высокой прибыльности вложений, руководство предприятий обязательно учитывают базовые принципы инвестирования. Представим данные принципы более подробно [12, 154]:

Инвестиции в производство

... Экономическим инвестированием является любое вложение средств в реальные активы, связанное с производством товаров и услуг, для извлечения прибыли при «нормальном» риске. Финансовые инвестиции (портфельные инвестиции) означают приобретение активов в форме ...

1. Принцип предельной эффективности инвестирования – означает, что с каждой дополнительной единицей вкладываемых в проект средств экономическая эффективность проекта сокращается. Принцип действует только в том случае, если прирост затрат в реальный проект напрямую не связан с объёмом производства.

Конечно, любая организация стремится к получению максимальной прибыли, устраивая свою работу так, чтобы затраты на единицу продукции были минимальными. Соответственно, если полученный общий доход не превысит издержек производства, то организация прекратит свое производство.

Если производство дополнительной единицы продукции дает доход, который превышает расходы, связанные с ее изготовлением, то организации необходимо увеличивать выпуск продукции. Если же доход от реализации единицы продукции будет равным расходам, то тогда организация не будет расширять производство. Если, все-таки организация решила продолжать выпуск продукции, то она должна выпускать такое количество продукции, при котором доход будет равняться расходам производства.

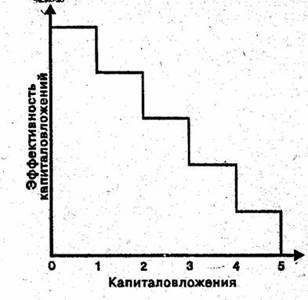

Графически, взаимосвязь между процессом вложения капитала и соответствующими показателями эффективности этих последовательных порций инвестирования капитала, можно представить при помощи (рис. 2) [12, 159].

Рис. 2. Предельная эффективность инвестирования

Данный график показывает, снижение прибыльности каждого нового вложения, практический же смысл графика в том, что с его помощью можно определить предельный размер инвестирования, в нашем случае 5 денежных единиц. Высота ступеней графика зависит, от двух основных факторов, таких как [12, 159]: рост затрат производства и степень монополизации производства.

2. Принцип «замазки», позволяет наметить новый подход к оценке эффективности инвестирования. При данном принципе, инвестирование подобно работе с замазкой, здесь присутствует свобода в принятиях решений в начале процесса инвестирования, далее работа сменяется все большей скованностью в ходе реализации принятых решений.

Однако, несмотря на это, нельзя сказать, что при начале реализации инвестиционного решения, свобода действий будет равна нулю, поэтому можно перепродать, например, акции или купленный станок, то есть произвести так называемое дезинвестирование. Но при его проведении организация может потерять: время, увеличить нагрузку управленческому персоналу, нарушить связь с деловыми партнерами.

Необходимо отметить, что увязнув в принципе «замазка», из нее потом трудно будет выбраться, особенно если организация реализует одновременно несколько инвестиционных проектов. При этом, чем больше будут инвестиции и состоятельнее партнеры, тем дороже придется платить за исправление ошибок. Поэтому, до начала реализации инвестиционного проекта, необходимо заранее просчитывать его эффективность.

3. Принцип сочетания денежных и материальных оценок эффективности инвестиций.

В реальное время существует три основных варианта по оценке эффективности инвестиций:

- вариант сравнения относительных цен издержек и выпуска, то есть данный вариант основан исключительно на стоимостном и денежном анализе. Опыт инвестирования показывает, что опираться только на денежную оценку эффективности недостаточно, он особенно разрушителен в условиях сегодняшней непредсказуемой и нестабильной инфляции, которая характерна для нашей страны, имеющую нестабильную экономику;

- вариант сочетания технических и денежных критериев производительности.

Тут почти все находится в зависимости технологии, которая заложена в инвестиционный проект и которая задает своеобразный рисунок введения производственных мощностей, и, как следствие, воздействует на порядок осуществления инвестиционных целей;

Межрегиональные инфраструктурные проекты проблемы реализации и эффекты

... теоретической разработанностью вопросов реализации инфраструктурных проектов с привлечением частных инвестиций и таких вопросов, как модели реализации проектов для объектов социальной инфраструктуры, направленность инвестиций, основные инвесторы и качественные параметры инвестиционных проектов. Объектом исследования является ...

- вариант только технического подхода, который не учитывает рыночной оценки бизнеса [12, 161].

4. Принцип адаптационных издержек.

Под адаптационными издержками понимаются все потери, которые связаны с приспособлением к новой инвестиционной среде. Данные виды издержек могут измеряться: как выпуск, потерянный от реорганизации производства; как расходы, связанные с переподготовкой кадров; как переналадка нового оборудования.

Тут потеря времени, за счет тех или иных факторов, рассматривается как потеря прибыли. Всякий раз существует временное отставание между решением о новом инвестировании и началом его практической реализации. Конечно, мгновенно адаптироваться нельзя и не получится.

Почти любая адаптация имеет свои затраты, такие как: необходимость в новой информации; необходимость в новой технологии производства; необходимость в средствах на переподготовку кадров и другое. В ином случае нужно платить за скорость. Например, строительство нового дома за полгода, однако такое строительство будет «золотым», поэтому большинство организаций не могут себе позволить такой роскоши. Конечно, везде есть свои плюсы и минусы, минус данного принципа, в том, что за адаптацию придется «платить» снижением текущей доходности. Поэтому потеря времени, соответственно приводит к омертвлению капитала, снижению его доходности. Как показывает опыт, адаптационные затраты производственного инвестирования велики, но чем больше и дольше цена спроса, тем эффективнее будет инвестирование, даже, несмотря на величину адаптационных затрат.

5. Принцип мультипликатора – заключается в том, что при вложении средств, в любое предприятие, необходимо учитывать взаимосвязь отраслей, а также хозяйственные цепочки между конкретными предприятиями. Учитывать взаимосвязь необходимо для того, чтобы получить точную сумму дохода. То есть спрос, мгновенно вызывает рост спроса на сопутствующие товары. Можно привести следующий пример, если намечается подъем строительства жилья, и известна технологическая связка строительства с другими отраслями, такими как изготовление кирпичей, бетонных блоков и др., то можно заранее высчитать мультипликационный эффект такой связи. Предприятие, которое занимается изготовлением бетонных блоков для строительства жилья, может реально оценить перспективу своих будущих доходов. Следовательно, принцип мультипликатора, выражает зависимость между отраслями, и характеризует эту зависимость количественно. То есть, принцип мультипликатора дает возможность заблаговременно знать время и силу экономического воздействия, и при этом выгодно использовать эту информацию. Например, вовремя прекратить убыточное инвестирование и заняться новым бизнесом.

Важно отметить, что эффект мультипликатора – это эффект краткосрочного экономического равновесия. Для этого эффекта не имеет значения, будет ли первоначальная сумма инвестиций «использована для создания ультрасовременных машин или же для оплаты деятельности людей, занятых рытьем и последующим закапыванием ям».

Инвестиционные фонды и эффективность их деятельности

... потенциальных инвесторов в паевые фонды России. 1. Инвестиционные фонды и эффективность их деятельности 1.1 Общая характеристика инвестиционных фондов Предпринимательский сектор является надежной ... проектов на отраслевом или региональном уровне. Деятельность инвестиционных фондов в фондовом рынке регулируется Положением об инвестиционных фондах. Это Положение определяет понятие инвестиционных фондов, ...

1.2. Основные разделы технико-экономического обоснования инвестиционного проекта

На сегодняшний день существуют разные определения инвестиционного проекта. Инвестиционный проект можно определить как рекламу и описание идеи проекта, как коммерческое предложение инвесторам и оценку его эффективности, как руководство к реализации проекта и бизнес-план функционирования инвестиционного объекта. Он представляет собой некий план по реализации инвестиций, а комплекс взаимосвязанных мероприятий в нем, направлен на достижение поставленных целей инвестирования, в условиях ограниченных финансовых, временных и других ресурсов [12, 169].

Содержание инвестиционного проекта может быть самым разным, в зависимости от инвестиционной деятельности. Традиционной же сферой применения инвестиционного проекта являются прямые инвестиции, которые, связаны с организацией новых производств.

Жизненный цикл инвестиционного проекта постоянно видоизменяется, не изменяется только его структура. Сам жизненный цикл состоит из стадий таких как:

- идентификация проекта (сравнение с другими проектами);

- подготовка предварительного технико-экономического обоснования;

- разработка проекта (выбор инвесторов, поставщиков, проведение маркетинговых исследований, юридическое оформление);

- оценка проекта независимыми экспертами, кредиторами, органами власти и управления;

- принятие и осуществление проекта;

- эксплуатация и оценка результатов.

Исходным моментом инвестиционного проектирования является предпринимательская идея. Зачастую такой проект основан на интуиции, не обоснован и не подкреплен расчетами. Инициаторами такой идеи могут быть любые субъекты инвестиционной деятельности, физические или юридические лица, а катализатором для инвестиционной деятельности является получение прибыли или достижение какого-либо эффекта.

Участники проекта физические или юридические лица, а заказчики проекта это предприятия, на баланс которых поступают производственные фонды, разработанные по инвестиционному проекту, и которые выполняют конкретные функции в процессе их создания.

Оформление инвестиционного проекта должно быть точным и грамотным. Проект должен быть составлен в соответствии с общепринятыми правилами и стандартами, что позволит точно и детально рассчитать его главные характеристики, верно, оценить их приоритетность и реалистичность, получить вспомогательную помощь в виде финансов или технических средств со стороны правительственных организаций, в случае, если проект имеет высокую значимость.

Подготовка инвестиционного проекта – это довольно долгий и дорогостоящий процесс. Стоимость работ по инвестиционному проекту и его оценке может достигать следующих размеров от общей суммы инвестиций:

- для малых проектов 1-3%;

- для крупных — 0,2-1,8%.

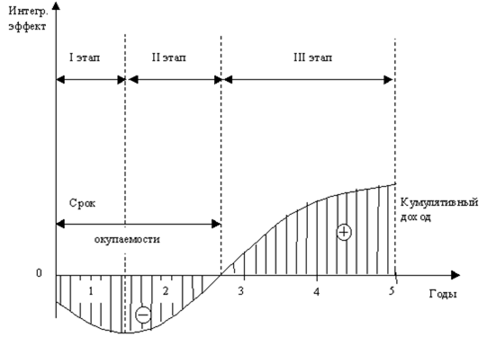

Реализация инвестиционного проекта, как правило, включает в себя целый ряд так называемых стадий, которые составляют жизненный цикл инвестиционного проекта, обычно инвестиционный проект разделяют на фазы.

Фазы реализации – это этапы инвестиционного проекта, которые различны по характеру и целям реализации проекта. Выделяют следующие фазы реализации инвестиционного проекта [12, 175], такие как:

Инвестиции. Инвестиционный капитал

... приватизации российских предприятий. Глава . Инвестиции. Инвестиционный капитал. Сущность и формы инвестиций. Инвестиции - это вложенный капитал, как денежный, так и реальный. Они ... и политического курсов взятых правительством, корректировки инвестиционного законодательства, расширением налоговых льгот, упрощения порядка реализации инвестиционных проектов. Новизна научной работы: . Анализ ...

1. Прединвестиционная (концепция);

2. Инвестиционная (планирование и разработка инвестиционного проекта);

3. Эксплуатационная (осуществление инвестиционного проекта);

4. Ликвидационная (завершение инвестиционного проекта);

- Данные фазы составляют весь жизненный цикл инвестиционного проекта.

Графически, жизненный цикл инвестиционного проекта можно представить при помощи (рис. 3).

Рис. 3. Традиционный жизненный цикл инвестиционного проекта

Каждая из этих фаз, представленная на рисунке 3, делится на стадии. Первая стадия включает в себя полный перечень работ, отраженных в сценарии инвестиционного проекта. Проектные инвестиции на этой стадии составляют 0,7 — 1,5% от общего объема вложений в проект. Вторая стадия определяет необходимые объемы финансирования, порядок и очередность вложений. На этой стадии реализуется главная и большая часть инвестиций, которые составляют 70-90% общего объема инвестиций. Третья, эксплуатационная стадия определяет инвестиции в оборотные средства и заработную плату. Она длится несколько лет и может измеряться десятилетиями, все зависит от выбора инвестиционного проекта и срока физического или морального износа основного оборудования в проекте. Инвестиции на этой стадии составляют 7-10%. Последняя, Ликвидационная стадия, наступает после исчерпания всех возможностей инвестиционного проекта и характеризуется падением прибыли, а иногда и превышением затрат над доходами. Совокупность всех фаз (стадий) реализации инвестиционного проекта образует весь горизонт инвестиционного проекта.

Технико-экономическое обоснование проекта является основой для выделения средств под инвестиционный проект. ТЭО представляет собой комплект расчетно-аналитических документов, которые содержат исходные данные проекта, все технические и организационные характеристики, расчетно-сметные и оценочные показатели, которые могут позволить доказать эффективность и целесообразность проекта [26, 131].

Технико-экономическое обоснование инвестиционного проекта содержит пред проектную проработку всех технологических и строительных, инженерно-конструкторских решений. В нем производится сравнение с альтернативными вариантами и обоснование выбора определенного способа осуществления проекта. Также в ТЭО детализируются принятые технологические, конструктивные, природоохранные и иные решения, точно оцениваются такие показатели как экономическая эффективность, безопасность проекта и социальные последствия.

В основном ТЭО используется для подтверждения инвестору финансовой устойчивости и платежеспособности будущего объекта. Разрабатывается данное обоснование специальными проектировщиками, которые имеют лицензии на выполнение таких проектных работ. Проектировщики, на основании заключенного с заказчиком договора и задание на выполнение ТЭО (с указанием всех требований) производят расчет технико-экономических и других показателей необходимых, по мнению инвестора для реализации инвестиционного проекта [26, 135].

Структура и роль рынка капиталов. Процентная ставка и инвестиции

... воспитание. Основные отличия физического и человеческого каптала следующие: инвестиционный период физического капитала короче, чем человеческого; инвестиции в человеческий капитал более рискованные; физический капитал более ликвиден; человеческий капитал с большим трудом поддается ...

На начальном этапе разработки технико-экономического обоснования, инвестор подготавливает специальную декларацию. Данная декларация содержит всю информацию об инвесторе: адрес, характеристика объекта, обоснование деятельности, потребность в трудовых и иных ресурПрим при строительстве объекта, потребность в сырье и материалах, и других ресурПрим. Также подготавливает сведения о транспортном обеспечении. Приводит перечень основных зданий и сооружений и их строительные характеристики. Приводит данные по обеспечению работников жильем, а также возможное влияние на окружающую среду, источники финансирования, сроки строительства и др.

После заполнения инвестором декларации, она направляется в органы государственного самоуправления. После получения от госорганов положительного решения, инвестор отправляет проектировщикам все данные по проекту, и после этого те приступают к разработке ТЭО.

Состав и содержание технико-экономического обоснования проекта, для проектной организации, прописывается заказчиком в договоре. Если объект проектирования очень сложен, то в договоре предусматриваются альтернативные варианты достижения цели заказчика, там же прописываются источники финансирования, учитывается налоговая, амортизационная и кредитная политика, устанавливается временной период, за который проектировщики обязаны выполнить экономические расчеты.

Для объектов жилищно-гражданского строительства, проектные организации, вместо ТЭО, разрабатывают так называемый эскизный проект, в состав которого включаются: основные чертежи, архитектурно-строительные решения, сметная документация, общая пояснительная записка и др. [12, 135].

При выполнении технико-экономического обоснования, проектная организация должна соблюдать все правила содержания проекта, которое включает полную информацию об инвестиционном проекте. Данная информация поможет заказчику принять правильное решение о целесообразности инвестирования проекта или, наоборот, понять, что размещение капитала в данный проект будет убыточным.

Окончательные же расчеты всех издержек и прибыли проекта, проектировщики выполняют только в том случае, если на этапе предварительного обоснования будут четко определены рамки проекта, с учетом всех возможных аспектов и связанных с ними задач. ТЭО проекта.

По структуре технико-экономическое обоснование больше напоминает бизнес план, но на практике, не существует единого подхода к технико-экономическому обоснованию и его универсальной модели. Поэтому для большинства инвестиционных проектов применим весьма широкий спектр рекомендаций, по составлению технико-экономического обоснования.

В отличие от бизнес-плана, технико-экономическое обоснование должно быть четко и детально проработано. Работа по ТЭО производится путем повторяющегося процесса подбора оптимальных характеристик и включает определение всех сопутствующих проекту рисков. Если же в проекте обнаруживаются слабые места или обоснование его прибыльности будет не неубедительным, то значения параметров анализируются глубже, а при необходимости заменяются или переделываются для того, чтобы проект стал жизнеспособным [ХХХ, 201].

Таким образом, можно сделать вывод, что каждый инвестиционный проект на стадии технико-экономического обоснования должен быть тщательно проработан, это связано, в первую очередь с возможными коммерческими, техническими, предпринимательскими и иными рисками. Помимо этого, он должен быть детально и глубоко проанализирован для того, чтобы в будущем можно было устранить или уменьшить убытки предприятия. Но, если все-таки, проект убыточный, то проектная организация обязана предоставить заказчику соответствующее обоснование, в котором прописываются все риски для будущего инвестора и предупреждает его о неэффективном размещении капитала в данный проект.

Приведем примерную структуру технико-экономического обоснования инвестиционного проекта в соответствии с методикой ЮНИДО, данная структура разделов ТЭО имеет следующий вид:

1. Основная идея инвестиционного проекта;

1.1. Описание идеи;

1.2. Инициатор проекта, инвесторы;

1.3. Сведения о проекте.

2. Анализ рынка будущего проекта и стратегия маркетинга;

2.1. Экономический анализ проекта;

2.2. Маркетинговый анализ;

2.3. Схема концепции маркетинга;

2.4. Затраты и прибыль на маркетинговые исследования.

3. Обеспеченность ресурсами;

3.1. Список комплектующих материалов, ресурсов и сырья;

3.2. Потребностей в материалах, спецификация на них;

3.3. Обеспечение ресурсами и их наличие;

3.4. Маркетинг поставок и их программа;

3.5. Затраты на приобретение сырья и комплектующих изделий.

4. Место расположения объекта, участок и окружающая среда;

4.1. Анализ места расположения;

4.2. Анализ окружающей среды;

4.3. Оценка воздействия на окружающую среду;

4.4. Состояние и анализ инфраструктуры;

4.5. Социальная и экономическая политика;

4.6. Выбор места расположения объекта;

4.7. Выбор участка под застройку;

4.8. Оценка затрат, связанных с местом расположения.

5. Проектирование и технология;

5.1. Производственная программа проекта;

5.2. Проектная мощность проекта;

5.3. Выбор технологии для проекта;

5.4. Приобретение технологии;

5.5. Подготовка проектной документации и планировка предприятия;

5.6. Выбор оборудования;

5.7. Выбор машин;

5.8.

5.9. Требования к техническому обслуживанию;

5.10. Оценка расходов.

6. Организация предприятия;

6.1. Организационная и производственная схема управления предприятием;

6.2. Проектирование организации;

6.3. Накладные расходы.

7. Трудовые ресурсы предприятия;

7.1. Культурная и социально-экономическая и среда;

7.2. Потребность в кадрах;

7.3. Потребность в персонале рабочих и служащих, связанная с проектом.

7.4. Штатное расписание;

7.5. Обеспечение персоналом предприятия и его набор;

7.6. Обучение персонала;

7.7. Оценка расходов, связанных с персоналом.

8. Планирование процесса реализации проекта;

8.1. Планирование проекта, его цель;

8.2. Основные стадии реализации проекта;

8.3. График реализации;

8.4. Разработка бюджета.

9. Финансовый анализ и оценка инвестиций;

9.1. Финансовый анализ, цели и задачи;

9.2. Анализ оценки расходов;

9.3. Методы оценки экономической эффективности проекта;

9.4. Инвестиции проекта.

10. Резюме (выполняется в конце, но размещается в начале).

Перечисленные разделы технико-экономического обоснования взаимосвязаны между собой, их расположение не отражает реальную последовательность его разработки. Данная структура может быть более расширена, для крупных объектов инвестирования, и наоборот, сокращена, для небольших проектов.

Подводя итог, можно сделать вывод о том, что в технико-экономическом обосновании приводится описание отрасли, в которой работает или будет работать организация. В нем обосновывается выбор территориального и географического положения действующего и предполагаемого бизнеса, а так же описывается вид выпускаемой или планируемой продукции. В ТЭО также описывается и обосновывается цена на выпускаемую или планируемую к выпуску продукцию. Финансовая часть технико-экономического обоснования содержит информацию об источниках финансирования и сроки погашения задолженности, условия использования заемных средств. Расчеты в ТЭО состоят из таблиц, в которых представлено движение денежных средств и баланс.

Таким образом, важность технико-экономического обоснования заключается в том, что это — основной предпроэктный документ, который отвечает на вопрос «быть или не проекту».

1.3. Методы определения показателей экономической эффективности инвестиций в условиях рыночной экономики

Эффект и эффективность инвестиций довольно разные понятия. В экономике понятие эффекта определяется как результат мероприятий (рост прибыли, снижение себестоимости и др.), а эффективность инвестиций – это результативность мероприятий (рентабельность, фондоотдача, фондоемкость и др.).

Эффект можно рассчитать по формуле (1):

Э = Р – З (1)

где:

- Э – величина эффекта от реализации мероприятия;

- Р – результат от реализации мероприятия;

- З – затраты на реализацию мероприятия.

Эффективность, относительный показатель и его можно рассчитать по формуле (2):

ЭФ = (Р/З)*100% (2)

где:

ЭФ – величина эффективности от реализации мероприятия

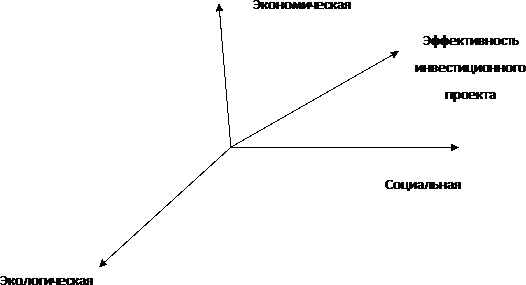

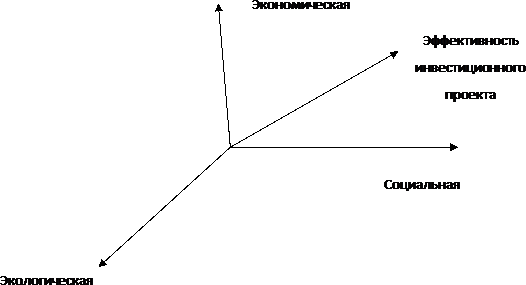

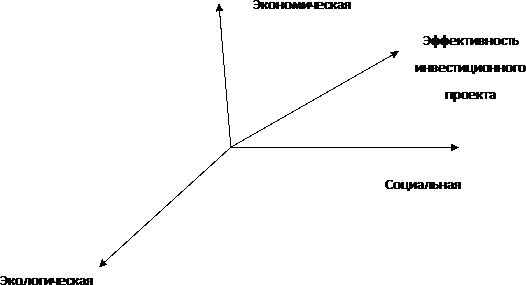

В инвестиционных проектах эффективность является комплексной, выделяют:

- экономическую эффективность (рост прибыли, рентабельности, снижение себестоимость, рост производительности и т.д.);

- экологическую эффективность (улучшение природных условий, уменьшение загрязнений атмосферы и др.);

- социальную эффективность (улучшение условий жизни работников, рост заработной платы, снижение безработицы).

Комплексная эффективность от реализации инвестиционного проекта представляет собой, так называемый вектор, который можно представить в декартовой системы координат (рис. 4.) [38, 181].

Рис. 4. Комплексная эффективность от реализации инвестиционного проекта

На представленном рисунке проекции эффективности на оси координат будут представлять собой соответствующие значения эффективности. Экономическую эффективность просчитать легче всего [38, 183]. Экологическая и социальная составляющие эффективности крайне трудно поддаются количественной оценке, в связи с неопределенностью и отдаленностью во времени результатов и затрат и вследствие недостаточной развитости методологической базы. В связи с этим большинство расчетов сводятся к оценке только экономической составляющей эффективности.

В советский период 70-80-е годы, эффективность капитальных вложений, в нашей стране, устанавливалась на каждом из этапов внедрения и проектирования нового объекта. В зависимости от целевого назначения капиталовложений и области их применения, рассчитывалось два вида экономической эффективности: общая и сравнительная.

1. Общую эффективность рассчитывали:

- при производстве техпромфинплана и перспективного плана, то есть планов развития организаций;

- при производстве каждой отдельной проблемы развития производства;

- при оценке плана капитального строительства.

А определялся данный показатель при помощи следующей формулы (3):

Эобщ = П/К (3)

где:

П — прирост прибыли в планируемом периоде от новых объектов, где вся сумма полученной прибыли используется на реконструкцию и оргтехмероприятия для ее прироста.

К – величина капитальных вложений.

Также при расчете общей эффективности сразу определялся и срок окупаемости капитальных вложений по формуле (4):

Ток = К/П (4)

2. Сравнительную эффективность рассчитывали и для сопоставления таких вариантов как:

- хозяйственные и технические решения;

- выбор взаимозаменяемой продукции;

- внедрение новых видов техники и технологии;

- строительство и реконструкция организаций.

Сущность сравнительной эффективности заключалась в финансовом и сравнении двух и более вариантов. Определение наиболее выгодного варианта проводилось по минимальным затратам, которые просчитывались по каждому из предложенных вариантов.

Приведенные затраты представляют собой полные затраты и часть капитальных вложений в размере нормативной прибыли, представленные формулой (5) [38, 190].

З = С + Ен*К (5)

где:

- С — себестоимость продукции;

- Ен — нормативный коэффициент эффективности капитальных вложений, который принимается в размере 0,12-0,15;

- К — общие капитальные вложения в производственные фонды.

При сравнительной эффективности рассчитывали нормативный коэффициент эффективности капитальных вложений, который представлял собой показатель, обратный нормативному сроку окупаемости проекта, то есть при 7 годах 0,15, а при 8 годах 0,12. Если проект выполнялся при длительных сроках окупаемости, то проект считался неэффективным не смотря на уровень других показателей.

В настоящее время данные методики расчета эффективности инвестиций устарели, и полностью утратили свою актуальность. Основной проблемой стала проблема учета фактора времени, так как именно время является основой для заинтересованности инвестиционной деятельности.

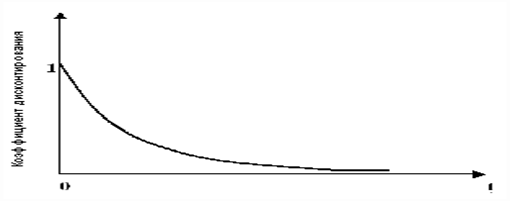

Еще одним фактором является уменьшение реальной стоимости денег вследствие инфляции. Так как стоимость денег вложенных сегодня, и полученных через несколько лет, будет меньше их текущей реальной стоимости. Поэтому экономисты прибегают к дисконтированию, которое представляет собой приведение разновременных результатов и затрат к одному моменту времени, путем умножения их на коэффициент дисконтирования. Данный коэффициент (в t ), определяется по формуле (6):

β t , = 1/(1+r)t (6)

где:

β t , — коэффициент дисконтирования

r – процентная ставка, используемая в расчетах;

- t – год реализации инвестиционного проекта.

Зависимость данного коэффициента от времени [36, 170], можно представить в виде графика. Математически он описывается уравнением гиперболы, и представлен на (рис. 5).

Рис. 5. Зависимость коэффициента дисконтирования от времени

На данном графике коэффициент дисконтирования показывает, насколько уменьшиться стоимость капитала спустя определенное количество времени. Основное значение здесь уделяется выбору величины процентной ставки или ставки дисконта, потому что от ее значения зависят все показатели экономической эффективности инвестиционного проекта.

Для определения ставки дисконта используются такие методики как: метод банковского процента; формула непрерывных процентов и др., но зачастую ставка дисконта выбирается субъективно, на основании прошлого опыта.

Самым распространенным способом для определения ставки дисконтирования является кумулятивный метод оценки премии за риск. Основа данного метода заключается в предположениях о том, что:

- если бы все вложения были безрисковыми, то инвесторы, соответственно, требовали бы безрисковую доходность на свои вложения (то есть всю норму доходности, которая соответствует норме доходности вложений в безрисковые активы);

- чем выше оценка риска проекта, тем более высокие требования предъявляется к его доходности.

Формула расчета ставки дисконтирования [36, 173] выглядит следующим образом (7):

R = Rf + R1 + … + Rn (7)

где:

- R — ставка дисконтирования;

- Rf — безрисковая ставка дохода;

- R1 +… + Rn — рисковые премии по различным факторам риска.

В качестве безрисковой ставки, в настоящее время, принимается процентная ставка по банковскому депозиту, по ставке рефинансирования ЦБ, по государственным ценным бумагам, или по ставке LIBOR.

Основными факторами риска являются следующие три типарисков:

- страновой риск;

- риск ненадежности участников проекта;

- риск неполучения предусмотренных проектом доходов.

При этом ставку дисконта при этом можно не высчитывать, а взять уже реально сложившуюся в бизнесе, на настоящий момент времени. В качестве ставки дисконта можно использовать средневзвешенную стоимость капитала. Данная ставка будет учитывать не только стоимость собственного капитала, но и стоимость заемных средств.

Сущность ставки дисконта или дисконтирования, как финансового инструмента, заключается в том, что эта ставка может измерить риск и количественно определить плату за этот риск.

При проведении анализа экономической эффективности инвестиционного проекта основными методами, которые предполагают учет фактора стоимости денег на протяжении времени, аналитики могут столкнуться с двумя задачами. Первая задача — необходимость планирования и прогнозирования будущих денежных потоков проекта, вторая задача — выбор величины ставки дисконта. Правильность определения ставки дисконтирования крайне важна, при анализе экономической эффективности, так как от ее выбора зависит конечная величина текущей стоимости денежного потока.

Проблемой определения величины ставки дисконтирования является то, что при применении самой низкой ставки дисконта происходит завышение дисконтированной стоимости будущих доходов, а в результате этого инвесторы могут выбрать для себя, невыгодный и неэффективный проект, и по этой причине понести убытки. И наоборот использование чрезмерно высокой ставки дисконта может привести к потерям, которые связаны с упущенной выгодой получения дохода.

Как говорилось выше, при расчетах инвестирования наиболее часто ставка дисконтирования может определяться как средневзвешенная стоимость капитала [27, ХХХ3] (weighted average cost of capital — WACC).

Которая учитывает стоимость собственного капитала и стоимость заемных средств. Ставку дисконтирования можно рассчитать при помощи формулы (8):

R = k d *(1-tc )*Wd + kp *Wp + ks * Ws (8)

где:

- R — ставка дисконтирования;

- kd — стоимость привлечения заемного капитала;

- tc — ставка налога на прибыль;

- Wd — доля заемного капитала в структуре капитала предприятия;

- kp — стоимость привлечения акционерного капитала (привилегированные акции);

- Wp — доля привилегированных акций в структуре капитала;

- Ws — доля обыкновенных акций в структуре капитала.

ks — стоимость привлечения акционерного капитала (обыкновенные акции).

Но при использовании данного метода (средневзвешенной стоимости капитала) [27, ХХХ7] в качестве ставки дисконтирования, могут возникнуть такие проблемы как:

- Рост риска. Средневзвешенная стоимость капитала рассчитывается на основе процента по дивидендам и заемным средствам. Процент дисконтирования и дивиденды включают в себя поправку на риск, и в ходе дисконтирования поправка на риск учитывается при расчете сложного процента, поэтому риск нарастает равномерно с течением времени;

- Привлечение дополнительного капитала в виде кредита. Средневзвешенная стоимость капитала не является постоянной величиной, и в результате исполнения инвестиций она может измениться при таких условиях как риск планируемого инвестиционного проекта, который сильно отличается от риска деятельности организации. И при исполнении проекта организация должна привлекать дополнительный капитал из одного конкретного источника;

- Усреднение всех рисков проекта. Средневзвешенная стоимость капитала приводит к среднему все риски организации, так как для инвестиционных проектов используется одна и та же ставка дисконтирования;

— – Изменение стоимости капитала в ходе проекта. Использование средневзвешенной стоимости капитала в качестве ставки дисконтирования предполагает, что внутренняя норма рентабельности инвестиционного проекта организации должна быть выше средневзвешенной стоимости капитала. Если у одного проекта она может быть выше, то у другого ниже, при этом важно лишь то, чтобы внутренняя норма рентабельности всего инвестиционного портфеля организации была не ниже стоимости капитала.

Помимо метода средневзвешенной стоимости капитала, д остаточно распространен метод доходности активов (capital asset pricing model — CAPM).

Данная модель, разработана для освещения динамики курса ценных бумаг и обеспечения механизма, с помощью которого инвесторы могут оценить влияние инвестиций в предполагаемые ценные бумаги на риск и доходность этого портфеля. Модель оценки доходности активов, также может быть использована для оценки варианта «риск-доходность». Согласно данной модели, величина нормы доходности для любого вида инвестиций зависит от риска, который связан вложениями и определяется выражением по формуле, имеющей следующий вид (9) [27, 121]:

R = R f +(Rf – Rm ) * в (9)

где:

R — требуемая норма доходности (ставка дисконтирования, альтернативные издержки),

Rf — доходность безрисковых активов,

Rm — среднерыночная норма прибыли,

в — «бета коэффициент», который является измерителем риска вложений.

По мимо перечисленных методов расчета ставки дисконта на практике также применяют метод кумулятивного построения (ССМ) [27, 123]. Данный метод основан на использовании экспертного подхода, и его формула имеет следующий вид (10).

R = R 1 + УGj (10)

где:

- R — ставка дисконтирования;

R 1 — безрисковая ставка;

- j — количество учитываемых инвестиционных рисков;

УG j – кумулятивная величина премий, суммируемая по всем j-ым видам риска.

В ставке дисконтирования учитываются такие риски как:

- недостаточное разнообразие рынков сбыта (при ориентировании деятельности на ограниченную категорию потребителей);

- недостаточное разнообразие продукции (при выпуске продукции занимает место продукция только одного вида);

- небольшой размер предприятия (возникают риски вложения именно в малые предприятия, у которых наблюдается недостаток средств);

- страновой (политический) риск;

- недостаточная информация о перспективе реализации проекта.

Все проекты отличаются друг от друга, поэтому, при расчете ставки дисконта могут быть применены другие более простые методики, такие как формула Фишера или формула сложных процентов и пр. [13, 216].

Формула Фишера можно расчитать двумя способами, все зависит от инфляции. Если инфляция высокая, то формула имеет следующий вид (ХХХ):

r = R+i+R*i (ХХХ)

где:

- r – процентная ставка, используемая в инвестиционных расчетах;

- i – прогнозируемый темп инфляции.

Если же темпы инфляции невысоки, то величина R*i будет низкой и ее можно не брать в расчет. В этом случае формула Фишера упрощается и будет иметь следующий вид (12):

r = R + i (12)

При использовании метода ставки сравнения, формула расчета ставки дисконта будет иметь

r = MP+I+R (13)

где:

- MP – минимальный размер прибыли на инвестируемый капитал. Его размер может сильно варьироваться (в экономически развитых странах 5-10%, в неразвитых больше 10 процентов);

- I – прогнозируемый темп инфляции;

- R – надбавка за потенциальный риск невозврата инвестиций. В политически нестабильных странах ее величина может достигать десятков и сотен процентов.

Таким образом, из представленного выше материала следует то, что проблема необходимости учета фактора времени приводит к большим вычислительным сложностям. Проведение расчетов усложняется, особенно при наличии нескольких похожих между собой вариантов. Поэтому просто необходимо использование специально разработанных для этих целей программных продуктов, которые позволяю рассчитать все необходимые показатели и проследить их динамику.

Все методики расчета ставки дисконтирования основаны на «Методических рекомендациях по оценке экономической эффективности инвестиционных проектов и их отбору для финансирования». Данная методика была разработана в 1994 году. Она предусматривает использование механизма дисконтирования для расчета четырех главных показателей экономической эффективности инвестиционных проектов, таких как: чистый дисконтированный доход, рентабельность, дисконтированный срок окупаемости и внутренняя норма доходности. Рассмотрим данные показатели более подробно.

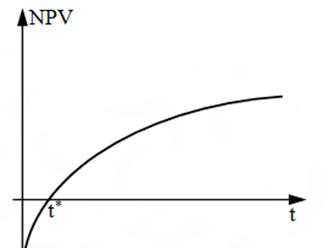

1. Чистый дисконтированный доход (NPV) — показатель входящий в число основных критериев экономической эффективности инвестиций.

Метод расчета данного показателя заключается в суммировании величин чистых денежных потоков по всем интервалам планирования и на всем протяжении периода проекта. Данный показатель, учитывает и остаточную стоимость проекта, образуемую от дополнительного денежного потока за пределами горизонта исследования. Для пересчета всех указанных величин используются коэффициенты приведения, которые основываются на оптимальной ставке дисконтирования [6, 241].

Основная, классическая формула расчета чистого дисконтированного дохода выглядит следующим образом (14):

NPV = ΣCF t /(1+r)t — ΣIt /(1+r)t (14)

где:

CF t — чистый эффективный денежный поток на t-ом интервале планирования;

- r — ставка дисконтирования в долях единицы;

I t — инвестиции в t-ом году.

Истолкование расчетной величины чистого дисконтированного дохода может быть различной. Зависит данная величина в основном от характера ставки дисконтирования и целей инвестиционного анализа. При самом простом варианте чистый дисконтированный доход описывает абсолютную величину суммарного эффекта, которая достигается при исполнении проекта, просчитанного на момент принятия решения. Это при условии того, что ставка дисконта отражает стоимость капитала. Следовательно, в случае положительного значения чистого дисконтированного дохода, рассматриваемый проект признается привлекательным с инвестиционной точки зрения, при нулевом значении NPV будет соответствовать равновесному состоянию, а отрицательная величина данного показателя будет показывать неэффективность проекта для инвесторов [6, 246].

Зависимость показателя чистого дисконтированного дохода от времени, графически можно представить в виде (рис. 6).

Рис. 6. График зависимости чистого дисконтированного дохода от времени

2. Рентабельность (индекс доходности) инвестиций (РI) [6, 249], данный показатель тесно связан с показателем чистого дисконтированного дохода. Главным отличием рентабельности от чистого дисконтированного дохода является то, что, рентабельность инвестиций позволяет определить не абсолютную, а относительную характеристику эффективности инвестиций.

Рентабельность инвестиций можно рассчитать по следующей формуле (15):

PI = ΣCF t /(1+r)t / ΣIt /(1+r)t (15)

где:

PI – рентабельность инвестиций

CF t — чистый эффективный денежный поток на t-ом интервале планирования;

- r — ставка дисконтирования в долях единицы;

I t — инвестиции в t-том году.

Индекс рентабельности позволяет определить величину уровеня доходов, полученных на одну единицу капитальных вложений. Данный показатель необходимо применять для распределения имеющихся вариантов вложения средств в условиях ограниченного объема инвестиционных ресурсов.

3. Дисконтированный срок окупаемости инвестиций (DPР) [6, 252], основным условием данного показателя является точное формулирование нахождения момента времени, это когда ценность доходов, получаемых при реализации проекта, будет равна объему инвестиционных затрат.

Дисконтированный срок окупаемости инвестиций рассчитывается путем решения степенного уравнения представленного следующей формулой (16):

Σ DP Р CFt/(1+r)t = ΣIt /(1+r)t (16)

где:

- DPР — дисконтированный срок окупаемости;

CF t — чистый эффективный денежный поток на t-ом интервале планирования;

- r — ставка дисконтирования в долях единицы;

I t — инвестиции в t-том году.

Самым главным для показателя дисконтированного срока окупаемости является минимальный срок погашения инвестиционного кредита, взятого в объеме полных инвестиционных затрат проекта, при этом процентная ставка кредита должна равна ставке дисконтирования.

Решение уравнения дисконтированного срока окупаемости, является очень объемным и сложным, поэтому, на практике используют графический метод [6, 258]. Для этого строят график зависимости чистого дисконтированного дохода от времени нарастающим итогом. Тогда точка пересечения графика чистого дисконтированного дохода, с осью времени, дает приближенное значение срока окупаемости.

Графический метод нахождения срока окупаемости инвестиций представлен на (рис. 7).

Рис. 7. Графический метод нахождения срока окупаемости инвестиций

4. Внутренняя норма доходности инвестиций (IRR) [6, 260] представляет собой определённую ставку, обеспечивающую отсутствие убытков по вкладам, тождественность доходов от инвестиции затратам на этот же проект. Иными словами, это то предельное значение процента, при котором разница между притоком и оттоком денег равна нулю.

Расчет внутренней нормы доходности (IRR) производится методом итеративного подбора, то есть, такой величины ставки дисконтирования, при которой чистая ценность инвестиционного проекта обращается в ноль. Этому условию соответствует уравнение, представленное формулой (17)

ΣCF t /(1+IRR)t = ΣIt /(1+IRR)t (17)

где:

IRR – внутренняя норма доходности инвестиций

CF t — чистый эффективный денежный поток на t-ом интервале планирования;

- r — ставка дисконтирования в долях единицы;

I t — инвестиции в t-том году.

В настоящее время, точных методов решения этого уравнения при больших интервалах расчета не существует. На практике используют приближенные методы, дающих приближенное значение IRR с заданной точностью (графический, метод хорд или метод касательных).

Расчет показателя IRR предполагает полную капитализацию всех доходов, это означает, что все полученные денежные средства направляются на покрытие текущих платежей, либо реинвестируются с доходностью, равной IRR. Это является одним из самых основных недостатков данного показателя.

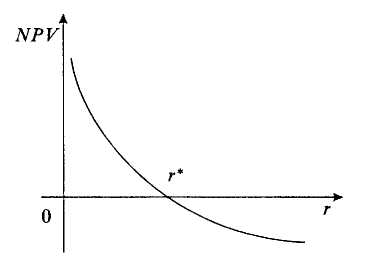

Величину внутренней нормы доходности инфестиций, также можно найти графически. На графике необходимо рассматривать зависимость текущей стоимости инвестиций от ставки дисконтирования. В этом случае IRR находится как точка пересечения графика с осью абсцисс (рис. 8).

Рис. 8. Графический метод нахождения внутренней нормы доходности инвестиций

Таким образом, можно сделать вывод о том, что с помощью рассмотренных показателей экономической эффективности инвестиционных проектов делаются выводы о целесообразности или нецелесообразности вложения денежных средств в инвестиционный проект.

Глава 2. Исследование практики реализации инвестиционных проектов на примере ООО «СпецПримСтрой»

2.1. Организационно-экономическая характеристика ООО «СпецПримСтрой»

Общество с ограниченной ответственностью «СпецПримСтрой» является юридическим лицом, действующим на основании «Устава». Сокращенное название ООО «СпецПримСтрой».

Предприятие ООО «СпецПримСтрой» (ИНН/ОГРН 6501241209/ХХХ16501006126) было зарегистрировано 9 октября 2009 года. Предприятие осуществляет свою деятельность соответствии с Конституцией Российской Федерации, положениями Гражданского кодекса РФ, и другим действующим законодательством РФ.

ООО «СпецПримСтрой» имеет самостоятельный баланс, печать, содержащую его полное фирменное наименование, расчетный счет в ПАО «Сбербанк России» собственную эмблему и другие средства визуальной идентификации.

Предприятие, отвечает за результаты своей деятельности и выполнение обязательств всем принадлежащим ему имуществом. Может от своего имени совершать сделки, приобретать и осуществлять имущественные права, выступать истцом или ответчиком в суде. Предприятие является коммерческой организацией созданной с целью получения прибыли, в соответствии с основными видами деятельности, предусмотренными учредительными документами ООО «СпецПримСтрой».

Предприятие занимается большим перечнем строительных работ производимых в Приморском крае.

Основным видом деятельности по ОКВЭД в ООО «СпецПримСтрой» является Производство общестроительных работ (45.21).

Вспомогательными видами деятельности предприятия является:

- Строительство гидросооружений, дамб, плотин, рыбозаводов, забоек и пр.;

- Строительство зданий и сооружений по индивидуальным проектам заказчика;

- Строительство жилого фонда, коттеджей, коммерческих зданий и объектов;

- Производство земляных работ, в т.ч.

устройство мостов, проездов, дорог и пр.;

- Реконструкция и демонтаж зданий, строений, устройство крыш, ворот и калиток;

- Монтаж водоводов, устройство отопительных систем, коммуникаций, теплотрасс;

- Производство ремонтных и отделочных работ, в т.ч. отделка фасадов зданий;

- Предоставление транспортных и строительных услуг в сфере строительства;

- Проектирование, строительство и монтаж котельных, котлов, теплотрасс на любом виде топлива.

Предприятие ООО «СпецПримСтрой» имеет собственную производственную базу по производству строительных материалов (полипропиленовых труб, бетона) конструкций, и многое другое. Это позволяет изготавливать часть оборудования для внутренних и наружных инженерных сетей, выполнять полный комплекс работ от подготовки исходно-разрешительной документации до возведения зданий и отделки под ключ, включая прокладку внешних и внутренних инженерных коммуникаций, благоустройство прилегающих территорий.

ООО «СпецПримСтрой» производит комплекс проектных, подрядных, строительных строительно-монтажных и пусконаладочных работ, а также производство стройматериалов, труб, бетона, азота и кислорода на территории Приморском крае. По мимо всего перечисленного предприятие предоставляет спецтехнику в аренду другим предприятиям.

Проведем анализ ресурсного потенциала ООО «СпецПримСтрой» за 2014-2015 гг., который представлен в таблице 1.

Таблица 1

Анализ ресурсного потенциала ООО «СпецПримСтрой»

|

Наименование показателей |

2014 год |

2015 год |

Темп роста 2015/2014, % |

|

Применяемая система налогообложения |

общая |

общая |

— |

|

Среднегодовая численность работников, чел. |

138 |

145 |

105,1 |

|

Среднегодовая стоимость основных фондов, тыс. руб. |

206837 |

210ХХХ7 |

101,6 |

|

Среднегодовая стоимость оборотных средств, тыс. руб. |

176560 |

196566 |

ХХХ1,3 |

|

Среднегодовая стоимость авансированного капитала, тыс. руб. |

383397 |

406793 |

106,1 |

|

в том числе собственного капитала, тыс. руб. |

383397 |

406793 |

106,1 |

Из таблицы 1 видно, что в ООО «СпецПримСтрой» за 2015 г. численность персонала увеличилась на 5,1%, что связано с увеличением объемов выполнения строительных работ, а также увеличением объема заказов труб и других материалов на строительство в поселках Томари, Горнозаводск и город Оха. В связи с этим, также увеличилась и среднегодовая стоимость основных фондов организации в 2015 году на 1,6%, а оборотных средств – возросла на ХХХ,3%. В свою очередь, увеличилась и среднегодовая стоимость авансированного капитала в 2015 году на 6,1%., что также стало следствием увеличения объемов строительства и заказом строительных материалов.

Рассмотрим динамику основных финансово-экономических показателей деятельности ООО «СпецПримСтрой» в 2014-2015 гг., данные представим в таблице 2.

Таблица 2

Динамика основных показателей финансово-экономической деятельности ООО «СпецПримСтрой» в 2014-2015 гг.

|

Наименование показателей |

2014 год |

2015 год |

Темп роста 2015/2014, % |

|

Выручка тыс. руб. |

ХХХ0139 |

233558 |

106,1 |

|

Себестоимость, тыс. руб. |

ХХХ3535 |

ХХХ9649 |

105,4 |

|

Прибыль от реализации, тыс. руб. |

106604 |

ХХХ3909 |

106,9 |

|

Прочие доходы, тыс. руб. |

2430 |

3740 |

153,9 |

|

Прочие расходы, тыс. руб. |

46134 |

78026 |

169,1 |

|

Прибыль до налогообложения, тыс. руб. |

62900 |

39623 |

63,0 |

|

Налог на прибыль, тыс. руб. |

12580 |

7924,6 |

63,0 |

|

Чистая прибыль тыс. руб. |

50320 |

31698,4 |

63,0 |

|

в % к собственному капиталу |

12,0 |

7,0 |

58,7 |

Из таблицы 2 видно, что в ООО «СпецПримСтрой» за 2015 год произошел рост таких показателей как выручка, которая увеличилась на 6,1% при одновременном росте себестоимости на 5,4%. Рост себестоимости не является положительном результатом деятельности, но он произошел в связи с покупкой новой спецтехники, и даже не смотря на рост себестоимости темпы роста выручки превышают темпы роста себестоимости. Также увеличилась и прибыль от реализации на 6,9%. В 2015 году произошло значительное увеличение роста прочих расходов над общим доходами, поэтому величина прибыли до налогообложения снизилась на 37,0%.

Таким образом, подводя итог по основным показателям финансово-экономической деятельности, можно сделать вывод о том, что в 2015 году прибыль ООО «СпецПримСтрой» сократилась более чем на треть, что является неблагоприятным фактором в работе предприятия. Это произошло, по большому счету, в связи с значительным ростом прочих расходов. На основании этого, предприятию ООО «СпецПримСтрой» необходимо провести мероприятия, направленные на улучшение финансовых результатов, в первую очередь за счет снижения себестоимости строительных работ.

Далее проведем общую оценку экономической эффективности хозяйственной деятельности и финансовой независимости ООО «СпецПримСтрой», для этого рассчитаем следующие показатели:

1. Показатель эффективности использования производственного потенциала предприятия (Э1), который определяется по формуле (18)

Э1 = В / (ФЗП + ОС + ОФ) (18)

где:

В – выручка, тыс. руб.

ФЗП – фонд заработной платы работников, тыс. руб.

ОС – среднегодовая стоимость оборотных средств, тыс. руб.

ОФ – среднегодовая стоимость основных фондов, тыс. руб.

Далее произведем расчет:

Э1 2014 = ХХХ0139/(66240+176560+206837) = 0,490

Э1 2015 = 233558/(78300+196566+210ХХХ7) = 0,482;

2. Показатель эффективности финансовой деятельности предприятия (Э2), который определяется по формуле (19):

Э2 = П / (ФЗП +ОС + ОФ) (19)

где:

П – сумма прибыли, тыс. руб.

Далее произведем расчет:

ЭХХХ 014 = 106604/(66240+176560+206837) = 0,237

ЭХХХ 015 = ХХХ3909/(78300+196566+210ХХХ7) = 0,235

3. Показатель оценки трудовой деятельности (Э3), который определяется по формуле (20):

Э3 = В / ФЗП (20)

Далее произведем расчет:

Э3 2014 = ХХХ0139/66240 = 3,323

Э3 2015 = 233558/78300 = 2,983

4. Интегральный показатель экономической эффективности хозяйственной деятельности предприятия (Э4), который определяется по формуле (21):

Э4 = Э1*Э2*Э3 (21)

Далее произведем расчет:

Э4 2014 = 0,490*0,237*3,323 = 0,386

Э4 2015 = 0,482*0,235*2,983 = 0,338

Рассчитанные показатели сведем в таблицу 3

Таблица 3

Общая оценка экономической эффективности хозяйственной деятельности ООО «СпецПримСтрой» в 2014-2015 гг.

|

Наименование показателей |

2014 год |

2015 год |

Темп роста 2015/2014, % |

|

Показатель эффективности использования производственного потенциала предприятия |

0,490 |

0,482 |

98,2 |

|

Показатель эффективности финансовой деятельности предприятия |

0,237 |

0,235 |

99,1 |

|

Показатель оценки трудовой деятельности |

3,323 |

2,983 |

89,8 |

|

Интегральный показатель экономической эффективности хозяйственной деятельности |

0,386 |

0,338 |

87,5 |

Из таблицы 3 видно, что в ООО «СпецПримСтрой» все показатели экономической эффективности в 2015 году имеют очень неблагоприятную динамику. Показатель эффективности использования производственного потенциала ООО «СпецПримСтрой» снизился на 1,8%, что говорит о неэффективности использования ресурсов предприятия. Также снизился показатель эффективности финансовой деятельности — на 0,9%, причиной чего стали завышенные расходы предприятия. Показатель оценки трудовой деятельности компании снизился на 10,2%, данное снижение указывает на низкое социально-экономическое развитие предприятия. В результате под влиянием этих трех факторов общее снижение интегрального показателя экономической эффективности хозяйственной деятельности ООО «СпецПримСтрой» составило 12,5%, что является существенным значением и говорит о снижении эффективности деятельности предприятия в целом.

Таким образом, характеризуя предприятие ООО «СпецПримСтрой», можно сделать следующие выводы. Предприятие является коммерческой организацией созданной с целью получения прибыли. Деятельность предприятия ООО «СпецПримСтрой» обширна и состоит из производства общестроительных работ. Предприятие производит комплекс проектных, подрядных, строительных строительно-монтажных и пусконаладочных работ, а также производство стройматериалов, труб, бетона, азота и кислорода на территории Приморском крае. По мимо всего перечисленного предприятие предоставляет спецтехнику в аренду другим предприятиям.

По результатам анализа ресурсного потенциала предприятия было выявлено, что в ООО «СпецПримСтрой» за 2015 г. Увеличились такие показатели как: численность персонала – на 5,1%; среднегодовая стоимость основных фондов организации – на 1,6%; оборотные средства – на ХХХ,3%; среднегодовая стоимость авансированного капитала – на 6,1%.

В ходе оценки основных показателей финансово-экономической было выявлено что произошел рост выручки на 6,1%, себестоимости на 5,4%., прибыли от реализации на 6,9%, прочих расходов в связи с чем произошло снижение прибыли до налогообложения на 37,0%. Также снизились показатели общей оценки экономической эффективности хозяйственной деятельности и финансовой независимости ООО «СпецПримСтрой». Показатель эффективности использования производственного потенциала снизился на 1,8%, показатель эффективности финансовой деятельности — на 0,9%, показатель оценки трудовой деятельности компании снизился на 10,2%, и интегральный показатель экономической эффективности хозяйственной деятельности снизился 12,5%. В целом по проведенному анализу предприятию ООО «СпецПримСтрой» необходимо провести мероприятия, направленные на улучшение финансовых результатов. В первую очередь необходимо снизить себестоимость строительных работ.

2.2. Анализ динамики объемов инвестирования ООО «СпецПримСтрой»

В настоящее время главной стратегией развития предприятия ООО «СпецПримСтрой» является увеличение доли строительного рынка в городах Приморском крае и в городе Владивосток, тем самым увеличить свою прибыль и занять определенную нишу на рынке строительства жилищно-коммунальных комплексов. Исходя из этого предприятию ООО «СпецПримСтрой» необходимы инвестиции для расширения производственных мощностей и приобретения новой строительной техники. Известно, что банки предоставляют кредиты на очень невыгодных условиях, поэтому в качестве основ ного источника инвестиционных средств предполагается использовать собственные средства ООО «СпецПримСтрой».

Динамика объемов инвестиций ООО «СпецПримСтрой» в 20ХХХ-2015 гг. представлена в таблице 4.

Таблица 4

Динамика объема инвестиций ООО «СпецПримСтрой» в 20ХХХ-2015 гг.

|

Год |

Объем инвестирования, млн. руб. |

|

20ХХХ |

7,7 |

|

2012 |

15,2 |

|

2013 |

8,4 |

|

2014 |

5,3 |

|

2015 |

6,3 |

|

Итого |

42,9 |

Из представленной таблицы видно, что в ООО «СпецПримСтрой» самый низкий объем инвестиций был в 2014 году и составлял всего 5,3 млн. руб. это было связано с экономическим кризисом в стране и ростом доллара. Наибольший же объем инвестиций в развитие производства наблюдался в 2012 году и составлял 15,2 млн. рублей. Данное количество инвестиций в производство в 2012 году было связано с реорганизацией в ООО «СпецПримСтрой», и приобретением нового необходимого оборудования.

Далее проанализируем динамику структуры инвестиций ООО «СпецПримСтрой» за 20ХХХ-2015 гг., данные представлены в таблице 5.

Таблица 5

Анализ структуры инвестиций ООО «СпецПримСтрой» в 20ХХХ-2015 гг .

|

Вид инвестиций |

Стоимость, млн. руб. |

Удельный вес, % |

|

Реальные |

42,9 |

100,0 |

|

Финансовые |

— |

— |

|

Венчурные |

— |

— |

|

Итого |

42,9 |

100,0 |

Из таблицы 5, видно, что за последние 5 лет в ООО «СпецПримСтрой» осуществлялись только реальные инвестиции, которые были вложены в новое оборудование. Данное оборудование приобреталось, как взамен физически изношенных основных фондов, так и для производства новых видов строительных и земельных работ, размер которых составил 130,7 млн. руб. Каких либо других вложений в активы, в том числе финансовые и венчурные, не производилось.

Таким образом, подводя итог, можно сказать, что ООО «СпецПримСтрой» осуществляет только реальные инвестиции, которые вкладываются в приобретение оборудования для осуществления общестроительных работ. За анализируемы период (5 лет) объем инвестиций предприятия составил 42,9 млн. руб.

Глава 3. Обоснование экономической эффективности инвестиций в условиях ООО «СпецПримСтрой»

3.1. Особенности развития в Приморском крае строительного рынка

Строительный комплекс, в особенности жилищное строительство, во многом определяет решение важнейших задач в реализации основных положений Стратегии социально-экономического развития Приморском крае на период до 2025 года и является одним из приоритетов работы администрации Приморском крае в обеспечении достойной жизни Прималинцев и курильчан.

В составе отрасли строительства Приморском крае на 2015 год зарегистрировано более 500 лицензированных строительных, 40 проектных организаций и 120 предприятий промышленности строительных материалов с общей численностью работающих более 20 тысяч человек. Среднемесячная номинальная заработная плата в строительной отрасли составляет 50,8 тыс. рублей (ХХХ7,4% к 2014 г.).

Большинство строительных предприятий Приморском крае владеют самыми передовыми мировыми технологиями строительства. Они используют большой ассортимент современных строительных материалов, строительной техники, а также располагают высококвалифицированным персоналом.

В 2015 году предприятиями отрасли строительства Приморском крае произведены объемы работ на сумму 70,9 млрд. рублей (83,7% к уровню 2014 года).

Снижение объемов строительства в 2015 году по сравнению с 2014 годом произошло в связи с окончанием строительства ряда объектов на шельфе острова.

В 2015 году в Приморском крае введено в эксплуатацию 304,9 тыс. кв. м жилых домов (104,7% к уровню 2014 г.), в том числе 170,5 тыс. кв. м социального жилья, а именно:

- 141,6 тыс. кв. м — для переселения из аварийного жилищного фонда;

- 8,9 тыс. кв. м — через механизм ЖСК;

- 9 тыс. кв. м — по программе сейсмоустойчивости;

- 0,6 тыс. кв. м — служебное жилье;

- 10,4 тыс.

кв. м — прочее социальное жилье.

Индивидуальными застройщиками за счет собственных средств и кредитных ресурсов введено в эксплуатацию 103,2 тыс. кв. м жилья (33,8% от общего объема).

Коммерческого жилья введено 31,2 тыс. кв. м (10,2% от общего объема).

В целом по области в отчетном году построено 762 жилых здания (4409 квартир).

В 2015 году на территории Приморском крае осуществлялась реализация 15 государственных программ Российской Федерации (в том числе 9 федеральных целевых программ) с общим объемом финансирования за счет всех источников 12,2 млрд. рублей.

В состав государственной программы Российской Федерации «Социально-экономическое развитие Дальнего Востока и Байкальского региона» включены 2 приоритетные федеральные целевые программы:

1. «Экономическое и социальное развитие Дальнего Востока и Байкальского региона на период до 2018 года» с общим объемом финансирования 1,1 млрд. рублей. В рамках программы введено 19,7 км автомобильной дороги Южно- Прималинск — Оха.

2. «Социально-экономическое развитие Курильских островов (Прималинская область) на 2007-2015 годы» с общим объемом финансирования 4 млрд. рублей. В рамках программы в 2015 году введены объекты: аэропорт Итуруп (о. Итуруп); автомобильная дорога Курильск — Рейдово (13,8 км); Курильский портпункт о. Итуруп; больница с поликлиникой на о. Шикотан; системы топливообеспечения о. Парамушир; построены 2 лососевых рыбоводных завода на о. Итуруп.

В 2016 году на территории области предусматривается реализация 6 федеральных целевых программ. Приоритетными направлениями адресной инвестиционной программы Приморском крае на 2015-2017 годы по-прежнему остается развитие жилищного строительства, транспортной, энергетической, инженерной инфраструктуры и социальной сферы.

За счет средств адресной инвестиционной программы в 2016 году планируется строительство (реконструкция) 394 объектов, из них 64 — наиболее значимые объекты (завершение строительства которых плнируется в 2016 году) из них:

- 5 объектов топливно-энергетического комплекса (газоснабжение, нетрадиционная энергетика и др.);

- 19 объектов жилищно-коммунального хозяйства (модульная котельная для СК «Арена» в пгт.

Ноглики, реконструкция систем водоснабжения и водоотведения Курильских островов, реконструкция системы тепло- и водоснабжения г. Долинск и др.);

- 4 объекта сферы охраны окружающей среды (полигоны ТБО в г. Южно- Прималинске, Тымовск, 2 полигона в Углегорском районе);

- 36 объектов социальной сферы (детские сады, поликлиники, спортивные комплексы).

Для обеспечения дальнейшего развития строительного комплекса в Приморском крае, в настоящее время, решаются такие задачи как:

- развитие массового жилищного строительства для различных категорий граждан;

- создание условий для безопасной жизнедеятельности населения через реализацию мероприятий по сейсмоусилению объектов жизнеобеспечения;

- научно-исследовательская работа по эффективному планированию развития территорий Приморском крае для возможного строительства, и производства стройматериалов;

- реализация научно-технической политики;

- обеспечение качества и конкурентоспособности продукции;

- модернизация производств строительных материалов;

- создание эффективной системы сохранения, развития и использования кадрового потенциала;

- обеспечение экономического роста отрасли строительства;

- и многое другое.

Развитие строительного комплекса области является первоочередной задачей для правительства Приморском крае, так как рост объемов строительства находится в прямой зависимости от инвестиционной деятельности и одновременно выступает в регионе в качестве лимитирующего фактора реализации инвестиционных проектов.

Реализация областных целевых государственных программ в значительной степени поможет увеличить рост строительной отрасли Приморском крае, а также создать строительную индустрию новых стройматериалов путем содействия и помощи в развитии малых предприятий. Что в свою очередь предполагает привлечение прогрессивных технологий домостроения, включая быстровозводимые здания.

Таким образом, можно сделать вывод, что с учетом стратегических целей развития ООО «СпецПримСтрой» у организации имеются хорошие шансы увеличения доли строительного рынка. Очевидно, что этот процесс невозможен без инвестиций в развитие. Одним из таких направлений может быть приобретение высоко производительной техники для производства строительных работ, что позволит увеличить производительность труда, а значит и финансовые результаты ООО «СпецПримСтрой».

3.2. Оценка экономической эффективности инвестиций ООО «СпецПримСтрой» в приобретение новой строительной техники

В главе два было выявлено, что ООО «СпецПримСтрой» осуществляет реальные инвестиции в приобретение оборудования, а также, то, что предприятию необходимо снизить себестоимость строительных услуг.