Начиная с 90-х годов налоговое и бухгалтерское законодательство РФ постоянно изменяется. До сих пор продолжаются дискуссии вокруг поиска так называемой «золотой середины», при которой государство будет получать достаточно средств для выполнения своих основных функций, а налогоплательщик будет нести посильное ему налоговое бремя. Как показывает анализ нормотворческого процесса по реформированию налоговой системы и бухгалтерского учёта и отчётности, в России эти вопросы решаются реально, то есть, действительно, имеют место существенные изменения как по количеству взимаемых с налогоплательщиков налогов, так и по снижению налоговой нагрузки. Более того, некоторые хозяйствующие субъекты получили возможность как можно больше упростить систему бухгалтерского учёта и отчётности в связи с переходом на упрощённую систему налогообложения, которая является специальным налоговым режимом. Именно поэтому выбранная тема курсовой работы («Упрощённая форма отчётности») является актуальной. Необходимо установить, как функционирует упрощённая система налогообложения, и действительно ли при этом налоговый и бухгалтерский учёт и отчётность упрощены для предприятия.

На сегодняшний день наряду с обычной системой налогообложения, учета и отчетности существует упрощенная система, которая предусматривает замену уплаты части налогов единым налогом ( уплатой годовой стоимости патента для индивидуального предпринимателя), а также изменение порядка ведения бухгалтерского учета, составления и предоставления бухгалтерской и налоговой отчетности. Переход на упрощенную систему резко сокращает трудовые затраты на расчет налогов, снижает вероятность технической ошибки, упрощает расчет налогов.

Упрощенная форма ведения бухгалтерского учета применяется на небольших предприятиях с незначительным числом хозяйственных операций.

При упрощенной форме ведения бухгалтерского учета на основе первичных документов ведется Книга учета хозяйственных операций (табл. 6.12), в которой отражаются остатки по счетам на начало года. В течение года в книге регистрируются все хозяйственные операции, которые одновременно отражаются на счетах бухгалтерского учета.

В книге учета содержатся все используемые малым предприятием бухгалтерские счета, что позволяет вести учет хозяйственных операций на каждом из них.

Книга учета является комбинированным регистром и совмещает хронологическую и систематическую регистрацию операций. В конце отчетного периода подсчитывают дебетовые и кредитовые остатки по всем счетам, которые служат данными для составления баланса.

Учет расчетов с бюджетом по налогообложению

... темы дипломной работы. Заметный объем расчетных операций коммерческой фирмы приходится на ее взаимодействие с бюджетом по перечислению налогов, сборов и других платежей, обеспечивающих деятельность различных элементов финансовой системы государства. Вопросы, связанные с учетом расчетов с бюджетом в ...

Схема упрощенной формы бухгалтерского учета выглядит следующим образом:

Малым предприятиям с простым технологическим процессом производства продукции, выполнения работ, оказания услуг и имеющим незначительное количество хозяйственных операций (не более ста в месяц), рекомендуется применение упрощенной формы бухгалтерского учета, предусмотренной Типовыми рекомендациями по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденными Приказом Минфина Российской Федерации от 21 декабря 1998 года №64н.

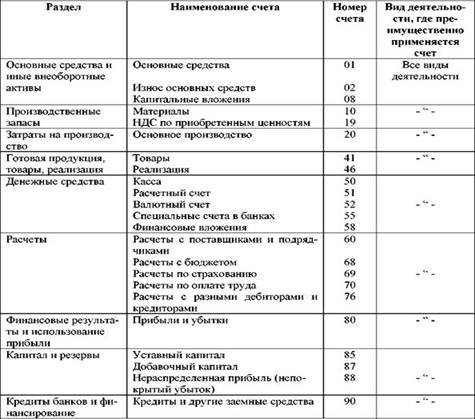

Для организации учета по упрощенной форме малое предприятие на основе типового Плана счетов составляет рабочий План счетов бухгалтерского учета хозяйственных операций, который позволит вести учет средств и их источников в регистрах бухгалтерского учета по основным счетам и тем самым обеспечивать контроль за наличием и сохранностью имущества, выполнению обязательств и достоверностью данных бухгалтерского учета.

Упрощенная форма бухгалтерского учета может вестись:

- по простой форме бухгалтерского учета (без использования регистров бухгалтерского учета имущества малого предприятия);

- по форме бухгалтерского учета с использованием регистров бухгалтерского учета имущества малого предприятия.

Простая форма бухгалтерского учета.

Малые предприятия, совершающие не более тридцати хозяйственных операций в месяц, не осуществляющие производства продукции и работ, связанного с большими затратами материальных ресурсов, могут вести учет всех операций путем их регистрации только в Книге учета фактов хозяйственной деятельности.

Помимо Книги малое предприятие должно вести ведомость учета заработной платы, в которой учитываются расчеты по оплате труда с работниками, по налогу на доходы физических лиц с бюджетом.

Книга является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников на определенную дату и составить бухгалтерскую отчетность.

Книга содержит все счета из рабочего плана счетов, утвержденного малым предприятием, и позволяет вести учет хозяйственных операций на каждом из них.

Вести книгу можно в виде ведомости, открывая ее на месяц, используя при необходимости вкладные листы для учета операций по счетам. Если Книга открывается для учета операций в течение всего года, она должна быть прошнурована и пронумерована. На последней странице следует записать количество содержащихся в ней страниц, заверить запись подписями руководителя малого предприятия и лица, ответственного за ведение бухгалтерского учета, а также оттиском печати малого предприятия.

Записи в книге начинаются с внесения сумм остатков на начало отчетного периода (начало деятельности предприятия) по каждому виду имущества, обязательств и иных средств, по которым такие остатки имеются.

Затем в графе «Содержание операций» записывается месяц и в хронологической последовательности на основании каждого первичного документа отражаются все хозяйственные операции этого месяца, при этом суммы по каждой операции, зарегистрированной в Книге по графе «Сумма», отражаются методом двойной записи одновременно по графам «Дебет» и «Кредит» счетов учета соответствующих видов имущества и источников их приобретения.

Учет кассы и кассовых операций

... платежными ведомостями без составления кассового ордера для каждого получателя. В таком случае, на основании платежной ведомости, формируется один расходный кассовый ордер на общую сумму выданных по ведомости денежных средств. Для организации бухгалтерского учета кассовых операций ...

По окончании месяца выявляется финансовый результат, отражаемый в книге отдельной строкой, подсчитываются итоговые суммы оборотов по дебету и по кредиту всех счетов учета средств и их источников. После подсчета итоговых дебетовых и кредитовых оборотов средств и их источников за месяц выводится сальдо по каждому их виду на 1-е число следующего месяца.

Схема документооборота при простой форме бухгалтерского учета выглядит следующим образом:

- Первичные учетные документы

- Ведомость заработной платы

- Книга учета фактов хозяйственной деятельности

- Кассовая книга

- Баланс и отчетность

Форма учета с использованием регистров бухгалтерского учета имущества малого предприятия.

Малое предприятие, осуществляющее производство продукции (работ, услуг), может применять для учета финансово — хозяйственных операций следующие регистры бухгалтерского учета:

- Ведомость учета основных средств, начисленных амортизационных отчислений (форма №В-1);

- Ведомость учета производственных запасов и товаров, а также НДС, уплаченного по ценностям (форма №В-2);

- Ведомость учета затрат на производство (форма №В-3);

- Ведомость учета денежных средств и фондов (форма №В-4);

- Ведомость учета расчетов и прочих операций – (форма №В-5);

- Ведомость учета реализации (форма №В-6 (оплата));

- Ведомость учета расчетов и прочих операций (форма №В-6 (отгрузка));

- Ведомость учета расчетов с поставщиками (форма №В-7);

- Ведомость учета оплаты труда (форма №В-8);

- Ведомость (шахматная) – (форма №В-9).

Каждая ведомость, как правило, применяется для учета операций по одному из используемых бухгалтерских счетов.

Сумма по любой операции записывается одновременно в двух ведомостях: в одной — по дебету счета с указанием номера кредитуемого счета (в графе «Корреспондирующий счет»), в другой — по кредиту корреспондирующего счета и аналогичной записью номера дебетуемого счета. Остатки средств в отдельных ведомостях должны сверяться с соответствующими данными первичных документов, на основании которых были произведены записи (кассовые отчеты, выписки банков и другие).

Обобщение месячных итогов, отраженных в ведомостях, производится в шахматной ведомости по форме №В-9, на основании которой составляется оборотная ведомость. Оборотная ведомость, в свою очередь, служит для составления бухгалтерского баланса малого предприятия.

Во всех применяемых ведомостях указывается месяц, в котором они заполняются, а в необходимых случаях — наименование синтетических счетов. В конце месяца после подсчета итога оборотов ведомости подписываются лицами, производившими записи.

Схема документооборота упрощенной формы учета:

Первичные учетные документы

Ведомости аналитического учета

Ведомости синтетического учета

Кассовая книга

Шахматная ведомость

Оборотная ведомость

Баланс и отчетность

- последовательность выполнения учетныхопераций

- сверка итогов.

Для предприятии учета по упрощенной форме бухгалтерского учета малое предприятие на основе типового Плана счетов бухгалтерского учета финансовохозяйственной деятельности предприятий составляет рабочий План счетов бухгалтерского учета хозяйственных операций.

Бухгалтерский и налоговый учёт при Упрощенной системе налогообложения ...

... бухгалтерского и налогового учёта при её применении Упрощенная система налогообложения (УСН) - это особый вид налогового режима, ориентированный на снижение налогового бремени в организациях малого бизнеса. Переход на УСН ... организации на УСН, имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме. Порядок ведения бухгалтерского учёта при УСН (2015-2016) // Налог-налог.ру ...

Малые предприятия могут использовать в качестве рекомендации следующий рабочий План счетов бухгалтерского учета.

Упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой.

Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 Налогового Кодекса), налога на имущество организаций и единого социального налога. Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Налогового Кодекса.

Кто может применять упрощенную систему налогообложения?

В соответствии с Федеральным законом от 29.12.1995 № 222-ФЗ «Об упрощенной системе учета и отчетности для субъектов малого предпринимательства» (далее — закон), субъекты малого предпринимательства имеют право на добровольной основе применять наряду с традиционной упрощенную систему бухгалтерского учета и налогообложения.

Субъектами упрощенной системы учета и отчетности (далее — упрощенной системы) могут быть индивидуальные предприниматели и организации независимо от организационно-правовой формы и формы собственности при условии, что они отвечают следующим требованиям, установленным законом:

- предельная численность работающих, в том числе в филиалах и подразделениях (включая работающих по договорам подряда и иным договорам гражданско-правового характера) составляет до 15 человек, независимо от вида деятельности (пункт 1 статьи 2 закона);

— совокупный размер валовой выручки в течение года, предшествующего кварталу, в котором произошла подача заявления на право применения упрощенной системы, не превышает 100 000-кратного минимального размера оплаты труда (пункт 3 статьи 2 закона).

При расчете норматива применяется размер минимальной оплаты труда, установленный в статье 5 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда», который с 1 января 2001 года составляет 100 руб. Для организаций и индивидуальных предпринимателей, занимающихся торговой и снабженческо-сбытовой деятельностью, в качестве показателя валовой выручки принимается годовой оборот (пункт 3 приказа Минфина России от 15.03.96 № 27 «О мероприятиях по реализации Федерального закона от 29 декабря 1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства»).

Организация учета доходов и расходов бюджетного учреждения (на ...

... бухгалтерский учет и анализ в области учета доходов и расходов в бюджетном учреждении. Информационную базу исследования составили нормативные правовые акты Российской Федерации по бухгалтерскому и налоговому учёту, гражданскому праву, учётной политике организаций и другие. В работе использовались ...

Упрощенная система (согласно пункту 2 статьи 2 Закона) не распространяется на организации:

- занятые производством подакцизной продукции,

- созданные на базе ликвидированных структурных подразделений действующих предприятий, а также

— кредитные организации, страховщиков, инвестиционные фонды, профессиональных участников рынка ценных бумаг, предприятия игорного и развлекательного бизнеса и хозяйствующих субъектов других категорий, для которых Министерством финансов Российской Федерации установлен особый порядок ведения бухгалтерского учета и отчетности.

Следует иметь в виду, что переход на упрощенную систему не допускается, если указанные виды деятельности являются лишь одним из направлений деятельности организации и формируют даже небольшую долю доходов. Все перечисленные ограничения касаются организаций в целом, филиалы и иные обособленные подразделения не могут выступать самостоятельными субъектами упрощенной системы.

Основные характеристики упрощенной системы налогообложения

Организации, соответствующие необходимым для применения упрощенной системы требованиям, имеют право перейти на упрощенный порядок оформления первичных документов, а также вести книгу учета доходов и расходов по упрощенной форме, без применения способа двойной записи, плана счетов и соблюдения иных требований, предусмотренных документами системы нормативного регулирования бухгалтерского учета, согласно пункту 4 статьи 1 закона. Во исполнение закона, Минфин России приказом от 22.02.96 № 18 «О форме Книги учета доходов и расходов и порядке отражения в ней хозяйственных операций субъектами малого предпринимательства, применяющими упрощенную систему налогообложения, учета и отчетности» утвердило формы книги учета доходов и расходов, а также порядок отражений в ней хозяйственных операций. При невыполнении требований, установленных законом, организации должны переходить на ведение учета по общим правилам.

Переход на ведение учета по упрощенной схеме является добровольным, и отказ от него не влечет за собой налоговых последствий. То есть, отказавшись от права вести учет по упрощенной схеме, организация не теряет права на применение упрощенной системы налогообложения.

Субъекты малого предпринимательства, имеющие право на применение упрощенной системы, могут перейти на уплату единого налога. Объектом обложения единым налогом по упрощенной системе является совокупный доход или валовая выручка, полученные за отчетный период. Объект обложения и ставки единого налога устанавливаются решением органа государственной власти субъекта Российской Федерации.

Налог уплачивается в форме приобретения патента, который представляет собой официальный документ, удостоверяющий право субъекта малого предпринимательства применять упрощенную систему, и одновременно авансовой формой уплаты единого налога.

Налоговый учет расходов и доходов

... налогообложения законодательством Российской Федерации предусмотрен разный подход к определению прибыли, который зависит от налоговой юрисдикции. Так, для российских организаций прибылью признается полученный доход, уменьшенный на величину произведенных расходов, ... национального дохода. Целью данной курсовой работы является изучение налогового учета расходов и доходов для определения налоговой базы ...

Налоговым периодом по единому налогу является календарный год. Суммы, внесенные в оплату патента, зачитываются при расчете налога исходя из данных о размере облагаемой базы за отчетный период. При этом сумма, подлежащая доплате, не корректируется на ставку рефинансирования Центрального Банка России.

Годовая стоимость патента для субъектов малого предпринимательства устанавливается с учетом ставок единого налога решением органа государственной власти субъекта Российской Федерации в зависимости от вида деятельности в порядке, предусмотренном приказом Минфина России от 15.03.96 № 27. Патент оплачивается отдельно по каждому осуществляемому виду деятельности. Соответственно, индивидуальные предприниматели и организации обязаны вести раздельный учет доходов и расходов по каждому осуществляемому на основе патента виду деятельности. Порядок ведения раздельного учета не регламентирован в нормативных документах и должен быть разработан налогоплательщиком самостоятельно.

Если объектом налогообложения признается совокупный доход, налоговая база определяется как разница между выручкой и расходами. Для целей налогообложения учитываются расходы, перечисленные в пункте 2 статьи 3 закона. Перечень указанных расходов является закрытым и не соответствует составу себестоимости для целей налогообложения прибыли: Положение о составе затрат…, утвержденное постановлением Правительства РФ от 05.08.92 № 552, предусматривает более широкий состав себестоимости. В частности, не включаются в состав расходов, принимаемых в уменьшение облагаемой базы по единому налогу, расходы на оплату труда, амортизационные отчисления по основным средствам и нематериальным активам.

У плательщиков единого налога возникают многочисленные вопросы по порядку определения расходов, подлежащих вычету, о чем свидетельствуют разъяснения официальных органов (например, см. письмо Минфина России от 14.05.2001 № 04-02-03/83, письмо Минфина России от 11.04.2001 № 04-02-05/2/44).

Определение налоговых обязательств исходя из показателя выручки также вызывает затруднения. Согласно пункту 3 статьи 3 закона, валовая выручка для целей расчета единого налога определяется как сумма выручки от реализации товаров (работ, услуг), продажной цены имущества, реализованного за отчетный период и внереализационных доходов, состав которых не уточнен. В состав доходов включаются денежные средства и иное имущество, полученное безвозмездно и в виде финансовой помощи (пункт 2 Порядка отражения в Книге учета доходов и расходов хозяйственных операций субъектами малого предпринимательства, применяющими упрощенную систему налогообложения, учета и отчетности, утвержденного приказом Минфина России от 22.02.96 № 18), а также средства, полученные от реализации простого векселя (см. письмо от 15.05.01 № 04-02-05/2/71).

Не вправе применять упрощенную систему налогообложения:

1) организации, имеющие филиалы и (или) представительства;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

Организация бухгалтерского учета на предприятиях малого бизнеса ...

... ВКР на тему « Организация бухгалтерского учета на предприятиях малого бизнеса» на примере ООО «Жемчужина» »; представить руководителю практики письменный отчет; вести дневник практики. Объект производственной и преддипломной практики. Объектом производственной и преддипломной практики является ООО Жемчужина, находящийся по адресу: ...

9) организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

11) организации, являющиеся участниками соглашений о разделе продукции;

12) утратил силу с 1 января 2004 г.;

13) организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 настоящего Кодекса;

14) организации, в которых доля участия других организаций составляет более 25 процентов. Данное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов, на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 года N 3085-I «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом;

15) организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек;

16) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей. В целях настоящего подпункта учитываются основные средства и нематериальные активы, которые подлежат амортизации и признаются амортизируемым имуществом в соответствии с главой 25 настоящего Кодекса;

17) бюджетные учреждения;

18) иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации.

Упрощенная система налогообложения — это такая система уплаты налогов, при которой обязанность по уплате четырех основных налогов заменяется уплатой одного налога, а все остальные, установленные для них обязанности (налоговые, страховые, бухгалтерские, статистические) выполняются в общем порядке. Объектом налогообложения при упрощённой системе налогообложения признаются: 1) доходы; 2) доходы, уменьшенные на величину расходов. Выбор объекта налогообложения осуществляется самим налогоплательщиком. Объект налогообложения не может меняться налогоплательщиком в течение всего срока применения упрощенной системы налогообложения. Налогоплательщики по упрощённой системе обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога, на основании книги учета доходов и расходов. Форма книги учета доходов и расходов и порядок отражения в ней хозяйственных операций организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, утверждаются Министерством финансов Российской Федерации. В работе на конкретном примере был рассмотрен порядок формирования и предоставления финансовой отчётности субъектом малого предпринимательства.

Организация бухгалтерского учета в бюджетных учреждениях. Назначение ...

... Инструкции по бухгалтерскому учету в бюджетных учреждениях содержатсяуказания по организации бухгалтерского учета в бюджетных организациях, приведены План счетов для них и указания по порядку учета на счетах. В приложениях к Инструкции приведеныкорреспонденции счетов по основным бухгалтерским ...

Бухгалтерский учёт и отчётность на предприятии осуществляется в соответствии с Типовыми рекомендациями по организации бухгалтерского учёта для субъектов малого предпринимательства, утверждёнными приказом Минфина РФ от 21.12.1998 г. № 64н (с учетом последних изменений в Плане счетов. Данный нормативный акт носит рекомендательный характер и в некоторых местах он противоречит действующему законодательству, но тем не менее, в данном документе есть некоторые полезные для организации бухгалтерского учёта моменты. Бухгалтерская отчётность, в том числе по упрощённой форме, формируется на основании данных синтетического и аналитического учёта. В этих целях на предприятии осуществляется сплошное документирование всех хозяйственных операций путём составления определённых носителей первичной учётной информации.

Ведя учёт по упрощённой форме, предприятие получает возможность экономить затраты на обеспечение ведения бухгалтерского учёта, который сводится лишь к обязательному ведению книги учёта доходов и расходов. Упрощённая форма отчётности приносит полезный результат не только для организаций, но и для контролирующих органов, так как упрощается контрольная функция.

3. Закон РФ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» от 29.12.95 г. №222-ФЗ;

4. Налоговый кодекс РФ. Справочная правовая система «Гарант»

5. Приказ Минфина РФ » О типовых рекомендациях по организации бухгалтерского учета для субъектов малого предпринимательства» от 21.12.98 г. № 64-н;

6. Приказ Минфина РФ от 22 февраля 1996 г. N 18 «О форме Книги учета доходов и расходов и порядке отражения в ней хозяйственных операций субъектами малого предпринимательства, применяющими упрощенную систему налогообложения, учета и отчетности»

7. Приказ Минфина РФ от 15 марта 1996 г. N 27 «О мероприятиях по реализации Федерального Закона от 29 декабря 1995 г. N 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства»

8. Захарьин, В.Р. УСН и ЕНВД новое в налогообложении: спорные вопросы применения.- 2-е изд. – М.: ОМЕГА – Л:20069. Мамруков, О.И. Налоги и налогообложение: учебное пособие. – 6-е изд. переработанное.- М.: ОМЕГА – Л:200710. Морозова, Т.В. Малые предприятия и индивидуальные предприниматели: практические рекомендации.- 3-е изд. – М.: ЮСТИЦИНФОРМ;200611. Оганесова, А.О. Малый бизнес: налоги и отчетность: универсальный справочник. — М .:200612. Полонский, Ю.Д. УСН: налоговый практикум. – М.: 200613. Семенихина, В.В.Оптовая и розничная торговля. Организация бухгалтерского и налогового учета.- М.: ОМЕГА – Л:2007

14. Закон РФ » О бухгалтерском учете» от 21.11.96 г. № 129-ФЗ;