УЧЕТ ТОВАРОВ

30

1.6. Учет тары 32

2. УЧЕТ ДОХОДОВ И РАСХОДОВ ОТ РЕАЛИЗАЦИИ 38

2.1. Отражение доходов от реализации в бухгалтерском учете 38

2.2. Отражение расходов, связанных с реализацией, в бухгалтерском учете 40

2.3. Отражение доходов и расходов по продажам в налоговом учете. 45

2.4. Начисление НДС по операциям, связанным с реализацией 48

3. ОПТОВАЯ РЕАЛИЗАЦИЯ 50

3.1. Учет реализации по договору поставки 50

3.2. Учет реализации по договору комиссии 56

4. РОЗНИЧНАЯ РЕАЛИЗАЦИЯ 65

4.1. Учет розничной реализации 65

4.3. Ведение раздельного учета в розничной торговле 78

4.4. Учет реализации товаров в кредит 84

5. УЧЕТ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ 89

5.1. Отражение операционных и внереализационных доходов и расходов в бухгалтерском учете 89

5.2. Отражение внереализационных доходов и расходов в налоговом учете 95

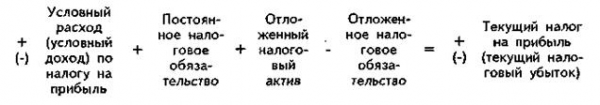

5.3. Учет расчетов по налогу на прибыль 98

5.4. Учет конечного финансового результата 105

5.5. Учет собственного капитала 108

Торговля — отрасль экономики, объектом которой является обмен товарами, покупка и продажа товаров, хранение товаров и их подготовка к продаже, а также обслуживание клиентов в процессе продажи и доставки товаров.

Торговля как вид экономической деятельности — это процесс продажи купленных или заказанных товаров конечному потребителю с целью последующей перепродажи без дальнейшей обработки.

Коммерческая деятельность относится к сфере обращения, поскольку в процессе ее осуществления не происходит изменения форм и потребительских свойств товаров.

Основным документом, устанавливающим единые правовые и методологические основы организации и ведения бухгалтерского учета в Российской Федерации, является Федеральным законом от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Основными задачами бухгалтерского учета являются:

- формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности — руководителям, учредителям, участникам и собственникам имущества организации, а также внешним — инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

- обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

- предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

В книге рассматриваются теоретические и практические вопросы отражения в бухгалтерском учете операций, связанных с приемом, хранением и продажей товаров.

ДОХОДЫ, РАСХОДЫ И ПРИБЫЛЬ КОММЕРЧЕСКОГО БАНКА.

... «Банк ВТБ». При написании курсовой работы были использованы различные источники информации: учебно-методическая литература и Интернет ресурсы. ГЛАВА 1. ДОХОДЫ, РАСХОДЫ И ПРИБЫЛЬ КОММЕРЧЕСКОГО БАНКА. 1.1. Структура доходов коммерческого банка Доходы коммерческого банка состоят из доходов, которые получает банк ...

Порядок учета излагается в соответствии с Планом счетов бухгалтерского учета финансово — хозяйственной деятельности организаций, утвержденного приказом Министерства финансов РФ от 31.10.2000 № 94н с последующими изменениями и другими нормативными документами.

По всем операциям, связанным с приемом, хранением и продажей товаров, разъясняется методика учета, приводится корреспонденция счетов. Приведены конкретные числовые примеры для наиболее сложных вопросов бухгалтерского учета.

В книге рассматриваются также вопросы, связанные с налоговым учетом в торговой организации в соответствии с главой 25 «Налог на прибыль» Налогового кодекса РФ.

Книга будет полезна практикам бухгалтерской профессии, а также руководителям организаций, руководителям, студентам и всем, кто изучает бухгалтерский учет.

1.1. Документальное оформление поступления товаров

Движение товаров от поставщика к потребителю оформляется товаросопроводительными документами, предусмотренными условиями договора поставки товаров и правилами перевозки товаров: накладная, накладная и другие. Товарная накладная (форма № ТОРГ-12, утвержденная постановлением Госкомстата России от 25.12.98 № 132) в торговой организации может выступать как приходным, так и расходным товарным документом. Накладная оформляется материально ответственным лицом при оформлении выпуска товаров со склада, а также при приемке товаров на склад.

В накладной указывается номер и дата составления, наименование поставщика и покупателя, наименование и краткое описание товара, его количество и цена, общая сумма поставки (с учетом налога на добавленную стоимость).

Накладная составляется в двух и более экземплярах, подписывается материально ответственными лицами, доставившими и принимающими товары, и заверяется круглыми печатями поставщиков и получателей. Копия накладной передается принимающей организации, что является основанием для учета этих значений, остальное остается в организации, доставившей товарно-материальные запасы, и служит основанием для их удаления.

Товарно-транспортная накладная (форма № 1-Т, утвержденная постановлением Госкомстата России от 28.11.97 № 78) выписывается при доставке товаров автомобильным транспортом. Накладная состоит из двух разделов: товарный и транспортный. В зависимости от характеристик товара к накладной могут быть приложены другие сопроводительные документы.

Раздел товаров определяет отношения между отправителями и получателями и служит основой для очистки позиций запасов от отправителей и их разноски от получателей.

Раздел «Транспорт» определяет взаимоотношения заказчиков транспортных средств с организациями — владельцами транспортных средств, осуществившими перевозку грузов, и служит для регистрации транспортных работ и расчетов за оказанные услуги по транспортировке товаров.

Учет и анализ движения товаров в организациях торговли

... организации. Все затраты в торговой деятельности делятся на две составляющие: стоимость приобретаемых товаров и издержи обращения, обусловленные приобретением и продажи закупленных товаров. Предметом работы является учет и анализ движения товаров ... 1990 г. "О порядке и сроках приемки импортных товаров по количеству и качеству, составления и направления рекламационных актов"; Инструкция Госарбитража ...

Если материально ответственное лицо организации — покупателя получает товары вне своего склада, то необходимым документом является доверенность (формы М-2 или М-2а, утвержденные постановлением Госкомстата России от 30.10.97 № 71а), которая подтверждает право материально ответственного лица на получение товара. Порядок оформления доверенностей и получения по ним товаров определяется Инструкцией о порядке выдачи доверенностей на получение товарно-материальных ценностей и отпуска их по доверенности, утвержденной Минфином СССР от 14.01.67 № 17.

Порядок и сроки приемки товара покупателем по количеству, качеству, комплектности и документации определяются Гражданским кодексом Российской Федерации и условиями договора поставки.

В случаях, когда это предусмотрено договором поставки, может применяться порядок приемки товаров по количеству и качеству, установленный Инструкцией о порядке приемки продукции производственно — технического назначения и товаров народного потребления по количеству, утвержденной Постановлением Госарбитража СССР от 15.06.65 № П-6, и Инструкцией о порядке приемки продукции производственно — технического назначения и товаров народного потребления по качеству, утвержденной Постановлением Госарбитража СССР от 25.04.66 № П-7.

Если товар находится в неповрежденной таре, приемка может быть произведена на основании количества штук, веса брутто или количества единиц товара, а также маркировки на контейнере. Если фактическое наличие товара в контейнере не проверяется, это необходимо указать в сопроводительном документе.

В случае нарушения правил и сроков приема коммерческие организации лишаются возможности подавать претензии поставщикам или транспортным организациям в случае недостачи или снижения качества товара.

В случае несоответствия фактического наличия товаров или отклонения по качеству, установленному в договоре, или данным, указанным в сопроводительных документах, составляется акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (форма № ТОРГ-2, утвержденная постановлением Госкомстата России от 25.12.98 № 132), который является основанием для предъявления претензий поставщику. Акт составляет комиссия, в которую должны входить материально ответственные лица коммерческой организации и представитель поставщика. возможно оформление акта в одностороннем порядке с согласия поставщика или его отсутствия. В сопроводительных документах делается отметка о составлении акта.

Возврат товара поставщику в случае дефекта в процессе продажи товара, в случае несоответствия товара согласованному стандарту или образцу по качеству, некомплектности товара осуществляется выставив счет-фактуру. Условия возврата товара поставщику должны быть прописаны в договоре поставки.

Условия приема импортных товаров по количеству и качеству устанавливаются в договорах с иностранными поставщиками. Если порядок и сроки приемки товаров не были оговорены в контракте, то необходимо руководствоваться Инструкцией о порядке и сроках приемки импортных товаров по количеству и качеству, составления и направления рекламационных актов, утвержденной Госарбитражем СССР 15.10.90.

Учет первичных документов по приходу товаров материально ответственным лицам рекомендуется вести в Журнале поступления товаров, который должен содержать название приходного документа, его дату и номер, дату регистрации документа, сведения о поступивших товарах.

Оформленные документы на приемку товаров являются основанием для расчетов с поставщиками, и их данные не могут быть пересмотрены после приемки товаров в организации (за исключением потерь товаров от естественной убыли и боя при транспортировке).

Поступающие товары принимаются в день окончания их приема по фактическому количеству и сумме. Первичные учетные документы по движению товаров на складах организации должны быть сданы в установленные сроки в бухгалтерскую службу, которая проверяет первичные учетные документы с точки зрения правильности их оформления и законности совершенных операций.

При совершении операций по реализации товаров поставщик составляет счета-фактуры по налогу на добавленную стоимость (статья 169 НК РФ).

Порядок составления счетов-фактур определяется Правилами ведения журналов учета полученных и выставленных счетов — фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными Постановлением Правительства РФ от 02.12.2000 № 914 с последующими изменениями.

Счета-фактуры составляются при совершении операций по реализации товаров (работ, услуг) как облагаемых НДС, так и не облагаемых. При отгрузке товаров, не облагаемых налогом на добавленную стоимость, в счете-фактуре сумма налога не указывается и делается надпись «Без налога (НДС)».

У покупателя счета-фактуры заносятся в книгу покупок и служат основанием для принятия сумм налогов, представленных для удержания или возврата из бюджета.

1.2. Учет поступления товаров

Основными документами ,по учету товаров, являющихся частью материально-производственных запасов, являются:

- Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное приказом Министерства финансов РФ от 09.06.2001 № 44н;

- Методические указания по бухгалтерскому учету материально-производственных запасов, утвержденные приказом Министерства финансов РФ от 28.12.2001 № 119н.

Товары принимаются к бухгалтерскому учету по фактической стоимости.

Фактической себестоимостью товаров, приобретенных за плату, признается сумма фактических затрат организации на их приобретение за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством).

Фактическая себестоимость товаров, приобретенных за плату, включает:

- установленную договором стоимость товаров;

- расходы по заготовке и доставке приобретаемых товаров, производимые до момента их передачи в продажу и не включенные в цену товара по договору с поставщиками;

- таможенные пошлины;

- невозмещаемые налоги, уплачиваемые в связи с их приобретением;

- суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением товаров, вознаграждения, уплачиваемые посреднической организации, через которую приобретены товары;

- расходы по предпродажной подготовке.

К расходам по заготовке и доставке относятся:

- расходы по погрузке товаров в транспортные средства и их транспортировке, подлежащие оплате транспортной организации или поставщику сверх установленной договором стоимости товаров;

- расходы по содержанию заготовительно-складского аппарата организации, в частности, расходы на оплату труда (включая социальные взносы) работников, непосредственно занятых заготовкой (закупкой) товаров и их доставкой в организацию;

- плата за хранение товаров в местах приобретения, на железнодорожных станциях, портах, пристанях;

- расходы по страхованию, если таковые были понесены при приобретении товаров, например, страхование груза во время перевозки от поставщика к покупателю;

- проценты по привлеченным для приобретения товаров кредитам и займам, если эти проценты начислены до принятия этих товаров к бухгалтерскому учету;

- расходы по командировкам, непосредственно связанным с заготовлением (закупкой) товаров и доставкой (сопровождением) их в организацию;

- стоимость потерь товаров в пути (недостача, порча) в пределах норм естественной убыли.

Затраты на закупку и доставку товаров на центральные склады организации, понесенные до передачи этих товаров на продажу, могут быть включены в фактическую стоимость товаров или связаны со стоимостью продажи. Применение любого из вариантов определяется учетной политикой организации.

Порядок транспортировки товаров от продавца до покупателя определяется условиями договора купли-продажи (поставки).

Расходы по доставке товара от поставщика до склада покупателя в соответствии с условиями контракта могут нести поставщик или покупатель, либо транспортные расходы могут быть разделены между ними.

Различные варианты учета у покупателя расходов на транспортировку товаров приведены в таблице 1.

Таблица 1.

Варианты учета транспортных расходов по доставке товаров от поставщика до покупателя

| Доставка | Плательщик транспортных расходов | Порядок учета расходов у покупателя |

| Транспортом поставщика или сторонней рганизации | Поставщик (покупатель отдельно поставщику не компенсирует) | Включены поставщиком в стоимость товаров, установленную договором, и отдельно покупателем не учитываются |

| Покупатель (оплачивает сторонней организации либо компенсирует поставщику отдельно от стоимости товаров) | Включаются в фактическую стоимость товаров либо учитываются в составе расходов на продажу по статье «Транспортные расходы» (в соответствии с учетной политикой покупателя) | |

| Транспортом покупателя | Покупатель | Учитываются в составе расходов на продажу по статьям «Амортизация ОС», «Расходы на оплату труда» и др. |

Если фрахтовые расходы включены в контрактную цену товаров, то они не могут быть учтены как часть продажных расходов, даже если они выделены отдельной строкой в счете-фактуре или других первичных документах.

В отдельных случаях, предусмотренных законодательством, в фактическую себестоимость товаров включаются суммы налога на добавленную стоимость, предъявленные покупателю при приобретении этих товаров (статья 170 НК РФ).

Фактическая стоимость товаров, полученных организацией по договору дарения или бесплатно, определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету.

Фактическая себестоимость товаров, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством.

Фактической себестоимостью товаров, полученных по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией. Стоимость активов, переданных или подлежащих передаче от предприятия, определяется на основе цены, по которой в сопоставимых обстоятельствах предприятие обычно определяет стоимость аналогичных активов.

Транспортные и другие расходы, связанные с обменом, добавляются к стоимости полученных товаров напрямую или предварительно зачисляются на расходы по транспортировке и закупке, если иное не предусмотрено законом.

Если договор обмена предусматривает обмен неравных товаров, разница между ними в денежной форме признается субъектом, реализовавшим товары большей стоимости, по дебету расчетного счета. Возникшая задолженность погашается в порядке, предусмотренном договором.

Оценка товаров, стоимость которых определяется в иностранной валюте на момент покупки, осуществляется в рублях путем пересчета суммы в иностранную валюту по курсу ЦБ РФ, действующему на дату приемки товара к бухгалтерскому учету.

Товары отражаются в учете на счете 41 «Товары».

Формирование фактической себестоимости и оприходование товаров на счете 41 «Товары» по фактической стоимости может отражаться:

- путем непосредственного (прямого) включения расходов в фактическую себестоимость товаров (присоединение к договорной цене товаров);

- путем отнесения покупной стоимости товаров и расходов, включаемых в их фактическую себестоимость, на отдельный счет 15 «Заготовление и приобретение материальных ценностей» (или отдельный субсчет счета 41).

Конкретный вариант учета затрат, включаемых в фактическую стоимость товаров, устанавливается организацией самостоятельно и отражается в учетной политике.

Иногда возникает необходимость учета товаров по учетным (плановым) ценам: в случае, когда необходимо оформлять поступление и отпуск этих товаров в течение всего периода, а рассчитать их фактическую себестоимость станет возможным лишь по окончании этого периода (месяца), а также в случае неотфактурованных поставок.

Поставки считаются не фактурированными при отсутствии товаросопроводительных или расчетных документов на товары, полученные организацией. При поставках без фактуры товары принимаются и учитываются по принятым в организации учетным ценам, после получения расчетных документов их учетная цена корректируется и одновременно уточняются расчеты с поставщиком.

При учете товаров по учетным ценам разница между стоимостью по этим ценам и фактической себестоимостью приобретения (заготовления) отражается на счете 16 «Отклонение в стоимости материальных ценностей». Накопленные на этом счете суммы списываются (сторнируются — при отрицательной разнице) в дебет счета 44 «Расходы на продажу» пропорционально стоимости отпущенных товаров по учетным ценам.

Организации розничной торговли могут отражать в учете товары на счете 41 «Товары» как по покупной стоимости, так и по продажной (розничной) стоимости. Для организаций розничной торговли способ учета товаров является элементом учетной политики.

Учет товаров по продажным ценам, как правило, применяется в том случае, если организация розничной торговли имеет большой ассортимент товаров и не имеет возможности вести количественный учет реализованных товаров по каждому наименованию с конкретными покупными ценами.

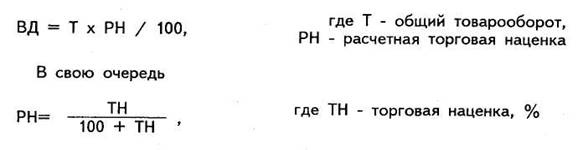

При учете продажной стоимости разница между покупной стоимостью товара и продажной стоимостью отражается в бухгалтерском учете счета 42 «Торговая наценка».

Товары, не принадлежащие организации на праве собственности, а принятые на ответственное хранение или для реализации по договору комиссии, отражаются на забалансовых счетах 002 «Товарно-материальные ценности, принятые на ответственное хранение» и 004 «Товары, принятые на комиссию» в оценке, предусмотренной в договоре, или в оценке, согласованной с их собственником. Если на товары не указана цена, указанная в контракте, или цена, согласованная с собственником, они могут быть учтены по условной оценке.

Для целей налогообложения фактическая стоимость товара — это покупная цена товара — суммы, уплаченные поставщику. Все остальные расходы, в том числе и расходы на доставку товаров от продавца до склада, если такая доставка не включается в цену приобретения товаров по условиям договора, складские расходы и иные расходы, связанные с приобретением товаров, включаются у покупателя в состав издержек обращения (статья 320 НК РФ).

НДС на полученные товары учитывается на счете 19 «НДС на приобретенные ценности», субсчете 19-3 «НДС на приобретенные товары».

Основанием для отражения на счете 19 сумм НДС, относящихся к полученным от поставщиков товарам, является выделение данных сумм в первичных учетных документах (счетах-фактурах, накладных и т.д.).

Если сумма НДС не распределена в первичном бухгалтерском документе, ее автономный расчет путем расчета и отражения на счете 19 не производится, даже если организация указывает самостоятельно рассчитанную и распределенную сумму НДС в расчетном документе.

Сумма НДС по авансовому платежу 19 не отражается, если товар получен бесплатно, даже если эти суммы выделены плательщиком отдельной строкой в первичных документах.

Суммы налога, предъявленные покупателю и уплаченные им при приобретении товаров, подлежат вычету при наличии счета-фактуры поставщика после оприходования товаров независимо от принятой покупателем в целях налогообложения учетной политики (статья 171 НК РФ).

При отнесении указанных сумм налога на возмещение из бюджета эти суммы списываются с кредита счета 19 «Налог на добавленную стоимость приобретенных ценностей» по дебету счета 68 «Налоговые и налоговые расчеты», субсчет «Расчет стоимости». «налог на добавленную стоимость».

Некоторые категории хозяйствующих субъектов (плательщики единого налога на вмененный доход, организации и предприниматели, получающие выручку менее 1 млн. рублей за 3 месяца (в соответствии со статьей 145 НК РФ) и другие) не являются плательщиками НДС. При покупке товаров у них покупатель не вправе самостоятельно распределять суммы НДС расчетом и учитывать их.

В целях подтверждения права на налоговые вычеты по товарам, приобретенным за наличный расчет, налогоплательщик кроме кассового чека с выделенной в нем отдельной строкой суммой налога должен иметь счет — фактуру на эти товары, оформленный в установленном порядке.

Учет недостач при приемке товаров, поступивших от поставщиков

Уменьшение массы или объема товаров, происходящее в результате изменения их физико-химических свойств, называется естественной убылью, которая включает: усадку, усадку, разбрызгивание, просыпание. На такие убытки устанавливаются правила естественной убыли активов, которые утверждаются в порядке, установленном Правительством Российской Федерации.

При отсутствии утвержденных стандартов убыток считается превышением нормативов.

Любые потери при транспортировке товара от поставщика к покупателю и допустимая погрешность веса должны быть указаны в договоре поставки.

Сумма недостачи в пределах норм естественной убыли (или в пределах, определенных договором поставки) отражается при оприходовании товаров по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». При этом эта сумма списывается с кредита счета 94 и относится к затратам на транспортировку и закупки или к счетам разницы в стоимости запасов.

Если поврежденные товары могут быть использованы в организации или проданы по заниженной цене, они учитываются по возможным продажным ценам, что отражается по дебету со счета 41 «Товары» к счету 94 «Дефицит и убытки от порчи ценностей». Одновременно на эту сумму уменьшается сумма потерь от порчи.

Недостачи и порча товаров сверх норм естественной убыли учитываются по фактической себестоимости, в которую включаются:

- стоимость недостающих и испорченных товаров, включая налог на добавленную стоимость, акцизы по подакцизным товарам;

- сумма транспортно-заготовительных расходов, подлежащая оплате покупателем, в доле, относящейся к недостающим и испорченным товарам (включая налог на добавленную стоимость).

Доля транспортно-заготовительных расходов, относящейся к недостающим и испорченным товарам, определяется путем умножения стоимости недостающих и испорченных товаров на процентное отношение транспортных расходов, сложившееся на момент списания, к общей стоимости товаров (по продажным ценам поставщика) по данной поставке.

Предъявленные поставщику или транспортной организации претензии по недостаче и порче товаров (сверх норм естественной убыли или сверх определенных в договоре) отражаются по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-2 «Расчеты по претензиям», в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками».

Аналогичным образом, претензии к поставщикам в отношении чрезмерных сумм платежей, произведенных из-за несоответствия между ценами, указанными в документах по сделке, и ценами, предусмотренными в контракте, в результате ошибок расчета, допущенных в документах по сделке поставщика, и по другим аналогичным причинам являются учтено.

Если к моменту обнаружения недостачи, порчи, завышения цен, других ошибок в расчетных документах поставщика, расчеты не были произведены, то оплата производится за вычетом стоимости недостающих и испорченных по вине поставщика товаров, других завышений сумм расчетного документа. В этом случае невыплаченные суммы не отражаются на счете урегулирования убытков.

При отсутствии оснований для предъявления претензии или иска, а также в случаях, когда иск покупателя к поставщику или транспортной организации судом не удовлетворен, суммы недостач и потерь от порчи списываются покупателем с кредита счета 76-2 на счет 94 «Недостачи и потери от порчи ценностей» и далее, в качестве внереализационных расходов, на счет 91 «Прочие доходы и расходы».

Убытки активов в результате стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций аннулируются путем зачисления счета 94 «Недостатки и убытки за повреждение ценностей» по дебету счета 99 «Прибыли и убытки» в качестве чрезвычайных расходов.

Корреспонденция счетов по учету поступления товаров

| № | Операция | Первичные документы | Дебет | Кредит |

| Учет товаров ведется по фактической себестоимости |

| 1. | Учет поступления товаров: | ||

| -фактическая себестоимость товаров (без НДС) | накладная | 41 | 60 |

| -НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

| 2. | Учет поступления товаров с использованием счета 15: | ||

| -покупная стоимость товаров (без НДС) | накладная | 15 | 60 |

| -НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

| -транспортно-заготовительные расходы (без НДС) | счет, акт и др. | 15 | 60 |

| -НДС по транспортно-заготовительным расходам | счет-фактура | 19-3 | 60 |

| -оприходованы товары по фактической стоимости | накладная | 41 | 15 |

| 3. | Получены товары безвозмездно: | ||

| -поступили товары, отражается рыночная стоимость | акт, накладная | 41 | 98-2 |

| — при реализации стоимость товаров, ранее учтенная как доходы будущих периодов, относится на прочие доходы | накладная, расчет | 98-2 | 91-1 |

| 4. | Получены товары, приобретенные через подотчетное лицо: | ||

| -отражаются расходы подотчетного лица | авансовый отчет | 60 | 71 |

| -стоимость товаров (без НДС ) | накладная | 41 | 60 |

| НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

Учет товаров ведется по учетным ценам

| 5. | Оприходованы товары по учетным ценам | расчет, приходный ордер | 41 | 15 |

| 6. | Формируется фактическая себестоимость товаров: | |||

| -покупная стоимость товаров (без НДС) | накладная | 15 | 60 | |

| -НДС по поступившим товарам | счет-фактура | 19-3 | 60 | |

| -транспортно-заготовительные расходы (без НДС) | накладная, акт и др. | 15 | 60 | |

| -НДС по транспортно-заготовительным расходам | счет-фактура | 19-3 | 60 | |

| -отражаются отклонения учетных цен от фактической себестоимости: | ||||

| экономия (превышение стоимости по учетным ценам над фактической себестоимостью) | расчет | 15 | 16 | |

| перерасход (превышение фактической себестоимости над стоимостью по учетным ценам) | расчет | 16 | 15 | |

| 7. | Списываются суммы, накопленные на счете 16: | |||

| -перерасход | расчет | 44 | 16 | |

| -экономия (сторно) | расчет | 44 | 16 |

| Учет товаров по продажным ценам в розничной торговле |

| 8. | Поступили товары от поставщика: | ||

| -покупная стоимость (без НДС) | накладная | 41-2 | 60 |

| -НДС по поступившим товарам | счет-фактура | 19-3 | 60 |

| 9. | Формируется продажная стоимость товаров: | ||

| -начислена торговая наценка | |||

| -НДС по стоимости товаров с учетом торговой наценки | расчет | 41-2 | 42 |

| Учет потерь при приемке товаров от поставщика |

| 10. | Выявлены потери: | |||

| -в пределах, предусмотренных договором | акт | 94 | 60 | |

| -свыше этих пределов, предъявлены претензии поставщику | акт | 76-2 | 60 | |

| 11. | Списание потерь в пределах, предусмотренных договором (корректируется себестоимость поступивших товаров) | расчет, акт | 41 | 94 |

| 12. | Поступление от поставщика денежных средств в счет погашения претензий | Выписка банка | 51 | 76-2 |

| 13. | Списание потерь при решении арбитражного суда — отказе во взыскании с поставщика: | |||

| -снятие претензий к поставщику | постановление суда | 94 | 76-2 | |

| -отнесение сумм потерь на прочие расходы | постановле-ние суда | 91-2 | 94 | |

| 14. | Списание потерь, возникших в результате стихийных бедствий | |||

| -отражение потерь | расчет | 94 | 60 | |

| -отнесение на чрезвычайные расходы | акт | 99 | 94 |

Пример 1.

Организация отражает в учете следующие операции:

- а) оплачено поставщику за товары А 2360-00 руб. (включая НДС 18%), за товары В 1180-00 руб. (включая НДС 18%);

- б) оплаченные товары поступили на склад, товары В требуют расфасовки;

- в) оплачены услуги транспортной организации по доставке товаров 708-00 руб. (включая НДС 18%);

- г) оприходованы товары А, не требующие расфасовки;

- д) расфасованы и оприходованы товары В, при расфасовке израсходованы материалы стоимостью 150-00 руб.

В соответствии с учетной политикой:

- затраты по заготовке и доставке товаров до центральных складов (баз) включаются в фактическую себестоимость товаров;

- учет приобретения товаров ведется с использованием счета 15 «Заготовление и приобретение материальных ценностей»;

- транспортные расходы распределяются между отдельными наименованиями товаров пропорционально их стоимости.

Транспортные расходы, относящиеся к товарам А: 708-00 х 2000-00 / 3000-00 = 472-00 руб. (в том числе НДС — 72-00 руб.).

Транспортные расходы , относящиеся к товарам В: 708-00 х 1000-00 / 3000-00 = 236-00 руб., (в том числе НДС — 36-00 руб.).

| Операция | Сумма | Дебет | Кредит | |

| а | Оплачено поставщику | 3540-00 | 60 | 51 |

| б | Поступили оплаченные товары: | |||

| -товары А | 2000-00 | 15 | 60 | |

| -товары В | 1000-00 | 15 | 60 | |

| НДС по поступившим товарам А и В | 540-00 | 19-3 | 60 | |

| в | Оплачены транспортные услуги | 708-00 | 60 | 51 |

| г | По товарам А, не требующим расфасовки: | |||

| Включены расходы по транспортным услугам в себестоимость товаров | 400-00 | 15 | 60 | |

| НДС по транспортным услугам, относящимся к товарам А | 72-00 | 19-3 | 60 | |

| Оприходованы товары по фактической себестоимости | 2400-00 | 41 | 15 | |

| НДС по транспортным услугам, относящимся к товарам А, списан на расчеты с бюджетом | 72-00 | 68/НДС | 19-3 | |

| НДС по стоимости товаров А списан на расчеты с бюджетом | 360-00 | 68/НДС | 19-3 | |

| д | По товарам В, требующим расфасовки: | |||

| Отражается стоимость материалов, израсходованных при расфасовке | 150-00 | 15 | 10 | |

| Включены расходы по транспортным услугам в себестоимость товаров | 200-00 | 15 | 60 | |

| НДС по транспортным услугам, относящимся к товарам В | 36-00 | 19-3 | 60 | |

| Оприходованы товары по фактической себестоимости | 1350-00 | 41 | 15 |

| НДС по транспортным услугам, относящимся к товарам В, списан на расчеты с бюджетом | 36-00 | 68/НДС | 19-3 |

| НДС по стоимости товаров В списан на расчеты с бюджетом | 180-00 | 68/НДС | 19-3 |

Пример 2.

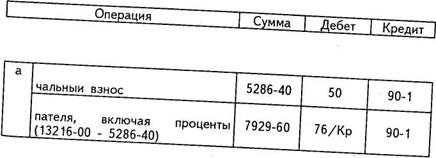

В розничной организации товары учитываются по продажным ценам.

а) оплачены и получены товары на сумму 4720-00 руб. (включая НДС 18%);

- б) сформирована продажная цена товаров. Торговая наценка составляет 50%.

Стоимость поступивших товаров без НДС — 4000-00 руб., НДС 720-00 руб.

Торговая наценка = 4000-00 х 50% = 2000-00 руб.

НДС, включаемый в продажную стоимость товаров = (4000-00 + 2000-00) 18% = 1080-00 руб.

Стоимость товаров по продажным ценам = 4000-00 + 2000-00 +1080-00 = 7080-00 руб.

| Операция | Сумма | Дебет | Кредит | |

| а | Оплачены товары (с учетом НДС) | 4720-00 | 60 | 51 |

| Получены товары | 4000-00 | 41-2 | 60 | |

| НДС по полученным товарам | 720-00 | 19-3 | 60 | |

| НДС списан на расчеты с бюджетом | 720-00 | 68/НДС | 19-3 | |

| б | Начисляется торговая наценка 50% | 2000-00 | 41-2 | 42 |

| Включается НДС в продажную стоимость | 1080-00 | 41-2 | 42 |

Пример 3.

В соответствии с договором поставки покупатель осуществляет предоплату за партию товара 100 ед. — 11800-00 руб. (включая НДС 18%).

Условиями договора поставки предусмотрено, что доставка товара осуществляется транспортом поставщика, при этом потеря товара при транспортировке не может превышать 1% от стоимости товара.

Поставщик доставил товары покупателю, при приемке по количеству и качеству на складе покупателя обнаружены товарные потери — порча 5 ед. товара. На сумму товарных потерь свыше предусмотренной договором величины выставлена претензия поставщику.

Выставленная претензия поставщиком признана, погашается путем перечисления денежных средств на счет покупателя. У поставщика товарные потери, по которым была предъявлена претензия, взыскиваются с виновных лиц. Стоимость товаров 50-00 руб. за ед.

Учет у покупателя

| Операция | Сумма | Дебет | Кредит | |

| а | Оплачено поставщику | 11800-00 | 60/Ав | 51 |

| б | Оприходованы товары, принятые по количеству и качеству (95 ед.) | 9500-00 | 41 | 60 |

| НДС по поступившим товарам (95 ед.) | 1710-00 | 19-3 | 60 | |

| Отражены товарные потери в пределах предусмотренных договором величин: | ||||

| -стоимость испорченных товаров (11800-00 х 1%) | 118-00 | 94 | 60 | |

| -уточнение стоимости приобретенных товаров на величину потерь, предусмотренную договором | 100-00 | 41 | 94 | |

| -уточнение НДС по приобретенным товарам на сумму НДС по товарным потерям в пределах суммы, предусмотренной договором | 18-00 | 19-3 | 94 | |

| Отражена претензия поставщику по товарным потерям сверх предусмотренных договором величин (4 ед.) | 472-00 | 76-2 | 60 | |

| Зачет по авансу | 11800-00 | 60 | 60/Ав | |

| НДС списан на расчеты с бюджетом (1710-00 + 18-00) | 1728-00 | 68/НДС | 19-3 | |

| в | Поступили денежные средства в счет погашения претензий | 472-00 | 51 | 76-2 |

| а | Получена оплата | 11800-00 | 51 | 62/Ав |

| б | Отгружены товары | 11800-00 | 62 | 90-1 |

| Начислен НДС по отгруженным товарам | 1800-00 | 90-3 | 68/НДС | |

| Списывается себестоимость товаров | 5000-00 | 90-2 | 41 | |

| Зачет по авансу | 11800-00 | 62/Ав | 62 | |

| в | Учет претензии покупателя по выявленным товарным потерям сверх предусмотренных договором величин | 472-00 | 62 | 76-2 |

| Перечисление денежных средств покупателю в счет погашения претензии | 472-00 | 76-2 | 51 | |

| Корректировка продаж по товарным потерям (испорченным товарам) сверх предусмотренных договором величин: | ||||

| -выручка (сторно) | 472-00 | 62 | 90-1 | |

| -НДС, относящийся к испорченным товарам (сторно) | 72-00 | 90-3 | 68/НДС | |

| -себестоимость испорченных товаров (сторно) | 200-00 | 90-2 | 41 | |

| г | Отражена стоимость испорченных товаров | 200-00 | 94 | 41 |

| Восстановлен НДС по испорченным товарам | 36-00 | 94 | 68/НДС | |

| Стоимость испорченных товаров (с учетом НДС) относится к взысканию с виновных лиц | 236-00 | 73-2 | 94 | |

| Удержано из заработной платы виновных лиц в счет погашения стоимости испорченных товаров | 236-00 | 70 | 73-2 |

1.3. Учет изменения стоимости товаров. Методы оценки товаров

при выбытии

Учет изменения стоимости товаров

Товары, на которые в течение отчетного года рыночная цена снизилась, которые морально устарели, полностью или частично потеряли свои первоначальные качества, могут отражаться в бухгалтерском балансе на конец отчетного года по текущей рыночной стоимости. Для этой цели в соответствии с учетной политикой организация может создавать резервы под снижение стоимости товаров.

Резерв под снижение стоимости товаров создается по каждой единице номенклатуры товаров, принятой в бухгалтерском учете. Допускается создание резервов по отдельным видам (группам) аналогичных или связанных товаров.

Расчет текущей рыночной стоимости товаров производится организацией на основе информации, доступной до даты подписания бухгалтерской отчетности. Организацией должно быть обеспечено подтверждение расчета текущей рыночной стоимости товаров.

Для оформления уценки товарно-материальных ценностей применяется акт об уценке товарно-материальных ценностей (форма № MX-15).

Образование резерва под снижение стоимости товаров отражается в учете по кредиту счета 14 «Резервы под снижение стоимости материальных ценностей» и дебету счета 91 «Прочие доходы и расходы».

В следующем отчетном периоде по мере списания товаров, по которым образован резерв, зарезервированная сумма восстанавливается: в учете делается запись по дебету счета 14 «Резервы под снижение стоимости материальных ценностей» и кредиту счета 91 «Прочие доходы и расходы». Аналогичная запись делается при повышении рыночной стоимости товаров, по которым ранее были созданы соответствующие резервы.

Методы оценки товаров при выбытии

При реализации и прочем выбытии товаров (кроме товаров, учитываемых по продажной (розничной) стоимости) их оценка производится одним из следующих методов:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретений (ФИФО);

- по себестоимости последних по времени приобретений (ЛИФО).

(Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное приказом Министерства финансов РФ от 09.06.2001 № 44н).

Применение одного из указанных способов по группе (виду) товаров производится исходя из допущения последовательности применения учетной политики: в течение отчетного года применяется один способ оценки.

При ведении учета товаров по учетным ценам необходимость выбора метода оценки отпадает, поскольку учетные цены, как правило, не изменяются на протяжении всего отчетного периода.

Оценка выбывающих товаров по себестоимости каждой единицы запаса должна применяться организацией в случае, если используемые запасы не смогут обычным образом заменять друг друга или подлежат особому учету (драгоценные металлы, драгоценные камни, радиоактивные вещества и тому подобное).

Оценка по средней себестоимости производится по каждой группе товаров путем деления общей себестоимости группы товаров на их количество, складывающихся соответственно из себестоимости и количества остатка на начало месяца и поступивших товаров в течение месяца.

Применение метода средней оценки фактической себестоимости может осуществляться следующими вариантами:

- исходя из среднемесячной фактической себестоимости (взвешенная оценка), в расчет которой включаются количество и стоимость товаров на начало месяца и все поступления за месяц (отчетный период);

- путем определения фактической себестоимости товаров в момент его отпуска (скользящая оценка), при этом в расчет средней оценки включаются количество и стоимость товаров на начало месяца и все поступления до момента отпуска.

Вариант списания товаров по взвешенной оценке не всегда может быть применен в связи с тем, что средняя цена, как правило, может определяться только в конце месяца, после подсчета всех месячных оборотов.

Применение варианта списания товаров по скользящей оценке предпочтительней, так как средняя цена определяется исходя из состояния данной категории товаров к моменту отпуска, не ожидая окончания месяца.

При применении метода списания товаров по скользящей оценке существуют определенные тонкости. Для правильного применения метода, по мнению авторов, необходимо рассчитывать стоимость товаров исходя не из средней оценки на начало месяца с учетом поступивших с начала месяца товаров, как предлагается приказом Министерства финансов РФ от 28.12.2001 № 119н, а из средней оценки на момент последней отгрузки с учетом поступивших с этого момента товаров.

Оценка по себестоимости первых по времени приобретений (метод ФИФО) основана на допущении, что товары используются в течение месяца и иного периода в последовательности их приобретения (поступления), т.е. товары, первыми поступающие в продажу, должны быть оценены по себестоимости первых по времени приобретений с учетом себестоимости товаров, числящихся на начало месяца.

При применении этого способа оценка товаров, находящихся на складе на конец месяца, производится по фактической себестоимости последних по времени приобретений, а в себестоимости проданных товаров учитывается себестоимость ранних по времени приобретений.

Оценка по себестоимости последних по времени приобретения материально-производственных запасов (метод ЛИФО) основана на допущении, что товары, первыми поступающие в продажу, должны быть оценены по себестоимости последних в последовательности приобретения.

При применении этого метода оценка товаров, находящихся на складе на конец месяца, производится по фактической себестоимости ранних по времени приобретения, а в себестоимости проданных товаров учитывается себестоимость поздних по времени приобретения.

В налоговом учете стоимость реализованных товаров определяется одним из следующих методов (статья 268 НК РФ):

- по стоимости первых по времени приобретения (ФИФО);

- по стоимости последних по времени приобретения (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

Пример 1.

У предприятия на начало месяца был остаток товаров 20 шт. по цене 9-97 руб.

В течение месяца были проведены операции:

- а) поступили товары: 100 шт. х 10-00 руб. = 1000-00 руб.;

- б) отгружена 1-я партия товаров — 80 шт.;

- в) поступили товары: 120 шт.

х 11-00 руб. = 1320-00 руб.;

- г) отгружена 2-я партия товаров — 140 шт.;

- д) поступили товары: 150 шт.

х 13-00 руб. = 1950-00 руб.;

- е) отгружена 3-я партия товаров — 90 шт.

Оценка по средней себестоимости (взвешенная оценка)

Общая стоимость поступивших товаров и товаров на складе = 20*9-97 + +100*10-00 +120*11-00 + 150*13-00 = 4469-40 руб. Средняя себестоимость товаров в этом месяце = 4469 — 40 / (20 + 100 + 120 + 150) = 11-46 руб.

| Кол-во, шт. | Цена, руб. | Сумма, руб. |

| Отгружена 1-я партия | 80 | 11-46 | 916-80 |

| Отгружена 2-я партия | 140 | 11-46 | 1604-40 |

| Отгружена 3-я партия | 90 | 11-46 | 1031-40 |

| Всего отгружено | 310 | 11-46 | 3552-60 |

| Остаток товаров на конец месяца | 80 | 11-46 | 916-80 |

Оценка по средней себестоимости (скользящая оценка в соответствии с приказом Министерства финансов РФ от 28.12.2001 № 119н)

Средняя себестоимость товаров на момент отгрузки 1 партии = (20*9-97 + 100*10-00) / (20 +100) = 9-99 руб.

| Кол-во, шт. | Цена, руб. | Сумма, руб. |

| Отгружена 1-я партия | 80 | 9-99 | 799-20 |

Средняя себестоимость товаров на момент отгрузки 2 партии = (20*9-97 + 100*10-00 + 120*11-00) / (20 + 100 + 120) = 10-50 руб.

| Кол-во, шт. | Цена, руб. | Сумма, руб. |

| Отгружена 2-я партия | 140 | 10-50 | 1470-00 |

Средняя себестоимость товаров на момент отгрузки 3 партии = (20*9-97 + 100*10-00 + 120*11-00+150*13-00) / (20 + 100 + 120 + 150) = 11-46 руб.

| Кол-во, шт. | Цена, руб. | Сумма, руб. |

| Отгружена 3-я партия | 90 | 11-46 | 1031-40 |

| Всего отгружено за месяц | 310 | — | 3300-60 |

| Остаток товаров на конец месяца | 80 | 14-61 | 1168-80 |

Оценка по средней себестоимости (скользящая оценка, предлагаемая авторами)

Средняя себестоимость товаров на момент отгрузки 1 партии = (20*9-97 + +100*10-00) / (20 +100) = 9-99 руб.

| Кол-во, шт. | Цена, руб. | Сумма, руб. |

| Отгружена 1-я партия | 80 | 9-99 | 799-20 |

Средняя себестоимость товаров на момент отгрузки 2 партии = ((20 + 100 — 80)*9-99 + 120*11-00) / (20 + 100 — 80 +120) = 10-75 руб.

| Отгружена 2-я партия | 140 | 10-75 | 1505-00 |

Средняя себестоимость товаров на момент отгрузки 3 партии = ((20 + 100 — 80 + 120 — 140) *10-75 + 150*13-00) / (20 + 100 -80 + 120 — 140 + 150) = 12-74 руб.

| Отгружена 3-я партия | 90 | 12-74 | 1146-60 |

| Всего отгружено за месяц | 310 | — | 3450-80 |

| Остаток товаров на конец месяца | 80 | 12-73 | 1018-60 |

Оценка методом ФИФО

|

Отгружена 1-я партия |

80 |

20 | 9-97 | 199-40 |

| 60 | 10-00 | 600-00 | ||

|

Отгружена 2-я партия |

140 |

40 | 10-00 | 400-00 |

| 100 | 11-00 | 1100-00 | ||

|

Отгружена 3-я партия |

90 |

20 | 11-00 | 220-00 |

| 70 | 13-00 | 910-00 | ||

| Всего отгружено | 310 | — | 3429-40 | |

| Остаток товаров на конец месяца | 80 | 13-00 | 1040-00 | |

Оценка методом ЛИФО

| Отгружена 1-я партия | 80 | 13-00 | 1040-00 | |

|

Отгружена 2-я партия |

70 | 13-00 | 910-00 | |

| 70 | 11-00 | 770-00 | ||

|

Отгружена 3-я партия |

50 | 11-00 | 550-00 | |

| 40 | 10-00 | 400-00 | ||

| Всего отгружено | 310 | — | 3670-00 | |

|

Остаток товаров на конец месяца |

60 | 10-00 |

799-40 |

|

| 20 | 9-97 | |||

1.4. Порядок проведения инвентаризации и учет ее результатов

Порядок проведения инвентаризации

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организация обязана проводить инвентаризации обязательств и имущества, в том числе и товаров. В ходе инвентаризации проверяются и документально подтверждаются их наличие, состояние и оценка (Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете»).

Порядок проведения инвентаризаций определяется Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Министерства финансов РФ от 13.06.95 № 49.

Основными целями инвентаризации являются: выявление фактического наличия имущества; сопоставление фактического наличия имущества с данными бухгалтерского учета; проверка полноты отражения в учете обязательств.

Проведение инвентаризации обязательно:

- ·при передаче имущества в аренду, выкупе, продаже, а также при преобразовании государственного или муниципального унитарного предприятия;

- ·перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года).

В организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, инвентаризация товаров и материалов проводится в период их наименьших остатков;

- ·при смене материально-ответственных лиц;

- ·при выявлении фактов хищения, злоупотреблении или порчи имущества;

- ·в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- ·при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством.

Количество инвентаризаций в отчетном году, даты их проведения, перечень проверяемых запасов определяется руководителем организации.

По результатам инвентаризаций принимаются соответствующие решения по устранению недостатков в хранении и учете запасов и возмещению материального ущерба.

Для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия. При большом на виновных лиц;

- на финансовые результаты.

Суммы выявленных при инвентаризации потерь списываются на расходы на продажу в пределах установленных норм.

Нормы потерь устанавливаются на естественную убыль (уменьшение массы или объема товаров, происходящее вследствие изменения их физико-химических свойств, такие, как усушка, утруска, распыл, разлив) и потери от боя и лома товаров.

Нормы естественной убыли применяются к товарам, отпущенным за межинвентаризационный период, и к остатку товаров на конец этого периода.

Списание товарных потерь в пределах норм естественной убыли производится только в случаях, когда такие нормы утверждены в порядке, установленном Правительством Российской Федерации.

В настоящее время утверждены:

- нормы естественной убыли зерна, продуктов его переработки и семян масличных культур при хранении (приказ Минсельхоза РФ от 23.01.2004 № 55);

- нормы естественной убыли при хранении химической продукции (приказ Минпромнауки РФ от 31.01.2004 № 22).

В случае отсутствия утвержденных норм естественной убыли потери считаются сверх норм естественной убыли.

Установленные нормы являются предельными и применяются только в тех случаях, когда при проверке фактического наличия товаров окажется недостача против учетных остатков. Естественная убыль товаров списывается по фактическим размерам, но не выше установленных норм.

Списание естественной убыли товаров может производиться только после инвентаризации товаров на основе соответствующего расчета, составленного и утвержденного в установленном порядке.

При партионном учете товаров естественная убыль исчисляется по фактическим срокам их хранения на складах, исходя из начальной даты поступления каждой партии товара, даты отпуска и даты инвентаризации. При отсутствии партионного учета товаров устанавливается средний срок хранения товара на складе. Средний срок хранения исчисляется путем деления среднесуточного остатка товаров за инвентаризационный период на однодневный оборот этого товара.

В организации розничной торговли, ведущей учет товаров по продажным ценам, списание с материально ответственных лиц недостач товаров в пределах установленных норм естественной убыли производится по продажным ценам, а на расходы на продажу эти недостачи относятся по цене приобретения товаров. При этом сумма торговой наценки, приходящаяся на недостающие товары, сторнируется по кредиту счета 42 «Торговая наценка» ‘в корреспонденции с дебетом счета 94 «Недостачи и потери от порчи ценностей».

В бухгалтерском учете списание недостач на расходы на продажу отражается по дебету счета 44 «Расходы на продажу» в корреспонденции со счетом 94 «Недостачи и потери от порчи ценностей».

Если сумма недостачи, выявленная при инвентаризации имущества, превышает нормы естественной убыли, то она относится на виновное лицо аналогично потерям от порчи ценностей.

Суммы недостач, выявленные при инвентаризации имущества, списываются на виновное лицо в следующих случаях:

- если виновное лицо несет полную материальную ответственность за сохранность товарно-материальных ценностей и активов;

- если работник признан виновным по решению суда.

Порядок возмещения ущерба виновным лицом определяется главой 39 Трудового кодекса РФ.

Работник обязан возместить работодателю причиненный ему прямой действительный ущерб (статья 238 ТК РФ).

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества, а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение или восстановление имущества. Неполученные доходы (упущенная выгода) взысканию с работника не подлежат.

Размер ущерба, причиненного работодателю при утрате и порче имущества, определяется по фактическим потерям, исчисляемым исходя из рыночных цен, действующих в данной местности на день причинения ущерба, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества (статья 246 ТК РФ).

В бухгалтерском учете учетная (балансовая) стоимость недостающих ценностей, подлежащая возмещению виновным лицом, списывается с кредита счета 94 «Недостачи и потери от порчи ценностей» на счет 73 «Расчеты с персоналом по прочим операциям», субсчет 73-2 «Расчеты по возмещению материального ущерба».

Разница между взыскиваемой с виновного лица суммой (рыночной стоимостью недостающих ценностей) и учетной (балансовой) стоимостью этих ценностей относится на счет 73-2 с кредита счета 98 «Доходы будущих периодов», субсчет 98-4 «Разница между суммой, подлежащей взысканию с виновных лиц, и балансовой стоимостью по недостачам ценностей».

По мере взыскания с виновных лиц причитающейся суммы указанная разница списывается в кредит счета 91 «Прочие доходы и расходы».

Недостачи ценностей, выявленные в отчетном году, но относящиеся к прошлым отчетным периодам (признанные материально ответственными лицами или на которые имеются решения суда о взыскании с виновных лиц), отражаются по дебету счета 73-2 в корреспонденции со счетом 94 «Недостачи и потери от порчи ценностей». Одновременно эти суммы отражаются по дебету счета 94 и кредиту счета 98 «Доходы будущих периодов», субсчет 98-3 «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы».

По мере погашения задолженности суммы, отраженные на счете 98-3, списываются в кредит счета 91 «Прочие доходы и расходы».

Погашение ущерба может производиться путем внесения наличных в кассу организации и отражаться по дебету счета 50 «Касса», или путем удержания суммы ущерба из заработной платы работника и отражаться по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетом 73-2 «Расчеты по возмещению материального ущерба».

Суммы потерь при отсутствии конкретных виновных лиц, а также по недостачам, во взыскании которых отказано судом вследствие необоснованности исков, включаются в состав внереализационных расходов организации и списываются с кредита счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Потери товаров в результате стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций списываются как чрезвычайные расходы с кредита счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 99 «Прибыли и убытки».

Страховые возмещения, поступающие в качестве компенсации потерь от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, учитываются в составе чрезвычайных доходов организации и отражаются по кредиту счета 99 «Прибыли и убытки».

В налоговом учете выявленные по результатам инвентаризации излишки имущества являются внереализационным доходом (статья 250 НК РФ) и включаются в налогооблагаемую базу.

При наличии утвержденных норм естественной убыли товарные потери в пределах этих норм относятся к материальным расходам (статья 254 НК РФ).

Недостачи материальных ценностей в случае отсутствия виновных лиц, а также убытки от хищений, виновники которых не установлены, приравниваются к внереализационным расходам (статья 265 НК РФ).

В данных случаях факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти.

Потери от стихийных бедствий, пожаров, аварий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций, также приравниваются к внереализационным расходам.

Корреспонденция счетов по учету результатов инвентаризации

| Операция | Первичный документ | Дебет | Кредит | ||

| 1 | 2 | 3 | 4 | 5 | |

| Выявление потерь товаров при хранении: | |||||

| -стоимость недостающих и испорченных товаров | акт | 94 | 10, 41, 43 | ||

| -НДС по выявленным потерям: | |||||

| если недостача выявлена до возмещения НДС из бюджета | расчет | 94 | 19 | ||

| если недостача выявлена после возмещения НДС из бюджета | расчет | 94 | 68/НДС | ||

| 2. | Списание потерь в пределах норм естественной убыли | расчет, акт | 44 | 94 | |

| Списание потерь в пределах норм естественной убыли при учете товаров по продажной стоимости: | |||||

| — списание продажной стоимости недостающих товаров | расчет, акт | 44 | 94 | ||

| — списывается торговая наценка, относящаяся к недостающим товарам (сторно) | расчет, акт | 44 | 42 | ||

| Списание потерь свыше норм естественной убыли при наличии виновных лиц: | |||||

| — учетная (балансовая) стоимость недостающих или испорченных товаров (включая НДС) | приказ, акт | 73.-2 | 94 | |

| — разница между суммой, взыскиваемой с виновного лица (рыночной стоимостью недостающих товаров), и их учетной (балансовой) стоимостью | приказ, акт | 73-2 | 98-4 | |

| Поступление сумм в покрытие пптррь от виновных лиц: | ||||

| -поступили денежные средства | выписка банка, ПКО | 50, 51 | 73-2 | |

| -удержаны из заработной платы | приказ, расчет | 70 | 73-2 | |

| -списывается соответствующая поступившим суммам часть разницы, учтенной на счете 98 | расчет | 98-4 | 91-1 | |

| Недостачи ценностей, выявленные в отчетном году, но относящиеся к прошлым отчетным периодам: | ||||

| -стоимость недостающих материальных ценностей | акт | 94 | 98-3 | |

| -суммы недостач относятся на виновных лиц | приказ, акт | 73-2 | 94 | |

| -при поступлении сумм в счет покрытия недостач списываются соответствующие суммы, учтенные как доходы будущих периодов | акт | 98-3 | 91-1 | |

| 7. | Списание потерь свыше норм естественной убыли при отсутствии виновных лиц | акт | 91-2 | 94 |

| 8. | Списание потерь, возникших в результате стихийных бедствий | акт | 99 | 94 |

| 9. | Страховые возмещения по потерям от стихийных бедствий | договор | 51 | 99 |

Пример 1.

В организации по результатам инвентаризации выявлена недостача непродовольственных товаров учетной стоимостью 1000-00 руб., рыночная стоимость данных товаров составляет 1500-00 руб. (включая НДС 18%).

Сумма НДС по недостающим товарам ранее была принята к вычету.

С материально — ответственного лица взыскивается рыночная стоимость недостающих товаров путем удержания из заработной платы равными долями в течение 6 месяцев.

Поскольку для непродовольственных товаров действующим законодательством не предусмотрены нормы естественной убыли, то любая недостача этих товаров рассматривается как недостача сверх норм и подлежит отнесению на виновное лицо (п.5.1 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Министерства финансов РФ от 13.06.95 № 49).

Выбытие (списание) товаров в связи с их недостачей по вине работника не является операцией, признаваемой объектом налогообложения по НДС, при этом суммы НДС по недостающим товарам не подлежат вычету из бюджета.

В соответствии со статьей 246 Трудового кодекса РФ размер ущерба, причиненного работником при утрате и порче имущества, определяется по фактическим потерям, исчисляемым исходя из рыночных цен, но не ниже стоимости имущества по данным бухгалтерского учета с учетом степени износа этого имущества.

| Операция | Сумма | Дебет | Кредит | |

| а | Отражена учетная стоимость недостающих товаров | 1000-00 | 94 | 41 |

| Восстановлен НДС по недостающим товарам | 180-00 | 94 | 68/НДС | |

| б | Учетная стоимость недостающих товаров (включая восстановленный НДС) относится к взысканию с виновных лиц |

1180-00 |

73-2 |

94 |

| Отражена разница между рыночной стоимостью недостающих товаров и их учетной стоимостью |

320-00 |

73-2 |

98-4 |

|

Ежемесячно в течение 6 месяцев:

| в | Удержание из заработной платы работника части суммы недостачи | 250-00 | 70 | 73-2 |

| Часть разницы между рыночной стоимостью недостающих товаров и их учетной стоимостью, соответствующая сумме удержания, относится на внереализационные доходы |

53-33 |

98-4 |

91-1 |

1.5. Аналитический учет товаров

В торговых организациях аналитический учет товаров ведете» по каждому материально ответственному лицу по ассортименту товаров в удобном для организации разрезе.

Складской учет товаров ведет материально ответственное лице разными методами в зависимости от способа хранения товаров; партионным или сортовым.

Способ хранения и метод аналитического учета товаров должны согласовываться с методом оценки их списания в расход и отражаться в учетной политике организации.

Складской учет товаров ведется материально ответственными лицами, как правило, в натуральном измерении на основании приходных и расходных товарных документов. Ведение учета на складах в стоимостном измерении не имеет практического смысла, так как только в бухгалтерии есть возможность рассчитать фактическую себестоимость товаров.

Аналитический учет товаров бухгалтерской службой ведется в натурально-стоимостном выражении, т.е. по наименованиям товаров с их отличительными признаками (марка, артикул, сорт и т. п.), по количеству и фактической себестоимости.

Партионный способ

При партионном способе хранения на складе каждая вновь поступающая партия товаров по одному транспортному документу хранится отдельно от ранее поступивших товаров. Этим обеспечивается отдельный учет поступающих товаров одного наименования с разной фактической себестоимостью.

Одной партией допускается считать:

- товары, поступившие одним видом транспорта, независимо от количества транспортных документов;

- товары одного наименования, поступившие одновременно по нескольким транспортным документам от одного поставщика.

Партионный способ учета и хранения товаров следует применять одновременно в бухгалтерской службе и на складе.

При партионном способе аналитический учет товаров ведется с использованием специальных партионных карт (форма № MX-10, утвержденная постановлением Госкомстата России от 09.08.99 № 66), в которых учитывается поступление товаров данной партии и расход товаров только из данной партии.

На каждую поступившую партию товаров материально ответственное лицо выписывает партионную карту в двух экземплярах, где указываются номер партионной карты (номер партии товаров) и дата ее составления, номер и дата накладной, по которой товар поступил, наименование, артикул, сорт, и количество товаров.

Один’ экземпляр партионной карты остается на складе и служит регистром складского учета, а второй передается в бухгалтерию.

При отпуске товаров в партионной карте указываются дата отпуска номер расходного товарного документа, наименование получателя, вид транспорта, место отправления, наименование, сорт и количество отпущенного товара.

Полный расход каждой партии товаров оформляется в партионной карте подписями уполномоченных лиц с указанием данных о применении норм естественной убыли и окончательного результата учета товаров (ценностей) либо составлением акта о расходе товаров по партиям (форма № MX-12).

При обнаружении расхождений. данных по приходу и расходу товаров по отдельной партии оформляется акт по форме № МХ-11.

После полного выбытия партии товаров партионная карта склада передается в бухгалтерию для проверки.

При партионном способе учета можно определить недостачи или излишки сразу после реализации всей партии товара, не дожидаясь общей инвентаризации.

Для проверки правильности учетных записей на 1-е число каждого месяца (а также на дату инвентаризации) по данным партионных карт составляют оборотную ведомость, в которой каждую партию товаров записывают отдельной строкой. Суммовые итоги этой ведомости сверяют с оборотами и сальдо синтетического счета 41 «Товары», а натуральные показатели — с данными складского учета материально — ответственных лиц.

При применении партионного метода организация имеет достаточно информации для применения любого метода оценки товаров (по себестоимости каждой единицы, по средней себестоимости, ФИФО, ЛИФО).

Сортовой способ

При сортовом способе хранения товары хранятся на складе по сортам. Каждый вновь поступающий товар присоединяется к имеющимся товарам того же наименования и сорта, отдельного учета поступающих товаров одного наименования с различной фактической себестоимостью не ведется.

При сортовом способе хранения материально ответственные лица ведут учет товаров в журнале учета движения товаров на складе (форма № ТОРГИ 8, утвержденная постановлением Госкомстата России от 25.12.98 № 132) или на карточках учета. На каждое наименование и сорт товаров открывается одна или несколько.

1.6. Учет тары

Тара — это вид запасов, предназначенных для упаковки, транспортировки и хранения товаров и других материальных ценностей. В составе тары учитываются также тарные материалы — материалы и детали, предназначенные для изготовления и ремонта тары.

Предметы, предназначенные для дополнительного оборудования вагонов, судов, автотранспортных и других транспортных средств в целях обеспечения сохранности погружаемых товаров, к таре не относятся.

Тара под товарами может совершать однократный или многократный оборот (многооборотная тара).

Тара однократного использования (бумажная, картонная, полиэтиленовая и др.), использованная для упаковки товаров, как правило, включаются в себестоимость упакованных в нее товаров и покупателем отдельно не оплачивается.

Договорами поставки может предусматриваться использование многооборотной (возвратной) тары, подлежащей обязательному возврату поставщикам.

В соответствии с договорами поставки поставщик может взимать с покупателя залог за стоимость возвратной тары, поставляемой с товарами (такая тара называется залоговой), который ему возвращается после получения от него порожней тары в исправном состоянии.

По своим функциям тара различается на внешнюю упаковку и непосредственную упаковку. Непосредственная упаковка характерна тем, что она неотделима от вложенного в нее товара и может быть использована самостоятельно только после расходования этого товара, поэтому она со склада отпускается вместе с товаром. Такая тара берется на учет и подлежит возврату на склад после использования (расходования) вложенных в нее материальных ценностей, если она может быть использована внутри организации или продана.

Тара-оборудование — это вид тары, предназначенный для хранения, транспортировки и продажи из него товаров. Тара-оборудование, являющаяся многооборотной тарой, право собственности на которую принадлежит организации-поставщику товаров, учитывается им на балансе и подлежит обязательному возврату покупателями поставщикам.

При поставке товаров с тарой-оборудованием стоимость тары-оборудования в стоимость товара не включается, и в расчетных документах показывается отдельной строкой.

Наличие и движение всех видов тары (кроме используемой как хозяйственный инвентарь), а также материалов и деталей, предназначенных для изготовления тары и ее ремонта, организации торговли учитывают на субсчете 41-3 «Тара под товаром и порожняя» чета 41 «Товары» или на субсчете 10-4 «Тара и тарные материалы» счета Ю «Материалы».

Тара принимается к бухгалтерскому учету по фактической себестоимости. Фактическая себестоимость приобретаемой тары (кроме тары поступившей с поставленными товарами) слагается из всех расходов по ее покупке и доставке в организацию или ^затрат по ее изготовлению.

Учет тары ведется, как правило, на основании приходных и расходных товарных документов с использованием отчета по таре (форма № ТОРГ-30, утвержденная постановлением Госкомстата России от 25.12.98 № 132).

В случае наличия в организации значительной номенклатуры и высокой скорости оборачиваемости тары и (или) тарных материалов, разрешается вести учет тары в учетных ценах. Разница между фактической себестоимостью тары и ее учетной ценой списывается как операционные расходы на дебет счета 91 «Прочие доходы и расходы»: при изготовлении тары — с кредита счета 23 «Вспомогательное производство», при покупке тары — с кредита счетов учета расчетов с поставщиками.

Тара, пришедшая в негодность вследствие естественного износа, поломки (боя) или порчи, оформляется соответствующим актом. Акт составляется комиссией, которая производит осмотр тары и определяет причины ее непригодности и виновных лиц, допустивших поломку, бой или порчу тары. Списание непригодной тары производится после утверждения акта руководителем организации или лицом, им уполномоченным.

В налоговом учете расходы по операциям с тарой относятся к внереализационным расходам (статья 265 НК РФ).

Если стоимость возвратной тары, принятой от поставщика с товарно-материальными ценностями, включена в цену этих ценностей, из общей суммы расходов на их приобретение исключается стоимость возвратной тары по цене ее возможного использования или реализации. Стоимость невозвратной тары и упаковки, принятых от поставщика с товарно-материальными ценностями, включается в сумму расходов на их приобретение (статья 254 НК РФ).

Учет у поставщика

При изготовлении тары в организации затраты по ее изготовлению отражаются по дебету счета 23 «Вспомогательные производства в корреспонденции со счетами учета материалов, расчетов по оплате труда и другими. При оприходовании готовой тары на складе затраты на ее изготовление списываются с кредита счета 23 в дебет счета 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя».

Тара может учитываться как по фактической себестоимости, так и по учетным ценам, при учете залоговой тары в качестве учетных цен применяются залоговые цены. При возникновении разниц между фактической себестоимостью изготовления тары или фактическими расходами по ее покупке у сторонних организаций и учетной ценой этой тары, указанная разница списывается со счета 23 «Вспомогательное производство» (при изготовлении) или счетов учета расчетов (при покупке тары) в качестве операционного расхода на счет 91 «Прочие доходы и расходы».

В случае, когда стоимость тары входит в продажную цену упакованных в нее товаров и покупателем отдельно не оплачивается, стоимость тары относится к расходам на продажу и отражается по дебету счета 44 «Расходы на продажу» в корреспонденции со счетом 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя».

Если стоимость тары покупателем оплачивается отдельно (сверх стоимости товаров), то по мере отгрузки товаров стоимость тары списывается у поставщика с кредита счета 41-3 в дебет счета 62 «Расчеты с покупателями и заказчиками». Аналогично отражается стоимость тары, подлежащей возврату поставщику.

Возвратная тара и тара, оплачиваемая покупателем отдельно, указывается отдельной строкой в расчетных и товаросопроводительных документах по ценам, установленным в договоре (залоговая тара — по залоговым ценам), без включения стоимости этой тары в продажную цену товаров.

Полученная назад от покупателя возвратная тара учитывается по фактической себестоимости или учетной цене (залоговая тара -по залоговым ценам) в корреспонденции с кредитом счета 62 «Расчеты с покупателями и заказчиками». При возникновении разницы между фактической себестоимостью или учетной ценой тары и ее договорной ценой указанная разница списывается на финансовые результаты.

В случае невозвращения покупателем залоговой тары сумма залога за эту тару не возвращается, поставщик относит сумму залога на финансовые результаты.

Расходы по ремонту и очистке возвратной тары относятся к расходам на продажу и отражаются на счете 44 «Расходы на продажу». Если договором предусмотрено, что покупатель компенсирует поставщику расходы по ремонту или очистке возвратной тары, то сумма возмещенных расходов является операционным доходом и отражается по кредиту счета 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы».

Тара, пришедшая в негодное состояние вследствие естественного (нормального) износа, списывается с кредита счета 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя» в дебет счета 91 «Прочие доходы и расходы» в качестве операционных расходов.

Тара, пришедшая в негодность до истечения срока полезного использования (в результате ее порчи, боя и т. д.), списывается с кредита счета 41-3 в дебет счета 94 «Недостачи и потери от порчи ценностей» с последующим отнесением в установленном порядке на счета учета расчетов с виновными лицами и другие.

Учет у покупателя

Возвратная тара, поступившая от поставщиков вместе с товарами, учитывается одновременно с оприходованием товаров на счете 41 «Товары», субсчет 41-3 «Тара под товаром и порожняя», в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками». Возврат тары отражается обратной проводкой.

Если тара подлежит оплате поставщику сверх стоимости товаров, то она учитывается по цене, указанной в договоре. Залоговую тару покупатель учитывает по залоговым ценам.

Если тара поставщику отдельно не оплачена, но может использоваться покупателем или быть продана, то такая тара приходуется по рыночной цене и отражается по дебету счета 41-3 в корреспонденции со счетом 91 «Прочие доходы и расходы».

Расходы покупателя по очистке и ремонту тары, полученной от поставщиков, относятся к транспортно-заготовительным расходам, которые в соответствии с учетной политикой организации включаются либо в фактическую стоимость товаров и отражаются на счете 41 «Товары», либо в расходы на продажу и отражаются на счете 44 «Расходы на продажу». К транспортно-заготовительным расходам относятся также возмещаемые поставщику в соответствии с договором расходы по доставке тары до поставщика (или тароремонтной организации), расходы, связанные с ремонтом тары и другие аналогичные расходы.

Корреспонденция счетов по учету тары

| Операция | Первичный документ | Дебет | Кредит | |

| 1 | 2 | 3 | 4 | 5 |

| Учет тары у поставщика (владельца тары) | ||||

| 1. | Изготовление тары: | |||

| -отражаются затраты на изготовление тары | расчет | 23 | 10, 70 и др. | |

| -оприходована тара |

отчет ТОРГ-30 |

41-3 | 23 | |

| 2. | Приобретена тара: | |||

| -отражается покупная стоимость |

накладная, отчет ТОРГ-30 |

41-3 | 60 | |

| -НДС по полученной таре | счет-фактура | 19 | 60 | |

| 3. | Изготовление, приобретение тары по учетным ценам: | |||

| -оприходована тара по учетным ценам |

отчет ТОРГ-30 |

41-3 | 23, 60 | |

| -списывается разница между фактической себестоимостью и учетной ценой тары |

расчет |

91-2 | 23, 60 | |

| -списывается разница между учетной ценой тары и фактической себестоимостью |

расчет |

23, 60 | 91-1 | |

| 4. | Отражается стоимость тары (фактическая или учетная) при упаковке товаров, если стоимость тары включается в продажную цену товаров |

расчет |

44 | 41-3 |

| 5. | Отражается стоимость тары (фактическая или учетная) при отгрузке покупателю, если стоимость тары покупателем оплачивается отдельно либо тара подлежит возврату |

накладная |

62 | 41-3 |

| 6. | Получена от покупателя возвратная тара (отражается фактическая или учетная стоимость) | накладная | 41-3 | 62 |

| 7. | Списывается залоговая тара при невозвращении ее покупателем: | |||

| -залоговая стоимость |

отчет ТОРГ-30 |

62 | 91-1 | |

| -начисляется НДС | расчет, счет-фактура | 91/НДС | 68/НДС | |

| -списывается себестоимость залоговой тары |

отчет ТОРГ-30 |

91-2 | 41-3 | |

| 8. | Расходы по ремонту тары, по доставке от покупателя: | |||

| -произведенные расходы включены в расходы на продажу | акт, счет | 44 | 10, 60, 70 и др. | |

| -отражаются суммы компенсации расходов покупателем | счет, акт | 62 | 91-1 | |

| 9. | Списывается тара, пришедшая в негодное состояние: | |||

| -по истечении срока полезного использования | акт | 91-2 | 41-3 | |

| -до истечения срока полезного использования (в результате порчи, боя и т.д.) | акт | 94 | 41-3 | |

| Учет тары у покупателя | ||||

| 10. | Оприходована тара, стоимость которой включена в стоимость товаров, но которая может быть использована покупателем |

накладная, отчет ТОРГ-30 |

41-3 | 91-1 |

| 11. | Операции с тарой, подлежащей оплате поставщику сверх стоимости затаренных в нее товаров: | |||

| -поступила от поставщиков (отражается стоимость по договору) |

накладная, отчет ТОРГ-30 |

41-3 | 60 | |

| -оплачена поставщику | выписка банка | 60 | 51 | |

| 12. | Операции с возвратной тарой: | |||

| -поступила от поставщиков (отражается стоимость по договору) |

накладная, отчет ТОРГ-30 |

41-3 | 60 | |

| -возвращена тара поставщику | накладная | 60 | 41-3 | |

| 13. | Расходы покупателя по очистке, промывке и ремонту залоговой тары | акт, счет и др. | 44 | 60, 70 и др. |

2.1. Отражение доходов от реализации в бухгалтерском учете

Основные принципы отражения доходов в бухгалтерском учете определяются Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным приказом Министерства финансов РФ от 06.05.99 № 32н.

Доходы организации в зависимости от их характера, условия получения и направлений деятельности организации подразделяются на:

- доходы от обычных видов деятельности;

- операционные доходы;

- внереализационные доходы.

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы.

Не признаются доходами организации поступления от других юридических и физических лиц:

- сумм налога на добавленную стоимость, акцизов, экспортных пошлин и иных аналогичных обязательных платежей;

- по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и т.п.;

- в порядке предварительной оплаты, авансов в счет оплаты товаров;

суммы задатка, суммы залога, суммы, полученные в погашение

кредита, займа.

Доходами от обычных видов деятельности в организации торговли является выручка от продажи товаров.

Выручка от реализации товаров признается в бухгалтерском учете при наличии следующих условий: