1.

1.1.

1.2.

2.

2.1.

2.2.

3.

В хозяйственной деятельности организаций особая роль принадлежит основным средствам.

Методологические основы формирования в бухгалтерском учете информации об основных средствах определены в Положении по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01).

Для принятия к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

- а) использование в производстве товаров, при выполнении работ или оказании услуг либо для нужд управления организацией;

- б) использование в течение длительного времени, т. е. срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- в) организацией не предполагается последующая перепродажа данных активов;

- г) способность приносить организации экономические выгоды (доход) в будущем.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит доход организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта.

Не относятся к основным средствам для целей бухгалтерского учета:

- машины, оборудование и иные аналогичные предметы, числящиеся как готовые изделия на складах организаций-изготовителей, как товары — на складах организаций, осуществляющих торговую деятельность;

- предметы, сданные в монтаж или подлежащие монтажу, находящиеся в пути;

- капитальные и финансовые вложения.

Основные средства организации разнообразны по составу и назначению.

К основным средствам относятся:

- здания;

- сооружения;

- рабочие и силовые машины и оборудование;

- измерительные и регулирующие приборы и устройства;

- вычислительная техника;

- транспортные средства;

- инструмент;

- производственный и хозяйственный инвентарь и принадлежности;

- рабочий, продуктивный и племенной скот;

- многолетние насаждения;

- прочие основные средства.

В составе основных средств учитываются также:

Проблемы признания основных средств в бухгалтерском и налоговом учете

... определить экономическую сущность основных средств; изучить классификацию основных средств; рассмотреть критерии отнесения актива к основному средству; выявить проблемы признания; предложить пути решения выявленных проблем В первой главе рассматривается экономическая сущность и классификация основных средств, как в бухгалтерском, ...

- капитальные вложения на коренное улучшение земель (осушительные, оросительные и другие мелиоративные работы);

- капитальные вложения в арендованные объекты основных средств;

- земельные участки, объекты природопользования (вода, недра и другие природные ресурсы).

инвентарный объект.

В случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект.

первоначальная, текущая, восстановительная

Актив, принятый к бухгалтерскому учету в качестве инвентарного объекта основных средств, оценивается по первоначальной стоимости. Первоначальная стоимость представляет собой сумму денежных средств или их эквивалентов, уплаченных за приобретение или затраченных на создание объекта основных средств (табл.1).

Таблица 1

Признание первоначальной стоимости для различных способов поступления основных средств в организацию

|

Способ поступления |

Признание первоначальной стоимости |

|

Приобретение за плату, сооружение и изготовление Способ поступления |

Сумма фактических затрат организации на приобре-тение, сооружение и изготовление за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, установленных действующим законода-тельством) Фактическими затратами являются:

Признание первоначальной стоимости |

|

регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (получением) прав на объект основных средств;

иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств, в частности начисленные до принятия объекта основных средств к бухгалтерскому учету проценты по заемным средствам, если они привлечены для приобретения, сооружения или изготовления этого объекта |

|

|

Внесение в счет вклада в уставный (складочный) капитал организации |

Денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации Фактические затраты организации на доставку объектов и приведение их в состояние, пригодное для использования |

|

Получение по дого-вору дарения Способ поступления |

Текущая рыночная стоимость на дату принятия к учету Фактические затраты организации на доставку объектов и Признание первоначальной стоимости |

|

(безвозмездно) |

приведение их в состояние, пригодное для использования |

|

Приобретение по договорам, предусматривающим оплату неденежными средствами |

Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей) Фактические затраты организации на доставку объектов и приведение их в состояние, пригодное для использования |

Капитальные вложения в многолетние насаждения, на коренное улучшение земель включаются в состав основных средств ежегодно в сумме затрат, относящихся к принятым в отчетном году в эксплуатацию площадям независимо от даты окончания всего комплекса работ.

После принятия объектов основных средств к бухгалтерскому учету у организации могут возникнуть расходы, связанные с этими объектами. В ПБУ 6/01 предусмотрено, что изменение первоначальной стоимости допускается в случаях достройки, дооборудования, реконструкции, частичной ликвидации и переоценки.

текущей (восстановительной) стоимости

Приняв решение о переоценке группы однородных объектов, организация в дальнейшем должна проводить ее регулярно при условии, что стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно (более чем на 5 процентов) отличается от текущей (восстановительной) стоимости.

Пример 1.

Стоимость объектов основных средств, входящих в группу «Машины и оборудование», на 31.12.2003 составляет 500 тыс. рублей, текущая (восстановительная) стоимость объектов этой группы на 01.01.2004 — 600 тыс. рублей.

Результаты проведенной переоценки отражаются на счетах бухгалтерского учета и в графе «На начало отчетного года» Бухгалтерского баланса за 2004 год, так как возникающая разница является существенной (600000 — 500000): 500000 х 100% = 20%.

Пример 2.

Стоимость объектов основных средств, входящих в группу «Транспортные средства», на 31.12.2003 составляет 600 тыс. рублей, текущая (восстановительная) стоимость объектов этой группы на 01.01.2004- 620 тыс. рублей.

Решение о переоценке не принимается, поскольку возникающая разница не является существенной (620000 — 600000):600000 х 100%, = 3%

Стоимость основных средств возмещается (погашается) путем начисления амортизационных отчислений в течение срока полезного использования объектов. Вместе с тем погашение стоимости не предусмотрено по объектам основных средств, относящимся к:

- жилищному фонду (кроме объектов, учитываемых на счете 03 «Доходные вложения в материальные ценности»);

- объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хозяйства;

- специализированным сооружениям судоходной обстановки и подобным объектам;

- продуктивному скоту, буйволам, волам и оленям;

- многолетним насаждениям, не достигшим эксплуатационного возраста;

- приобретенным изданиям (книги, брошюры и т.п.).

По указанным объектам основных средств, а также объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года. Движение сумм износа по указанным объектам учитывается на отдельном забалансовом счете 010 «Износ основных средств».

Также не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются. К ним относятся земельные участки и объекты природопользования.

«срок полезного использования объекта основных средств» —

Определение срока полезного использования объекта основных средств, когда он отсутствует в технических условиях или не установлен в централизованном порядке, производится исходя из:

- предполагаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы планово-предупредительного ремонта всех видов;

- нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации, организацией пересматривается срок его полезного использования.

Начисление амортизации по группе однородных объектов основных средств производится одним из следующих способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Применение одного из перечисленных способов производится в течение всего срока полезного использования объектов.

линейном способе

- Пример

Срок полезного использования объекта составляет 8 лет, первоначальная стоимость объекта

способе уменьшаемого остатка

В соответствии с законодательством Российской Федерации субъекты малого предпринимательства могут применять коэффициент ускорения, равный двум; а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

- Пример

По объекту основных средств применяется коэффициент ускорения 2. Для исходных данных предыдущего примера годовая норма амортизации с учетом ускорения будет равна 25 процентов (100:8 х 2), а амортизационные отчисления по годам распределяться в следующем порядке

|

Год использования |

Остаточная стоимость объекта, руб. |

Годовая норма амортизации с учетом коэффициента ускорения, % |

Сумма амортизации, руб. |

|

1-й |

18000 |

25.0 |

4500 |

|

2-й |

13500 |

25.0 |

3375 |

|

3-й |

10125 |

25.0 |

2531 |

|

4-й |

7594 |

25.0 |

1899 |

|

5-й |

5695 |

25.0 |

1424 |

|

6-й |

4271 |

25.0 |

1068 |

|

7-й |

3203 |

25.0 |

801 |

|

8-й |

2402 |

2402 руб. |

2402 |

|

Итого: |

18000 |

способе списания стоимости по сумме чисел лет срока полезного использования

В своей хозяйственной деятельности организации могут иметь дело с объектами, не имеющими вещественного наполнителя. Их называют нематериальными активами или нематериальными основными средствами.

Нематериальные активы — обобщающее понятие, применяемое для имущества, отвечающего следующим условиям:

- а) отсутствие материально-вещественной (физической) структуры;

- б) возможность идентификации (выделения, отделения) организацией от другого имущества;

- в) использование в производстве продукции, при выполнении или оказании услуг либо для управленческих нужд организации;

- г) использование в течение срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

- д) организацией не предполагается последующая перепродажа данного имущества;

- е) способность приносить организации экономические выгоды (доход) в будущем;

- ж) наличие документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности.

Нематериальные активы подразделяют на объекты интеллектуальной собственности, деловую репутацию и организационные расходы (рис. 1 — 2).

|

Виды нематериальных активов |

|||||||

|

Объекты интеллектуальной собственности |

Деловая репутация |

Организационные расходы |

|||||

Рис. 1. Виды нематериальных активов

|

Исключительное право патентообладателя на изобретение, промышленный образец, полезную модель |

|

|

Исключительное авторское право на программы для ЭВМ, базы данных |

|

|

Объекты интеллектуальной собственности |

Исключительное право автора или иного правообладателя на топологии интегральных микросхем |

|

Исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения |

|

|

Исключительное право патентообладателя на селекционные достижения |

|

Рис. 2. Классификация объектов интеллектуальной собственности

деловой репутацией

Организационные расходы

Необходимым условием правильного учета нематериальных активов является единый принцип их оценки. Под оценкой понимается стоимостная характеристика объекта бухгалтерского учета.

В отношении нематериальных активов в настоящее время применяются два вида оценки: первоначальная и остаточная.

Первоначальная (инвентарная) стоимость

Таблица 2.

Признание первоначальной стоимости для различных способов поступления нематериальных активов в организацию

|

Способ поступления |

Признание первоначальной стоимости |

|

Приобретение у правообладателя (продавца) |

Сумма всех фактических расходов на приобретение, за исключением налога на добавленную стоимость и иных воз-мещаемых налогов (в случаях, установленных действующим законодательством) Фактическими расходами могут быть:

|

|

Способ поступления |

Признание первоначальной стоимости |

|

регистрационные сборы, таможенные пошлины, патентные пошлины и другие аналогичные платежи, произведенные в связи с уступкой (приобретением) исключительных прав правообладателя;

дополнительные расходы на приведение нематериальных активов в состояние, в котором они пригодны к использованию в запланированных целях (суммы оплаты занятых этим работников, соответствующие отчисления на социальное страхование и обеспечение, материальные и иные расходы) |

|

|

Создание самой организацией |

Сумма всех фактических расходов на создание, изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных действующим законодательством) Фактическими расходами могут быть:

|

|

Способ поступления |

Признание первоначальной стоимости |

|

иные расходы |

|

|

Внесение в счет вклада в уставный (складочный) капитал организации |

Денежная оценка, согласованная учредителями (участниками) организации, если иное не предусмотрено законодательством Российской Федерации |

|

Получение по договору дарения (безвозмездно) |

Рыночная стоимость на дату принятия к бухгалтерскому учету |

|

Получение по договорам, предусматриваю-щим оплату неденежными средствами |

Стоимость товаров (ценностей), переданных или подлежащих передаче организацией, исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров (ценностей) |

Нематериальные активы имеют срок полезного использования, поэтому в процессе использования теряют свои качества.

Остаточная стоимость

В компьютерной бухгалтерии синтетический учет нематериальных активов ведется на счетах 04.1 «Нематериальные активы» и 05 «Амортизация нематериальных активов». Аналитический учет нематериальных активов ведется по отдельным объектам (справочник «Нематериальные активы») в денежном выражении.

Расходы на приобретение или создание нематериальных активов накапливаются на счете 08 «Вложения во внеоборотные активы», субсчет 08.5 Приобретение нематериальных активов». Аналитический учет на субсчете 08.5 ведется по каждому объекту вложений (справочник «Объекты внеоборотных активов»).

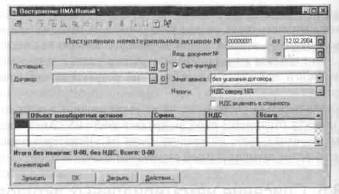

Рис. 3. Экранная форма документа «Поступление НМА»

Для отражения в учете расходов организации по приобретению нематериальных активов предназначен документ «Поступление НМА», технологию работы с которым рассмотрим на следующем примере.

- Пример

12 февраля организация приобрела исключительное право на компьютерную программу сроком на 4 года на основании лицензионного договора с правообладателем ЗАО «Компьютер-Сервис» стоимостью 17700 руб., в том числе НДС 2700 руб. От продавца получен счет-фактура № 45 от 12.02.2004г.

В меню «Документы» выбирается пункт «Учет НМА и расходов на НИОКР», в нем — подпункт «Поступление НМА» и открывается экранная форма документа (рис. 3).

ЗАО «Компьютер-Сервис».

![]()

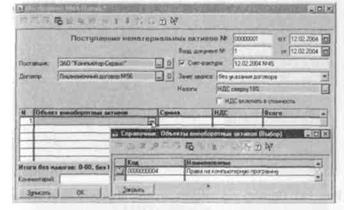

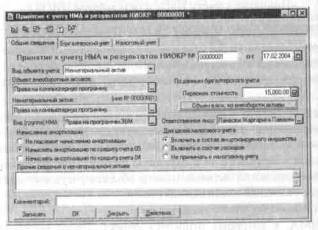

Рис. 4. Ввод объекта внеоборотных активов

В колонке «Сумма» указывается стоимость покупки — 15000.00 руб. Остальные колонки заполняются автоматически.

В результате экранная форма принимает вид, представленный на рис. 5.

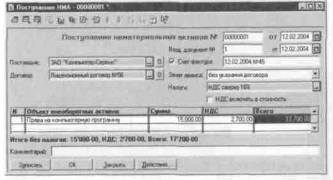

ЗАО «Компьютер-Сервис»

Рис. 5. Пример заполнения экранной формы документа «Поступление НМА»

Если поставщику был выдан аванс и в экранной форме в реквизите «Зачет аванса…» установлены режимы «только по договору» или «без указания договора», то при проведении документа будет сделана попытка списания аванса. При установленном первом режиме документ анализирует состояние расчетов с поставщиком на счете 60.2 «Расчеты по авансам выданным (в рублях)» по основанию расчетов, указанному в реквизите «Договор» экранной формы документа, при втором — по объекту аналитического учета «Без договора (служебный; для платежей без указания договора)». Если аванс обнаружен, то сумма аванса (в пределах суммы полученных активов) списывается проводкой с кредита счета 60.2 «Расчеты по авансам выданным (в рублях)» в дебет счета 60.1 «Расчеты с поставщиками и подрядчиками (в рублях)».Для отражения операций по принятию объектов нематериальных активов к бухгалтерскому учету предназначен документ «Принятие к учету НМА и результатов НИОКР». Рассмотрим технологию работы с документом на следующем примере.

- Пример

17 февраля компьютерная программа установлена на компьютер

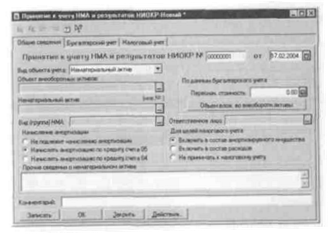

В меню «Документы» выбирается пункт «Учет НМА и расходов на НИОКР», а в нем — подпункт «Принятие к учету НМА и результатов НИКОР» и открывается экранная форма документа (рис. 6).

Рис. 6. Экранная форма документа «Принятие к учету НМА и результатов НИОКР»

На закладке «Общие сведения» в реквизите «Объект внеоборотных активов» с помощью кнопки ![]() открывается справочник «Объекты внеоборотных активов». Здесь двойным щелчком мыши выбирается объект аналитического учета со счету 08.5 «Приобретение нематериальных активов» (рис. 7).

открывается справочник «Объекты внеоборотных активов». Здесь двойным щелчком мыши выбирается объект аналитического учета со счету 08.5 «Приобретение нематериальных активов» (рис. 7).

Права на компьютерную программу —

На этой закладке также указывается:

Права на программы для ЭВМ;, Панасюк Маргарита Павловна;

- ..по кредиту счета 05;

- включить в состав амортизируемого имущества.

Рис. 7. Выбор объекта внеоборотных активов

Рис. 8. Пример заполнения закладки «Общие сведения» документа

«Принятие к учету НМА и результатов НИОКР»

Для определения суммы затрат, связанных с приобретением, признаваемых первоначальной стоимостью объекта нематериальных активов, документ записывается (кнопка «Записать»), после чего нажимается кнопка «Объем вложений во внеоборотные активы».

В результате закладка «Общие сведения» принимает вид, представленный на рис. 8.

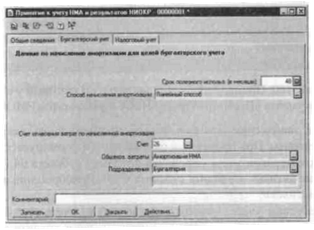

На закладке «Бухгалтерский учет» описывается порядок начисления амортизации по объекту нематериальных активов. Здесь указывается:

- срок полезного использования объекта в соответствии с лицензионным договором – 48 месяцев;

- линейный.

- счет затрат для отнесения амортизационных отчислений – 26 «Общехозяйственные расходы»;

Амортизация НМА,

В результате закладка «Бухгалтерский учет» принимает вид, представленный на рис. 9.

Рис. 9. Пример заполнения закладки «Бухгалтерский учет» документа «Принятие к учету НМА и результатов НИОКР»

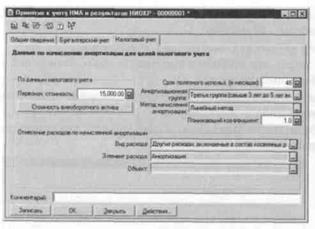

На закладке «Налоговый учет» (рис. 10) указывается:

- первоначальная стоимость — 15000.00 руб.;

- срок полезного использования – 48 месяцев;

Третья группа(свыше 3 лет до 5 лет включительно);, Линейный;, Другие расходы, включаемые в состав косвенных расходов;, Амортизация.

Рис. 10. Пример заполнения закладки «Налоговый учет» документа

«Принятие к учету НМА и результатов НИОКР»

После заполнения экранной формы документ вновь сохраняется, но уже с проведением. При проведении автоматически формируется:

- в бухгалтерском учете — проводка по дебету субсчета 04.1 «Нематериальные активы» с кредита субсчета 08.5 «Приобретение нематериальных активов»;

- в налоговом учете — «проводка» по дебету счета Н05.03 «Первоначальная стоимость нематериальных активов» и кредиту счета Н01.08

«Формирование стоимости объектов нематериальных активов».

Расчет ежемесячной суммы амортизационных отчислений и формирование соответствующих записей на счетах бухгалтерского и налогового учета производится с помощью регламентного документа «Начисление амортизации и погашение стоимости» (меню «Документы» → пункт «Регламентные» → подпункт «Начисление амортизации и погашение стоимости»).

Для выполнения расчета устанавливаются флажки ««Нематериальные активы» и «Начисление амортизации ОС и НМА для целей налогового учета». Расчет производится по кнопке «Провести», вывод результатов на бумажный носитель информации — по кнопке «Печать».

Основная литература:

1. Компьютерная бухгалтерия 7.7 с новым планом счетов. С. А.Харитонов, Москва ООО “1С-Паблишинг”. 2005.

2. 1С: Предприятия версия 7.7 .Руководства пользователя. Фирма «1С» Москва. www.1c.ru

3. Технология ведения учета в программе “1C:Бухгалтерия 8.0” . С. А.Харитонов, Москва ООО “1С-Паблишинг”. 2005.

Дополнительная литература:

1. Информационные технологии управления. Учебник. Под ред.

Г. А. Титоренко. М.: ЮНИТИ-ДАНА, 2003 — 399с.

2. Журнал «БУХГАЛТЕР И КОМПЬЮТЕР» 2004.