Принято считать, что лизинг является американским изобретением 50-х годов, которое было перевезено через десятилетие американскими предпринимателями в Европу, а затем и в Японию. Однако многие специалисты не согласны с таким взглядом на историю лизинга. Например, английский ученый Т. Кларк утверждает, что лизинг был известен уже задолго до нашей эры. Так, он находит несколько положений о лизинге в Законах Хаммурапи, принятых около 1775 — 1750 гг. до н. э. В судебнике Хаммурапи группа статей, касающихся собственности, была самой большой. Статьи самым подробным образом рассматривали все возможные случаи аренды и нормы арендной платы, условия залога имущества. Некоторые исследователи ссылаются на высказывание Аристотеля (из его «Риторики») о том, что богатство составляет не владение имуществом, основанное на праве собственности, но его (имущества) использование. Одним словом, суждения разные, однако никто из исследователей не утверждает, что в те времена речь шла о лизинге в современном его понимании.

Лизинг в древности не был ограничен арендой каких-либо конкретных видов собственности. Из истории известно, что предметами лизинга были не только сельскохозяйственный инвентарь и ремесленное оборудование, но даже военная техника. Это произошло в 1066 году, когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения в Англию.

Первая коммерческая крупномасштабная лизинговая операция в морской торговле была осуществлена в Стокгольме в 1345 году. А в 1694 году Король Швеции Карл XI передал в десятилетнюю аренду королевскую верфь в Стокгольме со всем оборудованием и постройками группе купцов, признав, что использование верфи частным лицом будет выполняться более рационально, чем в каком-либо другом случае.

В Англии еще в средние века проводились операции, аналогичные современному лизингу. Одним из первых законов о лизинге можно назвать Закон Уэльса от 1284 года — Statute of Wales. Предметом лизинговых операций в то время было в основном фермерское оборудование и лошади. В начале девятнадцатого столетия с развитием промышленности в Англии увеличился и перечень товаров, сдаваемых на условиях лизинга. Особую роль в этом сыграло развитие железнодорожного транспорта и каменноугольной промышленности. Стали расти компании, единственным предметом деятельности которых был лизинг железнодорожных вагонов.

Однако не только в Европе, но и в США также был отмечен спрос на финансирование аренды различных видов техники и оборудования. В.Хойер в своей книге «Как делать бизнес в Европе» отмечает, что первое известное употребление термина «лизинг» относится к 1877 году, когда телефонная компания «Bell» приняла решение о сдаче в аренду своих телефонных аппаратов вместо их продажи. Позднее, в 30-е годы нашего столетия Генри Форд стал активно использовать аренду производимых под его началом автомобилей, с целью увеличения сбыта своей продукции.

Аренда и лизинг основных средств

... или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную ... объектами лизинга: ценные бумаги и природные ресурсы. 1.1.2 внутренний Вдобавок, Федеральный закон “О лизинге” регулирует 3 основных типа лизинга: долгосрочный лизинг среднесрочный лизинг краткосрочный лизинг В ...

Особенным моментом в развитии лизинга стал период второй мировой войны. В первый период войны СССР была необходима военно-техническая, материальная и финансовая помощь. США и Великобритания приняли на себя обязательство поставлять ежемесячно 100 бомбардировщиков, 300 истребителей, 800 танков и другую военную технику. Вначале оплата осуществлялась золотом, потом США выделили СССР беспроцентную ссуду на сумму 1 млрд. американских долларов для финансирования поставок. Эта операция известна в истории как договор ленд-лиз, т. е. система передачи Соединенными Штатами в лизинг вооружения, боеприпасов и других материальных ресурсов странам антигитлеровской коалиции.

По утверждению В. Хойера, первым акционерным обществом, для которого лизинговые операции стали основным видом деятельности, является созданная в 1952 году американская компания «United States Leasing Corporation». В конце 50-х годов американские лизинговые компании обратили свои взоры к зарубежным рынкам. В 1959 году «United States Leasing Corporation» учредила свой филиал в Канаде и стала подумывать об учреждении филиала в Англии. В этом же году управляющий директор английской торговой кредитной компании «Mercantile Сredit Company» посетил США. Здесь он встретился с представителями «U.S. Leasing Corporation», и эту встречу можно назвать решающей в истории развития лизинга в Европе. 8 июня 1960 г. была создана торговая лизинговая компания «Mercantile Leasing Company», в которой 80% акций принадлежали «Mercantile Сredit Company» и 20% — «United States Leasing Corporation», для использования лизинга в Англии. Несомненные и очень быстрые успехи компании привлекли к себе внимание других английских финансовых компаний. Уже в первой половине 60-х гг. большинство из них участвовало в операциях по лизингу. Постепенно к этим операциям стали присоединяться и банки. В 1961 году общий оборот лизинговых фирм в Англии составил 280 млн. долларов.

По мере появления производств новых видов техники и оборудования в США спектр товаров, продаваемых по лизингу, постоянно увеличивался. 1982 год стал знаменательным для лизинга авиационной техники. В этот год авиастроительная корпорация Мак-Доннел Дуглас предложила принципиально новую концепцию продаж — «fly before buy» («летать, прежде чем покупать»), что позволило завоевать рынок для самолета ДС-9, конкурируя с таким гигантом авиационной

Во Франции первая лизинговая компания была создана по инициативе «Bangue de l`Indochine» и называлась «Sepafites». Она занималась лизингом промышленного оборудования и первое соглашение подписала 22 февраля 1961года. В 1962 году «Sepafites» была переименована в «Locafrance». К 1965 году во Франции уже действовало 28 лизинговых компаний и ими было заключено договоров на общую сумму 60 млн долларов.

В ФРГ первая лизинговая компания была создана в 1962 году: «LocalLease Mietfinanzierung GmbH» — в Дюссельдорфе. В 1968 году лизинговые фирмы в ФРГ подписали договоров на общую сумму 125 млн долларов.

В 1965 году первая лизинговая фирма была создана в Японии. Уже в 1967-м году общая сумма договоров на аренду машин и оборудования составила 42 млн. долларов.

В СССР наиболее активно применялся лизинг внешнеторговым объединением «Совтрансавто», которое приобретало за рубежом различные виды грузового транспорта на условиях аренды с последующим выкупом. Однако в международных операциях лизинг применялся весьма незначительно.

В настоящее время в лизинговой индустрии наблюдается интенсивный процесс интернационализации — расширения деятельности лизинговых компаний за пределы национальных границ. Сегодня наибольшими лизинговыми рынками в мире являются США, Япония, Германия, Франция, Италия, Великобритания, Южная Корея, Испания, Канада и Южная Африка. В последние годы наблюдается повышение заинтересованности в лизинговых операциях в таких странах, как Ботсвана, Бразилия, Китай, Греция, Индия, Индонезия, Мексика, Сингапур и других развивающихся странах. Значение лизинга как канала поступления технологий и высококачественного оборудования из развитых стран в развивающиеся увеличивается каждый день.

2. Экономическая сущность международного лизинга

Лизинговый бизнес представляет собой особый вид предпринимательской деятельности, в основе которой лежат кредитные отношения.

Термин «лизинг» произошел от английского глагола «to lease», что означает «арендовать». В международной практике термин «лизинг» применяется для обозначения различного рода сделок, основанных на аренде товаров длительного пользования (инвестиционных товаров).

Таким образом, лизинг — вид инвестиционной деятельности, направленной на инвестирование собственных или привлеченных финансовых средств и заключается в передаче лизингодателем объекта лизинга, приобретенного в собственность у определенного поставщика (продавца) за счет собственных или заемных средств, юридическим и физическим лицам по их просьбе или по заявке во временное владение и пользование с правом и/или без права выкупа, на срок и за определенную плату по договору лизинга.

В самом широком смысле лизинг представляет собой комплекс имущественных отношений, складывающихся в связи с передачей имущества во временное пользование. Такой комплекс, помимо собственно договора лизинга, включает в себя и другие договоры, в частности договор купли-продажи и договор займа; при этом отношения по временной передаче имущества в пользование представляют собой определяющие, стержневые отношения в лизинге. Вспомогательную роль выполняют отношения по купле-продаже имущества. Эти отношения не только предшествуют собственно передаче имущества в пользование, но и завершают весь комплекс отношений лизинга в случае приобретения имущества пользователем в собственность после окончания договора лизинга.

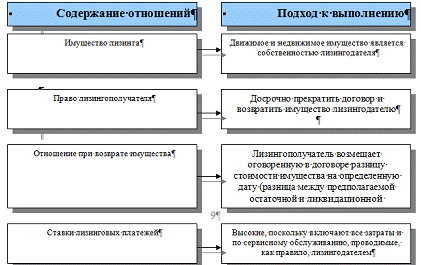

Многие полностью отождествляют лизинговые операции с арендными. Однако такое сравнение не корректно прежде всего потому, что арендные отношения не предполагают по истечении лизингового договора выкупа имущества в собственность, но тем не менее связь с арендными операциями в лизинге прослеживается. На схеме 1 приведены взаимосвязь и отличие арендных и лизинговых отношений.

Схема 1. Взаимосвязь и различия арендных и лизинговых отношений

|

Основные параметры |

Виды отношений |

|||

|

Арендные |

Лизинговые |

|||

|

Субъекты отношений |

Арендодатель и арендатор |

Поставщик (изготовитель имущества), лизингодатель и лизингополучатель |

||

|

Объекты отношений |

Любое имущество, разрешенное в обороте, включая природные объекты |

Имущество, используемое для предпринимательской деятельности, исключая природные объекты |

||

|

Правовое отношение сторон |

Имущественное двусторонее правоотношение |

Коммерческое имущественное трехстороннее правоотношение |

||

|

Отношения с продавцом имущества |

Арендодатель (продавец), арендатор (покупатель) |

Лизингодатель и лизингополучатель выступают солидарными покупателями имущества у продавца |

||

|

Ответственность наймодателя за качество имущества |

За качество имущества отвечает арендодатель |

Лизингодатель не отвечает за качество имущества, кроме случаев, когда он сам выбирает продавца |

||

|

Обязанности наймодателя |

Как собственника имущества |

Инвестирование лизинговой сделки |

||

|

Уведомление продавца о цели приобретения имущества |

Не производится |

Лизингодатель указывает цель передачи имущества в лизинг конкретному лизингополучателю |

||

|

Право собственности на имущество после возмещения его стоимости |

Если предусматривается, то в форме купли-продажи |

Обычно предполагается опцион |

||

|

Риск случайной гибели имущества |

Несет арендодатель |

Несет лизингополучатель |

||

|

Страхование имущества |

Имущество страхует арендодатель |

Имущество страхует лизингополучатель |

||

|

Расторжение договора по вине пользователя |

Прекращение арендных платежей, кроме выплаты неустойки |

Не освобождает лизингополучателя от полного погашения долга за весь договорный период |

||

|

Спрос и предложения на имущество |

Учитывает расчет платежей за пользование имуществом |

Цену имущества, процентную ставку, срок договора, его остаточную стоимость и др. |

||

При выделении видов лизинга (схема 2) исходят прежде всего из признаков классификации. К таким признакам относятся: состав участников сделки, тип передаваемого в лизинг имущества, степень его окупаемости, условия амортизации, объем обслуживания, сектор рынка, где проводятся операции, отношение к амортизационным и налоговым льготам, характер лизинговых платежей.

Схема 2. Классификация основных видов лизинга

В зависимости от условий договора лизинга в отношении амортизации объекта, лизинг подразделяется на финансовый и оперативный (схема 3).

Финансовый лизинг — лизинг, при котором лизинговый платеж в течение действия договора лизинга возмещает лизингодателю не менее 75% суммы полной амортизации объекта лизинга, исчисленной от его стоимости, указанной в договоре лизинга, независимо от того, будет ли сделка завершена выкупом оборудования, его возвратом или продлением договора лизинга на других условиях (схема 3).

Схема 3. Взаимоотношения участников финансового лизинга

Срок договора финансового лизинга устанавливается минимум на 1 год + 1 день.

Если это условие не выполняется и по истечении срока действия договора лизинга лизингополучатель возвращает объект лизинга лизингодателю, в результате чего объект может передаваться в лизинг многократно, а также срок договора лизинга составляет менее 1 года, то имеет место оперативный лизинг (схема 4).

Схема 4. Особенности оперативного лизинга

Кроме того, существует и признанная на международном уровне система IAS 17, по которой можно определить, относится лизинговая операция к финансовому или оперативному лизингу (схема 5).

Таким образом, необходимо отметить, что в теории и практике существует всего два вида лизинга — финансовый и оперативный. Остальные же характеристики лизинговых операций представляют собой форму реализации договоров либо оперативного, либо финансового лизинга.

В отличие от внутреннего международный лизинг является более сложной операцией. Кроме финансовых, налоговых и бухгалтерских аспектов, предприятия, использующие международный лизинг, сталкиваются с юридическими барьерами, дискриминационным налогообложением, инфляционными потерями, трудностями с конвертацией валют покупки и платежа, политическими рисками.

Начальной формой международного лизинга принято считать cross-border (от англ. — через границу) лизинг и в настоящее время данная форма полностью отождествляется некоторыми авторами с понятием международного лизинга. Это можно проследить в работе Л.Н. Прилуцкого «Финансовый лизинг».

Однако понятие «международный лизинг» не совсем правомерно отождествлять с понятием «cross-border» в силу того, что если иностранное представительство лизингодателя находится в стране лизингополучателя, покупает имущество и передает его в лизинг, имущество не пересекает таможенную границу. Поэтому данная сделка не будет являться сделкой cross-border, являясь при этом международным лизингом, так как лизингодателем выступает иностранная компания.

Таким образом, категорию «международный лизинг» целесообразнее трактовать как вид инвестиционной деятельности, осуществляемой субъектами международного лизинга в форме реализации договоров финансового или оперативного лизинга в зависимости от сектора рынка, на котором они осуществляют свою деятельность, при которой хотя бы одна из сторон договора лизинга является нерезидентом Республики Беларусь.

Исходя из того, что международный лизинг является видом инвестиционной деятельности, он обладает рядом функций для лизингополучателей и экономики Республики Беларусь в целом. Кратко сформулируем отдельные функции международного лизинга.

Финансовая функция выражена наиболее четко, поскольку международный лизинг является формой вложения иностранного капитала в основные производственные фонды. С ростом технического прогресса инвестиционные потребности народного хозяйства не могут в полной мере удовлетворяться только с помощью традиционных каналов финансирования, каковыми выступают бюджетные средства государства, собственные средства предприятий и организаций, а также банковский кредит. Международный лизинг дает возможность предприятию — лизингополучателю использовать дорогостоящее оборудование: суда, самолеты, железнодорожный и подвижной состав и т. д. без единовременной мобилизации на эти цели собственных средств или банковского кредита. Кроме того, лизинг открывает доступ к необходимому иностранному имуществу и при наличии каких-либо кредитных ограничений или невозможности привлечения для этих целей заемных средств.

Производственная функция международного лизинга заключается в оперативном и гибком решении лизингополучателем своих производственных задач посредством временного использования, а не приобретения машин и оборудования в собственность. Он наиболее эффективен в отношении особо дорогостоящей, с наибольшим риском морального старения техники. Кроме того, международный лизинг дает возможность лизингополучателю использовать в своей производственной деятельности не только какое-либо отдельное оборудование, но и целые укомплектованные производства. При этом создаются условия для получения из-за рубежа наиболее передовой технологии, ее успешного освоения и поддержания на высоком техническом уровне.

Сбытовая функция лизинга имеет значение в случае, когда субъекты международных лизинговых отношений используют экспортный лизинг в целях расширения круга потребителей и завоевания новых рынков сбыта. С помощью экспортного международного лизинга в число потребителей вовлекаются те потребители, которые не имеют финансовых возможностей приобрести оборудование в собственность.

Функция получения таможенных, налоговых и амортизационных льгот заключает в себе следующие особенности:

а) взятое по импортному оперативному лизингу имущество не отражается на балансе лизингополучателя, что, в свою очередь, позволяет оформить имущество на границе в режиме временного ввоза и не уплачивать импортную пошлину;

б) лизинговые платежи относятся на себестоимость производимой продукции (услуг), что, соответственно, снижает налогооблагаемую прибыль и увеличивает размер чистой прибыли, остающейся в распоряжении предприятия;

в) применение ускоренной амортизации, исчисляемой не на базе срока службы объекта лизинга, а исходя из срока контракта, снижает налоговые выплаты и ускоряет обновление имущества.

Классическому международному лизингу (впрочем как и внутреннему) свойственен трехсторонний характер взаимоотношений, т. е. в лизинговой сделке, как правило, принимают участие три субъекта. Поэтому этот вид взаимоотношений участников лизинговой деятельности именуют как прямой международный лизинг (схема 6).

Единственное отличие этой формы лизинга от внутренней является то, что все участники лизинговой сделки находятся в разных странах.

Схема 6. Схема прямого лизинга

Первым из них является собственник имущества, предоставляющий его в пользование на условиях лизингового соглашения, — лизингодатель. В его лице могут выступать: учреждение банка, в уставе которого предусмотрен этот вид деятельности; финансовая лизинговая компания, создаваемая специально для осуществления лизинговых операций; специализированная лизинговая компания.

Вторым участником лизинговой сделки является пользователь имущества — лизингополучатель, которым может быть любое юридическое лицо независимо от формы собственности: государственное предприятие (организация), кооператив, малое предприятие, акционерное общество, товарищество и т. д.

Третий участник лизинговой сделки — продавец имущества лизингодатель, поставщик, которым также может быть любое юридическое лицо: производитель имущества, снабженческо-сбытовая, торговая организация и т. д.

Как уже было сказано, основной критерий определения международного лизинга заключается в территориальном месторасположении субъектов лизинговой операции: лизингополучателя, лизингодателя, поставщика (схемы 7, 8, 9).

Исходя из данного положения, международный лизинг принято разделять на три вида: экспортный, импортный и транзитный лизинг.

Схема 7. Экспортная лизинговая сделка

При экспортном международном лизинге лизингополучатель должен быть нерезидентом, т. е. находиться за пределами таможенной территории государства, в котором работают остальные участники лизинговой сделки.

Схема 8. Импортная лизинговая сделка

При импортном лизинге лизингополучатель является резидентом своей страны, а остальные субъекты находятся за таможенными границами государства лизингополучателя.

Схема 9. Транзитная лизинговая сделка

Отличительной особенностью транзитного лизинга является размещение всех участников лизинговой сделки в разных странах так, чтобы имущественные и финансовые потоки проходили через границы государств, в которых осуществляют свой бизнес субъекты лизингового соглашения.

Таким образом, исследование теоретических вопросов осуществления международных лизинговых операций позволило сформулировать основные преимущества международного лизинга, которые заключаются в следующем:

. Осуществляя международную лизинговую сделку у лизингополучателя есть возможность использовать 100% заемное финансирование, причем, по правилам МВФ, международный лизинг не увеличивает внешнюю задолженность страны, в которой действует лизингополучатель.

. Гибкие условия договора международного лизинга могут быть приспособлены к каждому конкретному объекту лизинга.

. Приобретение оборудования не приводит к снижению ликвидности лизингополучателя и, значит, не ограничивается его свобода относительно кратко- и среднесрочного кредитования.

. Повышается кредитоспособность лизингополучателя, т. к. финансируются все расходы (включая накладные), стоимость оборудования не включается в баланс, лизинговые платежи освобождаются от налогов.

. Международный лизинг приводит к ускоренному обновлению производственных мощностей через применение механизма ускоренной амортизации, что повышает конкурентоспособность предприятия на внутреннем и внешнем рынках.

. Международный лизинг создает оптимальные условия для внедрения достижений научно-технического прогресса в важнейшие отрасли экономики, создает дополнительные каналы сбыта дорогой техники, а для потребителя — доступность.

Говоря о достоинствах международного лизинга, необходимо признать и наличие недостатков этой операции для ее участников. К числу основных недостатков относятся:

. Лизингополучатель не выигрывает на повышении остаточной стоимости оборудования, в частности из-за инфляции.

. При финансовом лизинге научно-технический прогресс делает изделие устаревшим, тем не менее, лизинговые платежи не прекращаются до конца контракта, а после окончания срока действия договора лизингополучатель обязан выкупить лизинговое имущество.

3. Международная унификация лизингового механизма

международный лизинг

В настоящее время на рынке лизинговых услуг участвует около 100 стран мира, половина из которых — развивающиеся, где лизинг идет ускоренными темпами, особенно при приобретении промышленного оборудования, транспортных средств и др. Расширение лизингового рынка является объективным фактором при интернационализации производства и финансовой сферы. Как известно, лизинговый рынок дает возможность импортировать оборудование многим странам с весьма ограниченными ресурсами. Лизинг более надежен при выполнении финансовых обязательств, чем другие формы инвестиций. Он не только облегчает инвестирование импорта промышленного оборудования, но и позволяет обеспечить передачу технологий из промышленно развитых стран в развивающиеся.

Поскольку лизинг способствует активизации инвестиционных процессов, росту объемов производства, развитию здоровой конкуренции, он всячески поддерживается Всемирным банком, Европейским банком реконструкции и развития, Комиссией Евросоюза, Европейской экономической комиссией и другими международными

Как правило, международный лизинг может развиваться, когда есть преимущества в таможенном обложении по сравнению с обычными закупками, определены более льготные процедуры перехода лизинговых платежей, исключающие возможные потери по сравнению с национальной лизинговой операцией, а также незначительные отличия в национальном законодательстве по лизингу и др.

Существует международная унификация юридических понятий и условий лизинговых соглашений, которая разработана Международным институтом по унификации частного права на основе материалов, отражающих теорию и практику лизинга в соответствующих странах мира. Впервые проект унифицированного законодательства по лизингу был рассмотрен в 1979 году. Он разрабатывался с участием Организации европейского лизинга (Leaseurope), рассматривался на нескольких конференциях и симпозиумах, в результате чего в мае 1998 года в Оттаве (Канада) Международной конференцией по лизингу при участии 55 стран мира была принята Конвенция УНИДРУА о международном финансовом лизинге (Приложение 2).

Основные положения, предусмотренные Конвенцией УНИДРУА, следующие:

1 лизинг — самостоятельный правовой институт;

2 лизинг — трехсторонняя сделка, имеющая общие черты с арендой, условной куплей-продажей, ссудой, но не относящаяся ни к одной из них и представляющая собой единство двух соглашений — купли-продажи и собственно лизинга.

Определенная роль отведена потребителю имущества, который является инициатором сделки и имеет все риски собственника, не являясь таковым юридически. При этом лизингодатель играет роль исключительно посредника по инвестированию сделки. Срок лизингового соглашения предусматривается исходя из условия возврата лизингодателю капиталовложений и ориентировочно равен сроку амортизации имущества. Отнесение лизинговой сделки к международной предусматривается тогда, когда лизингодатель и лизингополучатель принадлежат к разным странам. При этом собственник имущества — лизингодатель не отвечает за его качество, а ответственность несет изготовитель-поставщик имущества лизингополучателю.

При нарушении лизингового соглашения лизингодатель вправе либо востребовать еще не оплаченные выплаты, либо прервать действие соглашения.

Конвенцией предусмотрена унифицированная согласованная концепция лизинга, что способствует правовому регулированию лизинга в разных странах, исходя из единых юридических понятий и на гармонизированных условиях.

Как известно, становлению международного лизинга предшествовало формирование в странах мира внутреннего лизинга, поэтому интернациональные лизинговые сделки стали возможны исходя и из национальных законодательств многих стран, где предусмотрены льготы по лизингу, что могут использовать в своих интересах страны-партнеры при проведении международной лизинговой сделки. Такие сделки можно отнести к сделкам с двойной выгодой. Так, например, лизингодатель, сохраняя право на льготные нормы амортизации в своей стране, может воспользоваться низкими ставками арендных платежей, получаемых при распространении на него налоговых льгот страны-лизингодателя. Особенно широко таким преимуществом при международном лизинге пользуются в Австралии, Великобритании, США, Японии. Однако замедлению развития такого лизинга зачастую способствуют законодательства некоторых стран, где не всегда предусмотренные льготы (которые предоставляются лизингодателю и влияют на размер лизинговых выплат) распространяются на сделки международного лизинга, из чего можно сделать вывод о том, что далеко не во всех странах поощряется международный лизинг.

Процесс совершенствования международного лизинга, стандартизация условий его проведения продолжаются силами Международного совета по лизингу, которым разработано «Руководство по составлению документов в сделках по международному лизингу».