Актуальность реферативной части данной курсовой работы определяется тем, что страховой рынок является одной из важных составных частей рыночной экономики и финансового рынка, обеспечивающей финансовую устойчивость экономики и защиту ее субъектов от рисков и неопределенностей, ведь он представляет собой систему организации денежных отношений, возникающих в процессе страхования и обеспечивает потребности экономики и ее субъектов в получении денежной поддержки при наступлении неблагоприятных непредвиденных событий и случаев. На страховом рынке происходит образование и использование финансовых ресурсов страховых организаций, включая страховые резервы и фонды, для возмещения возникающих потерь и ущерба субъектам экономики путем выплат. Основной целью является рассмотрение экономического содержания и основных функций страхования, а так же особенностей формирования и использования страховых фондов. Объектом исследования является система страхования, а так же страховые отношения – денежные отношения, возникающие в процессе страхования.

В расчетной части работы представлен анализ доходов расходов Федерального бюджета за определенный период времени, аналитической задачей которого в первую очередь является исследование структуры, динамики и структурной динамики доходов и расходов Федерального бюджета Российской Федерации.

1. Особенности финансов страхования.

1.1. Экономическое содержание и функции, виды страхования, их взаимосвязь с функциями финансов .

Страхование — это договор, по которому одна сторона (называемая страховщиком) в обмен на вознаграждение (называемое премией) берет на себя обязательство уплатить другой стороне (называемой страхователем) определенную сумму денег или ее эквивалент в натуре после наступления определенного события, ущемляющего интерес страхователя. Экономическая сущность страхования состоит в образовании специализированными организациями — страховыми компаниями формируемого из взносов страхователей (премия) страхового фонда, из которого возмещаются убытки, понесенные страхователями в результате страховых случаев, покрытых страхованием. Страхование делится на имущественное, личное и страхование ответственности перед третьими лицами и может носить обязательную форму, возникающую в силу закона, или добровольную форму, облаченную в договор страхования между страхователем и страховщиком. Основной организационной формой проведения страхования является акционерное общество, наряду с которым, страхование может иметь взаимную форму, например, клубы взаимного страхования. Экономическая категория, совокупность форм и методов формирования целевых денежных фондов и их использования для возмещения ущерба при различных неблагоприятных явлениях, а также на оказание помощи гражданам и (или) их семьям при наступлении определенных событий в их жизни (дожития, смерти, травмы, инвалидности и т.д.).

Государственное обязательное страхование в России: процесс становления ...

... изданий, посвященных финансовой, страховой, юридической, государственной, законодательной, сферам; а также автор работы обращалась за помощью к монографиям ученых и государственных деятелей. Глава 1. Обязательное страхование в Российской Федерации как форма обеспечения интересов ...

страхование реализуется через страховое правоотношение. По форме проведения страхование подразделяется на обязательное (в силу закона) и добровольное (в силу договора сторон).

По содержанию страхового интереса различают личное страхование (жизни, здоровья физических лиц), имущественное страхование (объектов собственности) и гражданской ответственности за ущерб перед третьими лицами (например, в связи с эксплуатацией автомобиля, воздушного судна, атомной установки и т.д. как источника повышенной опасности), каждый вид страхования в зарубежной практике носит обобщенное название класс страхования. Каждому классу страхования противостоит соответствующий риск (или их группа) и связанные с ним рисковые обстоятельства (подлежащие всесторонней оценке сюрвейером и аджастером).

Поэтому зарубежная теория и практика рассматривает страхование как первичное размещение риска. Закон РФ «О страховании» определяет страхование как отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Особую сферу страхования составляет перестрахование (как вторичное размещение риска).

Форма обеспечения обязательств в хозяйственном и гражданско-правовом обороте реализуется через систему финансовой компенсации в случае неблагоприятных обстоятельств в обмен на преимущественно регулярную уплату небольших денежных сумм (страховых премий), из которых формируется страховой фонд, вкладываемый уполномоченным на то лицом (страховщиком) в приносящие доход активы. При этом целесообразная хозяйственная деятельность страховщика выступает как форма финансового посредничества, основанная на глубоких знаниях вероятности наступления страхового случая.

В соответствии с законом РФ «Об организации страхового дела в Российской Федерации» всю совокупность страховых отношений можно разделить на 3 отрасли. В основе деления страхования на отрасли лежат отличия в объектах страхования.

В личном страховании объектом страхования являются имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица. В соответствии с Условиями лицензирования страховой деятельности на территории Российской Федерации к личному страхованию относятся:

1. Страхование жизни.

2. Страхование от несчастных случаев и болезней.

3. Медицинское страхование.

В имущественном страховании объектом страхования являются имущественные интересы, связанные с владением, пользованием и распоряжением имуществом.

Имущественное страхование включает:

1. Страхование средств наземного транспорта.

2. Страхование средств воздушного транспорта.

3. Страхование средств водного транспорта.

4. Страхование грузов.

5. Страхование других видов имущества.

Перспективы развития медицинского страхования в Украине

... медицинского страхования страховых компаний резко заостряет противоречие между добровольным и обязательным медицинским страхованием. Страховые компании, как более слабые партнеры лечебно-профилактических учреждений в сравнении с государственной системой здравоохранения и системой обязательного медицинского страхования, будут ...

6. Страхование финансовых рисков.

В страховании ответственности объектом страхования являются имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу.

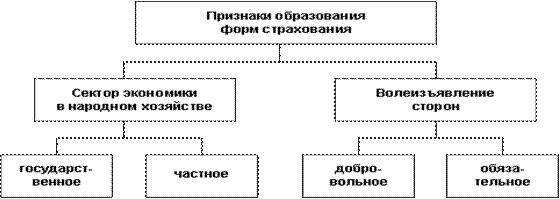

Наряду с классификацией страхования по отраслям, подотраслям и видам выделяют формы страхования (рис. 1.1).

Рис. 1.1. Формы страхования

Обязательным называется такое страхование, когда государство устанавливает обязательность внесения соответствующим кругом страхователей страховых платежей. Обязательная форма страхования распространяется на приоритетные объекты страховой защиты, т.е. тогда, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного пострадавшего лица, но и общественные интересы. ГК РФ (ст. 927) предусматривает обязательное государственное страхование, которое осуществляется страховыми организациями за счет средств государственного бюджета, и обязательное страхование, которое должно осуществляться за счет иных источников.

Добровольное страхование действует в силу закона на добровольных началах. Закон может определять подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования, которые разрабатываются страховщиком.

1.2. Формирование финансов в страховании.

Страхование является особым видом экономических отношений, поэтому экономико-финансовые основы деятельности страховой компании отличаются от других видов коммерческой деятельности в условиях рынка. Отличия касаются прежде всего вопросов формирования финансового потенциала и поддержания финансовой устойчивости страховщика.

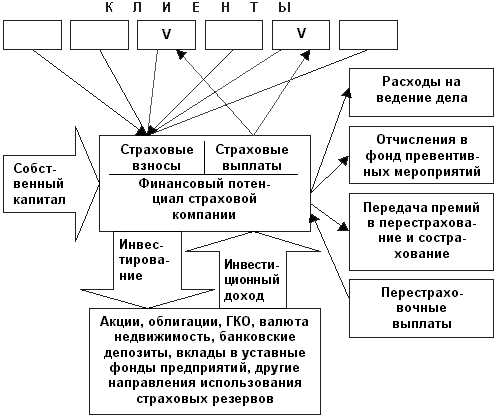

На рис. 1.2 представлена схема формирования и использования финансов страховой компании.

Рис.1.2. Формирование финансов страховой компании

Основными источниками формирования финансового потенциала страховой компании являются:

- собственный капитал;

- страховые взносы (премии) клиентов;

- доходы от инвестиционной деятельности.

Рассмотрим основные источники формирования финансов страховой компании и порядок регулирования деятельности страхования с точки зрения экономики и финансов.

1. Собственный капитал (собственные средства) страховой компании состоит из оплаченного уставного капитала, резервного фонда, сформированного за счет прибыли, и нераспределенной прибыли. Кроме того, к собственным средствам могут быть отнесены сформированные за счет чистой прибыли страховщика фонд потребления и фонд накопления. Характерным для собственных средств является то, что они свободны от каких-либо внешних обязательств. Собственные средства страховой компании формируются из двух источников: за счет взносов учредителей и за счет получаемой прибыли. В целях обеспечения финансовой устойчивости страховщика, как в России, так и за рубежом, законодательно устанавливается требование к минимальному уровню уставного капитала

2.Страховые взносы, уплачиваемые клиентами, являются основным источником формирования страхового фонда компании, предназначенного обеспечить страховую защиту страхователей и застрахованных лиц, а также возмещение расходов страховщика. Страховой взнос (премия), уплачиваемый клиентом, определяется на основе страховых тарифов по отдельным видам страхования. Страховой тариф представляет собой ставку страхового взноса с единицы страховой суммы или объекта страхования. Таким образом, на основе страхового тарифа определяются страховые платежи, которые формируют страховой фонд.

Страховые резервы: понятие и экономическое содержание

... изучить понятие страховых резервов; рассмотреть характеристику страховых резервов, их формирование и порядок расчета; рассмотреть существующие возможности инвестирования страховых резервов, регулируемые законодательством Российской Федерации. 1. Понятие страховых резервов и их экономическая сущность Страховая организация заинтересована ...

Использование средств страхового фонда основано на принципе замкнутой раскладки ущерба. На основе этого принципа осуществляется перераспределение средств как в пространстве, так и во времени. Из-за несовпадения времени поступления средств в страховой фонд и времени выплаты из него у страховщика образуются страховые резервы, которые отражают величину обязательств страховщика по заключенным им со страхователями договорам страхования, но не исполненным на данный момент. Понятие страховых резервов определено в ст 26 закона РФ «Об организации страхового дела в Российской Федерации». Величина страховых резервов должна полностью покрывать сумму предстоящих выплат по действующим договорам.

Страховые резервы включают:

1. Технические резервы, которые включают, в свою очередь:

1.1. Резерв незаработанной премии.

1.2. Резервы убытков:

- резерв заявленных, но неурегулированных убытков;

- резерв произошедших, но незаявленных убытков.

1.3. Дополнительные технические резервы:

- резерв катастроф;

- резерв колебаний убыточности.

1.4. Другие виды технических резервов, связанных со спецификой обязательств, принятых по договорам страхования.

2. Резерв предупредительных мероприятий.

Формирование страховых резервов осуществляется по правилам, утвержденным приказом Росстрахнадзора.

Практика страхования показывает, что у страховщиков формируются большие размеры страховых резервов, которые страховщик в соответствии с законодательством может использовать на принципах диверсификации, возвратности, прибыльности и ликвидности. В Российской Федерации размещение страховых резервов осуществляется в соответствии с Правилами, утвержденными Росстрахнадзором, приказ № 02-02/06 от 14.03.95 г.

Возможными направлениями использования страховых фондов технических резервов являются следующие:

- государственные ценные бумаги;

- ценные бумаги субъектов РФ и местных органов власти;

- депозитные банковские вклады;

- ценные бумаги (акции, облигации, сертификаты и др.);

- права собственности на долю участия в уставном капитале;

- недвижимость (земля, квартиры, дома и другие виды);

- валютные ценности;

- денежная наличность.

Запрещается использование средств страховых резервов для:

- предоставления займов (кредитов) физическим и юридическим лицам, кроме некоторых случаев, предусмотренных законом (имеют право только на выдачу ссуд страхователям, заключившим договоры личного страхования, в пределах страховых сумм по этим договорам);

- заключения договоров купли-продажи, кроме случаев, предусмотренных правилами;

- приобретения акций и паев товарных и фондовых бирж;

- вложения в интеллектуальную собственность;

- инвестиций, не предусмотренных специальными Правилами.

Согласно этим Правилам производится оценка соответствия инвестиционной деятельности в части размещения страховых резервов установленным принципам. Критерием оценки является норматив соответствия (интегральный коэффициент), который определяется следующим образом:

Корпоративное страхование

... развитием и совершенствованием налогового и страхового законодательства будет минимизировано. Потребности в корпоративном страховании и социально-экономические условия их удовлетворения. Объективность корпоративного страхования обусловлена потребностью в страховой защите имущественных интересов предприятий ...

где:

С n

К i

![]()

где:

B i

H i

P — общая сумма страховых резервов, млн. руб.

C п

Норматив соответствия согласно действующим Правилам не может быть ниже установленной величины. В случае, если сложившаяся за квартал величина норматива соответствия окажется ниже установленной Правилами, страховая компания обязана принять меры к улучшению финансового положения и представить в органы страхового надзора программу финансового оздоровления.

Заключение

Управление финансами в страховании – сложный и многогранный процесс. Он предполагает, в частности, обоснование и установление оптимальных тарифных ставок и страхового портфеля, создание системы страховых резервов, разработку и реализацию стратегии и тактики инвестиционной политики, отвечающей требованиям ликвидности, финансовой устойчивости и доходности, снижение страховых и инвестиционных рисков путем диверсификации, перестрахования и сострахования.

Важность и актуальность страхования подтверждают следующие факты:

- страхование предоставляет гарантии восстановления нарушенных имущественных интересов в случае природных и техногенных катастроф, иных непредвиденных явлений;

- страхование позволяет не только возмещать понесенные убытки, но и является одним из наиболее стабильных источников финансовых ресурсов для инвестиций;

Перспективная роль страхования в современной экономике обусловлена выполняемыми им функциями:

Общие функции:

1) формирование специализированного страхового фонда денежных средств, посредством этой функции осуществляется инвестирование временно свободных денежных средств в банки и другие коммерческие структуры, в недвижимость и ценные бумаги;

2) возмещение ущерба и личное материальное обеспечение граждан, посредством этой функции участники формирования страхового фонда реализуют экономическую необходимость в страховой защите;

3) предупреждение страхового случая и минимизация ущерба: принимается комплекс мер, в т.ч. финансовые меры по недопущению или уменьшению неблагоприятных последствий стихийных бедствий, несчастных случаев. Для реализации этой функции страховщик формирует денежный фонд предупреждения мер за счет отчислений от страховых платежей.

Роль страховых фондов в системе экономических резервов страны

... глав, в которых раскрывается тематика работы, заключения и списка использованной литературы. 1. Теоретические особенности механизма функционирования страхового фонда 1 Исторические аспекты развития страховых фондов Страховая деятельность в процессе эволюции прошла ...

Специфические функции:

1) предупредительная — использование части страхового фонда на уменьшение степени последствий страхового риска;

2) сберегательная — сбережение денежных сумм с помощью страхования на дожитие связано с потребностью в страховой защите достигнутого семейного достатка;

3) контрольная — строго целевое формирование и использование средств страхового фонда.

Таким образом, страхование относится к специфическому и сложному сектору экономики является необходимым элементом общества.

Список литературы:

1. Гражданский Кодекс РФ Глава 48 «Страхование».

2. Закон РФ № 4015-1 от 27 ноября 1992 г. «Об организации страхового дела в Российской Федерации» (ред. от 22.04.2010)

3. Барулин С.В. Фнансы: учебник/ С.В. Барулин. – М.: КНОРУС, 2010. – 640 с.

4. Просветов Г.И. Страхование: задачи и решения: учеб.-практ. пособие / Просветов Г.И. — М.: Альфа-Пресс, 2008.

5. Щербаков В.А. Страхование: учебное пособие/В.А.Щербаков, Е.В.Костяева. – 3-е изд., перераб. и доп. – М.: КНОРУС, 2009. – 320с.

6. http://www.fssn.ru электронный адрес – Официальный сайт Федеральной службы страхового надзора.