При анализе инвестиционной деятельности вообще, и инвестиционных процессов на рынке ценных бумаг, в особенности, в число основных терминов необходимо включить понятие финансового

В определении финансового инструмента речь идет лишь о тех договорах, в результате которых происходит изменение в финансовых активах и обязательствах. Эти категории имеют не гражданско-правовую, а экономическую природу.

В международных стандартах финансовой отчетности под финансовым инструментом понимается любой договор, в результате которого одновременно возникают финансовый актив у одной стороны и финансовое обязательство или долевой инструмент — у другой стороны.

Можно выделить два вида финансовых инструментов: первичные финансовые инструменты; производные финансовые

Целью данной работы является рассмотрение сущности, первичных финансовых инструментов и производных финансовых инструментов.

1. Сущность финансовых инструментов

В инвестиционной деятельности, особенно на рынке ценных бумаг, в число ключевых входит понятие финансового инструмента. Это одна из новых и весьма неоднозначно трактуемых экономических категорий, пришедших к нам с Запада с началом распространения элементов рыночной экономики. Сейчас эта категория не только активно используется в отечественной монографической литературе, но и упоминается в ряде нормативных документов. В частности, это относится к Федеральному закону от 22.04.1996 г, № 39-ФЗ «О рынке ценных бумаг» (с изменениями).

Кроме того, отдельные виды новомодных финансовых инструментов начинают применяться и на отечественных финансовых рынках. Существуют разные подходы к трактовке понятия «финансовый инструмент». Изначально было распространено упрошенное определение, согласно которому выделялись три основные категории финансовых инструментов:

денежные средства (средства в кассе и на расчетном счете, валюта),

кредитные инструменты (облигации, кредиты, депозиты),

способы участия в уставном капитале (акции и паи).

По мере развития рынков капитала и появления новых видов финансовых активов, обязательств и операций с ними (форвардные контракты, фьючерсы, опционы, свопы и др.) терминология все более уточнялась; в частности, появилась необходимость отграничения собственно инструментов от тех предметов, с которыми этими инструментами манипулируют или которые лежат в основе того или иного инструмента, т. е. от финансовых активов и обязательств. Более того, в области финансов сформировалось новое направление, получившее название финансового инжиниринга (financial engineering), в рамках которого дается систематизированное описание традиционных и новых финансовых инструментов. Согласно определению одного из ведущих специалистов в этой области, Дж. Финнерти (John Finnerty), «финансовый инжиниринг включает проектирование, разработку и приложение инновационных финансовых инструментов и процессов, а также творческий поиск новых подходов к решению проблем в области финансов».

Финансовые рынки, ценные бумаги и фондовые биржи

... Объект курсовой работы: финансовый рынок, ценные бумаги и фондовая биржа. Предмет курсовой работы: процессы и явления протекающие на финансовом рынке и фондовых биржах. Задача курсовой работы: выяснение понятия финансового рынка, фондовой биржи и рынка ценных бумаг и функции которые они выполняют. Цель курсовой работы: показать финансовый рынок с экономической ...

Что касается собственно понятия «финансовый инженер», то оно появилось в среде финансистов-практиков в середине 1980-х гг., когда лондонские банкиры начали создавать в своих банках отделы по управлению рисками. Именно специалисты этих служб, которые изобретали в рамках действующего законодательства специальные операции с финансовыми активами, позволявшие минимизировать или передать риск, и стали называться финансовыми инженерами. Позднее финансовые инструменты стали разрабатываться в целях получения прибыли от спекулятивных операций на срочных рынках, а также содействия операциям на рынках капитала, т.е. операциям по мобилизации источников финансирования.

С финансовыми инструментами в той или иной степени приходится сталкиваться бухгалтерам, финансовым аналитикам, аудиторам, финансовым менеджерам, финансовым инженерам и др. Тем не менее общепризнанно, что ведущая роль в этой области принадлежит именно финансовым инженерам, которые, в отличие от всех других специалистов, выступают не только и не столько в роли пользователей изобретений, сделанных в рамках финансового инжиниринга, сколько в роли разработчиков новых инструментов или конструирования с помощью имеющихся инструментов таких их комбинаций, которые позволяют чисто финансовыми методами решать проблемы финансирования, повышения ликвидности, получения дополнительных доходов, снижения риска и др.

Несмотря на обилие монографической литературы по финансовым инструментам (имеются в виду прежде всего зарубежные источники), наиболее систематизировано соответствующая терминология изложена в международных стандартах финансовой отчетности (МСФО).

Более того, в этих регулятивах не только приведены общие определения и даны развернутые интерпретации, но рассмотрены примеры неоднозначно трактуемых финансовых инструментов, активов и обязательств. Рассматриваемой категории посвящены два стандарта — «Финансовые инструменты: раскрытие и представление» (МСФО 32) и «Финансовые инструменты: признание и оценка» (МСФО 39) [Международные стандарты].

Согласно МСФО 32 под финансовым инструментом понимается любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент — у другой.

Основополагающим в определении финансового инструмента является понятие договора. В соответствии со ст. 420 ГК РФ договором признается соглашение двух или нескольких лиц об установлении, изменении или прекращении гражданских прав и обязанностей. Заключение договора предполагает принятие на себя его сторонами определенных обязательств. Обязательство — это некоторое отношение между участвующими сторонами. Согласно п. 1 ст. 307 ГК РФ в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как-то: передать имущество, выполнить работу, уплатить деньги и т. п. либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязанности.

Договор банковского счета и банковского вклада

... общими положениями по отношению к договору банковского счета и даже субсидиарно не могут применяться к банковскому счету. Цель договора займа и договора банковского счета также различна. Если по договору займа заемщик, привлекая чужие средства ...

Обязательства возникают по одному из трех оснований: закон, договор, деликт. В первом случае обязательство возникает как необходимость следования предписаниям законодательства (например, обязанность уплачивать налоги).

При этом волеизъявление лица, на которого законом возлагается обязательство, не принимается во внимание (фирма обязана платить налоги независимо от желания ее собственников и администрации).

Во втором случае главенствующим является волеизъявление сторон, участвующих в договоре. При этом никто не вправе принудить любую из этих сторон к участию в договоре. В третьем случае обязательство возникает вследствие причиненного вреда (гл. 59 ГК РФ).

В бизнес-отношениях могут иметь место все перечисленные основания, однако доминанта безусловно принадлежит именно договору.

В определении финансового инструмента речь идет лишь о тех договорах, в результате которых происходит изменение в финансовых активах, обязательствах или капитале. Эти категории имеют не гражданско-правовую, а экономическую природу, а их трактовки можно найти, например, в упомянутых международных стандартах финансовой отчетности.

2. Виды финансовых инструментов

1 Первичные финансовые инструменты

Первичные финансовые инструменты — это инструменты, которые с определенностью предусматривающие покупку (продажу) или поставку (получение) некоторого финансового актива, в результате чего возникают взаимные финансовые требования сторон сделки. Иными словами, финансовые активы, формирующиеся в результате надлежащего исполнения этих договоров, предопределены заранее. В качестве таких активов могут выступать денежные средства, ценные бумаги, дебиторская задолженность и пр.

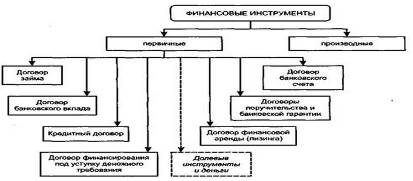

К первичным финансовым инструментам относятся (рис.1):

- договоры займа;

- кредитные договоры;

- договоры банковского вклада;

- договоры банковского счета;

- договоры финансирования под уступку денежного требования (факторинг);

- договоры финансовой аренды (лизинг);

- договоры поручительства и банковской гарантии;

- договоры на основе долевых инструментов и денежных средств.

Рис. 1 — Первичные финансовые

Договор займа. По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Кредитный договор — специфический вариант договора займа, кредитором по которому является банк или иная кредитная организация. При этом кредитный договор имеет определенные особенности: предметом кредитного договора могут быть только деньги; обязательным элементом договора является условие об уплате процентов за пользование кредитом.

Договор банковского вклада. По договору банковского вклада (депозитом) одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) денежную сумму (вклад), обязуется возвратить сумму вклада с процентами на условиях и в порядке, предусмотренными договором. Подобный договор также является разновидностью договора займа, в котором в роли заимодавца выступает вкладчик, а заемщика — банк. Договор банковского вклада не допускает осуществления расчетных операций за товары (работы, услуги), а по окончании срока договора сумма вклада возвращается заимодавцу.

Классификация договоров торгового права

... самостоятельную подотрасль цивилистики возникает необходимость разграничения гражданских и торговых договоров, а также классификации договоров, относимых собственно к торговому обороту. 2. Классификация договоров коммерческого права Договорами коммерческого права признаются прежде всего те, которые оформляют отношения ...

Договор банковского счета. По договору банковского счета банк обязуется принимать и зачислять поступающие денежные средства на счет клиента (владельца банковского счета), выполнять распоряжения клиента о перечислении и выдаче сумм со счета и проведении других операций по счету.

Договор финансирования под уступку денежного требования (факторинг).

По договору факторинга одна сторона (финансовый агент) обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров (выполнения работ или оказания услуг) третьему лицу, а клиент обязуется уступить финансовому агенту это денежное требование.

Договор финансовой аренды (лизинга).

По договору лизинга арендодатель обязуется приобрести в собственность указанное арендатором имущество за плату во временное владение и пользование.

Договоры поручительства и банковской гарантии. Общим для всех описанных выше договоров было то, что в результатом их исполнения являлось непосредственное изменение активов и обязательств контрагентов. Долевые инструменты и деньги. В прежних классификациях долевые инструменты и денежные средства квалифицировались как финансовые инструменты.

финансовый инструмент сделка факторинг

2.2 Производные финансовые

Производный финансовый инструмент — инструмент, предусматривающий возможность покупки (продажи) права на приобретение (поставку) базисного актива или на получение (выплату) дохода, связанного с изменением некоторого характерного параметра этого базисного актива. Следовательно, в отличие от первичного финансового инструмента производный инструмент не подразумевает предопределенной операции непосредственно с базисным активом.

Основой многих финансовых инструментов и операций с ними служат ценные бумаги. Ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

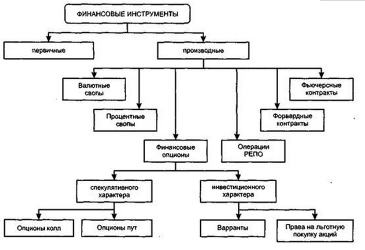

К производным финансовым инструментам относятся (рис.2):

- фьючерсные контракты;

- форвардные контракты;

- валютные свопы;

- процентные свопы;

- финансовые опционы;

- операции по РЕПО;

- варранты;

- право на льготную покупку акций.

Рис. 2 — Производные финансовые

Форвардные и фьючерсные контракты представляют собой договоры о купле-продаже товара или финансового инструмента с поставкой и расчетом в будущем. Владелец форвардного или фьючерсного контракта имеет право: купить (продать) базисный актив в соответствии с оговоренными в контракте условиями и (или) получить доход в связи с изменением цен на базисный актив. Таким образом, предметом торга в таких соглашениях является цена.

Правовое регулирование производных финансовых инструментов

... рынка производных финансовых инструментов в частности. Помимо несистемности финансово-правовое регулирование характеризуется слабостью развития юридической техники, неполным отражением состояния финансового рынка в России. Учитывая изложенное, в настоящей работе рассматриваются как финансово-правовые основы производных финансовых инструментов, ...

Фьючерсные контракты по сути являются развитием форвардных контрактов. В зависимости от вида базисного актива фьючерсы подразделяются на финансовые и товарные.

Форвардные и фьючерсные контракты по сути относятся к так называемым жестким сделкам, т.е. каждый из этих контрактов обязателен для исполнения сторонами договора. Наибольшее распространение фьючерсные контракты получили в сфере торговли сельскохозяйственной продукцией, металлопрокатом, нефтепродуктами и финансовыми инструментами.

Опцион (право выбора) представляет собой контракт, заключенный между двумя сторонами — продавцом (эмитентом) и покупателем опциона (его держателем).

Держатель опциона получает право в течение оговоренного в условиях опциона срока исполнить контракт, либо продать их ему (опцион на продажу), продать контракт другому лицу либо отказаться от исполнения контракта.

Опцион — один из самых распространенных финансовых инструментов в рыночной экономике. В формальном отношении опционы являются развитием фьючерсов, но в отличие от фьючерсных и форвардных контрактов опцион не предусматривает обязательности продажи (покупки) базисного актива, которая при неблагоприятных условиях может привести к существенным потерям.

Особенностью опциона является то обстоятельства, что в результате операции покупатель приобретает не собственно финансовые активы или товары, а только право на их покупку (продажу).

В зависимости от видов базисных активов существуют несколько разновидностей опционов: на корпоративные ценные бумаги, на государственные долговые обязательства, на иностранную валюту, товары, фьючерсные контракты и фондовые индексы.

Опцион Колл — дает держателю право купить базовый актив по заранее определенной цене на заранее определенный срок. Покупка опциона Колл то же самое, что длинная позиция по акциям. Покупая опцион Колл, трейдер рассчитывает на существенный рост базового актива, прежде чем истечет срок действия опциона.

Опцион Пут — дает держателю право продать базовый актив по заранее определенной цене на заранее определенный срок. Продажа опциона Пут тоже самое, что короткая позиция по акциям. Продавая опцион Пут, трейдер рассчитывает на существенное падение базового актива, прежде чем истечет срок действия опциона.

Право на льготную покупку акций компании (опцион на акции) — это специфический производный финансовый инструмент, введение которого изначально было связано со стремлением акционеров в повышении степени контроля за акционерным обществом и противодействии снижении доли доходов ввиду появления новых акционеров при дополнительной эмиссии акций. В данной ценной бумаге указано количество акций (или часть акции), которое можно приобрести на нее по фиксированной цене — цене подписки. Аналогичная процедура имеет значимость, например, при преобразовании закрытого акционерного общества в открытое общество. Права на льготную покупку акций как ценные бумаги обращаются на фондовом рынке самостоятельно, при этом их рыночная цена может значительно отличаться от теоретической, что связано прежде всего с ожиданиями инвесторов относительно инвестиционной привлекательности акций данной компании если ожидается, что акции в цене будут расти, повышается и рыночная стоимость права на покупку, и в этом случае инвесторы могут получить дополнительный доход. Основное значение для компании-эмитента финансового инструмента этого типа связано с тем, процесс покупки акций этой компании интенсифицируется.

Производные финансовые и товарные инструменты

... развития. К числу последних относятся фьючерсы, опционы, свопы, а также их комбинации, реализующие синергический эффект2. Сочетание классических финансовых продуктов-инструментов с производными финансовыми продуктами-инструментами, состязательность операций реального (кассового, наличного) ...

Варрант — это ценная бумага, дающая право купить (продать) фиксированное количество финансовых инструментов в течение определенного времени. В буквальном смысле варрант означает гарантирование какого-либо события (в данном случае — продажи или покупки финансового инструмента).

Таким образом, покупку варранта можно расценить как реализацию инвестором стратегии осторожности и стремления к снижению риска в случае, когда качество и ценность ценных бумаг по мнению инвестора недостаточны или трудно поддаются определению.

Операции РЕПО — договор о заимствовании ценных бумаг под гарантию денежных средств или о заимствовании средств под ценные бумаги. Иногда этот договор называют договором об обратном выкупе ценных бумаг. Этим договором предусматривается два противоположных обязательства для его участников — обязательство продажи и обязательство покупки. Прямая операция РЕПО предусматривает, что одна из сторон продает другой стороне пакет ценных бумаг с обязательством купить его обратно по заранее оговоренной цене. Обратная покупка осуществляется по цене, превышающей первоначальную. Разница между ценами, отражающая доходность операции, как правило, выражается в годовых процентах и называется ставкой РЕПО. Назначение прямой операции РЕПО — привлечение необходимых финансовых ресурсов. Обратная операция РЕПО предусматривает покупку пакета с обязательством продать его обратно; назначение такой операции — разместить свободные финансовые ресурсы. Операции с РЕПО проводятся в основном с государственными ценными бумагами и относятся к краткосрочным операциям — от нескольких дней до нескольких месяцев. В определенном смысле договор РЕПО может рассматриваться как выдача кредита под залог.

Процентный своп (на англ. interest rate swap) — производный финансовый инструмент в форме соглашения между двумя сторонами об обмене процентными платежами на определенную, заранее оговоренную условную сумму. Фактически, это соглашение о том, что в определенную дату одна сторона заплатит второй стороне фиксированный процент на определенную сумму и получит платеж на сумму процента по плавающей ставке (например по ставке LIBOR) от второй стороны. На практике такие платежи неттингуются и одна из сторон выплачивает разницу указанных выше платежей.

Валютный своп (на англ. currency swap) — это комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования. Применительно к свопу дата исполнения более близкой сделки называется датой валютирования, а дата исполнения более удаленной по сроку обратной сделки — датой окончания свопа (maturity).

Большая часть сделок валютный своп заключается на период до 1 года.

Заключение

В международных стандартах финансовой отчетности под финансовым инструментом понимается любой договор, в результате которого одновременно возникают финансовый актив у одной стороны и финансовое обязательство или долевой инструмент — у другой стороны.

Роли и функции финансовых посредников на рынке ценных бумаг

... деятельности: брокерская дилерская по управлению ценными бумагами депозитарная по организации торговли на рынке ценных бумаг Цели данной работы: 1.Расмотреть понятие рынка ценных бумаг, его виды и характеристику 2.Рассмотреть деятельность финансовых посредников, определить их роли и функции. Заключение содержит основные выводы ...

В определении финансового инструмента речь идет лишь о тех договорах, в результате которых происходит изменение в финансовых активах и обязательствах. Эти категории имеют не гражданско-правовую, а экономическую природу.

Таким образом, финансовые инструменты по определению являются договорами и соответствующим образом могут быть классифицированы. Все финансовые инструменты подразделяются на две большие группы — первичные финансовые инструменты и производные.

Первичные финансовые инструменты — это инструменты, которые с определенностью предусматривающие покупку (продажу) или поставку (получение) некоторого финансового актива, в результате чего возникают взаимные финансовые требования сторон сделки.

Производный финансовый инструмент — инструмент, предусматривающий возможность покупки (продажи) права на приобретение (поставку) базисного актива или на получение (выплату) дохода, связанного с изменением некоторого характерного параметра этого базисного актива.

Список использованных источников

1. Производные финансовые и товарные инструменты / Фельдман А.Б. — Учебник. / изд.: «Экономика», 2003г.

2. Название: Базовый курс по рынку ценных бумаг / Ломтатидзе О.В / Учебное пособие, 2005г.

- Банковское дело / Бабичев М.Ю. / Учебное пособие, 2007г.

- Бюджетная система РФ / Бурханова Н. / Учебное пособие, 2005г.

- Российский рынок производных финансовых инструментов / Бородач Ю.

В. / Вестник Тюменского государственного университета. — 2011г.

- Производные финансовые инструменты / Галанов В.А. /: учебник — М.: ИНФРА-М, 2011г.

- Производные финансовые инструменты: теоретический подход с учетом реалий рынка / Забулонов А. / Учебное пособие, 2003г.