Среди множества экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место занимают налоги. В условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики. От того, насколько правильно построена система налогообложения, зависит эффективное функционирование всего народного хозяйства.

Налоговая политика государства составляет концептуальную основу государственного налогового менеджмента. В ее составе определяются приоритеты, стратегия и тактика развития налоговых отношений в стране с учетом объективных рыночных и налоговых законов и закономерностей развития экономики.

Актуальность темы контрольной работы заключается в первостепенной важности налоговых поступлений бюджета для функционирования государства, развития национальной экономики, государственного экономического и социального регулирования. Ведь именно с помощью налоговой политики государство имеет возможность сосредотачивать финансовые ресурсы на решающих участках социального и экономического развития, с помощью бюджета происходит перераспределение национального дохода между отраслями, территориями, сферами общественной деятельности.

Цель контрольной работы — изучение теоретических основ и механизма формирования налоговой политики государства, регулирования общей суммы налоговых доходов в национальной экономике, а также определение основных направлений и механизма реализации налоговой политики.

Теоретической базой при написании работы явились законодательные акты, нормативные документы, справочно-правовые системы, экономическая литература по налогам и налогообложению, материалы периодической печати.

1. Понятие, сущность и основные виды налоговой политики

Налоговая политика – это комплекс правовых действий органов власти и управления, определяющий целенаправленное применение налоговых законов. [3, с.109] При осуществлении налоговой политики установленные законом правовые нормы реализуются при регулировании, планировании и контроле государственных доходов, формируемых налоговым методом. Экономически обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему.

Социально-экономическое развитие Древнего государства – Киевская Русь

... -- печенегов и половцев. Киевская Русь испытывала экономический и политический упадок. 1. Социально-экономическое развитие Древнего государства - Киевская Русь В IX-XII в. экономика Древнерусского государства характеризуется как период раннего феодализма. Данный ...

Налоговая политика как совокупность научно обоснованных и экономически целесообразных тактических и стратегических правовых действий органов власти и управления способна обеспечить потребности воспроизводства и рост общественного богатства. Исходной установкой при проведении налоговой политики служит не только обеспечение правового порядка взыскания с налогоплательщиков налоговых платежей, но и проведение всесторонней оценки хозяйственно-экономических отношений, складывающихся под влиянием налогообложения. Следовательно, налоговая политика — это не автоматическое выполнение предписаний налоговых законов, а их совершенствование. [7, с.77] Содержание и цели налоговой политики обусловлены макроэкономическими задачами государства на каждом этапе развития страны.

Разрабатывая конкретные направления налоговой политики государство должно обеспечить решение:

1. Экономических задач, таких как стимулирование экономического роста, преодоления инфляционных процессов, снижение дефицита бюджета, сбалансирование размеров бюджетов разных уровней и др.;

2. Социальных задач; обеспечение занятости населения, стимулирования роста доходов и уровня жизни населения, перераспределение национального дохода в интересах наименее защищенных слоев населения;

3. Задачи оптимизации налоговых изъятий, т.е. достижения паритета между общественными, корпоративными и личными интересами в области налогообложения.

На выбор конкретного варианта решения в области налоговой политики влияют следующие факторы: общая экономическая ситуация в стране, характеризующаяся темпами роста (падения) производства; уровень инфляции; кредитно-денежная политика государства; соответствие между сферой производства, находящейся под государственным контролем и приватизированным сектором. [3, с.108]

В основе формирования налоговой политики лежат, таким образом, две взаимно увязанные методологические посылки:

- а) использование налоговых платежей для формирования доходной части бюджетов различных уровней и решение фискальных задач государства;

- б) использование налогового инструмента в качестве косвенного метода регулирования экономической деятельности.

Формирование налоговой политики должно строиться на соблюдении следующих принципов:

- стабильности налоговой системы;

- одинакового налогообложения производителей независимо от отраслевой принадлежности предприятия (фирмы) и формы собственности;

- равенства налогового бремени для различных категорий плательщиков с равным уровнем дохода;

- одинаковых условий налогообложения для предпринимателей, занятых в производстве и потребителей.

Условно выделяют три возможных типа налоговой политики:

Первый тип — высокий уровень налогообложения, т. е. политика, характеризующаяся максимальным увеличением налогового бремени. При выборе этого пути неизбежно возникновение ситуации, когда повышение уровня налогообложения не сопровождается приростом поступлений в бюджеты различных уровней. [6, с.82]

Второй тип налоговой политики — низкое налоговое бремя, когда государство максимально учитывает не только собственные фискальные интересы, но и интересы налогоплательщика. Такая политика способствует скорейшему развитию экономики, особенно ее реального сектора, поскольку обеспечивает наиболее благоприятный налоговый и инвестиционный климат (уровень налогообложения ниже, чем в других странах, идет широкий приток иностранных инвестиций, в том числе экспортноориентированных, и соответственно возрастает уровень конкурентоспособности национальной экономики).

Налогообложение страховых органов

... налоговой базы учитываются суммы страховых взносов, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций ... действия. Указанные в настоящем пункте суммы подлежат налогообложению у источника выплат. Внесенные физическим лицом по ... и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные ...

Налоговое бремя на субъекты предпринимательства существенно смягчено, но государственные социальные программы значительно урезаны, так как бюджетные доходы сокращаются.

Третий тип — налоговая политика с достаточно существенным уровнем налогообложения, как для предприятий, так и для физических лиц, который компенсируется для граждан страны высоким уровнем социальной защиты, существованием множества государственных социальных гарантий и программ. [6, с.82]

Особенностью современной российской налоговой системы является то, что при ее формировании ставилась в первую очередь фискальная задача. Преобладание фискальной направленности в налогообложении обусловлено тем, что создание налоговой системы РФ и первые этапы ее развития проходили в условиях системного экономического кризиса, и главной задачей выдвигалось максимально возможное наполнение бюджета страны. Постепенное преодоление кризисных явлений в экономике изменило подходы к организации налоговой системы и налогообложения. Важной задачей становится практическая реализация объективно присущей налогам регулирующей функции, полноценное использование налогов как инструмента экономического регулирования.

Сформированная в настоящее время налоговая система Российской Федерации в целом создала принципиальную возможность для выработки единой политики и построения устойчивой доходной базы бюджета. [6, с.91]

Она позволяет потенциально «развести» стимулирующую и фискальную функции налогообложения по различным элементам налоговой системы, сконцентрировав нагрузку по формированию доходной базы бюджета на косвенном обложении, а стимулирующую — на прямом.

Налоговая политика государства должна способствовать не только реализации фискальных задач, но и формированию сознательного отношения налогоплательщика к его обязанности уплачивать законодательно установленные налоги.

2. Механизм функционирования налоговой политики

На практике налоговая политика осуществляется через налоговый механизм, который представляет собой совокупность организационно-правовых форм и методов управления налогообложением, включая широкий арсенал различного рода надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения и др.).

Государство придает этому механизму юридическую форму посредством налогового законодательства. [6, с.81]

Все подсистемы (элементы) налогового механизма (налоговое планирование, налоговое регулирование и налоговый контроль) разграничены условно, поскольку на практике они нередко пересекаются, а налоговое регулирование и контроль выступают вовсе органичным целым, т.к. они есть проявления регулирующей налоговой функции. В процессе текущего налогового регулирования применяются как поощрительные методы в виде системы налоговых льгот, так и санкционные методы в виде начисления штрафов, обращения сумм недоимки на имущество налогоплательщика или его дебиторов, процедур банкротства и т. д.

Все эти действия раскрывают регулирующее назначение налогообложения в целом. Элементы налогового механизма являются в то же время относительно самостоятельными комплексами налоговых действий, и каждый из них подчиняется своим правилам организации, оценки и обобщения. В рамках каждого из элементов налогового механизма применяются только ему свойственные приемы или техника налоговых действий. Различия методов налогового планирования, регулирования и контроля позволяют исследовать эти области как относительно самостоятельные, установить, присущие им закономерности. На этой основе вырабатываются направления совершенствования налогового механизма как системы.

Участие налоговых органов в делах о банкротстве

... 3 Закона о банкротстве. Уполномоченный орган в делах о банкротстве - Федеральная налоговая служба В соответствии с постановлением Правительства РФ от 29.05.2004 N 257 "Об обеспечении интересов Российской Федерации как кредитора в делах о банкротстве и в процедурах банкротства" органом, уполномоченным ...

Налоговый механизм, так же как и хозяйственный, соединяет два противоположных начала:

- планирование, т.е. волевое регулирование экономики центральной властью учетом объективно действующих экономических законов путем сбалансирования развития всех отраслей и регионов народного хозяйства, координации экономических процессов в соответствии с целевой направленностью развития общественного производства;

- стихийно-рыночная конкуренция, где свободно на основе прямых и обратных связей взаимодействуют производители и потребители. Вследствие обособленности производителей и противоречивости их интересов неизбежно возникают разрушительные явления. Таким образом, рыночные отношения приводят, с одной стороны, к развитию производства отдельных субъектов в условиях жесткой конкуренции, а с другой, — к разрыву хозяйственных связей между обособившимися предприятиями в результате несовпадения производственной массы товара и его сбытом. [2, с.133]

Отсюда вытекает необходимость государственного регулирования рыночных отношений для предотвращения сбоев в производстве и кризисных тенденций рынка. Таким регулятором в настоящее время стал налоговый механизм, который признан во всех странах.

Эффективность использования налогового механизма зависит от того, насколько государство учитывает внутреннюю сущность налогов и их противоречивость. В налоговой политике проявляется относительная самостоятельность государства. Изменяя налоговую политику, манипулируя налоговым механизмом, государство получает возможность стимулировать экономическое развитие или сдерживать его.

Внутреннее содержание налогового механизма составляют организационно-экономические и правовые отношения, складывающиеся при формировании доходов бюджета, перераспределении налоговых сумм между территориями. Основу этих отношений формирует налоговое право наряду с другими отраслями права. [7, с.82]

Определив цели и задачи налоговой политики, государство выбирает методы и инструменты ее осуществления. Использование того или иного метода зависит от конкретной обстановки, а также традиции. Как правило, государство применяет комплексный подход.

Обычно цели и задачи налоговой политики определяются в зависимости от конкретной экономической конъюнктуры. Основы налоговой политики закладываются на каждый финансовый год через принятие государственного бюджета. Проведение же самой налоговой политики оформляется путем принятия соответствующих нормативных актов: Федеральных законов, Указов Президента России, Постановлений Правительства России и иных подзаконных актов.

3. Регулирование общей суммы налоговых доходов в национальной экономике. Критерии оценки.

Каждое государство для реализации присущих ему функций имеет доходы, которые представляют собой денежные или материальные ресурсы, поступающие государству в процессе распределения или перераспределения национального дохода, национального богатства.

Водного налога в налоговую систему рф основные положения водного налога

... значения и сущности водного налога, порядка исчисления и уплаты водного налога, составления и подачи отчетности по водному налогу. Предметом данной работы является водный налог. Объектом является налоговая ... водный налог. Целью работы является изучение водного налога и методов его взимания. Данная тема актуальна, так как данный налог позволяет рационально использовать водные пространства и водные ...

Доходы бюджетов, входящих в бюджетную систему Российской Федерации, образуются за счет налоговых доходов, неналоговых доходов, безвозмездных перечислений. [10]

Состав бюджетных доходов, их виды, формы мобилизации денежных средств в бюджеты зависят от системы и методов хозяйствования и решаемых обществом экономических задач.

Налоговые доходы по форме поступления в бюджет делятся на закрепленные и регулирующие доходы.

Закрепленные доходы — доходы, которые полностью или в твердо фиксированной доле на постоянной или долговременной основе в установленном порядке поступают в соответствующий бюджет.

Регулирующие доходы — доходы, которые в целях балансирования доходов и расходов поступают в соответствующий бюджет в виде процентных отчислений от налогов или других платежей по нормативам, утвержденным в установленном порядке на следующий финансовый год.

Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы Российской Федерации, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы Российской Федерации, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

При распределении налоговых доходов по уровням бюджетной системы налоговые доходы бюджетов субъектов Российской Федерации должны, как правило, составлять не менее 50% суммы доходов консолидированного бюджета Российской Федерации. [8]

В настоящее время, аккумулируя налоги в бюджетном фонде, государство финансирует важнейшие направления жизни и деятельности как общества в целом, так и отдельных индивидуумов: здравоохранение, образование, культура и искусство, правоохранительная деятельность, государственное управление, инвестиционная деятельность в областях промышленности и сельского хозяйства и многое другое.

При распределении доходных источников между бюджетами разных уровней придерживаются определенных критериев, учитывающих характеристики источников доходов, их территориальную принадлежность, степень влияния на них конкретных уровней власти.

Такие критерии выработаны в мировой практике, и в процессе бюджетного планирования необходимо учитывать следующие положения:

- Средства, получаемые каждым бюджетом, должны быть достаточными для покрытия тех расходов, которые соответствующие уровни власти финансируют в силу своих расходных полномочий и степени ответственности за социально-экономическое развитие отдельной территории или государства в целом;

- Стабильность поступлений. Наименее стабильные источники доходов, зависящие в большей степени от макроэкономической ситуации, чем от условий конкретных территорий, должны быть закреплены за более высоким уровнем бюджетной системы, и наоборот;

- Экономическая эффективность. Для повышения заинтересованности в собираемости налогов за каждым уровнем власти должны закрепляться те налоги на доходы, которые получены в той или иной степени благодаря усилиям этого уровня власти;

- Социальная справедливость. Чем менее равномерно распределена налоговая база, тем на более высокий уровень должен поступать этот налог для дальнейшего перераспределения;

- Мобильность налоговой базы. Налоги, взимаемые с налоговой базы, которая имеет четкую территориальную базу и не обладает высокой мобильностью, разумнее закреплять за территориальными бюджетами;

- Возможность или невозможность экспорта налогового бремени за пределы региона. Финансирование бюджетных услуг должно производиться за счет тех, кто ими пользуется;

- Возможность влияния на налоговую базу. За местным уровнем целесообразно закреплять те налоги, на которые могут реально влиять органы местного самоуправления и которые реально могут стимулировать увеличение налогового потенциала данной территории. [10]

Кроме названных критериев, при разграничении доходных источников целесообразно придерживаться следующих подходов:

- поступления от налогов, рост которых напрямую связан с благосостоянием населения данного муниципального образования, следует зачислять в местные бюджеты;

- сборы, представляющие собой плату за бюджетные услуги (пошлины, административные платежи), должны поступать в бюджет органов власти, предоставляющих соответствующие услуги;

- налоги, носящие перераспределительный характер, подлежат закреплению за федеральным уровнем власти;

- налоги, поступления от которых резко сокращаются в периоды экономического спада и растут в периоды экономического подъема (например, налог на прибыль предприятий), следует закреплять за региональным бюджетом, а местным бюджетам оставлять более стабильные налоговые источники.

В случаях, когда названные критерии не позволяют однозначно отнести налоговый источник к тому или иному уровню бюджета, следует руководствоваться необходимостью доведения суммарных доходов местных бюджетов до общего объема расходных полномочий, закрепленных за ними.

Разграничение доходов между бюджетами различного уровня способствует созданию государством необходимых начальных условий для сбалансированности бюджетов на каждом уровне с учетом возлагаемых на них задач и функций при соблюдении минимальных государственных социальных норм и стандартов и исходя из имеющегося на соответствующей территории налогового потенциала. То есть при соответствующем налоговом потенциале достигается такое оптимальное соотношение доходных источников и расходных полномочий между бюджетами разного уровня, которое бы позволяло говорить о самостоятельности каждого бюджета, давало ему возможность реально распоряжаться собранными на соответствующей территории ресурсами, стимулировало к проведению рациональной бюджетной политики, увеличению доходной базы и не способствовало зарождению и развитию иждивенческих настроений. [8]

Распределение налогов по вертикали бюджетной системы учитывает их естественную природу и разграничение расходных полномочий. Чем больше расходов у бюджетов данного уровня, тем больший объем доходов должен быть закреплен за ним.

Учитывая приоритет общегосударственных интересов, а также необходимость макроэкономического регулирования, перераспределения национального дохода, центральные органы власти сосредотачивают у себя наиболее важные налоговые источники, в том числе, например, в федеральном бюджете 100% налога на добавленную стоимость, большая часть акцизов, ввозные и вывозные пошлины, доходы от внешнеэкономической деятельности, а также другие наиболее крупные налоговые и неналоговые поступления. [6, с.91]

В бюджеты регионов и территорий направляется большая часть налога на прибыль, 100% налога на доходы физических лиц; 50% акцизов на спирт этиловый из пищевого сырья, водку и ликероводочные изделия, спиртосодержащие растворы, производимые на территории Российской Федерации, акцизы на некоторые другие товары, производимые на территории России, за исключением акцизов на нефть, газ, легковые автомобили, автомобильный бензин и этиловый спирт, а также некоторые другие налоги и неналоговые поступления, которые в целом значительно уступают по размерам доходам, используемым для перераспределения, и поступающим в федеральный бюджет.

Другим критерием распределения налоговых полномочий является степень мобильности налоговой базы. Чем менее мобильна налоговая база, менее подвержена миграции, тем на более низком уровне она облагается, поскольку увеличение ставок налогообложения не вызовет ее перемещение на другие территории. Например, налог на недвижимость, на природные ресурсы и др. В то же время на общегосударственном уровне предпочтительным является установление налогов на доходы юридических и физических лиц.

Третий критерий распределения налогов по уровню бюджетной системы — это степень межрегиональной дифференциации налоговой базы. Чем не равномернее распределен налоговый источник по территориям, тем на более высоком уровне власти должен определяться порядок его налогообложения и тем на более высоком (федеральном) уровне бюджетной системы должны аккумулироваться его поступления в условиях резких различий в экономическом развитии территорий. Это позволяет в значительной степени уменьшить неравенство налоговой базы регионов и муниципальных образований при условии передачи им более равномерно размещенных доходов. Однако реализация этого принципа во многих федеративных государствах, в том числе и в России, встречает возражения со стороны части наиболее влиятельных региональных властей, требующих закрепления за ними этих доходов.

Одним из важнейших факторов, влияющих на размер бюджетных расходов, является численность проживающих на конкретной территории людей, поэтому в качестве эффективного инструмента устранения дисбаланса между доходами и расходами бюджетов, выравнивания их обеспеченности доходными источниками являются налоги с физических лиц. К сожалению, удельный вес данного в доходах консолидированного бюджета России составляет около 12%, в то время как в более развитых странах — он один из ведущих источников бюджетных доходов. По мере повышения реальных доходов населения России и, как следствие, увеличения поступлений подоходного налога, эти доходы, несомненно, будут способствовать устранению указанных дисбалансов и горизонтальному выравниванию бюджетной обеспеченности территорий. [9]

При распределении налоговых доходов по уровням бюджетной системы немаловажное значение имеет сохранение в стране единого экономического пространства. Нельзя, например, наделять региональные власти правом введения ввозных и вывозных пошлин на территорию данного субъекта Федерации и аналогичных им дополнительных налогов, так как это может привести к образованию закрытых экономических территорий, и сохранить в стране единое экономическое пространство будет невозможно.

Важен и такой принцип распределения налогообложения по уровням власти: чем масштабнее налоговая база, тем на более высоком уровне она должна облагаться. Закрепление за территориальными органами власти наиболее мелких доходов позволяет сократить административные расходы для их мобилизации в бюджет.

С учетом указанных принципов Налоговый кодекс РФ предусматривает три уровня налогообложения: федеральные, региональные и местные налоги и сборы.

Система долевого участия бюджетов разных уровней в таких доходах, как налог на прибыль, налог на добавленную стоимость, налог на доходы физических лиц, акцизы стимулирует региональные и местные органы власти обеспечивать более полное поступление их в бюджет. [8]

Важнейшим направлением в совершенствовании распределения налоговых полномочий между уровнями бюджетной системы является увеличение доли в доходах каждого бюджета собственных доходов.

Государство без налогов существовать не может, поскольку налоги есть главный инструмент мобилизации доходов в условиях рыночных отношений. Налоги, участвуя в перераспределении национального дохода, выступают специфической формой производственных отношений, которые формируют общественное содержание налогов. Налоги как часть распределительных отношений отражают закономерности производства.

Налогообложение относится к той сфере общественной жизни, которая непосредственно касается интересов всех и каждого. За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах.

Практическая часть , Задание 1.

Решение оформлено в виде таблицы (Приложение 1).

Задание 2.

Исходя из собственного профессионального суждения, дополнить имеющиеся операции для завершения учетного процесса недостающими хозяйственными операциями. Отразить на счетах начисление и перечисление в бюджет требуемых налогов согласно применяемой налоговой системе.

Определить налоговую нагрузку на предприятие при использовании указанных систем налогообложения. Проанализировать, какая из систем обеспечивает максимальное снижение налогового бремени для предприятия. Выводы обосновать расчетами.

Таблица 1, сумма в рублях

|

№ |

Операция |

Вариант II |

|

1 |

Поступили товары от поставщика |

4000000 |

|

2 |

Предъявлен НДС по ставке 18% |

? |

|

3 |

Произведена оплата поставщику |

4500000 |

|

4 |

Поступившие товары проданы полностью с наценкой |

25% |

|

5 |

Начислена оплата труда работникам |

350000 |

|

6 |

Удержан подоходный налог от начисленной зарплаты без предоставления вычетов |

? |

|

7 |

Выдана из кассы зарплата |

300000 |

|

8 |

Произведены отчисления на социальное страхование |

? |

|

9 |

Произведены отчисления на страхование от несчастных случаев на производстве |

0,2% |

|

10 |

Произведена уплата в бюджет НДФЛ и страховых взносов полностью |

? |

|

11 |

Поступили платежи от покупателей за проданный товар |

4000000 |

|

12 |

Списаны расходы, связанные с торговлей |

? |

Решение:

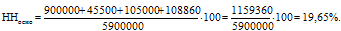

Уровень налоговой нагрузки рассчитывается по формуле:

где НН – налоговая нагрузка на предприятие; Н об – общая сумма налогов; Воб – общая сумма выручки от реализации товаров (работ, услуг) и имущественных прав (с НДС).

а) общепринятая система налогообложения

|

№ п/п |

Операция |

Сумма (в руб.) |

Проводка |

Методика расчета суммы (в руб.) |

|

1 |

Поступили товары от поставщика |

4 000 000 |

Дт 41 Кт 60 |

— |

|

2 |

Предъявлен НДС по ставке 18% |

720 000 |

Дт 19 Кт 60 |

4 000 000·0,18 = 720 000 |

|

3 |

Предъявили НДС к вычету |

720 000 |

Дт 68 Кт 19 |

— |

|

4 |

Произведена оплата поставщику |

4 500 000 |

Дт 60 Кт 51 |

— |

|

5 |

Поступившие товары проданы полностью с наценкой 25% |

5 900 000 |

Дт 62 Кт 90-1 |

Наценка: 4 000 000·0,25=1 000 000; Сумма с наценкой: 4 000 000+1 000 000 =5 000 000; Сумма с НДС: 5 000 000·1,18= 5 900 000; |

|

6 |

Начислена сумма НДС с продажи, причитающаяся перечислению в бюджет |

900 000 |

Дт 90-3 Кт 68 |

5 900 000·18%/118= 900 000; |

|

7 |

Списывается себестоимость проданных товаров |

4 000 000 |

Дт 90-2 Кт 41 |

— |

|

8 |

Начислена оплата труда работникам |

350 000 |

Дт 44 Кт 70 |

— |

|

9 |

Удержан подоходный налог от начисленной зарплаты без предоставления вычетов |

45 500 |

Дт 70 Кт 68 |

350 000·0,13=45 500; |

|

10 |

Выдана из кассы зарплата |

300 000 |

Дт 70 Кт 50 |

— |

|

11 |

Депонирована неполученная работниками заработная плата |

4 500 |

Дт 70 Кт 76 |

350 000-300 000-45 500 =4 500; |

|

12 |

Произведены отчисления на социальное страхование |

105 000 |

Дт 44 Кт 69-2 |

Пенс: 350 000·0,22=77 000; |

|

Дт 44 Кт 69-1 |

ФСС: 350 000·0,029 =10 150; |

|||

|

Дт 44 Кт 69-3 |

ФФОМС:350 000·0,051 =17 850; |

|||

|

13 |

Произведены отчисления на страхование от несчастных случаев на производстве 0,2% |

700 |

Дт 44 Кт 69-1 |

350 000·0,002= 700; |

|

14 |

Произведена уплата в бюджет НДФЛ и страховых взносов полностью |

45 500 |

Дт 68 Кт 51 |

— |

|

105 000 |

Дт 69 Кт 51 |

— |

||

|

700 |

Дт 69 Кт 51 |

— |

||

|

15 |

Поступили платежи от покупателей за проданный товар |

4 000 000 |

Дт 51 Кт 62 |

— |

|

16 |

Списаны расходы, связанные с торговлей |

455 700 |

Дт 90 Кт 44 |

350 000 + 105 000 + 700 = 455 700 |

|

17 |

Отражен финансовый результат от продажи |

544 300 |

Дт 90-9 Кт 99 |

5 900 000-900 000- 455 700-4 000 000=544 300 |

|

18 |

Начислен налог на прибыль (20%) |

108 860 |

Дт 99 Кт 68 |

544 300·0,20 = 108 860 |

|

19 |

Чистая прибыль отнесена в нераспределенную прибыль отчетного года |

435 440 |

Дт 99 Кт 84 |

544 300 – 108 860 =435 440 |

по формуле

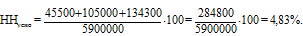

б) упрощенная система налогообложения с объектом «доходы»

|

№ п/п |

Операция |

Сумма (в руб.) |

Проводка |

Методика расчета суммы (в руб.) |

|

1 |

Поступили товары от поставщика |

4 000 000 |

Дт 41 Кт 60 |

— |

|

2 |

Предъявлен НДС по ставке 18% |

720 000 |

Дт 19 Кт 60 |

4 000 000·0,18 = 720 000 |

|

3 |

НДС включен в стоимость товаров |

720 000 |

Дт 41 Кт 19 |

— |

|

4 |

Произведена оплата поставщику |

4 500 000 |

Дт 60 Кт 51 |

— |

|

5 |

Поступившие товары проданы полностью с наценкой 25% |

5 900 000 |

Дт 62 Кт 90-1 |

Наценка: (4 000 000+720 000)·0,25= 1 180 000 Сумма с наценкой: 4 720 000 + 1 180 000 = 5 900 000 |

|

6 |

Списывается себестоимость проданных товаров |

4 720 000 |

Дт 90-2 Кт 41 |

— |

|

7 |

Начислена оплата труда работникам |

350 000 |

Дт 44 Кт 70 |

— |

|

8 |

Удержан подоходный налог от начисленной зарплаты без предоставления вычетов |

45 500 |

Дт 70 Кт 68 |

350 000·0,13=45 500; |

|

9 |

Выдана из кассы зарплата |

300 000 |

Дт 70 Кт 50 |

— |

|

10 |

Депонирована неполученная работниками заработная плата |

4 500 |

Дт 70 Кт 76 |

350 000-300 000-45 500 =4 500; |

|

11 |

Произведены отчисления на социальное страхование |

105 000 |

Дт 44 Кт 69-2 |

Пенс: 350 000·0,22=77 000; |

|

Дт 44 Кт 69-1 |

ФСС: 350 000·0,029 =10 150; |

|||

|

Дт 44 Кт 69-3 |

ФФОМС:350 000·0,051 =17 850; |

|||

|

12 |

Произведены отчисления на страхование от несчастных случаев на производстве 0,2% |

700 |

Дт 44 Кт 69-1 |

350 000·0,002= 700; |

|

13 |

Произведена уплата в бюджет НДФЛ и страховых взносов полностью |

45 500 |

Дт 68 Кт 51 |

— |

|

105 000 |

Дт 69 Кт 51 |

— |

||

|

700 |

Дт 69 Кт 51 |

— |

||

|

14 |

Поступили платежи от покупателей за проданный товар |

4 000 000 |

Дт 51 Кт 62 |

— |

|

15 |

Списаны расходы, связанные с торговлей |

544 700 |

Дт 90 Кт 44 |

350 000 + 105 000 + 700 = 544 700 |

|

16 |

Отражен финансовый результат от продажи |

635 300 |

Дт 90-9 Кт 99 |

5 900 000 – 4 720 000 – 544 700 = 635 300 |

|

17 |

Начислен налог |

134 300 |

Дт 99 Кт 68 |

|

|

18 |

Прибыль отнесена в нераспределенную прибыль отчетного года |

401 000 |

Дт 84 Кт 99 |

635 300 – 134 300 = 401 000 |

Расчетная сумма налога = 4000000·0,06=240 000,00 руб.

Сумма налога уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, обязательное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за этот же период времени, а также на сумму выплаченных работником пособий по временной нетрудоспособности. При этом сумма налога не может быть уменьшена более чем на 50%.

Максимальная сумма налога к уменьшению = 240000·0,5 = 120 000 руб.

Сумма взносов 105 700 руб. < Максимальная сумма налога к уменьшению 120 000руб.

Сумма налога к уплате = 240 000-105 700=134 300,00 руб.

по формуле

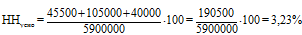

в) упрощенная система налогообложения с объектом «доходы- расходы»

|

№ п/п |

Операция |

Сумма (в руб.) |

Проводка |

Методика расчета суммы (в руб.) |

|

1 |

Поступили товары от поставщика |

4 000 000 |

Дт 41 Кт 60 |

— |

|

2 |

Предъявлен НДС по ставке 18% |

720 000 |

Дт 19 Кт 60 |

4 000 000·0,18 = 720 000 |

|

3 |

НДС включен в стоимость товаров |

720 000 |

Дт 41 Кт 19 |

— |

|

4 |

Произведена оплата поставщику |

4 500 000 |

Дт 60 Кт 51 |

— |

|

5 |

Поступившие товары проданы полностью с наценкой 25% |

5 900 000 |

Дт 62 Кт 90-1 |

Наценка: (4 000 000+720 000)·0,25= 1 180 000 Сумма с наценкой: 4 720 000 + 1 180 000 = 5 900 000 |

|

6 |

Списывается себестоимость проданных товаров |

4 720 000 |

Дт 90-2 Кт 41 |

— |

|

7 |

Начислена оплата труда работникам |

350 000 |

Дт 44 Кт 70 |

— |

|

8 |

Удержан подоходный налог от начисленной зарплаты без предоставления вычетов |

45 500 |

Дт 70 Кт 68 |

350 000·0,13=45 500; |

|

9 |

Выдана из кассы зарплата |

300 000 |

Дт 70 Кт 50 |

— |

|

10 |

Депонирована неполученная работниками заработная плата |

4 500 |

Дт 70 Кт 76 |

350 000-300 000-45 500 =4 500; |

|

11 |

Произведены отчисления на социальное страхование |

105 000 |

Дт 44 Кт 69-2 |

Пенс: 350 000·0,22=77 000; |

|

Дт 44 Кт 69-1 |

ФСС: 350 000·0,029 =10 150; |

|||

|

Дт 44 Кт 69-3 |

ФФОМС:350 000·0,051 =17 850; |

|||

|

12 |

Произведены отчисления на страхование от несчастных случаев на производстве 0,2% |

700 |

Дт 44 Кт 69-1 |

350 000·0,002= 700; |

|

13 |

Произведена уплата в бюджет НДФЛ и страховых взносов полностью |

45 500 |

Дт 68 Кт 51 |

— |

|

105 000 |

Дт 69 Кт 51 |

— |

||

|

700 |

Дт 69 Кт 51 |

— |

||

|

14 |

Поступили платежи от покупателей за проданный товар |

4 000 000 |

Дт 51 Кт 62 |

— |

|

15 |

Списаны расходы, связанные с торговлей |

544 700 |

Дт 90 Кт 44 |

350 000 + 105 000 + 700 = 544 700 |

|

16 |

Отражен финансовый результат от продажи |

635 300 |

Дт 90-9 Кт 99 |

5 900 000 – 4 720 000 – 544 700 = 635 300 |

|

17 |

Начислен налог |

40 000 |

Дт 99 Кт 68 |

4 000 000·0,01 = 40 000 |

|

18 |

Прибыль отнесена в нераспределенную прибыль отчетного года |

595 300 |

Дт 99 Кт 84 |

635 300- 40 000 = 595 300 |

Порядок признания доходов и расходов налогоплательщиками, перешедшими на УСН, установлен статьей 346.17 НК РФ. В соответствии с данной нормой, датой получения доходов признается день поступления средств на счета в банках или в кассу, получения иного имущества (работ, услуг) или имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Расходами налогоплательщика признаются затраты после их фактической оплаты. Таким образом, доход до налогообложения = 4 000 000 — 4 500 000 -300 000 – 45 500 – 105 700 = — 951 200 руб. (убыток).

Если по итогам года организацией на УСН получен убыток, то она должна заплатить минимальный налог, равный 1% от полученных доходов.

Минимальный налог = 4 000 000·0,01 = 40 000,00 руб.

по формуле

Как видно из приведенных выше расчетов налоговая нагрузка на предприятие при использовании указанных систем налогообложения различна. Максимальное снижение налогового бремени для предприятия обеспечивает упрощенная система налогообложения с объектом «доходы — расходы».

Заключение

Одним из главных элементов рыночной экономики является налоговая политика. Она проявляется в системе мер налогового регулирования, направленных на установление оптимального уровня налогов в зависимости от поставленных в данный момент макроэкономических задач. На выбор варианта решения в области налоговой политики влияет общая экономическая ситуация в государстве (темпы роста или падения производства), уровень инфляции, кредитно-денежная политика, соотношение между сферой контролируемой государством и частным сектором. Совершенствование налоговой политики способно оказать значительное положительное воздействие на функционирование всей рыночной системы.

Грамотно сформированная и последовательно проводимая налоговая политика, как правило, характеризуется достижением макроэкономической стабильности, сбалансированностью государственных финансов и ведет к стабильному, уравновешенному образу жизни всех субъектов государства.

В теоретической части контрольной работы рассмотрены теоретические основы и механизм формирования налоговой политики государства, освещены вопросы, касающиеся состава, понятия и правового регулирования налоговой политики.

В первом задании практической части работы были описаны основные элементы налогов: плательщики и объекты налогообложения, налоговая база, налоговые ставки и сроки уплаты и подачи налоговой декларации.

Во втором задании на счетах бухгалтерского учета отражены хозяйственные операции по предприятию, занимающемуся оптовой торговлей. Недостающие показатели исчислены самостоятельно. Проанализирован уровень налоговой нагрузки при различных системах налогообложения и сделаны соответствующие выводы.

Список литературы

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 02.11.2013), Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 02.11.2013).

- Налоги и налогообложение. Учебник / Под ред. профессора Г.Б. Поляка – М.: Юрайт-Издат – М., 2012 – 463 с.

- Теория и история налогообложения: Учебное пособие / Б.Х. Алиев, А.М. Абдулгалимов, М.Б. Алиев. — М.: Вузовский учебник, 2008. — 240 с.

- Теория и практика налогообложения: Учебник / Н.И.Малис, И.В.Горский и др.; Под ред. Н.И.Малис; Академия бюджета и казначейства Министерства финансов РФ — М.: Магистр: ИНФРА-М, 2010. — 384 с.

- Качур О.В. Налоги и налогообложение: учебное пособие / О.В. Качур. – 4-е изд., перераб. и доп. — М.: КНОРУС, 2011. – 384 с.

- Косаренко Н. Н. Налоговое право [Электронный ресурс] : учебно-методический комплекс / Н. Н. Косаренко. — 2-е изд., испр. и доп. — М. : ФЛИНТА : НОУ ВПО «МПСИ», 2011. — 184 с.

- Тарасова В.Ф. Налоги и налогообложение: учебник / В.Ф. Тарасова, М.В. Владыка, Т.В. Сапрыкина, Л.Н. Семыкина; под общ. ред. В.Ф. Тарасовой. – 2-е изд., перераб. и доп. – М.: КНОРУС, 2012. – 488 с.

- Павлов А.Ю., Кудрявцев А.А. Методика распределения бюджетного финансирования между муниципалитетами // Российское предпринимательство. — 2013. — № 3 (225).

— c. 122-126.

- Смирнова Е.Е. Роль НДФЛ в формировании бюджетных доходов // Российское предпринимательство. – 2012. – № 09 (207).– с. 174-179

- http://www.be5.biz/pravo/f003/62.htm — Сальникова Л.В. Финансовое право.

не сложно

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.