Теоретический вопрос

1 Банковская система России

Современная кредитная система

- Центральный банк.

- Банковский сектор:

- коммерческие банки;

- сберегательные банки;

- ипотечные банки.

- Страховой сектор:

- страховые компании;

- пенсионные фонды.

Специализированные небанковские кредитные институты.

Основной частью кредитной системы выступает банковская система, предполагающая совокупность банковских учреждений.

В настоящее время характерными для банковской системы России являются следующие тенденции:

Преобладают мелкие и средние банки.

По форме собственности банки делятся на паевые, акционерные и смешанные.

Основная часть банков все так же сосредоточена в Центральном районе.

Увеличивается количество филиалов, представительств, причем как на территории России, так и за рубежом.

Для Российской Федерации характерны универсальные банки, практически не развита сеть специализированных банков, например, таких, как ипотечные.

Основной целью банковской системы выступает кредитование экономики в лице трех экономических агентов — населения, предпринимателей и государства. В этом плане отечественная банковская система далеко отстает от западной. Кредитованием населения занимается практически только Сберегательный банк. Кредитование предприятий занимает сравнительно небольшое место в операциях коммерческих банков.

В структуре пассивных операций основную долю занимают рублевые вклады населения и юридических лиц.

Постепенно совершенствуясь, банковская система РФ все в большей степени начинает становиться развитой системой, и не только внешне, но и по сути проводимых операций. Расширяется сеть филиалов, представительств и внутри страны, и за рубежом, увеличивается сеть небанковских кредитных учреждений.

2 Центральный Банк Российской Федерации (Банк России) в 1990-е годы , Центральный банк

Верховным Советом РСФСР 2 декабря 1990 г. был принят Закон о Центральном банке РСФСР, согласно которому Банк России являлся юридическим лицом, главным банком РСФСР и был подотчетен Верховному Совету РСФСР. В законе были определены функции ЦБ в области организации денежного обращения, внешнеэкономической деятельности и в банковской сфере [7].

В ноябре 1991 г. в связи с упразднением союзных структур ВС РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля. ЦБ принял в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций. Несколько месяцев спустя банк стал называться Центральным банком Российской Федерации.

История развития банковской системы России

... банки превратились в активных участников увеличения промышленного капитала и стимуляторов развития общественного производства. 1 Зарождение банковской системы в России., Банковская система до 1917 г. Начало развития банковского дела в России ... Англии в 1664 г. был создан Банк Англии, который активно осуществлял кредитование торгово-промышленного оборота. История банковского дела в США начинается со ...

В течение 1991-1992 гг. под руководством Банка России в стране на основе приватизации и трансформации филиалов отраслевых банков была создана широкая сеть коммерческих банков. Банк России изменил систему счетов, создал сеть своих расчетно-кассовых центров (РКЦ).

ЦБ организовал биржевую торговлю иностранной валютой на созданном им валютном рынке, начал устанавливать и публиковать официальные котировки иностранных валют по отношению к рублю.

С декабря 1992 г. начался процесс передачи Банком России функций кассового исполнения государственного бюджета вновь созданному Федеральному Казначейству.

Функции ЦБ определены Конституцией РФ (ст. 75) и Законом «О Центральном банке Российской Федерации (Банке России)» (ст. 22).

Банк России осуществляет свою деятельность независимо от федеральных органов государственной власти, органов государственной власти субъектов федерации и органов местного самоуправления [7].

В 1992-1995 гг. Банк России создал систему надзора и инспектирования коммерческих банков, а также систему валютного регулирования и валютного контроля. В качестве агента Министерства финансов Банк России организовал рынок государственных ценных бумаг (ГКО и ОФЗ) и стал принимать участие в его функционировании.

С целью преодоления последствий финансового кризиса 1998 г. Банк России проводил политику реструктуризации банковской системы. Большое значение для восстановления банковской деятельности в этот период имело создание Агентства по реструктуризации кредитных организаций (АРКО) и Межведомственного координационного комитета содействия развитию банковского дела в России (МКК).

В результате деятельности Банка России, АРКО и МКК банковский сектор экономики в середине 2001 г. в основном преодолел последствия кризиса.

Банковская система России создавалась по типу германской в части полной независимости ЦБ от исполнительной власти и является двухуровневой. Она включает Банк России (ЦБ), кредитные организации, филиалы и представительства иностранных банков и банки со смешанным капиталом (иностранным).

Участие иностранного капитала в собственных капиталах российских банков было длительное время сильно ограничено, что снижало его инвестиционную привлекательность.

Основные функции Банка России следующие [8]:

- разработка и осуществление кредитно-денежной политики, включая ее стратегическую составляющую;

- банка банков;

- эмиссия денег;

- валютного центра страны;

- кассира и кредитора правительства;

- банковский надзор;

- реструктуризация и реформирование банковской системы;

- стабилизация валютного курса и борьба с инфляцией;

- организация безналичного денежного обращения;

- организация налично-денежного обращения;

- создание и совершенствование платежной системы страны.

Банк России по закону независим от исполнительной власти и обладает большими полномочиями. Банк России подотчетен только Федеральному собранию. Председатель Банка России назначается Государственной Думой по представлению президента.

Влияние иностранных инвестиций на экономическую безопасность России

... следовании стратегии экономической безопасности Россия может занять подобающее ей место в системе глобального экономического пространства. Степень экономической зависимости нашей страны от внешнего мира является неприемлемо высокой, и надо с этим бороться ...

Высший орган Банка России — Совет Директоров из 12 членов. Они утверждаются Госдумой по представлению Председателя Банка России.

Совет Директоров утверждает структуру и штаты БР, уставы подразделений, важнейшие документы. К его полномочиям также отнесены [9]:

- изменение ставки рефинансирования, норм резервирования, экономических нормативов;

- определение условий допуска ин. капитала в банковскую систему России;

- другие важнейшие решения.

Банк России контролирует в пределах своих полномочий деятельность коммерческих банков: выдает и отзывает лицензии на банковскую деятельность, приостанавливает банковские операции, аннулирует лицензии, ходатайствует в арбитражном суде о возбуждении процедуры банкротства, определяет размеры собственного капитала и резервных фондов банков и т.д.

3 Коммерческие банки России в 1990-е годы

Действующие в банковской системе России коммерческие банки могут классифицироваться по различным основаниям: по способу формирования и величине уставного капитала; по виду совершаемых операций; по объему банковских операций, по территории, обслуживаемой банком, и др.

По способу формирования уставного капитала различаются акционерные и паевые коммерческие банки. Акционерный банк создается в форме акционерного общества. Его уставный капитал разделен на определенное число акций и принадлежит участникам акционерного общества (ч. 1ст. 96,ст. 98, 99 ГК РФ).

Паевой банк создается в форме общества с ограниченной ответственностью. Он основан на паевом капитале, который образуется за счет паев учредителей банка (ст. 87, 90 ГК РФ).

По видам совершаемых операций коммерческие банки делятся на универсальные и специализированные. Универсальные банки — это те коммерческие банки, которые имеют лицензию Банка России на совершение всех или, по меньшей мере, широкого круга банковских операций и сделок, перечисленных в ст. 5 Закона «О банках и банковской деятельности». Специализированные банки имеют право или фактически осуществляют по преимуществу ограниченный вид банковских операций, услуг, как то инвестиционные, ипотечные, сберегательные и др.

Ипотечные банки финансируют клиентов, когда последним требуется ссуда на приобретение недвижимости. Ипотечные банки призваны совершать сделки, связанные с залогом земельных участков предприятий, зданий, сооружений, квартир и другого рода недвижимого имущества (п. 2ст. 334 ГК РФ).

По величине капитала, объему совершаемых операций и оказываемых услуг коммерческие банки РФ принято делить на крупные, средние и мелкие. В последнее десятилетие в России усиливается процесс концентрации капитала кредитных организаций.

По территории, фактически обслуживаемой банком, различаются банки, обслуживающие определенную территорию страны, и банки, осуществляющие свою деятельность на всей территории Российской Федерации.

Отдельным видом коммерческих банков, появившихся в последнее время, являются муниципальные банки. Их особенность состоит, во-первых, в том, что они создаются по инициативе органов государственной власти субъектов РФ и местного самоуправления; во-вторых, в том, что для формирования уставного капитала банков используются свободные денежные средства и иные объекты собственности, находящиеся в ведении этих органов власти (См. ч. 7ст. Федерального закона от 2декабря 1990года «О банках и банковской деятельности» (в ред. от 03.02.96).) и местного самоуправления; в-третьих, муниципальные банки призваны обслуживать финансовые интересы тех муниципальных образований, по инициативе которых они созданы.

Исходя из практики в этой области и принимая во внимание уровни исполнительной власти, уполномоченные банки можно было бы условно разделить на четыре группы [5]:

- уполномоченные банки Правительства РФ (федеральный уровень исполнительной власти);

- уполномоченные банки министерств и ведомств РФ (функционально-отраслевой уровень исполнительной власти);

- уполномоченные банки Правительств субъектов РФ (региональный уровень исполнительной власти);

- уполномоченные банки органов местного самоуправления.

Система уполномоченных банков нашла практическую реализацию и вместе с тем получила теоретическое обоснование в Московском регионе. Правительство Москвы обратилось в конце 1992 года к коммерческим банкам с призывом принять участие в эффективном управлении средствами городского бюджета. В рамках сформировавшейся системы уполномоченных банков, включающей 20 коммерческих банков и муниципальный Банк Москвы, активно используются выделенные бюджетом средства. Банк, на счетах которого хранятся текущие остатки бюджетных средств, выплачивает по ним проценты в соответствии со сложившимся в экономике уровнем процентных ставок. Важным направлением деятельности уполномоченных банков Правительства Москвы является финансирование муниципальных программ развития города. Значительные средства были выделены уполномоченными банками для финансирования деятельности образовательных учреждений города, больниц, интернатов, детских домов, восстановления памятников материальной и духовной культуры.

Правовой формой, закрепляющей статус уполномоченных банков, является двусторонний договор между банком и соответствующим органом исполнительной власти.

К 1998 г. в России сформировались банки следующих типов [6]:

- Банк России, имеющий зарубежные коммерческие «дочки»: Евробанк, Московский народный банк, Ост-Вест Хандельсбанк, Коммерцбанк, Донау банк, Ист-Вест Юнайтед банк;

- квазигосударственные банки — Сбербанк, Внешэкономбанк;

- Внешторгбанк и др.;

- коммерческие банки, созданные на основе отраслевых банков — Промстройбанк и др.;

- банки, созданные монополиями и олигополиями — Газпромбанк, Электробанк, Промсвязьбанк и др.;

- крупные московские коммерческие банки, выросшие на основе банковского бизнеса («СБС-Агро», «Инкомбанк», «Онексимбанк», «Национальный резервный банк», «Менатеп», «Мост-банк», «Российский кредит», «Альфа-банк» и др.);

- банки, контролируемые региональными властями — Банк Москвы, «Ак Барс», Башкредитбанк и др.;

- банки региональных монополий;

- частные региональные коммерческие банки (в основном средние и мелкие).

Расчетное задание

1. Проведите анализ изменение количества коммерческих банков РФ на за 2010-2013 гг. (на начало года) г. по данным в табл. 1.

Таблица 1 — Состав банковской системы РФ, ед.

|

2010 |

2011 |

2012 |

2013 |

|

|

Всего КО, в т.ч. |

1058 |

1012 |

978 |

956 |

|

Иностранных КО |

226 |

220 |

230 |

244 |

|

Зарегистрировано КО в г. Москве |

535 |

525 |

512 |

506 |

Покажите:

Насколько изменилось общее количество КО (за период)

Как изменилась доля банков с иностранным капиталом (за период)

Какая доля КО зарегистрировано в городе Москве (в 2013г.)

Итак, для анализа данной таблицы добавим в нее относительные и абсолютные изменения и перенесем все значения в таблицу 2.

Таблица 2 — Состав банковской системы РФ, ед

|

Периоды |

Абсолютное изменение |

Относительное изменение |

||||||||

|

2010 |

2011 |

2012 |

2013 |

2011 к 2010 |

2012 к 2011 |

2013 к 2012 |

2011 к 2010 |

2012 к 2011 |

2013 к 2012 |

|

|

Всего КО, в т.ч. |

1058 |

1012 |

978 |

956 |

-46 |

-34 |

-22 |

95 |

96,6 |

97,7 |

|

Иностранных КО |

226 |

220 |

230 |

244 |

-6 |

10 |

14 |

97 |

104 |

106 |

|

Зарегистрировано КО в г. Москве |

535 |

525 |

512 |

506 |

-10 |

-13 |

-6 |

98 |

97 |

98,8 |

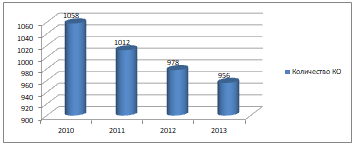

Из таблицы 2 видно, что общее количество КО постоянно снижалось за анализирумый период, так в 2011 году по сравнению с 2010 годом сократилось на 5%, в 2012 году также произошло изменение на 34 (3,4%), в 2013 году – на 2,3%. Для наглядности изменения количество КО составим диаграмму (рисунок 1).

Рисунок 1 – Динамика изменений количества КО

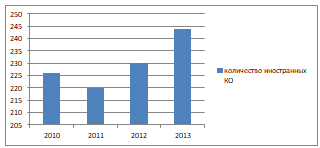

Также по таблице 2 видно, что количество иностранных КО сильно не именилось за анализируемый период. Так в 2011 году по сравнению с 2010 годом сокращению произошло на 6, что в % соотношении составляет 3% уменьшения. В 2012 году наблюдется увеличение количества иностранных КО на 4% по сравнению с 2011 годом. В 2013 году также происходит рост на 6%. Наглядно данную ситуацию представим на рисунке 2.

Рисунок 2 – Динамика изменения количество иностранных КО

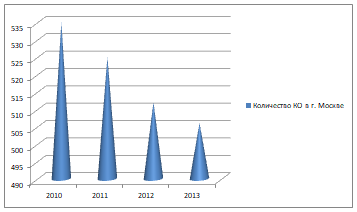

Остался один показатель из таблицы 1. – количество КО в г. Москве. В 2011 году количество коммерческих банков на территории г. Москва сократилось на 10 (2%).

И в дальнейшем также наблюдается их уменьшение: в 2012 году – на 3%, в 2013 году – на 1,2%. Также изобразим на рисунке 3.

Рисунок 3 – Динамика изменения количества КО в г. Москве

С чем связано данное изменение? Для начала следует понимать, что банковский надзор и банковское регулирование – это прямые функции Банка России. Подобные действия необходимы как для поддержания общей стабильности банковского сектора, так и для защиты интересов кредиторов и вкладчиков.

Для того чтобы контролировать соблюдение закона, ЦБ законодательно наделен правом проведения проверок, в том числе внеплановых. По их результатам к кредитным организациям и банкам можно применять различные санкции – штрафы, введение запретов на некоторые операции и многие другие. Непосредственный отзыв лицензии у банка – это самая крайняя мера, за которой последует обязательная ликвидация.

Причины закрытия банков:

- банк не может удовлетворить требования клиентов по своим обязательствам;

- достаточность капитала ниже 2%;

- размер собственных средств банка меньше, чем указанное минимальное значение уставного капитала;

- были выявлены недостоверные сведения в любой форме;

- осуществление банковских операций, которые не предусмотрены в выданной лицензии;

- банк не исполняет нормативные акты и федеральные законы;

- банк неоднократно не исполнял решения суда о взыскании средств со счетов клиентов;

- подозрение на проведение сомнительных теневых операций.

Вот почему Центробанк отзывает лицензии. И после принятия решения о необходимости такого шага ЦБ назначает в «проштрафившийся» банк временную администрацию. Если средств на счету банка достаточно – то будет проводиться добровольная ликвидация, а если средств не достаточно – то процедура банкротства.

Список использованной литературы

- Деньги. Кредит. Банки: Учебник для вузов/ Е.Ф.Жуков, Л.М.Максимова и др.; Под ред. проф. Е.Ф.Жукова. — М.: Юнити, 2010. -622с.

- Деньги. Кредит. Банки: Учебник/ Под ред. Е.Ф.Жукова.-М.: Юнити, 1999.

- Финансы: Учебник/ Под ред. Л.А. Дробозиной.-М.: Юнити, 2002.

- Финансы. Денежное обращение. Кредит: Учебник/ Под ред. Г.Б. Поляка-М.: Юнити, 2001.

- ttp://www.cbr.ru/publ/main.asp?Prtid=BBS

- История России «Мультимедиа-учебник».

- Центральный банк РФ.

- Федеральная служба государственной статистики.

не сложно

Важно! Все представленные Контрольные работы для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Контрольная работа, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.