Целью преддипломной практики является закрепление знаний, полученные в процессе обучения в вузе, на основе изучения опыта работы предприятия, а также овладение производственными навыками и основами научной организации труда.

Кредитные операции являются самой доходной статьей в банковском бизнесе. Именно благодаря им происходит формирование основной части чистой прибыли, которая отчисляется в резервные фонды и идет на выплаты дивидендов для акционеров банка. Банки производят выдачу кредитов для юридических и физических лиц, как из своих, так и из заемных ресурсов. Банковские средства формируются за счет: денег клиентов на счетах, межбанковского кредита, средств, которые мобилизуются банком во временное использование при помощи выпуска долговых ценных бумаг и др.

Потребительский кредит относится к одному из наиболее распространенных вариантов банковских операций в большинстве стран. Оно приобрело достаточно широкое распространение в развитых странах в основном из-за того, что при применении данной технологии финансирования покупок происходит значительное расширение рынка по внушительному спектру потребительских товаров, а также недвижимости.

Причинами стремительного роста потребительского кредитования в нашей

определенную стабилизацию, как экономического положения, так и политической жизни, которые вселяют некоторое чувство уверенности;

- отмечающееся увеличение благосостояния населения и возникновение желания приобретать более дорогие товары, которые не являются предметами первой необходимости (автомобили, новую мебель, бытовую технику);

- понимание неэффективности простого накопления денежных средств из-за наличия инфляции и постоянного колебания курсов валют и др.

Одним из главных условий, способствующих развитию российской экономики, считается создание возможностей для наиболее широкого доступа населения страны к финансово-кредитным ресурсам. Рынок кредитования граждан страны это неотъемлемая составляющая стабильности экономики, важный фактор по ускорению ее роста, обеспечению увеличивающегося спроса на банковские услуги высокого качества. Развитие экономики страны, расширение производства дает возможность для роста объема востребованных товаров. Это можно наблюдать на примере некоторых стран Восточной Европы, в которых увеличение доходов привело также к повышению спроса на недвижимость, машины и многие другие товары.

Задачами практики является изучение:

Роль омских предприятий в экономике страны

... министерства экономики Омской области в 2012 году макроэкономическая ситуация в Омской области остается стабильной. Конъюнктурное замедление роста в промышленности и спад в сельском хозяйстве компенсированы укреплением внутренних источников роста экономики - значительным расширением инвестиционной ...

- современной практики кредитования коммерческими банками физических лиц в России;

- анализ портфеля кредитов физическим лицам в российских коммерческих банках;

- динамика развития и структура портфеля кредитования физических лиц на примере ОАО «Газпромбанк»;

- проблемы развития процессов кредитования физических лиц в России.

Отчет по практике состоит из введения, четырех глав, заключения и списка использованной литературы.

Кредитование физических лиц коммерческими банками — это наиболее развитый сегмент рынка кредитных программ в России. Данный вид кредитования может быть как целевым, так и нецелевым — коммерческие кредитные организации предлагают большой выбор кредитных продуктов, рассчитанных практически на любые ситуации.

Кредитование физических лиц в значительной степени отличается от кредитования бизнеса: сроки пользования заемными средствами в данной сфере, как правило, оказываются не такими большими, процентные ставки — более высокими. Это связано с тем, что кредитование физических лиц коммерческими банками несет в себе повышенный уровень риска в первую очередь для кредиторов. При этом сравнительно безопасным (и потому доступным) является целевое кредитование — риски банка в подобных случаях снижаются, что позволяет кредитной организации предлагать более выгодные и удобные условия предоставления кредита.

Кредитование физических лиц — это финансовый договор между кредитной организацией (банком) и частным лицом. В этом договоре заложен как финансовый аспект сотрудничества (размер предоставленной суммы, сроки погашения кредита, процентная ставка, санкции за неисполнение обязательств заемщиком), так и определенные меры безопасности (для банка).

Так, условия кредитования частных лиц таковы, что заемщик в каждом случае должен подтверждать свою платежеспособность.

Сделать это он может несколькими способами, наиболее распространенные — подтверждение дохода с помощью справок о зарплате, а также предоставление уже имеющегося имущества в залог. Кроме того, одним из способов подтверждения платежеспособности является поручительство — заемщик находит поручителей, готовых гарантировать его платежеспособность.

Впрочем, в кредитовании физических лиц коммерческими банками интересы заемщика оказываются не менее важными, чем интересы кредитной организации. Правда о соблюдении этих интересов заемщику, как правило, приходится заботиться самостоятельно. Основными приоритетами для клиента кредитной организации должны являться соответствие условий кредитной программы его требованиям, финансовая выгода, безопасность сотрудничества с конкретным банком.

Современный рынок кредитования развит настолько, что среди множества имеющихся на рынке кредитных программ с одной стороны довольно сложно сориентироваться, а с другой — всегда можно найти подходящий вариант. Даже те, кто ранее предпочитал частное кредитование, понимают выгоды взаимоотношений с банком, а не с частным лицом.

Для тех, кого интересует кредитование, Москва предлагает наиболее выгодные условия, а также самый широкий выбор кредитных продуктов. Кредитование в Москве — это несколько десятков крупных банков и несколько сотен кредитных программ. Развитое кредитование физических лиц создает конкуренцию между банками, и потому условия предоставления займов, как правило, оказываются вполне приемлемыми.

В кредитовании физических лиц основное значение имеют размер займа, цели получения кредита, сроки пользования заемными средствами. Исходя из этих параметров, определяются конкретные условия кредитования. Москва при этом все чаще оказывается не единственным городом, в котором можно взять кредит на выгодных условиях — многие банки работают на федеральном уровне, предлагая одни и те же кредитные программы в разных регионах.

Теоретические основы кредитования в коммерческом банке

Цель работы - рассмотрение кредитной политики коммерческого банка и выработка направлений ее совершенствования. Исходя из цели основные задачи дипломной работы следующие: изучить теоретические и методические положения по вопросам разработки кредитной политики коммерческого банка и ...

К слову, практически любому заемщику стоит делать выбор в пользу именно таких, достаточно крупных финансовых организаций — это не только более надежно, но и, как правило, более выгодно. Кроме того, в поиске конкретного кредитного продукта под определенные условия лучше пользоваться услугами кредитных брокеров, особенно, если речь идет о довольно крупном займе — такие специалисты помогут заемщику сориентироваться на рынке кредитования и выбрать лучшее для текущих условий и его требований предложение.

кредитование коммерческий банк портфель

Сегодня кредитный портфель выступает определенным критерием, позволяющим судить о качестве кредитной политики банка и прогнозировать результат кредитной деятельности отчетного периода. Анализ и оценка качества кредитного портфеля позволяют менеджерам банка управлять его ссудными операциями.

К формированию кредитного портфеля приступают, когда сформулирована общая цель кредитной деятельности банка , выработана стратегия кредитной политики, в рамках этой стратегии определены приоритетные цели формирования кредитного портфеля с учетом сложившихся условий внешней среды, конъюнктуры рынков, собственных возможностей банка .

Формирование оптимального кредитного портфеля как одно из основных направлений размещения финансовых ресурсов является важнейшим вопросом для любого банка . Крупнейшие банки , а также дочерние компании нерезидентов в настоящее время показывают достаточно небольшой прирост кредитного портфеля . Причиной этого является ограничение процентными. Исключение составляет Сбербанк, который активно кредитует небольшие фирмы. С другой стороны, существующий уровень инфляции и конкуренция за ресурсы со стороны потребительских кредитов не позволяют финансовым институтам снизить ставки по вкладам населения.

Для крупнейших российских банков основной проблемой является норматив достаточности капитала, который для крупных игроков находится на пограничном уровне. Темп роста капитализации банков существенно отстает от роста кредитных портфелей , поэтому сейчас финансовые институты искусственно сдерживают темпы кредитования.

Вторым фактором, оказывающим влияние на снижение темпов кредитования является ужесточение требований со стороны Центрального банка России.

Повышение регулятором ставки резервирования оказывает давление на уровень капитала и ухудшает его достаточность. Кроме того, для многих банков — и российских и западных — проблемы роста кредитования напрямую связаны с источниками фондирования. Рыночные долговые займы достаточно дорогостоящие, средства, инвестируемые иностранными головными организациями, ограничены. Все это оказывает прямое влияние на темпы роста кредитных портфелей . Третий фактор — это ограниченное количество потребителей кредитных ресурсов, которые обладают высокой кредитоспособностью и платежеспособностью.

«Структурный анализ и оценка качества кредитного портфеля коммерческого ...

... структурный анализ и оценку качества кредитного портфеля коммерческого банка; разработать мероприятия по оптимизации кредитного портфеля коммерческого банка. Объектом исследования выступает кредитный портфель ПАО Сбербанк. Предметом исследования являются теоретические, методологические положения, определяющие качество кредитного портфеля коммерческого банка. Бакалаврская работа ...

Следует отметить, что некоторые иностранные банки в России финансируют свой кредитный портфель за счет денег, привлекаемых у зарубежных головных компаний. В существующей ситуации, с закрытыми капитальными рынками и проблемами с недостаточной капитализацией банков в Европе, вполне возможно, что финансирование российских дочерних банков головными организациями или было приостановлено, или сильно сокращено. Другой причиной снижения активности в кредитном направлении, может быть снижение интереса к рискованным активам, продиктованное ситуацией на рынке. Более жесткие критерии принятия положительного кредитного решения ведут к уменьшению объема выданных кредитов.

В текущем году, сектор кредитования незначительно вырос. По данным Центрального банка , за 9 месяцев 2013 года российские банки увеличили кредитный портфель ( кредиты физическим лицам и нефинансовым организациям) на 7,1%, что выше аналогичного показателя прошлого года (6,5% за 9 месяцев 2012).

При этом корпоративный сегмент растет в этом году более медленными темпами, чем в 2012-м, что отражает сложную экономическую ситуацию в мире, когда многие корпоративные заемщики предпочитают держать свою долговую нагрузку под контролем.

С точки зрения объемов, ведущие позиции в кредитном направлении, заняли банки с государственным участием в капитале. Лидером является Сбербанк, доля которого на рынке превышает 30% и в том. Он показал рост портфеля по итогам первого квартала выше, чем в целом по стране и у других групп банков , особенно заметна его активность на рынке потребительского кредитования и кредитов индивидуальным предпринимателям. Конечно, лидерство у банков с государственным участием неудивительно, им не нужно рекламировать собственную репутацию, к тому же, они обладают стабильными источниками фондирования. Однако, следует признать, государственные кредитные организации не всегда являются локомотивом в трансформации рынка, инновациях, повышении качества обслуживания клиентов.

Остальные игроки периодически демонстрируют резкий рост кредитного портфеля в период увеличения собственных обязательств. Но, большая часть средств направляется на фондовый рынок для проведения спекулятивных операций, обеспечивающих возможность получения быстрого дохода и сохранения достаточно высокого уровня ликвидности.

Приоритет в направлении кредитования во многом зависит от стратегии банка . Есть организации, сосредоточенные практически полностью на корпоративном кредитовании, включая малый и средний бизнес, другие же практически полностью работают на розницу.

Для извлечения максимального процентного дохода в настоящее время банки активно развивают кредитование физических лиц . Данный вид кредита не требует значительных ресурсов как в случае с корпоративными заемщиками и позволяет эффективно покрывать растущую стоимость обязательств. В приоритете у банков сейчас кредитные карты, однако, на данный момент в объеме портфеля они имеют незначительную долю. Не смотря на это, карты являются высокодоходным продуктом и помогают банкам повышать среднюю прибыльность по всему кредитному портфелю .

Это подтверждается тем, что в последние месяцы темпы роста кредитования физических лиц в 2 раза превысили темпы роста кредитного портфеля юридических лиц . По итогам сентября объем предоставленных средств населению у российских банков вырос на 3,6%, при этом кредиты нефинансовым организациям увеличились за сентябрь лишь на 2,1%. Всего за девять месяцев 2013 года кредитный портфель физических лиц вырос на 26,1%, а юридических лиц — на 9,4%. В результате доля кредитов физических лиц в структуре ссудной задолженности продолжает увеличиваться и устанавливает новые рекорды: 21,7% на 1 октября 2013 года.

Так же, можно сделать вывод о том, что кредитование малых и средних предприятий не прекращалось и во время кризиса, но темпы роста его были значительно ниже остальных направлений. Учитывая масштаб бизнеса и ассоциируемые с ним риски, в кризис небольшим компаниям гораздо сложнее привлечь кредит, чем крупным корпорациям. Поэтому долгое время наблюдалось значительное снижение темпов роста кредитования малого и среднего бизнеса, при этом годом активного наращивания данных видов кредитов для банков стал 2012 год. Сегодня на рынке существует целый класс средних и мелких банков, которые специализируются не только на кредитных, но и на расчетных операциях с небольшими предприятиями.

При этом, финансовые институты уже начинают самостоятельно кредитовать средний и малый бизнес, принимая на себя повышенные риски, связанные с этим сектором как элементом сырьевой экономики. Прежде всего, это связано с высокой маржинальностью, диверсификацией кредитного портфеля , дополнительными комиссионными доходами. Кроме того, малый бизнес более гибок, чем корпоративные клиенты, быстрее и оперативнее реагирует на изменение на рынке. Тем не менее, кроме высокорискованного и высокомаржинального сектора МСБ, нельзя сказать, что корпоративное направление активно растет. Основной сдерживающий фактор для расширения корпоративного кредитования — ограниченность ресурсов. С начала года прирост показали только срочные вклады физических лиц и депозиты нерезидентов, но их рост пришелся на крупнейшие банки .

Срочные вклады физических лиц остаются основным источником кредитных ресурсов (четверть от активов).

Однако источник этот не только дорогой, но и нестабильный. Корпоративные клиенты очень капризны и непредсказуемы, кроме того, большая часть таких клиентов обслуживается давно и надолго в госбанках. Для крупных кредитных организаций, так же существует возможность рассчитывать на привлечение рыночных займов в период, когда растет спрос на долговые обязательства высокого качества.

Второй источник — средства государственных корпораций, часть которых доступна для крупных банков. Не смотря на все вышесказанное, вклады остаются основным источником формирования обязательств для частных розничных банков и мелких региональных организаций, так как другой альтернативы фондирования нет.

В последние 9-12 месяцев депозиты действительно являются основным источником поступления новых денег у банков , специализирующихся на потребительском секторе, но не обязательно занимают большую долю в структуре пассивов у всех кредитных организаций.

Особенностью последнего времени, стало формирование кредитной активности в РФ преимущественно крупнейшими банками . В августе 15 крупнейших банков обеспечили порядка 80% прироста совокупного кредитного портфеля , хотя на них приходится менее 70% суммарного объема кредитного портфеля . На 1 сентября 2013 года наилучшие темпы роста в абсолютных величинах продемонстрировали крупнейшие госбанки — Сбербанк и ВТБ, кредитные портфели которых увеличились за месяц на 157 млрд. руб., или 16%, и на 72 млрд руб., или 2,6%, соответственно.

Наилучшую относительную динамику среди ста крупнейших банков продемонстрировал Коммерцбанк (Евразия), у которого кредитный портфель за август увеличился на 41% — до 27,6 млрд руб.

Наибольшее сокращение кредитного портфеля по итогам августа агентство зафиксировало у Райффайзенбанка, кредитный портфель которого за месяц стал меньше на 42 млрд руб., или 8,1%. Отрицательная динамика в августе у этого банка связана с сокращением межбанковского кредитования.

Кроме того, сокращение кредитного портфеля за месяц более чем на 15 млрд руб. наблюдалось у Ситибанка, Дойче банка и ИНГ Банка (Евразия).

Российские банки намерены повысить проценты по кредитам , обосновывая этот шаг ускорением инфляции и политикой ЦБ, взявшего курс на охлаждение рынка кредитования.

В заключении следует отметить, что формирование эффективного кредитного портфеля является важнейшим элементом деятельности российских коммерческих банков , позволяющим выработать тактику и стратегию развития.

«Газпромбанк» (Открытое акционерное общество) — один из крупнейших банков России, предоставляющий широкий спектр банковских, финансовых, инвестиционных продуктов и услуг корпоративным и частным клиентам, финансовым институтам, институциональным и частным инвесторам. Банк уверенно входит в тройку крупнейших банков России по капиталу и активам, в пятерку крупнейших банков стран Центральной и Восточной Европы.

Банк обслуживает ключевые отрасли российской экономики — газовую, нефтяную, атомную, химическую и нефтехимическую, черную и цветную металлургию, электроэнергетику, машиностроение и металлообработку, транспорт, строительство, связь, агропромышленный комплекс, торговлю и другие отрасли. В числе клиентов Газпромбанка более 2 миллионов физических и 43 тысяч юридических лиц.

Газпромбанк занимает высокие позиции на отечественном и международном финансовых рынках, являясь одним из российских лидеров по организации и андеррайтингу выпусков корпоративных облигаций, управлению активами, в сфере частного банковского обслуживания, корпоративного финансирования и других областях инвестиционного банкинга. Частным клиентам предлагается полный набор услуг: кредитные программы, депозиты, расчетные операции, электронные банковские карты и другие.

Филиальная сеть Банка на конец 2007 года. Насчитывала 190 точек продаж банковских продуктов, в том числе 36 филиалов и 154 внутренних структурных подразделений филиалов. Региональная сеть банковской группы Газпромбанка включает 5 дочерних банков (4 — в России и 1 — в Республике Армения), а также аффилированный банк в Республике Беларусь. Кроме того, Банк имеет представительства в Китае и Монголии для продвижения бизнеса и реализации отдельных, в том числе инвестиционных, проектов клиентов Банка.

Развитие розничного бизнеса рассматривается Банком как одно из приоритетных направлений деятельности. Газпромбанк ориентирован на предоставление максимально широкого спектра услуг сотрудникам корпоративных клиентов и физическим лицам со средним и высоким уровнем доходов. Активно развиваются программы ипотечного и автокредитования. Кроме того, клиентам предлагаются различные виды вкладов, инструменты доверительного управления, брокерское обслуживание на рынке ценных бумаг, денежные переводы.

Филиал «Газпромбанк» (Открытое акционерное общество) в городе Туле создан 14 мая 1991 года. В настоящее время по основным показателям деятельности филиал является одним из крупнейших кредитных учреждений региона. Дополнительные офисы филиала действуют в городах Тульской области: Новомосковске и Алексине. В 2007 году начал свою работу операционный офис в городе Калуге.

Филиал успешно работает с предприятиями не только газовой отрасли, но и с крупными и средними предприятиями других отраслей экономики: химической и нефтехимической, черной металлургии, электроэнергетики, машиностроения и металлообработки, транспорта, строительства, связи, агропромышленный комплекса, торговли. Располагая возможностями всей системы Газпромбанка, филиал предлагает современные и качественные банковские услуги в сочетании с гибким подходом к каждому Клиенту.

Корпоративная сеть пунктов предоставления электронных банковских услуг, развернутая филиалом на территории Тульской, Калужской и Орловской областей насчитывает более 80 банкоматов, 7 пунктов выдачи наличных и более 450 торговых терминалов. На обслуживание в рамках «зарплатных» проектов филиалом привлечено более 370 предприятий. Количество держателей банковских карт, эмитированных филиалом, превысило 60 тысяч человек.

Динамика банковского кредитования в последние годы позволяет назвать его наиболее активно развивающимся сегментом российского финансового рынка. Так, по данным на 1 января 2013 года объем кредитования Газпромбанка составил 32 886,9 млрд. руб., что на 71,5 % больше чем на то же число 2010 года и на 17,8 %, чем на 1 января 2012 года (Таблица 1).

Таблица 1

Динамика кредитов физическим лицам за 2010-2013 гг. на начало года, в млрд. руб.

|

Год |

2010 |

2011 |

2012 |

2013 |

|

|

Кредиты, депозиты и прочие размещенные средства, предоставленные физическим лицам |

19179,6 |

21537,3 |

27911,6 |

32886,9 |

|

|

В процентах к предыдущему периоду |

29,60 |

17,83 |

|||

Таблица 2

|

Год |

Физическим лицам |

|

|

01.2010 |

3 573 752 |

|

|

01.2011 |

4 084 821 |

|

|

01.2012 |

5 550 884 |

|

|

01.2013 |

7 737 070 |

|

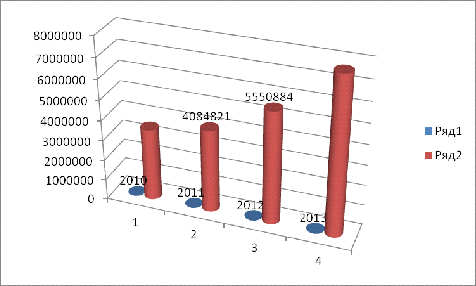

Можно сделать вывод, что объем кредитования в целом стремительно растет, в особенности, начиная с середины 2011 года. (Рис. 1)

Рисунок 1. Общий объем кредитования физических лиц Газпромбанка в динамике с 2010 по 2013 год

Что касается структуры кредитного портфеля, основную долю занимают кредиты, выданные организациям — на начало 2013 года она составила 63 % или 20917 млрд. руб. На физические лица приходится 24 %, а на кредитные организации 13 % на тот же период. Исследуя данные показатели в динамике за 2010―2013 гг., можно отметить, что доля кредитов, размещенных в организациях к 2013 году, постепенно снижается (с 67 % до 63 %), продолжая оставаться основной. Происходит это главным образом за счет увеличения кредитов, выданных населению (с 19 до 24 %), что говорит о наметившейся положительной тенденции. В 2012 году банки наращивали кредитование физических лиц наиболее высокими темпами: объем кредитов населению возрос за 2012 г. на 39,4 % — до 7737,1 млрд. руб. (за 2011 г. — на 35,9 %(5550,8 млрд. руб.)).

В результате повысился удельный вес розничного портфеля в активах банковского сектора и в совокупных кредитах и прочих размещенных средствах. Этому поспособствовали: появление новых кредитных продуктов, совершенствование платежных систем, повышение жизненного уровня населения, стабильная экономическая ситуация, развитие законодательной и правовой базы, наличие информационных ресурсов. Доля же депозитов, размещенных в других кредитных организациях, остается практически неизменной, чуть сократившись к началу 2013 года.

Объем кредитов, выданных населению, растет, причем заметный рост начинается с середины 2012 года.

кредитование коммерческий банк портфель

Согласно проведенному анализу потребительских кредитов Газпромбанка, были выявлены недостатки банке:

— Потребительского кредита без обеспечения в Газпромбанке отсутствует. Судить о том, является ли это отрицательным либо положительным показателем для банка однозначно невозможно. С одной стороны это можно определить как недостаток, если вести речь об упущенных возможностях получения прибыли по средствам данного вида кредитования, так как этот вид кредитования наиболее популярен среди граждан. Но с другой стороны, как видно из нашего анализа Газпромбанк практикует другие виды потребительских кредитов, которые не являются кредитами с высокими рисками. А, следовательно, Газпромбанк сокращает риск, в случае неплатежеспособности заемщика, покрытия невозврата по кредиту, который, как правило, банки вынуждены решать самостоятельно (за счет собственных средств).

- Газпромбанк предлагает потребительский кредит с обеспечением под залог акций Газпромбанка, что само по себе делает данный вид кредитования недоступным для большинства граждан.

— Г лавной проблемой не является слишком высокий процент кредитования. В среднем по России процентная ставка по потребительскому кредитованию составляет 20-25%, а в Бельгии кредит можно взять под 7.5% годовых, а срок такого кредита будет от одного до пяти лет, в Германии 5-6% годовых с аналогичным сроком, у итальянцев этот показатель ниже 4,33% годовых, а средняя ставка по потребительским кредитам в Евросоюзе составляет 6,76% годовых, причем в Бельгии, в Германии в отношении ее максимальной величины действует определенный закон.

В то же время следует признать, что в последнее время происходят изменения и дополнения законодательства, направленные на урегулирование проблем в сфере потребительского кредитования, но сказать, что они в полной мере способны стабилизировать существующий правовой пробел в данной сфере нельзя, так как, несмотря на вполне развитый с экономической точки зрения рынок потребительского кредитования, с правовой мы пока только встали на путь создания адекватного правового регулирования данных отношений.

Современные подходы к пониманию потребительского кредитования отличаются неоднозначностью суждения, так как часто практические и доктринальные подходы смешивают понятия «потребительское кредитование» и «потребительский кредит». Так, кредитными организациями под потребительским кредитом банка понимается предоставленный физическому лицу нецелевой кредит, который является одним из видов услуг банка, находящийся в одной цепи с другими услугами банка, такими как кредит, предоставляемый на покупку автомобиля, образовательный кредит, кредит на неотложные нужды и другое, т.е. определенный вид услуги банка, предоставляемый физическому лицу.

Однако с этим нельзя согласиться, так как потребительский кредит — это более широкое понятие, включающее в себя все виды банковских услуг, предоставляемых физическим лицам. Данная проблема возникла в связи с отсутствием четких критериев, которые позволили бы отнести те или иные виды банковских услуг к категории «потребительский».

Проводимая в стране экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях перехода к рынку приобретают вопросы перспектив развития банковского кредитования.

В сводном перечне услуг российских коммерческих банков услуги, предоставляемые населению, занимают пока незначительный удельный вес, им еще предстоит увеличить количество видов операций для физических лиц, в том числе по совершению кредитования физических лиц для покупки недвижимости.

Но успешная работа в области кредитных отношений в полной мере зависит от эффективной банковской системы и от участия в данном направлении государства. Многим банкам для развития кредитования не хватает государственной финансовой поддержки. Много вопросов возникает и в нормативной регламентации данного вопроса. Государству необходимо направить все усилия для усовершенствования законодательной базы кредитования физических лиц.

В последние годы, в связи с общей экономической нестабильностью, большинство выданных банком кредитов носило краткосрочный характер, сегодня банки практикуют также выдачу долгосрочных кредитов индивидуальным предпринимателям и населению. Населению кредиты предоставляются в основном на покупку, строительство и капитальный ремонт жилья, индивидуальным предпринимателям — в основном на расширение малого бизнеса, аренду помещения, покупку товара и т.д.

В 2005 году, по данным статистики, было выдано кредитов физическим лицам 43,5% из общей структуры кредитного портфеля. По сравнению с 2004 годом выдача кредитов возросла на 21%. Увеличение объёма выдачи кредита объясняется тем, что по сравнению с прошлыми годами увеличились доходы, и заёмщик может позволить себе взять в банке кредит.

Ассоциация региональных банков провела выборочное обследование банков (в 2005г.) по вопросу выдачи кредита физическим лицам. На вопрос анкеты: «Что является главным условием при выдаче кредита?» 92% респондентов ответили: «хорошее обеспечение кредита (поручительство, залог)», 80% -«финансовое положение», 27% — «наличие кредитной истории».

Из причин, называемых банками как препятствующих увеличению объёма кредитования, можно выделить главные: 1. Высокий риск не возврата кредита -55%; 2. Возраст заёмщика (поручителя)-45%; 3. Место проживания заёмщика- 20%.

Важной проблемой в области кредитования физических лиц является то, что физические лица, которые работают у индивидуальных предпринимателей, не могут получить справку о заработной плате, т.к. предприниматели скрывают свой истинный доход, уходя от уплаты налогов. Другой немаловажной проблемой является наличие поручителей и кредитной истории.

В результате проведенного исследования было установлено, что физические лица предпочитают брать кредиты на неотложные нужды — 56%, автокредитование <http://rustudent.com/tag/kreditovanie/> — 40%, ипотека — 4%.

Наибольшим спросом пользуются суммы от 20000- 60000 рублей (63%), от 70000-100000 рублей (30%), более 100000 рублей (7%).

При анализе данных исследования сроков предоставления кредита физическим лицам установлено, что наибольшим спросом пользуется долгосрочные кредиты: от 3 до 5 лет (70%), от 1 года до 3 лет (25%), до 1 года (5%).

Обобщая проблемы, препятствующие развитию кредитования физических лиц в Российской Федерации, можно сделать вывод, что это проблемы не только коммерческих банков, но и государства в целом.

За несколько десятилетий в России была разработана, а также достаточно сформирована, развитая система кредитования. На кредитном рынке за этот период появились не только многочисленные коммерческие банки, но и специализированные кредитные фонды.

В настоящий промежуток времени основными задачами большинства кредитных организаций являются пути совершенствования кредитования физических лиц, в числе которых немаловажную роль занимает разработка мероприятий, предусматривающих повышение доступности кредитных продуктов для заемщиков.

Политику большинства крупных коммерческих банков сегодня можно отнести к категории достаточно лояльной в отношении их будущих заемщиков. ОАО Газпромбанк как и другие, стремятся производить максимальное снижение ставок процентов и в то же время увеличивать продолжительность максимального срока использования заемных денежных средств. Подобные меры несомненно дают свой положительный результат, который выражается в приближении количества потребительских кредитов к докризисному уровню, в том числе и из-за простоты процедуры их получения.

Отдельно в существующей кредитной системе выделяется, так называемое, экспресс-кредитование <http://k-f-b.ru/article/792-bystryj-kredit-dlya-moskvichej>. Данный продукт способствует существенному увеличению валового количества предоставляемых кредитов. Но вопрос в том, насколько он оказывает положительное влияние на совершенствование кредитования физических лиц, является достаточно спорным. Ситуация такая, что при оформлении экспресс — кредитов необходим в основном очень незначительный пакет документов, который рассматривается в самые сжатые сроки. В результате этого нередкими являются случаи необоснованных выдач кредитов, которые в дальнейшем очень часто не возвращаются заемщиками в банки.

Пути совершенствования кредитования физических лиц также предполагают и внедрение максимальной автоматизации процесса кредитования. Например, существуют программы по рассмотрению заявок для принятия коллегиального решения. Данный процесс является прозрачным, наглядным, а также доступным, для контроля. Благодаря сокращению периода рассмотрения заявок будет постепенно расширяться и рынок пользователей кредитами.

В том числе некоторые проблемы сегодня можно отметить и в секторе ипотечного кредитования, который возможно требует реформирования больше всего. Согласно мнения экспертов, трудности здесь обуславливаются в первую очередь нестабильностью доходов предполагаемых заемщиков банков. Люди не обладают уверенностью в своих будущих доходах и избегают длительных кредитов, которые предполагает ипотека. Изменение данной ситуации возможно благодаря возникновению в нашей стране стабильной экономической ситуации и наличию системы предоставления льгот по ипотечному кредитованию.

Например, показательным в подобном отношении является опыт государственной поддержки автокредитования. Благодаря компенсации, предоставляемой заемщикам в размере 2/3 ставки рефинансирования от действующей ставки процентов по кредиту, появилась возможность не только увеличения количества выдаваемых ссуд, но и возрождения отечественной автомобильной промышленности.

Таким образом, можно сделать один из выводов, что пути совершенствования кредитования физических лиц сейчас, это то, чего не достает на текущем этапе системе кредитования нашей страны — дополнительной, существенной поддержки со стороны нашего государства. При получении гарантий стабильности коммерческим банкам будет значительно проще осуществлять в отношении их заемщиков более либеральную политику, что будет оказывать значительное влияние на увеличение сектора кредитования.

1. Банки и банковские операции: Учебник / Под ред. Е.Ф.Жукова. М: Банки и биржи. ЮНИТИ, 2012.

2. Вертакова Ю. В. Управленческие решения: разработка и выбор: Учебное пособие. — М.: Кнорус, 2011.

3. Егорычев Д., Лукичева Л. Управленческие решения: учебник по специальности «Менеджмент организации». — М.: Омега-Л, 2012.

- Герчикова И.Н. Менеджмент. Учебник для вузов — 4-е изд. переработанное и дополненное. — М.: ЮНИТИ-ДАНА, 2011.

- Деньги, кредит, банки: Учебник / Под ред.

О.И. Лаврушина. — М.: Финансы и статистика, 2012.

- Жарковская Е. П., Арендс И. О. Банковское дело. — М.: Омега-Л, 2010

- Жуков Е.Ф.

Банки и небанковские кредитные организации и их операции. Учебник. — М.: Вузовский учебник, 2011.

- Кибанов А.Я. Управление персоналом организации. — М.: Прогресс, 2010.

- Коханов Е.Р.

Отбор персонала и введение в должность. — М.: Экономика, 2011.

10. Красовский Ю.Д. Управление поведением в фирме. Практическое пособие. — М.: ИНФРА-М, 2012

11. Литвак Б. Разработка управленческого решения: Учебник-5-е изд., испр. и доп. — М.: Дело, 2011.

- Лукичева Л.И. Управление организацией. — М.: Омега-Л, 2010.

13. Менеджмент малого бизнеса: Учебник /под ред. проф. М.М. Максимцова, проф. В.Я.Горфинкеля. — М.: Вузовский учебник, 2012.

14. Румянцева З.П., Соломатин Н.А., Акбердин Р.З. и др. Менеджмент организации. Учебное пособие — М.: Инфра — М, 2013.

- Смирнов Э.А. Разработка управленческих решений: Учебник для вузов. — М.: ЮНИТИ-ДАНА, 2012.

- Стоянова Е.С.

Финансовый менеджмент теория и практика Учебник издание 5 юбилейное. — М.: Издательство «Перспектива», 2011.

- Трудовой кодекс Российской Федерации. По состоянию на 1 февраля 2010 года. Практический комментарий / Под ред. Е.Н.Евстигнеева. — СПб.: Питер, 2010.

- Шипунов В.Г., Кишкель Е.Н.

Основы управленческой деятельности. — М.: Высшая школа, 2012.

- Ендронова В.Н., Крючков О.А. Анализ подходов к классификации банковских услуг // Банковское дело — 2012, № 26.

- Ендронова В.Н.

Создание и продвижение кредитного продукта //Банковские продукты — 2013, №20.

- Герасимова Е.Б. Анализ качества банковских услуг// Банковское дело — 2012, №16.

22. Суханов М. Перспективные банковские услуги // Бухгалтерии и банки — 2011, № 3