Введение.

Цель:

Задача:

Рыночная стоимость недвижимости как объект оценки может формироваться и развиваться только в условиях функционирования рынка. Основной целью рынка является получение прибыли и современная рыночная экономика представляет собой сложный механизм взаимодействия спроса и предложения, а в конечном счете продавца и покупателя. Рыночная экономика находится под влиянием рыночных сил и государственного регулирования, присущей той или иной стране. Составляющей частью рынка является конкуренция — основной механизации формирования пропорций, направленный на создание благоприятных условий сбыта объектов недвижимости.

Общей целью ставится: исследовать технические, экономические и правовые аспекты.

Общие сведения об объекте оценки.

Дом находиться в г Нижний Тагил, Свердловская область, по адресу: ул.Газетная 65.

Данный объект оценки располагается в Ленинском районе.

Общие сведения о квартире (по состоянию на 12,05.2008)

Квартира расположена на 3 этаже

Год постройки: 1986

Физический износ: 40

Общая площадь: 43кв.м.

Материал стен: керамзитобетон

Материал перекрытий: железобетонные плиты

Технические характеристики дома:

Средняя высота помещений: 2.75 м

Санузел совмещен

Описание элементов отделки:

В жилых комнатах:

Полы: ленолиум, паркет

Потолки: виниловые панели

Стены: обои

Перегородки: гипсолитовые

В кухне:

Полы: ленолиум

Потолки: виниловые панели

Стены: кафель, водоэмульсионная покраска

В других помещениях:

Полы: ленолиум

Потолки: водоэмульсионная покраска

Стены: обои

Наличие элементов благоустройства:

Ванная (душ) — есть

Водопровод — есть

Газ — есть

Горячее водоснабжение — есть

Канализация – есть

Лифт — нет

Мусоропровод — есть

Телевидение — есть

Телефон — есть

Центральное отопление — есть

Электроосвещение – есть

Процедура оценки.

Затратный подход к оценке недвижимости.

Затратный подход основывается на расчете затрат на воспроизводство оцениваемы зданий и сооружений с учетом всех видов износа и предпринимательской прибыли. К полученной стоимости добавляемся стоимость земельного участка.

Методы оценки информационной эффективности фондовых рынков Каваленя, ...

... практическое применение. Это обусловливает необходимость совершенствования существующих и разработки новых методов количественной оценки информационной эффективности фондовых рынков. Степень разработанности темы исследования. Наибольший вклад в развитие всего направления анализа информационной эффективности фондовых рынков ... 2011г. Работа «Оценка информационной эффективности фондовых рынков на ...

Подход базируется на предположении, что типичный покупатель не заплатит за готовый объект больше, чем за создание объекта аналогичной полезности. При расчете затрат учитываются затраты инвестора, а не подрядчика. В процессе оценки используется информация об уровне заработной платы, накладных расходах, затратах на оборудование, норме прибыли строительных организаций, рыночных ценах на стройматериалы.

Этапы затратного подхода

1. Расчет стоимости земельного участка с учетом ННЭИ (Сэ).

2. Расчет затрат на новое строительство оцениваемых строений (Снс).

3. Расчет накопленного износа (Ин):

- физический износ;

- функциональный износ;

- внешний износ.

4. Расчет стоимости улучшений с учетом накопленного износа

(Су = Сне — Ин).

5. Определение итоговой стоимости объекта (С = Сз + Су).

1. Стоимость земли.

2. Расчет затрат на новое строительство улучшений включает определение стоимости воспроизводства или стоимости замещения. Наиболее точное представление об объекте оценки дает стоимость воспроизводства, но для старых зданий такой расчет практически невозможен, из-за отсутствия ранее использовавшихся материалов и технологий строительства. В этом случае определяют стоимость замещения. Затраты разделяют на прямые и косвенные.

Прямые затраты:

стоимость трудовых ресурсов;

- строительство временных сооружений;

- прибыль подрядчика;

- охрана труда и техника безопасности;

- коммунальные услуги при строительстве.

Косвенные затраты:

получение разрешения на строительство;

- получение лицензий;

- страхование и период строительства;

- уплата налогов во время строительства;

- профессиональные услуги (оплата архитекторам, топографам, юристам);

- оплата процентов по кредиту.

Методы расчета стоимости воспроизводства или замещения: метод сравнительной стоимости единицы, метод стоимости укрупненных элементов, метод количественного анализа.

Метод сравнительной стоимости единицы — оценка имущества на основе использования единичных, скорректированных показателей затрат на создание аналогов.

![]()

где С — стоимость объекта;

- Сел — стоимость единицы сравнения (м, м, место и т.п.);

- Кед — количество единиц сравнения в оцениваемом объекте.

То есть необходимо установить размеры оцениваемого объекта и собрать данные о затратах на возведение аналогичных объектов.

Метод стоимости укрупненных элементов — оценка имущества на основе величины стоимости создания его основных элементов. При расчете поэлементных затрат объект разбивается на составные части и устанавливается величина затрат на изготовление и монтаж этих частей. При оценке жилого здания можно выделить следующие элементы затрат:

Оценка стоимости объекта недвижимости

... целью в представленной курсовой работе были поставлены и решены следующие задачи: рассмотреть теоретические и методические основы оценки стоимости объекта недвижимости с точки зрения практической реальной экономики; произвести оценку стоимости объекта недвижимости на примере жилого ...

- составление сметы;

- подготовка планов строительства;

- подготовка участка под строительство;

- земляные работы;

- возведение фундамента;

- возведение стен и перекрытий;

- отделка;

- коммуникации и др.

Точность этого метода выше, чем метода сравнительной стоимости единицы.

Метод количественного анализа — оценка объекта на основе полной сметы затрат на его воспроизводство. Для этого составляется перечень всех материалов и оборудования, подсчитываются трудовые затраты, учитываются накладные расходы и прибыль застройщика. Метод дает наиболее точные результаты, но очень трудоемок и требует привлечения специалистов-сметчиков.

Отличия расчета стоимости нового строительства для целей оценки и при строительном проектировании:

- не учитывается срок строительства;

- цены на стройматериалы, оборудование и трудовые ресурсы берутся на дату оценки;

- возможно отсутствие некоторой проектной документации.

3. Расчет накопленного износа QJ

Износ имущества — снижение стоимости имущества с течением времени в процессе его эксплуатации.

Три вида износа:

1. Физический износ — снижение работоспособности объекта в результате естественного физического старения и под воздействием внешних факторов.

2. Функциональный износ — моральное старение, выраженное в несоответствии современным требованиям.

3. Внешний износ — износ в результате изменения внешних экономических факторов. Износ подразделяют на устранимый и неустранимый. Устранимый износ — затраты на устранение которого меньше, чем добавленная при этом стоимость. Неустранимый износ – затраты на устранение которого больше, чем добавленная при этом стоимость. Основные методы определи накопленного износа: разбиения срока жизни, сравнимых продаж.

Метод разбиения заключается в определении отдельных трех видов износа с разделением физического и функционального износа на устранимый и неустранимый. Для определения износа используются инженерные и визуальные методы.

Устранимый физический износ определяется с учетом всех расходов по текущему ремонту объекта.

Неустранимый физический износ определяет степень физического старения здания и невозможность его эксплуатации по условиям техники безопасности.

Износ каждого элемента объекта оценивают отдельно. Процент износа определяется в результате осмотра и переводится в денежное выражение:

![]()

где Иабс — абсолютный износ в денежном выражении;

- Св -стоимость воспроизводства элемента;

- Иотд — относительный износ в долях.

Рассчитанная величина износа согласовывается с соответствующими службами эксплуатации.

Функциональный износ возникает вследствие несоответствия объекта современным требованиям:

неэффективная планировка здания, плохой дизайн. Здание при этом пригодно к эксплуатации, но обесценивается из-за появления современных, более совершенных аналогов.

![]()

где И – износ;

- Сун — стоимость здания с устраненными недостатками;

- Снн — стоимость объекта с неустраненными недостатками.

Внешний износ определяют потерями дохода из-за внешних факторов, либо рассчитывают путем сопоставления продаж при наличии и отсутствии внешних воздействий. Причины возникновения внешнего износа: изменение соотношения спроса и предложения, финансовых условий, законодательства.

Оценка рыночной стоимости 100% акций ЗАО «АЛИКОМ»

... доли активов Уставный капитал 150 000 рублей Цели и задачи проведения оценки Целью оценки является определение стоимости объекта оценки, вид которой определяется в задании на оценку (п.3 Федерального стандарта оценки №2). Предполагаемое использование результатов оценки ...

Методы оценки внешнего износа: сравнение продаж подобных объектов при наличии и отсутствии внешних воздействий, капитализация потери дохода от объекта, относящейся к внешним воздействиям.

Срок экономической жизни — время, в течение которого объект можно

использовать и получать прибыль. Хронологический возраст — фактический

возраст объекта со дня постройки. Эффективный возраст — возраст объекта по внешнему виду. Метод базируется на том, что эффективный возраст отражает срок экономической жизни, так же как накопленный износ отражает затраты воспроизводства.

![]()

где И – износ;

- СВ — стоимость воспроизводства;

- ЭВ — экономический возраст;

- СЭЖ — срок экономической жизни. Метод основан на визуальном осмотре и зависит от знаний и опыта оценщика.

Метод сравнимых продаж заключается в определении износа в результате анализа рыночных данных о текущих сопоставимых продажах. Отбираются недавно проданные объекты, и определяется накопленный износ каждого из них в следующем порядке:

- расчет стоимости земельного участка: С;

определение стоимости улучшений с учетом износа:

Су=ЦП -Сз,

где ЦП – цена продажи;

расчет стоимости нового строительства на дату оценки, Снс:

- Ин= Снс — Су;

определение эффективного возраста объекта сравнения, ЭВ:

определение среднегодового износа в абсолютном выражении:

- Игод=Иц / ЭВ, и в процентах: И = Игод / Снс * 100;

- Накопленный износ объекта оценки: Ин = И/100 * Снс * ЭВ.

Применение затратного подхода.

Затратный подход наиболее надежен при оценке новых объектов, готовых для более эффективного использования.

Оценка на основе затратного подхода целесообразна или единственно возможна в следующих случаях:

- анализ ННЭИ земельного участка (выбор строительства дома на участке: мало этажей — малый доход от аренды — малые затраты на строительство, много пажей — недозагрузка — большие затраты на строительство и расходы на эксплуатацию);

- технико-экономический анализ нового строительства для обоснования конкретного строительства или реконструкции;

- оценка общественно-государственных и специальных объектов;

- оценка объектов на малоактивных рынках (уникальные объекты продаются редко или не продаются вообще);

- оценка для целей страхования и налогообложения.

Основные недостатки:

- затраты не всегда эквивалентны рыночной стоимости;

- для достижения более точного результата необходимы большие трудозатраты;

- проблематичность расчета стоимости воспроизводства старых строений;

- отдельная оценка земельного участка от строений, что часто невозможно или требует значительных трудовых затрат;

- проблематичность оценки земельных участков в РФ;

- сложность определения накопленного износа старых строений.

Сравнительный подход к оценке недвижимости.

Оценка рыночной стоимости земельных участков

... него. Величина рыночной стоимости земельного участка зависит от дохода, остающегося после оплаты факторов производства, привлеченных к земельному участку для предпринимательской деятельности. Данный принцип показывает, что стоимость объекта недвижимости - текущая стоимость всех будущих доходов, полученных от ...

В ценах продаж отражается мнение типичных продавцов и покупателей, поэтому при наличии достаточного количества данных об аналогичных продажах целесообразно определять базовую рыночную цену сравнительным подходом. Различия между сравниваемыми объектами сглаживаются проведением соответствующих корректировок.

В основе этого подхода лежит предположение, что рациональный покупатель не заплатит объект больше, чем ему обойдется приобретение аналога с подобными свойствами. Реальность оценки зависит от активности и насыщенности рынка и от доступности достоверной информации об аналогичных сделках. Для получения более точного результата, необходимо тщательно выбирать аналоги.

Основные требования к аналогу объекта оценки:

аналог похож на объект оценки по основным экономическим, физическим и техническим характеристикам;

- цена аналога известна из сделки, состоявшейся при сходных условиях. Сравнительный подход базируется на принципах замещения, сбалансированности, спроса и предложения.

Этапы сравнительного подхода.

1. Изучение рынка.

2. Сбор и проверка достоверности информации о предлагаемых на продажу или недавно проданных аналогах объекта оценки.

3. Сравнение данных об отобранных аналогах и объекте оценки.

4. Корректировка цен продаж выбранных аналогов в соответствии с их отличиями от объекта оценки,

5. Установление стоимости объекта оценки.

1.Изучение рынка.

Выявление недавно проданных и предлагаемы на продажу аналогичных объектах. Из-за сокрытия данных об условиях продажи и фактической цене объектов, можно при выполнении анализа основываться только на ценах предложения.

2. Сбор и проверка достоверности информации о предлагаемых на продажу или недавно проданных аналогах объекта оценки.

Основные источники информации:

- данные регистрационных служб, страховых компаний, брокеров и риэлторов;

- периодические издания;

- информация, предоставляемая участниками сделок;

- архивы оценщика.

Точность оценки зависит от количества и качества используемой информации, поэтому большое значение имеет проверка данных по отобранным аналогам.

3. Сравнение данных об отобранных аналогах и объекте оценки.

которые необходимо скорректировать.

4. Корректировка цен продаж выбранных аналогов в соответствии, с LUX отличиями от объекта оценки.

Скорректированная цена имущества — это цена продажи объекта сравнения после ее корректировки на различия с объектом оценки. Все объекты недвижимости уникальны, но не все индивидуальные характеристики существенно влияют на стоимость.

Основные отличия, влияющие на стоимость объекта:

- местоположение и соседское окружение;

- условия финансирования (продажа в кредит, оплата части бартером, передача долгов, наличные деньги);

- условия сделки (давление на продавца, наличие семейной или деловой связи между сторонами);

- дата совершения сделки (c учетом инфляции);

- физические характеристики (размер, возраст, износ);

- экономические характеристики (затраты на содержание, качество управления, условия и сроки аренды);

- способ использования (квартира под магазин и такая же квартира под жилье);

- компоненты стоимости непосредственно не связанные с недвижимостью (оборудование, мебель).

Основные способы расчета корректировок:

- парный анализ продаж — расчет корректировки на основе подбора пары продаж, имеющих только одно отличие;

- статистический анализ — применение математических методов регрессивною анализа для обработки массива данных;

- анализ тенденций — выявление влияющих на цену факторов и элементов при наличии большого количества данных о продажах с разными параметрами;

- анализ затрат — учет затрат на воспроизводство какого-то элемента объекта (наличие забора на участке);

- относительный сравнительный анализ — анализ сопоставимых продаж для определения относительных корректировок;

- распределительный анализ — ранжирование сравнимых продаж и определение места оцениваемого объекта и этом ряду;

- индивидуальные опросы- опросы профессионалов для использования в качестве вторичной информации.

Наиболее надежным считается метод парного анализа продаж. Он основан на предположении, что разница в стоимости объектов, имеющих единственное отличие, может быть приписана к нему. Рассчитанные корректировки вносят, в цены объектов-аналогов с целью приведения каждого объекта сравнения к объекту оценки по всем различающимся характеристикам.

Иногда невозможно найти на рынке данные о продажах с единственным отличием; Тогда применяется модификация метода парного анализа, которая заключается в следующем: если у объектов сравнения больше одного отличия, нужно подобрать третий объект, имеющий по одному отличию от первых двух.

Основные правила внесения корректировок;

1. Внесение корректировок осуществляется от объекта сравнения к объекту оценки.

2. Если сравниваемый объект хуже оцениваемого, корректировки будут положительными, а если лучше -отрицательными.

Корректировки проводятся по выбранным единицам измерения: сотка, га, м 2 , фронтальный метр, м\ комната, место стоянки, посадочное место и т.д. Методы внесения корректировок:

- метод общей суммы: все корректировки отражающие отличия объектов, вносятся в виде денежных сумм;

- метод аддитивных процентных отклонений: суммируются поправки в виде процентов и приведенная по времени цена;

метод мультипликативных процентных отношений: выраженные в процентах поправки учитывают

взаимосвязь факторов между собой;

- смешанный метод: совместное применение разных методов.

Порядок внесения корректировок:

1. Корректировки, относящиеся к условиям сделки и состоянию рынка: состав передаваемых прав собственности, условия финансирования, дата совершения сделки.

2. Корректировки, относящиеся непосредственно к объекту недвижимости: местоположение, физические характеристики, характер использования.

5 .Установление стоимости объекта оценки .

Вывод стоимости оцениваемого объекта осуществляется в процессе согласования скорректированных цен. Согласование — это не просто усреднение промежуточных результатов, а процесс взвешивания показателей, выявления причин различия, учет количества корректировок.

Основное правило согласования:

При наличии обширной информации о похожих продажах применяются статистические методы. Обычно анализируются 4 показателя:

- среднее арифметическое значение скорректированных цен;

- мода: наиболее часто встречающееся значение в ряду имеющихся;

- медиана: значение в середине ранжированного ряда;

- скорректированная цена самого похожего на оцениваемый объект аналога.

Применение сравнительного подхода.

Основные условия применения сравнительного полхода:

объект не должен быть уникальным, необходимо наличие сопоставимых аналогов;

- информация должна быть исчерпывающей, включая условия сделок;

- факторы, влияющие на стоимость сравниваемых аналогов должны быть сопоставимы.

Сравнительный подход наиболее надежен при оценке жилья.

Преимущества сравнительного подхода:

отражается мнение типичных продавцов и покупателей в итоговой оценке;

- учитывается инфляция и изменение финансовых условий;

- позволяет вносить корректировки на отличия сравниваемых объектов;

- прост в применении и дает надежные результаты.

Основные проблемы сравнительного подхода.

Различия продаж: чем больше различий между сопоставимыми объектами, тем больше вероятность получения ненадежного результата.

Сложность сбора информации о фактических ценах продаж: фактические цены нередко скрываются в целях уклонения от уплаты налогов и сборов.

Сложность сбора информации об условиях сделки: проверка специфических условий сделки практически невозможна, а использование искаженной информации ведет к получению ненадежного результата. Зависимость от активности рынка: на малоактивных рынках ПСАП невозможно применять.

Зависимость от стабильности рынка: если рынок подвержен быстрым изменениям, то получение точного результата затруднено и требует знаний и больших затрат времени для анализа изменения на рынке. Сложность согласования данных о существенно различающихся продажах: если информации о похожих объектах нет то приходится сравнивать значительно отличающиеся объекты, что снижает точность результата оценки.

Доходный подход к оценке недвижимости

Стоимость недвижимости, в которую вложен каптал, должна соответствовать текущей оценке качества и количества дохода, который эта недвижимость способна принести.

Доходный подход к оценке недвижимости основан на определении текущей стоимости ожидаемых от нее доходов. Основной предпосылкой расчета стоимости в доходном подходе, считают сдачу оцениваемого объекта в аренду. Для преобразования будущих доходов в текущую стоимость осуществляется капитализация дохода.

Капитализация дохода — процесс, определяющий взаимосвязь будущего дохода и текущей стоимости оцениваемого объекта.

Базовая формула капитализации; V = I / R,

где V — стоимость недвижимости;

- I -ожидаемый доход;

- R — норма прибыли.

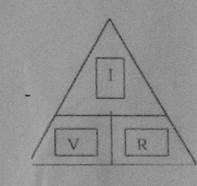

Модель капитализации дохода (в упрощенном варианте):

Горизонтальная линия — деление. Вертикальная линия — умножение.

![]()

TRV-формула — это основное уравнение доходного подхода.

Существуют разные методы капитализации, основанные на разных способах измерения величин дохода и нормы прибыли.

Доход — это чистый операционный доход от использования недвижимости за год.

Норма прибыли — коэффициент или ставка капитализации.

Ожидаемый доход от объекта оценки определяется в результате анализа всех доходов и расходов с учетом их роста или уменьшения в течение периода владения недвижимостью, а также с учетом риска вложений для заемного и собственного капитала.

Этапы доходного подхода .

1. Расчет потенциального валового дохода. ПВД.

2. Расчет действительного валового дохода. ДВД.

3. Расчет расходов, связанных с объектом оценки.

4. Определение величины чистого операционного дохода. ЧОД.

5. Преобразование ожидаемых доходов в текущую стоимость.

Расчет потенциального валового дохода. (

Потенциальный валовой доход — максимальный доход, который способен приносить объект недвижимости. Он определяется как сумма всех ожидаемых поступлении при 100%-й загрузке площадей и без учета расходов на эксплуатацию объекта. Величина ПВД прогнозируется на основе собранных данных за предшествующие периоды и сравнивая с данными о доходности аналогичных объектов. Анализ производится путем сравнения дохода на единицу измерения, которая выбирается в зависимости от типа объекта: 1 кв. м общей или фактически занимаемой арендатором площади, комната или квартира для гостиниц и домов, 1 куб. м складского помещения, 1 место для стоянок и гаражей.

Расчет ПВД производится на основе текущих ставок и тарифов на рынке аренды и платных услуг. Различают рыночную и контрактную арендную плату.

Рыночная арендная плата — это арендная плата, которая преобладает на рынке для сопоставимых объектов и может меняться в период действия договора аренды. Контрактная арендная плата — это конкретная сумма, о которой договорились арендатор и арендодатель, и в период действия договора аренды не изменяется. Для определения стоимости нужно использовать рыночную арендную плату. Потому при анализе договоров аренды нужно выявить все условия их заключения: срок действия договора, изменения на рынке за предшествующий период, деловая или семейная связь между сторонами, условия договора по благоустройству арендуемого помещения, условия и форма оплаты. Если у сравниваемых объектов имеются различия, производится корректировка данных. В случае отсутствия на рынке необходимых данных, корректировки определяются на основании мнения оценщика.

Расчет действительного валового дохода (

Действительный валовой доход — ПВД за вычетом потерь от недоиспользования объекта и неплатежей. Основная формула расчета ДВД:

![]()

EGI-ДВД;

- PGI-ПВД;

- V&L — потери от наличия свободных площадей и безнадежных платежей.

Enabling- допустимо возможный

Income — доход

Potential — потенциальный

Gross — валовой

Value — величина

Low — низкий

Net — чистый

Operational — операционный

Expense – расход

Простои сдаваемых в аренду помещений могут быть как хроническими, так и между сменой арендаторов.

Расчет расходов, связанных с объектом оценки

Операционные расходы (ОЕ) — расходы на поддержание воспроизводства дохода от имущества. Расходы владельца недвижимости делятся на постоянные (FE), переменные (VE) и резервы (RR).

![]()

Постоянные расходы — расходы, которые практически не зависят от степени эксплуатации недвижимости, оплаты страховки, уплаты налогов на имущество.

Переменные расходы — расходы для поддержания функциональной пригодности объекта и зависят от степени его эксплуатации. Величина этих расходов определяемся на основе анализа фактических затрат на содержание объекта с учетом типичных затрат на рынке. Затраты на содержание общественного здания могут значительно превышать стоимость нового строительства.

Переменные расходы зависят от стоимости строительства, технических характеристик объекта и особенностей инженерных решений. К ним можно отнести: коммунальные платежи, управление объектом, обслуживание, обеспечение безопасности, содержание территории.

Резервы — расходы, связанные с объектом, которые нужно производить только один раз в несколько лет: замена лифтов, охранной сигнализации, благоустройство территории, замена сантехоборудования, кровли.

Определение величины чистого операционного дохода

Чистый операционный доход — ДВД за исключением операционных расходов.

NOI =EGI — ОЕ.

Преобразование ожидаемых доходов в текущую стоимость

Чистый операционный доход преобразуется в стоимость объекта, используя методы капитализации дохода.

Применение доходного подхода.

Доходный подход позволяет учитывать ожидаемый доход на инвестиции, поэтому его применяют при анализе целесообразности инвестирования и при обосновании решений о финансировании инвестиций. Результаты, получаемые на основе доходного подхода, наиболее значимы при оценке объектов, приносящих доход.

Но этот подход имеет ряд недостатков:

- необходимость прогнозирования долговременного потока дохода, а в неустойчивой экономической ситуации вероятность получения недостаточно точного прогноза пропорциональна сроку прогнозирования;

- влияние факторов риска на прогнозируемый доход, а величина риска в условиях нынешней экономики РФ значительна, что отрицательно влияет на точность результатов;

- проблематичность сбора данных о доходности аналогичных объектов, так как информация о доходности конфиденциальна, проверка ее затруднена, а использование неточных исходных данных приводит к получению неточного результата;

- определение стоимости на основе дохода, а доход от недвижимости, приносящей удобства или моральные выгоды, определить очень сложно.

Но все же, правильное применение доходного подхода позволяет принимать достаточно обоснованные решения относительно финансирования инвестиции в недвижимость.

Процесс оценки

Сравнительный подход.

Объект оценки : двухкомнатная квартира по ул. Газетная площадью 43 м2

Аналоги:

|

Номер |

Улица/дом |

Площадь |

Цена (тыс. руб.) |

|

|

1 |

Первомайская 29 |

41 |

950 |

|

|

2 |

Газетная 79 |

44 |

1200 |

|

|

3 |

Пархоменко 25 |

42 |

965 |

|

|

4 |

Вязовская 10 |

43 |

1000 |

|

|

5 |

Циолковского 16 |

43 |

1100 |

|

|

6 |

Учительская 56 |

42 |

900 |

|

|

7 |

Проспект Мира 12 |

41 |

890 |

|

|

8 |

Газетная 81 |

45 |

1250 |

|

|

Газетная 65 |

43 |

? |

||

|

Номер |

Цена (тыс. руб.) |

корректировка |

Скор, цена |

|

|

Площадь |

В тыс. р. |

|||

|

1 |

950 |

43-41=2; 1,00+0,02 =1,02 |

969 |

|

|

2 |

1200 |

43-44 =-1; 1,00-0,01=0,99 |

1188 |

|

|

3 |

965 |

43-42 =1; 1,00 + 0,01=1,01 |

974 |

|

|

4 |

1000 |

43-43 = 0; 1,00 |

1000 |

|

|

5 |

1100 |

43-43 = 0; 1,00 |

1100 |

|

|

6 |

900 |

43-42 = 1 1,00 + 0,01 =1,01 |

909 |

|

|

7 |

890 |

43-41 =2; 1,00-0,02 = 1,02 |

908 |

|

|

8 |

1250 |

43-45 = — 2; 1,00-0,02 = 0,98 |

1225 |

|

908, 909, 969, 974, 1000, 1100, 1188, 1225

Медиана – 987

Мода – 987

Ср. арифметическое -1034

Вывод: цена объекта оценки 987+1034/2=1 миллион 10 тысяч 504 рубля.

Доходный подход.

Объект оценки : двухкомнатная квартира, общая площадь 43 кв. м.

Арендная плата: 5 т.р.

Квартплата и коммунальные услуги: 2 т.р.

Потенциальный валовой доход: 5 т.р. * 12 мес. = 60 т.р.

Действительный валовой доход: 60 т.р. – 2 т.р.*12 мес.= 36 т.р.

36 т. р. — потери от недозагруженности квартиры

V (стоимость недвижимости): 58 т.р. / 12 % = 300 т.р.

12 % — ставка за риск, высчитывается путем сложения различных экономических и физических факторов, которые не зависят от квартиры.

Затратный подход.

Объект оценки: двухкомнатная квартира, общая площадь 43 кв. м.

Стоимость одного кв. м нового жилья в аналогичном доме =16 т.р.

Год постройки: 1986.

Стоимость восстановлений: 16 т.р. * 43 = 688 т.р.

Износ функциональный: 50 %.

Износ физический устранимый: 200 т.р.

Износ физический неустранимый: 20 %.

Износ накопленный: 688 т.р.* 0,50 + 688 т.р.* 0,20 = 481,6 т.р.

Стоимость квартиры: 688 т.р.- 481,6 = 206,4 т.р.

Сведение результатов.

|

Подход |

Результат |

Коэффициент доверия |

Скорректированный результат |

|

Сравнительный |

1010,5 т.р. |

0,8 |

808,4 т.р. |

|

Затратный |

206,4 т. р. |

0,5 |

103,2 т. р. |

|

Доходный |

300 т.р. |

0,3 |

90 т.р. |

|

1001,6 т.р. |

Сравнительный коэффициент — наиболее точен при оценке квартиры, составляет 80% от 100% |

Затратный коэффициент — средний по надежности при оценке квартиры, составляет | 50% от 100%

Доходный коэффициент менее надежен т.к. этот подход практически не используется, составляет 30 % от 100%.

Заключение

Проделав курсовую работу, мы получили много знаний в области оценки недвижимости, на практике научились применять подходы оценки. По итогам курсовой работы стоимость квартиры составила 1 миллион 1 тысяча 600 рублей. Также мы выяснили, что результаты доходного подхода практически не применялись. Это связанно с малой величиной прибыли, извлекаемой из разного объекта недвижимости.

При сопоставлении результатов наибольший вес имел сравнительный подход, потому — что именно он считается эффективным при определении стоимости квартиры.