Библиографический список

Учет операций по внебалансовым счетам кредитной организации ведется на счетах №906 — №918 и корреспондирующим счетам №№9999, 9998. Внебалансовые операции отражаются по дебету одного и кредиту другого счета. Двойная запись оформляется корреспонденцией счетов или бухгалтерской проводкой дебетуемого и кредитуемого счете на сумму операции. Порядок бухгалтерского учета и отчетности пределен положением Банка России. На внебалансовых счетах отражаются: средства и ценности, не принадлежащие банку, но находящиеся у него на хранении и в управлении (в том числе по доверительному управлению); не наступившие по срокам обязательства и требования (срочные сделки; отстроченные и просроченные платежи; ценные бумаги (депозитарная деятельность) в штуках. Первичная бухгалтерская информация по этим счетам фиксируется на внебалансовых ордерах, на основании этих данных реализуется аналитический и синтетический учет представленный в отчетности банка.

Объектом исследования являются учет операций внебалансовых счетов банка.

Целью работы является рассмотрение порядка выполнения бухгалтерского учета по внебалансовым операциям кредитных организаций.

Задачи решаемые в работе:

- рассмотреть внебалансовые счета с точки зрения плана счетов и определить отражение внебалансовых счетов в первичной и периодической отчетности;

- выявить особенности учета операций по внебалансовым счетам;

- составить баланс на следующую отчетную дату и сделать краткие выводы об изменении финансового состояния банка.

Внебалансовые операции банка учитываются суммой по этим операциям на счетах в системе бухгалтерского учета и отчетности кредитной организации.

Бухгалтерский учет кредитных организаций представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций. Объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые организациями в процессе их деятельности. Основными задачами бухгалтерского учета являются: формирование полной и достоверной информации о деятельности организации и ее имущественном положении; обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности, в том числе контролирующими организациями, в соответствии с утвержденными нормами, нормативами и сметами; предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости. Все кредитные организации обязаны составлять на основе данных синтетического и аналитического учета бухгалтерскую отчетность.

Бухгалтерская отчетность бюджетных организаций, порядок ее составления ...

... баланса по бюджетным средства, и отдельного баланса по средствам полученным за счет внебюджетных источников. Руководитель учреждения несет ответственность за организацию бухгалтерского учета, за соблюдение действующего законодательства при выполнении финансово-хозяйственных операций ...

Баланс банка, состоит из двух частей: актива (показывает стоимость всего имущества) и пассива (обязательств банка и его капитала).

Счета подразделяются на балансовые и внебалансовые. На балансовых счетах отражаются наличные и безналичные денежные средства, расчеты, привлеченные средства, фонды, доходы и расходы, прибыли и убытки. Учет по счетам ведется в мультивалютном выражении.

|

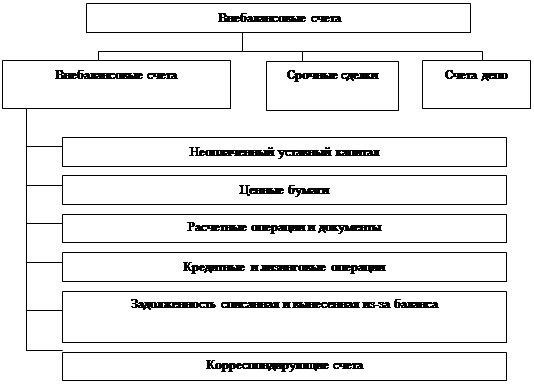

На внебалансовых счетах отражаются: неоплаченный уставный капитал, ценные бумаги, расчетные операции и документы, кредитные и лизинговые операции, задолженность списанная и вынесенная из-за баланса, а так же присутствуют счета для корреспонденции. Внебалансовые счета группируются в разделы исходя из экономического содержания учитываемых на них ценностей и документов (рисунок 1)

Рис.1 Схема внебалансовых счетов

Специальная банковская документация разрабатывается и утверждается Центральным Банком РФ и обязательна к применению. Для ведения информации о деятельности банка по внебалансовым показателям используются документы представленные в таблице 1. Формы документов унифицированы и стандартны их реквизиты предусмотрены положением о расчетных документах. Важным и обязательным фактом является наличие в документе аналитической и синтетической информации, указания корреспондирующих счетов и сумм совершаемых операций. Подписи материально ответственных лиц и контролеров сверяются с их образцами. В результате ввода первичной бухгалтерской информации, зафиксированной в документах, и ее обработки, бухгалтерия получает все необходимые данные как аналитического, так и синтетического характера, отчетные формы, балансы и пр.

Таблица 1

Документы для осуществления записей на внебалансовых счетах

| Внебалансовые ордера | Приходные и расходные внебалансовые ордера по кассовым операциям, по всем другим операциям платежные и внебалансовые ордера. |

Выданные гарантии, поручительства и др. виды обеспечения по выданным ссудам;

|

Отчетность кредитных организаций разделяется на периодическую и годовую, официальную для внешних пользователей и управленческую для внутреннего использования. Периодическая — ежедневная, пятидневная, ежедекадная, ежемесячная и ежеквартальная. Годовая — содержание, объем и результаты работы банка за отчетный период. Наиболее важными документами входящими в отчетность кредитных организаций являются:

- оборотная ведомость;

- бухгалтерский баланс;

- отчет о прибылях и убытках и общая финансовая отчетность.

Внебалансовые счета по экономическому содержанию разделены на активные и пассивные. В учете операции отражаются методом двойной записи: активные счета корреспондируют со счетом № 99999, пассивные — со счетом № 99998, при этом счета № № 99998 и 99999 ведутся только в рублях. Двойная запись может также осуществляться путем перечисления сумм с одного активного внебалансового счета на другой активный счет или с одного пассивного счета — на другой пассивный счет. При переоценке остатков на внебалансовых счетах в связи с изменением курсов иностранных валют по отношению к рублю активные внебалансовые счета корреспондируют со счетом № 99999, пассивные — со счетом № 99998.

Счет № 906 «Неоплаченный уставный капитал кредитных организаций»

Счета № 90601 «Неоплаченная сумма уставного капитала

кредитной организации, созданной в форме акционерного общества»

Счет № 90602 «Неоплаченная сумма уставного капитала кредитной организации, созданной в форме общества с ограниченной дополнительной) ответственностью». Назначение счетов: учет в кредитных организациях, созданных в форме акционерного общества, неоплаченной части номинальной стоимости акций, размещенных с рассрочкой платежа, в кредитных организациях, созданных в форме общества с ограниченной (дополнительной) ответственностью, — неоплаченной стоимости долей (их частей) уставного капитала, объявленного в решении общего собрания учредителей, участников кредитной организации. Счета активные.

По Д-ту счетов проводится неоплаченная сумма уставного капитала: в кредитной организации в форме акционерного общества (АО), по счету № 90601 — неоплаченная часть номинальной стоимости размещенных акций, оплаченных частично в момент их приобретения, одновременно с оприходованием в уставный капитал средств, поступивших в период эмиссии акций, после регистрации отчета об итогах выпуска ценных бумаг; в кредитной организации, созданной в форме общества с ограниченной (дополнительной) ответственностью, по счету № 90602 — неоплаченная стоимость долей (их частей) объявленного уставного капитала после регистрации вновь созданной кредитной организации или принятия общим собранием ее участников решения об увеличении уставного капитала — в корреспонденции со счетом № 99999. По К-ту списывается учитываемая на счете № 90601 стоимость акций (на счете № 90602 — стоимость долей уставного капитала) в момент оприходования в уставный капитал средств, поступивших в их оплату, в корреспонденции со счетом № 99999.

В аналитическом учете ведутся лицевые счета акционеров, участников кредитной организации, не полностью оплативших приобретенные акции (доли в уставном капитале).

Счет № 90701 «Бланки собственных ценных бумаг для распространения». Бланки ценных бумаг учитываются в условной оценке 1 рубль за 1 бланк. Счет активный. По Д-ту счета проводятся суммы: полученных бланков ценных бумаг в корреспонденции со счетом № 99999. По К-ту счета списываются суммы: бланков распространенных ценных бумаг (проданных первым владельцам); бланков ценных бумаг, отосланных и выданных под отчет; испорченных и дефектных бланков, а также бланков, не выпущенных в обращение, переданных на уничтожение — в корреспонденции со счетом № 90702. В аналитическом учете ведутся лицевые счета по видам бланков ценных бумаг с указанием их номеров и серий и по ответственным за хранение должностным лицам.

Счет № 90702 «Бланки собственных ценных бумаг для уничтожения». Бланки учитываются в условной оценке 1 рубль за бланк. Счет активный. По Д-ту проводятся суммы подлежащих уничтожению бланков ценных бумаг, а также не выпущенных в обращение в корреспонденции со счетами № № 90701 и 90705. По К-ту счета списываются суммы уничтоженных бланков ценных бумаг в корреспонденции со счетом № 99999. На счете № 90702 кредитная организация может открывать необходимое количество лицевых счетов. Способ, порядок и процедура уничтожения бланков ценных бумаг определяются самой кредитной организацией.

Счет № 90703 «Выкупленные до срока погашения собственные ценные бумаги для перепродажи». Учет ведется по номинальной стоимости. Счет активный. По Д-ту счета проводятся суммы собственных ценных бумаг кредитной организации в момент их выкупа при одновременном списании с соответствующих балансовых счетов по учету выпущенных кредитными организациями ценных бумаг в корреспонденции со счетом № 99999. По К-ту счета списываются суммы: перепроданных собственных ценных бумаг с одновременным их отражением на соответствующих балансовых счетах по учету выпущенных кредитными организациями ценных бумаг; не размещенных повторно — в корреспонденции со счетом № 99999. В аналитическом учете ведутся лицевые счета по видам и выпускам ценных бумаг.

Счет № 90704 «Собственные ценные бумаги, предъявленные для погашения». Учет ведется по номинальной стоимости ценной бумаги или сумме купона, подлежащих погашению. Счет активный. По Д-ту счета проводятся суммы номинала ценных бумаг и купонов для погашения, в корреспонденции со счетом № 99999. По К-ту счета списываются суммы погашенных ценных бумаг и купонов в корреспонденции со счетом № 99999 с одновременным списанием с соответствующих балансовых счетов. Аналитический учет ведется на лицевых счетах по каждой ценной бумаге или купону, предъявленной к погашению.

Счет № 90705 «Бланки, сертификаты, ценные бумаги, отосланные и выданные под отчет. Учет ведется по номинальной стоимости, бланков — в условной оценке 1 рубль за 1 бланк. Счет активный. По Д-ту счета проводятся суммы сертификатов, бланков и ценных бумаг, находящихся в пути, отосланных в подведомственные учреждения и выданных под отчет, в корреспонденции со счетами № № 90701, 90801, 90802, 90803, 90805. По К-ту счета списываются суммы: полученных и оприходованных подведомственными учреждениями сертификатов, бланков и ценных бумаг на основании ответных документов в корреспонденции; бланков распространенных подотчетными лицами ценных бумаг на основании представленных авансовых отчетов корреспондируются со счетом № 99999; при возврате неиспользованных бланков в корреспонденции со счетами № № 90701, 90801, 90802, 90803, 90805. Аналитический учет ведется на лицевых счетах, открываемых в разрезе сертификатов, бланков и ценных бумаг адресатам, которым они отправлены, и подотчетным лицам, которым они выданы.

Счет № 908 «Ценные бумаги прочих эмитентов»

Счет № 90801 «Бланки ценных бумаг других эмитентов для распространения» Учитываются в условной оценке 1 рубль за 1 бланк. Счет активный. По Д-ту счета проводятся суммы бланков ценных бумаг других эмитентов, полученных для распространения (продажи первым владельцам) по договорам поручения или комиссии, в корреспонденции со счетом № 99999. По К-ту счета списываются суммы: распространенных ценных бумаг других эмитентов; испорченных или дефектных бланков ценных бумаг, возвращенных эмитентам; бланков ценных бумаг других эмитентов, отосланных и выданных под отчет, — корреспондируются со счетом № 90705. Аналитический учет ведется по видам ценных бумаг и эмитентам.

Счет № 90802 «Ценные бумаги для продажи на комиссионных началах». Учитываются по номинальной стоимости ценных бумаг. Счет активный. По Д-ту счета проводятся суммы ценных бумаг: полученных для продажи по договорам поручения или комиссии в корреспонденции со счетом № 99999. По К-ту счета списываются суммы ценных бумаг: реализованных кредитной организации по договорам поручения или комиссии; не реализованных, возвращенных клиентам — корреспондируются со счетом № 99999; отосланные и выданные под отчет, корреспондируются со счетом № 90705. Аналитический учет ведется на отдельных лицевых счетах, открываемых по каждому договору.

Счет № 90803 «Ценные бумаги на хранении по договорам хранения». Учитываются по номинальной стоимости. Счет активный. По Д-ту счета проводятся суммы ценных бумаг, принятых на хранение по договорам хранения в корреспонденции со счетом № 99999. По К-ту счета списываются суммы ценных бумаг: снятых с хранения в корреспонденции со счетом № 99999; отосланных и выданных под отчет в корреспонденции со счетом № 90705. Аналитический учет ведется на отдельных лицевых счетах, открываемых по каждому договору.

Счет № 90804 «Облигации государственных займов, проданные организациям». Счет предназначен для учета проданных юридическим лицам облигаций Государственного республиканского внутреннего займа РСФСР 1991 года (тридцатилетнего займа).

Учет ведется по номинальной стоимости ценных бумаг. Счет активный. По Д-ту счета проводятся суммы проданных юридическим лицам облигаций в корреспонденции со счетом № 99999. По К-ту счета списываются суммы выкупленных у юридических лиц облигаций в корреспонденции со счетом № 99999. Аналитический учет ведется на отдельных лицевых счетах, открываемых по группам разрядов займа, в разрезе именных лицевых счетов юридических лиц — покупателей облигаций.

Счет № 909 «Расчетные операции»

Счет № 90901 «Расчетные документы, ожидающие акцепта для оплаты»

Назначение счета: учет сумм, поступивших для оплаты расчетных документов, ожидающих акцепта. Счет активный. По Д-ту счета проводятся суммы поступивших и ожидающих акцепта расчетных документов в корреспонденции со счетом № 99999. По К-ту счета отражаются: суммы расчетных документов в день наступления срока платежа — при их списании со счетов клиентов в корреспонденции со счетом № 99999, а в случае отсутствия средств на счетах клиентов для их оплаты — в корреспонденции со счетом № 90902; в день предъявления суммы отказа (частичного, полного) от акцепта по расчетным документам, ожидающим акцепта, — в корреспонденции со счетом № 99999. В аналитическом учете ведутся картотеки и лицевые счета, открываемые по сроку платежа.

Счет № 90902 «Расчетные документы, не оплаченные в срок»

Учитываются суммы расчетных документов, не оплаченных своевременно при отсутствии или недостаточности денежных средств на счете плательщика. Счет активный. По Д-ту счета проводятся суммы расчетных документов, не оплаченных со счета плательщика при наступлении срока платежа, в корреспонденции со счетами № 90901, 99999. По К-ту счета списываются суммы оплаченных и отозванных расчетных документов в корреспонденции со счетом № 99999. В аналитическом учете ведутся картотеки и лицевые счета, открываемые на каждого плательщика.

Счет № 90903 «Расчетные документы клиентов, не оплаченные в срок из-за отсутствия средств на корреспондентских счетах кредитной организации». Счет активный. По Д-ту и К-ту счета и проводятся суммы расчетных документов, не оплаченных с корреспондентского счета (субсчета), и списываются суммы оплаченных и отозванных расчетных документов в корреспонденции со счетом № 99999. В аналитическом учете ведутся картотека и лицевой счет.

Счет № 90904 «Не оплаченные в срок расчетные документы из-за отсутствия средств на корреспондентских счетах кредитной организации». Счет активный. По Д-ту счета проводятся суммы расчетных документов, не оплаченных с корреспондентского счета (субсчета), по К-ту счета списываются суммы оплаченных и отозванных расчетных документов в корреспонденции со счетом № 99999. В аналитическом учете ведутся картотеки и лицевые счета по каждой кредитной организации.

Счет № 90906 «Расчетные документы по факторинговым, форфейтинговым операциям». Счет активный. По Д-ту счета отражаются суммы купленных расчетных документов по факторинговым, форфейтинговым операциям в корреспонденции со счетом № 99999. По К-ту счета отражаются суммы, поступившие в оплату купленных расчетных документов по факторинговым, форфейтинговым операциям, в корреспонденции со счетом № 99999. В аналитическом учете ведутся картотеки и лицевые счета.

Счета № 90907 «Выставленные аккредитивы»

операция внебалансовый счет кредитный

Счет № 90908 «Выставленные аккредитивы для расчетов с нерезидентами». Назначение счетов: учет сумм выставленных аккредитивов по поручениям плательщиков для расчетов с поставщиками. Счета активные.

По Д-ту счетов и К-ту проводятся суммы выставленных аккредитивов счетов и отражаются суммы произведенных выплат с аккредитива, суммы изменения, закрытия или аннулирования аккредитива соответственно: в корреспонденции со счетом № 99999. В аналитическом учете ведутся лицевые счета на каждый выставленный аккредитив.

Счет № 90909 «Расчетные документы, ожидающие ДПП». Счет активный. По Д-ту счета проводятся суммы документов, списанные со счетов клиентов и ожидающие наступления ДПП, в корреспонденции со счетом № 99999. По К-ту счета отражаются суммы документов, списанные при поступлении подтверждения и при наступлении ДПП, в корреспонденции со счетом № 99999. В аналитическом учете ведутся лицевые счета по датам перечисления платежа.

Счет № 910 «Расчеты по обязательным резервам». Предусмотрены счета второго порядка для отражения сумм недовзноса и перевзноса в обязательные резервы в рублях и иностранной валюте, а также сумм неуплаченных штрафов за нарушение порядка резервирования. Счета учета недовзноса средств в обязательные резервы, неуплаченных штрафов — пассивные, счета учета сумм перевзноса средств в обязательные резервы — активные. Суммы недовзноса (перевзноса), а также суммы неоплаченных штрафов отражаются в порядке, установленном нормативными актами Банка России,

Счет № 911 «Документы и ценности по иностранным операциям». Назначение счета: учет на соответствующих счетах второго порядка документов и ценностей по иностранным операциям. Счет активный. По Д-ту соответствующих счетов второго порядка отражаются документы и ценности: принятые от клиентов для отсылки на инкассо в банки-нерезиденты в корреспонденции со счетом № 99999; отосланные на инкассо в банки-нерезиденты в корреспонденции со счетом № 91101; полученные на инкассо от банков-нерезидентов в корреспонденции со счетом № 99999; полученные из банков-нерезидентов на инкассо в корреспонденции со счетом № 99999; принятые на экспертизу наличная иностранная валюта и платежные документы в иностранной валюте в корреспонденции со счетом № 99999; отосланные на экспертизу наличная иностранная валюта и платежные документы в иностранной валюте, которые учитываются на отдельных лицевых счетах по счетам № № 91104 и 91105, в корреспонденции со счетом № 99999. По К-ту счетов проводятся документы после получения ответов из банков-нерезидентов, отсылки на экспертизу в банки-нерезиденты, проведения экспертизы, ответа банку-нерезиденту, оплаты документа в корреспонденции со счетом № 99999. Аналитический учет ведется на лицевых счетах по клиентам, видам документов и ценностей.

Счет № 912 «Разные ценности и документы». Учет ценностей и документов: марок и других документов на оплату государственных сборов и пошлин (счет № 91201).

Учитываются по номинальной стоимости, хранятся в хранилище ценностей; разных ценностей и документов (счет № 91202).

На отдельном лицевом счете учитываются приобретенные векселя Минфина России серии АПК; разных ценностей и документов, отосланных и выданных под отчет, на комиссию (счет № 91203), учитываются в оценке, указанной к счету № 91202; бланков (счет № 91207).

Учету подлежат бланки чековых книжек, справки ф.0406007, другие бланки. Бланки учитываются в условной оценке 1 рубль за бланк (книжку).

Бланки всех видов чеков хранятся в хранилище ценностей, другие бланки хранятся в порядке, установленном руководителем кредитной организации. Заполненные бланки на этом счете не учитываются. Кредитные организации могут хранить такие бланки в хранилище ценностей, в сейфах, металлических шкафах. В аналитическом учете ведутся лицевые счета по видам бланков (с указанием их номеров и серий) и по ответственным за хранение должностным лицам.

На бланки, в хранилищах ведутся отдельные лицевые счета. Выдача бланков производится на основании мемориального ордера, выписанного на работника, использующего бланки, при этом по К-ту счета № 91207 отражаются списанные бланки в корреспонденции со счетом № 99999. Если до конца рабочего дня часть бланков не использована, то она сдается по мемориальному ордеру в хранилище ценностей, при этом неиспользованные бланки отражаются по Д-ту счета № 91207 в корреспонденции со счетом № 99999.

Если бланки хранятся под ответственностью работника кредитной организации, выдача бланков в течение рабочего дня регистрируется в журнале произвольной формы, бланки выдаются под расписку получателя. Не использованные до конца рабочего дня бланки возвращаются работнику, ответственному за хранение. В журнале указываются номера и серии сданных бланков. Факт сдачи бланков удостоверяется подписями лиц — сдавшего и принявшего бланки. На израсходованные и испорченные бланки составляется мемориальный ордер с указанием их наименований, номеров, серий, при этом кредитуется счет № 91207 в корреспонденции со счетом № 99999. На испорченные бланки ежедневно составляются акты и прилагают к мемориальным ордерам на выдачу бланков, а в случае хранения бланков вне хранилища ценностей — к мемориальным ордерам на списание израсходованных и испорченных бланков. Бухгалтерские записи по внебалансовым счетам осуществляются на основании мемориальных ордеров в общем порядке. На конец дня все бланки должны быть или в хранилище ценностей, или в сейфе; драгоценных металлов (счета № № 91204, 91205), учитываются по их стоимости. По К-ту этих счетов списываются учтенные суммы в корреспонденции со счетом № 99999 или другими счетами внебалансового учета. Аналитический учет ведется на лицевых счетах, открываемых по видам ценностей, бланков, их количеству, цене, стоимости, местам хранения. Если бланки хранятся не в хранилище ценностей, то в лицевых счетах указывается должностное лицо, ответственное за хранение. На счете № 91206 учитываются средства, перечисленные за счет фондов и других специальных источников на строительство жилья и т.д., при условии, что построенные объекты на балансе кредитной организации учитываться не будут. Счет активный. По Д-ту счета отражаются суммы перечисленных денег в корреспонденции со счетом № 99999. Перечисление средств производится на основании договоров с застройщиком, в которых должны быть указаны количество и площадь получаемых квартир, условия совместной эксплуатации жилых домов и объектов социально-бытового назначения. По К-ту отражается стоимость полученных для работников кредитной организации квартир и введенных в эксплуатацию объектов социально-бытового назначения в корреспонденции со счетом № 99999. В аналитическом учете ведутся лицевые счета, открываемые по каждому договору, с указанием цели перечисления средств, номера и даты договора, наименования застройщика.

На счетах № № 91204, 91205 учитываются соответственно драгоценные металлы клиентов, находящиеся на ответственном хранении, и драгоценные металлы клиентов, отосланные и выданные под отчет. Порядок учета этих операций определяется нормативными актами Банка России по вопросам совершения операций с драгоценными металлами, корреспондируют со счетом № 99999. На счетах № № 91202, 91203 драгоценные металлы не учитываются. На счете № 91211 учитывается начисленный в отчетном периоде износ объектов жилищного фонда, внешнего благоустройства. Счет пассивный. Износ производится в порядке начисления амортизации. Счет корреспондирует со счетом № 99998. При списании указанных объектов в общеустановленном порядке сумма начисленного износа по объекту списывается с этого счета. Аналитический учет ведется в разрезе объектов. Ранее начисленный износ по указанным объектам продолжает числиться на балансовых счетах и должен засчитываться при выбытии объектов в общеустановленном порядке.

На счете № 91215 учитываются билеты лотерей, предназначенных для продажи населению. Учет ведется в условной оценке 1 рубль за штуку. Счет активный. По Д-ту и К-ту счета проводятся суммы поступивших билетов лотерей и списанных суммы соответственно в корреспонденции со счетом № 99999. По К-ту проводят суммы билетов лотерей, находящихся в пути, отосланных в подведомственные учреждения и выданных под отчет, в корреспонденции со счетом № 90705. Аналитический учет ведется в разрезе выпусков лотерей и эмитентов.

Счет № 916 «Задолженность по процентным платежам по основному долгу, не списанному с баланса». Назначение счета: учет в соответствии с нормативными актами Банка России начисленных процентов по не списанным с баланса кредитам, депозитам и иным размещенным средствам. Начисляемые проценты по размещенным средствам по балансу не проводятся, а отражаются по внебалансовому счету № 916. Для учета неполученных процентов по предоставленным межбанковским кредитам, депозитам и иным размещенным средствам предусмотрен счет № 91603. Для учета неполученных процентов по кредитам, прочим размещенным средствам, предоставленным клиентам, предусмотрен счет № 91604. Счета активные.

По Д-ту проводятся суммы начисленных процентов в корреспонденции со счетом № 99999. По К-ту проводятся суммы: полученных/взысканных процентов, отраженных по балансовым счетам, в корреспонденции со счетом № 99999; неполученных/невзысканных процентов, перенесенных в учете на соответствующие балансовые счета, в корреспонденции со счетом № 99999; неполученных процентов, перенесенных на внебалансовый счет № 917, с одновременным списанием с баланса задолженности по основному долгу и постановкой ее на учет по внебалансовому счету № 918. Аналитический учет ведется в разрезе каждого договора с указанием номера лицевого счета балансового счета по учету суммы основного долга, на которую начислены проценты.

Счет № 917 «Задолженность по процентным платежам по основному долгу, и списанному из-за невозможности взыскания». Назначение счета: учет неполученных процентов по списанной из-за невозможности взыскания задолженности по кредитам, депозитам и иным (прочим) размещенным средствам, а также учет непогашенной кредитной организацией задолженности Банку России по начисленным процентам по централизованным кредитам, отнесенным на государственный долг. Для учета задолженности по процентным платежам по межбанковскому К-ту, депозиту и иным размещенным средствам, списанным из-за невозможности взыскания, предусмотрен счет № 91703, по кредитам и прочим размещенным средствам, предоставленным клиентам (кроме кредитных организаций), — счет № 91704. Для учета не погашенной кредитной организацией задолженности Банку России по начисленным процентам по централизованным кредитам, отнесенным на государственный долг, предусмотрен счет № 91705. Счета № № 91703, 91704 — активные. Счет № 91705 — пассивный. По Д-ту счетов № № 91703, 91704 отражаются указанные проценты в корреспонденции со счетами соответственно № № 91603, 91604, если неполученные проценты числятся на этих счетах, а также счетом № 99999, в других случаях. По К-ту этих счетов проводятся суммы, если с момента зачисления на указанные счета прошло пять лет и платежи не поступили, при поступлении платежей и отражении их по балансовым счетам, в корреспонденции со счетом № 99999. по К-ту счета № 91705 отражаются суммы не погашенных в пользу Банка России начисленных процентов по кредитам, отнесенным на государственный долг, в корреспонденции со счетом № 99998. По Д-ту проводятся суммы по истечении пяти лет по сообщению Банка России. Аналитический учет по счету № 917 ведется так же, как по счету № 916.

Счет № 918 «Задолженность по сумме основного долга, списанная из-за невозможности взыскания». Назначение счета: учет списанных материальных ценностей и дебиторской задолженности, в том числе по межбанковским кредитам, депозитам и иным размещенным средствам, кредитам (кроме межбанковских) и прочим размещенным средствам, предоставленным клиентам, за счет резервов на возможные потери, а также за счет других источников. Счета активные. По Д-ту счетов № № 91801, 91802 отражаются суммы задолженности по межбанковским кредитам, депозитам и иным размещенным средствам и кредитов и прочих размещенных средств (кроме межбанковских), предоставленных клиентам, списанные за счет резервов на возможные потери, в корреспонденции со счетом № 99999. По К-ту счетов № № 91801, 91802 списываются суммы: погашенные должником в течение пяти лет с момента списания, непогашенного долга по истечении пяти лет с момента списания — в корреспонденции со счетом № 99999. Аналитический учет ведется в разрезе каждого договора. По Д-ту счета № 91803 «Долги, списанные в убыток» отражаются суммы списанных материальных ценностей и дебиторской задолженности, по К-ту счета № 91803 списываются суммы: погашенные должником в течение пяти лет с момента списания; не взысканные с должника по истечении пяти лет с момента списания в корреспонденции со счетом № 99999. Аналитический учет ведется в разрезе: каждого списанного объекта материальных ценностей; каждого договора (сделки), по которому в результате образовалась списанная дебиторская задолженность. По усмотрению кредитной организации аналитический учет на счете № 918 может быть более детализирован исходя из потребностей.

Итак, документами аналитического учета являются лицевые счета, которым присваиваются наименование и номера. Номер лицевого счета должен однозначно определять его принадлежность конкретному клиенту и целевому назначению. Используемые при нумерации лицевых счетов признаки закрытых договоров (счетов) могут присваиваться новым счетам с данным клиентом по истечении отчетного года (после 31 декабря), в котором был закрыт старый договор. В лицевых счетах должна быть отражена следующая информация: дата предыдущей операции по счету, входящий остаток на начало дня, обороты по дебету и кредиту, отраженные по каждому документу, остаток после каждой операции и остаток на конец дня. Лицевые счета ведутся на отдельных листах (карточках), в книгах. В реквизитах лицевых должно отражаться: дата совершения операции, номер документа, вид (шифр операции), номер корреспондентского счета, суммы — отдельно по дебету, кредиту и остаток.

Допускается ведение учета взносов акционеров, вкладов физических лиц, работников банка, учета основных средств, МБП, товарно-материальных ценностей и других важных для банка операций, по отдельным программам с отражением на соответствующих счетах в балансе итоговыми суммами.

Открытые счета клиентам регистрируются в специальной книге. В книге регистрации должны содержаться следующие данные: дата открытия счета; дата и номер договора об открытии счета; наименование клиента; наименование (цель) счета; номер лицевого счета; порядок и периодичность выдачи выписок по счету; дата сообщения налоговым органам об открытии счета; дата закрытия счета; примечание.

Учетной политикой кредитной организации может быть предусмотрено ведение книги регистрации лицевых счетов с использованием ЭВМ, при условии ежедневной и на каждое первое число нового года распечатки ведомости вновь открытых и закрытых счетов, которые подшиваются в отдельное дело и хранятся у главного бухгалтера или его заместителя. Книга регистрации действующих счетов, сформированная за год, сверяется с ведомостями открытых и закрытых счетов, прошнуровывается, опечатывается, подписывается главным (зам. главного) бухгалтером и сдается в архив. При необходимости кредитная организация может вести несколько книг, с обязательной сквозной нумерацией каждой страницы по всем книгам.

Внесение изменений в книгу учета лицевых счетов клиентов может осуществляться только с разрешения главного бухгалтера либо его заместителя.

Лицевые счета клиентов печатаются применительно к действующим формам бланков в двух экземплярах, которые передаются в бухгалтерию. Второй экземпляр является выпиской из лицевого счета и предназначается для выдачи или отсылки клиенту. Лицевые счета, выписки из которых клиентам не выдаются, печатаются в одном экземпляре. Выписки лицевых счетов, изготовленные на ЭВМ, выдаются клиентам без штампов и подписей работников кредитной организации.

После выдачи выписок клиентам лицевые счета за отчетный месяц брошюруются в пачки в возрастающем порядке номеров счетов по балансовым и внебалансовым счетам и сдаются в архив. База данных лицевых счетов в ЭВМ ведется с обязательным дублированием как минимум на двух различных носителях, и должна обеспечивать сохранение информации в течение срока, установленного для хранения соответствующих документов.

Для регистрации всех операций, проведенных за день по документам, в том числе изготовленным программным путем в кредитной организации, ведется бухгалтерский журнал. Журнал составляется в двух экземплярах по утвержденной форме.

Одновременно составляются кассовые журналы, один экземпляр которого приобщается к бухгалтерскому. Наряду с журналами составляются ведомости остатков по счетам (приложение к правилам БУ 11) и остатков привлеченных и размещенных средств (приложение к правилам БУ 12).

Документы синтетического учета.

Документами синтетического учета являются ежедневные оборотная ведомость и баланс. Оборотная ведомость составляется по балансовым и внебалансовым счетам. Внутри месяца обороты показываются за день. Кроме этого, на 1-е число составляется оборотная ведомость за месяц, на квартальные и годовые даты — нарастающим итогом с начала года. Обороты за истекший период даются в трех измерениях: в рублях, иностранной валюте в рублевом эквиваленте и итоговой суммой. Входящие и исходящие остатки отражаются в отчетности итоговой суммой.

Все совершаемые за рабочий день операции отражаются в ежедневном балансе кредитной организации и ее филиалов. Банковский баланс представляет собой составляемую ежедневно опись всего того, чем владеет, либо разместил от своего имени банк, и того, что составляет его долг. Баланс должен отвечать следующим основным требованиям: составляется по счетам второго порядка; по каждому счету второго порядка суммы показываются в отдельных колонках (по счетам в рублях, в иностранной валюте, выраженной в рублях и итоговая сумма); итоги выводятся по каждому счету первого порядка, по группе этих счетов, по разделам, по всем счетам; по ряду счетов суммы показываются по контрсчетам, а итог выводится за минусом этих сумм (сумм по контрсчетам); баланс должен быть оформлен в виде таблицы, т.е. в заголовке указываются название кредитной организации, дата баланса и единица измерения и другие данные; остатки по дебету и кредиту показываются в одну строчку; итоговая сумма должна называться «баланс». Первичные балансы составляются в рублях и копейках, сводные — в единицах, указанных для составления и представления отчетности. Бухгалтерский баланс, результаты которого имеют обобщенный характер, представляет собой портрет банка. Ежедневный баланс по операциям, совершаемым непосредственно кредитной организацией, должен быть составлен за истекший день до 12 часов местного времени на следующий рабочий день. Сводный баланс с включением балансов филиалов составляется до 12 часов следующего рабочего дня после составления баланса по операциям, непосредственно выполняемым кредитной организацией. Балансы для публикации составляются на основе баланса по счетам второго порядка по формам, принятым в кредитной организации.

Балансы и оборотные ведомости подписываются после их рассмотрения руководителем кредитной организации, главным бухгалтером или по их поручению — заместителем. Бухгалтерский журнал, ведомость остатков по счетам, ведомость остатков размещенных (привлеченных) средств подписываются после рассмотрения главным бухгалтером или по его поручению — заместителем главного бухгалтера.

Суммы, отраженные по счетам аналитического учета, должны соответствовать суммам, отраженным по счетам синтетического учета. Это может достигаться устойчивым программным обеспечением, одновременным отражением в ЭВМ операций во взаимосвязанных регистрах бухгалтерского учета.

Перед подписанием баланса главный бухгалтер или по его поручению работник банка должны сверить: соответствие оборотов по итогу, отраженным в бухгалтерском журнале, оборотам, показанным в оборотной ведомости; соответствие остатков по счетам второго порядка, отраженным в балансе, остаткам, показанным в оборотной ведомости, ведомости остатков по счетам; соответствие остатков по счетам второго порядка, отраженным в ведомости остатков по счетам, остаткам, показанным в ведомости остатков размещенных (привлеченных) средств. О произведенной сверке делается соответствующая запись в балансе перед подписями должностных лиц. Если по поручению главного бухгалтера сверку производил бухгалтерский работник, то он визирует надпись о произведенной сверке. Исправление ошибки совершается в момент ее обнаружения. Перепечатывание материалов аналитического и синтетического учета не допускается.

Суммы недовзноса в обязательные резервы, излишне внесенные суммы обязательных резервов, выявленные в ходе проверки правильности составления кредитными организациями Расчета размера регулирования обязательных резервов, подлежащих депонированию в Банке России, и достоверности представленных в нем сведений (проводимой в соответствии с п.6.1 Положения), зачисляется на соответствующие внебалансовые счета в конце операционного дня в день подписания справки (акта) о проверке обеими сторонами (со стороны территориального учреждения (расчетно-кассового центра) Банка России — ответственным за проведение проверки лицом и со стороны кредитной организации — руководителем и главным бухгалтером кредитной организации).

В случае, если справка (акт) о проверке не подписана со стороны кредитной организации, основанием для отнесения на внебалансовый учет сумм недовзноса в обязательные резервы, излишне внесенных обязательных резервов, является справка (акт) о проверке, подписанная со стороны территориального учреждения (расчетно-кассового центра) Банка России ответственным за проведение проверки лицом.

При этом делаются следующие бухгалтерские проводки:

а) при установленном (выявленном) недовзносе — в территориальном учреждении (расчетно-кассовом центре) Банка России:

- Д-т сч.91001 (отдельный лицевой счет) — на сумму недовзноса в обязательные резервы по счетам в национальной валюте Д-т сч.91002 (отдельный лицевой счет) — на сумму недовзноса в обязательные резервы по счетам в иностранной валюте К-т сч.99999 (на всю сумму недовзноса);

- в кредитной организации

Д-т сч 99998 (на всю сумму недовзноса)

К-т сч.91003 (на сумму недовзноса в обязательные резервы по привлеченным средствам в национальной валюте)

К-т сч.91004 (на сумму недовзноса в обязательные резервы по привлеченным средствам в иностранной валюте).

Списание сумм недовзноса территориальным учреждением (расчетно-кассовым центром) Банка России с внебалансовых счетов N 91001, 91002, производится в день полного (частичного) погашения (взыскания) недовзноса обязательных резервов обратными проводками.

б) при установленной (выявленной) сумме излишне внесенных обязательных резервов

в территориальном учреждении (расчетно-кассовом центре) Банка России:

- Д-т сч.99998 (на всю сумму перевзноса в обязательные резервы) К-т сч.91005 (отдельный лицевой счет) — на сумму перевзноса в обязательные резервы по счетам в национальной валюте К-т сч.91006 (отдельный лицевой счет) — на сумму перевзноса в обязательные резервы по счетам в иностранной валюте;

- в кредитной организации:

Д-т сч.91007 — на излишне внесенную сумму обязательных резервов по счетам в национальной валюте

Д-т сч.91008 — на излишне внесенную сумму обязательных резервов по счетам в иностранной валюте

К-т сч.99999 — на всю излишне внесенную в обязательные резервы сумму.

| № счета 1 (2) порядка | Наименование разделов и счетов баланса | Признак счета А, П | Актив | Пассив | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Раздел 1 Капитал | |||||

| 102 | Уставный капитал кредитных организаций | ||||

| 10207 | Уставный капитал кредитных организаций, созданных в форме акционерного общества | П | 700 000 000,00 | ||

| Итого по счету 102 | 700 000 000,00 | ||||

| 106 | Добавочный капитал | ||||

| 10601 | Прирост стоимости имущества при переоценке | П | 20 000 000,00 | ||

| 10602 | Эмиссионный доход | П | 50 000 000,00 | ||

| Итого по счету 106 | 70 000 000,00 | ||||

| 107 | Резервный фонд | ||||

| 10701 | Резервный фонд | П | 105 000 000,00 | ||

| Итого по счету 107 | 105 000 000,00 | ||||

| 108 | Нераспределенная прибыль | ||||

| 10801 | Нераспределенная прибыль | П | 45 000 000,00 | ||

| Итого по счету 108 | 45 000 000,00 | ||||

| Итог по разделу 1 «Капитал » | 920 000 000,00 | ||||

| Раздел 2 Денежные Средства и драгоценные металлы | |||||

| 202 | Наличная валюта и чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте | ||||

| 20202 | Касса кредитных организаций | А | 25 000 000,00 | ||

| Итого по счету 202 | 25 000 000,00 | ||||

| 203 | Драгоценные металлы | ||||

| 20302 | Золото | А | 50 000 000,00 | ||

| 20308 | Драгоценные металлы в монетах и памятных медалях | А | 5 000 000,00 | ||

| 20321 | Резервы на возможные потери | П | 1 500 000,00 | ||

| Итого по счету 203 | 55 000 000,00 | ||||

| Итог по разделу 2 «Денежные средства и драгоценные маталлы» | 80 000 000,00 | 1 500 000,00 | |||

| Раздел 3 Межбанковские операции | |||||

| 301 | Корреспондентские счета | ||||

| 30102 | Корреспондентские счета кредитных организаций в Банке России | А | 390 000 000,00 | ||

| 30109 | Корреспондентские счета кредитных организаций — корреспондентов | П | 70 000 000,00 | ||

| 30110 | Корреспондентские счета в кредитных организациях — кореспондентах | А | 200 000 000,00 | ||

| 30114 | Корреспонденстсекие счета в банках-нерезидентах | А | 210 000 000,00 | ||

| 30126 | Резервы на возможные потери | П | 1 000 000,00 | ||

| Итого по счету 301 | 800 000 000,00 | 71 000 000,00 | |||

| 302 | Счета кредитных организаций по другим операциям | ||||

| 30202 | Обязательные резервы кредитных организаций по счетам в валюте РФ, перечисленные в Банк России | А | 20 000 000,00 | ||

| 30204 | Обязательные резервы кредитных организаций по счета в иностранной валюте, перечисленные в Банк России | А | 12 000 000,00 | ||

| 30213 | Счета участников расчетов в расчетных небанковских кредитных организациях | А | 40 000 000,00 | ||

| Итого по счету 302 | 72 000 000,00 | ||||

| 304 | Расчеты на организованном рынке ценных бумаг | ||||

| 30404 | Средства участников РЦ ОРЦБ для обеспечения расчетов по операциям на ОРЦБ | А | 15 000 000,00 | ||

| Итого по счету 304 | 15 000 000,00 | ||||

| 313 | Кредиты и депозиты, полученные кредитными организациями от кредитных организаций | ||||

| 31304 | на срок от 8 до 30 дней | П | 49 000 000,00 | ||

| Итого по счету 313 | 49 000 000,00 | ||||

| 320 | Кредиты и депозиты, предоставленные кредитным организациям | ||||

| 32004 | на срок от 8 до 30 дней | А | 25 000 000,00 | ||

| 32015 | Резервы на возможные потери | П | 750 000,00 | ||

| Итого по счету 320 | 25 000 000,00 | 750 000,00 | |||

| Итого по разделу 3 «Межбанковские операции» | 912 000 000,00 | 120 750 000,00 | |||

| Раздел 4 Операции с клиентами | |||||

| 407 | Счета негосударственных организаций | ||||

| 40701 | Финансовые организации | П | 150 000 000,00 | ||

| 40702 | Коммерческие организации | П | 450 000 000,00 | ||

| 40703 | Некоммерческие организации | П | 47 000 000,00 | ||

| Итого по счету 407 | 647 000 000,00 | ||||

| 420 | Депозиты негосударственных финансовых организаций | ||||

| 42003 | на срок от 31 до 90 дней | П | 30 000 000,00 | ||

| Итого по счету 420 | 30 000 000,00 | ||||

| 423 | Депозиты и прочие привлеченные средства физических лиц | ||||

| 42301 | Депозиты до востребования | П | 300 000 000,00 | ||

| Итого по счету 423 | 300 000 000,00 | ||||

| 426 | Депозиты и прочие привлеченные средства физических лиц-нерезидентов | ||||

| 42604 | Депозиты на срок от 91 до 180 дней | П | 60 000 000,00 | ||

| Итого по счету 426 | 60 000 000,00 | ||||

| 452 | Кредиты, предоставленные негосударственным коммерческим организациям | ||||

| 45205 | на срок от 91 до 180 дней | А | 140 000 000,00 | ||

| 45215 | Резервы на возможные потери | П | 700 000,00 | ||

| Итого по счету 452 | 140 000 000,00 | 700 000,00 | |||

| 455 | Кредиты, предоставленные физическим лицам | ||||

| 45507 | на срок свыше 3 лет | А | 170 000 000,00 | ||

| Итого по счету 455 | 170 000 000,00 | ||||

| 477 | Операции финансовой аренды (лизинга) | ||||

| 47701 | Вложения в операции финансовой аренды (лизинга) | А | 145 000 000,00 | ||

| 47702 | Резервы на возможные потери | П | 500 000,00 | ||

| Итого по счету 477 | 145 000 000,00 | 500 000,00 | |||

| Итого по разделу 4 » Операции с клиентами» | 455 000 000,00 | 1 038 200 000,00 | |||

| Раздел 5 Операции с ценными бумагами | |||||

| 501 | Долговые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | ||||

| 50104 | Долговые обязательства РФ | А | 160 000 000,00 | ||

| 50108 | Долговые обязательства иностранных государств | А | 125 000 000,00 | ||

| 50121 | Переоценка ценных бумаг — положительные разницы | А | 2 800 000,00 | ||

| Итого по счету 501 | 287 800 000,00 | ||||

| 506 | Долевые ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | ||||

| 50606 | Прочих резидентов | А | 210 000 000,00 | ||

| 50620 | Переоценка ценных бумаг — отрицательные разницы | П | 2 100 000,00 | ||

| Итого по счету 506 | 210 000 000,00 | 2 100 000,00 | |||

| 515 | Прочие векселя | ||||

| 51503 | со сроком погашения от 31 до 90дней | А | 70 000 000,00 | ||

| 51510 | Резервы на возможные потери | П | 3 500 000,00 | ||

| Итого по счету 515 | 70 000 000,00 | 3 500 000,00 | |||

| 520 | Выпущенные облигации | ||||

| 52003 | со сроком погашения от 91 до 180 дней | П | 100 000 000,00 | ||

| Итого по счету 520 | 100 000 000,00 | ||||

| Итого по разделу 5 «Операции с ценными бумагами» | 567 800 000,00 | 105 600 000,00 | |||

| Раздел 6 Средства и имущество | |||||

| 601 | Участие в дочерних и зависимых акционерных обществах | ||||

| 60102 | Акции дочерних и зависимых организаций | А | 90 000 000,00 | ||

| Итого по счету 601 | 90 000 000,00 | ||||

| 604 | Основные средства | ||||

| 60401 | Основные средства (кроме земли) | А | 122 000 000,00 | ||

| Итого по счету 604 | 122 000 000,00 | ||||

| 606 | Амортизация основных средств | ||||

| 60601 | Амортизация основных средств | П | 2 170 000,00 | ||

| Итого по счету 606 | 2 170 000,00 | ||||

| 610 | Материальные запасы | ||||

| 61002 | Запасные части | А | 300 000,00 | ||

| 61009 | Инвентарь и принадлежности | А | 120 000,00 | ||

| Итого по счету 610 | 420 000,00 | ||||

| Итого по разделу 6 «Средства и имущество» | 212 420 000,00 | 2 170 000,00 | |||

| Раздел 7 Результаты деятельности | |||||

| 706 | Финансовый результат текущего года | ||||

| 70601 | Доходы | П | 105 000 000,00 | ||

| 70602 | Доходы от переоценки ценных бумаг | П | 2 800 000,00 | ||

| 70603 | Положительная переоценка средств в иностранной валюте | П | 25 000 000,00 | ||

| 70604 | Положительная переоценка драгоценных металлов | П | 1 800 000,00 | ||

| 70606 | Расходы | А | 75 000 000,00 | ||

| 70607 | Расходы от переоценки ценных бумаг | А | 2 100 000,00 | ||

| 70608 | Отрицательная переоценка средств в иностранной валюте | А | 5 500 000,00 | ||

| 70611 | Налог на прибыль | А | 10 400 000,00 | ||

| 70612 | Выплаты из прибыли после налогообложения | А | 2 600 000,00 | ||

| Итого по счету 706 | 95 600 000,00 | 134 600 000,00 | |||

| Итого по разделу 7 «Результаты деятельности» | 95 600 000,00 | 134 600 000,00 | |||

| БАЛАНС: | 2 322 820 000,00 | 2 322 820 000,00 | |||

| М.П. | Руководитель банка | ||||

| Главный бухгалтер | |||||

| № п/п | Документ | Содержание операции | Сумма (руб) | Корреспондирующие счета | |

| Дт | Кт | ||||

| 1 | Кредитный договор, мемориальный ордер | Предоставлен кредит негосударственной коммерческой организации на срок 150 дней с зачислением средств на расчётный счёт | 30 000 000,00 | 45205 | 40702 |

| 2 | Кредитный договор, мемориальный ордер | Внесены денежные средства от клиента — негосударственной коммерческой организации в счёт погашения основного долга по кредиту предоставленного на срок 100 дней | 10 000000,00 | 40702 | 45205 |

| 3 | Кредитный договор, мемориальный ордер | Предоставлен кредит негосударственной некоммерческой организации при недостатке средств на расчётном счёте | 5 000 000,00 | 45301 | 40703 |

| 4 | Кредитный договор, мемориальный ордер |

Выдан кредит другому банку на срок 10 дней |

200 000 000,00 | 32004 | 30102 |

| 5 | Кредитный договор, мемориальный ордер |

Начислены проценты от другого банка за пользованием кредита на срок 10 дней |

2 000000,00 | 47427 | 70601 |

| 6 | Кредитный договор, мемориальный ордер | Клиент — негосударственной некоммерческой организации погасил кредит предоставленный при недостатке средств на расчётном счёте | 5000 000,00 | 40703 | 45301 |

| 7 | Кредитный договор, мемориальный ордер |

Уплачен штраф за просрочку кредита, выданного другим банком |

2000 000,00 | 70606 | 30102 |

| 8 | Кредитный договор, мемориальный ордер | Негосударственный коммерческая организация не выплатила проценты по предоставленному кредиту | 1 000 000,00 | 45912 | 47427 |

| 9 | Кредитный договор, мемориальный ордер | Погашены просроченные проценты за кредит негосударственной коммерческой организации | 1 000 000,00 | 40702 | 45912 |

| 10 | Кредитный договор, мемориальный ордер | Создан резерв на возможные потери по кредитам предоставленным негосударственной коммерческой организации | 40 000 000,00 | 70606 | 45215 |

| Итого | 296 000 000,00 | ||||

| Список балансовых счетов АКБ «Максурис» для отражения операций на 07 февраля 2011 г. | |||

| № п/п | № счета 2-ого порядка | Наименование счета | Признак счета |

| 1 | 30102 | Корреспондентские счета кредитных организаций в Банке России | А |

| 2 | 32004 | Кредиты и депозиты, предоставленные кредитным организациям на срок от 8 до 30 дней | А |

| 3 | 40702 | Счета негосударственных коммерческих организаций | П |

| 4 | 40703 | Счета негосударственных некоммерческих организаций | П |

| 5 | 45205 | Кредиты, предоставленные негосударственным коммерческим организациям на срок от 91 до 180 дней | А |

| 6 | 45215 | Резервы на возможные потери по кредитам, предоставленным негосударственным коммерческим организациям | П |

| 7 | 45301 | Кредит, предоставленный негосударственным некоммерческим организациям при недостатке средств на расчётном (текущем) счёте («овердрафт») | А |

| 8 | 45912 | Просроченные проценты по предоставленным кредитам и прочим размещённым средствам негосударственным коммерческим организациям | А |

| 9 | 47427 | Требования по получению процентов | А |

| 10 | 70601 | Доходы текущего года | П |

| 11 | 70606 | Расходы текущего года | А |

| Дт 30102 (А) Кт | |

| Сн.390 000 000, 00 р. | |

| 4) 200 000 000, 00 р. | |

| 7) 2 000 000, 00 р. | |

| Об Дт 0, 00 р. | Об Кт 202 000 000, 00 р. |

| Ск 188 000 000, 00 р. | |

| Дт 32004 (А) Кт | |

| Сн.25 000 000, 00 р. | |

| 4) 200 000 000, 00 р. | |

| Об Дт 200 000 000 р. | Об Кт 0, 00 р. |

| Ск 225 000 000, 00 р. | |

| Дт 40702 (П) Кт | |

| Сн.450 000 000, 00 р. | |

| 2) 10 000 000, 00 р. | 1) 30 000 000, 00 р. |

| 9) 1 000 000, 00 р. | |

| Об Дт 11 000 000, 00 р. | Об Кт 30 000 000, 00 р. |

| Ск 469 000 000, 00 р. | |

| Дт 40703 (П) Кт | |

| Сн.47 000 000, 00 р. | |

| 6) 5 000 000, 00 р. | 3) 5 000 000, 00 р. |

| Об Дт 5 000 000, 00 р. | Об Кт 5 000 000, 00 р. |

| Ск.47 000 000, 00 р. | |

| Дт 45205 (А) Кт | |

| Сн.140 000 000, 00 р. | |

| 1) 30 000 000, 00 р. | 2) 10 000 000, 00 р. |

| Об Дт 30 000 000, 00 р. | Об Кт 10 000 000, 00 р. |

| Ск.160 000 000, 00 р. | |

| Дт 45215 (П) Кт | |

| Сн.700 000, 00 р. | |

| 10) 40 000 000, 00 р. | |

| Об Дт 0, 00 р. | Об Кт 40 000 000, 00 р. |

| Ск.40 700 000, 00 р. | |

| Дт 45301 (А) Кт | |

| Сн.0, 00 р. | |

| 3) 5 000 000, 00 р. | 6) 5 000 000, 00 р. |

| Об Дт 5 000 000, 00 р. | Об Кт 5 000 000, 00 р. |

| Ск.0, 00 р. | |

| Дт 45912 (А) Кт | |

| Сн.0, 00 р. | |

| 8) 1 000 000, 00 р. | 9) 1 000 000, 00 р. |

| Об Дт 1 000 000, 00 р. | Об Кт 1 000 000, 00 р. |

| Ск.0, 00 р. | |

| Дт 47427 (А) Кт | |

| Сн.0, 00 р. | |

| 5) 2 000 000, 00 р. | 8) 1 000 000, 00 р. |

| Об Дт 2 000 000, 00 р. | Об Кт 1 000 000, 00 р. |

| Ск.1 000 000, 00 р. | |

| Дт 70601 (П) Кт | |

| Сн.105 000 000, 00 р. | |

| 5) 2 000 000, 00 р. | |

| Об Дт 0, 00 р. | Об Кт 2 000 000, 00 р. |

| Ск.107 000 000, 00 р. | |

| Дт 70606 (А) Кт | |

| Сн.75 000 000, 00 р. | |

| 7) 2 000 000, 00 р. | |

| 10) 40 000 000, 00 р. | |

| Об Дт 42 000 000, 00 р. | Об Кт 0, 00 р. |

| Ск.117 000 000, 00 р. | |

| Номер балансового счёта | Остаток на начало дня | Обороты за банковский день | Остаток на конец дня | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | |

| 10207 | 700 000 000,00р. | 0,00р. | 0, 00 р. | 700 000 000,00р. | ||

| 10601 | 20 000 000,00р. | 0, 00 р. | 0, 00 р. | 20 000 000,00р. | ||

| 10602 | 50 000 000,00р. | 0, 00 р. | 0, 00 р. | 50 000 000,00р. | ||

| 10701 | 105 000 000,00 | 0, 00 р. | 0, 00 р. | 105 000 000,00 | ||

| 10801 | 45 000 000,00р. | 0, 00 р. | 0, 00 р. | 45 000 000,00 | ||

| 20202 | 25 000 000,00р. | 0, 00 р. | 0, 00 р. | 25 000 000,00р. | ||

| 20302 | 50 000 000,00р. | 0, 00 р. | 0, 00 р. | 50 000 000,00р. | ||

| 20308 | 5 000 000,00р. | 0, 00 р. | 0, 00 р. | 5 000 000,00р. | ||

| 20321 | 1 500 000,00р. | 0, 00 р. | 0, 00 р. | 1 500 000,00р. | ||

| 30102 | 390 000 000,00 | 0, 00 р. | 202 000 000, 00 р. | 188 000 000,00р. | ||

| 30109 | 70 000 000,00р. | 0, 00 р. | 0, 00 р. | 70 000 000,00р. | ||

| 30110 | 200 000 000,00р. | 0, 00 р. | 0, 00 р. | 200 000 000,00р. | ||

| 30114 | 210 000 000,00р. | 0, 00 р. | 0, 00 р. | 210 000 000,00р. | ||

| 30126 | 1 000 000,00р. | 0, 00 р. | 0, 00 р. | 1 000 000,00р. | ||

| 30202 | 20 000 000,00р. | 0, 00 р. | 0, 00 р. | 20 000 000,00р. | ||

| 30204 | 12 000 000,00р. | 0, 00 р. | 0, 00 р. | 12 000 000,00р. | ||

| 30213 | 40 000 000,00р. | 0, 00 р. | 0, 00 р. | 40 000 000,00р. | ||

| 30404 | 15 000 000,00р. | 0, 00 р. | 0, 00 р. | 15 000 000,00р. | ||

| 31304 | 49 000 000,00р. | 0, 00 р. | 0, 00 р. | 49 000 000,00р. | ||

| 32004 | 25 000 000,00р. | 0, 00 р. | 0, 00 р. | 25 000 000,00р. | ||

| 32015 | 750 000,00р. | 0, 00 р. | 0, 00 р. | 750 000,00р. | ||

| 40701 | 150 000 000,00р. | 0, 00 р. | 0, 00 р. | 150 000 000,00р. | ||

| 40702 | 450 000 000,00р. | 0, 00 р. | 0, 00 р. | 450 000 000,00р. | ||

| 40703 | 47 000 000,00р. | 0, 00 р. | 0, 00 р. | 47 000 000,00р. | ||

| 42003 | 30 000 000, 00р. | 0, 00 р. | 0, 00 р. | 30 000 000,00р. | ||

| 42301 | 300 000 000,00р. | 0, 00 р. | 0, 00 р. | 300 000 000,00р. | ||

| 42604 | 60 000 000,00р. | 0, 00 р. | 0, 00 р. | 60 000 000,00р. | ||

|

45205 |

140 000 000,00р. |

0, 00 р. |

0, 00 р. |

140 000 000,00р. |

||

| 45215 | 700 000,00р. | 0, 00 р. | 0, 00 р. | 700 000,00р. | ||

| 45507 | 170 000 000,00 | 0, 00 р. | 0, 00 р. | 170 000 000,00р. | ||

| 47701 | 145 000 000,00р. | 0, 00 р. | 0, 00 р. | 145 000 000,00р. | ||

| 47702 | 500 000,00р. | 0, 00 р. | 0, 00 р. | 500 000,00р. | ||

| 50104 | 160 000 000,00р. | 0, 00 р. | 0, 00 р. | 160 000 000,00р. | ||

| 50108 | 125 000 000,00р. | 0, 00 р. | 0, 00 р. | 125 000 000,00р. | ||

| 50121 | 2 800 000,00р. | 0, 00 р. | 0, 00 р. | 2 800 000,00р. | ||

| 50606 | 210 000 000,00 | 0, 00 р. | 0, 00 р. | 210 000 000,00 | ||

| 50620 | 2 100 000,00р. | 0, 00 р. | 0, 00 р. | 2 100 000,00р. | ||

| 51503 | 70 000 000,00р. | 0, 00 р. | 0, 00 р. | 70 000 000,00р. | ||

| 51510 | 3 500 000,00р. | 0, 00 р. | 0, 00 р. | 3 500 000,00р. | ||

| 52003 | 100 000 000,00р. | 0, 00 р. | 0, 00 р. | 100 000 000,00р. | ||

| 60102 | 90 000 000,00р. | 0, 00 р. | 0, 00 р. | 90 000 000,00р. | ||

| 60401 | 122 000 000,00р. | 0, 00 р. | 0, 00 р. | 122 000 000,00р. | ||

| 60601 | 2 170 000,00р. | 0, 00 р. | 0, 00 р. | 2 170 000,00р. | ||

| 61002 | 300 000, 00р. | 0, 00 р. | 0, 00 р. | 300 000,00р. | ||

| 61009 | 120 000,00р. | 0, 00 р. | 0, 00 р. | 120 000,00р. | ||

| 70601 | 105 000 000,00р. | 0, 00 р. | 0, 00 р. | 105 000 000,00р. | ||

| 70602 | 2 800 000,00р. | 0, 00 р. | 0, 00 р. | 2 800 000,00р. | ||

| 70603 | 25 000 000,00р. | 0, 00 р. | 0, 00 р. | 25 000 000,00р. | ||

| 70604 | 1 800 000,00р. | 0, 00 р. | 0, 00 р. | 1 800 000,00р. | ||

| 70606 | 75 000 000,00р. | 0, 00 р. | 0, 00 р. | 75 000 000,00р. | ||

| 70607 | 2 100 000,00р. | 42 000 000, 00 р. | 0, 00 р. | 117 000 000,00р. | ||

| 70608 | 5 500 000,00р. | 0, 00 р. | 0, 00 р. | 5 500 000,00р. | ||

| 70611 | 10 400 000,00р. | 0, 00 р. | 0, 00 р. | 10 400 000,00р. | ||

| 70612 | 2 600 000,00р. | 0, 00 р. | 0, 00 р. | 2 600 000,00р. | ||

| Итого: | 2 322 820 000,00р. | 2 322 820000,00р. | 296 000 000,00р. | 296 000 000,00р. | 2 383 820 000,00р. | 2 383 820 000,00р. |

| М. П | Руководитель банка | . | ||||

| Главный бухгалтер | ||||||

| № счета 1 (2) порядка | Наименование разделов и счетов баланса | Признак счета А, П | Актив | Пассив | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Раздел 1 Капитал | |||||

| 102 | Уставный капитал кредитных организаций | ||||

| 10207 | Уставный капитал кредитных организаций, созданных в форме акционерного общества | П | 700 000 000,00р. | ||

| Итого по счету 102 | 700 000 000,00р. | ||||

| 106 | Добавочный капитал | ||||

| 10601 | Прирост стоимости имущества при переоценке | П | 20 000 000,00р. | ||

| 10602 | Эмиссионный доход | П | 50 000 000,00р. | ||

| Итого по счету 106 | 70 000 000,00р. | ||||

| 107 | Резервный фонд | ||||

| 10701 | Резервный фонд | П | 105 000 000,00р. | ||

| Итого по счету 107 | 105 000 000,00р. | ||||

| 108 | Нераспределенная прибыль | ||||

| 10801 | Нераспределенная прибыль | П | 45 000 000,00р. | ||

| Итого по счету 108 | 45 000 000,00р. | ||||

| Итог по разделу 1 «Капитал » | 920 000 000,00р. | ||||

| Раздел 2 Денежные Средства и драгоценные металлы | |||||

| 202 | Наличная валюта и чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте | ||||

| 20202 | Касса кредитных организаций | А | 25 000 000,00р. | ||

| Итого по счету 202 | 25 000 000,00р. | ||||

| 203 | Драгоценные металлы | ||||

| 20302 | Золото | А | 50 000 000,00р. | ||

| 20308 | Драгоценные металлы в монетах и памятных медалях | А | 5 000 000,00р. | ||

| 20321 | Резервы на возможные потери | П | 1 500 000,00р. | ||

| Итого по счету 203 | 55 000 000,00р. | ||||

| Итог по разделу 2 «Денежные средства и драгоценные металлы» | 80 000 000,00р. | 1 500 000,00р. | |||

| Раздел 3 Межбанковские операции | |||||

| 301 | Корреспондентские счета | ||||

| 30102 | Корреспондентские счета кредитных организаций в Банке России | А | 188 000 000,00р. | ||

| 30109 | Корреспондентские счета кредитных организаций — корреспондентов | П | 70 000 000,00р. | ||

| 30110 | Корреспондентские счета в кредитных организациях — корреспондентах | А | 200 000 000,00р. | ||

| 30114 | Корреспондентские счета в банках-нерезидентах | А | 210 000 000,00р. | ||

| 30126 | Резервы на возможные потери | П | 1 000 000,00р. | ||

| Итого по счету 301 | 598 000 000,00р. | 71 000 000,00р. | |||

| 302 | Счета кредитных организаций по другим операциям | ||||

| 30202 | Обязательные резервы кредитных организаций по счетам в валюте РФ, перечисленные в Банк России | А | 20 000 000,00р. | ||

| 30204 | Обязательные резервы кредитных организаций по счета в иностранной валюте, перечисленные в Банк России | А | 12 000 000,00р. | ||

| 30213 | Счета участников расчетов в расчетных небанковских кредитных организациях | А | 40 000 000,00 р. | ||

| Итого по счету 302 | 72 000 000,00р. | ||||

| 304 | Расчеты на организованном рынке ценных бумаг | ||||

| 30404 | Средства участников РЦ ОРЦБ для обеспечения расчетов по операциям на ОРЦБ | А | 15 000 000,00р. | ||

| Итого по счету 304 | 15 000 000,00р. | ||||

| 313 | Кредиты и депозиты, полученные кредитными организациями от кредитных организаций | ||||

| 31304 | на срок от 8 до 30 дней | П | 49 000 000,00р. | ||

| Итого по счету 313 | 49 000 000,00р. | ||||

| 320 | Кредиты и депозиты, предоставленные кредитным организациям | ||||

| 32004 | на срок от 8 до 30 дней | А | 225 000 000,00р. | ||

| 32015 | Резервы на возможные потери | П | 750 000,00р. | ||

| Итого по счету 320 | 225 000 000,00р. | 750 000,00р. | |||

| Итого по разделу 3 «Межбанковские операции» | 910 000 000,00р. | 120 750 000,00р. | |||

| Раздел 4 Операции с клиентами | |||||

| 407 | Счета негосударственных организаций | ||||

| 40701 | Финансовые организации | П | 150 000 000,00р. | ||

| 40702 | Коммерческие организации | П | 469 000 000,00р. | ||

| 40703 | Некоммерческие организации | П | 47 000 000,00р. | ||

| Итого по счету 407 | 666 000 000,00р. | ||||

| 420 | Депозиты негосударственных финансовых организаций | ||||

| 42003 | на срок от 31 до 90 дней | П | 30 000 000,00р. | ||

| Итого по счету 420 | 6 | 30 000 000,00р. | |||

| 423 | Депозиты и прочие привлеченные средства физических лиц | ||||

| 42301 | Депозиты до востребования | П | 300 000 000,00р. | ||

| Итого по счету 423 | 300 000 000,00р. | ||||

| 426 | Депозиты и прочие привлеченные средства физических лиц-нерезидентов | ||||

| 42604 | Депозиты на срок от 91 до 180 дней | П | 60 000 000,00р. | ||

| Итого по счету 426 | 60 000 000,00р. | ||||

| 452 | Кредиты, предоставленные негосударственным коммерческим организациям | ||||

| 45205 | на срок от 91 до 180 дней | А | 160 000 000,00р. | ||

| 45215 | Резервы на возможные потери | П | 40 700 000,00р. | ||

| Итого по счету 452 | 106 000 000,00р. | 40 700 000,00р. | |||

| 455 | Кредиты, предоставленные физическим лицам | ||||

| 45507 | на срок свыше 3 лет | А | 170 000 000,00р. | ||

| Итого по счету 455 | 170 000 000,00р. | ||||

| 477 | Операции финансовой аренды (лизинга) | ||||

| 47701 | Вложения в операции финансовой аренды (лизинга) | А | 145 000 000,00р. | ||

| 47702 | Резервы на возможные потери | П | 500 000,00р. | ||

| Итого по счету 477 | 145 000 000,00р. | 500 000,00р. | |||

| Итого по разделу 4 » Операции с клиентами» | 476 000 000,00р. | 1 097 200 000,00р. | |||

| Раздел 5 Операции с ценными бумагами | |||||

| 501 | Долговые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток | ||||

| 50104 | Долговые обязательства РФ | А | 160 000 000,00р. | ||

| 50108 | Долговые обязательства иностранных государств | А | 125 000 000,00р. | ||

| 50121 | Переоценка ценных бумаг — положительные разницы | А | 2 800 000,00р. | ||

| Итого по счету 501 | 287 800 000,00р. | ||||

| 506 | Долевые ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток | ||||

| 50606 | Прочих резидентов | А | 210 000 000,00 | ||

|

50620 |

Переоценка ценных бумаг — отрицательные разницы |

П |

2 100 000,00р. |

||

| Итого по счету 506 | 210 000 000,00р. | 2 100 000,00р. | |||

| 515 | Прочие векселя | ||||

| 51503 | со сроком погашения от 31 до 90дней | А | 70 000 000,00р. | ||

| 51510 | Резервы на возможные потери | П | 3 500 000,00р. | ||

| Итого по счету 515 | 70 000 000,00р. | 3 500 000,00р. | |||

| 520 | Выпущенные облигации | ||||

| 52003 | со сроком погашения от 91 до 180 дней | П | 100 000 000,00р. | ||

| Итого по счету 520 | 100 000 000,00р. | ||||

| Итого по разделу 5 «Операции с ценными бумагами» | 567 800 000,00р. | 105 600 000,00р. | |||

| Раздел 6 Средства и имущество | |||||

| 601 | Участие в дочерних и зависимых акционерных обществах | ||||

| 60102 | Акции дочерних и зависимых организаций | А | 90 000 000,00р. | ||

| Итого по счету 601 | 90 000 000,00р. | ||||

| 604 | Основные средства | ||||

| 60401 | Основные средства (кроме земли) | А | 122 00 000,00р. | ||

| Итого по счету 604 | 122 000 000,00р. | ||||

| 606 | Амортизация основных средств | ||||

| 60601 | Амортизация основных средств | П | 2 170 000,00р. | ||

| Итого по счету 606 | 2 170 000,00р. | ||||

| 610 | Материальные запасы | ||||

| 61002 | Запасные части | А | 300 000,00р. | ||

| 61009 | Инвентарь и принадлежности | А | 120 000,00р. | ||

| Итого по счету 610 | 420 000,00р. | ||||

| Итого по разделу 6 «Средства и имущество» | 212 420 000,00р. | 2 170 000,00р. | |||

| Раздел 7 Результаты деятельности | |||||

| 706 | Финансовый результат текущего года | ||||

| 70601 | Доходы | П | 107 000 000,00р. | ||

| 70602 | Доходы от переоценки ценных бумаг | П | 2 800 000,00р. | ||

| 70603 | Положительная переоценка средств в иностранной валюте | П | 25 000 000,00р. | ||

| 70604 | Положительная переоценка драгоценных металлов | П | 1 800 000,00р. | ||

| 70606 | Расходы | А | 117 000 000,00р. | ||

| 70607 | Расходы от переоценки ценных бумаг | А | 2 100 000,00р. | ||

| 70608 | Отрицательная переоценка средств в иностранной валюте | А | 5 500 000,00р. | ||

| 70611 | Налог на прибыль | А | 10 400 000,00р. | ||

| 70612 | Выплаты из прибыли после налогообложения | А | 2 600 000,00р. | ||

| Итого по счету 706 | 95 800 000,00р. | 137 600 000,00р. | |||

| Итого по разделу 7 «Результаты деятельности» | 137 600 000, 00 р. | 137 600 000,00р. | |||

| БАЛАНС: |

2 383 820 000, 00 р. |

2 383 820 000, 00 р. | |||

| Руководитель банка | |||||

| М.П. | Главный бухгалтер | ||||

Таким образом, отчетность формирует содержание основных понятий: капитал, активы, пассивы. Обязательства на основе агрегирования чистых бухгалтерских позиций и может рассматриваться как язык понятный как бухгалтеру, так и руководству банка и внешним пользователям. В процессе прямого использования отчетности анализируются только ее данные. При так называемом косвенном анализе учитывается корректность методологии построения отдельных форм отчетности.

С началом переходного периода к рыночным отношениям термин «финансовый» и «управленческий» учет используется все чаще. В перспективе бухгалтерская информация и финансово-управленческая отчетность будут формироваться на основе общих принципов, которые должны быть подкреплены соответствующей методологией. Этот процесс пойдет тем быстрее, чем больше пользователей осознают себя потребителями достоверной информации.

Предполагается уточнить перечень резервируемых обязательств, порядок исключения из расчета обязательств кредитной организации перед другими организациями (в том числе по выпущенным ценным бумагам), порядок отнесения привлеченных средств кредитной организации к категории привлеченных средств юридических и физических лиц, установить период расчета обязательных резервов и расчета штрафа за нарушение порядка обязательного резервирования исходя из фактического количества календарных дней в месяце.

При написании данной работы выяснилось, что: внебалансовые счета с точки зрения плана счетов отражения первичной и периодической отчетности. Особенностью учета операций по внебалансовым счетам является то, что суммы по этим счетам не принадлежат банку.

2. Федеральный закон РФ «О Центральном банке РФ (Банке России)» от 27.06.2002 г. (в ред. Федерального закона от 10.01.2003 г. № 5-ФЗ).

4. Положение о безналичных расчетах в Российской Федерации. Письмо ЦБ РФ от 9 июля 1992 г. № 14.

5. Положение № 254-п «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» от 26.03.2004 г.

6. Положение № 255-п «Об обязательных резервах кредитных организаций» от 25.03.2004 г.

7. Положение о проведении безналичных расчетов кредитными организациями в Российской Федерации от 25 ноября 1997 г. № 5-П.

8. Положение о порядке ведения бухгалтерского учета сделок покупки-продажи иностранной валюты, драгоценных металлов и ценных бумаг в кредитных организациях от 21 марта 1997 г. № 55. Утверждены приказом Банка России от 21 марта 1997 г. № 02-97.

9. Инструкция № 1. «О порядке регулирования деятельности банков». Введена приказом Банка России от 01 октября 1997 г № 02-430.

10. План счетов бухгалтерского учета в кредитных организациях РФ, утвержденный приказом Банка России от 31 октября 1996 г. № 02-399 и приказом от 11 марта 1997 г. № 02-67 с учетом последующих изменений и дополнений.

11. Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации № 61, утверждены приказом Банка России от 18 июня 1997 г. № 02-263 с учетом последующих изменений и дополнений.

12. Правила ведения учета депозитарных операций кредитных организаций в Российской Федерации от 25 июля 1996 г. № 44. Утверждены приказом Банка России от 25 июля 1996 г. № 02-259.

13. Перечень типовых управленческих документов, образующихся в деятельности организаций, с указанием сроков хранения с изменениями на 27 октября 2003 года.

14. Смирнов Л.Р. Бухгалтерский учет и отчетность в коммерческих банках. — М.: Финансы и статистика, 2003.

15. Банковское дело: учебник. Под ред.В.И. Колесникова. — М.: Финансы и статистика, 2003.

16. Банковское дело: учебник. Под ред.О.И. Лаврушина. — М.: Финансы и статистика, 2002.

17. Козлова Е. Н, Галанина Е.Н. Бухгалтерский учет в кредитных организациях. М.: Финансы и статистика, 2002.

18. Коробов Ю.И., Коновалова Е.А., Шулькова Н.Н. Бухгалтерский учет в кредитных организациях. М.: МЭСИ, 2002.

19. Костерина Т.М. Банковское дело. — М.: МЭСИ, 2003.