Дебиторская задолженность является неотъемлемым элементом сбытовой деятельности любого предприятия. Слишком высокая доля дебиторской задолженности в общей структуре активов снижает ликвидность и финансовую устойчивость предприятия и повышает риск финансовых потерь компании. Разумное же использование коммерческого кредита способствует росту продаж, увеличению доли рынка и, как следствие, положительно влияет на финансовые результаты компании.

Современная система управления дебиторской задолженностью должна включать всю совокупность методов анализа, контроля и оценки дебиторской задолженности. Вместе с тем, управление дебиторской задолженностью — это работа с источниками возникновения просроченной задолженности — постоянная работа с контрагентами, включающая не только формирование кредитной политики предприятия и организацию договорной работы, но и управление долговыми обязательствами.

Актуальность темы

Целью курсовой работы является проведение анализа дебиторской задолженности и разработка мероприятий по совершенствованию управления дебиторской задолженности на предприятии.

Для достижения цели данной работы необходимо решить ряд задач:

управление дебиторская задолженность корпорация

- исследование экономической сущности и видов дебиторской задолженности;

- исследовать методы управления дебиторской задолженностью;

- провести анализ структуры дебиторской задолженности предприятия;

- разработать предложения по совершенствованию системы управления дебиторской задолженностью на предприятии.

Объектом курсовой работы является — розничное предприятие торговли и сферы услуг ЗАО «СВЯЗНОЙ». Период исследования 2007 — 2008 годы.

Предметом курсовой работы является дебиторская задолженность предприятия.

Практическая значимость выполненной работы состоит в возможности повышения эффективности и устойчивости бизнеса предприятия ЗАО «СВЯЗНОЙ» за счет оптимизации управления финансами.

Теоретической и методологической базой исследования стали работы таких специалистов как: Шеремет А.Д., Сайфулин Р.С., Павлова Л.М., Баканов М.И., Ефимова О.В., Креинина М.Н., Ковалев В. В.

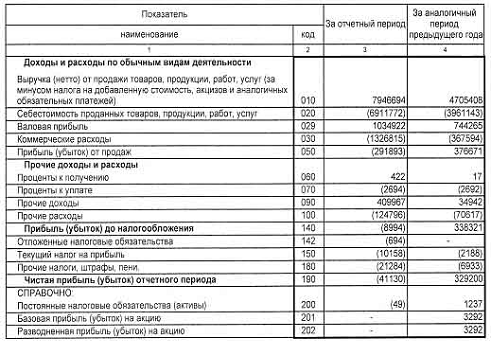

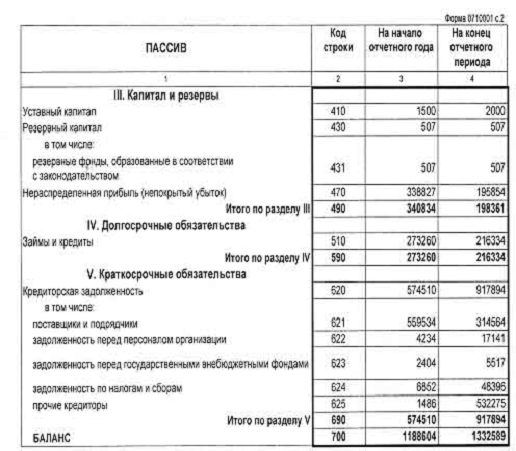

Информационной базой работы являются данные готовой бухгалтерской и финансовой отчетности предприятия за 2007-2008 гг. (форма № 1 «Бухгалтерский баланс», форма № 2 «Отчет о прибылях и убытках»).

Учет и анализ дебиторской и кредиторской задолженности (на примере ...

... организации, так как у любого предприятия в процессе финансово - хозяйственной деятельности возникают дебиторская и кредиторская задолженность. Цель данной выпускной квалификационной работы заключается в обобщение теоретических аспектов учета и анализа дебиторской и кредиторской задолженности, применение их в практической ...

В работе были применены такие методы исследования, как: монографический (обзор литературы и статей по данной теме), экономико-статистический (при составлении динамики), балансовый.

В первой главе рассмотрены теоретические вопросы организации управления дебиторской задолженностью предприятия: сущность и виды дебиторской задолженности; цель и задачи финансовой политики в области управления дебиторской задолженностью; роль финансового анализа.

Во второй главе исследована методика анализа дебиторской задолженности в части: анализа структуры и динамики дебиторской задолженности, определения ее оптимальной величины и анализа отклонений в процессе контроля выполнения бюджетных показателей дебиторской задолженности.

В третьей главе рассмотрены варианты совершенствования управления дебиторской задолженностью на предприятия. В частности рассмотрены современные способы рефинансирования дебиторской задолженности.

Дебиторская задолженность как в соответствии с международными, так и с российскими стандартами бухгалтерского учёта определяется как суммы, причитающиеся компании или иному лицу от покупателей или иных дебиторов. [5]

Должник, дебитор (от латинского слова debitum-долг, обязанность) одна из сторон гражданско-правового обязательства имущественной связи между двумя или более лицами. Дебиторами могут быть как юридические, так и физические лица, которые задолжали предприятию денежные средства, их эквиваленты или другие активы. [12] По данным бухгалтерского учета можно определить сумму задолженности на любую дату, но обычно такая сумма определяется на дату баланса.

Возникновение дебиторской задолженности при системе безналичных расчетов представляет собой объективный процесс хозяйственной деятельности предприятия. Дебиторская задолженность — важный компонент оборотного капитала. Когда одно предприятие продаёт товары другому предприятию, совсем не значит, что стоимость проданного товара будет оплачена немедленно. Дебиторская задолженность возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приемке товара на товаросопроводительном документе. [6]

Дебиторскую задолженность часто связывают с коммерческим кредитованием, поскольку, отпуская продукцию и прочие товары в долг, организация предоставляет покупателю кредит с последующим погашением при оплате. Причем кредит осуществляется в форме аванса, предоплаты, предоставления отсрочки или рассрочки оплаты.

Однако, в отличие от коммерческого кредита, в пределах срока платежа по договору не взимается процент за пользование.

Экономическая выгода от дебиторской задолженности выражается в том, что предприятие в результате ее погашения рассчитывает рано или поздно получить денежные средства или их эквиваленты. Соответственно дебиторскую задолженность можно признать активом только тогда, когда существует вероятность ее погашения должником. Если такой вероятности нет, сумму дебиторской задолженности следует списать. [9]

По характеру образования дебиторская задолженность делится на нормальную и неоправданную. К нормальной задолженности предприятия относится та, которая обусловлена ходом выполнения производственной программы предприятия, а также действующими формами расчетов (задолженность по предъявленным претензиям, задолженность за подотчетными лицами, за товары отгруженные, срок оплаты которых не наступил).

Аудит дебиторской задолженности

... работа состоит из двух глав, в – первой рассматриваются теоретические аспекты аудита дебиторской задолженности, а во второй приведен пример проведения аудиторской проверки на конкретном предприятии. ГЛАВА 1. АУДИТ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ 1.1 Понятие «дебиторская задолженность» ...

Неоправданной дебиторской задолженностью считается та, которая возникла в результате нарушения расчетной и финансовой дисциплины, имеющихся недостатков в ведении учета, ослабления контроля за отпуском материальных ценностей, возникновения недостач и хищений. [5]

В зависимости от срока наступления платежа дебиторская задолженность делится на два вида

долгосрочная

краткосрочная

Чем раньше наступает срок платежа, тем выше ценность задолженности и вероятность ее реализации. [6]

Дебиторскую задолженность условно можно подразделить на нормальную и просроченную дебиторскую задолженность. Задолженность за отгруженные товары, работы, услуги, срок оплаты которых не наступил, но право собственности уже перешло к покупателю; либо поставщику (подрядчику, исполнителю) перечислен аванс за поставку товаров (выполнение работ, оказание услуг) — это нормальная дебиторская задолженность. Задолженность за товары, работы, услуги, не оплаченные в установленный договором срок, представляет собой просроченную дебиторскую задолженность.

сомнительной

В соответствии с п.1 ст.266 Налогового кодекса Российской Федерации (далее — НК РФ): «сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией».

По истечении срока исковой давности сомнительная дебиторская задолженность переходит в категорию безнадежной задолженности (нереальной к взысканию).

[12]

Согласно п.2 ст.266 НК РФ: «безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации». [12]

Ряд отечественных и зарубежных экономистов [5, 11, 13] рассматривают дебиторскую задолженность как инструмент управления оборотным капиталом организации. Отсюда дебиторская задолженность представляет собой вложение средств и расширение продажи в кредит с целью увеличения объема реализации и собственного капитала. Данный подход, на наш взгляд, скорее описывает свойства дебиторской задолженности.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации. [4]

Задачами управления дебиторской задолженностью являются:

- ограничение приемлемого уровня дебиторской задолженности;

- выбор условий продаж, обеспечивающих гарантированное поступление денежных средств;

- определение скидок или надбавок для различных групп покупателей с точки зрения соблюдения ими платежной дисциплины;

- ускорение востребования долга;

- уменьшение бюджетных долгов;

Вырабатывая политику кредитования покупателей своей продукции, организация должна определиться по следующим ключевым вопросам:

Учет и анализ кредиторской задолженности организации

... за 2012-2014 гг. 1. Теоретические основы учета и анализа кредиторской задолженности 1.1 Экономическая сущность кредиторской задолженности Кредиторская задолженность - денежные средства, временно привлеченные предприятием, учреждением, организацией и подлежащие возврату соответствующим физическим или юридическим лицам ...

- срок предоставления кредита (чаще всего в организации существует несколько типовых договоров, предусматривающих предельный срок оплаты продукции);

- стандарты кредитоспособности (критерии, по которым поставщик определяет финансовую состоятельность покупателя и вытекающие отсюда возможные варианты оплаты);

- система создания резервов по сомнительным долгам (предполагается, что, как бы ни была отлажена система работы с дебиторами, всегда существует риск неполучения платежа, хотя бы по форс-мажорным обстоятельствам;

- поэтому, исходя из принципа осторожности, необходимо заранее создавать резерв на потери в связи с несостоятельностью покупателя);

- система сбора платежей (сюда входят процедуры взаимодействия с покупателями в случае нарушения условий оплаты, совокупность показателей, свидетельствующих о существенности нарушений в оплате, система наказания недобросовестных контрагентов и др.);

- система предоставляемых скидок. [13]

Как бы ни была эффективна система отбора покупателей, в ходе взаимодействия с ними не исключаются всевозможные накладки, поэтому организация вынуждена создать некоторую систему контроля за исполнением покупателями платежной дисциплины.

осуществляется по следующим основным этапам

- Анализ дебиторской задолженности организации в предшествующем периоде.

2. Формирование принципов кредитной политики по отношению к покупателям продукции.

- Определение возможной суммы оборотного капитала, направляемого в дебиторскую задолженность по товарному (коммерческому) кредиту.

- Формирование системы кредитных условий.

- Формирование стандартов оценки покупателей и дифференциации условий предоставления кредита.

- Формирование процедуры инкассации дебиторской задолженности.

- Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности.

- Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности. [14]

Рассмотрим каждый этап более подробно.

Анализ дебиторской задолженности в предшествующем периоде

Основной задачей этого анализа является оценка уровня и состава дебиторской задолженности организации, а также эффективности инвестированных в нее финансовых средств. Анализ дебиторской задолженности по расчетам с покупателями проводится в разрезе товарного (коммерческого) и потребительского кредита.

На первом этапе анализа оценивается уровень дебиторской задолженности организации и его динамика в предшествующем периоде. Оценка этого уровня осуществляется на основе определения коэффициента отвлечения оборотных активов в дебиторскую задолженность.

На втором этапе анализа определяются средний период инкассации дебиторской задолженности и количество ее оборотов в рассматриваемом периоде. Средний период инкассации дебиторской задолженности характеризует ее роль в фактической продолжительности финансового и общего операционного цикла организации.

Количество оборотов дебиторской задолженности характеризует скорость обращения инвестированных в нее средств в течение определенного периода. [4]

Учет и анализ дебиторской задолженности и пути оптимизации ее использования

... - учёт и анализ дебиторской задолженности и пути оптимизации ее использования. В соответствии с поставленной целью в дипломной работе предполагается решить следующие задачи: определить экономическую сущность дебиторской задолженности как объекта бухгалтерского учета, рассмотреть особенности нормативного ...

На третьем этапе анализа оценивается состав дебиторской задолженности организации по отдельным ее «возрастным группам», т.е. по предусмотренным срокам ее инкассации.

В процессе этого анализа используются следующие показатели:

- коэффициент просроченности дебиторской задолженности

- средний «возраст» просроченной (сомнительной, безнадежной) дебиторской задолженности

На пятом этапе анализа определяют сумму эффекта, полученного от инвестирования средств в дебиторскую задолженность.

Результаты анализа используются в процессе последующей разработки отдельных параметров кредитной политики организации.

Формирование принципов кредитной политики по отношению к покупателям продукции

В современной коммерческой и финансовой практике реализация продукции в кредит получила широкое распространение как в нашей стране, так и в странах с развитой рыночной экономикой. Формирование принципов кредитной политики отражает условия этой практики и направлено на повышение эффективности операционной и финансовой деятельности организации. [13]

В процессе формирования принципов кредитной политики по отношению к покупателям продукции решаются два основных вопроса:

- в каких формах осуществлять реализацию продукции в кредит;

- какой тип кредитной политики следует избрать организации.

Определяя тип кредитной политики, следует иметь в виду, что жесткий (консервативный) ее вариант отрицательно влияет на рост объема операционной деятельности организации и формирование устойчивых коммерческих связей, в то время как мягкий (агрессивный) ее вариант может вызвать чрезмерное отвлечение финансовых средств, снизить уровень платежеспособности организации, вызвать впоследствии значительные расходы по взысканию долгов, а в конечном итоге снизить рентабельность оборотных активов и используемого капитала. [3]

Определение возможной суммы финансовых средств, инвестируемых в дебиторскую задолженность по товарному (коммерческому) и потребительскому кредиту

При расчете этой суммы необходимо учитывать:

- планируемые объемы реализации продукции в кредит;

- средний период предоставления отсрочки платежа по отдельным формам кредита;

- средний период просрочки платежей, исходя из сложившейся хозяйственной практики (он определяется по результатам анализа дебиторской задолженности в предшествующем периоде);

- коэффициент соотношения себестоимости и цены реализуемой в кредит продукции.

Если финансовые возможности организации не позволяют инвестировать расчетную сумму средств в полном объеме, то при неизменности условий кредитования должен быть соответственно скорректирован планируемый объем реализации продукции в кредит. [4]

Формирование системы кредитных условий

В состав этих условий входят следующие элементы:

- Срок предоставления кредита (кредитный период);

2. Размер предоставляемого кредита (кредитный лимит);

- Стоимость предоставления кредита (система ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию);

- Система штрафных санкций за просрочку исполнения обязательств покупателями.

Срок предоставления кредита (кредитный период) характеризует предельный период, на который покупателю предоставляется отсрочка платежа за реализованную продукцию. Увеличение срока предоставления кредита стимулирует объем реализации продукции (при прочих равных условиях), однако приводит в то же время к увеличению суммы финансовых средств, инвестируемых в дебиторскую задолженность, и увеличению продолжительности финансового и всего операционного цикла организации. Поэтому, устанавливая размер кредитного периода, необходимо оценивать его влияние на результаты хозяйственной деятельности в комплексе. [9]

Бухгалтерский учет дебиторской задолженности

... цели курсовой работы будут решены следующие задачи: 1. Дать определение понятию дебиторская задолженность. 2. Рассмотреть организацию и классификацию расчетов с дебиторами. 3. Изучить нормативно-правовое регулирование бухгалтерского учета дебиторской задолженности. 4. Рассмотреть бухгалтерский учет дебиторской задолженности в ...

Размер предоставляемого кредита (кредитный лимит) характеризует максимальный предел суммы задолженности покупателя по предоставляемому товарному (коммерческому) или потребительскому кредиту. Он устанавливается с учетом типа осуществляемой кредитной политики (уровня приемлемого риска), планируемого объема реализации продукции на условиях отсрочки платежей, среднего объема сделок по реализации готовой продукции (при потребительском кредите — средней стоимости реализуемых в кредит товаров), финансового состояния организации — кредитора и других факторов.

Стоимость предоставления кредита характеризуется системой ценовых скидок при осуществлении немедленных расчетов за приобретенную продукцию.

Устанавливая стоимость товарного (коммерческого) или потребительского кредита, необходимо иметь в виду, что его размер не должен превышать уровень процентной ставки по краткосрочному финансовому (банковскому) кредиту. В противном случае он не будет стимулировать реализацию продукции в кредит, так как покупателю будет выгодней взять краткосрочный кредит в банке (на срок, равный кредитному периоду, установленному продавцом) и рассчитаться за приобретенную продукцию при ее покупке. [14]

Система штрафных санкций за просрочку исполнения обязательств покупателями, формируемая в процессе разработки кредитных условий, должна предусматривать соответствующие пени, штрафы и неустойки. Размеры этих штрафных санкций должны полностью возмещать все финансовые потери организации-кредитора (потерю дохода, инфляционные потери, возмещение риска снижения уровня платежеспособности и другие).

[14]

Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита

В основе установления таких стандартов оценки покупателей лежит их кредитоспособность. Кредитоспособность покупателя характеризует систему условий, определяющих его способность привлекать кредит в разных формах и в полном объеме в предусмотренные сроки выполнять все связанные с ним финансовые обязательства.

Формирование системы стандартов оценки покупателей включает следующие основные элементы:

- Определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

2. Формирование и экспертизу информационной базы проведения оценки кредитоспособности покупателей;

- Выбор методов оценки отдельных характеристик кредитоспособности покупателей;

- Группировку покупателей продукции по уровню кредитоспособности;

- Дифференциацию кредитных условий в соответствии с уровнем кредитоспособности покупателей. [14]

Формирование процедуры инкассации дебиторской задолженности

В составе этой процедуры должны быть предусмотрены сроки и формы предварительного и последующего напоминаний покупателям о дате платежей, возможности и условия пролонгирования долга по предоставленному кредиту, условия возбуждения дела о банкротстве несостоятельных дебиторов. [14]

Организация учета оборотных активов

... 1.1. Рис. 1. Состав оборотных активов предприятия Формулировка задачи По результат аудиторской проверки было установлено, что существующая на предприятии ООО «Фортуна» учетная политика не полностью отвечает ... определенной согласно варианту. Результаты оформить в виде таблицы 2. Таблица 2. Список нормативных актов по организации учета оборотных активов Название документа Регистрационный номер ...

Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности

Развитие рыночных отношений и инфраструктуры финансового рынка позволяют использовать в практике финансового менеджмента ряд новых форм управления дебиторской задолженностью — ее рефинансирование, т.е. ускоренный перевод в другие формы оборотных активов организации: денежные средства и высоколиквидные краткосрочные ценные бумаги.

Основными формами рефинансирования дебиторской задолженности, используемыми в настоящее время, являются: факторинг; учет векселей, выданных покупателями продукции; форфейтинг. [12]

Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности

Такой контроль организуется в рамках построения общей системы финансового контроля в организации как самостоятельный его блок.

Закрытое акционерное общество «СВЯЗНОЙ» учреждено в 2002 году. В настоящее время число учредителей предприятия остается неизменным — 5 акционеров с равными долями участия в уставном капитале общества (по 20% у каждого участника общества).

При этом 3 акционера — юридические лица, резиденты РФ и 2 акционера — физические лица, резиденты РФ.

ЗАО «СВЯЗНОЙ» организовано в соответствии с действующим российским законодательством и, в частности, — Федеральным Законом «Об акционерных обществах». Уставный капитал ЗАО «СВЯЗНОЙ» составляет 1500 тыс. руб. за период с 01.01.2007 г.

Место нахождения общества — 115280, г. Москва, ул. Ленинская Слобода, дом 19.

Свидетельство о регистрации юридического лица ОГРН №1057748731336 от 24 октября 2005 года.

Целью деятельности Общества является получение прибыли от осуществления предпринимательской деятельности.

«Связной» — крупнейшая независимая федеральная розничная сеть, занимающаяся дистрибуцией мобильных устройств, а также предоставляющая операторские и финансовые услуги. Осуществляет свою деятельность с 1995 года. На сегодняшний день открыто 2589 магазинов «Связной» на территориях России и Беларуси, которые ежедневно посещают около 1,5 миллионов покупателей. В магазинах «Связной» покупатели могут приобрести мобильные телефоны, аудио — и видео — устройства, компьютеры, контракты операторов сотовой связи и множество других товаров и аксессуаров от ведущих производителей. В розничной сети «Связной» представлен также широкий спектр товаров и услуг, включая оплату Интернета, цифрового ТВ, коммунальных платежей и пр. Мы предлагаем финансовые услуги, а в частности денежные переводы, кредиты и страхование. Более чем 20000 сотрудников компании обеспечивают высочайший уровень обслуживания, что отражается в неизменном росте показателей уровня лояльности покупателей. Бонусная программа лояльности под названием «Связной-Клуб» является крупнейшей коалиционной программой лояльности в стране и насчитывает более 14,8 млн. участников.

Основные средства Нематериальные активы

... книги, брошюры и т.п.). По указанным объектам основных средств, а также объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года. Движение сумм ... инвентарный объект. первоначальная, текущая, восстановительная Актив, принятый к бухгалтерскому учету в качестве инвентарного объекта основных средств, оценивается по первоначальной стоимости. ...

Основной объем выручки обеспечивает деятельность по продаже телефонов и аксессуаров. Так если в 2009 году доля данного направления составляла в суммарном объеме реализации 76, 19%, то по итогам 2010 года — 81,96%. В абсолютном выражении реализация телефонов и аксессуаров в 2011 году составила 19,742 млн. руб.

На втором месте по объему реализации находится направление продаж фотоаппаратов и прочей техники (карты памяти, DVD-плееры, аксессуары для фотоаппаратов и т.д.).

Доля данной группы за период уменьшилась с 19,13% до 16, 20%. При этом в абсолютном выражении за период произошел рост на 1,537 млн. руб. с 2,363 до 3,901 млн. руб. в год.

Комиссии по оплате услуг сотовой связи (в т. ч. по продаже карт экспресс-оплаты) и по подключению новых клиентов к операторам, чьи интересы представляет ЗАО «СВЯЗНОЙ», составляют лишь 1,84% объема выручки на конец периода. Уменьшение доли по данному направлению (с 4,68%) сопровождается и уменьшением объемов выручки в абсолютном выражении (на 134,8 тыс. руб.).

В обобщенном виде производственная структура ЗАО «СВЯЗНОЙ» имеет следующий вид:

1. центральный офис, где размещается директор предприятия, главный бухгалтер, юрист, служба снабжения и складское хозяйство. Численность персонала центрального офиса по состоянию на начало 2011 года составляет 6 человек. Помещение центрального офиса арендуется на основании долгосрочного договора аренды. Площадь офисного помещения составляет 75 кв. м., площадь складских и вспомогательных (хозяйственных) помещений составляет 121 кв. м.

2. офис продаж №1, где оборудовано 3 рабочих места оператора и организован салон продажи техники. Площадь офиса продаж — 98 кв. м. Помещение арендуется на основании договора аренды.

3. офис продаж №2, где оборудовано 4 рабочих места оператора и организован салон продажи техники. Площадь офиса продаж составляет 106 кв. м. Помещение арендуется на основании договора аренды.

В настоящее время руководство компании рассматривает возможность открытия в течение второго полугодия 2011 года 3-х дополнительных офисов продаж в центральной части города. Эти полностью соответствует реализуемой ЗАО «СВЯЗНОЙ» стратегии агрессивного захвата рынка.

Система управления предприятия линейно-функциональная с преобладанием линейных связей.

Списочная численность сотрудников предприятия по состоянию на 01.01.2011 года составляет 29 человек. К аппарату управления непосредственно относятся 8 человек, к обслуживающему и техническому персоналу — 3 человека, специалистов по продажам — 18 человек. Важно отметить тот факт, что заведующие офисами продаж так же выполняют функции менеджеров кассиров в периоды высокой загрузки персонала офисов продаж.

Среднесписочная численность персонала предприятия за 2012 год составила 27 человек. В целом за период изменение структуры персонала можно назвать позитивным. Так доля обслуживающего персонала уменьшилась с 12,5% до 11,11%, а доля сотрудников аппарата управления уменьшилась с 37,5% до 29,63%. Таким образом, доля персонала, непосредственно обеспечивающего продажи товаров и услуг, выросла с 50% до 59,26%, что, при прочих равных условиях, положительно сказывается на объемах реализации предприятия (возрастает средняя выручка на единицу работающих).

Управление оборотными средствами организации

... баланс ООО "Оптимум" за 2011 - 2013 гг., отчет о прибыли и убытках за соответствующий период, а также текущие статистические данные. Глава 1. Теоретические основы управления оборотными средствами на предприятии 1.1 Оборотные средства организации: ...

Кадровые вопросы решаются непосредственно генеральным директором предприятия и руководителем продаж (в отношении персонала офисов продаж).

Охрана организована на принципах аутсорсинга — заключен договор с Отделом вневедомственной охраны Управления внутренних дел города. Так же на принципах аутсорсинга организована деятельность по разработке и осуществлению рекламной и PR деятельности. Что касается текущего и перспективного планирования финансовых потоков, ведения управленческого учета и финансового анализа деятельности предприятия, то эта работа возложена на сотрудников бухгалтерии — Главного бухгалтера и помощника Главного бухгалтера.

Следует отметить, что на текущий момент предприятие обладает проработанной технологией деятельности с высокой степенью стандартизации основных процессов и процедур. Это возможно вследствие однородности основной массы выполняемых сотрудниками операций.

Состояние дебиторской задолженности, его размеры и качество оказывают сильное влияние на финансовое состояние организации.

Для улучшения финансового положения любой организации необходимо:

- следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности над кредиторской создает угрозу финансовой устойчивости организации, приводит к необходимости привлечения дополнительных источников финансирования;

- контролировать состояние расчетов по просроченным задолженностям;

- ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

В соответствии с действующим законодательством Российской Федерации, все взаиморасчеты между производителем и потребителем должны быть проведены в течение трехмесячного срока со дня фактического получения товаров дебитором. В противном случае задолженность считается просроченной.

Согласно Федеральному Закону РФ «О бухгалтерском учете», в число основных задач бухгалтерского учета входит предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости. Непосредственно финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами организации и путём их эффективного использования способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость отражает соотношение собственных и заёмных средств, темпы накопления собственных средств, в результате текущей и финансовой деятельности, соотношение мобильных и иммобилизованных средств предприятия, достаточное обеспечение материальных оборотных средств собственными источниками. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Известно, что за счет собственных и заемных источников происходит формирование оборотных средств предприятия. Средства и источники средств предприятия находятся в постоянном кругообороте — деньги превращаются в сырье и материалы, которые в ходе производственного процесса становятся готовой продукцией, которая реализуется за наличный или безналичный расчет. В ходе этих процессов возникают расчеты с юридическими и физическими лицами, пенсионным фондом, органами социального и медицинского страхования, бюджетами всех уровней и др. Следовательно, поддержание оптимального объема и структуры текущих активов, источников их покрытия и соотношения между ними — необходимая составляющая обеспечения стабильной и эффективной работы предприятия.

платежеспособности и кредитоспособности

Предварительную оценку финансового состояния предприятия можно сделать на основе выявление «больных» статей баланса. Об определенных недостатках в работе предприятия свидетельствует наличие дебиторской и значительной кредиторской задолженности.

Для оценки состава и движения дебиторской задолженности на основании данных, приведенных в бухгалтерском балансе, можно провести анализ бухгалтерского баланса ЗАО «Связной» за 2007 и 2008 гг.

Непосредственно из бухгалтерского баланса можно получить ряд важнейших характеристик финансового состояния организации, к ним относятся: общая стоимость имущества предприятия = валюте, или итогу, баланса; стоимость иммобилизованных активов (т.е. основных и прочих внеоборотных средств) = итогу раздела 1 актива баланса; стоимость оборотных (мобильных) средств = сумме итогов разделов II и III актива баланса; стоимость материальных оборотных средств = итогу раздела II актива баланса; величина дебиторской задолженности в широком смысле слова (включая авансы, выданные поставщикам и подрядчикам) = строкам 199-260 раздела III актива баланса и т.д.

Существует 5 этапов анализа бухгалтерского баланса:

1) Общая оценка структуры активов и их источников

2) Анализ ликвидности баланса

3) Анализ платежеспособности организации

4) Анализ вероятности банкротства

5) Анализ финансовой устойчивости

«Общая оценка структуры активов и их источников».

Рассмотрим 1-ый этап и для этого составим аналитическую таблицу на основе данных раздела «Активы» и раздела «Пассивы» бухгалтерского баланса (приложения 1,2) предприятия за 2007-2008 годы в таб. №1 и таб. №2 .

Компания, у которой очень мало внеоборотных активов в общей сумме активов будет иметь очень изменчивую величину прибыли, которая будет зависеть от спроса на продукцию или услуги компании, а также от других циклических факторов, таких как величина арендной платы, стоимость обслуживания долга, уровень заработной платы и пр. Соответственно, цена акций таких компаний может изменяться в большом диапазоне — от десятков, до тысяч процентов. Такое часто наблюдается у розничных сетей, которые при агрессивном расширении предпочитают аренду помещений к их покупке.

Существует 5 признаков «хорошего баланса»:

1) Валюта баланса в конце отчетного периода должна увеличиться по сравнению с началом года:

За рассматриваемый период с 2007 по 2008 годы валюта баланса ЗАО «Связной» действительно увеличилась на 143985 тыс. рублей, что свидетельствует о расширении деятельности предприятия.

2 ) Темпы прироста оборотных активов должны быть выше, чем внеоборотных:

Такое соотношение характеризует тенденцию к ускорению оборачиваемости оборотных активов. Результатом этого является условное высвобождение средств в наиболее мобильных формах (денежные средства и краткосрочные финансовые вложения).

Оборотные активы, И так рассчитаем темп роста и темп прироста:

Тр. = кон. года/нач. года*100%

Тр. (об. акт.) =1297672/1175308*100% =110,4%

Тпр. (об. акт.) =110,4% -100=10,4%

Тр. (внеоб. акт.) =34917/13296*100% =262,6%

Тпр. (внеоб. акт.) =262,6% -100=162,6%

Доля внеоборотных активов в имуществе отражает удельный вес внеоборотных активов в имуществе фирмы. Ее увеличение является признаком снижения мобильности имущества и поэтому заслуживает негативной оценки.

Собственный капитал организации превышает заемный и темпы его роста выше, чем темпы роста заемного капитала:

В нашем случае собственный капитал равен 340834 тыс. руб. на начало года и 198361 тыс. руб. на конец года, а заемный капитал выше собственного на 506936 тыс. руб. на начало года и на 935867 тыс. руб. на конец года. Темпы роста заемного капитала также превышают:

Тр. (собст. кап.) = 198361/340834*100%=58,1%

Тр. (заем. кап.) =1134228/847770*100%=133,7%

Когда активы предприятия превышают его заемный капитал, т.е. когда собственный капитал имеет положительное значение, предприятие называют платежеспособным.

А если заемный капитал превышает активы, т.е. когда в случае возможного закрытия предприятие не сможет расплатиться со всеми своими кредиторами, то оно считается неплатежеспособным. Следовательно предприятие ЗАО «Связной» неплатежеспособно.

Темпы прироста дебиторской и кредиторской задолженности примерно одинаковые:

Тр. (деб. зад-ти.) =38141/139356*100%=27,3%

Тпр. (деб. зад-ти) =27,3% -100=-72,7%

Тр. (кредит. зад-ти) =917894/574510*100%=159,7%

Тпр. (кредит. зад-ти) =159,7-100=59,7%

Кредиторская задолженность анализируемой компании выросла, в основном это произошло за счет увеличения задолженности перед поставщиками и подрядчиками. Увеличение произошло также на фоне увеличения запасов компании. На основании этого можно сделать предварительный вывод о том, что скорее всего приобретенные запасы были куплены с отсрочкой платежа и срок оплаты на момент составления отчетности не наступил.

кредиторская задолженность

Уплата долгов дебиторами

В балансе должна отсутствовать статья (непокрытый убыток):

Нераспределенная прибыль

Увеличение нераспределенной прибыли отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)». Кредитовое сальдо этого счета показывает общую сумму нераспределенной прибыли, накопленную в организации за все время ее существования.

Основные элементы собственного капитала типичной организации — ее уставный капитал и нераспределенная прибыль . Такие элементы собственного капитала, как резервный и добавочный капитал, обычно являются вспомогательными.

Уставный капитал

В целом баланс по 5 признакам можно признать не очень»хорошим», а увеличение темпов прироста кредиторской задолженности можно считать отрицательным в работе нашего предприятия. Причиной является задолженность поставщикам и подрядчикам,; персоналу организации; государственным внебюджетным фондам; прочими кредиторами и прирост задолженности по налогам и сборам (стр.621,622,623, 624, 625).

«Анализ ликвидности бухгалтерского баланса и оценка платежеспособности организации»

В процессе финансового анализа деятельности предприятия оценивается кредитоспособность предприятия.

Для ее оценки производится анализ ликвидности баланса предприятия. Задача анализа ликвидности баланса в ходе анализа финансового состояния предприятия возникает в связи с необходимостью давать оценку кредитоспособности предприятия, т.е. его способности своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность — это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Все активы фирмы в зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, можно условно разделить на несколько групп:

1. Наиболее ликвидные активы (А 1 ) —

2. Быстро реализуемые активы (А 2 ) —

3. Медленно реализуемые активы (А 3 ) —

4. Труднореализуемые активы (А 4 ) —

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П 1 ) —

2. Краткосрочные пассивы (П 2 ) —

3. Долгосрочные пассивы (П 3 ) —

4. Постоянные пассивы (П 4 ) —

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если имеют место

А1 П1; А2 П2; А3 П3; А4 П4.

Если выполняются первые три неравенства, т.е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе, хотя компенсация при этом имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные. Анализ ликвидности баланса оформляется в виде таблицы.

В нашей таблице мы видим, что А1=317308 (начало года), 460614 (конец года), а П1=574510 (начало), 917894 (конец), следовательно А1 меньше П1 как на начало года, так и на конец, т. е неравенство А1 П1 не выполняется.

А2 =139356 (начало), 38141 (конец); П2 =4234 (начало), 17141 (конец) А2 П2 — здесь неравенство выполняется.

А3=718644 (начало), 799279 (конец); П3=273767 (начало), 216841 (конец) А3 П3 — неравенство выполняется

А4=13296 (начало), 34917 (конец); П4=340834 (начало), 198361 (конец) А4 П4 — неравенство выполняется

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущую ликвидность — свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший к рассматриваемому моменту промежуток времени.

ТЛ = (А1 +А2) — (П1 + П2)

Перспективная же ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

ПЛ = А3 — П3

— Данные таблицы №3 свидетельствуют о том, что в отчетном периоде предприятие не обладало абсолютной ликвидностью. Наиболее ликвидные активы значительно меньше суммы кредиторской задолженности, платежный недостаток составил на начало года 257202 тыс. руб., или 44,7%, и на конец года 457280 тыс. руб., или 49,8%. Это говорит о том, что на конец года 50,2% срочных обязательств предприятия покрывались наиболее ликвидными активами.

- Если выполняется неравенство А2>П2, т.е. быстро реализуемые активы организации больше чем краткосрочные обязательства. Предприятие сможет стать платежеспособным при расчете с кредиторами и получения денежных средств от продажи продукции.

— Медленно реализуемые активы превышали долгосрочные пассивы, как на начало, так и на конец года, соответственно, на 444877 тыс. руб. и 582438 тыс. руб. Однако платежный излишек по причине его низкой ликвидности не может быть направлен на покрытие краткосрочных обязательств. Выполнение данного неравенства говорит о том, что предприятие имеет перспективную ликвидность, т.е. в будущем при получении денежных средств от продажи продукции предприятие может стать платежеспособным.

Превышение постоянных пассивов над труднореализуемыми активами на 327538 тыс. руб. на начало года, и конец года на 163444 тыс. руб. свидетельствует о том, что предприятие обладает собственными оборотными средствами.

«Анализ платежеспособности предприятия»

Важными коэффициентами, отвечающими за финансовую устойчивость и надежность предприятия, являются коэффициенты платежеспособности.

Под платежеспособностью будем понимать

платежеспособность —

Оценка платежеспособности организации производится на основе расчета коэффициентов платежеспособности. Их следует рассчитывать на начало и конец анализируемого периода.

В качестве базисной оценки, первичной, следует применить общий показатель платежеспособности компании, который вычисляется по формуле.

Приведенные коэффициенты позволяют под различными углами обзора оценивать компанию. Так, например, рассматривая коэффициент абсолютной ликвидности, получаем возможность оценить, насколько хозяйствующий субъект в состоянии расплатиться, например, за поставленное ему сырье, комплектующие и т.д. Как видно из структуры коэффициента, при отсутствии свободных денежных средств и краткосрочных финансовых вложений (т.е. также высоколиквидных средств), предприятие рискует оказаться неплатежеспособным перед своими контрагентами.

Собственников бизнеса будет интересовать доля оборотных средств в активах компании в динамике и коэффициент текущей ликвидности. При неверной управленческой политике, отраслевом или всеобщем кризисе доля оборотных активов будет сокращаться. Необходимо искать инструменты увеличения оборачиваемости оборотных средств, сокращать издержки, внеоборотные активы для поддержания системы в равновесии.

Банк, к которому компания обратится за кредитом, обратит внимание на коэффициент критической оценки, как наиболее полно отражающему ликвидные активы компании.

Существуют нормальные ограничения, по которым можно определить платежеспособность нашей организации:

- Л1 1;

- 0,1 Л2 0,7;

- 0,7 Л3 1,5;

- 1,5 Л4 4;

- Л5 — уменьшение показательной динамики — положительный факт

- Л6 0,5;

- Л7 0,1 (чем больше, тем лучше)

В нашей таблице №4 можно увидеть, что все коэффициенты не соответствуют нормам.

Критериями для выявления потенциальных банкротов служат два показателя: коэффициент текущей ликвидности ( Л4 ) и коэффициент обеспеченности собственными средствами (Л7).

Предприятие будет признано неплатежеспособным, если при анализе структуры баланса предприятия будет выполняться одно из следующих условий: Л4 < 2 или Л7 < 0,1. В нашем случае Л4 =-0,63; Л7 =-0,15 — Предприятие неплатежеспособно.

Низкая платежеспособность может быть как случайной, временной, так и длительной, хронической. Причинами ее возникновения могут быть:

ü недостаточная обеспеченность финансовыми ресурсами;

- ü невыполнение плана реализации продукции;

- ü нерациональная структура оборотных средств;

- ü несвоевременные поступления платежей от дебиторов;

- ü товары на ответственном хранении и др.

Если Л4 или Л7 принимает значения менее критических, то структура баланса предприятия признается неудовлетворительной. Но это еще не банкротство. Потенциальным банкротам предоставляется «последний шанс» — восстановить свою платежеспособность. Для этого используется коэффициент восстановления платежеспособности (Л8) за период, равный 6 месяцам. И если Л8 принимает значение больше единицы, то предприятие обладает реальной возможностью восстановить свою платежеспособность. Если же Л8 меньше единицы, то банкротство неизбежно.

« Анализ вероятности несостоятельности (банкротства) организации».

Банкротство тесно связано с понятием «неплатежеспособность». Однако термин «неплатежеспособность» может трактоваться различными способами:

- для нормально функционирующей организации он означает временную нехватку денежных средств, которая может быть устранена;

- В связи с этим для инвесторов и кредиторов большой интерес представляют признаки, предвещающие банкротство.

Основными причинами возникновения состояния банкротства являются следующие

Объективные причины, создающие условия хозяйствования:

- несовершенство финансовой, денежной, кредитной, налоговой систем, нормативной и законодательной базы реформирования экономики;

- достаточно высокий уровень инфляции.

Субъективные причины, относящиеся непосредственно к хозяйствованию:

- неумение предусмотреть банкротство и избежать его в будущем;

- снижение объемов продаж из-за плохого изучения спроса, отсутствия сбытовой сети и рекламы;

- неоправданно высокие затраты и низкая рентабельность продукции;

- слишком большой цикл производства;

- большие долги, взаимные неплатежи;

- неумение руководителей старой школы управления приспособиться к жестким реальностям формирования рынка, проявлять предприимчивость в налаживании выпуска продукции, выбирать эффективную финансовую, ценовую и инвестиционную политику;

- разбалансированность экономического механизма воспроизводства капитала организации.

Если хотя бы один из коэффициентов в таб. №4 имеет значение меньшее, чем указано, то рассчитывается коэффициент восстановления платежеспособности (Л8) за период 6 месяцев (t).

Если значение коэффициента Л4 несколько не дотягивает до нормы, то необходимо рассчитать коэффициент восстановления платежеспособности (Л8), который рассчитывается только в конце отчетного периода.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о наличии реальной возможности у организации восстановить свою платежеспособность.

Если коэффициент Л8 принимает значение меньше 1, рассчитанный на период, равный 6 месяцам, то это свидетельствует о том, что у организации в ближайшее время нет реальной возможности восстановить платежеспособность. В нашем случае Л8= 0,63, меньше 1.

Что касается коэффициента утраты платежеспособности (Л9), то он рассчитывается в том случае, если и коэффициент текущей ликвидности, и коэффициент обеспеченности собственными средствами меньше нормы. Рассчитывается он на период, равный 3 месяцам. Из расчетов видно, Л9=0,51, меньше 1-значит что предприятие в ближайшее время не сможет выполнить свои обязательства перед кредиторами (об утрате платежеспособности предприятия).

«Анализ финансовой устойчивости».

Финансовая устойчивость

Различают типы финансовой устойчивости:

абсолютная устойчивость — Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает, или не имеет возможности использовать внешние источники средств для основной деятельности.

нормальная устойчивость — В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

неустойчивое финансовое состояние — , характеризуется нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции.

кризисное финансовое состояние — предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд.

Для анализа финансовой устойчивости хозяйствующего субъекта используется таблица №6.

Коэффициент финансового рычага —

Рекомендуемое значение: < 1,5 В таблице указано, что коэффициент капитализации =2,4 — это выше нормы, значит что финансовая независимость и устойчивость анализируемой организации достигает критической точки, однако все зависит от характера деятельности и специфики отрасли, к которой относится организация.

Коэффициент обеспеченности собственными источниками финансирования — значение коэффициента близкое к единице свидетельствует о том, что организация полностью обеспечивает свою потребность в оборотных активах за счет собственных средств и имеет абсолютную финансовую устойчивость. Чем меньше значение коэффициента, тем неустойчивее финансовое состояние организации. Организация достигает критического финансового состояния, когда коэффициент имеет значение 0,1. Но по нашим данным коэффициент = 0,12 — т.е. организация имеет абсолютную устойчивость.

Коэффициент финансовой независимости —

Основная причина — в различных источниках и стоимости заемного капитала. На долю собственного капитала в общей величине пассивов влияет и характер финансовой политики предприятием. Организации, ведущие агрессивную политику на финансовом и товарном рынках, вынуждены увеличивать долю заемного капитала. Организации, в целях снижения рисков, реализующие умеренную политику поведения на финансовых рынках, поддерживают относительно высокую долю собственных средств.

Оптимальным значением данного коэффициента считается 50%. В этом случае кредиторы чувствуют себя достаточно спокойно, поскольку весь заемный капитал покрывается собственностью организации. Рост коэффициента финансовой независимости говорит об укреплении финансовой устойчивости организации.

Чем выше значение коэффициента, тем более финансово устойчива, стабильна и независима от внешних кредиторов организация. Рекомендуемое значение: 0,4 — 0,6. В компании «Связной» коэффициент =0,7, значит организация финансово устойчива.

Коэффициент финансирования -, Коэффициент финансовой устойчивости -, Подведем итоги анализа бухгалтерского анализа:

Таким образом, можно сделать вывод, что в случае необходимости быстрого расчета предприятие попадает в затруднительное положение, но если расчет «не горит», то предприятие выполнит свои обязательства и продолжит функционирование.

В целях улучшения управления дебиторской задолженности на ЗАО «Связной» необходимо:

- постоянно контролировать состояние расчетов с покупателями, особенно по отсроченным задолженностям;

- разработать определенные условия кредитования дебиторов, среди которых могут быть: скидки покупателям в случае уплаты полученного товара в течение 10 дней с момента получения товара;

- оплата покупателем полной стоимости товара, в случае если он приобретает товары с 11-го по 30-й день кредитного периода;

- оплата покупателем штрафа в случае неуплаты за товар в течение месяца и так далее;

- ориентироваться на большое число покупателей, чтобы уменьшить риск неуплату одним или несколькими покупателями;

- осуществлять регулярный анализ финансовой отчетности клиентов в сопоставлении с данными предыдущих лет;

- формировать своеобразное досье на покупателей, как существующих, так и на потенциальных;

- проводить политику привлечения добросовестных клиентов, предлагая им новые подходы в обслуживании.

Например, предоставление скидок за своевременную оплату продукции, досрочную оплату продукции, доставку по месту требования и т.д.;

- проводить мероприятия, в том числе с привлечением органов власти по взысканию просроченной дебиторской задолженности;

— При этом предприятие ЗАО «Связной» сможет значительно снизить риск неплатежа и просроченной дебиторской задолженности. А так же это поможет систематизировать работу с клиентами и повысить эффективность контроля и анализа дебиторской задолженности.

факторинговой

форфейтинг

Форфейтинг осуществляется по такой схеме: Банк (форфейтор) выкупает у экспортера (продавца) денежное обязательство импортера (покупателя) оплатить купленный им товар сразу же после поставки товара и сам производит досрочную, полную или частичную оплату стоимости товара экспортеру. В последующем, денежные средства банку-форфейтору в оплату товара перечисляет, уплачивает импортер, покупатель, уведомленный, что оплату за него произвел форфейтор. За досрочную оплату банк-форфейтор взимает с экспортера проценты. По своей сути форфейтинг похож на международный факторинг.

Рациональная организация и контроль за состоянием дебиторской задолженности в современных условиях рыночной экономики играет важнейшую роль в эффективности хозяйственной деятельности организации. От состояния этих расчетов во многом зависит платежеспособность организации, ее финансовое положение и инвестиционная привлекательность.

В настоящее время в условиях снижения уровня расчетной дисциплины система «неплатежей» ведет к росту дебиторской задолженности, в том числе просроченной. Такое положение обусловливает необходимость контроля суммы дебиторской задолженности и ее движения (возникновения и погашения).

Все выше сказанное обусловило выбор темы курсовой работы.

В ходе курсового исследования сделаны следующие основные выводы.

Дебиторская задолженность — естественный, объективный процесс хозяйственной деятельности предприятий.

Она возникает при следующих обстоятельствах: коммерческое кредитование поставщиком покупателя, т.е. при отсрочке платежа; несвоевременная оплата, т.е. при просрочке платежа; недостачи, растраты, хищения; поставки недоброкачественной или некомплектной продукции.

Дебиторская задолженность в основном это

Политика в области управления дебиторской задолженностью может включать следующее:

- сквозной анализ дебиторской задолженности по срокам возникновения и по перечню дебиторов с выявлением сомнительной и безнадежной задолженности;

- деление покупателей на три группы в зависимости от возможности применения к ним трех вариантов расчетов: предоплата, другие формы расчетов, отсрочка платежа;

- это должно быть сделано с учетом объема продаж по каждому из них, их платежеспособности, истории взаимоотношений с каждым предприятием;

- определение ценовой политики в отношении каждой из трех групп покупателей с учетом возможности предоставления скидок и их размера;

- выявление на этой основе (с точки зрения оплаты) невыгодной продукции;

- определение условий (сроков, размера и др.) коммерческого кредита, предоставляемого при отсрочке платежа различным покупателям;

- выявление возможностей использования векселей при отсрочке платежа и их условий;

- выявление возможностей возникновения сомнительной (просроченной и безнадежной) дебиторской задолженности и возможных допустимых убытков при этом;

- выявление на этой основе способов получения долгов и уменьшения безнадежной задолженности;

- определение реальной (рыночной) стоимости дебиторской задолженности (своевременное образование резервов по сомнительным долгам);

- выяснение ситуаций, при которых возможны продажа или залог дебиторской задолженности и условий этого;

- прогнозирование поступления дебиторской задолженности и определение способов ее получения на основе коэффициента инкассации и других механизмов.

Основными задачами управления дебиторской задолженностью являются:

- недопущение неплатежей покупателями и, следовательно, образование просроченной дебиторской задолженности;

- по каждому случаю неплатежей должны быть приняты соответствующие меры;

- разработка четкой стратегии и тактики коммерческого кредитования и внедрение в практику работы предприятия с целью обеспечения эффективной политики продаж и реализации продукции;

- постоянный сквозной анализ дебиторской задолженности. Именно полнотой решения этих задач будет определяться эффективность управления дебиторской задолженностью.

Анализ состава и структуры дебиторской задолженности ЗАО «Связной» показал, что на предприятии уменьшается долгосрочная дебиторская задолженность и увеличивается краткосрочная. В целом же дебиторская задолженность снижется. Положительным моментом является то, что на предприятии уменьшается доля сомнительной дебиторской задолженности с 139356 тыс. руб. до 38141 тыс. руб.

Сокращение дебиторской задолженности на конец отчетного периода оценивается положительно, если это происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с уменьшением отгрузки продукции, то это свидетельствует о снижении деловой активности организации.

Доля дебиторской задолженности по покупателям и заказчикам от всех текущих активов сократилась с 75542 тыс. руб. в 2007 г. до 11016тыс. руб. в 2008г., что существенно отразилось на улучшении финансового состояния предприятия.

Цель анализа дебиторской задолженности — выявление путей оптимизации величины дебиторской задолженности, снижение риска неплатежей или недопустимого увеличения или непогашения задолженности и обязательств, направленное на улучшение платежеспособности и финансовой устойчивости организации.

Для решения проблем управления дебиторской задолженностью в ЗАО «Связной» было предложено применение рефинансирование дебиторской задолженности, в частности — факторинг и форфейтинг, для ускорения перевода дебиторской задолженности в иные формы оборотных активов, предприятия, будь это денежные средства или высоколиквидные долгосрочные (краткосрочные) ценные бумаги.

1. Анализ хозяйственной деятельности предприятия: Учеб. Пособие для экон. спец. вузов. / Л.Л. Ермолович, Л.Г. Сивчик, Г.В. Толчак, И.В. Щитникова. — Мн.: Интерпрессервис: Экоперспектива, 2012. — 507с.

2. Афанасьва О.Д. Факторы экономического роста: оценки и прогноз. // Экономист. — 2013. — №1.

- Бляхман Л.Г. Экономика Фирмы. Учебное пособие для вузов. — Спб.: Издательство Михайлова В.А., 2013. — 278 с.

- Вахрин П.И.

Финансовый анализ в коммерческих и некоммерческих организациях: Учебное пособие — М.: Издательско — книготорговый центр маркетинг, 2013. — 429 с.

- Григорьев А.В. Оценка финансово экономического состояния предприятия // Финансы. — 2012. — № 4.

- Донцова Л.В.

Комплексный анализ бухгалтерской отчетности / Л.В. Донцова, Н.А. Никифорова. — 4-е изд., перераб. и доп. — М.: ДИС — 2013. — 301 с.

- Дуброва Т.А. Многомерный статистический анализ финансовой устойчивости предприятия. // Вопросы статистики. — 2013. — №8.

- Иванов К.

Диагностика платежеспособности. // Экономика и жизнь. — 2013. — №3.

- Ковалев А.И., Привалов В.П. Анализ хозяйственно-финансовой деятельности предприятия. — М.: Финансы и статистика, 2013. — 317 с.

- Макарьева В.И., Андреева Л.В.

Анализ финансово-хозяйственной деятельности организации. — М.: Финансы и статистика, 2013. — 264 с.

- Муравьева А. Переход на международные стандарты финансовой отчетности и проблемы кредитования. // Финансовая газета. — 2012. — №2.

- НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ» (НК РФ) Часть 1.

от 31.07.1998 N 146-ФЗ

- Сысоева, И.А. Дебиторская и кредиторская задолженность/ И.А. Сысоева // Бухгалтерский учет, 2013, №1, с.17-22.

- Шабалин, Е.М.

Как избежать банкротства / Е.М. Шабалин, Н.А. Кричевский Н.А., М.В. Карп. М.: ИНФРА-М, 2013.

- Шуремов В. Финансовый анализ. // Экономика и жизнь. — 2012. — №3.

- Финансы предприятия: Учебник для вузов / Н.В.

Колчина, Г.Б. Поляк, Л.П. Павлова; под ред. проф. Н.В. Колчиной. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2013. — 447 с

- www.management.com раздел: управление финансами

18. www.mybntu.com <#»706576.files/image003.gif»>

- форма№2 «Отчет о прибылях и убытках» на 31 декабря 2008 г.