Список использованной литературы

В настоящее время все предприятия независимо от их вида, форм собственности, ведут бухгалтерский учет обязательств по налогам и страховым взносам согласно действующему законодательству. АО «СРСУ-7»-предприятие, на котором я проходила учебную практику, не является исключением.

Моей целью являлось углубить знания по бухгалтерскому учету, полученные в ИММиФе при изучении учебных дисциплин, а также ознакомится с механизмом функционирования предприятия, закрепить теоретические знания и получить необходимые практические навыки и умения в области организации бухгалтерского учета, ознакомиться с официальными формами налоговых деклараций и журналов — ордеров.

В процессе прохождения учебной практики передо мной были поставлены

1. Ознакомиться с организацией предприятия, его структурой, технологией, основными функциями производственных и управленческих подразделений, учредительными документами.

2. Ознакомиться с порядком ведения бухгалтерского учета по налогам на прибыль, НДС, а так же на транспортный налог.

- Ознакомиться с порядком ведения бухгалтерского учета по страховым взносам (в пенсионный фонд, фонд, фонд медицинского страхования).

- Участвовать в проведении инвентаризации материальных ценностей, денежных средств, расчетов на предприятии.

Акционерное общество «Специализированное ремонтно-строительное управление № 7 г. Воронеж» создано в соответствии с законодательством об акционерных обществах, о разгосударствлении и приватизации государственной собственности и другим законодательством РФ.

Форма собственности — частная, финансовое состояние стабильное. Принадлежит государству 63,71 % выпущенных акций; физическим лицам — 36,29%.

Размер уставного фонда составил 75 862 000 рублей по состоянию на 01.10.2014г. Уставный фонд Общества разделен на 505748 простых именных акций. Номинальная стоимость одной акции 150 рублей.

Учредители организации: Витебский областной комитет по управлению государственным имуществом и приватизации, члены трудового коллектива арендного предприятия АО «СРСУ-№7 г.Воронеж».

Ф.И.О. директора АО «СРСУ-№7» Ахенбах Юлия Александровна

Ф.И.О. главного бухгалтера АО «СРСУ-№7» Черных Лилия Анатольевна

Общество является преемником прав и обязанностей арендного предприятия в соответствии с передаточным актом, за исключением прав и обязанностей, которые не могут принадлежать Обществу.

Внутренний контроль на предприятии. Внедрение системы внутреннего ...

... -предприятия. Система внутреннего контроля — это своеобразная организация внутри организации (предприятия). Степень сложности внутреннего контроля должна соответствовать организационной структуре предприятия, численности персонала, разветвленности сети филиалов и подразделений, степени централизации бухгалтерского учета и другим характеристикам предприятия в ...

Общество является коммерческой организацией — юридическим лицом, имеет самостоятельный баланс, печать, штампы, бланки со своим наименованием, расчетный счет №3012300130012 в филиале №7 г. Воронеж.

Целью деятельности общества является хозяйственная деятельность, направленная на извлечение прибыли.

Основными видами деятельности АО «СРСУ-№7» являются:

- строительно-монтажные и специальные работы;

- отделочные работы;

- теплоизоляционные и тепломонтажные работы;

- монтаж сосудов и паровых котлов, работающих под давлением, а также трубопроводов пара, горячей воды, нефти и газопроводов;

- изготовление и монтаж металлических конструкций и оборудования;

- производство сборных бетонных и железобетонных изделий и

- ремонт и прокладка наружных сетей водопровода, отопления и канализации;

- изготовление столярных изделий и товаров народного потребления из металла и дерева и др.

Общество несет ответственность по своим обязательствам всем своим имуществом.

Участники общества (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций.

Если экономическая несостоятельность (банкротство) общества вызвано его акционерами или другими лицами, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия, на таких лиц в случаи недостаточности имущества общество по решению хозяйственного суда может возлагаться субсидиарная ответственность по его обязательствам. В случаи ликвидации (прекращения деятельности) общества на указанных лиц по решению суда может налагаться первоочередная субсидиарная ответственность по долгам перед бюджетом.

Общество не может выступать гарантом или поручителем перед банками-кредиторами негосударственных юридических и физических лиц по исполнению этими лицами своих обязательств возврата полученных кредитов.

Общество может в установленном порядке создавать унитарные предприятия, филиалы или представительства, быть учредителем (участником) других хозяйственных товариществ и обществ.

Срок деятельности общества не ограничен.

Первый финансовый год общества начинается от даты его регистрации и завершается 31 декабря текущего года. Последующие финансовые годы соответствуют календарным.

Управление в обществе осуществляют общее собрание акционеров, наблюдательный совет, дирекция, директор. Контроль над финансово-хозяйственной деятельностью общества осуществляет ревизионная комиссия. Для проверки и подтверждения правильности годовой финансовой отчетности общества ежегодно привлекает аудитора, не связанного имущественными интересами с обществом или его участниками. Общество освобождается от обязательной ежегодной аудиторской проверки, если в отчетном периоде ведомственной контрольно-ревизионной службой проведена ревизия его финансово-хозяйственной деятельности.

В 3-дневный срок со дня поступления в общество заключения аудитора, акта (справки) проверки, проведенной контролирующим органом, директор обязан выслать их копию каждому члену наблюдательного совета, председателю ревизионной комиссии.

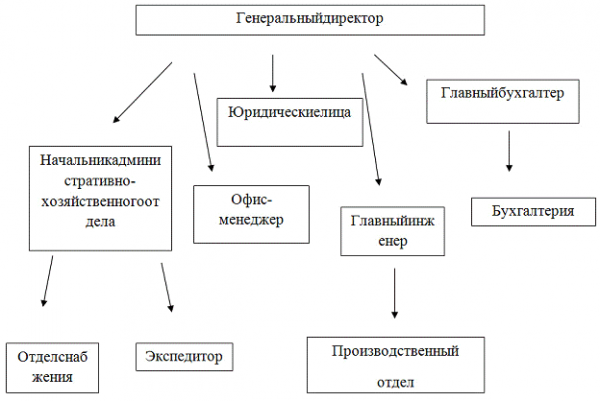

Организационная структура управления представляет собой сочетание отдельных звеньев в их взаимосвязи и соподчинённости, выполняющих различные функции управления организации, и характеризует собой один из базовых элементов системы управления.

Она представляет собой сложную систему взаимодействия различных подразделений. Общество самостоятельно организует свою деятельность, исходя из необходимости оказания услуг, и определяет перспективы развития.

Списочная численность работников основной деятельности по состоянию на 01.12.2014 года составляет 1070 человек. Структура персонала ОАО «СРСУ-№7» представлена в таблице 1.

Рисунок 1-Организационная структура АО «СРСУ-№7»

Таблица 1 — Структура персонала

|

Категории работающих |

Кол-во работающих, чел. |

|

Руководители, специалисты, служащие |

188 |

|

Рабочие |

882 |

|

Слесари по ремонту технологических установок |

198 |

|

Слесари по ремонту ДСМ и тракторов |

12 |

|

Слесари по сборке м/конструкций |

12 |

|

Электросварщики ручной сварки |

53 |

|

Электромонтеры |

16 |

|

Изолировщики на термоизоляции |

|

|

Кровельщики по рулонной кровле |

12 |

|

Каменщики |

36 |

|

Бетонщики |

22 |

|

Плотники |

37 |

|

Столяры |

13 |

|

Маляры |

24 |

|

Другие рабочие строительных специальностей |

114 |

|

Водители, механизаторы |

159 |

|

Стропальщики |

13 |

|

Сторожа, МОП |

37 |

|

Работники животноводства |

63 |

|

Прочие работники |

19 |

|

ИТОГО: |

1070 |

АО «СРСУ-№7» имеет в своем составе работников всех специальностей для выполнения строительных, специальных и монтажных работ, что дает преимущество перед организациями, выполняющими только монтаж или только строительные работы. Необходимо отметить, что сварщики общества прошли обучение и аттестацию по правилам аттестации сварщиков и специалистов сварочного производства по системе национального аттестационного комитета по Российской Федерации и могут выполнять работы на территории Российской Федерации.

Подготовка и переподготовка кадров рабочих профессий проводится как в профессионально-технических училищах, так и непосредственно на предприятии. Ввиду неравномерности загрузки мощностей общества, при необходимости привлекаются работники предприятий, работающих по договорам субподряда.

Экономическая служба АО «СРСУ-№7» представлена главным бухгалтером.

Основные задачи бухгалтера АО «СРСУ-№7»:

- Формирование полной и достоверной информации о деятельности общества и его имущественном положении.

- Контроль над наличием и движением имущества, использованием материальных, трудовых и финансовых ресурсов (в том числе, в соответствии с учрежденными нормами, нормативами и сметами).

- Предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

- Формирование информации, необходимой для правильного и своевременного исчисления, а так же уплаты налогов, сборов и др.

обязательных платежей.

Ответственность бухгалтера:

- Бухгалтер отвечает за своевременное выполнение своих обязанностей.

- Несет ответственность за выполнение и оформление документов по операциям, которые противоречат установленному порядку.

- Несет ответственность за составление недостоверных документов и бухгалтерских отчетов и за нарушение положений и инструкций по организации бухгалтерского учета.

- Несет ответственность за нарушение сроков месячных и квартальных отчетов.

Этот налог регулируется гл. 25 Налогового кодекса РФ с изменениями и дополнениями. Это один из основных видов налогов, которые пополняют региональные бюджеты.

Налоговая декларация по налогу на прибыль заполняется по форме КНД. Так же заполняется номер корректировки, налоговый (отчетный) период (код),отчетный год, дата предоставления в налоговый орган (код), место нахождения (учета) (код), код вида экономической деятельности по классификатору ОКВЭД, форма реорганизации, ликвидации (код), номер контактного телефона. Так же организация заполняет достоверность и полноту сведений, указанных в настоящей декларации.

Налоговая декларация организации АО «СРСУ-7» предоставлена в приложении к отчету по практике.

Раздел 1 налога на прибыль называется — «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)».

В разделе 1 указываются сведения о сумме налога, подлежащей уплате в бюджет.

Данный раздел включает 3 подраздела:

1. Раздел 1.1 обязательно включается в состав налоговой декларации. В нем указываются сведения о квартальных платежах в федеральный и региональный бюджеты с указанием КБК и сумм к доплате или уменьшению. Суммы попадают сюда из итоговых строк (270-281) листа 02 декларации.

2. Раздел 1.2 заполняют только те организации, которые внутри квартала уплачивают ежемесячные авансовые платежи. Он показывает суммы ежемесячных авансов по налогу на следующий квартал. В состав годовой декларации данный подраздел не включается (п. 1.1 Порядка заполнения декларации по налогу на прибыль).

По строкам 120-140, а также 220-240 подраздела отражаются суммы, составляющие 1/3 сумм, указанных по строкам 300 (330) и 310 (340) листа 02.

- Раздел 1.3 заполняется в отношении сумм налога, которые организация платит с процентов и дивидендов, в том числе в качестве налогового агента. Если такой налог отсутствует, раздел в декларацию не включается.

В разделе 1.1 в организации АО «СРСУ-7» заполнены такие показатели, как:

- Код по ОКТМО — 20701000;

Взносы в федеральный бюджет:

- Код бюджетной классификации — 18210101011011000110;

- Сумма налога у доплате на сумму 120637 р.

Взносы в бюджет субъекта РФ:

- Код бюджетной классификации — 18210101012021000110;

- Сумма налога к доплате на сумму 1085716р.

Раздел 1.2. и раздел 1.3. в документах организации не представлены.

Следующий заполняемый документ называется расчет налога.

В данном листе производится расчет налога. Он заполняется в определенном порядке.

По реквизиту «Признак налогоплательщика» большинство организаций ставит «1». Специальные коды предусмотрены:

- для сельхозтоваропроизводителей — «2»;

- резидентов особой экономической зоны — «3»;

- организаций, осуществляющих деятельность на новом морском месторождении углеводородного сырья, — «4».

В аналогичном порядке признак заполняется далее.

Отражаем доходы и расходы

По строкам 010-020 отражаются доходы от реализации и внереализационные доходы из приложения № 1 к листу 02.

По строкам 030-040 — расходы, уменьшающие доходы от реализации, и внереализационные расходы из приложения № 2 к листу 02.

По строке 050 — сумма убытков, которые учитываются в особом порядке и отражаются в приложении № 3 к листу 02.

Определяем налоговую базу

В строке 060 выводим финансовый результат — прибыль или убыток. В большинстве случаев эта сумма и будет налоговой базой по налогу, которую следует отразить в строке 100.

Если переносить нечего или текущая прибыль перекрыла убыток, в строке 120 нужно отразить величину базы, с которой и будет исчисляться налог. Показатель этой строки равен разности между строками 100 и 110.

В строке 130 налоговую базу отражают отдельные плательщики, которые платят налог в бюджет субъекта по пониженным ставкам.

По строкам 140-170 указываются налоговые ставки: общая, федеральная, региональная и региональная пониженная. По строкам 180-200 — суммы исчисленного налога.

По строкам 210-230 нужно указать суммы начисленных авансовых платежей за отчетный (налоговый) период.

В данный документ входят показатели:

- Доходы от реализации на сумму 278618697 р.;

- Внереализационные доходы на сумму 35701 р.;

- Расходы, уменьшающие сумму доходов от реализации на сумму 268411210;

- Внереализационные расходы на сумму 1528959 р.

Итого прибыль (убыток) — 8714229 р.

Налоговая база составила 8714229 р.

Налоговая база для исчисления налога — 8714229 р.

Ставка налога — всего, (%) 20, в том числе:

- В федеральный бюджет — 2%;

- В бюджет субъекта РФ — 18%.

Сумма исчисления налога — всего 1742846 р., в том числе:

- В федеральный бюджет — 174285 р.;

- В бюджет субъекта РФ — 1568561 р.

Сумма начисленных авансовых платежей за отчетный (налоговый) период — всего на сумму 536493 р., в том числе:

- В федеральный бюджет — 53648 р.;

- В бюджет субъекта РФ — 482845 р.

Сумма налога к доплате:

- В федеральный бюджет — 120637 р.;

- В бюджет субъекта РФ — 1085716 р.

Следующий заполняемый документ называется «Доходы от реализации и внереализационные доходы». Этот документ является приложением к листу расчета налога.

В приложении № 1 к листу 02 отражаются доходы организации от реализации и внереализационные.

Сведения о выручке

По строке 010 нужно показать общую величину выручки от реализации.

По срокам 011-014 этот показатель детализируется по выручке от реализации:

- товаров (работ, услуг) собственного потребления;

- покупных товаров;

- имущественных прав, кроме доходов от реализации прав требования долга, указанных в приложении № 3 к листу 02;

- прочего имущества.

Строки 020-022 заполняют только профучастники рынка ценных бумаг.

По строкам 023-024 с 1 января 2015 г. доходы по обращающимся ценным бумагам показывают плательщики, не являющиеся профучастниками.

По строке 027 показывается выручка от реализации предприятия как имущественного комплекса.

В строку 030 переносится выручка от реализации по операциям, отраженным в приложении № 3 к листу 02 (стр. 340 приложения № 3 к листу 02).

Строка 040 — итоговая по доходам от реализации. Эту сумму нужно перенести

Внереализационные доходы

Далее в декларации идут строки для отражения внереализационных доходов.

В строке 100 указывается их общая сумма. Она пойдет в строку 020 листа 02.

Далее в строках 101-107 нужно указать некоторые доходы, в том числе:

- доходы прошлых лет, выявленные в отчетном (налоговом) периоде;

- стоимость материалов и иного имущества, полученных при демонтаже или разборке при ликвидации выводимых из эксплуатации основных средств, а также при ремонте, модернизации, реконструкции, техническом перевооружении, частичной ликвидации основных средств;

- полученные в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

- стоимость излишков МПЗ и прочего имущества, которые выявлены в результате инвентаризации;

- сумма восстановленной амортизационной премии;

- доходы, полученные профучастниками рынка ценных бумаг, осуществляющими дилерскую деятельность (включая банки) по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке;

- суммы самостоятельной корректировки по сделкам с взаимозависимыми лицами.

В приложение №1 к листу 02 в организации АО «СРСУ-7» представлены

Выручка от реализации на сумму 276466652, в том числе:

- Выручка от реализации товаров (работ, услуг) собственного производства на сумму 265736162;

- Выручка от реализации покупных товаров на сумму 10730490.

Выручка от реализации по операциям, отраженным в Приложении №3 к листу 02 на сумму 2152045.

Итого сумма доходов от реализации — 278618697.

Внереализационные доходы на сумму 35701.

Следующее приложение к листу 02 называется «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам».

В приложении № 2 к листу 02 рассчитывается сумма расходов организации — как связанных с производством и реализацией, так и внереализационных.

Производственные расходы отражаются в приложении с делением на прямые и косвенные.

Для прямых расходов отведены строки 010-030:

- строку 010 заполняют организации, занятые производством товаров, выполнением работ, оказанием услуг;

- сроки 020-030 заполняются по торговым операциям.

Далее идут расходы косвенные. Их общая сумма отражается по строке 040, а в строках 041-055 расшифровываются отдельные из них, например налоги (страховые взносы сюда не включаются), амортизационные премии, приобретение земельных участков, НИОКР.

По строке 060 показывается цена приобретения (создания) прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров, амортизируемого имущества), доходы от реализации которого отражены в строке 014 «Выручка от реализации прочего имущества» приложения № 1 к листу 02, а также расходы, связанные с его реализацией.

По строке 061 указывается стоимость чистых активов предприятия, реализованного как имущественный комплекс.

Строки 070 и 071 заполняются только профессиональными участниками рынка ценных бумаг. Не профучастники расходы, связанные с обращающимися ценными бумагами, отражают в строках 072-073 соответственно.

В строке 080 отражаются расходы по операциям, отраженным в приложении № 3 к листу 02 (стр. 350 приложения № 3 к листу 02).

В следующих строках следует привести убытки:

- 090 — часть полученного в прошлых периодах убытка ОПХ, учитываемого в текущем периоде;

- 100 — от реализации амортизируемого имущества, учитываемые в порядке п. 3 ст. 268 НК РФ и учтенные ранее по строке 060 приложения № 3 к листу 02;

- По строке 120 показывается сумма надбавки, выплачиваемая покупателем предприятия как имущественного комплекса (пп.

1 п. 3 ст. 268.1 НК РФ).

По строкам 131-135 отразите информацию о начисленной амортизации (в т.ч. по НМА) по линейному/нелинейному методу начисления.

Внереализационные расходы

Общая сумма внереализационных расходов показывается в строке 200, отдельные расходы приводятся по строкам 201-206, в частности:

- проценты по долговым обязательствам;

- резервы;

- на ликвидацию ОС;

- штрафы, пени, санкции, возмещение ущерба и др.

По сроке 300 отражаются приравниваемые к внереализационным расходам убытки, в том числе выявленные в текущем периоде убытки прошлых лет (строка 301) и безнадежные долги (302).

Если в текущем периоде вы исправляете ошибки прошлых лет, не повлекшие занижения налога, заполните строки 400-403.

В приложение №2 к листу 02 в организации АО «СРСУ-7» представлены

Прямые расходы, относящиеся к реализованным товарам (работам, услугам) на сумму 6361552.

Косвенные расходы на сумму 260031459, в том числе:

- Суммы налогов и сборов, начисленных в порядке, установленном законодательством РФ о налогах и сборах, за исключением налогов, перечисленных в статье 270 НК РФ на сумму 1105912.

Расходы по операциям, отраженным в приложении №3 к листу 02 на сумму 2018199.

Итого признанных расходов — 268411210.

Метод начисления амортизации, отраженный в учетной политике линейный.

Внереализационные расходы на сумму 1528959, в том числе:

- Расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам, выпущенным налогоплательщиком на сумму 1292314.

Следующий заполняемый документ называется «Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положения статей 268, 275.1,276,279,323 НК РФ». Этот документ является так же приложением к листу расчета налога.

Приложение № 3 к листу 02 содержит расчет финансовых результатов, учитываемых в особом порядке (ст. 264.1, 268, 275.1, 276, 279, 323 НК РФ).

Это доходы, расходы и результаты по таким операциям, как:

- реализация амортизируемого имущества — строки 010-060;

- реализация права требования долга с наступившим и не наступившим сроком платежа — строки 100-170 (о заполнении строк 160-170 читайте «Нюансы порядка составления и сдачи декларации по налогу на прибыль»);

- результат деятельности ОПХ — строки 180-201.

- доверительное управление — строки 210-230;

- реализация права на земельный участок — строки 240-260.

В конце приложения (строки 340-360) приводятся: итоговая выручка, расходы, убытки по всем отраженным здесь операциям.

В приложение№3 к листу 02 в организации АО «СРСУ-7» представлены

- Выручка от реализации амортизируемого имущества на сумму 2152045;

- Остаточная стоимость реализации амортизируемого имущества и расходы, связанные с его реализацией на сумму 2018199;

- Прибыль от реализации амортизируемого имущества на сумму 133846.

Итого выручка от реализации по операциям, отраженным в приложении №3 к листу 02 — 2152045.

Итого расходы по операциям, отраженным в приложении №3 к листу 02 — 2018199.

Титульный лист заполняется налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

На всех листах в верхней части декларации указываются ИНН и КПП. Если ИНН организации состоит из 10 знаков, то в зоне, отведенной для записи показателя «ИНН» и состоящей из 12 ячеек, в первых двух ячейках проставляются нули.

ИНН и КПП для российской организации указываются согласно:

- Свидетельству о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством РФ, по месту нахождения на территории РФ по форме N 12-1-7, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309;

- Свидетельству о постановке на учет юридического лица в налоговом органе по месту нахождения на территории Российской Федерации по форме N 09-1-2, утвержденной Приказом МНС России от 03.03.2004 N БГ-3-09/178.

ИНН и КПП для крупнейших налогоплательщиков указываются согласно:

- Свидетельству о постановке на учет в налоговом органе в качестве крупнейшего налогоплательщика юридического лица, образованного в соответствии с законодательством Российской Федерации, по форме N 9-КНС, утвержденной Приказом МНС России от 31 августа 2001 г. N БГ-3-09/319;

- Уведомлению о постановке на учет в налоговом органе юридического лица в качестве крупнейшего налогоплательщика по форме N 9-КНУ, утвержденной Приказом ФНС России от 26 апреля 2005 г.

В зоне «Налоговый период» указывается код в соответствии с кодами, приведенными в Приложении N 3 к Порядку заполнения декларации. Код налогового органа, в который представляется Декларация, указан в документах, приведенных в п. 20 разд. III Порядка заполнения налоговой декларации.

В показателе «По месту нахождения (учета) (код)» указывается код 400 (по месту постановки на учет налогоплательщика).

Ниже приводится полное наименование российской организации (либо наименование отделения иностранной организации, осуществляющей деятельность на территории РФ) в соответствии с учредительными документами. Если налогоплательщик является индивидуальным предпринимателем или физическим лицом, исполняющим обязанности налогового агента, то указывается его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Код вида экономической деятельности налогоплательщика указывается согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 (ОКВЭД), введенному Постановлением Государственного комитета Российской Федерации по стандартизации и метрологии от 06.11.2001 N 454-ст.

Помимо этого, на титульном листе декларации указываются номер контактного телефона налогоплательщика, количество страниц, на которых составлена декларация, и количество листов подтверждающих документов или их копий, включая документы или их копии, подтверждающие полномочия представителя налогоплательщика, приложенных к декларации.

Для организаций достоверность и полнота сведений, указанных в налоговой декларации, подтверждается подписью руководителя организации, с указанием его фамилии, имени, отчества. Проставляется дата подписания декларации и заверяется печатью.

Индивидуальные предприниматели и физические лица, не признаваемые индивидуальными предпринимателями, достоверность и полноту сведений подтверждают своей подписью с проставлением даты подписания.

Если налоговая декларация представляется представителем налогоплательщика — физическим или юридическим лицом, то в поле «Представитель» указывается соответственно либо фамилия, имя, отчество, либо полное наименование организации.

При представлении декларации представителем налогоплательщика — физическим лицом проставляется личная подпись представителя налогоплательщика, дата подписания, а также указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

При представлении декларации представителем налогоплательщика — юридическим лицом проставляется подпись руководителя уполномоченного лица, заверяемая печатью юридического лица — представителя налогоплательщика, и дата подписания.

По строке «Наименование документа, подтверждающего полномочия представителя налогоплательщика» указывается вид документа, подтверждающего полномочия представителя налогоплательщика.

В разделе 1 декларации по налогу на добавленную стоимость в организации АО «СРСУ-7» входят такие показатели как:

- Код по ОКАТО — 20701000;

- Код бюджетной классификации — 18210301000011000110;

- Сумма налога, исчисленная к уплате в бюджет в соответствии с пунктом 1 статьи 173 НК РФ на сумму 1960923.

Второй раздел в декларации по налогу на добавленную стоимость отсутствует.

В разделе 3 декларации АО «СРСУ-7» представлены такие статьи как:

Реализация, передача имущественных прав по соответствующим ставкам налога:

- Налоговая база- 112028293;

- Ставка НДС — 18%;

- Сумма НДС-20165093.

Суммы полученной оплаты, частичной оплаты в счет предстоящих поставок товаров, передачи имущественных прав:

- Налоговая база- 2542373;

- Сумма НДС-457627.

Общая сумма НДС, исчисленная с учетом восстановленных сумм налога — 20622720.

Сумма налога, предъявленная налогоплательщику при приобретении на территории РФ товаров, имущественных прав, подлежащая вычету в соответствии с пунктом 2статьи 171 НК РФ, а также сумма налога, подлежащая вычету в соответствии с пунктом 5 статьи 171 НК РФ — 18356712.

Сумма налога, исчисленная продавцом с сумм оплаты, частичной оплаты, подлежащая вычету у продавца с даты отгрузки соответствующих товаров — 305085.

Общая сумма НДС, подлежащая вычету — 18661797.

На титульном листе декларации указывают:

- ИНН и КПП организации (в поле ИНН, состоящем из 12 ячеек, ИНН организации вписывается слева направо начиная с первой ячейки, в последних двух ячейках ставятся прочерки).

Если декларацию за реорганизованную организацию сдает организация-правопреемник, то она должна указать свои ИНН и КПП;

- номер корректировки (для первичной декларации — «0-»; для уточненной — порядковый номер уточненной декларации, представленной в инспекцию («1-», «2-» и т.

д.));

- код налогового периода согласно приложению 1;

- отчетный год, за который составляется декларация;

- код налоговой инспекции, в которую организация направляет декларацию;

- код места представления декларации согласно приложению 3;

- полное наименование организации;

- код вида экономической деятельности согласно классификатору ОКВЭД;

- ИНН и КПП реорганизованной организации, а также код реорганизации (ликвидации) согласно приложению 2;

- контактный телефон организации;

- количество страниц, на которых составлена налоговая декларация по транспортному налогу;

- количество приложенных к декларации листов подтверждающих документов (их копий), включая документы (их копии), удостоверяющие полномочия представителя сельскохозяйственной организации, который сдает декларацию.

Титульный лист должен содержать дату заполнения отчетности, а также подпись лица, заверяющего достоверность и полноту приведенных в декларации сведений.

Если декларацию подписывает руководитель организации, указывается его фамилия, имя и отчество, ставится личная подпись, заверенная печатью организации, и дата подписания.

При этом в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» ставится код «1». Если декларацию подписывает представитель организации, в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» ставится код «2».

Первый раздел декларации называется «Сумма транспортного налога, подлежащая уплате в бюджет». В этом разделе заполняется:

- Код бюджетной классификации — 18210604011021000110;

- Код по ОКТМО — 20401000000.

Показатели по декларации транспортного налога в организации АО «СРСУ-7» за 2014 год составили:

Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период на сумму 502361, в том числе:

- Первый квартал — 135835;

- Второй квартал — 138000.

Сумма налога, исчисленная к уплате в бюджет, составила — 228526.

Второй раздел декларации по транспортному налогу называется «Расчет суммы транспортного налога по каждому транспортному средству». В этом разделе в организации АО «СРСУ-7» заполнены следующие показатели:

- Код по ОКТМО — 20401000000;

- Код вида транспортного средства — 51004;

- Идентификационный номер транспортного средства-JTMHT05J505022493;

- Марка транспортного средства — TOYOTA LEND CRUSER200;

- Регистрационный знак транспортного средства — T 142 TT 36;

- Налоговая база — 288;

- Единица измерения налоговой базы по ОКЕИ — 251;

- Количество лет, прошедших с года выпуска транспортного средства — 4;

- Доля налогоплательщика в праве на транспортное средство — 1/1;

- Коэффициент Кв — 0,3333;

- Сумма исчисленного налога — 14399;

- Исчисленная сумма налога, подлежащая уплате в бюджет за налоговый период — 14399.

Форма РСВ-1 ПФР включает в себя титульный лист и пять разделов. Обязательными для представления в Пенсионный фонд РФ являются титульный лист, а также разделы 1 и 2. Их должны сдавать все работодатели. Об этом сказано в пункте 3 Порядка, утвержденного приказом Минтруда России от 28 декабря 2012 г. № 639н.

На каждой странице формы РСВ-1 ПФР укажите регистрационный номер страхователя в Пенсионном фонде РФ. Номер можно узнать из уведомления о регистрации организации или уведомления о регистрации физического лица, выданного Пенсионным фондом РФ.

На всех листах формы поставьте дату составления и подпись представителя

Расчет заполняйте на основании данных бухучета (п. 1 Порядка, утвержденного приказом Минтруда России от 28 декабря 2012 г. № 639н).

Исходную информацию возьмите из данных индивидуального учета, который страхователь должен вести на каждого сотрудника (ч. 6 ст. 15 Закона от 24 июля 2009 г. № 212-ФЗ).

Для ведения индивидуального учета можно использовать карточки, форма которых приводится в письме Пенсионного фонда РФ от 26 января 2010 г. № АД-30-24/691 и ФСС России от 14 января 2010 г. № 02-03-08/08-56П.

В каждой ячейке расчета ставьте только один показатель. Пустых ячеек не оставляйте, если показателя нет, в ячейке ставьте прочерк (п. 2 Порядка, утвержденного приказом Минтруда России от 28 декабря 2012 г. № 639н).

Отрицательные значения в расчете можно указывать лишь по строкам 100, 111-120, 140-150 раздела 1. В остальных строках ставьте только положительные показатели. Об этом сказано в письме Пенсионного фонда РФ от 11 октября 2012 г. № 30-21/14846. Несмотря на то что в письме говорится о заполнении расчета по форме, утвержденной приказом Минздравсоцразвития России от 15 марта 2012 г. № 232н, этими разъяснениями можно руководствоваться и сейчас.

Если требуется исправить ошибку в бумажном бланке расчета, перечеркните неверное значение показателя. Рядом впишите правильное значение показателя. Затем поставьте подпись представителя страхователя под исправлением и укажите дату исправления. Также поставьте рядом печать. Исправлять ошибки с помощью корректирующего или аналогичного средства нельзя.

Раздел 1 называется расчет по начисленным и уплаченным страховым взносам. В организации АО «СРСУ-7» в первый раздел включаются следующие показатели:

Остаток страховых взносов, подлежащих уплате на начало расчетного периода (+) за плательщиком, (-) переплата на обязательное медицинское страхование на сумму — -1,88р.

Начислено страховых взносов с начала расчетного периода, всего:

- За периоды, начиная с 2014 года — 303099,01р.

- Страховые взносы на обязательное медицинское страхование — 69703,14р.

В том числе за последние три месяца отчетного периода:

месяц:

- За период, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

месяц:

- За периоды, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

месяц:

- За периоды, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

Итого подлежит к уплате за последние 3 месяца:

- За периоды, начиная с 2014 года — 73470р.

- Страховые взносы на обязательное медицинское страхование — 16891,50р.

Всего к уплате:

- За периоды, начиная с 2014 года — 303099,01р.

- Страховые взносы на обязательное медицинское страхование — 69701,20р.

Уплачено страховых взносов с начала расчетного периода, всего:

- За периоды, начиная с 2014 года — 278609,01р.

- Страховые взносы на обязательное медицинское страхование — 64072,63р.

В том числе в последние три месяца отчетного периода:

месяц:

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

месяца:

- За периоды, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

месяц:

- За периоды, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5630,50р.

Итого уплачено в последние 3 месяца:

- За периоды, начиная с 2014 года — 73470р.

- Страховые взносы на обязательное медицинское страхование — 16891,50р.

Остаток страховых взносов, подлежащих уплате на конец отчетного периода:

- За периоды, начиная с 2014 года — 24490р.

- Страховые взносы на обязательное медицинское страхование — 5628,63р.

Далее заполняется 2 раздел, который называется расчет страховых взносов по тарифу и по дополнительному тарифу. Он подразделяется на разделы 2.1 — расчет страховых взносов по тарифу и 2.5 — сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов в отношении застрахованных лиц. Данные из этих подразделов представлены в таблице 2 и 2.1.

Таблица 2 — расчет страховых взносов по тарифу

|

Наименование показателя |

Всего с начала расчетного периода |

В том числе за последние три месяца отчетного периода |

|||

|

1 месяц |

2 месяц |

3 месяц |

|||

|

На обязательное пенсионное |

|||||

|

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц |

48000 |

4000 |

4000 |

4000 |

|

|

База для начисления страховых взносов на обязательное пенсионное страхование |

48000 |

4000 |

4000 |

4000 |

|

|

Начислено страховых взносов на обязательное пенсионное страхование |

С сумм, не превышающих предельную величину базы для начисления страховых взносов |

10080 |

840 |

840 |

840 |

|

Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов |

1 |

1 |

1 |

1 |

|

|

На обязательное медицинское |

|||||

|

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц |

48000 |

4000 |

4000 |

4000 |

|

|

База для начисления страховых взносов на обязательное медицинское страхование |

48000 |

4000 |

4000 |

4000 |

|

|

Начислено страховых взносов на обязательное медицинское страхование |

1776 |

148 |

148 |

148 |

|

Таблица 2.1- расчет страховых взносов по тарифу

|

Наименование показателя |

Всего с начала расчетного периода |

В том числе за последние три месяца отчетного периода |

|||

|

1 месяц |

2 месяц |

3 месяц |

|||

|

На обязательное пенсионное |

|||||

|

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц |

1331904,58 |

107500 |

107500 |

||

|

База для начисления страховых взносов на обязательное пенсионное страхование |

1331904,58 |

107500 |

107500 |

107500 |

|

|

Начислено страховых взносов на обязательное пенсионное страхование |

С сумм, не превышающих предельную величину базы для начисления страховых взносов |

293019,01 |

23650 |

23650 |

23650 |

|

Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов |

7 |

7 |

7 |

7 |

|

|

На обязательное медицинское |

|||||

|

Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц |

1331904,58 |

107500 |

107500 |

107500 |

|

|

База для начисления страховых взносов на обязательное медицинское страхование |

1331904,58 |

107500 |

107500 |

107500 |

|

|

Начислено страховых взносов на обязательное медицинское страхование |

67927,14 |

5482,50 |

5482,50 |

5482,50 |

|

Сведения по пачкам документов, содержащих расчет сумм начисленных страховых взносов в отношении застрахованных лиц подразделяются на:

1. Перечень документов исходных сведений индивидуального учета;

2. Перечень пачек документов корректирующих сведений индивидуального учета.

В перечень документов исходных сведений индивидуального учета входят

- Сведения о базе данных для начисления страховых взносов на обязательное пенсионное страхование с сумм выплат и иных вознаграждений, не превышающих предельную величину базы для начисления страховых взносов, содержащиеся в пачке документов на сумму 334500р.;

- Сведения о начисленных страховых взносах с сумм, не превышающих предельную величину базы для начисления страховых взносов, содержащихся в пачке документов на сумму 73470р.;

- Сведение о количестве застрахованных лиц в пачке документов-8;

- Имя файла-PFR-700-Y-2014-OR.

Заключение

В процессе прохождения производственной практики я ознакомилась с организацией предприятия, его структурой, технологией, основными функциями производственных и управленческих подразделений, учредительными документами, ознакомилась с порядком ведения бухгалтерского учета по налогам на прибыль, НДС, а так же на транспортный налог. Также я ознакомилась с порядком ведения бухгалтерского учета по страховым взносам (в пенсионный фонд, фонд медицинского страхования) и с порядком отражений операций в учетных регистрах.

Я считаю, что с поставленной целью в период прохождения практики я справилась, так как смогла углубить знания по бухгалтерскому учету, ознакомится с механизмом функционирования предприятия, закрепить теоретические знания и получить необходимые практические навыки и умения в области организации бухгалтерского учета, ознакомиться с официальными формами налоговых деклараций и журналов — ордеров.

Список использованной литературы

1. Ломовцева Н.Н. Экономика и бухгалтерский учет в бюджетных учреждениях, 2015 г.-191 с.

2. Лукьянова С.А., Бухгалтерский учет: 2013г.-232с.

- Тарасова В.Ф. Налоги и налогообложение, 2016г.-495с.

4. Официальный сайт Министерства финансов: www.minfin.ru

- Справочно-правовая система «Консультант Плюс» www.consultant.ru

6. Учет расчетов по налогу на прибыль организаций ПБУ 18/02 (ред. от 24.12.10).