Введение в современный оборот понятия «лизинг» (от англ. to lease — нанимать) связано с экономическими манипуляциями телефонной компании «Белл» из США. Именно руководство данной компании в 1877 г. приняло решение не продавать свои телефоны, а сдавать их в аренду. После лизинг прочно входит в экономический инструментарий ведущих экономических субъектов.

Практика применения лизинговых операций в России занимает весьма скромный период. Лизинг начинает развиваться с 1998 — 1999 годов, хотя первые лизинговые компании появились ещё в 90-е гг. и успешно функционируют и по сей день. Среди них можно выделить «Балтийский лизинг» и «Московская лизинговая компания». Первая практика применения лизинговых сделок связана с арендой дорогостоящего оборудования ЭВМ.

Кризис 1998 года стал мощным толчком для развития лизинга в России. В частности, этот кризис натолкнул предприятия на решение проблемы обновления своих производственных фондов. Экономический кризис тех лет так же доказал, что есть и более выгодные пути решения своих «устаревших» проблем, нежели оформление дорогостоящих кредитов.

Поэтому в России бурными темпами растёт популярность такого вида кредитования, как лизинг, который полностью обеспечивает финансирование капиталовложений, не позволяя при этом предприятию лишиться своей финансовой ликвидности, а так же даёт возможность предприятию по-прежнему направлять ликвидные средства в различного рода капиталовложения.

Так же лизинговые операции удобны с точки зрения налогообложения, так как применение схем лизинговых сделок может позволить уменьшить налогооблагаемую базу по налогу на прибыль. В данном случае, когда предприятие берёт какой-либо объект по лизингу, все затраты по его финансированию может относить на себестоимость продукции через лизинговые платежи. Так проценты по лизингу будут включены в себестоимость продукции и уменьшат прибыль к налогообложению. Так же списание всех затрат на себестоимость при лизинге могут уменьшить общую сумму налога на имущество.

На сегодняшний день лизинг в России является мощным инструментом долгосрочного финансирования при приобретении предприятием основных производственных фондов. Именно этим и объясняется актуальность выбранной темы. Целью данной работы является изучение аспектов ведения бухгалтерского учёта лизинговых операций.

Цель определяет решение

- рассмотрение теоретических моментов ведения бухгалтерского учёта лизинговых операций;

- изучение основ учёта лизинга на примере ОАО «ИвГорЭлектротранс».

Нормативной базой исследования послужили Гражданский кодекс РФ, Закон от 29 октября 1998 г. № 164-ФЗ «О финансовой аренде (лизинге)», Федеральный закон от 6 декабря 2011 г. №402-ФЗ «О бухгалтерском учете» и соответствующие Положения по бухгалтерскому учету.

Развитие лизинга в России

... лизинговых компаний "LeasEurope" и ведет активную информационную и исследовательскую деятельность, в том числе, выпуская журнал «Технологии лизинга и инвестиций». Впоследствии при Международной Финансовой Корпорации была создана группа по развитию лизинга в России, также занимающаяся исследовательской и ...

Методической базой исследования послужили учебники и учебные пособия российских авторов, материалы из специализированных журналов и сайтов Интернета.

Глава 1. Теоретические и методологические аспекты учёта лизинговых операций

1.1 Понятие, сущность и виды лизинга

Теоретические проблемы, связанные с отсутствием единой терминологии в области регулирования лизинговых сделок ещё на международном уровне, больно сказываются на применении практики лизинга в России. Данный аспект неоднократно отмечался не только специалистами в области лизинговых отношений, консультантами, аналитиками, но и самими руководителями организаций, которые непосредственно практикуют данный вид арендных отношений. И даже принятие Федерального закона «О финансовой аренде (лизинге)», его последующие редакции не смогли окончательно разрешить все спорные вопросы.

Само явление лизинга регулируется не только отдельными законодательными актами, но и закреплено на уровне Гражданского кодекса. Так, в соответствии со статьёй 665 ГК РФ по договору финансовой аренды (т.е. договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. В Федеральном законе от 29 октября 1998г «О финансовой аренде (лизинге)» мы находим следующее определение: лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. Понятие «договора лизинга» так же трактуется данными правовыми актами.

Договор лизинга — договор, в соответствии с которым арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Предметом лизинга может являться любое непотребляемое имущество: здания, сооружения, транспортные средства, оборудование, иное движимое и недвижимое имущество — всё, что может использоваться в предпринимательской деятельности. Так же нормативно-правовыми актами вводятся некие ограничения на предмет лизинга: таковым не могут являться земельные участки, иные природные объекты, а так же имущество, которое в силу закона не может находиться в сфере свободного обращения.

Как и любой экономический институт, лизинг подразумевает наличие определённых субъектов своей деятельности. К субъектам лизинга относятся:

- лизингодатель — это лицо физическое или юридическое лицо, которое в ходе реализации договора лизинга с помощью привлечённых или заёмных денежных средств приобретает в собственность имущество, указанное лизингополучателем, у продавца, определённого лизингополучателем, которое впоследствии передаст лизингополучателю на условиях срочности, платности и возвратности, с переходом или без перехода в дальнейшем этого имущества в право собственности лизингополучателю;

- лизингополучатель — это физическое или юридическое лицо, которое в силу договора лизинга обязуется приобрести имущество, приобретённое лизингодателем, за определённую плату и на определённый срок во временное пользование и владение;

— продавец — это физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продаёт ему определённое в обусловленный срок имущество, являющееся предметом лизинга. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Договор международного финансового лизинга

... срок хозяйственного использования, лизинговые платежи могут быть установлены применительно к каждой группе имущества. Договоры международного финансового лизинга предусматривают, что в случае изменения системы налогообложения в стране арендодателя он вправе ...

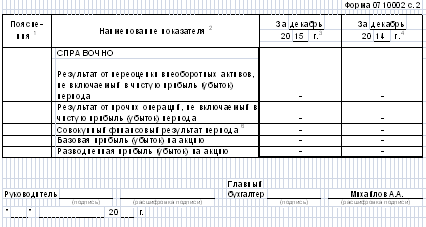

Общая схема организации лизинговой сделки представлена на рисунке 1.

Рисунок 1, Схема лизинговой сделки и финансовых потоков

Зачастую, лизингодателями могут выступать следующие участники экономических взаимоотношений:

- финансовые лизинговые компании (которые создаются намеренно для осуществления лизинговых сделок;

- их основная деятельность — оплата имущества, т.е. финансовые сделки);

- специальные лизинговые компании (такие в силу рода своей деятельности не только осуществляют финансирование сделки, но и берут на себя организацию всего комплекса услуг нефинансового характера);

- банки и их филиалы (при условии, что в их уставе предусмотрен данный вид деятельности);

- любое предприятие, имеющее источники денежных средств, достаточных для осуществления лизинговой деятельности.

Важно заметить, что после вступления в силу 10.02.2002 г. Федерального закона от 08.08.2001 г. № 128-ФЗ «О лицензировании отдельных видов деятельности», для выполнения операции финансового лизинга лицензии не требуется.

Экономические отношения, возникающие между сторонами договора лизинга, проявляются через следующие функции:

- производственно-снабженческие — приобретение во временное пользование необходимого имущества;

- финансово-экономические — более целесообразное использование имеющихся финансовых ресурсов и экономия за счёт лизинговых налоговых льгот.

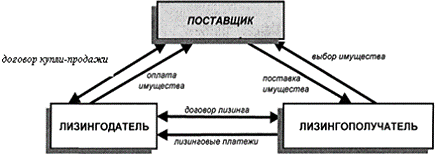

Классификация лизинговых сделок представляется в двух его основных формах: внешний лизинг (международный) и внутренний. При первом варианте лизинга один субъект лизинговой сделки выступает нерезидентом страны, внутренний же лизинг подразумевает, что оба — и лизингодатель и лизингополучатель — являются резидентами одной страны. Данное разграничение указано в статье 6 Федерального закона от 29 октября 1998 «О финансовой аренде (лизинге)» №164-ФЗ.

Первоначальная редакция закона о лизинге подразумевала два основных вида лизинга: 1) финансовый лизинг (случай, когда срок пользования имущества сопоставим со сроком его полезного использования; как правило, под конец срока использования остаточная стоимость объекта лизинга близка к нулю и объект может без дополнительных финансовых вложений перейти в собственность лизингополучателя); 2) операционный (срок нахождения лизингового имущества у лизингополучателя значительно меньше срока полезного использования имущества; здесь, после истечения срока лизингового договора, объект лизинга возвращается лизингодателю и может сдаваться повторно, либо может быть выкуплен лизингополучателем по остаточной стоимости).

Лизинг как капиталосберегающие формы финансирования на предприятии

... оборудования (имущества), которое обеспечивает производство высококачественных товаров и развитие эффективной сферы услуг. Лизинговый процесс осуществляется, как правило, в три этапа. Сначала проводится подготовительная работа по заключению юридических соглашений (договоров). Этому ...

Актуальная редакция закона не вводит такой классификации, однако в п.5 ст.11 и ст.14 говорится, что после истечения срока лизингового договора, имущество может по заранее обговорённым условиям либо остаться у лизингополучателя, либо вернуться к лизингодателю. Таким образом, классификация, приведенная в законе от 1998 года, косвенно подтверждается законом от 2002 года.

Наряду с этим выделяют

в зависимости от объёма обслуживания:

- § «чистый» (все расходы по эксплуатации имущества несёт арендатор, и они не включаются в лизинговые платежи);

- § «мокрый» (с полным набором сервисных услуг, т.е.

предоставление арендодателем комплексной системы технического обслуживания, ремонта, страхования, а также, по желанию арендатора, поставки необходимого сырья, подготовки квалифицированного персонала, маркетинга, рекламы, выпускаемой продукции и др.);

в зависимости от вида организации сделки:

- § прямой (изготовитель или владелец имущества сдаёт его в аренду);

- § косвенный (сдача имущества в аренду осуществляется через третье лицо);

- § левередж-лизинг (кредитный, паевой, раздельный).

Предполагает дополнительное привлечение средств для лизинговых операций со стороны, когда объектом лизинга является дорогостоящее оборудование. Основной арендодатель получает преимущественное право на получение арендных платежей;

- § сублизинг (переуступка прав пользования предметом лизинга третьему лицу);

- § револьверный (возобновляемый по истечении первого срока договора с учётом необходимости замены арендуемого имущества на более производительное);

- по типу лизинговых платежей — денежный, компенсационный, смешанный;

по отношению к налоговым и амортизационным льготам:

- § действительный (соответствует законодательству и экономическому содержанию лизинговой формы предпринимательской деятельности);

- § фиктивный (носит спекулятивный характер, когда обычные операции купли-продажи с рассрочкой платежа проводятся вместо лизинговых, незаконно используя лизинговые льготы);

- Полная схема, отражающая всё многообразие форм и видов лизинга, представлена на рисунке 2.

Рисунок 2, Формы и виды лизинга

Договор лизинга независимо от срока заключается в письменной форме. В договоре лизинга указываются данные, которые определяют имущество, подлежащее передаче лизингополучателю в качестве предмета лизинга. Помимо основных обязательств и характеристик предмета лизинга, в договоре указываются:

- срок действия договора;

- место и порядок передачи предмета лизинга;

- порядок учета предмета лизинга;

- порядок начисления амортизации;

- размер, способ осуществления и периодичность лизинговых платежей;

- условия страхования предметов лизинга и предпринимательских (финансовых) рисков;

- порядок содержания и ремонта предмета лизинга (если не предусмотрено иное, лизингополучатель за свой счет осуществляет техническое обслуживание имущества и обеспечивает его сохранность, а также осуществляет капитальный и текущий ремонт);

- переход права собственности на предмет лизинга (если не предусмотрено иное, при прекращении договора лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа, обусловленного договором лизинга);

- обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств, и которые ведут к прекращению действия договора лизинга и изъятию его предмета.

Договор лизинга может предусматривать право лизингополучателя продлить срок лизинга с сохранением или изменением условий договора лизинга.

Произведенные лизингополучателем отделимые улучшения предмета лизинга являются его собственностью, если иное не предусмотрено договором лизинга. В случае если лизингополучатель с согласия в письменной форме лизингодателя произвел за счет собственных средств улучшения предмета лизинга, неотделимые без вреда для предмета лизинга, лизингополучатель имеет право после прекращения договора лизинга на возмещение стоимости таких улучшений, если иное не предусмотрено договором. В случае если лизингополучатель без согласия в письменной форме лизингодателя произвел за счет собственных средств неотделимые улучшения предмета лизинга, лизингополучатель не имеет права после прекращения договора лизинга на возмещение стоимости этих улучшений (если иное не предусмотрено федеральным законом).

В ходе исполнения лизинговых обязательств, лизингополучатель обязуется возместить лизингодателю все инвестиционные затраты, в том числе и материальные, и выплатить вознаграждение. Именно данный фактор позволяет отнести лизинг к инвестиционной деятельности по экономическому содержанию.

Общая сумма лизингового договора и есть вся сумма возмещения инвестиционных затрат, в неё входит: возмещение затрат лизингодателя на приобретение и передачу предмета лизинга лизингополучателю, возмещение затрат на оказание других предусмотренных договором лизинга услуг, а также доход лизингодателя. В состав лизинговых платежей включается: амортизация лизингового имущества (за весь срок действия договора лизинга), компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества (если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей).

Договор так же определяет способ осуществления и периодичность лизинговых платежей. Если лизингополучатель и лизингодатель осуществляют расчеты по лизинговым платежам в натуральной форме, производимой с помощью предмета лизинга, цена на такую продукцию определяется по соглашению сторон договора лизинга. Если иное не предусмотрено договором лизинга, размер лизинговых платежей может изменяться по соглашению сторон в сроки, предусмотренные данным договором, но не чаще чем один раз в три месяца. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором.

По взаимному соглашению предмет лизинга может учитываться на балансе лизингодателя или лизингополучателя. Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга.

1.2 Нормативно-правовое регулирование учёта лизинговых операций

В настоящее время система российского законодательства в области регулирования лизинговых правоотношений имеет относительно чёткую структуру.

Под системой законодательство о лизинге следует понимать общую совокупность нормативно-правовых актов, которые прямо или косвенно регулируют систему правоотношений, складывающихся при реализации лизинговых сделок. Ныне существующая в России система законодательства в отношении лизинга включает в себя следующие нормативные документы:

- Гражданский Кодекс Российской Федерации, глава 34 (далее — ГК РФ);

- Налоговый Кодекс Российской Федерации, глава 25 (далее — НК РФ);

- Федеральный закон от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)» в редакции Федерального закона от 26.07.2006.

№ 130-ФЗ (далее — Закон о лизинге);

- Конвенцию УНИДРУА о международном финансовом лизинге от 28.05.1988, согласно Федеральному закону от 16.01.1998 № 16-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА о международном финансовом лизинге» (далее — Конвенция);

- Федеральный закон от 25.02.1999 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» в редакции Федерального закона от 24.07.2007 № 215-ФЗ;

- План счетов и инструкция по его применению, утверждённые приказом Минфина России от 31.10.2000г №94н;

- Положение по бухгалтерскому учёту «Учёт основных средств» (ПБУ 6/01), утверждённое приказом Минфина России от 30.03.2001г №26н;

- Указания об отражении в бухгалтерском учёте операций по договору лизинга, утверждённые приказом Минфина России от 17.02.1997г №15.

Более подробно правовые аспекты лизинга определяются Законом о лизинге.

1.3 Теоретические основы финансового и налогового учёта лизинговых операций

В бухгалтерском финансовом учёте операции с лизинговым имуществом отражаются, согласно указаниям Минфина России от 17.02.97 №15. Но следует иметь в виду, что данный нормативно-правовой акт был принят ещё до вступления в силу нового Плана Счетов в 2000 году, поэтому требуется скорректировать приводимые в нём проводки с учётом актуального законодательства.

В бухгалтерском финансовом учёте возможные две равноправные ситуации ведения учёта: лизинговое имущество учитывается на балансе лизингодателя, лизинговое имущество учитывается на балансе лизингополучателя. Рассмотрим аспекты ведения учёта в обоих случаях.

Если лизинговое имущество учитывается на балансе лизингодателя, то бухгалтерский учёт формируется с учётом следующих особенностей.

Лизингодатель:

- Приходует имущество по сумме фактических затрат на его приобретение на балансовый счёт 03 «Доходные вложения в материальные ценности»;

- Лизинговые платежи отражает в полном объёме на балансовом счёте 90 «Продажи»;

- Амортизационные отчисления начисляет и полностью относит на себестоимость продукции.

Лизингополучатель:

- Учитывает лизинговое имущество на забалансовом счёте 011 «Арендованные основные средства» (в целях организации учёта лизинга на забалансовом счёте лизингополучателя рекомендуется открывать инвентарную карточку (форма №ОС-6), на которой объект может учитываться лизингополучателем по инвентарному номеру, присвоенному лизингодателем);

- Все лизинговые платежи всецело относит на себестоимость выпускаемой продукции (работ, услуг).

Если лизинговое имущество учитывается на балансе лизингополучателя, то бухгалтерский учёт осуществляется с учётом следующих особенностей. Так же важно отметить, что в подавляющем большинстве случаев при учёте объекта лизинга на балансе лизингополучателя ситуация сходна с реализацией обычного договора аренды.

Лизингодатель:

- Учитывает сданное лизинговое имущество на забалансовом счёте 011 «Основные средства, сданные в аренду»;

- Сумму платежей по договору лизинга отражает дебиторской задолженностью на балансовом счёте 76 «Расчёты с разными дебиторами и кредиторами»;

- Отражает на счёте 98 «Доходы будущих периодов» разница между общей суммой лизинговых платежей и стоимостью лизингового имущества;

- Кредиторская задолженность, отражённая на счёте 76, постепенно уменьшается лизингодателем по мере поступления лизинговых платежей;

- Отражённая на счёте 98 «Доходы будущих периодов» разница пропорционально поступающим платежам списывается на счёт 90 «продажи», а затем на счёт 99 «Прибыли и убытки».

Лизингополучатель:

- Приходует лизинговое имущество на балансовый счет 01 «Основные средства», открывая при этом субсчёт «Арендованное имущество»;

- Сумму договора лизинга отражает по кредиту счёта 76 «Расчёты с различными дебиторами и кредиторами»;

- Амортизационные отчисления полностью относит на себестоимость;

- По мере уплаты лизинговых платежей уменьшает кредиторскую задолженность, возникшую на счёте 76 «Расчёты с различными кредиторами и дебиторами», но на себестоимость лизинговые платежи не относит;

- Начисляет и уплачивает налог на имущество.

Нет единого мнения, какой из способов лучше: учитывать лизинговое имущество на балансе лизингодателя ли, лизингополучателя ли. Определённо можно сказать одно: учёт такого имущества у лизингодателя повлечёт за собой возрастание суммы налога на прибыль, в то время как за лизингодателем такого бремени числиться не буде. С другой стороны, если мы имеем дело с лизингодателем — специализированной организацией, где лизинг является её уставной деятельностью, то вариант учёта объекта лизинга на балансе лизингодателя более выгоден, т.к. в случае неисполнения лизингополучателем обязанностей по договору, будет легче разрешить спор о принадлежности данного имущества.

Полный перечень типовых проводок, составляемых бухгалтером при работе с лизинговыми операциями при различных вариантах учёта, представлен в таблице 1.3.1.

Таблица 1.3.1 Типовые проводки по учёту лизинга

|

Содержание операции |

Дебет |

Кредит |

|

1 |

2 |

3 |

|

1. Лизинговое имущество учитывается на балансе лизингодателя |

||

|

1.1. Учёт у лизингодателя |

||

|

Приобретено оборудование дл передачи в лизинг |

08 |

60 |

|

Отражена сумма НДС |

19 |

60 |

|

Оборудование, предназначенное для сдачи в лизинг, принято в сумму доходных вложений |

03 |

08 |

|

Оборудование передано в лизинг |

03, субсчёт «Имущество, переданное в лизинг» |

03, субсчёт «Имущество для сдачи в лизинг» |

|

Принят к вычету НДС |

68 |

19 |

|

Начислена амортизация по лизинговому оборудованию |

20 |

02 |

|

Начислено ОНО на сумму разницы между налоговой и бухгалтерской амортизацией |

68 |

77.»ОНО» |

|

Начислена задолженность по лизинговым платежам |

62 |

90 |

|

Начислен НДС |

90,3 |

68, 76 |

|

1.2. Учёт у лизингополучателя |

||

|

Получено оборудование в лизинг |

001 |

— |

|

Начислены лизинговые платежи |

20, 25… |

60 |

|

Отражён НДС |

19 |

60 |

|

2. Лизинговое имущество учитывается на балансе лизингополучателя |

||

|

2.1 Учёт у лизингодателя |

||

|

Приобретено оборудование, предназначенное для передачи в лизинг |

08 |

60 |

|

Отражена сумма НДС |

19 |

60 |

|

Оборудование, предназначенное для сдачи в лизинг, принято в состав доходных вложений |

03 |

08 |

|

Оплачен счет поставщика |

60 |

51 |

|

Принят к вычету НДС |

68 |

19 |

|

Начислена задолженность по лизинговым платежам |

76 |

91 |

|

Списана стоимость переданного в лизинг оборудования |

91 |

03 |

|

Отражена разница между лизинговыми платежами и стоимостью лизингового имущества |

91 |

98 |

|

Учтено за балансом сданное в лизинг оборудование |

011 |

— |

|

Отражено поступление лизингового платежа |

51 |

76 |

|

Включена в доход часть разницы между лизинговыми платежами и стоимостью лизингового имущества |

98 |

90.1 |

|

Начислен НДС |

90.3 |

68 |

|

Отражен возврат лизингового имущества |

03 |

76 |

|

2.2.Учёт у лизингополучателя |

||

|

Получено оборудование в лизинг |

08 |

76, субсчет «Арендные обязательства» |

|

Отражена сумма НДС |

19 |

76, субсчет «Арендные обязательства» |

|

Объект лизинга введен в эксплуатацию |

01, субсчет «Арендованное имущество» |

08 |

|

Начислена амортизация по лизинговому имуществу |

20, 25… |

02, субсчет «Амортизация по арендованному имуществу» |

|

Начислено ОНО на сумму разницы между налоговой и бухгалтерской амортизацией |

68 |

77.»ОНО» |

|

Начислены лизинговые платежи |

76, субсчет «Арендные обязательства» |

76, субсчет «Задолженность по лизинговым платежам» |

|

Перечислен лизинговый платеж |

76, субсчет «Задолженность по лизинговым платежам» |

51 |

|

Принят к вычету НДС |

68 |

19 |

|

При выкупе лизингового имущества |

||

|

Лизинговое имущество переведено в состав собственных основных средств |

01 |

01, субсчет «Арендованное имущество» |

|

Отражена амортизация по переведенному имуществу |

02, субсчет «Амортизация по арендованному имуществу» |

02 |

|

При возврате лизингового имущества |

||

|

Списана первоначальная стоимость лизингового имущества |

01, субсчет «Выбытие основных средств» |

01, субсчет «Арендованное имущество» |

|

Списана амортизация |

02, субсчет «Амортизация по арендованному имуществу» |

01, субсчет «Выбытие основных средств» |

|

Списана остаточная стоимость имущества |

91.2 |

01, субсчет «Выбытие основных средств» |

|

Начислен постоянный налоговый актив со стоимости выбывшего имущества |

68 |

99 |

Организация налогового учёта при отражении операций по реализации договора лизинга так же напрямую зависит от того, на чьём балансе отражается лизинговое имущество, т.к. законодательством не установлено никаких преимуществ за одной из сторон при решении данного вопроса. Но здесь вариант учёта имущества, сдаваемого в лизинг, на балансе именно лизингодателя имеет ряд преимуществ. Так, если имущество, передаваемое в лизинг, учитывается на балансе лизингополучателя, то лизингодатель несет ощутимые налоговые риски, поскольку налоговое законодательство имеет пробелы относительно данной ситуации.

Пунктом 10 ст. 258 НК РФ определено, что имущество, получаемое в лизинг, должно включаться в соответствующую амортизационную группу. Амортизационные отчисления по лизинговому имуществу осуществляет сторона — балансодержатель. Аналогично бухгалтерскому учёту в налоговом учете для лизингового имущества предусмотрена ускоренная амортизация. Однако существует разница в порядке её применения. Если для целей бухгалтерского учета согласно п. 19 положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденного приказом Минфина России от 30.03.01 г. № 26н, коэффициент ускорения может применяться только при расчете годовой суммы амортизационных отчислений способом уменьшаемого остатка (письмо Минфина России от 28.02.05 г. № 03-06-01-04/118), то ст. 31 Закона № 164-ФЗ предусматривает использование коэффициента ускорения для всех способов расчета амортизации, при этом коэффициент ускорения не должен быть выше трёх. Данное положение подкрепляется пп. 1 п. 2 ст.259.3 НК РФ. При этом существуют ограничения: повышающий коэффициент не применяется в отношении имущества, входящего в первую, вторую и третью амортизационные группы. Такую же норму содержит и п. 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга (приложение к приказу Минфина России от 17.02.97 г. № 15) (далее — Указания), регулирующий порядок бухгалтерского учета лизинговых операций. Вместе с тем спорить по данному вопросу довольно сложно, так как Закон № 164-ФЗ конкретных значений коэффициента ускорения не устанавливает.

Если организации получают основные средства по договору финансовой аренды ещё до введения в действие главы 25 НК РФ (т.е. до 1 января 2002 года), то в соответствии с п. 3 ст. 259.3 НК РФ амортизация по этому имуществу может начисляться с применением норм и методов, существовавших на момент принятия имущества к учёту, а также с применением специального коэффициента не выше 3.

Пп. 10 п.1 ст. 264 НК РФ определяет арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество прочими расходами, связанными с реализацией. Однако налоговое законодательство не даёт определения лизинговому платежу, поэтому согласно п.1 ст.11 НК РФ следует руководствоваться понятиями, данными в иных источниках законодательства. Так, статья 28 Закона о лизинге определяет лизинговый платёж как общую сумму платежей по договору лизинга за весь срок действия договора лизинга, в которую входит возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю, возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя. В общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

Таким образом, лизинговые платежи определяются договором лизинга и на основании пп. 10 п. 1 ст. 264 НК РФ являются расходами, связанными с производством и реализацией, того периода, в котором возникает обязанность их оплаты по условиям договора, независимо от даты передачи предмета лизинга лизингополучателю.

Если имущество, полученное по договору лизинга, учитывается на балансе лизингополучателя, то расходами лизингодателя в данном случае — согласно пп. 10 п.1 ст. 264 НК РФ — признаются лишь расходы на имущество, переданное в лизинг.

Согласно п. 8.1 ст. 272 НК РФ расходы по приобретению переданного в лизинг имущества, указанные в пп. 10 п. 1 ст. 264 НК РФ, признаются в качестве расхода в тех отчётных (налоговых) периодах, в которых в соответствии с условиями договора предусмотрены арендные (лизинговые) платежи. При этом указанные расходы учитываются в сумме, пропорциональной сумме арендных (лизинговых) платежей.

Таким образом, если лизингодатель передаёт лизинговое имущество лизингополучателю для учёта имущества на балансе последнего, то расходы на его приобретение лизингодателю следует учитывать в порядке, установленном п. 8 ст.717 НК РФ.

Понятие выкупной цены Налоговый Кодекс так же держит в тайне. Поэтому, руководствоваться стоит статьёй 624 Гражданского Кодекса РФ, которая гласит, что выкупная цена — это цена, по которой стороны договорились передать в собственность арендатора имущество. Таким образом, в нашем случае в выкупную цену может включаться лизинговые платежи или их часть, либо полностью остаточная стоимость имущества. Однако в последнее время Минфином был выпущен ряд писем, в соответствии с которыми расходы по уплате выкупной цены предмета лизинга в налоговом учете лизингополучателя формируют первоначальную стоимость амортизируемого имущества. При этом выкупная стоимость предмета лизинга определяется в порядке, установленном п. 1 ст. 257 НК РФ. Если договором лизинга предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей без указания выкупной цены в договоре лизинга, всю сумму лизинговых платежей следует рассматривать как расход, направленный на приобретение права собственности на предмет лизинга, являющийся амортизируемым имуществом, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю. Нормативными документами данная позиция никак не подкреплена.

Применяемый порядок ведения бухгалтерского и налогового учёта в соответствии с требованиями положений Федерального закона «О бухгалтерском учёте» № 402-ФЗ должен быть закреплён в учётной политике организации для целей бухгалтерского учёта и для целей налогообложения соответственно.

Глава 2. Особенности лизинговых операций в ОАО «ИГЭТ»

2.1 Технико-экономическая характеристика ОАО «ИГЭТ»

Открытое акционерное общество «Ивановский Городской ЭлектроТранспорт (ИГЭТ)» является правопреемником муниципального унитарного предприятия «Ивановский Пассажирский Транспорт» с 2015 года.

Предприятие является юридическим лицом и действует на основании устава и законодательства Российской Федерации. Дочерних и зависимых обществ не имеет.

Юридический адрес: Россия, г. Иваново, пр.

Основным видом деятельности организации является оказание услуг по перевозке пассажиров в черте города Иванова. Накопленные знания, опыт и тесное деловое сотрудничество с партнерами позволяют успешно работать в сфере оказания услуг по перевозкам, в основу работы положен принцип служения человеку и его комфорту. Именно эта миссия компании и определила главные направления бизнеса.

В настоящее время в компании работает 750 сотрудников, из них около 20 человек постоянно находятся с компанией в отношениях по гражданско-правовым договорам. Средний возраст 27-55 лет. Преобладающее большинство работающих имеет среднее специальное образование. В фирме работают высококвалифицированные специалисты и руководители подразделений, среди которых практически отсутствует текучесть кадров. Руководители отделов работают с директором в течение нескольких лет, некоторые с момента основания. В коллективе существует благоприятный нравственно-психологический климат, четко выраженная сплоченность и взаимопонимание. Сотрудники постоянно проходят переподготовку, курсы повышения квалификации, некоторые получаю высшее образование. Менеджеры обеспечены необходимой оргтехникой, телефонами, факсами, электронной почтой и возможностью осуществлять работу в сети Интернет. В достаточном количестве имеется необходимая справочная литература.

Квалифицированные инженеры ОАО «ИГЭТ» работают в тесном сотрудничестве с фирмами-производителями и осуществляют монтаж, наладку и испытание поставленного оборудования. Обеспечивается постоянная информационная поддержка, предлагаются каталоги оборудования с описанием и инструкциями на русском языке, проводится обучение персонала. На все сданное в эксплуатацию оборудование предоставляется обязательная гарантия на срок от одного до трёх лет.

Инженеры сервисного центра, владеющие сертификатами на право ремонта и обслуживания высокоточного наладочного оборудования, постоянно проходят повышение квалификации и регулярное обучение.

Специалисты ОАО «ИГЭТ» работают в постоянном контакте с ведущими производителями транспортных средств и следят за происходящими на рынке изменениями, что позволяет компании производить экспертную оценку аппаратуры, работающей на вооружении, давать квалифицированные консультации по развитию и модернизации имеющейся базы, предоставлять обновленное информационное обеспечение, расширять функциональные возможности эксплуатируемого оборудования, а также предоставлять информацию о самых последних моделях и их модификациях.

В современных условиях ОАО «ИГЭТ» — это мощное и динамично развивающееся автотранспортное предприятие города Иваново, занимающее более 70% рынка оказываемых услуг по перевозке пассажиров. На вооружении предприятия находятся: 200 единиц продвижного состава троллейбусной техники (ряд эксплуатируемых моделей представлен марками ТРОЛЗА 5275.03 «Оптима» и ТРОЗА 5265 «Мегаполис»), 148 единиц продвижного состава трамвайной техники (ряд эксплуатируемых моделей представлен марками КТМ-19 и КТМ-30), 5 административных зданий, 8 ремонтно-механических корпусов, длина контактной сети троллейбуса — 284 км, трамвайной — 196 км. Ежедневный выпуск машин на линии составляет около 94,8%.

К 2020 году организация планирует занять весь рынок транспортных услуг, оказываемых не только в г. Иваново, но и близлежащем г. Кохма.

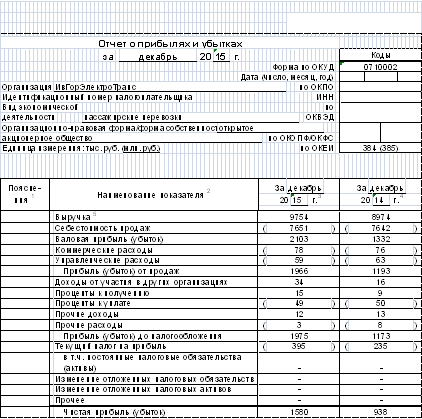

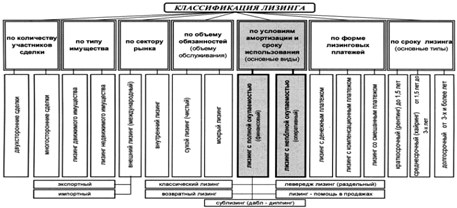

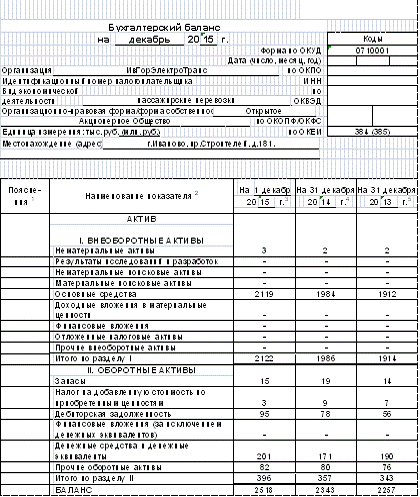

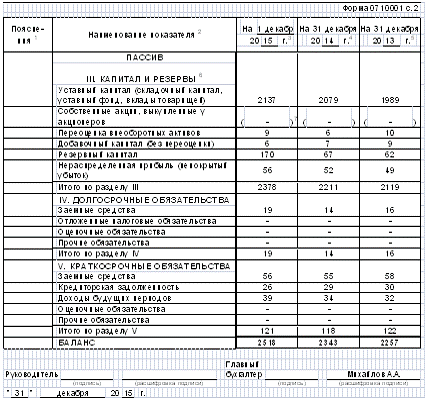

Исследование экономических показателей работы ОАО «ИГЭТ» можно производить на основе имеющихся Бухгалтерского баланса (приложение №1) и Отчёта о прибылях и убытках (Приложение №2).

2.2 Оформление лизинговых сделок в ОАО «ИГЭТ»

Как уже было отмечено ранее, договор лизинга подразумевает ситуацию, при которой одна сторона (лизингодатель) передаёт лизинговое имущество другой стороне (лизингополучателю) на условиях срочности, платности и возвратности; последняя же, в свою очередь, обязуется принять имущество и постепенно возвратить полную его стоимость лизингодателю посредством лизинговых платежей в порядке и в сроки, установленные договором лизинга. После истечения срока договора лизинга лизингополучатель обязуется вернуть полученный по договору предмет лизинга или приобрести его в собственность на основе договора купли-продажи.

Предмет лизинга может учитываться либо на балансе лизингодателя, либо лизингополучателя. В ОАО «ИГЭТ» практикуются оба варианта.

2.2.1 Оформление лизинговых сделок при учёте у лизингополучателя

Рассмотрим особенности ведения бухгалтерского учёта в ОАО «ИГЭТ» при учёте лизингового имущества на балансе лизингополучателя.

В 2015 году ОАО «ИГЭТ» получает от лизинговой компании «Сити-лизинг» имущество по договору лизинга, в котором предусмотрена последующая передача имущества в собственность лизингополучателя при условии полной выплаты суммы, указанной в договоре лизинга. По условиям договора общая сумма лизинговых платежей (т.е. стоимость оборудования для лизингополучателя) составляет 11800000 рублей, в том числе и НДС — 1800000 рублей. Срок договора лизинга составляет 48 месяцев (4 года).

По условиям договора имущество учитывается на балансе лизингополучателя.

Ежемесячная сумма лизинговых платежей составляет 410542 рублей, в том числе НДС — 62625 рублей (см. расчёт в пункте 2.3.1).

Объект основных средств относится к III амортизационной группе, а срок полезного использования установлен в 4 года.

В договоре предусмотрено применение ускоренного метода амортизации с применением повышающего коэффициента 2,5.

Порядок отражения в бухгалтерском учёте операций по получению лизингового имущества на баланс лизингополучателя будет сопровождаться следующими проводками:

Дт 08 (субсчёт «Приобретение отдельных объектов основных средств по договору лизингу») Кт 76 (субсчёт «Арендные обязательства») — 10000000 рублей — получено лизинговое имущество по договору лизинга;

Дт 19 Кт 76 (субсчёт «Арендные обязательства») — 1800000 рублей — отражена сумма НДС по имуществу, полученному в лизинг;

Дт 01 (субсчёт «Арендованные основные средства») Кт 08 (субсчёт «Приобретение объектов основных средств по договору лизинга») — 10000000 рублей — лизинговое имущество принято на учёт в составе основных средств.

Текущие лизинговые платежи по договору лизинга будут сопровождаться следующими проводками:

Дт 76 (субсчёт «Арендные обязательства») Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 358459 рублей — начислены причитающиеся лизинговые платежи за отчётный месяц, в том числе и НДС — 54680 рублей;

Дт 76 (субсчёт «Расчёты по лизинговым платежам») Кт 51 — 54680 рублей — перечислена лизинговой компании задолженность по лизинговым платежам;

Дт 68 Кт 19 — 54680 рублей — отражён зачёт суммы НДС по лизинговому имуществу, перечисленной в составе лизингового платежа;

Дт 20 Кт 02 (субсчёт «Амортизация основных средств, полученных по договору лизинга») — 52083 рублей — начислена амортизация на лизинговое имущество (см. расчёты в пункте 2.3.1).

Операции по окончании срока действия договора лизинга, формирующие процесс перехода объекта лизинга в собственность лизингополучателя сопровождается следующими проводками:

Дт 01 (субсчёт «Собственные основные средства») Кт 01 (субсчёт «Арендованные основные средства») — 10000000 рублей — арендованное имущество переведено в разряд собственных основных средств;

Дт 02 (субсчёт «Амортизация имущества, полученного в лизинг») Кт 02 (субсчёт «Амортизация собственного имущества»)- 10000000 рублей — отражена сумма начисленной амортизации по имуществу за период его нахождения в лизинге.

Теперь рассмотрим отчасти несколько другую ситуацию отражения в стенах бухгалтерии операций по манипуляции с лизинговым имуществом. Порой возникают ситуации, при которых лизингополучатель в силу определённых обстоятельств выкупает лизинговое имущества досрочно. В данном случае договором по лизингу должна быть предусмотрена возможность досрочного выкупа.

Для упрощения и наглядности примера воспользуемся условиями и числовыми данными предыдущего примера. Допустим, что ОАО «ИГЭТ» выкупает лизинговое имущество за 10 месяцев до истечения срока действия договора.

В таком случае в перечень вышеуказанных проводок внесём следующие коррективы:

Дт 97 Кт 02 (субсчёт «Амортизация имущества, полученного в аренду») — 520830 рублей — доначислена амортизация по выкупаемому лизинговому имуществу;

Дт 76 (субсчёт «Арендные обязательства») Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 3584590 рублей — досрочно начислена задолженность по лизинговым платежам;

Дт 76 (субсчёт «Расчёты по лизинговым платежам») Кт 51 — 3584590 рублей — перечислена лизинговой компании задолженность по лизинговым платежам;

Дт 68 Кт 19 — 626250 рублей — принята к зачёту сумма НДС по лизинговому имуществ, уплаченная в составе лизингового платежа;

Дт 20 Кт 97 — 52083 рублей — ежемесячно списывается на себестоимость досрочно начисленная амортизация до окончания срока договора лизинга (т.е. в течение 10-и месяцев).

Отражение остальных финансово-хозяйственных операций аналогично вышеизложенному примеру.

2.2.2 Оформление лизинговых сделок при учёте у лизингодателя

Для рассмотрения такой ситуации так же обратимся к ситуации, изложенной в пункте 2.2.1.

В 2015 году ОАО «ИГЭТ» получает от лизинговой компании «Сити-лизинг» имущество по договору лизинга, в котором предусмотрена последующая передача имущества в собственность лизингополучателя при условии полной выплаты суммы, указанной в договоре лизинга. По условиям договора общая сумма лизинговых платежей (т.е. стоимость оборудования для лизингополучателя) составляет 19706016 рублей, в том числе и НДС — 3006000 рублей. Срок договора лизинга составляет 48 месяцев. По условиям договора имущество отражается на балансе лизингодателя.

Ежемесячная сумма лизинговых платежей составляет 410542 рублей, в том числе НДС — 62625 рублей. Объект основных средств относится к III амортизационной группе, а срок полезного использования установлен в 4лет.

В договоре предусмотрено применение ускоренного метода амортизации с применением повышающего коэффициента 2,5.

На момент получения имущества бухгалтерия ОАО «ИГЭТ» сформировала следующую проводку:

Дт 001 — 10000000 рублей — на забалансовом счёте отражена стоимость оборудования, полученного по договору лизинга.

Ежемесячные лизинговые платежи находят отражение

Дт 20 Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 347917 рублей — начислена сумма лизинговых платежей за отчётный месяц;

Дт 19 Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 62625 рублей — отражена сумма НДС по лизинговому платежу;

Дт 76 (субсчёт «Расчёты по лизинговым платежам») Кт 51 — 410542 рублей — перечислен лизинговый платёж за отчётный месяц;

Дт 68 (субсчёт «НДС») Кт 19 -62625 рублей — отражён зачёт суммы НДС по оплаченному лизинговому платежу.

В момент окончания срока действия договора лизинга (в нашем случае при переходе права собственности к лизингополучателю) его стоимость на дату перехода права собственности списывается с забалансового счёта 001 «Арендованные основные средства»:

Кт 001 — 10000000 рублей.

Вместе с тем делается следующая проводка:

Дт 01 (субсчёт «Собственные основные средства») Кт 02 (субсчёт «Износ собственных основных средств») — 10000000 рублей — отражено принятие лизингового имущества на баланс.

Обращаясь к практике параграфа 2.2.1, разъясним вариант досрочного выкупа лизингового имущества в случае его учёта на балансе лизингодателя. Воспользовавшись данными того же примера, внесём в перечень проводок необходимые дополнения:

Дт 01(субсчёт «Собственные основные средства») Кт 01 (субсчёт «Арендованные основные средства») — 10000000 рублей — арендованное имущество переведено в состав собственных основных средств;

Дт 97 Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 3479170 рублей — досрочно начислены лизинговые платежи;

Дт 19 Кт 76 (субсчёт «Расчёты по лизинговым платежам») — 626250 рублей — отражена сумма НДС по досрочно начисленным лизинговым платежам;

Дт 76 (субсчёт «Расчёты по лизинговым платежам») Кт 51 — 626250 рублей — досрочно перечислены лизинговые платежи в окончательный расчёт;

Дт 68 Кт 19 — 626250 рублей — отражён вычет по НДС по оплаченным лизинговым платежам (НДС берётся в полном размере, т.к. лизинговые платежи приняты к учёту и оплачены ; здесь оплата лизинговых платежей не является авансовым платежом);

Дт 20 Кт 97 — 347917рублей — ежемесячно списывается на себестоимость досрочно начисленная амортизация до окончания срока договора лизинга (10 месяцев).

Отражение остальных финансово-хозяйственных операций аналогично вышеизложенному примеру.

2.3 Расчёт лизинговых платежей

Среди немногочисленных недостатков лизинга самым большим является сложность организации и громоздкость составления расчётов лизинговых платежей. В данном разделе будут рассмотрены теоретические и практические аспекты расчётов. Организация процесса расчёта лизинговых платежей так же в обязательном порядке базируется на Законе о лизинге.

Стороны договора лизинга по обоюдному согласию могут выбрать один из двух вариантов расчётов лизинговых платежей:

- метод равных платежей (ситуация, при которой стоимость лизингового имущества погашается равными долями в течение всего срока действия договора);

- метод потока денежных средств (ситуация, при которой лизинговые платежи высчитываются в соответствии с объёмом затрат, понесённых в данном отчётном периоде);

Для проведения сравнительного анализа представленных методов сначала рассмотрим механизм реализации каждого в отдельности.

2.3.1 Расчёт лизинговых платежей методом составляющих

При применении метода составляющих вне зависимости от выбранного метода начисления амортизации формула для расчёта лизинговых платежей выглядит следующим образом:

![]() (1)

(1)

АО — величина амортизационных отчислений;

ПК — плата за использованные кредитные ресурсы;

ЛП — лизинговая премия лизингодателю;

Расчёт амортизационных отчислений в отношении имущества, полученного (сданного) в лизинг, может осуществляться следующими методами:

Линейный способ: в данном случае расчёт производится по формуле:

![]() (2)

(2)

ПС — первоначальная стоимость;

На — норма амортизации в %;

m — число лет (срок договора);

Способ уменьшаемого остатка:

![]() (3)

(3)

учет лизинговый платеж денежный

АОt — сумма амортизационных отчислений, подлежащих уплате в данном году;

ОС — остаточная стоимость;

Способ по сумме чисел лет полезного использования:

![]() (4)

(4)

— порядковый номер года;

m — нормативный срок службы оборудования;

q — количество лет, оставшихся до истечения срока службы;

Способ списания стоимости пропорционально выпуску продукции:

![]() (5)

(5)

общ — объём продукции, выпускаемый за весь срок использования;

Vt — объём продукции, произведённой в данном периоде.

Расчёт платы за использованные кредиты осуществляется по следующей формуле:

![]() (6)

(6)

ОСн — расчётная остаточная стоимость на начало периода;

ОСк — расчётная остаточная стоимость на конец периода;

Q — коэффициент, учитывающий долю заёмных средств;

КРt — кредитные ресурсы, используемые при приобретении имущества;

L — длительность периода в днях.

Расчёт суммы НДС по лизинговому имуществу производится по следующей формуле:

![]() (7)

(7)

В — выручка от сделки по договору лизинга;

Сндс — ставка НДС, %.

Теперь, применяя данные формулы на практике, произведём расчёт лизинговых платежей по операциям, совершённым в ОАО «ИвГорЭлектроТранс». Рассмотрим два варианта начисления амортизации и при учёте оборудования на балансе лизингодателя, и при учёте оборудования на балансе лизингополучателя: линейный метод и по сумме чисел лет срока полезного использования. Производить расчёт лизинговых платежей будем методом составляющих. Так же будем полагать, что для совершения сделки были привлечены сторонние заёмные средства в размере 10000000 рублей.

Данные для расчётов будут следующими:

Первоначальная стоимость — 10000000 рублей;

Заёмные средства — 10000000 рублей;

Норма амортизационных отчислений — 10%;

m — 4 года;

k — 2,5;

Лизинговая премия — 5%;

Ставка по кредитным ресурсам — 25%;

Плата за дополнительные услуги — 12%;

Периодичность платежей — раз в месяц.

При применении линейного метода начисления амортизации расчёты представятся следующими.

Размер амортизационных отчислений в соответствии формуле (2) составит:

2,5*4*(10000000*10%)/100% = 10000000 рублей;

Поскольку для расчёта платы за кредитные ресурсы нам потребуется рассчитать среднегодовую стоимость имущества, то представим это в таблице 3.2.1.1.

Таблица 3.2.1.1 Среднегодовая стоимость

|

Год |

Стоимость оборудования на начало периода, руб. |

Сумма амортизационных отчислений, руб. |

Стоимость оборудования на конец года, руб. |

Среднегодовая стоимость оборудования, руб. |

|

1 |

10000000 |

2500000 |

7500000 |

8750000 |

|

2 |

7500000 |

2500000 |

5000000 |

6250000 |

|

3 |

5000000 |

2500000 |

2500000 |

3750000 |

|

4 |

2500000 |

2500000 |

0 |

1250000 |

Поскольку объём заёмных средств совпадает с первоначальной стоимостью, т.е. оба показателя составляют 10000000, то коэффициент Qв формуле (3) будет равен 1.

ПК1 =8750000*(365/365)*(25/100) = 2187500 рублей;

ПК2 =6250000*(365/365)*(25/100) = 1562000 рублей;

ПК3 =3750000*(365/365)*(25/100) = 937500 рублей;

ПК4 =1250000*(365/365)*(25/100) = 312500 рублей.

Общая сумма привлечённых средств составит:

ПКобщ =2187500+1562000+937500+312500 = 5000000 рублей;

Размер лизинговой премии рассчитаем по формуле (4):

10000000*5% = 500000 рублей;

Сумма платы за дополнительные услуги по формуле (5):

10000000*12% = 1200000 рублей;

НДС рассчитаем по формуле (6)

(10000000+5000000+500000+1200000)*18% = 3006000 рублей;

Итого вся сумма лизинговых платежей согласно формуле (1) составит:

10000000+5000000+500000+1200000+3006000 = 19706000 рублей;

Ежемесячные лизинговые платежи будут составлять:

19706000/48 месяцев = 410542 рублей (в т.ч. НДС — 62625 рублей).

Теперь проведём расчёт лизинговых платежей методом составляющих, но высчитывая амортизацию по методу суммы чисел лет полезного использования: Все данные, кроме расчётов платы за заёмные средства остаются неизменны. Для расчёта платы за кредитные ресурсы так проведём расчёт среднегодовой стоимости, начисляя амортизацию методом суммы чисел лет полезного использования. Занесём расчёты в таблицу 3.2.1.2

Таблица 3.2.1.2 Среднегодовая стоимость

|

Год |

Стоимость оборудования на начало года, руб. |

Сумма амортизационных отчислений, руб. |

Стоимость оборудования на конец года, руб. |

Среднегодовая стоимость оборудования, руб. |

|

1 |

10000000 |

4000000 |

6000000 |

8000000 |

|

2 |

6000000 |

2000000 |

3000000 |

4500000 |

|

3 |

3000000 |

3000000 |

1000000 |

2000000 |

|

4 |

1000000 |

1000000 |

0 |

500000 |

Теперь рассчитаем плату за кредитные ресурсы по-прежнему с помощью формулы (3).

Поскольку объём заёмных средств составляет 100%, то и Q будет равно 1:

ПК1 =8000000*(365/365)*(25/100) = 2000000 рублей;

ПК2 =4500000*(365/365)*(25/100) = 1125000 рублей;

ПК3 =2000000*(365/365)*(25/100) = 500000 рублей;

ПК4 =500000*(365/365)*(25/100) = 125000 рублей;

ПКобщ = 2000000+1125000+500000+125000 = 3750000 рублей.

НДС по-прежнему рассчитаем по формуле (5):

НДС = (10000000+3750000+500000+1200000)*18% = 2781000 рублей.

Общая сумма лизинговых платежей по формуле (1) составит:

10000000+3750000+500000+1200000+2781000 = 18231000 рублей.

Ежемесячные лизинговые платежи будут составлять:

18231000/48 месяцев = 379813 рублей (в т.ч. НДС — 57936 рублей).

2.3.2 Расчёт лизинговых платежей методом потока денежных средств

Поскольку данный метод основывается на планировании потока денежных средств, то и все расчёты будут производиться в зависимости от размера и периодичности платы за кредитные ресурсы. Математический аппарат данного метода представлен следующими формулами:

Единовременный платёж за период:

![]() (8)

(8)

ПС — первоначальная стоимость;

m — срок полезного использования.

Проценты по кредиту высчитываются по следующей формуле:

![]() (9)

(9)

Размер платы за дополнительные услуги и лизинговая премия рассчитываются аналогично сумме процентов. НДС высчитывается посредством умножения всей стоимости лизинга на ставку НДС.

Продемонстрируем наглядно применение данного метода на уже имеющемся примере. Данные те же:

Первоначальная стоимость — 10000000 рублей;

Заёмные средства — 10000000 рублей;

Норма амортизационных отчислений — 10%;

m — 4 года;

k — 2,5;

Лизинговая премия — 5%;

Ставка по кредитным ресурсам — 25%;

Плата за дополнительные услуги — 12%;

Периодичность платежей — раз в месяц.

В соответствии с формулой (8) платёж за период составит:

ПЕ = (10000000 / 4)/12 = 208334 рублей;

Для наглядности расчётов занесём все данные в таблицу 2.3.2.1

Таблица 2.3.2.1 Расчёт лизинговых платежей

|

Год |

П Е , руб. |

К n , руб. |

ДУ, руб. |

ЛП, руб. |

НДС, руб. |

Итого |

|

1 |

2500000 |

2213549 |

265624 |

442707 |

975938 |

6397818 |

|

2 |

2500000 |

1683706 |

190606 |

317709 |

844263 |

5536284 |

|

3 |

2500000 |

963500 |

115624 |

139708 |

669389 |

4388221 |

|

4 |

2500000 |

338586 |

40624 |

67706 |

530403 |

3477319 |

|

Итого |

10000000 |

5104151 |

612498 |

1020830 |

3012746 |

19750225 |

После проведённого анализа результатов расчета лизинговых платежей по методу потоков денежных средств, сделаем вывод, что разница в расхождении результатов между вариантами расчётов по методу составляющих и методу потока денежных средств является весьма существенной и составляет 44225 рублей при использовании линейного метода начисления амортизации, и 1519225 рублей при методе начисления амортизации по сумме чисел лет полезного использования. Данная разница делает представленный вариант расчёта по потокам денежных средств непривлекательным.

Та же тенденция проявляется и с точки зрения налогообложения, где суммы НДС к уплате в бюджет варьируют от 2,5 миллионов до 3. В частности, метод составляющих определяет не столь высокую налоговую нагрузку для потребителей лизинга.

Заключение

Таким образом, лизинг — это вид инвестиционной деятельности, согласно которой между двумя физическими и (или) юридическими лицами возникают взаимовыгодные отношения. Для одних это способ поднятия своего финансового положения, для других — возможность обновить свои производственные силы и обеспечить себе дальнейшее активное развитие.

Преимущества лизинга можно перечислять долго. Особой строкой хотелось бы выделить преимущество лизинговых сделок перед лицом государства. Лизинг выгоден государству: поощряя такую деятельность и предоставляя налоговые льготы, можно регулировать поток инвестиций в приоритетные отрасли экономики. Не только для государства лизинговые сделки значат много. Так же лизинг даёт возможность различным продавцам сбывать свои товары в качестве сопутствующих к предметам лизинговых сделок, что в свою очередь позволяет им расширять занимаемую рыночную долю. Банки так же не стоят в стороне: выдавая кредиты лизингодателю, они существенно расширяют свою клиентскую базу.

Одним из существенных недостатков лизинга является громоздкость расчётов и сложность отражения на счетах бухгалтерского учёта. И действительно, реализация договора лизинга предлагает различные варианты учёта лизингового имущества: на балансе лизингодателя или лизингополучателя. Это, конечно же, чревато разграничением вариантов ведения учёта.

Так же одним из заметных недостатков лизинга является непродуманность организации на уровне законодательства. Среди множества законных актов порой теряются определения, а зачастую и не даются вообще. Так же имеются заметные пробелы в налоговом законодательстве. Но в последнее время в условиях заметного подъёма к возможности воспользоваться лизингом, государством проводятся мероприятия по решению данного вопроса. Минфин активно выпускает письма, разъясняющие аспекты законодательства и активно содействует в решении спорных вопросов. Так же некоторые неясные момента прорабатываются непосредственно налоговыми органами, а некоторые и благодаря судебной практике.

В нынешних экономических условия интерес к лизингу в России, безусловно, возрастает, но, к сожалению, темпы его популяризации оставляют желать лучшего. Возможно, это объясняется тем, что в свет выходит непростительно мало печатных информационных публикаций на данную тематику.

Список использованной литературы

Нормативно-правовые акты:

. Гражданский кодекс Российской Федерации, части I, II и III — 25-е издание с изменениями и дополнениями по состоянию на 2014 год;

. Налоговый кодекс Российской Федерации, часть первая от 31 июля 1998 г. №146-ФЗ и часть вторая от 5 августа 2000 г. №117-ФЗ;

. Федеральный закон «О бухгалтерском учете» от 06 декабря 2011 г. №402-ФЗ с изм. и доп.;

. План счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций, утверждённый приказом Минфина РФ от 31.10.2002 г. 94н.;

. Положение по бухгалтерскому учету «Учет основных средств». ПБУ 6/01, утвержденное Приказом Минфина РФ от 30.03.2001 года № 26н.;

. Федеральный закон от 29 октября 1998 г. №164-ФЗ «О финансовой аренде (лизинге)» (с изменениями и дополнениями);

Книги, указанные по заглавию:

. Лизинг: основы теории и практики/ Под ред.Г.П.Подшиваленко

. Основы лизинга: Учеб.пособие / Под ред. М.И.Лещенко, — М.: «Финансы и статистика», 2001;

. Методические рекомендации по бухгалтерскому учёту аренды, включая лизинг / Под ред. М.Н.Семёнова. — М.Издат.дом БИНФА, 2011;

. Учёт-2014: бухгалтерский и налоговый / Под ред. Касьяновой Г.Ю. — М. АБАК, 2014г;

Периодические издания:

. Журнал «Госуслуги: планирование, учёт, налоги», 2012г., №6;

. Лизинг — знакомый незнакомец /журнал «Главбух», 5 февраля 2009;

Сетевой ресурс

. КонсультантПлюс, 1992-2014

Приложение 1

Приложение 2