Актуальность темы данной курсовой работы обусловлена тем, что нефть была, есть и в обозримом будущем останется основным источником первичной энергии, потребление которой неуклонно расширяется в связи с дальнейшим развитием мировой экономики.

Несмотря на то, что в течение последних 30 лет роль мирового рынка нефти в мировой экономике оставалась исключительно высокой, сам рынок вследствие различных геополитических процессов претерпевал практически революционные изменения: трансформировалась его структура, степень либерализации, принципы ценообразования.

В результате либерализации российской внешней торговли в начале 90-х гг. и размораживания цен отечественного нефтяного рынка в конце 1992 г. внутренние цены на нефтепродукты вступили в непосредственное конкурентное взаимодействие с ценами ближайших центров международной торговли жидким топливом.

В свою очередь внутренние цены на российскую нефть остались «прижатыми к земле» технологической отсталостью отечественной нефтепереработки, для которой характерна относительно малая глубина — в среднем порядка 63% по сравнению с 75-85% в Западной Европе и Японии и 85-95% в США. Меньший выход более ценных, светлых нефтепродуктов, типичных для российских НПЗ, обусловливает и сравнительно низкую рыночную ценность вырабатываемой ими продукции, основная часть которой (около 40%) приходится на малоценный мазут.

Вследствие этого средние внутренние цены на нефть, перерабатываемую на отечественных НПЗ, объективно ориентируются на низкую средневзвешенную цену их продукции за вычетом стоимости переработки и доставки нефтезаводского сырья. Полученная таким образом расчетная цена на нефть представляет собой объективный предел конкурентоспособности российской нефти на внутреннем рынке. Поэтому, когда средние фактические цены на российскую нефть превышают этот предел, на внутреннем рынке наблюдается явный избыток нефти. В последние годы средние фактические цены заметно уступали своему предельному конкурентному уровню, и отечественные нефтепереработчики испытывали серьезную нехватку свободных объемов нефтезаводского сырья. В условиях товарного дефицита внутренние цены не вышли на свой конкурентный уровень благодаря получившему повсеместное распространение трансфертному ценообразованию, в силу которого цены внутрикорпоративных поставок занижаются по сравнению с ценами «свободного» нефтяного рынка в 2-3 раза и из-за взимания экспортных пошлин, восстановленных в конце 2005 г., с 34 до 48 евро (примерно с 30 до 43 долл.) за тонну.

Основные методы и способы государственного регулирования цен

... Система государственного регулирования рыночной экономики приобрела особое значение после Второй мировой войны. Главные задачи государственного регулирования состояли в обеспечении роста национального дохода, равновесия платежного баланса, стабилизации цен. В условиях рыночной экономики ...

Что касается внутренних цен на нефть, предназначенную непосредственно на экспорт, то они не могут не ориентироваться на сопоставимые мировые цены, численно отличаясь от последних на величину применяемых таможенных пошлин, а также качественных и транспортных поправок.

Ценовое прогнозирование мирового нефтяного рынка представляет собой наиболее популярную и в то же время чрезвычайно сложную сферу экономического поведения.

В связи с этим можно выделить цель работы – рассмотреть и проанализировать ценообразование в нефтегазовом комплексе в мире, а так же в России.

Важно подчеркнуть, что вследствие существенных различий в закономерностях (и механизмах) формирования мировой цены на нефть в долгосрочном, среднесрочном и краткосрочном планах ценовые прогнозы мирового нефтяного рынка на далекую, обозримую и ближайшую перспективы имеют принципиально различную методическую основу. Долгосрочные прогнозы цен на нефть на перспективу 20-30 и более лет базируются на анализе и экстраполяции длительных тенденций и структурных изменений в области мирового хозяйства, энергетики, научно-технического прогресса и даже народонаселения.

1. Мировой рынок нефти

1.1 Обеспеченность стран мира природными запасами нефти

Оценка геологических запасов нефти в земных недрах всегда носит приблизительный характер. Точность ее зависит от множества причин и прежде всего от степени геологической изученности территории, масштабов уже проведенных поисково-разведочных работ, критериев и методов, применяемых при обработке полученных результатов полевых исследований, а также нередко от общеэкономических, политических и даже социальных факторов, подчас вынуждающих отдельные фирмы и даже страны публиковать намеренно завышенные или, напротив, заниженные оценки имеющихся у них запасов природного сырья.

Необходимые масштабы геолого-поисковых и разведочных работ определяются в первую очередь неуклонно растущей потребностью в нефти, долговременной динамикой мировых цен на нефть, а также, естественно, наличием соответствующих месторождений, а в последние десятилетия — чрезвычайно быстрым развитием новых более эффективных технологий их разведки и последующей добычи нефти.

Используемый в международных источниках термин «достоверные запасы» для всех стран, кроме СНГ, определяет выявленные геологические запасы, которые могут быть извлечены из недр при соответствующих мировых ценах на нефть и уровне используемой технологии, то есть при условии, что их добыча экономически будет оправданна. По иному оцениваются запасы в странах СНГ, где, как правило, приводятся данные о «разведанных запасах» без учета какой-либо экономической составляющей.

Обеспеченность страны геологическими запасами тех или иных полезных ископаемых, в том числе и нефти, наиболее часто оценивается количеством лет, в течение которого эти запасы могут быть исчерпаны при уже достигнутом уровне добычи. Следует, однако, отметить, что этот в принципе очень важный показатель имеет не статический характер, определяющий срок полного исчерпания природных запасов в той или иной стране или в мире в целом, а динамический, характеризующий соотношение степени реальной геологической изученности соответствующей территории и месторождений, темпов и объемов добычи полезного ископаемого год от года в перспективе.

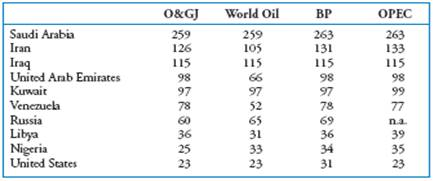

Таблица 1 — Десять ведущих стран по доказанным запасам нефти (2005, млрд. баррелей)

Особенности международной торговли нефтью

... данные о вероятных запасах нефти в 105 странах мира приводят журнал Oil and Gas Journal (OGJ), Международное энергетическое агентство, Minerals ... данных операций биржи по торговле нефтью и мировые нефтяные организации и компании формируют цены на нефть, которые играют существенную ... Абкайк Саудовская Аравия 12 Ромашкино Волго-Уральский бассейн, Россия 12-14 Чиконтепек Мексика 12 Бери Саудовская Аравия ...

World Energy Outlook 2006

Эксперты компании British Petroleum в своем Statistical Review of World Energy 2008 считают, что при нынешних темпах добычи нефтяные месторождения Кувейта иссякнут через 128 лет, Саудовской Аравии — через 85, Ирана — 67, России — 20, Туркмении — 12, США — 10 лет, Азербайджана — 67 лет. Ираку нефти хватит почти на 129 лет .

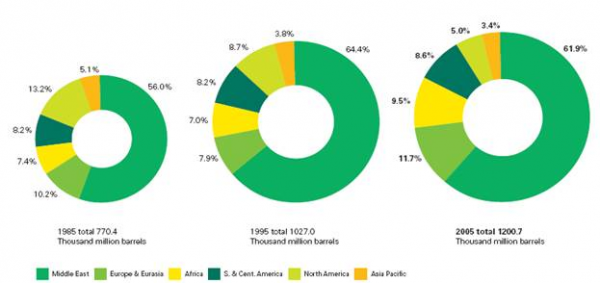

По имеющимся оценкам, более 3/4 мировых современных достоверных запасов нефти сосредоточено в странах — членах ОПЕК, и почти 9/10 — в государствах, которые относят к развивающимся, хотя некоторые из них, например, Саудовская Аравия, Кувейт, ОАЭ, именно за счет доходов от нефти по размерам национального дохода на душу населения опережают даже промышленно развитые страны.

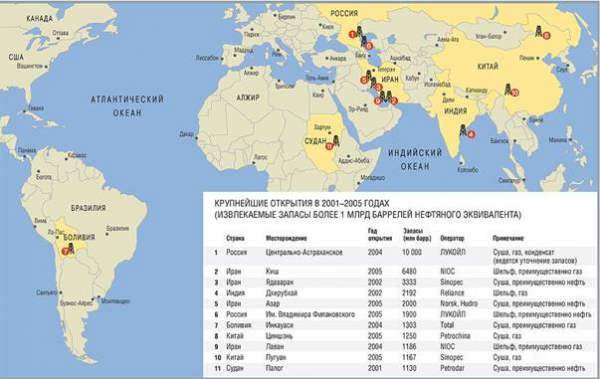

В последнее пятилетие два самых крупных в мире месторождения были обнаружены в России и Иране. В число 11 крупнейших открытий в мире в 2001-2005 годах также входит нефтяное месторождение имени Филановского в российском секторе Каспия. Сообщество ученых и практиков нефтяной индустрии едино во мнении, что эпоха открытия гигантских месторождений в России миновала, однако при адекватной постановке поисково-разведочных работ крупные месторождения могут быть найдены не только в шельфовой зоне, на Каспии и в Восточной Сибири, но и в старых нефтегазоносных регионах.

: BP Statistical Review of World Energy 2006

Рисунок 1 — Распределение доказанных запасов нефти по регионам мира

По поводу долгосрочных перспектив развития мировой нефтедобывающей отрасли в связи с ее обеспеченностью природными запасами существуют различные точки зрения. Высказываются, в том числе, и радикальные предположения, что она существенно утратит свои позиции уже в первой трети XXI века и в целом текущий век будет столетием газа и угля. Действительно, мировые доказанные геологические запасы и прогнозные ресурсы газа существенно превосходят нефтяной сырьевой потенциал. Сегодня преобладает мнение, что еще многие десятилетия нефть будет по-прежнему играть ведущую роль как наиболее удобный и высокоэффективный энергоноситель. Продолжительность нефтяного века может быть оценена не только на основе анализа текущего состояния уже достоверно разведанных геологических запасов, но и в значительной мере с учетом прогнозируемых, но пока еще не выявленных ресурсов, разумеется, с учетом быстро развивающегося прогресса в новых методах поиска, разведки и степени извлечения нефти из земных недр.

Business Guide (Нефть и газ) от 21.11.2006

Рисунок 2 — Крупнейшие месторождения, открытые за последние 5 лет.

Вместе с тем нефть, как известно, представляет собой невозобновляемый ресурс, запасы которого пусть даже и в весьма отдаленной перспективе рано или поздно все-таки будут исчерпаны. Ключевой вопрос в этой связи, однако, заключается в том, как определить тот конкретный момент времени, когда абсолютное сокращение природных запасов нефти реально скажется на ее предложении на мировом рынке и соответствующем удовлетворении спроса. При нынешних же объемах добычи и ценах нефти в мире, согласно расчетам BP, хватит приблизительно на 40 лет.

1.2 Добыча и потребление нефти в мире

В условиях растущего спроса на нефть на мировом рынке, география ее добычи в мире в первую очередь определяется фактическим наличием, масштабами и качеством нефтяных месторождений в данных регионах, а также имеющимися добывающими мощностями и соответствующей инфраструктурой для транспортировки нефти. Как видно из Таблицы 2, ведущую роль в мировой добыче нефти играет Саудовская Аравия. Россия уверенно занимает второе место и в последние годы все активнее наступает на пятки саудовцам.

Таблица 2. Мировые лидеры по добыче нефти (в тыс. баррелей в день)

| 2002 | 2003 | 2004 | 2005 | 2006 | |

| 1. Саудовская Аравия | 7.888 | 7.093 | 8.410 | 8.897 | 9.353 |

| 2. Россия | 6.536 | 7.056 | 7.698 | 8.544 | 9.287 |

| 3. США | 5.801 | 5.745 | 5.680 | 5.418 | 5.120 |

| 4. Китай | 3.297 | 3.393 | 3.407 | 3.485 | 3.617 |

| 5. Иран | 3.572 | 3.248 | 3.741 | 3.834 | 4.091 |

| 6. Мексика | 3.127 | 3.177 | 3.370 | 3.383 | 3.333 |

| 7. Венесуэла | 2.791 | 2.782 | 2.643 | 3.009 | 3.128 |

| 8. Кувейт | 1.947 | 1.745 | 2107 | 2.288 | 2.573 |

| 9. Норвегия | 3.118 | 2.992 | 2.851 | 2.797 | 2.552 |

| 10. ОАЭ | 2.115 | 1.900 | 2.248 | 2.343 | 2.378 |

: OPEC Annual Statistical Bulletin 2006

: BP Statistical Review of World Energy 2006

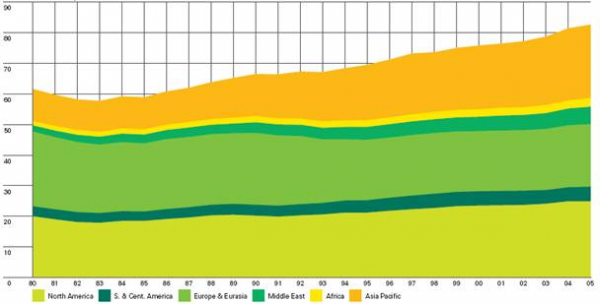

Рисунок 3 — Потребление нефти по регионам (млн. баррелей в день)

Более того, в 2007 г. по объемам добычи нефти Россия уже обогнала Саудовскую Аравию. В сентябре 2007 г., по данным Argus, добыча нефти в России составила 9,712 млн барр./сут по сравнению с 9,1 млн барр./сут, добытыми в королевстве. Правда, стоит отметить, что Саудовская Аравия, в отличие, от России, располагает большими резервными мощностями, которые она может быстро ввести в строй, что обеспечивает ей доминирующее положение на мировом рынке нефти.

Лидером в мировом потреблении нефти являются США (около 25%), за которыми с большим отставанием идут Япония (8%), Китай (5,2%), Германия (4,2%), Россия (3,9%), Южная Корея (3,1%), Италия (2,8%), Франция (2,7%), Великобритания (2,5%) Канада и Индия (по 2,4%), Бразилия и Мексика (по 2,2%).

В целом же в 2005 г. на долю указанных 13 государств пришлось около 70% мирового потребления нефти.

1.3 Рынок российской нефти

Нефть является одним из основных экспортных товаров России. Быстрый рост добычи нефти и крупномасштабный нефтяной экспорт многие годы фактически обеспечивали функционирование и развитие неэффективных секторов российской экономики.

Нынешнее состояние нефтяной промышленности России характеризуется сокращением объемов прироста промышленных запасов нефти, снижением качества и темпов их ввода; сокращением объемов разведочного и эксплуатационного бурения и увеличением количества бездействующих скважин; повсеместным переходом на механизированный способ добычи при резком сокращении фонтанизирующих скважин; отсутствием значительного резерва крупных месторождений; необходимостью вовлечения в промышленную эксплуатацию месторождений; расположенных в необустроенных и труднодоступных районах; прогрессирующим техническим и технологическим отставанием отрасли; недостаточным вниманием к вопросам социального развития и экологии.

Нефтедобывающая промышленность сосредоточена в основном в пределах пяти нефтегазоносных провинций России: Западно-Сибирской (на долю которой приходится около 70% всей добычи нефти в России), Волго-Уральской (около 25%), Тимано-Печорской (более 6%), Северо-Кавказской, Дальневосточной.

Крупным резервом для развития нефтяной промышленности является континентальный шельф России, площадь которого составляет 6 млн км2, 70% территории которого перспективны для поисков нефти и газа.

Основным нефтедобывающим районом является Западная Сибирь, где на территории Тюменской и Томской областей создана крупнейшая в стране база нефтяной промышленности, которая выделяется на общем фоне масштабами и эффективностью добычи. Здесь создается крупнейший в стране территориально-производственный комплекс на основе уникальных месторождений нефти и газа.

Перспективные районы добычи нефти в России — шельфы Баренцева и Охотского морей. Признаки нефтеносности имеются на обширной территории Севера, Восточной Сибири, Дальнего Востока.

Нефтяная промышленность страны вступила в качественно новую, более сложную стадию развития, когда возникает необходимость резко увеличивать объем поисково-разведочных работ, особенно в Восточной Сибири, в зонах глубины под газовыми месторождениями Западной Сибири, в шельфовых зонах морей, формирования необходимой для этого производственно-технической базы. Начата добыча нефти в Арктике на шельфе около острова Колгуев (Песчаноозерское месторождение).

Для обеспечения быстрых темпов развития нефтяной промышленности важное значение имеет также широкое применение методов искусственного воздействия на пласт и повышение уровня комплексной автоматизации нефтяных промыслов.

Продвижение добычи нефти в восточные районы страны и на север Европейской части придает особое значение проблеме расширения сети и увеличения мощности трубопроводного транспорта.

В Российской Федерации создана разветвленная система нефтепроводов, транспортирующих нефть в другие регионы страны, страны СНГ и Западной Европы. Она обеспечивает поставку более 95% всей добываемой нефти при средней дальности перекачки 2300 км. Наиболее крупные: Усть-Балык — Курган — Альметьевск, Нижневартовск — Самара; Самара — Лисичанск — Кременчуг — Херсон — Одесса; Сургут — Новополоцк; Шаим — Тюмень; Усть-Балык — Омск — Анжеро-Судженск; Усть-Балык — Омск — Павлодар — Чимкент; Александровское — Анжеро-Судженск; Туймазы — Омск — Новосибирск — Красноярск — Ангарск; Альметьевск — Самара — Брянск — Мозырь — Польша, Германия, Венгрия, Чехия, Словакия; Альметьевск — Нижний Новгород — Рязань — Москва с ответвлением от Нижнего Нов города на Ярославль — Кириши, и др.

Сырая нефть и нефтепродукты составляют примерно 40% суммарного экспорта России, нефть – существенный источник доходов бюджета. Российская Федерация выступает как один из ведущих операторов в международном нефтяном бизнесе, являясь крупнейшим чистым экспортером нефти после Саудовской Аравии. Россия, Норвегия и Мексика – единственные страны, не входящие в ОПЕК, среди 10 крупнейших чистых экспортеров мира. В 2000 г. Россия экспортировала приблизительно 145 млн. т сырой нефти и 50 млн. т нефтепродуктов. С 2000 г. экспорт нефти и нефтепродуктов начал расти, и за период с 1996 г. фактически удвоился. По прогнозам Министерства энергетики РФ, экспорт сырой нефти увеличится почти до 300 млн. т в 2010 г.

Рост экспорта сырой нефти сдерживается транспортными «узкими местами», поэтому российские нефтяные корпорации надеются на увеличение экспорта нефтепродуктов в будущем. Но в настоящее время главный вопрос экспорта российских нефтепродуктов – их низкое качество. Страна все еще отстает в производстве дизельного топлива с низким содержанием серы, использование которого будет обязательным в ЕС, начиная с 2005 г.

Подавляющая часть российской нефти уходит за пределы постсоветского

пространства (см. табл. 4).

Доля чистого экспорта в страны дальнего зарубежья повысилась с 53% в 1992 г. до 86% в 2001 г. Главные страны-импортеры – Великобритания, Франция, Италия, Германия и Испания. В настоящее время экспорт нефти в США сдерживает то обстоятельство, что издержки транспортировки российской нефти в эту страну значительно выше, чем у ближневосточных производителей.

Львиная доля добычи нефти приходится на вертикально интегрированные компании. Они же являются основными экспортерами нефти.

Большая часть экспорта осуществляется через морские порты и по трубопроводам (в основном АК «Транснефть»), незначительная часть идет наливом в железнодорожных цистернах.

В 4 квартале 2007 г. производство нефти в России оставалось без изменений, в январе оно увеличилось на 50 кб/д по сравнению с декабрем. Основные производители нефти в стране – компании “Юкос”, “Лукойл”, ТНК и “Союзнефтегаз” – увеличили производство при сокращении добычи у менее крупных производителей. В феврале производство нефти стабилизировалось, экспорт сохранялся на высоком уровне, несмотря на отсрочки в поставках, связанные с погодными условиями на Балтийском и Черном морях.

Например, в 2008 г. российский порт на Белом море в состоянии принять по железной дороге для дальнейшей транспортировки на 30 кб/д нефти больше по сравнению с прошлым годом, пропускная способность порта Феодосия на Украине по планам должна увеличиться на 10 кб/д. Российский экспорт через территорию Украины должен увеличиться в текущем году в сумме на 60 кб/д. Существуют признаки определенной реструктуризации нефтяного сектора России, BP объявила о своем решении инвестировать 6,75 млрд. долларов в развитие Тюменской нефтегазовой компании (TНК) и “Сиданко”, при этом доля BP в капитале этих компаний должна составить 50%. Данное решение фактически создает в России третьего крупнейшего производителя нефти, который имеет запасы на уровне 5-8 млрд. баррелей и добычу на уровне 1,2 мб/д.

Сырая нефть и нефтепродукты составляют примерно 40% суммарного экспорта России, нефть – существенный источник доходов бюджета. Российская Федерация выступает как один из ведущих операторов в международном нефтяном бизнесе, являясь крупнейшим чистым экспортером нефти после Саудовской Аравии. Россия, Норвегия и Мексика – единственные страны, не входящие в ОПЕК, среди 10 крупнейших чистых экспортеров мира. В 2000 г. Россия экспортировала приблизительно 145 млн. т сырой нефти и 50 млн. т нефтепродуктов. С 2000 г. экспорт нефти и нефтепродуктов начал расти, и за период с 1996 г. фактически удвоился. По прогнозам Министерства энергетики РФ, экспорт сырой нефти увеличится почти до 300 млн. т в 2010 г.

Рост экспорта сырой нефти сдерживается транспортными «узкими местами», поэтому российские нефтяные корпорации надеются на увеличение экспорта нефтепродуктов в будущем. Но в настоящее время главный вопрос экспорта российских нефтепродуктов – их низкое качество. Страна все еще отстает в производстве дизельного топлива с низким содержанием серы, использование которого будет обязательным в ЕС, начиная с 2005 г.

|

Таблица 3 — Экспорт сырой нефти из России (1995-2010 гг.) |

||||||||||||

| Годы | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2010 |

| Экспорт, млн. т | 132,8 | 102,0 | 108,4 | 140,0 | 130,8 | 144,5 | 162,1 | 195,0 | 202,0 | 219,0 | 242,0 | 296,0 |

| Прирост

экспорта, % |

н.д. | -23 | 6 | 29 | -7 | 10 | 12 | 20 | 4 | 8 | 11 | — |

| Экспорт/

производство, % |

43 | 34 | 35 | 46 | 43 | 45 | 47 | 52 | 51 | 52 | 54 | 58 |

2. Методология ценообразования на рынке нефти

2.1 Эволюция механизма ценообразования на нефтяном рынке

В силу того, что мировой нефтяной рынок претерпевал постоянные изменения в сторону расширения многообразия своей внутренней структуры, со временем трансформировались и механизм ценообразования на этом рынке, и формула определения основных (базисных, маркерных) цен. Эти изменения дают основание предложить следующую периодизацию развития мирового рынка нефти, начиная с зарождения международной торговли нефтью в начале века и выхода нефтяных монополий на международную арену. Исходя из доминирующего на мировом рынке механизма ценообразования, можно выделить четыре этапа его развития: до 1947 г.; с 1947 по 1971 г.; с 1971 по 1986 г.; с 1986 г. по настоящее время.

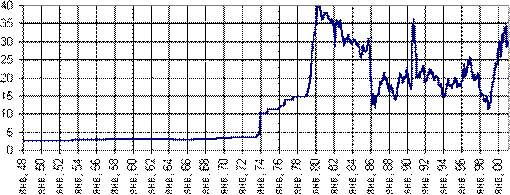

Рисунок 4 — Динамика номинальной цены смеси WTI, долл./баррель.

Первые три этапа характеризуются картельным принципом ценообразования, однако, на разных этапах это были разные картели с разным составом участников. На первых двух этапах «ценообразующий» картель состоял из семи вертикально интегрированных крупнейших международных нефтяных компаний (Exxon, Mobil, Galf, Texaco, Standard Oil of California — все американские, British Petroleum — английская, Royal-Dutch/Shell — англо-голландская; ряд исследователей полагает, что Международный нефтяной картель состоял из восьми компаний, включая также французскую Compani Franzes du Petrol).

На третьем этапе доминирующая роль в ценообразовании перешла к картелю, состоявшему из 13 государств ОПЕК (Саудовская Аравия, Кувейт, Иран, Ирак, Объединенные Арабские Эмираты, Катар — Ближний и Средний Восток; Алжир, Ливия, Нигерия, Габон — Африка; Венесуэла, Эквадор — Южная Америка; Индонезия — Юго-Восточная Азия).

Только с 1986 г. картельный принцип ценообразования — назначение цен ограниченной группой игроков по своему усмотрению — уступил место бирже, где цены устанавливаются в результате конкурентной борьбы двух противоборствующих групп огромного числа игроков по жестко регламентированной и прозрачной процедуре. И они отражают в каждый момент времени текущий баланс спроса и предложения с поправкой на систему сиюминутных конъюнктурных факторов экономического и политического характера, учитывающих многочисленные риски изменения ситуации на рынке нефти. Лишь с 1986 г., начал реально действовать конкурентный принцип ценообразования за счет появления инструментов биржевой торговли и, вследствие этого, увеличения числа субъектов предпринимательской деятельности на рынке сверх критических параметров, то есть многократно превысив количество игроков, хотя бы теоретически подлежащих картелизации.

До 1971 г. на рынке повсеместно доминировали компании Международного нефтяного картеля, в период 70-80-х годов в добывающей части нефтяного бизнеса (так называемый апстрим — от английского Upstream) доминировали страны ОПЕК в лице своих государственных нефтяных компаний, а в транспортировке, переработке и сбыте (так называемый даунстрим — от английского Downstream) — продолжали доминировать международные и независимые частные нефтяные компании, а также государственные нефтяные компании стран-импортеров. Соответственно изменилось число участников процесса ценообразования. Сначала это были 7 (или 8 -см. выше) компаний картеля, затем 13 стран ОПЕК, сегодня — это множество участников процесса ценообразования на бирже.

Таблица 4 — Эволюция механизма ценообразования на мировом рынке нефти

|

До начала 1970-х гг. рынок был фактически монополизирован крупными вертикально интегрированными компаниями Международного нефтяного картеля (МНК).

Восемь транснациональных компаний (“семь сестер”, составлявших ранее Standard Oil, — BP, Chevron, Exxon, Gulf, Mobil, Shell, Texaco, а также французская CFP) контролировали около 85—90% рынка на всех этапах производственного процесса. Цены на нефть также устанавливались преимущественно этими компаниями, поскольку на долю свободного рынка независимых производителей приходилось всего около 5%. На этом этапе крупные компании активно использовали трансфертное ценообразование для минимизации налоговых отчислений аналогично тому, как это происходит сейчас в России. Кроме того, устанавливались справочные цены для определения налоговых отчислений в странах, где компании действовали в рамках концессий.

До 1947 г. цена нефти сиф (CIF — cost, insurance, freight) в любом месте земного шара определялась на основе цены фоб (FOB — free on board) в Мексиканском заливе плюс стоимость доставки, которая включала фрахт танкера, залив-слив нефти, страховку, таможенную очистку и т.д. При этом не имело никакого значения, где фактически добывалась нефть.

В 1947 г. система расчета цен изменилась. Это было вызвано увеличением роли стран Персидского залива в мировой нефтедобыче, а также необходимостью восстановления экономики стран Западной Европы после второй мировой войны (“план Маршалла”).

Согласно новым правилам цена на нефть рассчитывалась, как если бы она доставлялась уже из двух точек — Мексиканского или Персидского заливов. При этом цена фоб по-прежнему определялась в Мексиканском заливе, различались лишь затраты на поставку. Ясно, что новая система привела к появлению мест, где обе цены совпадали. Первоначально такая точка находилась в Средиземном море, затем, по мере снижения цен фоб в Персидском заливе, она сместилась на Восточное побережье США, а в 1949 г. единой базой для расчета цен на нефть стал Нью-Йорк.

Первый и второй этапы развития нефтяного рынка были самыми стабильными, с 1947 г. по 1971 г. номинальная цена WTI выросла с 1,87 долл. до 3,56 за баррель (см. рисунок 1), а реальная (дефлированная по американскому ИПЦ) колебалась около 10 долл. за баррель в ценах 1999 г. Во многом именно эта стабильность способствовала экономическому росту в США и Западной Европе, который, в свою очередь, сопровождался ежегодным 7%-ным ростом спроса на нефть.

В сентябре 1960 г. была создана международная Организация стран-экспортеров нефти (ОПЕК).

Быстрое укрепление лидирующей роли ОПЕК в мировом экспорте нефти создало предпосылки для пересмотра действовавших концессионных соглашений арабских стран с нефтяными компаниями относительно справочных цен и распределения прибыли. Кроме того, важным фактором стал отказ от фиксированного курса доллара США и последующее ослабление американской валюты. Длительные переговоры ничего не дали, и в октябре 1971 г. ОПЕК начал процесс национализации активов МНК, который фактически завершился к концу 1973 г. С переходом к странам ОПЕК контроля над ресурсами и добычей у них появилась возможность определять цены на нефть. Компании МНК потеряли возможность влиять на конъюнктуру рынка со стороны предложения, однако сохранили контроль над транспортировкой, переработкой и сбытом.

Действия ОПЕК зачастую приводили к существенному дисбалансу спроса. Так, нефтяное эмбарго в 1973 г. и иранская революция 1979 г. привели к дефициту нефти, а увеличение добычи нефти Саудовской Аравией в 1986 г. — к избыточному предложению. Соответственно резко возросла волатильность цен на нефть: они вырастали с 4 до 10 долл. за баррель в 1973 г., с 16 до 40 долл. в 1979—1980 гг. и падали с 30 до 13 долл. в 1985—1986 гг. Шокирующие скачки цен привели к сокращению ежегодных темпов роста спроса с 7% (до 1973 г.) до примерно 1% (после 1973 г.).

Существенно изменилась сама структура торговли нефтью — продолжилось сокращение операций на основе долгосрочных контрактов по отпускным ценам, цены начали устанавливаться на базе краткосрочных и спот-контрактов. При этом их доля в общем объеме торгов выросла с 5—8% в начале 70-х годов до 40—50% в середине 80-х.

Четвертый этап принципиально отличается от первых трех тем, что монопольное ценообразование уступило место рыночному. На этом этапе ОПЕК больше не устанавливает цены непосредственно, как это было в 70-х

годах, однако по-прежнему является важнейшим игроком на мировом рынке нефти. Позиции картеля обеспечены качественными и количественными показателями его ресурсной базы. Так, на долю ОПЕК приходится около 78% мировых запасов и 42% добычи сырой нефти. Кроме того, себестоимость добычи одного барреля нефти в странах Персидского залива составляет всего 0,5—2 долл. (на Северном море — около 10—12 долл.; в России до девальвации рубля — 7—8 долл., после — 3—5 долл.).

Во многом изменение принципов ценообразования обусловлено появлением и развитием биржевой торговли. Так, на Нью-Йоркской товарной бирже (NYMEX) в 1986 г., незадолго до начала “ценовой войны”, началась торговля фьючерсами на сырую нефть. Двумя годами позже контракты на сырую нефть были введены на Лондонской международной нефтяной бирже (LIPE), а затем и на Сингапурской товарной бирже (SIMEX).

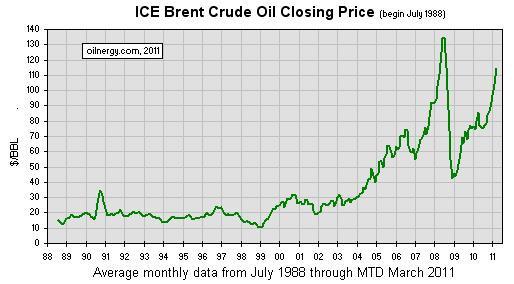

Благодаря переходу к конкурентному ценообразованию цены на нефть до 2000 г. хотя и оставались чрезвычайно волатильными на краткосрочных интервалах, в среднем колебались в диапазоне 15—20 долл. за баррель.

2.2 Факторы, влияющие на цену нефти

Вообще, самые существенные факторы, влияющие на мировые цены,– это спрос на нефть и ее предложение. А также все, что их определяет, в том числе геополитическая ситуация, темпы роста мировой экономики, погодные условия.

В 2004 цены на нефть резко рванули вверх после неожиданного скачка потребления со стороны Китая и Индии. В настоящее время крупнейшие потребители нефти в мире – США и Китай. Но темпы прироста потребления снизились: Китай сокращает закупки, а в Соединенных Штатах появились признаки замедления темпов развития экономики, создающие риск падения спроса.

Важно также принимать во внимание валютный фактор: при падении курса доллара падает реальная стоимость нефти, а инвесторы, стремясь защитить свои капиталы от валютного риска, вкладывают средства в нефтяной рынок. Кстати, этот фактор вышел на первый план только во второй половине 2007 года, когда курс доллара США начал падать.

Немаловажно влияние на нефтяные котировки макроэкономической ситуации. К примеру, в последние годы рынок часто реагировал на сбои поставок из Нигерии, связанные с действиями национальной боевой группировки. В 2007 году основной проблемой рынка нефти была ядерная программа Ирана, на который неоднократно накладывались экономические санкции в связи с разработкой ядерной программы.

Фактор сезонности в большей степени определяет спрос на производные нефти, которые, в свою очередь, влияют на котировки углеводородного сырья. Цена на нефть в начале следующего года в значительной степени будет зависеть от того, мягкой или суровой выдастся зима.

Известно, что летом (с конца мая до сентября) в Европе и США начинается автомобильный сезон. Повышение спроса на бензин ведет к удорожанию нефти и нефтепродуктов. Другой пример: сезон ураганов в Атлантическом океане (его пик приходится на август-сентябрь) постоянно угрожает нефтяной инфраструктуре Мексиканского залива и нефтеперерабатывающим заводам на побережье США – что не остается без внимания инвесторов.

Влияние на рынок нефти может оказать ОПЕК. В последние годы картель использует только один механизм влияния на цены, а именно, собственные производственные квоты. Рост квот вызывает спад цен и наоборот. Этот фактор очень значимый для рынка, поскольку картель остается основным хранителем углеводородного сырья: запасы стран-участниц превышают ¾ мировых запасов, и их доля в общей добыче будет постоянно расти (ожидается, что к 2030 году она превысит 50%).

Со стороны стран, не входящих в картель, прирост добычи будет обеспечиваться Россией, Бразилией, Канадой и странами бывшего СНГ.

Немаловажна также позиция тех стран, которые не входят в организацию стран-нефтеэкспортеров, в том числе России и государств Каспийского региона.

Важно помнить, что, несмотря на то, что мы привыкли говорить о ценах на нефть и о спросе на нефть, потребителям нужны продукты переработки, и недостаток перерабатывающих мощностей в мире также оказывает значительное влияние на цены. Эту проблему хорошо осознает ОПЕК, страны-участницы которой уже подключились к строительству НПЗ.

Говоря о нефтяных котировках на международных рынках, можно также коснуться проблемы региональных цен на отдельных сегментах рынка – таких как, например, Северо-Западная Европа, Средиземноморье, Азиатско-Тихоокеанский регион. Здесь колебания котировок не в последнюю очередь зависят от запуска новых трубопроводных маршрутов, определяющих объемы поставок сырья.

Например, начало работы трубопровода Баку–Тбилиси–Джейхан мощностью 1 млн барр./сут, по которому легкое малосернистое сырье из Азербайджана прокачивается на побережье Средиземного моря, спровоцировало отток сырья из Ливии и Алжира в Азию. Нефть этих стран похожа по качеству на Азербайджанскую легкую, и во избежание обвала цен североафриканские страны принялись осваивать новые рынки.

Строительство трубопровода Восточная Сибирь–Тихий океан (ВСТО) из России в Азию также в перспективе может привести к изменению торговых потоков. Предложение российской среднесернистой нефти Urals в Средиземноморье и Северо-Западной Европе уменьшится, возникнет конкурентный рынок сбыта.

По прогнозам Министерства промышленности и энергетики РФ, за счет строительства нефтепроводов ВСТО и Харьяга–Индига к 2015 году «Транснефть» обеспечит прокачку до 308 млн т/год по сравнению с 221 млн т/год в 2005 году. Минпромэнерго ожидает, что поставки нефти в Европу, включая европейские страны СНГ, снизятся до 200 млн т/год к 2015 году

против 234,1 млн т/год в 2005 году. Доля российского сырья в объеме потребления европейских государств должна сократиться до 20,6% с нынешних 24,9%. Это будет способствовать росту цен на российский сорт.

Отдельного внимания при обзоре ситуации на мировом рынке заслуживает ОПЕК. В свое время решения ОПЕК о снижении или увеличении объемов добычи приводили к значительным изменениям цен на нефть, но теперь влияние организации на рынок стало снижаться. Поведение нефтяных котировок во второй половине 2006 года говорит о том, что рынок почти перестал считаться с решениями организации. Что касается официальной квоты, ОПЕК даже перестала ее пересматривать. Участники организации сами признают, что это понятие перестало быть актуальным. Точно так же, как понятие «ценовой диапазон», в зависимости от которого организация ранее пересматривала объемы добычи.

В последние годы важной частью ценообразования на мировом рынке нефти слал политическая составляющая. Прежде всего, это относится к нестабильной политической ситуации на Ближнем Востоке. Скачки цен на нефть были зафиксированы после начала военной операции США против Ирака, во время войны Израиля с Ливаном и в связи с ситуацией вокруг иранской ядерной программы. В ближайшие годы не стоит ожидать стабилизации ситуации, поскольку нерешенной остается проблема взаимоотношений Израиля и окружающих его арабских государств, американцы никак не могут нормализовать обстановку в Ираке, а Иран все активнее заявляет о своих амбициях на статус региональной державы и претензиях на лидерство во всем арабском мире.

Зависимость цены на нефть на внутреннем рынке России от конъюнктуры международного рынка нефти и нефтепродуктов наблюдается только в долгосрочном периоде на уровне тренда. В краткосрочном периоде возможны ситуации, когда цена на нефть в мире растет, а в России падает, и наоборот.

Связано это с тем, что при формировании цен на нефть для поставок на внутренний рынок участники торгов анализируют конъюнктуру экспортных рынков нефти и нефтепродуктов, а также ее возможные изменения в краткосрочном периоде. Это объясняется спецификой торговых операций при продаже нефти внутри России: крупные нефтяные компании определяют цену на нефть в течение торгового периода, располагающегося, как правило, в интервале между 15-м и 25-м числом каждого месяца. В этот период устанавливается цена на поставки сырья в следующем месяце. Например, цена на нефть, установленная 20 ноября, определяет ценовую конъюнктуру декабрьских поставок.

Торговый период имеет плавающие временные границы, то есть может продолжаться от полутора дней до двух недель. В этот период заключаются договоры на поставку основных объемов нефти, реализуемых на внутреннем рынке. Между торговыми периодами могут реализовываться только относительно небольшие объемы нефти, в основном за счет продажи мелких партий независимыми производителями.

Стоимость российской нефти при поставках на внутренний рынок также зависит и от других факторов – например, от величины экспортной пошлины на нефть, которая также рассчитывается в зависимости от международной цены на сырье, транспортных издержек, наличия или отсутствия свободных мощностей на наиболее привлекательных экспортных направлениях.

Если пристально посмотреть на сегодняшнюю ситуацию, то становится очевидно, что страны ОПЕК добывают нефть на пределе своих возможностей. То же относится и к России. Однако увеличение поставок нефти этими странами не выправляет ситуацию, так как они поставляют на рынок нефть среднего или низкого качества, а рынок нуждается в «легкой» нефти, чтобы удовлетворить растущий спрос на качественный бензин. Западные страны просят ОПЕК добывать больше, но картель говорит, что корень проблемы не в недостатке нефти на рынке, а в недостатке перерабатывающих мощностей.

Прирост мощностей переработки отстает в разы от прироста добычи и спроса. НПЗ, пытаясь удовлетворить спрос на высококачественный бензин и авиационное топливо, конкурируют друг с другом за поставки высококачественной нефти, чем поднимают на нее цены. Если бы перерабатывающих мощностей было больше, то многие компании могли бы позволить себе покупать менее качественную нефть, чем несколько охладили бы весь рынок.

Отдельным фактором влияния на нефтяные котировки являются прогнозы аналитических команд крупных инвестиционных банков и независимых аналитиков. Эти данные могут оказывать краткосрочное влияние на цены. Но справедливости ради, стоит отметить, что в этом году многие участники рынка относятся к прогнозам крупнейших инвестбанков скептически, поскольку бытует мнение, что сами банки при помощи своих фондов «разогнали» рынок до таких невиданных высот.

Еще один фактор, от которого зависит динамика котировок,– это объем аккумулированных запасов, как нефти, так и нефтепродуктов. Существует три версии прогноза:

- × нейтральный (вероятность = 60%) – 1,2 трлн баррелей;

- × оптимистичный (вероятность = 25%) – 2,4 трлн баррелей;

- × пессимистичный (вероятность = 15%) – 0,9 трлн баррелей.

Но необходимо понимать, что эти цифры могут быть изменены как в большую, так и в меньшую сторону, поскольку регулярно появляется новая информация об обнаружении и разработке новых нефтяных месторождений. Правда, они находятся во все более труднодоступных местах, и это неизбежно увеличивает расходы на добычу в разы.

2.3 Динамика мировых цен на нефть

Мировой рынок нефти с момента своего возникновения более 150 лет назад постоянно эволюционирует как в увеличении разнообразия внутренней структуры, так и в изменении механизмов ценообразования. Считается, что первая коммерческая добыча нефти началась в 1859 году, когда в Пенсильвании (США) была пробурена первая нефтяная скважина. В эволюции системы цен экспертами выделяется четыре периода. Первый – до 1947 года; второй – 1947–1971 годы; третий – 1971–1986 годы; четвертый длится с декабря 1985 года по настоящее время.

Периодообразующей характеристикой на первом этапе служила так называемая однобазовая система цен. Цена нефти CIF в любом месте земного шара определялась на основе цены FOB в Мексиканском заливе плюс [фиктивный] фрахт. При этом фактическое место добычи нефти в расчет не принималось.

Второй этап, послевоенный, связан с переходом на «двухбазовую систему цен», вызванным возрастанием роли Ближнего Востока как поставщика нефти. Первая скважина в районе Персидского залива была пробурена в 1908 году. Но если до 1945 года до 80% нефти в Европу поступало из района Мексиканского залива, то уже в 1950 году 75–80% европейского нефтяного импорта шло с Ближнего Востока, главным образом из Ирана. Поэтому МНК согласился с тем, чтобы фрахтовые ставки рассчитывались либо от мексиканской базы, либо от персидской, приравняв, таким образом, цены FOB Мексиканский залив к ценам FOB Персидский залив. Но исходной по-прежнему оставалась цена нефти Мексиканского залива.

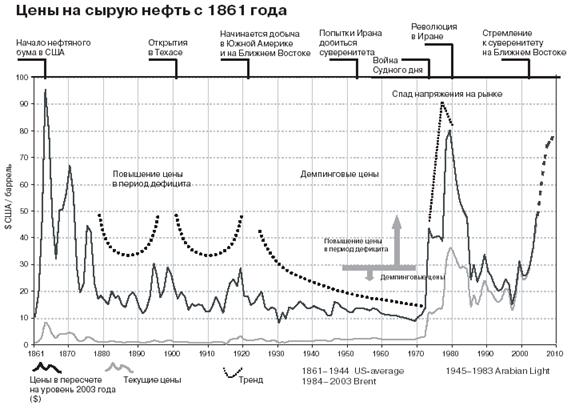

Рисунок 5 — Динамика мировых цен на нефть

Компании Международного нефтяного картеля практически безраздельно доминировали на мировом рынке нефти и нефтепродуктов до 1971 года. Основным видом внешнеторговых сделок в этот период были так называемые регулярные сделки, которые определяли как уровень цен, так и объемы торговли.

1971 год принято считать стартовым в третьем периоде эволюции ценообразования. Он характеризуется началом конца эпохи концессионной формы отношений. Еще к концу 50−х годов страны–производители нефти осознали необходимость создания противовеса МНК. 14 сентября 1960 года в Багдаде была создана Организация стран–экспортеров нефти – ОПЕК, которая своей целью ставила защиту национального суверенитета стран-участниц и модификацию ценообразующего механизма. Новый «картель» стал инициатором пересмотра уровня официальных (справочных) цен на нефть и доли в прибылях и собственности в соглашениях с основными международными нефтяными компаниями, естественно, в сторону повышения. Так, всем нефтяным компаниям, работающим в Венесуэле, Саудовской Аравии, Кувейте, Иране и Ираке, было предписано согласовывать ценовые вопросы с правительствами стран-производителей.

Несмотря на то, что первоначально создание ОПЕК не воспринималось всерьез игроками международного нефтяного рынка, уже к середине 1970−х страны-экспортеры получили абсолютный суверенитет над своими природными ресурсами, а иностранные нефтяные компании из владельцев природных богатств превратились в подрядчиков. Как считают аналитики, этому способствовало одно крайне важное обстоятельство – к тому времени нефть по количеству энергии на один доллар стала дешевле угля и выдвинулась в разряд господствующего вида топлива. Мир вступил в нефтяную фазу экономического развития. Ценообразование в период 1971–1986 годов велось на основе официальных отпускных цен ОПЕК по формуле: Персидский залив плюс реальный фрахт.

На этом этапе начал активно развиваться и вскоре занял лидирующее место рынок разовых сделок. До начала 70−х годов на него приходилось только 5% международных сделок. Разовые сделки при доминировании сделок регулярных играли роль вспомогательного настроечного инструмента, с помощью которого происходила корреляция спроса и предложения «черного золота».

Получив после 1973 г. серьезный и реальный контроль над огромными добывающими активами мировой нефтедобывающей отрасли, страны — члены ОПЕК стали основным поставщиком на рынке нефти. Как следствие, сменился и характер конкуренции на нефтяном рынке, так как стала доминировать вертикальная конкуренция между национальными (в основном государственными добывающими) компаниями стран ОПЕК и независимыми компаниями из промышленно развитых стран, действующими в сфере переработки и сбыта нефти из развивающихся стран. Более того, в последующие годы произошло не столько замещение одного вида конкуренции другим, сколько усиление и горизонтальной, и вертикальной конкуренции при их одновременном существовании. Сегодняшняя цена за баррель в 70-80 долларов кажется непомерно высокой. И действительно, в абсолютных цифрах это в два раза выше, чем в 2001 году.

1985 год принято считать началом периода биржевой торговли нефтью и нефтепродуктами. Картельный принцип ценообразования, то есть назначение цен ограниченной группой игроков по своему усмотрению (на первых двух этапах это был МНК, на третьем – ОПЕК), уступил место биржевым торгам.

Как считает большинство экономистов, именно этот принцип наиболее полно отражает текущий баланс спроса и предложения с поправкой на систему «сиюминутных конъюнктурных факторов экономического и политического характера». Кроме того, ценообразование происходит по жестко регламентированной и прозрачной схеме. К бирже перешла ценообразующая роль – цены стали формироваться на бирже, как в сделках с немедленной, так и с отсроченной поставкой.

Рисунок 6 – Динамика цен на нефть

Изменение мировых цен на нефть всегда зависит от двух категорий факторов: спекулятивных и фундаментальных. Последняя категория включает в себя количество добываемой нефти за год, количество запасов нефти в странах, продающих её, а так же увеличение или уменьшение производства нефти в добывающих странах.

В зависимости от того, как будут изменяться цены на нефть в мире, будет происходить изменение цен во многих отраслях экономики. Каждое повышение цены на нефть влечёт за собой повышение стоимости транспортных услуг, цены на цветные металлы так же повышаются. Машиностроение и газовая отрасль не остаются без изменений. Поднимаются цены на уголь и электроэнергию. Естественно, что мировые цены на нефть изменяются из-за спроса. Ведь нефть – неотъёмлемый продукт производственно-хозяйственного процесса. Мировой спрос на нефть играет особую роль, однако важнее всего – возможность предложения нефти, как на долгосрочные поставки, так и на среднесрочные.

По исследованиям аналитиков, начиная с тридцатых годов, динамика мировых цен на нефть разбивается на четыре фазы. Изначально была фаза умеренного роста, которая сменилась фазой бурного роста. Цены на нефть поднялись за короткий промежуток времени на существенную сумму. Далее – фаза стабилизации и завершает цикл фаза умеренного роста.

По подсчётам учёных, с 2005 по 2020 год ожидается фаза бурного роста мировых цен на нефть. Причём ожидается, что в 2020 году мировые цены на нефть будут невероятно высокими. По расчетам аналитиков, спад пойдёт лишь после 2020 года. Но ещё непонятно, из-за чего цены будут снижены.

Рассматривается два варианта:

1) Нормальное закономерное снижение цен, за которым последует очередное повышение.

2) Долговременное снижение цен, которое связано с глобальной проблемой – нехватка ресурсов в связи с их истощением, либо создание новых технологий в области энергетики, которые позволят использовать другие виды топлива.

Таким образом, нефть перестанет быть главным мировым топливом, и «нефтяная эра» закончится.

Структура цены

Основу цены, как и на товар в любой другой отрасли составляет себестоимость, состоящая из производственной себестоимости и внепроизводственных расходов. Сейчас все большую роль в росте цен на продукцию этой отрасли играют внепроизводственные расходы, а в частности, затраты на транспортировку. Резко возросла доля транспортных расходов, например, в ценах на уголь в местах потребления. Так, по канско-ачинским и бородинским углям даже при перевозке на расстояние до 1 тысячи км она достигает 75-80%.

Вторая составляющая цены – прибыль, которая является выражением чистого дохода, создаваемого прибавочным трудом работника. Следует различать прибыль от

реализации продукции и валовую прибыль. Прибыль от реализации является элементом цены и определяется как разность между ценой и себестоимостью, налогами, включаемыми в цены (НДС, акциз, экспортный тариф).

Предприятия нефтепроводного транспорта, оказывая услуги по перекачке, перевалке и наливу нефти на экспорт не включают в оплату счетов услуг НДС. Акцизом облагается только нефть и природный газ, а также отдельные виды минерального сырья в соответствии с перечнем, утверждаемым Правительством Российской Федерации. Ставка акциза на нефть, включая стабилизированный газовый конденсат – 55 руб. за 1 тонну. Ставки акцизов и порядок их определения по подакцизным видам минерального сырья утверждаются Правительством РФ дифференцированно для отдельных месторождений в соответствии со средневзвешенной ставкой акциза. Ставка акциза (А к , рублей за 1 тонну) для конкретного месторождения рассчитывается, исходя из системы уравнений:

А к = Аср + О1к + О2к + О3к + Е (1 + Дк / SДк )

А ср = S(Ак х Дк )/ SДк ;

где:

А ср – средневзвешенная ставка акциза, установленная Федеральным законом «Об акцизах»;

Д к – количество (тонн) добытой и реализованной с конкретного месторождения нефти;

- Е – поправка для выхода на средневзвешенную ставку акциза (рублей за 1 тонну);

О 1к , О2к ,О3к – отклонения, обусловленные горно-геологическими особенностями объектов разработки, различиями в заработной плате, различиями в транспортном тарифе.

Рабочая группа при Правительстве РФ рассматривает вопрос о возможном снижении акцизов на нефть на 10 руб. за 1 тонну. Для нормальной работы нефтяной отрасли необходимо снижение акциза на 30 руб. за тонну от нынешнего уровня в 55 руб. В том случае, если Правительство примет решение о снижении акциза до 45 руб. за тонну, то это позволит нефтяной отрасли России, как считают многие экономисты, сократить потери от падения мировых цен на 2 млрд. рублей.

2.4 Биржеваяторговлянефтью

В настоящее время существует четыре площадки общемирового уровня, на которых осуществляется торговля углеводородным сырьем. Это (в порядке уменьшения объемов сделок): Нью-Йоркская Nymex, Американская Intercontinental Exchange (ICE), Сингапурская Singapore Exchange Limited (SGX), Токийская TOCOM. В 2004 году было объявлено о создании еще одной нефтяной биржи – Иранской – Iranian Oil Bourse. Активно обсуждается и возможность создания Российской нефтяной биржи (REBCO).

Но говорить всерьез об их потенциальном влиянии на ценообразование на мировом рынке нефти не приходится, заявления об их создании имеют политический, чем экономический характер.

Nymex является одной из старейших и крупнейших товарно-сырьевых бирж в мире. Количество участников фиксировано, поэтому цена одного места может достигать 2 млн долларов. Основной вид ведения торгов – так называемая открытая перекличка, или торговые сделки, заключаемые лицом к лицу в зале, где проходят торги. Правом торговли на полу Нью-Йоркской биржи обладают 550 трейдеров, которые в среднем заключают 640 тыс. контрактов в день.

Официально торги на бирже длятся в течение шести часов. Чтобы расширить это время, в 1993 году была введена в строй электронная компьютерная система NYMEX ACCESS, которая позволила продавцам и покупателям торговать фьючерсными контрактами на сырую нефть, бензин, природный газ, драгоценные и редкоземельные металлы, а также медь и алюминий практически круглосуточно. Эти возможности еще более расширила базирующаяся на Интернете электронная система NYMEX ClearPortsm, позволяющая организовать прямые переговоры по цене на товар между продавцом и покупателем при обеспечении биржей финансовой защиты сделки. Собственно говоря, все сделки, заключенные на бирже NYMEX, застрахованы от дефолта со стороны одного из партнеров благодаря специальной проверке, через которую проходят все участники.

ICE, американская онлайновая биржа, была основана в мае 2000 года в Атланте. Целью компании ее основатель, председатель правления и генеральный директор Джефри Спречер видел предоставление более прозрачной и эффективной торговой структуры на рынке промышленных товаров и энергоносителей. Биржа является открытой, многодилерной и круглосуточной. Приоритет компании – развитие системы электронных торгов. Это, как утверждают ее создатели, значительно снижает стоимость по сравнению с традиционным голосовым методом ведения торгов. Среди держателей акций ICE – несколько десятков крупнейших мировых торговцев энергоносителями. Фактическим владельцем биржи является консорциум, включающий BP, Goldman Sach и Morgan Stanley.

В июне 2001 года ICE расширил свой бизнес. Компания приобрела крупнейшую сырьевую биржу Европы – IPE, базирующуюся в Лондоне, за 67,5 млн долларов плюс пакет акций ICE. На IPE совершается сделок на 1,1 млрд долларов ежедневно. Фьючерсы биржи определяли цены для двух третей мировой сырой нефти. С октября 2005 года IPE именуется ICE Futures и является одной из самых крупных мировых бирж по торговле фьючерсами и опционами на нефть, бензин, природный газ (с 1997 года), электричество (с 2004−го) и с апреля 2005 года кредитами на выброс в атмосферу углекислого газа, которые введены в биржевой оборот после ратификации Киотского протокола. Основная торговля ими ведется на Европейской климатической бирже (ECX).

Третьей в мире по величине торгов является SGX, расположенная в Сингапуре. Она возникла в результате слияния в декабре 1999 года двух крупнейших сингапурских бирж – Сингапурской международной валютной биржи (SIMEX) и Промышленной биржи Сингапура (SES).

До слияния торги по нефтяным фьючерсным контрактам велись на SIMEX, которая считается первой фьючерсной биржей в Азии. Уже при своем открытии она, впервые в регионе, предлагала евродолларовые фьючерсные контракты.

SIMEX постоянно демонстрировала свою приверженность к инновациям. Так, в партнерстве с Чикагской торгово-промышленной биржей (CME) SIMEX успешно ввела в действие первую в мире систему MOS, с помощью которой был сделан первый шаг для создания круглосуточной торговой площадки между различными временными поясами. Это позволило, например, осуществлять торговлю евродолларовыми фьючерсами на одной из бирж-участниц и их перевод или ликвидацию на другой. Сегодня на SGX заключаются фьючерсные и опционные контракты на валюты, промышленные товары, энергоносители и золото в Азиатско-Тихоокеанском регионе.

Аналогичная система MOS была установлена между SIMEX и IPE в Лондоне, что позволило непрерывно торговать Brent Crude фьючерсами в течение примерно 18 часов, тем самым превратив эти фьючерсы в первый всемирный фьючерсный контракт.

Четвертый игрок – TOCOM регулирует торговлю фьючерсными и опционными контрактами в Японии. TOCOM был сформирован в 1984 году путем слияния Токийской золотой биржи, Токийской резиновой биржи и Токийской текстильной биржи. Токийская биржа действует на основании японского Закона о товарной бирже от 1950 года и находится под патронажем Министерства экономики, торговли и индустрии японского правительства.

Сырая нефть, поступающая на рынок, варьируется в зависимости от ее удельного веса и содержания серы, которые, в свою очередь, зависят от того, где тот или иной сорт нефти был добыт. Когда мы говорим о цене на нефть, то в большинстве случаев – если иное не оговаривается специально – речь идет о цене одного барреля эталонной нефти марки Brent blend crude на Лондонской международной нефтяной бирже (IPE).

Из-за большого разнообразия сортов сырой нефти продавцы и покупатели договорились привязывать с помощью специально разработанных коэффициентов стоимость каждого конкретного сорта к маркерным (эталонным) сортам. Наиболее часто в качестве эталона выступает уже упоминавшаяся марка Brent. Общий объем добычи Brent blend crude не превышает 0,6% от мирового. По данным IPE, с использованием этого эталона продается около двух третей мировой сырой нефти.

Для торговых сделок в Азиатско-Тихоокеанском регионе, которые ведутся на Сингапурской бирже (SGX) и Токийской товарной бирже, кроме эталонного Brent также используется маркерный сорт Dubai crude. Маркерным сортом на нефтяном рынке Соединенных Штатов является West Texas Intermediate (WTI).

Этот эталон широко используется на Нью-Йоркской товарно-сырьевой бирже. Если объем добычи того или иного маркерного сорта станет слишком мал, что повлечет за собой сильный разброс в ценовых коэффициентах, рынок перейдет к другим эталонным сортам.

Немного запутывает ситуацию с маркерными сортами нефти то, что страны–экспортеры нефти, входящие в ОПЕК, которые являются одними из самых крупных производителей нефти в мире, имеют свой собственный ценообразующий нефтяной эталон. Это так называемая корзинка ОПЕК, представляющая собой среднюю цену семи сортов сырой нефти. Шесть из них производятся странами картеля, а седьмой добывается в Мексике: Arab Light (Саудовская Аравия), Dubai (Объединенные Арабские Эмираты), Bonny Light (Нигерия), Saharan Blend (Алжир), Minas (Индонезия), Tia Juana Light (Венесуэла) и Isthmus (Мексика).

Создание своего собственного эталона является попыткой стран-экспортеров контролировать количество сырой нефти, поступающей на мировой рынок. На практике разница между ценами на маркеры Brent, WTI и Opec basket невелика. Цены на другие сорта нефти также близко коррелируются друг с другом.

2.5 Внебиржевой рынок

На крупнейших биржах торгуются всего два сорта нефти, тогда как на самом деле добывается несколько десятков. На внебиржевом рынке главным эталонным сортом по-прежнему является Brent. Котировки на остальные сорта устанавливаются на основе дифференциалов (скидок или премий) к Brent или какому-нибудь другому маркерному сорту (как правило, WTI или Dubai).

Стоимость дифференциалов зависит как от различия в качестве (плотность, содержание серы), так и от текущего баланса спроса и предложения. Рынок условно разделен на сегменты по качеству, причем сорта-заменители типа Urals и Kirkuk вынуждены постоянно конкурировать, в первую очередь между собой.

На внебиржевом рынке помимо спот-сделок активно торгуются срочные контракты: форварды, свопы, опционы. Поскольку на внебиржевом рынке имеется риск неисполнения контрактов, большую роль на нем играют крупные финансовые институты с надежной репутацией. Так, лидерами по объему торгов свопами и опционами на нефть и нефтепродукты традиционно являются Morgan Stanley и Goldman Sachs.

В связи с тем, что Brent добывается на море, для нее фактически отсутствуют спот-цены. Вместо них обычно используют котировки Brent dated, публикуемые в различных специализированных агентствах вроде Platt’s и Petroleum Argus. По методологии Platt’s цена Brent dated оценивается по реальным сделкам и двусторонним котировкам на форвардную поставку товара не ранее, чем через семь дней, но не позже, чем через 17. Отгрузка товара осуществляется в порту Саллом Воу (Sullom Voe), а сам товар представляет собой смесь Brent с плотностью около 38° API и содержанием серы 0,4%. Среднесуточный объем Brent, поставляемый в Саллом Воу, составляет около 575 тыс. баррелей. В том случае, когда конкретные даты поставки еще не определены, Brent торгуется как обычный форвардный контракт на один (т.н. 15-суточный Brent), два, три и более месяцев. Ежедневные котировки Brent dated, 15-суточного Brent и котировки ближайших фьючерсов на LIPE, естественно, сильно коррелируют, поскольку связаны механизмом арбитража.

2.6 Проблемы ценообразования на нефтяном рынке

Одной из основных проблем ценообразования нефтяного рынка является его непрозрачность. Это касается в первую очередь как оценки фундаментальных факторов – баланса спроса и предложения, так и внебиржевых цен. Даже в случае бирж, хотя данные о ценах и объеме торгов общедоступны, состав участников и их позиции являются закрытой информацией. Кроме того, слишком большая зависимость мировых цен от котировок двух маркерных сортов в последнее время вызывает все большую озабоченность. Непрозрачность и неэффективность рынка является одной из самых главных причин его высокой волатильности.

Низкая точность данных и оценок баланса спроса и предложения

Из-за нехватки данных промышленные запасы реально оцениваются только для стран ОЭСР, на долю которых приходится свыше половины мирового потребления нефти. Ясно, что получаемые оценки обладают низкой степенью точности.

Непосредственное сравнение наблюдаемых данных с оценками, полученными на основе баланса спроса и предложения, показывает, что во втором случае имеет место завышение реальных значений. Неудивительно, что и оценки различных агентств также существенно отличаются друг от друга.

Биржевой рынок: хеджирование или спекуляции?

Одной из основных целей развития биржевого рынка деривативов декларируется создание эффективных инструментов хеджирования. Есть, однако, целый ряд объективных причин, препятствующих осуществлению этой благородной затеи. Во-первых, среди биржевых игроков доминируют производители нефти. Так, почти половина всего спроса на нефть приходится на транспорт. Торговля фьючерсами является делом рискованным и дорогим, требующим высокой квалификации, поэтому реально позволить себе такое удовольствие могут только достаточно крупные структуры. Значительная доля НПЗ и сбытовых структур контролируется крупными вертикально интегрированными компаниями, в принципе заинтересованными в росте цен на нефть. Для независимых НПЗ важное значение имеет не цена на нефть, а маржа переработки, при этом последняя в среднем не очень сильно зависит от конкретного уровня цен. Таким образом, по данным CFTC, на долю крупных производителей приходится более трех четвертей всех операций с фьючерсами на сырую нефть на NYMEX.

Наконец, многие независимые исследования показывают, что производители хеджируют крайне незначительную часть своих рисков, связанных с колебаниями цен на нефть. Гораздо большее внимание они уделяют спекуляциям на рынке – игре с целью получения прибыли. Косвенных подтверждений спекулятивного характера биржевой торговли более чем достаточно. Это и более высокая волатильность ближних фьючерсов по сравнению с дальними, и то, что на два ближайших контракта приходится около 75% объемов торгов, и низкая ликвидность опционов, и рост объемов торгов с волатильностью и т.д.

Интересно, что в некотором смысле нефтяные компании действительно заинтересованы в высокой волатильности цен, поскольку она увеличивает фундаментальную стоимость и рыночную капитализацию компании. Дело в том, что стоимость нефтяных месторождений представляет собой, по сути, сложный опцион (т.н. реальный опцион), связанный со стратегией инвестирования (выбор объемов и момента вложений, переход от разведки к разработке и эксплуатации, консервация-расконсервация скважин и т.п.).

А стоимость любого опциона, как известно, увеличивается с ростом волатильности базового актива.

Заключение

На начало XXI века нефть остается важнейшим мировым энергетическим ресурсом и крупнейшим объектом международной торговли. Вместе с тем нефть является исчерпаемым ресурсом и по имеющимся относительно новым прогнозам при текущем уровне добычи мировая обеспеченность нефтью составляет по крайней мере порядка 40—50 лет. Эти оценки, сделанные в последние 5—10 лет, несравненно более оптимистичные, чем те, что имели место в 50—70 гг. истекшего столетия. Новые представления о степени обеспеченности мировыми запасами нефти обусловлены тем, что вследствие продолжающегося открытия все новых месторождений, а также использования достижений научно-технического прогресса, позволяющих увеличить степень извлекаемости нефти из недр и обеспечивающих возможность добычи нефти из месторождений, расположенных в отдаленных пока еще малоосвоенных районах, а также на мировом шельфе, на обозримую перспективу не предвидится острого дефицита нефти в мире вследствие абсолютного истощения ее геологических запасов. По показателю обеспеченности нефтяными ресурсами лидируют страны Ближнего Востока (Саудовская Аравия, Ирак, Кувейт, Иран), а также Россия.

Мировая добыча нефти неуклонно растет, среднегодовые темпы роста за период 1970—2002 гг. составили порядка 1,6%, причем этот показатель существенно меньше среднегодовых темпов роста ВВП. Лидерство по объемам добычи нефти делят Саудовская Аравия, Россия и США, причем в последние годы из-за истощения природных запасов добыча нефти в США неуклонно снижается.

В эволюции системы цен экспертами выделяется четыре периода. Первый – до 1947 года; второй – 1947–1971 годы; третий – 1971–1986 годы; четвертый длится с декабря 1985 года по настоящее время.

В настоящее время существует четыре площадки общемирового уровня, на которых осуществляется торговля углеводородным сырьем. Это (в порядке уменьшения объемов сделок): Нью-Йоркская Nymex, Американская Intercontinental Exchange (ICE), Сингапурская Singapore Exchange Limited (SGX), Токийская TOCOM. В 2004 году было объявлено о создании еще одной нефтяной биржи – Иранской – Iranian Oil Bourse. Активно обсуждается и возможность создания Российской нефтяной биржи (REBCO).

Но говорить всерьез об их потенциальном влиянии на ценообразование на мировом рынке нефти не приходится, заявления об их создании имеют политический, чем экономический характер.

ОПЕК продолжает играть исключительно важную роль на мировом рынке нефти, хотя деятельность этой организации за время ее существования постоянно трансформировалась.

С момента создания вплоть до 1973 г. ОПЕК практически не играла сколько-нибудь важной роли в ценообразовании, хотя ее страны-члены и обеспечивали около 70% мировой добычи нефти, однако позднее, в период 1973—1986 гг. ОПЕК, напротив, обеспечивала практически полный контроль над ценами, хотя после этого из-за появления новых крупных производителей и экспортеров нефти — Великобритании, Норвегии — роль ОПЕК заметно снизилась, и на начало 2003 г. доля стран — ее членов — на мировом рынке нефти уже составляла менее 40%.

Хотя СМИ зачастую утверждают, что двукратное повышение цен на нефть в период с 2004 до 2006 года связано не с фундаментальными причинами, а с психологическими, такими как очередной ураган или торнадо, смена кабинета министров, на взгляд автора в действительности есть два обстоятельства, приводящие к росту цен. Первое – надвигающиеся в ближайшие 10 лет падение мирового производства нефти, второе – резкий рост потребности в нефти из-за быстрого развития Китая и Индии.

При сохранении высоких цен на нефть российские нефтяные компании располагают необходимыми ресурсами для финансирования инвестиций в основной капитал. Уникальность ситуации в том, что масштабного привлечения прямых западных инвестиций в комплекс в настоящее время не требуется. Однако любые фискальные ужесточения могут обернуться либо необходимостью заимствований за границей, либо провалами в инвестировании развития отрасли.

Действующая в отношении нефтяного комплекса система регулирования играет негативную роль. Особенно опасны непредсказуемая политика квотирования экспорта, неопределенная курсовая политика, устойчиво растущие цены на услуги монополистов. Но наибольшую дестабилизирующую роль в нефтяном комплексе в настоящее время играет экспортная пошлина, произвольно и непредсказуемо устанавливаемая правительством. При изъятии дополнительных доходов нефтяного сектора государство вправе использовать лишь стабильные налоги — роялти (взимаемый с учетом условий добычи) и налог на прибыль. В определенных условиях допустим налог на сверхприбыль, складывающуюся в результате роста мировых цен на нефть.

Основные черты реформы налогообложения нефтяного комплекса выглядят следующим образом:

- налог на ВМСБ сокращается до 2% или отменяется вовсе, отменяется и акциз на нефть;

- экспортные пошлины либо отменяются, либо устанавливаются законодательно по жесткой формуле, привязывающей их ставки к мировым ценам на нефть;

- обосновывается и вводится налог на сверхприбыль, возникающую от высоких мировых цен на нефть;

- облегчается налогообложение инвестиций. Действующие льготы по налогообложению капиталовложений безусловно сохраняются.

Список использованных информационных источников

1. Горина Г. А. Ценообразование //Москва, 2006 г.

2. Глазьев С.Ю. Нефтяная рента: плюсы и минусы опыта Аляски//Налоги в гражданском обществе. – СПб, 2009.

3. Кокурин Д., Мелкумов Г. Участники мирового рынка нефти//Российский Экономический Журнал. – 2008. — № 9.

4. Кириллова Н. «Рынок топливно-энергетической продукции России» // «Внешняя торговля», №10 – 12, 2007 г.

5. Лиухто К. Российская нефть: производство и экспорт//Российский Экономический Журнал. – 2010. — № 9.

6. Стейнер Р. Налогообложение нефтедобычи и использование нефтяной ренты//Вопросы экономики. – 2007. — № 9.

7. Шмаров А.И. Нефтяной комплекс России и его роль в воспроизводственном процессе. – М., 2009.

8. Коммерсантъ, BusinessGuide (Нефть и газ)

9. «Россия в глобальной политике», №1 Январь-Февраль 2007

10. BP Statistical Review of World Energy 2008

11. World Energy Outlook 2007

12. OPEC Annual Statistical Bulletin 2009

13. http://www.akdi.ru

14. http://www.bp.com

15. http://www.federalreserve.gov

16. http://www.ipe.uk.com

17. http://www.nymex.gov

18. http://www.russianoil.ru – Интернет-портал «Русская нефть»

19. http://www.ifs.ru – Сайт Института Финансовых Исследований

20. http://news8.thdo.bbc.co.uk/hi/russian/in_depth/2011/oil/default.stm

BP Statistical Review of World Energy 2006