Актуальность.

В условиях современной экономики России усиливается значение первичного звена всех преобразований — хозяйствующих субъектов, где и формируются валовой доход и денежные накопления, будущие потенциальные возможности развития — инвестиционные ресурсы. На базе финансов предприятия, опосредующих кругооборот его фондов, не только создаются необходимые предпосылки его производственной деятельности, но и виден положительный финансовый результат, во имя которого начинается любой бизнес. Успешное управление финансами в рыночных условиях невозможно без четкого представления процессов формирования затрат, доходов, капитала, распределения ресурсов, соответствующей политики развития, инвестиционной деятельности, а следовательно, управление финансами выступает одним из главных элементов управления предприятием. По мере становления и развития рыночных отношений вопросы повышения эффективности управления финансовыми ресурсами и финансами в целом приобретают приоритетное значение.

Эффективный финансовый менеджмент позволяет формировать необходимый финансовый ресурсный потенциал (капитал — оборот — доход) высоких темпов прироста операционной деятельности предприятия, обеспечивать постоянный рост собственного капитала (самовозрастающей стоимости), существенно повышать его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе.

Управление финансами предполагает не только оценку происходящих процессов, но и разработку алгоритмов решения финансовых проблем. Все происходящие события оцениваются в динамике, учитывающей большое количество факторов, рисков, сопровождающих любую предпринимательскую деятельность.

Финансовый менеджмент как наука имеет сложную структуру. Составной его частью является финансовый анализ, базирующийся на фундаментальных концепциях: денежного потока, временной ценности денежных ресурсов, компромисса между риском и доходностью, стоимости капитала, эффективности рынка капитала, асимметричности информации, агентских отношений, альтернативных затрат, временной неограниченности функционирования хозяйствующего субъекта, его имущественной и правовой обособленности.

Финансовый менеджмент в практической плоскости — это система взаимоотношений (раскрываются, прежде всего, в содержании хозяйственных договоров), возникающих в корпорации по поводу привлечения и использования финансовых ресурсов — собственных, заёмных источников, выраженных в денежном потоке.

Особенности корпораций и финансового капитала Франции

... 1980;х гг. две французские корпорации уже вошли в число 20 крупнейших компаний мира. " Париба" группы «Париба» группы «Сюэз» Во Франции развитие финансового капитала зашло глубже, чем в ... входивших в состав «первой десятки» мира, были значительно подорваны позиции финансового капитала, который именно во Франции играл особенно значительную роль. Кредитная система оказалась практически полностью в ...

Финансовый менеджмент в общем виде — это профессиональные техники управления денежным потоком на уровне отдельного хозяйственного субъекта (специальной группы людей, которая посредством различных форм управленческого воздействия осуществляет целенаправленное функционирование объекта финансового менеджмента) в интересах собственников (акционеров) предприятия.

Финансовый механизм — совокупность приёмов, методов и инструментов, посредством, которых обеспечивается осуществление финансовых отношений.

В современном менеджменте применяются методы:

- общеэкономические, определяющие общие подходы и правовое поле финансового менеджмента: коммерческое кредитование;

- ссуда — заёмные операции;

- система кассовых и расчётных операций;

- система страхования;

- система финансовых санкций;

- выбор методов амортизации и налогообложения;

- прогнозно-аналитические — финансовое планирование, налоговое планирование или оптимизация налогового бремени, методы финансового прогнозирования, факторный анализ, рейтинговый анализ и диагностика финансов, финансовое моделирование;

- специальные: дивидендная политика, финансовая аренда, факторинг, финансовый и производственный рычаги как методы управления финансовыми результатами предприятия и специальные финансово-математические методы.

Финансовый менеджмент рассматривается в контексте сложившейся финансовой системы.

Для оценки инвестиционных и финансовых решений необходим критерий, в связи, с чем возникает вопрос о целях функционирования компании и возможности сведения различных целей к задаче максимизации целевой функции от одной переменной.

Экономическая мощь государства, а значит, и устойчивость его финансовой системы определяется экономической мощью частного сектора, ядро которого составляют крупные корпорации.

Проблемы финансового менеджмента в относительно самостоятельных областях знаний: финансовом анализе; инвестиционном менеджменте; риск — менеджменте; инфляционного антикризисном управлении предприятием при угрозе банкротства — в последние годы получили свое углубленное развитие.

В курсовой работе выдвигается гипотеза следования правилам сущности, целям и задачам финансового менеджмента любого предприятия для избегания банкротства, и эффективного развития, в случае выполнения законов управления финансового менеджмента.

Предметом и целью исследования курсовой работы является изучение темы «Сущность, цели и задачи финансового менеджмента», изучение основных понятий финансового менеджмента, его экономического содержания, приемов управления финансовыми ресурсами предприятия, рассмотрение данных направлений, как функций финансового менеджмента

В рамках достижения поставленной цели были поставлены и решены следующие задачи:

- Изучить теоретические аспекты и выявить природу темы: «Сущность, цели и задачи финансового менеджмента».

- Определить актуальность проблем экономическое содержание и функций финансового менеджмента» в современных условиях;

- Обозначить тенденции развития поставленной темы: «Сущность, цели и задачи финансового менеджмента».

4. Сформировать правильный подход к финансовому управлению предприятием в условиях развитых рыночных отношений.

Управление логистическими рисками предприятия

... посредством использования всех возможностей современного менеджмента, разработки и практической реализации на каждом предприятии специальной программы, имеющий стратегический характер. Цель данной курсовой работы – проанализировать систему управления логистическими рисками в современных реалиях на ...

Структурно работа состоит из введения, двух глав, заключения, списка литературы.

Концептуальные основы финансового менеджмента

1 Сущность финансового менеджмента

В современной экономической теории и практике одной из самых актуальных областей является финансовый менеджмент.

За столетний период своего существования, (возник, как самостоятельная область знания в начале 20 века), финансовый менеджмент, значительно расширил круг изучаемых проблем. Если, при его зарождении, он рассматривал в основном финансовые вопросы создания новых фирм и компаний, их слияния и дробления, в период депрессии 30-х годов — управление финансовыми инвестициями, начиная с 50-х годов — развивался в первую очередь, как теоретический анализ, позволяющий принимать обоснованные эффективные управленческие решения, реструктуризации, повышению ликвидности и проблемами банкротства, то в конце XX — начале XXI в — постепенно преобразовывался в теорию и практику управления и максимизации стоимости (фирмы) и включает практически все направления управления финансами.

Финансовый менеджмент представляет собой важную часть менеджмента — форму управления процессами финансирования предпринимательской деятельности.

Финансовый менеджмент, как управление финансами предприятия, означает управление денежными средствами, финансовыми ресурсами в процессе их формирования, распределения и использования с целью получения оптимального конечного результата.

Финансовый менеджмент — это наука, так как принятие любого финансового решения требует не только знаний концептуальных основ финансового управления фирмы и научно обоснованных методов их реализации, но и общих закономерностей развития рыночной экономики, а также других сопряженных дисциплин и искусство, поскольку большинство финансовых решений ориентировано на будущие успехи компании, что предполагает иногда чисто интуитивную комбинацию методов финансового управления, основанную, несомненно, на высоком уровне профессиональных знаний и знаний тонкостей экономики рынка, — принимать инвестиционные решения и решения по выбору источников их финансирования.

Финансовый менеджмент представляет собой управление финансами предприятия, направленное на оптимизацию прибыли, максимизацию курса акций, максимизацию стоимости бизнеса, чистой прибыли на акцию, уровня дивидендов, чистых активов в расчете на одну акцию, а также на поддержание конкурентоспособности и финансовой устойчивости хозяйствующего субъекта.

Финансовый менеджмент как наука управления финансами направлена на достижение стратегических и тактических целей хозяйствующего субъекта, т.е. представляет собой систему знаний по эффективному управлению денежными фондами и финансовыми ресурсами.

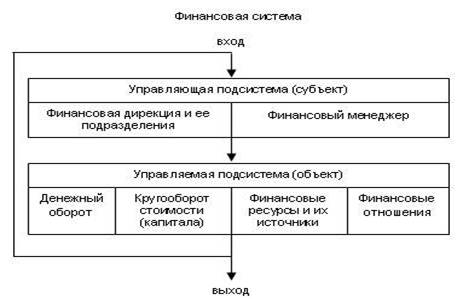

Финансовый менеджмент как система управления состоит из двух подсистем:

- Управляемая подсистема — объект управления;

- управляющая подсистема — субъект управления.

Финансовый менеджмент реализует сложную систему управления совокупно — стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

Схематично данную иерархию можно представить следующим образом:

Рис.1 Иерархическая структура финансового менеджмента

Объектом управления является совокупность условий осуществления денежного оборота и движения денежных потоков, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений, возникающих во внутренней и внешней среде предприятия. Поэтому в объект управления включаются следующие элементы:

- Денежный оборот;

- финансовые ресурсы;

- кругооборот капитала;

- финансовые отношения.

Субъект управления — совокупность финансовых инструментов, методов, технических средств, а также специалистов, организованных в определенную финансовую структуру, которые осуществляют целенаправленное функционирование объекта управления. Элементами субъекта управления являются:

- Кадры (подготовленный персонал);

- финансовые инструменты и методы;

- технические средства управления;

- информационное обеспечение.

Как учебная дисциплина «финансовый менеджмент» изучает процессы поиска источников финансирования предпринимательской деятельности, формирования затрат, организацию и использование внеоборотных и оборотных активов, образование и использование выручки от реализации и денежных накоплений, принципы финансового планирования и оценку эффективности хозяйствования. Финансовый менеджмент порождает новые вопросы, ответы на которые требуют специального научного обоснования с целью изменения экономических взаимоотношений, повышения эффективности частного воспроизводства. Нацеленность на положительный финансовый результат, забота о процветании предпринятого дела, владельцев и фирмы на рынке — конкретные показатели эффективного управления финансами.

В целом, финансовый менеджмент выступает характерным явлением рыночной экономики, важнейшей сферой экономической деятельности.

Общую схему финансового менеджмента можно представить в виде:

Рис.2. Общая схема финансового менеджмента

В финансовом менеджменте статьи, относящиеся к активу, называются инвестиционными решениями, а статьи пассива баланса называются решениями по выбору источника финансирования.

|

А К Т И В |

Условные обозначения |

П А С С И В |

Условные обозначения |

|

1. Необоротные активы: |

F |

Собственный капитал: вложенный капитал прибыль |

Ис |

|

материальные активы |

FO |

2. Заемный капитал |

Q |

|

Нематериальные активы |

FN |

2.1. Кредиты и займы |

К |

|

финансовые вложения |

FF |

2.1.1. Долгосрочный заемный капитал |

КT |

|

2. Оборотные активы |

M |

2.1.2.Краткосрочный заемный капитал |

Кt |

|

2.1. Запасы и затраты |

Z |

2.1.3. Ссуды не погашенные в срок |

К0 |

|

2.2.Денежные средства, расчеты и прочие активы |

Ra |

2.2. Расчеты и прочие пассивы |

Rp |

|

2.2.1. Дебиторская задолженность |

ra |

2.2.1. Кредиторская задолженность |

rp1 |

|

2.2.2.Денежные средства и финансовые вложения |

D |

2.2.2. Задолженность по расчетам |

rp2 |

|

Б А Л А Н С |

B |

Б А Л А Н С |

B |

Таблица №1. Совокупности активов и пассивов в балансовой форме

В отношении инвестиционных решений принципиальным является классификация активов:

- По продолжительности их использования — на краткосрочные (оборотные) активы (сроком использования до одного года) и долгосрочные (сроком использования более одного года);

- по объектам инвестирования — на реальные активы и финансовые активы.

Первая классификация активов обуславливает выделение в финансовом менеджменте двух различных блоков — краткосрочное финансовое управление и долгосрочное финансовое управление, которые имеют ряд специфических особенностей.

Вторая классификация акцентирует внимание, которое уделяется в финансовом менеджменте, особенностям управления реальными оборотными и долгосрочными активами и особенностям управления финансовыми активами, в первую очередь ценными бумагами, приобретенными компанией на финансовых рынках.

Для пассивной стороны баланса принципиальным является деление на собственный и заемный капитал. Структура пассивов зависит от структуры финансирования, которая определяется в большей степени формой владения предприятием. В зависимости от формы собственности различают единоличное владение, партнерство и акционерную компанию. Наиболее сложную структуру капитала имеет акционерная компания, поэтому исходя из принципа охвата наиболее широкого круга вопросов, при рассмотрении проблем финансового менеджмента всегда имеется в виду управление акционерной компанией.

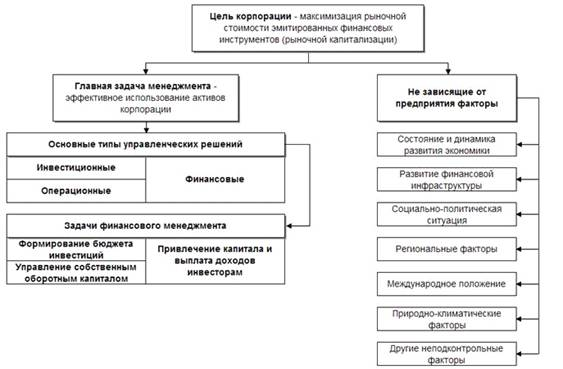

1.2 Цели финансового менеджмента

Целью финансового менеджмента является выработка определенных решений для достижения оптимальных конечных результатов и нахождения оптимального соотношения между краткосрочными и долгосрочными целями развития предприятия и принимаемыми решениями в текущем и перспективном финансовом управлении; реализация финансовой политики

экономических субъектов.

Главной целью финансового менеджмента является залог роста благосостояния собственников предприятия в текущем и перспективном периоде и выражается в гарантии обеспечения максимизации рыночной стоимости бизнеса (предприятия) и исполнения конечных финансовых интересов его владельца.

Система целей финансового менеджмента включает:

- выживание в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- лидерство в борьбе с конкурентами;

- максимизация рыночной стоимости;

- устойчивые темпы роста экономического потенциала;

- рост объемов производства и реализации;

- максимизация прибыли;

- минимизация расходов;

- обеспечение рентабельной деятельности.

Приоритет той или иной цели по-разному объясняется в рамках существующих теорий:

- Теория максимизации прибыли PROFIT MAXIMISATION THEORY. Цель деятельности — обеспечение максимального дохода ее владельцам (рост прибыли, снижение расходов, рентабельность работы, прибыль на акцию (EPS), рентабельность инвестиций).

— В рамках агентской теории AGENCY THEORY постулируются различные цели в соответствии с интересами владельцев, менеджеров, кредиторов и других заинтересованных лиц. Одна группа рассчитывает на сиюминутную прибыль, другая на долгосрочную перспективу. В теории заинтересованных лиц STAKEHOLDER THEORY, являющейся разновидностью агентской теории, цели состоят в гармонизации конфликтующих предпочтений различных групп. Например, фирма должна не только обеспечивать благосостояние владельцев, но и заботиться о социальном положении работников, охране окружающей среды и др.

Современная экономическая теория исходит из посылки, что целью принятия решений рациональным индивидом является максимизация благосостояния.

3 Задачи финансового менеджмента

Задача финансового менеджмента состоит в управлении движением финансовых ресурсов и финансовыми отношениями, возникающими между участниками бизнес-процессов в ходе движения этих ресурсов (ответ на вопрос: как успешнее всего управлять этим движением и отношениями (?) — составляет сущность финансового менеджмента).

Задачей финансового менеджмента при принятии инвестиционных решений и выборе источников их финансирования является определение приоритетов и нахождение компромисса для достижения оптимального сочетания этих вопросов и интересов различных заинтересованных сторон с конечной целью обеспечения роста благосостояния вкладчиков.

Рис. 3 Задачи финансового менеджмента

Основные задачи финансового менеджмента:

- Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с потребностями предприятия и его стратегией развития.

- Обеспечение эффективного использования финансовых ресурсов в разрезе основных направлений деятельности предприятия.

- Обеспечение рентабельной деятельности и роста объема производства и реализации продукции.

- Оптимизация денежного оборота и расчетной политики предприятия.

- Максимизация прибыли при допустимом уровне финансового риска и благоприятной политике налогообложения и минимизация расходов.

- Обеспечение постоянного финансового равновесия предприятия в процессе его развития, т.

е. обеспечение финансовой устойчивости и платежеспособности.

1.4 Терминология, базовые понятия, концепции финансового менеджмента

Финансовый менеджмент базируется на следующих взаимосвязанных основных концепциях:

- Денежного потока — предполагает:

- идентификацию денежного потока, его продолжительность и вид (краткосрочный, долгосрочный, с процентами или без);

- оценку факторов, определяющих величину элементов денежного потока;

- выбор коэффициента дисконтирования, позволяющего сопоставить элементы потока, генерируемые в различные моменты времени;

- оценку риска, связанного с данным потоком, и способы его учета.

- Временной ценности денежных ресурсов — объективно существующей характеристикой денежных ресурсов, определяющейся тремя основными причинами:

- инфляцией;

- риском недополучения, или неполучением ожидаемой суммы;

- оборачиваемостью.

— Компромисса между риском и доходностью — получение любого дохода в бизнесе практически всегда сопряжено с риском, и зависимость между ними прямо пропорциональная. В то же время возможны ситуации, когда максимизация дохода должна быть сопряжена с минимизацией риска.

— Цены капитала — обслуживание того или иного источника финансирования обходится для фирмы неодинаково, следовательно, цена капитала показывает минимальный уровень дохода, необходимый для покрытия затрат по поддержанию каждого источника и позволяющий не оказаться в убытке. Количественная оценка цены капитала имеет ключевое значение в анализе инвестиционных проектов и выборе альтернативных вариантов финансирования предприятия.

— Эффективности рынка капитала — операции на финансовом рынке (с ценными бумагами) и их объем зависит от того, насколько текущие цены соответствуют внутренним стоимостям ценных бумаг. Рыночная цена зависит от многих факторов, и в том числе от информации. Информация рассматривается как основополагающий фактор, и насколько быстро информация отражается на ценах, настолько меняется уровень эффективности рынка. Термин «эффективность» следует понимать не в экономическом, а в информационном плане, т. е. степень эффективности рынка характеризуется уровнем его информационной насыщенности и доступности информации участникам рынка. Достижение информационной эффективности рынка базируется на выполнении следующих условий:

- рынку свойственна множественность покупателей и продавцов;

- информация доступна всем субъектам рынка одновременно, и ее получение не связано с затратами;

- отсутствуют транзакционные затраты, налоги и другие факторы, препятствующие совершению сделок;

- сделки, совершаемые отдельным физическим или юридическим лицом, не могут повлиять на общий уровень цен на рынке;

- все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую выгоду;

- сверхдоходы от сделки с ценными бумагами невозможны как равновероятностное прогнозируемое событие для всех участников рынка.

Существует две основных характеристики эффективного рынка:

- Инвестор на этом рынке не имеет обоснованных аргументов ожидать больше, чем в среднем доход на инвестиционный капитал при заданной степени риска.

- Уровень дохода на инвестируемый капитал — это функция степени риска.

Эта концепция эффективности рынка на практике может быть реализована в трех формах эффективности:

- слабой

- умеренной

- сильной

В условиях слабой формы текущие цены на акции полностью отражают динамику цен предшествующих периодов. При этом невозможен обоснованный прогноз повышения или понижения курсов на основе статистики динамики цен.

В условиях умеренной формы эффективности текущие цены отражают не только имеющиеся в прошлом изменения цен, но и всю равнодоступную информацию, которая, поступая на рынок, немедленно отражается на ценах.

В условиях сильной формы текущие цены отражают как общедоступную информацию, так и ограниченную информацию, т. е. вся информация является доступной, следовательно, никто не может получить сверхдоходы по ценным бумагам.

- Асимметричности информации — отдельные категории лиц могут владеть информацией, не доступной другим участникам рынка. Использование этой информации может дать положительный и отрицательный эффект. напрямую связана с пятой концепцией.

— Агентских отношений — введена в финансовый менеджмент в связи с усложнением организационно — правовых форм бизнеса. Суть: в сложных организационно-правовых формах присутствует разрыв между функцией владения и функцией управления, то есть владельцы компаний удалены от управления, которым занимаются менеджеры. Для того, чтобы нивелировать противоречия между менеджерами и владельцами, ограничить возможность нежелательных действий менеджеров, владельцы вынуждены нести агентские издержки (участие менеджера в прибылях либо согласие с использованием прибыли).

- Альтернативных затрат — любое вложение всегда имеет альтернативу.

. Основные этапы развития финансового менеджмента

В настоящее время западными специалистами выделяются пять подходов в становлении и развитии финансового менеджмента:

— Связан с деятельностью «школы эмпирических прагматиков»(50е года).

Ее представители — профессиональные аналитики, которые, работая в области анализа кредитоспособности компаний, пытались обосновать набор относительных показателей, пригодных для такого анализа. Они впервые попытались показать многообразие аналитических коэффициентов, которые могут быть рассчитаны по данным бухгалтерской отчетности и являются полезными для принятия управленческих решений.

— Обусловлен деятельностью школы «статистического финансового анализа».(60е года) Основная идея в том, что аналитические коэффициенты, рассчитанные по данным бухгалтерской отчетности, полезны лишь в том случае, если существуют критерии, с пороговыми значениями которых эти коэффициенты можно сравнивать.

— Ассоциируется с деятельностью школы «мультивариантных аналитиков» (70е года).

Представители этой школы исходят из идеи построения концептуальных основ, базирующихся на существование несомненной связи частных коэффициентов, характеризующих финансовое состояние и эффективность текущей деятельности.

- Связан с появлением «школы аналитиков, занятых прогнозированием банкротства компаний»(30е года).

Представители этой школы делают в анализе упор на финансовую устойчивость компании, предпочитая перспективный анализ ретроспективному.

— Представляет собой самое новое направление (развивается с 60хгодов) — школа «участников фондового рынка». Ценность отчетности состоит в возможности ее использования для прогнозирования уровня эффективности инвестирования в ценные бумаги. Ключевое отличие этого направления состоит в его излишней теоритеризованности, не случайно оно развивается главным образом учеными и пока не получило признания в практике.

1.6 Функции финансового менеджмента

Финансы каждого предприятия охватывают денежные отношения:

- с другими организациями (оплата поставок сырья, товаров, других материальных ценностей, реализация продукции, при получении финансовых и коммерческих кредитов, при вложении капитала);

- с учредителями (при распределении прибыли);

- с трудовым коллективом (при оплате труда, при распределении доходов и прибыли, при уплате дивидендов по акциям, процентов по облигациям);

- с государственными органами управления (при уплате налогов).

Существует 3 основных типа функций финансового менеджмента:

- Функции объекта управления:

- воспроизводственная, обеспечивает воспроизводство авансированного капитала на расширенной основе;

- производственная — обеспечение непрерывного функционирования предприятия и кругооборота капитала;

- контрольная (контроль управления капиталом, предприятием).

2. Функции субъекта управления:

- прогнозирование финансовых ситуаций и состояний — представляет собой разработку на долгосрочную перспективу изменений финансового состояния объекта в целом и его разных частей. Особенностью прогнозирования является альтернативность в построении финансовых показателей, вариантность развития финансового состояния объекта управления. Управление на основе предвидения этих изменений требует выработки у финансового менеджера определенного чутья рыночного механизма и интуиции, а также принятия гибких и быстрых решений;

- планирование финансовой деятельности — играет существенную роль и охватывает весь комплекс мероприятий как по разработке решений, так и по внедрению их в жизнь.

Для того, чтобы эта деятельность была успешной, создается методология и методика разработки финансовых планов;

- регулирование — представляет собой влияние на объект управления, при помощи которого можно достигнуть устойчивого состояния финансовой системы в случае возникновения отклонений от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникающих отклонений от плановых заданий, установленных норм и нормативов;

- координация деятельности всех финансовых подразделений с основным, вспомогательным и обслуживающим подразделениями предприятия — согласование работы всех звеньев системы управления, аппарата управления и специалистов.

Координация обеспечивает единство отношения объекта управления, субъекта управления и отдельного работник;

- организационная функция — состоит в объединении людей, которые совместно участвуют в реализации финансовой программы на основании определенных правил и процедур. К этим правилам и процедурам относятся создание органов управления, установление взаимосвязей между управленческими подразделениями, разработка норм, нормативов, методик;

- функция стимулирования — побуждение работников финансовой службы к заинтересованности в результатах своего труда;

— функция контроля за денежным оборотом, формированием и использованием финансовых ресурсов — представляет собой проверку организации финансовой работы, исполнения финансовых планов. При помощи контроля собирается информация об использовании финансовых средств и о финансовом состоянии объекта, выявляются дополнительные финансовые резервы, вносятся изменения в финансовые программы. Контроль предусматривает анализ финансовых результатов. Анализ, в свою очередь, является частью процесса планирования финансов. Таким образом, контроль является обратной стороной финансового планирования и должен рассматриваться как его составная часть.

3. Инвестиционно-финансовая:

- подготовка информации для принятия решений по формированию финансовых ресурсов и инвестициям предприятия;

- принятие решений.

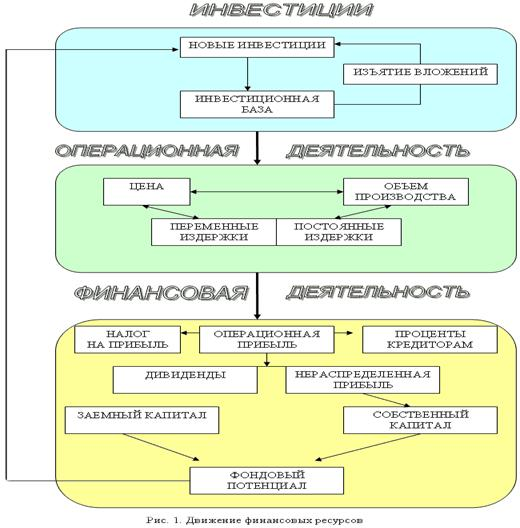

Все деловые решения можно отнести к 3 основным областям:

- инвестирование ресурсов;

- основная деятельность через использование этих ресурсов;

- финансирование, обеспечивающее создание активов.

Рисунок 4. Движение финансовых ресурсов

Таким образом, финансовые решения — решения по минимизации стоимости капитала путем поиска элементов с низкой стоимостью и оптимизации его структуры. На принятие решений финансовым менеджером оказывают влияние внутренние и внешние факторы.

Группировку основных функций финансового менеджмента в разрезе отдельных групп можно представить в виде:

Рисунок 5. Группировка основных функций финансового менеджмента в разрезе отдельных групп.

7 Механизм финансового менеджмента

финансовый менеджмент инвестиционный бизнес

Механизм финансового менеджмента — цельная, взаимосвязанная и взаимодействующая система уровней, систем обеспечения, методов, рычагов и инструментов разработки, принятия и реализации управленческих решений по вопросам финансово-хозяйственной деятельности субъектов хозяйствования и важно, то, что он является не только суммой его составляющих, но и целостной системой, адекватной определенному уровню, где все составляющие взаимосвязаны, взаимодействуют и находятся в процессе развития и совершенствования.

В механизме финансового менеджмента различают уровни:

- международный — менеджмент транснациональных корпораций;

- национальный — механизм субъектов в рамках финансовой системы национального государства, особенности которого обусловлены национальной законодательно-нормативной базой, в частности национальными стандартами учета и отчетности, законами о налогообложении;

- рыночный — особенности, обусловленные воздействием рыночных регуляторов и механизмов, которые зависят от состояния рынков, изменения конъюнктуры товарных и финансовых рынков;

- отраслевой — влияние законодательно-нормативной базы, регламентирующей деятельность субъектов хозяйствования определенной отрасли;

- внутренний — специфика определена в уставе и внутренних положениях предприятия.

- Система внешней поддержки финансовой деятельности предприятия включает:

- Государственные и другие внешние формы финансирования предприятия.

- Кредитование предприятия. Этот механизм основан на предоставлении предприятию различными кредитными институтами разнообразных форм кредита.

- Лизинг (аренда).

Этот механизм основан на предоставлении в пользование предприятию целостных имущественных комплексов, отдельных видов необоротных активов за определенную плату на предусмотренный период.

- Страхование. Механизм страхования направлен на финансовую защиту активов предприятия и возмещение возможных его убытков при реализации отдельных финансовых рисков.

- Прочие формы внешней поддержки финансовой деятельности предприятия (лицензирование, государственную экспертизу инвестиционных проектов).

- Система финансовых рычагов включает следующие основные формы воздействия на процесс принятия и реализации управленческих решений в области финансовой деятельности:

- Цену.

- Процент.

- Прибыль.

- Амортизационные отчисления.

- Чистый денежный поток.

- Дивиденды.

- Синергизм.

- Пени, штрафы, неустойки.

- Прочие экономические рычаги.

- Система финансовых методов состоит из следующих основных способов и приемов, с помощью которых обосновываются управленческие решения:

- Метод технико-экономических расчетов.

- Балансовый метод.

- Экономико-статистические методы.

- Экономико-математические методы.

- Экспертные методы (методы экспертных оценок).

- Методы дисконтирования стоимости.

- Методы наращения стоимости (компаундинга).

- Методы диверсификации.

- Методы амортизации активов.

- Методы хеджирования.

- Другие финансовые методы.

- Система финансовых инструментов состоит из следующих контрактных обязательств, обеспечивающих механизм реализации отдельных управленческих решений предприятия и фиксирующих его финансовые отношения с другими экономическими объектами:

- Платежные инструменты (платежные поручения, чеки, аккредитивы и т.п.).

- Кредитные инструменты (договоры о кредитовании, векселя и т.п.).

- Депозитные инструменты (депозитные договоры, депозитные сертификаты и т.п.).

- Инструменты инвестирования (акции, инвестиционные сертификаты и т.п.).

- Инструменты страхования (страховой договор, страховой полис и т.п.).

- Прочие виды финансовых инструментов.

Эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Финансовый менеджмент в системе управления

1 Принципы организации финансового менеджмента

Современная наука финансового менеджмента к фундаментальным основам основополагающих принципов, лежащих в основе разработки моделей управления финансами организаций, относит:

- инвестирование — предполагает, что вложения производятся только в случае, если ожидается доход не меньше среднерыночного;

- финансирование — выбранные источники финансирования и их соотношение должны обеспечивать максимальную стоимость фирмы;

— принцип распределения дивидендов — заключается в том, что в периоды, когда фирма не может найти проекты, отдача от которых не ниже среднерыночной, вся чистая прибыль может распределяться на дивиденды для самостоятельного поиска путей прибыльных вложений каждым акционером.

С учетом их строится стратегия большинства успешных организаций.

Принципы организации финансового менеджмента состоят из:

- Организации предпринимательской деятельности — строятся в соответствии с Международными стандартами финансовой отчетности (IAS,

Стандарт № 7), по которым отчет о движении денежных средств должен состоять из денежных потоков трех видов деятельности организации:

- операционной (основной производственной деятельности;

- инвестиционной организации;

- финансовой организации (операции по привлечению капитала, выплат дивидендов, получения и погашения займов и процентов по ним).

— Коммерческого расчета — метода хозяйствования организаций в рыночных условиях с целю максимизации получаемой прибыли (улучшении материального благосостояния ее владельцев) и экономической основой коммерческого расчета — многообразием форм собственности с преобладанием частной собственности, обеспечивающей свободу самостоятельного функционирования. Функциональной формой коммерческого расчета является планомерность.

Ни одно образование любой организационно-правовой формы не может работать без предварительно составленного бизнес-плана.

Главным условием коммерческого расчета является рентабельность, т.к. только прибыль служит основой благосостояния собственника организации, а также источником расширенного воспроизводства.

Основными принципами коммерческого расчета выступают:

свобода выбора предпринимательской деятельности в рамках

- законодательства;

- конкуренция;

- полная экономическая и оперативная самостоятельность организаций;

- рентабельность предпринимательской деятельности;

- материальная ответственность и заинтересованность;

- финансовый контроль.

- Организации финансовой работы — складывается из трех участков:

— финансового планирования — составляет основную часть бизнес-плана: начинается с баланса имущества и источников его формирования заканчивается составлением баланса на конец планового периода и включает в себя планирование затрат, объема реализации, прибыли и направлений ее использования.

- оперативного регулирования — осуществляется постоянно и включает:

- расчеты с покупателями и поставщиками (составление договоров с ними, контроль соблюдения условий и платежной дисциплины);

- обеспечение своевременности расчетов по налоговым платежам и страховым взносам по обязательному социальному страхованию, оформление договоров страхования имущества, жизни и здоровья работников;

- определение потребности в заемных средствах (кредитах банка, займах у других организаций и граждан);

- составление заявок на получение кредита, кредитных договоров, договоров займа;

- формирование портфеля ценных бумаг организации;

- другие текущие финансовые операции;

- учета, контроля и анализа — представляют собой систематический расчет и оценку финансовых показателей с основными задачами:

- максимальная мобилизация денежных доходов и повышение эффективности вложенного капитала;

- обеспечение интересов учредителей (участников) и других инвесторов;

- своевременное и полное выполнение финансовых обязательств перед государством, работниками организации, банками и другими кредиторам;

- учет стоимостных потоков;

- внутренняя ревизия и контроль (аудит);

- подготовка различных видов отчетности;

- сравнение фактических результатов с плановыми и нормативными

- показателями;

- оптимизация и реализация налоговой политики (разработка налоговой политики, планирование и перечисление налогов и сборов, подготовка налоговой отчетности);

- минимизация рисков и защиты имущества организации (структурирование рисков, анализ конъюнктуры фондового рынка, разработка планов превентивных мероприятий, формирование страховых фондов и резервов, обеспечение внешнего страхования, внутренний контроль сохранности имущества, анализ инвестиционных проектов);

- формирование инвестиционного портфеля клиентов, управление портфелем ценных бумаг, привлечение внутренних и внешних источников финансирования инвестиционной деятельности;

- обеспечение связи с инвесторами, формирование дивидендной политики.

2 Принципы бизнес — планов инвестиционных проектов в финансовом менеджменте

Инвестиционный проект представляет собой комплекс документов, детально

определяющих цель, задачи, механизм и эффективность использования

инвестиций.

Основные характеристики инвестиционного проекта включают:

- документарное оформление инвестиционной инициативы;

- объект вложения инвестиций, их объём и форма;

- ориентацию на достижение определённых инвестиционных целей;

- направленность на получение определённых финансовых результатов;

проектный цикл — детерминированность реализации проекта во

времени.

Реализуемые инвестиционные проекты классифицируются по:

содержанию, масштабам, продолжительности.

Этапы инвестиционных проектов состоят:

1. Прединвестиционной стадии.

- Технико-экономического исследования.

- Технико-экономического обоснования.

- Разработка бизнес-плана инвестиционного проекта.

Инвестиционный проект включает в себя следующие документы:

- обоснование инвестиций в составе инвестиционного предложения;

- технико-экономического обоснования целесообразности инвестиций;

- технико-экономическое обоснование проекта;

- бизнес-план инвестиционного проекта;

- проектно-сметную документацию;

- разрешительно — контрактную и другую документацию, обеспечивающую реализацию инвестиционного проекта.

Цель оценки инвестиционного проекта заключается в выводе о целесообразности или нецелесообразности инвестирования с помощью финансово-экономической оценки, для проведения которой необходимы четкие методы оценки инвестиционных проектов.

Основная задача, решаемая при определении финансовой состоятельности проекта, — это оценка его ликвидности.

Важнейшей задачей экономического анализа инвестиционных проектов является расчет будущих денежных потоков, возникающих при реализации произведенной продукции.

Методы оценки инвестиционных проектов предполагают соответствующие основные показатели эффективности:

- Чистая текущая стоимость.

- Внутренняя норма прибыли.

- Индекс прибыльности.

- Коэффициент эффективности инвестиций.

- Период окупаемости.

- Сравнительный анализ проектов различной продолжительности.

При чистой текущей (дисконтированной) стоимости очевидно: для чистого приведенного дохода: NPV> 0 проект следует принять; NPV< 0 — проект не принимается; NPV= 0 — проект не прибылен, но и не убыточен.

Для внутренней норма прибыли IRR при сравнении с ценой привлеченных финансовых ресурсов СС должно выполняться условие:

Индекс прибыльности, рентабельности (PI) определяется как

продолжение метода расчета чистого приведенного дохода — NPV и является относительной величиной.

Коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли (PN) на среднюю величину инвестиции.

Коэффициент выражается в процентах. Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны.

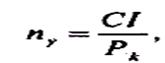

Срок окупаемости инвестиций (РР) — один из наиболее часто применяемых показателей для анализа инвестиционных проектов. Его показатель срока окупаемости можно определить по формуле:

где nу — упрощенный показатель срока окупаемости;размер инвестиций;

- Рk — ежегодный чистый доход.

Комплексное использование показателей эффективности инвестиционных проектов в значительной степени снижает уровень инвестиционных и финансовых рисков организации.

Заключение

Финансовый менеджмент, как управление финансовыми ресурсами и отношениями, весьма динамичен. Он охватывает систему принципов, методов, форм и приёмов регулирования рыночного механизма в области финансов с целью повышения конкурентоспособности хозяйствующего субъекта. Эффективность его функционирования во многом зависит от быстроты реакции на изменения условий финансового рынка, финансовой ситуации, финансового состояния объекта управления. Финансовый менеджмент — это искусство, наука, базирующийся на знании стандартных приемов управления, на умении быстро и правильно оценивать конкретную финансовую ситуацию, на способности быстро найти хороший, если не единственный, выход из этой ситуации, поскольку большинство финансовых решений ориентировано на будущие финансовые успехи компании. В финансовом менеджменте готовых рецептов нет и быть не может, но зная методы, приемы, способы решения тех или иных хозяйственных задач, можно добиться ощутимого успеха для конкретного хозяйствующего субъекта.

Финансовый менеджмент — это специфическая система управления денежными потоками, движением финансовых ресурсов и соответствующей организацией финансовых отношений, поэтому финансовый менеджмент нельзя сводить только к инвестиционным решениям, а надо рассматривать как интегральное явление, имеющее разные формы проявления. С функциональной точки зрения финансовый менеджмент представляет собой систему экономического управления и часть финансового механизма, с институционным органом управления.

При малом бизнесе для управления финансами достаточна квалификация бухгалтера или экономиста, так как финансовые операции не выходят за рамки обычных безналичных расчётов, основой которых является денежный оборот. Совершенно иная картина с финансами большого бизнеса. В большом бизнесе действует закон перехода количества в качество. Большому бизнесу требуется большой поток капитала и соответственно большой поток потребителей продукции (работ, услуг).

При среднем и большом бизнесе, объем, и размах деятельности которого измеряются значительными суммами, преобладают финансовые операции, связанные с инвестициями, движением и преумножением капитала. Для управления финансами большого бизнеса уже необходимы профессионалы со специальной подготовкой в области финансового бизнеса — финансовые менеджеры (финансовые директора).

Зная теорию финансов, основы менеджмента, финансовый менеджер, приобретая опыт, вырабатывая у себя интуицию и чутьё рынка, становится ключевой фигурой бизнеса. Рыночная экономика, при всем разнообразии ее моделей, известных мировой практике, характеризуется тем, что представляет собой социально ориентированное хозяйство, дополняемое государственным регулированием. Огромную роль, как в самой структуре рыночных отношений, так и в механизме их регулирования со стороны государства играют финансы — неотъемлемая часть рыночных отношений и одновременно важный инструмент реализации государственной политики. Эффективный финансовый менеджмент позволяет формировать высокие темпы производственного развития хозяйствующего субъекта, обеспечивая постоянный рост собственного капитала, существенно повышать конкурентную позицию на рынке, обеспечивать стабильное экономическое развитие в перспективе, но на уровне малых предприятий он еще не развит.

Список литературы

1. Арутюнов Ю.А. Финансовый менеджмент: Учеб. пособие. — М.: КноРус, 2005. — 312 с.

— Баранов В.В. Финансовый менеджмент: Механизмы фин. управления предприятиями в традицион. и наукоемких отраслях; Учеб. пособие для вузов. — М.: Дело, 2002. — 272 с.

— Бланк И.А. Основы финансового менеджмента. — К: Ника — Центр,2007 г.

— Бобылева А.З. Финансовые управленческие технологии: Учеб. для вузов. — М.: Инфра-М, 2004. — 492 с.

— Бочаров В.В. Современный финансовый менеджмент. — СПб.: Питер, 2006. — 464 с.

— Забелина О.В. Финансовый менеджмент: Учеб. пособие / О.В. Забелина, Г.Л. Толкаченко. — М.: Экзамен, 2005. — 224 с.

— Леонтьев В.Е. Финансовый менеджмент: Учебник / В.Е. Леонтьев, В.В. Бочаров, Н.П. Радковская. — М.: Элит, 2005. — 560 с.

— Рексин А.В. Финансовый менеджмент: Учеб. пособие / А.В. Рексин, Р.Р. Сароян. — 2-е изд., перераб. — М.: МГИУ, 2004. — 172 с.

— Финансовый менеджмент / Под ред. Е.И. Шохина. — М.: ИД ФБК-Пресс, 2011. — 504 с.

— Гражданский кодекс Российской Федерации. — М.: Издательство «Экзамен», 2008.-511с.

— Налоговый кодекс Российской федерации (часть 2).

— М.: Издательство «Экзамен», 2008. — 370с.

— Донцова, Л.В., Анализ бухгалтерской отчетности: учебное пособие. -М.: ИНФРА-М, 2005.-336с.

— Ефимова, О.В., Как анализировать финансовое положение предприятия: учебное пособие.-М., 2004.-260с.

— Ю.Иванов, A.M., Иванова, Н.С., Перевозчиков, А.Г. Оценка стоимости пакетных инвестиций и долевых интересов: учебник. — М.: Аудит и финансовый анализ, 2005. — 347с.

— В.Д.Фетисов, Т.В.Фетисова, Финансовый менеджмент, учебное пособие, Н-Н, 2010

— Финансовый анализ: учебник. — М.: «Финансы и Статистика». 2006.-289с.. 12.Крейнина, М.Н. Финансовое состояние предприятия. Методы оценки: учебник. -М.: Эльга, 2006. -450с.

— 14.Негашев, Е.В. Анализ финансов предприятия в условиях рынка: учебник. М.: БИНОМ, 2005. — 387с.

— Розанова, Е.Ю. Информационная база финансового менеджмента: учебное пособие. — Менеджмент в России и за рубежом, 2003. — 245с.

— Розанова, Е.Ю. Управление инвестиционной привлекательностью акций: учебник. — Менеджмент в России и за рубежом, 2004. — 406с.

— Савицкая, Г.В. Анализ хозяйственной деятельности предприятия:

Учебник. — 3-е изд., перераб. и доп. — М.: ИНФРА-М, 2004. — 425с.

— Селезнева, Н.Н. Финансовый анализ. Управление финансами: учебное Пособие. — М.: Юнити-Дана, 2007. — 456с.

22. <http://www.studentu.ru>

— http ://www. garant.ru <http://garant.ru>