Денежно-кредитная политика занимает одно из ключевых положений в макроэкономическом регулировании. От эффективного проведения денежно-кредитной политики в определенной мере зависят стабильность экономического роста, снижение безработицы до ее естественного уровня, устойчивый платежный баланс.

На сегодняшний день экономика России переживает не лучшие времена. В 2014-2015 годах Россия оказалась в тисках экономического кризиса. Во второй половине 2014 года обрушился рубль. В первом полугодии 2015 года снижение ВВП составило 3,5%, инфляция — 12,1%.

Соответственно, исследование денежно-кредитной политики Российской Федерации на современном этапе представляет сегодня определенный интерес.

Всё вышеперечисленное определяет актуальность темы курсовой работы.

Проблемы денежно-кредитного регулирования центрального банка всегда находились в центре внимания ученых-экономистов и практиков. Однако необходимо отметить, что количество работ как зарубежных, так и отечественных исследователей в данной области демонстрирует постоянный рост, но количество проблем, возникающих особенно в настоящее время и нуждающихся в осмыслении, растет гораздо более быстрыми темпами. Анализ показывает, что основные количественные характеристики регулирования центрального банка с позиции трансмиссионного механизма денежно-кредитной политики нуждаются в серьезном исследовании с учетом воздействия внешних и внутренних факторов. Слепое копирование механизмов, используемых в практике центральных банков развитых стран, без учета российских реалий, не всегда результативны.

Значительный вклад в исследование данных проблем внесли российские и зарубежные ученые-экономисты. К российским исследователям обозначенных проблем можно отнести Маневича В.Е., Моисеева С.Р., Бурлачкова В.К., Корщиенко К.Н. Из числа зарубежных исследователей в диссертационной работе выделяются труды следующих ученых: Ф. Мишкина, Б. Бернанке, В. Фридмана, Дж. Тобина, Дж. Тейлора.

Ключевым элементом государственного регулирования финансовой сферы любого развитого государства сегодня является Центральный Банк, выступающий проводником официальной денежно-кредитной политики. Денежно-кредитная политика наряду с бюджетной составляет основу всего государственного регулирования экономики. Естественно без овладения методами деятельности Центрального Банка, инструментами денежно-кредитной политики не может быть эффективной рыночной экономики.

Денежно-кредитная политика как инструмент регулирования экономики

... стран показал, что ошибки денежно-кредитного регулирования обходятся экономике дорого, ибо могут привести как к инфляции, так и к спаду производства. Денежно-кредитная политика - системное использование центральным банком методов и инструментов, обеспечивающих достижение экономического роста, ...

Соответственно, объектом исследования в данной работе служат денежное обращение и денежные потоки, регулируемые Банком России.

Предметом исследования являются научно-теоретические основы и практика реализации денежно-кредитной политики, а также особенности использования её инструментов и методов, позволяющих обеспечить рост экономики и устойчивость банковской системы.

Целью работы является исследование денежно-кредитного механизма государственного регулирования экономики.

Для достижения поставленной цели необходимо решить следующие задачи: трансмиссионный денежный кредитный

описать теоретические аспекты денежно-кредитной политики;

- изучить ключевые элементы денежно-кредитной политики, такие как цели, субъекты, объекты и т.д.);

- рассмотреть инструменты денежно-кредитного механизма государственного регулирования экономики;

- выявить специфику трансмиссионных механизмов реализации денежно-кредитной политики Банка России в современных условиях;

- провести анализ государственной денежно-кредитной политики в России в период экономической нестабильности;

- определить основные направления развития единой государственной денежно-кредитной политики России на ближайшую перспективу.

Теоретическую и методологическую основу исследования составляют труды отечественных и зарубежных специалистов в области банковской ликвидности, денежно-кредитного регулирования и инфляции.

При написании работы применялись методы дедукции и индукции, методы статистического анализа, приемы группировки и классификации, системный подход и экономико-математическое моделирование.

Теоретическая ценность данного исследования заключается в определении ключевых особенностей денежно-кредитной политики и, как следствие, расширении представлений о механизмах регулирования денежной массы различными методами и инструментами в изменяющихся макроэкономических условиях.

Практическая значимость исследования заключается в том, что результаты проделанной работы можно использовать в учебном процессе по дисциплинам «Деньги, кредит, банки», «Банковское дело», «Организация деятельности центрального банка».

Структура курсовой работы строится соответственно составленным задачам, и состоит из трех глав и заключения.

В первой главе курсовой работы описываются теоретические аспекты денежно — кредитной политики. Определяются цели и принципы денежно — кредитной политики. Также характеризуются инструменты денежно — кредитной политики.

Во второй главе курсовой работы описывается принцип действия трансмиссионного механизма.

В третьей главе курсовой работы проводится анализ основных направлений единой государственной денежно — кредитной политики.

В заключении делаются выводы, подводятся итоги всего исследования.

В написании курсовой работы используются нормативные документы, труды отечественных и зарубежных авторов, статьи из периодических изданий, статистическая информация и материалы WEB-сайтов соответствующей тематики.

Курсовая работа содержит 1 таблица, 24 рисунка, 20 наименований используемой литературы. Работа изложена на 47 листах машинописного текста.

1.ПОНЯТИЕ ДЕНЕЖНО — КРЕДИТНОЙ ПОЛИТИКИ

Кредитно-денежная политика государства

... целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны. Главной целью курсовой является рассмотреть понятие кредитно-денежной системы, основные инструменты кредитно-денежной политики, применяемые Центральным ...

1 Цели, принципы, объекты и субъекты денежно — кредитной политики

Денежно-кредитная политика центрального банка (монетарная политика) — совокупность экономических мер по регулированию денежно — кредитного обращения, направленных на решение основных макроэкономических задач и предполагающих использование денежно — кредитных инструментов. [10, с 102]

Денежно — кредитная политика является важнейшим элементом макроэкономической политики <#»873876.files/image001.gif»>

- Рис. 2 Основные инструменты центрального банка в реализации кредитно-денежной политики

Политика обязательных резервов

Минимальные (обязательные) резервы — это наиболее ликвидные активы, которыми обладают все кредитные учреждения, либо в форме наличных денег в кассе банков, либо в виде депозитов в Центральном банке или в иных высоколиквидных формах, определяемых Центральным банком. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

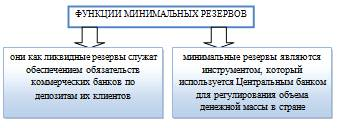

Минимальные резервы выполняют две основные функции (рисунок 3).

Рис. 3 Функции минимальных резервов

Посредством изменения норматива резервных средств Центральный банк регулирует масштабы активных операций коммерческих банков, а, следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в Центральном банке превышают установленный норматив. Когда масса денег (наличных и безналичных) в обороте превосходит необходимую потребность, Центральный банк проводит политику кредитной рестрикции путем увеличения нормативов отчисления, то есть процента резервирования средств в Центральном банке. Тем самым он вынуждает банки сократить объем активных операций.

Изменение нормы обязательных резервов оказывает влияение на рентабельность кредитных учреждений. Следовательно, при увеличении обязательных резервов кредитные учреждения не получаю прибыль. Данный метод, по мнению многих западных экономистов, служит наиболее эффективным антиинфляционным средством.

Недостаток этого метода заключается в том, что некоторые кредитные учреждения (основном специализированные банки) имеют незначительные депозиты и оказываются в преимущественном положение.

В последние 15 — 20 лет, метод денежно-кредитного регулирования является менее эффективным. Об этом говорит тот факт, что в западных странах происходит снижение нормы обязательных резервов и даже ее отмена по некоторым видам депозитов.

Понижение нормы денежных резервов приведет к увеличению денежного мультипликатора, а, следовательно, увеличит объем той денежной массы, которую может поддерживать некоторое количество резервов. Если Центральный банк увеличивает норму обязательных резервов, то это приводит к сокращению избыточных резервов банков и к мультипликационному уменьшению денежного предложения. Этот процесс происходит очень стремительно. В противном случае, как только подписывается решение об увеличении резервных норм, каждый банк сразу же обнаруживает недостаточность своих резервов. Следовательно, банк продаст часть ценных бумаг и потребует возвращения ссуд

Деятельность банка по привлечению денежных средств юридических лиц

... лицам, формы привлечения денежных средств юридических лиц. Во второй главе мы рассматриваем анализ показателей привлечения ресурсов, тенденции развития форм привлечения ресурсов юридических лиц. Третья глава посвящена направления развития форм привлечения денежных средств юридических лиц, проблемы в деятельности банков на рынке денежных средств организаций. привлечение денежное юридическое банк ...

Этот инструмент монетарной политики является наиболее сильным, так как он затрагивает основы всей банковской системы. Он является настолько мощным, что в действительности его применяют раз в несколько лет, а не каждый день, как в случае с операциями на открытом рынке. [5]

Рефинансирование коммерческих банков

Рефинансирование означает получение денежных средств кредитными учреждениями от Центрального банка.

Ставка рефинансирования — это процент, под которым центральный банк предоставляет кредиты финансово устойчивым коммерческим банкам, выступая, как кредитор в последней инстанции.

Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило, векселя).

Переучет векселей долгое время был одним из основных методов денежно-кредитной политики Центральных банков Западной Европы, которые предъявляли определенные требования к учитываемому векселю, главным из которых являлась надежность долгового обязательства.

Векселя переучитываются по ставке редисконтирования. Эту ставку называют также официальной дисконтной ставкой, обычно она отличается от ставки по кредитам (рефинансирования) на незначительную величину в меньшую сторону (в Европе 0,5-2,0 процентных пункта).

Центральный банк покупает долговое обязательство по более низкой цене, чем коммерческий банк.

В случае повышения Центральным банком ставки рефинансирования, коммерческие банки будут стремиться компенсировать потери, вызванные ее ростом (удорожанием кредита) путем повышения ставок по кредитам, предоставляемым заемщикам. Т.е. изменение учетной (рефинансирования) ставки прямо влияет на изменение ставок по кредитам коммерческих банков. Последнее является главной целью данного метода денежно-кредитной политики Центрального банка. Например, повышение официальной учетной ставки в период усиления инфляции вызывает рост процентной ставки по кредитным операциям коммерческих банков, что приводит к их сокращению, поскольку происходит удорожание кредита, и наоборот.

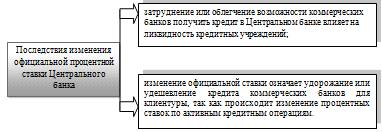

Изменение официальной процентной ставки оказывает влияние на кредитную сферу (рисунок 4).

Рис. 4 Последствия изменения официальной ставки

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод распространяется только на коммерческие банки. Если рефинансирование осуществляется не в Центральном банке, то указанный метод почти полностью теряет свою эффективность.

Кроме установления официальных ставок рефинансирования и редисконтирования Центральный банк устанавливает процентную ставку по ломбардным кредитам, т.е. кредитам, выдаваемым под какой-либо залог, в качестве которого выступают обычно ценные бумаги. Следует учесть, что в залог могут быть приняты только те ценные бумаги, качество которых не вызывает сомнения. В практике зарубежных банков в качестве таких ценных бумаг используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты (их стоимость должна быть выражена в национальной валюте, а срок погашения — не более трех месяцев), а также некоторые другие виды долговых обязательств, определяемые Центральными банками.[21]

Региональная налоговая политика

... признано эффективным. В работе показано, что необходим иной подход к выбору инструментов региональной налоговой политики. Дифференциация налоговых ставок - один из немногих инструментов регулирования экономики региона, уровня доходов различных категорий ...

Центральный банк проводит политику учетной ставки (ее еще называют дисконтной политикой).

Учетная ставка — процент (дисконт), по которому центральный банк учитывает векселя коммерческих банков, что является разновидностью их кредитования под залог ценных бумаг. Он представляет ссуды наиболее устойчивым в финансовом отношении банкам, испытывающим временные трудности. Федеральная резервная система (ФРС) США иногда осуществляет долгосрочное кредитование на особых условиях. Это могут быть ссуды мелким банкам для удовлетворения их сезонных потребностей в денежных средствах. Иногда также ссуды предоставляются банкам, оказавшимся в сложном финансовом положении и нуждающимся в помощи для приведения в порядок своего баланса.

Давая ссуду, ФРС увеличивает резервы коммерческого банка, причем для ее поддержания не нужны обязательные резервы, т.е. вся ссуда увеличивает избыточные резервы банка, его способность к кредитованию.

Если ФРС уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у ФРС. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Изменив учетную ставку, можно лишь ожидать соответствующих действий банков. Нельзя заставить банки взять кредит на сумму, необходимую государству. В своей дисконтной политике Центральный банк может играть лишь пассивную роль. Только в операциях на открытом рынке Центральный банк может играть активную роль. Но никогда не стоит недооценивать роль учетной ставки: изменяя ее, Центральный банк имеет огромное воздействие для того, чтобы оказать ограничивающее влияние на банки. И все же по эффективности применения политика учетной ставки стоит после операций на открытом рынке.

Операции на открытом рынке

Главным инструментом денежно-кредитной политики стали интервенции Центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что Центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот, Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.[9, с. 167]

Операции на открытом рынке впервые стали активно применяться в США, Канаде и Великобритании в связи с наличием в этих странах развитого рынка ценных бумаг. Позднее этот метод кредитного регулирования получил всеобщее применение и в Западной Европе.

По форме проведения рыночные операции Центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратная операция заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций Центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%. Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерческим банкам продать ему ценные бумаги на условиях, определяемых на основе конкурентных торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, начисленные по данным ценным бумагам в период их нахождения в собственности Центрального банка, будут принадлежать коммерческим банкам.

Воздействие современных геополитических реалий на денежно кредитную ...

... равновесие на денежном рынке являются научной основой для проведения государством обоснованной, взвешенной кредитно-денежной политики, направленной на стабилизацию экономического развития. Совокупность государственных мероприятий в области денежного обращения и кредита называется денежно-кредитной политикой. Современные экономические ...

Главное отличие данного метода — это использование эластичного регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики Центрального банка. Коммерческие банки, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

Наряду с экономическими методами, с помощью которых Центральный банк регулирует деятельность коммерческих банков, могут использоваться в этой области и административные методы воздействия. К ним относится, например, использование количественных кредитных ограничений.

Этот метод кредитного регулирования представляет собой количественное ограничение суммы выданных кредитов. Контингентирование кредита является прямым методом воздействия на деятельность банков. Также кредитные ограничения приводят к тому, что предприятия заемщики попадают в неодинаковое положение. Банки стремятся выдавать кредиты в первую очередь своим традиционным клиентам, как правило, крупным предприятиям. Мелкие и средние фирмы оказываются главными жертвами данной политики.

Нужно отметить, что добиваясь при помощи указанной политики сдерживания банковской деятельности и умеренного роста денежной массы, государство способствует снижению деловой активности. Поэтому метод количественных ограничений стал использоваться не так активно, как раньше, а в некоторых странах вообще отменен.[7, с. 118]

Также ЦБ может различные нормативы (коэффициенты), которые коммерческие банки обязаны поддерживать на необходимом уровне. К ним относятся нормативы достаточности капитала коммерческого банка, нормативы ликвидности баланса, нормативы максимального размера риска на одного заемщика и некоторые дополняющие нормативы. Перечисленные нормативы обязательны для выполнения коммерческими банками. Также Центральный банк может устанавливать необязательные, так называемые оценочные нормативы, которые коммерческим банкам рекомендуется поддерживать на должном уровне.[14]

При нарушении коммерческими банками банковского законодательства, правил совершения банковских операций, других серьезных недостатках в работе, что ведет к ущемлению прав их акционеров, вкладчиков, клиентов Центральный банк может применять к ним самые жесткие меры административного воздействия, вплоть до ликвидации банков.

Использование административного воздействия со стороны Центрального банка по отношению к коммерческим банкам не должно носить систематического характера, а применяться в порядке исключительно вынужденных мер.

Кроме трех основных инструментов денежной политики, государство также использует второстепенное селективное регулирование, которое касается фондовой биржи, потребительского кредита и увещеваний.

Кредитно-денежная политика цели и инструменты

... политику, инструменты и методы денежной кредитной политики. Разработка и проведение денежно-кредитной политики включает в себя: проведение исследований по проблемам экономики и состоянию денежно-кредитной сферы, образующих основу денежно-кредитной политики; определение направлений денежно-кредитной политики; выбор основных инструментов денежно-кредитного регулирования: рефинансирование банков, ...

Чтобы избежать излишней спекуляции на фондовой бирже, государство устанавливает предписываемую законом «маржу», т.е. процент от продажной цены ценной бумаги, который должен быть оплачен при покупке либо наличными либо ценными бумагами, в то время как на другую часть может быть выписана долговая расписка. Маржу повышают при желании ограничить спекулятивную скупку акций и понижают при желании оживить фондовый рынок.

Государство в лице Центрального банка может влиять на банки путем словесного убеждения. Могут быть политические заявления, общие решения, просто призывы к тому или иному действию. [16]

Итак, основной целью денежно — кредитной политики является ценовая стабильность, целевой уровень инфляции четко обозначен и объявлен, в условиях режима плавающего курса. Основное воздействие денежно — кредитной политики на экономику осуществляется через процентные ставки, решения по денежно — кредитной политике принимаются на основе анализа широкого круга макроэкономических показателей и их прогноза, при этом Банк России стремится создать четкие ориентиры для населения и бизнеса, в том числе путем повышения информационной открытости.

Операционная цель денежно — кредитной политики достигается с помощью системы инструментов. Банк России использует такие инструменты, как обязательные резервные требования, операции на открытом рынке, рефинансирование коммерческих банков. Каждый инструмент используется для решения своей конкретной задачи, но все они связаны в систему и объединены общей направленностью в единой цели.

В целом же в экономической науке сформировалось направление, получившее название «неоклассический синтез», которое включает разнообразные точки зрения по ряду вопросов теории и практики функционирования современной смешанной экономики.[17,13,14]

- ДЕНЕЖНО — КРЕДИТНАЯ ПОЛИТИКА И ЕЁ ТРАНСМИССИОННЫЙ МЕХАНИЗМ В РОССИИ

1 Теоретические основы трансмиссионного механизма денежно — кредитной политики

Центральный банк имеет возможность управлять денежным предложением через изменение переменных, находящихся под его непосредственным контролем: через изменение денежной базы, нормативов обязательных резервов, процентных ставок по операциям центрального банка.

Центральный банк, воздействуя на денежную базу и денежный мультипликатор, генерирует монетарный импульс, приводящий к сдвигу денежного предложения. Сразу после сдвига на денежном рынке возникает дисбаланс между предложением денег и спросом на них. Экономика реагирует на данный дисбаланс изменением ключевых макроэкономических переменных: процентной ставки, уровнем цен, валютного курса, реального ВВП. В ходе этих изменений достигается новое общее равновесие между денежным и реальным секторами экономики.

Механизм, посредством которого происходит передача исходного монетарного импульса к макроэкономическим переменным, называется трансмиссионным, или передаточным механизмом монетарной политики.

Трансмиссионный механизм состоит из нескольких этапов. На начальном этапе центральный банк генерирует исходный импульс — импульс изменения денежного предложения. На промежуточном этапе происходит трансформация компонентов совокупного спроса (инвестиций, чистого экспорта, и др.) под воздействием изменившихся монетарных условий (объемов кредитования, процентных ставок, валютных курсов).

Кредитно-денежная политика России

... данной курсовой работы - рассмотреть кредитно-денежную политику, ее основные цели, инструменты и проблемы эффективного осуществления в России. Для достижения цели работы необходимо решить следующие задачи: Дать характеристику целям и объектам кредитно-денежной политики государства; ...

На конечном этапе общее изменение совокупного спроса оказывает влияние на деловую активность и темпы инфляции в стране.[8, с. 412]

Важным каналом трансмиссии денежно-кредитной политики является процентный канал, действие которого основано на влиянии политики центрального банка на изменения процентных ставок, по которым субъекты экономики могут размещать и привлекать средства, а через них — на решения о потреблении, сбережении и инвестировании и, таким образом, на уровень совокупного спроса, экономическую активность и инфляцию.[16]

В современной экономической литературе понятие механизма денежной трансмиссии увязывается с проводимой политикой регулирования экономики со стороны центрального банка и правительства. Поэтому трансмиссионный механизм представляет собой широкое понятие, которое включает не только взаимосвязь денежно-кредитного механизма с реальным сектором экономики, но и процесс регулирования экономики путем денежно-кредитного воздействия на совокупный спрос и совокупное предложение всех экономических агентов, включая экономическое поведение населения.

2.2 Каналы трансмиссионного механизма

Механизм трансмиссии — это процессы, посредством которых инструменты денежно кредитной политики воздействуют на объем денежной массы, инфляцию и объем выпуска. На механизм трансмиссии денежно — кредитной политики оказывают влияние финансовая структуры экономики (степень развития финансовых рынков, финансовое положение банковской системы), а также макроэкономические условия. Все механизмы трансмиссии денежно — кредитной политики чувствительны к уровню долларизации, которая вызывает изменения в структуре экономики, в том числе изменения в статьях балансов, технологий финансового сектора, работе институтов и ожиданий.

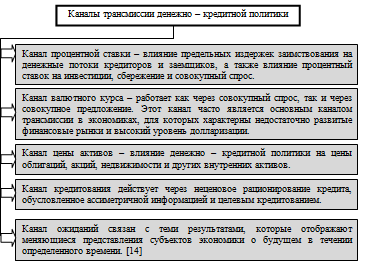

Каналы трансмиссии денежно — кредитной политики представлены на рисунке 5.

Рис. 5 Каналы трансмиссии денежно — кредитной политики

Воздействие денежно — кредитной политики на объем выпуска и инфляцию, осуществляется через канал обменного курса, канал процентной ставки, объемный кредитный канал и канал оценки активов.

Механизм канала процентной ставки схематично можно представить:

M↑ → i↓ → I↑ → Y↑, (1)

где М↑ — экспансионистская монетарная политика; i ↓ — снижение процентных ставок; I ↑ — рост инвестиций в экономику; Y↑- увеличение совокупного спроса и производства.

Применение инструментов денежно — кредитной политики оказывает влияние на уровень ликвидности банковской системы и на процентные ставки, по которым коммерческие банки привлекают средства в виде кредитов, операций прямого РЕПО у Центрально банка и размещают на депозитах в Центральном банке.

Избыточный уровень ликвидности банковской системы, искажает сигналы процентной политики Центрального банка, понижает его роль системы рефинансирования и роль процентных ставок.

Ставка рефинансирования Банка России в современном виде не имеет аналогов мировой практике и по существу выполняемых ею функций не соответствует своему названию. Ставка является индикатором степени жесткости денежно — кредитной политики банка России. В то же время она служит базой для расчета штрафных процентов по другим видам кредитования, а также во внебанковской системе.

Анализ современной денежной политики России

... серьезного анализа ситуации, рассмотрения альтернативных путей воздействия денежно-кредитной политики на экономику государства, дадут положительные результаты» . В качестве проводника денежно-кредитной политики выступает Центральный эмиссионный банк государства. Конкретные методы и инструменты кредитно-денежной политики ЦБ ...

При фактическом отсутствии кредитования по ставке рефинансирования она продолжает играть роль важного индикатора для коммерческих банков при установлении процентных ставок по вкладам физических лиц.

Через канал процентной ставки монетарные импульсы вызывают изменения процентных ставок по кредитам и депозитам, влияют на инвестиционные решения и временные предпочтения потребителей.

Сжатие денежной массы подталкивает процентные ставки к повышению, а также влияет на потребление, инвестиции, объем производства.

Влияние изменений процентных ставок на экономику зависит от свободы распространения эффекта сжатия денежной массы, а также реакции субъектов экономики.

Снижение процентной ставки сокращает предельную стоимость заимствования, стимулируя увеличение текущих расходов и совокупного спроса. Рост средних процентных ставок сокращают запасы наличных средств, депозиты до востребования и расходы, но увеличивает сбережения.

(2)Механизм кредитного канала можно представить так:

↑ → L↑ → I → Y↑, (2)

где M↑ — экспансионистская монетарная политика; L ↑ — рост объем кредитных ресурсов банков; I ↑- инвестиций и потребительских расходов; Y↑- прирост совокупного спроса и производства.

Через канал кредитования в экономику закачиваются или откачиваются кредитные ресурсы. Они играют важную роль в экономиках с высокой степенью административного регулирования и узким кредитным рынком.

Он имеет большое значение, когда процентные ставки жестко регулируются или когда государство доминирует на рынке кредитов

В таких условиях экономическая активность непосредственно не зависит от изменений цены кредита. В этом случае денежно — кредитная политика, влияет на совокупный спрос средствами предоставления кредитных ресурсов.

(3)Механизм трансмиссии посредством валютного курса можно представить:

M↑ → Ir↓ → E↓ → NX↑ → Y↑, (3)

где M↑ — экспансионистская монетарная политика; Ir↓ — понижение внутренних реальных процентных ставок; E ↓- обесценение вкладов в национальной валюте, NX ↑- удешевление национальных товаров по сравнению с импортными; Y↑ — увеличение совокупного спроса и производства.

Ожидание экономических агентов относительно динамики обменного курса изменяют соотношение цен на отечественные и импортные товары, что будет оказывать воздействие на изменение структуры импорта и экспорта. Динамика валютного курса также будет оказывать воздействие на объем экспортной валютной выручки.

Динамика валютного курса оказывает воздействие на движение капитала, которое в свою очередь воздействует на величину финансовых инвестиций. Финансовые инвестиции могут способствовать как росту выпуска, так и подстегивать инфляцию. В любом случае значительный приток денежных средств создает дополнительную угрозу для контроля над инфляцией, несмотря на то, то функционирует стабилизационный фонд.

Имеющаяся статистика указывает, что степень переноса валютного курса в индекс потребительских цен в течение месяца составляет порядка 50%.

В экономике с высоким уровнем долларизации центральный банк может проводить денежно — кредитную политику в основном через операции на внутреннем открытом рынке.

Долларизация может ослабить влияние сжатия денежной массы на банковское кредитование. Трансмиссия денежно — кредитных импульсов зависит от степени замещаемости национальной валюты и долларовых активов.

Ограниченная эффективность инструментов денежно — кредитной политики в долларизированной экономике и незначительные возможности могут приводить к падению монетарной политики и потребуют применения прямых инвестиций. [3, с. 48-51]

Таким образом, механизм влияния ключевой ставки на инфляцию, или трансмиссионный механизм денежно — кредитной политики, представляет собой процесс постепенного распространения соответствующего сигнала Банка России о сохранении или изменении ключевой ставки и будущей ее траектории от сегментов финансового рынка на реальный сектор экономики и в итоге на инфляцию. Изменение уровня ключевой ставки транслируется в экономику по различным каналам: процентному, кредитному, валютному, каналу цен активов.[13,14]

3.ОСНОВНЫЕ НАПРАВЛЕНИЯ ЕДИНОЙ ГОСУДАРСТВЕННОЙ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ НА СОВРЕМЕННОМ ЭТАПЕ

3.1 Анализ государственной денежно-кредитной политики в России в период экономической нестабильности

Рассмотрим основные макроэкономические условия, которые оказывали непосредственное влияние на денежно-кредитную политику в анализируемом периоде.

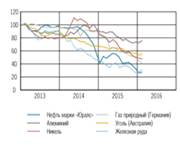

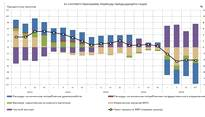

В декабре 2015 г. плавное снижение мировых цен на нефть, происходившее в предыдущие несколько месяцев, заметно ускорилось: средняя цена на нефть марки «Юралс» упала с 42,4 долл. США за баррель в ноябре до 36,8 долл. США за баррель в декабре 2015 г. и до 29,9 долл. США за баррель в январе-феврале 2016 года. Мировые цены на другие виды сырья, экспортируемого Россией, в основном также снижались либо стабилизировались на достигнутых к концу осени 2015 г. низких уровнях, соответствующих многолетним минимумам (рисунок 6).

Рис. 6 Динамика мировых цен на основные товары российского экспорта

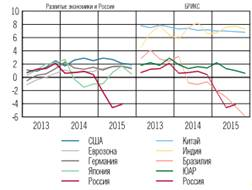

В динамике показателей деловой активности в мировой экономике в конце 2015 — начале 2016 г. сохранялась разнородность при отсутствии выраженных «точек роста». Наибольшие опасения по-прежнему вызывали перспективы роста экономики Китая. Показатели экономической активности крупнейших стран с развитыми рынками, в частности еврозоны, являющейся ключевым торговым партнером России, демонстрировали более стабильную динамику, оставаясь достаточно высокими по отношению к уровню последних лет (рисунок 7).

В целом по итогам 2015 г. агрегированный рост ВВП стран — торговых партнеров России сложился вблизи уровня 2014 г., несколько превысив 2% . В этих условиях спрос на товары российского экспорта оставался устойчивым. По итогам 2015 г. экспорт товаров и услуг в реальном выражении возрос на 3,1%, что несколько выше прогноза, представленного в Докладе. При этом, исходя из оперативных данных по внешней торговле ФТС России, а также косвенных текущих индикаторов можно говорить о сохранении тенденции к росту экспорта и в начале 2016 года.

Несмотря на сохранение в большинстве стран относительно мягких денежно-кредитных условий, на мировых финансовых рынках, как и на сырьевых, преобладали негативные тренды. Наблюдались усиление колебаний мировых фондовых индексов, доходностей суверенных облигаций крупнейших стран и рост рисковых премий на СФР. Фактором повышения чувствительности инвесторов к риску на мировых рынках, помимо переоценки перспектив экономики Китая и некоторой неопределенности относительно траектории ужесточения денежно-кредитной политики США, являлось усугубление проблем в европейском банковском секторе. С учетом этого внешние кредитные условия для российских компаний и банков были относительно неблагоприятными и даже в некоторой степени ужесточились (рисунок 8).

Рис. 8 Изменение премии за риск в России и в странах с формирующимися рынками

По данным рисунка видно, что кредитные премии для российских заемщиков в конце 2015 — начале 2016 г. возросли, что в основном было обусловлено изменением цен на нефть и ухудшением инвесторами оценки перспектив роста СФР в целом.

Указанные выше неблагоприятные изменения внешних условий оказывали влияние на конъюнктуру российских финансовых рынков в декабре 2015 — начале 2016 г., приводя, прежде всего к дальнейшему ослаблению рубля, а также к некоторому повышению волатильности на фондовом рынке. Вместе с тем сохранение умеренно жесткой денежно-кредитной политики и произошедшая за последний год адаптация экономических агентов к повышенной внешней неопределенности и режиму плавающего валютного курса способствовали сохранению относительно стабильной ситуации в финансовом секторе в целом.

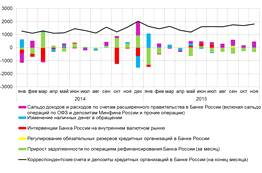

Далее необходимо проанализировать денежный рынок и операции Банка России по регулированию ликвидности банковского сектора.

Процентные ставки и обороты на денежном рынке в 2015 году представлены на рисунке 9.

Рис. 9 Процентные ставки и бороты на денежном рынке в 2015 году

Таким образом, ставки денежного рынка в сентябре-ноябре 2015 г. продолжали формироваться внутри процентного коридора Банка России. При этом структура операций отдельных участников денежного рынка и факторы формирования ликвидности банковского сектора определяли динамику ставок МБК к ключевой ставке Банка России.

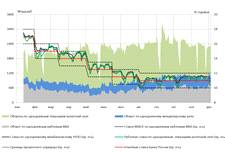

Динамика ликвидности банковского сектора и факторов её формирования отражена на рисунке 10.

Рис. 10 Динамика ликвидности банковского сектора и факторов её формирования

В рассматриваемый период наблюдался приток ликвидности в банковский сектор. Основным его источником стали операции Федерального казначейства по размещению временно свободных бюджетных средств на депозиты в банках. Рост объема этих операций происходил за счет конвертации Минфином России средств Резервного фонда для осуществления предстоящих в конце года бюджетных расходов в условиях прогнозируемого дефицита федерального бюджета. Приток в банковский сектор привел к необходимости снижения объемов предоставления ликвидности Банком России. В результате совокупная задолженность банков по операциям рефинансирования снизилась с 4,3 трлн. руб. до 3,3 трлн. руб. в 2015 году. Для оперативного управления ликвидностью банковского сектора и воздействия на ставки денежного рынка Банк России по-прежнему использовал недельные операции РЕПО.

Внутренние экономические условия. Спрос.

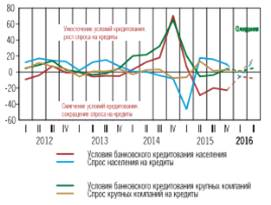

На рисунке 11 представлен вклад отдельных элементов в годовой прирост кредитного портфеля банков.

Рис. 11 Вклад отдельных элементов в годовой прирост кредитного портфеля банков

По данным рисунка видно, что в конце 2015 г. и начале 2016 г. месячные и годовые темпы роста корпоративного кредитования оставались на сравнительно низком уровне, сложившемся в третьем квартале 2015 г. Неценовые условия банковского кредитования, оцениваемые по результатам опроса кредитных организаций Банка России, в IV квартале 2015 г. сохраняли разнородную динамику: условия кредитования населения преимущественно смягчались, тогда как в корпоративном секторе произошло их некоторое ужесточение, вероятно связанное с ухудшением платежеспособности компаний-заемщиков. При этом наибольшее ужесточение отмечалось по основным неценовым условиям (требованиям к финансовому положению заемщиков и кредитному обеспечению, спектру кредитных программ) для категории крупных корпоративных заемщиков

На рисунке 12 отражены индексы условий кредитования и спроса на кредиты.

Рис. 12 Индексы условий кредитования и спроса на кредиты

Таким образом, относительно слабый спрос реального сектора экономики на кредит определяло сохранение умеренно жестких кредитных условий и относительно высокого уровня долговой нагрузки. Дальнейшее увеличение долговой нагрузки в конце 2015 — начале 2016 г. в том числе было связано с курсовой переоценкой ранее накопленных обязательств в иностранной валюте в условиях ослабления рубля, а также с продолжившимся замедлением роста номинальных доходов экономики. На этом фоне кредитные риски возросли. Просроченная задолженность по кредитам к началу февраля 2016 г. превысила пиковый уровень 2010 года.

В I-II кварталах 2016 г. по ожиданиям банков, изменения ценовых и неценовых условий банковского кредитования будут умеренными. При этом перспективы роста спроса на кредит оцениваются ими как умеренно позитивные: после некоторого снижения в I квартале 2016 г., в целом соответствующего традиционной сезонности начала года, ожидается оживление спроса на кредит со стороны как населения, так и компаний

Несмотря на снижение темпов прироста кредитования, рост денежной массы несколько ускорился (рисунок 13).

Рис. 13 Динамика источников формирования денежной массы в национальном определении (прирост за год, %)

В 2015 г. годовой темп снижения ВВП сократился до 4,1% по сравнению с 4,6% в предыдущем квартале (рисунок 14), что оказалось несколько выше оценок Банка России.

Рис. 14 Структура прироста ВВП по элементам использования

Таким образом, на фоне сохранения относительно жестких внутренних финансовых условий и умеренного негативного влияния внешних факторов в России в конце 2015 — начале 2016 г. наблюдалась стабилизация экономической активности на низком уровне. По оценкам, в IV квартале 2015 г. снижение ВВП к соответствующему кварталу предыдущего года составило 4,2% после 4,1% кварталом ранее. По итогам 2015 г. в целом ВВП сократился на 3,7% в реальном выражении, что соответствовало базовому прогнозу Доклад.

Проанализируем рынок труда, как один из индикаторов рынка денежно-кредитной политики.

В начале 2016 г. продолжилась адаптация экономики к долгосрочному ухудшению внешних условий и повышенной неопределенности. Подстройка рынка труда происходили прежде всего через снижение реальной заработной платы (рисунок 15).

Рис. 15 Темп прироста реальной заработной платы

Уменьшение реальной заработной платы в реальном выражении составило 10,9% по сравнению с прошлым годом и оказалось больше ожидаемого Банком России.

Особенно сильно уменьшение реальной заработной платы проявилось в неторгуемом секторе экономики: по данным за сентябрь 2015 г., снижение по сравнению с соответствующим периодом прошлого года составило 10,2%, тогда как в торгуемом секторе за тот же период реальная зарплата сократилась на 6%

Диспропорция в динамике заработной платы обусловила продолжение перетока трудовых ресурсов из неторгуемого сектора в экспортно-ориентированные сырьевые производства, о чем косвенно свидетельствует структура прироста численности занятых по секторам экономики (рисунок 16).

Рис. 16 Структура прироста численности занятых по секторам экономики

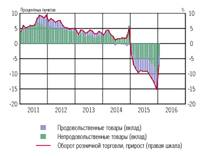

В октябре продолжилось сокращение потребительского спроса, на что указывает снижение оборота розничной торговли (до 11,7%) (рисунок 17).

Рис. 17 Динамика оборота розничной торговли

Динамика оборота розничной торговли, безусловно, является следствием высокой инфляции и, соответственно, снижения доходов и зарплат (как в бюджетном, так и в частном секторе) и пенсий.. По всей видимости, снижение розничного товарооборота обеспечили небольшие региональные сети и несетевая торговля.

В конце 2015 — начале 2016 г. понижающиеся ценовые тренды на мировых рынках энергоносителей, продовольствия и аграрного сырья, дальнейшее сокращение внутреннего спроса, меры, принимаемые предприятиями по сдерживанию роста затрат (в том числе на оплату труда), оказывали заметное влияние на ценовые процессы в российской экономике (рисунки 18,19).

Динамика цен на потребительские товары и услуги представлена на рисунке 18.

Рис. 18 Динамика цен на потребительские товары и услуги

По данным рисунка можно сделать вывод о быстром замедлении годового роста потребительских цен к концу 2015- началу 2016 г. (в конце 2014 — начале 2015 г. произошел ценовой всплеск, обусловленный резким ослаблением рубля).

На рисунке 19 представлен вклад в инфляцию.

Рис. 19 Вклад в инфляцию

Годовая инфляция снижалась с 15,8% в августе до 15,0% в ноябре, что несколько превысило прогнозы Банка России. При этом динамика годовых темпов роста цен на компоненты потребительской корзины была различной. Инфляция на рынке продовольственных товаров в скользящем годовом выражении продолжила наблюдаемое с марта снижение — до 16,3% в ноябре.

Инфляция в региональном разрезе представлена на рисунке 20.

Рис. 20 Региональный разрез инфляции (ноябрь 2015 к ноябрю 2014 гг.,%)

Таким образом, инфляция на рынке продовольственных товаров в скользящем годовом выражении продолжила наблюдаемое с марта снижение — до 16,3% в ноябре. Это отражало адаптацию рынка к пониженному уровню спроса. Кроме того, осенью текущего года более низкие, чем в сопоставимый период 2014 г., темпы роста цен на отдельные виды продуктов питания могли сформироваться в результате изменения характера сезонности, в том числе связанного с продовольственным эмбарго.

Инвестиционный спрос также оставался слабым на фоне сохранения повышенной экономической неопределенности, умеренно жестких кредитных условий и значительной долговой нагрузки у многих компаний.

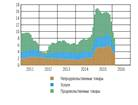

Инвестиции в основной капитал государственного, частного секторов и инфраструктурных компаний представлены на рисунке 21.

Рис. 21 Инвестиции в основной капитал

В IV квартале 2015 г. объем инвестиций в основной капитал стабилизировался на низких уровнях, отражая прохождение острой фазы инвестиционного кризиса. При этом годовые темпы спада заметно снизились — до 6,4 с 13,0% в III квартале. Значительный вклад в падение вложений в основной капитал продолжили вносить инфраструктурные компании.

Далее рассмотрим инвестиции в основной капитал по видам экономической деятельности (рисунок 22).

Рис. 22 Инвестиции в основной капитал по видам экономической деятельности

По данным рисунка можно сделать вывод, что устойчивая негативная динамика инвестиций сохранялась в транспорте и связи, производстве и распределении электроэнергии, газа и воды, а также в обрабатывающих производствах. Небольшой положительный вклад в изменение совокупного показателя инвестиций в IV квартале внесли компании добывающего сектора, однако его размер значительно сократился относительно предыдущего квартала.

Проведённый анализ позволяет сделать следующие выводы.

В декабре 2015 — феврале 2016 г. произошел очередной виток ухудшения внешних условий. Ситуация развивалась близко к рисковому сценарию, рассмотренному в Докладе о денежно-кредитной политике в декабре 2015 года. Сохраняющийся избыток предложения на нефтяном рынке, постепенное наращивание поставок нефти Ираном после снятия санкций и замедление роста экономики Китая привели к новой волне снижения цен на нефть. Несмотря на некоторое повышение нефтяных котировок в начале марта, увеличилась неопределенность их дальнейшей динамики. Произошедшее на фоне снижения нефтяных цен ослабление рубля оказывало давление на потребительские цены и способствовало сохранению высоких инфляционных ожиданий. Кроме того, из-за увеличения волатильности цен на нефть сохранялась неопределенность относительно масштаба и характера пересмотра параметров бюджетной политики.

В результате инфляционные риски за прошедший период выросли, что потребовало проведения умеренно жесткой денежно- кредитной политики: в январе и марте 2016 г. Банк России сохранял ключевую ставку на уровне 11,00% годовых. Несмотря на ухудшение внешних условий и рост неопределенности, замедление снижения основных показателей экономической активности, наметившееся во втором полугодии 2015 г., продолжилось и существенного ухудшения деловых настроений не произошло. Плавающий курс способствовал адаптации экономики, поддерживая конкурентоспособность российских товаров и развитие импортозамещающих производств.

3.2 Направление денежно — кредитной политики на 2016 год и период 2017 и 2018 годов

Внешнеэкономические условия, в первую очередь ситуация на финансовых и товарных рынках в январе-марте 2016 г., в большей степени соответствовали рисковому сценарию, представленному в предыдущем выпуске Доклада.

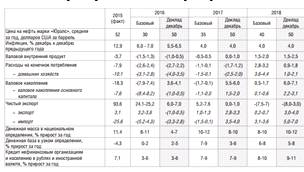

Основные параметры базового сценария прогноза Банка России представлены в таблице 1.

Таблица 1

Основные параметры базового сценария прогноза Банка России

Учитывая ожидаемое сохранение избытка предложения на нефтяном рынке до конца 2017 г., Банк России пересмотрел предпосылки по цене на нефть в макроэкономическом прогнозе на 2016-2018 годы.

В базовом сценарии предполагается сохранение цен на нефть на уровне около 30 долл. США за баррель в среднем в 2016 г. с последующим восстановлением до 40 долл. США за баррель к 2018 году.

Сокращение объема поступлений от внешнеэкономической деятельности обусловит более продолжительный спад в экономике, чем ожидалось в базовом сценарии, опубликованном в Докладе о денежно-кредитной политике в декабре 2015 года. Однако снижение ВВП будет менее глубоким, чем предполагалось. Это обусловлено произошедшей в 2015 г. адаптацией экономики к изменившимся условиям.

Восстановление экономической активности ожидается в 2017-2018 гг. по мере постепенного повышения цен на нефть, улучшения деловых настроений, смягчения денежно-кредитных условий и снижения долговой нагрузки.

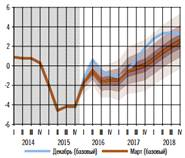

Квартальный темп прироста ВВП станет положительным в конце 2016 — начале 2017 г., а годовой — в 2018 году (рисунок 23).

Рис. 23 Темпы прироста ВВП

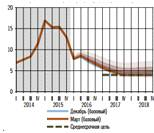

Слабый внутренний спрос будет основным фактором снижения инфляции в 2016-2017 годах (рисунок 24).

Рис. 24 Инфляция

Замедлению роста потребительских цен будут также способствовать сокращение издержек производителями и постепенное снижение инфляционных ожиданий.

Годовой темп прироста потребительских цен снизится до 6-7% в 2016 г. и до целевого уровня 4% к концу 2017 года.

Для достижения цели по инфляции Банк России может проводить умеренно жесткую денежно-кредитную политику в течение более продолжительного времени, чем предполагалось ранее.

Кроме того, уровень ключевой ставки будет определяться с учетом влияния на денежно-кредитные условия уменьшения структурного дефицита ликвидности и возможного перехода к структурному профициту ликвидности в результате масштабного расходования средств Резервного фонда (для покрытия бюджетного дефицита).

Учитывая ожидаемое сохранение санкций в отношении России в 2016-2018 годах, Банк России будет предоставлять кредитным организациям возможность пролонгации задолженности по операциям валютного рефинансирования в течение всего прогнозного периода. Вместе с тем, есть вероятность, что спрос на данные операции может оказаться ниже.

Таким образом, в целом можно согласиться с общим курсом ДКП. Российская экономика оказалась в ситуации стагфляции, которая была спровоцирована как проблемами структурного характера, так и внешними шоками. В этой ситуации особенно важно сконцентрироваться на фиксации инфляционных ожиданий и найти правильный баланс между стимулированием экономической активности и подавлением роста цен. Ведущую роль в предотвращении попадания в многолетнюю стагфляцию играют денежные власти. Курс, которого придерживается сегодня Банк России, позволяет значительно снизить риски подобного развития событий. [13,14]

ЗАКЛЮЧЕНИЕ

Таким образом, денежно-кредитная политика является составной частью экономической политики государства, одновременно сочетающая макроэкономическое воздействие с возможностями быстрой корректировки регулирующих мер.

Основополагающей целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и стабильностью цен. Денежно-кредитная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства (стабильный рост), занятости и уровня цен.

Достижение основных целей денежно-кредитной политики осуществляется посредством общих и селективных инструментов. Общие инструменты кредитно-денежной политики влияют на рынок ссудных капиталов в целом (рефинансирование коммерческих банков, операции на открытом рынке, политика обязательных резервов).

Селективные инструменты кредитно-денежной политики регулируют конкретные виды кредита или кредитование отдельных отраслей, крупных фирм и т. Д (например, использование количественных кредитных ограничений).

Механизм влияния ключевой ставки на инфляцию, или трансмиссионный механизм денежно — кредитной политики, представляет собой процесс постепенного распространения соответствующего сигнала Банка России о сохранении или изменении ключевой ставки и будущей ее траектории от сегментов финансового рынка на реальный сектор экономики и в итоге на инфляцию. Изменение уровня ключевой ставки транслируется в экономику по различным каналам: процентному, кредитному, валютному, каналу цен активов.

В настоящее время Банк России осуществляет денежно-кредитную политику в соответствии с новой моделью. Ее суть заключается в том, что основным инструментом денежно-кредитного регулирования выступает процентная политика, заключающаяся в удержании кредитных ставок денежного рынка на определенном ценовом уровне путем установления ключевой ставки , которая становится основным инструментом влияния на экономику.

Основным источником регулирования текущей ликвидности, т.е. основными операциями денежно-кредитной политики Банка России при новой ее модели, стали операции недельного РЕПО (покупка с обратным выкупом) с ценными бумагами.

Проведённый анализ основных показателей денежно-кредитной политики в России на современном этапе позволяет сделать

Сохраняющийся избыток предложения на нефтяном рынке, постепенное наращивание поставок нефти Ираном после снятия санкций и замедление роста экономики Китая привели к новой волне снижения цен на нефть. Произошедшее на фоне снижения нефтяных цен ослабление рубля оказывало давление на потребительские цены и способствовало сохранению высоких инфляционных ожиданий.

В результате инфляционные риски за прошедший период выросли, что потребовало проведения умеренно жесткой денежно- кредитной политики: в январе и марте 2016 г. Банк России сохранял ключевую ставку на уровне 11,00% годовых. Несмотря на ухудшение внешних условий и рост неопределенности, замедление снижения основных показателей экономической активности, наметившееся во втором полугодии 2015 г., продолжилось и существенного ухудшения деловых настроений не произошло. Плавающий курс способствовал адаптации экономики, поддерживая конкурентоспособность российских товаров и развитие импортозамещающих производств.

Российская экономика оказалась в ситуации стагфляции, которая была спровоцирована как проблемами структурного характера, так и внешними шоками. В этой ситуации особенно важно сконцентрироваться на фиксации инфляционных ожиданий и найти правильный баланс между стимулированием экономической активности и подавлением роста цен. Ведущую роль в предотвращении попадания в многолетнюю стагфляцию играют денежные власти. Курс, которого придерживается сегодня Банк России, позволяет значительно снизить риски подобного развития событий.

Таким образом, денежно-кредитная политика — чрезвычайно мощный, а потому необыкновенно опасный инструмент. С ее помощью можно выйти из кризиса, но и не исключена и печальная альтернатива — усугубление сложившихся в экономике негативных тенденций.

Лишь очень взвешенные решения, принимаемые на высшем уровне после серьезного анализа ситуации, рассмотрения альтернативных путей воздействия денежно-кредитной политики на экономику государства, дадут положительные результаты. В качестве проводника денежно-кредитной политики выступает Центральный эмиссионный банк государства. Без верной денежно-кредитной политики, проводимой Центральным банком, экономика не может эффективно функционировать. Конкретные методы и инструменты кредитно-денежной политики Центрального банка определены законом о Банке России и отличаются большим разнообразием. Центральному банку предоставлены самые широкие полномочия и полная самостоятельность в вопросе о выборе методов и мероприятий по денежно-кредитному регулированию экономики страны в рамках действующего законодательства.

СПИСОК ЛИТЕРАТУРЫ

Федеральный Закон РФ от 10.07.2014 г. №86-ФЗ «О Центральном банке Российской Федерации (Банке России)» [электронный ресурс] // СПС Консультант Плюс: база данных. — fs: (сервер КГТУ)

Басовский Л.Е. Макроэкономика: учебник / Л.Е. Басовский, Е.Н. Басовская. — М.: НИЦ ИНФРА-М, 2014. — 202 с.

Добрынин А.И. Экономическая теория: учебное пособие / А. И. Добрынин, Л. С. Тарасевич. — 3-е изд. — СПб.: Изд. СПб ГУЭФ, Изд. Питер , 2011г. — 544 с.

Кравцова Г.И. Деньги. Кредит. Банки: учебник / Г.И.Кравцова. — МН.: БГЭУ, 2012г. — 527 с.

Жуков Е. Ф. Деньги. Кредит. Банки. Ценные бумаги: практикум: учебное пособие для студентов вузов, обучающихся по специальностям экономики и управления / Е.Ф. Жуков. — 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2012. — 431 с.

Золотарчук В.В. Макроэкономика: учебник / В.В. Золотарчук. — 2-е изд., перераб. и доп. — М.: НИЦ ИНФРА-М, 2015. — 537 с.

Камаев В.Д. Экономическая теория: учебник для студентов высших учебных заведений / В. Д. Камаев — М.: ВЛАДОС, 2013. — 592 с.

Кейнс Дж. М. Общая теория занятости, процента и денег: научное произведение/ Дж. М. Кейнс — М.: Прогресс, 1978.

Лаврушин О.И. Деньги, кредит, банки: учебник / О. И.Лаврушин. — 3-е изд., перераб. и доп. — М.: Финансы и статистика, 2010г. — 559с.

Николаева И.П. Экономическая теория: учебник для студентов вузов, обучающихся по экономическим специальностям — Москва: ЮНИТИ-ДАНА <http://www.iqlib.ru/publishers/publisher/0842891FF2404F979D25EEDD472E36F6>, 2013.- 495 с.

Нуреев Р.М. Национальная экономика: учебник / Р.М. Нуреев. — М.: НИЦ ИНФРА-М, 2014. — 655 с.

Плотников И.В. Денежно-кредитная и финансовая политика государства: учебное пособие / И.В. Плотников. — М.: НИЦ Инфра-М, 2013. — 174 с.

Приходько Е.А. Краткосрочная финансовая политика: учебное пособие / Е.А. Приходько. — М.: НИЦ Инфра-М, 2013. — 332 с.

Сажина М.А, Чибриков Г.Г. Экономическая теория: учебник / М.А. Сажина, Г.Г. Чибриков.- 3-e изд., перераб. и доп. — М.: ИД ФОРУМ: ИНФРА-М, 2012. — 608 с.

Фридмен М. Если бы деньги заговорили / М. Фридмен // Экономика: идеи и портреты — М.: Дело, 2009. — 160 с.

Чередниченко Л.Г. Макроэкономика: учебник / Л.Г. Чередниченко — М.:НИЦ ИНФРА-М, 2016. — 396 с.

Доклад о денежно — кредитной политике// Официальный сайт Центрального банка. — Режим доступа: http://www.cbr.ru/publ/ddcp/2016_01_ddcp.pdf

Основные направления единой государственной денежно-кредитной политики на 2016 год и период 2017 и 2018 годов// Официальный сайт Центрального Банка России. — Режим доступа: http://www.cbr.ru/publ/?PrtId=ondkp — 30 апреля 2016