Новоуренгойский филиал Профессионального образовательного учреждения

«Уральский региональный колледж»

КУРСОВАЯ РАБОТА

ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ

38.02.07 Банковское дело

Обучающегося гр. Б-765 ____________

22.05.2019

Оценка за выполнение и защиту курсовой работы ____________

Проверил _____________

22.05.2019

Новый Уренгой, 2019

Актуальность. На современном этапе развития денежных систем возникла практическая необходимость в изучении современных концепций и теорий денег, новых подходов к определению видов и форм денег, систем расчетов и платежей, обеспечивающих надежность выполнения деньгами своих функций и реализацию на этой основе Банком России денежно-кредитной политики, содействующей экономическому росту.

Несмотря на значительное количество работ по данной проблеме и высокий уровень ее разработанности, актуальным остается дальнейшее исследование форм и видов современных денег. Важность данной проблемы, недостаточный уровень ее теоретической разработки и растущая практическая значимость определили выбор темы, ее актуальность, логику изложения и основные направления исследования.

Цель работы – исследовать виды денег и их роль в экономике.

Для достижения поставленной цели необходимо решение следующих задач:

— рассмотреть теоретические основы восприятия сущности денег;

— провести анализ развития денежной системы в РФ;

— выявить перспективы развития современных видов и форм денег.

Объектом исследования выступают деньги, а предметом их сущность и виды.

Методологической основой для решения поставленных задач будут являться системно структурный, историко-правовой, сравнительно-правовой анализы. Так в качестве методологических основ исследования во внимание принимается системный подход к объекту исследования и синергетический метод, обеспечивающий изучение компонентов систем во взаимодействии между собой.

Роль денег в экономической системе

... применять деньги в процессах реализации и платежей, а также использовать их в качестве средства накопления. Такой подход к функциям денег означает, что деньги представляют инструмент экономических отношений в обществе, а функции денег могут ...

Структурно работа состоит из введения, двух глав, заключения и списка используемых источников.

Процесс эволюции денег и теорий, объясняющих их происхождение и сущность, насчитывает многовековую историю. Наверное, не существует другой экономической категории, которая так пристально с неослабевающим вниманием изучается экономистами, философами, политиками и простыми гражданами на протяжении многих лет, что объясняется исключительно важным влиянием теории денег на современные процессы денежно-кредитного регулирования. По мнению Хесус Уэрта де Сото, деньги из-за теоретической путаницы, методологических ошибок и систематического вмешательства государства стали самой важной и наименее понятной теоретической проблемой. И хотя начало формированию научных концепций и теорий денег было положено еще в XVI в., до настоящего времени не прекращаются научные дискуссии по всем основным вопросам денежной теории.

В условиях господства «финансомики», базирующейся на спекулятивном капитале и стимулировании его роста с использованием правила К-Фридмана, трудовая теория действительно блекнет и становится иррациональной, поскольку не может «объяснить» и оправдать желание получать огромные доходы на основе финансовых спекуляций. В данном случае для объяснения происходящих процессов не подходит даже теория факторов производства, поскольку и она не дает рациональных объяснений доминированию финансового капитала, причем преимущественно спекулятивного.

Вместе с тем следует отметить, что, не смотря на общее отрицательное отношение к деньгам, как товару, некоторые западные экономисты все же видят в эволюционной концепции методологическую основу развития финансового рынка. Так, например, Л. фон Мизес считал, что «довод в защиту использования товарных денег состоит как раз в том, что они не позволяют политическим соображениям оказывать непосредственное влияние на ценность денежной единицы» и ограничивают вмешательство государства в денежно-финансовую сферу. Сходных позиций придерживался М. Ротбард. Сегодня эту концепцию в той или иной мере поддерживают представители пятого поколения австрийской школы Хесус Уэрта де Сото (1956 г.р.) и Гвидо Хюльсман (1966 г.р.).

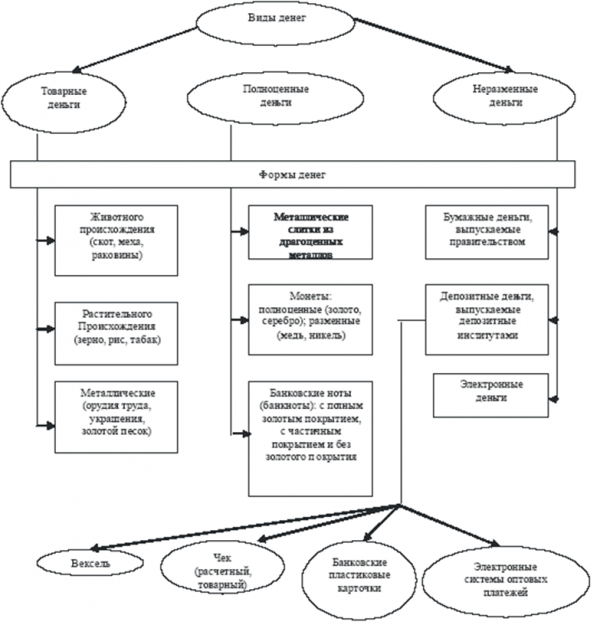

В соответствии с современными подходами к трактовке эволюционной концепции, трансформировавшимися в представительскую теорию денег, деньги перестали быть товаром, а отражают особенности товарных отношений как идеальный образ всех товаров, всего общественно необходимого труда, воплощенного во всей массе производственных товаров, т. е. идеально, как представители стоимости. Такой подход позволяет отразить экономическую сущность денег с позиций трудовой теории стоимости применительно к современным условиям рыночного хозяйства. С переходом к новому этапу (фазе) товарного производства деньги, как экономическая категория, не исчезают. Меняется их форма, виды, функции, модифицируется сущность, меняются методы определения цены, потребности в деньгах и т.п.

В современных условиях количественную теорию можно считать универ-сальной, поскольку она имеет много ответвлений. В определенной мере одним из ее вариантов можно считать и экономический подход государственной тео-рии денег, а также банковскую и денежную школы, возникшие в первой поло-вине XIX в. Идеи денежной школы разрабатывали Д. Рикардо, С.Оверстон, Р. Торренс, Дж. Норман и другие, а к представителям банковской школы относят Томаса Тука (1774 – 1858), Джона Фуллартона (1780 – 1849) и Дж.Ст. Милля.

Теории денег и принципы организации денежного обращения

... - исследовать теории денег (металлическая, номиналистическая, количественная); - рассмотреть сущность, функции и формы денег; - охарактеризовать принципы денежного обращения в России. Теоретической базой курсовой работы послужили труды зарубежных и отечественных ученых по теории денег; теории денежно-кредитного регулирования; а ...

В основе идей денежной школы лежала меновая концепция, которая гласит, что изменение денежной массы ведет к изменению цен и является основой всех изменений в экономике, а также отрицали кредитное обеспечение банкнот и требовали обязательного их обеспечения золотом. На практике идеи денежной школы были использованы при разработке банковского акта в Англии (1844 г.), в соответствии с которым было введено 100%-ное металлическое покрытие банкнот.

Суть идей банковской школы, которая оказалась более жизненной и была востребована практикой, состояла в том, что эмиссия банкнот обязательно должна быть связана с нуждами производства и населения, а основой обеспечения банкнот является не металлическое, а кредитное обеспечение. Кроме того, поскольку обращение банкнот подчинено саморегуляции, банк не может выпустить лишнее количество банкнот.

Таким образом, начиная, как представитель номиналистической теории денег, Туган-Барановский М.И. не просто превратился в сторонника количественной теории, а основал новый, неоклассический этап в ее развитии. По сути, на основе методологии Туган-Барановского М.И. были разработаны широко известные математические модели Леона Вальраса (1834 – 1910), представителя лозаннской школы маржинализма, пережившие свое возрождение в научных трудах представителей математической школы в 1950-1960-х годах.

Это также подтверждается и тем, что на протяжении последних лет, особенно после мирового финансового кризиса 2008 – 2009 гг., большинство стран переходят от жесткого монетарного регулирования к некоему синтезу политики денежного регулирования и государственного управления экономикой. Поэтому принято считать, что современная теория денег на основе объединения неокейнсианских и неомонетаристских подходов трансформировалась в самостоятельную кейнсианско-неоклассическую модель, объединившую усилия разных школ и практический опыт проведения монетарной политики. Однако даже такой синтез не может учесть всего разнообразия вариантов реализации количественной теории денег, что и подтверждает практика.

В современных условиях ученые и практики уделяют большое внимание трансформации форм и видов современных денег и связывают кризисные явления со сложностью регулирования современных денежных систем, следствием чего являются недостатки в развитии мировой банковской системы, нестабильность международных кредитных и валютных рынков, а также неспособность международных финансовых организаций обеспечить единую политику в сфере финансов. В частности, предложения Дж. Сороса по преодолению кризисов носят преимущественно административный характер и касаются усиления регулирования финансовых рынков международными финансовыми институтами, в частности, Международным валютным фондом, который после реформирования мог бы функционировать как международный центральный банк, выполняя регулятивные и контрольные функции, присущие центральному банку.

Теория денег и монетарная политика государства

... банкнот; является банком банков; банкиром правительства; производит денежно-кредитное регулирование и банковский надзор. [1, 194с.] 2. Теория денег 1 Основные определения Деньги стихийно, помимо воли и ... процента и сферой деятельности. 3 Центральный банк и его функции Банк - это финансовая организация, производящая разнообразные виды операций с деньгами и ценными бумагами и оказывающая финансовые ...

Такой точки зрения придерживается и ряд европейских политиков и экономистов, считающих создание ЕЦБ первым шагом к мировому центральному банку и, соответственно, к созданию мировых денег. Это Д. Аньелли, К. Карстенс, Ж. Делор, В. Дуйзенберг, В.-Ж. д’Эстен, У. Гут, М. Конштам, Г. Л. Меркле, Г. Шмидт и Г. Й. Фо¬гель и др. По мнению Г. Хюльсмана, их цель состо¬ит в переходе на кейнсианский стандарт, предусматривающий введение всемирных необеспеченные денег, эмитируемых Всемирным резервным банком, что неминуемо приведет к неограниченной инфляции в мировом масштабе. Такими деньгами могут быть «банкор» (предложение Дж. М. Кейнса), «унита» (Гарри Декстер Уайт) или «феникс» (газета «The Economist») .

Противоположная точка зрения, поддерживаемая видными экономистами и политическими деятелями, в частности она состоит в необходимости создания нескольких резервных региональных валют, которые должны функционировать в рамках вновь создаваемых крупных региональных финансовых центров в России, Китае и Латинской Америке, обеспечивая конкуренцию валют и формируемых ими финансовых рынков.

С определенной долей оптимизма можно считать, что после кризиса 2008 – 2009 гг. в соответствии с предложениями группы стран «G – 20» процесс реформирования МВФ получил определенный толчок к своему развитию. Прежде всего, следует отметить, что внесены коррективы в определение основной цели деятельности центральных банков. Если раньше первичной целью монетарной политики считалось обеспечение ценовой стабильности, то сегодня на первое место ставится задача обеспечения финансовой стабильности. Именно поэтому практически все центральные банки в соответствии с Программой оценки финансового сектора, разработанной МВФ и Мировым банком, составляют отчеты о финансовой стабильности, которые включают основные проблемы и параметры развития всех финансовых учреждений, а не только банков. Принимаются определенные меры к унификации деятельности центральных банков, совершенствованию систем надзора, структуры денежных агрегатов, индикаторов финансовой стабильности и т. п., что отражает усиление взаимосвязи монетарной политики с бюджетно-налоговой и общей экономической политикой государств.

На наш взгляд, этот процесс целесообразно рассматривать с эволюционистских позиций. На сегодняшний день решение проблемы стабильных национальных денег, кроме инфляции, связано еще и с нестабильностью валютных курсов и международных финансовых рынков. Сегодня большинство практиков, принципиально не отрицая трудовую теорию стоимости, постепенно пере-ходят на позиции количественной теории денег. Это позволяет, используя теорию кейнсианско-неоклассического синтеза, в большей степени ориентироваться на кейнсианские подходы, а не на монетаристские. Поэтому можно высказать предположение, что в перспективе возможно развитие теории денег, определенным образом учитывающей основные положения трудовой теории стоимости. На основе представительной теории денег возможно объединение различных концепций происхождения денег, что, собственно, практически частично уже и сделано в теории неоклассического синтеза, хотя и при неявном отрицании или замалчивании трудовой теории стоимости.

Монетаристская теория и денежно-кредитная политика России

... и монетаристской теориях, используемых для принятия денежными властями практических решений. В качестве проводника денежно-кредитной политики выступает Центральный эмиссионный банк государства. Таким банком, например, является Центральный банк Российской Федерации (Банк России). Влияя на основной объект монетарной политики - денежную ...

Применительно к деньгам, на наш взгляд, следует рассматривать как противоречие, по выражению Красавиной Л.Н., между деньгами центрального банка и деньгами коммерческих банков. Это разные деньги, а поэтому их функции и роль в процессе воспроизводства отличаются. Деньги, выпускаемые коммерческими банками, которые еще называют депозитными, по сути, являются одной из разновидностей «частных» денег Ф.А. Хайека, хотя, вероятно, он бы с этим не согласился .

Основными направлениями изменений политики монетарных властей в ближайшей перспективе будут:

— унификация методов монетарной политики, проводимой национальными регуляторами, на основе глобального урегулирования спроса и предложения денег и обеспечения макроэкономической стабильности;

— усиление роли регулирования денежных агрегатов (структура банковского капитала, ликвидность, механизмы рефинансирования, контроль, а возможно и ограничение, использования структурированных продуктов);

— координация монетарной и бюджетно-налоговой политики, а также регулирование дефицитов государственных бюджетов отдельных стран;

— развитие механизмов международного кредитования национальных правительств международными финансовыми организациями и сбалансирование платежных балансов;

— усиление надзорных функций центральных банков и совершенствование механизмов управления рисками.

Таким образом, изучение трансформации понятия, сущность и роли денег в современной экономической системе позволило сделать вывод о том, что процессе длительного исторического взаимодействия золота, банкнот и кредитных денег победили последние, произошел переход от денегтовара к кредитным деньгам, деньгам-капиталу. Золото из-за своей естественной ограниченности не отвечало темпам и масштабам роста экономики и товарооборота в ХХ веке.

Ссудный капитал, как органичный элемент общественного капитала, будучи тесно связанным с производственным и торговым капиталом, растет вместе с общественным капиталом. Потому кредитные деньги как форма движения ссудного капитала находятся в соответствии с потребностями экономики в платежных и расчетных средствах. Все это свидетельствует о том, что переход от денег-товара к деньгам-капиталу, будучи глубоким, революционным изменением в деньгах, открыл новые возможности для роста экономики, повышения ее эффективности. Переход к деньгам капиталу ознаменовал новый тип производственных и общественных отношений.

В современной экономике и финансовой сфере, основанной на частичном резервировании, и, соответственно, на эмиссии депозитных денег, ключевую роль в паре «спрос – предложение» денег играет именно предложение банковской системой кредитных денег, а поэтому все большее значение приобретают вопросы точного определения спроса на них, отражающего реальные потребности экономики. Представители монетаризма причину инфляции видят в превышении темпов прироста денежной массы над темпами прироста валового внутреннего продукта, а кейнсианцы, в соответствии с разработанной Дж. М. Кейнсом теорией инфляционного разрыва, – в превышении совокупных расходов над объемом национального продукта.

Контрольная работа: Эволюция форм денег и денежных систем

... отношений между различными участниками и звеньями воспроизводственного процесса. Сущность денег характеризуется их участием в: осуществлении различных видов общественных отношений; сущность денег не может быть неизменной: ... стали функционировать деньги, не обладающие собственной стоимостью, что позволило эмитировать денежные знаки в соответствии с потребностью оборота, независимо от наличия золотого ...

Одним из важнейших и самых сложных вопросов современной концепции денег является определение их сущности в современных условиях. На решение этого вопроса были направленные усилия выдающихся экономистов всего мира, начиная с ХІХ в. и до настоящего времени: от представителей «государственной теории денег», марксистов, кейнсианцев до неомонетаристов. Основатель австрийской школы К. Менгер в соответствии с номиналистической традицией рассматривал деньги как общественный институт. С позиций теории предельной полезности в основе обмена, по М. Ротбарду, лежит не равенство ценности, как ошибочно, на его взгляд, полагали люди от Аристотеля до К. Маркса. На самом деле, считал он, обмен осуществляется только потому, что каждая сторона этого процесса ценит два блага по-разному.

Однако современный вариант австрийской школы денег базируется на концепции Л. фон Мизеса. По мнению Х.У. де Сото, от последовательных представителей государственной теории воззрения Л. фон Мизеса отличались тем, что он отрицал понимание денег, исключительно как продукта правопорядка и государства, поскольку это не соответствовало основными принципами общественной организации.

Последователи Л. фон Мизеса пошли значительно дальше. Они полагают, что между кейнсианцами и монетаристами больше общего, чем различий, поскольку все современные теории денег, реализуемые на практике, исходят из необходимости использования для стимулирования экономического развития инфляции и кредитной экспансии. Поэтому современная австрийская школа негативно относится к вмешательству государства в денежно-кредитную сферу и отрицает необходимость существования центральных банков. Так, Х.У. де Сото обосновал три важнейших принципа макроэкономической политики австрийской школы: 1) количество денег в обращении должно оставаться постоянным в той мере, в какой это возможно (т.е. так, как обстоит дело в случае золотого стандарта).

Для этого необходим отказ от кредитной экспансии и введение 100%-ного резервирования; 2) гарантирование гибкости цен на товары, услуги, ресурсы и факторы производства; 3) экономические агенты должны иметь возможность адекватно предсказывать изменения покупательной способности денег. Он также обстоятельно охарактеризовал отличие взглядов представителей австрийской школы от монетаристов и кейнсианцев по основным вопросам экономической теории и привел их сравнительную характеристику.

Новаторство Ф.А. Хайека состоит в разработке теории «частных денег» и обосновании принципов их свободной эмиссии неограниченным количеством эмитентов на основе конкуренции, как валют, так и эмитентов, с целью обеспечения стабильности денежной единицы, стабильность цен и стабильного функционирования денежного рынка, что очень созвучно с проблемами сегодняшнего дня. Кроме того, используя теорию «нейтральных денег» Кнута Викселля (1851 – 1926), Ф.А. Хайек разграничил монетарную и фискальную политику, а его последователи – Р. Вабель, Б. Клейн, Д. Селджин, Л. Уайт и другие не только развили ее, но и принимали практическое участие в реализации этих идей.

Другой точки зрения придерживаются представители австрийской школы, полагая, что причиной экономических циклов является дальнейшее расширение банковского кредитования в фазе подъема – кредитная экспансия. Л. фон Мизес, разработавший теорию экономических циклов, получившую название австрийской теории делового цикла, сделал вывод, что управляемая центральным банком кредитная система с частичным резервированием неизбежно ведет к экспансионистскому расширению кредитования деньгами, не обеспеченными реальными сбережениями, что провоцирует неконтролируемый циклический рост денежной массы и ведет к экономическому спаду и рецессии.

Деньги. Денежные агрегаты

... монополия на выпуск бумажных денег. Общий объем всех выпущенных бумажных и металлических денег составляет денежную массу. 2. Денежные агрегаты и предложение денег деньги агрегат банк доход В ... теории происхождения денег (рационалистическая -- возникновение денег как результата соглашения между людьми, и эволюционная -- независимо от желания людей некоторые предметы выделились и стали деньгами). ...

Сторонники Л. фон Мизеса придерживались примерно таких же взглядов. Так, Ф.А. Хайек считал причиной кризиса избыточные инвестиции за счет кредитов, что соответствовало его теории перенакопления капитала, а поэтому с целью противодействия экономическим кризисам он рекомендовал сокращение заработной платы рабочих и увеличение сбережений богатых слоев населения. Ф.А. Хайек, признавая вклад Туган-Барановского М.И. в развитие теории экономического цикла на основе концепции «перепроизводства» на различных стадиях инвестиционного процесса, считал его предшественником австрийской теории делового цикла, и полагал, что любая политика, направленная на поддержание процентных ставок на фиксированном уровне, крайне вредна для стабильности экономики.

В отличие от Ф.А. Хайека, Й. Шумпетер (1883 – 1950), хотя и признавал высокие темпы кредитования фактором кризисов, все же положительно относился к расширению инвестиций за счет кредитов, считая их главным источником стимулирования и финансирования научно-технических инноваций.

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупность покупательных и платежных средств. Роль денег в рыночной экономике требует не только качественного определения их сущности и функций, но и количественного измерения. Это связано с тем, что предложение денег в экономике является объектом денежно-кредитного регулирования, изменение количества денег в обороте воздействует на важнейшие экономические переменные (темпы роста ВВП, процентную ставку, курс национальной валюты).

Денежно-кредитное регулирование, осуществляемое Банком России в последнее время, имело позитивную тенденцию. Рассмотрим структурно-динамические показатели денежной массы в РФ, являющиеся основными макроэкономическими индикаторами, на примере данных таблицы 1.

Таблица 1 — Динамика денежной массы (М2)1) в 2013-2018гг. на начало года

Как видно, ежегодно общий объем денежной массы (М2) в России воз-растает. Так, если за 2013 г. денежная масса составила 20011,9 млрд. руб., то за 2016 г. -31404,7 млрд. руб., 2017 г. – 32110,5 млрд.руб. Анализируя динамику денежной массы в национальном определении, можно констатировать факт ее постоянного увеличения. Денежная масса за 2013-2018 гг. возросла на 105,7%.

Одной из основных причин кризиса в банковском секторе РФ явилось введение санкций против РФ.

Санкции в банковском секторе следуют на то, чтобы приостановить источники финансирования основным проводникам ликвидности в банковской системе страны. А также чтобы лишить крупные банки с госучастием долгосрочных и дешевых денег. Подобным способом, отечественные коммерческие банки теряют возможность реализовывать «керри-трейд» и занимать деньги на международных рынках капитала по низким процентам. Помимо этого, зачастую синдикаты крупнейших инвестиционных банков финансировали не только отечественные банки, однако и крупнейшие корпорации, среди которых были и государственные. Таким образом, трудности с рефинансированием корпоративного долга могут появиться не только у банков, однако и отечественных корпораций, которые оказались в санкционных списках.

Теория денег М.Фридмена

... цен. Они утверждают, что существует взаимосвязь между темпом роста количества денег, темпом роста номинального дохода, а при быстром росте денежной массы также быстро растет номинальный доход, и ... в США в рамках Чикагской школы. Это течение экономической мысли, отводящее деньгам определяющую роль в колебательном движении экономики. Первоначально монетаризм отождествлялся с антикейнсианством. ...

Конкурентоспособность банковской системы и экономики в целом находится в зависимости от способности системы обеспечивать высококачественные и адекватные по стоимости услуги финансового посредничества для всех отечественных экономических агентов, от крупного и среднего бизнеса вплоть до малых предприятий и физических лиц. Не обладая возможностью получать новые кредиты из-за рубежа, банкиры будут рассчитывать на благосклонность регулятора в предоставлении финансирования. Вклады жителей, ранее представлявшиеся вполне надежным источником пассивов, сейчас все быстрее «разбегаются» при каждом упоминании об обвале рубля и девальвации. Спрос клиентов на кредиты в 2014 г. был существенно ниже, чем в 2015 г.: динамика роста кредитного рынка замедлилась практически в два раза. Данная ситуация в экономике отрицательно влияет на платежеспособность заемщиков. Это вынуждает банки привлекать дополнительных работников для сдерживания роста просрочек и контроля при одобрении заявок от новых клиентов.

Таким образом, ситуация в банковском секторе по-прежнему остается сложной. Пока не наблюдается каких-то положительных тенденций к существенному сокращению объемов просроченной задолженности, но в тоже время не произошло и никакого коллапса, который некоторые эксперты предсказывали в 2014 году.

Банк России в ближайшие 3 года будет сохранять преемственность реализуемых основы денежно-кредитной политики и планирует завершить переход к режиму инфляционного таргетирования.

В рамках приоритетной задачей денежно-кредитной политики является обеспечение стабильности цен, что является твердо поддерживать низкие темпы роста цен. Денежно-кредитной политики, направленной на сдерживание инфляции, будет способствовать достижению общих экономических целей, таких как обеспечение условий для стабильного и сбалансированного экономического роста и сохранения финансовой стабильности.

Реализация денежно-кредитной политики банка Российской Федерации предусматривает внедрение целевой конфигурации значений индекса потребительских цен. Основной целью денежно-кредитной политики Банка России, задача снижения темпов роста потребительских цен в 2018 г. — до 4-5%.

Решения в области денежно-кредитной политики, банк будет и впредь принимать на ежемесячной основе. В основе решения будут основываться мониторинг инфляции и оценки перспектив восстановления экономики и динами-ку инфляционных ожиданий и особенности трансмиссионного механизма денежно-кредитной политики.

Оценка рисков для достижения цели в соответствии с инфляцией соединяет анализ факторов, как совместные предложения и спроса в коротких и среднесрочных мероприятий по инфляции и динамика денежной массы, которая определяет среднесрочные и долгосрочные траектории инфляции.

Спрос, предложение и инфляция

... покупателей, а избыток предложения на этих рынках вызывает очередь продавцов. III. Сущность, причины и виды инфляции Инфляция - это переполнение финансовых каналов бумажными деньгами, что приводит к их обесцениванию. Инфляция - это денежное явление, но ...

Главными направлениями антиинфляционной политики ЦБ РФ в условиях кризиса считаются:

-Кредитование банков.

-Повышение резервной ставки ЦБ РФ с 11% до 13%. Данное проводимое мероприятие в первую очередь было направлено на снижение оттока капитала из страны.

-Политика таргетирования инфляции.

-Проведение политики «дорогих денег».

Основными направлениями антиинфляционной политики Правительства РФ в условиях кризиса являются:

-Уменьшение резервной ставки;

-Уменьшение экспортных пошлин на нефть;

-Снижение налоговой нагрузки на национальную экономику;

-Увеличение зарплат и пенсий, находящихся на бюджетном финансировании государства;

-Использование иных инструментов для повышения ликвидности, например, эмитирование денежных знаков.

Использование макроэкономических инструментов влечет за собой как позитивные, так и негативные результаты для экономики любого страны.

Главным направлением российской антиинфляционной политики считается регулирование инструментами денежно-кредитной политики объемов денежной массы. Показатели уровня инфляции России, подлежащие для решения поставленной государственной задачи по созданию в России подходящих условий экономического развития, стабильного повышения благосостояния российских людей, определены в качестве целевого ориентира в «Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года».

Осуществление денежно-кредитной политики будет базирована на управлении процентными ставками денежного рынка с поддержкою инструментов предоставления и изъятия ликвидности. Конфигурации краткосрочных рыночных ставок вследствие пересмотра Банком РФ ставок сообразно собственным инструментам и внедрения остальных мер денежно-кредитного регулирования воздействуют через разные каналы трансмиссионного механизма на средне- и долговременные процентные ставки и в окончательном результате на уровень деловой активности и инфляционное влияние в экономике.

ЦБ РФ в рамках перехода к режиму таргетирования инфляции откажется от валютного коридора (валютный коридор — установленные пределы колебания валютного курса, которые государство обязуется поддерживать) в его текущем виде. Отказ от управления курсом российской валюты считается основной составляющей режима инфляционного таргетирования. Государства, осуществляющие контроль над ростом цен и избирающие при данном учетную процентную ставку в качестве главного инструмента по поддерживанию запланированного уровня инфляции, при нарастающей угрозе стабильности денежной системы смогут применять валютные интервенции.

В дальнейшем в 2020 гг. восстановление инвестиционного спроса (темпы роста инвестиций в основной капитал прогнозируются на уровне 2–4%) будет происходить главным образом в результате роста инвестиционной активности компаний частного сектора. С высокой вероятностью запуск инвестиционных программ произойдет не ранее 2019 года. В более долгосрочной перспективе осуществление поставок газа в Китай в рамках данного соглашения будет оказывать существенную поддержку российскому экспорту.

Кроме того, в течение 2019г. рост реальных располагаемых доходов будет ограничен увеличением объемов платежей по кредитным обязательствам. В 2019г. в условиях увеличения совокупного спроса прогнозируется постепенное восстановление темпов роста трудовых компенсаций, что обусловит некоторое ускорение роста потребительского спроса. С учетом относительной негибкости российского рынка труда, а также влияния демографических факторов (таких как сокращение численности населения, в трудоспособном возрасте и повышение долей в экономически активном населении групп с традиционно низким уровнем безработицы) негативные тенденции в динамике экономической активности незначительно отразятся на состоянии рынка труда. Ожидается, что средний уровень безработицы в 2019г. вернется к низким значениям начала текущего года (5,1–5,3%).

Заметный вклад в темп прироста ВВП в 2018 г., внесла динамика чистого экспорта. Ожидается, что на фоне падения инвестиционного спроса, снижения темпов роста потребительских расходов и ослабления рубля физические объемы импорта сократятся. При этом экспорт товаров и услуг сохранит слабую положительную динамику.

В среднесрочной перспективе 2019 гг. замедление инфляции будет способствовать снижению ставок по кредитным и депозитным операциям банков. Дополнительным фактором снижения кредитных ставок может быть восстановление экономического роста и сопутствующее ему снижение кредитных рисков. Темпы роста кредита экономике по-прежнему прогнозируются на уровне около 15%. Кредитование продолжит оставаться основным источником роста широких денежных агрегатов. При отсутствии шоков на валютном рынке можно ожидать стабилизации валютной структуры банковских депозитов и, соответственно, сближения темпов роста денежных агрегатов M2 и M2X.

Прогнозируемое замедление инфляции и постепенное восстановление темпов роста российской экономики при отсутствии новых внешних шоков будут способствовать улучшению настроений участников финансовых рынков, повышению инвестиционной привлекательности российских активов, снижению уровня ставок и доходности облигаций на внутреннем рынке.

Сейчас необходимо кардинальным образом менять денежно-кредитную политику страны.

Несостоятельность действующей денежно-кредитной политики проявляется не только в том, что игнорируется необходимость поддерживать кредитование национального производства, но и в переходе к весьма модному в миро-вой экономике таргетированию инфляции в сочетании с введением плавающего курса рубля. Эта система регулирования широко используется во многих развитых странах Запада. Функцией главного инструмента влияния на макроэкономическую среду здесь наделяется рыночный процент, зависящий от ставки рефинансирования центральных банков. С помощью варьирования процента можно добиться снижения или повышения цен в зависимости от того, какие цели ставит экономическая политика. Однако важно отпустить в плавание национальную валюту, то есть не заниматься регулированием её курса, поскольку используемые для этого валютные интервенции оказывают противодействующее влияние на регулируемые таким образом цены.

Одним из важнейших и самых сложных вопросов современных теорий денег является определение сущности денег в современных условиях. На решение этого вопроса были направленные усилия выдающихся экономистов всего мира, начиная с ХІХ в. и до настоящего времени: от представителей «государственной теории денег», марксистов, кейнсианцев до неомонетаристов.

Подходы к определению трансформации современных денег были заложены еще А. Смитом и Д. Риккардо, а позже развиты К. Марксом, которые рассматривали деньги как специфический товар. Позже, в конце ХІХ – в начале ХХ в., эти концепции нашли свое отражение в трудах известных представителей «государственной теории денег» Г. Кнаппа, Ф. Бендиксена, К. Эльстера, которые рассматривали деньги как «продукт правопорядка», ценность которого устанавливается государством независимо от стоимости других товаров или их соотношений. Такой подход в условиях тесной связи бумажных денег с золотом был достаточно логичным и в определенной степени целесообразным. При таком подходе необходимость вмешательства государства в сферу денежного регулирования была очевидной, а стоимость денег оставалась относительно стабильной достаточно продолжительное время. Это обстоятельство содействовало значительному распространению данной теории, а также ее длительному практическому использованию во многих странах мира почти до начала 1950-х годов.

Однако, начиная с середины 1970-х годов, после перехода к концепции монетаризма, мировая экономика столкнулась с проблемой инфляции, которая приобрела угрожающий характер, обесценивая деньги и снижая их покупательную способность. Наиболее продуктивной для своего времени и долговременной в использовании оказалась марксистская теория денег, которая базировалась на их товарной природе и абсолютизировала ее. К. Маркс определял деньги как «кристаллизацию меновой стоимости», а их стоимость – стоимостью абстрактного общественно необходимого труда.

Современные последователи К. Маркса с различной степенью детализации и модификации поддерживают эту теорию и сегодня, отождествляется деньги с золотом как товаром. Когда окончательно была утрачена связь между ценами на золото и ценами других товаров, банковская система полностью перешла на использование кредитных денег. Поэтому большинство ученых отказались от классической теории происхождения стоимости денег, хотя в послед-нее время, особенно в связи с финансовыми кризисами, все чаще слышны голоса некоторых ученых относительно необходимости возврата к золотому стандарту или каким-то его аналогам.

Наиболее ярко эта точка зрения представлена австрийской экономической школой. Так, например, М. Ротбард считает деньги товаром, и, как мы рассматривали выше, настаивает на необходимости и обосновывает возможность возврата к золотому стандарту. На наш взгляд, исходя из условий сегодняшнего дня практически такой возврат, даже на какой-то новой качественной основе, уже невозможен из-за трансформации природы самих денег и утраты ими своего товарного происхождения. Современные деньги – это депозитные деньги, имеющие кредитный характер, а поэтому не обладающие внутренней стоимостью. Это деньги, с помощью которых организуется вся финансовая система, обеспечивается согласование интересов и экономическая мощь современного государства. Однако по старой традиции товарной природы денег придерживаются и некоторые отечественные ученые, хотя сегодня они находятся в меньшинстве.

Современная концепция представительной теории денег интересна тем, что в ней деньги предстают представителем стоимости как эквивалента в обмене, т.е. исполняют роль идеальных денег. Современная концепция денег базируется на признании того факта, что бумажные деньги перестали быть представителем монетарного товара и олицетворяют собой лишь представительную стоимость общей массы товаров, которые обслуживаются соответствующей массой денег.

На практике мы постоянно сталкиваемся с терминами «цена денег», «стоимость денег», «стоимость заимствования», «стоимость денежного потока» и другими. Отметим, что здесь необходимо разграничить два разных методологических подхода, базирующихся на разных экономических концепциях. Первый – это сознательная или подсознательная реализация в разных модификациях основных положений трудовой теории стоимости. Второй подход основан на практической реализации концепции монетаризма и вытекает из общепринятой практики и конкретных задач деятельности субъектов хозяйствования и населения на денежном рынке.

Поскольку в современной экономике деньги имеют кредитную природу и являются носителями не стоимости, а меновой стоимости, то благодаря их обмену на другие товары можно измерять стоимость. Это означает что и стоимость, и меновая стоимость могут существенно изменяться во времени, а поэтому проблема стоимости и цены денег в современной экономике приобретает все большее значение. В конечном счете, это непосредственно связано с устойчивостью денежной единицы и денежного обращения.

Довольно оригинальным, хотя и слишком сложным с точки зрения теории, является поход Осипова Ю.М. «Стоимость, – считает он, – не ценность, хотя в ценности (оценке, цене) и бывает всегда выражена. Стоимость – это параллельная нестоимостному миру идеальная (духовная) субстанция, способная к экономической, т.е. счетно-расчетной реализации в нестоимостном, т.е. вообще хозяйственном мире. Стоимость превращает хозяйственный мир через деньги и цены в мир экономический, мало того, она не только опосредствует этот хозяйственный мир, но еще им и управляет – через те же деньги, цены и финансы. Стоимость связана с оценками, ценами, но она не только оценка (цена), она еще и энергоинформомасса, выраженная в деньгах (финансах).

Инвестиции, к примеру, всегда оценены. Но это ведь не сами по себе цены. Зато инвестиции суть работающая стоимость, однако же, не в труде и не в полезности выраженная, в деньгах – вещах совершенно идеальных.

Представители современных отечественных теорий денег все реже и реже используют категорию стоимости денег, а их взгляды базируются на признании категории ценности денег, которая имеет ценность как капитал. При этом ученые отмечают, что ценность денег как денег формируется в процессе их обмена на реальные блага, приобретая характер покупательной способности. При таком подходе покупательная способность денег непосредственно связана с их спросом и предложением и формирует такие характерные для монетаристской экономики процессы как инфляция и дефляция.

На наш взгляд, такое теоретическое усложнение проблемы имело определенное методологическое значение в условиях переходной экономики, когда в отечественной науке происходили дискуссии относительно выбора теоретических концепций экономического развития отечественной экономики. Из-за необходимости разделить подходы классиков, кейнсианцев и монетаристов, ученые вынуждены были использовать другие категории и понятия, отличающиеся от общепринятых на тот момент времени. В нынешних условиях уже не возникает необходимости в таком разграничении, а поэтому необходимо использовать терминологию, которую использует большинство исследователей. И к таким категориям, прежде всего, следует отнести категории стоимости и цены денег.

Таким образом, для современной отечественной научной мысли наиболее характерными положениями относительно роли денег в современной экономике являются:

отказ от признания денег товаром;

признание материальной природы денег;

признание кредитного характера денег;

признание понятия ценности денег, а не их стоимости;

признание современных денег носителями меновой стоимости;

– признание покупательной способности денег и процента как параллельных показателей ценности денег в двух их статусах;

признание валютного курса как цены национальных денег на мировых рынках.

Кроме того, многие ученые считают, что деньги на краткосрочном денежном рынке также могут приобретать статус процента (межбанковские займы, вклады до востребования).

В этих случаях на запасы денег, которые не приносят дохода, формируется так называемая альтернативная стоимость, выражающая потерянный доход. Изменения альтернативной стоимости являются действенным фактором влияния на спрос на деньги: по мере ее роста спрос на деньги будет уменьшаться, а по мере снижения – рост.

Одной из специфических характеристик современных денег является то, что после демонетизации золота они потеряли внутреннюю стоимость, но сохранили реальную ценность, поскольку они являются представителем товаров, их денежным выражением и их принимают в оплату реальных ценностей. По меткому выражению К. Маркса, цены – «это влюбленные взоры, бросаемые товарами на деньги». Но в данном случае парадокс состоит в том, что эти «взоры» деньги уже бросают и на деньги, как капитал.

Современные деньги — это кредитные деньги, которые выражают движение ссудного капитала. Поэтому они, нарисованные на бумаге или в форме электронной карточки, выражают движение ссудного капитала, что определяет их материальную природу. Следовательно, произошла не дестафация, не дематериализация денег, а изменение их вещественной субстанции. Ранее это был товар, а теперь – капитал, что делает современные деньги не просто полноценными, а значительно более совершенными, экономичными, гибкими, а значит, и более действенным рычагом в экономическом и социальном развитии.

На наш взгляд, деньги в качестве кредитных денег приобретают представительскую (относительную) стоимость. Причем следует отметить, что относительная стоимость денег не является константой, а имеет свойство изменяться во времени. На практике часто используют понятия настоящей и будущей стоимости, которые характеризуются понятиями дисконтирования и компаундирования и отражают процессы приведения будущей стоимости финансовых активов к настоящей или наоборот.

Экономической основой этих процессов является то, что на практике с течением времени ценность денег изменяется, и сегодня, как правило, деньги имеют более высокую ценность, чем завтра. С точки зрения бизнесмена или финансового менеджера это объясняется двумя причинами. Во-первых, вследствие инфляции деньги могут терять часть своей покупательной ценности, а, во-вторых, их можно использовать как капитал, который обеспечит дополнительный доход. Поэтому теоретически можно предположить, что через определенное время будущая ценность денег окажется меньше настоящей на процент, равный сумме уровня инфляции и среднего процента на деньги как капитал за этот же период. Современные неразменные на золото деньги остаются в обращении только в своей номинальной стоимости. Эти процессы являются реалиями современной экономики и тесно связанны с общей проблемой инфляции и стабильности товарных и финансовых рынков.

Большое значение в раскрытие роли денег в современной экономике приобретает проблема стабильности стоимости денег, которую на практике очень часто трансформируют в проблему ценовой стабильности. На наш взгляд, проблема стабильности денег имеет исключительно важное самостоятельное значение.

Поддерживая эту позицию, отметим, что в современных условиях необходимость обеспечения стабильности относительной стоимости денег приобретает более широкое значение, а практика последних мировых кризисов дала возможность углубить наши знания об этом.

Во-первых, понятие ценности денег, как денег, и денег, как капитала, оказались связанными более тесно, чем это казалось ранее, поскольку товарами становится все более широкий круг не только товаров, но и услуг, в т.ч. финансовых. Например, рассчитываемые сегодня показатели инфляции включают определенные процентные ставки, в частности, ставки по кредитам.

Во-вторых, для мировой экономики специфическим товаром-капиталом стали долговые обязательства (например, кредиты), которые легко могут быть трансформированы в капитал и отражены в балансе корпораций. При этом в зависимости от характера и уровня риска указанных финансовых инструментов цена этих обязательств может колебаться в очень широком диапазоне, тогда как их стоимость, трансформируемая в стоимость активов, должна иметь более стабильную базу. А это означает, что между ними всегда будет определенный стоимостный разрыв, количественное значение которого, как минимум, будет колебаться в пределах показателя уровня инфляции. Кроме того, пример мирового кредитного кризиса 2007–2009 гг. показал, что такие разрывы характеризуются кумулятивными эффектами, а проявляются одноразово, отражаясь одновременно и на покупательной ценности денег как денег и на цене денег как капитала.

В-третьих, в условиях денежно-кредитных отношений, максимального проявления и практического использования кредитных денег понятие стабильности становится доминирующим во всей системе экономических отношений, а поддержание стабильности денег должно быть ключевой задачей формирования и реализации новой экономической политики современных государств. Поэтому, на наш взгляд, мировая научная мысль и практика должны признать стабильность ценности денег императивом, фундаментальной основой мировой экономической и финансовой стабильности. Такой подход обусловлен необходимостью дальнейшего повышения уровня независимости, роли и совершенствования функций центральных банков, а также разработанных и поддерживаемых ими денежных систем в организации деятельности мировых финансовых рынков.

В-четвертых, детальный анализ практики преодоления мирового финансового кризиса 2007 – 2009 гг. свидетельствует, что главным инструментом преодоления кризиса стало урегулирование проблемы «стоимости» национальных денег на основе механизмов поддержания ликвидности. На наш взгляд, реализация такого подхода полностью подтверждает кредитный характер современных денег, а также необходимость теоретического признания понятия их относительной стоимости, которая образуется в процессе денежно-кредитных отношений.

Характерной чертой процессов формирования и признания относительной стоимости современных национальных денег становятся механизмы функционирования мировых финансовых рынков и взаимодействия центральных банков отдельных стран. Мировой финансовый кризис продемонстрировал наличие таких механизмов и возможность обеспечения сравнительно быстрого и эффективного согласования ценности национальных денег благодаря сбалансированию официальных учетных ставок. Это, в свою очередь, дает национальным денежным властям возможность сбалансировать свою валютно-курсовую политику, кредитные механизмы, а затем задействовать механизмы налогово-бюджетной политики.

Как уже отмечалось, подходы зарубежных ученых относительно ценности денег несколько отличаются от отечественных концепций и характеризуются большим прагматизмом. Однако, не смотря на упрощение подходов, зарубежная научная мысль практически признает кредитное происхождение денег, их материальную природу и принадлежность к системе денежно-кредитных отношений. При этом ценность денег определяется через их покупательную способность и относительную стоимость финансовых активов (большинство из которых имеет именно кредитное происхождение – векселя, облигации, акции), выраженных в деньгах. Если для определения покупательной способности товаров решающее значение имеет соотношение их цен, выраженных в деньгах, то для финансовых активов таким инструментом является уровень процента.

Таким образом, можно сделать вывод, что в современной теории деньги, наравне с другими финансовыми активами, становятся объектом покупки–продажи, а процентная ставка выступает одним из видов их цены, что и является экономической базой для разработки и реализации центральными банками действенной и эффективной монетарной политики.

Проведенное теоретическое исследование мотивов формирования спроса на деньги позволяет определить основные факторы, непосредственно влияющие на изменение объема и структуры этого спроса. Специфика проявления действия этих факторов в условиях современной отечественной экономики в течение последних лет состоит в перманентном повышении цен, росте инфляционных ожиданий, снижении заинтересованности в альтернативной стоимости хранения денег, высокой доле теневой экономики, низком уровне реальной доходности финансовых активов и пр. Это находит свое отражение в существенном снижении эластичности спроса на деньги от уровня процента, снижении стимулов развития фондового рынка, сокращении привлечения дополнительных финансовых ресурсов в банковскую сферу и, в конечном счете, в увеличении объемов накопления денег в наличной форме. Большое значение для обоснования относительной стоимости современных денег имеет другой аспект определения необходимого их объема – процесс формирования предложения денег, под которым понимают создание банковской системой дополнительных платежных средств, поступающих в каналы наличного и безналичного денежного обращения, то есть эмиссии денег.

Современный подход к определению характера инфляционных процессов базируется на учете широкого спектра причин ее возникновения, к которым, кроме монетарных факторов, относят бюджетно-налоговые, а также процессы структурной несбалансированности национальной экономики, повышение цен на материальные ресурсы, инфляционные ожидания и пр. В случае резкого увеличения в национальной экономике предложения денег, в результате чего спрос на деньги превышает реальное предложение товаров и услуг, развивается инфляция спроса. В ситуации, когда существенно возрастают денежные расходы производства, получает распространение инфляция расходов (иногда ее еще называют инфляцией предложения).

Инфляция расходов возникает вследствие превышения предложения над спросом, что стимулирует увеличение расходов производства, а, следовательно, и денежной массы. Однако факторы такой инфляции имеют немонетарный характер, а рост объемов денежной массы является не причиной, а следствием развития инфляционных процессов.

Подводя итог анализа дискуссий о соотношении категорий стоимости и цены денег, необходимо сделать два главных вывода. Во-первых, раньше деньги, являясь товаром особого рода, имели стоимость, но не имели цены. Современные кредитные деньги имеют цену, точнее множественность цен, но не имеют стоимости, поскольку отпала необходимость во всеобщем эквиваленте, а цена товаров находит свое выражение в знаках стоимости. Во-вторых, относительная стоимость (ценность) денег определяется тремя параметрами: покупательной способностью, валютным курсом и нормой процента, которые и следует считать различными видами цены денег в зависимости от выполняемых ими функций. При этом повышение нормы процента и снижение валютного курса подчинены росту покупательной способности денег, в результате чего относительная стоимость денег возрастает. В противоположном случае, при снижении процента и росте валютного курса, относительная стоимость и покупательная способность денег будут снижаться.

Отметим, что изначально суть и стратегия денежно-кредитной политики государства состоит в мобильном использовании денежными властями краткосрочных инструментов воздействия на денежный рынок с целью его сбалансирования и не подменяет собой экономическую политику. Инструменты монетарного регулирования, и это подтвердила практика, могут быть использованы только на краткосрочных интервалах и дают краткосрочные эффекты. Поэтому абсолютизация какой-либо одной стратегии монетарного регулирования уже ошибочна по своей природе. С целью обеспечения наиболее полной реализации деньгами своих функций центральный банк должен строить денежно-кредитную политику, исходя из ситуации на денежном рынке, и использовать весь спектр имеющихся в его распоряжении инструментов.

В современных условиях широкую популярность получили новые формы денег, в частности электронных деньги. Данный платежный инструмент активно используется с конца 1990-х годов в США и странах Европы и положительно зарекомендовал себя в системах электронного бизнеса. На этапе становления и развития их регулирование характеризуется установлением жестких требований к эмитентам, специальных нормативов их деятельности, размера уставного и собственного капитала, осуществлением пруденциального надзора. Однако в процессе развития происходит либерализация регулирования выпуска и обращения электронных денег.

В ЕС под электронными деньгами понимают денежную стоимость, в форме требования к эмитенту, хранимую электронным, в том числе магнитным способом, выпускаемая при получении денежных средств для осуществления платежных операций. В соответствии с Директивой, максимальная сумма, находящаяся на электронном устройстве, без функции пополнения счета составляет 250 евро, а при наличии функции пополнения – 2500 евро в год. Кроме того, данная Директива предусматривает смягчение надзора за учреждениями, выпускающими электронные деньги, в частности, снижение требований к уровню уставного капитала для институтов электронных денег (некредитных организаций) с 1 млн. до 350 тыс. евро, а также предоставляет им право оказывать платежные услуги и выдавать кредиты в рамках предоставления платежных услуг.

Специфика использования электронных денег состоит в том, что клиенту создается виртуальный платежный счет, на котором деньги могут находиться в электронной форме неограниченное время, а клиент может осуществлять любые платежи в любое время, независимо от своего места пребывания. Практики считают, что платежные системы, построенные на электронных деньгах, имеют хорошие перспективы для развития внеофисного банкинга, который по своим возможностям значительно превосходит существующую банковскую сеть POS-терминалов.

При этом с методологической точки зрения для регулирования деятельности с электронными деньгами большое значение имеет разграничение систем электронных платежей на открытые и закрытые. При использовании электронных денег только для приобретения товаров и услуг система является закрытой, а ее регулирование может осуществляться по упрощенной схеме. Такой подход позволяет сократить объем использования наличных денег в розничных платежах. В том случае, когда счет в электронных деньгах используется как эквивалент текущего счета, систему считают открытой и в целях ее регулирования могут быть введены дополнительные ограничения в виде лимитов достаточности капитала, ликвидности, целевого использования денежных средств и т.п.

Во многих стран эмиссию электронных денег осуществляют и другие организации и финансовые посредники. Так, в Евросоюзе выпуск электронных денег могут осуществлять так называемые институты электронных денег (EMI) – юридические лица, иные, чем кредитные организации, осуществляющие выпуск средств платежа в форме электронных денег. В Великобритании эмитентами электронных денег также выступают институты электронных денег, однако они подразделяются на уполномоченные и малые. К уполномоченным институтам электронных денег применяется более жесткий регуляторный режим, включая установление Управлением по финансовым услугам требований к капиталу и нормативам деятельности, а также информации о механизмах управления и внутреннего контроля, процедур риск-менеджмента и т. п. Если размер эмиссии электронных денег не превышает 5 млн. фунтов стерлингов, то такой институт электронных денег относится к малому, и контроль за его деятельностью со стороны регулятора осуществляется по упрощенной схеме.

В США эмитентами могут быть как банковские, так и небанковские финансовые учреждения, предоставляющие платежно-переводные услуги. В Японии эмитенты электронных денег подразделяются на 3 категории: компании электронных денег, розничные предприятия и транспортные компании.

В России операторами электронных денег могут быть только кредитные организации. Специальный вид лицензий на осуществление операций по переводу электронных денег для небанковских организаций в настоящее время не предусмотрен. Однако рассматривается возможность выпуска электронных денег и небанковским учреждениям, предусмотрев для них особые условия обеспечения ликвидности и платежеспособности, а также установив соответствующие лимиты операций, оборота и баланса. Такой подход на сегодняшний день создает определенные сложности в деятельности регуляторов денежного рынка, а поэтому расширение круга эмитентов может быть преждевременным. Реализовать такой подход можно будет несколько позже после накопления определенного опыта и урегулирования основных принципов и механизмов взаимодействия всех участников систем электронных денег.

Несмотря на всю простоту и очевидность необходимости использования электронных денег, еще существуют определенные препятствия для их широкого распространения. Это связано, прежде всего, с необходимостью развития инфраструктуры, а также законодательным урегулированием взаимоотношений между участниками системы электронных денег. Поэтому наиболее перспективным направлением является развитие электронных платежей в различных сферах взаимодействия граждан и бизнеса по направлениям платежей: гражданин-правительство (C2G), правительство-гражданин (G2C), бизнес-правительство (B2G), правительство-бизнес (G2B).

В частности, электронные формы расчетов могут использоваться при осуществлении таких трансакций как отчисления на социальное страхование, дорожные сборы, штрафы за нарушение правил дорожного движения, оплата и возмещение налогов, регистрация предприятий и государственные закупки.

По данным проведенного Всемирным банком и организацией «Гэллап» в 2011 г. исследования в 148 странах, 50% взрослого населения во всем мире не охвачены финансовой системой и не имеют счета в формальной финансовой организации. По данным исследования, проведенного Европейской Комиссией 84% жителей стран ЕС имеют счет в банке. Наиболее высокое значение этого показателя в Дании (100%), Финляндии (99%) и Нидерландах (99%), а самое низкое – в Румынии (27%) и Болгарии (28%).

При этом 40% населения ЕС имеют пластиковые карты. В Люксембурге значение данного показателя составляет 87%, во Франции – 74%, в Дании – 71%, тогда как в Венгрии – 9%, в Болгарии – 12%, Литве – 16%, Румынии – 17% .

Техническое развитие и обеспечение новых платежных инструментов во всем мире происходит достаточно динамично, однако законодательное и нормативное регулирование функционирования платежных систем, особенно с использование пластиковых карт и электронных денег, часто отстает от технических и организационных усовершенствований. Например, на сегодняшний день многие компании в целях стимулирования потребителей разрабатывают льготные системы платежей и расчетов с использованием кредитных карт, различного рода накопительные системы и т. п., что требует новых подходов к учету и контролю за такими платежами.

Таким образом, современные деньги, а также правильное определение их относительной стоимости (ценности), играют ключевую роль в реализации экономических отношений. Развитие товарно-кредитного хозяйства нуждается в дальнейшем совершенствовании кредитных отношений на основе наращивания объемов и рационального использования ссудного капитала, снижения учетной ставки центрального банка, процентных ставок коммерческих банков по кредитам, развития фондового рынка, обогащения форм ценных бумаг, осуществления структурных экономических реформ.

Развитие современных форм и видов денег является ключевым элементом функционирования системы денежно-кредитных отношений, эффективное развитие которой должно происходить на основе эквивалентной оценки общественных затрат и результатов труда, обмена на этой основе товарами и услугами, установления и поддержания устойчивых связей между производителями и потребителями.

Деньги являются мерой стоимости и всеобщим эквивалентом для всех экономических благ, которые выступают в указанном аспекте в качестве товаров.

Основными функциями денег являются функция средства обмена, мера стоимости, а также средство накопления стоимости.

В экономике используется множество разновидностей денег для совершения сделок. Иногда одни и те же виды денег выполняют одновременно нсколько функций, соответственно, они трудно поддаются счету. Для их подсчета используются денежные агрегаты, которые учитывают деньги по их основным разновидностям.

Существует несколько теорий денег и их происхождения. Большинство исследователей выделяют две глобальные концепции — эволюционную (иногда называемую объективной) и рационалистическую. В их рамках находится большинство денежных теорий прошлого и современности. Широко также известны металлическая, номиналистическая и количественная теории денег.

Краткий обзор теорий происхождения денег свидетельствует о сложности этого экономического феномена и о разнообразии взглядов ученых на их природу.

Денежная масса зависит от спроса на деньги и их предложения. Предложение денег определяется экономическим поведением Центрального банка (он обеспечивает и контролирует наличные деньги), коммерческих банков (они хранят средства на своих счетах), домашних хозяйств и фирм.

Центральный Банк РФ проводит последовательную кредитно-денежную политику, соответствующую международным стандартам Базельского комитета, отвечающей требованиям ВТО и что весьма важно, сохраняющую национальные особенности развития отечественного банковского бизнеса.

На протяжении последних лет, особенно после мирового финансового кризиса 2008–2009 гг., трансформация форм и видов современных денег реализуется на основе объединения неомонетаристских и неокейнсианских подходов, представляя собой самостоятельную модель неоклассического синтеза, объединившую усилия разных школ и практический опыт проведения монетарной политики.

В соответствии с современной концепцией монетаризма в долгосрочной перспективе развитие мировой экономики осуществляется на инфляционной основе, а это требует наличия эффективных механизмов управления инфляционными процессами, которые, как показал опыт, правительства и органы монетарной власти наиболее эффективно могут реализовать только на основе использования национальных денежных единиц.

Проведенное исследование позволило установить, что современные деньги не имеют стоимости, а обладают ценностью. Обосновано, что в зависимости от выполняемой функции ценность денег будет определяться показателями их цены, видами которой являются покупательная способность, уровень процента и валютный курс. В современных условиях большое значение имеет проблема стабильности денег, которую на практике часто трансформируют в проблему ценовой стабильности. Обосновано, что в современных условиях понятие стабильности становится доминирующим во всей системе экономических отношений, а поддержание стабильности денег становится ключевой задачей формирования и реализации финансовой политики государства. Поэтому мировая научная мысль и практика должны признать стабильность ценности денег императивом, фундаментальной основой обеспечения мировой экономической и финансовой стабильности. При этом основной механизма обеспечения стабильности денег должно быть регулирование центральными банками спроса и предложения денег всех видов и форм современных денег.

1. Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ, от 21.07.2014 N 11-ФКЗ)

2. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395-1-ФЗ

3. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ

4. Основные направления единой государственной денежно-кредитной политики на 2019 год.

5. Бисултанова А. А. Современное состояние и перспективы развития банковской системы России // Концепт. 2015. №9.

6. Глушкова Н.Б. Банковское дело. – М.: АльмаМатер, 2016 г. — 406 с.

7. Гончаренко Л.И. Анализ коммерческих банков. М., 2016.

8. Дворецкая, А. Е. Деньги, кредит, банки: учебник для академического бакалавриата / А. Е. Дворецкая. — М.: Издательство Юрайт, 2016. — 636с.

9. Деньги, кредит, банки: учебник / коллектив авторов; под ред. О.И. Лаврушина. — 11-е изд., перераб и доп. — М.: КНОРУС, 2013. — 448с.

10. Ершов М. В. О перспективах и рисках развития после кризиса // Деньги и кредит. 2017. № 2. С. 8–14.

11. Ершов М.В. Какая экономическая политика нужна России в условиях санкций?// «Вопросы экономики», № 12, 2015.С.37-53.

12. Зверьков А.И. Финансовое посредничество: развитие экономики и соответствующие им формы экспансии // Финансы и кредит. 2017 г. № 39. С. 25–36.

13. Звонова Е. А. Деньги, кредит, банки: учебник и практикум для бака-лавров / Е. А. Звонова, В. Д. Топчий / Под общ. ред. Е. А. Звоновой. — М.: Издательство Юрайт, 2017. — 455с.

14. Константинова Е.М. Сущность банковской системы и ее роль в экономике // Вестник ЧГУ. 2017. №3.

15. Кох Л. В., Кох Ю.В. Банки и теневая банковская система как финансовые посредники // Вестник ЗабГУ. 2016. №2.

16. Микроэкономика: Уч. / Под ред. Г.П.Журавлевой и др.-М.:НИЦ ИН-ФРА-М,2015.-415 с.

17. Нестеренко Ю. Н., Гельвановский М. И., Аксёнов В. С. Мировой финансовый кризис и экономическая безопасность России: анализ, проблемы и перспективы: учебник. М.: Экономика, 2016. 205 с.

18. Нуреев Р. М. Курс микроэкономики : учебник / Р. М. Нуреев. — 3-е изд. испр. и доп. — М. : Норма: ИНФРА—М, 2017. — 624 с.

19. Рябых Е.А., Всяких Ю.В. Антиинфляционная политика Центрального банка РФ И правительства РФ в условиях кризиса // Финнаука . 2018. №4 (19).

С.12-14

20. Салимоненко Д. А. Классификация функций денег // РГЖ . 2017. №5. С.435-447.

21. Степанова И. В., Лушпина Е. М. Статистическое исследование банковской системы России // Региональное развитие. 2017. №2.

22. Филин Р.В. Основные функции Банка России на современном этапе // Вестник ТГУ. 2016. №2.

23. Экономическая теория: учебник для бакалавром / Под ред. К. Н. Лобачевой. — 3-е изд., перераб. и доп. — М.: Издательство Юрайт, 2016. — 516с.

24. Янов, Е.А. Эффективность денежно — кредитной политики Центрального банка Российской Федерации в 2014 и 2015 гг. [Текст] / Е.А. Янов, Д.А. Михалевский, Д.А. Сухов, А.Ю. Уфимцева // Фундаментальные исследования. – 2016. – № 2 — 3. – С. 674 — 678

25. Доклад о денежно-кредитной политике. – 2016. — №4. Октябрь [Электронный ресурс] / Банк России. – 2016. – 42 с. // http://www.cbr.ru/

26. http://www.worldbank.org/

27. Официальный сайт Центрального Банка Российской Федерации// www.cbr.ru.

28. http://www.gks.ru/ — Официальный сайт Федеральной службы государственной статистики.