Приложения:

1. Финансовые показатели деятельности

- Бухгалтерский баланс

- Отчёт о прибылях и убытках

- Отчёт об уровне достаточности капитала

Для управления процессами денежного обращения, кредитования и банковских расчетов в экономике необходимо располагать оперативной и достоверной информацией о состоянии и движении денежных средств по счетам банковских организаций. Разносторонняя, достоверная, оперативно получаемая и обрабатываемая информация, объективно отражающая экономический климат в стране, обстановку в регионах и различных сферах экономической деятельности, налоговую и таможенную политику государства, конъюнктуру цен, спроса и предложения на финансовых рынках, необходима для принятия управленческих решений как на государственном уровне, так и для успешной коммерческой деятельности в различных секторах экономики, в том числе и банковском секторе.

Значимость разносторонней информации для успешной и эффективной деятельности как банковской системы в целом, так и для отдельных банков трудно переоценить. Это обусловлено многообразием их связей с клиентами и акционерами, партнерами и конкурентами, Центральным банком и органами власти, населением, средствами массовой информации.

Особую актуальность приобретает анализ информации при принятии стратегически важных решений в настоящее время, когда российские банки поставлены в центр чрезвычайных обстоятельств, вызванных действием множества противоречивых, трудно прогнозируемых кризисных процессов в экономике, политике, общественной жизни. Эффект обоснованного экономического решения определяется правильностью оценки и сопоставления собственных возможностей с потребностями и условиями рынка. Это относится к деятельности коммерческих банков, возможно, даже в большей степени, чем к другим сферам бизнеса, так как ошибочная оценка и неверно принятое решение может привести к ликвидации банка или нанести серьезный материальный ущерб клиентам, в том числе и гражданам.

В условиях продолжающейся рыночной нестабильности и кризиса в банках проблема выявления их надежности становится особенно актуальна, необходимо правильно оценить положение того или иного банка, сделать банковскую систему более «прозрачной» и предсказуемой. Помимо того, что результаты проводимого анализа позволяют предостеречь потребителей банковских услуг от проблемных банков, сами кредитные учреждения нуждаются в объективной и надежной системе оценки текущего и, возможно, перспективного положения, так как эффективность управления коммерческим банком определяет возможность осуществлять свою деятельность умело и в полном соответствии с нуждами и экономическими целями государства, чего невозможно добиться, не имея оперативной информации.

Кредитная деятельность современных российских банков

... цель данной курсовой работы состояла именно в том, чтобы выявить и проанализировать имеющиеся недостатки современной кредитной деятельности коммерческих банков. В ходе проведения данной работы были ... государственной или местной власти. Кредитные отношения оформляются кредитным договором или кредитным соглашением. Доход по банковскому кредиту поступает в виде банковского процента, ставка которого ...

Актуальность данной проблемы определила тему моей курсовой работы «Анализ финансового состояния ЗАО «ТКС Банк». Цель данной работы состоит в выявлении у банка проблем на возможно более ранних стадиях их формирования при помощи имеющегося на сегодняшний момент инструментария оценки финансового состояния по данным бухгалтерского баланса. Для достижения поставленных целей необходимо решить следующие задачи:

- дать оценку экономической информации, взятой из отчетности коммерческого банка;

- проанализировать динамику валюты баланса;

- оценить качественную и количественную структуру актива и пассива;

- определить наличие собственных средств, изменения в структуре источников ресурсов, состав и динамику активов;

- рассмотреть тенденцию изменения финансового состояния банка, что является дополнительной важной информацией.

Анализ проведен по данным статистической, бухгалтерской и финансовой отчетности ЗАО «Тинькофф Кредитные Системы Банк».

За период анализа выбран годовой интервал с первого января 2010 года по первое января 2011 года.

§1.1 Содержание анализа и оценки финансового состояния банка

Финансовый анализ как вид управленческой деятельности предшествует принятию решений по финансовым вопросам, являясь их информационно-аналитическим обеспечением, а затем обобщает и оценивает результаты решений на основе итоговой информации.

Финансовый анализ как наука изучает финансовые отношения, выраженные в категориях финансов и финансовых показателях. При этом его роль в управлении коммерческим банком состоит в том, что он является самостоятельной функцией управления, инструментом финансового управления и методом его оценки.

Важнейшей классификацией видов финансового анализа выступает деление анализа на внутренний и внешний. Основным отличительным признаком здесь выступает субъект анализа. Внутренний анализ осуществляется инсайдерами банка, в то время как субъектами внешнего анализа выступают аутсайдеры банка, такие как органы надзора (Банк России), банки-контрагенты на рынке МБК, потенциальные клиенты. Отличаясь по субъектному составу, дистанционный анализ соответственно отличается по используемой для анализа информации. Если внутренний анализ оперирует всей полнотой информации о деятельности банка, то внешнему аналитику зачастую доступны только самые распространенные формы финансовой отчетности:

- § форма № 101 — Оборотная ведомость по счетам бухгалтерского учета;

- § форма № 102 — Отчет о прибылях и убытках кредитной организации;

- Выделяются следующие группы внешних пользователей отчетности (и соответственно, результатов анализа).

Первая группа — это субъекты, чьи интересы напрямую связаны с деятельностью банка. Основные представители этой группы:

1. Акционеры банка. Им интересны: прогноз развития, в том числе и долгосрочный, эффективность управления банком, доходность и рискованность активных операций банка, перспективы дивидендной политики.

Банки и финансовая система Бразилии

... Центрального банка Бразилии (BACEN) есть первичная ответственность по регулированию и наблюдению за финансовыми учреждениями в Бразилии. Бразильская Комиссия Фондовой биржи (CVM) и Федеральная Система Обслуживания ... ставке для сельского хозяйства и промышленности. Когда банки развития, такие как BNDES, включаются в банковскую систему страны, существенно увеличивается участие правительства в их ...

2. Кредиторы. Кредиторов большей степени интересуют краткосрочные перспективы. Для кредиторов важна не столько доходность банковских операций, сколько ликвидность, способность банка своевременно расплатиться по своим обязательствам.

3. Клиенты банка. Клиентов, конечно же, интересует спектр и качество услуг, предоставляемых банком, но а данном случае клиенты рассматриваются как пользователи информации о финансовой деятельности. С этой позиции их интересует прежде всего надежность банка.

Следующая группа внешних пользователей аналитической информации — это субъекты, чье финансовое состояние не связано напрямую с результатами деятельности банка. Они являются посредниками между банком и первой группой внешних пользователей или используют аналитическую информацию для исполнения функций контроля и управления. Таких пользователей может быть очень много. Основные представители этой группы:

1. Центральный банк Российской Федерации. Он следит за выполнение коммерческими банками требований и нормативов в целях предотвращения сбоев в банковской системе государства.

2. Аудиторские компании.

3. Статистические и информационные службы, рейтинговые агентства.

Соответственно группам внешних пользователей можно выделить типы методик дистанционного анализа:

- банковские рейтинги;

- методики, применяемые центральными банками разных стран

- аналитические процедуры, применяемые в процессе банковского аудита;

- методики анализа банков-контрагентов для установления на них лимитов активных межбанковских операций.

Банковские рейтинги — методика анализа, который проводится, как правило, либо информационными службами, либо специализированными рейтинговыми агентствами. Его основные черты — комплексная оценка финансовой устойчивости, завершающаяся чаще всего выставлением общей балльной рейтинговой оценки данному кредитному учреждению. Результатами рейтингов активно пользуется население, акционеры банка. В российской печати также распространено ранжирование банков по определенным показателям (величина активов, капитал, прибыль и тд.).

Иногда такого рода ранжирование называется рейтингом.

Значение банковских рейтингов очень велико, так как на их основе применяется очень много значимых финансовых решений. Даже банки, обладающие собственными аналитическими методиками для анализа банков-контрагентов, используют рейтинговые оценки как неотъемлемую часть методики анализа.

Для методик центральных банков характерной чертой выступает то, что цель анализа в данном случае — обнаружение финансово нестабильных, проблемных банков для применения к ним различных пруденциальных мер вплоть до отзыва лицензии.

Цель анализа банков-контрагентов, который постоянно проводится аналитическими отделами различных банков, — оптимизация кредитного риска по активным операциям банка. Практическим итогом анализа выступает, как правило, установление лимита активных операций с анализируемым банком, который не может быть превышен.

Отличительной чертой аудиторского анализа финансовой отчетности банка является его нацеленность на выявления проблемных участков учета, тех участков, на которые необходимо обратить самое пристальное внимание. Выявляются необычные изменения статей баланса, необычные удельные веса тех или иных показателей отчетности и тд. Особенностью методик выступает их смешанный характер: данные финансовой отчетности анализируются с точки зрения понимания аудиторов деятельности данного экономического субъекта, полученного им в ходе предыдущих проверок.

Анализ формирования финансовой политики РФ в 90-х годах XX столетия

... изменения способов организации задач финансовых связей, объединения финансовых ресурсов. Цель курсовой работы – определить основные направления совершенствования стратегии финансовой политики РФ. 1 . Теоретические основы финансовой политики 1.1 Содержание и значение финансовой политики В любом обществе государство ...

Дистанционный анализ, по сути, это решение вопроса о дальнейшем развитии банка, являющегося закрытой для аналитика системой. В его распоряжении находится лишь финансовая отчетность банка, а также общеизвестные данные о внешней среде, в которой развивается анализируемый банк. Однако информационная база неполна и не содержит информации обо всех факторах финансовой устойчивости банка , а финансовая отчетность запросто может быть искажена. Этот фактор имеет особенное значение для российской аналитической практики, так как в отечественных банках эта проблема стоит весьма остро. Отчетность формируется бухгалтерией, которая экономически зависит от менеджмента банка. Особую остроту проблема искажения отчетности приобретает при наличии у банка серьезных проблем, угрожающих самому его существованию, а ведь определение таких банков — важнейшая задача дистанционного анализа. На этот фактор, естественно, реагируют аналитики, поэтому в методиках анализа у многих банков первым пунктом является так называемая «чистка баланса» от различных зарисовок.

§1.2 Понятие финансовой устойчивости и надежности кредитной организации

Объектом анализа является финансовое состояние коммерческого банка, которое в экономической литературе обычно сводится к финансовой устойчивости или надежности кредитной организации. Исследование сущности вышеуказанных терминов можно встретить у различных авторов, поэтому приведём здесь обобщённую характеристику.

Наиболее емкую трактовку термина «надежный» можно встретить у С.И. Ожегова, который интерпретирует его как:

1) внушающий доверие;

2) прочный, с трудом поддающийся разрушению, порче, крепкий;

3) хорошо работающий;

4) постоянный, не прекращающийся, рассчитанный на долгий срок, не временный;

5) стойкий, держащийся твердо, не колеблясь, не падая, восстанавливающийся после незначительного отклонения.

При исследовании проблемы надежности кредитной организации можно воспользоваться опытом других отраслей науки и техники, где надежность рассматривается в частности, как «комплексное свойство технического объекта, которое состоит в его способности выполнять заданные функции, сохраняя свои основные характеристики в установленных пределах».

С надежностью обычно связана и устойчивость объекта. Так, устойчивость сооружения — это его способность противостоять усилиям, стремящимся вывести его из исходного состояния статического или динамического равновесия. Устойчивость банка это — его способность противостоять возможным негативным факторам внутренней и внешней среды. Чаще всего категория устойчивости применяется как характеристика сложных динамических систем, подверженных влиянию большого числа факторов, в том числе факторов со случайными характеристиками. Поскольку банк также является сложной динамической системой, функционирующей в изменяющихся условиях рыночной среды, его необходимо рассматривать с точки зрения системного подхода.

Однако термины «устойчивый» и «надежный» отличаются друг от друга, в связи с чем вносят в понятия надежный банк, устойчивый банк некоторые нюансы. Прежде всего можно отметить, что восприятие надежности банка может быть неодинаково с различных позиций.

С позиции клиентов банка, его вкладчиков надежный банк больше ассоциируется с убеждением в том, что банк выполнит перед ними свои обязательства.

Несколько иные оттенки понятие надежность имеет с позиции самого банка. К примеру, акционеры банка, инвестируя в банковскую деятельность свои капиталы, полагают, что их банк станет доходным местом помещения капитала, что именно здесь будет получена прибыль, равнозначная или превышающая прибыли от вложений в другие секторы экономики. В целом они заинтересованы в достаточном доходе на свой капитал.

Другая позиция у сотрудников банка, которые заинтересованы в постоянной работе в данном кредитном учреждении, в получении стабильной и высокой заработной платы.

Взгляд на надежный банк со стороны общества вполне может быть представлен со стороны Центрального банка, являющегося общенациональным институтом, который заботится как о соблюдении интересов граждан и инвесторов, так и банковской системы. Надежный банк с общественных позиций обеспечивает сохранение баланса интересов как банков, так и их клиентов. Надежный банк — это банк, которому верят клиенты, который обеспечивает соблюдение интересов клиентов и инвесторов, содействует реализации как интересов вкладчиков, так и бизнеса, руководствуется принципами партнерских взаимовыгодных отношений, проводит политику в интересах общественного развития.

Тем не менее рассматриваемые понятия надежности и устойчивости нельзя противопоставлять. При всем их сходстве и определенном различии они имеют право на самостоятельное существование, так как характеризуют не всегда одинаковые оттенки в положении банка. С позиции клиента, для которого важнее соблюдение партнерских отношений, более корректно использовать термин «надежность», в то время как в макроэкономическом плане понятие устойчивости более приемлемо для характеристики финансового состояния абстрактного банка.

Устойчивость банка, несомненно, — это его способность успешно развиваться и противостоять неблагоприятным факторам внешней среды. Поэтому устойчивость банка правомерно рассматривать с позиции адекватности внешней среде. Данное соответствие имеет два параметра: адекватность общей деловой активности и ее своевременность. В первом случае стабильными можно считать те банки, которые несколько снижают свою деловую активность в соответствии со снижением общей деловой активности. Как известно, банки и их операции развиваются по мере развития общехозяйственных сделок и услуг. Если объем промышленных и торговых операций сокращается, то это неизбежно вызывает и уменьшение денежных потоков, проходящих через кредитные учреждения, сокращение объема депозитов, расчетных, валютных и других операций. Снижение объемов операций банков в подобной ситуации было бы неправильно относить к негативным сторонам их деятельности. Банк, допустивший снижение своей активности в условиях снижения общей деловой активности, можно считать устойчивым банком.

Дополнительную информацию может дать второй параметр — своевременность предпринятых усилий по развитию банковской деятельности. В этом случае активность банка может быть своевременной, преждевременной и запоздалой. В последних двух случаях стабильно развивающийся банк может допустить снижение своей эффективности.

§2.1 Информационная база для проведения анализа финансового состояния банка

Методика анализа финансового состояния банка основывается на обобщении, систематизации и последующем анализе следующих форм бухгалтерской отчетности: бухгалтерского баланса банка, отчета об уровне достаточности капитала и отчета о прибылях и убытках.

§2.2 Оценка и анализ состава и структуры активов и пассивов банка

Для определения согласования активных и пассивных операций банка необходимо проводить анализ состава и структуры активов и пассивов банка, лежащий в основе всех остальных этапов оценки финансового состояния банка.

Целью данного этапа является выявление общих тенденций и влияния отдельных факторов, влияющих на ресурсный потенциал банка и на совокупные банковские риски.

На основе аналитического баланса проводится общая оценка финансового состояния банка и его изменений за представленный период. Анализ структуры баланса позволяет решить следующие задачи:

- § выделить основные активно-пассивные виды операций (кредиты, депозиты и т.д.) и оценить их значимость в структуре активов и пассивов;

- § выделить собственные и привлеченные ресурсы банка, проследить их динамику по статьям и в целом;

- § выделить доходные и иммобилизованные активы;

- Собственные средства банка показывают насколько его владельцы могут управлять и контролировать его деятельность.

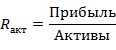

Таблица 1. Показатели, характеризующие собственные средства КО

Расчет:

![]()

![]()

![]()

|

2011г тыс.руб |

2010г тыс.руб |

|

СС = 2 061 218 |

СС = 1 853 312 |

|

УК = 1 472 000 |

УК = 1 472 000 |

|

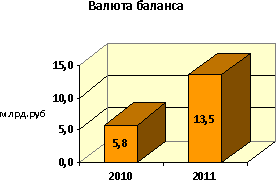

Валюта баланса = 13 564 913 |

Валюта баланса = 5 790 883 |

|

Прибыль = 250 910 |

Прибыль = 134 267 |

|

Фонды = 92 800 |

Фонды = 85 800 |

Как видно из таблицы величина достаточности капитала превышает минимально установленное нормативное значение.

Значения удельных весов также не выходят за пределы нормы.

Уровень развития пассивных операций определяет размер банковских ресурсов и, следовательно, масштабы деятельности банка. Таким образом, рассмотрение структуры банковских пассивов имеет решающее значение для анализов активов банка, в том числе обеспечения ликвидности баланса банка. В этой связи целесообразно проводить оценку состава и структуры пассивов.

Пассивы представлены в виде двух разделов: собственные и привлеченные средства.

Структура и качество активов в значительной степени определяют ликвидность и платежеспособность банка, а следовательно, его надежность.

От качества банковских активов зависят достаточность капитала и уровень принимаемых кредитных рисков, а от согласованности активов и пассивов по объемам и срокам — уровень принимаемых валютного и процентного рисков.

Активы представлены в виде трех основных разделов:

- активы, не приносящие доход;

- активы, приносящие доход;

- иммобилизационные активы банка.

Основную часть активов ТКС Банка представляет чистая ссудная задолженность:

Для оценки изменения объемов тех или иных статей актива или пассива баланса необходимо рассчитать изменение абсолютных величин (абсолютный прирост (снижение)) и относительных показателей (темп роста (снижение)) по всем балансовым статьям в динамике, сравнивая значение этих показателей в данный период с уровнем этого показателя в предшествующем периоде. Валюта баланса ТКС Банка выросла за 2010 год почти на 7,8 млрд. руб.

Показателем, характеризующем структуру баланса, является удельный вес балансовых статей в соответствующем разделе активов или пассивов, а так же в общем объеме активов и пассивов.

Показателями, характеризующими общую структуру пассивов, являются: соотношение собственных и привлеченных средств банка, удельный вес межбанковского кредита в составе привлеченных средств банка, уровень зависимости от различных секторов рынка депозитов, а также срочность привлеченных средств и обязательств

Таблица 2. Показатели, характеризующие привлеченные средства КО

|

2011г |

2010г |

||

|

удельный вес обязательств в валюте баланса [ок. 80%] |

d1 |

85,54% |

70,47% |

|

удельный вес депозитов в валюте баланса |

d2 |

48,14% |

84,98% |

|

удельный вес срочных депозитов в обязательствах [ок. 50%] |

d3 |

44,21% |

5,82% |

|

удельный вес расчетных и текущих счетов в обязательствах [ок. 30%] |

d4 |

32,29% |

28,45% |

|

удельный вес МБК в обязательствах |

d5 |

0% |

3,68% |

|

темп роста депозитов |

188% |

||

|

коэффициент эффективности использования привлеченных средств |

95% |

82,95% |

Расчет:

![]()

![]()

![]()

![]()

|

2011г тыс.руб |

2010г тыс.руб |

|

Об = 11 604 115 |

Об = 4 080 995 |

|

Депозиты = 6 530 869 |

Депозиты = 3 467 908 |

|

Валюта баланса = 13 564 913 |

Валюта баланса = 5 790 883 |

|

Ср. депозиты = 5 130 348 |

Ср. депозиты = 237 584 |

|

МБК = 0 |

МБК = 150 000 |

|

Кредитные влож. = 12 156 009 |

Кредитные влож. = 4 919 668 |

Зависимость банка от межбанковского рынка, отражает доля межбанковского кредита в составе привлеченных средств. Она в совокупном объеме привлеченных средств не должна превышать 10-12%, т.к. данный рынок в России изменяется очень динамично, что осложняет оценку внешних для банка рисков. У ТКС Банка МБК операции отсутствуют в данном расчетном периоде, что благотворно влияет на уменьшение рисков банка.

Также наблюдается высокий темп роста депозитов. Данный показатель показывает заинтересованность клиентов банком, а также хорошей рекламной кампанией банка для привлечения клиентов.

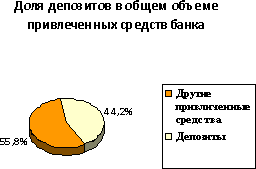

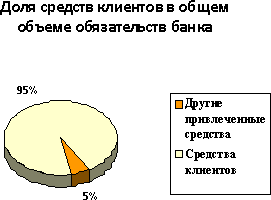

Зависимость банка от различных секторов рынка депозитов отражает удельный вес каждого источника в общем объеме привлеченных средств. При оценке этого показателя необходимо особое внимание обращать на удельный вес депозитов населения, которое наиболее подвержено панике в период финансового кризиса.

Как видно из таблицы и приведённых диаграмм, основную долю привлечённых средств банка составляют средства клиентов — компаний, которые держат в ТКС Банке свои расчётные счета.

§2.3 Оценка и анализ ликвидности и платежеспособности коммерческого банка

Ликвидность коммерческого банка заключается в возможности и способности банка выполнять свои обязательства перед клиентами и различными контрагентами в анализируемом периоде.

Ликвидность активов банка определяется как возможность использования некого актива в качестве наличных денежных средств или быстрого превращения его в таковые по мере поступления обязательств к оплате, а также как способность актива сохранять при этом свою номинальную стоимость неизменной. С этой точки зрения банк считается ликвидным, если сумма его денежных средств, которые он имеет возможность быстро мобилизовать, позволяет полностью и своевременно выполнять свои обязательства по пассиву.

Для этого необходимо распределить активы по степени ликвидности, а пассивы — по срокам их предъявления к оплате.

Ликвидные активы представлены четырьмя группами:

§ Высоколиквидные активы:

- o денежные средства и драгоценные металлы;

o корреспондентские счета

o банковские карты и чеки.

§ Активы средней реализуемости:

- o дебиторская задолженность;

o кредиты, выданные банкам, предприятиям, организациям и населению

§ Медленно реализуемые активы:

o вложения в ценные бумаги.

§ Трудно реализуемые активы:

o иммобилизационные активы.

Пассивы в соответствии со сроками их оплаты делятся на счета до востребования и срочные счета.

Ликвидность банка определяется рядом факторов:

- § качеством активов. Если в банке имеется значительный объем не-возвращенных кредитов и большой объем неработающих активов, то в этом случае банк потеряет ликвидность из-за необходимости осуществлять свою деятельность за счет привлеченных средств;

- § процентной политикой банка и общим уровнем доходности его операций. Постоянное превышение расходов над доходами в конечном счете приведет к потере ликвидности;

- § величиной совокупных банковских рисков. При постоянном росте этих показателей активы постепенно обесцениваются, что противоречит самому принципу ликвидности;

- § стабильностью банковских пассивов, т.е.

зависимостью в общем смысле от крупных вкладчиков, т.к. имеется вероятность изъятия ими своих средств одновременно;

- § имиджем банка, обеспечивающим ему возможность в случае необходимости быстро привлечь сторонние заемные средства.

Для обеспечения одной из сторон ликвидности — платежеспособности,

необходимо определить с достаточной степенью точности, потребность в наличных и безналичных денежных средствах для выполнения краткосрочных обязательств по срокам их предъявления и оплаты. Точно определить эту потребность практически не представляется возможным. Чтобы свести риск ликвидности к минимуму, банк должен иметь соотношение высоколиквидных активов и краткосрочных обязательств в соотношении один к одному. Но поддерживать это соотношение экономически нецелесообразно, т.к. высоколиквидные активы (касса, кор.счета и т.д.) относятся к группе активов, не приносящих доход.

Таблица 3. Показатели, характеризующие ликвидность КО

|

2011г |

2010г |

|

|

Достаточность капитала [свыше 10%] |

13% |

27,60% |

|

Коэффициент мгновенной ликвидности [свыше 20%] |

81,20% |

184,20% |

|

Коэффициент текущей ликвидности [свыше 70%] |

139,90% |

199,50% |

|

Коэффициент долгосрочной ликвидности [менее 120%] |

23,60% |

0% |

Коэффициент мгновенной ликвидности свыше 20% что является положительным результатом деятельности банка, это говорит о высоком уровне ликвидности банка.

Норматив долгосрочной ликвидности характеризует общую сбалансированность активных и пассивных операций, сумма долгосрочных кредитов (с оставшимся сроком погашения свыше года) не превышает сумму собственных средств-брутто и долгосрочных кредитов, что является положительным результатом.

В общем по всем нормативам ликвидности прослеживается положительная оценка.

§2.4 Оценка финансовой устойчивости коммерческого банка

Финансовая устойчивость банка является одним из важнейших характеристик его финансового состояния. Она характеризуется достаточностью ресурсов для продолжения существования банка и выполнения им функции финансового посредника в долгосрочной перспективе.

Финансовая устойчивость определяется внутренними и внешними факторами. К внутренним факторам относятся: уровень ликвидности и платежеспособности банка, стабильность банка (неизменность и положительная динамика показателей финансового состояния с течением времени), достаточностью капитала и др. Внешними факторами являются экономические и политические условия внешней среды, включая и положение банка на финансовом рынке.

Влияние внутренних факторов подлежит количественной оценке путем расчета соответствующих показателей финансовой устойчивости. Оценка же внешних факторов представляет значительные сложности в силу чрезвычайно развивающейся в России ситуации.

Оценка финансовой устойчивости проводится на основании выводов, сделанных в ходе анализа общей структуры активов и пассивов банка и их согласованности, наличия собственных средств-нетто, ликвидности и платежеспособности банка. Окончательные выводы возможны с учетом анализа коэффициентов покрытия собственного капитала банка, степени покрытия капиталом наиболее рискованных видов активов, коэффициентов иммобилизации, маневренности, автономности (независимости) и др.

Таблица 4. Показатели надежности (степени риска) кредитной организации

|

Обозна-чение |

На предыдущую отчетную дату |

На отчетную дату |

|

|

Показатель максимального размера риска на одного заемщика или группу связанных заемщиков (< 25%) |

Н6 |

6,7% |

24,5% |

|

Показатель максимального размера крупных кредитных рисков (< 800%) |

Н7 |

65% |

6,7% |

|

Показатель совокупной величины риска по инсайдерам банка (< 3%) |

Н10.1 |

0,2% |

0,1% |

Как видно из таблицы риски банка находятся в допустимых пределах. Причем риски на одного заемщика или группу связанных заемщиков за 2010 год увеличился на довольно большую величину, граничащую с допустимым пределом, что настораживает, руководству банка следует обратить на данный факт внимание. Если говорить о крупных кредитных рисках, то тут ситуация диаметрально противоположная: риск за 2010 год уменьшился в 10 раз, это говорит о снижении количества выдаваемых крупных кредитов. Как вывод можно сказать, что ТКС Банк изменяет свою рисковую политику.

§2.5 Оценка деловой активности коммерческого банка

Одной из системных характеристик функционирования банка является деловая активность. Анализ деловой активности проводится на количественном и качественном уровнях.

Анализ на количественном уровне предполагает расчет ряда показателей, характеризующих деятельность банка.

Показателями, характеризующими эффективность банковского менеджмента, является его рентабельность, которая отражает степень прибыльности и доходности банковской деятельности.

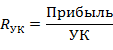

Таблица 5. Показатели рентабельности

|

2011г |

2010г |

||

|

общий уровень рентабельности банка |

Rобщ |

19% |

15,77% |

|

рентабельность активов |

Rактивов |

1,85% |

2,32% |

|

рентабельность уставного капитала |

RУК |

17% |

9,12% |

Расчет:

|

2011г тыс.руб |

2010г тыс.руб |

|

УК = 1 472 000 |

УК = 1 472 000 |

|

Активы = 13 564 913 |

Активы = 5 790 883 |

|

Прибыль = 250 910 |

Прибыль = 134 267 |

|

Расходы = 1 314 155 |

Расходы = 851 280 |

Способность менеджмента банка контролировать свои расходы, исключая объективный расходный фактор — рыночный уровень процентной ставки, является общий уровень рентабельности банка. Он показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода. Рост показателя свидетельствует об оптимизации структуры ресурсной базы: уменьшение темпов роста расходов по процентам уплаченным (процентный риск), уменьшение затрат по операциям с ценными бумагами, уменьшение штрафов, пени, неустоек, а также уменьшение расходов на аппарат управления.

Рентабельность активов банка характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможность приносить доход. Т.е. показывает количество денежных единиц, приходящихся на денежную единицу совокупных активов. Уменьшение значения свидетельствует об увеличении доли иммобилизованных активов, несбалансированности активно-пассивного портфеля банка, недостаточном уровне управления активными операциями, росте уровня процентного риска.

Рентабельность уставного капитала измеряется величиной прибыли приходящейся на сумму уставного капитала. Рост значения свидетельствует об увеличении мобильных собственных средств, вовлекаемых в оборот активных операций банка, повышая его устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом повышается его способность к быстрому реагированию на изменения рыночной ситуации.

Показатели рентабельности у ЗАО «ТКС Банк» удовлетворяют всем нормам, что говорит об умелой политике и стратегии руководства банка.

Заключение

Российские банки вынуждены работать в условиях повышенных рисков и чаще, чем их зарубежные партнеры оказываются в кризисных ситуациях. Прежде всего, это связано с недостаточной оценкой собственного финансового положения, привлеченных и размещенных средств, надежности и устойчивости обслуживаемых клиентов. В условиях рыночной экономики возможность привлечения дополнительных ресурсов для банков однозначно обусловлена степенью их финансовой устойчивости. В этой связи существенно возрастает роль и значение анализа финансового состояния банка.

В современном коммерческом банке финансовый анализ и анализ финансового состояния, как его составляющая, представляет собой не просто элемент финансового управления, а его основу, поскольку финансовая деятельность, как известно, является преобладающей в банке.

Методом анализа финансового состояния банка является комплексное, органически взаимосвязанное исследование деятельности коммерческого банка с использованием математических, статистических, учетных и других приемов обработки информации. Методы позволяют выделить наиболее существенно влияющие на результат факторы, установить положительные и отрицательные моменты в деятельности банка, выявить резервы повышения его эффективности.

Особое значение в анализе финансового состояния имеет использование общей финансовой отчетности коммерческого банка, составленной в соответствии с Инструкцией ЦБ РФ № 17 и дополнениями и разъяснениями к ней. Согласно данной Инструкции общая финансовая отчетность — это отчетность коммерческого банка, используемая для ознакомления и анализа его деятельности Центральным банком, руководителями коммерческого банка, другими заинтересованными юридическими и физическими лицами, а также для открытой публикации.

Методика анализа финансового состояния банка основывается на обобщении, систематизации и последующем анализе следующих форм бухгалтерской отчетности: оборотной ведомости банка (форма №101), отчета о прибылях и убытках (форма №102).

Данный анализ выявил устойчивое положение ТКС Банка. Наблюдается положительная тенденция роста ключевых показателей.

ТКС Банка является одним из наиболее открытых и быстрорастущих банков России. Об этом говорит такой показатель, что за 5 лет своей работы банк занимает 5 место по количеству эмитированных карт после таких гигантов как Сбербанк, ВТБ, Банк Москвы, ВТБ24.

В 2010 году Банк показал крайне агрессивные темпы роста (+120 % по депозитному и кредитному портфелю), сохраняя при этом высокую рентабельность.

Список литературы

1 Сайт Центрального банка РФ — http://cbrf.ru

Сайт ЗАО «ТКС Банк» — http://www.tcsbank.ru

Курс лекций по курсу «Экономика финансовых организаций»

Инструкция ЦБР от 1 октября 1997 г. N 17 «О составлении финансовой отчетности»

Приложение 1

Тинькофф Кредитные Системы Банк (закрытое акционерное общество)

Бухгалтерский баланс на 1 января 2011 года

тыс. рублей

Номер Наименование статьи Данные на отчётную дату

Данные на дату прошлого года. Активы

Денежные средства 13 776 5 080

Средства кредитных организаций в Центральном банке Российской Федерации 320 903 187 702

.1 Обязательные резервы 75 078 35 738

Средства в кредитных организациях 170 862 162 926

Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости через прибыль или убыток 0 0

Чистая ссудная задолженность 12 156 009 4 919 668

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи 0 0

.1 Инвестиции в дочерние и зависимые организации 0 0

Чистые вложения в ценные бумаги, удерживаемые до погашения 0 0

Основные средства, нематериальные активы и материальные запасы 134 663 117 216

Прочие активы 768 700 398 291

Всего активов 13 564 913 5 790 883. Пассивы

Кредиты, депозиты и прочие средства Центрального банка Российской Федерации 0 150 000

Средства кредитных организаций 0 0

Средства клиентов, не являющихся кредитными организациями 6 530 869 3 467 908

.1 Вклады физических лиц 5 130 348 237 584

Финансовые обязательства, оцениваемые по справедливой стоимости через прибыль или убыток 0 0

Выпущенные долговые обязательства 4 500 000 3 744

Прочие обязательства 405 856 407 039

Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и операциям с резидентами офшорных зон 167 390 52 304

Всего обязательств 11 604 115 4 080 995. Источники собственных средств

Средства акционеров (участников) 1 472 000 1 472 000

Собственные акции (доли), выкупленные у акционеров (участников) 0 0

Эмиссионный доход 0 0

Резервный фонд 92 800 85 800

Переоценка по справедливой стоимости ценных бумаг, имеющихся в наличии для продажи 0 0

Переоценка основных средств 0 0

Нераспределенная прибыль (непокрытые убытки) прошлых лет 145 088 17 821

Неиспользованная прибыль (убыток) за отчетный период 250 910 134 267

Всего источников собственных средств 1 960 798 1 709 888. Внебалансовые обязательства

Безотзывные обязательства кредитной организации 6 049 276 2 471 645

Приложение 2

Тинькофф Кредитные Системы Банк (закрытое акционерное общество)

Отчёт об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов по состоянию на 1 января 2011 года

Код формы 0409808

Наименование показателя

Данные на начало отчётного года Прирост (+) / снижение (-) за отчётный период Данные на отчётную дату

Собственные средства (капитал) (тыс. руб.), всего, в том числе: 1 853 312 207 906 2 061 218

.1 Уставный капитал кредитной организации, в том числе: 1 472 000 0 1 472 000

.1.1 Номинальная стоимость зарегистрированных обыкновенных акций (долей) 1 472 000 0 1 472 000

.1.2 Номинальная стоимость зарегистрированных привилегированных акций 0 0 0

.2 Собственные акции (доли), выкупленные у акционеров (участников) 0 0 0

.3 Эмиссионный доход 0 0 0

.4 Резервный фонд кредитной организации 85 800 7 000 92 800

.5 Финансовый результат деятельности, принимаемый в расчет собственных средств (капитала): 132 661 200 906 333 567

.5.1 прошлых лет 11 288 127 267 138 555

.5.2 отчетного года 121 373 73 639 195 012

.6 Нематериальные активы 0 0 0

.7 Субординированный кредит (займ, депозит,облигационный займ) 162 851 0 162 851

.8 Источники (часть источников) дополнительного капитала, для формирования которых инвесторами использованы ненадлежащие активы 0 0 0

Нормативное значение достаточности собственных средств (капитала) (процентов) 10 10

Фактическое значение достаточности собственных средств (капитала), (процентов) 28 13

Фактически сформированные резервы на возможные потери (тыс. руб.), всего, в том числе: 1 080 719 224 311 1 305 030

.1 по ссудам, ссудной и приравненной к ней задолженности 1 014 841 106 373 1 121 214

.2 по иным активам, по которым существует риск понесения потерь, и прочим потерям 13 572 2 854 16 426

.3 по условным обязательствам кредитного характера, отраженным на внебалансовых счетах, и срочным сделкам 52 306 115 084 167 390

.4 под операции с резидентами офшорных зон 0 0

Приложение 3

Тинькофф Кредитные Системы Банк (закрытое акционерное общество)

Сведения об обязательных нормативах по состоянию на 1 января 2011 года

Код формы 0409813

процент

Фактическое значение на отчётную дату Фактическое значение на предыдущую дату

Норматив достаточности собственных средств (капитала) банка (Н1) 10.00 13.20 27.60

Норматив мгновенной ликвидности банка (Н2) 15.00 81.20 184.20

Норматив текущей ликвидности банка (Н3) 50.00 139.90 199.50

Норматив долгосрочной ликвидности банка (Н4) 120.00 0.00 0.00

Норматив максимального размера крупных кредитных рисков (Н7) 800.00 65.00 6.70

Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (Н9.1) 50.00 0.00 0.00

Норматив совокупной величины риска по инсайдерам банка (Н10.1) 3.00 0.10 0.20

Приложение 4

Тинькофф Кредитные Системы Банк (закрытое акционерное общество)

Отчет о прибылях и убытках за 2010 год

тыс. рублей

Номер Наименование статьи Данные за отчётный период

Данные за период прошлого года

Процентные доходы, всего, в том числе:3 406 946 2 733 959

.2 От ссуд, предоставленных клиентам, не являющимся кредитными организацими 3 357 496 2 725 286

.3 От оказания услуг по финансовой аренде (лизингу) 0 0

.4 От вложения в ценные бумаги 0 0

Процентные расходы, всего, в том числе: 1 056 655 739 111

.1 По привлеченным средствам кредитных организаций 31 237 11 634

.2 По привлеченным средствам клиентов, не являющихся кредитными организациями 821 619 726 125

.3 По выпущенным долговым обязательствам 203 799 1 352

Чистые процентные доходы (отрицательная процентная маржа) 2 350 291 1 994 848

Изменение резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности, средствам, размещенным на корреспондентских счетах, а также начисленным процентным доходам, всего, в том числе:-106 372-759 648

.1 Изменение резерва на возможные потери по начисленным процентным доходам 95 822 163 446

Чистые процентные доходы (отрицательная процентная маржа) после создания резерва на возможные потери 2 243 919 1 235 200

Чистые доходы от операций с ценными бумагами, оцениваемыми по справедливой стоимости через прибыль или убыток 0 0

Чистые доходы от операций с ценными бумагами, имеющимися в наличии для продажи 0 0

Чистые доходы от операций с ценными бумагами, удерживаемыми до погашения-318 0

Чистые доходы от операций с иностранной валютой 11 014 4 755

Чистые доходы от переоценки иностранной валюты -2 750 518

Доходы от участия в капитале других юридических лиц 0 0

Комиссионные доходы 1 893 071 1 104 322

Комиссионные расходы 257 500 112 169

Изменение резерва на возможные потери по ценным бумагам, имеющимся в наличии для продажи 0 0

Изменение резерва на возможные потери по ценным бумагам, удерживаемым до погашения 0 0

Изменение резерва по прочим потерям -117 939 -23 928

Прочие операционные доходы 3 372 12 219

Чистые доходы (расходы) 3 772 869 2 220 917

Операционные расходы 3 187 745 1 867 593

Прибыль (убыток) до налогооблажения 585 124 353 324

Начисленные (уплаченные) налоги 334 214 219 057

Прибыль (убыток) после налогооблажения 250 910 134 267

Выплаты из прибыли после налогооблажения, всего, в том числе: 0 0

.1 Распределение между акционерами (участниками) в виде дивидентов 0 0

Неиспользованная прибыль (убыток) за отчетный период 250 910 134 267