Жилищная проблема самая насущная для населения России. При современном уровне цен покупка собственной квартиры кажется чем-то заведомо невозможным. Однако в этой ситуации на помощь может прийти система жилищного ипотечного кредитования, которая разрабатывается в каждом регионе. Разные банки предоставляют различные условия, что дает возможность подобрать наиболее удобный вариант.

Актуальность жилищного ипотечного кредитования заключается в способности решить социальные проблемы многих россиян. Наличие собственного жилья вносит в жизнь людей элемент благополучия и стабильности.

Впервые об ипотеке в России начали говорить в 1993 году, когда появился президентский указ «О разработке и внедрении внебюджетных форм инвестирования жилищной сферы». Следующий шаг был сделан только через три года в преддверии президентских выборов 1996 г. Тогда были приняты сразу два правительственных постановления, касающихся развития ипотечного рынка. В соответствии с ними Мингосимуществу было поручено приступить к созданию Агентства по ипотечному жилищному кредитованию — специального федерального органа. Сегодня об ипотечных программах говорят и федеральное правительство, и региональные лидеры. Однако пока все они обсуждают лишь концепцию развития ипотеки в стране.

Действительно, в последние годы многие российские банки уделяют все большее внимание жилищному ипотечному кредитованию. Залог недвижимости всегда являлся одним из наиболее надежных способов обеспечения надлежащего исполнения обязательств. Сущность ипотеки состоит в том, что кредитор (он же залогодержатель) вправе в случае не исполнения или ненадлежащего исполнения должником обязательства, обратить взыскание на предмет ипотеки и получить из порученной от продажи суммы причитающийся ему долг. Недвижимость обладает высокой стоимостью и считается одним из наиболее удачных — способов вложения капитала, в связи с тем, что цена на нее не подвержена значительным и непредсказуемым колебаниям.

Системы жилищно-ипотечного инвестирования предусматривают механизм накоплений и долгосрочного кредитования под невысокий процент. Жилищные ипотечные ссуды используются для финансирования, приобретения, постройки и перепланировки жилых помещений. Требование, в соответствии с которым для получения запрашиваемой ссуды заемщик должен быть совладельцем некоего строения, означает, что в подавляющем большинстве случаев залоговое имущество является надежным обеспечением выданной ссуды.

Все вышесказанное подчеркивает большое социальное значение жилищного ипотечного кредитования, которое, во-первых, может служить инструментом создания среднего класса в России, а во-вторых, социальной базой решения демографической проблемы.

Проблемы ипотечного кредитования в России на современном этапе

... цель данной курсовой работы – изучить проблемы ипотечного кредитования в России в настоящее время. В задачи работы входит: 1. Показать этапы развития рынка ипотечного кредитования. 2. Рассмотреть ипотеку как форму ... ипотечного жилищного кредитования в настоящее время образуют: 1. Гражданский кодекс РФ. Содержит в части первой главу 23, посвященную способам обеспечения исполнения обязательств, в ...

Таким образом, жилищная ипотека является в настоящее время одним из эффективных инструментов решения многих важных социальных, экономических и правовых проблем, существующих в нашей стране. Тем не менее, по мнению многих специалистов, в экономическом аспекте у жилищного ипотечного кредитования имеется наряду с большими перспективами и существенные проблемы. Все это подтверждает актуальность и практическую значимость темы курсовой работы.

Цель курсовой работы заключается в анализе системы ипотечного кредитования в России и выявление основных проблем, сдерживающих ее развитие на современном этапе.

Объектом исследования курсовой работы является рынок жилищного ипотечного кредитования России, предметом — система ипотечного кредитования.

Курсовая работа состоит из введения, двух глав, заключения, списка использованной литературы.

1.1 Понятие жилищно-ипотечного кредитования

Ипотека (от греч. Hypotheka — залог) — залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды. При ипотечном залоге имущество не передается в руки кредитора, а остается у должника.

Жилищное ипотечное кредитование — финансово-кредитный и инвестиционный инструмент, образующий технологическую систему целевого кредитования приобретения жилищной недвижимости, в основе которой лежит залог этой недвижимости в качестве обеспечения гарантий по возвратности кредитных средств. Жилищное ипотечное кредитование наряду с общими для ипотечных операций характерными чертами имеет и свою специфику. Суть этой специфики рынка жилищной ипотеки, его место и роль в системе жилищного финансирования заложены уже в самом его определении: жилищное ипотечное кредитование — долгосрочный, обеспеченный жилищной недвижимостью финансово-кредитный (долговой) инструмент, позволяющий получить желаемый уровень текущих жилищных услуг и выгод, предоставляемых жилищным фондом, под будущие доходы.

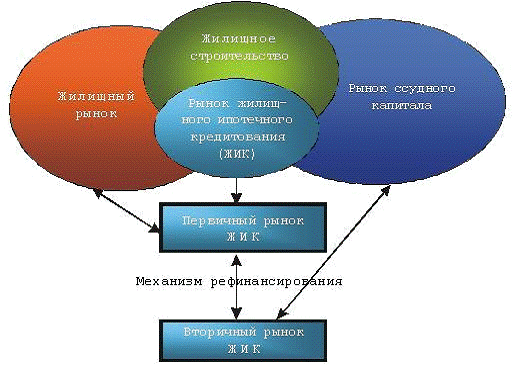

Чтобы разобраться каков механизм использования инструмента жилищной ипотеки в системе жилищного финансирования и какими внешними взаимосвязями обусловлена его работа, рассмотрим следующую схему, представленную на рисунке 1.1.

Вторичный ипотечный рынок через механизм рефинансирования объединяет первичный рынок ипотечных кредитов с рынком долгосрочного ссудного капитала, выступая в роли посредника. Вторичные рынки ипотечного кредитования объединяют потоки свободных денежных средств и потребности кредиторов в них, осуществляя регулирование спроса и предложения на кредитные средства.

Рис. 1.1 Место и роль рынка жилищного ипотечного кредитования в системе жилищного финансирования

Одной из важнейших функций технологии инвестирования в жилищную сферу, влияющую на состояние жилищного рынка, является финансирование — перемещение финансовых ресурсов от источников финансирования к конечным инвесторам реальных инвестиций. Отличительной особенностью жилищного финансирования является его интегрированность в общий кредитно-инвестиционный сектор. Следует отметить, что инвестициями признаются вложения в любое предприятие или объекты с целью извлечения дохода. При этом финансовая часть системы жилищного инвестирования включает весь комплекс инструментов и технологий накопления, перемещения средств:

Анализ рынка ипотечного кредитования

... задолженности по выданным кредитам, низкая эффективность работы Агентства по ипотечному и жилищному кредитованию. Однако, несмотря на негативные факторы и условия, сопровождающие развитие российского рынка ипотечного кредитования, опыт промышленно развитых стран показывает, что ...

- финансовые источники финансовых инвесторов и посредников;

- первичный и вторичный рынки ипотечных кредитов с образованием новых инвестиционных источников;

- институты и инструменты инвестирования, финансирования и кредитования;

- эмиссионные институты.

Все эти элементы инвестиционной системы в итоге направлены на создание инвестиционного капитала и инвестирование в реальные жилищные активы.

Условно жилищное финансирование можно разделить на следующие виды:

- финансирование жилищного строительства строительными фирмами за счет собственных источников и краткосрочного кредитования;

- финансирование индивидуального строительства жилья гражданами с привлечением ипотечного кредита или за счет накоплений и сбережений;

- покупка готового жилья с помощью схем сбережения и накопления, а также ипотеки;

- финансирование арендного сектора жилья, частного и государственного;

- финансирование различных видов капитального ремонта жилищной недвижимости, а также модернизации инженерных систем и коммуникаций, в том числе с помощью ипотечного кредитования;

- финансирование инфраструктуры (преимущественно государственное);

- предоставление залоговых кредитов на покупку или аренду земельных участков под жилищное строительство либо на их улучшение.

При этом жилищное финансирование может осуществляться в трех основных формах:

- финансирование из источников собственного капитала;

- финансирование из заемных средств;

- смешанная форма финансирования с использованием собственных и заемных средств в различных сочетаниях.

В странах с развитой финансово-кредитной системой финансирование преимущественно осуществляется в смешанной форме. Рассматривая формы жилищного финансирования, можно выделить следующие аспекты:

- финансирование жилья инвесторами за счет собственных источников предполагает высокий уровень накоплений и сбережений денежных средств (населением и организациями).

В то же время обеспечивает высокую степень доходности от вложений в жилищную недвижимость;

- использование полностью заемного капитала предполагает определенные ограничения. К таким ограничениям относятся:

- высокие требования к уровню платежеспособности заемщика;

- сложившийся уровень процентной ставки ссудного капитала;

- требования к уровню доходности и эффективности вложений;

- высокие риски;

- развитость системы управления.

Заемный источник финансирования преимущественно характерен для государственного финансирования жилищного сектора и выполнения государственных программ. Учитывая ограниченность государственного финансирования в жилье, в современных условиях эта форма не может быть определяющей;

— смешанный тип жилищного финансирования, которым и является жилищное ипотечное кредитование, предполагает сочетание определенной доли собственного капитала и предоставленного кредита. Эта форма жилищного финансирования существенно расширяет возможности жилищных инвестиций в первую очередь для населения.

Финансирование и кредитование предприятий в условиях рыночной экономики

... концепции развития, своего набора способов и элементов механизма реализации стратегических и тактических задач регионального развития. Цель данной курсовой работы - проанализировать особенности финансирования и кредитования предприятий в условиях рыночной экономики. В ...

Таким образом, можно сказать, что ипотечное кредитование как инструмент может быть представлено совокупностью двух инвестиционных процессов:

- инвестиционный инструмент для заемщика, вкладывающего в недвижимость, приносящую определенный уровень желаемых жилищных услуг и доходности (выгодности) ее использования. Эффект достигается через приобретение недвижимости в более ранние сроки, что позволяет для инвестора расширить сферу приложения капитала при имеющемся объеме инвестиционных ресурсов;

- инвестиционный инструмент для кредитора, позволяющий получать постоянный обеспеченный доход в течение длительного периода времени путем размещения ипотечных жилищных кредитов и последующих операций с ними.

Участники вторичного ипотечного рынка, приобретая ипотечные ценные бумаги или получая права требования по закладным, также становятся инвесторами рынка жилья, хотя и косвенно. В то же время сама недвижимость, являясь источником дохода в условиях рыночной экономики, становится инвестиционным инструментом.

По совокупности изложенных позиций напрашивается вывод о том, что доходность этих инвестиционных инструментов и есть суть ипотечного кредитования, которая определяет его место и роль в системе жилищного финансирования.

Эффективность применения ипотечного инструмента в системе жилищного финансирования обусловлена целым рядом преимуществ:

- расширение финансовых и временных возможностей для заемщика-инвестора:

- осуществление инвестиций в жилье при отсутствии достаточных собственных ресурсов;

- применение различных схем ипотечного кредитования, наиболее адаптированных к индивидуальным потребностям заемщика-инвестора;

- возможность проведения целого ряда операций с ипотечным кредитом (досрочная выплата, продажа заложенной недвижимости с переносом залогового обременения на новый объект, рефинансирование);

- льготное налогообложение;

- возможность извлечь выгоду от приобретаемой недвижимости (как разница между доходами от ее использования и расходами по ипотечному кредиту;

- от роста стоимости недвижимости с течением времени, выгод от получения жилищных услуг, вложений в другие активы на сэкономленные средства за счет отложенных расходов на жилье);

- стабильный и постоянный доход кредитора;

- обеспечение устойчивости самой финансовой системы благодаря залогу, который представляет собой реальный, стабильный актив.

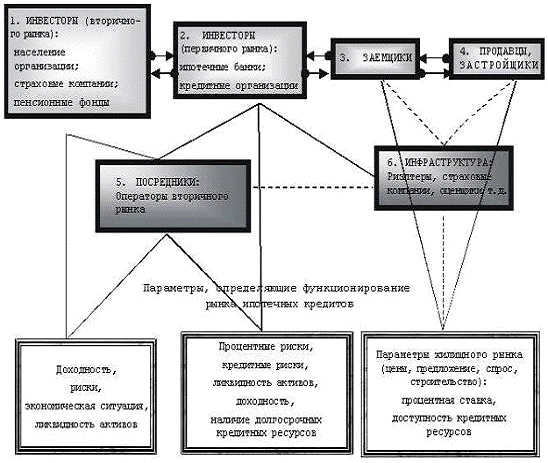

Получив представление о работе жилищного ипотечного рынка, его месте и роли в экономической системе, следует подробнее рассмотреть структуру его построения и выделить основные зависимости, которым он подчиняется в процессе функционирования. Для этих целей обозначим основные структурные элементы и параметры, отражающие эти зависимости в системе (см. рис. 1.2).

Современный рынок жилищных ипотечных кредитов имеет сложную и разветвленную структуру. Представленная на рисунке структура организации ипотечного рынка трансформируется в конкретные модели и схемы, наиболее адаптированные к сложившимся экономическим, историческим и политическим условиям тех территорий, на которых он функционирует.

Ипотечное жилищное кредитование и пути его совершенствования ...

... ипотечного кредита, но и другие виды недвижимости: дача, гараж, загородный дом и так далее. Жилье, купленное при помощи ипотечного кредита, сразу же становится собственностью заемщика ... уделять развитию специализированных программ жилищного обеспечения, учитывающих ипотечную составляющую. Цель работы – разработка предложений по совершенствованию ипотечного жилищного кредитования (на примере АО « ...

Помимо основных институтов первичного и вторичного рынков в инфраструктуру жилищного инвестирования входят компании по страхованию, пенсионные фонды, частные кредиторы, риэлтерские фирмы, предприятия по оценке, регистрации недвижимости, биржевые посредники и целый комплекс организаций по централизованному управлению предприятиями жилищного кредита (контрольные, страховые, налоговые и другие органы).

Наряду с вышеперечисленными организациями функционируют различные агентства, собирающие информацию о заемщиках, которую они продают банкам для оценки кредитных рисков. Функции финансовых и кредитных институтов могут быть объединены, а специализированные структуры, например оценочные, могут быть дочерними предприятиями этих институтов.

Рис. 1.2 Основные структурные элементы и параметры функционирования жилищного ипотечного рынка

Жилищными инвесторами являются как физические, так и юридические лица, например коммерческие компании, страховые организации, пенсионные фонды, федеральные организации, зарубежные инвесторы, фонды, а зачастую и сами Банки (кредитные учреждения), действующие напрямую без посредников. Все они — звенья общего инвестиционного процесса перемещения капитала от финансовых источников инвестиций до реальных конечных жилищных инвестиций, объединенного новыми финансовыми технологиями и инструментами по накоплению средств, кредитованию, финансированию и инвестированию.

Стоимость и объемы предложения жилищных ипотечных ресурсов, формируемые на рынке капитала, определяются финансовыми источниками долгосрочного финансирования и возможностями минимизации рисков при требуемом уровне доходности. В условиях ограниченности финансовых ресурсов жилищное ипотечное кредитование конкурирует с альтернативными способами финансовых вложений. Такими источниками инвестиционно-финансовых ресурсов для операций ипотечного кредитования являются:

- финансовые ресурсы экономики страны, полученные за счет сокращения размещения финансовых средств в традиционные сферы кредитования;

- привлечение исключенных из экономического оборота финансовых ресурсов.

На выбор стоимости привлечения и в конечном счете размещения ресурсов в ипотечные операции (процентная ставка), их объемы оказывают влияние следующие основные факторы:

- наличие или доступность долгосрочных источников финансирования;

- характер совокупных ипотечных рисков и возможности их перераспределения в условиях долгосрочности финансовых инвестиций;

- суммарные затраты на обслуживание ипотечных операций;

- прогнозная и текущая оценка состояния спроса на ипотечные кредиты (емкость рынка).

Подводя итог, отметим, что рынок жилищного ипотечного кредитования представляет собой сегмент финансово-кредитной системы и, одновременно являясь элементом системы жилищного финансирования, связывает воедино жилищно-строительный рынок и рынок ссудного капитала, а следовательно, подчиняется действующим на них закономерностям.

Ипотечный кредит и его роль в реализации национального проекта ...

... приобретения жилья на свободном от монополизма жилищном рынке за счет собственных средств граждан и долгосрочных ипотечных кредитов. Система долгосрочного ипотечного жилищного кредитования в России должна опираться на имеющийся международный опыт развития ипотечного кредитования, быть ...

1.2 Виды, формы, процесс жилищного ипотечного кредитования

Ипотечное жилищное кредитование граждан имеет ряд отличительных черт.

- Кредиты носят целевой характер и предоставляются гражданам на цели приобретения жилья или строительства индивидуального жилья.

— Обеспечением кредита, как правило, является жилье, приобретаемое с помощью кредита, или, в случае строительства индивидуального дома, залог земельного участка. На срок кредита недвижимость находится в залоге, и в случае дефолта заемщика кредитор может покрыть свои потери путем обращения взыскания на предмет залога.

- Срок погашения кредита (кредитный период) достаточно длителен — как правило, 10-15 лет и более.

— Обычно в течение кредитного периода заемщик регулярно выплачивает не только проценты, но и часть суммы основного долга, так что к концу кредитного периода основной долг полностью погашается (амортизируется).

Такой кредит называется «самоамортизирующимся».

- Сумма кредита составляет обычно не более 60-70% оценочной стоимости покупаемого жилья, являющегося при этом предметом залога.

- Благодаря длительному сроку погашения уменьшается размер ежемесячных выплат заемщика.

Одно из основных условий предоставления ипотечного кредита заключается в необходимости внесения заемщиком первоначального взноса на оплату части жилья за счет собственных средств в сумме, как правило, не меньшей, чем 30% его стоимости. Величина первоначального взноса имеет существенное значение. Во-первых, заемщик показывает, что у него уже есть часть собственных накопленных средств, которые он готов направить на приобретение жилья. Во-вторых, в случае гипотетического банкротства (дефолта) заемщика и обращения взыскания на предмет ипотеки, полученных денежных средств от его реализации должно быть достаточно, чтобы компенсировать потери кредитора и расходы, связанные с процедурой реализации жилья. Оставшаяся после погашения кредита сумма за вычетом расходов, связанных с процедурой обращения взыскания и продажи жилья, возвращается бывшему заемщику.

Кредит и проценты по долгосрочному ипотечному кредиту чаще всего выплачиваются в форме ежемесячных платежей, рассчитанных по формуле аннуитетных платежей (ежемесячный платеж включает полный платеж по процентам, начисляемым на остаток основного долга, а также часть самого кредита, рассчитываемую таким образом, чтобы все ежемесячные платежи при фиксированной процентной ставке были равными на весь кредитный период).

Это удобно как для заемщика (поскольку он может четко планировать свой семейный бюджет), так и для кредитора.

Величина ежемесячного платежа по кредиту обычно не должна превышать 30-35% совокупного дохода заемщика и созаемщиков (в том случае, если они имеются) за соответствующий расчетный период. При процедуре оценки вероятности погашения кредита кредитор использует официально подтвержденную информацию о текущих доходах заемщика и созаемщиков. Если доля платежей по кредиту и процентам существенно выше 30%, то в случае возникновения непредвиденных (форс-мажорных) обстоятельств заемщик может оказаться не в состоянии сделать очередной платеж, что чревато последующим дефолтом.

Приобретенное в кредит жилье служит в качестве обеспечения кредита передается в залог кредитору. Это означает, что в случае неисполнения заемщиком обязательств осуществляется обращение взыскания на жилье с последующей его реализацией, чтобы погасить задолженность заемщика по кредиту перед кредитором. Обращение взыскания может носить как судебный, так и внесудебный характер. В последнем случае при достижении договоренности о начале обращения взыскания и продаже предмета залога стороны могут избежать судебных издержек и реализовать жилое имущество на лучших условиях.

Становление ипотечного кредита в России

... развитию ипотечного кредита в России. Предмет исследования - отношения ипотечного кредита в системе движения капитала. Объект исследования - становление ипотечного кредита в России. Теоретическая и фактическая база исследования. В качестве теоретической базы исследования использовались работы по общей ...

Передаваемое в ипотеку жилье должно быть свободным от каких-либо ограничений (обременений), не должно быть заложено в обеспечение другого обязательства.

Желательно, чтобы приобретенное за счет кредита жилье использовалось заемщиком преимущественно для личного проживания. Сдача в наем заложенного в ипотеку жилья возможна только при согласии кредитора, что специально оговаривается в кредитном договоре.

В зависимости от цели кредита различаются формы и методы его предоставления и погашения, а также связанные с данным кредитом риски.

Жилищный кредит может предоставляться на различные цели.

1. Приобретение готового жилья в качестве:

- основного места жительства;

- дополнительного места жительства;

- для сезонного проживания;

- для сдачи в аренду (наем) и т.д.

Данная классификация и уточнение целей приобретения жилья необходимы для анализа рисков в процессе андеррайтинга кредита при принятии решения о его предоставлении.

- Кредиты на строительство индивидуального жилья. Это особый класс жилищных кредитов физическим лицам, и в их предоставлении, как правило, можно выделить две стадии:

- первая стадия — на собственно строительство индивидуального дома предоставляются кредитные средства в форме кредитной линии, обеспеченной залогом прав на земельный участок;

вторая стадия — после окончания строительства происходит модификация кредита в долгосрочный ипотечный жилищный кредит под залог земельного участка и

С учетом специфики жилищных кредитов различаются следующие основные способы их предоставления:

- выдача кредита одной суммой (в основном на приобретение готового жилья);

- поэтапное финансирование строительства жилого объекта.

Строительный кредит, как правило, выдается только на период строительства индивидуального дома — 1-1,5 года. Обеспечением займа могут быть земельный участок в собственности физического лица — заемщика, материальные активы заемщика, гарантии или поручительства. Кредит выдается по частям в соответствии с этапами реализации строительного проекта. Проценты начисляются на фактически имеющуюся задолженность по кредиту. В процессе строительства заемщик выплачивает лишь проценты по кредиту. Иногда на практике применяется вариант, когда в процессе строительства проценты начисляются, но не выплачиваются заемщиком, а прибавляются к остатку основного долга и капитализируются. Как правило, после завершения строительства строительный кредит модифицируется в долгосрочный ипотечный кредит, обеспечиваемый построенным индивидуальным домом и земельным участком, и погашается в течение 15-30 лет.

В зависимости от типа жилищного кредита различаются способы его погашения. Так, на протяжении всего срока кредита заемщик может выплачивать только процент по нему, а сумму основного долга гасить в конце кредитного периода. Чтобы сделать погашение суммы основного долга менее обременительным, его выплата может распределяться равными частями на весь период кредитования. Таким образом, каждый ежемесячный платеж заемщика состоит условно из двух частей — части основной суммы кредита и процента на остаток долга.

Особое распространение в зарубежной практике получил расчет платежей по формуле аннуитетных платежей. При постоянной процентной ставке все регулярные платежи по кредиту, выплачиваемые в равные промежутки времени, равны по величине. При этом, чтобы сделать равномерной нагрузку на заемщика, размер ежемесячного платежа не изменяется в течение всего срока погашения, в то время как соотношение двух частей, составляющих ежемесячный платеж в счет процента и в счет основного долга, меняется на протяжении кредитного периода.

Протяженность кредитного периода (срок кредита) непосредственно влияет на доступность ипотечного кредита для заемщика. Увеличение срока кредита ведет к уменьшению суммы ежемесячного платежа в счет погашения кредита. Это означает, что при одних и тех же стартовых условиях (одинаковых начальном доходе, процентной ставке, первоначальном взносе, соотношении ежемесячного платежа по кредиту и дохода) в зависимости от возможности увеличения продолжительности погашения кредита заемщик может взять большую сумму.

Соблюдение четких стандартов и требований к процедурам предоставления и обслуживания кредитов является основой для надежного функционирования вторичного рынка ипотечных кредитов и привлечения средств частных инвесторов в этот сектор через ипотечные ценные бумаги.

Предоставление долгосрочных ипотечных жилищных кредитов гражданам — процесс ответственный и трудоемкий. Деление его на этапы позволяет максимально унифицировать и специализировать работу сотрудников банка на стадиях подготовки кредита, заключения кредитных сделок и в дальнейшем — на стадии погашения кредита.

Процесс ипотечного жилищного кредитования состоит из шести этапов.

— Предварительная квалификация (одобрение) заемщика. Заемщик должен получить всю необходимую информацию о кредиторе, об условиях предоставления кредита, о своих правах и обязанностях при заключении кредитной сделки. Кредитор, в свою очередь, оценивает возможность потенциального заемщика возвратить кредит и делает предварительную оценку возможности предоставления кредита данному заемщику.

— Сбор и проверка информации о заемщике. На этом этапе происходит сбор и подтверждение (в том числе с помощью информации из официальных источников) данных, которые предоставил заемщик, а также сбор других необходимых сведений о трудовой занятости заемщика, источниках и размерах его доходов, наличии или отсутствии других финансовых обязательств. Все эти сведения необходимы банку для того, чтобы верно оценить платежеспособность и кредитоспособность заемщика.

— Заполнение заявления-анкеты на кредит. Заявление является документом, в котором собраны все подтвержденные данные о платежеспособности заемщика, цели кредита, предмете залога, иных активах заемщика, его кредитной истории, семейном положении и другие сведения, на основе анализа которых вырабатываются решения о возможности предоставления кредита заемщику.

— Оценка кредитором вероятности погашения ипотечного кредита (процедура андеррайтинга).

Специалисты банка анализируют полученные о заемщике сведения, оценивают возможные риски и определяют основные параметры кредита, при которых риски, которые берут на себя кредитор и заемщик, заключая кредитный договор, минимальны. Определяются максимально доступная сумма жилищного кредита с учетом доходов заемщика, необходимые суммы собственных средств, которыми должен располагать заемщик к моменту заключения кредитной сделки (сумма первоначального взноса, расходы на заключение и оформление необходимых договоров и другие возможные расходы).

Заемщик вправе подобрать себе жилье как до обращения к кредитору, так и после. В первом случае кредитор оценивает жилье с точки зрения обеспечения возвратности кредита, а также рассчитывает сумму кредита исходя из доходов заемщика, вносимого первоначального взноса и стоимости жилья. Во втором случае потенциальный заемщик, уже зная сумму кредита, рассчитанную кредитором, может подобрать подходящее по стоимости жилье и заключить с его продавцом сделку купли-продажи при условии, что кредитор будет согласен рассматривать приобретаемое жилье в качестве подходящего обеспечения кредита. Особое внимание уделяется правильной оценке предмета ипотеки. В результате процедуры андеррайтинга кредитор принимает решение о выдаче кредита заемщику или дает мотивированный отказ. При положительном решении кредитор рассчитывает сумму кредита и формулирует другие важные условия его выдачи (срок, процентную ставку, порядок погашения).

— Заключение кредитной сделки. На данном этапе происходит заключение договора купли-продажи квартиры между заемщиком и продавцом жилья, заключение кредитного договора между заемщиком и кредитором, а также приобретение жилья заемщиком и передача его в залог кредитору по договору об ипотеке или по закону. В случае положительного решения кредитор заключает с заемщиком кредитный договор, договор ипотеки, а заемщик вносит на свой банковский счет собственные денежные средства, которые он планирует использовать для оплаты первоначального взноса. На этом же этапе происходит заключение договоров страхования предмета ипотеки, жизни заемщика, а также, по возможности, прав собственника на приобретаемое жилое помещение.

— Обслуживание ипотечного кредита. На данном этапе кредитор принимает платежи от заемщика, ведет бухгалтерские записи о погашении основной задолженности и процентов, осуществляет все необходимые действия по обслуживанию выданного ипотечного кредита, выявляет и своевременно устраняет возможные проблемы, связанные с погашением кредита.

В случае выполнения обязательств по кредитному договору кредит считается погашенным, а ипотека прекращается, о чем делается соответствующая запись в государственном реестре. В случае невыполнения заемщиком и залогодателем условий кредитного договора или договора об ипотеке кредитор обращает взыскание на заложенное жилье в судебном или внесудебном порядке. Предмет ипотеки реализуется, а полученные средства идут на погашение долга кредитору (основной суммы долга, процентов, штрафов, пеней и т.д.), из них же осуществляются расходы на процедуру обращения взыскания и продажу предмета ипотеки. Оставшиеся средства получает заемщик.

За последнее время в России предпринимаются существенные шаги по формированию правового регулирования отношений по ипотечному кредитованию. Центральное место среди них занимает Гражданский кодекс РФ (§ 3 гл. 23 ГК РФ «Залог»), Закон РФ от 29 мая 1992 г. N 2872-1 «О залоге» и Федеральный закон от 16 июля 1998 г. N 102-ФЗ «Об ипотеке (залоге недвижимости)» (в последний уже восемь раз вносились изменения).

Федеральный закон от 11 ноября 2003 г. N 152-ФЗ «Об ипотечных ценных бумагах» регулирует оборот ипотечных ценных бумаг, включая вопросы исполнения обязательств по ним.

В настоящее время с юридической точки зрения ипотека имущества представляет собой договор залога (ст. 334 ГК РФ).

По договору об ипотеке одна сторона — залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя (ст. 1 ФЗ «Об ипотеке»).

В жилищной сфере ипотека — это система долгосрочных кредитов, которые выдаются банками для приобретения квартиры на первичном или вторичном рынке. Схематично ипотечное кредитование можно представить так: банк заключает с клиентом кредитный (основной) договор и договор об ипотеке (дополнительный).

По основному договору банк выдает кредит, по дополнительному — берет в залог недвижимое имущество, рыночная стоимость которого обычно превышает размер кредита. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании (ст. 1 ФЗ «Об ипотеке»).

В залог может оформляться любая недвижимость, в том числе и та, на строительство которой выдается кредит, или уже имеющаяся в собственности квартира. При наступлении неплатежеспособности должника банк вправе реализовать заложенное имущество и возместить собственные затраты либо оформить заложенное имущество себе в собственность.

Действующее российское законодательство не содержит ограничений по субъектному составу залогового правоотношения. Залогодателем, так же как и залогодержателем, может быть физическое, юридическое лицо либо государство. Залогодателем может быть сам должник по обязательству, обеспеченному ипотекой, или лицо, не участвующее в этом обязательстве (третье лицо) (ст. 1 ФЗ «Об ипотеке»).

Это важное правило, так как лица, не располагающие недвижимостью, не лишаются возможности получить кредит, если другие лица, имеющие в собственности соответствующее недвижимое имущество, выступят залогодателями в обеспечение исполнения обязательств таких лиц.

Ипотечный жилищный кредит отличается от других видов кредита, обеспечиваемых ипотекой, двумя особенностями: целевым назначением (предоставляется для приобретения жилья) и предметом залога, которым является приобретаемое жилье. Согласно закону по договору об ипотеке может быть заложено недвижимое имущество, права на которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в том числе жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат (ст. 5 ФЗ «Об ипотеке»).

Не допускается ипотека имущества, изъятого из оборота, имущества, на которое в соответствии с федеральным законом не может быть обращено взыскание, а также имущества, в отношении которого в установленном федеральным законом порядке предусмотрена обязательная приватизация либо приватизация которого запрещена. Если предметом ипотеки является имущество, на отчуждение которого требуется согласие или разрешение другого лица или органа, такое же согласие или разрешение необходимо для ипотеки этого имущества (ст. 6 ФЗ «Об ипотеке»).

Предметом ипотеки может быть и право аренды, однако только с согласия арендодателя, если законом или договором аренды не предусмотрено иное (п. 2 ст. 615 ГК РФ, п. 4 ст. 6 ФЗ «Об ипотеке»).

По ипотечному договору возможна уступка права требования, которая совершается путем заключения залогодержателем договора уступки права требования или путем передачи прав по закладной — совершением специальной передаточной надписи и передачи самой закладной.

Ипотека может возникнуть в силу закона или на основании договора (ст. 1 ФЗ «Об ипотеке»).

Отношения по ипотечному жилищному кредитованию могут возникать на основании нескольких вариантов договоров:

- договора об ипотеке приобретенного жилого помещения с соответствующим нотариальным удостоверением сделки, а также государственной регистрацией возникающей ипотеки;

- трехстороннего (смешанного) договора купли-продажи и ипотеки жилого помещения, при котором все три заинтересованные стороны последовательно и практически одновременно фиксируют, нотариально заверяют и регистрируют переход права собственности от продавца квартиры к покупателю, а также ипотеку данной квартиры в пользу кредитора;

- договора приобретения жилого помещения за счет кредитных средств, когда ипотека этого помещения возникает в силу закона в момент регистрации купли-продажи.

В договоре об ипотеке указывается: предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Предмет ипотеки определяется в договоре указанием его наименования, места нахождения и достаточным для идентификации этого предмета описанием. В договоре об ипотеке должны быть указаны:

- А) право, в силу которого имущество, являющееся предметом ипотеки, принадлежит залогодателю;

— Б) наименование органа, осуществляющего государственную регистрацию прав на недвижимое имущество и сделок с ним, зарегистрировавшего данное право залогодателя. Обязательство, обеспечиваемое ипотекой, должно быть названо в договоре об ипотеке с указанием его суммы, основания возникновения и срока исполнения. В тех случаях, когда это обязательство основано на каком-либо договоре, должны быть указаны стороны этого договора, дата и место его заключения. Если сумма обеспечиваемого ипотекой обязательства подлежит определению в будущем, в договоре об ипотеке должны быть указаны порядок и другие необходимые условия ее определения (ст. 9 ФЗ «Об ипотеке»).

При оформлении кредита банком оцениваются следующие аспекты: платежеспособность заемщика, его готовность погасить кредит (анализ кредитной истории) и оценка стоимости закладываемого имущества. Платежеспособность клиента определяется на основании справки об официальном доходе. Анализ кредитной истории в российской действительности один из слабых моментов, так как большинство граждан ее просто не имеют. Цена и стоимость недвижимости играют важную роль в части возникновения и снятия рисков, так как все стандартные показатели кредита (размер, срок и ставка) самым непосредственным образом будут зависеть от предмета ипотеки (залога).

Таким образом, самую большую роль на практике играет оценка стоимости недвижимости. Правильная оценка стоимости недвижимости — это надежность кредита для всех участников рынка: государства, кредиторов, инвесторов. Оценка предмета ипотеки определяется в соответствии с законодательством Российской Федерации по соглашению залогодателя с залогодержателем и указывается в договоре об ипотеке в денежном выражении (ст. 9 ФЗ «Об ипотеке»).

Договор об ипотеке заключается в письменной форме и подлежит государственной регистрации. Несоблюдение правил о государственной регистрации договора об ипотеке влечет его недействительность. Такой договор считается ничтожным (ст. 10 ФЗ «Об ипотеке»).

Государственная регистрация договора об ипотеке является основанием для внесения в Единый государственный реестр прав на недвижимое имущество и сделок с ним записи об ипотеке (ст. 11 ФЗ «Об ипотеке»).

При заключении договора об ипотеке залогодатель обязан в письменной форме предупредить залогодержателя обо всех известных ему к моменту государственной регистрации договора правах третьих лиц на предмет ипотеки (правах залога, пожизненного пользования, аренды, сервитутах и других правах).

Неисполнение этой обязанности дает залогодержателю право потребовать досрочного исполнения обеспеченного ипотекой обязательства либо изменения условий договора об ипотеке (ст. 12 ФЗ «Об ипотеке»).

Подробнее остановимся на правах и обязанностях залогодателя и залогодержателя, в нашем случае клиента и банка. Залогодатель обязан страховать заложенное имущество в полной его стоимости, немедленно уведомлять залогодержателя о возникновении угрозы утраты или повреждения заложенного имущества (ст. 343 ГК РФ), сообщать каждому последующему залогодержателю сведения обо всех предшествующих залогах данного имущества и отвечать за убытки, причиненные залогодержателям невыполнением этой обязанности (ст. 342 ГК РФ).

Залогодатель несет риск случайной гибели или случайного повреждения заложенного имущества, если иное не предусмотрено договором о залоге (ст. 344 ГК РФ).

В случае предъявления к залогодателю другими лицами требований о признании за ними права собственности или иных прав на заложенное имущество, о его изъятии (истребовании) или об обременении указанного имущества либо иных требований, удовлетворение которых может повлечь уменьшение стоимости или ухудшение этого имущества, залогодатель обязан немедленно уведомить об этом залогодержателя. При предъявлении к залогодателю соответствующего иска в суде, арбитражном суде или третейском суде он должен привлечь такого залогодержателя к участию в деле, при этом залогодатель должен использовать соответствующие обязательствам способы защиты своих прав на заложенное имущество (ст. 33 ФЗ «Об ипотеке»).

Закон возлагает на залогодателя обязанность сообщать каждому будущему контрагенту о всех предшествующих залогах, а также существо, размер и срок обеспеченных этими ипотеками обязательств (п. 1 ст. 44 ФЗ «Об ипотеке»).

Залогодатель имеет право, во-первых, пользоваться предметом залога в соответствии с его назначением, в том числе извлекать из него плоды и доходы, если иное не предусмотрено договором и не вытекает из существа залога. Во-вторых, отчуждать предмет залога, передавать его в аренду или безвозмездное пользование другому лицу либо иным образом распоряжаться им только с согласия залогодержателя, завещать заложенное имущество (ст. 346 ГК ГФ).

Залогодержатель (в нашем случае банк), в свою очередь, обязан страховать за счет залогодателя заложенное имущество в полной его стоимости от рисков утраты и повреждения, а если полная стоимость имущества превышает размер обеспеченного залогом требования, — на сумму не ниже размера требования. При этом он имеет право проверять фактически и по документам наличие, количество, состояние и условия хранения заложенного имущества, требовать от залогодателя принятия мер, необходимых для сохранения предмета залога, требовать от любого лица прекращения посягательств на предмет залога, если это угрожает утратой или повреждением имущества. Банк может потребовать досрочного исполнения обеспеченного залогом обязательства в случаях, если предмет залога выбыл из владения залогодателя не в соответствии с условиями договора о залоге; залогодателем было нарушено правило о замене предмета залога (ст. 345 ГК РФ); предмет залога был утрачен по обстоятельствам, за которые залогодержатель не отвечает (ст. 351 ГК РФ).

Если требование банка по досрочному прекращению обязательства не будет выполнено, то банк вправе обратить взыскание на предмет залога в случаях нарушения залогодателем правил о последующем залоге, невыполнения залогодателем своих обязанностей и нарушения залогодателем правил о распоряжении заложенным имуществом. Залогодержателю также предоставлено право, действуя от своего имени, истребовать заложенное по договору об ипотеке имущество из чужого незаконного владения в соответствии со ст. 301-303 ГК РФ для передачи его во владение залогодателя (п. 3 ст. 33 ФЗ «Об ипотеке»).

Законодательство России подробно определяет содержание договора об ипотеке и содержит обширный, перечень существенных условий договора. Значение существенных условий всякого договора заключается в том, что договор не может считаться заключенным, если сторонами не достигнуто соглашение по каждому из них (ст. 432 ГК РФ).

2.1 Анализ рынка жилищного ипотечного кредитования в России

Жилищная ипотека характеризуется следующими отличительными чертами:

Во-первых, жилищная ипотека, как и всякий залог, — это способ обеспечения надлежащего исполнения другого (основного) обязательства — займа или кредитного договора, договора аренды и т. д. Следовательно, ипотека базируется на основном обязательстве, так как без него она теряет смысл.

Во-вторых, в качестве предмета жилищной ипотеки всегда выступает жилая недвижимость.

В-третьих, предмет жилищной ипотеки всегда находится во владении должника. Он же остается собственником, пользователем и фактическим владельцем этого имущества, но лишается права распоряжения им, по крайней мере, без согласия.

Именно жилищная ипотека позволяет наиболее выгодно сочетать интересы:

- населения — в улучшении жилищных условий;

- коммерческих банков и других кредиторов — в эффективной и прибыльной деятельности;

- строительного комплекса — в ритмичной работе;

- Мировой экономический кризис неблагоприятно отразился на жилищной ипотеке в России. Как полагают аналитики, количество выданных населению кредитов фактически откатилось к уровню 2004 года.

Подавляющее большинство отечественных банков ужесточили требования к заемщикам и подняли процентные ставки по кредитам.

Например, некоторые банки установили дополнительное увеличение процентов по кредиту для заемщиков с особым риском.

Таблица 2.1 Количество кредитных организаций — участников рынка жилищного (ипотечного жилищного) кредитования на 01.01.2013 г.

|

Количество действующих кредитных организаций |

Количество кредитных организаций, предоставляющих жилищные кредиты |

Количество кредитных организаций, предоставляющих ипотечные жилищные кредиты |

Количество кредитных организаций, приобретающих права требования по ипотечным жилищным кредитам |

Количество кредитных организаций, осуществляющих перекредитование ранее выданных ипотечных жилищных кредитов |

Количество кредитных организаций, привлекающих рефинансирование на вторичном рынке ипотечного кредитования |

|

РОССИЙСКАЯ ФЕДЕРАЦИЯ |

|||||

|

956 |

725 |

665 |

146 |

49 |

175 |

|

Тюменская область |

|||||

|

16 |

15 |

15 |

2 |

1 |

2 |

Также в жилищном ипотечном кредитовании наметилась тенденция — банки отказывают в выдаче кредитов на покупку объектов первичного рынка жилья (строящихся домов).

А многие банки вообще отказываются от ипотечного кредитования и занимаются привлечением денежных средств, всячески рекламируя вклады.

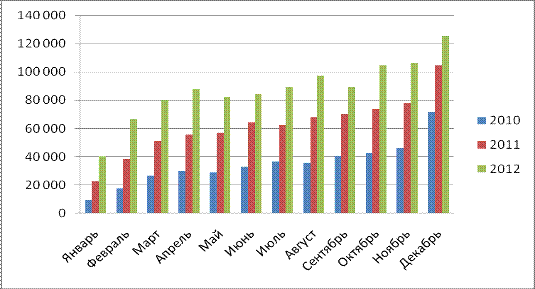

В 2011-2012 гг., после кризиса, наблюдается реализация отложенного спроса. За последние два года рынок жилищного ипотечного кредитования существенно увеличился.

Развитие рынка ипотечного жилищного кредитования в 2012 г. было достаточно протеворечивым — объемы выдачи ипотечных кредитов росли высокими темпами в условиях роста ставок по ипотечным кредитам.

залогодатель ипотечный рынок кредитование

Таблица 2.2 Сведения о жилищных кредитах, предоставленных кредитными организациями физическим лицам в рублях

|

Показатель |

2010 год |

2011 год |

2012 год |

|

Количество предоставленных кредитов, единиц |

392 302 |

587 600 |

739 183 |

|

Объем предоставленных кредитов, млн.руб. |

418 209 |

745 971 |

1 053 626 |

|

Задолженность по предоставленным кредитам, млн.руб. всего: |

1 102 324 |

1 448 522 |

1 985 720 |

|

В том числе просроченная |

26 726 |

29 313 |

31 222 |

|

Средневзвешенный срок кредитования, месяцев по выданным кредитам |

188,7 |

174,6 |

176,7 |

|

Средневзвешенная ставка, % по выданным кредитам |

13,3 |

12 |

12,3 |

За 2012год было выдано 739 183 ипотечных кредитов на общую сумму 1053626 млн. руб., что в 1,3 раза превышает уровень 2011 года в количественном и в 1,4 — в денежном выражении. Такие объемы выдачи являются максимальными за всю историю наблюдений показателя выдачи ипотечных кредитов Банком России.

Таблица 2.3 Итоги работы ведущих ипотечных банков в 2012 году

|

№ |

Банк |

Объем выданных ипотечных кредитов, млн рублей |

Количество выданных ипотечных кредитов |

|

1 |

Сбербанк |

445 665 |

347 275 |

|

2 |

ВТБ 24 |

157 608 |

|

|

3 |

Газпромбанк |

64 201 |

31 031 |

|

4 |

Дельтакредит |

22 635 |

11 564 |

|

5 |

Росбанк |

17 637 |

8 515 |

|

6 |

Связь-Банк |

15 414 |

7 285 |

|

7 |

Уралсиб |

13 991 |

9 568 |

|

8 |

Возрождение |

11 801 |

6 016 |

|

9 |

АК Барс |

10 448 |

6 978 |

|

10 |

Ханты-Мансийский Банк |

10 082 |

4 366 |

Рис. 2.1 Динамика объема выдачи ипотечных кредитов (млн. руб.) помесячно

Анализ месячной динами предоставления жилищных ипотечных кредитов показывает, что сигнал о замедлении рынка, полученный в сентябре 2012 г., был преждевременным. Так темпы роста в октябре в годовом выражении составили 142 % по сравнению со 127 % в сентябре. Таким образом они вернулись к уровню, близкому к тому, что наблюдался в течение всего 2012 года.

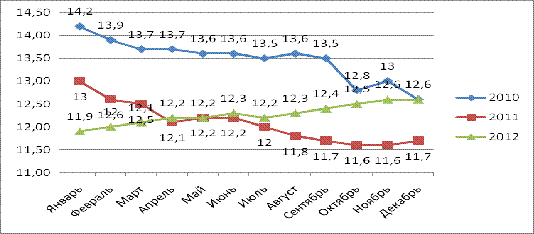

Рост рынка продолжается в условиях постепенного роста ставок — в ноябре ставка выдачи по ипотечным кредитам в рублях увеличилась на 0,1 п.п. и достигла 12,6 %, что на 1 п. выше уровня ноября 2011 года. Средневзвешенная ставка по жилищным ипотечным кредитам, выданным с начала года, составила 12,3%.

Рис. 2.2 Ставки по жилищным ипотечным кредитам в рублях, выданным в течение месяца (2010-2012 гг.), %

Главной причиной роста ставок является напряженная ситуация с ликвидностью, возникшая как следствие влияния долгового кризиса в еврозоне, спровоцировавшего повышение ставок на финансовых рынках и значительно сузившего источники долгосрочной ликвидности.

В октябре-ноябре 2012 года продолжился рост ставок по ипотечным программам банков, начавшийся в августе этого года. Так, за этот период, помимо Сбербанка, поднявшего ставки второй раз за год, ставки по ипотечным программам подняли еще 19 банков. Одновременно с этим, у отдельных банков наблюдалось смягчение требований к заемщикам как по величине первоначального взноса (ВТБ 24), так и по способу подтверждения дохода (Росбанк).

К причинам, которые привели к увеличению стоимости ипотеки, еще рост ставки рефинансирования ЦБ на 0,25 процентного пункта — до 8,25%

В тоже время в ноябре 2012 было отмечено снижение ставок рядом банков, в т.ч. Запсибкомбанк, Уралсиб. Снижение ставок вызвано необходимостью повышения конкурентоспособности своих ипотечных программ.

Еще одной тенденцией 2012 года стало снижение доли валютных кредитов в ипотечных портфелях российских банков.

Выдача этого вида кредитов практически остановилась, несмотря на то, что ставки по валютной ипотеке сейчас ниже 10%.

Таблица 2.4 Сведения об ипотечных жилищных кредитах, предоставленных кредитными организациями физическим лицам по ипотечным жилищным кредитам в

|

Показатель |

2010 год |

2011 год |

2012 год |

|

Количество предоставленных кредитов, единиц |

3 220 |

2 924 |

1 664 |

|

Объем предоставленных кредитов, млн.руб. |

15 427 |

19 527 |

14 620 |

|

Задолженность по предоставленным кредитам, млн.руб. всего: |

180 126 |

164 651 |

118 348 |

|

В том числе просроченная |

18 068 |

19 381 |

14 107 |

|

Средневзвешенный срок кредитования, месяцев по выданным кредитам |

155,3 |

148,4 |

134,5 |

|

Средневзвешенная ставка, % по выданным кредитам |

9,7 |

9,8 |

Всего, по данным Банка России, за 2012 год в России было выдано 1664 кредитов в иностранной валюте на сумму 14620 миллионов рублей, что составляет 0,25% от общего количества и 1,36% от общего объема выданных за этот период ипотечных кредитов. По сравнению с аналогичным периодом 2011 года, эти показатели упали на 49% и на 38% соответственно.

Между тем, еще в 2008 году в валюте выдавалось 5% от общего количества и 14,5% от общего объема ипотечных кредитов, а в 2006 году доля валютных кредитов составляла около 32%.

Подводя итоги, объемы выдачи ипотеки в 2012 году обошли показатели весьма удачного в этом плане 2011 года, но в 2013 году объемы выдачи могут стабилизироваться на достигнутом уровне. При этом предпосылок к снижению процентной ставки по ипотечному кредиту нет, а вот ее дальнейший рост вполне возможен.

2.2 Проблемы развития жилищно-ипотечного кредитования в России

Расцвету ипотечного кредитования серьезно помешал мировой финансовый кризис 2008 года.

Кризис 2008 года изменил ситуацию. Из-за отсутствия доступа к длинным деньгам многие банки либо ушли с рынка, либо приостановили свои ипотечные программы. В течение года движения на рынке ипотеки почти не происходило — кредитов выдавалось крайне мало. После пика в 2008 году — 655,8 миллиарда рублей — в 2009 году было выдано ипотеки всего на 152,5 миллиарда рублей, а ставки поднялись до 14% и выше.

Для того чтобы помочь людям, взявшим перед кризисом рискованные ипотечные кредиты и столкнувшимся с проблемами по их выплате, была создана «дочка» АИЖК — ОАО «Агентство по реструктуризации ипотечных жилищных кредитов» (АРИЖК), которое должно было обеспечить разработку и внедрение мероприятий, направленных на поддержку заемщиков, оказавшихся в трудной жизненной ситуации.

За время работы в АРИЖК поступило около 40 тысяч обращений от заемщиков, было реструктурировало более 10 тысяч кредитов.

Ситуация на ипотечном рынке обсуждалась на заседаниях Совета и Президиума Совета по реализации национальных проектов и демографической политике. Было отмечено, что руководство страны рассматривает ипотечное кредитование как долгосрочную стратегическую задачу государственного значения.

Сейчас требования к заемщикам на российском рынке вполне лояльные.

Восстановление ипотечного рынка началось в 2010 году, а к 2012 году рынок превзошел докризисные показатели. По данным аналитического центра АИЖК, в настоящее время каждая пятая сделка с жильем в России совершается с помощью ипотеки. Также в стране при участии АИЖК начали появляться ипотечные программы для отдельных категорий заемщиков — военнослужащих, получателей материнского капитала, молодых ученых, учителей и другие.

Сейчас банки тщательнее оценивают платежеспособность заемщиков, и сильно сократилось количество программ с отсутствием или с минимальным первоначальным взносом.

Кроме того, резко снизился объем ипотеки, выдаваемой в долларах: на сегодняшний момент менее 2% кредитов приходится на валютные программы — покупатели не готовы рисковать, даже несмотря на то что ставки по валютным кредитам в среднем на 2-3% ниже рублевых.

Для становления и развития системы долгосрочного ипотечного кредитования необходимо предусмотреть решение следующих основных проблем:

— Одной из ключевых является проблема информационная. В России пока отсутствует база данных по ипотеке, которая содержала бы исчерпывающую статистическую информацию о темпах досрочного погашения ипотечных облигаций, количестве и размере выданных кредитов по регионам, ипотечных ставках. АИЖК предоставляет информацию на сайте, однако она в основном касается деятельности АИЖК, а не ипотечного рынка в целом. Нет единой базы данных по ипотечному кредитованию.

— Недостаточное развитие инвестиционного бизнеса в банках в целом. Процедуры секьюритизации (особенно если она проводится на внешнем рынке) довольно сложна и до настоящего момента не так уж много российских банков могут похвастаться наличием инфраструктуры «полного цикла», позволяющей им не только выдавать кредиты населению, но и «упаковывать» сформированные пулы кредитов в ипотечные ценные бумаги.

— Неразвитость вторичного рынка ипотеки и конкуренции. К сожалению, в российском обществе банки пока не привыкли к здоровой конкуренции в секторе ипотечного кредитования. Необходимо также развитие кредитования под залог имеющейся недвижимости, новостроек, отработка механизма улучшения жилищных условий с помощью кредитов, и т.д.

— Отсутствует государственный переселенческий фонд, который позволил бы решать вопросы неплатежей по залогу вторичного жилья. Под переселенческим фондом подразумевается государственный банк бюджетного жилья для выселения неплательщиков по ипотечным кредитам из заложенных квартир. Отсутствие переселенческого фонда существенно затрудняет залог вторичного жилья для приобретения нового.

- Практически отсутствует эффективный механизм краткосрочного рефинансирования для банков по адекватным рыночным ставкам (МБК под залог ипотечных закладных).

Наиболее эффективным, как с точки зрения государственных и муниципальных финансов, так и системы ипотечного кредитования, способом повышения доступности ипотечных кредитов является продажа жилья в кредит по регулируемым (более низким) ценам. При этом снижение продажных цен достигается за счет безвозмездного инвестирования бюджетных средств на цели приобретения земельных площадок под застройку и создания соответствующей инженерной, транспортной и социальной инфраструктуры. Такие кредиты могут без потери качества включаться в соответствующие пулы кредитов с

Другим эффективным, с точки зрения бюджетных вложений, способом повышения доступности ипотечных кредитов является создание частно-государственной системы ипотечного страхования, направленной на повышение качества кредитных продуктов путем снижения кредитных рисков для первичных ипотечных кредиторов.

В любом случае использование государственной поддержки должно носить исключительно адресный характер в пределах социальных норм жилья и выделяться в отдельные социальные жилищные программы (социальная ипотека).

В России государственная поддержка граждан, не располагающих достаточными доходами для получения ипотечных кредитов на стандартных банковских условиях, может быть организована через систему предоставления безвозмездных субсидий для оплаты первого взноса при получении ипотечного кредита и сокращения тем самым необходимого размера кредита.

Многие специалисты склонны видеть причины проблем не в самой ипотечной системе, а в общих экономических показателях.

Мировая практика свидетельствует, что ипотека перспективна там, где годовая инфляция не превышает 6% в национальной валюте. До тех пор, пока разница между доходами населения и стоимостью недвижимости будет столь велика, массовость не станет ее отличительной чертой. Иными словами, спрос есть, но нет материального обеспечения.

В настоящее время одним из самых негативных моментов на рынке российской ипотеки является величина процентной ставки по кредитам.

Анализ, проведенный во второй главе, показывает, что в настоящее время ипотечные жилищные кредиты выдаются под достаточно высокие процентные ставки — 11% — 14,5 % годовых, что приводит к значительному удорожанию полученного кредита.

Основная проблема российского ипотечного рынка по сравнению с западными — это отсутствие «длинных» денег. Банки в основном финансируют выдачу ипотечных кредитов за счет вкладов физических и юридических лиц, а это довольно дорогой и не слишком стабильный источник фондирования, поскольку стандартные сроки депозитов гораздо короче, чем длина ипотечных кредитов.

Одна из основных задач на сегодня для институтов развития ипотеки в РФ — работа с секьюритизацией ипотечных кредитов, являющейся одним из главных инструментов поддержания конкуренции и устойчивого развития рынка.

Несмотря на бурное развитие, рынок ипотеки в России пока еще не достиг уровня западных стран.

Сегодня развитие жилищной ипотеки в России сдерживается следующими основными факторами:

- Ограниченный платежеспособный спрос населения.

- Низкие объемы и невысокое качество нового жилого строительства в субъектах Российской Федерации обуславливают недостаточность предложений и высокую стоимость квартир на рынке жилья.

- Низкие темпы разработки и совершенствования законодательства о недвижимости.

— Неразвитость инфраструктуры рынка жилья и жилищного строительства. Традиционными участниками жилищного рынка являются строительные компании, банки, производители строительных материалов, страховые компании, риэлтерские и оценочные агентства. При фактическом наличии данных структур в России не отлажена технологическая схема их взаимодействия и, как следствие, невысока эффективность системы в целом, завышены расходы при совершении сделок.

- Психологические факторы, главным из которых является национальная особенность большинства нашего населения — нежелания жить в долг («берешь деньги чужие, — а отдавать приходится свои»).

Несмотря на существующие проблемы ипотечный бизнес сегодня представляется банкам чрезвычайно привлекательным.

Жилищное ипотечное кредитование на сегодня является самым перспективным видом кредитования. Развитие системы ипотечного кредитования — это одно из приоритетных направлений современной жилищной политики.

Главной целью развития долгосрочного ипотечного кредитования является обеспечение жильем российских граждан со средними доходами и увеличение спроса населения на жилье.

Нужно отметить, что основные факторы сдерживающие спрос жилищной ипотеки объясняются рядом причин.

Во — первых, недостаточно высокий уровень жизни, для того, чтобы ипотечным кредитованием стало пользоваться значительная часть населения.

Во — вторых, нестабильная экономика России не дает возможности Сбербанку крупномасштабно вкладывать свои активы в долгосрочные ипотечные проекты. Также существует проблема привлечения кредитных ресурсов для долгосрочного ипотечного кредитования.

В — третьих, ипотечное кредитование требует от персонала банка высокой квалификации, специальных знаний и практических навыков, а также создания соответствующих структурных подразделений.

Современная российская практика ипотечного кредитования требует своего совершенствования, как с точки зрения расширения объектов кредитования, так и дифференциации условий предоставления ссуд.

Необходимо развивать комплексное банковское обслуживание населения. Расширять кредитные взаимоотношения с населением.

1. Федеральный закон РФ «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102-ФЗ.

- Федеральный закон РФ «О внесении в некоторые акты законодательства Российской Федерации изменений и дополнений, направленных на развитие системы ипотечного жилищного кредитования (заимствования)» от 24.12.2002 № 179-ФЗ.

- Федеральный закон РФ «Об ипотечных ценных бумагах» от 11.11.2003 № 152-ФЗ.

- Постановление Правительства Российской Федерации от 11 января 2000 года № 28 «О концепции развития системы ипотечного жилищного кредитования в Российской Федерации».

- Антонов, Н.Г.

Денежное обращение, кредит и банки / Н.Г. Антонов, М.А. Пессель. — М.: Финстатинформ, 2005, 211 с.

- Астапов, К.Л. Ипотечное кредитование в России и за рубежом (законодательство и практика) / К.Л. Астапов. — М.: Деньги и кредит, №4, 2010, с. 42-48.

- Ачкасов, А.И.

Активные операции коммерческих банков / А.И. Ачкасов. — М.: АО Консалтбанкир, 2008, 80 с.

- Банки и банковские операции: Учебник / Под ред. Е.Ф.Жукова. — М.: Банки и биржи, ЮНИТИ, 2005, 396 с.

- Батраков, Л.

Г. Экономический анализ деятельности коммерческого банка / Л.Г. Батраков. Учебник для вузов. — М.: Логос, 2008, 450 с.

- Бузыкин, А.И. Эффективные механизмы ипотечного кредитования / А.И. Бузыкин. — Улан-Удэ: Вестник ВСГТУ, №1, 2011, с. 119-125.

- Букато, В.P.

Банки и банковские операции в России / В.P. Букато, Ю.И. Львов, Под ред. М.Х. Лапидуса. — М.: Финансы и статистика, 2009, 350 с.

- Воробьев, Ю. Залоговое кредитование: зарубежный опыт и российская действительность / Ю. Воробьев, И. Караваева, А. Скробов. — М.: Вопросы экономики, №11, 2010, с. 23-25.

- Гарипова, З.Л.

Развитие институтов регулирования на рынке жилищного кредитования / З.Л. Гарипова. — М.: Деньги и кредит, № 6, 2010, с. 51-55.

- Гарипова, З.Л. Рынок жилищной ипотеки: развитие специальных кредитных институтов / З.Л. Гарипова. — М.: Банковское дело, №1, 2011, с. 20-23.

- Голицин, Ю.

Вечный квартирный вопрос. / Ю. Голицин.: Эксперт, №12, 2010, с. 35-40.

- Деньги, кредит и банки. Учебник / Под редакцией О.И. Лаврушина, 3-е изд., перераб. и доп. — М.: Финансы и статистика, 2009, с. 433.

- Журкина, Н.

Современная ипотека: состояние, проблемы, решения / Н. Журкина.: Финансы, №6, 2010, с. 17-30

- Захаров, B.C. Кредит в системе управления экономикой / В.С. Захаров. — М.: Финансы, 2009, с. 91.

- Иванов, А.Н.

Анализ надежности банков / А.Н. Иванов. — М.: Русская деловая литература, 2010, 160 с.

- Колобов, С.С. Жилищное ипотечное кредитование / С.С. Колобов. — М.: Дашков и К, 2010, 120 с.

- Липка, В.Н.

Управление ликвидностью банка / В.Н. Липка.: Банковские технологии, № 3, 2011, с. 80.

- Лобова, Н.Ю. Правовая защита участников ипотечного кредитования / Н.Ю. Лобова, Вопросы имущественной политики, № 1 (40), 2010, с. 154-166.

- Логинов, М.П.

Ипотечное жилищное кредитование в России / М.П. Логинов. — ЭКО, №9, 2011, с. 115-132.

- Логинов, М.П. Система ипотечного жилищного кредитования в России: проблемы и пути решения / М.П. Логинов. — М.: Деньги и кредит, №4, 2010, с. 22-30.

- Масленченков, Ю.С.

Финансовый менеджмент в коммерческом банке. / Ю.С. Масленченков. — М.: Перспектива, 2009, 221 с.

- Матюхин, Г.Г. Тернистый путь ипотечного кредитования / Г.Г. Матюхин. — М.: Банковское дело, №3, 2011, с. 34-39.

- Миронов, А.

М. Ипотечное кредитование: много денег мало жилья / А.М. Миронов. — Свое дело, № 5, 2010, с. 11-15.

- Москалева, Л. Особенности ипотечного кредитования в Сибири / Л. Москалева. — Новосибирск.: Эпиграф, 2010, с.10.

- Нугаев, Р.А.

Региональные схемы ипотечного кредитования и проблемы их дальнейшего развития / Р.А. Нугаев, Е.Г. Кириченко. — Деньги и кредит, № 10, 2011, с. 24-29.

- Орлова, Н. Ипотека может подталкивать рост цен на жилье / Н. Орлова. — Финансовые известия, 27 февраля 2011, с. 2-4.

- Павлова, И.В.

Основные элементы системы ипотечного жилищного кредитования / И.В. Павлова. — Деньги и кредит, № 3, 2011, с. 57-62.

- Разумова, И.А. Ипотечное кредитование. / И.А. Разумова — СПб.: Питер, 2010, 207 с.

- Сергеев, Д.

Система массового ипотечного кредитования в РФ: адаптация мирового рынка/ Д. Сергеев — Рынок ценных бумаг, № 4 (235), 2011, с. 28-30.

- Столярова, А. В. Особенности формирования и реализации нормативной правовой базы регулирования рынка ипотечного жилищного кредитования на уровне субъектов Российской Федерации /А. В. Столярова. — Юрист, №6, 2010, с. 47-53.

- Цылина Г.А.

Ипотечное кредитование и риски / Г.А. Цылина. — Жилищное строительство, №5, 2010, с. 20.