Kогда говорят доходность — подразумевают риск, когда говорят риск — подразумевают доходность. И никак иначе. Финансирование проекта является одним из наиболее важных условий обеспечения эффективности его выполнения. Одна из проблем, которую приходится решать при разработке плана финансирования проекта — это оценка опасности того, что цели, поставленные в проекте, могут быть достигнуты частично или не достигнуты вообще. Эти опасности принято называть Рисками.

С давних времен риск считается одним из факторов формирования дохода. Более того, бытовало мнение о том, что доход (или часть его) представляет собой вознаграждение за готовность рисковать.

Усиление риска — это не что иное, как оборотная сторона свободы предпринимательства или своеобразная плата за нее.

Как известно, рынок предполагает развитие конкуренции. А для того, чтобы предприятие было конкурентоспособным, ему следует внедрять новые технологии, производить разнообразные финансовые операции, что, безусловно, усиливает риск.

Риск и доходность очень тесно связаны друг с другом. Риск есть всегда. Но именно соотношение риска и доходности делает инвестиции привлекательными. Соотношение риска и доходности при вложениях может быть поистине впечатляющим. Согласитесь, что увеличение капитала в 2 — 3 раза за год при риске потери его третьей части, а при благоприятном развитии событий перевода инвестиций в безрисковые в течение 3-6 месяцев за счет полученной прибыли — очень солидный результат. Бесспорно, требуется толерантность к риску, и готовность без сожалений зафиксировать потери. Однако в то же время далеко не многие могут похвастать подобной доходностью.

Инвестиционный риск представляет собой вероятность возникновения финансовых потерь в виде снижения капитала или утраты дохода, прибыли вследствие неопределенности условий инвестиционной деятельности. Наиболее общими закономерностями, отражающими взаимную связь между принимаемым риском и ожидаемой доходностью деятельности инвестора, являются следующие: более рискованным вложениям, как правило, присуща более высокая доходность; при росте дохода уменьшается вероятность его получения, в то время как определенный минимально гарантированный доход может быть получен практически без риска.

доходность риск инвестиционный проект

1. РИСК И ДОХОДНОСТЬ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

1.1 Понятие доходности

Как правило, в ходе осуществления инвестиционной деятельности предприятие имеет дело с несколькими инвестиционными проектами. Каждый проект характеризуется своими параметрами. Поэтому предприятию приходится постоянно выбирать оптимальные проекты на основе заранее установленных критериев. Выбор критериев отбора и обоснование их значений основаны на инвестиционной стратегии и политике предприятия. Так, агрессивная инвестиционная политика предполагает использование в качестве таких критериев более высоких значений риска и прибыли. Консервативная инвестиционная политика допускает применение критериев с низким значением риска и прибыли. Умеренная политика при прочих равных условия приводит к необходимости использования усредненных значений выбранных показателей.

Учет риска при реализации инвестиционного проекта

... выстроенная система управления рисками. Целью данной работы является раскрытие основ управления рисками, необходимости управления рисками, а также учет этих рисков при реализации инвестиционного проекта. Исходя из ... результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль). Риск – это действие, совершаемое в надежде на счастливый исход по принципу ...

Один из распространенных критериев отбора инвестиционных проектов — доходность.

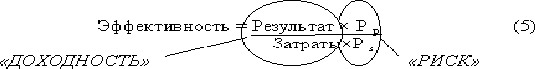

Доходность — один из главных показателей инвестиций <#»660984.files/image001.gif»>Доходность (4)

Однако в ситуации «неопределенность» невозможно с уверенностью на 100% говорить о величине результатов и затрат, поскольку они ещё не получены, а только ожидаются в будущем, поэтому появляется необходимость внести коррективы в данную формулу, а именно:

где: Р р и Рз — возможность получения данного результата и затрат соответственно.

Таким образом в этой ситуации появляется новый фактор — фактор риска, который безусловно необходимо учитывать при анализе эффективности ИП.

1.2 Определение риска

В общем случае под риском понимают возможность наступления некоторого неблагоприятного события, влекущего за собой различного рода потери (например, получение физической травмы, потеря имущества, получение доходов ниже ожидаемого уровня и т.д.).

Существование риска связано с невозможностью с точностью до 100% прогнозировать будущее. Исходя из этого, следует выделить основное свойство риска: риск имеет место только по отношению к будущему и неразрывно связан с прогнозированием и планированием, а значит и с принятием решений вообще (слово “риск” в буквальном переводе означает “принятие решения”, результат которого неизвестен).

Следуя вышесказанному, стоит также отметить, что категории “риск” и “неопределенность” тесно связаны между собой и зачастую употребляются как синонимы.

Риск присутствует практически во всех сферах человеческой жизни, поэтому точно и однозначно сформулировать его невозможно, т.к. определение риска зависит от сферы его использования (например, у математиков риск — это вероятность, у страховщиков — это предмет страхования и т.д.).

Неслучайно в литературе можно встретить множество определений риска.

Риск — неопределённость, связанная со стоимостью инвестиций в конце периода.

Риск — вероятность неблагоприятного исхода.

Риск — возможная потеря, вызванная наступлением случайных неблагоприятных событий.

Риск — возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества.

Наиболее полно и точно, по мнению автора, определяет риск Ковалёв В.В.:

- Риск- уровень финансовой потери, выражающейся а) в возможности не достичь поставленной цели;

- б) в неопределённости прогнозируемого результата;

- в) в субъективности оценки прогнозируемого результата.

Всё множество изученных методов расчёта риска можно сгруппировать в несколько подходов:

Оценка и управление рисками инвестиционных проектов

... Л.П. «Риск-менеджмент» и другие. Выпускная квалификационная работа (дипломная работа) состоит из введения, 3 глав, заключения, списка литературы и приложений. Теоретические аспекты оценки и управления рисками инвестиционных проектов 1 Понятие рисков инвестиционных проектов Понятие «риск» является ...

Первый подход : риск оценивается как сумма произведений возможных ущербов, взвешенных с учетом их вероятности.

Второй подход : риск оценивается как сумма рисков от принятия решения и рисков внешней среды (независимых от наших решений).

Третий подход : риск определяется как произведение вероятности наступления отрицательного события на степень отрицательных последствий.

Всем этим подходам в той или иной степени присущи следующие недостатки:

- не показана четко взаимосвязь и различия между понятиями «риск» и «неопределённость»;

- не отмечена индивидуальность риска, субъективность его проявления;

- спектр критериев оценки риска ограничен, как правило, одним показателем.

Кроме того, включение в показатели оценки риска таких элементов, как альтернативные издержки, упущенная выгода и т. д., встречающееся в литературе, по мнению автора, нецелесообразно, т.к. они в большей степени характеризуют доходность, нежели риск.

Р ) потерь (L ), возникающую вследствие необходимости принятия инвестиционных решений в условиях неопределённости. При этом особо подчеркивается, что понятия «неопределённость» и «риск» не тождественны, как это зачастую считается, а возможность наступления неблагоприятного события не следует сводить к одному показателю — вероятности. Степень этой возможности можно характеризовать различными критериями:

вероятность наступления события;

- величина отклонения от прогнозируемого значения (размах вариации);

- дисперсия;

- математическое ожидание;

- среднее квадратическое отклонение;

- коэффициент асимметрии;

- эксцесс, а также множеством других математических и статистических критериев.

Поскольку неопределённость может быть задана различными её видами (вероятностные распределения, интервальная неопределённость, субъективные вероятности и т. д.), а проявления риска чрезвычайно разнообразны, на практике приходится использовать весь арсенал перечисленных критериев, но в общем случае автор предлагает применять матожидание и среднее квадратическое отклонение как наиболее адекватные и хорошо зарекомендовавшие себя на практике критерии. Кроме того, особо отмечается, что при оценке риска следует учитывать индивидуальную толерантность к риску ( ), которая описывается кривыми индифферентности или полезности. Таким образом, автор рекомендует описывать риск тремя вышеупомянутыми параметрами (6):

Риск = {Р; L; γ } . (6)

Сравнительный анализ статистических критериев оценки риска и их экономическая сущность представлены в следующем параграфе.

Риск инвестиционных проектов предполагает появление непредвиденных потерь в ситуации, когда характер условий осуществления инвестиционных проектов является неопределенным. Имея дело с инвестиционными проектами, инвестор всегда несет определенные риски, это неотъемлемая часть инвестиционной деятельности, и инвесторы должны быть готовы к этому. Этот факт объясняется особенностями данного вида деятельности, ее осуществление зачастую сопровождается в условиях какой-либо неопределенности.

Риск инвестиционного портфеля

... дохода при минимальном риске. Портфельные инвестиции связаны с формированием портфеля и представляют собой диверсифицированную совокупность вложений в различные виды активов. Портфель – собранные воедино различные инвестиционные ценности, служащие инструментом ...

Никогда нет стопроцентной гарантии в успехе реализации инвестиционных проектов. Прежде чем вкладывать средства в какой-либо инвестиционный проект, инвесторы должны оценить существующие риски и знать о них как можно больше. Тщательно разобравшись с рисками инвестиционных проектов, в которые инвесторы намерены вложить средства, они должны принять решение стоит ли вкладывать в этот проект свой капитал или нет.

Таким образом, несомненно, очень важным является понимание сущности рисков, факторов их возникновения, измерение и оценка, разработка методов их снижения и, конечно, применение на практике этих методов. В процессе управление инвестиционными проектами в первую очередь необходимо оценить и измерить риски, присущие именно данному проекту. Результаты такого анализа важны в дальнейшем в процессе разработки методов снижения рисков, и, конечно, при принятии конкретных инвестиционных решений.

Под риском инвестиционного проекта (проектным риском) понимается вероятность возникновения неблагоприятных финансовых последствий в форме потери ожидаемого инвестиционного дохода в ситуации неопределённости условий его осуществления. Риск инвестиционного проекта является одним из наиболее сложных понятий, связанных с инвестиционной деятельностью предприятия, и ему присущи следующие основные особенности:

— Интегрированный характер. Риск реального инвестиционного проекта является совокупным понятием, интегрирующим в себе многочисленные виды конкретных инвестиционных рисков. Только на основе оценки этих конкретных видов рисков можно определить совокупный уровень риска инвестиционного проекта.

— Объективность проявления. Проектный риск является объективным явлением в функционировании любого предприятия, осуществляющего реальное инвестирование. Он сопровождает реализацию практически всех видов реальных инвестиционных проектов, в каких бы формах они не осуществлялись. Хотя ряд параметров проектного риска зависит от субъективных управленческих решений, отражённых в процессе подготовки конкретных реальных инвестиционных проектов, объективная его природа остаётся неизменной.

— Различие видовой структуры на разных стадиях осуществления реального инвестиционного проекта. Каждой стадии процесса осуществления реального инвестиционного проекта присущи, как правило, свои специфические виды проектных рисков. Поэтому оценка совокупного уровня проектного риска осуществляется обычно по отдельным стадиям инвестиционного процесса.

— Высокий уровень связи с коммерческим риском. Инвестиционный доход по проекту формируется, как правило, на постинвестиционной фазе, то есть в процессе операционной деятельности предприятия. Соответственно формирование положительного денежного потока по инвестиционному проекту происходит непосредственно в сфере товарного рынка, то есть непосредственно связано с эффективностью и риском коммерческой деятельности предприятия. Это определяет высокую степень взаимосвязи проектного риска с коммерческим риском предприятия.

— Высокая зависимость от продолжительности жизненного цикла проекта. Фактор времени оказывает существенное влияние на общий уровень проектного риска, определяя различную неопределённость последствий. По краткосрочным инвестиционным проектам детерминируемость внешних и внутренних факторов позволяет избрать параметры их реализации, генерирующие наименьший уровень риска. В то же время по долгосрочным инвестиционным проектам недетерминированность многих факторов и соответственно неопределённость результатов их реализации возрастает. Зависимость общего уровня проектного риска от продолжительности жизненного цикла проекта носит прямой характер.

Риски в инвестиционной деятельности

... капитальных вложений, которые предусмотрены по проекту. Как правило, в расчетах принимается во внимание временной аспект стоимости денег. В инвестиционной деятельности существенное значение имеет фактор риска. Инвестирование всегда связано с иммобилизацией ...

— Высокий уровень вариабельности уровня риска по однотипным проектам. Уровень проектного риска, присущий осуществлению даже однотипных реальных инвестиционных проектов одного и того же предприятия, не является неизменным. Он существенно варьирует под воздействием многочисленных объективных и субъективных факторов, которые находятся в постоянной динамике. Поэтому каждый реальный инвестиционный проект требует индивидуальной оценки уровня риска в конкретных условиях его осуществления.

— Отсутствие достаточной информационной базы для оценки уровня риска. Уникальность параметров каждого реального инвестиционного проекта и условий его осуществления не позволяет сформировать на предприятии достаточный объём информации, позволяющий использовать в широком диапазоне экономико-статистические, аналоговые и некоторые другие методы оценки уровня проектного риска. Поиск необходимой информации для расчёта этого показателя связан с осуществлением дополнительных финансовых затрат по подготовке и оценке альтернативных реальных инвестиционных проектов.

— Отсутствие надёжных рыночных индикаторов, используемых для оценки уровня риска. Если в процессе финансового инвестирования предприятие может использовать систему индикаторов фондового рынка (такие индикаторы разработаны в каждой стране и их динамика отражена за довольно продолжительный период), то по сегментам инвестиционного рынка, связанного с реальным инвестированием, подобные индикаторы отсутствуют. Это снижает возможности надёжной оценки рыночных факторов в расчётах уровня проектных рисков.

Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться и самым рискованным.

Риск — это экономическая категория. Как экономическая категория он представляет собой событие, которое может произойти или не произойти. В случае совершения такого события, возможны три экономических результата:

- положительный (прибыль, доход иди другая выгода);

- отрицательный (убытки, ущерб, потери и т.п.);

- нулевой (безубыточный и бесприбыльный) результат.

Риска можно избежать, т.е. просто уклониться от мероприятия, связанного с риском. Однако для предпринимателя избежание риска, зачастую означает отказ от возможной прибыли.

2. АНАЛИЗ И ОЦЕНКА РИСКА И ДОХОДНОСТИ ИВЕСТИЦИОННЫХ ПРОЕКТОВ, .1 Оценка инвестиционного проекта

Оценка инвестиционного проекта состоит из следующих этапов:

1. Обработка исходных данных по проекту

2. Анализ основных характеристик проекта, в том числе местоположения объекта коммерческой недвижимости, существующих ограничений, ресурсного качества участка

- Анализ рынка конкретного сегмента, которому принадлежит проект, прогнозы развития рынка и ключевых показателей, влияющих на проект

- Определение сценария коммерческой реализации проекта (сдача площадей в аренду, продажа построенного здания, ответственное хранение для складов)

- Построение индивидуальной финансовой модели, включающей индикаторы, которые позволяют наиболее полно оценить инвестиционное качество проекта, в том числе:

§ Расчет эксплуатационных расходов по периодам

«Инвестиционный анализ» ИНВЕСТИЦИОННЫЙ ПРОЕКТ

... рисков; выявление и анализ проблем; поиск альтернатив; составление прогнозов; проведение испытаний. Инвестиционным планированием называют упорядоченный процесс обработки информации, устанавливающий показатели проекта ... 1) Раскрыть понятия инвестиционного проекта; 2) Изучить инвестиционное планирование; 3) Рассмотреть основные показатели инвестиционного проекта. Данный реферат выполнен в традиционной ...

§ Учет налогового поля по проекту

§ Разработка календарного плана-графика освоения инвестиций с учетом схемы финансирования

§ Расчет денежных потоков по проекту по периодам

§ Расчет показателей экономической эффективности инвестиций (NPV, IRR, IP, PB, DPB и т.д.)

Наиболее распространенными методами анализа и оценки проектных рисков являются:

- статистический;

- целесообразности затрат;

- экспертных оценок;

- использования аналогов.

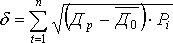

Содержание статистического метода заключается в изучении доходов и потерь от вложений капитала и определении частоты их возникновения. На основе полученных данных составляют прогноз на будущее. В процессе применения этого метода осуществляют расчет среднеквадратического отклонения, дисперсии и коэффициента вариации. Показатель среднеквадратического отклонения (d) по конкретному проекту вычисляют по формуле:

(7)

(7)

где n — число периодов (месяцев, лет); Д р — расчетный доход по конкретному инвестиционному проекту при различных значениях конъюнктуры на рынке инвестиционных товаров (высокая, средняя и низкая); ![]() — средний ожидаемый доход (чистые денежные поступления, NPV) по проекту; Рi — значение вероятности, которое соответствует расчетному доходу (общая величина Р = 1), доли единицы. Ее устанавливают экспертным путем.

— средний ожидаемый доход (чистые денежные поступления, NPV) по проекту; Рi — значение вероятности, которое соответствует расчетному доходу (общая величина Р = 1), доли единицы. Ее устанавливают экспертным путем.

Вариация выражает изменения (колебаемость) количественной оценки признака при переходе от одного случая (варианта) к другому. Например, изменение рентабельности активов (собственного капитала, инвестиций и др.) можно определить, суммируя произведение фактических значений экономической рентабельности активов (ЭР i ) на соответствующие вероятности (Рi ):

![]() . (8)

. (8)

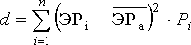

Средневзвешенную дисперсию по правилам математической статистики устанавливают по формуле:

, (9)

, (9)

где d — параметр средневзвешенной дисперсии, %; ЭР i — экономическая

рентабельность актива i-го вида, %; ЭР а — среднее значение экономической рентабельности активов, %; Рi — значение вероятности получения дохода по активу i-го вида, доли единицы.

Экономическую рентабельность активов (ЭР а ) вычисляют по формуле:

![]() (10)

(10)

где БП(ЧП) — бухгалтерская, или чистая, прибыль в расчетном периоде; Д — средняя стоимость активов в данном периоде.

Стандартное отклонение вычисляют как квадратный корень из средневзвешенной дисперсии(![]() ).

).

Чем выше будет полученный результат, тем более рисковым считают соответствующий актив (проект).

Коэффициент вариации (К в ) позволяет оценить уровень риска, если показатели средних ожидаемых доходов по активу (проекту) отличаются между собой:

(11)

(11)

где К в — коэффициент вариации, доли единицы; δ — показатель среднеквадратического (стандартного) отклонения; Д — средний ожидаемый доход (чистые денежные поступления, NPV) по активу (проекту).

При сравнении активов (реальных или финансовых) предпочтение отдают тому из них, по которому значение К в самое минимальное, что свидетельствует о наиболее благоприятном соотношении риска и дохода.

Статический метод расчета уровня риска требует наличия большого объема информации, которая не всегда имеется у инвестора (инициатора проекта).

Анализ целесообразности затрат ориентирован на выявление потенциальных зон риска. Перерасход инвестиционных затрат по сравнению с параметрами проекта может быть вызван следующими причинами:

- изменением границ проектирования;

- возникновением дополнительных затрат у подрядчика в ходе строительства объекта;

- первоначальной недооценкой стоимости проекта;

- различием в производительности (например, в продуктивности нефтяных и газовых скважин);

- несовпадением в эффективности проектов (доходности, окупаемости капиталовложений, безопасности) и т. д.

Эти ключевые факторы могут быть детализированы с целью определения уровня риска осуществляемых капитальных вложений.

Метод экспертных оценок основан на анкетировании заключений специалистов-экспертов. Полученные статистические результаты обрабатывают в соответствии с поставленной аналитической задачей. Для получения более достоверной информации к участию в экспертизе привлекают специалистов, имеющих высокий профессиональный уровень и большой практический опыт работы в области инвестиционного проектирования.

Метод применения аналогов заключается в использовании сходства, подобия явлений (проектов) и их сопоставлении с другими аналогичными объектами. Для данного метода, как и для метода экспертных оценок, характерен определенный субъективизм, поскольку решающее значение при оценке проектов имеют интуиция, опыт и знания экспертов и аналитиков.

Самый верный способ снижения проектных рисков — обоснованный выбор инвестиционных решений, что находит отражение в технико-экономическом обосновании и бизнес-плане инвестиционного проекта.

2 Методы анализа инвестиционных проектов

При инвестиционном анализе оцениваются наиболее вероятные, а не единственно возможные параметры. Используются термины:

Риск — возможность отклонения фактических итоговых данных от ожидаемых запланированных результатов. Риск равен нулю, если есть абсолютная уверенность относительно будущих событий.

Вероятность — относительная возможность того, что какие-то события состоятся. При оценке инвестиций в недвижимость вероятность наступления какого-либо события прямо связана с риском инвестиционного проекта.

Определение степени вероятности осуществляется несколькими способами:

- на основе анализа и исследования прошлых событий;

- в результате проведения научных исследований и экспериментов;

- в результате анализа взаимосвязи факторов: можно ожидать, что при падении нормы прибыли на рынке капитала будет падать норма прибыли определенного типа недвижимости;

- выработка субъективных суждений экспертом на основе проверки всех предпосылок.

Рассмотрим кратко сущность некоторых методов, позволяющих измерить риск инвестиционного проекта и определить соответствующую стратегию поведения, если степень вероятности уже определена.

Методы, позволяющие измерить риск инвестиционного проекта и определить стратегию поведения: метод коэффициента покрытия долга; анализ периода окупаемости; дисконтирование нормами отдачи, скорректированными на риск; анализ чувствительности; метод Монте-Карло; анализ безубыточности.

Метод коэффициента покрытия долга используется для анализа осуществимости проекта, имеющего заемное финансирование. Коэффициент покрытия долга — отношение чистого операционного дохода к годовой сумме обслуживания долга:

![]() (12)

(12)

Как измеритель риска, коэффициент покрытия долга обычно применяется при использовании ипотечного кредитования для определения степени относительной безопасности, зависящей от условий ипотечного кредита. На основе DCR анализируется осуществимость инвестиционного проекта, имеющего заемное финансирование. Конкретное значение DCR различно для разных кредиторов и позволяет измерить риск, однако не учитывает риск, относящийся к конкретному заемщику.

Анализ периода окупаемости отражает интервал времени, в течение которого деньги находятся в рискованной инвестиции. Допустимый для инвестора период окупаемости зависит от сложившейся экономической ситуации.

При управлении инвестиционным портфелем период окупаемости может помочь в определении времени входа в проект и времени выхода из проекта.

Дисконтирование нормами отдачи, скорректированными на риск. Нормы дисконтирования, которые учитывают все степени риска, могут корректироваться для компенсации инвестору взятия на себя дополнительного риска.

Анализ чувствительности основан на анализе чувствительности аналитической модели инвестиций к изменению одного параметра. Считается, что больший риск вносят факторы, изменение которых наиболее существенно влияет на результат.

Метод Монте-Карло. Анализ чувствительности позволяет учитывать изменение только одной переменной, этот метод Монте-Карло — это комбинации всех возможных изменений переменных. Для применения этого метода требуются сложные компьютерные модели.

Анализ безубыточности заключается в определении величины, до которой может опуститься действительный валовой доход перед тем, как проект начнет приносить убытки. То есть с учетом альтернативной стоимости капитала определяется уровень функционирования недвижимости, при котором NPV = 0.

В одном из районов г. Астаны недалеко от центральной части города на территории 3,2 Га, занимаемой ранее производственным предприятием, находящимся в муниципальной собственности, планируется возвести жилой комплекс и бизнес-центр. Тендер, объявленный городскими властями с целью подбора инвестора выиграла компания «А», которая будет являться оператором данного проекта. Компания предложила следующий план застройки:

Сохранившееся на территории производственное здание площадью 2400 кв.м предлагается отремонтировать и сдать в аренду крупной компании, которая разместит там экологически чистое швейное производство. Также планируется

1. Корпус А. Жилой дом с квартирами улучшенной планировки на 120 квартир общей площадью 10900 кв.м. Внизу будет находится нежилая площадь, под магазины и пункты бытового обслуживания. ( 900 кв.м. )

2. Корпус Б. Жилой дом на 190 квартир общей площадью 10900 кв.м. Состоит из двух одноподъездных 17 этажных башен ( В проекте — корпуса Б1 и Б2 ) Внизу будет находится нежилая площадь, под магазины и пункты бытового обслуживания. ( 900 кв.м. )

- Корпус В. Бизнес-центр. Офисное здание с общей площадью помещений для продажи и сдачи в аренду 7000 кв.м.

- Корпус Г.

Административное здание Общая полезная площадь 7000 кв.м

Инвестиционный план.

В инвестиционном плане представлен план организации строительства в соответствии с предварительной сметой. План включает следующие этапы:

— Подготовка рабочего проекта и приложений. Осуществляется проектной организацией, подготовившей предварительную смету. Этап длится 3 месяца, включая утверждение проекта в архитектурно-планировочном управлении получение всех других необходимых разрешений. Оплата услуг организаций распределена следующим образом: в начале этапа — 25% стоимости этапа, в начале 2-го месяца — 25 % стоимости, в конце этапа — 50% стоимости. Задана линейная амортизация данного нематериального актива с нормой 5%.

— Переговоры об аренде земли. По условиям, предложенным городскими властями, после получения права на строительство объекта, компания, выигравшая тендер берет на себя некоторые расходы по развитию городской инфраструктуры. Поскольку эти расходы не являются расходами на приобретение активов, они отражены в диалоге «Другие выплаты» и отнесены в проекте баланса на статью «Расход резервов».

— Инженерное обеспечение в начале строительства. Длительность этапа 6 месяцев. Выплаты распределены следующим образом: В начале 1-го месяца — 12 % стоимости, в начале 3-го месяца — 24 % стоимости, в конце этапа — оставшаяся сумма. Тип актива — предоплаченные расходы, списание стоимости актива задано на единицу продукции — кв.м площади жилых корпусов А и Б.

- Строительство корпусов. По каждому корпусу строительные работы разделены на основные этапы:

o изготовление фундамента

o возведение стен

o монтажные работы

o прокладка коммуникаций

o отделочные работы при этом этапы объединены в головные, которые и назначены активами.

Те корпуса, по которым намечена продажа площадей определены по типу актива как предоплаченные расходы со списанием стоимости на кв.м площади при продаже, а на корпуса, остающиеся на балансе компании (корпус Д и корпус Г) определена линейная амортизация ( норма амортизации 2 % ).

Длительности этапов и сроки окончания строительства определены в соответствии с предварительным планом организации строительства, предложенным генеральным подрядчиком на строительные работы. При распределении этапов во времени и построении логических связей между ними учтены также возможности организаций — подрядчиков по выделению людских ресурсов и строительной техники на объекты.

— Инженерное обеспечение в конце строительства. Длительность этапа — 6 месяцев. График выплат — ежемесячно равными долями. Тип актива — также предоплаченные расходы со списанием на единицу продукции. Для обеспечения списания на себестоимость полной суммы данного актива, списание задано только на тот продукт, продажа которого будет осуществляется в следующем месяце после окончания этапа, после постановки актива на баланс.

Примечание: При организации списания активов на затраты вышеуказанным способом при моделировании проектов подобного типа следует следить за тем, чтобы списание происходило корректно и списываемый актив не оставался на балансе после продажи продукта полностью или частично. Легче всего проконтролировать это при помощи таблицы «Список активов» из группы «Детализация результатов».

— Благоустройство территории и строительство автостоянки. Этап длительностью 45 дней. Включает озеленение территории, асфальтирование, устройство детской площадки, а также строительство охраняемой автостоянки на 250 машиномест. Окончание этапа планируется одновременно с окончанием строительства корпуса Б. Списание актива задано на продукт «Продажа мест на автостоянке»

— Прочие издержки периода строительства. Стоимость этапа составляют различные текущие затраты компании «А» (введенные в диалогах «План персонала» и «Общие издержки») в период строительства до начала сдачи в эксплуатацию объектов и отнесенные на данный актив. Этап начинается от начала проекта и заканчивается одновременно со сдачей в эксплуатацию корпуса Б. Как и в предыдущих этапах, списание стоимости актива задано только на тот продукт, продажа которого будет осуществляется в следующем месяце после окончания этапа, после постановки актива на баланс.

— Этапы «Производство». В данной модели этапы «Производство» в инвестиционном плане отмечают даты сдачи в эксплуатацию строящихся объектов. Начало продаж продуктов (квартир, офисов, мест на автостоянке) возможно только после сдачи в эксплуатацию, и получение денег при их реализации до этого момента возможно только в виде авансовых платежей.

План сбыта.

Получение дохода в проекте предусматривается за счет следующих источников:

1. Продажа квартир в жилых домах ( корпуса А — 10900 кв.м и Б — 8460 кв.м )

2. Продажа части офисов в бизнес центре ( корпус В — 3500 кв.м )

- Сдача в аренду остальной части офисов в бизнес центре (корпус В-3500 кв.м )

- Сдача в аренду площадей под магазины и бытовое обслуживание в корпусе А — 900 кв.м

- Продажа площадей под магазины и бытовое обслуживание в корпусе Б — 900 кв.м

- Сдача в аренду здания производственного назначения ( корпус Д — 2400 кв.м)

- Продажа мест на охраняемой автостоянке.

По условиям договора с городской администрацией, часть квартир корпуса Б — 3010 кв.м бесплатно передается в жилищный фонд города, а административное здание передается в пользование городской администрации, также бесплатно.

В качестве продуктов в модели введены следующие позиции:

1. Корпус А (жилой дом) — продажа квартир улучшенной планировки

2. Корпус В — продажа офисов

- Корпус В — аренда офисов

- Корпус Д (производственное здание) — сдача в аренду производственных площадей

- Корпус Г (администрат. здание) — передача в пользование городской администрации

- Нежилая площадь корпуса А — сдача в аренду площадей под магазины и бытовое обслуживание

- Корпус Б1 (жилой дом) — льготная продажа очередникам по условиям договора с городской администрацией.

- Нежилая площадь корпуса Б — продажа площадей под магазины и бытовое обслуживание

- Корпус Б2 (жилой дом) продажа квартир

- Корпус Б2 (жилой дом) передача в жилищный фонд по условиям договора с городской администрацией.

- Продажа мест на охраняемой автостоянке

В таблице 1 показано, какие значения указаны по каждому продукту в ячейках «Цена» и «Объем сбыта»

|

Продукт/Вариант |

Ед. Изм |

Цена |

Объем сбыта |

|||

|

Корпус А (жилой дом) |

кв.м |

Продажная цена кв.м общей площади квартиры |

Количество проданной в данном месяце площади |

|||

|

Корпус А (жилой дом) — аванс 1 |

кв.м |

Продажная цена кв.м общей площади квартиры по 1-му варианту авансовых продаж |

Количество проданной площади по по 1-му варианту авансовых продаж |

|||

|

Корпус А (жилой дом) — аванс 2 |

кв.м |

Продажная цена кв.м общей площади квартиры по 2-му варианту авансовых продаж |

Количество проданной площади по 2-му варианту авансовых продаж |

|||

|

Корпус В (продажа офисов) |

кв.м |

Продажная цена кв.м офисного помещения |

Количество проданной в данном месяце площади |

|||

|

Корпус В (продажа офисов) — Аванс |

кв.м |

Продажная цена кв.м офисного помещения при авансовых продажах |

Количество проданной в данном месяце площади по авансовым продажам |

кв.м |

Стоимость аренды 1 кв.м офисного помещения в месяц. |

Количество сдаваемой в аренду площади. Оплата ежемесячная |

|

Корпус Д (производст.здание) |

кв.м |

Стоимость аренды 1 кв.м производственной площади в квартал |

Количество сдаваемой в аренду площади. Указывается соответственно ежеквартальным выплатам |

|||

|

Корпус Г (администрат.здание) |

кв.м |

— |

Количество переданной администрации в данном месяце площади |

|||

|

Нежил. площадь корп. А (аренда) |

кв.м |

Стоимость аренды 1 кв.м нежилой площади в квартал |

Количество сдаваемой в аренду площади. Указывается соответственно ежеквартальным выплатам |

|||

|

Нежил. площадь корп. А (аренда) — аванс |

кв.м |

Размер разового авансового платежа за право аренды нежилой площади ( за 1 кв.м) |

Количество нежилой площади, за право аренды которой внесен авансовый платеж |

|||

|

Корпус Б1 (жилой дом) льготная продажа |

кв.м |

кв.м общей площади квартиры |

Количество проданной в данном месяце площади |

|||

|

Нежил. площадь корп. Б(прод.) |

кв.м |

Продажная цена 1 кв.м нежилой площади |

— |

|||

|

Корпус Б2(жилой дом) — передача |

— |

— |

Количество переданной в жилищный фонд в данном месяце площади |

|||

|

Корпус Б2(жилой дом) продажа |

кв.м |

Продажная цена кв.м общей площади квартиры |

Количество проданной в данном месяце площади |

|||

|

Корпус Б2(жилой дом) продажа — Аванс |

кв.м |

Продажная цена кв.м общей площади квартиры |

Количество проданной в данном месяце площади по авансовым продажам |

С целью сокращения срока окупаемости проекта, а также сроков и сумм необходимых кредитов, продажа квартир и офисов в проекте предусматривается по сложной схеме. Планируется, что часть площадей будет реализовываться посредством авансовых продаж, т.е выплаты полной стоимости квартиры за несколько месяцев до сдачи в эксплуатацию дома. При этом начало авансовых продаж планируется за 10 месяцев до сдачи в эксплуатацию объекта. Реализация такой схемы возможна благодаря введению существенных скидок при покупке квартир и офисов посредством аванса. При продажах дорогих квартир улучшенной планировки предусмотрено даже два вида авансовых продаж: за 10 — 6 месяцев и за 5 — 1 месяц до сдачи в эксплуатацию дома. Такая программа продаж описывается в модели путем введения дополнительных вариантов продаж (кнопка «Варианты…») и при помощи варианта «Сложная схема оплаты» опции «Условия оплаты».

В проекте предусмотрена также продажа права аренды помещений под магазины. В плане сбыта это описано путем введения дополнительного варианта продаж продукта «Нежилая площадь корп. А (аренда)», для которого введена сложная схема оплаты, по которой договора аренды с обязательным условием предоплаты будут оформляться в течение 12-8 месяцев до сдачи в эксплуатацию здания. Сами арендные платежи будут осуществляться авансом в предыдущем месяце ( описывается в закладке «Условия оплаты», вариант «Авансовые платежи», необходимо установить срок — 30 дней, предоплата — 100 % ).

При аренде производственного помещения предусмотрена льготная схема, при которой квартальные арендные платежи будут осуществляться не авансом за последующий квартал, а за прошедший квартал.

Для продуктов «Административное здание» и «Корпус Б2 (жилой дом) — передача» безвозмездная передача городской администрации и в жилищный фонд соответственно описывается в модели как продажа по нулевой цене. Это дает возможность учесть затраты на строительство данных объектов и уменьшить налогооблагаемую прибыль на их величину.

Общие издержки и план персонала.

В диалогах «Общие издержки» и «План персонала» дана структура накладных расходов компании «А» в период осуществления проекта. Издержки, понесенные до начала продаж (22-й месяц от начала проекта) можно также отнести на актив «Прочие издержки периода строительства» (кнопка Налоги/Учет), а начиная с 22-го месяца начать учитывать обычным способом. Расходы на рекламу распределены в соответствии с планом рекламной кампании по обеспечению запланированного графика продаж.

Финансирование.

Недостающие для осуществления проекта средства планируется получить в виде кредитов. Достигнута договоренность с банком о предоставлении кредита, учитываемого в долларах США по ставке 15 % годовых. По условиям, предложенным банком-кредитором, срок кредита, получаемого предприятием не должен превышать одного года. Согласно же математической модели, общий срок, в течение которого предприятие будет пользоваться кредитными средствами — около двух лет. Поэтому разработана схема кредитования проекта, при которой предприятием будет получена серия кредитов предусматривающая перекредитование (использование последующего кредита для погашения текущего).

Обязательным условием банка является также ежемесячная выплата процентов по кредиту с первого месяца после получения.

Заключение

Соотношение риска и доходности — самое важное понятие для любого инвестора, которое гласит, что доходность прямо пропорциональна риску. Иными словами, соотношение риска и доходности объясняет, что, чем больше риск, тем больше прибыль, и чем меньше риск, тем меньше доходность. Становиться ясно, что доходность и риск тесно и прямо связаны, откуда, собственно, и термин «соотношение риска и доходности». Несмотря на потенциальную негативность последствий и потерь, вызванных наступлением того или иного рискового фактора, проектный риск тем не менее является своеобразным «двигателем прогресса», источником возможной прибыли.

Безрисковая ставка является самой маленькой из всех возможных предсказуемых норм доходности. Но именно из-за того, что она предсказуема, она и низка.

Мерой такой безрисковой нормы доходности является ставка на государственные облигации. Т.к. вероятность дефолта правительства очень мала, можно рассчитывать на возврат по инвестициям практически не рискуя, но получая назад лишь минимальную прибыль.

Риски инвестиционных проектов возникают по следующим причинам:

- Недостаток информации.

- Наличие элементов случайности (непредсказуемость).

- Сознательное противодействие со стороны внутренней и внешней среды проекта (конкурентов, сотрудников, властей, подрядчиков и т.д.).

Инвестирование представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации. Для планирования и осуществления инвестиционной деятельности особую важность имеет предварительный анализ, который проводится на стадии разработки инвестиционных проектов и способствует принятию разумных и обоснованных управленческих решений.

Инвестиционный риск — это опасность потери инвестиций, неполучения от них полной отдачи, обесценения вложений. Для финансового менеджера риск — это вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться и самым рискованным.

Риска можно избежать, т.е. просто уклониться от мероприятия, связанного с риском. Однако для предпринимателя избежание риска зачастую означает отказ от возможной прибыли. Общеизвестно, что реализация большинства инвестиционных проектов на любом фондовом рынке сопряжена с существенным риском потери части или даже всего вложенного капитала.

В связи с этим крайне важно иметь четкое представление о той системе рисков, которые можно назвать инвестиционными рисками, и которая вбирает в себя все риски, присущие инвестиционной деятельности в целом

Список литературы

1. Виленский П.Л., Лишвиц В.Н., Смоляк С.А. «Оценка эффективности инвестиционных проектов»: Теория и практика: Учеб.-М.:2005

2. Статья «Риски инвестиционных проектов» <http://findirector.kz/?ptp=publ&pid=50>

— Бapинoв B. статья «Понятие, сущность и классификация рисков» http://www.inventech.ru/lib/business-plan/plan-0055/

— Информационный канал. Статья Выпуск №5. «Риск и доходность инвестиций»=http://subscribe.ru/archive/economics.school.math/200704/21190515. Детинич В. Статья В помощь инвестору http://www.parusinvestora.ru/carticles/cart2_1.shtm

— Об инвестициях: Закон Республики Казахстан от 8.01.2003 г. № 373-II

— Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов: пер. с англ. — М.: Банки и биржи: ЮНИТИ, 2008. — 631 с.

— Бочарников А.П. Основы инвестиционной деятельности: учеб. пособие / А.П. Бочарников. — М.: Омега-Л, 2007. — 295 с.

— Догадайло В.А. Экономико-организационные аспекты взаимодействия участников инвестиционных проектов. — М.: Юриспруденция, 2007. — 112 с.

— Колтынюк Б.А. Инвестиционные проекты: учебник для вузов. — СПб.: Питер, 2008. — 621 с.

— Риск-анализ инвестиционного проекта: учебник для вузов / Под ред. Грачевой М.В. — М.: ЮНИТИ, 2008. — 351 с.

— Харрингтон Д. Совершенство управления проектами: искусство совершенствования управления проектами (пер. с англ.) / Д. Харрингтон, Т. Макнеллис; с предисл. С. Хатченса-мл. — М.: Стандарты и качество, 2009. — 229 с.

— Станиславчик Е.Н. Бизнес-план: Финансовый анализ инвестиционного проекта. — М.: Ось-89, 2004. — 96 с.

— Виноградов В. Инвестиционная политика. М., 2005.-146 c.