Денежные средства организации представляют собой совокупность денег, находящихся в кассе, на банковских расчётных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах.

Методологические основы формирования концепции денежных потоков предприятий возникли в США в середине 50-х годов XX в.

Основоположниками теории денежных потоков считают следующих учёных: Л.А. Бернстайн, Ю. Бригхем,, К. Хитчинг, Э. Хелферт и др. Впоследствии среди российских экономистов наиболее значимыми по данной проблематике выделяются работы И.Т. Балабанова, В.В. Бочарова, В.В. Ковалева, Г.В. Тимофеевой, А.Д. Шеремета и др.

Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств. Скоростью их движения во многом определяется эффективность всей предпринимательской деятельности организации. Объёмом имеющихся у неё денег, как важнейшего средства платежа по обязательствам, определяется ее платёжеспособность — одна из важнейших характеристик финансового положения. Кроме того, организации необходимы определённые запасы резервных денег для оплаты возможных непредвиденных обязательств, а также для осуществления неожиданных выгодных инвестиций. Но всякие излишние запасы денежных средств приводят к замедлению их оборота, то есть, к снижению эффективности их использования, а в условиях инфляции и к прямым потерям за счёт их обесценивания.

В условиях рыночной экономики следует исходить из принципа, что умелое использование денежных средств может приносить предприятию дополнительный доход, и, следовательно, необходимо постоянно думать о рациональном вложении временно свободных денежных средств для получения дополнительной прибыли. Поэтому большое значение имеет учёт денежных средств и контроль над их обращением на расчётных и валютных счетах в банках.

Бухгалтерский учёт денежных средств имеет большое значение для правильной организации денежного обращения, организации расчётов и кредитования. Контроль над движением денежных средств, расчётами и банковским кредитом является одной из основных задач для предприятий.

Основными задачами бухгалтерского учёта и анализа денежных средств являются:

- полный, точный и своевременный учёт этих средств и операций по их движению;

- контроль за наличием денежных средств и денежных документов, их сохранностью и целевым использованием;

- контроль за соблюдением кассовой и расчетно-платежной дисциплиной;

- выявление возможностей более рационального использования денежных средств, особенно в период кризиса.

Искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию денежных потоков, чтобы к каждому очередному платежу по обязательствам организации ей было обеспечено поступление денег от покупателей или дебиторов при сохранении необходимых резервов. Такой подход позволяет сохранять текущую (повседневную) платёжеспособность и извлекать дополнительную прибыль за счёт инвестиций временно свободных денег.

Аудит денежных средств организации на примере ООО УК ‘ДомСервис’

... бухгалтерского учёта денежных средств а примере ООО УК "ДомСервис". В соответствии с целью формируются следующие конкретные задачи: рассмотреть теоретические аспекты аудита денежных средств как объекта аудита; изучить нормативное регулирование аудита денежных средств; исследовать организацию и методику аудита денежных средств на примере ООО ...

Все это придаёт особое значение анализу денежных средств как важнейшему инструменту управления денежными потоками, контроля сохранности, законности и эффективности использования денежных ресурсов, поддержания повседневной платёжеспособности организации.

Глава 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ АКТИВАМИ ОРГАНИЗАЦИИ

1 Содержание политики управления денежной наличностью организации

Денежные средства — это финансовые ресурсы организации, самые высоколиквидные активы, способные обеспечить выполнение обязательств любого вида и уровня. Понятно, что от их наличия зависит своевременность погашения задолженности перед бюджетом, персоналом и прочими кредиторами.

Джон Мейнард Кейнс в своей знаменитой работе «Общая теория занятости, процента и денег» выделил три причины предпочтения ликвидности (денежных средств): спекулятивный мотив, мотив предосторожности и трансакционный мотив.

Спекулятивный мотив связан с необходимостью держать деньги для получения преимуществ при возникновении возможных привлекательных объектов инвестирования.

Мотив предосторожности — необходимость держания денег в качестве надёжного финансового резерва. Он имеет смысл с точки зрения поддержания ликвидности организации. Но в условиях стабильности денежного рынка и высокой ликвидности денежных инструментов (например, векселей) нет необходимости держать существенные суммы денег из предосторожности.

Трансакционный мотив связан с необходимостью наличия денег для осуществления текущих платежей и сбора поступлений, связанных с операционной деятельностью предприятия.

Наиболее ликвидными активами предприятий являются денежные средства, краткосрочные финансовые вложения. Как уже отмечено, к денежным средствам организации (предприятия) относятся деньги в кассе, на расчётных, валютных и специальных счетах, средства, находящиеся в пути. Сточки зрения ликвидности в составе краткосрочных финансовых вложений следует выделять краткосрочные депозитные счета в банках и быстро реализуемые ценные бумаги с позиций их минимального срока обращения и отсутствия риска утраты основной суммы.

Поскольку финансовые обязательства оплачиваются наличными деньгами, то финансистам предприятий требуется обеспечить достаточный объем наличных денег для покрытия краткосрочных обязательств, что является условием соблюдения абсолютной ликвидности предприятия. Выполнение этого условия требует новых методов управления наличными деньгами.

Актуальная проблема для финансистов предприятий в современных условиях — установление нижнего предела остатка наличных денежных средств в национальной и иностранной валютах (плановое сальдо денежных средств), которого достаточно:

Экспертиза наличных денежных средств

... копейку. Раздел 1. Анализ экспертизы наличных денежных средств, определение платежеспособности валюты РФ, обмен денежных купюр, виды приборов, с помощью которых определяют подлинность денежных знаков. 1.1 Монеты Рисунок 2 ... упомянутые выше удобство и быстрота являются одновременно и особым недостатком бумажных денег, так как возникает соблазн покрытия расходов государства за счет дополнительной ...

- а) для своевременной оплаты счетов поставщиков, позволяющей воспользоваться предоставленными ими скидками с цены товаров;

- б) для поддержания постоянной платёжеспособности (кредитоспособности);

- в) для оплаты непредвиденных расходов, возникающих в процессе коммерческой деятельности.

Решая данную проблему, необходимо иметь в виду, что иммобилизация денежных ресурсов в форме неснижаемого остатка денег на расчётном счёте связана для предприятия с определёнными потерями. С некоторой долей условности их величину можно оценить размером упущенной выгоды от участия в каком-либо инвестиционном проекте. Поэтому целесообразно учитывать два взаимоисключающих обстоятельства: поддержание текущей платёжеспособности и получение дополнительной прибыли от вложения свободных денежных средств. Таким образом, если организация старается держать наличными слишком мало денег, она будет сталкиваться гораздо чаще, чем желательно, с недостатком наличности, а следовательно, должна продавать легко реализуемые ценные бумаги (и возможно позднее покупать их взамен проданных) чаще, чем следовало бы при более высоком сальдо денежных средств. Тем самым издержки, связанные с пополнением остатка денежных средств (трансакционные издержки) будут выше при относительно малом сальдо денежных средств. С увеличением последнего эти издержки будут падать.

В противоположность им издержки неиспользованных возможностей содержания небольшого объёма денег очень малы. Вместе с тем они увеличиваются с ростом остатка наличных средств, потому что предприятие больше и больше отказывается от процентных доходов, которые могли бы быть заработаны им.

Между тем в рамках обшей теории инвестирования денежные средства представляют собой частный случай вложения в материальные запасы. Поэтому к ним применимы общие требования теории управления запасами, т.е. необходим базовый запас денежных средств для текущих платежей. Кроме того, требуются дополнительные денежные средства для покрытия непредвиденных расходов, а также целесообразно располагать определённой суммой свободных денежных средств для обеспечения возможного расширения масштабов производственно-коммерческой деятельности.

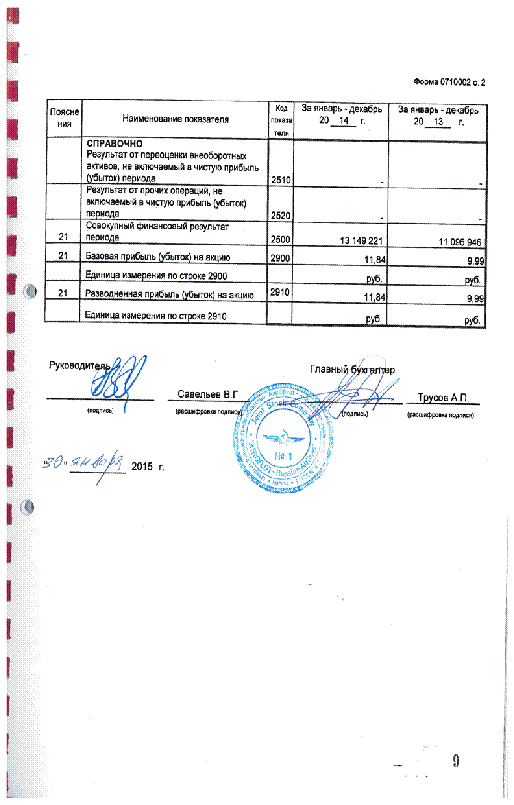

Классическое средство анализа проблем управления денежными средствами — модель Баумоля (Baumol-Allais-Tobin — BAT).

Эта модель предполагает, что предприятие начинает работать, имея целесообразный для него уровень денежных средств, затем постоянно расходует их в течение некоторого периода времени. Все поступающие средства от реализации товаров и услуг предприятие вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, т.е. становится равным нулю или достигает некоторого заданного уровня безопасности, предприятие продаёт часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины.

Таким образом, динамика остатка средств на расчётном счёте представляет собой следующий график (рис. 8.1).

Корпоративная социальная политика современных российских предприятий: ...

... и концепций корпоративной социальной политики предприятий обосновать базовые идеи и принципы построения модели корпоративной социальной политики; выявить структуру и функции корпоративной социальной политики, построить систему показателей эффективности корпоративной социальной политики; выявить специфику моделей корпоративной социальной политики современных зарубежных и российских предприятий; ...

В соответствии с этой моделью оптимальное начальное сальдо денежных средств С (оптимальная сумма сделки по продаже ценных бумаг) определяется по следующей формуле:

![]()

где Т — общая сумма дополнительных денежных средств, необходимых для поддержания текущих операций; F — постоянные трансакционные издержки по купле-продаже ценных бумаг или по обслуживанию полученного займа; r — издержки неиспользованных возможностей держания денег, или относительная величина альтернативных затрат (полученного дохода) — принимается в размере ставки доходности по ликвидным ценным бумагам или процента от предоставления имеющихся средств в кредит; С/2 — средний денежный остаток.

Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности же остаток средств на расчётном счёте изменяется случайным образом, причём возможны значительные колебания. Надо отметить, что существенным недостатком модели Баумоля является предположение об устойчивости и предсказуемости денежных потоков; кроме того, она не учитывает сезонности и цикличности производства.

Рассмотрим пример. Денежные расходы организации в течение года составляют 1,5 млн руб. Процентная ставка по государственным ценным бумагам равна 6%. Затраты, связанные с каждой их реализацией, составляют 800 руб. Используя модель Баумоля, рассчитайте оптимальную величину денежных средств организации, которая может быть получена в результате продажи ликвидных ценных бумаг, а также средний остаток денежных средств и общее количество сделок по трансформации ценных бумаг в денежные средства.

По модели Баумоля оптимальная величина денежных средств (С) может быть получена в результате продажи ликвидных ценных бумаг или в результате займа, что определяется по уже известной нам формуле:

![]()

Средний размер денежных средств определяется делением С (оптимальной величины денежных средств) на 2, т.е. он составит в нашем случае 100 тыс. руб.

Общее количество сделок по трансформации ценных бумаг в денежные средства за год (к) определяется по формуле:

![]()

Кроме модели Баумоля для управления денежной наличностью в практике западных корпораций большое распространение получили модели Миллера-Ора, Стоуна, имитационное моделирование по методу Монте-Карло.

Если главный недостаток модели ВАТ состоит в допущении постоянных и фиксированных денежных оттоков, то модель Миллера-Ора представляет собой систему управления наличностью, ориентированную на денежные притоки и оттоки, которые меняются случайным образом день ото дня.

«Хранение денежных сумм и ценных бумаг

... и безналичных денег, а также ценных бумаг в качестве объектов гражданских прав. В литературе отмечается, что денежные средства и ценные бумаги, хранящиеся в депозите нотариуса, не являются собственностью нотариуса. При этом не исключается ...

Основная идея модели Мертона Миллера и Даниэла Ора состоит в том, что сальдо денежных средств случайным образом отклоняется вверх и вниз и что среднее изменение равно нулю, т.е. система действует в пределах верхнего объёма денежных средств U и нижнего предела L, а также планового денежного сальдо С (рис. 8.2).

Предприятие при этом позволяет денежному сальдо перемещаться между нижним и верхним пределами. Пока денежное сальдо находится между U и L, ничего не происходит. Но когда денежное сальдо достигает верхнего предела, компания производит денежное изъятие со счета в легкореализуемые ценные бумаги. Это действие снижает денежное сальдо до величины С. Если денежное сальдо падает до нижнего предела L, то предприятие вынуждено продавать пенные бумаги на сумму С — L с целью пополнения своего расчётного счета. Это действие увеличит денежное сальдо до размера С.

Как и в модели ВАТ, оптимальное денежное сальдо зависит от трансакционных расходов и издержек неиспользованных возможностей. Необходима только одна дополнительная информация в виде величины дисперсии чистого денежного потока за период, σ2.

При заданном значении L, которое установлено предприятием, модель Миллера-Ора показывает, что плановое денежное сальдо С и верхний предел U, который минимизирует общие издержки держания наличных денег, равны:

С = L + (3/4

- F x σ2/R)1/3; U =3

- C-2

- L.

Среднее же сальдо денежных средств в модели Миллера-Ора равно

Сср = (4

- С-L)/3.

Таким образом, преимущество модели Миллера-Ора состоит в том, что она улучшает наше понимание проблемы управления денежными средствами, считая, что эффект неопределённости выражается отклонением чистых денежных потоков. Модель показывает, что чем больше неопределённость (чем выше σ2), тем больше разность между плановым и минимальным сальдо денежных средств. Подобным образом, чем больше неопределённость, тем выше верхний предел и среднее денежное сальдо.

Резюмируя вышеизложенное, заметим, что наличие определённого остатка денежных средств на счетах предприятия является гарантией его финансовой устойчивости и бесперебойного хода производственного процесса. Вместе с тем омертвление финансовых ресурсов в виде денежных средств связано с определёнными потерями: с некоторой долей условности их величину можно оценить размером упущенной выгоды от участия в каком-либо доступном инвестиционном проекте. Поэтому любая компания должна учитывать два взаимно исключающих обстоятельства: поддержание текущей платёжеспособности и получение дополнительной прибыли от инвестирования свободных денежных средств.

1.2 Цели и методы управления денежными средствами

Роль финансового рынка в экономике России становится очевидной и существенной: государственный долг, продолжающийся процесс приватизации, накопление капитала банками и промышленными предприятиями, индивидуальные сбережения населения — буквально все «замкнуто» на финансовом рынке.

Любому предприятию для расширения производства и увеличения прибыли нужны финансовые ресурсы. Их формирование и использование осуществляется на двух уровнях: в масштабах страны и на каждом предприятии. Величина и структура источников формирования финансовых ресурсов в масштабах страны определяют возможности роста доходов бюджета государства. Размер финансовых ресурсов, формируемых на уровне предприятия, определяет возможности осуществления необходимых капитальных вложений, увеличения оборотных средств, выполнения финансовых обязательств, обеспечения потребностей социального характера. Такие финансовые ресурсы формируются за счёт собственных средств — валовой доход (прибыль) и амортизация.

Коммерческая деятельность розничного торгового предприятия и ...

... общем их числе и факт создания инфраструктуры, обеспечивающей развитие предприятий. 1. КОММЕРЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ РОЗНИЧНОГО ТОРГОВОГО ПРЕДПРИЯТИЯ 1.1. Коммерческая работа по розничной продажи товаров Коммерческая работа по розничной продаже товаров складывается из следующих этапов: изучение ...

Большую роль в формировании финансовых ресурсов играет финансовый рынок.

Финансовый рынок — это сложный механизм функционирования денежных ресурсов, приносящих доход, зависящий от спроса и предложения, платёжеспособности продавцов и покупателей [17, с.42].

Финансовый рынок состоит из относительно самостоятельных рынков платёжных средств. Наиболее значительным является рынок государственного капитала (денежный рынок), а также рынок ссудных капиталов. Все большую роль играет рынок ценных бумаг.

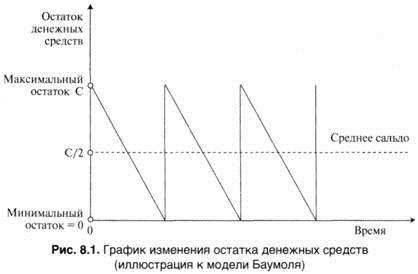

Рынок государственного капитала находится под контролем Банка России, который является опорной конструкцией инфраструктуры финансового рынка. На уровне предприятия необходимо умело управлять движением финансовых ресурсов и финансовых отношений, которые возникают между хозяйствующими субъектами. Необходимо выработать цели управления финансами и осуществлять воздействие на них с помощью рычагов финансового механизма. В самом общем виде решение должно обеспечить наиболее эффективный поток финансовых ресурсов между предприятием и финансовым рынком, который является главным источником внешнего финансирования предприятия в условиях рынка. Схематично это можно выразить на рис. 1.

Рис. 1 Движение финансовых ресурсов между предприятием и финансовым рынком

Где: 1 — денежные средства, полученные на финансовых рынках (посредством продажи акций, облигаций, заключения кредитных договоров);

- инвестированные денежные средства;

- денежные средства, полученные в результате финансово-хозяйственной деятельности предприятия;

- денежные средства, возвращённые субъектам финансового рынка в качестве платы за капитал (в форме процентов и дивидендов);

- денежные средства, реинвестированные в предприятие;

- налоговые платежи.

Приведённая схема отражает два важных положения:

- большую зависимость финансовых решений предприятия от внешней среды — прежде всего финансовых рынков и рычагов государственного регулирования (которое направлено также и на финансовые рынки);

- значение показателя денежных средств, который является одним из центральных в финансовом управлении.

Таким образом, финансовый рынок позволяет предприятию правильно организовать управление финансовыми потоками в целях наиболее эффективного использования капитала и получения максимальной прибыли.

Увеличение масштабов накопления денежного капитала в современных условиях обусловило развитие рынка ссудных капиталов.

Ссудный капитал — это денежные средства, отданные в ссуду за определённый процент при условии возвратности. Формой движения ссудного капитала является кредит [11, с.5].

Основными источниками ссудного капитала служат денежные капиталы (денежные средства), высвобождаемые в процессе воспроизводства: амортизационный фонд предприятий, прибыль, денежные доходы и сбережения всех слоёв населения, денежные накопления государства и другие.

Рынок ссудных капиталов способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений в капиталовложений. Экономическая роль рынка ссудных капиталов заключается в его способности объединять мелкие, разрозненные денежные средства.

Предприятию нужны финансовые ресурсы для расширения производства и получения прибыли, они нужны государству для выполнения своих экономических функций. Однако, как показывает практика, эта потребность растёт быстрее финансовых возможностей предприятий и государства — прибыль, с одной стороны, и доходы для государства (преимущественно налоги), — с другой, оказываются недостаточными для обеспечения всех необходимых расходов. Так образуются дефициты финансов предприятий.

Эта проблема может быть решена за счёт населения, которое постепенно расходует свои текущие доходы, постоянно имея текущий остаток временно свободных средств. Именно на эти средства предъявляют растущий спрос государство и предприятия как на источник финансирования своей деятельности.

Спрос и предложение на свободные денежные ресурсы населения порождает особый финансовый рынок, на котором происходит движение денежных ресурсов от их владельцев к тем, кто их будет использовать. Такие взаимоотношения осуществляются на рынке ценных бумаг.

Рынок ценных бумаг — это часть финансового рынка, на котором осуществляется купля-продажа ценных бумаг. Задачей рынка ценных бумаг является обеспечение более полного и быстрого перелива денежных потоков в инвестиции по цене, устраивающей покупателя и продавца [6, с.150].

Таким образом, и государство и предприятия могут «купить» денежные средства населения на финансовом рынке, выпустив в обращение ценные бумаги.

Чтобы привлечь максимальное количество лиц к покупке ценных бумаг, необходимо создать систему уменьшения риска и хорошо разработать программу стратегических действий для достижения поставленных целей.

Денежный поток является неотъемлемой частью финансового рынка. Любое предприятие может вложить свободные денежные средства в ценные бумаги, купив их на рынке ценных бумаг, который является частью финансового рынка. Таким образом, произойдёт отток денежных средств, получая доходы по ценным бумагам, предприятие получает денежные средства — приток. Очевиден денежный поток (в смысле своего определения приведённого выше).

Что касается другого элемента финансового рынка — рынка ссудных капиталов, то здесь также присутствует денежный поток. Любое предприятие для пополнения своих оборотных средств может взять кредит в финансово-кредитном учреждении ( приток денежных средств), возвращая кредит, денежные средства уходят с предприятия и тем самым происходит их отток.

Основными задачами анализа денежных средств являются:

- оперативный, повседневный контроль над сохранностью наличных денежных средств и ценных бумаг в кассе предприятия;

- контроль над использованием денежных средств строго по целевому назначению;

- контроль над правильными и своевременными расчётами с бюджетом, банками, персоналом;

- контроль над соблюдением форм расчётов, установленных в договорах с покупателями и поставщиками;

- своевременная выверка расчётов с дебиторами и кредиторами для исключения просроченной задолженности;

- диагностика состояния абсолютной ликвидности предприятия;

- прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

— способствование грамотному управлению денежными потоками предприятия. Отчёт о движении денежных средств — основной источник информации для анализа денежных потоков. Анализ отчёта позволяет существенно углубить и скорректировать выводы относительно ликвидности и платёжеспособности организации, ее будущего финансового потенциала.

На основе формы №4 можно рассчитать так же:

- Структуру поступления денежных средств в организации по сферам деятельности и конкретным направлениям в процентах к общим поступлениям.

- Структуру направления (оттоков средств) в процентах к общему оттоку.

Общее изменение остатка денежных средств так же распределяется по видам деятельности.

Необходимым условием финансовой устойчивости является такое соотношение притоков и оттоков по текущей деятельности, которое обеспечивало бы увеличение финансовых ресурсов достаточное для осуществления самофинансирования и инвестиций.

Считается, что отношение чистого денежного потока от текущей деятельности и чистого денежного потока от инвестиционной деятельности должно превышать 50%.

По мнению в международной практике существуют два метода составления отчёта о движении денежных средств — прямой и косвенный.

Прямой метод составления отчёта предполагает отражение непосредственных потоков денежных средств, поступивших от покупателей, выплаченных персоналу и т.д.

Косвенный метод составления отчёта даёт отражение только части потока денежных средств, не включающего валовые поступления и расходы от основной производственно-хозяйственной деятельности.

Анализ движения предлагает также проводить прямым и косвенным методом.

Прямой метод анализа производится непосредственно по форме №4 и заключается в рассмотрении данных о положительных и отрицательных денежных потоках организации.

Прямому методу присущ тот недостаток, что он не раскрывает взаимосвязи полученного финансового результата и изменения денежных средств. Для этого используется косвенный метод.

При косвенном методе финансовый результат преобразуется с помощью ряда корректировок в величину изменения денежных средств за период. На первом этапе устанавливают соответствие между финансовым результатом и собственным оборотным капиталом. Для этого устраняют влияние не финансовый результат операций начисления износа и операций, связанных с выбытием объектов долгосрочных активов. На втором этапе корректировки устанавливают соответствие изменений собственного оборотного капитала и денежных средств. Следует определить, как изменение по каждой статье оборотного капитала отразилось на состоянии денежных средств организации. Косвенный метод анализа предполагает преобразование чистой прибыли в денежный поток на основе ряда корректировок. Данный метод позволяет выявить, что в большей степени повлияло на формирование чистой прибыли и положительного денежного потока. Достаточно новым направлением в анализе является коэффициентный анализ денежных потоков. С его помощью изучаются уровни отдельных показателей, характеризующие денежные потоки, определяется эффективность использования денежных средств организации.

Коэффициентный метод наряду с прямым и косвенным отражает качество управления денежными потоками и позволяет разрабатывать мероприятия по его улучшению.

Коэффициентный метод является неотъемлемой частью анализа денежных потоков. С его помощью изучаются уровни их отклонения о плановых и базисных значений различных относительных показателей, характеризующих денежные потоки. Рассчитываются коэффициенты эффективности использования денежных средств организации:

- Одним из важных показателей определяющих достаточность создаваемого организацией чистого денежного потока с учётом финансовых потребностей, является коэффициент достаточности чистого денежного потока (ЧДП), который рассчитывается по формуле:

Кддп = ДП* / (ЗК +Δ ЗЗ + Δ Д*),

Где ДП* — чистый денежный поток

ЗК — выплаты по долгосрочным и краткосрочным кредитам за анализируемый период (заёмный капитал)

ЗЗ — прирост остатков материальных оборотных средств

Д* — дивиденды, выплачиваемые собственникам предприятия за период Коэффициент эффективности денежных потоков характеризует уровень покрытия денежным потоком от текущей деятельности изменений в составе материальных оборотных средств в сторону увеличения:

К эдп = ДП* / ДПо (отток ДС)

- Коэффициент рентабельности денежного потока. В случае если чистый денежный поток является положительным, мы можем рассчитать 2 показателя рентабельности денежного потока.

1. Рентабельность притока денежных средств:

РПДС=ЧДП/∑ПДС*100%,

где РПДС- рентабельность притока денежных средств.

2. Рентабельность оттока денежных средств:

РОДС=ЧДП/∑ОДС*100%,

где РОДС- рентабельность оттока денежных средств.

- Коэффициент рентабельности среднего остатка денежных средств

Кдс = ПЧ / ДС ср

финансовый рынок денежный наличность

Отдельно рассматриваются показатели рентабельности денежных потоков по видам деятельности: 1. Коэффициент рентабельности денежного потока по текущей деятельности — отношение прибыли от продаж за анализируемый период к положительному денежному потоку по текущей деятельности. 2. Коэффициент рентабельности денежного потока по инвестиционной деятельности в анализируемом периоде — отношение прибыли от инвестиционной деятельности к положительному денежному потоку по инвестиционной деятельности за анализируемый период.

- Коэффициент рентабельности денежного потока по финансовой деятельности в анализируемом периоде — отношение прибыли от финансовой деятельности к положительному денежному потоку по финансовой деятельности за анализируемый период.

Перечисленные коэффициенты целесообразно анализировать в динамике.

Оценка сбалансированности денежных потоков во времени исходит из критерия минимизации возможных отклонений (колебаний) значений притока и оттока денежных средств. Для установления степени синхронности (сбалансированности) денежных потоков за анализируемый период используется корреляционный анализ, который позволяет выявить риск неплатёжеспособности и наличие избытка (недостатка) денежной массы.

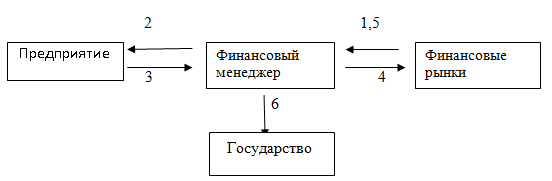

Глава 2. КРАТКАЯ ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ОРГАНИЗАЦИИ

Исследуемое предприятие — Открытое Акционерное Общество «Аэрофлот — российские авиалинии». Компания Аэрофлот основана 09 февраля 1923 года, является одной из старейших авиакомпаний мира и одним из наиболее узнаваемых российских брендов. Аэрофлот в 1989 году первым из российских авиакомпаний вступил в Международную ассоциацию воздушного транспорта (IATA).

В 1993 году Аэрофлот был зарегистрирован как Открытое Акционерное Общество. Акции ОАО «Аэрофлот — российские авиалинии» торгуются на Московской фондовой бирже (MICEX) под символом AFLT. Базируется в аэропорту «Шереметьево». В России авиакомпания имеет 6 филиалов: в Санкт-Петербурге, Сочи, Магадане, Красноярске, Калининграде, Владивостоке, и приоритетное значение придаёт развитию внутреннего рынка, присутствию в Сибири и на Дальнем Востоке.

ОАО «Аэрофлот — российские авиалинии» является коммерческой организацией, юридическим лицом, ведёт самостоятельную бухгалтерию, находится на самостоятельном балансе и имеет собственный расчётный счёт. Предприятие может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде, открывать банковские счета в рублях и иностранной валюте. Чистая прибыль принадлежит акционерам. Учредитель — Правительство РФ — владеет 51% акций ОАО «Аэрофлот», 49% акций принадлежит юридическим и физическим лицам, в том числе сотрудникам компании (рис. 1).

В рамках код-шеренговых соглашений Аэрофлот сотрудничает с 28 иностранными и российскими авиакомпаниями. Группа Аэрофлот включает ряд дочерних авиакомпаний (две крупнейшие «Донавиа» и «Нордавиа», которые базируются в Ростове-на-Дону и Архангельске).

Уставный капитал ОАО «Аэрофлот» составляет 1 110 616 299 (один миллиард сто десять миллионов шестьсот шестнадцать тысяч двести девяносто девять) обыкновенных именных акций номинальной стоимостью 1 (один) рубль каждая. Средневзвешенное количество акций в обращении — 1 054,1 млн. шт. (по состоянию на 2013 год).

Рис. 1 Структура акционерного капитала ОАО «Аэрофлот — российские авиалинии»

Аэрофлот осуществляет собственные рейсы в 96 пунктов назначения в 49 странах мира. Аэрофлот — член глобального альянса авиакомпаний SkyTeam. Совместная маршрутная сеть альянса насчитывает 841 пункт назначения в 162 странах мира, что даёт пассажирам компаний — членов альянса практически безграничные возможности выбора направлений путешествий. ОАО «Аэрофлот — российские авиалинии» — крупнейшая авиакомпания России и региона стран СНГ.

На начало 2015 года воздушный флот авиакомпании состоит из 150 авиалайнеров, из них 88 — производства Airbusи Boeing. Средний возраст авиапарка по состоянию на август 2014 года составляет 3,63 года.

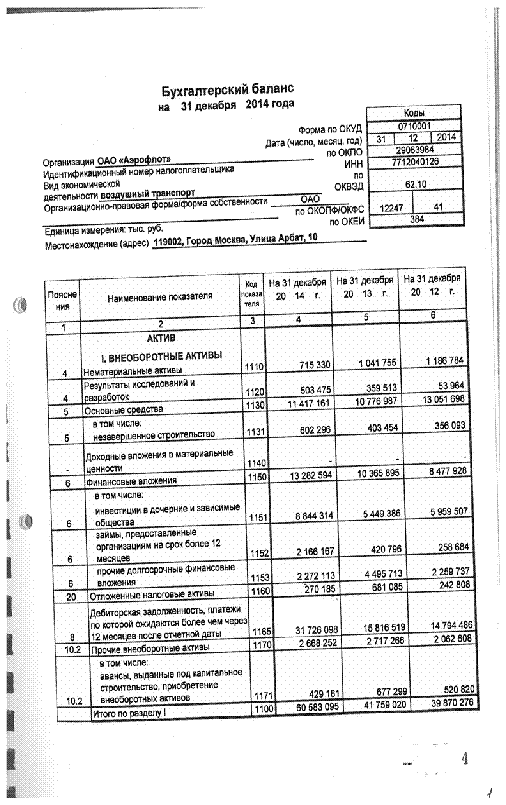

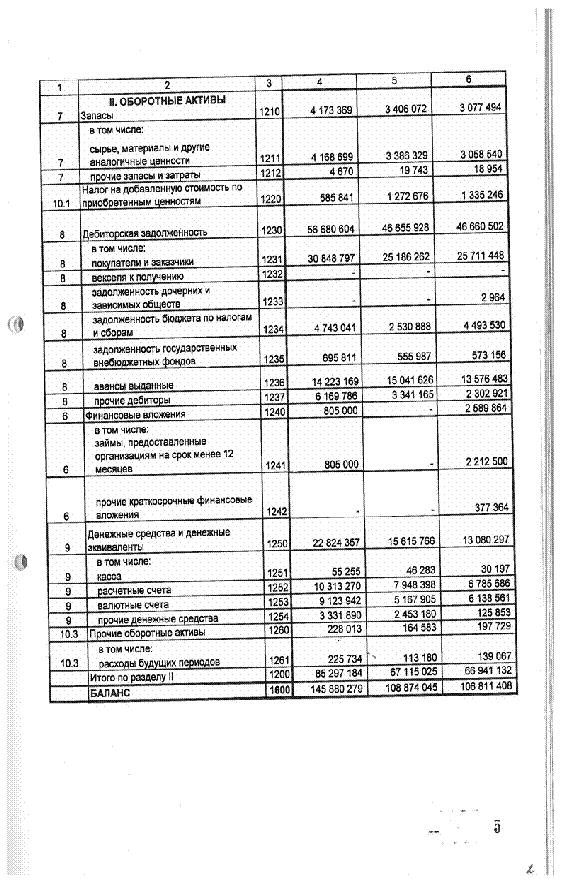

Рассмотрим ресурсы организации за последние 3 года (табл.1).

Таблица 1 — Ресурсы организации ОАО «Аэрофлот»

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

2014 г. в % к |

|

|

2012 |

2013 |

||||

|

Среднегодовая численность работников, чел. |

12428 |

12476 |

12785 |

103 |

102 |

|

Общая площадь, га |

3,16 |

3,16 |

3,16 |

100 |

100 |

|

Среднегодовая стоимость основных средств, млн. руб. |

92760,1 |

157890,5 |

215098,2 |

244,2 |

135,2 |

|

Среднегодовая сумма оборотных средств, млн. руб. |

18100 |

20366 |

22500 |

124 |

110,5 |

|

Затраты на производство продукции-всего, млн. руб. |

153795,2 |

199886,7 |

238953,5 |

155,4 |

119,5 |

|

Энергетические мощности-всего, тыс. л. с. |

— |

— |

— |

— |

— |

Анализируя таблицу 1, можно сделать некоторые выводы:

численность работников компании в 2014 г. по сравнению с 2013 г. увеличилась на 309 чел., этому способствовало увеличение з/п на 5100 руб., стабильность компании и ее масштабность, достойное руководство и разные поощрения работникам в виде премий, соц. выплат, бонусов и т.д.

Рост расходов в 2014 г. по отношению к 2013 г. обусловлен:

совершенствованием системы оплаты труда летнего состава и бортпроводников,

ростом среднесписочной численности наземного состава, связанным с увеличением объёмом работ,

ростом расходов на авиатопливо, который связан с увеличением налёта часов по всему парку на 9%,

увеличением курса валют и др.

Анализ финансово-экономической деятельности представляет собой одну из функций управления, без которой контур управления не является дееспособным. Рассмотрим основные показатели финансово-экономической деятельности предприятия (табл. 2).

Таблица 2 — Основные показатели финансово-хозяйственной деятельности ОАО «Аэрофлот» за 2012-2014 гг.

|

Показатель |

2012 |

2013 |

2014 |

2014 г. к в % |

|

|

2012 |

2013 |

||||

|

Выручка от продажи товаров, работ, услуг, млн. руб. |

176584,2 |

206277,1 |

240307,7 |

136,1 |

116,5 |

|

Валовая прибыль (убыток), млн. руб. |

33307,9 |

40706 |

45863,3 |

137,7 |

112,7 |

|

Прибыль (убыток) от продаж, млн. руб. |

3890 |

6390,4 |

1354,2 |

34,8 |

21,2 |

|

Прибыль (убыток) до налогообложения, млн. руб. |

13468,5 |

16298,9 |

19728,3 |

146,5 |

121 |

|

Чистая прибыль (убыток) отчётного года, млн. руб. |

3098,2 |

11096,1 |

13149,2 |

424,4 |

118,5 |

|

Перевезено пассажиров, млн. чел. |

14,2 |

17.6 |

20,9 |

147,2 |

118,7 |

Рост основных производственных показателей Группы «Аэрофлот» на 14,0% способствовал увеличению выручки в 2014 году на 16,5% по сравнению с 2013 годом — до 240307,7 млн руб. (в соответствии со стандартами МСФО).

Чистая прибыль Группы «Аэрофлот» составила 13149,2 млн руб., что на 18,5% выше результата 2013 года. Высокий показатель чистой прибыли был обеспечен благодаря росту выручки, эффективному контролю над расходами, темп роста которых был ниже темпа роста выручки (+12,1%), а также улучшению операционного результата дочерних авиакомпаний. После рассмотрения ресурсов компании необходимо определить их эффективность использования (табл.3).

Таблица 3- Эффективность использования ресурсов организации

|

Показатель |

2012 |

2013 |

2014 |

2014 г. к в % |

|

|

2012 |

2013 |

||||

|

Фондоотдача, млн. руб. |

1903,7 |

1306,5 |

1117,2 |

58,7 |

85,5 |

|

Фондоемкость,тыс.руб. |

0,525 |

0,765 |

0,895 |

170 |

117 |

|

Фондовооруженность, млн. руб. |

7463,8 |

12655,5 |

16824,3 |

225,4 |

133 |

|

Материалоотдача, млн. руб. |

1148,2 |

1032 |

1005,7 |

87,6 |

97,5 |

|

Производительность труда, пассажиры в год |

1143 |

1411 |

1596 |

140 |

113 |

|

Рентабельность (убыточность) продукции, % |

182,5 |

146,7 |

124,3 |

68,1 |

85 |

|

Уровень рентабельности (убыточности), % |

2,5 |

3,2 |

1 |

40 |

31 |

Анализируя табл.3, можно сделать следующие выводы: 1. Фондоотдача в 2014 г. по сравнению с 2013 г. уменьшилась на 189,3 млн. руб. 2. Также падение замечается и в материалоотдачи, анализируя 2012-14 гг., виден резкий спад с 1148,2 млн. руб. в 2012 г. до 1005,7 млн. руб. в 2014 г.

- Фондовооруженность значительно увеличилась — с 7463,8 млн. руб. в 2012 г. на 16824,3 в 2014г. Для того, чтобы проанализировать экономический капитал ОАО «Аэрофлот», необходимо провести динамику капитала организации (табл. 4).

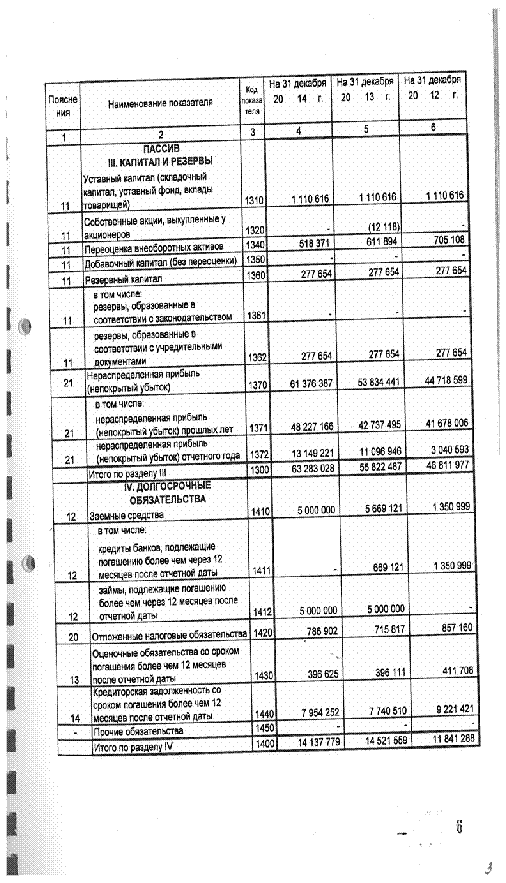

Таблица 4 — Динамика экономического капитала ОАО «Аэрофлот»

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2014 г. от 2012 г. |

|

Средства организации — всего, млн. руб. |

106811,4 |

108874 |

145880,3 |

39068,9 |

|

Основные средства — всего млн. руб. |

39870,3 |

41759 |

60583,1 |

20712,8 |

|

в % к средствам организации |

37,3 |

38,4 |

41,5 |

4,2 |

|

Оборотные средства — всего млн. руб. |

66941 |

67115 |

85297,2 |

18356,2 |

|

в % к средствам организации |

62,7 |

61,6 |

58,5 |

-4,2 |

|

Материальные средства — всего, млн. руб. |

13051,7 |

10777 |

11417,2 |

-1634,5 |

|

в % к оборотным средствам |

19,5 |

16,1 |

13,4 |

|

|

Денежные средства, млн. руб. |

13080,3 |

15616,8 |

22824,4 |

9744,1 |

|

в % к оборотным средствам |

19,5 |

23,3 |

26,8 |

7,3 |

В целом, динамика экономического капитала положительна, за счёт роста основных и оборотных средств. Но для полной картины следует оценить и проанализировать динамику финансового капитала ОАО «Аэрофлот» (табл.5).

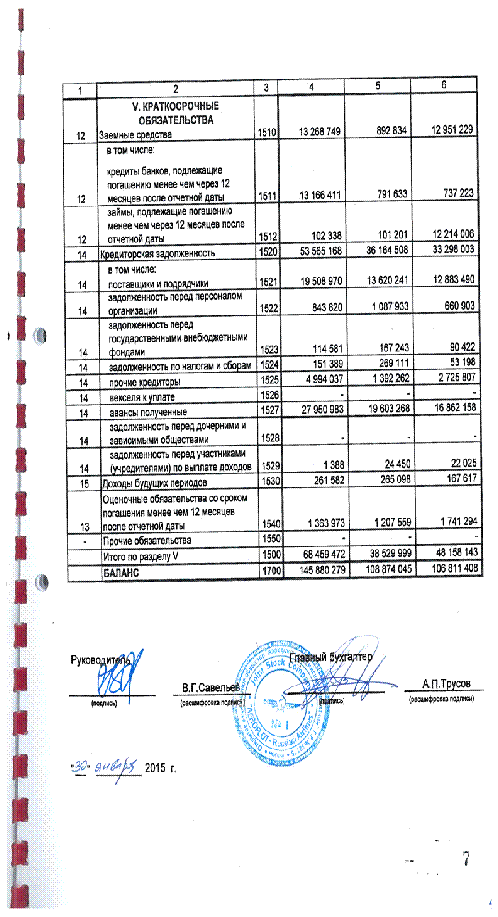

Таблица 5 — Динамика финансового капитала ОАО «Аэрофлот»

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

Отклонение 2014 г. от 2012 г. |

|

Всего источников, млн. руб. |

106811,4 |

108874 |

145880,3 |

39068,9 |

|

Собственный капитал, млн. руб. |

46812 |

55822,5 |

63283 |

16471 |

|

в % к общей сумме источников |

43,8 |

51,3 |

43,4 |

-0,4 |

|

Заёмный капитал, млн. руб. |

59999,4 |

53051,6 |

82597,3 |

22597,9 |

|

в % к общей сумме источников |

56,2 |

48,7 |

56,6 |

0,4 |

|

Кредиты и другие заёмные средства, млн. руб. |

11841,3 |

14521,6 |

14137,8 |

2296,5 |

|

в % к заёмному капиталу |

19,7 |

27,4 |

17,1 |

-2,6 |

|

Кредиторская задолженность и прочие краткосрочные пассивы, млн. руб. |

48158,1 |

38530 |

68459,5 |

20301,4 |

|

в % к заёмному капиталу |

80,3 |

72,6 |

82,9 |

2,6 |

Оборотные средства предприятия выросли, что оценивается положительно. Но анализ структуры оборотных средств показал, что рост на 18356 млн. руб. или на 5,02%, произошёл в основном за счёт долгосрочной дебиторской задолженности. У организации увеличился объем имущества.

В общем случае это положительная тенденция — улучшается имущественное обеспечение предприятия, что должно приводит к увеличению доходов. Соотношение заёмного и собственного капитала на начало анализируемого периода равнялось 0,690, на конец периода — 0,862 (при рекомендуемом значении менее 0,700).

Анализ финансовой устойчивости ОАО «Аэрофлот» позволяет говорить о достаточном запасе прочности, обусловленном среднем уровнем собственного капитала, который на конец анализируемого периода составил 63283 млн. руб. На конец анализируемого периода все долгосрочные активы финансируются за счёт долгосрочных источников, что может обеспечить относительно высокий уровень платёжеспособности предприятия в долгосрочном периоде. В заключении, следует отметить, что финансовое состояние ОАО «Аэрофлот» находится на допустимом уровне.

ГЛАВА 3. МЕХАНИХМ УПРАВЛЕНИЯ ДЕНЕЖНОЙ НАЛИЧНОСТЬЮ ОРГАНИЗАЦИИ

1 Анализ движения денежных средств в организации

Анализ денежных потоков коммерческой организации (предприятия), позволяя исследовать финансовую динамику, является одной из важнейших составляющих анализа ее финансового состояния и основан в значительной степени на данных отчёта о движении денежных средств.

В процессе анализа и оценки движения денежных средств необходимо определение величины и знака чистого денежного потока по операционной, инвестиционной и финансовой видам деятельности. Эти данные можно получить из Отчёта о движении денежных средств. Структура и динамика чистого денежного потока ОАО «Аэрофлот — российские авиалинии» за 2012-2013 гг. представлена на рис.2.

Рисунок 2 — Динамика чистых денежных потоков ОАО «Аэрофлот » за 2012-2013 гг.

Как видно из рисунка, динамика чистого денежного потока по операционной деятельности за 2012 год положительная и характеризует масштабы роста финансового потенциала организации. Чистый поток от инвестиционной деятельности имеет отрицательный знак в течение периода. Причина — ежегодные вложения денежных средств в покупку основных средств и нематериальных активов, а также приобретение финансовых инвестиций.

Рассмотрим порядок анализа денежных потоков коммерческой организации по данным отчёта о движении ее денежных средств на конкретном примере (табл. 6)

Таблица 6 — Анализ результативного чистого денежного потока ОАО «Аэрофлот» за 2013-2014 гг., млн. руб.

|

Показатель |

Прошлый год |

Отчётный год |

Изменение |

Темп роста, % |

|||

|

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

||

|

1. Чистый денежный поток от текущей деятельности |

12299,6 |

497,1 |

(-195,1) |

-9,4 |

13191,7 |

55,8 |

-1,6 |

|

2. Чистый денежный поток от инвестиц. деятельности |

(-828,4) |

-33,5 |

(-5489,5) |

-264 |

-6317,9 |

-26,7 |

-662,7 |

|

3. Чистый денежный поток от финансовой деятельности |

(-8996,9) |

-363,6 |

(7764,2) |

373,4 |

16761,1 |

70,9 |

-86,3 |

|

4.Результативный чистый денежный поток (строка 1 + строка 2 + строка 3) |

2474,3 |

100 |

2079,6 |

100 |

23634,9 |

— |

84 |

Результаты расчётов показывают, что в отчётном году по сравнению с прошлым годом результативный чистый денежный поток ОАО «Аэрофлот» уменьшился на 23634,9 млн. руб., или на 184%, что является, безусловно, негативным явлением. Указанное изменение абсолютной величины результативного чистого денежного потока обусловлено уменьшением чистого денежного потока от текущей деятельности на 13191,7 млн. руб. при увеличении чистых денежных потоков от финансовой деятельности на 16761,1 млн. руб. При этом повысился удельный вес чистого денежного потока от текущей деятельности в результативном чистом денежном потоке на 55,8%, что свидетельствует об улучшении качества результативного чистого денежного потока и является следствием не опережающего темпа роста результативного чистого денежного потока, составившего 84%, по отношению к темпу роста чистого денежного потока от текущей деятельности, составившему 1,6%. Такая ситуация в целом может быть охарактеризована, как нормальная.

Кроме того, если в прошлом году сумма чистого денежного потока от текущей и финансовой деятельности полностью покрывала отрицательный чистый денежный поток от инвестиционной деятельности, то в отчётном году ситуация изменилась в худшую сторону, поскольку отрицательный чистый денежный поток от текущей деятельности не покрывается суммой положительных чистых денежный поток от инвестиционной и финансовой деятельности. Эта же ситуация характеризует неустойчивое состояние предприятия. Далее анализируется чистый денежный поток от текущей деятельности (табл.7).

Текущая деятельность включает воздействие на денежные средства хозяйственных операций, оказывающих влияние на размер прибыли организации. К этой категории относятся такие операции как реализация товаров (работ, услуг), приобретение товаров (работ, услуг), необходимых в производственной деятельности организации, выплата процентов за кредит, выплаты по заработной плате, перечисления налогов.

Таблица 7 — Анализ чистого денежного потока от текущей деятельности ОАО «Аэрофлот» за 2013-2014 гг., млн. руб.

|

Показатель |

Прошлый год |

Отчётный год |

Изменение |

Темп роста, % |

|||

|

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

||

|

1. Суммарный ден. приток, в том числе: |

267549,6 |

100 |

333028,1 |

100 |

65478,5 |

— |

124,5 |

|

1.1 Ден.средства, полученные от покупателей, заказчиков |

252049,5 |

94,2 |

317158,4 |

95,2 |

65108,9 |

1 |

125,8 |

|

1.2 Прочие доходы |

15450,1 |

5,8 |

15869,6 |

4,8 |

419,5 |

-1 |

102,7 |

|

2. Суммарный ден. отток, в том числе: |

255250 |

100 |

333223,1 |

100 |

77973,1 |

— |

130,5 |

|

2.1 Оплата приобретённых товаров, работ, услуг, сырья и иных оборотных активов |

213661,3 |

83,7 |

287294,4 |

86,2 |

73633,1 |

2,5 |

134,5 |

|

2.2 Оплата труда |

24906,2 |

9,8 |

28878,9 |

8,7 |

3972,7 |

-1,1 |

115,9 |

|

2.3 Выплата дивидендов, % |

743,1 |

0,3 |

540,9 |

0,2 |

-202,2 |

-0,1 |

72,8 |

|

2.4 Расчёты по налогам и сборам |

346,7 |

0,1 |

829,3 |

0,2 |

482,6 |

0,1 |

239,2 |

|

2.5 Прочие расходы |

15592,8 |

6,1 |

15679,5 |

4,7 |

86,7 |

-1,4 |

100,6 |

|

3. Чистый ден. поток от текущей деят. (строка 1 — строка 2) |

12299,6 |

— |

-195,1 |

— |

12104,5 |

— |

-1,6 |

Как видно из результатов расчётов, приведённых в табл. 8, в отчётном году по сравнению с прошлым годом величина чистого денежного потока от текущей деятельности уменьшилась на 12104,5 млн. руб., что само по себе не может быть оценено положительно. Указанное снижение величины чистого денежного потока от текущей деятельности обусловлено увеличением суммарного денежного оттока от текущей деятельности при росте суммарного денежного притока от этого вида деятельности. В свою очередь, увеличение суммарного денежного притока от текущей деятельности, связано с ростом поступлений денежных средств от покупателей и заказчиков и ростом прочих денежных доходов.

При этом в составе суммарного денежного притока от текущей деятельности в отчётном году по сравнению с прошлым годом структурных изменений не отмечено, а в составе суммарного денежного оттока от этого вида деятельности они могут быть оценены как несущественные. Необходимо особо отметить превышение темпа роста суммарного денежного оттока от текущей деятельности, составившего 130,5%, над темпом роста суммарного денежного притока от этого вида деятельности, составившим 124,5%, которое на первый взгляд незначительно, но отражает тенденцию к формированию дефицита денежных средств от текущей деятельности и, следовательно, к ухудшению платёжеспособности коммерческой организации и поэтому может рассматриваться, как, безусловно, негативное явление.

Денежные потоки по инвестиционной деятельности складываются в результате деятельности организации, связанной с капитальными вложениями в различные виды основных средств и нематериальных активов, а также их продажей и осуществлением долгосрочных финансовых вложений в другие организации, выпуском облигаций и других ценных бумаг долгосрочного характера. Затем выполним анализ чистого денежного потока от инвестиционной деятельности (табл. 8).

Таблица 8 — Анализ чистого денежного потока от инвестиционной деятельности ОАО «Аэрофлот» за 2013-2014 гг., млн. руб.

|

Показатель |

Прошлый год |

Отчётный год |

Изменения |

Темп роста, % |

|||

|

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

||

|

1. Суммарный денежный приток |

1077,5 |

100 |

1191,4 |

100 |

113,9 |

— |

110,6 |

|

1.1 Выручка от продажи объектов основ. средств и иных внеоборот. активов |

705,1 |

65,4 |

33,9 |

2,8 |

-671,2 |

-62,6 |

4,8 |

|

1.2 Полученные % |

372,5 |

34,6 |

1157,5 |

97,2 |

785 |

62,6 |

310,7 |

|

2. Суммарный ден. отток |

1905,9 |

100 |

6689,9 |

100 |

4784 |

— |

351 |

|

2.1 Приобретение объектов основ. средств, доходных вложений в матер. ценности и нематер. активов |

1498,8 |

78,6 |

1877,4 |

28,1 |

378,6 |

-50,5 |

125,3 |

|

2.2 Приобретение ц. бумаг и иных фин. вложений |

407,1 |

21,4 |

4812,5 |

71,9 |

4405,4 |

50,5 |

1182,5 |

|

3. Чистый ден. поток от инв.деят. (строка 1 — строка 2) |

-828,4 |

— |

-5498,5 |

— |

-4670,1 |

— |

-663,7 |

Необходимо особо отметить существенное превышение темпа роста суммарного денежного притока от инвестиционной деятельности, составившего 110,6 %, над темпом роста суммарного денежного оттока от этого вида деятельности, составившим 351%, которое отражает наметившуюся тенденцию к возможному преодолению в будущем достаточно большего дефицита денежных средств от инвестиционной деятельности и следовательно, к улучшению платёжеспособности коммерческой организации и поэтому может рассматриваться как, безусловно, позитивное явление.

Следующим этапом проанализируем чистый денежный поток от финансовой деятельности (табл.9).

Таблица 9 — Анализ чистого денежного потока от финансовой деятельности ОАО «Аэрофлот» за 2013-2014 гг., млн. руб.

|

Показатель |

Прошлый год |

Отчётный год |

Изменения |

Темп роста, % |

|||

|

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

Сумма, млн. руб. |

Уд. вес, % |

||

|

1. Сум. ден. приток |

4999,4 |

100 |

13961,3 |

100 |

8961,9 |

— |

279,3 |

|

1.1 Поступления от займов и кредитов, предоставленных др. организациями и пр. |

4999,4 |

— |

13961,3 |

— |

— |

— |

— |

|

2. Сум. ден. отток |

13996,3 |

100 |

6197,1 |

100 |

-7799,2 |

— |

44,3 |

|

2.1 Погашение займов и кредитов и пр. |

13996,3 |

100 |

6197,1 |

100 |

— |

— |

— |

|

3. Чистый ден. поток от фин. деят. (строка 1 — строка 2) |

-8996,9 |

— |

7764,2 |

— |

16761,1 |

— |

-86,3 |

Как видно из результатов расчётов, приведённых в табл. 10, в отчётном году по сравнению с прошлым годом величина чистого денежного потока от финансовой деятельности возросла на 16761,1 млн. руб., или на — 86,3%, что само по себе может быть оценено положительно.

При этом в составе суммарных денежного притока и денежного оттока от финансовой деятельности в отчётном году по сравнению с прошлым годом структурных изменений не отмечено.

Необходимо особо отметить превышение темпа роста суммарного денежного притока от финансовой деятельности, составившего 279,3%, над темпом роста суммарного денежного оттока от этого вида деятельности, составившим лишь 44,3%, которое отражает тенденцию роста положительного чистого денежного потока от финансовой деятельности и, следовательно, к улучшению платёжеспособности коммерческой организации и поэтому может рассматриваться, как безусловно позитивное явление.

Таким образом, резюмируя результаты анализа результативного чистого денежного потока и чистых денежных потоков от каждого вида деятельности коммерческой организации, можно охарактеризовать ситуацию, связанную с ее денежными потоками в прошлом году и в отчётном году, в целом как удовлетворительную, а произошедшие изменения — как неоднозначные.

2 Модели оптимизации остатка денежных средств

Для успешного развития компании в условиях растущей конкуренции на российском рынке товаров и услуг необходимой составляющей системы управления предприятием становится эффективно организованная система управления денежными потоками компании. При этом актуальность управления денежными потоками высока как в условиях полной определённости, так и вероятностного описания информационного пространства. В мировой практике современное управление денежными средствами строится на следующих теоретических моделях: модель В. Баумоля, модель Миллера-Орра, модель Б. Стоуна и метод имитационного моделирования или статистических испытаний, в частности метод Монте-Карло. Рассмотрим их более подробно.

Модель В. Баумоля (Baumol-Allais-Tobin) [8, с. 575] основывается на использовании в своей основе модели оптимальной партии заказа (Economic order quantity, EOQ) [14], которая до сих пор остаётся классической моделью при управлении денежными средствами и запасами компании.

Данная теоретическая модель предполагает оптимизацию общей совокупности денежных средств и их эквивалентов, путём разделения их на две части — наличные денежные средства и высоколиквидные ценные бумаги, и описание механизма их взаимной трансформации.

Остатки денежных средств в соответствии с данной моделью можно описать следующими ниже перечисленными формулами.

- Минимальный остаток денежных средств принимается равным нулю.

- Оптимальный остаток определяется как:

=√2* T * F/ R ,

- Средний остаток денежных средств равен половине оптимального остатка: 2 . В основе модели Баумоля лежат предположения о постоянстве и неизменности следующих величин:

- прогнозный уровень потребности компании в денежных средствах;

- совокупный объем денежных поступлений;

- сальдо поступления и оттока денежных средств.

Также в основе данной модели находятся такие допущения, как осуществление хозяйственной деятельности предприятия в условиях определённости — известен спрос на денежные средства в каждом из расчётных периодов, стоимость хранения денежных средств практически совпадает со стоимостью хранения ценных бумаг, требования к оплате выполняются банком незамедлительно.

Модель Баумоля достаточно наглядна и проста в применении, но использовать данную модель предпочтительнее при описании макроэкономических процессов, либо для предварительного анализа. Для расчёта остатков денежных средств по конкретному предприятию модель Баумоля обладает следующими недостатками: она не работает в условиях неопределённости, не допускает осуществления платежей в неравномерных размерах, не учитывает сезонность и цикличность.

В условиях неопределённости работает модель Миллера-Орра (1966 г.), в основе которой денежные притоки и оттоки меняются произвольно каждый день. Основные допущения при описании данной модели:

- сальдо ежедневного денежного потока меняется хаотически, тенденцию его изменения проследить невозможно;

- также как и модель Баумоля, модель Миллера-Орра предполагает оптимизацию общей совокупности денежных средств и их эквивалентов, путём разделения их на две части — наличные денежные средства и высоколиквидные ценные бумаги;

- трансформация активов происходит мгновенно, издержки на конвертацию постоянны и не зависят от оборота;

— ежедневное колебание чистых денежных потоков происходит с дисперсией а2. Краткое описание данной модели заключается в следующем: казначейство не контролирует изменение остатка денежных средств в рамках заданного интервала — минимального и максимального остатков денежных средств, но как только достигается верхнее заданное значение — компания конвертирует денежные средства в краткосрочные финансовые вложения, чтобы вернуть остаток к нормальному уровню. Аналогично при достижении нижнего предела компания продаёт достаточное количество ценных бумаг для восстановления оптимального уровня остатка денежных средств.

Остатки денежных средств на основании модели Миллера-Орра рассчитываются следующим образом.

- Минимальный остаток денежных должен быть больше нуля, он приводится к минимальному размеру резерва денежных средств в текущем периоде, т.е. отражает допустимый уровень риска не-хватки денежных средств.

•Оптимальный остаток рассчитывается по формуле:

=√ 3 3* F * a2 /4*R,

где а2 — сумма максимального отклонения денежных средств от среднего в текущем периоде.

- Максимальный остаток равен оптимальному остатку в трёхкратному размере, если происходит превышение данного уровня, то производится незамедлительная трансформация денежных средств в краткосрочные финансовые вложения,

- Средний остаток рассчитывается по формуле:

ср = (Qmin + Qmax) / 2, где

и Qmax — соответственно, минимальный и максимальный остатки денежных средств, рассчитанные ранее.

Модель Миллера-Орра не учитывает альтернативные варианты трансформации денежных средств, нежели в ценные бумаги.

Модель Б. Стоуна (1972 г.) достаточно близка к модели Миллера-Орра. Особенность данной модели заключается в том, что моделирование действий компании основывается не на текущих потребностях компании в денежных средствах, а на прогнозных. Таким образом, в условиях достижения верхнего предела остатка денежных средств не будет произведена немедленная покупка ценных бумаг, если в прогнозном периоде предполагаются относительно большие расходы денежных средств. Следовательно, снижается число конвертационных операций и минимизируются расходы по их обслуживанию.

В силу того, что в условиях сложных вероятностных систем неизвестны внутренние взаимосвязи элементов и их взаимодействие, применение оптимизационных методов зачастую неэффективно. В процессе поиска обоснованных решений в условиях сложных вероятностных систем наибольшие трудности вызывают следующие моменты:

- существование множества неизвестных элементов системы и точно не описываемых сложных взаимосвязей между ними;

- подверженность системы влиянию множества случайных факторов, охарактеризовать и описать которые не представляется возможным;

— наибольшая сопоставимость построенной модели и реальной системы присутствует в момент формализации задачи и после получения результата путём осуществления математических расчётов, в промежуточных этапах сопоставить оригинал и модель не представляется реальным.

В связи с данными трудностями, начиная с 1980-х гг., для управления денежными потоками стал применяться метод имитационного моделирования или статистических испытаний, в частности метод Монте-Карло, который является более гибким по сравнению с большинством оптимизационных методов. Суть метода Монте-Карло заключается в имитации изучаемого процесса с помощью применения вероятностного подхода с использованием ЭВМ. При практическом использовании данного метода на первоначальном этапе определяют закон распределения случайных вели-чин, который описывает поведение исследуемой системы. Наличие закона распределения случайных чисел требует проведения множества экспериментов с имитационной системой на ЭВМ, далее осуществляется статистический анализ полученных данных.

Достоинствами методики имитационного моделирования являются:

- наибольшая близость полученных результатов к реальному изучаемому процессу, по сравнению с другими математическими моделями;

- возможность описания зависимостей более сложного характера, произвести которые с использованием простых математических методов не представляется реальным;

- возможность верификации каждого этапа расчётов до включения его в общую модель.

Основные недостатки данной методики проявляются

- большие затраты времени и ресурсов — как трудовых, так и материальных — для построения имитационной модели;

- для эффективного функционирования имитационной модели необходима разработка удобного интерфейса для пользователя;

- метод имитационного моделирования предполагает более глубокое и детальное изучение исследуемого процесса, нежели просто оптимизационные методы.

На практике применение вышеописанных моделей в российской экономике ограничено, среди основных причин можно выделить

- неразвитость российского рынка ценных бумаг;

- предприятия функционируют в условиях слишком высокой неопределённости, поэтому риск потери первоначальной стоимости денежных средств при их трансформации в ценные бумаги неоправданно велик;

- нехватка оборотных средств для осуществления текущей деятельности компании, следовательно, вероятность создания резервного фонда денежных средств крайне низка;

- недостаточная профессиональная подготовка и квалификация собственников и топ-менеджеров предприятий.

Исходя из данных положений, автором была разработана и внедрена методика по управлению остатком денежных средств со

- предприятие осуществляет два вида экономической деятельности — оптовая и розничная торговля товарами народного потребления;

- альтернативой трансформации денежных средств в ценные бумаги считаются депозиты;

- автор чётко описал тенденцию изменения денежных поступлений в рамках оптовой и розничной торговли в течение недели (данные были получены в результате проведения опроса финансовых служб более пятидесяти крупнейших предприятий Российской Федерации, занимающихся розничными и оптовыми продажами);

- учитываются и подлежат распределению денежные средства не только на расчётных счетах компании, но и в кассах магазинов.

Суть данной методики заключается в установлении в рамках недели двух дней для осуществления платежей, в течение остальных дней денежные средства находятся в депозите.

3 Совершенствование управления денежными средствами

С целью урегулирования движения денежных средств в ОАО «Аэрофлот» предлагается осуществлять финансовое планирование, а неотъемлемая часть финансового плана — бюджет денежных потоков, который представляется в виде таблицы. Показатели отражают положительные (притоки) и отрицательные (оттоки) денежных средств, образующиеся в процессе осуществления производства и реализации продукции, товаров, выполнения работ и оказания услуг. Также мы предлагаем разработать, и внедрить на предприятии платёжный календарь, который представляет собой план рациональной организации денежных потоков в краткосрочной перспективе. Он позволяет свести прогнозные варианты плана по поступлению и расходованию денежных средств к реальному заданию по формированию денежных потоков в рамках одного месяца (квартала).

Такой документ позволяет максимально синхронизировать положительные и отрицательные денежные потоки, установить приоритетность платежей, обеспечить платежеспособность хозяйствующего субъекта. В процессе разработки платежного календаря устанавливаются конкретные сроки и объемы поступления и расходования денежных средств. Различные виды платежных календарей составляются в зависимости от вида деятельности организации, а также в разрезе отдельных ее подразделений. Виды платежных календарей дифференцируются по видам деятельности следующим образом:

По операционной: налоговый платежный календарь, календарь инкассации дебиторской задолженности, календарь обслуживания кредитов, календарь выплаты заработной платы, календарь пополнения производственных запасов и т.п.

По инвестиционной: календарь реализации программы капитальных затрат, календарь получения долгосрочных кредитов и т.п.

Считаем, что внедрение указанных разработок в деятельность ОАО «Аэрофлот» принесет положительные результаты и обеспечит рациональное движение денежных средств. Одним из важнейших условий стабильного финансового положения предприятия в современных условиях является четкая организация расчетов с партнерами. Отсутствие должного внимания к задолженности покупателей и заказчиков может спровоцировать нехватку средств для погашения своей задолженности перед поставщиками, бюджетом, сотрудниками.

Управление дебиторской задолженностью предполагает, прежде всего, планирование и контроль за оборачиваемостью средств в расчетах. Коэффициент оборачиваемости рассчитывается как отношение объема дохода (выручки) от реализации продукции (работ, услуг) к средней дебиторской задолженности по формуле:

К о. д. = ДР. / ДЗ, где

К о. д. — коэффициент оборачиваемости дебиторской задолженности;

- ДР. — доход от реализации продукции (работ, услуг);

- ДЗ — средняя дебиторская задолженность.

К о. д. 2014 =240307,7/56680,6=4,2

К о. д. 2013=206277,1/46655,9=4,4

Этот коэффициент показывает, сколько раз задолженность образуется и поступает предприятию за 2013-2014 года.

Уменьшение коэффициента оборачиваемости дебиторской задолженности показывает относительное увеличение коммерческого кредитования. Желательна максимизация этого показателя. Уменьшение показателя свидетельствует об ухудшении управления дебиторской задолженностью.

По итогам анализа выяснилось, что ОАО «Аэрофлот» необходимо управлять дебиторской задолженностью с помощью

- контролировать состояние расчетов с покупателями по отсроченной задолженности;

- оценивать состав дебиторской задолженности предприятия по отдельным ее «возрастным» группам, т.е. составлять так называемый реестр старения дебиторской задолженности

- следить за соотношением дебиторской задолженности;

- предоставлять скидки при досрочной оплате.

Как показал анализ основных показателей отчетности ОАО «Аэрофлот», основной проблемой предприятия являются низкие показатели оборачиваемости оборотных активов. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале, приросту объемов товарооборота, а значит увеличению платежеспособности и финансовой устойчивости. Следовательно, ОАО «Аэрофлот» необходимо ускорять расчеты с дебиторами с целью своевременного получения выручки в полном объеме. Высвобожденные средства целесообразно направлять на оплату срочной задолженности кредиторов с целью избегания пеней и штрафных санкций за задержку платежей.

Обязанности по контролю за расчетами целесообразно возложить на коммерческий отдел. В связи с этим ОАО «Аэрофлот» можно рекомендовать к использованию ряд приемов, направленных на совершенствование расчетов с покупателями:

Исключение из числа партнеров предприятий-дебиторов с высоким уровнем риска. Для этого необходимо:

- собрать информацию о покупателях тщательно проанализировать ее;

- принять решение о предоставлении или отказе в кредите.

- В зависимости от размера товарного кредита руководитель собирает вполне определенную, детализированную информацию.

Ее основные источники: внутренняя информация, имеющаяся на предприятии, относительно поведения клиента в прошлом; информация сообщенная банками; информация, предоставленная специализированными агентствами, и т.п. После изучения финансового состояния клиентов и их значимости (незначительный, крупный) руководитель принимает соответствующее решение.

— Определение процедуры взыскания дебиторской задолженности. Эта процедура должна предусматривать сроки и форму предварительного и последующего напоминаний дебиторам о дате платежа, возможность пролонгирования долга, срока и порядка взыскания долга и другие действия.

5. Использование судебных процедур для взыскания долга. В случае невозможности взыскать задолженность даже на основании судебного решения предприятие все же получает возможность отнести сумму непогашенной задолженности на уменьшение налогооблагаемой прибыли, что позволит хотя бы уменьшить платежи в бюджет. Чтобы проследить порядок формирования резерва в целях налогового учета с учетом следующих правил:

- если задолженность образовалась более 90 дней назад, то в резерв включается вся сумма;

- когда долг возник от 45 до 90 дней (включительно), в резерв отчисляют 50 процентов от этой суммы;

- задолженность, которой еще не исполнилось и 45 дней, резерв вообще не увеличивает.

По итогам вышесказанного, можно сделать вывод, что ОАО «Аэрофлот» с целью совершенствования управления дебиторской задолженности целесообразно разработать механизм предоставления скидок оптовым покупателям при досрочной оплате договоров, создание резерва по сомнительным долгам с целью минимизации налогообложения, автоматизация бухгалтерского учета.

Размер дебиторской задолженности ОАО «Аэрофлот» в течение анализируемого периода достаточно высок. Краткосрочная дебиторская задолженность за 2014 год увеличилась на 17400,7 млн. руб. (с 36164,5 млн. руб. на 53565,2 млн. руб.) или на 48,1%. Основными составляющими краткосрочной дебиторской задолженности являются расчеты с покупателями и заказчиками, задолженность бюджета по налогам и сборам, авансы, выданные и прочие дебиторы.

Основной причиной увеличения краткосрочной дебиторской задолженности по авансам, выданным под поставку воздушных судов, за обеспечение авиа ГСМ топливным компаниям и под приобретение товарных знаков. В составе прочих авансов отражены лизинговые платежи за поставленные воздушные суда, авансы под поставку ТМЦ и прочие работы и услуги. В связи с ростом продаж задолженность агентов по грузовым и пассажирским перевозкам также увеличилась.

Для снижения дебиторской задолженности предприятии необходимо в кратчайшие сроки оптимизировать условия проводимых сделок. При заключении договоров на продажу продукции преимущественной должна стать предоплата, а по договорам закупок — отсрочка платежа.

Мероприятие направлено на преодоление тенденции, которая сложилась сейчас. Она характеризуется тем, что контрагенты неоправданно долго пользуются средствами компании. Ускорение оборачиваемости оборотных средств неотъемлемо от снижения дебиторской задолженности.

Общая сумма дебиторской задолженности составила 56680,7 млн. руб. Из анализа следует, 1 руб. выручки за 2014 г. приносит предприятию прибыль в размере 0,22 коп. В связи с «замораживанием» оборотных средств у предприятия возникает риск неполучения ожидаемой прибыли. Внедрение данного мероприятия позволит сократить размер дебиторской задолженности. В результате оборачиваемость оборотных средств увеличится, что в свою очередь приведет к увеличению прибыли предприятия.

Экономический эффект от данного мероприятия определяется по формуле:

Эф = ОС1 * П1рВ,

где ОС1 — сумма оборотных средств, полученных от поставщика с опозданием, руб.,

П1рВ — прибыль с 1 руб. выручки, руб.

Эф = 56680,6 * 0,22/100 =124,7 млн. руб.

У ОАО «Аэрофлот» появится возможность использовать свободные денежные средства для своих целей. В результате появления свободных денежных средств ОАО «Аэрофлот» сможет расширить ассортимент услуг или сформировать погашение кредитов. За счет мероприятия по снижению дебиторской задолженности предприятие увеличит свою прибыль на 124,7 млн. руб. Рассмотрим структуру дебиторской задолженности. Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в оборотные активы, превращаются в реальные деньги.

Существуют некоторые общие рекомендации, позволяющие бухгалтеру управлять дебиторской задолженностью:

- необходимо контролировать состояние расчетов с покупателями, по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей;

- следить за соотношением дебиторской и кредиторской задолженности (значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия);

- использовать способ предоставления скидок при досрочной оплате.

Анализ актива баланса ОАО «Аэрофлот» показал, что в составе текущих активов предприятия (оборотных средств) значительный удельный вес имеет дебиторская задолженность, предприятие постоянно испытывает недостаток оборотных средств.

При анализе текущих активов, особенно дебиторской задолженности следует иметь в виду, что в условиях инфляции всякая просрочка платежа приводит к тому, что предприятие — производитель (продавец) реально получает лишь часть стоимости реализованной продукции.

Предлагается, что при условии оплаты в 10 — ти дневной срок покупателю предоставляется скидка в размере 10 руб. на каждую 1000 руб. договора.

В табл.13 приведен расчет возможной эффективности мероприятия при предоставлении скидки и без нее.

Таблица 13 — Выбор способа расчета с покупателями и заказчиками для ОАО «Аэрофлот».

|

Показатели |

Вариант I — со скидкой |

Вариант II — без скидки |

Откл. (+,-) |

|

Коэффициент падения (повышения) покупательной способности |

1,2% х10/ 30 = 0,40 |

1,2%х60/30 = 2,4 |

2,00 |

|

Влияние инфляции на каждую тысячу рублей договорной цены, руб. |

1000 * 1,004 — 1000 = 4 руб. |

24 |

20 |

Таким образом, при использовании скидки на каждую 1 тыс. руб. будет выигрыш 20 руб., а всего дополнительная прибыль:

руб. * 56680,7/1000 = 113,4 млн. руб.

Поэтому сегодня, в условиях информационного взрыва, предприятие вынуждено уделять пристальное внимание таким сферам, как реализация, и сбыт своей продукции и услуг, увеличение доходов и улучшение своего финансового состояния.

ЗАКЛЮЧЕНИЕ

Результаты выполненного в рамках выпускной квалификационной работы исследования на актуальную тему позволяют сделать

Для эффективного использования денежных средств необходимо:

- правильно вести учет денежных средств, а для этого требуется знание их многочисленных законодательных и постоянно изменяющихся норм, правил и порядка;

- уметь грамотно планировать их поступление;

- желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

По результатам исследования на материалах предприятия ОАО «Аэрофлот» выявлено, что порядок и ведение кассовых операций осуществляется в соответствии с требованиями Положения о ведении кассовых операций в РФ; все документы оформляются в организации в установленном законодательством порядке типовыми межведомственными формами первичной учетной документации; денежная наличность сдается в банк. С целью урегулирования движения денежных средств в ОАО «Аэрофлот» предлагается осуществлять финансовое планирование, а неотъемлемая часть финансового плана — бюджет денежных потоков. Денежные средства, находящиеся в кассе предприятия, учитываются на счете 50 «Касса». На этом счете отражаются все кассовые операции по приходу и расходу наличных денежных средств. Алгоритм движения денежных средств предусматривает приходные, расходные операции, корреспонденцию счетов, а также получение выходных регистров бухгалтерского учета по счету 50. Денежные средства предприятия, хранящиеся в банке учитываются на счете 51 «Расчетный счет».

Разработаны методические рекомендации по организации оперативного финансового управления денежными средствами.

За основу создания эффективной системы управления денежными потоками на ОАО «Аэрофлот» может быть взята предлагаемая методика управления денежными потоками. Методика описывает этапы функционального содержания деятельности по управлению денежными потоками на предприятии. Ее реализация позволит путем проведения ряда последовательных аналитических операций создать систему управления денежными потоками.

Разработка мероприятий проводилась с учетом анализа основных экономических показателей работы предприятия в 2012-2014 гг. и приоритетных направлений повышения эффективности деятельности и снижения величины дебиторской задолженности ОАО «Аэрофлот» в рамках плана развития предприятия на 2015-2017 гг.

Формирование гибкой ценовой политики предприятия в целях снижения дебиторской задолженности, позволяющее получить прирост прибыли от продаж в размере 124,7 млн. руб. Мероприятие по снижению дебиторской задолженности. Предприятие увеличит свою прибыль на 113,4 млн. руб.

Внедрение мероприятий повлечет за собой изменение основных экономических показателей ОАО «Аэрофлот» и позволит эффективно управлять дебиторской задолженностью. Подводя итог, можно сказать, что успех предприятия зависит от его способности генерировать денежные средства для обеспечения его деятельности. Самая важная задача руководителя (финансового менеджера) — это планирование положительных потоков денежных средств от основной деятельности и поиск наиболее выгодных источников финансирования.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Конституция РФ. Текст и справочные материалы. — М.: Эксмо, 2009. — 64 с.

- Гражданский кодекс Российской Федерации [Текст]: официальный текст по состоянию на 22.10.2014 г. (с изм. и доп., вступ. в силу с 02.03.2015) — М.: НОРМА-ИНФРА-М, 2015. — 372 с.

- Налоговый кодекс Российской Федерации.

Части первая и вторая: официальный текст по состоянию на29,12.2014 г. (с изм. и доп., вступ. в силу с 01.01.2015 г.).

— М.: Омега-Л, 2015. — 669 с.

- Об акционерных обществах: Федеральный закон от 26.12.1995 г. № 208-ФЗ (с изменениями от 22.12.2014 г.) // Государственная Дума Российской Федерации. — 2014. — № 46. — Ст. 88.

- О бухгалтерском учете: федеральный закон от 21.11.1996 г.

№ 129-ФЗ (в ред. Закона от 28.11.2011г. № 86-ФЗ) // Собрание законодательства Российской Федерации. — 2011. — № 126. — Ст. 20.

- Российская Федерация. Министерство финансов. // ПБУ 23 «Отчет о движении денежных средств», приказ от 02.07.10 г. № 66н Российская газета. — 2006. — 9 декабря. — С. 8

- Приказ Министерства финансов Российской Федерации.

Об утверждении форм бухгалтерской отчетности организаций от 2 июля 2010 г. № 66н // АКДИ Экономика и жизнь. — 2002. — 12 авг. — С. 8.

- Российская Федерация. Министерство финансов. Бухгалтерская отчетность организации. ПБУ 4/99: Приказ от 06 июля 1999 г. № 43н (в ред. от 18.06.2006) // Российская газета. — 2006. — 14 июля. — С. 12.

- Российская Федерация.