Становление высокоэффективной российской экономики невозможно без развитого финансового рынка, основой которого является валютный рынок. Валютный рынок как форма организации движения валютных ценностей в Российской Федерации в последние десятилетия развивается быстрыми темпами. Доказательством этому служит образование новых банков, валютных отделов, валютных бирж, широкой сети пунктов обмена валют, резкий рост объема валютной выручки хозяйствующих субъектов от продажи ими на экспорт товаров, услуг, работ.

Объектом исследования данной курсовой работы является российский валютный рынок.

Предметом исследования являются валютно-финансовые отношения.

Целью данной курсовой работы является изучение валютного рынка Российской Федерации и характерных особенностей его функционирования.

Актуальность темы заключается в том, что валютный рынок — это относительно молодой сегмент рынка, который еще мало изучен с точки зрения закономерностей его формирования и развития, методов и форм торговли валютой, его эффективности. Развитие валютного рынка выступает своего рода необходимостью для поддержания стабилизации страны в целом и закрепления статуса России, как конкурентоспособного государства.

Основной задачей работы является рассмотрение валютного рынка страны, выявление его основных элементов, на основе чего попытаться провести анализ становления валютного рынка Российской Федерации.

В первой главе курсовой работы освещены общие вопросы, касающиеся валютного рынка. Здесь дается структурная и функциональная характеристика валютного рынка, а также валютный рынок, спрос и предложение на валютном рынке.

Вторая глава посвящена валютному рынку России. Описывается валютный рынок с позиции международных валютно-финансовых расчетов. Также рассматривается состояние российского валютного рынка на сегодняшний день.

Источниками информации при выполнении курсовой работы послужили законодательные и нормативные акты Российской Федерации, труды ученых-экономистов, учебная литература, а так же источники периодической печати по вопросам выбранной темы.

1. Валютный рынок, .1 Сущность валютного рынка

Развитие международных валютно-финансовых отношений стало причиной создания валютных рынков. В интегрирующемся мире страны все теснее взаимодействуют друг с другом в различных сферах, и, прежде всего в экономике. Это взаимодействие представлено сегодня в виде обмена товарами, услугами, потоками капитала и людских ресурсов, информацией и знаниями. В условиях господствующего рыночного хозяйства, все названные потоки приобретают стоимостную форму и измеряются деньгами. Одной из важнейших функций денег является обеспечение международных расчетов. Обычно при выполнении именно этой функции деньги называются валютой. [2, с. 194]

Валютная система Российской Федерации

... функционирования валютной системы РФ. Основной целью данной курсовой работы является изучение валютной системы страны, выявление её основных элементов, анализ становления валютной системы Российской Федерации на основе эволюции таких важнейших категорий, как валютный курс и валютный рынок, ...

Валютный рынок является составной частью рыночного механизма, объединяющий экономические взаимоотношения, возникающие в области обмена национальных денег на иностранные, и служащий движению интеграции национальной экономики в мировом хозяйстве.[5, с.40]

Валютный рынок — это особый рынок, на котором осуществляются валютные сделки, то есть обмен валюты одной страны на валюту другой страны по определенному валютному курсу.[4, с. 513]

Валютный рынок, с точки зрения его институтов, представляет собой совокупность финансовых центров, где сосредоточена купля-продажа валют и ценных бумаг в валюте на основе спроса и предложения на них. С организационно-технической точки зрения валютный рынок представляет собой совокупность телеграфных, телефонных, телексных, электронных и прочих коммуникационных систем, связывающих между собой участников валютного рынка разных стран, осуществляющих международные расчеты и другие валютные операции. [7, с. 19]

Российский валютный рынок подразделяется на

рынок спот — рынок, на котором сделка купли — продажи валюты происходит по оговоренному на сегодняшний день валютному курсу, но валюта поставляется только через два дня после заключения сделки;

- рынок срочных контрактов — рынок, где заключается срочная биржевая сделка по фиксированному курсу и фиксированной сумме в иностранной валюте;

- рынок наличной валюты.

Рынок спот в свою очередь подразделяется на рынок свободно конвертируемых валют и рынок ограниченно конвертируемых валют, а рынок срочных контрактов — на сегменты, соответствующие некоторым финансовым инструментам, т. е. фьючерсы, форварды, опционы и др.[5, с.45]

По своему составу валютный рынок охватывает достаточно широкий круг участников, которые совершают сделки по купле-продаже валютных ценностей.

Участниками валютного рынка являются:

— Коммерческие банки. Они проводят основной объем валютных операций. На мировых валютных рынках за счет значительной доли своих операций в общем объёме мирового рынка, наибольшее влияние оказывают крупные международные банки, ежедневный объем операций, которых достигает миллиардов долларов. Это такие банки, как Citibank, JPMorgan Chase Bank, Deutsche Bank, ABN Amro Bank, Barclays Bank. На российском рынке FOREX, можно выделить следующие наиболее активные банки такие как: Альфа Банк, Газпромбанк, Райффайзенбанк, МДМ-Банк, Сбербанк и другие.

— Фирмы, осуществляющие внешнеторговые операции. Не имея прямого доступа на валютный рынок, они участвуют в международной торговле, предъявляют устойчивый спрос на иностранную валюту (в части импортеров) и предложение иностранной валюты (экспортеры).

— Компании, осуществляющие зарубежные вложения активов (Investment Funds, Money Market Funds, International Corporations).

Данные компании, представленные различного рода международными инвестиционными фондами, осуществляют политику диверсифицированного управления портфелем активов, размещая средства в ценных бумагах правительств и корпораций различных стран. К данному виду фирм относятся также крупные международные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий и т.д., такие как: Дженерал Моторс, Бритиш Петролеум и другие.

Бухгалтерский учет денежных средств и операций в иностранной валюте

... обслуживающим данную организацию. Цель работы изучить бухгалтерский учет денежных средств и операций в иностранной валюте. Задачи работы: − изучить поступление и использование валюты и валютной выручки в бухгалтерском учете фирмы; −рассмотреть учет суммовых и курсовых разниц, возникающих при рублевой оценке актива ...

- Центральные банки. Оказывая прямое влияние на валютные рынки, они осуществляют валютное регулирование на внешнем рынке.

— Валютные биржи. В ряде стран функционируют валютные биржи, где осуществляется обмен валют для юридических лиц и формируется рыночный валютный курс. Хотя валютный рынок в основном является внебиржевым и, следовательно, децентрализованным, функционирующим круглые сутки, некоторые его инструменты торгуются на бирже. Например, с валютными фьючерсами активно работает Чикагская товарная биржа (СМЕ), а с валютными опционами — Фондовая биржа Филадельфии (PHLX).

В Москве валютные инструменты торгуются на ММВБ (MICEX — Moscow Interbank Currency Exchange).

— Валютные брокерские фирмы. В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. Наиболее крупными международными брокерскими компаниями являются: Tullett + Tokyo, Tradition UK, Cantor Fitzgerald. На российском рынке брокерские услуги по конверсионным и депозитным операциям предоставляют брокерские фирмы: Adix, NFBK.

— Частные лица. Физические лица проводят широкий спектр неторговых операций в части зарубежного туризма, переводов заработной платы, пенсий, гонораров, покупки и продажи наличной валюты, а также физические лица имеют возможность инвестировать свободные денежные средства на рынке FOREX с целью получения прибыли. [10, с. 272]

1.2 Структурная характеристика валютного рынка

валютный законодательство заем еврооблигация

Структуру валютного рынка образуют валютные отношения, которые складываются в результате совершения валютных операций субъектами валютного рынка.

В соответствии с российским валютным законодательством валютные операции представляют собой действия, которые связаны с:

1. переходом прав собственности и иных прав на валютные ценности, в том числе операции, связанные с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте;

2. вывоз и пересылка в РФ, а также ввоз и пересылка из РФ валютных ценностей;

- осуществление международных денежных переводов;

- расчеты между резидентами и нерезидентами в валюте РФ. [1]

Валютные операции могут проводиться в национальной и иностранной валюте, а также могут быть связанными с валютными ценностями и с ценными бумагами, номинированными в российской валюте.

Валютные ценности включают в себя иностранную валюту, а также внешние ценные бумаги, в том числе в бездокументарной форме, не относящиеся, в соответствии с валютным законодательством, к внутренним ценным бумагам.

Соответственно, внутренними устными бумагами являются ценные бумаги, номинальная стоимость которых указана в валюте РФ и выпуск которых зарегистрирован в РФ, а также иные ценные бумаги, удостоверяющие право на получение валюты РФ, выпущенные на ее территории. [2, с. 152]

Дипломной работы ВАЛЮТНЫЙ КОНТРОЛЬ ЭКСПОРТНОИМПОРТНЫХ ОПЕРАЦИЙ В РОССИЙСКОЙ

... валютного контроля экспортно-импортных операций в ПАО "МИнБанк". Целью дипломной работы является совершенствование валютного контроля экспортно-импортных операций в ПАО "МИнБанк". В дипломной работе ставятся следующие задачи: 1) изучить понятие, сущность и нормативное правовое регулирование валютного ... стабильности национальной валюты. Степень разработанности проблемы. Валютный контроль в ...

Субъектами валютных операций могут являться резиденты и нерезиденты.

К резидентам относятся:

1. физические лица, являющиеся гражданами РФ;

2. иностранные граждане, постоянно проживающие в РФ на основании вида на жительство и лица без гражданства;

- юридические лица, созданные в соответствии с законодательством РФ;

- находящиеся за пределами РФ филиалы и представительства юридических лиц, созданных в соответствии с законодательством РФ;

- дипломатические представительства, консульские учреждения РФ и иные официальные представительства РФ, находящиеся за пределами ее территории.

К нерезидентам относятся:

1. физические лица, не являющиеся в соответствии с законодательством резидентами;

2. юридические лица и иные организации, созданные в соответствии с законодательством иностранных государств и находящиеся за пределами территории РФ;

- аккредитованные в РФ дипломатические представительства, консульские учреждения иностранных государств;

4. межгосударственные и межправительственные организации, их филиалы и постоянные представительства в РФ;

5. находящиеся на территории РФ филиалы, постоянные представительства и другие структурные подразделения нерезидентов, созданные в соответствии с законодательством иностранных государств.

Валютные операции осуществляются на основании валютных договоров. Валютным договором признается денежная сделка с валютой, заключенная в соответствии с национальным валютным правом.

Банки и иные кредитные учреждения, получившие лицензии ЦР РФ на проведение валютных операций, называются уполномоченными банками.

Операции с иностранной валютой подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала. Валютные операции движения капитала регулируются ЦБ РФ, который может устанавливать только требование об использовании для их осуществления специального счета и специальные требования по резервированию. [6, с. 228]

Валютные рынки можно классифицировать по целому ряду признаков:

По сфере распространения, выделяют международный и внутренний валютные рынки. В свою очередь, как международный, так и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами в отдельных регионах мира или данной страны.

По отношению к валютным ограничениям можно выделить свободный и несвободный валютные рынки, в зависимости от отсутствия или наличия на нем валютных ограничений.

Регулирование валютных операций в зарубежных странах осуществляется, как правило, на двух уровнях. Это государственное регулирование, проводимое в рамках валютной политики государства, и ограничения, вводимые непосредственно банками для страхования своей деятельности от возможных убытков.

Валютные ограничения — это государственные меры по установлению порядка проведения операций с предметом оперирования (иностранной валютой, ценными бумагами, выраженными в ней, валютными ценностями) в отдельных странах, вмененных национальным законодательством. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу, а также установления порядка расчетов в валюте на внутреннем рынке.[9 с.201]

Валютно-обменные операции

... - валютно-обменная политика банка. Целью работы является анализ валютно-обменных операций банка и разработка мероприятий по их совершенствованию. Можно определить валютное регулирование как, деятельность государственных органов, направленная на регламентирование порядка совершения валютных операций. Валютное ...

Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

По видам применяемых валютных курсов валютный рынок может быть с одним режимом и с двойным режимом. Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах.

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов.

По степени организованности валютный рынок бывает биржевой и внебиржевой. Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям. Это так называемый, валютный дилинг (ForEx DEALING).

После 1973 года цены валют перестали определяться золотыми запасами стран и на сегодняшний день внебиржевой рынок торговли валютами (суммарный оборот рынка в день) составляет 1,2 трлн. долларов США. Конечно, будучи противоположными сторонами одной медали, биржевой и внебиржевой рынки в то же время дополняют друг друга. Это связано с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Далее, выделяют следующие виды валютных рынков:

Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран.

Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами.

Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют.

Рынок еврокредитов выражает устойчивые кредитные связи и финансовые отношения по предоставлению международных займов в евровалюте коммерческими банками иностранных государств.

Важнейшим сегментом развития финансовых рынков в последнее время является срочная торговля. Развитию срочных рынков способствует существующее непостоянство и быстрая изменчивость цен товаров и финансовых инструментов.

При характеристике срочных рынков можно выделить:

- рынок форвардных контрактов;

- рынок фьючерсов;

- рынок опционов.

Форвардные сделки, или срочные сделки за наличный расчет, в соответствии с которыми покупатель и продавец соглашаются на поставку товара или валюты на определенную дату в будущем, являются одной из первых форм срочного контракта, которые возникли как реакция на значительное изменение цен.

Валютный курс. Режимы валютных курсов

... иностранной валюты (долларов), например, не 2 доллара за 1 фунт, а только 1.5 доллара за 1 фунт. Режимы валютных курсов Различают 2 режима валютных курсов: фиксированный и плавающий. Фиксированный валютный курс. При режиме фиксированного валютного курса ...

Рынок фьючерсов. Одним из наиболее успешных и в то же самое время наиболее противоречивых нововведений на мировых финансовых рынках в последние десятилетия стало начало торговли финансовыми фьючерсами, т.е. такими фьючерсными контрактами, в основе которых лежат финансовые инструменты с фиксированной процентной ставкой и валютные курсы.

Рынок опционов. Одним из видов срочных сделок являются опционы. Опцион — это двусторонний договор о передаче прав (для покупателя) и обязательство (для продавца) купить или продать определенный финансовый актив по фиксированному курсу в заранее согласованную дату или в течение согласованного периода времени. [10, с. 19]

1.3 Функциональная характеристика валютного рынка

Валютный рынок выполняет несколько функции, во-первых он прежде всего обеспечивает валютно-кредитное и расчетное обслуживание экспортно-импортных операций, а также валютные операции, связанные с инвестированием капитала за пределами национальной экономики. Также, валютный рынок дает возможности хеджирования, то есть страхования валютных рисков. При страховании экономические агенты, желая уменьшить риск, связанный с колебаниями валютного курса, стараются избавиться от чистых обязательств в иностранной валюте, то есть достичь баланса между активами и пассивами в данной валюте.

Во-вторых, валютный рынок является «ареной» для проведения валютных операции, где можно играть на будущей цене. Поведение участников валютного рынка, желающих получить максимальный выигрыш от валютной сделки, зависит от разницы между процентными ставками на национальном и зарубежном денежном рынке, а также от ожидаемых изменений валютного курса.

Таким образом, общее правило для спекулятивных операций в иностранной валюте состоит в том, что их прибыльность зависит от того, насколько валюта упадет в цене сверх разницы в процентных ставках по депозитам в национальной и иностранной валюте. Однако спекулятивные операции прибыльны лишь в том случае, если участникам рынка, верно, удается сделать прогноз ожидаемых изменений валютного курса.

Курсы валют колеблются под влиянием многочисленных факторов, что увеличивает риски потерь, при расчетах. Сложен и механизм международных кредитных отношений и миграции капиталов. Перевод денег из страны в страну исторически связан, с торговлей. Сделкам по продаже и покупке товаров и услуг почти всегда сопутствуют расчеты, т.е. пересылка из одной страны в другую денежных средств — валюты.

Таким образом, выявлено, что валютный рынок, являясь рыночным механизмом, служит средством экономического взаимодействия между странами. Существование валютного рынка необходимо, потому что он является удобным механизмом переноса покупательной способности от лиц, имеющих дело с одной валютой, на других людей, которые обычно используют при ведении своего бизнеса другую денежную единицу.

Во-вторых, валютные рынки предлагают инструменты, с помощью которых можно снизить риски, связанные с изменением обменных курсов, и переложить их на плечи профессиональных участников рынка.

Подведя итог, следует сказать, что валютный рынок является одним из тех инструментов, с помощью которого осуществляется эффективное финансирование экспортно-импортных сделок и связанные с ними операции конвертирования валют.

Характеристика валютных вкладов

... валютные вклады (депозиты) Сбербанка России можно сделать следующие выводы: из иностранной валюты большим спросом пользуются вклады в долларах или евро; - курс валюты по выше обозначенным валютам (валютные вклады) увязан с процентами. Если происходит изменение курса одной валюты ...

4 Спрос и предложение на валютном рынке

Эксперты определяют предложение как доступное для покупки количество товара в данное время, а спрос — это то количество, которое требуется сейчас. Разобраться с тем, что такое спрос и предложение на рынке, можно на примере более простых понятий, сделав это с точки зрения обыкновенного рынка, на котором обмениваются деньгами и товарами покупатели с продавцами. Можно представить себе, что вы выращиваете апельсины в своем личном саду, после чего занимаетесь продажей на ближайшем рынке. Вам совсем не требуется продать абсолютно все апельсины, потому что даже если у вас что-то и останется, то вы можете просто употребить их в пищу, точно так же, как и обычный покупатель.

Однако вы с гораздо большим желанием будете продавать ваши апельсины, если за них вам предложат высокую цену. Предположим, вы продаете мешок апельсинов стоимостью в один доллар. В этом случае у вас есть желание продать только пару мешков. Однако представьте, что цена повысилась. Разумеется, скорее всего вам захочется продать еще больше мешков. Допустим, мешок стоит десять долларов. Тогда вы можете продать вообще все апельсины, которые выросли в вашем саду, получить деньги и приобрести другие продукты. Диаграмма ниже, которая называется «кривая предложения» показывает подобную взаимосвязь. На синий линии отражен процесс увеличения предложения в зависимости от того, как повышается цена.

Рис.1 — График предложения на валютном рынке

С другой стороны есть еще и спрос. Теперь нужно рассмотреть отношения между продавцом и покупателем с точки зрения первого. Очевидно, что чем меньше стоимость того или иного товара, тем выше окажется спрос на него, то есть, это выходит совершенно обратное описанной выше зависимости. В том случае, когда апельсины будут продаваться по цене доллар за мешок, то покупатель захочет приобрести как можно больше, так как это будет весьма выгодно для него. И чем больше будет увеличиваться цена, тем больше будет ослабевать спрос. В конечном итоге, когда цена мешка апельсинов достигнет десяти долларов, покупатель решит, что лучше не тратить деньги на апельсины.

Рис.2 — График спроса на валютном рынке

На рынке всегда было и будет встречаться это противоречие. Именно оно и определяет, какая цена будет заплачена за тот или иной товар, и каким будет его количество.

Вот так и происходит формирование цены в среде свободного рынка. На всех прочих рынках мира происходит совершенно то же самое. Проиллюстрировать это можно следующей диаграммой:

Описанный выше пример, показывающий, как меняется спрос и предложение на рынке в зависимости от цены, на самом деле не сильно отличается от тех процессов, которые каждый день случаются на валютном рынке. Иногда спрос и предложение меняются очень быстро, и поэтому начинающие трейдеры испытывают трудности с детализацией. Однако всем стоит знать, что сила спроса и предложения всегда действует на рынке независимо от того, является ли это график курсов валют или расценки на недвижимое имущество.

5 Валютный курс

Одним из важнейших элементов любой валютной системы является валютный курс, который показывает цену валюты одной страны, выраженную в валюте другой.

Одним из наиболее важных понятий, используемых на валютном рынке, является понятие реального и номинального валютного курса.

Реальный валютный курс можно определить как отношение цен товаров двух стран, взятых в соответствующей валюте.

Номинальный валютный курс показывает обменный курс валют, действующий в настоящий момент времени на валютном рынке

Валютный курс, поддерживающий постоянный паритет покупательной силы: это такой номинальный валютный курс, при котором реальный валютный курс неизменен.

Кроме реального валютного курса, рассчитанного на базе отношения цен, можно использовать этот же показатель, но с другой базой. Например, приняв за нее отношение стоимости рабочей силы в двух

Курс национальной валюты может изменяться неодинаково по отношению к различным валютам во времени. Так, по отношению к сильным валютам он может падать, а по отношению к слабым — подниматься. Именно поэтому для определения динамики курса валюты в целом рассчитывают индекс валютного курса. При его исчислении каждая валюта получает свой вес в зависимости от доли приходящихся на нее внешнеэкономических сделок данной страны. Сумма всех весов составляет единицу (100%).

Курсы валют умножаются на их веса, далее суммируются все полученные величины и берется их среднее значение.

В современных условиях валютный курс формируется, как и любая рыночная цена, под воздействием спроса и предложения. Уравновешивание последних на валютном рынке приводит к установлению равновесного уровня рыночного курса валюты. Это так называемое «фундаментальное равновесие».

Размер спроса на иностранную валюту определяется потребностями страны в импорте товаров и услуг, расходами туристов данной страны, выезжающих в иностранные государства, спросом на иностранные финансовые активы и спросом на иностранную валюту в связи с намерениями резидентов осуществлять инвестиционные проекты за рубежом.

Чем выше курс иностранной валюты, тем меньше спрос на нее; чем ниже курс иностранной валюты, тем больше спрос на нее.

Размер предложения иностранной валюты определяется спросом резидентов иностранного государства на валюту данного государства, спросом иностранных туристов на услуги в данном государстве, спросом иностранных инвесторов на активы, выраженные в национальной валюте данного государства, и спросом на национальную валюту в связи с намерениями нерезидентов осуществлять инвестиционные проекты в данном государстве.

Так, чем выше курс иностранной валюты по отношению к национальной, тем меньшее количество национальных субъектов валютного рынка готово предложить их валюту в обмен на иностранную и наоборот, чем ниже курс национальной валюты по отношению к иностранной, тем большее количество субъектов национального рынка готово приобрести иностранную валюту.

Развитие внешнеэкономических отношений требует особого инструмента, посредством которого субъекты, действующие на международном рынке, могли бы поддерживать между собой тесное финансовое взаимодействие. Таким инструментом выступают банковские операции по обмену иностранной валюты. Важнейшим элементом в системе банковских операций с иностранной валютой является обменный валютный курс, т.к. развитие МЭО требует измерения стоимостного соотношения валют разных стран.

Валютный курс необходим для:

- взаимного обмена валютами при торговле товарами, услугами, при движении капиталов и кредитов. Экспортер обменивает вырученную иностранную валюту на национальную, так как валюты других стран не могут обращаться в качестве законного покупательного и платежного средства на территории данного государства. Импортер обменивает национальную валюту на иностранную для оплаты товаров, купленных за рубежом. Должник приобретает иностранную валюту за национальную для погашения задолженности и выплаты процентов по внешним займам;

- сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран, выраженных в национальных или иностранных валютах;

- периодической переоценки счетов в иностранной валюте фирм и банков.

Как любая цена, валютный курс отклоняется от стоимостной основы — покупательной способности валют — под влиянием спроса и предложения валюты. Соотношение такого спроса и предложения зависит от ряда факторов. Многофакторность валютного курса отражает его связь с другими экономическими категориями — стоимостью, ценой, деньгами, процентом, платежным балансом и т.д. Причем происходит сложное их переплетение и выдвижение в качестве решающих то одних, то других факторов.

Факторы, влияющие на величину валютного курса, подразделяются на структурные (действующие в долгосрочном периоде) и конъюнктурные (вызывающие краткосрочное колебание валютного курса).

К структурным факторам относятся:

- Конкурентоспособность товаров страны на мировом рынке и ее изменение;

- Состояние платежного баланса страны;

- Покупательная способность денежных единиц и темпы инфляции;

- Разница процентных ставок в различных странах;

- Государственное регулирование валютного курса;

- Степень открытости экономики.

Конъюнктурные факторы связаны с колебаниями деловой активности в стране, политической обстановкой, слухами и прогнозами.

К ним относятся:

- Деятельность валютных рынков;

- Спекулятивные валютные операции;

- Кризисы, войны, стихийные бедствия;

- Прогнозы;

Цикличность деловой активности в

Существует множество причин, вызывающих колебания валютных курсов, не существует и единого способа определения потребительской «корзины». Структуры товаров и услуг, образующих потребительскую «корзину», в разных странах достаточно отличаются друг от друга. Их сравнение весьма условно.

2. Валютный рынок РФ, .1 Становление и развитие валютного рынка РФ

Валютный рынок Российской Федерации на данный момент находится в стадии формирования. Его становление относится к 1986 г., когда валютная монополия государства была разрушена и практически все хозяйствующие субъекты получили возможность выхода на внешний рынок.

До 1986 г. в СССР не было необходимости в валютном регулировании внешнеэкономической деятельности. Причиной этому было существование — государственной монополии на операции с валютой, которая проявлялась в отсутствии связей между внутренними рынками товаров и услуг и соответствующими мировыми рынками;

- полной централизации управления валютными ресурсами государства;

- в минимальном количестве участников внешнеэкономической деятельности.

На международном рынке выступало несколько крупных внешнеторговых объединений. Валютная выручка от экспорта направлялась на счета Внешторгбанка СССР. Государство от имени Госплана СССР, Минфина СССР и Госбанка СССР занималось распределением средств, полученных от привлеченных валютных кредитов и экспортной выручки в соответствии с потребностями регионов и отраслей. Выделение предприятиям денежных средств осуществлялось в строгом соответствии с размерами предоставленных им лимитов. В 1986 году существовало несколько режимов установления курса рубля к доллару, и они отличались от рассчитанного на основе паритета покупательной способности.

В 1986 году формирование валютного рынка переходит на другую ступень развития, поскольку был введен, закон «О государственном предприятии» на территории СССР. На основе этого закона получили право выхода на внешний рынок, почти все хозяйствующие субъекты. Валютные поступления от экспорта распределялись в пропорциях между государством и производителями экспортной продукции: в пользовании предприятия оставалось 20% валютной выручки, государству продавалось 80% по фиксированному курсу. Следует отметить, что в этот период отсутствовал специальный орган валютного регулирования, не был принят закон, регулирующий валютные операции на территории СССР. Источником валютного законодательства служили решения Совета Министров СССР, а также издаваемые нормативные акты министерств и ведомств.

В 1989 г. появился первый официальный валютный рынок в форме валютных аукционов Внешэкономбанка СССР. Они были организованы на основе конкурса заявок на покупку-продажу иностранной валюты предприятий и организаций, имеющих счета во Внешторгбанке. Текущий рыночный курс рубля к доллару устанавливался на основе результатов данного аукциона. Особой роли в экономике страны на этот период валютные рынки не играли. Закончился период децентрализации внешнеэкономической деятельности к 1991 году, который прошел почти без государственного регулирования, когда был принят новый Закон СССР «О валютном регулировании». В юридическую практику были введены такие понятия, как валюта СССР, иностранная валюта, валютные ценности, текущие операции с валютой и др. С этого периода начинают активно развиваться валютные биржи, формируется основа валютного рынка. После распада СССР и образования РФ, необходима была корректировка данного Закона с учетом особенностей валютного рынка РФ и необходимости проведения валютной политики. [8, с. 50]

Вступление в силу Закона РФ «О валютном регулировании и валютном контроле» в ноябре 1992 г. открыло новый этап валютного регулирования в России. Этот Закон является главным документом валютного законодательства Российской Федерации и важнейшим шагом вперед в развитии системы валютного регулирования в стране. В апреле 1992 г. Россия вышла на международный валютный рынок, благодаря вступлению в Международный Валютный Фонд.

На сегодняшний день валютное регулирование России идет по пути ужесточения и централизации. Осуществляет контроль над валютными операциями, субъектами валютного рынка Российской Федерации. И жестко следит за попытками «бегства» капитала за Россию.

2 Современное состояние валютного рынка РФ

Расширяющиеся международные связи, возрастающая интернационализация хозяйственной жизни нашей страны вызывает объективную необходимость становления и развития надежного, эффективно функционирующего валютного рынка. Без развитого валютного рынка невозможно становление высокоэффективной российской экономики.

Валютный рынок как форма организации движения валютных ценностей развивается бурными темпами. Свидетельством тому служит появление новых уполномоченных банков, валютных бирж, валютных отделов на фондовых биржах, широкой сети пунктов обмена валюты, рост объема валютной выручки хозяйствующих субъектов от продажи ими на экспорт товаров, работ, услуг и т.д.

Изучив четыре валютные системы, которые формировались по мере развития международно-финансовых и экономических отношений, можно сделать вывод, что развитие мировых валютных систем и смена одна другой это никакой-то стихийный или сумбурный процесс, а вполне естественный и закономерный. Новая система меняет старую, потому что она более совершенна и с помощью ее легче осуществлять валютно-финансовые операции, товарно-денежные обороты и т.д.

Основными составляющими валютного рынка в России выступают:

- рынок наличной валюты;

- рынок безналичной валюты.

Рынок наличной валюты представлен валютно-обменными операциями физических лиц через коммерческие банки и банкнотными сделками, совершаемыми коммерческими банками в целях пополнения валютно-кассовой наличности.

Рынок безналичной валюты состоит из рынка наличных сделок (спот-рынок) и срочный рынок. В свою очередь срочный рынок делится на биржевой рынок, на котором совершаются фьючерсные сделки, и внебиржевой — совершаются форвардные сделки. Также необходимо отметить о совершении опционных сделок на срочных рынках.

Основным законодательным актом в области валютных отношений Российской Федерации является Закон РСФСР от 9 октября 1992 г. «О валютном регулировании и валютном контроле», а также другие законы и подзаконные акты. В Законе определены основные понятия: иностранная валюта и валютные ценности, текущие операции платежного баланса, капитальные операции, а также ключевые понятия валютного законодательства — «резидент» и «нерезидент», имеющие различные режимы валютного регулирования.

Валютные ценности — это иностранная валюта, ценные бумаги в иностранной валюте, а также драгоценные металлы — золото, серебро, платина, металлы платиновой группы в любом виде, за исключением ювелирных и других бытовых изделий, а также лом таких изделий.

Резиденты — это:

- физические лица, имеющие постоянное местожительство в РФ, в том числе временно находящиеся вне России;

- юридические лица, созданные в соответствии с законодательством России, с местонахождением в РФ;

- предприятия и организации, не являющиеся юридическими лицами, созданы в соответствии с законодательством Российской Федерации, с местонахождением в России;

- находящиеся за пределами России филиалы и представительства вышеуказанных резидентов;

- дипломатические и иные представительства РФ, находящиеся за пределами РФ.

Нерезиденты — это:

- физические лица, имеющие постоянное местожительство за пределами РФ, в том числе временно находящиеся в РФ;

- юридические лица, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ;

- предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств, с местонахождением за пределами РФ;

- находящиеся в РФ филиалы и представительства вышеуказанных нерезидентов;

- находящиеся в РФ иностранные дипломатические и иные иностранные представительства, а также международные организации, их филиалы и представительства.

Операции в иностранной валюте и с ценными бумагами в иностранной валюте подразделяются на текущие валютные операции и валютные операции, связанные с движением капитала.

К текущим валютным операциям относятся:

- переводы в РФ и из РФ иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ, услуг, а также осуществление расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 180 дней;

- получение и предоставление финансовых кредитов на срок не более 180 дней;

- переводы в РФ и из РФ процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

- переводы неторгового характера в РФ и из РФ, включая перевод сумм заработной платы, пенсий, алиментов, наследства, а также другие аналогичные операции.

В валютные операции, связанные с движением капиталов, входят:

- прямые инвестиции — вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

- портфельные инвестиции — приобретение ценных бумаг;

- переводы в оплату прав собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, а также иные права на недвижимость;

- предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ, услуг;

- предоставление и получение финансовых кредитов на срок более 180 дней;

- все иные валютные операции, не являющиеся текущими валютными операциями.

Валютные операции в России осуществляют только уполномоченные коммерческие банки, т. е. банки и иные кредитные учреждения, получившие лицензии Центрального банка России на проведение валютных операций.

Существуют три вида валютных лицензий: внутренние, расширенные и генеральные. Наибольшие права предоставляет генеральная валютная лицензия.

На проведение операций с золотом требуется также специальная лицензия ЦБ.

Валютные ценности могут находиться в собственности как резидентов, так и нерезидентов.

Покупка и продажа иностранной валюты проводятся через уполномоченные коммерческие банки. Сделки купли-продажи иностранной валюты могут осуществляться непосредственно между уполномоченными банками, а также через валютные биржи, действующие в порядке и на условиях, устанавливаемых ЦБ России. При этом покупка и продажа иностранной валюты, минуя уполномоченные банки, не допускаются.

Валютное регулирование, осуществляет Центральный банк России. Он устанавливает порядок обязательного перевода, вывоза и пересылки иностранной валюты и ценных бумаг в иностранной валюте, принадлежащих резидентам; выдает валютные лицензии; проводит валютные интервенции на главных валютных биржах страны — ММВБ и Санкт-Петербургской бирже.

Валютный контроль осуществляется органами валютного контроля и их агентами. Органами валютного контроля является Центральный банк России, а также правительство РФ. Агентами валютного контроля выступают организации, которые в соответствии с законодательными актами могут осуществлять функции валютного контроля. Агенты валютного контроля подотчетны соответствующим органам валютного контроля.

Основной агент валютного контроля — Федеральное агентство по валютному и экспортному контролю. Законодательной основой валютного контроля выступает Инструкция по валютному импортному контролю, направленная на совершенствование учета и контроля за импортными операциями. Расчеты так же, как и по экспорту, осуществляются только через уполномоченные банки, оформившие с импортерами паспорта сделок.

В России фактически уже имеется внутренняя конвертируемость рубля при наличии ряда валютных ограничений. Для перехода к полной конвертируемости рубля потребуется политико-экономическая и финансовая стабилизация, накопление существенных золотовалютных резервов, отработка валютного механизма сотрудничества со странами СНГ. В 1996г. Россия подписала ст. VIII Устава МВФ, в результате чего рубль стал конвертируемой валютой в платежах и переводах.

В настоящее время в России действует режим плавающего валютного курса, который зависит от спроса и предложения на валютных биржах страны, прежде всего на ММВБ. Курс рубля к конвертируемым валютам обеспечивает связь экономики России с мировым рынком.

На валютном рынке Российской Федерации действуют различные институты, уполномоченные банки Российской Федерации, иностранные банки и инвестиционные компании, биржи, брокерские конторы.

Валютные рынки — одно из важных звеньев мирового хозяйства — чутко реагируют на изменения в экономике и политике, оказывая на них обратное влияние. Интернационализация хозяйственной жизни способствует развитию валютных рынков. Объем сделок на них составляет ежедневно триллионы долларов, которые происходят с различными видами валют.

Таблица 1 — Виды валют, с которыми ЦБ (Центральный Банк) проводит валютные операции

|

Цифр. код |

Букв. код |

Единиц |

Валюта |

|

|

036 |

AUD |

1 |

Австралийский доллар |

|

|

944 |

AZN |

1 |

Азербайджанский манат |

|

|

051 |

AMD |

1000 |

Армянских драмов |

|

|

974 |

BYR |

10000 |

Белорусских рублей |

|

|

975 |

BGN |

1 |

Болгарский лев |

|

|

986 |

BRL |

1 |

Бразильский реал |

|

|

348 |

HUF |

100 |

Венгерских форинтов |

|

|

410 |

KRW |

1000 |

Вон Республики Корея |

|

|

208 |

DKK |

10 |

Датских крон |

|

|

840 |

USD |

1 |

Доллар США |

|

|

978 |

EUR |

1 |

Евро |

|

|

356 |

INR |

100 |

Индийских рупий |

|

|

398 |

KZT |

100 |

Казахских тенге |

|

|

124 |

CAD |

1 |

Канадский доллар |

|

|

417 |

KGS |

100 |

Киргизских сомов |

|

|

156 |

CNY |

10 |

Китайских юаней |

|

|

428 |

LVL |

1 |

Латвийский лат |

|

|

440 |

LTL |

1 |

Литовский лит |

|

|

498 |

MDL |

10 |

Молдавских леев |

|

|

946 |

RON |

10 |

Новых румынских леев |

|

|

934 |

TMT |

1 |

Новый туркменский манат |

|

|

578 |

NOK |

10 |

Норвежских крон |

|

|

985 |

PLN |

10 |

Польских злотых |

|

|

960 |

XDR |

1 |

СДР (специальные права заимствования) |

|

|

702 |

SGD |

1 |

Сингапурский доллар |

|

|

972 |

TJS |

10 |

Таджикских сомони |

|

|

949 |

TRY |

1 |

Турецкая лира |

|

|

860 |

UZS |

1000 |

Узбекских сумов |

|

|

980 |

UAH |

10 |

Украинских гривен |

|

|

826 |

GBP |

1 |

Фунт стерлингов Соединенного королевства |

|

|

203 |

CZK |

10 |

Чешских крон |

|

|

752 |

SEK |

10 |

Шведских крон |

|

|

756 |

CHF |

1 |

Швейцарский франк |

|

|

710 |

ZAR |

10 |

Южноафриканских рэндов |

|

|

392 |

JPY |

Японских иен |

||

Главными валютами, на которые приходится основной объем всех операций, являются в настоящее время Доллар США (USD), евро (EUR).

Чтобы проанализировать современное состояние валютного рынка необходимо рассмотреть в динамике операции, производимые Центральным банком на валютном рынке. Для этого мы рассмотрим данные динамики некоторых операций 2011-2012 года, используя иностранные валюты USD и EUR.

Рассмотрим динамику по валютным интервенциям Банка России. Валютная интервенция — значительное разовое целенаправленное воздействие центрального банка страны на валютный рынок и валютный курс, осуществляемое путем продажи или закупки банком крупных партий иностранной валюты. [17]

Таблица 2 — Данные по интервенциям Банка России на внутреннем валютном рынке за 2012-2013 г.

|

Отчетный период |

Объёмы операций с долларами США, всего за период, млн. долл. |

Объёмы операций с евро, всего за период, млн. евро |

||||||

|

Покупка |

Продажа |

Покупка |

Продажа |

|||||

|

Всего |

Целевые |

Всего |

Целевые |

Всего |

Целевые |

Всего |

Целевые |

|

|

январь 2012 |

645,67 |

645,67 |

0,00 |

0,00 |

124,20 |

124,20 |

0,00 |

0,00 |

|

февраль 2012 |

3 481,82 |

2 146,00 |

0,00 |

0,00 |

796,42 |

405,73 |

0,00 |

0,00 |

|

март 2012 |

4 491,48 |

3 434,62 |

0,00 |

0,00 |

636,36 |

439,38 |

0,00 |

0,00 |

|

апрель 2012 |

3 284,71 |

3 002,67 |

0,00 |

0,00 |

260,86 |

239,90 |

0,00 |

0,00 |

|

май 2012 |

3 915,98 |

3 267,58 |

0,00 |

0,00 |

433,95 |

334,94 |

0,00 |

0,00 |

|

июнь 2012 |

3 230,70 |

2 799,78 |

0,00 |

0,00 |

541,49 |

497,21 |

0,00 |

0,00 |

|

июль 2012 |

3 706,60 |

2 855,52 |

0,00 |

0,00 |

1 003,80 |

899,52 |

0,00 |

0,00 |

|

август 2012 |

961,64 |

767,39 |

700,88 |

297,01 |

167,32 |

163,31 |

7,55 |

7,55 |

|

сентябрь 2012 |

0,00 |

0,00 |

6 765,68 |

2 017,40 |

0,00 |

0,00 |

590,91 |

275,34 |

|

октябрь 2012 |

0,00 |

0,00 |

4 372,64 |

2 550,50 |

0,00 |

0,00 |

500,48 |

331,89 |

|

ноябрь 2012 |

0,00 |

0,00 |

1 386,70 |

1 386,70 |

0,00 |

0,00 |

130,64 |

130,64 |

|

декабрь 2012 |

0,00 |

0,00 |

1 773,14 |

1 773,14 |

0,00 |

0,00 |

191,70 |

191,70 |

|

январь 2013 |

427,72 |

427,72 |

635,26 |

635,26 |

24,27 |

24,27 |

42,50 |

42,50 |

|

февраль 2013 |

2 595,61 |

2 445,61 |

0,00 |

0,00 |

147,19 |

147,19 |

0,00 |

0,00 |

|

март 2013 |

3 927,76 |

3 423,97 |

0,00 |

0,00 |

262,47 |

217,77 |

0,00 |

0,00 |

|

апрель 2013 |

3 592,57 |

3 489,48 |

0,00 |

0,00 |

304,84 |

283,21 |

0,00 |

0,00 |

Из таблицы 2 видно, что, начиная с февраля 2012 года объем покупок, как доллара, так и евро резко возросли. Резкий объем продаж доллара и евро, наблюдается в сентябре 2012 года. Так общий объем покупок за 2012-2013 года по операциям с долларом составил 23718,41 млн. долл. США. Объем продаж составил 15634,3 млн. долл. США. По операциям с евро объем продаж за 2012-2013 года составил 4788,31 млн. евро, объем покупок составил 1456,24 млн. евро. Таким образом, валютных операций с долларом было больше, чем с евро. Это связано с тем, что на доллар уровень спроса выше, чем на евро.

Валютная интервенция осуществляется для регулирования курса иностранных валют в интересах государства. В России официальный валютный курс рубля устанавливается с помощью фиксинга. Фиксинг представляет собой определение курса доллара иностранных валют к рублю, осуществляется ЦБ России на Московской межбанковской валютной бирже (ММВБ).

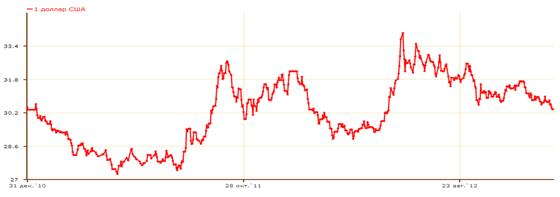

Таким образом, следует рассмотреть динамику изменений курса доллара США и евро к рублю (рис.1)

Рис.1 Динамика курса доллара США к рублю

В первом полугодии 2011 г. в динамике курса доллара США к рублю можно выделить два периода. В январе-апреле курс доллара США к рублю имел выраженную отрицательную динамику. Валютный курс доллара США к рублю снизился на 8,2%, до 27,8726 руб. за доллар США. С мая по июль держался на уровне от 27 — 28 руб. за долл. США. С августа произошло резкое повышение курса валюты. На начало 2012 года официальный курс доллара США к рублю снизился на 5,8% до 30,3131 руб. за доллар США на 1.02.2012, после произошло дальнейшее снижение до 29.36 руб. за доллар США (рис.2)

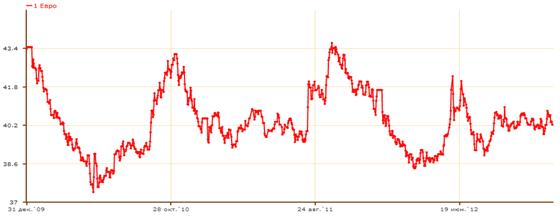

Рис.2 Динамика курса евро к рублю

Курс евро к рублю на протяжении января-июня 2011 г. На уровне от 39, 51 — 40,64 руб. за евро, размах колебаний составил 1,13 руб. в отсутствие выраженной тенденции к укреплению или ослаблению. По итогам первого полугодия официальный курс евро к рублю снизился на 0,2%, до 39, 51 руб руб. за евро на 1.07.11. С августа по декабрь наблюдается резкий рост курса валюты. На начало 2012 года курс евро к рублю понизился на 4,1% (до 39,96 руб. за евро на ту же дату).

После чего до мая размах колебаний составил 1,03 руб.

В настоящее время в РФ установлен режим плавающего курса в пределах определённого коридора. Дело в том, что ЦБ уже много лет пытается уйти от практики сдерживания курса — слишком много ресурсов на это уходит. Но и чересчур сильные колебания валюты страшно позволить, поскольку Россия достаточно серьёзно зависима от импорта — поэтому ЦБ постепенно ослабляет фиксацию курса, и расширяет коридор колебаний валюты (стоимости бивалютной корзины).

Бивалютная корзина

Основная цель ориентира на корзину валют заключается в том, чтобы использовать в расчетах усредненный показатель стоимости мировых валют, по возможности, исключая влияние колебаний курсов евро к доллару на международных рынках. На осень 2012 года бивалютная корзина используется как показатель, исходя из которого, рассчитывается валютный коридор — предельное отклонение курса национальной валюты.

В начале 2012 года стоимость бивалютной корзины практически не изменялась и составляла около 33,45, во второй половине года ее стоимость довольно резко возросла. Максимальный уровень установился в сентябре 2012 года и составлял 37,04 руб. В начале 2013 года наблюдается спад, произошло снижение на 1,25 руб., стоимость снизилась с 34,67 до 33,42 руб. С апреля по май наметилось повышение.

В общем, динамика с 2012-2013 стремилась к увеличению с 08.08.12 по 12.08.12 года, стоимость бивалютной корзины возросла с 34,68 до 36,45 руб. на 1.77 руб.

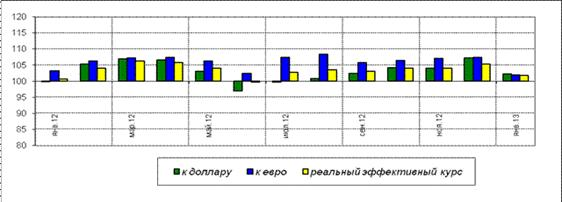

Общий средний дневной оборот межбанковских биржевых и внебиржевых кассовых конверсионных операций по всем валютным парам, в пересчете на доллары США в январе 2013 года по сравнению с декабрем 2012 года снизился до 45,9 млрд. долл. США. Средний дневной оборот по операциям рубль/доллар США сократился на 18,6% — до 30,4 млрд. долл. США, по операциям доллар США/евро — на 18,6% (до 10,0 млрд. долл. США), по операциям рубль/евро — на 14,4% (до 3,4 млрд. в долларовом эквиваленте).

В целом на протяжении 2012 года резких снижений не наблюдается. Максимума операция рубль/доллар достигает в сентябре, до уровня 44 млрд. долл. США.

Рис 4. Средний дневной оборот международных кассовых конверсионных операций, млрд. долл. США

Таким образом, ситуация на российском валютном рынке в первом полугодии 2012 г. по отношению к первому полугодию 2013 г. характеризуется относительной стабильностью динамики курса рубля к основным мировым валютам (доллару и евро).

Наибольшее влияние на укрепление и ослабление рубля оказывали в большей степени множество экономических факторов. Банк России продолжает, и по сей день проводить политику, направленную на дальнейшую интеграцию национальной экономики в мировую финансовую систему мировой валютный рынок. Также важней задачей является создание условий для постепенного перехода к режиму плавающего валютного курса.

2.3 Россия на мировом валютном рынке

Понятие интеграции валютного рынка в мировые хозяйственные отношения содержит в себе совокупность информационных, экономических, организационных, связей между рынками стран, а также ограничение политических, экономических, психологических препятствий свободному движению капитала, и информации. В современной экономике все больше усиливается роль финансовой инфраструктуры, которая обеспечивает конкурентоспособность страны. Поэтому для устойчивого роста Российской экономики, необходимым является ее интеграция в мировой валютный рынок.

Вступление России в апреле 1992 г в Международный Валютный Фонд (МВФ) стало основой ее выхода на международный уровень. В это же время РФ начинает активно сотрудничать с группой Мирового банка, которая включает в себя следующие финансовые организации: Международный банк реконструкции и развития (МБРР), Международную финансовую корпорацию, Международную ассоциацию развития и Международное агентство по гарантиям инвестиций. Так участие России в данных организации дало ей возможность получения ссудного и предпринимательского капитала.

Россия с МВФ сотрудничает на протяжении 20 лет. Так за весь период взаимоотношений было предложено выделить 25 млрд. SDR, а в итоге было выделено 15 млрд. SDR (аббревиатура от Special Drawing Rights, что переводится как «Специальные права заимствования», учетная единица МВФ, 1 SDR равен 1,5 долл.).

Сейчас у России нет долгов перед МВФ, они погашены. Теперь Россия участвует в МВФ как кредитор, развивающихся экономик, в том числе, в рамках многочисленных проектов МВФ. Россия с начала 2009г. предоставила МВФ кредит в размере 310 млн. SDR.

Основой сотрудничества России с региональными международными банками развития является ее участие в организациях системы Всемирного банка (ВБ).

В первую очередь в Международном банке реконструкции и развития (МБРР), с которой она начала свое сотрудничество в 1992 г. Двадцатилетний опыт сотрудничества России с МБРР характеризуется заимствованием денежных средств, в целях финансирования социально-экономических программ и проектов, включая управление государственными финансами на федеральном и региональном уровне.

Став членом МБРР, Россия обрела новый источник финансовых средств. В основном кредиты банка направляются для создания объектов инфраструктуры, направленных на восстановление экономики и поддержку экономических реформ в России. В ряде случаев МБРР участвует в капитале российских предприятий, приобретая часть их акций.

За время членства Россия получила от МБРР около 11 млрд. долл. США на осуществление 45 проектов. Размер долга РФ перед МБРР по данным ЦБ РФ на начало 2011 года составил 2617 млрд. долл. США. На начало 2012 года размер задолженности снизился, составив 1902 млрд. долл. США.

Российская Федерация является членом других, помимо МБРР, организаций Всемирного банка. В декабре 1992 г. она была принята в Многостороннее агентство по гарантиям инвестиций (МАГИ) — ведущую организацию в сфере долгосрочного страхования некоммерческих рисков. В последние несколько лет МАГИ активно работает в России, что позволяет российским компаниям рассчитывать на получение гарантий в отношении различных инвестиций. В целом сотрудничество с данной организацией способствовала привлечению в страну 1.2 млрд. долл. иностранных инвестиций.

За прошедшее десятилетие место одного из основных международных финансовых партнеров российского правительства занял Европейский банк реконструкции и развития. Основная цель сотрудничества России с ЕБРР — это привлечение инвестиционных ресурсов на льготных условиях (с низкими процентными ставками, длительными сроками и льготным периодом возврата долга).

Также Россия взаимодействует и с Парижским клубом кредиторов, после вступления в который, она изначально было должником, а теперь является кредитором отсталых стран в рамках клуба. По состояния на 2009 год Россия полностью рассчиталась с Парижским клубом кредиторов. [11, с 301]

Вторым важным шагом интегрирования России в мировое хозяйство стал принятый в 1992 году закон » О валютном регулировании и валютном контроле». Несмотря на сохранение некоторых валютных ограничений, правовой режим осуществления валютных операция продолжают «смягчать». На данный момент валютный рынок России развивается успешно, хотя и его доля в мировом обороте не велика.

Таблица 3 — Показатели оборота валютных рынков по операциям, %

|

Вид операций |

Мировой валютный рынок |

Российский валютный рынок |

Валютный рынок ММВБ 2012 |

|||

|

1 кв. |

2.кв. |

3 кв. |

4 кв. |

|||

|

Операции спот |

33,1 |

60,4 |

60,6 |

63,4 |

61,9 |

49,6 |

|

Валютный СВОПы |

56,2 |

37,2 |

30,1 |

31,4 |

34,9 |

42 |

|

Форварды и фьючерсы |

12 |

2,4 |

3,4 |

5,1 |

3,2 |

8,5 |

По данным статистического источника BIS среднедневной дневной оборот мирового валютного рынка вырос с 1,88 трлн. долл. в 2010 году, до 3,22 трлн. долл. в 2012. На российском валютном рынке уровень среднедневного оборота в 2012 году находился на уровне 50 млрд. долл. составив 1,3 % мирового валютного рынка. По операциям спот это значение выше, на него приходится 3% мирового оборота, а по срочным сделкам и валютным СВОПам существует отставание, доля российских операций составляет 1 % от мирового оборота.

Стремление к свободной конвертируемости рубля, частичное снятие валютных ограничений, пока не привело к существенному увеличению доли российского рубля на мировом рыке. Так по данным BIS, операции с рублем в общем мировом обороте увеличились с 0,7% 2005 года до 0,8 % 2012 года. Произошло незначительное увеличение. По использованию рубль опережают: гонконгский доллар (рост c 1,9 -2, 7%), новозеландский доллар (с 1 -1,9%), мексиканский песо (с 1,1 %-1,4%).

Таблица 4 — Структура оборота российского валютного рынка по валютным парам с 2008-2013 г., %

|

Валютная пара |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Доллар/ рубль |

72.2 |

64.9 |

52.5 |

55.68 |

34.51 |

37.48 |

|

Евро/ рубль |

0,8 |

1.6 |

1.8 |

2.3 |

3.45 |

2.82 |

|

Доллар/евро |

18.9 |

24.4 |

27.7 |

26.26 |

14.43 |

16.42 |

В связи со снижением в РФ зависимости от американского доллара в период с 2008 -2013 г. произошло снижение операций «доллар — рубль » с 72,2 до 37,48. С 2008 по 2012 наблюдался рост сделок с европейской валютой до 3,45%. Однако в 2013 доля этих операций вновь снизилась до уровня 2,82%. Также с периода 2008 по 2010 г. наблюдался рост в сегменте » доллар/евро», однако с 2011 г по 2013 г наблюдается снижение данного соотношения.

На российском рынке в период с 2007 по 2008 г. наблюдалось увеличение доли операций нерезидентов, что отражает рост доверие со стороны иностранных инвесторов.

Таблица 5 — Операции с участием нерезидентов на российском валютном рынке на период с 2012-2013г.

|

Период |

Операции доллар /рубль |

Операции евро/рубль |

||

|

Среднедневной объем операций с нерезидентами, млрд. долл. |

Доля нерезидентов в общем обороте % |

Среднедневной объем операций с участием нерезидентов, млрд. долл. |

Доля нерезидентов в общем обороте, % |

|

|

IV кв 2012 г. |

15.3 |

37. |

0.5 |

31.7 |

|

IV кв. 2013 г. |

17.7 |

41.5 |

0.6 |

20.7 |

Так на 1 сентября 2012 г. было зарегистрировано 180 банков с иностранным участием, в начале года их было 153. Так операции с нерезидентами в общем обороте по валютной паре «доллар-рубль» по сравнению с 2012 г. возрос на 3,5%. По паре «евро-рубль» наблюдается тенденции к снижению на 11%, что отражает смещение в пользу валютных операций российских участников.

Рост числа нерезидентов, увеличение объема операций российских участников за границей все больше влияет на конкурентоспособность России. Сдерживающим фактором его ликвидности, является высокая доля операций по паре «евро-доллар».

Таким образом, на сегодняшний день, перед Россией стоит ряд проблем. Связаны они, прежде всего с существующими валютными ограничениями, неблагоприятным инвестиционным климатом в стране, «бегством капитала» за рубеж, устойчивого состояния недоверия к национальной валюте.

Многие из перечисленных факторов, препятствующих полноценному участию России в международных валютно-финансовых и кредитных отношениях, связаны между собой. Так, сохранение ограничений в области движения капиталов в России обычно связывается с необходимостью борьбы с утечкой капитала. А утечка капитала, в свою очередь, связана с низкой степенью доверия к национальной валюте. Следовательно, в целях углубления интеграции российского валютного рынка в мировой нужно провести широкий спектр мер. Важнейшей из них является развитие финансовой инфраструктуры, обеспечивающей выход мелких и средних участников на внешние рынки товаров и капиталов.

Заключение

Все сказанное позволяет сделать вывод о том, что интеграция России в мировой валютный рынок — это сложный процесс, который позволит повысить конкурентоспособность российской экономики и ускорить ее экономический рост, но при неблагоприятном исходе событий способный резко ухудшить положение в российской экономике. Поэтому меры по углублению интеграции РФ в мировой валютный рынок должны реализовываться последовательно и системно, должны быть скоординированы с решением общеэкономических задач, преодоления дисбаланса отраслевой структуры российской экономики. Также должно оказываться содействие расширению малого и среднего бизнеса, развитию финансовой инфраструктуры. Решение каждой из этих задач является стимулом к углублению интеграции России в валютный рынок, преодолению валютных ограничений на движение капитала между российским и мировым валютным рынками.

Валютный рынок в России нельзя назвать развитым сравнительно с мировым, однако он выполняет некоторые функции внутреннего валютного рынка и имеет структурированную систему во многом аналогичную другим системам валютных рынков.

Я считаю, что сейчас положение полностью зависит от политики Правительства РФ, а также крупных российских (прежде всего, государственных) компаний. Если будут приведены в норму законодательный и другие аспекты, а рубль станет более привлекательным средством платежа для стран, покупающих в России природные ресурсы, то увеличение роли экономики России в мире не заставит себя долго ждать. А значит, произойдут улучшения на внутреннем рынке, и российский частный бизнес сможет стать более конкурентоспособным на мировом рынке.

Библиографический список

1. Авдокушин, Е.Ф. Международные экономические отношения / Е.Ф. Авдокушин. — М.: ИВЦ «Маркетинг», 2009 — 264 с.

2. Булатов, А.С. Экономика. Издание 3-е, переработанное и дополненное / А.С. Булатов.- М.: Юрист, 2011.- 557 с.

— Дараева, Ю.А. Управление финансами / Ю.А. Дараева. — М.: ООО «Издательство «Эксмо» 2008.- 130 с.

— Иванова, В.В., Соколова Б.И. Деньги. Кредит. Банки / В.В. Иванова, Б.И. Соколова. — М.: Проспект, 2009.- 624с.

— Колесов, В.П., Кулаков М.В. Международная экономика / В.П. Колесов, М.В. Кулаков.- М.: ИНФРА-М, 2012. — 474 с.

— Круглов, В.В. Основы международных валютно-финансовых и кредитных отношений / В.В. Круглов.- М.: ИНФРА-М, 2009. — 432 с.

— Платонова, И.Н. Валютный рынок и валютное регулирование / И.Н. Платонова. — М: ИНФРА-М, 2009.- 347 с.

— Брусникин Н. Развитие законодательного обеспечения рынка ценных бумаг// Вестник НАУФОР.-2011.-№6.

— Домбровский А. Анализ состояния рисков профессиональных участников на рынке ценных бумаг// Рынок ценных бумаг.-2012.-№2.-С.49.

— Зенькович Е. Контроль и надзор на финансовом рынке// Депозитариум.-2009.-№ 5. -С.7-8.

— Каячев Т.Ф. Фондовый рынок региона и проблемы его институционального развития// Цикличность как форма экономической динамики. Структурная и инвестиционная политика. Тез. Докл. Всерос. Научной конференции.-СПб.2011.

— Петров В. Инфраструктура фондового рынка: проблемы и перспективы// Рынок ценных бумаг.-2011.-№20.-С.65-67.

— Попова А., Трегуб А. Российский рынок ценных бумаг: состояние и проблемы развития// Вестник НАУФОР.-2009.-№ 11.

— Проблемы развития рынка ценных бумаг в России. Доклад Федеральной комиссии по ценным бумагам и фондовому рынку при Правительстве РФ// Экономика и жизнь.-2010.-№35.

— Соловьев П. Российские биржи на рынке производных инструментов// Рынок ценных бумаг.-2011.-№ 1.

— Чванов В. Рекрутинг на рынке ценных бумаг// Рынок ценных бумаг.2008.-№ 4.-C.89-90.

— Чекмарева E. и др. Современное состояние и проблемы финансового рынка России// Рынок ценных бумаг.-2009.-№ 7.-С.37-43.

— Щеголева Н.Г. Развитие российского валютного рынка на современном этапе.// Финансы и кредит. 2013г., с.28

— Виды валют, с которыми ЦБ (Центральный Банк) проводит валютные операции // http://www.cbr.ru/

— Данные по интервенциям Банка России на внутреннем валютном рынке за 2012-2013 г // http://www.cbr.ru/

21. http://www.fx club.org. zatronet- li- mirovoi-finansovyi-krizis-2011-2012-gg-rossiyu/