В современной экономике предпринимательские структуры зачастую осуществляют необдуманные действия. Это обусловлено не только меняющимися условиями внешней среды, но и отсутствием цельных планов деятельности, сопоставляющих расходы предприятий с их доходами. На основе подобных сопоставлений возможен не только анализ текущего финансового состояния, но и разработка комплексных финансовых планов.

Долгосрочное планирование финансовой деятельности и прогнозирование конъюнктуры рынка являются одним из краеугольных камней современного менеджмента. Использование современного инструментария позволяет достаточно достоверно предсказать основные источники финансовых опасностей и разработать возможные мероприятия по локализации нежелательных последствий и недопущению убытков или наступления кризиса

Актуальность темы курсовой работы состоит в том, что перед предприятиями стоит проблема сбыта произведённой продукции, поэтому приоритетными направлениями для них являются маркетинговые исследования в области сбыта продукции; распределения долей рынка между компаниями; прогнозирование внутриотраслевой конъюнктуры рынка, которое представляет собой комплексную оценку перспектив развития конъюнктуры рынка, изменения рыночных условий на предстоящий период для учета прогнозных данных в маркетинговых программах, в стратегии и тактике маркетинга предприятия.

Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций и принятие оперативных решений по управлению производством и сбытом товаров.

Цель прогноза — определить тенденции изменения факторов, воздействующих на рыночную ситуацию, таких как: общехозяйственная конъюнктура, структурные изменения экономики, инвестиционная активность в потребляющих товар отраслях, научно-техническое развитие этих отраслей, изменение потребностей покупателей под влиянием научно-технического прогресса, социальных и других факторов, появление новых товарных рынков, изменение уровня цен, показателей кредитной и валютно-финансовой сфер.

В рамках поставленной цели в работе решаются следующие задачи:

1. При исследовании конъюнктуры рынка, установить, в какой мере деятельность торговли влияет на состояние рынка, на его развитие в ближайшем будущем и какие меры следует принять, чтобы полнее удовлетворить спрос населения на товары, более рационально использовать имеющиеся у предприятия возможности.

Контрольная работа: Рынок недвижимости в условиях мирового финансового кризиса

... – к их росту, а, значит, не снизится и рентабельность данного рынка. 1. Влияние кризиса на рынок недвижимости на примере европейских стран Влияние финансового кризиса на рынок недвижимости понятно не только риелторам, но и простым обывателям: снижение цен ...

2. Анализируются основные показатели финансовой среды, в которой действуют отечественные предприятия в настоящее время.

3. Определяется место финансовой стратегии предприятия в его общей стратегии.

4. Рассматриваются основные составляющие финансовой стратегии предприятия.

5. Обобщается инструментарий формирования финансовой стратегии.

Глава 1

ИССЛЕДОВАНИЕ И ПРОГНОЗИРОВАНИЕ КОНЪЮНКТУРЫ РЫНКА

1. 1. Понятие рыночной конъюнктуры, цели и методы ее анализа

Любая маркетинговая операция (разработка стратегии и планирование, выбор сегмента рынка, принятие решения о выпуске нового товара, заключение контракта на сбыт, уход с рынка, изменение цены и т.д.) осуществляется с учетом рыночной ситуации и позиции фирмы на рынке. Термин ситуация происходит от позднелатинского situacio — положение.

Рыночная ситуация представляет собой сочетание условий и обстоятельств, создающих конкретную обстановку, или положение на рынке.

Понятия рыночной ситуации и рыночной конъюнктуры тесно связаны.

Первый принцип маркетинга: «исследование рынка», или marketing reseаrch. Под данным принципом понимается работа профессионала (требующая достаточно высокой квалификации) по изучению и анализу рыночной конъюнктуры, а также включающая в себя собственно-маркетинговые исследования товарных и других аналогичных рынков.

Из определения очевидно, что в исследование рынка входят две составляющие: «конъюнктура» и «собственно-маркетинговые исследования», которые также называются «комплексный анализ рынка».

Предлагаются следующие определения рыночной конъюнктуры:

1. «Трендовое», или «динамическое» понимание конъюнктуры — это изучение совокупности взаимосвязанных причин и условий, определяющих переход от одного состояния рынка (и его отдельных сегментов) в другое.

В этом плане имеются экономические теории — длинных, средних, коротких волн конъюнктуры.

Вообще говоря, имеются следующие циклы или «волны» конъюнктуры:

- товарных запасов (около 3-3,5 лет);

- промышленные (или Марксовы — 7-11 лет);

- строительные (или Кузнеца 19-21 лет);

- длинные Кондратьевские (технологические, 49-62 лет);

- сверхдлинные Сорокинские (социокультурные, около 100 лет).

Основные идеи этих теорий (которые подтвердились на практике) состоят в том, что анализируются 4 фазы того или иного цикла: процветание (подъем), спад (кризис), депрессия («полный развал»), восстановление (оживление); то, что лежит в основе возникающих «спектров колебаний» (например, смена технологического способа производства в длинных кондратьевских волнах, активная часть основного капитала в средних марксовых циклах, и т.п.); и анализируются экономические и социально-политические события, которые на этих фазах происходят.

2. «Структурное», или «статическое» понимание конъюнктуры (его можно назвать еще и «дифференциальное» — поскольку оно фиксирует только сложившиеся события на рынке по отношению к фирме) будет следующим: конъюнктура — это сложившаяся на рынке экономическая ситуация, которую характеризуют следующие основные параметры (переменные) рынка, которые важны для деятельности фирмы:

Методы изучения национальной экономики

... основных специальных приемов является Балансовый метод, его сущность заключается: в увязке, потребностях и ресурсов , как в масштабах всей национальной экономики, так и отдельных её элементов ... Признак классификации Виды Примечание 1 Целевое назначение 1)Теоретико-аналитические Используются для изучение общих свойств и закономерностей экономических процессов. 2)Прикладные Применяются в решение ...

- Þ соотношение между спросом и предложением (по отрасли);

- Þ уровень цен;

- Þ товарные запасы;

- Þ портфель заказов;

- Þ другие параметры, которые связаны с краткосрочными тенденциями развития рынка по отношению к данной фирме.

Говоря в целом, конъюнктурные исследования связаны с изучением спроса, предложения и цены по отдельным сегментам рынка, в соотношениях с емкостью и объемом интересующих фирму сегментов, эластичности спроса и эластичности предложения, условий конкуренции, и т.д., причем, как правило, еще и по трем временным интервалам — стратегическому, тактическому и оперативному. Отметим, что в действительности, хорошие (качественные) конъюнктурные исследования — это достаточно дорогостоящие мероприятия, причем скорее чисто экономического, чем маркетингового характера.

Итак: конъюнктурные исследования — это специально-экономическое изучение причин колебаний от равновесия спроса и предложения по тем или иным сегментам рынка, которые предназначены для разработки прогнозов развития сегментов рынков в долгосрочной перспективе.

Вторая часть «marketing reseаrch» (комплексный анализ рынка) включает в себя следующие переменные:

- изучение спроса (а также и объемов спроса);

- изучение товара (по сравнению с конкурентами);

- изучение рынка (по тенденциям развития) и определение рыночной структуры;

- изучение покупателей (по стратам и сегментам);

- изучение конкурентов и условий конкуренции;

- анализ форм и методов сбыта;

- изучение правовых аспектов торговли на данном рынке.

Можно дать и такое определение конъюнктуры:

3. Конъюнктура рынка – сложившаяся экономическая ситуация, включающая в себя соотношение между спросом и предложением, движением цен и товарных запасов, портфель заказов по отраслям и другие экономическими показателями. Другими словами, конъюнктура рынка – это конкретная ситуация, сложившаяся на рынке на данный момент или ограниченный отрезок времени, а также совокупность условий, которые эту ситуацию определяют.

Комплексный подход к изучению конъюнктуры рынка предполагает: использование различных, взаимодополняющих источников информации; сочетание ретроспективного анализа с прогнозом показателей, характеризующих конъюнктуру рынка; применение совокупности различных методов анализа и прогнозирования.

Изучение конъюнктуры рынка базируется на анализе показателей, характеризующих производство и поставку товаров этой группы, объем и структуру розничной продажи, товарных запасов на складах предприятия, в оптовой и розничной торговле.

При изучении конъюнктуры рынка ставится задача не только определения состояния рынка на тот или иной момент, но и предсказания вероятного характера дальнейшего его развития по крайне мере на один – два квартала, но не более чем на полтора года. Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций.

Анализ регрессии в изучении экономических проблем

... между переменными, поскольку наличие такой связи и есть предпосылка для применения анализа. РАЗДЕЛ 2., Множественная линейная регрессия 2.1 Определение параметров уравнения регрессии На любой экономический показатель практически всегда ...

По своему характеру прогноз показателей конъюнктуры является краткосрочным прогнозом. Специфика его заключается в том, что с одной стороны, точность краткосрочных прогнозов повышается по сравнению с годовыми снижает эту точность.

Задачи при изучении конъюнктуры рынка:

1. В определенный промежуток времени отобрать из источников информации конкретные и самые последние сведения по всему рынку, а именно: выявить всех конкурентов, изучить ассортимент выпускаемой продукции, изучить политику ценообразования, определить круг лиц, для которых ваша фирма будет выпускать продукцию и другие показатели.

2. Систематизировать эти показатели.

3. Установить силу и масштабы воздействия соответствующих коньюнктуро-образующих факторов, их взаимосвязь и взаимообусловленность, и направленность действия.

4. Выявить активность взаимодействия этих факторов в ближайшей перспективе для разработки прогноза.

Данная экономическая категория характеризуется рядом качественных и количественных показателей, наиболее важными из которых являются предложение товаров, покупательский спрос, уровень цен, пропорциональность рынка, колеблемость, цикличность рынка и тенденции его развития, рыночный риск, уровень конкуренции.

Отличительными чертами конъюнктуры рынка являются: динамичность; пропорциональность; вариабельность; цикличность.

Следовательно, и конъюнктурный анализ должен отразить эти четыре характеристики. Соответственно выдвигаются четыре концептуальные задачи конъюнктурного анализа:

1) анализ динамических закономерностей, тенденций;

2) пропорциональность развития;

3) анализ устойчивости рынка, его колеблемости и в статике, и в динамике;

4) анализ повторяемости развития рынка, выделение циклов.

Стихийность рынка, хотя и ограниченная в определенных пределах маркетингом, остается его главным признаком. Она как бы заложена в рыночный механизм. Изменения основных параметров рынка на некоторых отрезках времени происходят с различной скоростью и интенсивностью, что и приводит к кратковременным или к более долгосрочным нарушениям в пропорциональности рыночного процесса, к отклонениям от основной тенденции развития. И поскольку рынок по своей сути склонен к стихийности, следовательно, его параметры подвержены колебаниям, как случайным, так и постоянно проявляющимся (цикличным и сезонным), очень гибок в своем развитии, чутко реагирует на многие социально-экономические воздействия, более того, весьма зависим от политических и психологических влияний, слухов, паники и т.п. Размах и длительность этих колебаний обусловлены комплексом и сочетанием разнообразных факторов и сил окружающей среды маркетинга.

Подобно тому, как товарный рынок представляет собой составной элемент рыночной экономики, конъюнктура товарного рынка является частью общеэкономической конъюнктуры. Ситуация на товарном рынке в значительной степени зависит от положения на других рынках. Поэтому глубокое изучение товарного рынка должно быть комплексным, увязанным с оценками разных типов рынков: ценных бумаг, услуг, инвестиций, недвижимости, труда и т.д. Многие процессы на товарном рынке объясняются или обусловлены ситуацией, сложившейся на других рыках. Рынок ценных бумаг чутко реагирует на конъюнктурные колебания товарного рынка. Такие комплексные оценки служили основой попыток построить интегральную модель конъюнктуры — экономический барометр.

Перспективы развития экономического анализа

... Эта совокупность отражает достигнутое на каждом историческом этапе и соответствует степени осознания объективных законов развития природы и общества. Экономический анализ как наука представляет собой систему специальных знаний, связанную: а) с ...

Конъюнктурный анализ должен всесторонне проанализировать рыночную ситуацию и дать комплексную оценку состояния рынка, прежде всего с позиции маркетинговых действий фирмы, т.е. благоприятна ли конъюнктура для осуществления поставленных целей.

Конъюнктура товарного рынка является составным компонентом общеэкономической конъюнктуры страны и, в известной мере, мировой конъюнктуры. Однако отдельные (локальные) рынки в рамках общей конъюнктуры могут иметь значительные особенности в своем развитии. Товарный рынок в своем развитии тесно связан с финансовым рынком, рынком инвестиций, рынком труда и т.п. Биржевой рынок (как товарный, так и рынок ценных бумаг) выступает в качестве одного из индикаторов конъюнктуры товарного рынка, но в то же время биржевая игра оказывает сильное влияние на рыночную ситуацию. Конъюнктуру можно изучать как с позиции состояния всего товарного рынка, так и различая федеральный рынок, региональные и муниципальные рынки. Исследуется также состояние отдельного сегмента рынка (или рыночной ниши), на который ориентируется конкретная фирма. Следует учитывать, что, находясь в зависимости от рынка более высокого ранга, каждый рынок нижнего уровня в силу своей специфики в состоянии развиваться по собственному пути, и его конъюнктура может значительно отличаться от общеэкономической конъюнктуры.

Оценки рыночной конъюнктуры выставляются на основе комбинирования рыночных индикаторов. Индикатором рынка считается показатель, позволяющий единолично или в комбинации с другими показателями отразить рыночную ситуацию. К рыночным индикаторам относятся: поступление товаров (поставка или в качестве альтернативы объем производства), продажа товара (товарооборот, в стоимостных или натуральных единицах), товарные запасы (в стоимостном выражении или в днях оборота), цены (в денежных единицах или в отношении к доходу), прибыль (или рентабельность).

Часто рыночными индикаторами являются не статичные показатели, а их темпы роста (динамические индексы).

Неформальными конъюнктурными оценками являются характеристики покупательских настроений, отражающие тенденции оживленности рынка, и инфляционных ожиданий, предсказывающих изменения цен. Обе эти характеристики базируются на основе опросов, как самих потребителей, так и предпринимателей, выступающих на рынке в качестве продавцов.

Каждая фирма, готовясь к выходу на рынок, сталкивается с необходимостью дать оценку сложившейся рыночной ситуации. Она разрабатывает конъюнктурный обзор — комплексную оценку рыночной конъюнктуры, выполненную по результатам специальных исследований.

Конъюнктурными исследованиями на предприятиях обычно занимаются конъюнктурные службы, которые выделяют следующие основные задачи конъюнктурных исследований товарного рынка:

- сбор и обработка конъюнктурной информации;

- интегральные и дифференциальные оценки состояния рынка, типология рыночной ситуации;

- характеристика масштаба (объема) рынка;

- выявление, анализ и прогнозирование тенденций развития рынка и его динамической устойчивости;

- оценка и анализ колеблемости, сезонности и цикличности развития рынка;

- оценка и анализ региональных различий рынка;

- оценка и анализ деловой активности;

- оценка коммерческого (рыночного) риска;

- характеристика степени монополизации и интенсивности конкуренции.

Поставленные задачи ориентированы на всестороннюю, взаимосвязанную характеристику состояния рынка в целом и в разрезе отдельных его элементов и составных частей.

Имущество предприятия как фактор и результат развития предприятия

... чтобы раскрыть понятие имущества предприятия, его состав; объяснить как от имущества зависит развитие предприятия. ИМУЩЕСТВО ПРЕДПРИЯТИЯ, ЕГО СОСТАВ имуществом предприятия Правовое положение имущества предприятия регламентируется Гражданским кодексом ... работников предприятия, с повышением материального и культурного уровня их жизни, что в конечном счете влияет на результаты деятельности предприятий. ...

Можно выделить два этапа или уровня реализации этих задач. На первом, оценочном, осуществляется анализ рыночной конъюнктуры, который должен охарактеризовать масштабы и типологию рынка, его главные пропорции, вектор и скорость изменения основных параметров, уровень устойчивости развития. Второй, более высокий уровень анализа, имеет целью выявление причинно-следственных связей, условий, определяющих рыночную ситуацию, и на этой основе прогнозирование рыночной конъюнктуры, выводов о перспективности развития рынка, с позиций маркетинга фирм.

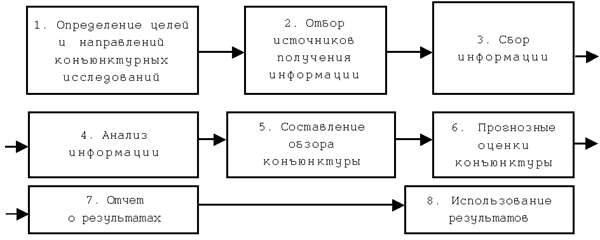

Рис. 1. Этапы конъюнктурных исследований товарных рынков

Безусловно, каждое предприятие, осознав необходимость проведения конъюнктурных исследований, определяет для себя их цели и направления, а также те проблемы и решения, в которых могут быть определены результаты исследований. Перечень решаемых проблем и задач может быть самым разным: объективная оценка деятельности предприятия на данном товарном рынке, отслеживание изменений во внешней среде и формирование стратегии маркетинга, поддержка принятия управленческих решений, получение конкурентных преимуществ, снижение рисков и неопределенности, выработка экспортной стратегии, повышение эффективности деятельности предприятия и т.д.

Завершающий этап в изучении рынка – составление прогноза развития рынка с учетом предполагаемой его реакции на выход товара.

Прогноз развития рынка во многом напоминает конъюнктурный прогноз, однако, в маркетинговом исследовании цель ставится более значительная – прогноз должен быть долгосрочным и перспективным, чтобы фирма сумела, основываясь на этом, разработать и осуществить комплексную и длительную рыночную стратегию и систему мер маркетингового воздействия на рынок.

По своему содержанию прогноз аналогичен содержанию и последовательности рыночных исследований, т. е. определяет будущие показатели по емкости рынка, спросу, предложению, конкурентоспособности, эластичности спроса, ценам, включая показатели по производству, внутренней и внешней торговле, денежно-кредитной и финансовой сфере, а также данные по капиталовложениям и заказам, фирменной структуре и т. д.

Также следует иметь в виду, что маркетинг предполагает составление прогноза развития рынка, включающий прогноз общехозяйственной конъюнктуры, оценку перспектив развития уровня потребления, политической стабильности, совокупной степени риска и т. д.

Построение и краткосрочного, и долгосрочного прогнозов основано на объективной особенности развития явлений социально-экономической жизни общества, а именно на его инерционности.

Таким образом, прогнозирование конъюнктуры рынка – завершающий этап комплексного исследования рынка, основные результаты которого фирмы используют при планировании своей деятельности.

Обычно конъюнктурные прогнозы используются для определения тактических действий на близкую перспективу (не более чем на 1 год), поскольку именно в этих временных можно достаточно точно предсказывать характер изменения товарной конъюнктуры.

Краткосрочные прогнозы составляют на срок до 1,5 лет. Главный акцент при этом делают на количественной и качественной оценках изменений объема производства, спроса, предложения и потребления товара, уровня конкурентоспособности и индексов цен, валютных курсов, соотношений валют и кредитных условий. Учитывают также временные, случайные факторы. Среднесрочное (на 5 лет) и долгосрочное (на 10 — 15 лет) прогнозирование товарных рынков основывается на системе прогнозов: конъюнктуры рынка, соотношения спроса и предложения, международной торговли, охраны окружающей среды. При среднесрочном и долгосрочном прогнозировании не учитывают временные и случайные факторы воздействия на рынок.

При проведении конъюнктурного прогноза важно иметь в виду, что:

- Þ невозможно получить абсолютно точный прогноз. Поэтому надо стремиться к сведению к минимуму неопределенности, которая присуща каждому прогнозу;

- Þ необходимо разрабатывать спектр альтернативных вариантов развития рыночной конъюнктуры в зависимости от воздействия тех или иных конъюнктурообразующих факторов;

- Þ разработка прогнозов должна производиться непрерывно и повседневно.

Определение наиболее вероятных оценок состояния рынка в будущем может осуществляться различными способами. Наиболее представительные из них следующие:

Метод экспертных оценок

Естественно, что сам по себе метод экспертных оценок не является исчерпывающим, и надежность прогнозирования конъюнктуры, как правило, дополняется другими методами.

Метод статистической экстраполяции, Метод экономико-математического моделирования, Графический метод

Этот метод применяется в основном при прогнозировании котировок на товарных и фондовых биржах. Приверженцы этого метода исходят из того, что изучение графиков биржевых цен может обеспечить достаточно достоверный прогноз, поскольку в цене аккумулированы проявление всех остальных конъюнктурообразующих факторов.

Это метод прогнозирования приемлем при оценке конъюнктуры таких рынков, как рынки нефти, цветных металлов, продовольственного сырья.

Основой маркетинга являются комплексные маркетинговые исследования, включающие изучение как внешней маркетинговой среды, рынка и мотиваций потребителя, так и внутренней маркетинговой среды, т. е. оценку производственно-сбытовых возможностей самой фирмы, строящей работу на принципах маркетинга. Такие маркетинговые исследования позволяют выбрать оптимальный рынок сбыта, осуществить планирование, т. е. обоснованное, согласно результатам маркетинговых исследований, предвидение, прогноз развития рыночной ситуации и разработку соответствующих мер маркетингового воздействия на рынок с целью обеспечения эффективности предпринимательской и маркетинговой деятельности фирмы и реализации стратегических направлений предпринимательства.

Маркетинговые исследования создают научно и практически обоснованную базу для принятия квалифицированных решений управленческим аппаратом компании и ее высшим руководством.

Определяющее значение при проведении комплексных исследований рынка имеет наличие большого количества разнообразной информации, т.е. сведений, которые служат объектом обработки, передачи и хранения. Можно выделить три главных источника информации о рынке: данные о производственно-хозяйственной деятельности предприятия и его конкурентах, результаты специальных исследований и наблюдений, общие социально-экономические показатели развития страны, региона и т.п. Информация должна быть достоверной, полной, непрерывной, точной и своевременной. Комплексное исследование рынка включает следующие основные процедуры:

- формирование потребностей и прогнозирование спроса;

- сбор данных о товарах, конкурентах и анализ конкурентоспособности предприятия;

- сегментирование рынка и позиционирование товара;

- выбор стратегии маркетинга.

В процессе комплексных исследований рынка определяют :

- объем рынка, его главные тенденции и сезонные факторы;

- потенциальные продажи вводимых на рынок или находящихся на нем товаров;

- состав потребителей — половозрастной, региональный, социальный, по составу семьи и покупательскому поведению, особенностям потребления, уровню доходов;

- покупательские мотивы и установки, которые можно использовать при планировании организации сбыта и рекламы;

- объемы продаж изделий, их долю в общей емкости рынка, в т.ч. по регионам и сегментам;

- конкурентоспособность предприятия и его позиции на рынке.

1.2.

Показатели конъюнктуры

Все показатели конъюнктуры можно представить в виде четырех групп:

1. показатели материального производства, характеризующие предложение товара;

2. показатели спроса на товары;

3. показатели валютной и кредитно-денежной ситуации, характеризующие как предложение, так и спрос;

4. цены, как наиболее концентрированные показатели.

Показатели материального производства. Показатели материального производства, к которым относятся данные о промышленном производстве товаров (автомобилей, полезных ископаемых, урожае сельскохозяйственных культур), можно классифицировать следующим образом.

Þ абсолютные показатели (натуральные и стоимостные);

- Þ относительные показатели (индексы, темпы роста и пр.);

- Þ косвенные показатели.

Абсолютные показатели

Обычно в натуральных показателях измеряется производство многих важнейших товаров, на характеристики которых практически не влияют достижения научно-технического прогресса. Например, выпуск металлургической продукции, сбор зерновых, выработку электроэнергии, добычу нефти удобно измерять соответственно в тоннах, киловатт в час, баррелях. В данном случае такие показатели дают вполне объективную картину состояния конкретного товарного рынка.

В тех случаях, когда потребительские свойства готовых изделий подвергаются быстрым изменением под воздействием научно-технического прогресса, использование только натуральных показателей может давать искаженную картину состояния рынков. Например, едва ли возможно оценивать конъюнктуру автомобильных рынков по количеству единиц выпускаемой продукции, если не учитывать все возрастающую долю малолитражных и сокращающуюся долю крупно- и среднелитражных автомобилей.

С другой стороны, использование стоимостных показателей производства готовой продукции также не может считаться универсальным средством анализа конъюнктуры рынка, поскольку такие показатели исчисляются в текущих ценах, причем в разных странах эти цены могут быть различными. Поэтому возникает необходимость внесения в эти показатели определенных корректив. Кроме того, следует иметь в виду, что стоимостные показатели приводятся в национальных валютах, курсовые соотношения которых также подвержены частным и даже значительным колебаниям.

Относительные показатели.

В ряде случаев данные об изменениях объема производства публикуются в виде индексов, составленных на основе стоимостных показателей по отраслям или отдельным крупным секторам экономики. В то же время следует помнить, что возможности анализа конъюнктуры с помощью индексов достаточно ограничены.

Косвенные показатели.

Когда абсолютные показатели не позволяют оценить конъюнктуру или эти показатели не доступны, прибегают к косвенным показателям. К ним можно отнести: объем или портфель заказов, динамику загрузки производственных мощностей, объем инвестиций и даже уровень занятости в соответствующей отрасли и т.д. Такие показатели целесообразно использовать при анализе машиностроительной продукции с большим технологическим циклом, например в судостроении, крупном энергомашиностроении и т.д.

Показатели спроса на товары. Показатели спроса на внутреннем рынке отражают характер потребления на рынке потребительских товаров и включают в себя данные об оптовой и розничной торговле, движение товарных запасов, объем внутренних перевозок грузов. На внешнем рынке такими показателями спроса выступают валовой импорт и валовой экспорт. Рост этих показателей говорит о росте спроса на товар, а снижение – о его падении.

Показатели валютной и кредитно-денежной ситуации. Для оценки конъюнктуры рынка на отраслевом и национальных уровнях важную роль играют показатели валютной и кредитно-денежной ситуации: курсы акций, величины учетного процента, число банкротств и т.п.

Курс акций – это показатель, характеризующий уровень цен на акции и дающие их владельцу право на получение дохода. Курс акций, – ведущий показатель при прогнозировании конъюнктуры рынка, поскольку он зависит не только от размеров полученных в прошлом году дивидендов, но и от размера ожидаемых доходов в будущем.

Изменение спроса на акции наиболее ясно показывает, как покупатели акций, вкладчики капитала оценивают перспективы развития конъюнктуры того или иного рынка.

Этот показатель не может считаться абсолютно надежным индикатором изменений конъюнктуры, поскольку курсы акций подвержены достаточно резки колебание под воздействием самых разных факторов – спекуляции на фондовом рынке, изменением политической ситуации и т.д.

Обычно регулирующее воздействие государства на конъюнктуру рынка проявляется через изменение учетного процента. Повышение учетного процента ведет к снижению капиталовложений в промышленную сферу и, в конечном счете, к экономическому спаду, и наоборот, уменьшение учетного процента способствует увеличению инвестиций в промышленность, что ведет к повышению занятости и росту предложений товара на рынке.

Еще один показатель валютной и кредитно-денежной ситуации — число банкротств. Обычно функционирование рыночной экономики сопровождается непрерывным разорением старых и появлению новых предприятий. Само по себе число банкротств ничего не говорит о состоянии экономики, если оно уравновешивается возникновением новых предприятий. Поэтому показателем конъюнктуры может служить существенное превышение числа банкротств над числом вновь возникающих предприятий. Этот показатель важен потому, что относится к числу опережающих и отражающих начальную фазу кризиса.

Цены. Они являются важнейшим показателем конъюнктуры. Цены можно разделить на две группы: абсолютные, характеризующие уровень и изменение цен в денежном выражении на конкретные изделия, и относительные, характеризующие изменение цен во времени (индексы).

В динамике цен отражается по сути дела движение всех других показателей и влияющих на них факторов.

Изучение ценовых показателей представляется сложной задачей, обусловленной спецификой многообразных товарных рынков, наличием нескольких рядов ценовых показателей на один и тот же товар, не всегда надежной и доступной информацией о ценах.

Поэтому при анализе ценовых показателей следует полагаться на детальное знание товара и рынка, изучение всех имеющихся на товар ряда цен, учет зависимости результатов анализа от квалификации экспертов.

Глава 2

Проблемы разработки финансовой стратегии предприятия

2.1. Место финансовой стратегии в общей стратегии предприятия

Для каждого предприятия разработка финансовой стратегии вообще и финансовой стратегии в частности заключается, как правило, в поиске наилучшего способа адаптации к условиям внешней среды. В этой связи целесообразно рассмотреть основные показатели экономики России, которые определяют основные аспекты финансовой стратегии предприятия.

Выработка стратегии развития предприятия обеспечивает эффективное распределение и использование всех ресурсов: материальных, финансовых, трудовых, земли и технологий и на этой основе – устойчивое положение предприятия на рынке в конкурентной среде /6/.

В этой связи, в первую очередь необходим переход от реактивной формы управления (принятие управленческих решений как реакции на текущие проблемы) к управлению на основе анализа и прогнозов.

Выработка стратегии предприятия осуществляется на основе проведенных прогнозов развития рынков выпускаемой продукции, оценки потенциальных рисков, проведенного анализа финансово-хозяйственного состояния и эффективности управления предприятием, а также анализа его сильных и слабых сторон (рис. 2).

Поведение на рынке

Формирование стратегии поведения на рынке включает определение следующих параметров /12/:

- регион или территория, на которую направлен сбыт, степень географической дифференциации сбыта;

- доля рынка, которую предполагается занять;

- группа потребителей, на которую направлен сбыт;

- определение связи «продукт — рынок» в качестве основы концепции маркетинга (выбор между дифференциальным и нишевым маркетингом);

- базовая ценовая стратегия (лидерства по издержкам, дифференциации, ниши и т.д.);

- выбор вида стратегии деятельности предприятия (стратегия конкуренции, стратегия расширения рынка и т.п.);

- квалификация и практический опыт персонала, необходимый для успешной конкурентной борьбы;

- необходимость кооперации.

|

Рис. 2. Процесс выработки стратегии предприятия

Внутренняя структура предприятия

В соответствии с выбранной стратегией рыночного поведения определяется взаимоувязанная система принципов внутренней структуры предприятия, которая состоит из /12/:

- снабженческо-сбытовой политики (выбор маркетинговой стратегии и тактики на всем протяжении от появления продукции до ее продажи, послепродажного обслуживания, мониторинге оперативной информации о рынке, переход на прямые поставки продукции, создание сбытовой сети);

- производственно-технологической и инновационной политики (минимизация издержек производства, приведение качества продукции в соответствие с запросами потребителей, создание оптимальной системы обеспечения сервисных служб, повышение конкурентоспособности на базе усовершенствования производимой продукции и действующей технологии производства, создание принципиально новых продуктов и производств);

- ценовой политики (установление цен в рамках политики управления сбытом с целью достижения наиболее выгодных объемов продаж, средних затрат на производство и наивысшего возможного уровня прибыльности операций);

— кадровой политики и управления персоналом (формирование идеологии и принципов кадровой работы, планирование, привлечение, отбор и высвобождение персонала, организация работ и руководство персоналом, повышение квалификации и подготовка персонала, внедрение системы стимулирования его деятельности, развитие социального партнерства).

- финансовой политики (стратегии), которая состоит из /14/:

- ¨ кредитной стратегии (анализ и планирование денежных потоков, выбор стратегии привлечения внешних ресурсов (кредиты, эмиссионная форма привлечения капитала), управление дебиторской и кредиторской задолженностью, разработка учетной и налоговой политики, контроль и управление издержками);

- ¨ инвестиционной стратегии (определение общего объема инвестиций предприятия, способов рационального использования накоплений, сочетания различных направлений финансирования, размещение мобилизованных средств);

- Разрабатывается программа мер по снижению издержек, снижению энергоемкости, материалоемкости продукции, ее сертификации, решению проблем экологии.

Разрабатываются меры по обеспечению прозрачности финансового состояния предприятия (на основе совершенствования управленческого учета, перехода на международные стандарты бухгалтерского учета), а также меры по обеспечению контроля за финансовыми потоками.

Определение механизмов и направлений инвестирования, возможных источников привлеченных средств, кредитных ресурсов, гарантий (в том числе за счет средств и механизмов Бюджета развития).

Разработка стратегии вывода ценных бумаг предприятия на фондовый рынок с определением издержек использования различных фондовых инструментов (определение вида ценных бумаг (акции, векселя, облигации), выбор первичного дилера ценных бумаг или портфельного инвестора и согласование с ним условий продажи и торговой площадки для первичных торгов, сопутствующей рекламной кампании и т.д.).

Подготовка предложений по продаже, сдаче в аренду и залогу части активов, ликвидации или консервации отдельных мощностей и объектов (в том числе нерентабельных, мобилизационных) /5/.

Организационно-управленческая структура

В соответствии с основными направлениями деятельности и избранной стратегией рекомендуется изменить организационно-управленческую структуру предприятия с учетом следующих принципов /8/:

- обеспечение гибкого реагирования на изменения рынка;

- обеспечение оптимального уровня децентрализации управленческих решений;

- организацию и выполнение каждой функции, реализуемой предприятиями, предлагается закрепить за каким-либо его структурным подразделением, причем дублирование выполнения одних и тех же функций указанными подразделениями недопустимо;

- ответственность за организацию и выполнение функции, реализуемой предприятием, целесообразно персонифицировать.

Вышеуказанные изменения предлагается закрепить в положении об организационной структуре, определяющем:

- основные направления деятельности предприятия;

- основные функции управления предприятия (маркетинг, организация производства, финансы, экономика, бухгалтерский учет, персонал, информационная служба);

- обслуживающие функции деятельности предприятия;

- определение типа структуры (линейная, линейно-функциональная, дивизиональная, матричная, комбинированная);

- организационные звенья предприятия и закрепляемые за ними функции по осуществлению направлений деятельности с определением порядка работы по их выполнению (права, обязанности, сроки, меры поощрения и наказания);

- выделение самостоятельных подразделений (вспомогательных, обслуживающих), формирование центров прибыли;

— определение порядка контроля соответствия организационной структуры направлениям деятельности предприятия и персонификация ответственности за выполнение указанной функции контроля.

Организация единой финансовой, инвестиционной и кредитной деятельности

Развитие любого предприятия сегодня напрямую зависит от правильно организованной финансовой деятельности и в ее рамках кредитной и инвестиционной деятельности. Поскольку реструктуризация предприятий и создание самоуправляемых структур приводит к взаимодействию большого количества юридических лиц, руководство предприятия должно «спроектировать» принципы финансовой и инвестиционной и кредитной стратегии на основе следующих крупных целей /8/:

- консолидация структурных подразделений предприятия в отношении налогов;

- создание дополнительных производственных мощностей в результате слияния подразделений;

- проникновение через посредничество предприятия в производство и сбыт различных товаров;

- проведение единой политики и осуществление единого контроля за соблюдением общих интересов предприятия;

- ускорение процесса диверсификации;

- организация внутренних инвестиционных потоков;

- централизация участия в капитале других предприятий и др.

Кредитная стратегия предприятия должна быть ориентирована, прежде всего, на оптимизацию мобилизуемых ресурсов за счет привлечения капиталов путем выпуска и работы с ценными бумагами, активного взаимодействия с зарубежными фондами и организациями, использования оффшорных и свободных экономических зон, аккумулирования средств работников предприятия в негосударственных пенсионных фондах, страховых компаниях, в депозитах банков и финансовых компаний, а также в капитале самого предприятия. Таким образом, успешная финансовая деятельность предприятия обусловлена как своевременными и правильными решениями высшего менеджмента в текущей работе, так и в вопросах стратегии, которая должна разрабатываться не только на основе внутренних условий предприятия, но и с учетом влияния существующей финансовой системы, сложившейся в России на данном этапе.

2.2 Стратегия управления финансами предприятия

Структура системы управления финансами предприятия

Управление – процесс выработки и осуществления управляющих воздействий субъектом управления /1/.

Управляющее воздействие – воздействие на объект управления, направленное на достижение поставленной цели управления. Выработка управляющих воздействий включает сбор, обработку, передачу необходимой информации, принятие решений.

Специфика стратегического управления состоит в том, что объектом управления является совокупность независимых друг от друга бизнес-процессов, которые взаимодействуют между собой.

Особенность данного взаимодействия заключается в том, что каждый бизнес-процесс предприятия является неотъемлемой его частью, что позволяет рассматривать совокупность как единое целое при осуществлении процесса управления. Поскольку различные функции распределены между бизнес-процессами, их можно расположить в порядке выполнения операций таким образом, что информация или продукт предыдущего является исходными данными для последующего.

Такая интеграция преследует несколько целей:

1. Повышение эффективности функционирования предприятия за счет того, что каждый из ее участников заинтересован в конечном результате.

2. Возможность более быстрого получения средств для осуществления производственной программы. Поскольку процесс контроля со стороны финансовых институтов (кредиторов) заключается только в контроле всего предприятия в целом.

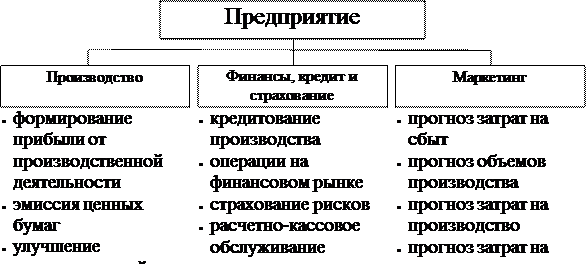

Для осуществления управления единым процессом руководству предприятия, во-первых, необходимо четко представлять себе, насколько эффективно взаимодействуют все бизнес-процессы в рамках предприятия, во-вторых, необходимо на каждом этапе отслеживать и выявлять узкие места при реализации производственных программ. В этой связи, структура управления предприятием может иметь следующий вид (рис. 3) /17/.

Каждый из департаментов имеет собственные функции на предприятии:

Производственный департамент, Юридический департамент

В процессе управления бóльшее внимание следует уделять финансовому департаменту, который является основным департаментом в управляющей компании.

|

Рис. 3. Структура управляющей компании

В финансовый департамент входят:

отдел статистики

экономический отдел

отдел планирования

отдел денежного регулирования

внешнеэкономический отдел

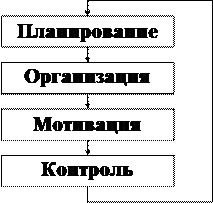

Объединив функции вышеперечисленных департаментов можно сказать, что в обязанности руководства входит: планирование производства, мотивация, контроль, определение стратегии, сбор информации о функционировании всех подразделений, взаимодействие с фискальными органами, распределение прибыли в рамках бизнес-процессов. Система управления представляет собой замкнутый процесс (рис. 4) /1/.

Управление предприятием построено по принципу федеративного устройства. Руководитель определяет политику предприятия в целом, а руководители подразделений – политику деятельности своего подразделения в соответствии с политикой и интересами предприятия. Само предприятие, в свою очередь, выступает как ответчик по всем спорам и перед государством, (например, по договорным спорам и при уплате налогов).

|

Рис. 4. Процесс управления

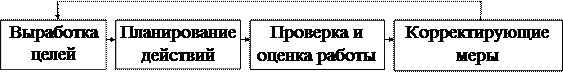

Поскольку каждое предприятие имеет определенные цели функционирования, управление должно вестись в соответствии с этими целями. Этапы управления по целям представлены на рис. 5.

|

Рис.5 Этапы процесса управления по целям

В то же время управление предприятием может быть затруднено тем, что информация, которая необходима для контроля за деятельностью всех подразделений, зачастую неоднородна, а также тем, что порой невозможно получить полную информацию о функционировании всех подразделений в конкретный момент времени.

Для эффективного осуществления процесса управления руководство предприятия должно определить и согласовать с руководителями подразделений и всех бизнес-процессов перечень и объем информации о функционировании каждой структурной единицы, предоставляемый руководству предприятия с нижних уровней управления.

Перечень должен содержать достаточное количество информации для получения полной и достоверной картины о ситуации на предприятии, и в то же время быть кратким.

Финансовая стратегия предприятия

В рамках финансовой деятельности любого хозяйствующего субъекта непременно возникают две равноважные задачи:

1. Задача привлечения ресурсов для осуществления хозяйственной деятельности. При этом необходимо учитывать, что привлекаемые ресурсы состоят из /5,9/:

- акционерного (уставного) капитала (ресурсов, получаемых на относительно неопределенный срок с условием выплаты вознаграждения инвестору в виде дивидендов);

- ссудного капитала (ресурсов, получаемых у специализированных кредитно-финансовых институтов на основе срочности, возвратности и платности);

- кредиторской задолженности (ресурсов, получаемых у партнеров по бизнесу и государства в виде отсрочек по платежам и авансов);

- реинвестируемой прибыли и фондов (ресурсов, получаемых в результате успешной коммерческой деятельности самого хозяйствующего общества, амортизационных отчислений).

Хозяйствующий субъект для привлечения ресурсов выходит на рынок ссудных капиталов, на котором происходит кругооборот предлагаемых к размещению ресурсов. Поскольку объем предлагаемых ресурсов существенно меньше чем объем спроса на них, неизбежно возникает конкурентная борьба за наиболее дешевые ресурсы. Потенциальные вкладчики сравнивают потенциальные объекты вложения средств, изучают их инвестиционную привлекательность и т. д.

Таким образом, инвестиционная привлекательность хозяйствующего субъекта – совокупность характеристик, позволяющая инвестору оценить насколько тот или иной объект инвестиций привлекательнее других.

В результате перед предприятием возникает задача улучшения своей инвестиционной привлекательности как в краткосрочном так и в долгосрочном периоде. В этой связи, руководству хозяйствующего субъекта необходимо сформировать кредитную стратегию, основной задачей которой стала бы оптимизация показателей инвестиционной привлекательности.

Рис. 6. Система анализа финансового потенциала

субъектов финансовой системы

С другой стороны в непосредственной связи с первой задачей перед обществом неизменно возникает вторая – задача распределения полученных ресурсов (инвестирования).

Заметим, что инвестиции делятся на /4/:

- реальные (ресурсы направляются в производственные процессы);

- финансовые (ресурсы направляются на приобретение финансовых инструментов: эмиссионных и производных ценных бумаг, объектов тезаврации, банковских депозитов);

- интеллектуальные инвестиции (подготовка специалистов на курсах, передача опыта, вложения в разработку технологий).

Для оценки инвестиционных возможностей необходимо исследовать кредитоспособность, которая представляет собой совокупность характеристик, позволяющих оценить его инвестиционный потенциал.

Инвестиционную привлекательность и кредитоспособность предприятия можно представить как основные составляющие его финансового потенциала (рис. 6) /4,17/.

Поскольку объем инвестиционных ресурсов предприятия ограничен, а потенциальные объекты инвестиций обладают различной инвестиционной привлекательностью, обществу необходимо оптимально распределять свои инвестиционные ресурсы. В этой связи возникает необходимость формирования инвестиционной стратегии предприятия.

В совокупности инвестиционная стратегия и кредитная стратегия составляют финансовую стратегию предприятия (рис. 7) /4/.

|

Рис. 7. Финансовая стратегия предприятия

Стратегия представляет собой детальный всесторонний комплексный план, предназначенный для того, чтобы обеспечить осуществление миссии предприятия и достижение его целей /1/.

Поскольку предприятие представляет собой совокупность различных бизнес-процессов, выполняющих различные функции в рамках предприятия, представляется целесообразным структурировать подразделения по целям и задачам, выполняемым ими в рамках группы.

На основании такого распределения функций разработка финансовой стратегии основывается на совокупности финансовых функций подразделений корпорации (рис. 8).

|

Рис. 8. Финансовые функции подразделений предприятия

Разработки стратегии включает осуществление нескольких этапов /12,16/:

1. Оценка долгосрочных перспектив.

2. Прогноз развития.

3. Осознание цели.

4. Анализ сильных и слабых сторон.

5. Обобщение стратегических альтернатив.

6. Разработка критериев оптимизации.

7. Выбор оптимальной стратегии.

8. Планирование мероприятий.

После выработки общей финансовой стратегии предприятия специальные подразделения в соответствии с выработанной стратегией предприятия, а также в соответствии с состоянием финансового рынка разрабатывают инвестиционную и кредитную стратегии. Такой подход позволяет, с одной стороны, «директировать» деятельность подразделений, то есть направить различные аспекты деятельности предприятия в единое русло (директриссу или вектор) в соответствии с миссией предприятия, а с другой стороны – гибкая и продуманная финансовая стратегия позволяет высшему менеджменту предприятия планировать развитие прочих направлений деятельности.

Таким образом, финансовая стратегия предприятия необходима не только руководству, но и всем сотрудникам предприятия для наилучшего выполнения ими своих обязанностей. Финансовая стратегия разрабатывается с использованием основных инструментов. Рассмотрим основные направления разработки финансовой стратегии предприятия и наиболее эффективные инструменты, используемые в этом процессе.

Финансовая активность предприятия определяется, прежде всего, объемами средств, которые оно может привлечь. Однако привлечение средств – не самоцель. Объемы привлекаемых средств зависят не только от состояния рынка, но и от инвестиционных потребностей предприятия. В этой связи, выделяются такие понятия как:

- инвестиционные ресурсы предприятия – это средства, которые имеются в распоряжении предприятия, то есть располагаемые ресурсы, полученные из всех источников предприятия;

- инвестиционный потенциал предприятия – ресурсы, которые оно может мобилизовать на финансовом рынке;

- инвестиционные потребности – объем средств, необходимый всем подразделениям предприятия для осуществления комплексной инвестиционной программы;

- инвестиционная программа – разработанная в рамках финансовой стратегии предприятия программа, включающая направления, сроки и объемы инвестиций по всем проектам;

- потребность предприятия в инвестиционных ресурсах – разность между инвестиционными потребностями и инвестиционными ресурсами предприятия.

Таким образом, одним из основных факторов при разработке финансовой стратегии предприятия является определение основных инвестиционных потребностей, на основе которых определяется потребность в ресурсах и, соответственно, разрабатывается кредитная стратегия предприятия.

Инвестиционный портфель предприятия

В соответствии с принятыми в мировой практике положениями любая совокупность инвестиционных ценностей, находящихся в собственности одного инвестора называется инвестиционным портфелем. Составляющими инвестиционного портфеля являются инвестиционные ценности различных видов. Каждый вид инвестиционных ценностей имеет отличительные черты, но перед тем, как охарактеризовать эти виды классифицируем их следующим образом:

- по степени материализации: материальные, нематериальные;

- по отдаленности возврата вложенных средств: краткосрочные, среднесрочные и долгосрочные;

- по степени риска: высокого риска, среднего риска, низкого риска;

- по объему требуемых инвестиционных ресурсов: дорогостоящие, средней стоимости, дешевые;

- по целевому использованию: спекулятивные, прямого участия;

- Рассмотрим виды классификации более подробно.

Степень материализации, Отдаленность возврата вложенных средств, Степень риска

объема требуемых инвестиционных ресурсов

Целевое использование инвестиционных ценностей

Предложенная классификация является достаточно общей для всех видов инвестиций, поэтому использование ее для целей управления инвестиционным портфелем предприятия является целесообразным. Как уже отмечалось выше, по видам инвестиции делятся на реальные, финансовые и интеллектуальные.

реальных инвестиций

Глава 3

3.1. Оценка инвестиционной привлекательности и инвестиционных потребностей ООО «Синтез»

Как правило, все теоретические разработки проходят практическую апробацию. В этой связи целесообразно разработать финансовую стратегию по данным ООО «Синтез» для доказательства применимости теоретических положений.

Как уже отмечалось выше, на начальном этапе разработки финансовой стратегии составляется баланс финансовых ресурсов, на основании анализа которого у руководства предприятия появляется возможность аргументированного выбора вариантов стратегии. Дополнительно к указанному в ходе предварительной работы может быть проведена оценка инвестиционной привлекательности ООО «Синтез».

Одним из факторов, позволяющих оценить инвестиционную привлекательность, как уже упоминалось выше, является общая рентабельность предприятия, поскольку она показывает сколько чистой прибыли (то есть, возможной ренты) удалось заработать предприятию, используя имеющееся в его распоряжении имущество (активы).

Соответственно факторный анализ динамики общей рентабельности позволяет оценить влияние факторов на ее изменение.

Факторный анализ основных показателей

Общество с ограниченной ответственностью «Синтез» учреждено в целях удовлетворения общественных потребностей в товарах и услугах и извлечения прибыли.

ООО «Синтез» было организовано 2 июля 1999 г. Расположено по адресу г. Тюмень, ул. Холодильная 129. ООО «Синтез» занимается производством и оптовой продажей полуфабрикатов.

Общество в своей деятельности руководствуется учредительным договором, настоящим уставом, законодательством Российской Федерации для исполнения актами исполнительных органов власти. Настоящий устав разработан в соответствиями с положениями Гражданского кодекса РФ и Федерального закона РФ «Об акционерных обществах».

Рассмотрим исходные данные для анализа инвестиционной привлекательности ООО «Синтез» за предыдущие несколько лет (табл. 1,2,3).

На основе приведенных в указанных таблицах данных, проведем расчеты для выявления влияния изменения факторов на изменение основных показателей его деятельности. Для этого, в частности в мультипликативных моделях используем модифицированный метод элиминирования, суть которого заключается в расчете частных изменений, сумма которых дает общее изменение функции. Формула расчета частного изменения следующая:

Для ответа на первый вопрос необходимо воспользоваться алгоритмом, суть которого состоит в следующем:

X 0

2. Определяется приращение (Dx i ) каждого фактора за исследуемый период времени:

Dx i = xi1 – xi0 , i = 1, … , n (n – количество факторов),

где

х i0 – величина i-го фактора в начальном периоде;

х i1 – величина i-го фактора в конечном периоде.

3. Вычисляется влияние приращения каждого фактора на приращение показателя взаимодействия за исследуемый период времени:

DY xi = ![]() * Dxi *

* Dxi * ![]() , (n – количество факторов),

, (n – количество факторов),

при этом:

DY =  .

.

4. По полученному значению DY xi определяется, изменение какого фактора оказало максимальное влияние на изменение значения показателя взаимодействия предприятия.

5. Если период исследования состоит из нескольких промежутков времени, то оценить влияние изменения факторов на изменение показателя взаимодействия можно на каждом промежутке. В этом случае конечное значение фактора на предыдущем интервале является начальным значением для последующего.

Проведем оценку влияния факторов по моделям, рассмотренным во второй главе. Результаты расчетов по общей рентабельности сгруппируем в табл. 4 и 5, результаты расчетов по рентабельности собственного капитала в табл. 6. Рассмотрим результаты подробнее.

Таблица 1

Исходные данные для анализа общей рентабельности по предприятию «Синтез»

по первой модели

|

2006 |

2007 |

2008 |

2009 |

|

|

Чистая прибыль (П), тыс. руб. |

400 |

350 |

450 |

400 |

|

Валюта баланса (ВА), тыс. руб. |

10000 |

9500 |

10000 |

10000 |

|

Выручка от реализации продукции (ВР), тыс. руб. |

7000 |

6300 |

7500 |

8000 |

|

Текущие активы (ТА), тыс. руб. |

6000 |

5000 |

5500 |

7000 |

|

Собственный капитал, (СК) тыс. руб. |

2000 |

2000 |

2000 |

2000 |

Таблица 2

Исходные данные для анализа общей рентабельности по предприятию «Синтез»

по второй модели

|

2006 |

2007 |

2008 |

2009 |

|

|

Чистая прибыль (П), тыс. руб. |

400 |

350 |

450 |

400 |

|

Валюта баланса (ВА), тыс. руб. |

10000 |

9500 |

10000 |

10000 |

|

Результат от реализации (РР), тыс. руб. |

6500 |

6100 |

7000 |

7400 |

|

Затраты на производство реализованной продукции (ЗПРП), тыс. руб. |

6300 |

5850 |

6280 |

7120 |

|

Текущие активы (ТА), тыс. руб. |

6000 |

5000 |

5500 |

7000 |

Таблица 3

Исходные данные для анализа рентабельности собственного капитала

по предприятию «Синтез»

|

2006 |

2007 |

2008 |

2009 |

|

|

Чистая прибыль (П), тыс. руб |

400 |

350 |

450 |

400 |

|

Собственный капитал (СК), тыс. руб. |

2000 |

2000 |

2000 |

2000 |

|

Выручка от реализации Продукции (ВР), тыс. руб. |

7000 |

6300 |

7500 |

8000 |

|

Валюта баланса (ВА), тыс. руб. |

10000 |

9500 |

10000 |

10000 |

В модель должны корректно войти различные факторы, влияющие на итоговый показатель рентабельности. Мультипликативную модель рентабельности активов можно представить в следующем виде:

![]() ,где

,где

ВР – выручка от реализации продукции (без налога на добавленную стоимость);

- ТА – текущие активы корпорации;

- СК – собственный капитал корпорации;

- ВА – всего активов или валюта баланса;

факторы:

- ПП = П / ВР – прибыльность продаж (показывает сколько рублей чистой прибыли получено с каждого рубля реализации);

О а = ВР / ТА – оборачиваемость активов (показывает количество оборотов всего оборотного капитала за анализируемый период);

К м = ТА / СК – коэффициент маневренности в одной из своих модификаций (показывает долю собственного капитала в финансировании оборотного капитала);

К оп = СК / ВА – коэффициент общей платежеспособности (показывает долю собственного капитала в имуществе корпорации).

Немного видоизменив формулу, можно выяснить степень влияния изменения других факторов на изменение рентабельности активов

![]() ,где

,где

показатели:

- РР – результат от реализации;

- ЗПРП – затраты на производство реализованной продукции;

- ТА – текущие активы корпорации;

- ВА – всего активов или валюта баланса;

факторы:

К ип = П / РР – коэффициент использования прибыли (показывает какая часть дохода от реализации может быть пущена на выплату дивидендов и на пополнение фондов накопления);

Р рп = РР / ЗПРП – рентабельность реализованной продукции (показывает сумму дохода на каждый рубль, вложенный в производство реализованной продукции);

- Оп = ЗПРП / ТА – количество оборотов текущих активов в процессе производства реализованной продукции;

- Са = ТА / ВА – структура активов корпорации (показывает какаю часть активов корпорации составляют оборотные средства).

Помимо анализа рентабельности всех вложений корпорации можно провести анализ отдачи на каждый рубль собственных средств или анализ рентабельности собственного капитала.

Таблица 4

Результаты оценки влияния факторов на общую рентабельность

ООО «Синтез» по первой модели

|

2006 |

2007 |

2008 |

2009 |

|||

|

ПП |

0,05714 |

0,05556 |

0,06000 |

0,05000 |

||

|

О а |

1,16667 |

1,26000 |

1,36364 |

1,14286 |

||

|

К м |

3,00000 |

2,50000 |

2,75000 |

3,50000 |

||

|

К оп |

0,20000 |

0,21053 |

0,20000 |

0,20000 |

||

|

Р О |

0,04000 |

0,03684 |

0,04500 |

0,04000 |

||

|

2007-2006 |

2008-2007 |

2009-2008 |

||||

|

Изменение ПП |

-0,00159 |

0,00444 |

-0,01000 |

|||

|

Изменение О а |

0,09333 |

0,10364 |

-0,22078 |

|||

|

Изменение К м |

-0,50000 |

0,25000 |

0,75000 |

|||

|

Изменение К оп |

0,01053 |

-0,01053 |

0,00000 |

|||

|

Влияние ПП |

-0,00105 |

0,00333 |

-0,00800 |

|||

|

Влияние О а |

0,00281 |

0,00317 |

-0,00927 |

|||

|

Влияние К м |

-0,00702 |

0,00350 |

0,01227 |

|||

|

Влияние К оп |

0,00211 |

-0,00184 |

0,00000 |

|||

|

Сумма влияний |

-0,00316 |

0,00816 |

-0,00500 |

|||

|

Изменение Р О |

-0,00316 |

0,00816 |

-0,00500 |

|||

Таблица 5

Результаты оценки влияния факторов на общую рентабельность

ООО «Синтез» по второй модели

|

2006 |

2007 |

2008 |

2009 |

||

|

К ип |

0,06154 |

0,05738 |

0,06429 |

0,05405 |

|

|

Р рп |

1,03175 |

1,04274 |

1,11465 |

1,03933 |

|

|

Оп |

1,05000 |

1,17000 |

1,14182 |

1,01714 |

|

|

Са |

0,60000 |

0,52632 |

0,55000 |

0,70000 |

|

|

Р О |

0,04000 |

0,03684 |

0,04500 |

0,04000 |

|

|

2007-2006 |

2008-2007 |

2009-2008 |

|||

|

Изменение К ип |

-0,00416 |

0,00691 |

-0,01023 |

||

|

Изменение Р рп |

0,01099 |

0,07191 |

-0,07532 |

||

|

Изменение Оп |

0,12000 |

-0,02818 |

-0,12468 |

||

|

Изменение Са |

-0,07368 |

0,02368 |

0,15000 |

||

|

Влияние К ип |

-0,00267 |

0,00484 |

-0,00757 |

||

|

Влияние Р рп |

0,00042 |

0,00259 |

-0,00345 |

||

|

Влияние Оп |

0,00401 |

-0,00093 |

-0,00625 |

||

|

Влияние Са |

-0,00491 |

0,00166 |

0,01227 |

||

|

Сумма влияний |

-0,00316 |

0,00816 |

-0,00500 |

||

|

Изменение Р О |

-0,00316 |

0,00816 |

-0,00500 |

||

Таблица 6

Результаты оценки влияния факторов на рентабельность собственного капитала

ООО «Синтез»

|

2006 |

2007 |

2008 |

2009 |

||||

|

ПП |

0,05714 |

0,05556 |

0,06000 |

0,05000 |

|||

|

О а |

0,70000 |

0,66316 |

0,75000 |

0,80000 |

|||

|

ФР |

5,00000 |

4,75000 |

5,00000 |

5,00000 |

|||

|

Р СК |

0,20000 |

0,17500 |

0,22500 |

0,20000 |

|||

|

2007-2006 |

2008-2007 |

2009-2008 |

|||||

|

Изменение ПП |

-0,00159 |

0,00444 |

-0,01000 |

||||

|

Изменение О а |

-0,03684 |

0,08684 |

0,05000 |

||||

|

Изменение ФР |

-0,25000 |

0,25000 |

0,00000 |

||||

|

Влияние ПП |

-0,00500 |

0,01667 |

-0,04000 |

||||

|

Влияние О а |

-0,01000 |

0,02412 |

0,01500 |

||||

|

Влияние ФР |

-0,01000 |

0,00921 |

0,00000 |

||||

|

Сумма влияний |

-0,02500 |

0,05000 |

-0,02500 |

||||

|

Изменение Р СК |

-0,02500 |

0,05000 |

-0,02500 |

||||

Проведем анализ ООО «Синтез» по данным таблиц. Прежде всего, необходимо отметить, что предприятие прибыльное, то есть имеется чистая прибыль. Норма рентабельности собственного капитала составляет в среднем за все исследуемые периоды около 20%, что свидетельствует о достаточно высокой инвестиционной привлекательности ООО «Синтез». Общая рентабельность составляет около 4%, что дает основания считать объем активов завышенным. Одним из направлений работы менеджмента является в данной ситуации оптимизация состава и структуры активов предприятия.

Рассмотрим факторы, оказывающие негативное влияние как на общую рентабельность, так и на рентабельность собственного капитала. В частности, снижение рентабельности собственного капитала в последнем из рассматриваемых периодов произошло из-за резкого падения прибыльности продаж, а общая рентабельность снизилась как из-за ухудшения использования прибыли, так и из-за изменения структуры активов предприятия.

В целом по проведенному анализу можно заключить, что с устранением указанных недостатков качество деятельности предприятия может улучшиться, а его инвестиционная привлекательность может возрасти.

После проведения факторного анализа целесообразно осуществить анализ инвестиционных потребностей. Рассмотрим основные его этапы для ООО «Синтез» более подробно.

Анализ инвестиционных потребностей

Данные для анализа инвестиционных потребностей приведены в табл.7. У ООО «Синтез» имеется четыре инвестиционных проекта. Значения по движению денежных средств соответствуют предварительным расчетам. Отрицательные значения в ячейках означают расходование средств, а положительные – получению.

Таблица 7

График финансовых потоков по инвестиционным проектам

ООО «Синтез», тыс. руб.

|

Периоды |

2007 |

2008 |

2009 |

|

Проект 1 |

-200 |

-400 |

-800 |

|

Проект 2 |

-80 |

-200 |

-400 |

|

Проект 3 |

-50 |

-150 |

-200 |

|

Проект 4 |

0 |

-50 |

-100 |

|

Сальдо |

-330 |

-800 |

-1500 |

Собственные источники финансирования составляют порядка 200 тыс. руб. в каждом периоде. Это соответствует половине средней чистой прибыли ООО «Синтез». Остальная половина может пойти на выплату процентов по кредитам и дивидендов.

Как видно из табл., в первом периоде дефицит средств составит 130 тыс. руб., во втором – 600 тыс. руб., в третьем – 1300 тыс. руб. Таким образом, инвестиционные потребности ООО «Синтез» составляют около 2 млн. руб. в течение трех лет. Исходя из данной ситуации и должна разрабатываться его финансовая стратегия.

3.2. Разработка финансовой стратегии ООО «Синтез»

Обоснование инвестиционного портфеля ООО «Синтез»

В текущих условиях ООО «Синтез» для расширения бизнеса и с учетом стратегических задач планирует осуществление нескольких инвестиционных проектов. Рассмотрим их подробнее.

Сущность Проекта 1 заключается в подготовке вспомогательного производства для изготовления полуфабрикатов. В складывающихся условиях Проект 1 является планово затратным, поскольку его цель – обеспечение других производств необходимыми комплектующими. Общая стоимость проекта составляет 1 500 тыс. руб. (с учетом дисконтирования).

То есть, Проект 1 является наиболее дорогостоящим из рассматриваемых. Основные инвестиции предполагается осуществить на начальном этапе, а затем текущие затраты будут практически полностью покрываться за счет трансфертных цен.

Таким образом, Проект 1 – наименее прибыльный и сам по себе экономически нецелесообразный на первый взгляд, в рамках инвестиционной стратегии является неотъемлемой частью всего производственного комплекса.

Проект 2 по общей дисконтированной сумме затрат может считаться средним, поскольку совокупная сумма чистых затрат составляет 680 тыс. руб. и эти затраты осуществляются в первых трех периодах инвестирования, а начиная с четвертого периода данный проект выходит на самоокупаемость и начинает приносить достаточную прибыль.

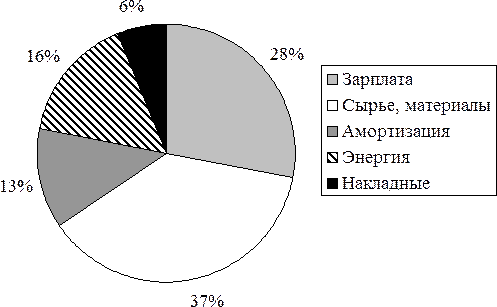

Суть данного проекта заключается в производстве самостоятельного вида продукции, который необходим для реализации программы диверсификации деятельности предприятия. Основными статьями затрат по данному проекту являются: приобретение оборудования, закупка сырья, шеф-монтаж оборудования, а также расходы на персонал. Основные текущие затраты по данному проекту будут распределены в следующей пропорции (рис. 9).

Рис. 9. Структура текущих затрат по Проекту 2

Рис. 9. Структура текущих затрат по Проекту 2

Как видно из рис. 9. наиболее существенной статьей текущих затрат являются затраты на сырье и материалы, однако в соответствии с инвестиционной стратегией все затраты должны окупиться за счет доходов от реализации данного вида продукции.

Таким образом, в рамках инвестиционной стратегии данный проект должен добавить стабильности всему бизнесу ООО «Синтез».

Проект 3 является наиболее доходным из всех планируемых к осуществлению проектов. При чистых дисконтированных затратах 400 тыс. руб. проект в рассматриваемом периоде может принести чистый доход в размере 270 тыс. руб., что фактически позволяет признать его самым быстроокупаемым и наиболее инвестиционно привлекательным. Рентабельность инвестиций составит около 70%, что даже по меркам рисковой переходной экономики является достаточно высоким показателем.

Таким образом, Проект 3 осуществляется в основном для поддержания высокой средней ликвидности инвестиционного портфеля ООО «Синтез», его суть заключается в создании сети торговых точек предметами повышенного спроса. При реализации данного проекта необходимо учитывать возможные воздействия со стороны конкурентов, то есть при реализации данного проекта необходимо осуществление дополнительных нефинансовых мероприятий.

Таким образом, в рамках инвестиционной стратегии данный проект может рассматриваться как основной источник окупаемости совокупных инвестиций.

Проект 4 представляет собой стандартную процедуру осуществления краткосрочных финансовых вложений. То есть, данный проект направлен на повышение доходности инвестиций при достижении приемлемого уровня риска.

Данный проект может быть охарактеризован как умеренный с точки зрения соотношения риск / доходность. Тем не менее, данный проект в совокупности с другими проектами позволяет сформировать достаточно сбалансированный инвестиционный портфель ООО «Синтез».

Разработка плана финансирования инвестиций ООО «Синтез»

В соответствии с инвестиционными условиями и рассчитанными потребностями в финансировании могут быть сформулированы основные направления кредитной стратегии ООО «Синтез». В рамках кредитной стратегии мы считаем целесообразным сформулировать основные источники финансирования и составить программу финансирования на рассматриваемый период.

Основными источниками привлечения финансовых ресурсов в таком объеме и на такой длительный срок в России могут быть следующие:

- долгосрочное финансирование банком под государственные гарантии;

- привлечение финансовых ресурсов за счет выпуска акций.

Наиболее привлекательным вариантов выглядит следующий: увеличение уставного капитала в 2 раза, то есть размещение акций на сумму 200 тыс. руб., размещение облигаций сроком на 5 лет на сумму 500 тыс. руб., и привлечение кредита на сумму 600 тыс. руб. сроком на 3 года. В этом случае проценты за кредит составят 90 тыс. руб., что позволит сократить потребности во внешнем финансировании и выйти на уровень самоокупаемости к третьему году осуществления инвестиционных программ.

В рассматриваемом случае необходимо заранее уведомить потенциальных акционерах о возможной невыплате дивидендов по акциям в первые три периода реализации инвестиционной программы. В частности, это можно продекларировать при распространении инвестиционного меморандума, предваряющего эмиссию, а также при презентации проспекта эмиссии.

В соответствии с рассмотренными условиями привлечения средств может быть сформирован следующий график привлечения финансовых ресурсов (табл. 8).

Как видно из таблицы, наиболее критичным для ООО «Синтез» является первый период осуществления инвестиционной программы.

Таблица 8

График привлечения финансирования для осуществления инвестиционной программы ООО «Синтез»

|

Периоды |

2007 |

2008 |

2009 |

|

Сумма |

400 |

900 |

1500 |

Таким образом, реализация предлагаемой схемы финансирования инвестиций позволит наиболее полно использовать эффект финансового рычага, а также осуществить все запланированные инвестиции в полном объеме и под приемлемые проценты.

Обеспечение инвестиционной привлекательности в рамках финансовой стратегии осуществляется за счет положительной динамики рентабельности активов, а также собственного капитала. При благоприятном стечении обстоятельств убытки могут быть минимизированы уже в третьем периоде реализации финансовой стратегии.

Таким образом, на основе инвестиционной стратегии была разработана кредитная стратегия ООО «Синтез», которые в совокупности позволят повысить не только доходность бизнеса, но и ликвидность активов, а также увеличить собственный капитал, а также снизить риск убытков за счет диверсификации всех направлений бизнеса ООО «Синтез».

Заключение

В результате проведённого исследования по теме: «Исследование и прогнозирование конъюнктуры рынка и проблема разработки финансовой стратегии предприятия» можно сделать ряд выводов:

Конъюнктура рынка – сложившаяся экономическая ситуация, включающая в себя соотношение между спросом и предложением, движением цен и товарных запасов, портфель заказов по отраслям и другие экономическими показателями. Другими словами, конъюнктура рынка – это конкретная ситуация, сложившаяся на рынке на данный момент или ограниченный отрезок времени, а также совокупность условий, которые эту ситуацию определяют.

целью финансового анализа

Результаты анализа прогнозируемых показателей конъюнктуры рынка в сочетании с отчетными и плановыми данными дают возможность заблаговременно выработать меры, направленные на развитие позитивных процессов, устранение имеющихся и предотвращение возможных диспропорций и принятие оперативных решений по управлению производством и сбытом товаров.

В классическом техническом анализе уже существует несколько направлений, работа в которых обещает увеличение точности прогнозов, снижение риска от сделок, увеличение доходов. Это подбор параметров для уже имеющихся индикаторов, поиск наиболее удачных комбинаций индикаторов, а также создание новых. Работа в этих направлениях активно ведется в США, на родине большинства методов технического анализа.

Список использованной литературы

1. Поляк Г.Б. Финансовый менеджмент. Учебник. М.: ЮНИТИ, 2005.

2. Свиридов О.Ю. Финансовый менеджмент: 100 экзаменационных вопросов. М.: Март, 2007.

3. Муфтиев Г.Г., Галиаскаров Ф.М.: Теоретические основы финансового менеджмента: Учебное пособие. – Уфа: УИ РГТЭУ, 2008.

4. Шарп У, Бейли Дж. Инвестиции. Учебное пособие. М.:ИНФРА-М, 2007.

5. Балабанов И.Т. Основы финансового менеджмента. Учебное пособие. М., Финансы и статистика, 2005.

6. Баканов М.И., Шеремет А.Д. Теория экономического анализа. М., Финансы и статистика, 2006.

7. Савчук В.П. Финансовый менеджмент предприятий. М.: Максимум, 2007.

8. Зайцев Л.Г., Соколова М.И. Стратегический маркетинг. М.: Экономистъ, 2006.

9. Волков О.И. Экономика предприятия. М.:ИНФРА-М, 2007

10. Когденко В.Г. Экономический анализ. Учебник. М.: ЮНИТИ, 2009

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия, Москва, ИНФРА-М, 2006.

12. Алексеева М.А. Планирование деятельности фирмы. М., Финансы и статистика, 2007.

13. Пожидаева Т.А., Коробейникова Л.С., Купрюшина О.М. Практикум по экономическому анализу. М.: ИНФРА-М, 2008.

14. Крейнина М.М. Финансовый менеджмент.М., Дело и Сервис, 2007.

15. Баканов М.И. «Экономический анализ в торговле», Москва, Финансы и статистика, 2007.

16. Муфтиев Г.Г., Галиаскаров Ф.М.: Теоретические основы финансового менеджмента: Учебное пособие. – Уфа: УИ РГТЭУ, 2008.

17. Рейтлян Я.Р. Аналитическая основа принятия управленческих решений. М.: Финансы и статистика, 2006