Переход нашей экономики на рыночные отношения резко повысил значение денег. Проблемы денежного хозяйства становятся основными и в практических мероприятиях по реконструкции народного хозяйства, и в теоретических исследованиях. Поэтому, несмотря на оживленное обсуждение указанных вопросов на страницах экономической прессы, актуальность их не уменьшается. Высокая стоимость анализа инфляционных процессов, большое число действующих факторов затрудняют выработку правильной денежной политики.

Как показывает опыт нашей, а также других стран, переход на рыночные отношения сопровождается быстрым ростом цен, усилением действия инфляционных факторов. Очень важно правильно оценить, является ли сам переход на рыночные отношения причиной углубления инфляции или при этих отношениях накопленный ранее инфляционный потенциал получает свое реальное выражение.

Очевидно, что в условиях рыночных отношений возможности искусственного сдерживания инфляции резко сокращаются. Вместе с тем непоследовательность в принятии решений по переходу к рынку, непродуманность некоторых шагов усугубляют имеющиеся трудности, усиливают инфляционные процессы. Опыт многих стран показал, что длительное функционирование централизованного планирования, как правило, приводит к нарушению сбалансированности материальных и денежных потоков.

1.

Социально-экономическая сущность инфляции

1.1 Понятие инфляции

Наиболее общее, традиционное определение инфляции - переполнение каналов обращения денежной массой сверх потребностей товарооборота, что вызывает обесценение денежной единицы и соответственно рост товарных цен.

Другие считают, что инфляция – это рост цен, вызванный переполнением денег, сфер обращения бумажными деньгами сверх их нормальных потребностей.

Болезненная инфляционная практика свидетельствует о сложности этого явления, о незавершенности теоретических разработок, не дающих пока однозначных ответов на многие вопросы. Для того чтобы управлять инфляцией, сдерживать ее в умеренных границах, проводить системную антиинфляционную политику с предсказуемыми и просчитанными последствиями, необходимо хорошо представлять себе ее сущность, механизмы и факторы, приводящие эти механизмы в действие.

Инфляция - это денежное явление, но она не ограничивается обесцениванием денег. Она проникает во все сферы экономической жизни и начинает разрушать эти сферы. От нее страдает государство, производство, финансовый рынок, но больше всех страдают люди.3 стр., 1152 словВ чем преимущество перехода от товарных денег к бумажным и кредитным деньгам?

... счет [3]. Что касается кредитных денег, то они, как собственно и другие формы денег, возникли стихийно в процессе развития товарно-денежных отношений. Они имеют кредитный характер эмиссии. Преимущества возникновения кредитных денег в том, что они выдаются экономическим ...

Во время инфляции происходит:

1. Обесценивание денег по отношению к золоту;

2. Обесценивание денег по отношению к товару;

3. Обесценивание денег по отношению к иностранной валюте.

Это сложное социальное явление, порождаемое диспропорциями воспроизводства в различных сферах рыночного хозяйства. Инфляция представляет собой одну из наиболее острых проблем современного развития экономики во многих странах мира.

Существует три способа измерения инфляционных процессов.

Первый - измерение с помощью индекса цен. Используется индекс цен валового национального продукта, индивидуальных потребительских цен и индивидуальных оптовых цен.

Второй способ определить силу инфляционных процессов - измерить темпы инфляции за год, но можно рассматривать и более короткие периоды или более длинные. Для вычисления темпов инфляции за год нужно вычесть индекс цен прошедшего года из индекса цен этого года, разделить эту разницу на индекс прошедшего года, а затем умножить на 100%. Если темп инфляции получиться отрицательным, значит, наблюдалась дефляция.

Третий способ- это вычисление "по правилу величины 70". Правило помогает быстро подсчитать количество лет, необходимых для удвоения уровня цен: надо только разделить число 70 на темп ежегодного увеличения уровня цен в процентах.

“Инфляция это сложное многофакторное явление, характеризующее нарушение воспроизводственного процесса, присущее экономике, использующей бумажно-денежное обращение. Инфляционный процесс связан с обесцениванием денег, проявляющимся в росте цен на товары и услуги и нарушении денежного обращения.” {4}

В международной практике в зависимости от величины роста цен принято деление инфляции на 3 вида:

ü Ползучую (среднегодовой темп прироста цен не более 5-10%)

ü Галопирующую (среднегодовой темп прироста цен: 10-50%)

ü Гиперинфляция (среднегодовой прирост цен >100%)

Инфляция ухудшает экономическое положение, снижая объемы производства, способствует переливу капитала из производства в торгово – посреднические операции, обесценивая финансовые ресурсы и создавая социальную напряженность в обществе.

Согласно монетаристскому подходу, инфляция всегда и везде является денежным явлением. Причина роста инфляции кроется в более быстром увеличении денежной массы по сравнению с ростом объема реального продукта.

“Монетаристская концепция инфляции в наиболее четком виде сформулирована американским экономистом И. Фишером, который вывел так называемое уравнение обмена:

MV=PQ,

откуда следует: Р = MVQ,

где М — денежная масса, находящаяся в обороте;

- V — скорость обращения денег;

- Р — уровень цен;

- Q — количество реальных товаров и услуг.

Из уравнения для коротких интервалов времени выводится уравнение темпов роста рассматриваемых показателей:

Тр = Тм Тv

|

ТQ |

Темп роста цен (Т р. ) характеризует темп инфляции, и из уравнения следует, что при стабильных значениях скорости обращения денег и объемов реального продукта инфляция предопределяется темпами роста денежной массы. В уравнении обмена Фишера в упрощенном виде представлена количественная теория денег, которая как метод основного объяснения инфляции подвергалась серьезной критике.”[1]

1.2 Последствия инфляции

“Рассмотрим последствия инфляции:

Ø для фирм и домохозяйств, имеющих значительный объем заимствований, инфляция сокращает реальную стоимость непогашенных сумм, что облегчает полный возврат кредитов в установленный срок.

Ø в условиях инфляции растет ощущение неуверенности. Хотя устойчивые темпы инфляции могут показаться предсказуемыми, на деле чем выше темпы инфляции, тем менее предсказуемым будет ее развитие.

эластичен по цене

реальных доходов

Ø Соответственно, характер трудовых отношений в период инфляции может резко осложниться, и представителям профсоюзов приходится гораздо настойчивее отстаивать перед работодателями интересы своих товарищей.

политике снижения деловой активности.

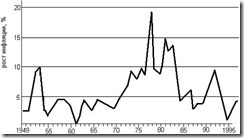

Темпы инфляции в Великобритании с 1949 по 1995 г. (по данным справочника “Экономические тенденции” за 1995 г.).

1.3 Виды и формы инфляции

открытую

Открытая инфляция появляется в различных формах: инфляция спроса, инфляция издержек производства, структурная инфляция.

Инфляция спроса порождается избытком совокупного спроса, за которым по тем или иным причинам не успевает производство, что приводит к резкому росту цен на потребительском рынке. Инфляция такого рода постепенно распространяется и на производство.

Инфляция издержек – возникает, когда рост производственных издержек заставляет компании повышать цены, чтобы сохранить прежнюю маржу прибыли. Одной из причин инфляции издержек производства может быть рост цен на любые промежуточные товары, чаще на сырьевые ресурсы и энергоносители, а другой — рост заработной платы. {6}

В реальной действительности разделить эти формы инфляции сложно. Важно определить, какая из них является генератором инфляционных процессов. Теоретическое различие состоит в следующем: инфляция спроса продолжается до тех пор, пока существует дефицит бюджета или другие формы товарно-денежных диспропорций, а инфляция издержек не может существовать продолжительное время.

Под инфляцией в большинстве случаев понимают продолжительное не разовое повышение уровня цен. В инфляционном процессе параллельно действуют и факторы инфляции спроса, и факторы инфляции издержек производства. Инфляция спроса и инфляция издержек имеют в своей основе нарушение денежного обращения, однако механизм их образования различен. В инфляции спроса денежная масса выступает и как ее основа, и как активная причина. В инфляции издержек первоначальный толчок росту цен дают не денежные, а производственные и рыночные факторы.

Структурная инфляция характеризуется макроэкономической межотраслевой несбалансированностью. Это наиболее труднопреодолимая форма инфляции, она сопровождает периоды кардинального перехода страны на новые условия хозяйствования, конверсии военного производства и т.д.

Подавленная инфляция выражается в увеличении денежной наличности. В нашей стране подавленная инфляция наблюдалась накануне либерализации цен, проведенной в январе 1992 г. Первые четыре года (1992—1995 гг.) после либерализации наблюдались ежегодные высокие темпы роста цен по секторам экономики, что свидетельствует о высоком уровне инфляции (табл.).

Таблица: Индексы цен по секторам экономики (декабрь к декабрю предыдущего года, раз)

|

Индексы |

Годы |

|||||||

|

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

|

|

потребительских цен цен производителей промышленности |

2.6 3.4 |

26.1 33.8 |

9.4 10.0 |

3.2 3.3 |

2.3 2,7 |

1.2 1.3 |

1.1 1.1 |

1.8 1,2 |

Инфляция отрицательно влияет на все стороны жизни общества. Она обесценивает результаты труда, сбережения физических и юридических лиц, препятствует долгосрочным инвестициям и экономическому росту. Поэтому разрабатываются различные методы борьбы с инфляцией.[2]

1.4 Причины инфляции

Причину инфляции нужно искать в трех видах монополий:

1. Государственная монополия на эмиссию денег;

2. Профсоюзная монополия;

3. Монополия крупных фирм на определение цены и собственных издержек.

Эти три вида монополий связаны между собой и каждая из них может нарушать баланс спроса и предложения. Причины инфляции могут лежать и вне государства, их нужно искать в мировой торговле тоже.

к действительно инфляционным причинам роста цен можно отнести:

Во-первых, это диспропорциональность, или несбалансированность государственных расходов и доходов, выражающаяся в дефиците госбюджета.

Во-вторых, инфляционный рост цен может происходить, если

финансирование инвестиций осуществляется аналогичными методами, Особенно инфляционно опасными являются инвестиции, связанные с милитаризацией экономики.

В-третьих, общее повышение уровня цен связывается различными школами в современной экономической теории с изменением структуры рынка в XX веке. Эта структура все меньше напоминает условия совершенной конкуренции, когда на рынке действует большое число производителей, продукция характеризуется однородностью, перелив капитала не затруднен. Современный рынок - это в значительной степени олигополистический рынок.

В-четвертых, с ростом "открытости" экономики той или иной страны увеличивается опасность импортируемой инфляции. В условиях неизменного курса валюты страна каждый раз испытывает воздействие внешнего повышения цен на ввозимые товары. Возможности бороться с импортируемой инфляцией достаточно ограничены.

В-пятых, инфляция приобретает самоудерживающий характер в результате так называемых инфляционных ожиданий.

Многие ученые в странах Запада и в нашей стране особо выделяют этот фактор, подчеркивая, что преодоление инфляционных ожиданий населения и производителей - важнейшая задача антиинфляционной политики.[3]

2. Статистическое изучение инфляции

2.1 Система показателей инфляции.

Изучение складывающихся тенденций в развитии инфляции связано с использованием информации из разных статистических источников.

Для оценки и анализа инфляции в отечественной и зарубежной практике широко используется система показателей, разрабатываемая статистикой цен, банковской статистикой, макроэкономической и другими отраслями статистики. В системе показателей особое место занимают ценовые индексы, в частности:

- <li-дефлятор валового внутреннего продукта (ВВП), в зарубежной практике этот показатель называется дефлятором национального продукта;

<li-индекс цен производителей; •индекс потребительских цен.

|

Дефлятор ВВП оценивает степень инфляции по всей совокупности товаров и услуг, производимых и потребляемых в государстве.

Он исчисляется как отношение номинального ВВП (ВВП N ) к реальному ВВП (ВВПR ):

- где p1q1 – валовой продукт изучаемого периода в текущих ценах;

- p0q1 — то же в ценах базисного периода.

Дефлятор валового внутреннего продукта в отечественной статистике исчисляется по всей совокупности товаров и услуг с выделением производства товаров и производства услуг.

Таблица: Дефляторы валового внутреннего продукта России

|

Показатель |

1998 г. |

2000 |

|

ВВП Производство товаров Производство услуг |

111.5 113.3 109.7 |

228,6 234,6 249,0 |

Реальный ВВП представляет собой физический объем производства конечных товаров и услуг, рассчитанный в ценах предыдущего года. А это означает, что если в текущем периоде по отношению к предыдущему (базисному) произошло повышение общего уровня цен, то результатом исчисления ВВП в текущем периоде с использованием цен предыдущего (базисного) периода будет снижение объема ВВП. Если же за изучаемый период наблюдалось снижение общего уровня цен, то при расчете ВВП Л будет наблюдаться повышение объема ВВП.

Кроме обобщающего показателя инфляции (дефлятора ВВП) в статистике исчисляются индексы цен, характеризующие уровень инфляции в отдельных секторах экономики, в частности индексы цен производителей и индекс потребительских цен. Индекс цен производителя измеряет инфляцию в отношении товаров потребительского и производственного назначения. Будучи рассчитанным, на раннем, оптовом этапе, этот индекс является хорошим показателем будущего изменения цен на более позднем, розничном этапе движения продукции.

Индекс потребительских цен измеряет инфляцию исключительно потребительских товаров и услуг, приобретаемых конечными покупателями. В табл. приведены индексы потребительских цен и цен предприятий — производителей продукции промышленности по России в 2001 г.

Индексы России в 2001 г. (на конец периода, % к предыдущему месяцу)[4]

|

Месяц |

Индексы |

Индексы цен предприятий — производителей |

|

потребительских цен |

промышленной продукции |

|

|

Январь |

101.5 |

100.9 |

|

Февраль |

101,0 |

100.5 |

|

Март |

100.6 |

99.9 |

|

Апрель |

100.4 |

100.0 |

|

Май |

100,5 |

99.1 |

|

Июнь |

100,1 |

100.0 |

|

Июль |

100.2 |

99.2 |

|

Август |

103.7 |

98.8 |

|

Сентябрь |

138.4 |

107.4 |

|

Октябрь |

104,5 |

105.9 |

|

Ноябрь |

105.7 |

105.1 |

|

Декабрь |

111.6 |

104.8 |

Индексы цен, приведенные в таблице позволяют определить реакцию на изменения в экономической политике в краткосрочные периоды, фиксируя максимальные годовые уровни инфляции.

При определении индекса потребительских цен учитываются как товары отечественного производства, так и импортные товары, цены на которые значительно выросли, особенно на бытовую технику. Доля импортных товаров в потребительской корзине достаточно велика, и это привело к значительному росту потребительских цен по сравнению с индексом цен производителя.

При изучении инфляции следует учитывать и особенности измерения рассматриваемых ценовых индексов. Так, например, дефлятор ВВП является ценовым индексом произведенных товаров и услуг, а индекс потребительских цен измеряет динамику цен товаров и услуг, которые покупают домашние хозяйства в качестве потребителей. Таким образом, любые изменения в ценах на товары и услуги, которые приобретаются не домашними хозяйствами , даже если это предметы потребления, не найдут отражение в индексе потребительских цен, но будут измерены дефлятором ВВП.

По мнению ряда экономистов, индекс потребительских цен может служить измерителем инфляции в случае постоянной конъюнктуры хозяйственной деятельности, поэтому выдвигаются предложения о расчете агрегированных индексов инфляции. При изучении инфляции широко используются и показатели денежно-кредитной системы, в частности агрегаты денежной массы:

- МО — наличные деньги в обращении (вне банков);

- Ml = МО + средства до востребования в банках;

- М2 = Ml + срочные депозиты населения в сберегательных банках;

- МЗ = М2 + депозитные сертификаты и облигации государственного займа.

Анализ динамики и структуры агрегатов денежной массы позволяет выявить основные факторы, определяющие динамику инфляции. Динамика денежных агрегатов сопоставляется с динамикой взаимосвязанных показателей, например с динамикой потребительских цен. Однако при сопоставлении этих показателей необходимо учитывать определенный временной лаг между изменением денежной массы и потребительскими ценами. По мере развития финансовой системы временные лаги между рассматриваемыми показателями имеют тенденцию к увеличению. Этот фактор необходимо учитывать и при территориальных сопоставлениях.

При статистическом изучении инфляции важно установить ее источники, о которых можно судить, например, анализируя структуру и динамику активов Центробанка, а именно, выделяя в них: кредиты внутри российские; межгосударственные расчеты; другие виды активов.[5]

2.2 Проблемы анализа и краткосрочного прогнозирования инфляции российской экономики.

“Инфляция представляет собой единство трех важнейших процессов:

- балансирование спроса и предложения на макроэкономическом уровне;

- перераспределение добавленной стоимости между отдельными субъектами хозяйственных отношений;

- извлечение ими инфляционного дохода.

Взятые в совокупности, эти процессы соответствуют выполнению инфляцией в финансовой сфере балансировочной, перераспределительной функции, а также функции восполнения дефицита финансовых ресурсов хозяйствующих субъектов, занятых в производственном секторе экономики.

В отечественной практике инфляция определяется как изменение индекса потребительских цен (ИПЦ), расчет которого входит в исключительную компетенцию Госкомстата России. Будучи одним из основных макроэкономических показателей, ИПЦ исчисляется органами социальной статистики ежемесячно и представляет собой темп изменения (обычно выраженный в %) стоимости на внутреннем рынке специально выбранного набора товаров и услуг – потребительной корзины. Если в месяце (t-1) потребительская корзина стоила ![]() , а в месяце t тот же самый набор товаров стоил

, а в месяце t тот же самый набор товаров стоил ![]() , то ИПЦ за данный месяц рассчитывается как соотношение:

, то ИПЦ за данный месяц рассчитывается как соотношение:

![]() ,

,

в котором символ ![]() означает ИПЦ или темп изменения потребительских цен по итогам месяца t.

означает ИПЦ или темп изменения потребительских цен по итогам месяца t.

Обозначив инфляцию за месяц за t через , имеем по определению:

= ![]() -100%.

-100%.

С учетом последнего равенства очевидно, что встречающийся в ряде публикаций термин “ темпы роста инфляции” не может быть признан в научном плане вполне корректной формулировкой. Более уместно говорить о росте либо снижении уровня инфляции (или просто инфляции) по сравнению с предыдущим методом на то или иное число процентных пунктов”. {7}

2.3 Методическое обеспечение анализа инфляции.

“Пусть, как и прежде, ![]() – это темп изменения потребительских цен за месяц t. Введем дополнительно следующие обозначения:

– это темп изменения потребительских цен за месяц t. Введем дополнительно следующие обозначения:

![]() – темп изменения обменного курса рубля к доллару США, рассчитанного в среднем за месяц t на основе данных Банка России, по отношению к аналогичному показателю в месяце t-1;

– темп изменения обменного курса рубля к доллару США, рассчитанного в среднем за месяц t на основе данных Банка России, по отношению к аналогичному показателю в месяце t-1;

![]() – темп изменения цен производителей промышленной продукции за месяц t;

– темп изменения цен производителей промышленной продукции за месяц t;

![]() – инфляционные ожидания в месяце t;

– инфляционные ожидания в месяце t;

![]() – темп изменения денежного агрегата МО за месяц t-1.

– темп изменения денежного агрегата МО за месяц t-1.

Исходя из предположения, что все вышеназванные показатели представлены не в процентах, а в относительных величинах, можно сформулировать следующую линеаризованную с помощью натуральных логарифмов экономическую модель индекса потребительских цен:

![]() [1]

[1]

(t=1,2,…, T)

Данное уравнение обладает, по крайней мере, двумя преимуществами. Если ИПЦ за месяц t не слишком высок (обычно, не больше 1,03-1,04), то процедура логарифмирования этого индекса с хорошей точностью воспроизводит соответствующее значение в этом смысле [1] можно интерпретировать как экономическую модель инфляционных процессов в секторе домохозяйств.

Следует подчеркнуть еще одно важное обстоятельство. Суть его состоит в том, что расчет коэффициентов эластичности в [1] одновременно решает одну из главных задач анализа динамики ИПЦ – задачу оценки влияния на этот индекс (либо на инфляцию) каждой из учитываемых экзогенных переменных.

Параметры ![]() 1,…,

1,…, ![]() 4 определяются как коэффициенты регрессионного уравнения на априорно выбранном базисном периоде 0<=t<=T. Необходимое для этого программное обеспечение имеется в любых современных пакетах обработки статистической информации, которые вычисляют множественные коэффициенты корреляции, дают оценки для

4 определяются как коэффициенты регрессионного уравнения на априорно выбранном базисном периоде 0<=t<=T. Необходимое для этого программное обеспечение имеется в любых современных пакетах обработки статистической информации, которые вычисляют множественные коэффициенты корреляции, дают оценки для ![]() 1,…,

1,…, ![]() 4, рассчитывают их стандартные ошибки и соответствующие значения критерия Стьюдента (t – критерия) и др. В таблице 3 представлены отдельные характеристики модели ИПЦ за последние три года.

4, рассчитывают их стандартные ошибки и соответствующие значения критерия Стьюдента (t – критерия) и др. В таблице 3 представлены отдельные характеристики модели ИПЦ за последние три года.

Таблица 3

|

Год |

Коэффициенты эластичности |

t-статистика эластичностей |

||||||

|

а1 |

а2 |

а3 |

а4 |

а1 |

а2 |

а3 |

а4 |

|

|

1998 |

0,65 |

0,24 |

0,29 |

0,03 |

5,2 |

4,2 |

3,9 |

4,3 |

|

1999 |

0,45 |

0,22 |

0,23 |

0,05 |

10,8 |

2,1 |

2,2 |

2,2 |

|

2000 |

0,13 |

0,10 |

0,48 |

0,06 |

4,6 |

3,7 |

12,1 |

5,9 |

Как видно из данных таблицы, в 2000г. резко снизилась зависимость ИПЦ от валютного курса, что явилось следствием проводимой в стране денежно – кредитной политики. Существенно также сократилось влияние на ИПЦ динамики цен в сфере промышленного производства. И напротив, доминирующую роль в формировании инфляции стали играть поведенческие установки населения.

Следует отметить, что расчет стандартных ошибок является необходимым, но отнюдь не достаточным условием для вывода относительно статистической значимости полученных оценок параметров ![]() 1,…,

1,…, ![]() 4. Для каждого из них строится доверительный интервал с априорно выбранной доверительной вероятностью (обычно равной 95%).

4. Для каждого из них строится доверительный интервал с априорно выбранной доверительной вероятностью (обычно равной 95%).

Центром интервала является численное значение параметра регрессии, а длина равна удвоенному произведению стандартной ошибки на соответствующее теоретическое значение

t – критерия”. {1}.

2.4 Проблемы прогнозирования инфляции

“Приведенная выше экономическая модель [1] оказалась достаточно эффективной для использования ее в качестве инструмента факторного анализа помесячной динамики ИПЦ или инфляции. Даже без применения робастных схем она на 84-87% исчерпывает дисперсию эндогенной переменной. Это дает основание ввести понятие долгосрочных базовых факторов, которые определяют характер изменения так называемого ядра или базы инфляции, то есть той ее части, которая обладает относительно более устойчивой траекторией изменения во времени.

Чем стабильнее становится экономика и реже проявляются краткосрочные структурные факторы, деформирующие динамику инфляционных процессов, тем менее общими становятся проблемы использования экономических моделей для целей прогнозирования ИПЦ. В настоящее время применение соотношений типа [1] наиболее оправдано для прогнозирования инфляции с глубиной горизонта, равной трем месяцам. Этому способствуют, во-первых, вполне предсказуемая динамика обменного курса рубля к доллару США, а во-вторых, весьма невысокая эластичность ИПЦ по изменениям цен в производственной сфере, провоцируемым ценовой экспансией в отраслях – естественных монополиях.

Тем не менее даже в нынешних условиях, если имеются целевые установки относительно, например годовой инфляции и динамики валютного курса рубля, то модель [1] может использоваться как инструмент для расчета вероятных изменений индекса цен предприятий – производителей промышленной продукции (Ицпп).

Во всяком случае, она позволяет “отсеять” нереалистичные перспективные оценки этого индекса”. {2}

2.5 Зависимость между годовыми темпами экономического роста и инфляции.

“Под годовыми темпами прироста будем понимать отношение показателя в году t к этому же показателю в году t-1 в процентах за вычетом 100%. Статистические данные по 133 странам мира представим в виде трех агрегатов: первый объединяет темпы прироста ВВП и инфляции всех 133 стран мира; второй охватывает темпы прироста ВВП и инфляции только группы индустриальных стран (в нее входят 23 государства); третий включает развивающиеся страны (110 стран мира).

Период сравнения годовых темпов прироста ВВП и инфляции составляет 30 лет (1964-1993).

Приведенные в таблице 4 данные о годовых темпах прироста ВВП и дефлятора ВВП позволяют выявить, совпадает ли динамика названных показателей.

|

сравнение годовых темпов прироста ВВП |

||||||||||

|

и дефлятора ВВП, в процентах к предыдущему году. |

||||||||||

|

годы |

мировая экономика в целом |

индустриальные страны |

развивающиеся страны |

|||||||

|

ВВП |

дефлятор ВВП |

Совпадение (+), несовпадение (-) динамики ВВП и дефлятора ВВП |

ВВП |

дефлятор ВВП |

Совпадение (+), несовпадение (-) динамики ВВП и дефлятора ВВП |

ВВП |

дефлятор ВВП |

Совпадение (+), несовпадение (-) динамики ВВП и дефлятора ВВП |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

1964 |

6,1 |

6,9 |

6,2 |

3,5 |

5,9 |

20,8 |

||||

|

1965 |

5,2 |

6,5 |

+ |

5,1 |

3,6 |

— |

5,6 |

17,8 |

+ |

|

|

1966 |

5,2 |

9 |

+ |

5,4 |

3,8 |

+ |

4,3 |

30,5 |

— |

|

|

1967 |

3,7 |

5,9 |

+ |

3,5 |

3,4 |

+ |

4,7 |

15,9 |

— |

|

|

1968 |

5,4 |

6 |

+ |

5,1 |

4,3 |

+ |

6,5 |

12,8 |

— |

|

|

1969 |

5,3 |

5,4 |

+ |

5,3 |

4,8 |

+ |

5,5 |

7 |

+ |

|

|

1970 |

3,5 |

5,1 |

+ |

3,2 |

6,7 |

— |

4,4 |

0,7 |

+ |

|

|

1971 |

3,7 |

6,8 |

+ |

3,3 |

6,3 |

— |

4,6 |

8,1 |

+ |

|

|

1972 |

4,7 |

7,4 |

+ |

5 |

5,9 |

— |

3,9 |

11,5 |

— |

|

|

1973 |

5,9 |

10,9 |

+ |

5,9 |

8,2 |

+ |

5,8 |

18,5 |

+ |

|

|

1974 |

2,4 |

19 |

— |

0,7 |

12 |

— |

6,2 |

36,2 |

+ |

|

|

1975 |

1,3 |

13,8 |

+ |

-0,2 |

11,3 |

+ |

4,7 |

19,9 |

+ |

|

|

1976 |

5,3 |

13,2 |

— |

4,6 |

8,7 |

— |

6,8 |

24 |

+ |

|

|

1977 |

4,2 |

12,6 |

+ |

3,7 |

8,4 |

+ |

5,4 |

22,7 |

+ |

|

|

1978 |

4,1 |

11,6 |

+ |

4,1 |

8,3 |

— |

4 |

19,6 |

+ |

|

|

1979 |

4,1 |

15,6 |

+ |

3,4 |

8,5 |

— |

5,1 |

28,9 |

+ |

|

|

1980 |

2,6 |

18,8 |

— |

0,9 |

9,9 |

— |

5,4 |

36,1 |

+ |

|

|

1981 |

1,6 |

14,6 |

+ |

1,5 |

9,5 |

— |

1,7 |

24 |

+ |

|

|

1982 |

0,4 |

14,7 |

— |

-0,4 |

7,4 |

+ |

1,7 |

28,8 |

+ |

|

|

1983 |

2,6 |

14,9 |

+ |

2,8 |

5,4 |

— |

2,2 |

33,5 |

+ |

|

|

1984 |

4,8 |

15,1 |

+ |

4,5 |

5 |

— |

5,3 |

34,1 |

+ |

|

|

1985 |

3,8 |

14,6 |

+ |

3,3 |

4,2 |

+ |

4,6 |

34,4 |

— |

|

|

1986 |

3,4 |

10,8 |

+ |

2,8 |

3,7 |

+ |

4,3 |

23,8 |

+ |

|

|

1987 |

3,9 |

14,3 |

+ |

3,2 |

3,2 |

— |

5 |

35,6 |

+ |

|

|

1988 |

4,6 |

20,5 |

+ |

4,3 |

3,7 |

+ |

4,9 |

54,6 |

— |

|

|

1989 |

3,4 |

26,1 |

— |

3,2 |

4,4 |

— |

3,7 |

72,6 |

— |

|

|

1990 |

2,6 |

26 |

+ |

2 |

4,4 |

+ |

3,6 |

71,8 |

+ |

|

|

1991 |

1,7 |

15,8 |

+ |

0,3 |

4,6 |

— |

3,9 |

37 |

— |

|

|

1992 |

3,3 |

16,8 |

+ |

1,9 |

2,7 |

— |

5,6 |

44 |

+ |

|

|

1993 |

… |

… |

… |

1,8 |

2,6 |

+ |

… |

… |

… |

замедление

В результате подсчетов оказалось, что в период 1964 – 1992гг. темпы прироста мирового ВВП 23 раза совпадали с темпами мировой инфляции и всего лишь в 5 случаях имело место несовпадение тенденций. Таким образом, на уровне годовых темпов мировой экономики в целом зависимость, обнаруженная А. Илларионовым (применительно к среднегодовым темпам), обращается в свою противоположность. Она опровергается в 82,1% случаев (то есть 23 раза из 28)”.{1}

“Подведем некоторые итоги. Во–первых, крайне небрежно (или предвзято) используя мировую статистику, А. Илларионов заявляет о существовании монотонной зависимости между экономическим ростом, с одной стороны, и денежной массой и инфляцией – с другой. На самом деле монотонной зависимости нет. Во-вторых, без всяких эмпирических подтверждений он переносит результаты, полученные на уровне среднегодовых темпов, на уровень годовых темпов. Анализ показал, что применительно к мировой экономике в целом, а также к группе развивающихся стран зависимость между темпами прироста ВВП и инфляции прямо противоположна установленной А. Илларионовым. В-третьих, и это самое важное: концепция, которой присущи вышеуказанные просчеты, навязана российскому правительству и Центральному банку страны. В результате теоретические ошибки превратились в практические”. {2}

3. Социально-экономические последствия инфляции

Инфляция ведет к перераспределению национального дохода в пользу государства и монополий. В условиях, когда государственные бюджеты становятся дефицитными, государство для их покрытия широко использует инфляционный выпуск бумажных денег, что позволяет государству дополнительно изъять часть национального дохода для финансирования своих расходов.

Преимущество инфляционного метода финансирования заключается в следующем:

Во-первых, в отличие от увеличения налогов инфляционный метод финансирования носит замаскированный характер, т.е. инфляция действует как скрытый налог.

Во-вторых, инфляция — это «худший вид принудительного займа», когда население вынуждено безвозмездно отдавать часть своего дохода в государственный бюджет.

Прежде всего, инфляция отрицательно влияет на положение рабочего класса, так как снижает реальную заработную плату. В то же время номинальная заработная плата поднимается не автоматически, а в результате упорной борьбы трудящихся. Причем это увеличение, как правило, отстает от нового роста цен на товары первой необходимости. От инфляции страдают и мелкие товаропроизводители — крестьяне и ремесленники. Возникают «ножницы цен», т.е. цены на их продукцию отстают от цен на сырье и средства производства. Кроме того, от инфляционного обесценения денег они теряют часть своих сбережений.

Но больше всего страдают от инфляции так называемые «бюджетники», т.е. служащие, врачи, учителя, пенсионеры и студенты, чьи доходы зависят от государственного бюджета и носят фиксированный характер.

В то же время буржуазия выигрывает от инфляции, так как, во-первых, этот процесс способствует повышению нормы прибыли. Во-вторых, промышленные и торговые капиталисты выигрывают как заемщики, погашая банковские ссуды обесцененными бумажными деньгами.

Но особенно высокие прибыли от инфляции получают владельцы предприятий военной промышленности, так как государство покупает их продукцию по очень высоким ценам, а также капиталисты экспортных отраслей, получающих высокие прибыли от валютного демпинга на внешних рынках.

Большую выгоду инфляция приносит и землевладельцам, которые, во-первых, погашают свою ипотечную задолженность обесцененными деньгами, а во-вторых, часто, будучи сельскохозяйственными предпринимателями, увеличивают свои прибыли за счет снижения реальной заработной штаты сельскохозяйственных рабочих.

В целом инфляция, хотя вначале и сопровождается специфическим «бумом», но оказывает негативное влияние на всю экономику страны.

Во-первых, инфляция отрицательно влияет на сферу производства так как усиливает неравномерность развития всех его отраслей. Непропорциональное повышение цен на товары и неравенство норм прибыли в различных отраслях производства ведут к разбуханию одних отраслей производства и к упадку других.

Кроме того, инфляция приводит к переливу капиталов из сферы производства в сферу обращения, где в связи с огромными спекулятивными прибылями капитал оборачивается очень

быстро.

Во-вторых, инфляция отрицательно влияет и на сферу обращения, так как дезорганизуется нормальный товарооборот, который заменяется спекулятивной торговлей в погоне за дополнительными прибылями.

В-третьих, инфляция ведет к деформации потребительского спроса, поскольку во время высоких темпов инфляции происходит «бегство от денег», когда независимо от реальной потребности в товарах покупается все, лишь бы избавиться от обесценивающихся денег — «деньги жгут руки».

В-четвертых, инфляция оказывает отрицательное влияние на кредит и кредитную систему, поскольку возврат полученных ранее ссуд происходит в обесцененных деньгах, что невыгодно кредиторам. Следовательно, инфляция ведет к свертыванию коммерческого и банковского кредита.

И, наконец, инфляция вызывает глубокое расстройство денежной системы, так как при острой инфляции платежный оборот отказывается принимать бумажные деньги как счетную единицу и переходит к твердой валюте.

Таким образом, инфляция ведет к нарушению процесса воспроизводства во всех его звеньях: как в сфере производства, так и в сфере обращения.[6]

4. Пример расчета показателей инфляции

Рассмотрим таблицу.

Рассчитанные в последней графе таблицы проценты представляют собой относительные показатели структуры (в данном случае – удельные веса).

Сумма всех удельных весов всегда должна быть строго равна 100%.

Относительный показатель координации (ОПК) представляет собой отношение одной части совокупности к другой части этой же совокупности:

Показатель, характеризующий i-ю часть совокупности

ОПК = ——————————————————————————

Показатель, характеризующий часть совокупности, выбранную в качестве базы сравнения

Структура валового внутреннего продукта РФ в I квартале 2002 г.

|

Объем |

||

|

трлн. руб. |

% к итогу |

|

|

ВВП – всего В том числе: производство товаров производство услуг чистые налоги на продукты |

508,0 185.4 277,9 44,7 |

100 36,5 54,7 8,8 |

При этом в качестве базы сравнения выбирается та часть, которая имеет наибольший удельный вес или является приоритетной с экономической, социальной или какой-либо другой точки зрения. В результате получают, во сколько раз данная часть больше базисной, или сколько процентов от нее составляет, или сколько единиц данной структурной части приходится на 1 единицу (иногда – на 100, 1000 и т. д. единиц) базисной структурной части. Так, на основе данных приведенной выше таблице мы можем вычислить, что на каждый триллион рублей произведенных товаров

277,9

приходится 1,50 трлн. руб. произведенных услуг ———————

185,4

44,7

и 0,24 трлн. руб. чистых налогов на продукты ——————————

185,4

Относительный показатель интенсивности (ОПИ) характеризует степень распространения изучаемого процесса или явления и представляет собой отношение исследуемого показателя к размеру присущей ему среды:

Показатель, характеризующий явление А

ОПИ= ——————————————————————————

Показатель, характеризующий среду распространения явления А

Данный показатель получают сопоставлением разноименных, но взаимосвязанных в своем развитии величин. Поэтому наиболее часто он представляет собой именованную величину, но может быть выражен и в процентах, промилле, продецимилле.

Обычно относительный показатель интенсивности рассчитывается в тех случаях, когда абсолютная величина оказывается недостаточной для формулировки обоснованных выводов о масштабах явления, его размерах, насыщенности, плотности распространения.

Рассматривая лишь абсолютный размер ВВП России в I квартале 2002г. (508 трлн. руб.), трудно оценить или «почувствовать» эту величину.

Для того чтобы на основе данной цифры сделать вывод об уровне развития экономики, необходимо сопоставить ее со среднеквартальной численностью населения страны (148,1млн. чел.) которая в простейшем случае рассчитывается как полусумма численности населения на начало и на конец квартала. В результате размер ВВП на душу населения

508 000 млрд. руб.

составит 3,43 млн. руб. ——————

0,1481 млрд. чел

Заключение

В настоящее время инфляция - один из самых болезненных и опасных процессов, негативно воздействующих на финансы, денежную и экономическую систему в целом. Инфляция означает не только снижение покупательной способности денег, она подрывает возможности хозяйственного регулирования, сводит на нет усилия по проведению структурных преобразований, восстановлению нарушенных пропорций. Процесс инфляции в различных его проявлениях носит не случайный характер, а весьма устойчивый. К негативным последствиям инфляционных процессов относятся снижение реальных доходов населения, обесценение сбережений населения, потеря у производителей заинтересованности в создании качественных товаров, ограничение продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие, ухудшение условий жизни преимущественно у представителей социальных групп с твердыми доходами.

В странах с развитой рыночной экономикой инфляция может рассматриваться в качестве неотъемлемого элемента хозяйственного механизма. Однако она не представляет серьезной угрозы, поскольку там отработаны и достаточно широко используются методы ограничения и регулирования инфляционных процессов. В последние годы в США, Японии, странах Западной Европы преобладает тенденция замедления темпов инфляции. В отличие от Запада в России и других странах, осуществляющих преобразование хозяйственного механизма, инфляционный процесс развертывается, как правило, в возрастающих темпах. Это весьма необычный, специфический тип инфляции, плохо поддающийся сдерживанию к регулированию.

Управление инфляцией представляет важнейшую проблему денежно-кредитной и в целом экономической политики. Необходимо учитывать при этом многосложный, многофакторный характер инфляции. В ее основе лежат не только монетарные, но и другие факторы. При всей значимости сокращения государственных расходов, постепенного сжатия денежной эмиссии требуется проведение широкого комплекса антиинфляционных мероприятий. Среди них стабилизация и стимулирование производства, совершенствование налоговой системы, создание рыночной инфраструктуры, повышение ответственности предприятий за результаты хозяйственной деятельности, изменение обменного курса рубля, проведение определенных мер по регулированию цен и доходов.

Нормализация денежного обращения и противодействие инфляции требуют выверенных, гибких решений, настойчиво и целеустремленно проводимых в жизнь.

СПИСОК ЛИТЕРАТУРЫ

1 Политическая экономия.

Учебник для высших учебных заведений.

Под редакцией Медведева В.А.

Москва – 1998 Политиздат.

2 .Инфляция и кризис: пути выхода

Амосов. Москва 2001

Издательство Пресса

3 Основы экономической теории,

Борисов Е., Волков Ф.

Москва- 2002г.

4 Курс социально – экономической статистики

М.Г. Назаров Москва-2000

Издательство Финстатинформ

5 Деньги и кредит

Е.Ф. Жукова

Москва- 2003

Издательство Юнити

6 Экономика и бизнес. А – Я. Словарь – справочник”.

Нэнси Уолл, Ян Маркузе и др., Москва, 1999г

7 Банковское дело” – журнал

Марьясин М.Ш., М., 2002год, №12

[1] Курс социально – экономической статистики

М.Г. Назаров М-2000

[2] «Деньги и кредит» Ф.М Жукова Москва 2003

[3] «Инфляция и кризис: пути выхода»

Амосов. М.: Пресса, 2001.

[5] Курс социально – экономической статистики

М.Г. Назаров М-2000

[6] «Основы экономической теории»

Борисов Е., Волков Ф. , М. 2002г