Список литературы

Становление рыночной экономики в России повлияло на ускоренное развитие предпринимательства, возникновение новых организационно-правовых форм собственности коренным образом повлияли на механизм системы экономического контроля. Одним из значимых в настоящее время, а также перспективных и эффективных видов экономического контроля в условиях рынка является независимый контроль, проводимый аудиторами аудиторскими организациями.

В последнее десятилетие произошли кардинальные изменения во многих сферах экономической деятельности, в том числе отчислений страховых взносов в внебюджетные фонды.

Внебюджетные фонды — один из методов перераспределения национального дохода государства в пользу определенных социальных групп населения. Государство мобилизует в фонды часть доходов населения для финансирования своих мероприятий. Средства, обобществленные внебюджетными фондами, используются для процесса воспроизводства.

Из бюджета выделились внебюджетные фонды, среди которых основное место заняли социальные фонды. Создание внебюджетных фондов необходимо государству для более эффективного использования своих финансовых ресурсов. Специфика внебюджетных социальных фондов — четкое закрепление за ними доходных источников и, как правило, строго целевое использование их средств.

В Состав государственных внебюджетных фондов Российской Федерации включает (статья 144 Бюджетного Кодекса РФ):

- Пенсионный фонд Российской Федерации;

- Фонд социального страхования Российской Федерации;

- Федеральный фонд обязательного медицинского страхования.

Плательщиками страховых взносов являются организации, производящие выплаты и иные вознаграждения физическим лицам.

Для большинства людей заработная плата является основным источником доходов и зачастую именно она является той причиной, которая приводит рабочего на его рабочее место. Поэтому предприятия и организации, естественно, заинтересованы не только в снижении затрат на оплату труда, но и в уменьшении суммы обязательных отчислений с нее в внебюджетные фонды, что позволит увеличить чистую прибыль предприятия.

С введением в силу части II Налогового кодекса Российской Федерации все предприятия и организации были обязаны уплачивать до 01.01.2010 года единый социальный налог в размере 26% с фонда оплаты труда, а также выплат по авторским договорам.

С 01.01.2010 года на замену гл.24 НК РФ «Единый социальный налог» вступил в силу Федеральный закон от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования», который устанавливает уплату страховых взносов в государственные внебюджетные фонды взамен ранее уплачиваемых единого социального налога и страховых взносов на обязательное пенсионное страхование.

Внебюджетные фонды Российской Федерации

... координальным образом изменены основные функции всех страховых внебюджетных фондов. Цель данной работы – отразить сущность государственных внебюджетных фондов России и определить их место в системе развития Российской Федерации. Исходя из этого, основные задачи, ...

В соответствии с положениями указанного закона производится исчисление и уплата страховых взносов на следующие цели обязательного социального страхования: в Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, в Фонд социального страхования Российской Федерации на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования на обязательное медицинское страхование.

Наряду с уплатой страховых взносов на указанные цели, организации и иные работодатели как и прежде являются плательщиками страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСНС).

Этот вопрос регулируется положениями Федерального закона от 24 июля 1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Целью написания данной работы является изучение методики аудита расчетов по страховым взносам и разработка программы аудита раскрытая в бюджетном учреждении СПб ГОУДОД «ДМШ « 41» и на основании полученных данных дать аудиторское заключение и рекомендации по дальнейшему учету.

Объектом исследования является документация по учету расчетов с внебюджетными фондами СПб ГОУДОД «ДМШ № 41».

1. Законодательные и нормативные акты

Федеральный закон РФ 30.12.2008 № 307-ФЗ « Об аудиторской деятельности» (в редакции от 13.12.2010);

- Федеральный закон РФ от 21 ноября 1996г. 129-ФЗ «О бухгалтерском учете». (в редакции от 28.09.2010 вступающими в силу 01.01.11);

- Постановление Правительства РФ №696 от 23.09. 02 «Об утверждении федеральных правил (стандартов) аудиторской деятельности» ( с внесением изменений 19.11.2008 № 863, от 02.08.2010 № 586, от 27.01.2011 № 30);

- Федеральный закон РФ от 24.07.2009г. 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (в редакции от 18.07.2011);

- Федеральный закон РФ от 24.07.2009г. 213-ФЗ «О внесении изменений в отдельные законодательные акты РФ о признании утратившими силу отдельных законодательных актов (положений законодательных актов) РФ в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (в редакции от 18.07.2011);

- Налоговый кодекс РФ ( в редакции от 19.07.2011);

- Федеральный закон РФ от 15.12.2001г.

166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» (в редакции от 01.07.2011);

Федеральное казначейство Российской Федерации

... исполнении федерального бюджета. С этого момента началось возрождение казначейства в России. Вышеуказанный Указ Президента Российской Федерации определил основную задачу для Федерального казначейства - ... осуществления взаимных расчетов между федеральным бюджетом и бюджетами субъектов РФ; регулирование финансовых отношений между федеральным бюджетом и государственными федеральными внебюджетными ...

- Федеральный закон РФ от 29.12.2006. 259-ФЗ «Об обязательном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в редакции 28.11.09);

- Федеральный закон Российской Федерации от 24 июля 1998г. 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в редакции от 09.12.2010);

- Федеральный закон РФ от 29декабря 2006г. 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (в редакции от 01.07.2011 );

- Постановление Правительства РФ от 15.06.2007г 375 «Положение об особенностях исчисления пособий по временной нетрудоспособности, по беременности и родам граждан, подлежащих обязательному социальному страхованию» (с изменениями внесенными Верховным Судом РФ от 09.02.2011, не вступившими в силу);

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Приказ Минфина РФ от 29 июля1998г. 34н (в редакции 25.12.2010);

- План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и инструкция по его применению. Приказ Минфина РФ от 31.10.2000 94н (в редакции от 28.11.2010);

- Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Приказ Минфина России от 06 мая1999г. 33н (в редакции от 08.11.2010);

- Приказ Министерства финансов Российской Федерации (Минфин России) от 16 декабря 2010 г. N 154н «Об утверждении Плана счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению»

2. Аудит расчетов с внебюджетными фондами

1 Цели, задачи и объекты аудита расчетов с внебюджетными фондами

Цель аудита расчетов по страховым взносам, основываясь на действующих нормативно-правовых актах, — осуществить аудиторскую проверку и выразить мнение о достоверности и порядке ведения бухгалтерского учета расчетов с внебюджетными фондами.

Аудит расчетов с внебюджетными фондами — это проверка правильного исчисление и начисление страховых взносов, составление отчетности и своевременность отчислений во внебюджетные фонды. Аудит данных расчетов дает возможность определить, каким образом ведется аналитический учет на предприятии.

При проведении аудита расчетов можно выделить следующие основные цели:

- установление правильности определения облагаемых баз и точности расчетов сумм взносов, подлежащих к уплате в определенные сроки, и при составлении отчетности с внебюджетными фондами;

- подтверждение соответствия финансовых и хозяйственных операций действующему законодательству.

Обязанности по обеспечению контроля за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) страховых взносов в государственные внебюджетные фонды осуществляют:

- ПФР и его территориальные органы в отношении страховых взносов на обязательное пенсионное страхование, уплачиваемых в ПФР, и страховых взносов на обязательное медицинское страхование, уплачиваемых в фонды обязательного медицинского страхования;

— ФСС и его территориальные органы в отношении страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемых в ФСС. ФСС и его территориальные органы осуществляют контроль за правильностью выплаты обязательного страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

«Бухгалтерский учет и анализ расчетов с внебюджетными фондами» Студент(ка)

... Российской Федерации. . Содержание бакалаврской работы: - Теоретические основы учета и анализа страховых взносов во внебюджетные фонды - Анализ организации бухгалтерского учета расчетов с внебюджетными фондами в ООО «ФАБЛЕР» - Анализ расчетов с внебюджетными фондами 5. Ориентировочный перечень графического и ...

Данные Фонды имеют право применять к предприятиям штрафные санкции в виде взысканий сокрытых сумм, штрафов и пеней.

В соответствии с целями определяются и основные задачи при проведении аудита

- правильность определения фонда оплаты труда для исчисления и начисления взносов;

- соблюдение законодательства при формировании облагаемой базы;

- правильность применения ставок и пониженных тарифов;

- определение сумм, не подлежащих обложению страховых взносов;

- своевременность и полнота перечислением взносов;

- правильность и обоснованность применения пониженных тарифов;

- правильность отражения в бухгалтерском учете операций по начислению страховых взносов;

- соответствие записей аналитического и синтетического учета записям в главной книге и балансе (в коммерческих организациях счет 69 ««Расчеты по социальному страхованию и обеспечению»);

- правильность и своевременность составления форм отчетности в Фонды;

- определение уровня контроля при поступлении информации в вертикальном и горизонтальном направлениях;

- проверка степени информированности сотрудников, отвечающих за расчеты, о текущих изменениях в законодательстве и правильность понимания нормативно-правовых актов.

После определения целей и задач для проведения аудита расчетов с внебюджетными фондами на предприятии необходимо выяснить, что же собой представляет сам объект аудиторского исследования.

Начисленные и уплаченные страховые взносы рассматриваются как объекты аудиторской проверки, находящиеся в постоянном поле зрения аудитора, т.к. расчет взносов это постоянный процесс на протяжении всего времени деятельности предприятия. Учет в качестве объекта изучения будет рассматриваться в прошедшем и настоящем времени.

В качестве аудиторских доказательств привлекаются следующие внутренние источники информации, необходимые для проверки расчетов с внебюджетными фондами:

- внеучетные документы оправдательного и распорядительного характера: приказы и распорядительная документация.

— учетные документы и отчетность: расчетные ведомости по начислению заработной платы, учетные регистры (карточки, ведомости, журналы-ордера) по счетам 69, 70, 51 (в коммерческой организации) и корреспондирующим счетам, Главная книга, расчеты по налогам и платежам, налоговые декларации, баланс).

Рассмотренные виды аудиторских доказательств в комплексе составляют информационное обеспечение аудита расчетов по социальному страхованию и обеспечению.

2.2 Методы аудита расчетов с внебюджетными фондами

При проведении аудита операций по соблюдению законодательства и расчетов с внебюджетными фондами используют следующие методы и приемы:

- проверка арифметических расчетов (пересчет) — используется для подтверждения достоверности арифметических подсчетов сумм исчисленных и начисленных страховых взносов и точности отражения их в бухгалтерских записях;

- проверка соблюдения правил учета хозяйственных операций, подтверждение — позволяет аудитору осуществлять контроль за учетными работами, выполняемыми бухгалтерией, и корреспонденцией счетов по страховым взносам;

- подтверждение используется для получения информации о реальности остатков на счетах расчетов с внебюджетными фондами;

- проверка документов, прослеживание — позволяет аудитору убедиться в реальности определенного документа (выбираются определенные записи в бухгалтерском учете и прослеживается отражение операций в учете вплоть до того первичного документа, который должен подтверждать реальность и целесообразность выполнения этой операции);

- прослеживание используется при изучении кредитовых оборотов по аналитическим счетам, ведомостям, отчетам, синтетическим счетам, отраженным в Главной книге (особое внимание обращается на нетиповые корреспонденции счетов).

Перед проведением аудита расчетов с внебюджетными фондами необходимо осуществить планирование самой проверки, в соответствии, с которым аудитор должен так организовать свою деятельность, чтобы обеспечить ее высокое качество и быть уверенным, что в каждой конкретной ситуации применяются наиболее эффективные и действенные процедуры аудита.

Для успешного выполнения этих задач необходимо:

1) изучить систему внутреннего контроля проверяемого объекта;

2) ознакомится с мерами, принятыми для выполнения рекомендаций предыдущего аудитора;

- составить план проверки, утвержденный директором аудиторской фирмы и директором проверяемого предприятия;

- подготовить документацию необходимую для проведения аудита;

- осуществить аудит;

- составить квалифицированное аудиторское заключение, если результаты проверки предоставляют такую возможность.

При составлении плана и программы аудита расчетов с внебюджетными фондами аудитор должен обратить внимание на характер и специфику деятельности предприятия и соответствующие законодательные моменты регулирования исчисления и начисления страховых взносов.

Основные направления законодательного регулирования расчетов с внебюджетными фондами можно сгруппировать по следующим направлениям:

- тарифы страховых взносов;

- расчет и начисление страховых взносов;

- облагаемая база для расчета страховых взносов;

- необлагаемые доходы по страховым взносам;

- уплата взносов;

- отчетность по страховым взносам;

- бухгалтерский учет страховых взносов.

Все выявленные результаты по проверке расчетов с внебюджетными фондами должны доводится до сведения предприятия в письменном отчете по результатам проверки.

страховой взнос аудит внебюджетный

3. Информационно-законодательная база для проведения аудита расчетов с внебюджетными фондами

1 Тарифы страховых взносов

В 2010 году тарифы взносов повторяли ставки ЕСН без учета регрессивной шкалы: В ПФР — 20%, в ФСС — 2,9%, в ФФОМС — 1,1% и в ТФОМС — 2%. Суммарная ставка составит 26%.

Пенсионные взносы распределялись следующим образом. Для лиц 1966 года рождения и старше все 20 % пойдут на страховую часть. Для лиц 1967 года рождения и младше на страховую часть пойдет 14%, и на накопительную — 6%.

Кроме того, в 2010 применялись пониженные тарифы для сельхозпроизводителей, резидентов технико-внедренческой особой экономической зоны и для налогоплательщиков ЕСХН.

Начиная с 2011 года тарифы страховых взносов выросли и составляют: в ПФР — 26%, в ФСС — 2,9%, в ФФОМС — 3,1% и в ТФОМС — 2%. Суммарная ставка достигнет 34%.

Пенсионные взносы распределены следующим образом. Для лиц 1966 года рождения и старше все 26 процентов пойдут на страховую часть. Для лиц 1967 года рождения и моложе на страховую часть пойдет 20%, и на накопительную — 6%.

В период с 2011 по 2014 год включительно будут действовать пониженные тарифы для сельхозпроизводителей, резидентов технико-внедренческой особой экономической зоны, налогоплательщиков ЕСХН, коренных малочисленных народов Севера и организаций инвалидов. Начиная с 2015 года все пониженные тарифы отменяются.

3.2 Расчет и начисление взносов

Понятие облагаемого объекта практически осталось таким же, как и для единого социального налога. Так, работодатели-организации и предприниматели должны начислять взносы в ПФР, Фонд соцстраха, ФФОМС и ТФОМС на выплаты и иные вознаграждения в пользу физических лиц по трудовым, гражданско-правовым и авторским договорам. Единственное, но очень существенное отличие от главы 24 НК РФ — отсутствие взаимосвязи с признанием расходов. Так, объектом для начисления страховых взносов являются даже те выплаты, которые не отнесены к затратам для целей исчисления налога на прибыль.

Что касается базы для начисления страховых взносов, то она по-прежнему определяется как сумма выплат и иных вознаграждений за расчетный период (он равен году) за минусом сумм, не облагаемых взносами. Но есть два глобальных отличия. Первое — отмена регрессивной шкалы ставок. Второе отличие — введение предельной величины налоговой базы в отношении каждого физического лица. В 2010 году лимит был равен 415 000 рублей. Это значит, что как только доход работника превысил это значение, бухгалтерия прекращала начисление взносов. Начиная с 2011 года предельный размер базы индексироваться исходя из роста средней заработной платы в РФ. В 2011 году данный лимит составляет 463 000 рублей.

Расчет взносов производится с доходов каждого сотрудника и потом эти рассчитанные взносы суммируются и уплачиваются сразу за всех работников по установленным реквизитам. Расчет в течение года ведется нарастающим итогом. Указанные выше процентные ставки перестают взиматься, когда облагаемый взносами доход сотрудника за год превышает определенный лимит.

Помимо вышеописанных взносов все страхователи уплачивают взносы на страхование от несчастных случаев на производстве и профзаболеваний. Эти взносы рассчитываются исходя из фонда оплаты труда. Тариф взноса зависит от отрасли экономики, которой соответствует осуществляемый основной вид деятельности организации. Тарифы установлены в пределах от 0,2% до 8,5 %.

Внесенные Федеральным законом № 348-ФЗ от 08.12.2010 изменения коснулись в основном базы для обложения взносами на страхование от несчастных случаев. В Законе содержится новый Перечень, который приблизил базу для расчета взносов к базе, рассчитанной в соответствии с 212-ФЗ. В частности с 2011 года подлежит налогообложению компенсация неиспользованного отпуска, авторские выплаты, материальная помощь не облагается в сумме до 4-х тысяч, материальная помощь при рождении ребенка до 50 тысяч. В соответствии с 331-ФЗ от 08.12.2010 сами тарифы взносов на страхование от несчастных случаев не изменятся.

3.3 Необлагаемые выплаты по страховым взносам

Список выплат, не подпадающих под страховые взносы, очень напоминает аналогичный перечень из статьи 238 НК РФ. Однако не обошлось и без расхождений. Основные отличия приведены в таблице 1.

Таблица 1 Различия между новым и старым перечнем «освобожденных» выплат

|

Наименование выплаты |

По новому закону о страховых взносах |

По старым правилам начисления ЕСН |

|

Компенсация за неиспользованных отпуск при увольнении |

Взносы начисляются |

Освобождались от налога (подп. 2 п. 1 ст. 238 НК РФ) |

|

Единовременная материальная помощь при рождении ребенка не более 50 000 руб. |

Освобождается, если матпомощь выплачена в первый год жизни ребенка |

Освобождалась независимо от времени выплаты (подп. 3 п. 1 ст. 238 НК РФ) |

|

Взносы по договорам негосударственного пенсионного обеспечения |

Освобождаются |

Облагались ЕСН, так как включаются в расходы (подп. 16 ст. 255 НК РФ) |

|

Материальная помощь работнику |

Освобождается в пределах 4 000 руб. на одного сотрудника за год |

Освобождалась полностью, так как не учитывается в расходах (под. 23 ст. 270 НК РФ) |

|

Выплаты по трудовым и гражданско-правовым договорам в пользу иностранцев и лиц без гражданства, временно пребывающих в РФ |

Освобождаются |

Облагались на общих основаниях |

Взносами облагаются все выплаты в пользу физических лиц по трудовым или гражданско-правовым договорам (подряда, услуг) вне зависимости от того пойдут ли они на уменьшение налога на прибыль или нет.

3.4 Уплата взносов

Страховые взносы нужно начислять и уплачивать отдельно в каждый внебюджетный фонд: ПФР, в ФСС, в ФФОМС и в ТФОМС, и указать в каждом соответствующий счет федерального казначейства. Деньги перечисляются не позднее 15-го числа месяца, следующего за отработанным. Если по какой либо причине платежное поручение оформлено с ошибками: неправильный номер счета Федерального казначейства, КБК или наименование банка-получателя, и это привело к неверному зачислению денег, то обязанность по уплате взносов не считается выполненной. За несвоевременное перечисление взносов фонда начисляют пени.

Переплату по страховым взносам можно зачесть или вернуть. Для этого надо написать заявление в течение трех лет со дня перечисления. При этом зачесть переплату можно только в счет будущих платежей или недоимки по этому же фонду. Так, не получится зачесть взносы, излишне уплаченные, например, в ПФР, в счет недоимки по платежам в Фонд соцстраха.

3.5 Отчетность по взносам

По окончании отчетного периода (квартала, полугодия, девяти месяцев и календарного года) заполняется и сдается два расчета. Первый — в Пенсионный фонд по взносам в ПФР, ФФОМС и ТФОМС (Форма РСВ).

Предоставлять нужно до 1-го числа второго календарного месяца, следующего за отчетным периодом (до 1 мая, 1 августа, 1 ноября, 1 февраля).

Второй расчет (Форма ФСС-4) — в ФСС РФ по взносам на социальное страхование на случай временной нетрудоспособности и в связи с материнством. Срок его сдачи — до 15-го числа календарного месяца, следующего за отчетным периодом (до 15 апреля, 15 июля, 15 октября, 15 января).

Если отчетная дата приходится на входной или праздничный день, ее переносят на первый рабочий день.

В 2010 году компании и предприниматели, у которых среднесписочная численность работников превышала 100 человек, обязаны были предоставлять расчеты в электронной форме и скреплять ее электронной цифровой подписью (ЭЦП).

Остальные плательщики взносов вправе были отчитываться на бумаге.

Начиная с 2011 года в электронном виде должны отчитываться организации и ИП со среднесписочной численность работников более 50 человек. К тому же добавится ежеквартальная отчетность по персонифицированному учету в Пенсионный фонд (до 2011 года сдавать персонифицированные сведения нужно было раз в год).

3.6 Бухгалтерский учет страховых взносов в коммерческой организации

Для правильности исчисления страховых взносов аудитор проверяет как организован бухгалтерский.

В бухучете расчеты по взносам на обязательное пенсионное (социальное, медицинское) страхование отражаются на счете 69 «Расчеты по социальному страхованию и обеспечению». При общей системе налогообложения, при расчете налога на прибыль организаций начисленные суммы страховых взносов включаются в состав расходов по обязательным видам страхования (п. 2 ст. 263 НК РФ).

Если организация применяет УСН и платит единый налог с разницы между доходами и расходами, то страховые взносы включаются в состав расходов компании (подп. 7 п. 1 ст. 346.16 НК РФ) и уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ).

Если организация применяет УСН с объектом налогообложения доходы или ЕНВД, то страховые взносы уменьшают сумму начисленного налога.

Аналитический учет ведется отдельно по каждому виду страховых взносов, для этого к счету 69 открываются субсчета:

«Расчеты с ПФР по страховой части трудовой пенсии»;

«Расчеты с ПФР по накопительной части трудовой пенсии»;

«Расчеты с ФСС по взносам на социальное страхование»;

«Расчеты с ФФОМС»;

«Расчеты с ТФОМС»;

— «Расчеты с ФСС РФ по взносам на страхование от несчастных случаев на производстве и профзаболеваний».

Начисление страховых взносов производится в корреспонденции с тем счетом, на котором отражалось вознаграждение, с суммы которого рассчитаны взносы:

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2) Кредит 69 субсчет «Расчеты с ПФР по страховой части трудовой пенсии»

начислены пенсионные взносы на финансирование страховой части трудовой пенсии;

Дебет 20 (08, 23, 25, 26, 29, 44, 91-2) Кредит 69 субсчет «Расчеты с ПФР по накопительной части трудовой пенсии»

начислены пенсионные взносы на финансирование накопительной части трудовой пенсии и т.д.

Данные проводки делаются в последний день месяца по итогам всех выплат, начисленных в этом периоде (ч. 3 ст. 15 Закона от 24 июля 2009 г. №212-ФЗ).

Часть сумм, начисленных в Фонд социального страхования, используется организацией для выплаты работникам соответствующих пособий по временной нетрудоспособности, беременности и родам, пособий на детей и другие.

Если организация понесла расходы на социальное страхование (выплата больничных пособий, оплата декретного отпуска и т.д.), их сумма уменьшает сумму страховых взносов, зачисляемых в ФСС. Эта операция отражается проводкой:

Дебет 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» Кредит 70

начислены расходы на государственное социальное страхование (больничные, пособие по беременности и родам и т.д.).

Суммы, полученные от ФСС в счет возмещения расходов организации на обязательное социальное страхование, отражаются проводкой:

Дебет 51 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное

получены деньги от ФСС в счет возмещения расходов на обязательное социальное страхование.

Уплата страховых взносов в бухучете отражается проводками:

Дебет 69 субсчет «Расчеты с ПФР по страховой части трудовой пенсии» Кредит 51

перечислены пенсионные взносы на финансирование страховой части трудовой пенсии;

Дебет 69 субсчет «Расчеты с ПФР по накопительной части трудовой пенсии» Кредит 51

перечислены пенсионные взносы на финансирование накопительной части трудовой пенсии;

Дебет 69 субсчет «Расчеты с ФСС по взносам на социальное страхование» Кредит 51

перечислены страховые взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством в ФСС России и т.д.

Такой порядок отражения в бухучете расчетов по страховым взносам следует из Инструкции к плану счетов (счет 69).

Порядок учета страховых взносов при расчете налогов зависит от того, какую систему налогообложения применяет организация. Например, при общей системе налогообложения, при расчете налога на прибыль организаций начисленные суммы страховых взносов включаются в состав расходов по обязательным видам страхования (п. 2 ст. 263 НК РФ).

Это правило распространяется на всю сумму страховых взносов независимо от того, уменьшают ли налогооблагаемую прибыль выплаты, на которые взносы начислялись, или нет.

При расчете налога на прибыль сумму взносов, начисленных в ФСС России, следует уменьшить на сумму расходов по обязательному социальному страхованию, которые возмещаются этим внебюджетным фондом.

Если организация применяет кассовый метод, то в состав расходов начисленные суммы страховых взносов включаются только после перечисления их в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

Если организация применяет метод начисления, факт оплаты значения не имеет (подп. 1 п. 7 ст. 272 НК РФ), начисленные суммы страховых взносов включаются в состав прямых или косвенных расходов (п. 1 ст. 318 НК РФ).

При этом момент включения страховых взносов в налоговую базу зависит от того, к прямым или косвенным расходам относится вознаграждение, с которого начислены взносы. Страховые взносы, которые относятся к прямым расходам, учитываются при расчете налога на прибыль по мере реализации продукции, в стоимости которой они учтены (абз. 2 п. 2 ст. 318 НК РФ).

В свою очередь, если организация занимается производством и реализацией продукции (работ, услуг), перечень прямых расходов прописывается в учетной политике копании для целей налогообложения. Деление расходов на прямые и косвенные должно быть экономически оправданно. Например, зарплату и начисленные на нее страховые взносы по сотрудникам, непосредственно занятым в производстве, необходимо учитывать в составе прямых расходов, а зарплату и начисленные на нее взносы по администрации организации следует отнести к косвенным расходам. При этом страховые взносы, которые относятся к косвенным расходам, учитываются при расчете налога на прибыль в момент их начисления (абз. 1 п. 2 ст. 318 НК РФ).

Если организация оказывает услуги, то прямые расходы можно учесть, как и косвенные, в момент их начисления (абз. 3 п. 2 ст. 318 НК РФ).

В торговых организациях зарплата и страховые взносы признаются косвенными расходами (абз. 3 ст. 320 НК РФ), поэтому учитываются при расчете налога на прибыль в момент начисления.

Если организация применяет упрощенную систему налогообложения (УСН) и платит единый налог с разницы между доходами и расходами, то страховые взносы включаются в состав расходов компании (подп. 7 п. 1 ст. 346.16 НК РФ).

Эти платежи уменьшат налоговую базу в день перечисления их в бюджет (п. 2 ст. 346.17 НК РФ), неуплаченные страховые взносы при расчете единого налога не учитываются.

Если организация применяет УСН с объектом налогообложения доходы, то страховые взносы уменьшают сумму начисленного налога. Предельный размер налогового вычета (вместе с больничными пособиями и взносами на страхование от несчастных случаев и профзаболеваний) составляет 50 процентов от рассчитанной суммы единого налога (п. 3 ст. 346.21 НК РФ).

Если организация платит ЕНВД, то на сумму страховых взносов также уменьшает сумму единого налога. Предельный размер налогового вычета (вместе с больничными пособиями и взносами на страхование от несчастных случаев и профзаболеваний) составляет 50 процентов от рассчитанной суммы единого налога (п. 2 ст. 346.32 НК РФ).

3.7 Расходы, осуществляемые за счет средств ФСС РФ

При проведении аудита по обязательному социальному страхованию руководствуются нормативно-правовыми документами:

Федеральными законами от 16.07.1999 N 165-ФЗ, от 19.05.1995 N 81-ФЗ «О государственных пособиях гражданам, имеющим детей», от 29.12.2006 N 255-ФЗ;

Постановлениями Правительства РФ от 30.12.2006 N 865 «Об утверждении Положения о назначении и выплате государственных пособий гражданам, имеющим детей», от 15.06.2007 N 375 «Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам гражданам, подлежащим обязательному социальному страхованию».

Проверке подлежат следующие виды пособий:

пособие по временной нетрудоспособности;

пособие по беременности и родам;

единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

единовременное пособие при рождении ребенка;

ежемесячное пособие по уходу за ребенком;

социальное пособие на погребение либо возмещение стоимости гарантированного перечня услуг по погребению;

оплата дополнительных выходных дней по уходу за детьми-инвалидами и инвалидами с детства до достижения ими возраста 18 лет.

Порядок обеспечения застрахованных граждан пособиями по временной нетрудоспособности, по беременности и родам установлен Федеральным законом N 255-ФЗ.

Данные пособия назначаются и выплачиваются по месту работы застрахованного лица, если обращение за ними последовало не позднее шести месяцев со дня восстановления трудоспособности, а также окончания периода освобождения от работы в случаях:

ухода за больным членом семьи;

карантина, протезирования и долечивания;

окончания отпуска по беременности и родам.

Если застрахованное лицо работает у нескольких работодателей, пособия назначаются и выплачиваются ему каждым работодателем.

Листок нетрудоспособности является основным документом, подтверждающим расходы на выплату пособия по временной нетрудоспособности, по беременности и родам, поэтому правильности его оформления надо уделять особое внимание. Записи в этом документе должны быть разборчивыми, реквизиты заполнены верно, а исправления заверены печатью лечебного учреждения.

Пример типичных нарушений, связанных с выплатой данных пособий:

- не указано место работы;

- отсутствует причина нетрудоспособности;

- выдан медицинской организацией, врачом, занимающимся частной практикой, не имеющими лицензии на проведение экспертизы временной нетрудоспособности;

- выдан (продлен) гражданам, находящимся вне места регистрации по месту жительства, без разрешения главного врача медицинского учреждения либо его заместителя;

- выдан единовременно на срок, превышающий 10 календарных дней, и без решения врачебной комиссии продлен на срок свыше 30 дней;

- выдан за прошедшее время без решения врачебной комиссии;

- медицинским работником выдан листок нетрудоспособности по уходу за больным членом семьи старше 15 лет — при амбулаторном лечении на срок более 3 дней или по решению врачебной комиссии на срок более 7 дней;

- выдан листок нетрудоспособности по уходу за ребенком в возрасте от 7 до 15 лет на срок свыше 15 дней — при амбулаторном лечении или совместном пребывании одного из членов семьи (опекуна) с ребенком в стационарном лечебно-профилактическом учреждении;

- выдан гражданину, протезирующемуся в амбулаторно-поликлинических условиях;

- продлен на срок более 24 календарных дней при направлении больного на долечивание в санаторно-курортные учреждения после стационарного лечения.

Максимальный размер пособий по временной нетрудоспособности, по беременности и родам, выплачиваемых за счет средств ФСС РФ, в настоящее время не может превышать за полный календарный месяц величины, установленной федеральным законом о бюджете ФСС РФ на очередной финансовый год.

Расчет среднего заработка производится за два календарных года предшествующих году наступления нетрудоспособности, при этом в знаменателе расчета теперь не отработанное время, а фиксированная сумма — 730 дней.

Больничные по собственной нетрудоспособности выплачиваются теперь за первые три дня за счет работодателя вместо 2-х, как было ранее.

Средний заработок рассчитывается на весь календарный год и в случае изменения информации о начислениях предыдущих 2-х лет все пособия пересчитываются с учетом выявленных изменений.

Таблица 2. Сравнение изменений в расчете пособий 2010 и 2011 года.

|

2010 год |

2011 год |

|

Источник выплаты пособия по собственной нетрудоспособности |

|

|

Пособие за первые 2 дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 3-го дня временной нетрудоспособности за счет средств ФСС РФ |

Пособие за первые 3 дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 4-го дня временной нетрудоспособности за счет средств ФСС РФ |

|

Место выплаты пособия |

|

|

Пособия выплачиваются по всем местам работы |

Пособие по временной нетрудоспособности и по беременности и родам выплачивается по одному месту работы с учетом заработка у других работодателей, либо по всем местам работы Пособие по уходу за ребенком выплачивается по одному месту работы |

|

Начисления, принимаемые в расчет |

|

|

В расчет включаются все виды выплат и иных вознаграждений в пользу работника, которые включаются в базу для начисления страховых взносов в ФСС РФ, за исключением начислений, рассчитанных исходя из среднего заработка за последние 12 месяцев, предшествующих месяцу наступления нетрудоспособности |

В средний заработок, исходя из которого, исчисляются пособия, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС за два календарных года, предшествующих году наступления страхового случая, в том числе за время работы у других страхователей |

|

Расчет среднего заработка |

|

|

Средний дневной заработок для исчисления пособий по временной нетрудоспособности, определяется путем деления суммы начисленного заработка за период на число календарных дней, приходящихся на период, за который учитывается заработная плата. |

Средний дневной заработок для исчисления пособий определяется путем деления суммы начислений за 2 года с учетом ограничения в 415 000 за каждый год на 730 |

|

Расчет из МРОТ |

|

|

Определяется средний дневной заработок исходя из МРОТ за каждый месяц и умножается на количество дней болезни в каждом из месяцев. Полученные значения суммируются |

Если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня), средний заработок, исходя из которого исчисляются пособия в указанных случаях, определяется пропорционально продолжительности рабочего времени застрахованного лица. Средний дневной заработок определяется как МРОТ*24/730 МРОТ = 4330 рублей |

Случаи, когда пособия выплачиваются за счет ФСС с первого дня:

- необходимости осуществления ухода за больным членом семьи;

- карантина застрахованного лица, а также карантина ребенка в возрасте до 7 лет, посещающего дошкольное образовательное учреждение, или другого члена семьи, признанного в установленном порядке недееспособным;

- осуществления протезирования по медицинским показаниям в стационарном специализированном учреждении;

- долечивания в установленном порядке в санаторно-курортных учреждениях, расположенных на территории Российской Федерации, непосредственно после стационарного лечения.

Проверяется правильность применения страхового стажа. В зависимости от продолжительности страхового стажа пособие выплачивается:

- страховой стаж 8 лет и более — 100%;

- страховой стаж от 5 до 8 лет — 80 %;

- страховой стаж от полугода до 5 лет — 60 %;

- страховой стаж менее полугода — пособие, выплачивается в размере, не превышающем МРОТ за полный календарный месяц.

В приведенных размерах пособие по временной нетрудоспособности назначается также в случаях:

- ухода за больным ребенком (при амбулаторном лечении — за первые 10 календарных дней в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица, за последующие дни — в размере 50% среднего заработка;

- при стационарном лечении — в размере, определяемом в зависимости от продолжительности страхового стажа

- ухода за больным членом семьи (при амбулаторном лечении, за исключением случаев ухода за больным ребенком в возрасте до 15 лет, — в размере, определяемом в зависимости от продолжительности страхового стажа

В случае заболевания или травмы, наступивших в течение 30 календарных дней после прекращения работы по трудовому договору, служебной или иной деятельности, при утрате трудоспособности пособие выплачивается в размере 60% среднего заработка.

Пособие по временной нетрудоспособности и в связи с материнством (декрет) выплачивается сотрудникам, работающим по трудовым договорам, а так же уволенным работникам, в случае наступления нетрудоспособности в течение 30 календарных дней после расторжения трудового договора (в этом случае пособие вне зависимости от стажа выплачивается в размере 60%).

Ранее (до 2011 года) пособие в связи с материнством, уволенным работникам не выплачивалось.

Пособие по временной нетрудоспособности назначается, если обращение за ним последовало не позднее шести месяцев со дня восстановления трудоспособности.

Если сотрудник работает по одному месту работы, расчет пособий идет по этому месту с учетом облагаемых взносами выплат за предыдущие 2 года по всем местам работы с условием, что сумма начислений не может превышать максимум — 415 тысяч за год.

Если сотрудник на момент наступления страхового случая работает в нескольких местах и в двух предшествующих календарных годах (2009-2010) работал там же, пособия по временной нетрудоспособности, по беременности и родам выплачиваются по всем местам работы. Ежемесячное пособие по уходу за ребенком выплачивается по одному месту работы по выбору сотрудника, и исчисляются исходя из среднего заработка у страхователя, выплачивающего пособие.

Если сотрудник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал у других страхователей, все пособия назначаются и выплачиваются ему страхователем по одному из последних мест работы по выбору застрахованного лица.

Если сотрудник на момент наступления страхового случая работает у нескольких страхователей, а в двух предшествующих календарных годах работал как у этих, так и у других страхователей, пособия по временной нетрудоспособности, по беременности и родам может быть выплачено как по одному месту работы, исходя из среднего заработка по всем страхователям, так у всех текущих страхователей, исходя из среднего заработка на текущем месте.

Пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в том числе за время работы у других

В средний заработок, исходя из которого, исчисляются пособия, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС.

Средний дневной заработок для исчисления пособий определяется путем деления суммы начисленного заработка на 730.

Пособие по временной нетрудоспособности, по беременности и родам и по уходу за ребенком не может быть меньше МРОТ за календарный месяц.

Средний заработок учитывается в сумме, не превышающей предельную величину базы для начисления страховых взносов в ФСС. Предельная величина взносов в 2010 году составила 415 тысяч рублей, для 2009 года действует тот же ограничитель.

В случае если больничный или пособие по беременности и родам сотруднику выплачивается несколькими страхователями средний заработок, исходя из которого, исчисляются указанные пособия, учитывается за каждый календарный год в сумме, не превышающей указанную предельную величину, при исчислении данных пособий каждым из этих страхователей.

Алгоритм расчета пособий исходя из среднего заработка:

. За каждый год (2009 и 2010) подсчитываем сумму начислений, облагаемых взносами в ФСС.

. Отдельно каждую из сумм сравниваем с 415 000, и берем в расчет суммы не превышающие 415 000.

. Суммируем полученные данные и делим на 730 и умножаем на коэффициент в зависимости от стажа.

. Определяется сумма к выплате путем умножения среднедневного заработка, на количество календарных дней нетрудоспособности.

. Сравниваем с суммой пособия рассчитанной исходя из МРОТ и берем максимальную.

Алгоритм расчета пособий исходя из МРОТ:

В случае, если застрахованное лицо в расчетном 2-х летнем периоде не имело заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за полный календарный месяц ниже минимального размера оплаты труда, установленного федеральным законом на день наступления страхового случая, средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, принимается равным минимальному размеру оплаты труда, установленному федеральным законом на день наступления страхового случая.

Если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня), средний заработок, исходя из которого исчисляются пособия в указанных случаях, определяется пропорционально продолжительности рабочего времени застрахованного лица.

Если застрахованное лицо имеет страховой стаж менее 6 месяцев или при наличии одного или нескольких оснований для снижения пособия по временной нетрудоспособности пособие выплачивается застрахованному лицу в размере, не превышающем за полный календарный месяц минимального размера оплаты труда, установленного федеральным законом.

. Определяется средний дневной заработок из МРОТ. Для этого МРОТ*24/730. В настоящее время получаем сумму: 4330*24/730=142,36.

. Применяем расчетный коэффициент, если это необходимо, либо коэффициент, если работа на условиях неполного дня.

. Определяем сумму к выдаче путем умножения количества календарных дней болезни на Средний дневной заработок.

Учет больничных листков в учреждении должен вестись в Журнале учета листков нетрудоспособности.

Листки нетрудоспособности подшиваются в отдельную папку, нумеруются в хронологическом порядке. Прикладываются расчеты среднего заработка по листкам нетрудоспособности и по другим пособиям.

Пособия связанные с материнством и детством. Виды государственных пособий, связанных с материнством и детством, в частности, работодатель за счет средств ФСС РФ выплачивает женщинам, состоящим с ним в трудовых отношениях, наряду с пособием по беременности и родам:

единовременное пособие при рождении (усыновлении) ребенка;

ежемесячное пособие по уходу за ребенком;

единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности.

При проверке выплаты вышеперечисленных пособий аудиторы обращают внимание:

на наличие подтверждающих документов;

на размеры пособий.

Отсутствие хотя бы одного из документов (таблица 3), подтверждающее выплату того или иного пособия, может стать причиной непризнания выплаты за счет средств ФСС РФ.

Таблица 3.

|

Вид пособия |

Документы, подтверждающие выплату пособия |

|

Единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности |

— Медицинская справка, выданная врачом лечебного учреждения |

|

Единовременное пособие при рождении ребенка |

— Заявление о выплате пособия. — Справка о рождении ребенка (форма утверждена Постановлением Правительства РФ от 31.10.1998 N 1274). — Справка с места работы другого родителя о том, что ему такое пособие не выплачивалось. — Выписка из решения об установлении над ребенком опеки (для лиц, заменяющих родителей) |

|

Единовременное пособие при передаче ребенка на воспитание в семью |

-Свидетельство о смерти родителей. -Решение суда о лишении родителей родительских прав (об ограничении в родительских правах), признании родителей недееспособными (ограниченно дееспособными), безвестно отсутствующими или умершими. -Документ об обнаружении найденного (подкинутого) ребенка, выданный органом внутренних дел или органом опеки и попечительства. — Заявление родителей о согласии на усыновление (удочерение) ребенка, оформленное в установленном порядке. — Справка о нахождении родителей под стражей или об отбывании ими наказания в виде лишения свободы, выданная соответствующим учреждением, в котором находятся или отбывают наказание родители. — Медицинское заключение о состоянии здоровья родителей, выданное учреждением здравоохранения. — Решение суда об установлении факта оставления ребенка без попечения родителей. — Справка органов внутренних дел о том, что место нахождения разыскиваемых родителей не установлено |

|

Ежемесячное пособие по уходу за ребенком |

— Заявление о предоставлении отпуска по уходу за ребенком и выплате пособия. — Приказ о предоставлении отпуска. — Копия свидетельства о рождении ребенка Копии свидетельств о рождении всех детей, рожденных ранее (для расчета пособий по уходу за вторым и последующими детьми) |

Размеры пособий, связанных с материнством и детством, установлены Федеральным законом N 81-ФЗ. Они подлежат индексации и перерасчету на коэффициент прогнозируемого уровня инфляции, определяемый федеральным законом о федеральном бюджете на соответствующий финансовый год и плановый период.

Пособие по уходу за ребенком максимальным размером не ограничивается. Средний заработок, исходя из которого исчисляется ежемесячное пособие по уходу за ребенком, не может превышать среднего заработка, определяемого путем деления предельной величины базы для начисления страховых взносов в ФСС РФ. Максимальный размер пособия по уходу за ребенком составит 13 833,33 руб. (415 000 руб. / 12 мес. x 40%).

Пособие на погребение. Назначение и выплата социального пособия на погребение осуществляются в порядке, установленном Федеральным законом от 12.01.1996 N 8-ФЗ «О погребении и похоронном деле».

Выплата социального пособия на погребение производится в день обращения на основании справки о смерти организацией (иным работодателем), которая являлась страхователем по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством по отношению к умершему на день смерти либо по отношению к одному из родителей (иному законному представителю) или иному члену семьи умершего несовершеннолетнего на день смерти этого несовершеннолетнего. Социальное пособие выплачивается, если обращение за ним последовало не позднее шести месяцев со дня смерти.

При проверке выплаты социального пособия на погребение осматриваются следующие документы, подтверждающие выплату:

заявление о выплате пособия;

справку из загса о смерти;

счет на оплату похоронных услуг;

платежное поручение или квитанцию к приходному ордеру на оплату похоронных услуг.

Перечень услуг, связанных с похоронами:

оформление документов, необходимых для погребения;

предоставление и доставку гроба и других предметов, необходимых для погребения;

перевозку тела (останков) умершего на кладбище (в крематорий);

погребение (кремацию с последующей выдачей урны с прахом).

Качество предоставляемых услуг должно соответствовать требованиям, устанавливаемым органами местного самоуправления. Кроме того, услуги должны быть оказаны специализированной службой по вопросам похоронного.

С 01.01.2009 предельный размер пособия на погребение не может превышать 4000 руб. с последующей индексацией исходя из прогнозируемого уровня инфляции, установленного федеральным законом о федеральном бюджете на очередной финансовый год и плановый период.

Дополнительно оплачиваемые выходные дни. В соответствии со ст. 262 ТК РФ одному из работающих родителей (опекуну, попечителю) для ухода за детьми-инвалидами и инвалидами с детства до достижения ими возраста 18 лет предоставляются четыре дополнительных оплачиваемых выходных дня в месяц.

Порядок предоставления дополнительных выходных дней регламентирован Разъяснением о порядке предоставления и оплаты дополнительных выходных дней в месяц одному из работающих родителей (опекуну, попечителю) для ухода за детьми-инвалидами, утвержденным Постановлением Минтруда России N 26, ФСС РФ N 34 от 04.04.2000.

Оплата каждого дополнительного выходного дня производится в размере дневного заработка за счет средств ФСС РФ. При суммированном учете рабочего времени средний дневной заработок, выплачиваемый за счет средств ФСС РФ, должен быть определен путем умножения среднего часового заработка на количество рабочих часов, подлежащих оплате. В таком же порядке осуществляется оплата каждого дополнительного выходного дня в условиях неполного рабочего времени.

При этом под дневным заработком следует понимать средний дневной заработок, определяемый в порядке, устанавливаемом федеральными законами (ст. 262 ТК РФ).

Такой порядок установлен Положением о порядке исчисления средней заработной платы № 916.

Четыре дополнительных выходных дня предоставляются в календарном месяце одному из работающих родителей (опекуну, попечителю) на основании следующих документов:

заявления о предоставлении дополнительных выходных дней;

справки органов соцзащиты об инвалидности ребенка (представляется ежегодно);

копии приказа о предоставлении дополнительных выходных дней для ухода за ребенком-инвалидом;

справки с места работы другого родителя о том, что на момент обращения дополнительные выходные дни в этом же календарном месяце им не использованы;

справки из органов государственной службы занятости населения (если работающим является один родитель, то факт отсутствия работы у другого родителя должен быть документально подтвержден) и др.

Актуальным изучением является изучение основных вопросов и ошибок, которые могут иметь место при исчислении страховых взносов.

В ходе проверки могут быть выявлены ошибки:

- ошибки в расчетах по начисленным и уплаченным страховым взносам;

- противоречия между сведениями, содержащимися в представленных документах;

— несоответствия сведений, представленных плательщиком страховых взносов, сведениям, содержащимся в документах, имеющихся у органа контроля за уплатой страховых взносов, и полученным в ходе контроля, то о данных фактах сообщается плательщику страховых взносов.

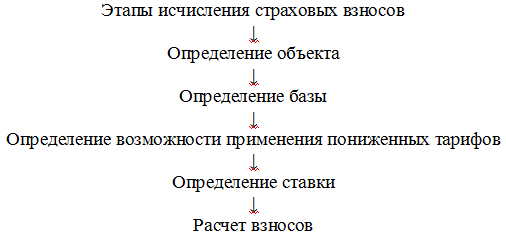

Методику исчисления страховых взносов (как и большинства налогов) можно представить следующим образом:

При исчислении того или иного взноса ошибки могут быть допущены на любом этапе. Возможные ошибки на различных этапах исчисления страховых взносов представлены в таблицы 4.

Таблица 4

|

Возможные ошибки |

На что следует обратить внимание |

|

— Неправильное определение объекта обложения. — Включение в объект обложения выплат, не являющихся таковыми, приводит к завышению облагаемой базы, и наоборот, исключение из объекта обложения выплат, подлежащих обложению страховыми взносами, приводит к занижению базы |

Объект обложения страховыми взносами (ст. 7 ФЗ N 212-ФЗ) определен, как выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования произведения науки, литературы, искусства. Плательщики будут начислять страховые взносы с выплат и иных вознаграждений независимо от того, уменьшают указанные выплаты базу по налогу на прибыль или нет. Дополнительно подлежат обложению страховыми взносами:

|

|

Определение облагаемой базы |

|

|

— Неправомерное завышение базы путем включения выплат, не подлежащих обложению СВ. — Неправомерное занижение базы путем исключения выплат, подлежащих обложению СВ. — Неправомерное завышение облагаемой базы по СВ ведет к неправомерному увеличению расходов, учитываемых при расчете налога на прибыль |

База для начисления страховых взносов (п. 1 ст. 8 ФЗ N 212-ФЗ) определяется как сумма выплат и иных вознаграждений, начисленных плательщиками страховых взносов за расчетный период в пользу физических лиц. При этом согласно п. 3 данной статьи базу для начисления страховых взносов необходимо определять отдельно в отношении каждого физического лица с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. База для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 руб.( в 2010 году) 463 000 руб. ( в 2011 году) нарастающим итогом с начала расчетного периода. С выплат, превышающих данную сумму, страховые взносы не взимаются. Предельная величина базы для начисления страховых взносов подлежит ежегодной индексации (п. 5 ст. 8 ФЗ N 212-ФЗ). Размер такой индексации должен определяться Правительством РФ. Выплаты, не подлежащие обложению страховыми взносами перечислены в ст. 9 ФЗ N 212-ФЗ. Изменится подход к расчету налоговой базы при выплате вознаграждений в натуральной форме в виде товаров (работ, услуг) по сравнению с ЕСН. В этом случае налоговая база будет определяться исходя из цен, указанных сторонами договора. |

|

Определение возможности применения пониженных тарифов |

|

|

Необоснованное и документально не подтвержденное применение пониженных тарифов влечет уменьшение сумм СВ. |

Пониженные тарифы страховых взносов для отдельных категорий плательщиков страховых взносов в переходный период 2011 — 2014 годов применяются в соответствии со ст.58 ФЗ № 212-ФЗ. Категории плательщиков:

— учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям (иным законным представителям), единственными собственниками имущества которых являются общественные организации инвалидов . |

|

Определение тарифа страхового взноса |

|

|

Неправомерное применение сниженного тарифа приводит к занижению суммы взносов, подлежащей уплате во внебюджетные фонды. |

Тариф страхового взноса определен как размер страхового взноса на единицу измерения базы для начисления страховых взносов (п. 1 ст. 12 Федерального закона N 212-ФЗ). Взносы в ПФР распределяются согласно п. п. 19 и 29 ст. 27 Федерального закона N 213-ФЗ. |

|

Арифметические ошибки |

|

|

Данные ошибки могут встречаться на любом этапе исчисления налога, а также на этапе заполнения отчетности по формам РСВ и ФСС-4 |

Разъяснения приведены в ст.34 ФЗ № 212-ФЗ. Случаи, когда проверкой выявлены ошибки в расчете по начисленным и уплаченным страховым взносам и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных плательщиком страховых взносов, сведениям, содержащимся в документах, имеющихся у органа контроля за уплатой страховых взносов, и полученным в ходе контроля. Проводящее проверку должностное лицо органа контроля за уплатой страховых взносов сообщает об установлении таких обстоятельств плательщику страховых взносов с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. Плательщик страховых взносов, представляющий в орган контроля за уплатой страховых взносов пояснения относительно выявленных ошибок в расчете по начисленным и уплаченным страховым взносам и (или) противоречий между сведениями, содержащимися в представленных документах, вправе дополнительно представить в орган контроля за уплатой страховых взносов выписки из регистров бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в расчет по начисленным и уплаченным страховым взносам. Представление таких документов является правом, а не обязанностью плательщика страховых взносов. |

Аудиторская проверка расчетов с внебюджетными фондами, как и другие виды проверок, включает три этапа:

1) предварительное знакомство с клиентом и планирование аудита;

2) проведение аудита (осуществление процедур);

3) заключительный этап аудита, который включает подготовку письменной информации, отчеты, аудиторское заключение.

Предварительное знакомство с клиентом необходимо аудитору для того, чтобы решить общеорганизационные вопросы, а также определить объем аудита, предварительно оценить системы бухгалтерского учета и внутреннего контроля, на основании чего принять решение о возможности работы с клиентом (или целесообразности отказа от обслуживания потенциального клиента).

В соответствии с рекомендациями, изложенными в правиле (стандарте) N 8 « Понимание деятельности аудируемого лица, среды, в которой она осуществляется, и оценка рисков существенного искажения аудируемой финансовой (бухгалтерской) отчетности» (в ред. Постановлений Правительства РФ от 19.11.2008 N 863, от 27.01.2011 N 30), обобщим информацию о деятельности проверяемой организации в рабочем документе аудитора.

После ознакомления с организацией аудитор направляет письмо-обязательство проведения аудита. Данный документ является гарантией для аудитора, что клиент правильно понимает цели, задачи аудита, обязанности и порядок расчета, и, таким образом, аудитор получает возможность избежать конфликтов и недоразумений. Следующим действием после подготовки письма-обязательства является подписание договора на проведение аудита. Данный документ является обязательным и составляется в соответствии с Гражданским кодексом РФ как договор на оказание возмездных услуг. Далее аудитору необходимо получить представление о системах бухгалтерского учета и внутреннего контроля аудируемого лица (таблица 7), достаточное для планирования аудита и разработки эффективного подхода к проведению аудита. Заключительным шагом этапа предварительного знакомства с клиентом и планирования аудита является составление плана и программы аудиторской проверки.

Одним из важнейших аспектов, рассмотренных в рабочих документах, является расчет уровня существенности. Уровень существенности определяется по данным бухгалтерской отчётности исследуемой организации в соответствии с требованиями правила (стандарта) № 4 «Существенность в аудите», утверждённого Постановлением Правительства РФ от 23.09.2002 N 696.

Полученная информация помогает аудитору выявить события, операции и другие особенности, которые могут оказать существенное влияние на отчетность аудируемого лица.

На стадии планирования также необходимо определить уровень аудиторского риска. В соответствии с федеральным правилом (стандартом) аудиторской деятельности № 8 «Оценка аудиторских рисков и внутренний контроль, осуществляемый аудируемым лицом», аудиторский риск состоит из трех компонентов:

1) неотъемлемый риск;

2) риск средств контроля;

3) риск необнаружения.

Далее, аудитору необходимо составить и документально оформить общий план аудита (таблица 5), описав в нем предполагаемый объем и порядок проведения аудиторской проверки. Общий план аудита должен быть достаточно подробным для того, чтобы служить руководством при разработке программы аудита.

Разработка программы проведения аудита (таблица 6) включает этапы, аналогичные тем, которые были закреплены при разработке общего плана аудита. Программа является развитием общего плана аудита и представляет собой детальный пересчет аудиторских процедур, необходимых для практической реализации плана аудита. Она служит подробной инструкцией ассистентам аудитора и одновременно — средством контроля сроков проведения работы для руководителей аудиторской организации и аудиторской группы.

Аудитор документально оформляет программу аудита, присваивает номер (код) каждой проводимой аудиторской процедуре, чтобы в процессе работы делать ссылки на них в рабочих документах. Программа тестов средств контроля — это перечень совокупности действий, предназначенных для сбора информации о функционировании системы внутреннего контроля и учета. Аудиторские процедуры по существу включают в себя детальную проверку верности отражения в бухгалтерском учете оборотов и сальдо по счетам. Программа аудиторских процедур по существу представляет собой перечень действий аудитора для таких детальных конкретных проверок.

В зависимости от изменения условий проведения аудита и результатов аудиторских процедур программа аудита может пересматриваться. Причины и результаты изменения следует документировать с указанием даты внесения исправлений и разработкой соответствующих инструкций по выполнению новых аудиторских процедур.

Выводы аудита по каждому разделу аудиторской программы, документально отраженные в рабочих документах, — это фактический доказательный материал для составления аудиторского отчета (письменной информация руководству экономического субъекта) и аудиторского заключения, а также основание для формирования объективного мнения аудитора о бухгалтерской отчетности аудируемого лица.

3.10 Общая характеристика СПб ГОУДОД «ДМШ № 41»

Полное наименование «Учреждения»: Санкт-Петербургское государственное образовательное учреждение дополнительного образования детей «Детская музыкальная школа № 41».

Юридический адрес «Учреждения»: 195298 г.Санкт-Петербург, пр.Косыгина , д.28.

Учреждение создано на основании распоряжения Ленинградского городского Совета депутатов трудящихся Исполнительного комитета от 01.09.1976 № 895-р и приказа Главного управления культурой Исполкома Ленгорсовета от 27.09.1976 № 202.

Собственником имущества школы является город Санкт-Петербург в лице уполномоченных государственных органов. Учредителем Школы является субъект РФ — г.Санкт-Петербург, в лице исполнительного органа государственной власти СПб Комитета по культуре (Учредитель), осуществляющего координацию и регулирование деятельности Школы.

Школа является юридическим лицом и приобретает право на ведение уставной финансово-хозяйственной деятельности, имеет собственное имущество, смету и самостоятельный баланс, может выступать в суде, арбитражном суде от своего имени истцом и ответчиком, так же является некоммерческой организацией (не ставящей целью своей деятельности получение прибыли), отвечает по своим обязательствам принадлежащими ей денежными средствами и имуществом.

Школа самостоятельна в осуществлении образовательного процесса, подборе и расстановке кадров, финансово-хозяйственной деятельности.

Школа оказывает платные образовательные услуги, которые не рассматриваются как предпринимательская деятельность: доход полностью идет на возмещение затрат на обеспечение образовательного процесса, его развития и совершенствование школы.

Деятельность организации подлежит обязательному лицензированию.

Учетная политика данного учреждения составлена в соответствии с Инструкцией по бухгалтерскому учету, утвержденной приказом Минфина РФ № 157н от 01.12.2010г., № 162н от 06.12.2010г., № 174н от 16.12.2011г., № 173н от 15.12.2010г.

Допущения изменения в учетной политики организации допускаются в случаях изменения нормативных актов по бухгалтерскому, налоговому и бюджетному учету.

Бухгалтерский учет осуществляется в соответствии с Бюджетным кодексом Российской Федерации, Федеральным законом от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», Инструкцией и иными нормативными правовыми актами Российской Федерации, регулирующими бухгалтерский учет.

При ведении бухгалтерского учета учитывается:

- бухгалтерский учет имущества, обязательств, операций их изменяющих (фактов хозяйственной деятельности), финансовых результатов осуществляется методом двойной записи на взаимосвязанных счетах бухгалтерского учета;

- бухгалтерский учет ведется методом начисления, согласно которому результаты операций признаются по факту их совершения, независимо от того, когда получены или выплачены денежные средства (или их эквиваленты) при расчетах, связанных с осуществлением указанных операций;

- бухгалтерский учет ведется непрерывно;

- информация в денежном выражении о состоянии активов и обязательств, об операциях их изменяющих и финансовых результатах указанных операций (доходах, расходах), отражаемая на соответствующих счетах плана счетов, должна быть полной, с учетом существенности;

- информация об имуществе, обязательствах, и операциях их изменяющих, а также о результатах исполнения бюджета и (или) хозяйственной деятельности, формируется на соответствующих счетах бухгалтерского учета с обеспечением аналитического учета (аналитики), в объеме показателей, предусмотренных для представления внешним пользователям (опубликования в средствах массовой информации) согласно законодательству Российской Федерации;

- данные бухгалтерского учета и сформированная на их основе отчетность должна быть сопоставима, в том числе за различные финансовые (отчетные) периоды его деятельности;

- в бухгалтерском учете подлежит отражению информация, не содержащая существенных ошибок и искажений, позволяющая ее пользователям положиться на нее, как на правдивую. Существенной информацией признается информация, пропуск или искажение которой может повлиять на экономическое решение учредителей учреждения (пользователей информации), принятое на основании данных бухгалтерского учета и (или) бухгалтерской отчетности;

- имущество, являющееся собственностью учредителя государственного (муниципального) учреждения, учитывается учреждением обособленно от иного имущества, находящегося у данного учреждения в пользовании (управлении, на хранение);

- обязательства, по которым учреждение отвечает имуществом, находящимся у него на праве оперативного управления, а также указанное имущество, учитываются в бухгалтерском учете учреждений обособленно от иных объектов учета.

Рабочий план счетов в Учреждении не разработан. Используется единый план счетов бухгалтерского учета для государственных (муниципальных) учреждений.

Учет выделенных бюджетных средств и средств полученных от деятельности приносящей доход, осуществляется раздельно, но с составлением единого баланса.

При оформлении хозяйственных операций применяются унифицированные формы первичных документов. Если по отдельным хозяйственным операциям унифицированные формы не предусмотрены, документы отражают обязательные реквизиты:

- наименование документа;

- дату составления документа;

- наименование участника хозяйственной операции, от имени которого составлен документ, а также его идентификационные коды;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц и их расшифровка.

Учет ведется раздельно в разрезе разделов, подразделов, целевых статей, видов расходов КОСГУ (код операций сектора государственного управления) бюджетного финансирования и по средствам, полученным от приносящей доход деятельности.

Главная книга формируется единая — по всем источникам финансирования.

Деньги под отчет перечисляются на пластиковую карту подотчетному лицу (материально ответственному) и расходуются строго по назначению.

Учет объектов основных средств и порядок отнесения материальных объектов определяется на основании инструкции, утвержденной приказом Минфина РФ от 16.12.2010г. № 174н.

Срок полезного использования объектов основных средств определяется в соответствии с максимальными сроками полезного использования имущества.

Принятие и выбытие нефинансовых активов осуществляется постоянно действующей комиссией.

Амортизация основных средств начисляется линейным способом.

Инвентаризация имущества и финансовых обязательств должна проводиться в соответствии с приказом руководителя по учреждению:

перед составлением годовой отчетности;

при смене материально-ответственных лиц (на день приемки-передачи );

при установлении фактов хищения или злоупотреблений, а также порчи материальных ценностей.

Выявленные при инвентаризации расхождения между фактическим наличием и данными бухгалтерского учета отражаются на соответствующих счетах, предусмотренных Инструкцией по бухгалтерскому учету в бюджетных учреждениях.

Излишки имущества приходуются по рыночной стоимости на дату проведения инвентаризации с учетом их изношенности и относятся на увеличение целевых средств, на содержание учреждения и другие мероприятия.

Учреждение составляет и предоставляет месячную, квартальную, годовую и иную отчетность в сроки, установленные соответствующими нормативными правовыми актами органов исполнительной власти.

Регистры учета используемые в Школе:

Журнал операций с безналичными денежными средствами;

Журнал операций расчетов с подотчетными лицами;

Журнал операций расчетов с поставщиками и подрядчиками;

Журнал операций расчетов с дебиторами по доходам;

Журнал операций расчетов по оплате труда;

Журнал операций по выбытию и перемещению нефинансовых активов;

Журнал по прочим операциям;

Главная книга.

В целях налогообложения, налоговый учет ведется в соответствии с Налоговым кодексом РФ и другими нормативными актами.

3.11 Общий план аудита расчетов с внебюджетными фондами

Проверяемая организация СПб ГОУДОД «ДМШ №41»

Период аудита с 19.09.2011 по 30.09.2011

Проверяемый период с 01.01.2011 по 30.06.2011

Таблица 5

|

№ п/п |

Планируемые виды работ |

Примечание |

|

1 |

Аудит начисления фонда оплаты труда. |

Учетная политика, регистры бухгалтерского учета, расчетно-платежные ведомости, платежные поручения, выписки банка, отчетность с фондами. |

|

2 |

Аудит правильности применения тарифов страховых взносов |

|

|

3 |

Аудит своевременности и полноты перечисления взносов |

|

|

4 |

Аудит правильности отражения в бухгалтерском учете операций начислений страховых взносов |

|

|

5 |

Аудит правильности и своевременности составления форм отчетности по расчетам с внебюджетными фондами |

|

|

6 |

Подготовка заключения |

Аудиторское заключение |

.12 Программа аудита расчетов с внебюджетными фондами

Проверяемая организация СПб ГОУДОД «ДМШ №41»

Период аудита с 19.09.2011 по 30.09.2011

Проверяемый период с 01.01.2011 по 30.06.2011

Таблица 6

|

№ п/п |

Перечень аудиторских процедур |

Источник информации |

Аудиторская процедура |

|

1 |

Аудит учетной политики в области расчетов с внебюджетными фондами. |

||

|

1.1 |

Проверка наличия приказа руководителя о принятии учетной политики. |

Приказ об утверждении учетной политики |

Инспектирование |

|

1.2 |

Проверка соответствия учетной политики требованиям законодательства, характеру деятельности экономического субъекта. |

Учетная политика |

Инспектирование |

|

1.3 |

Проверка полноты раскрытия, способов ведения учета расчетов. |

Учетная политика |

Инспектирование |

|

1.4 |

Анализ рабочего плана счетов. |

Рабочий план счетов |

Инспектирование |

|

2 |

Аудит начисления фонда оплаты труда |

||

|

2.1 |

Проверка полноты и правильности определения облагаемой базы по видам выплат и даты осуществления выплат в пользу работников. |

Табель учета рабочего времени, штатное расписание, тарификационные списки, расчетная ведомость по заработной плате, свод начислений и удержаний, лицевые счета сотрудников, журнал операций расчетов по оплате труда |

Инспектирование, пересчет Сплошной метод |

|

2.2 |

Проверка правильности и полноты определения сумм, не подлежащих обложению, в т.ч.: |

||

|

2.2.1 |

Государственные пособия |

Документы, подтверждающие выплату пособий и расчеты к ним:

|

Инспектирование, пересчет Выборочный метод |

|

2.2.2 |

Компенсационные выплаты |

Документы, подтверждающие выплату компенсации (приказы, лицевые счета сотрудников). В данной организации, в соответствии с п. 8 ст. 55 Закона РФ от 10.07.1992 N 3266-1 «Об образовании», выплачивается компенсация за приобретение книгоиздательской продукции и периодических изданий. Выплачивается педагогическим работникам образовательных учреждений (в том числе руководящим работникам, деятельность которых связана с образовательным процессом) в целях совершенствования и организации учебного процесса в размере 100 рублей в месяц. |

Инспектирование, пересчет Выборочный метод |

|

2.2.3 |

Суммы материальной помощи |

Документы, подтверждающие выплату (приказ, оправдательные документы сотрудника) |

Инспектирование, пересчет Выборочный метод |

|

3 |

Аудит правильности применения тарифов страховых взносов |

||

|

3.1 |

Проверка правильности исчисления страховых взносов по каждому фонду |

Журнал операций расчетов по оплате труда, свод начислений и удержаний, бухгалтерская справка расчет, лицевые счета сотрудников, индивидуальные карточки учета страховых взносов |

Инспектирование, пересчет Пересчет |

|

3.2 |

Проверка обоснованности применения пониженного тарифа |

Документы, подтверждающие применение пониженного тарифа, бухгалтерская справка расчет, лицевые счета сотрудников, индивидуальные карточки учета страховых взносов |

Инспектирование, пересчет Пересчет |

|

4 |

Аудит своевременности и полноты перечисления взносов |

||

|

4.1 |

Проверка своевременности уплаты взносов во внебюджетные фонды |

Платежные поручения, выписки из банка, отчетность |

Инспектирование Сплошной метод |

|

4.2 |

Проверка полноты перечисления взносов во внебюджетные фонды |

Журнал операций расчетов по оплате труда, платежные поручения, выписки банка, отчетность, для ФСС — выплаты по взаиморасчету (пособия за счет средств ФСС) |

Инспектирование, пересчет Сплошной метод |

|

5 |

Аудит правильности отражения в бухгалтерском учете операций расчетов с внебюджетными фондами |

Журнал операций расчетов по оплате труда, главная книга, баланс, другая бухгалтерская отчетность |

Инспектирование, пересчет Сплошной метод |

|

6 |

Аудит правильности и своевременности составления и сдачи форм отчетности по страховым взносам |

Расчет по уплаченным страховым взносам на обязательное социальное страхование по форме ФСС-4, Расчет по начисленным и уплаченным страховым взносам по форме РСВ, протоколы сдачи отчетности от внебюджетных фондов |

Инспектирование Сплошной метод |

4. Аудиторская оценка системы внутреннего контроля в организации