Трудно представить успешно развивающуюся организацию, не использующую заемный капитал, необходимость в привлечении которого может быть обусловлена недостатком собственного капитала.

Заемный капитал как существенный источник финансирования деятельности организации в последние годы пристально изучается бухгалтерами, аналитиками и аудиторами, поскольку его величина и структура необходимы при формировании финансовой стратегии организации. Именно поэтому тема учета расходов по займам и кредитам является актуальной и своевременной.

Совершенствование нормативно-правового регулирования в сфере бухгалтерского учета и бухгалтерской отчетности предполагает своевременную разработку положений по бухгалтерскому учету отражающих современный подход к его организации. К таким положениям относится, в частности, Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), в котором устанавливаются особенности формирования в бухгалтерском учете информации о расходах по выполнению обязательств по полученным займам и кредитам.

Целью работы выступает изучение российской и международной практики учета расходов по займам и кредитам.

Исходя из поставленной цели работы, возникают следующие задачи:

рассмотреть нормативное регулирование учета расходов по займам и кредитам.

изучить российское и международное положение учета расходов по займам и кредитам;

- рассмотреть практику учета и отображения в отчетности расходов по займам и кредитам.

Предметом работы выступает формирование показателей отчетности. Объектом работы выступают расходы по займам и кредитам.

1. НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ УЧЕТА РАСХОДОВ ПО ЗАЙМАМ И КРЕДИТАМ

1 Нормативное регулирование учета операций с заемным капиталом

В экономической литературе существует множество подходов к изучению заемного капитала, что подчеркивает сложность и многогранность его сущности. Многие определения заемного капитала схожи в том, что данный вид капитала представляет собой правовые и хозяйственные обязательства предприятия перед третьими лицами.

В соответствии с Федеральным законом РФ от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете» объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые в процессе финансово-хозяйственной деятельности. Значительный удельный вес в перечне объектов учета занимают обязательства организации, представляющие собой долговые обязательства, которые должны быть уплачены в течение 12 месяцев (краткосрочные) или более 12 месяцев (долгосрочные).

Особенности учета транспортно-заготовительных расходов

... организации целях. Транспортно-заготовительные расходы - это затраты организации, непосредственно связанные с процессом заготовления и доставки материалов в организацию. В состав транспортно-заготовительных расходов (ТЗР) включаются: расходы по погрузке и транспортировке; расходы по содержанию заготовительно-складского аппарата организации; расходы ...

В соответствии со ст. 269 Налогового кодекса (НК РФ) под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления.

Проведенное нами исследование показало, что одни авторы (В.В. Ковалев, Вит.В. Ковалев) при определении величины заемного капитала организации исключают краткосрочные обязательства, оставляя в его составе только долгосрочные. Р.Г. Попова, И.Н. Самонова, И.И. Доброседова исключают из состава заемного капитала кредиторскую задолженность. Они полагают, что данная задолженность связана с существующей системой расчетов, с нарушениями платежной дисциплины. Другие авторы (Ю. Бригхем, Л. Гапенски) при определении величины заемного капитала организации исключают беспроцентную кредиторскую задолженность.

Известно, что в России система нормативного регулирования бухгалтерского учета базируется на четырехуровневой системе нормативно-правовых актов. Рассмотрим перечень нормативно-правовых актов, регулирующих бухгалтерский учет заемного капитала (табл.1.1).

Таблица 1.1

Перечень нормативно-правовых актов, регулирующих порядок отражения хозяйственных операций по заемному капиталу

|

Уровни |

Документы |

|

1.Законодательный |

Гражданский Кодекс РФ (часть вторая) от 26.01.1996 г. № 14-ФЗ (в ред. от 08.05.2010), глава 42 Налоговый кодекс РФ (часть вторая) от 05.08.2000 г. № 117-ФЗ (в ред. от 28.12.2010), глава 25 Федеральный закон от 21.11.1996 № 129-ФЗ (в ред. от 28.09.2010) «О бухгалтерском учете» |

|

2. Нормативный |

Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утверждено приказом Минфина РФ от 06.10.2008 г. № 106н (в ред. от 08.11.2010) Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), утверждено приказом Минфина РФ от 27.11.2006 г. № 154н (в ред. от 25.10.2010) Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утверждено Приказом Минфина РФ от 06.07.1999 № 43н (в ред. от 08.11.2010) Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01), утверждено Приказом Минфина РФ от 09.06.2001 № 44н (в ред. от 25.10.2010) Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утверждено Приказом Минфина РФ от 30.03.2001 № 26н (в ред. от 25.10.2010) Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утверждено приказом Минфина РФ от 06.05.1999 г. № 33н (в ред. от 08.11.2010) Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утверждено приказом Минфина РФ от 27.12.2007 г. № 153н (в ред. от 25.10.2010) Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утверждено приказом Минфина РФ от 06.10.2008 г. № 107н (в ред. от 08.11.2010) Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утверждено приказом Минфина РФ от 19.11.2002 г. № 114н (в ред. от 25.10.2010) Положение по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утверждено приказом Минфина РФ от 10.12.2002 г. № 126н (в ред. от 08.11.2010) |

|

3. Методический |

План счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкция по его применению, утвержден Приказом Минфина РФ от 31.10.2000 г. № 94н (в ред. от 08.11.2010) Приказ Минфина РФ от 22.07.2003 г. № 67н (в ред. от 08.11.2010) «О формах бухгалтерской отчетности организаций» Приказ Минфина РФ от 02.07.2010 г. № 66н «О формах бухгалтерской отчетности организаций» |

|

4.Организационный |

Учетная политика организации |

Основным нормативным документом, регламентирующим бухгалтерский учет операций, связанных с получением кредитов и займов, является Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008).

В нем практически не приводится определений того, что понимается под кредитами и займами. В связи с этим рассмотрим их в других нормативно-правовых актах. В главе 42 Гражданского кодекса РФ (ГК РФ) приводятся определения таких понятий, как договор займа и кредитный договор.

Согласно п.1 ст. 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Ст. 815 и 816 ГК РФ определяют выдачу векселя или облигации как разновидность договора займа.

Согласно п.1 ст. 819 ГК РФ по кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее. Также глава 42 ГК РФ рассматривает такие разновидности кредитного договора как договора товарного и коммерческого кредита.

Следует отметить, что в экономической, юридической литературе и в некоторых нормативно-правовых актах кредитный договор нередко называют разновидностью договора займа. Это связано с тем, что в соответствии с нормами ГК РФ к кредитному договору применяются общие правила о займе.

По мнению С.В. Епишенкова, такое определение кредитного договора не корректно, т.к. кредитный договор оформляет совершенно самостоятельные обязательственные отношения, и, рассматривая эти два гражданско-правовых договора, можно говорить лишь об их близости, но не однородности. Тот факт, что положения договора займа распространяются на кредитные отношения, если законом не установлены для них особое регулирование либо иное не вытекает из существа кредитного договора (п.2 ст. 819 ГК), не свидетельствует о том, что кредитный договор — разновидность договора займа. Это — характерный юридический прием, регулирующий правоотношения, возникающие вследствие денежного обязательства. С данным мнением необходимо согласиться.

ПБУ 15/2008 ставит знак равенства между следующими сделками организации: получение кредита; получение займа; получение товарного кредита; получение коммерческого кредита; выдача простого или переводного векселя; выпуск и продажа облигаций.

Таким образом, кредитным договором и договором займа оформляются единые по экономической природе заемные отношения, но имеющие различный гражданско-правовой характер. Объединение их в одну главу 42 ГК РФ — это законодательный прием, преследующий цели соблюдения юридической экономии.

Поскольку основным документом, в котором определен порядок учета заемного капитала, является ПБУ 15/2008, считаем, что целесообразно составить взаимосвязь данного ПБУ с другими Положениями по бухгалтерскому учету, в которых прямо или косвенно прописан учет заемного капитала. Указанная взаимосвязь определена в табл. 1.2.

Таблица 1.2

Взаимосвязь ПБУ 15/2008 с остальными ПБУ

|

Документ |

Текст документа |

|

Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006) |

Пересчет стоимости средств в расчетах, включая стоимость средств по заемным обязательствам, выраженным в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату. В результате такого пересчета в бухгалтерском учете и бухгалтерской отчетности возникает курсовая разница (п.7 и п.11 ПБУ 3/2006) |

|

Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) |

В бухгалтерском балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные. Активы и обязательства представляются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства представляются как долгосрочные (п. 19 ПБУ 4/99) |

|

Положение по бухгалтерскому учету «Учет материальнопроизводственных запасов» (ПБУ 5/01) |

Начисленные проценты по кредитам, предоставленным поставщиками (коммерческий кредит); начисленные до принятия к бухгалтерскому учету материально-производственных запасов проценты по заемным средствам, если они привлечены для приобретения этих запасов, включаются в формируемую фактическую себестоимость материально-производственных запасов (п.6 ПБУ 5/01) |

|

Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99) |

Расходы признаются в бухгалтерском учете при наличии следующих условий: расход производится в соответствии с конкретным договором, требованиями законодательных и нормативных актов, обычаями делового оборота; сумма расхода может быть определена; имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, если организация передала актив либо отсутствует неопределенность в отношении передачи актива. Если эти условия не выполнены, то расходы по процентам включаются в прочие расходы (п. 16 ПБУ 10/99) |

|

Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007) |

Расходы по полученным займам и кредитам включаются в формируемую фактическую (первоначальную) стоимость нематериального актива, который относится к инвестиционным активам (п.10 ПБУ 14/2007) |

|

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02) |

Налогооблагаемые временные разницы образуются в результате применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения (п.12 ПБУ 18/02) |

|

Положение по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02) |

При приобретении финансовых вложений за счет заемных средств затраты по полученным кредитам и займам учитываются в соответствии ПБУ 10/99 и ПБУ 15/08 (п. 9 ПБУ 19/02) |

Проведя аналогию между ПБУ 1/2008 «Учетная политика организации» и ПБУ 15/2008 «Учет расходов по займам и кредитам» установили, что раскрытие информации в бухгалтерской отчетности об учете расходов по займам и кредитам в учетной политике в ПБУ 15/2008 не регламентировано, в отличие от старой редакции ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию».

1.2 Сравнительная характеристика ПБУ 15/08 «Учет расходов по займам и кредитам» и МСФО 23 «Затраты по займам»

Проведем сравнение положений МСФО (IAS) 23 «Затраты по займам» с положениями ПБУ 15/08 «Учет расходов по займам и кредитам» по основным признакам.

Первым признаком является сфера регулирования.

В стандарте «Затраты по займам» рассматриваются вопросы, связанные с признанием в отчетности затрат по займам.

В стандарте указано, что его положения не могут применяться в отношении таких затрат по займам как:

- квалифицируемые активы, которые отражены по справедливой стоимости;

- запасы, которые производятся в больших количествах и на регулярной основе.

В ПБУ 15/08 кроме отражения затрат по займам, также регулируются вопросы, касающиеся непосредственно самих заемных средств. Это связано с тем, что в РСБУ отсутствует специальное положение, регулирующее учет финансовых обязательств, аналогичный МСФО (IAS) 32-39. Вопросы же включения в стоимость активов затрат по займам, например, регулируются ПБУ 5/01 «Учет материально-производственных запасов».

В целом можно сказать, что после вступления в силу ПБУ 15/2008 «Учет расходов по займам и кредитам», данное положение является зеркальным отражением своего международного аналога IAS 23 «Затраты по займам».

Вторым признаком сравнения является состав затрат по займам.

В МСФО (IAS) 23 затраты по займам характеризуются как расходы организации, связанные с привлечением заемного финансирования.

К затратам по займам относят согласно МСФО (IAS) 23:

- проценты по банковским овердрафтам и долгосрочным и краткосрочным кредитам и займам;

- амортизацию скидки или премии, связанной с привлечением заемных средств;

- амортизацию дополнительных расходов организации, возникших в результате привлечения заемного финансирования;

- расходы в отношении финансового лизинга в соответствии с МСФО (IAS) 17;

- курсовые разницы, связанные с привлечением заемных средств в иностранной валюте в части, рассматриваемой как корректировка финансовых расходов на оплату процентов.

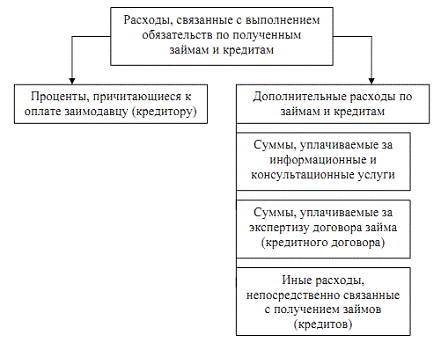

В ПБУ 15/08 представлен следующий состав затрат по займам:

- проценты, причитающиеся к оплате заимодавцу (кредитору);

- дополнительные расходы по займам.

Дополнительными расходами по займам являются:

- суммы, уплачиваемые за информационные и консультационные услуги;

- суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

- иные расходы, непосредственно связанные с получением займов (кредитов).

В МСФО перечень затрат по займам, является открытым, в отличие от РСБУ.

В РСБУ в составе затрат по займам отсутствуют проценты по банковским овердрафтам.

Также в РСБУ, по причине отсутствия стандарта, который бы регулировал вопросы финансовой аренды, в составе расходов по займам не определены финансовые расходы, связанные с финансовой арендой.

Сравним МСФО (IAS) 23 с ПБУ 15/08 по тому, как они характеризуют понятие квалифицируемого / инвестиционного актива.

В МСФО (IAS) 23 квалифицируемый актив характеризуется как актив, для подготовки к использованию либо продаже, которого необходим длительный период времени.

В стандарте в качестве примеров приведены такие квалифицируемые активы, как запасы, основные средства, инвестиционная собственность, нематериальные активы.

В РСБУ используется понятие инвестиционный актив. Инвестиционный актив — объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление.

В положении перечислены такие примеры инвестиционных активов, как объекты незавершенного производства и незавершенного строительства, которые в дальнейшем будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Согласно МСФО (IAS) 23 запасы и инвестиции, которые производятся в значительных количествах, на повторяющей основе и на протяжении короткого периода времени не включаются в категории квалифицируемых активов.

В МСФО рассматривается большее количество видов работ которые ведутся над производством или приобретением актива, следовательно увеличивая перечень квалифицируемых активов и период капитализации затрат по займам.

Четвертым признаком сравнения является признание затрат по займам.

Согласно МСФО (IAS) 23 затраты по займам, напрямую связанные с формированием квалифицируемого актива включаются в стоимость данного актива. Иные затраты по займам признаются как расход в том периоде, в котором они возникли. В МСФО рассматривается возможность отнесения затрат к квалифицируемому активу исходя из взаимосвязи факта возникновения затрат по займам и расходов по приобретению (созданию) актива.

Затраты по займам, полученным для целей финансирования квалифицируемого актива, возникшие в течение периода капитализации, включаются в стоимость актива за минусом дохода от временного инвестирования займа, в качестве финансовых вложений.

В соответствии с РСБУ расходы по полученным займам признаются расходами того периода, в котором они произведены, за исключением части, которая должна быть включена в стоимость инвестиционного актива.

Затраты по займам, понесенные в связи с приобретением инвестиционного актива, подлежат включению в стоимость приобретения актива за минусом дохода от временного использования заемных средств в качестве финансовых вложений.

Таким образом, по данному признаку РСБУ и МСФО почти идентичны.

Сравним учет затрат по займам по пятому признаку — период капитализации затрат по займам.

В МСФО капитализация затрат по займам начинается с момента выполнения следующих условий:

- возникновение затрат, связанных с приобретением актива;

- возникновение затрат по займам;

- осуществление деятельности по приведению актива в состояние, годное для использования или продажи.

Капитализация затрат по займам в стоимости квалифицируемого актива приостанавливается при прерывании деятельности по приведению квалифицируемого актива в пригодное для использования или продажи, за исключением тех случаев, когда приостановка деятельности является неотделимым этапом процесса создания актива.

Затраты по займам прекращают капитализироваться в стоимости квалифицируемого актива при завершении работ, необходимых для приведения актива в состояние, пригодное для использования или продажи.

В случаях когда создание квалифицируемого актива завершается по частям, каждая из которых готова к использованию, несмотря на то, что создание других частей не завершено, капитализация затрат в стоимости законченной части, прекращается.

По РСБУ капитализация затрат по займам в стоимости инвестиционного актива производится при выполнении следующих условий:

- возникновение расходов по приобретению, сооружению и (или) изготовлению инвестиционного актива;

- начало работ по формированию инвестиционного актива;

- наличие затрат по займам и кредитам или обязательств по их осуществлению.

Включение затрат по полученным займам и кредитам, использованным для создания данного актива, приостанавливается при прекращении работ, связанных с приобретением, сооружением и (или) изготовлением инвестиционного актива в течение срока, превосходящего три месяца.

Период, в котором осуществляется дополнительное согласование возникших в процессе строительства актива вопросов технического и (или) организационного характера, не считается приостановлением работ по формированию инвестиционного актива.

Включение затрат по полученным займам и кредитам в стоимость инвестиционного актива прекращается с первого числа месяца, следующего за месяцем принятия актива к бухгалтерскому учету.

ПБУ 15/08 в отличие от МСФО оговорен временной критерий приостановления капитализации затрат по займам.

Однако в ПБУ 15/08 отсутствуют положения о прекращении капитализации затрат в стоимости части объекта.

Также необходимо отметить, что условия капитализации затрат по займам в стоимость инвестиционного актива согласно ПБУ 15/08 абсолютно идентичны приведенным в МСФО (IAS 23).

Сравним особенности признания затрат по займам, когда затруднительно однозначно определить взаимосвязь займов и квалифицируемого актива.

Если затруднительно однозначно определить связь полученных займов с конкретным квалифицируемым активом, то затраты, подлежащие капитализации, определяются с помощью ставки капитализации.

Ставка капитализации является средневзвешенной ставкой заимствования по всем займам компании, за исключением тех займов, которые получены под квалифицируемый актив.

Если на приобретение, сооружение и (или) изготовление инвестиционного актива истрачены средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива.

Также в МСФО (IAS) 23 указано, что сумма затрат по капитализации не может превышать сумму затрат по займам, которые были понесены в течение данного периода. сравнения является тестирование на обесценение.

Согласно МСФО 23 в том случае, если ожидаемая конечная балансовая стоимость квалифицируемого актива превышает его чистую цену реализации или ценность использования, балансовую стоимость необходимо списать в соответствии с требованиями иных стандартов.

В ПБУ 15/08 тестирование на обесценение не предусматривается.

При совпадении учетной политики и если затраты по займам будут являться существенными для организации, то несмотря на это отчетность по РСБУ и по МСФО не будет совпадать по следующим двум причинам:

задолженность по займам в соответствии с РСБУ отражается по фактической стоимости полученных активов при их получении, тогда как в МСФО она отражается по справедливой стоимости полученных активов за минусом первоначальных затрат по МСФО 39. Таким образом, величина кредиторской задолженности, а также финансовые результаты за каждый период до ее полного погашения в МСФО будут отличаться, если условия получения заемных средств отличаются от рыночных условий.

Расходы по процентам в МСФО отражаются не равномерно, как указано в ПБУ 15/08, а методом эффективной процентной ставки. Она определяется по формуле дисконтирования исходя из будущих денежных потоков по первоначальной стоимости и периодам финансового обязательства. Далее эта ставка каждый отчетный период умножается на возрастающую величину обязательства, а разница признается в отчете о прибылях и убытках в составе расходов по процентам.

2. ОТРАЖЕНИЕ РАСХОДОВ ПО ЗАЙМАМ КРЕДИТАМ В УЧЕТЕ И ФИНАНСОВОЙ ОТЧЕТНОСТИ

1 Отражение расходов по займам и кредитам в учете

Возмездность пользования заемными (кредитными) средствами. Займодавец имеет право на получение с заемщика процентов на сумму займа, если иное не предусмотрено законом или договором займа. При этом размеры и порядок исчисления и уплаты процентов должны быть определены договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца процентной ставкой, а если займодавцем является юридическое лицо — в месте его нахождения ставкой банковского процента (ставкой рефинансирования ЦБ РФ) на день уплаты заемщиком суммы долга или его соответствующей части (п. 1 ст. 809 ГК РФ).

Если ставка процента сторонами определена, но не определен порядок их уплаты, то в силу п. 2 ст. 809 ГК РФ проценты должны выплачиваться ежемесячно до дня возврата суммы займа.

Исчисление величины процентов. Размеры и порядок исчисления и уплаты процентов по договору займа должны быть определены договором. Кредитный договор всегда является процентным, и правила исчисления и уплаты процентов определяются соглашением сторон договора с учетом указаний нормативных документов Центрального банка РФ (ЦБ РФ), в частности положения ЦБ РФ от 26.06.98 № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» (далее — Положение № 39-П).

Начисление процентов может осуществляться одним из четырех способов: по формулам простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки в соответствии с условиями договора. Если в договоре не указывается способ начисления процентов, то начисление процентов осуществляется по формуле простых процентов с использованием фиксированной процентной ставки (п. 3.9 Положения № 39-П).

При использовании формулы простых процентов в расчет процентов принимаются величина процентной ставки (в процентах годовых) и фактическое количество календарных дней в отчетном периоде, за базу берется действительное число календарных дней в году — 365 или 366 дней соответственно (п. 3.9 Положения № 39-П):

П = К

- С{В / 365),

где П- сумма процентов за отчетный месяц;

- К- размер займа (кредита);

- С — процентная ставка (в процентах годовых); В — срок пользования заемными средствами в отчетном месяце (в календарных днях).

При использовании формулы сложных процентов к объему займа (кредита) для расчета величины процентов добавляется сумма процентов, начисленная за предыдущий период. В этом случае проценты заемщиком в течение всего срока, на который выдан заем (кредит), не уплачиваются (не перечисляются займодавцу), а остаются в его распоряжении. Данный порядок расчета процентов легко спутать с договорами, в которых проценты уплачиваются с периодичностью, превышающей месяц (раз в квартал, полугодие, год, по окончании срока выдачи займа).

В последнем случае проценты не капитализируются, т. е. на них проценты не начисляются, как это предусмотрено для формулы сложных процентов. Поэтому во избежание конфликтных ситуаций формулировки договоров о порядке расчета процентов должны быть максимально четкими и не допускающими двойного толкования.

Уплата процентов с использованием формулы сложных процентов крайне редко встречается на практике. В связи с этим во всех разделах, посвященных отражению займов и кредитов в бухгалтерском учете, речь идет об обособленном отражении начисленных процентов в качестве кредиторской задолженности, отдельно от основной суммы заемных средств (п. 4 ПБУ15/2008).

Если же проценты подлежат уплате по формуле сложных процентов, то они и в учете и в отчетности прибавляются к «телу» займа.

Оба способа расчета процентов — простых и сложных — могут применяться с фиксированной и плавающей ставками процента. При использовании фиксированной ставки процента она определяется один раз и больше изменению не подлежит. В договоре в этом случае указывается, как правило, числовое значение ставки в процентах годовых — тогда ставка является определенной. Гораздо реже, но все же встречаются и договоры с определимой ставкой процентов. В этом случае в тексте договора указывается не числовое значение ставки, а порядок ее определения, например «полторы ставки рефинансирования ЦБ РФ на день поступления средств займа на расчетный счет заемщика». Однако, если определение ставки осуществляется один раз и более не изменяется, то ставка остается фиксированной.

Плавающая ставка процента отличается тем, что она определяется заново при каждом начислении процентов и поэтому каждый раз изменяется. Самыми распространенными индикаторами, к которым привязывается плавающая ставка, являются ставка рефинансирования (учетная ставка) ЦБ РФ — процентная ставка, рассчитываемая ЦБ РФ; ЛИБОР — ставка по краткосрочным кредитам, предоставляемым лондонскими банками обычно на срок 3-6 мес. другим первоклассным банкам (LIBOR — London Interbank Offered Rate); чаще всего служит основным ориентиром, базовой ставкой для установления каждым банком своих учетных ставок кредитного процента.

Уплата процентов по привлеченным денежным средствам осуществляется только в денежной форме, а для заемщиков юридических лиц — только в безналичном порядке (п. 3.3 Положения № 39-П).

При определении величины процентов день поступления заемных средств из расчета исключается, а день возврата, напротив, включается (п. 3.7 Положения № 39- П).

Отражение процентов в бухгалтерском учете и отчетности. Процентные расходы являются основным видом расходов, связанных с выполнением обязательств по полученным займам и кредитам (п. 3 ПБУ 15/2008).

Следует обратить внимание на то, что в новой редакции ПБУ 15/2008 «Учет расходов по займам и кредитам» содержится требование обособленного отражения в бухгалтерском учете всех расходов по займам, включая расходы по процентам: начисленные проценты должны отражаться обособленно от основной суммы обязательства по полученному займу или кредиту (п. 4 ПБУ 15/2008).

Это означает, что требования Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, согласно которому по полученным займам и кредитам задолженность показывается с учетом причитающихся на конец отчетного периода к уплате процентов (п. 73), после вступления в действие ПБУ 15/2008 более не применяются.

Расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся (п. 6 ПБУ 15/2008).

Это означает, что начисление расходов осуществляется бухгалтерской записью того месяца, за который подлежит уплате рассматриваемая сумма процентов. Например, если в договоре указано, что проценты за каждый месяц подлежат уплате не позднее 10-го числа следующего месяца, то в бухгалтерском учете проценты, например за март, должны быть отражены именно в марте, а вовсе не 10 апреля — в день, когда они должны быть уплачены.

Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива (п. 7 ПБУ 15/2008):

Д-т сч. 91 К-т сч. 76 — отражено начисление процентов за пользование заемными или кредитными средствами в отчетном месяце.

Если договором предусмотрена уплата процентов по формуле сложных процентов, т. е. когда начисленные проценты капитализируются, то они прибавляются к основной сумме займа и на них в следующем периоде тоже начисляются проценты:

Д-т сч. 91 К-т сч. 66 или 67 — отражено начисление процентов за пользование заемными или кредитными средствами в отчетном месяце — при условии их капитализации, т. е. прибавления к основной сумме займа или кредита.

Учет процентов в случае использования заемных средств для создания инвестиционных активов. Если использование заемных средств связано с созданием (сооружением, строительством) инвестиционных активов, то проценты по таким займам и кредитам уже не включаются в состав прочих расходов, а подлежат капитализации, т. е. отнесению в состав капитальных затрат.

Важно, что в стоимость инвестиционного актива включаются только проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива (п. 7 ПБУ 15/2008).

Под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Проценты начинают включаться в стоимость инвестиционного актива при наличии следующих условий (п. 9 ПБУ 15/2008):

- а) расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

- б) расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

- в) начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

Последнее условие является одним из самых важных: если заемные средства истрачены на оплату аванса, приобретение строительных материалов и прочие платежи, а сами работы еще не начаты, то проценты не капитализируются. Если же после получения аванса подрядчик начал работы, но они еще не завершены (не завершен соответствующий этап работ) и поэтому не оформлены актом приемки, их стоимость еще не может быть отражена в бухгалтерском учете по дебету счета 08,нов связи с началом работ препятствий для капитализации процентов нет.

При приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива. В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации. При возобновлении приобретения, сооружения и (или) изготовления инвестиционного актива проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем возобновления приобретения, сооружения и (или) изготовления такого актива (п. 11 ПБУ 15/2008).

Проценты прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива. Если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг, несмотря на незавершенность работ по его приобретению, сооружению и (или) изготовлению, то проценты прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования инвестиционного актива (п. 12, 13 ПБУ 15/2008).

В случае если на приобретение, сооружение и (или) изготовление инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива (п. 14 ПБУ 15/2008).

Так, в отчетном месяце завод пользовался кредитом банка, привлеченным для финансирования работ по реконструкции здания заводоуправления (истрачено на эти цели 3 млн руб.) и уплату налоговых платежей (истрачено на эти цели 2 млн руб.).

За отчетный месяц подлежат уплате проценты в размере 1,3млнруб.).

В этом случае проценты по кредиту (1,3 млн руб.) включаются в капитальные и прочие расходы пропорционалъно размеру истраченных средств:

- Д-т сч. 08 К-т сч. 76 — проценты включены в расходы по реконструкции здания заводоуправления на сумму 780 000 руб. (1300 000 руб. * 3 000 000 руб. /5 000 000 руб.);

- Д-т сч. 91 К-т сч. 76 — проценты отнесены на прочие расходы на сумму 520000руб. (1300000руб. * 3 000 000руб./ 5 000 000руб.).

Расчет расходов по процентам для целей налогообложения прибыли. Для целей налогообложения прибыли проценты, начисленные по долговым обязательствам, включаются в состав внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ).

Такой порядок применяется для долговых обязательств любого вида:

- по привлеченным займам и кредитам, включая собственные выданные векселя;

- вне зависимости от характера привлеченного займа (текущего и (или) инвестиционного).

Данный порядок применяется также к процентам в виде вексельного дисконта, который образуется у векселедателя как разница между ценой погашения (обратной покупки векселя) и ценой его продажи (размещения).

Расходом признается только сумма процентов, начисленных за фактическое время пользования заемными средствами, но не выше фактически начисленной суммы расходов. При этом по век-селям в расчет берется процентный расход исходя из первоначальной доходности по векселю, установленной при его выдаче, т. е. ставка процента, указанная в самом векселе при его выписке.

Так, заводом подписан договор займа о получении денежных средств в размере 10 млн руб. сроком на 3 мес. (получение средств — 19 июля, возврат — 19 октября) с условием уплаты процентов начиная со дня перечисления средств. Кредитор перечислил средства 19 июля, однако в связи с ошибочным указанием заводом его реквизитов в договоре в платежном поручении было указано неточное наименование получателя средств. Пока завод урегулировал с обслуживающим его банком данную ситуацию, прошло 3 дня, и средства были зачислены на счет завода только 22 июля.

Размер процентов для целей уплаты по договору будет определяться исходя из условия, что срок пользования займом длится с 19 июля по 19 октября (день выдачи, т. е. 19 июля, — в расчет процентов не включается, день возврата, т. е. 19октября, — включается).

Однако для целей налогообложения можно будет принять только проценты, начисленные за фактическое время пользования денежными средствами — с 22 июля по 19 октября (при этом день получения средств, т. е. 22 июля, — в расчет также не включается).

Для целей налогообложения размер процентов ограничен предельным уровнем, который может быть определен двумя способами: сравнение процентов за пользование займом (кредитом) с сопоставимыми долговыми обязательствами либо сравнение процентов за пользование займом (кредитом) с предельными ставками. Налогоплательщик имеет право выбора, каким способом воспользоваться. Однако этот выбор должен быть указан в его учетной политике, и выбранного способа следует придерживаться неукоснительно, до тех пор пока в учетную политику не будут внесены изменения в установленном законодательством порядке (п. 2 ст. 11, п. 12 ст. 167НКРФ).

Если же данных, необходимых для применения 1-го способа нет (при отсутствии долговых обязательств перед российскими организациями, выданных в том же квартале (месяце) на сопоставимых условиях), то налогоплательщику следует применять 2-й способ, даже если в его учетной политике сделан выбор в пользу 1-го.

— Сравнение процентов за пользование займом (кредитом) с сопоставимыми долговыми обязательствами. Расходом признаются проценты, начисленные при условии, что их размер существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале (месяце — для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли) на сопоставимых условиях (п. 1 ст. 269НК РФ).

Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, выданные:

- в той же валюте (наиболее распространенными валютами являются рубли, доллары США и евро);

на те же сроки,

в сопоставимых объемах;

- под аналогичные обеспечения.

Сравнение производится со всеми привлеченными организацией займами и кредитами, включая выданные в отчетном периоде векселя (в том числе дисконтные).

Условия выдачи долговых обязательств могут быть определены как сопоставимые только при соблюдении всех четырех критериев одновременно. Налогоплательщик не вправе определять сопоставимость только по нескольким критериям, выбранным им из четырех вышеприведенных. Причем перечень критериев является закрытым, и налогоплательщику не предоставляется право самостоятельно вводить иные, отличные от перечисленных, критерии сопоставимости.

С другой стороны, НК РФ не разъясняет, что понимается под теми же сроками, сопоставимыми объемами и аналогичными обеспечениями при оценке сопоставимости долговых обязательств, поэтому порядок определения этих параметров налогоплательщик вправе установить в своей учетной политике, заявленной до начала налогового периода (ст. 313 НК РФ).

Существенным отклонением размера начисленных процентов считается отклонение более чем на 20 % в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале (месяце) на сопоставимых условиях.

Так, заводом привлечены заемные средства по следующим договорам:

- в размере 2,5 млн руб. сроком на 3 мес. с уплатой процентов по ставке 22 % годовых;

- в размере 3 млн руб. сроком на 100 дней с уплатой процентов по ставке 26 % годовых;

- в размере 5 млн руб.

сроком на 4 мес. с уплатой процентов по ставке 1 % годовых.

Кроме того, 1 июня для оформления задолженности в размере 2 820000 руб. выдан собственный вексель сроком погашения 28 августа номиналом 3100000 руб.

Все перечисленные долговые обязательства согласно учетной политике завода рассматриваются как выданные на сопоставимых условиях (в рублях, на срок — от 90 до 120 дней, в объеме — от 2 до 5 млн руб.), поэтому по ним должен рассчитываться средний процент. Для этого сначала определяется процентная ставка по вексельному дисконту:

- дисконт:3100000- 2820000 = 280000руб.;

- время обращения векселя: 29 дней в июне + 31 день в июле + 28 дней в августе = 88 дней;

- процентная ставка: 280 000 * 365 дней / (2 820000х 88 дней) = 41,183 % годовых.

Далее определяется средний уровень процентов:

(22 + 26 + 1 + 41,183)/4 = 22,546 %.

После чего проверяется отклонение: (41,183 — 22,546) / 22,546 = 82,66 %, т. е. отклонение превысило 20 %, поэтому по выданному векселю для целей налогообложения можно принять только проценты, начисленные по среднему уровню: (2 820 000 х 88 дней х 22,546 %)/365 дней = 153 288,09руб.;

- (26- 22,546) /22,546 = 15,32 %, т. е. отклонение не превысило 20 %, поэтому по займу, полученному по ставке 26 % годовых, для целей налогообложения можно принять всю сумму начисленных и уплаченных процентов.

Что касается займа, полученного по ставке 1 % годовых, то здесь отклонение также очевидно превысит 20 %, однако уже в противоположную сторону, поэтому данные проценты также принимаются для целей налогообложения в сумме фактически начисленных и уплаченных займодавцу.

— Сравнение процентов за пользование займом (кредитом) с предельными ставками. Предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования ЦБ РФ, откорректированной соответствующим образом, — по займам в рублях и не выше предельно установленной величины — по займам в иностранной валюте (табл. 2.1).

расход заем кредит отчетность

Таблица 2.1

|

Период |

Основание |

Корректировка ставки ЦБ РФ по займам в рублях и предельный уровень по займам в валюте |

|

До 30.08.2008 |

Абзац 4п.1 ст. 269 НК РФ |

Увеличение действующей ставки ЦБ РФ в1,1 раза. 15 % по долговым обязательствам в иностранной валюте |

|

С01.09.2008до 31.07.2009 |

Действие абз. 4п.1 ст. 269 НК РФ приостановлено Федеральным законом от26.11.2008 № 224-ФЗ |

Увеличение действующей ставки ЦБ РФ в 1,5 раза. 22 % по долговым обязательствам в иностранной валюте |

|

С 01.08.2009 по 31.122009 |

Действие абз. 4п.1 ст. 269 НК РФ приостановлено Федеральным законом от 19.07.2009 № 202-ФЗ |

Увеличение действующей ставки ЦБ РФ в 2 раза. 22 % по долговым обязательствам в иностранной валюте |

|

С 01.01.2010 (если действие приостанавливающих законов не будет продлено) |

Абзац 4п.1 ст. 269 |

Увеличение действующей ставки ЦБ РФ в1,1 раза. 15 % по долговым обязательствам в иностранной валюте |

Только за текущий год ставка рефинансирования ЦБ РФ многократно изменялась, поэтому НК РФ содержит специальные правила по ее выбору (п. 1 ст. 269НК РФ):

- если долговое обязательство не содержит условия об изменении процентной ставки в течение всего срока действия долгового обязательства (например, по выданным векселям), то принимается ставка, действовавшая на дату привлечения денежных средств (получения займа, выписки векселя);

- для всех прочих долговых обязательств (например, с условием плавающей ставки процента) принимается ставка, действующая на дату признания расходов в виде процентов.

Налогоплательщик ежемесячно включает сумму процентов, причитающуюся к выплате на конец месяца, в состав своих расходов, а в случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода расход признается осуществленным и включается в состав соответствующих расходов на дату прекращения действия договора (погашения долгового обязательства) (п. 8 ст. 272, п. 4 ст. 328НК РФ).

При этом очень важно определить, какую именно ставку рефинансирования следует применять при расчете предельной величины процентов по обязательствам, содержащим условие об изменении процентной ставки. Дело в том, что на начало отчетного периода может действовать одна ставка, а в течение этого периода она может быть изменена и даже не один раз. В письме УФНС России по г. Москве от 23.01.2009 № 19-12/004964 подчеркивается, что в этом случае при расчете необходимо применять ставку рефинансирования в размере, действовавшем на момент признания указанных расходов.

Для налогоплательщиков с квартальным отчетным периодом ставка фиксируется на последний день квартала, а именно:

- расходы, понесенные в I квартале, признаются 31 марта, в расчетах используется ставка рефинансирования, действовавшая на 31 марта;

- расходы II квартала учитываются 30 июня, применяется ставка рефинансирования на 30 июня, суммы признанных в I квартале расходов не корректируются и т. д.

Таким образом, при определении предельных процентных расходов за II квартал 2013 г. ставки рефинансирования в размере 12.5 и 12 % «не работают» вообще, поскольку на 30 июня действовала ставка 11,5%.

Очевидно, что в периодах, когда ставка рефинансирования растет, это условие выгодно налогоплательщику, если же ставка падает, размеры предельных процентных расходов уменьшаются.

Исполнение обязанностей налогового агента, если займодавцем является иностранная организация (удержание налога на процентные доходы).

Иностранные организации, получающие доходы от источников в РФ, признаются налогоплательщиками налога на прибыль. Объектом налогообложения для указанной категории организаций признаются доходы, полученные от источников в РФ, которые определяются в соответствии со ст. 309 НК РФ (ст. 246, 247 НК РФ).

Если заемные средства предоставлены иностранной организацией, не осуществляющей деятельности через постоянное представительство на территории РФ, и договором предусмотрена уплата процентов за пользование заемными средствами, то процентные доходы относятся к доходам иностранной организации от источников в РФ и подлежат обложению налогом, удерживаемым у источника выплаты доходов, т. е. у заемщика (п. 1 ст. 309 НК РФ).

Для целей налогообложения понятие и критерии признания работы иностранной организации через постоянное представительство в РФ представлены в ст. 306 НК РФ.

При этом налоговым агентом, т. е. лицом, обязанным исчислить и удержать налог на процентные доходы иностранного займодавца, может стать любой заемщик — как российская организация, так и иностранная организация, осуществляющая деятельность в РФ через постоянное представительство (п. 1 ст. 310 НК РФ).

Такой доход является объектом налогообложения независимо от формы, в которой он получен иностранным займодавцем — путем погашения взаимных обязательств заемщика и займодавца, в виде прощения долга или зачета требований к этой организации (Зет. 309 НК РФ).

Налог может не удерживаться заемщиком только в двух случаях (п. 2 ст. 310 НК РФ):

- если налоговый агент (заемщик) уведомлен получателем дохода (займодавцем), что выплачиваемый доход относится к постоянному представительству получателя дохода в РФ, и в распоряжении налогового агента находится нотариально заверенная копия свидетельства о постановке получателя дохода на учет в российских налоговых органах, оформленная не ранее чем в предшествующем налоговом периоде (т. е. дата оформления свидетельства о постановке на учет должна относиться к текущему или предыдущему календарному году);

— при выплате доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ, при условии предъявления иностранной организацией (займодавцем) налоговому агенту (заемщику) соответствующего подтверждения (ст. 7 НК РФ).

Если на момент выплаты процентного дохода российская организация — источник выплаты дохода не располагает подтверждением, предусмотренным п. 1 ст. 312 НКРФ, то она на основании положений ст. 310 НК РФ обязана произвести удержание налога по ставке, предусмотренной п.1 ст.310 НК РФ (см. письмо УФНС России по г. Москве от 28.02.2005 № 20-12/12453).

Заемщик, выполняющий функции налогового агента, не позднее 28 календарных дней со дня окончания соответствующего отчетного периода должен представить информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный (налоговый) период в налоговый орган по месту своего нахождения по форме, устанавливаемой федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (п. 4 ст. 310, ст. 289 НК РФ).

Применение положений международных договоров, регулирующих вопросы налогообложения, не освобождает налогового агента от обязанности представления информации о суммах выплаченных иностранным организациям доходов.

Налоговая база по доходам займодавца — иностранной организации и сумма удерживаемого с этих доходов налога исчисляются в валюте, в которой иностранная организация получает такие доходы (п. 5 ст. 309 НКРФ).

Сумма налога перечисляется налоговым агентом в федеральный бюджет одновременно с выплатой дохода. Обязанность по уплате налога исполняется в валюте РФ, т. е. в рублях. При этом пересчет суммы налога, исчисленной в иностранной валюте, в рубли осуществляется по официальному курсу ЦБ РФ на дату уплаты налога (п. 5 ст. 45 НК РФ).

Использование иного курса — на дату начисления процентов, на последний день отчетного (налогового) периода и др. не допускается.

Налогообложение процентных расходов по займам и кредитам в случае признания контролируемой задолженности. Если налогоплательщик — российская организация имеет непогашенную задолженность по долговому обязательству перед иностранной организацией либо перед российской организацией, являющейся аффилированным лицом иностранной организации, то для признания в целях налогообложения прибыли процентов по данному долговому обязательству она должна дополнительно к указанным выше ограничениям проверить, не относится ли оно к категории контролируемой задолженности (п. 2 ст. 269 НК РФ).

Правило о том, что предельные размеры процентов, принимаемых для целей налогообложения, регулируемые по обычной задолженности (п. 1 ст. 269НК РФ) и по контролируемой задолженности (п. 2 ст. 269НКРФ), не подменяют друг друга, а применяются одновременно, было установлено еще при введении данной нормы. Иными словами, если задолженность не является контролируемой, то налогоплательщик обязан провести только одну процедуру контроля, если же является, то процедур контроля будет уже две, и каждая из них может «удалить» часть процентных расходов из расчета налоговой базы по налогу на прибыль.

2 Раскрытие информации о расходах по займам и кредитам в бухгалтерской отчетности

Долгосрочные займы и кредиты (сальдо по всем субсчетам счета 67), подлежащие погашению более чем через 12 мес. после отчетной даты, отражаются в составе долгосрочных обязательств по строке 510 «Займы и кредиты» бухгалтерского баланса(форма № 1).

Краткосрочные займы и кредиты (сальдо по всем субсчетам счета 66), подлежащие погашению в течение 12 мес. после отчетной даты, отражаются в составе краткосрочных обязательств по строке 610 «Займы и кредиты» бухгалтерского баланса (форма № 1).

В приложении к бухгалтерскому балансу (форма № 5) в разделе «Дебиторская и кредиторская задолженность» отдельными строками отражаются:

- кредиты, подлежащие погашению в течение 12 мес. после отчетной даты;

- займы, подлежащие погашению в течение 12 мес. после отчетной даты;

- проценты, подлежащие погашению в течение 12 мес. после отчетной даты;

- кредиты, подлежащие погашению более чем через 12 мес. после отчетной даты;

- займы, подлежащие погашению более чем через 12 мес. после отчетной даты;

- проценты, подлежащие погашению более чем через 12 мес. после отчетной даты.

Кроме того, в пояснительной записке к отчетности должна быть раскрыта, как минимум, следующая информация (БУ 15/2008, п. 17, 18):

- о наличии и изменении величины обязательств по займам и кредитам (т. е. произошло ли и в какой степени произошло увеличение или уменьшение заемной задолженности);

- о суммах процентов, причитающихся к оплате заимодавцам и кредиторам, подлежащих включению в стоимость инвестиционных активов;

- о суммах расходов по займам и кредитам, включенных в прочие расходы;

- о величине, видах, сроках погашения выданных векселей, выпущенных и проданных облигаций;

- о сроках погашения займов и кредитов;

- о суммах доходов от временного использования средств полученных займов и кредитов в качестве долгосрочных и (или) краткосрочных финансовых вложений, в том числе учтенных при уменьшении расходов по займам и кредитам, связанных с приобретением, сооружением и (или) изготовлением инвестиционных активов;

- о суммах включенных в стоимость инвестиционных активов процентов, причитающихся к оплате заимодавцам и кредиторам, по займам и кредитам, взятым на цели, не связанные с приобретением, сооружением и (или) изготовлением инвестиционных активов;

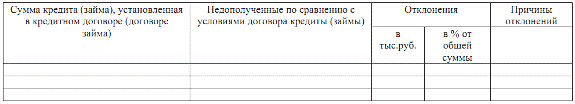

- о суммах займов (кредитов), недополученных по сравнению с условиями договора займа (кредитного договора).

3 Предложения по совершенствованию учета расходов по займам и кредитам

Руководствуясь нормами ПБУ 15/2008, в учетной политике организации следует предусмотреть раздел «Учетная политика для целей бухгалтерского учета заемного капитала», в который необходимо включить следующую информацию:

— В соответствии с п.2 ПБУ 15/2008 основная сумма обязательств по полученному займу (кредиту) отражается в бухгалтерском учете организацией как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре. Несмотря на то, что сумма займа (кредита) указывается в договоре, организация довольно часто получает ее частями. В п. 18 ПБУ 15/2008 сказано: «В случае неисполнения или неполного исполнения заимодавцем договора займа (кредитного договора) организация-заемщик раскрывает в пояснительной записке к годовой бухгалтерской отчетности информацию о суммах займов (кредитов), недополученных по сравнению с условиями договора займа (кредитного договора)».

Следует отметить, что, начиная с бухгалтерской отчетности за 2011 год, пояснения (пояснительная записка) к бухгалтерскому балансу и отчету о прибылях и убытках могут быть оформлены в табличной и (или) текстовой форме. Рекомендуем оформлять полученные частями кредиты и займы в следующей форме (табл. 2.2).

Таблица 2.2

Недополученные по сравнению с условиями договора кредиты и займы

Для того, чтобы руководствоваться п. 2 ПБУ 15/2008, организация должна в своей учетной политике для целее бухгалтерского учета предусмотреть порядок отражения суммы кредита, например, записать:

«В случае неисполнения или неполного исполнения заимодавцем договора заемные средства показывать отдельно в сумме фактически полученных денежных средств и недополученную часть, делая в учете записи:

Дебет счета 51 «Расчетные счета» Кредит счета 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам») — отражено частичное получение банковского кредита.

Дебет счета 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам») Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — на сумму недополученного кредита.

— Согласно п. 8 ПБУ 15/2008 проценты включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита).

Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения.

Если условиями кредитного договора не определено ежемесячное начисление процентов, организация либо должна в тексте договоров по возможности предусматривать такое начисление процентов, чтобы в бухгалтерском учете не появ-лялись отклонения при отражении процентов, начисляемых ежемесячно в соответствии с условиями договора, либо должна закрепить в своей бухгалтерской учетной политике способ включения процентов.

— При получении кредитов организации приходится нести дополнительные расходы (п.3 ПБУ 15/2008).

Так как перечень дополнительных расходов по займам фактически является открытым, то организация-заемщик для исключения недоразумений и разногласий с налоговыми органами может в своей учетной политике подробно перечислить все возможные виды расходов, которые она будет включать в расходы, связанные с выполнением обязательств по полученным займам и кредитам. К таким расходам можно отнести комиссии, пени, штрафы, купонные выплаты, дисконт, курсовые разницы.

Следовательно, организации-заемщику необходимо выбрать и закрепить в своей учетной политике порядок включения дополнительных расходов в состав прочих расходов:

- либо относить дополнительные расходы к прочим расходам в том отчетном периоде, в котором они произведены;

- либо предварительно учитывать дополнительные расходы как дебиторскую задолженность, а затем включать их в состав прочих расходов равномерно в течение срока погашения кредита.

— В п.7 ПБУ 15/2008 установлено понятие инвестиционного актива: «под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление».

Поскольку нормативный документ не раскрывает, какие расходы считать существенными и какой промежуток времени следует признавать длительным, соответствующие положения должны быть отражены в учетной политике организации.

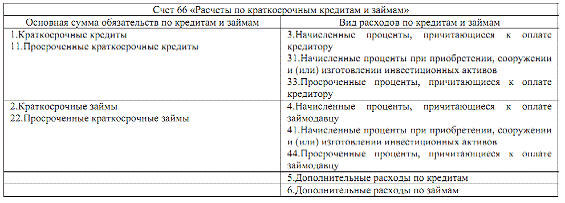

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкции по его применению, бухгалтерский учет ведется на синтетических счетах (счета первого порядка) и субсчетах (счетах второго порядка)

В бухгалтерском учете информация о краткосрочных кредитах и займах (на срок не более 12 месяцев) обобщается на синтетическом счете 66 «Расчеты по краткосрочным кредитам и займам», а о долгосрочных (на срок более 12 месяцев) — на счете 67 «Расчеты по долгосрочным кредитам и займам».

В Плане счетов бухгалтерского учета сказано, что к счетам 66 и 67 открываются субсчета по видам кредитов и займов. Субсчета используются организацией исходя из требований эффективного управления, экономического анализа и аудита для того, чтобы удовлетворять потребности всех пользователей бухгалтерской информации. Однако, организация может уточнять содержание приведенных в Плане счетов бухгалтерского учета субсчетов, исключать и объединять их, а также вводить дополнительные субсчета.

Согласно п. 4 ПБУ 15/2008 расходы по кредитам и займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства. Представим расходы, связанные с выполнением обязательств по полученным займам и кредитам на рис. 2.1.

Рис. 2.1 Расходы, связанные с привлечением кредитов и займов

Предлагаем открывать субсчета к счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» двух типов:

- основная сумма обязательств по кредитам и займам;

- вид расходов по кредитам и займам.

Это связано с тем, что согласно Инструкции по применению плана счетов и ПБУ 15/2008 эти показатели на вышеуказанных счетах должны учитываться обособленно.

Порядок построения модели субсчетов по счетам 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» аналогичен, разница лишь в сроках обязательств. Рассмотрим модель субсчетов на примере счета 66 (табл. 2.3).

Таблица 2.3

Данная модель субсчетов заемного капитала позволяет организовать бухгалтерский учет, проводить экономический анализ и аудит заемного капитала таким образом, что по остаткам и оборотам счета и субсчетов можно получать информацию:

- о размере и видах заемного капитала (сколько получено (погашено) кредитов и займов;

- имеются ли просроченные кредиты и займы);

- о размере и видах расходов по заемному капиталу (процентов, причитающихся к оплате кредитору и займодавцу; дополнительных расходах по кредитам и займам).

ЗАКЛЮЧЕНИЕ

Обеспечение ликвидности и платежеспособности организации часто осуществляется путем привлечения заемных средств. Поэтому грамотный учет кредитов, займов и расходов по ним является актуальным разделом бухгалтерского учета. В свете реформирования бухгалтерского учета происходит постепенное сближение РСБУ с нормами МСФО. Соответственно целью данной работы является рассмотрение сходств и отличий ПБУ 15/08 и МСФО 23, по результатам чего будет сделаны выводы о дальнейшем совершенствовании учета указанных объектов. Принципы учета задолженности по заемным средствам, установленные национальным российским стандартом ПБУ 15/08 и аналогичным международным стандартом бухгалтерского учета (МСФО 23 «Затраты по займам»), существенно отличаются. Расходами, связанными с выполнением обязательств по полученным займам и кредитам, согласно ПБУ 15/08 являются проценты к уплате по займу или кредиту. Дополнительные расходы по займам и кредитам: стоимость информационных и консультационных услуг, стоимость экспертизы договора займа или кредита и иные расходы, непосредственно связанные с получением займов и кредитов. В отличие от ПБУ 15/08 МСФО 23 предусматривает разделение процентов по долгосрочным и краткосрочным ссудам и банковским овердрафтам. Также в состав затрат по займам, согласно МСФО 23, входит: амортизация скидок или премий, связанная со ссудами; амортизация дополнительных затрат, связанных с получением ссуды; платежи в отношении финансовой аренды; курсовые разницы по займам в иностранной валюте в той мере, в какой они считаются корректировкой затрат на выплату процентов. В соответствии с ПБУ 15/08 расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся.

Также следует отметить, что учет и отражение затрат на привлечение заемного финансирования в отчетности, соответствующей Международным стандартам финансовой отчетности (МСФО), регулируется МСФО 23 «Затраты по займам».

Исследование показало, что принципиальное отличие ПБУ 15/2008 от МСФО 23 состоит в терминологии: квалифицируемый актив (МСФО 23) и инвестиционный актив (ПБУ 15/2008), затраты по займам (МСФО 23) и расходы, связанные с выполнением обязательств по полученным займам и кредитам или расходы по займам (ПБУ 15/2008).

Нормами МСФО 23 в случаях, если для приобретения квалифицируемого актива израсходованы заемные средства, полученные на цели, не связанные с его приобретением, предусмотрено использование «ставки капитализации» при начислении процентов за использование указанных заемных средств. В ПБУ 15/2008 используется другой термин «доля процентов, причитающихся к оплате займодавцу (кредитору), подлежащих включению в стоимость инвестиционного актива».