земельный налог исчисление уплата

Земля — основное богатство любого государства. В условиях РФ она имеет особое значение. Ценности земли как к объекту правовых отношений должно соответствовать и регулирование земельных отношений, поскольку землю нельзя приравнять ни к одному имущественному или природному объекту. Одной из важнейших целей государственной политики в области создания условий устойчивого экономического развития является вовлечение в экономический оборот земельных ресурсов при одновременном повышении эффективности их использовании. Земельный налог играет особую роль в налоговой системе Российской Федерации. Несмотря на то, что он занимает сравнительно небольшую долю в общем объеме доходных поступлений, земельный налог является важным источником формирования местных бюджетов.

Налог был введен в российской налоговой системе Законом РФ «О плате за землю» от 11.10.1991 г. в форме платы за землю. Этим законом впервые в новейшей российской истории устанавливалась, что использование земли в России является платным. Система налогообложения земель с течением времени перестала отвечать современному уровню развития экономики. Для исправления накопившихся недостатков действовавшей системы налогообложения земли нужно было перейти к более справедливым принципам налогообложения, основывающимся на общественных представлениях о ценности земельных участков, единстве подходов к налогообложению на территории всей страны.

Глава 31 Налогового кодекса Российской Федерации «Земельный налог» была введена Федеральным законом от 29.11.2004г №141 -ФЗ и вступила в силу с 1 Января 2005 года. В силу этого документа земельный налог устанавливается в качестве местного налога, который формирует доходную базу местных бюджетов, и вводится в действие нормативными правовыми актами представительных органов муниципальных образований, а также законами городов Москвы и Санкт-Петербурга в соответствии с НК РФ.

Актуальность темы работы обусловлена тем, что земельный налог обязателен к уплате на территориях всех муниципальных образований и указанных субъектов Российской Федерации. Переход к кадастровому исчислению земельного налога выявил существенные проблемы, как для налоговых органов, так и для налогоплательщиков и местных бюджетов. Обзор законодательства, судебно-арбитражной практики, юридической прессы, заявлений и жалоб налогоплательщиков позволяет нам обратить внимание на отдельные сложности, связанные с администрированием земельного налога.

Земельный налог в рк

... цены земли, земельного налога и арендной платы. Различные подходы к вопросам земельного налогообложения определяются различием в подходах к теории ренты, поскольку теоретической основой земельного налога является земельная рента. Поэтому проблемы земельного налогообложения, существующие в РК ...

Целью данной курсовой работы является изучение земельного налога, его особенности, а также порядка исчисления налоговой базы, расчет суммы налога и определение процедуры уплаты его в бюджет на примере СХПК «Меркушевский за 2009 — 2011 гг.

Мы поставили перед собой следующие задачи:

- Рассмотреть сущность земельного налога, его место и роль в налоговой системе государства;

- Дать организационно — экономическую характеристику СХПК «Меркушевский»;

- Произвести анализ действующего порядка исчисления и уплаты земельного налога в бюджет на СХПК «Меркушевский»;

- Изучить основные проблемы земельного налогообложения и определить возможные пути их решения.

Объектом исследования курсовой работы является общество с ограниченной ответственностью «Пчёлка». В данной работе были использованы материалы годовых отчетов 2009 — 2011 гг., а также налоговые декларации за исследуемый период. Предметом исследования работы является совокупность методологических, теоретических и практических вопросов по земельному налогообложению.

1. ЗЕМЛЯ — КАК ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ И ПРОБЛЕМЫ УСТАНОВЛЕНИЯ ЗЕМЕЛЬНОГО НАЛОГА

Земля является особым объектом природы, имеющим такие свойства, которые не присущи иным природным объектам или объектам, созданным человеком. Наиболее полная характеристика земли, на наш взгляд, была дана Б. В. Ерофеевым, И.А. Иконицкой, О.И. Крассовым, Е.Н. Колотинской, В. В. Петровым. Земля — многоаспектное явление и в конкретных отношениях может выступать в различных качествах:

- как часть окружающей природной среды, существующая вне воли и сознания человека;

- как основа жизни и деятельности народов, проживающих на соответствующей территории;

- как пространственный предел действия политической власти государства (территория государства);

- как средство производства;

- как объект собственности и недвижимость;

- Соответственно в зависимости от аспекта земли приоритетным является то или иное ее свойство, качество или совокупность свойств и качеств.

1 Сущность земельного налога, его место и роль в налоговой системе государства

Земельный налог относится к числу местных налогов. Правила его взимания регламентирует Налоговый кодекс РФ, а также нормативные правовые акты представительных органов муниципальных образований (законы городов федерального значения Москвы и Санкт-Петербурга).

Однако НК РФ устанавливает лишь общие положения. Нормативно-правовые акты представительных органов муниципальных образований не должны противоречить НК РФ.

Земельный налог — это определенная сумма, которую обязан ежегодно вносить (уплачивать) собственник земли, а также землепользователь и землевладелец.

Земельный налог устанавливается, вводится в действие и прекращает действовать в соответствии с НК и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве и Санкт-Петербурге налог также устанавливается Налоговым Кодексом и законами указанных субъектов Российской Федерации. При установлении земельного налога представительные органы муниципальных образований могут самостоятельно определять налоговые ставки в пределах, установленных НК РФ, а также порядок и сроки уплаты налога.

Кроме того, местные власти имеют право устанавливать льготы по земельному налогу, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Согласно ст. 388 Налогового кодекса Российской Федерации плательщиками земельного налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. В соответствии с п. 1 ст. 15 Земельного кодекса Российской Федерации (ЗК РФ) собственностью юридических лиц являются земельные участки, приобретенные этими лицами по основаниям, предусмотренным законодательством Российской Федерации.

В постоянное (бессрочное) пользование земельные участки предоставляются только государственным и муниципальным учреждениям, федеральным казенным предприятиям, а также органам государственной власти и органам местного самоуправления. В то же время право постоянного (бессрочного) пользования находящимися в государственной или муниципальной собственности земельными участками, возникшее у юридических лиц до введения в действие ЗК РФ, сохраняется. [1, 2]

Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды.

Освобождаются от налогообложения:

- организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, — в отношении земельных участков, используемых ими для осуществления уставной деятельности;

- организации, уставный капитал которых полностью состоит из вкладов общероссийских общественных организаций инвалидов (если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а доля в фонде оплаты труда — не менее 25 процентов) — в отношении земельных участков, используемых ими для производства и (или) реализации товаров, работ и услуг (за исключением брокерских и иных посреднических услуг);

- учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- организации народных художественных промыслов — в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

- физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

- организации — резиденты особой экономической зоны — в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с момента возникновения права собственности на каждый земельный участок;

— организации, признаваемые управляющими компаниями в соответствии с Федеральным законом «Об инновационном центре «Сколково», — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации функций в соответствии с указанным Федеральным законом. [3]

Бюджетная система Российской Федерации: принцип организации и структура

... аспектов бюджетной системы, проведение сравнительного анализа бюджетной политики с предыдущими годами, выявление значимых пробелов в функционировании бюджетного механизма. 1. Бюджетное устройство Российской Федерации 1.1. Понятие бюджетного устройства Российской Федерации Каждое государство имеет свою организацию бюджетной системы и принципы ее построения, т.е. бюджетное ...

Согласно решению Думы Черниговского района, в соответствии со ст. 387 Налогового кодекса Российской Федерации, освободить от налогообложения:

в размере 100%:

- а) бюджетные учреждения района, размер финансирования которых из местного бюджета на основании сметы доходов и расходов, составляет не менее 75%;

в размере 25%:

- а) пенсионеров, получающих пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации;

- б) лиц, имеющих на иждивении троих и более несовершеннолетних детей;

- в) лиц, которым присвоено звание Почетный гражданин Черниговского района.

В настоящее время роль земельного налога в бюджетах всех трех уровней бюджетного устройства РФ относительно невелика — от менее одного процента до чуть более двух-трех процентов всех налоговых доходов соответствующего бюджета. Земельный налог относится к группе платежей за пользование природными ресурсами, среди которых занимает примерно 70%.

В 2001 году поступление земельного налога в бюджетную систему централизовано: в федеральный бюджет — 30%, в бюджеты субъектов Российской Федерации — 20%, в местные бюджеты — 50%. Важным этапом в совершенствовании правовой базы мобилизации доходов муниципальных образований является принятие Федерального закона от 6 октября 2003 года № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации». Закрепление за местными бюджетами 100% поступлений от земельного налога фактически не изменило финансовую ситуацию. Доля земельного налога в доходах местных бюджетов в среднем в 2010 году составляет 1,8%. По Центральному федеральному округу удельный вес земельного налога в доходах муниципальных образований составил 3%, по областям этот показатель колеблется от 7,9% в Белгородской области до 0,9% в Брянской области.

Налоговым периодом признан календарный год. То есть налог необходимо отчислять ежегодно. Для организаций и индивидуальных предпринимателей отчетными периодами определены первый квартал, полугодие и девять месяцев календарного года. В соответствии со ст. 393 НК РФ, местные органы могут и не устанавливать отчетный период.[17]

2 Характеристика объекта налогообложения и особенности исчисления налоговой базы по земельному налогу

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения: Москвы и Санкт — Петербурга), на территории которого введен налог. [2]

Не признаются объектом налогообложения:

земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации. К ним относятся:

Управление земельным фондом в Российской Федерации

... земельного фонда в Российской Федерации. При этом в качестве непосредственного предмета работы важно отметить рассмотрение следующих вопросов: исторические аспекты правового регулирования института земельного фонда в РФ; понятие управления земельным фондом; ... хозяйственный оборот земельных участок во многом подчинен требованиям, разрабатываемым в процессе управления земельного фонда. Определенный ...

- а) государственными природными заповедниками и национальными парками;

- б) зданиями, строениями и сооружениями, в которых размещены для постоянной деятельности Вооруженные Силы Российской Федерации, другие войска, воинские формирования и органы;

- г) объектами организаций федеральной службы безопасности;

- д) объектами организаций федеральных органов государственной охраны;

- ж) объектами использования атомной энергии, пунктами хранения ядерных материалов и радиоактивных веществ;

- з) объектами, в соответствии с видами деятельности которых созданы закрытые административно-территориальные образования;

- и) объектами учреждений и органов Федеральной службы исполнения наказаний;

- к) воинскими и гражданскими захоронениями;

- л) инженерно-техническими сооружениями, линиями связи и коммуникациями, возведенными в интересах защиты и охраны Государственной границы Российской Федерации.[1]

земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия;

- земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд;

- земельные участки из состава земель лесного фонда;

- земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Сумму земельного налога рассчитывают, исходя из площади земельного участка, а точнее, налоговой базы. Налоговая база — характеристика объекта налогообложения, служащая основой для определения размера налога. Хочу заметить, что в облагаемую налогом площадь земельного участка включается земля, занятая строениями и сооружениями различного рода.

Налоговая база определяется как кадастровая стоимость земельных участков по состоянию на 1 января года, признаваемых объектом налогообложения в соответствии со статьей 389 Налогового кодекса.

Кадастровая стоимость земельного участка рассчитывается на основе кадастровой оценки земли.

Специфика земли как объекта оценки обусловлена

а) земля — природный ресурс, который невозможно свободно воспроизвести;

- б) при оценке всегда учитывается возможность многоцелевого использования земли;

- в) к стоимости земельных участков не применяются понятия I физического и функционального износа, а также амортизации, поскольку срок эксплуатации земельных участков не ограничен.

Таким образом, экономически обоснованная стоимостная оценка земель представляет собой сложную процедуру, поскольку она должна учитывать возможность одновременного использования земель как природного ресурса, основы среды проживания вселения и объекта недвижимости.

Кадастровая оценка земли проводится на основе комплексного применения трех подходов: доходного, сравнительного и затратного.

Доходный подход к оценке земельных участков основан на методах, позволяющих получить оценку стоимости земли исходя из ожидаемых потенциальных покупателем доходов. Сравнительный подход базируется на систематизации и сопоставлении информации о ценах продажи аналогичных земельных участков. Согласно затратному подходу инвестор не заплатит за участок сумму, большую, чем та, в которую обойдется приобретение соответствующего участка и возведение на нем здания в приемлемый для строительства период.

Налоговая база по налогу на доходы физических лиц: действующий ...

... законодательной базы по налогу на доходы физических лиц - 23 главы Налогового Кодекса Российской Федерации; Определение налоговой базы для ... также рассмотрение особенностей исчисления налоговой базы по налогу на доходы физических лиц (НДФЛ) отдельными категориями налогоплательщиков и ... ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или ...

По результатам анализа данных, полученных при применении разных методов оценки земельных участков, в каждой оценочной микрозоне определяется кадастровая стоимость земельного участка как усредненная величина по конкретному виду использования или максимальное значение из возможных видов использования. [9]

Недостаточно четко сформулирован, с точки зрения практического применения, п. 3 ст. 66 Земельного кодекса: «В случаях определения рыночной стоимости земельного участка, кадастровая стоимость земельного участка устанавливается в процентах от его рыночной стоимости». По мнению М.А. Котлярова, кадастровая оценка земли не идентична ее рыночной оценке

— Массовость. Кадастровая оценка, в отличие от рыночной, не может учитывать индивидуальных особенностей каждого конкретного земельного участка. Она выполняется по четырнадцати видам разрешенного использования земельного участка на весь кадастровый квартал и механически переносится на каждый конкретный участок, входящий в данный кадастровый квартал.

— Долгосрочность. Кадастровая стоимость фиксируется на определенную дату, причем дата утверждения результатов кадастровой оценки, как правило, существенно позднее даты фактического проведения оценки и используется в течение определенного количества последующих лет. В свою очередь, рыночная стоимость, хотя она и отражает представление о наиболее вероятной цене сделки на конкретную дату тоже в прошлом, как правило, рекомендуется к использованию в течение незначительного промежутка времени.[10,11]

Порядок определения налоговой базы:

Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющимся налоговым периодом.

Налоговая база в отношении земельного участка, находящегося на территории нескольких муниципальных образований (на территориях муниципального образования и городов федерального значения Москвы или Санкт-Петербурга), определяется по каждому муниципальному образованию (городам федерального значения Москве и Санкт-Петербургу).

При этом налоговая база в отношении доли земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы и Санкт-Петербурге), определяется как доля кадастровой стоимости всего земельного участка, пропорциональная указанной доле земельного участка.

Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки.

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

Налогоплательщики — физические лица, являющиеся индивидуальными предпринимателями, определяют налоговую базу самостоятельно в отношении земельных участков, используемых ими в предпринимательской деятельности, на основании сведений государственного земельного кадастра о каждом земельном участке, принадлежащих им на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Если иное не предусмотрено пунктом 3 статьи 391 Налогового кодекса, налоговая база для каждого налогоплательщика, являющегося физическим лицом, определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими ведение государственного земельного кадастра, органами, осуществляющими регистрацию прав на недвижимое имущество и сделок с ним, и органами муниципальных образований.

Налоговая база уменьшается на не облагаемую налогом сумму в размере 10000 рублей на одного налогоплательщика на территории одного муниципального образования (городов федерального значения Москвы и Санкт-Петербурга) в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков:

- а) героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы;

- б) инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а также лиц, которые имеют I и II группу инвалидности, установленную до 1 января 2004 года без вынесения заключения о степени ограничения способности к трудовой деятельности;

- в) инвалидов с детства;

- г) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

- д) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», согласно с Федерального закона от 26 ноября 1998 года № 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10 января 2002 года №2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- ж) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- з) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

Уменьшение налоговой базы на не облагаемую налогом сумму, установленную пунктом 5 статьи 391 , производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых налогоплательщиком в налоговый орган по месту нахождения земельного участка.

Порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы, устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга).

Если размер не облагаемой налоговой суммы, предусмотренной пунктом 5 статьи 391, превышает размер налоговой базы, определенный в отношении земельного участка, налоговая база принимается равной нулю.

Определения налоговой базы в отношении земельных участков, находящихся в общей собственности, имеет особенности:

1) Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

2) Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

Если при приобретении здания, сооружения или другой недвижимости к приобретателю (покупателю) в соответствии с законом или договором переходит право собственности на ту часть земельного участка, которая занята недвижимостью и необходима для ее использования, налоговая база в отношении данного земельного участка для указанного лица определяется пропорционально его доле в праве собственности на данный земельный участок.

Если приобретателями (покупателями) здания, сооружения или другой недвижимости выступают несколько лиц, налоговая база в отношении части земельного участка, которая занята недвижимостью и необходима для ее использования, для указанных лиц определяется пропорционально их доле в праве собственности (в площади) на указанную недвижимость. [2]

Определяя величину поземельного налога, муниципалитеты, как правило, делают разницу между землей, отведенной под сельскохозяйственные угодья, под лесные хозяйства и прочими земельными участками.

3 Проблемы земельного налогообложения в России

Переход к кадастровому исчислению земельного налога выявил существенные проблемы, как для налоговых органов, так и для налогоплательщиков и местных бюджетов.

Наиболее распространенным недостатком является определение налоговой базы, без которого невозможно уплатить налог. Многие муниципальные образования края так и не смогли предоставить в налоговые органы в полном объеме информацию об объектах налогообложения и правообладателях земельных участков. Налоговые органы края столкнулись с острейшей проблемой налогообложения доли собственника — физического лица, поскольку согласно пункту 1 статьи 392 Налогового кодекса Российской Федерации налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

В сведениях о земельных участках и их правообладателях, получаемых налоговыми органами из регистрационной службы согласно статье 396 Налогового кодекса, присутствует до 40% сведений с незаполненными кадастровыми номерами или кадастровыми номерами нарушенной структуры, отсутствуют размеры долей в праве собственности на земельные участки. Таким образом, отсутствие зарегистрированных прав общей долевой собственности на земельные участки в регистрационной службе препятствует работе налоговых органов, что в конечном итоге приводит к недопоступлению денежных средств в местные бюджеты.

Налоговая база по земельному налогу зависит от стоимостной оценки земельного участка (его кадастровой стоимости) и определяется на конкретную дату, а именно на 1 января года, являющегося налоговым периодом. Соответственно для целей налогообложения налоговая база является неизменной величиной в течение всего календарного года (налогового периода).

Не изменяется налоговая база также и в случае перевода земель из одной категории в другую, изменения вида разрешенного использования участка и др.

Корректировка налоговой базы допускается только в случае изменений результатов государственной кадастровой оценки земли вследствие исправления технических ошибок, судебных решений и т.п., внесенных обратном числом на начала соответствующего календарного года (см. письмо Минфина России от 05.09.2006 № 03-06-02-02/120).

Такие же изменения, как перевод земель из одной категории в другую, изменение вида разрешенного использования земельного участка, влияющие на величину кадастровой стоимости земельного участка и произошедшие в течение налогового периода, учитываются при определении налоговой базы, только начиная со следующего налогового периода.[10,12,15]

В случае продажи отдельных помещений в здании отчуждение доли земельных участков пропорционально доли площади этих помещений в зданиях не происходит. В связи с этим налогоплательщиком земельного налога продолжает оставаться юридическое лицо, которому согласно ранее выданным правоудостоверяющим документам, в том числе по решениям органов местного самоуправления о предоставлении земельных участков, была произведена передача всего земельного участка (в данном случае занятого зданием) в собственность или пользование. Покупатель должен будет уплачивать земельный налог согласно нормам ст.392 НК РФ (пропорционально доле в общей собственности на здание), только если оформит право собственности на ту часть земельного участка, которая занята этой недвижимостью.

Все эти проблемы лишили муниципальные образования возможности дойти до реального экономического обоснования ставок земельного налога с учетом особенностей деятельности землепользователей по видам разрешенного использования земельных участков. [10]

Третьякова М. А выделяет следующие проблемы земельного налогообложения. Земельный налог должен быть экономическим инструментом стимулирования экономического развития сельскохозяйственного производства. Собственник земли должен быть заинтересован в своевременной уплате налога.

Однако на сегодняшний день в законодательстве есть ниша, где налог своевременно не уплачивается. Данная проблема связана с вступлением в наследство. С одной стороны собственник уже не уплачивает налог на землю в связи со смертью, а с другой — наследники не спешат с оформление земли в собственность в силу затрат и длительного периода оформления. Основанием же для уплаты земельного налога в соответствии с письмом Минфина России от 28.07.2010 № 03-05-06-02/71 является наличие у налогоплательщика правоустанавливающего документа на земельный участок (земельную долю).

Еще одна проблема уплаты налогов связана с оформлением невостребованных долей. С одной стороны в подтверждение письма Минфина России от 05.03.2011 № 03−05−05−02/12 земельный налог налогоплательщики не обязаны уплачивать без кадастрового учета, а другой стороны на сегодняшний день не все земельные участки имеют кадастровый паспорт. При наличии же у организации временного свидетельства о землепользовании, в котором указано, что этот документ не удостоверяет права на земельные участки, эти организации не признаются налогоплательщиками земельного налога на основании письма Минфина от 8.06.2010 № 03-05-04-02/59.

На сегодняшний день исчисление земельного налога практически не зависит от бухгалтерского учета организации. В бухгалтерском учете земельные участки отражены по первоначальной стоимости. Однако расходы при приобретении права на земельные участки в налоговом учете при расчете налога на прибыль учитываются организацией одним из двух вариантов (пункт 3 статьи 264.1 Налогового кодекса РФ):

- равномерно в течение выбранного организаций срока (не меньше пяти лет);

- постепенно, в каждом отчетном (налоговом) периоде в сумме, не превышающей 30 процентов от налоговой базы предыдущего года.

Выбранный способ списания расходов должен быть закреплен в учетной политике организации.

В бухгалтерском учете организация вправе провести переоценку стоимости земельного участка в целях отражения его реальной стоимости, однако для целей исчисления налога на прибыль организаций результаты переоценки имущества, согласно ст. 257 НК РФ, не учитываются в соответствии с письмом Минфина России от 08.09.2011 № 03-03-06/1/544, от 08.07.2011 № 03-03-06/1/412. Таким образом, стоимость земельного участка, в которой он принят к налоговому учету, изменению не подлежит.

Возможно, в перспективе налогообложение земельных участков будет завесить не только от их кадастровой стоимости, но и от рыночной стоимости, а также от экономической эффективности использования, тогда механизм определения стоимости и оценки эффективности будет отражаться в бухгалтерском учете. Соответственно вопрос отражения налогообложения земельных участков в бухгалтерском учете будет актуальным.[8,9]

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ООО «ПЧЕЛКА»

Получаемая продукция пчеловодства реализуется как на территории края, так и за ее пределами, в том числе на территории КНДР. Мед, получаемый на предприятии, участвует в выставках и ярмарках.

Природные и климатические ресурсы благоприятны для выращивания теплолюбивых культур и разведения пчел. По среднестатистическим данным первые заморозки наступают в конце сентября, а заканчиваются в начале мая. Продолжительность безморозного периода 125-150 дней. По увлажнению вся территория относится к зоне нормального увлажнения. Среднегодовое количество осадков колеблется в пределах от 570 до 615 мм. Преобладающее направление ветров южное и юго-западное. Зима с устойчивым снежным покровом, высота которого в среднем достигает 16-20 см. Оптимальная температура почвы для посева теплолюбивых культур складывается в конце первой — начале второй декады мая.

ООО «Пчелка» расположена в 350 метрах от федеральной трассы Владивосток-Хабаровск. Предприятие также в своей деятельности пользуется услугами российской железной дороги.

Специализация в сельском хозяйстве представляет собой выбор такого производственного направления хозяйства, которое позволяет с учетом конкретных природно-экономических условий производить максимальное количество продукции с минимальными затратами. Предприятия выделяют главную отрасль производство какого-либо продукта, который имеет преимущественное значение в данном хозяйстве. Наряду с этим существуют и другие отрасли, дополняющие главную.

Рациональная специализация предполагает все большую концентрацию отраслей сельского хозяйства в зонах и районах, имеющих для развития этих отраслей наиболее благоприятные природные условия.

Для определения специализации ООО «Пчелка», рассмотрим структуру товарной продукции предприятия. (Таблица 2.1)

Таблица 2.1. — Состав и структура товарной продукции ООО «Пчёлка».

|

Наименование продукции |

2009 г. |

2010 г. |

2011 г. |

В среднем за 3 года |

||||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

|

|

А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Мёд |

3128 |

86,22 |

8504 |

97,71 |

6766 |

100 |

6132,67 |

96,34 |

|

Прочая |

500 |

13,78 |

199 |

2,29 |

0 |

0 |

233 |

3,66 |

|

ИТОГО |

3628 |

100 |

8703 |

100 |

6766 |

100 |

6365,67 |

100 |

Анализ состава и структуры товарной продукции ООО «Пчёлка» показал, что за исследуемый 3-х летний период состав реализуемой продукции не менялся. На данный момент предприятие реализует мед различных сортов, прополис, пыльцу, пчелосемьи и специализированный инвентарь. В структуре продаж приоритетное место занимает мед (в среднем 96%).

Наблюдается сокращение выручки от продаж прочей продукции пчеловодства: к 2011 году предприятие не получило выручки от ее продажи.

Таким образом, ООО «Пчёлка» занимается производством продукции животноводства.

Для оценки специализации предприятия рассчитаем коэффициент специализации по формуле:

![]()

![]() (1.1)

(1.1)

где 100 — сумма удельных весов товарной продукции отдельных отраслей;

- Уд — удельный вес продукции каждой отрасли в структуре товарной продукции;

- П — порядковый номер вида товарной продукции по занимаемому удельному весу, начиная с наивысшего.

Для расчета используем данные таблицы 2.2.

Таблица 2.2. — Расчет коэффициента специализации деятельности ООО «Пчёлка» в период 2009 — 2011 гг.

|

Вид продукции |

Товарная продукция в среднем за три года |

Порядковый номер по удельному весу, i |

2i — 1 |

Уд (2i — 1) |

|

|

Тыс. руб. |

Удельный вес, % |

||||

|

Мед |

6132,67 |

96,34 |

1 |

1 |

96,34 |

|

Прочая |

233 |

3,66 |

2 |

3 |

10,98 |

|

Итого |

6365,67 |

100 |

— |

— |

107,32 |

![]()

![]()

Полученное значение свидетельствует о том, что предприятие является моноспециализированным и ориентировано на производство меда.

Любое производство основывается на материально-технической базе, имеющейся на предприятии. В сельском хозяйстве земля — главное средство производства и одновременно выступает в форме средства и предмета труда.

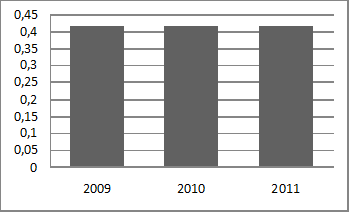

Динамика площади земельных угодий за период с 2009 по 2011гг представлена на рисунке 2.

Рис. 2. — Динамика земельной площади ООО «Пчелка» за 2009-2011 гг.

Согласно заявлению на имя главы Черниговского района от 29.09.2008 г. (приложение 1) и справки от управления федерального агентства кадастра объектов недвижимости по Приморскому краю, ООО «Пчёлка» является правопреемником земель совхоза «Пчелка» и в 1968 году Исполнительным Комитетом районного совета депутатов трудящихся выдана земля для строительства построек в размере 1,5 га. В связи с продажей объектов и выделением их в крестьянские хозяйства и увеличения налоговых платежей за землю, земельный участок уменьшился до 4164 кв. м. (0,42 га).

ноября 2008 года, на заседании учредителей было решено выкупить земельный участок в собственность предприятия. (приложение 2) Он используется как база под пасеку и относится к землям несельскохозяйственного назначения. В производстве используются земли, находящиеся под ведомством лесного хозяйства.

Машины, оборудование, здания, транспортные средства совместно с сырьем, материалами, топливом также образуют средства производства. Выраженные в стоимостной форме средства производства являются производственными фондами предприятий.

Состав и структура основных фондов ООО «Пчёлка» представлено в таблице 2.3.

Таблица 2.3. — Состав и структура основных производственных фондов ООО «Пчёлка»

|

Наименование |

2009 г. |

2010 г. |

2011г. |

2011г. в % к 2009г. |

|||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

||

|

Здания |

1399 |

82,44 |

2317 |

78,76 |

2317 |

78,76 |

165,61 |

|

Машины и оборудования |

104 |

6,13 |

431 |

14,65 |

431 |

14,65 |

в 4,14 раза |

|

Транспортные средства |

186 |

10,96 |

186 |

6,32 |

186 |

6,32 |

100 |

|

Другие виды основных средств |

8 |

0,47 |

8 |

0,27 |

8 |

0,27 |

100 |

|

ИТОГО |

1697 |

100 |

2942 |

100 |

2942 |

100 |

173,37 |

Основываясь на данных таблицы, мы пришли к выводу, что среди основных фондов, имеющихся на предприятии, преобладают здания. Их стоимость возросла на 65,61%. В 4,14 раза увеличилась стоимость машин и оборудования. Прочие основные средства и транспорт остался без изменений.

В целом, за 3 года состав ОПФ возрос на 73,37%, а их структура не подверглась изменениям. Здания, сооружения и передаточные устройства составляют пассивную часть ОПФ, их активная часть включает машины и оборудование, транспортные средства. Таким образом, к 2011 году на предприятии соблюдается экономический закон превышения темпа роста активной части над пассивной.

Эффективное использование основных средств — одно из важнейших условий успешной работы хозяйствующего субъекта. Обеспечение максимально возможной загрузки машин и оборудования, рационального и наиболее полного использования производственных площадей, служебных помещений и территории способствует росту объемов выпуска продукции, снижению ее себестоимости, экономии капитальных вложений, сокращению срока окупаемости, повышению эффективности работы.

Недостаточная или нерациональная, несогласованная по мощности загрузка технологических установок свидетельствует либо о неудовлетворенном качестве проектирования организации, либо о плохой ее работе: уменьшении заказов на продукцию, недостатках материально-технического снабжения, организации труда и т.п. Показатели обеспеченности и эффективности использования ОПФ на предприятии ООО «Пчёлка» приведены в таблице 2.4.

Таблица 2.4. — Показатели использования основных производственных фондов ООО «Пчёлка.

|

Показатели |

2009 г. |

2010 г. |

2011 г. |

2011 г. в % к 2009г. |

|

А |

1 |

2 |

3 |

4 |

|

Среднегодовая стоимость основных фондов, тыс. руб. |

1697 |

2319,5 |

2942 |

173,36 |

|

Стоимость валовой продукции в ценах 2009 года, тыс. руб. |

3628 |

4414,91 |

2197,89 |

60,58 |

|

Численность работников основного производства, чел. |

8 |

9 |

11 |

137,5 |

|

Прибыль до налогообложения, тыс. руб. |

202 |

241 |

279 |

138,12 |

|

Показатели обеспеченности ОПФ: |

||||

|

— Фондовооруженность, тыс. руб./чел. |

212,13 |

257,72 |

267,45 |

126,08 |

|

Показатели эффективности использования ОПФ: |

||||

|

— Фондоотдача, руб. |

2,14 |

1,90 |

0,75 |

35,05 |

|

— Фондоемкость, руб. |

0,47 |

0,53 |

1,34 |

|

|

— Фондорентабельность, руб. |

11,90 |

10,39 |

9,48 |

79,66 |

Эффективность использования и обеспеченность основных производственных фондов на предприятии колеблется из года в год.

В связи с ростом значения фондовооруженности на 26,08% возросла доля основных производственных фондов, приходящаяся на 1 работника. При этом на 73,36% увеличилась среднегодовая стоимость ОПФ. А численность работников — на 37,5% или на 2 человека. Следовательно, предприятие хорошо обеспечено средствами труда.

На 64,95% уменьшилась фондоотдача, поскольку при росте стоимости фондов сократилось количество выручки на 39,42% или на 2217,02 тыс. руб. Соответственно возросла фондоемкость в 2,85 раза. Не смотря на то, что в 2011 году предприятие получило на 38,12% прибыли до налогообложения больше, фондорентабельность сократилась на 20,34%. Мы пришли к выводу, что эффективность использования основных производственных фондов снижается.

Однако, в 2010 году предприятие направило денежные средства на ремонт и переоборудование зданий и техники. Соответственно за год произведенные затраты не могут оправдать себя. Поэтому общий анализ не может показать целостной картины использования ОПФ на исследуемом предприятии.

От результатов производственной, коммерческой и финансовой деятельности предприятия зависит его финансовое состояние. Финансовый результат деятельности хозяйства — это прибыль или убыток, который по реализованной продукции определяется как разница между выручкой, полученной от реализации продукции. Нас интересует уровень рентабельности, который дает представление об эффективности затрат, связанных с производством продукции.

Рассмотрим результаты финансово-хозяйственной деятельности предприятия (Таблица 2.6).

Таблица 2.5. — Оценка финансовых результатов деятельности ООО «Пчёлка»

|

Показатели |

2009 г. |

2010 г. |

2011 г. |

2011 г. в % к 2009 г. |

|

А |

1 |

2 |

3 |

4 |

|

Выручка от реализации — всего, тыс. руб. |

3628 |

8703 |

6766 |

186,49 |

|

Полная себестоимость реализованной продукции — всего тыс. руб. |

3446 |

8462 |

6487 |

188,25 |

|

Прибыль (убыток) от реализации продукции — всего, тыс. руб. |

182 |

241 |

279 |

153,30 |

|

Прочие доходы |

20 |

0 |

0 |

— |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

202 |

241 |

279 |

138,12 |

|

Иные платежи из прибыли |

20 |

5 |

9 |

45 |

|

Чистая прибыль, тыс. руб. |

182 |

236 |

270 |

148,35 |

|

Уровень рентабельности реализованной продукции, % |

5,02 |

2,84 |

4,12 |

-0,9 |

|

Уровень рентабельности производства, % |

5,28 |

2,85 |

4,30 |

-0,98 |

Поскольку выручка от реализации продукции возросла на 86,49%, полная себестоимость — на 88,25%, прибыль от реализации возросла на 53,3%, а прибыль до налогообложения и чистая прибыль увеличились на 38,12% и 48,35% (принимая во внимание то, что прочие платежи из прибыли сократились на 55%) уровень рентабельности продаж упал на 0,9, а рентабельность производства — на 0,98%.

К 2011 году предприятие не смогло реализовать часть продукции по установленным ценовым пределам. Предполагается, что хранящийся на складе товар будет реализован в 2012 году. Стоит отметить, что пчеловодческая продукция зависима от ценовых перепадов в сезоне медосбора. Чем больше будет получено меда на пасеках края, тем ниже оптовая цена его реализации. Поэтому предприятие, надеясь на будущий ценовой рост, идет на риск и оставляет часть продукции для реализации в следующем сезоне.

Для оценки финансово-экономического состояния рассчитаем коэффициенты финансовой устойчивости, оборачиваемости активов, платежеспособности и рентабельности.

Таблица 2.6. — Оценка финансового состояния предприятия

|

Показатели |

Расчет |

Норма |

2009 г. |

2010 г. |

2011 г. |

|

А |

1 |

2 |

3 |

4 |

5 |

|

1.Коэффициенты оценки финансовой устойчивости: |

|||||

|

Коэффициент автономии |

СК/ВБ |

0,5 |

0,93 |

0,95 |

0,72 |

|

Финансирования |

СК/ЗК |

≥1 |

13,93 |

18,74 |

2,51 |

|

Маневренности |

СОС/СК |

≥0,5 |

0,96 |

0,50 |

0,55 |

|

Финансовой устойчивости |

(СК+ДК)/ВБ |

х |

0,94 |

0,97 |

0,98 |

|

2.Коэффициенты оценки ликвидности: |

|||||

|

Абсолютной ликвидности: |

(ДС+КФВ)/КО |

0,2 |

1,10 |

0,03 |

0,02 |

|

Промежуточной ликвидности |

(ДС+КФВ+ДЗ)/КО |

1 |

1,25 |

0,03 |

0,14 |

|

Текущей ликвидности |

ОА/КО |

2 |

27,14 |

18,75 |

29,15 |

|

3.Коэффициенты оценки оборачиваемости активов: |

|||||

|

Оборачиваемости оборотных активов |

Выручка/срОА |

х |

1,98 |

5,16 |

3,23 |

|

Период оборота оборотных активов |

360/Коэффициент оборачиваемости |

х |

181,82 |

69,77 |

111,46 |

|

Продолжение таблицы 2.6. |

|||||

|

А |

1 |

2 |

3 |

4 |

5 |

|

Закрепления |

срОА/Выручка |

х |

0,51 |

0,19 |

0,31 |

|

4.Показатели рентабельности: |

|||||

|

Рентабельность активов |

ЧПх100/СрА |

х |

9,94 |

1,37 |

12,91 |

|

Финансовая рентабельность |

ЧПх100/СК |

х |

4,39 |

9,00 |

9,30 |

|

Рентабельность продаж |

Прибыль/Выручка |

х |

5,02 |

2,84 |

4,12 |

|

Рентабельность хозяйственной деятельности |

Прибыль от продаж/себ-ть |

х |

0,05 |

0,03 |

0,04 |

Основываясь на данных таблицы, мы пришли к выводу, что предприятие финансово устойчиво, поскольку все значения показателей данной группы превышают нормативные. Стоит заметить, что использование в основном своего капитала для развития предприятия лишает возможности роста и получения прибыли за счет инвестиций и заемных средств.

Оборотные средства за год совершают 3 оборота в 112 дней каждый. Для сельскохозяйственных предприятий оборачиваемость можно характеризовать как высокую. Деятельность ООО «Пчелка» приносит прибыль и является экономически рентабельным.

Таким образом, деятельность предприятия и его финансовое состояние позволяет своевременно, полно и правильно перечислять налоговые платежи, согласно налоговому режиму, в бюджет.

3. АНАЛИЗ ДЕЙСТВУЮЩЕГО ПОРЯДКА ИСЧИСЛЕНИЯ И УПЛАТЫ ЗЕМЕЛЬНОГО НАЛОГА В БЮДЖЕТ НА ООО «ПЧЁЛКА»

1 Состав и структура уплачиваемых налогов и их роль в экономике предприятия

ООО «Пчёлка», согласно налоговому законодательству РФ, является сельскохозяйственным товаропроизводителем, поскольку 100% дохода предприятие получает от продажи с.-х. продукции, собственного производства, включая ее первичную обработку. В связи с этим организация имеет право на применение специального налогового режима — Единый Сельскохозяйственный налог. Он был введен как система, учитывающая особенности с.-х. производства и стимулирующая производство с.х. продукции.

Наше предприятие перешло на ЕСХН с 22.01.2004 г., что позволяет ему платить налог на прибыль по сниженной ставке, не платить налог на имущество организаций и НДС. Также ООО «Пчёлка» не уплачивает транспортный налог, поскольку в его автопарке находятся грузовые автомобили, которые зарегистрированы на предприятие и используются в работах, предусмотренных видом деятельности — пчеловодством.

До 1 января 2010 года предприятие платило Единый Социальный налог, который являлся гарантом работников на медицинское обслуживание, пенсионные выплаты и социальное страхование. После проведения реформы, организация выплачивает НДФЛ, являясь налоговым агентом между налоговыми органами и работниками. Налог является федеральным. Он исчисляется в процентах от сумм доходов физических лиц, за вычетом документально подтвержденных расходов.

По каждому из полученных доходов установлена своя ставка и имеются налоговые вычеты:

- стандартные — на детей, детей-инвалидов, инвалидам ВОВ, героям России и др.;

- социальные — за обучение, лечение, за дополнительно уплаченные пенсионные взносы в накопительную часть, а также по программе негосударственного пенсионного обеспечения;

- имущественные — при продаже имущества с предельной суммой или при покупке-строительстве недвижимости;

- профессиональные вычеты предназначены работникам, осуществляющим свою деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой адвокаты.

Основная ставка налога составляет 13% и на нее вычеты не распространяются. Нерезиденты не имеют прав на любой из налоговых вычетов.

Помимо налога на доходы физических лиц, ООО «Пчелка» осуществляет взносы на каждого работника в пенсионный фонд и в фонд медицинского страхования.

Ежегодно уплачивается сбор за пользование объектами животного мира и водными биологическими ресурсами. Сбор является федеральным, и имеет место в структуре платежей ООО «Пчёлка», потому что рои пчел переносятся из мест своего обычного обитания в искусственные, созданные для производства продукции.

Поскольку в собственности предприятия находится земельный участок, то также необходимо исчислять земельный налог. Поскольку для нашего предприятия земля предметом труда не является, то ставка по налогу составляет 1,5%. Земельный налог является местным и перечисленные суммы направляются в районный бюджет.

Совокупность налогов и сборов, выплачиваемых предприятием, образуют систему отношений с налоговыми органами и определяют налоговую нагрузку на организацию. Степень налоговой нагрузки на предприятие отражено в таблице 3.1.

Таблица 3.1. — Анализ налоговой нагрузки на предприятие ООО «Пчёлка»

|

Показатели |

2009 год |

2010 год |

2011 год |

||||||

|

Сумма |

В % к выручке |

В % к прибыли |

Сумма |

В % к выручке |

В % к прибыли |

Сумма |

В % к выручке |

В % к прибыли |

|

|

Выручка от продаж |

3628 |

х |

х |

8703 |

х |

х |

6766 |

х |

х |

|

Прибыль до налогообложения |

202 |

х |

х |

241 |

х |

х |

279 |

х |

х |

|

Всего налогов |

103 |

2,84 |

50,99 |

165 |

1,90 |

68,47 |

241 |

3,56 |

0,86 |

|

-ЕСХН |

20 |

0,55 |

9,90 |

14 |

0,16 |

5,81 |

17 |

0,25 |

6,09 |

|

-Земельный |

3 |

0,08 |

1,49 |

3 |

0,03 |

1,25 |

3 |

0,04 |

1,07 |

|

-НДФЛ |

80 |

2,21 |

39,60 |

148 |

1,70 |

61,41 |

221 |

3,27 |

79,21 |

|

Сборы за пользование объектами животного мира и водными биологическими ресурсами |

10 |

0,28 |

4,95 |

12 |

0,14 |

4,98 |

13 |

0,19 |

4,66 |

|

Страховые взносы всего: |

158 |

4,36 |

78,22 |

142 |

1,63 |

58,92 |

376 |

5,56 |

134,77 |

|

-ФСС |

71 |

1,96 |

35,15 |

15 |

0,17 |

6,22 |

54 |

0,80 |

19,36 |

|

-ФОМС |

79 |

2,18 |

39,11 |

0 |

0 |

0 |

41 |

0,61 |

14,70 |

|

-ПФ |

8 |

0,22 |

0,40 |

127 |

1,46 |

52,70 |

281 |

4,15 |

100,71 |

Основываясь на данных, приведенных в таблице, мы пришли к выводу, что налоговое бремя, включающее налоги и сборы определенно соответствует денежному обороту предприятия. К 2011 году увеличился размер налоговых выплат, в частности НДФЛ, наблюдается тенденция роста платежей по ЕСХН, возросли сборы за пользование объектами животного мира и водными биологическими ресурсами.

Относительно страховых взносов из доходов работников наблюдается рост, в том числе за счет отчислений в пенсионный фонд. Следует заметить, что до 1 января 2010 года предприятие находилось на едином социальном налоге.

Наибольший удельный вес на протяжении 3-х рассматриваемых лет по выплатам из прибыли, а также относительно выручки занимает НДФЛ и отчисления в пенсионный фонд.

2 Порядок исчисления налоговой базы и расчет земельного налога

Налоговая база — обязательный юридический элемент земельного налога. Она наделяет объект налогообложения стоимостной или физической характеристикой.

Налоговая база земельного налога устанавливается ст. 390 НК РФ и представляет собой кадастровую стоимость земельного участка, признаваемого объектом налогообложения. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством. Согласно ст. 66 ЗК РФ, для определения кадастровой стоимости земельного участка проводится государственная кадастровая оценка земель. Порядок проведения государственной кадастровой оценки земель устанавливается Правительством РФ. Оценка земельного участка осуществляется на основе сведений, полученных в результате ведения государственного земельного кадастра. Деятельность, связанная с ведением земельного кадастра регулируется Федеральным законом «О государственном земельном кадастре» N 28-ФЗ. Согласно закону, государственный земельный кадастр, представляет собой систематизированный свод документированных сведений, получаемых в результате проведения государственного кадастрового учета земельных участков, о местоположении, целевом назначении и правовом положении земель РФ и т.д. (ст. 1 ФЗ).

Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений государственного кадастра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования. При долевом и совместном владении земельным участком, обязанность выплачивать сумму налога накладывается на собственников пропорционально долям.

Предприятие, при включении в кадастровый реестр недвижимости, имеет право получить выписку о состоянии, размере, расположении и стоимости земельного участка. (приложение 3)

Порядок определения налоговой базы земельных участков находящихся в общей собственности зависит от того, в какой правовой форме общая собственность выражена (в общей долевой собственности или в общей совместной собственности).

НК РФ устанавливает, что налоговая база в отношении земельных участков, находящихся в общей долевой собственности для каждого налогоплательщика определяется пропорционально его доле в общей долевой собственности. Иной порядок определения налоговой базы существует в отношении земельных участков, находящихся в общей совместной собственности. В этом случае налоговая база определяется для каждого налогоплательщика, являющегося собственником данного земельного участка, в равных долях. В соответствии с ст. 393 НК РФ налоговым периодом для земельного налога признается календарный год.

Налоговая ставка как обязательный элемент налогообложения, представляет собой величину налоговых начислений на единицу обложения.

Рассчитаем величину земельного налога за 2011 год для ООО «Пчёлка».

Кадастровая стоимость земельного участка предприятия составляет 220151 рубль.

Поскольку по классификации земельный участок не относится к землям сельскохозяйственного назначения, то применяется ставка 1,5%. Оснований для предоставления льгот нет.

Коэффициент Кв = 1, поскольку участок находился в собственности весь календарный год (12 месяцев).

Коэффициент Кл = 1, он определяется как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом периоде.

![]()

![]()

3 Порядок уплаты земельного налога в бюджет на предприятии. Налоговая отчетность

Обязанность уплаты земельного налога возникает с момента приобретения права на земельный участок. Основанием для установления и взимания налога и арендной платы за землю является документ, удостоверяющий право собственности, владения, пользования, аренды на земельный участок.

В законодательстве определен порядок исчисления земельного налога при переходе в течение года права собственности, права пожизненного наследуемого владения или права постоянного (бессрочного) пользования земельными участками от одного плательщика налога к другому. В таких случаях земельный налог исчисляется и предъявляется к уплате прежнему собственнику земли, землевладельцу, землепользователю с 1 января этого года до месяца, в котором он утратил право на земельный участок (включая этот месяц), а новому — начиная с месяца, следующего за месяцем возникновения права на земельный участок. За земельные участки, обслуживающие жилые дома, нежилые строения и сооружения, перешедшие по наследству, земельный налог взимается с наследников, принявших наследство, с момента его открытия. Наследникам, принявшим наследство до наступления срока налогового учета, налог исчисляется с учетом налоговых обязательств наследодателя.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков — организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года. Юридические лица обязаны исчислять и уплачивать в течение налогового периода текущие платежи по земельному налогу. Суммы текущих платежей подлежат уплате равными долями не позднее 25 февраля, 25 мая, 25 августа, 25 ноября текущего года.

Сумма налога, которая подлежит, уплате в бюджет по итогам налогового периода представляет собой разницу между суммой налога исчисленной налогоплательщиком самостоятельно и суммой подлежащей уплате в течение налогового периода авансовых платежей.

Налог и авансовые платежи по налогу уплачиваются в бюджет по месту нахождения земельных участков, являющихся объектом налогообложения. Плательщики, своевременно не привлеченные к уплате земельного налога, уплачивают этот налог не более чем за три предшествующих года.

Сумма излишне уплаченного земельного налога подлежит зачету в счет предстоящих платежей налогоплательщика, поэтому или иным налогам, погашения недоимки либо возврату налогоплательщику.

Зачет суммы излишне уплаченного налога в счет предстоящих платежей осуществляется на основании письменного заявления налогоплательщика по решению налогового органа. Такое решение выносится в течение 5 дней после получения заявления при условии, что эта сумма направляется в тот же бюджет, в который была направлена излишне уплаченная сумма налога.

По заявлению налогоплательщика и по решению налогового органа сумма излишне уплаченного налога может быть направлена на исполнение обязанностей по уплате налогов, на уплату пеней, погашение недоимки, если эта сумма направляется в тот же бюджет, в который была направлена излишне уплаченная сумма налога. Налоговые органы вправе самостоятельно произвести зачет в случае, если имеется недоимка по другим налогам. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика. В случае наличия у налогоплательщика недоимки по уплате налогов или задолженности по пеням, начисленным тому же бюджету, возврат налогоплательщику излишне уплаченной суммы производится только после зачета указанной суммы в счет погашения недоимки.

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Возврат суммы излишне уплаченного налога производится за счет средств бюджета, в который произошла переплата, в течение одного месяца со дня подачи заявления о возврате.

Не позднее 1 февраля 2012 года необходимо было представить декларацию по земельному налогу за 2011 год в отношении земельных участков, принадлежащих на праве собственности или постоянного пользования и используемых в предпринимательской деятельности. Декларацию представляют в налоговый орган по месту нахождения земельного участка, а организациям, отнесенным к категории крупнейших — в налоговый орган по месту учета в качестве крупнейших налогоплательщиков. Декларация за 2011 год должна быть представлена по новой форме, утвержденной приказом ФНС России от 28.10.2011 № ММВ-7-11/696@ «Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронном виде и Порядка ее заполнения». Представлять декларацию по земельному налогу надо только раз в год. Срок уплаты земельного налога за 2011 год организациями и индивидуальными предпринимателями — не позднее 1 марта 2012 года. (приложение 4)

При подаче налоговой декларации в электронном виде, налогоплательщику передается подтверждение факта отправки, затем извещение о принятии документов на рассмотрение. И, если все заполнено правильно, составляется протокол входного контроля: положительный, если декларация принята, и отрицательный в случае обнаружения ошибки.

Бесперебойное финансирование предусмотренных бюджетами мероприятий требует систематического пополнения финансовых ресурсов на федеральном и местных уровнях. Это достигается в основном за счет уплаты юридическими и физическими лицами налогов и других обязательных платежей. В соответствии с действующим налоговым законодательством и другими нормативными актами плательщики обязаны уплачивать указанные платежи в установленных размерах и в определенные сроки.

На налоговые органы возложен контроль за обеспечением полноты и своевременности уплаты юридическими и физическими лицами причитающихся налогов и других обязательных платежей.

Контроль за полнотой и своевременностью уплаты земельного налога как в ходе проверок непосредственно на предприятиях, так и на основе поступающих в налоговые органы банковских документов (копий платежных поручений, подтверждающих уплату налогов, выписок банков и т. п.).

Проверки непосредственно на предприятиях, как правило, высокоэффективны, способствуют повышению уровня организации бухгалтерского учета и платежной дисциплины плательщиков. Вместе с тем такой контроль не может быть всеобъемлющим, поскольку сравнительно небольшой аппарат работников налоговых органов не в состоянии одновременно проверить значительное число предприятий, состоящих на учете в качестве налогоплательщиков. В этих условиях всеобъемлющий контроль за предприятиями достигается посредством ведения в налоговых органах оперативно-бухгалтерского учета начислений и поступлений каждого вида налогов и других обязательных платежей и по каждому плетельщику.

Оперативно-бухгалтерский учет представляет собой стройную систему учета и отчетности. Он охватывает весь комплекс вопросов, связанных с начислением налогов, других платежей и финансовых санкций, их фактическим поступлением в бюджеты всех уровней, возвратом или зачетом переплат в счет уплаты очередных платежей, составлением установленной отчетности, аналитических записок и т. п. Порядок ведения оперативно-бухгалтерского учета определяется Государственной налоговой службой РФ. Его ведут налоговые инспекции, у которых непосредственно состоят на учете в качестве налогоплательщиков юридические и физические лица. Вышестоящие налоговые органы ведут учет поступлений платежей в целом по регионам, стране.

Исполнение налогового обязательства налогоплательщика, невыполненного в установленные сроки, может обеспечиваться

- начислением пени за неуплаченную сумму налогов и других обязательных платежей в бюджет;

- приостановлением расходных операций по банковским счетам;

- ограничением в распоряжении имуществом.

Органы налоговой службы состоят из налоговых органов и органов налоговой полиции. Налоговые органы состоят из уполномоченного государственного органа и территориальных налоговых органов. Органы налоговой полиции состоят из Комитета налоговой полиции уполномоченного органа и территориальных органов налоговой полиции.

На налоговые органы возлагается задача по обеспечению полноты поступления налоговых и других обязательных платежей в бюджет, полноты и своевременности перечисления обязательных пенсионных взносов, а также по осуществлению налогового контроля за исполнением налоговых обязательств налогоплательщиком. Задачами налоговой полиции являются выявление, пресечение и расследование преступлений связанных с целью сокрытия или занижения доходов, укрытия объектов обложения.

Погашение налоговой задолженности производится в следующем порядке: начисленные пени, начисленные штрафы, сумма налога и других обязательных платежей в бюджет. Пеня, за неуплаченную в срок сумму налога начисляется и уплачивается в размере 1,5-кратной ставки рефинансирования, установленной Национальным банком РК за каждый день просрочки, включая день уплаты.

Излишне поступившая сумма засчитывается без заявления плательщика в уплату других просроченных или предстоящих платежей. При этом по письменному заявлению плательщика может производиться возврат переплаты, зачтенной в платежи, срок которых еще не наступил.

Суммы могут быть зачтены в уплату других платежей, по которым не наступили сроки уплаты, или возвращены плательщику.

По окончании года налоговые инспекции обязаны закрыть лицевые счета плательщиков налогов и других обязательных платежей. Если в лицевых счетах прошедшего года значатся суммы недоимки или переплат, а также не уплаченная плательщиком пеня, они переносятся в новые лицевые счета, открываемые на текущий год.

При неправильном перечислении налога в бюджет, налогоплательщику высылают уведомление — с этого момента есть 5 дней на внесение изменений, исправлений, предоставление подтверждающих указанные суммы документов. Неподтвержденные данные в налоговой декларации по земельному налогу могут считаться основанием для проведения выездной налоговой проверки. В этом случае копия решения предоставляется заранее налогоплательщику. Предприятие должно предоставить помещение для работы представителям налоговых органов.

Предприятие обязано производить сверку налоговых расчетов минимум раз в год, а также по мере необходимости. В случае выявления нарушений, недоимок или переплаты составляется акт налоговой проверки.

4. ПРОБЛЕМЫ ЗЕМЕЛЬНОГО НАЛОГООБЛОЖЕНИЯ И ПУТИ ИХ РЕШЕНИЯ

Проблемы земельного налогообложения, главным образом, заключаются в недостаточном количестве информации об объектах налогообложения и правообладателях земельных участков. Это несет за собой препятствия в работе налоговых органов и недопоступлению денежных средств в местные бюджеты. К сожалению, сейчас данная проблема остается неурегулированной. Налоговые органы вынуждены практически ежегодно перепроверять базу данных о земельных участках и их правообладателей.

Важной проблемой является налогообложение земельных участков, занятых под объектами недвижимости. Особенно, если у налогоплательщиков недостаточно или вообще отсутствуют правоустанавливающие документы на землю. Для решения это проблемы Минфином России подготовил ряд официальных разъяснений: во-первых, земельный участок переходит бесплатно в общую долевую собственность собственников помещений в многоквартирном доме; во-вторых, им принадлежит общее имущество, включающее данный земельный участок с элементами озеленения и благоустройства и иные объекты, расположенные на нем. Учитывая это и то, что имеются правоустанавливающие документы, налогоплательщиками земельного налога должны признаваться собственники жилых и нежилых помещений этого дома.

Ещё одной из главных проблем является проблема предоставления налогоплательщикам информации о кадастровой стоимости принадлежащих им земельных участков. Решение данной проблемы заключается в бесплатном предоставлении этих сведений в виде кадастрового номера объекта недвижимости и его кадастровой стоимости, а также на официальном сайте Федерального агентства кадастра объектов недвижимости в сети Интернет.

В последнее время в России назрела необходимость введения единого налога на недвижимость. В своем бюджетном послании на 2012-2014 гг. Президент РФ говорил о том, что введение единого налога на недвижимость должно начаться в 2012 году. При этом данный налог должен обеспечить более справедливое распределение налоговой нагрузки между собственниками дорогой недвижимости и собственниками дешевого имущества, а также он должен быть социально приемлемым и осуществляться с учетом сложившегося уровня доходов населения.

Суть реформы налогообложения состоит в объединении трех налогов: налога на имущество физических лиц, налога на имущество юридических лиц и земельного налога, а налоговой базой недвижимости и земельных участков будет их рыночная стоимость. Дискуссии о введении единого налога на недвижимость ведутся уже на протяжении 15 лет. Еще в 1997 году в соответствии с законом 110-ФЗ от 20.07.1997 «О проведении эксперимента по налогообложению недвижимости в городах Великом Новгороде и Твери» был проведен эксперимент по введению единого налога на недвижимость. В ходе эксперимента обнаружилось множество проблем, и эксперимент провалился.

В 2012 году по 12 пилотным регионам внедряется проект по единому налогообложению недвижимости. Проводится массовая оценка недвижимости и создается единый реестр. Предполагается, что уже в этом году в Калужской, Тверской, Калининградской областях, Краснодарском и Красноярском краях, Ростовской области, Башкирии, Татарстане, Нижегородской, Самарской, Иркутской и Кемеровской областях будет введен единый налог на недвижимость.

Существует множество различных мнений по вопросам введения единого налога на недвижимость, установления процентной ставки и налоговых льгот. Уже в течение многих лет проходят дискуссии и обсуждения, но окончательно не разработана вся схема этого налога. В настоящее время большинство исследователей предлагают ввести налоговую ставку в размере 0,1 % от рыночной стоимости объекта недвижимости.

Проблемы поступлений земельного налога в местные бюджеты изучаются уже давно. Эта работа должна выполняться в комплексе с реформой налогообложения недвижимости в России. В условиях реформирования системы налогообложения в России, когда земельный налог станет частью единого налога на недвижимость, предлагается, в первую очередь, установить в каждом муниципальном образовании дифференцированные налоговые ставки, предварительно построив модель расчета этого налога.

Во-вторых, предлагается установить дифференцированные налоговые вычеты в каждом муниципальном образовании, при этом учесть среднюю площадь квартир, домов и земельных участков.

В-третьих, необходимо завершить массовую оценку недвижимости, чтобы внести обобщающую информацию об этой оценке в Единый реестр недвижимости. Также необходимо наладить взаимодействие между тремя организациями — кадастровой палатой, государственным предприятием технической инвентаризации и учета недвижимости и службой государственной регистрации прав на недвижимое имущество. Для этого нужно срочно разработать методику по взаимодействию этих организаций и устранить всю ошибочную информацию, находящуюся в Реестрах.

В-четвертых, необходимо разработать систему единой для страны методики расчета рыночной стоимости и ее корректировки в

ЗАКЛЮЧЕНИЕ

Земельный рынок, как рынок факторов производства, будет востребован всегда. Земля в силу своей ограниченности будет всегда приносить своему владельцу прибыль. Поскольку то или иное свойство ее всегда будет необходимо во всех сферах жизни человека.

Система землепользования в России является платным и облагается земельным налогом, закрепленным в 31 главе Налогового кодекса РФ. Налог является местным, и все средства полностью поступают в бюджет муниципальных районов. В земельном налогообложении есть ряд льгот, позволяющих не уплачивать налог вовсе или же применять пониженную ставку. Сумма налога определяется соответственно кадастровой оценки земли, что породило ряд серьезных проблем при непосредственном сборе налога: кадастровая стоимость не соответствует рыночной, налоговая база в течение года не изменяется и определяется на 1 января, ряд земельных участков не зарегистрированы и не имеют учетной стоимости в реестре, что в совокупности приводит к непоступлению части денежных средств, положенных по закону.

ООО «Пчелка» является малым предприятием, занимающимся сельскохозяйственным производством. В собственности предприятия находится 0,42 га земли, классифицируемой как несельскохозяйственная. Предприятие достаточно оснащено основными производственными фондами, которые своевременно обновляются и ремонтируются. Выручка организации в высокой степени зависимо от уровня оптовых цен на мед и прочую продукцию пчеловодства. Деятельность предприятия и его финансовое состояние позволяет своевременно, полно и правильно перечислять налоговые платежи, согласно налоговому режиму, в бюджет.

Исследуемое предприятие находится на специальном налоговом режиме — ЕСХН, что в целом замещает налог на прибыль, на имущество и НДС. Наибольший удельный вес в доходах предприятия занимает налог на доходы физических лиц и отчисления в пенсионный фонд.

Земельный налог рассчитывается как ставка налога (на предприятии установлена — 1,5%) умноженная на кадастровую стоимость земли. Один раз в год (до 1 февраля) необходимо подать налоговую декларацию по налогу в электронном виде. Однако налог выплачивается 4 раза в год, включая авансовые платежи. Сумма налога, которая подлежит, уплате в бюджет по итогам налогового периода представляет собой разницу между суммой налога исчисленной налогоплательщиком самостоятельно и суммой подлежащей уплате в течение налогового периода авансовых платежей.

Налоговые органы вправе регулярно проверять расчеты предприятия с бюджетом в том числе и по выплатам земельного налога. Проводятся камеральные и выездные проверки, сверки расчетов, а также применяется наказания различной степени тяжести.

Для решения проблем по взиманию земельного налога применяются следующие меры:

- обязательная выдача правоустанавливающих документов владельцам участков;

- на официальном сайте Федерального агентства кадастра объектов недвижимости в сети Интернет есть исчерпывающая информация об участке, который поддается налогообложению;

- информация о земельных участках предоставляется владельцам бесплатно;

— с 2013 года предполагается ввести единый налог на недвижимость. Суть реформы налогообложения состоит в объединении трех налогов: налога на имущество физических лиц, налога на имущество юридических лиц и земельного налога, а налоговой базой недвижимости и земельных участков будет их рыночная стоимость.

Однако для грамотной реализации реформы необходимо провести полную переоценку земельных угодий в стране, установить дифференцированные ставки по регионам, провести оценку всей недвижимости и необходимо разработать единую систему расчета объединенного налога.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Земельный кодекс Российской Федерации: офиц.текст. — М: “ОМЕГА-Л”, 2010. — 74 с.

2. Налоговый кодекс российской федерации: офиц. текст. — М: “ОМЕГА-Л”, 2010. — 583 с.

- Федеральный закон от 28.09.2010 N 243-ФЗ п. 10 [Электронный ресурс]: офиц. текст. — “Российская газета” Федеральный выпуск № 5299 от 30 сентября 2010 г.

- Агабекян О.

В. Макарова К. С. Налоги и налогообложение: учебное пособие. Часть 1 / О. В. Агабекян, К. С. Макарова. — М.: Издательский дом АТИСО, 2009. — 172 с.

- Аронов А. В., Кашин В. А. Налоги и налогообложение: учебное пособие. — М.: Магистр, 2009. — 576 с.

- Байбородина В.

Г. Налоги и налогообложение / сост. В. Г. Байбородина, И. М. Домагальская, В. А. Иванина, Е. Г. Коваленко. — Хабаровск : РИЦ ХГАЭП, 2010. — 108 с.

- Белоусова С. В. Оптимизация и минимизация налогообложения: готовые способы экономии / под ред. С. Вэ. Белоусовой. — М.: Вершина, 2007. — 160 с.: табл.

- Боголюбов С.А.

Комментарий к Земельному кодексу Российской Федерации (отв. ред. Боголюбов С.А.).

— 7-е изд., перераб. и доп. — «Проспект», 2011 г. — 332 с.

- Жидкова, Е.Ю. Налоги и налогообложение: учебник / Е. Ю. Жидкова. — 2-е изд., перераб. и доп. — М.: Эксмо, 2009. — 480 с.

- Котляров, М.

А. Новый земельный налог: неотложные проблемы и пути их решения / М. А. Котляров. — // Финансы. — 2007. — № : 6. — с.25-28.

- Кузьмин Г.В. Земельный налог: особенности исчисления и уплаты — М.: Бухгалтерский учет, 2009. — 112с.

- Хренова М.

Ю. Проблемы начисления земельного налога и налога на недвижимость. / М. Ю. Хренова. — Переславль — Залесский, 2012 г.

- http://www.rg.ru/2011/05/17/nalogi.html «Единый налог на землю и дом могут ввести досрочно». Российская газета — Федеральный выпуск №5479 (103).