Государственная власть во все времена нуждалась в средствах для своего содержания, но методы привлечения этих средств менялись в зависимости от обстоятельств и уровня развития общества.

Действующая ныне налоговая система России практически введена с 1992 г. и основывается на более чем 20 законах, охватывающих, по сути, все сферы экономической жизни государства. По своей структуре и принципам построения новая налоговая система в основном отражает общераспространенные в мировой практике налоговые системы. Перечень применяемых видов налогов практически соответствует общепринятому в современной рыночной экономике и в значительной части набору налогов и сборов, применявшихся в нашей практике ранее.

Налоговые органы являются единственными законными сборщиками налогов и сборов, которые и формируют бюджеты всех уровней государства. От того, насколько правильно построена система налогообложения, и система налоговых органов зависит эффективное функционирование всего народного хозяйства страны.

Целью данной работы является закрепление и углубление теоретических знаний по дисциплине «Налоги с физических и юридических лиц». Для достижения этой цель были выделены следующие задачи:

- определить понятие налоговых органов;

- изучить функции и структуру налоговых органов;

- изучить права и обязанности налоговых органов;

- провести анализ деятельность УФНС России по Свердловской области.

1. Налоговые органы РФ, их права и обязанности

1.1 Понятие налоговых органов, их функции и принципы

Важное место в деятельности государства занимает формирование его бюджета — денежного дохода, необходимого для реализации экономических и социальных программ, обеспечения обороны и безопасности страны. Одним из главных источников формирования бюджета являются налоги, взимаемые с юридических и физических лиц (налогоплательщиков).

Совокупность налогов, сборов, пошлин и других платежей образует налоговую систему государства. Стабильное поступление в казну государства налогов и других обязательных платежей является необходимым условием успешного функционирования государства, дальнейшего экономического и социального развития.

Однако налогоплательщики не всегда добросовестно выполняют свои обязанности перед государством, допускают различные нарушения налогового законодательства — от несвоевременного внесения в соответствующий бюджет налогов до умышленного уклонения от их уплаты. Поэтому в любом государстве создается определенная система учета налогоплательщиков и контроля за полнотой и своевременностью уплаты ими начисленных налогов и обязательных платежей. В Российской Федерации эту функцию выполняют налоговые органы Российской Федерации.

Органы налоговой полиции

... 2. Система и структура федеральных органов налоговой полиции Федеральные органы налоговой полиции являются централизованной системой органов налоговой полиции с подотчетностью нижестоящих органов вышестоящим органам и Директору Федеральной службы налоговой полиции Российской Федерации. Систему федеральных органов налоговой полиции составляют: Федеральная служба налоговой полиции Российской ...

Налоговые органы Российской Федерации — единая система контроля за соблюдением налогового законодательства Российской Федерации, правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и других обязательных платежей, правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет платежей при пользовании недрами, установленных законодательством Российской Федерации, а также контроля за соблюдением валютного законодательства Российской Федерации, осуществляемого в пределах компетенции налоговых органов.

Налоговые органы в своей деятельности руководствуются Конституцией Российской Федерации, Налоговым кодексом Российской Федерации и другими федеральными законами, настоящим Законом и иными законодательными актами Российской Федерации, нормативными правовыми актами Президента Российской Федерации и Правительства Российской Федерации, а также нормативными правовыми актами органов государственной власти субъектов Российской Федерации и органов местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов.

Налоговые органы решают поставленные перед ними задачи во взаимодействии с федеральными органами исполнительной власти, органами государственной власти субъектов Российской Федерации и органами местного самоуправления.

Главными задачами налоговых органов являются контроль за соблюдением налогового законодательства, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных законодательством Российской Федерации, а также валютный контроль, осуществляемый в соответствии с законодательством Российской Федерации о валютном регулировании и валютном контроле.

Точное установление функций государственного органа имеет важное юридическое значение: права, предоставленные законодательством этому органу, и обязанности, на него возложенные, могут быть реализованы и должны трактоваться исключительно в рамках его функций и задач так, как они установлены законом.

Функции налоговых органов — центрального, региональных и местных — несколько различаются. Но поскольку главная задача всех звеньев едина — контроль за соблюдением налогового законодательства, налоговым органам всех уровней присущи общие функции:

- учет налогоплательщиков;

- контроль за соблюдением налогового законодательства участниками налоговых правоотношений;

- определение в установленных случаях суммы налогов, подлежащих уплате в бюджет налогоплательщиками;

- ведение оперативно-бухгалтерского учета сумм налогов;

- возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов;

- разъяснительная работа и информирование налогоплательщиков о порядке применения налогового законодательства;

- применение мер ответственности к нарушителям налогового законодательства;

- взыскание недоимок, пеней и штрафов с нарушителей налогового законодательства;

- контроль за соблюдением законодательства о наличном денежном обращении.

Налоговая служба Российской Федерации основана на следующих принципах:

Анализ ежегодных посланий Президента Российской Федерации органам ...

... характер, являются его послания Федеральному Собранию (ежегодные и бюджетные). Особенностью российского законодательства является то, что оно формируется на основе норм Конституции РФ с учетом ежегодных посланий Президента РФ, в которых ...

— Принцип единства. Этот принцип построения системы проистекает из принципа единства налоговой политики: для обеспечения единообразного применения налогового законодательства в Российской Федерации требуется наличие единого контрольного органа. Налоговая служба России осуществляет свои полномочия в отношении как государственных, так и местных налогов.

— Принцип независимости. Независимость понимается, прежде всего, как независимость от местных органов власти. Она является конкретным проявлением принципа разделения властей: праву местных органов власти вводить местные налоги, устанавливать ставки платежей, определять льготы, противостоит обязанность налоговых инспекций действовать в строгом соответствии с законом. Налоговые инспекции выполняют только те решения и постановления по налоговым вопросам местных органов власти, которые приняты в соответствии с законом и в пределах предоставленных им прав. Местные органы власти и администрация не имеют права изменять или отменять решения налоговых органов, а также давать им оперативные руководящие указания.

- Принцип централизации. Государственная налоговая служба России является централизованной системой налоговых органов.

2 Структура налоговых органов РФ

Федеральная налоговая служба является федеральным органом исполнительной власти, в сферу полномочий которого, кроме указанных, включаются контроль за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства в пределах компетенции налоговых органов.

Федеральная налоговая служба — уполномоченный федеральный орган исполнительной власти, осуществляющий государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, а также обеспечивающий представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам.

Федеральная налоговая служба находится в ведении Министерства финансов России.

Федеральная налоговая служба осуществляет свою деятельность непосредственно и через свои территориальные органы во взаимодействии с другими федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и другими организациями.

Структура налоговых органов соответствует федеративному устройству РФ. Налоговые органы имеют трехзвенную структуру: федеральный уровень (ФНС, т. е. центральный аппарат), уровень субъектов (Управления ФНС по субъектам), межрегиональные инспекции и муниципальные образования (инспекции МНС по районам, городам без районного деления и районам в городах), а также инспекции межрайонного уровня. Налоговые органы образуют единую централизованную систему с вертикальной структурой подчинения и назначения. Такое единство определено единством налоговой политики и необходимо для единообразного применения налогового законодательства. Оно обеспечивается тем, что функции контроля налогообложения осуществляют только органы ФНС. Кроме того, в НК РФ внесено дополнение о праве вышестоящего налогового органа, отменять решения нижестоящих налоговых органов, если эти решения не соответствуют законодательству о налогах и сборах.

Федеральная налоговая служба

... и экономическую сущность Федеральной налоговой службы как федерального органа исполнительной власти; 2. Рассмотреть понятие и основные цели, роль Федеральной налоговой службы РФ; 3. Проанализировать характеристику основных полномочий Федеральной налоговой службы: отклонение и налоговая оптимизация в системе налогового контроля; 4. Изучить ...

Общая структура налоговых органов включает в себя звенья, действующие на межрегиональном и межрайонном уровнях. Это обусловливается спецификой экономической деятельности отдельных категорий налогоплательщиков, например, крупнейших предприятий. Их деятельность выходит за рамки территорий, контролируемых той или иной налоговой инспекцией, что вызывает необходимость осуществления комплекса мер на межрегиональном и межрайонном уровнях. К указанным звеньям относятся:

7 межрегиональных налоговых инспекций по федеральным округам;

- ряд межрегиональных налоговых инспекций (МРНИ), создаваемых по отраслевому признаку — в определенных сферах, наиболее подверженных уклонению от уплаты налогов (межрегиональная инспекция по контролю в сферах алкогольной и табачной продукции, нефтяного бизнеса и др.), в настоящее время их 8;

межрайонные налоговые инспекции двух типов:

- контролирующие территорию нескольких административных районов (в целях экономии бюджетных средств, повышения эффективности контроля вследствие углубления разделения труда);

- контролирующие определенные категории налогоплательщиков.

Структура налоговых органов представлена на рисунке 1.1.

Ряд полномочий налоговых органов передан по законодательству таможенным органам, которые действуют строго в пределах своей компетенции.

Взаимоотношения между звеньями налоговой службы основаны на принципе вертикальной подотчетности (соподчиненности).

Данный принцип означает, что непосредственно первому звену — ФТС — подотчетно второе — государственные налоговые органы по республикам, краям, областям, городам Москве и Санкт-Петербургу, а второму звену — третье, низовое звено.

Принципом вертикальной подотчетности обуславливается порядок обмена информацией между звеньями налоговой службы и доведения законодательного и инструктивного материала. Так, информация о результатах контрольной работы от инспекций 3-го звена поступает сначала в управления на региональном уровне, где она обобщается и направляется в центральный аппарат. С другой стороны, центральный аппарат доводит до налоговых органов 2-го уровня законодательные и инструктивные материалы, разъяснения по применению налогового законодательства, которые затем направляются нижестоящим налоговым инспекциям.

Федеральная налоговая служба — единый методический, методологический и координационный центр, осуществляющий руководство нижестоящими территориальными органами.

Полномочия ФНС распространяются на контроль и надзор за:

соблюдением законодательства о налогах и сборах,

представлением деклараций о производстве и обороте этилового спирта, алкогольной, спиртосодержащей продукции, фактическими объемами производства и реализации данной продукции, выделением и использованием квот на закупку этилового спирта,

осуществлением валютных операций резидентами и нерезидентами,

полнотой учета выручки денежных средств у организаций и индивидуальных предпринимателей,

проведением лотерей.

ФНС реализует различные функции:

- осуществляет государственную регистрацию налогоплательщиков и установку контрольных спиртоизмеряющих приборов на предприятиях по производству этилового спирта;

- регистрирует в установленном порядке договоры коммерческой концессии и контрольно-кассовую технику;

- ведет в установленном порядке учет всех налогоплательщиков;

- государственные сводные реестры лицензий на производство, хранение, реализацию этилового спирта, алкогольной, спиртосодержащей непищевой продукции;

- реестр лицензий на производство табачной продукции;

- реестры разрешений на учреждений акцизных складов;

- единый государственный реестр юридических лиц, единый государственный реестр индивидуальных предпринимателей, единый государственный

бесплатно информирует налогоплательщиков о действующих налогах и сборах; законодательстве налогах и сборах, порядке исчисления и уплаты налогов;

Раскрытие в финансовой отчетности информации о налоговых обязательствах ...

... в финансовой отчетности информации о налоговых обязательствах в соответствии с российскими стандартами бухгалтерского учета и отчетности, а также приведен пример расчета налога на прибыль и формирование информации о налоге на прибыль в Отчете о финансовых результатах. В третьей главе проведена сравнительная характеристика РСБУ и МСФО в части раскрытия информации о налоговых обязательствах, ...

- осуществляет возврат или зачет излишне уплаченных или излишне взысканных налогов;

- принимает решения об изменении сроков уплаты налогов, сборов, пеней;

- устанавливает форму налогового уведомления, требования об уплате налога, формы заявления, уведомления и свидетельства о постановке на учет в налоговом органе;

- форму решения о проведении ВНП;

- форму и требования к составлению акта ВНП;

- форму представления налоговыми агентами информации о суммах выплаченных иностранным организациям доходов;

- ряд других форм, связанных с уплатой отдельных видов налогов;

- разрабатывает формы и порядок заполнения расчетов по налогам, формы налоговых деклараций и другие документы и направляет их для утверждения в Минфин России;

- представляет в соответствии с законодательством о несостоятельности интересы РФ по обязательным платежам;

- осуществляет проверку деятельности юридических, физических лиц в установленной сфере.

Федеральная налоговая служба осуществляет контроль территориальных подразделений и подведомственных организаций, международное сотрудничество по вопросам налогообложения.

Федеральная налоговая служба не вправе осуществлять в установленной сфере деятельности нормативно-правовое регулирование, кроме установленных законодательством случаев, а также управление государственным имуществом и осуществление платных услуг.

Управления ФНС по субъектам выполняют аналогичные функции по отношению к низовым звеньям, контролируют соблюдение законодательства на территории субъектов, организуют и контролируют работу нижестоящих налоговых органов. Каждое Управление может иметь свои задачи и функции, обусловленные особенностями данного региона.

Налоговые инспекции по районам, городам без районного деления и районам в городах выполняют непосредственно функции по осуществлению налогового контроля подведомственных юридических и физических лиц:

- обеспечивают учет налогоплательщиков;

- контролируют своевременность представления и достоверность документов, связанных с уплатой налогов;

- обеспечивают применение финансовых санкций, предусмотренных законодательством, и своевременность взыскания средств по ним;

- ведут оперативно-бухгалтерский учет (по каждому налогоплательщику и виду платежа) сумм налогов и других платежей, подлежащих уплате и фактически поступивших в бюджет, а также сумм пени и штрафов;

- обеспечивают передачу правоохранительным органам материалов по фактам нарушений, за которые предусмотрена уголовная ответственность;

составляют и представляют в вышестоящие налоговые органы налоговую отчетность

Доходы и расходы бюджета субъекта Российской Федерации (на примере ...

... в бюджете необходимо для успешной реализации финансовой политики государства. Бюджет является формой образования и расходования денежных средств. Совокупность всех видов бюджетов образует бюджетную систему государства.В данной работе рассматривается структура статей доходов и расходов ...

Таким образом, распределение компетенции в сфере контрольных полномочий осуществляется, во-первых, по территориальному принципу и, во-вторых, на основе определенных характеристик проверяемых лиц (масштабы, вид деятельности).

3 Права и обязанности налоговых органов

Права налоговых органов предусмотрены ст.31 НК РФ.

Налоговые органы вправе:

- требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронном виде, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов;

- проводить налоговые проверки в порядке, установленном Налоговым Кодексом РФ;

- производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

- вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;

- приостанавливать операции по счетам налогоплательщика, плательщика сбора или налогового агента в банках и налагать арест на имущество налогоплательщика, плательщика сбора или налогового агента в порядке, предусмотренном НК РФ;

- осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества. Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;

- определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги;

- требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

- взыскивать недоимки, а также пени, проценты и штрафы в случаях и порядке, которые установлены НК РФ;

- требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации;

- привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

- вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

- заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

предъявлять в суды общей юрисдикции или арбитражные суды иски (заявления):

Налоговые вычеты по налогу на доходы физических лиц: состав, ...

... Налоговом кодексе Российской Федерации (далее – НК РФ) применение налоговых вычетов предусмотрено в отношении налога на добавленную стоимость, налога на доходы физических лиц и акцизов. Но общепринятого определения налогового вычета ни в законодательстве о налогах и сборах, ...

- о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных настоящим Кодексом;

- о возмещении ущерба, причиненного государству и (или) муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств со счета налогоплательщика после получения решения налогового органа о приостановлении операций, в результате которых стало невозможным взыскание налоговым органом недоимки, задолженности по пеням, штрафам с налогоплательщика в порядке, предусмотренном настоящим Кодексом;

- о досрочном расторжении договора об инвестиционном налоговом кредите;

- в иных случаях, предусмотренных настоящим Кодексом.

Налоговые органы осуществляют также другие права, предусмотренные настоящим Кодексом. Вышестоящие налоговые органы вправе отменять и изменять решения нижестоящих налоговых органов в случае несоответствия указанных решений законодательству о налогах и сборах.

Обязанности налоговых органов перечислены в статье 32 НК РФ.

Налоговые органы обязаны:

- соблюдать законодательство о налогах и сборах;

- осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

- вести в установленном порядке учет организаций и физических лиц;

- бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

- руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

- сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

- принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном НК РФ;

- соблюдать налоговую тайну и обеспечивать ее сохранение;

- направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных НК РФ, налоговое уведомление и (или) требование об уплате налога и сбора;

- представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням и штрафам на основании данных налогового органа.

осуществлять по заявлению налогоплательщика, плательщика сбора или налогового агента совместную сверку расчетов по налогам, сборам, пеням и штрафам. Результаты совместной сверки расчетов по налогам, сборам, пеням и штрафам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням и штрафам вручается (направляется по почте заказным письмом) или передается налогоплательщику (плательщику сбора, налоговому агенту) в электронном виде по телекоммуникационным каналам связи в течение следующего дня после дня составления такого акта.

по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента.

Налоговые органы несут также другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами. Если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного налогоплательщику (плательщику сбора, налоговому агенту) на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик (плательщик сбора, налоговый агент) не уплатил (не перечислил) в полном объеме указанные в данном требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов, налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в следственные органы, уполномоченные производить предварительное следствие по уголовным делам о преступлениях, предусмотренных статьями 198 — 199.2 Уголовного кодекса Российской Федерации (далее — следственные органы), для решения вопроса о возбуждении уголовного дела.

2. Анализ деятельности УФНС России по Свердловской области

1 Краткая характеристика УФНС и основных показателей её деятельности

Управление Федеральной налоговой службы по Свердловской области (далее — Управление) является территориальным органом Федеральной налоговой службы (далее — ФНС России) и входит в единую централизованную систему налоговых органов, оно находится в непосредственном подчинении ФНС России и ей подконтрольно.

Управление является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства Российской Федерации в пределах компетенции налоговых органов.

Управление осуществляет государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей, крестьянских (фермерских) хозяйств, представляет в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам.

Управление в своей деятельности руководствуется Конституцией Российской Федерации, федеральными конституционными законами, федеральными законами, актами Президента Российской Федерации и Правительства Российской Федерации, международными договорами Российской Федерации, нормативными правовыми актами Министерства финансов Российской Федерации, правовыми актами ФНС России, нормативными правовыми актами органов власти Свердловской области и органов местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов, настоящим Положением.

Управление осуществляет свою деятельность непосредственно и через инспекции по районам, районам в городах, городам без районного деления, инспекции межрайонного уровня и во взаимодействии с территориальными органами федеральных органов исполнительной власти, органами исполнительной власти Свердловской области, органами местного самоуправления и государственными внебюджетными фондами, общественными объединениями и иными организациями.

Управление возглавляет руководитель, назначаемый на должность и освобождаемый от должности Министром финансов Российской Федерации по представлению руководителя ФНС России.

Руководитель Управления несет персональную ответственность за выполнение возложенных на Управление задач и функций.

Руководитель Управления имеет заместителей, назначаемых на должность и освобождаемых от должности руководителем ФНС России по представлению руководителя Управления.

Руководитель Управления:

- организует и осуществляет на принципах единоначалия общее руководство и контроль за деятельностью Управления;

- распределяет обязанности между своими заместителями;

- представляет на утверждение в ФНС России структуру Управления и смету доходов и расходов на его содержание;

- утверждает в пределах установленной численности и фонда оплаты труда штатное расписание, положения о структурных подразделениях аппарата Управления, должностные регламенты гражданских служащих и должностные инструкции других работников Управления;

- утверждает численность и фонд оплаты труда работников нижестоящих налоговых органов в пределах установленных численности и фонда оплаты труда, а также смету расходов на их содержание в пределах, предусмотренных ФНС России на соответствующий период ассигнований на содержание нижестоящих налоговых органов;

- издает приказы, распоряжения и дает указания по вопросам деятельности Управления, обязательные для исполнения всеми работниками Управления и нижестоящими налоговыми органами;

- назначает на должность и освобождает от должности в установленном порядке работников аппарата Управления и заместителей руководителей нижестоящих налоговых органов и направляет в ФНС России предложения о назначении на должность и освобождении от должности руководителей нижестоящих налоговых органов;

- решает в соответствии с законодательством Российской Федерации о государственной службе вопросы, связанные с прохождением федеральной государственной службы в Управлении;

- представляет в ФНС России проект ежегодного плана и прогнозные показатели деятельности Управления, а также отчеты об их исполнении;

- привлекает в соответствии с законодательством Российской Федерации к дисциплинарной ответственности работников за нарушения, допущенные ими в работе, если за эти нарушения не предусмотрена административная или уголовная ответственность.

Управление в соответствии с гражданским законодательством Российской Федерации от своего имени приобретает и осуществляет имущественные и личные неимущественные права в рамках предоставленных ему полномочий, выступает истцом и ответчиком в суде. Управление имеет смету доходов и расходов, утверждаемую ФНС России.

Управление является юридическим лицом, имеет бланк и две печати с изображением Государственного герба Российской Федерации со своим полным и сокращенным наименованием, одна из которых (№ 2) используется для подразделения, ответственного за регистрацию юридических лиц, иные печати, штампы и бланки установленного образца, счета, открываемые в соответствии с законодательством Российской Федерации.

Во главе Управления стоит руководитель, Логинов Сергей Геннадьевич, координирует и осуществляет контроль над деятельностью четырех отделов:

- отдела обеспечения (в части финансового обеспечения);

- отдела кадров;

- отдела безопасности;

- отдела информатизации.

В распоряжении руководителя находится четыре заместителя:

Гатченко Борис Алексеевич, советник государственной гражданской службы РФ 1 класса, который координирует и контролирует работу четырех отделов:

- отдела обеспечения (в части капитального строительства и эксплуатации зданий и сооружений и хозяйственного обеспечения);

- общего отдела;

- отдела регистрации и учета налогоплательщиков;

- отдела ввода и обработки данных.

Котова Инна Павловна, советник государственной гражданской службы РФ 1 класса, которая следит за работой трех отделов:

- отдела работы с налогоплательщиками и СМИ;

- отдела контроля налоговых органов;

- правового отдела.

Кочнев Сергей Михайлович, советник государственной гражданской службы РФ 1 класса, координирует и осуществляет контроль над деятельностью трех отделов:

- отдела налогообложения юридических лиц;

- отдела налогообложения физических лиц;

- отдела урегулирования задолженности и обеспечения процедуры банкротства.

Люханова Ирина Николаевна, советник государственной гражданской службы РФ 2 класса, контролирует деятельность:

- контрольного отдела;

- отдела досудебного аудита;

- отдела учета, анализа налоговых поступлений и отчетности.

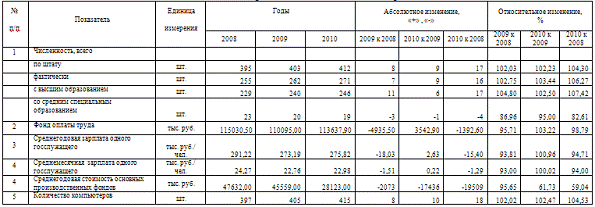

Основные показатели деятельности УФНС России по Свердловской области приведены в таблице 2.1.

Из таблицы 2.1 видно, что за анализируемый период произошло увеличение численности госслужащих на 4,3%. При этом фонд оплаты труда 2010 года по сравнению с 2008 уменьшился на 1, 21%, что привело к снижению среднегодовой заработной платы одного госслужащего на 5, 29%.

налоговый бюджетный пошлина сбор

2.2 Анализ поступления налогов и сборов в бюджетную систему РФ

2.2.1 Анализ поступления основных видов налогов

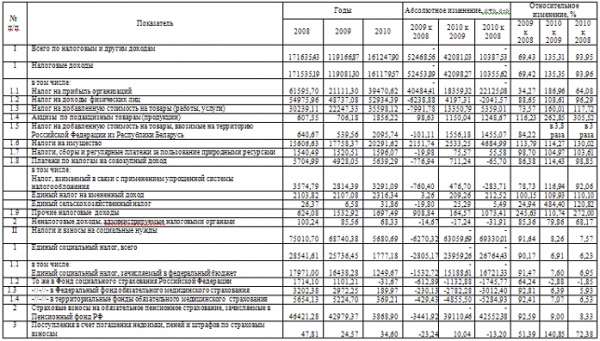

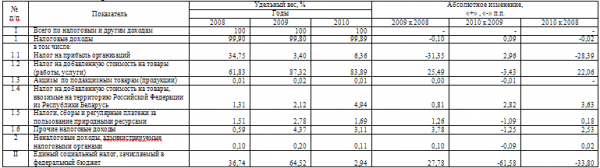

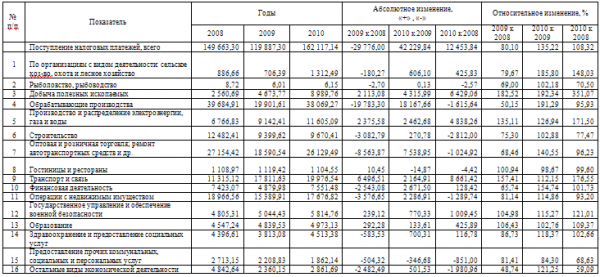

Анализ поступления основных налогов в бюджетную систему по Свердловской области в 2008-2010 гг. проводится по данным формы №1-НМ. Результаты анализа сводятся в таблицы 2.2 — 2.8.

Из приведенных в таблице 2.2 данных можно сделать вывод о том, что поступление всего по налоговым и другим доходам уменьшилось на 6,05%, за счет снижение показателей налоговых доходов на 6,04% и неналоговых доходов, администрируемые налоговыми органами на 31,83%. Произошло снижение платежей по налоговым доходам в связи с уменьшением платежей в бюджет по налогу на прибыль, налогу на доходы физических лиц и налогу, взимаемого в связи с применением упрощенной системы налогообложения.

Также за анализируемый период произошло значительное снижение поступлений налогов и взносов на социальные нужды на 92,43%.

Из приведенных в таблице 2.3 данных видно, что принципиальных изменений в структуре налоговых платежей и других доходов в бюджетную систему РФ не произошло.

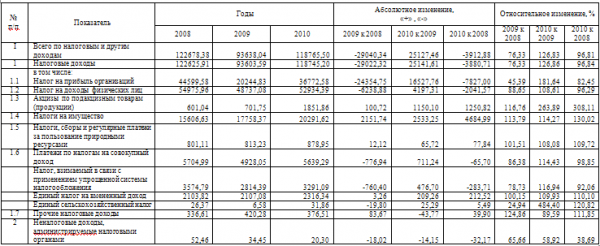

Данные таблицы 2.4 показывают, что за рассматриваемый период поступление всего по налоговым и другим доходам уменьшилось на 3,2%, в то же время поступления от единого социального налога, зачисляемого в федеральный бюджет значительно уменьшились на 93%. Произошел рост поступлений от налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь за период 2008-2010 года на 1455,07 млн. руб. и от прочих налоговых доходов на 1033,51 млн.руб.

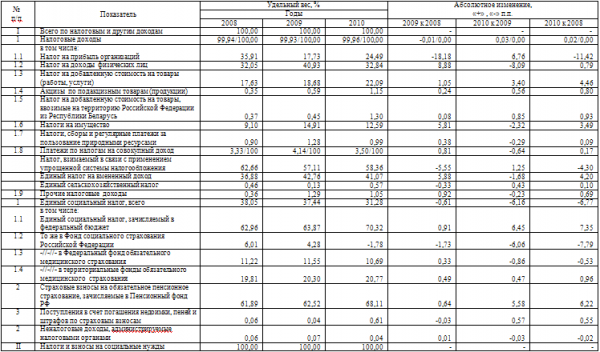

Из таблицы 2.5 видно, что в течение 3х лет в федеральный бюджет Свердловской области поступало 99,8-99,9% всех доходов. Но структура налоговых доходов сильно изменилась. Так в 2008 году основной составляющей налоговых доходов являлся НДС, как в прочем и в другие годы, но к 2010 году процент НДС увеличился на 22,06 п.п. Также большую часть составляет налог на прибыль в 2008 году, но уже в 2010 это всего лишь 6,36%, вместо 34,75% в 2008 году. Это связано, прежде всего, со снижением поступлений налога на прибыль от крупнейших налогоплательщиков. Доля акцизов практически не изменилась, также как и остальных налогов, кроме ЕСН. Значение удельного веса ЕСН снизилось с 36,74% до 2,94%.

Неналоговые доходы остались на том же уровне.

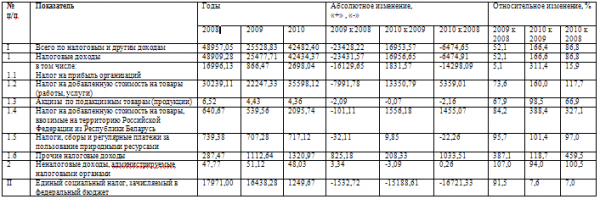

Таблица 2.6 показывает, что в 2008 году больше всего в территориальный бюджет Свердловской области поступило налогов на доходы физических лиц (54975,96млн.руб), в 2010 году эта цифра снизилась всего на 3,7%. Второе место по собираемости занял налога на прибыль 44599,58 млн.руб. в 2008 году и 36772,58 млн.руб. в 2010 году. Существенно возросли доходы от акцизов (в 3 раза), это вызвано, в большей степени, ввозом больших партий алкогольной продукции. На 30% увеличились доходы от налога на имущество. Рост вызван досрочной уплатой налога рядом крупнейших налогоплательщиков. Собираемость ЕНВД возросла на 10%, ЕСХН на 20%. Сильно снизились неналоговые доходы с 52,46 млн.руб. до 20,2 млн.руб.

Из таблицы 2.7 можно сделать вывод, что в структуре доходов в территориальный бюджет Свердловской области не произошло никаких существенных изменений. Так, удельный вес налога на прибыль составляет 31-36%, НДФЛ 44%, акцизы 0,5-1,5%, платежи по налогам на совокупный доход 4,7-5,2%. Удельный вес неналоговых доходов, также, практически не менялся за 3 года.

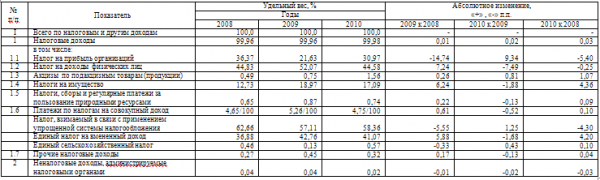

Из таблицы 2.8 видно, что большую часть налоговых платежей и других доходов идет на пополнение территориального бюджета, наибольшее поступление по годам наблюдается в 2009 г. и составляет 78,6%, хотя в 2010 г. обеспеченность территориального бюджета платежами снизилась до 73,6%. Полностью все налоговые поступления идут в территориальный бюджет от налога на доходы физических лиц и налога на имущество. НДС полностью обеспечивает федеральный бюджет поступлениями. наиболее равномерно между федеральным и территориальным бюджетами делят свои поступления налоги, сборы и регулярные платежи за пользование природными ресурсами и прочие налоги, хотя по прочим налогам в 2010 г. наблюдается увеличение поступлений в федеральный бюджет. Налог на прибыль к 2010 г. снизился в части поступлений в федеральный бюджет, основная его часть приходится на территориальный и в 2010 г. составляет 93,2%. Основная доля поступлений от акцизов приходится на территориальный бюджет, она достаточно высока и за 2009 — 2010 гг. составляет 98%, 99% и 99,9% соответственно.

Таблица 2.1 — Основные показатели деятельности Управления ФНС России по Свердловской области

Таблица 2.2 — Поступление налоговых платежей и других доходов в бюджетную систему РФ по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

Таблица 2.3 — Структура налоговых платежей и других доходов в бюджетную систему РФ по Управлению ФНС России по Свердловской области в 2008-2010гг., %

Таблица 2.4 — Поступление налоговых платежей и других доходов в федеральный бюджет по Управлению ФНС России по Свердловской области в 2008-2010гг, млн. руб.

Таблица 2.5 — Структура налоговых платежей и других доходов в федеральный бюджет по Управлению ФНС по Свердловской области в 2008-2010гг., %

Таблица 2.6 — Поступление налоговых платежей и других доходов в территориальный бюджет по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

Таблица 2.7 — Структура налоговых платежей и других доходов в территориальный бюджет по Управлению ФНС России по Свердловской области в 2008-2010гг., %

Таблица 2.8 — Структура налоговых платежей и других доходов в федеральный и территориальный бюджеты по Управлению ФНС России по Свердловской области в 2008-2010гг., %

2.2.2 Анализ поступления налогов по отраслям экономики

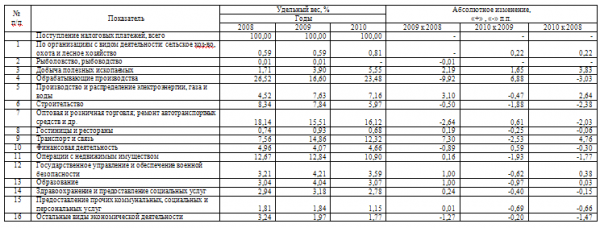

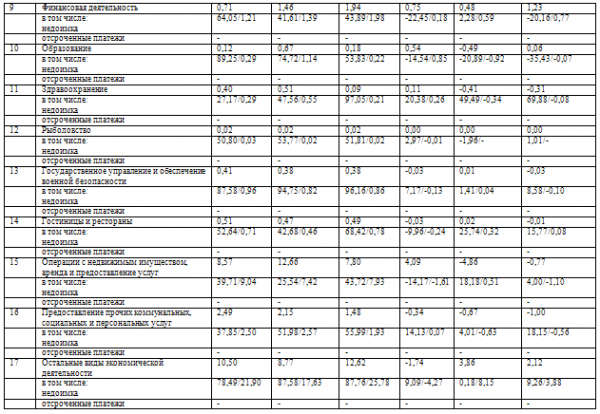

Анализ поступления налоговых платежей по отраслям экономики проводится по данным формы 1-НОМ. Результаты сводятся в таблицы 2.9 — 2.10.

По данным таблицы 2.9 и 2.10 можно сделать вывод, что основными плательщиками налогов в федеральный и территориальный бюджеты по УФНС являются обрабатывающие производства, а так же оптовая и розничная торговля, и ремонт автотранспортных средств. Лидируют обрабатывающие производства, на их долю за 2008 -2010 гг. приходится 26,5%, 16,6% и 23,5 % соответственно. На торговлю приходится 18%, 15,5% и 16% за рассматриваемый период. У данных отраслей прослеживается отрицательная динамика поступлений налогов по сравнению с 2008 г., однако она не значительна и находится в пределах (2-3)%.

Так же необходимо отменить такие отрасли как транспорт и связь и операции с недвижимым имуществом. На данные отрасли также приходится относительно высокая доля формирования поступлений в федеральный и территориальный бюджеты. На транспорт и связь в среднем по годам приходится 12% от всех поступлений налогов, а по операциям с недвижимым имуществом — 12, 14%. Далее можно отметить строительство с его явно убывающей динамикой и относительно невысокими показателями по поступлению от этого вида деятельности налогов в бюджет.

Остальные отрасли характерны невысоким вкладом в части поступления налогов в бюджет такие как образование, обеспечение военной безопасности, здравоохранение, коммунальные услуги, добыча полезных ископаемых и финансовая деятельность.

Что касается гостиничного и ресторанного бизнеса, сельского хозяйства, лесного хозяйства и рыболовства, то от этих видов деятельности государство получает менее всего доходов, в отличие от остальных отраслей.

Таблица 2.9 — Поступление налоговых платежей и других доходов по отраслям экономики по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

Таблица 2.10 — Структура налоговых платежей и других доходов по отраслям экономики по Управлению ФНС России по Свердловской области в 2008-2010гг., %

2.3 Анализ задолженности по налоговым платежам в бюджет

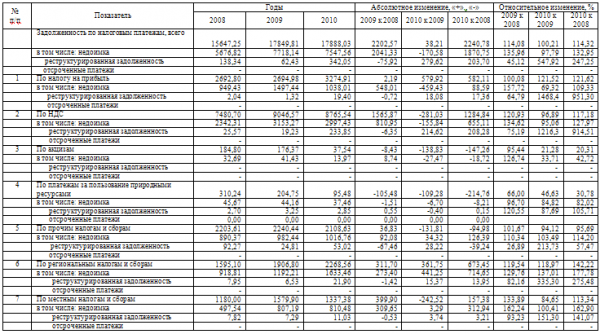

2.3.1 Анализ задолженности в бюджетную систему по основным видам налогов

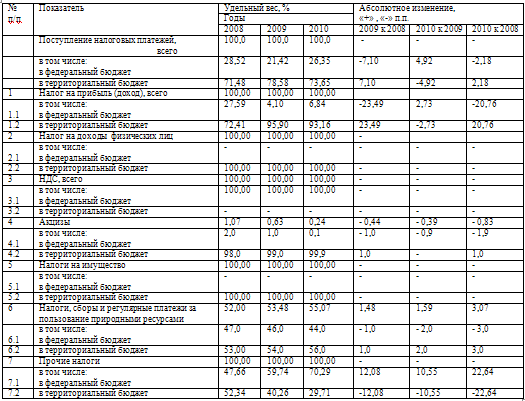

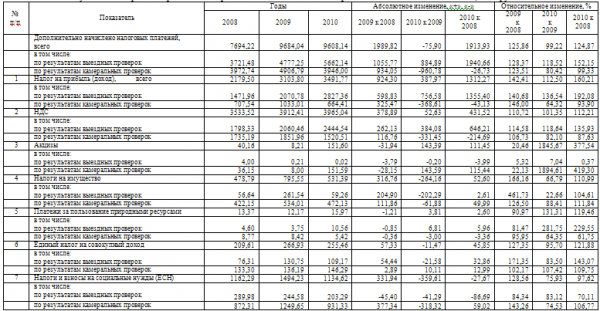

Одним из показателей, характеризующих эффективность деятельности налогового органа, является уровень задолженности (недоимки) по платежам в бюджет. Анализ проводится по данным формы 4-НМ. Результаты анализа сведены в таблицы 2.11 и 2.12.

Из таблиц 2.11-2.12 видно, что общая задолженность по налоговым платежам возросла на 14, 32% (5,91 п.п.), возросла задолженность по налогу на прибыль на 21,62% (1,1 п.п.), по НДС задолженность увеличилась на 17,18% (1,19 п.п.), так же возросла задолженность по региональным и местным налогам и сборам на 42,22% (2,49 п.п.) и 13,34% (0,06 п.п.) соответственно.

Можно отметить снижение задолженности по таким налогам как акцизы на 79,69% (0,97 п.п.), по платежам за пользование природными ресурсами 69,22% (1,45 п.п.)

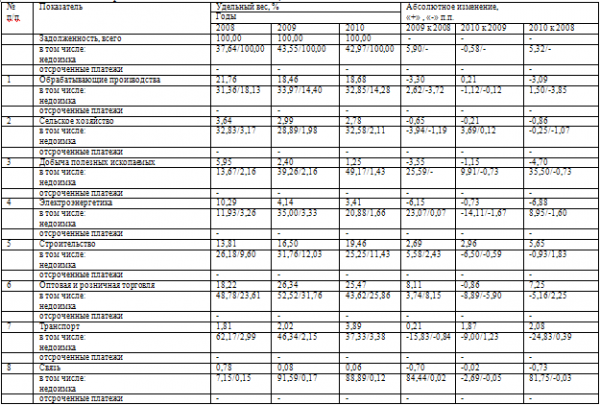

3.2 Анализ задолженности по отраслям экономики

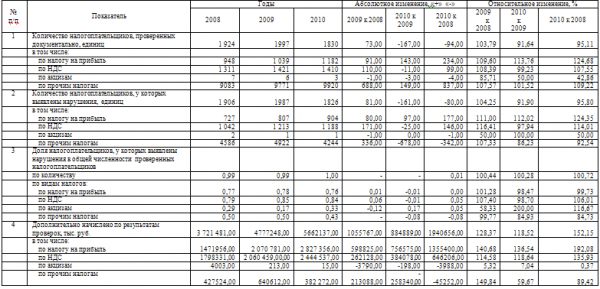

Анализ проводится по данным форм № 4-НОМ. Результаты сводятся в таблицы 2.13-2.14.

По таблице 2.13 можно сделать следующие выводы: большинство показателей имеют положительную динамику, что говорит об увеличение задолженности перед бюджетом по отраслям экономики, в частности, по оптовой и розничной торговли наибольшая задолженность 4713,03 млн. руб., также отрасль строительство имеет задолженность перед бюджетов в 3600,01 млн. руб.

Наименьшую задолженность перед бюджетом на 2010 год имеют такие отрасли экономики как рыболовство 3,40 млн.руб., связь 10,92 млн.руб., здравоохранение 17,14 млн.руб.

По данным таблицы 2.14 можно сделать следующие выводы. За анализируемый период произошло перераспределение в структуре задолженности в бюджетную систему по отраслям экономики. В 2008 г. наибольший удельный вес в общей задолженности приходился на обрабатывающее производство (21,76%), а в 2010 г. — на предприятия оптовой и розничной торговли (25,47%).

3.3 Анализ основных направлений взыскания задолженности по налоговым платежам

Инспекции ФНС для снижения задолженности по налоговым платежам применяют различные меры по е взысканию с предприятий-неплательщиков:

- вынесение требований об уплате налогов и других обязательных платежей;

- выставление инкассовых поручений;

- вынесение решений об административном аресте имущества должников;

- аресты имущества и другие меры.

Анализ проводится по данным формы 4-ОР. Результаты сведены в таблицу 2.15

На основе таблицы 2.15 можно сделать вывод о состоянии контрольной работы. В 2010 г. дополнительные начисления по налоговым платежам повысились на 1913,93 млн. руб. (24,9%), при этом по результатам выездных проверок доначисления увеличились на 52,15%, а по результатам камеральных проверок несколько уменьшились (на 0,67%).

По результатам контрольной работы наибольшее доначисление сумм за анализируемый период наблюдается по НДС, кроме того произошел рост с 3533,52 млн. руб. до 3965,04 млн. руб.

Таблица 2.11 — Задолженность по налоговым платежам в бюджетную систему РФ по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

Таблица 2.12 — Структура задолженности по налоговым платежам в бюджетную систему РФ по Управлению ФНС России по Свердловской области в 2008-2010гг., %

|

№ п/п |

Показатель |

Удельный вес, % |

Абсолютное изменение, «+» , «-» п.п. |

|||||||||

|

Годы |

||||||||||||

|

2008 |

2009 |

2010 |

2009 к 2008 |

2010 к 2009 |

2010 к 2008 |

|||||||

|

Задолженность по налоговым платежам, всего |

100,0 |

100,0 |

— |

— |

— |

— |

||||||

|

в том числе: недоимка |

36,28 |

43,24 |

42,19 |

6,96 |

-1,05 |

5,91 |

||||||

|

реструктурированная задолженность |

— |

— |

— |

— |

— |

— |

||||||

|

— |

— |

— |

— |

— |

— |

|||||||

|

1 |

По налогу на прибыль |

17,21 |

15,10 |

18,31 |

-2,11 |

3,21 |

1,10 |

|||||

|

в том числе: недоимка |

35,26/16,72 |

55,56/19,40 |

31,70/13,75 |

20,31/2,68 |

-23,87/-5,65 |

-3,56/-2,97 |

||||||

|

реструктурированная задолженность |

0,08/1,47 |

0,05/2,12 |

0,59/5,67 |

-0,03/0,64 |

0,54/3,55 |

0,52/4,20 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

2 |

По НДС |

47,81 |

50,68 |

49,00 |

2,87 |

-1,68 |

1,19 |

|||||

|

в том числе: недоимка |

31,31/41,26 |

34,86/40,86 |

34,20/39,71 |

3,54/-0,41 |

-0,66/-1,14 |

2,88/-1,55 |

||||||

|

реструктурированная задолженность |

0,34/18,48 |

0,21/30,80 |

2,67/68,37 |

-0,13/12,31 |

2,46/37,57 |

2,33/49,88 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

3 |

По акцизам |

1,18 |

0,99 |

0,21 |

-0,19 |

-0,78 |

-0,97 |

|||||

|

в том числе: недоимка |

17,69/0,58 |

23,49/0,54 |

37,21/0,19 |

5,80/-0,04 |

13,72/-0,35 |

19,52/-0,39 |

||||||

|

реструктурированная задолженность |

— |

— |

— |

— |

— |

|||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

4 |

По платежам за пользование природными ресурсами |

1,98 |

1,15 |

0,53 |

-0,84 |

-0,61 |

-1,45 |

|||||

|

в том числе: недоимка |

14,72/0,80 |

21,57/0,57 |

39,23/0,50 |

6,85/-0,23 |

17,66/-0,08 |

24,51/-0,31 |

||||||

|

реструктурированная задолженность |

0,87/1,95 |

1,59/5,21 |

2,99/0,83 |

0,72/3,26 |

1,40/-4,37 |

2,12/-1,12 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

5 |

По прочим налогам и сборам |

14,08 |

12,55 |

11,79 |

-1,53 |

-0,76 |

-2,30 |

|||||

|

в том числе: недоимка |

40,40/15,68 |

43,85/12,73 |

48,22/13,47 |

3,45/-27,68 |

4,37/0,74 |

7,81/-26,93 |

||||||

|

реструктурированная задолженность |

4,19/66,70 |

1,11/39,74 |

2,51/15,50 |

-3,08/-26,95 |

1,41/-24,24 |

-1,67/-51,19 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

6 |

По региональным налогам и сборам |

10,19 |

10,68 |

12,68 |

0,49 |

2,00 |

2,49 |

|||||

|

в том числе: недоимка |

57,60/16,19 |

62,52/15,45 |

72,00/21,64 |

4,92/-42,15 |

9,48/6,20 |

14,40/-35,96 |

||||||

|

реструктурированная задолженность |

0,50/5,75 |

0,34/10,46 |

0,97/6,40 |

-0,16/4,72 |

0,62/-4,06 |

0,47/0,66 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

|

7 |

По местным налогам и сборам |

7,54 |

8,85 |

7,48 |

1,31 |

-1,37 |

-0,06 |

|||||

|

в том числе: недоимка |

42,16/8,76 |

51,09/10,46 |

60,60/10,74 |

8,93/-31,71 |

9,51/0,28 |

18,44/-31,43 |

||||||

|

реструктурированная задолженность |

0,66/5,65 |

0,46/11,68 |

0,82/3,22 |

-0,20/6,03 |

0,36/-8,45 |

0,16/-2,43 |

||||||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

||||||

Таблица 2.13 — Задолженность в бюджетную систему по отраслям экономики по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

|

№ п/п |

Показатель |

Годы |

Абсолютное изменение, «+», «-» |

Относительное изменение, % |

||||||

|

2008 |

2009 |

2010 |

2009 к 2008 |

2010 к 2009 |

2010 к 2008 |

2009 к 2008 |

2010 к 2009 |

2010 к 2008 |

||

|

Задолженность, всего |

15944,30 |

19235,22 |

18502,29 |

3290,93 |

-732,93 |

2557,99 |

120,64 |

96,19 |

116,04 |

|

|

в том числе: |

||||||||||

|

недоимка |

6002,20 |

8376,68 |

7949,85 |

2374,48 |

-426,83 |

1947,65 |

139,56 |

94,90 |

132,45 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

1 |

Обрабатывающие производства |

3470,07 |

3551,67 |

3455,40 |

81,61 |

-96,28 |

-14,67 |

102,35 |

97,29 |

99,58 |

|

в том числе: недоимка |

1088,04 |

1206,52 |

1135,23 |

118,48 |

-71,29 |

47,19 |

110,89 |

94,09 |

104,34 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

2 |

Сельское хозяйство |

580,48 |

575,22 |

513,84 |

-5,27 |

-61,38 |

-66,65 |

99,09 |

89,33 |

88,52 |

|

в том числе: недоимка |

190,55 |

166,18 |

167,41 |

-24,37 |

1,23 |

-23,14 |

87,21 |

100,74 |

87,86 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

3 |

Добыча полезных ископаемых |

948,47 |

461,41 |

230,91 |

-487,07 |

-230,49 |

-717,56 |

48,65 |

50,05 |

24,35 |

|

в том числе: недоимка |

129,63 |

181,15 |

113,53 |

51,52 |

-67,62 |

-16,10 |

139,74 |

62,67 |

87,58 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

4 |

Электроэнергетика |

1641,17 |

796,48 |

630,76 |

-844,69 |

-165,72 |

-1010,41 |

48,53 |

79,19 |

38,43 |

|

в том числе: недоимка |

195,78 |

278,76 |

131,73 |

82,98 |

-147,03 |

-64,05 |

142,39 |

47,25 |

67,28 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

5 |

Строительство |

2201,38 |

3173,08 |

3600,01 |

971,70 |

426,93 |

1398,63 |

144,14 |

113,45 |

163,53 |

|

в том числе: недоимка |

576,31 |

1007,62 |

909,02 |

431,31 |

-98,60 |

332,71 |

174,84 |

90,21 |

157,73 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

6 |

Оптовая и розничная торговля |

5065,75 |

4713,03 |

2160,38 |

-352,72 |

1807,66 |

174,36 |

93,04 |

162,22 |

|

|

в том числе: недоимка |

1417,23 |

2660,36 |

2055,98 |

1243,13 |

-604,37 |

638,76 |

187,72 |

77,28 |

145,07 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

7 |

Транспорт |

288,78 |

388,09 |

719,20 |

99,32 |

331,10 |

430,42 |

134,39 |

185,31 |

249,05 |

|

в том числе: недоимка |

179,53 |

179,84 |

268,51 |

0,31 |

88,67 |

88,98 |

100,17 |

149,30 |

149,56 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

||

|

8 |

Связь |

125,11 |

15,58 |

10,92 |

-109,53 |

-4,66 |

-114,19 |

12,45 |

70,08 |

8,73 |

|

в том числе: недоимка |

8,94 |

14,27 |

9,71 |

5,33 |

-4,56 |

0,77 |

159,61 |

68,02 |

108,57 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

9 |

Финансовая деятельность |

113,65 |

280,81 |

359,33 |

167,17 |

78,52 |

245,69 |

247,10 |

127,96 |

316,19 |

|

в том числе: недоимка |

72,79 |

116,84 |

157,72 |

44,05 |

40,88 |

84,93 |

160,51 |

134,99 |

216,66 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

10 |

Образование |

19,69 |

127,96 |

33,17 |

108,26 |

-94,79 |

13,47 |

649,81 |

25,92 |

168,43 |

|

в том числе: недоимка |

17,58 |

95,60 |

17,85 |

78,03 |

-77,75 |

0,28 |

543,97 |

18,67 |

101,58 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

11 |

Здравоохранение |

63,82 |

97,32 |

17,14 |

33,50 |

-80,19 |

-46,68 |

152,50 |

17,61 |

26,85 |

|

в том числе: недоимка |

17,34 |

46,29 |

16,63 |

28,94 |

-29,65 |

-0,71 |

266,89 |

35,93 |

95,90 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

12 |

Рыболовство |

2,99 |

2,90 |

3,40 |

-0,09 |

0,49 |

0,41 |

97,03 |

117,02 |

113,54 |

|

в том числе: недоимка |

1,52 |

1,56 |

1,76 |

0,04 |

0,20 |

0,24 |

102,70 |

112,75 |

115,79 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

13 |

Государственное управление и обеспечение военной безопасности |

65,62 |

72,74 |

70,94 |

7,13 |

-1,81 |

5,32 |

110,86 |

97,52 |

108,11 |

|

в том числе: недоимка |

57,47 |

68,92 |

68,21 |

11,45 |

-0,71 |

10,74 |

119,93 |

98,97 |

118,69 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

14 |

Гостиницы и рестораны |

80,75 |

91,11 |

91,06 |

10,36 |

-0,04 |

10,32 |

112,83 |

99,95 |

112,77 |

|

15 |

Операции с недвижимым имуществом, аренда и предоставление услуг |

1366,43 |

2435,18 |

1443,18 |

1068,75 |

-992,00 |

76,75 |

178,21 |

59,26 |

105,62 |

|

в том числе: недоимка |

542,48 |

621,90 |

630,77 |

79,42 |

8,87 |

88,29 |

114,64 |

101,43 |

116,28 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

16 |

Предоставление прочих коммунальных, социальных и персональных услуг |

396,24 |

413,45 |

274,63 |

17,21 |

-138,82 |

-121,61 |

104,34 |

66,42 |

69,31 |

|

в том числе: недоимка |

149,96 |

214,91 |

153,77 |

64,94 |

-61,13 |

3,81 |

143,31 |

71,55 |

102,54 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

17 |

Остальные виды экономической деятельности |

1674,76 |

1686,60 |

2335,70 |

11,83 |

649,10 |

660,94 |

100,71 |

138,49 |

139,46 |

|

в том числе: недоимка |

1314,54 |

1477,08 |

2049,71 |

162,54 |

572,63 |

735,18 |

112,37 |

155,93 |

||

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

|

в том числе: недоимка |

42,51 |

38,89 |

62,30 |

-3,62 |

23,42 |

19,80 |

91,48 |

160,22 |

146,57 |

|

|

отсроченные платежи |

— |

— |

— |

— |

— |

— |

— |

— |

— |

|

Таблица 2.14 — Структура задолженности в бюджетную систему по отраслям экономики по Управлению ФНС России по Свердловской области в 2008-2010гг., %

2.4 Анализ состояния контрольной работы

Одним из показателей, характеризующих эффективность деятельности налогового органа, является уровень контрольной работы. Результаты анализа данных по контрольной работе представлены в таблице 2.16.

Приведенные в таблице 2.16 данные свидетельствуют об уменьшении числа проверенных документально налогоплательщиков (на 4,9%), вместе с тем снизилось и количество юридических лиц, у которых были выявлены нарушения (на 4,2%).

Доначисления за анализируемый период по результатам проверок увеличились на 52,15% и в 2010 г. составили 5662137 тыс. руб.

Таблица 2.15 — Результаты контрольной работы по Управлению ФНС России по Свердловской области в 2008-2010гг., млн. руб.

Таблица 2.16 — Работа по документальной проверке налогоплательщиков — юридических лиц по Управлению ФНС России по Свердловской области в 2008-2010гг.

Заключение

Цель курсовой работы была достигнута. Были проанализированы данные по УФНС России по Свердловской области и сделаны выводы по работе данной инспекции.

В целом можно оценить работу УФНС России по Свердловской области за 2008-2010 года как плодотворную и эффективную. Были достигнуты успехи во взимании налогов и сборов. Несмотря на экономический кризис 2008 года, ряд показателей инспекции имеют положительную динамику.

Таким образом, можно рассматривать качество основных показателей работы УФНС России по Свердловской области как положительную и благоприятствующую.

Наличие задолженности по платежам в бюджетную систему РФ остается достаточно существенным. Несмотря на то, что улучшение работы по этой проблеме налицо, необходимо разрабатывать новые методы для еще более эффективной работы инспекции.

Список использованных источников

1. Анализ эффективности налогового администрирования и разработка предложений по ее повышению: методические рекомендации к выполнению дипломной (курсовой) работы (проекта) по курсу «Налоги с юридических и физических лиц» / сост. С.М.Кочнев, А.О.Федоренко, О.В.Федоренко. Екатеринбург: УГТУ-УПИ, 2008. 55 с.

2. Налоговый кодекс Российской Федерации

3. Налоги и налогообложение: учебник для студентов вузов, обучающихся по специальности «Финансы и кредит», «Бухгалтерский учет, анализ и аудит», «Мировая экономика»/[И.А. Майбуров и др.] под ред. И.А.Майбурова. — 3-е изд., перераб. и доп. — М.: ЮНИТИ-ДАНА, 2009. 519с.

4. Организация и методика налоговых проверок: учебное пособие/ В.А. Гречишкин. Екатеринбург: УГТУ-УПИ, 2007. 184 с.

. Официальный сайт ФНС России www.nalog.ru