В национальной экономике банковская система является важнейшим институтом, обеспечивающим общую экономическую стабильность и безопасность ее развития. Мировой опыт свидетельствует, что полноценное развитие банковской инфраструктуры дает решающий импульс росту национальной экономики. Через банковские системы образуются крупнейшие инвестиционные ресурсы и государства заинтересованы в их направлении на нужды национальной экономики.

Формирование банковского сектора, обеспечивающего предоставление экономике базового комплекса услуг и выступающего главным элементом финансового посредничества в процессе рыночных преобразований, стало определяющим направлением.

Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики. Однако за полтора десятилетия рыночных преобразований в России масштабы банковского сектора по сравнению не только с развитыми, но и с развивающимися странами не увеличились. Сдерживающие развитие и влияние на экономику кредитных институтов начала лежат не только в общих условиях и особенностях структуры российской экономики, но в значительной мере определяются низким уровнем исследования внутренних пропорций и структурных позиций функционирования банковского сектора России.

Банковская система, будучи одним из самых важных элементов экономики любого современного государства, оказывает огромное, разностороннее воздействие на жизнедеятельность общества в целом. Она не только обеспечивает аккумуляцию свободных денежных средств и их вовлечение в официальный оборот, но и является механизмом межотраслевого и межрегионального перераспределения денежного капитала, а также ключевым элементом расчетного и платежного механизмов хозяйственной системы страны. Бесперебойное и эффективное функционирование государственных органов и учреждений, развитие суверенного государства в целом напрямую зависят от состояния банковской системы страны, от ее устойчивости и надежности.

Всилу своей внутренней природы банковская система в большей степени, чем экономика в целом, подвержена кризисным явлениям, которые могут затрагивать не только финансово-неустойчивые банки, но и клиентов, имеющих тесные взаимоотношения с ними.

Существенный урон стабильному функционированию кредитных организаций может нанести изъятие вкладов физическими лицами, причем этот процесс способен приобрести стихийный, иногда стимулируемый не экономическими причинами характер и охватить большое число банков, вызвать остановку проведения ими расчетных операций, заморозить предоставление кредитов, необходимых для нормального функционирования предприятий, привести к спаду экономической активности. Последствия таких потрясений обходятся обществу слишком дорого, причем затраты, связанные с восстановлением платежеспособности или банкротства, несоизмеримы с потерей доверия к кредитным институтам со стороны частных вкладчиков.

Система страхования банковских вкладов физических лиц в Российской ...

... данные финансовой отчетности ОАО «Сбербанк России» за три года. 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СИСТЕМЫ СТРАХОВАНИЯ БАНКОВСКИХ ВКЛАДОВ 1.1 История развития системы страхования вкладов в России Кризисные ... организаций». Совершенствование концепции системы страхования вкладов повлекло, по сути, перестройку в банковском секторе, результатом которой явилось принятие закона о страховании вкладов и создание ...

Правительства многих стран были вынуждены создать условия и выработать способы борьбы со вспышками массового изъятия вкладов и как следствие — кризисных ситуаций в банковской системе и экономике.

К числу условий, обеспечивающих устойчивое развитие банковского сектора, следует отнести создание соответствующих систем поддержки его жизнеспособности. Такие системы созданы практически во всех зарубежных странах и выполняют следующие функции:

- обеспечивают финансовую поддержку банков, оказавшихся на грани неплатежеспособности;

- защищают вкладчиков от полной потери их сбережений в случае банкротства банка.

Без такой системы невозможно успешное осуществление государственных экономических, социальных, политико-правовых, экологических и других программ и проектов.

В условиях развития товарного и становлении финансового рынка, резко меняется структура банковской системы. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживание клиентов, идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Создание устойчивой, гибкой и эффективной банковской инфраструктуры — одна из важнейших задач экономической реформы, открывшей новый этап в развитии банковского дела.

Решение поставленной задачи возможно лишь на основе вдумчивого изучения зарубежной практики, осмысления функционирования банков и внедрения наиболее прогрессивных, рациональных форм и методов работы на практике.

Таким образом, целью нашей работы является выделение и характеристика аспектов банковской деятельности, связанных с состоянием коммерческих банков, а также перспективами их развития. Задача работы – описать и раскрыть понятие коммерческого банка, его функции, направления деятельности, показать современное состояние российской банковской системы и коммерческих банков, выделить проблемы развитии коммерческих банков и пути их решения.

1. Коммерческий банк как элемент банковской системы.

1.1. Понятие коммерческого банка.

Банк — это финансовое учреждение, которое аккумулирует и хранит денежные средства, проводит денежные операции и расчеты, контролирует движение денежных средств, предоставляет кредиты, выпускает в обращение деньги и ценные бумаги. Таким образом, банк можно характеризовать как финансовое учреждение , осуществляющее широкий круг финансово-кредитных функций и операций с деньгами и ценными бумагами.

Коммерческие банки относятся к особой категории деловых предприятий, которые получили название финансовых посредников. Принимая вклады клиентов, коммерческий банк создает новое обязательство — депозит, а выдавая заем — новое требование к заемщику. Этот процесс образования новых обязательств и составляет суть финансового посредничества.

Кредитно-денежная политика государства и банковская система

... денежно-кредитная система в России. Многие книги и учебники по экономике, банковскому делу и займам содержат главы о денежно-кредитной политике. Данная курсовая работа выполнена в основном по книгам «Деньги, банки, денежно-кредитная политика» (Эдвина Дж. Долана) и ...

Коммерческие банки, предоставляя клиентам полный спектр услуг, включая кредиты, отличаются от специализированных учреждений, ограничивающихся определенными функциями. При этом очень важно, чтобы законодательство обеспечивало не только разнообразие типов банков, но и их равноправие. В любом случае необходимо, чтобы банк был автономным предприятием. Автономия банка должна быть подкреплена юридически и экономически. Это означает, что в обществе должны не только приниматься законы о коммерческих банках, об их деятельности, как первый элементарный шаг правового государства, но и большое значение имеет соблюдение самих законов, закрепляющих эту автономность, независимость от политического давления, идущую в разрез с экономической целью кредитных объединений.

Коммерческие банки можно классифицировать по ряду признаков:

- по характеру собственности (государственные, акционерные, кооперативные, частные, муниципальные и смешанные);

- по видам операций (универсальные и специализированные);

- по территориальному признаку (международные, республиканские, региональные и обслуживающие несколько регионов страны);

- по отраслевой ориентации (промышленные, сельскохозяйственные, строительные, торговые);

- по способу формирования уставного капитала (акционерные (открытого и закрытого типа) и паевые).

Дело в том, что банки как субъекты финансового рынка имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, сберегательные сертификаты и прочее), а мобилизованные таким образом средства размещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, которые не выпускают своих собственных долговых обязательств

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости его активов и пассивов, распределяет среди своих акционеров.

В современных условиях возрастает влияние банков на экономику. Деятельность кредитных учреждений не ограничивается аккумуляцией и размещением растущей массы денежных средств компаний, предприятий и части населения. Они способствуют накоплению капитала, не только активно вмешиваясь во все стороны хозяйственной жизни, но и непосредственно участвуя в деятельности функционирующего капитала или осуществления контроля над ним. Благодаря банкам действует механизм распределения и перераспределения капитала по сферам и отраслям производства, который в значительной степени обеспечивает развитие народного хозяйства в зависимости от объективных потребностей производства.

Финансируя дополнительные потребности предприятий промышленности, транспорта, сельского хозяйства в инвестициях, расширении производства, банки имеют возможность воздействовать на создание прогрессивной воспроизводственной структуры народного хозяйства.

Реорганизация коммерческих организаций

... размере к стоимости их имущества. В учредительных документах общества обязательно определяется размер этой ответственности. В третью группу коммерческих организаций входят акционерные общества , производственные ... учредителями (участниками) юридического лица или органом, принявшим решение о реорганизации, и должны содержать положения о правопреемстве по всем обязательствам реорганизованного ...

В период преобразования российской экономики регулирование депозитной эмиссии стало острой проблемой. Нестабильность денежного обращения, инфляция в значительных размерах потребовали от Центрального банка РФ проведения политики ограничения предложения кредитных ресурсов коммерческим банкам. Ограничителями возможностей коммерческих банков увеличивать денежную массу являются прежде всего резервные требования и уровень процентной ставки ЦБ при кредитовании коммерческих банков. Кроме того, ЦБ установил лимиты на рост централизованных кредитов и направляет их в приоритетные отрасли народного хозяйства.

Тем не менее, в настоящее время в современных условиях продолжается развитие тенденции расширения функций коммерческих банков, которые для улучшения банковской ликвидности, получения доходов, занятия позиций на рынке развивают нехарактерные ранее для банков операции и услуги.

1.2.Функции коммерческого банка.

Рассмотрение экономической сущности банка целесообразно начать с важнейшего для ее понимания момента — его коммерческой природы. Российское право относит банк к числу коммерческих организаций, осуществляющих независимую хозяйственную деятельность, основная цель которой — извлечение прибыли.

Данная цель, во-первых, формирует рыночную сущность банка. Именно благодаря ей банковский бизнес занял свою уникальную нишу в разделении труда между субъектами экономики. Банк — не благотворительная организация, и отношение к нему должно базироваться на предпринимательских началах.

Во-вторых, сама цель определила экономический статус банка. Кредитные организации дают обществу услуги финансового посредника и на коммерческой основе обеспечивают платежный оборот.

В-третьих, нацеленность на извлечение прибыли ставит задачу согласования различных интересов. Деятельность банков как публичных институтов затрагивает практически все хозяйствующие субъекты, население и государство. В связи с этим общество вынуждено согласовывать интересы банков по извлечению прибыли и интересы его контрагентов, заинтересованных в качественных, своевременных и добросовестных услугах. Услуги должны быть взаимовыгодны. В результате и сами банки вынуждены согласовывать свою коммерческую политику с интересами общества. Рождается объективная необходимость исследования банковской деятельности с точки зрения принципов социального партнерства.

Теперь остановимся на основных экономических функциях банков. К ним традиционно относят следующее:

— посредническая функция. Она проявляется в том, что банки посредством депозитных и ссудных операций способствуют перераспределению ресурсов между субъектами экономических отношений. Так, временно свободные ресурсы направляются туда, где они востребованы и приносят экономическую выгоду. Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику, при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности. Плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Потребность коммерческого банка в ликвидных средствах

... точно определяли потребность коммерческих банков в необходимых ликвидных средствах. Руководство банков постоянно уделяет большое внимание вопросам ликвидности, однако до сих пор нет доступной и повсеместно приемлемой формулы для определения потребностей банка в ликвидных средствах. Необходимая сумма ...

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадает с размерами и сроками потребности в них. Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

— расчетная функция. В настоящее время банки участвуют в исполнении практически всех расчетов между субъектами экономических отношений. Функционирование платежной системы невозможно без банков. Банки не просто обеспечивают расчеты, но и осуществляют это максимально удобным и безопасным способом для клиентов, предлагая различные формы и методы расчетов (аккредитивы, инкассо и т.п.).

— стимулирование накоплений. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и формировать достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы высокие гарантии надежности помещения накопленных ресурсов в банк. Созданию гарантий служит формирование фонда страхования активов банковских учреждений, депозитов в коммерческих банках.

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать. Решая вопрос об использовании имеющихся у кредитора средств, он должен иметь достаточную информацию о финансовом состоянии банка, чтобы самому оценить риск будущих вложений.

- инвестиционные консультации. Как инвестиционный консультант банк оказывает консультационные услуги своим клиентам по поводу выпуска и обращения ценных бумаг. Если банк берет на себя роль инвестиционной компании, то он занимается организацией выпуска ценных бумаг и выдачей гарантий по их размещению в пользу третьего лица;

- куплей-продажей ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т.е. объявляя на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым он обязуется их продавать и покупать. Когда банк размещает свои ресурсы в ценные бумаги от своего имени и все риски, связанные с таким размещением, все доходы и убытки от изменения рыночной оценки приобретенных ценных бумаг относятся за счет акционеров банка, то он выступает в качестве инвестиционного фонда. Необходимым условием выполнения роли инвестиционного фонда является наличие в штате банка специалистов по работе с ценными бумагами, имеющих квалификационный аттестат Министерства финансов РФ, дающий право на совершение операций с привлечением средств граждан.

Еще одним важным моментом, необходимым для осознания сущности банка, является его огромная социальная роль. Оставаясь коммерческими структурами, банки должны стремиться к нахождению баланса интересов и социальной ответственности. Как мы уже отмечали, в том числе и с этим связано своеобразие их статуса. Такому положению существует несколько объяснений.

Прежде всего банки способствуют развитию экономики и повышению уровня жизни, за счет их инвестиционных программ создаются новые рабочие места. В этом заключается их базисная социальная роль. Ориентация на реальный сектор экономики, а не только на финансовые спекуляции позволяет достигнуть требуемого баланса интересов.

Банки отвечают за сохранение сбережений населения. Их неэффективная, рискованная работа с ресурсами населения и как следствие финансовая несостоятельность, неплатежеспособность могут привести к росту социального недовольства и обострению конфликтных ситуаций. Особенно это относится к неблагополучным регионам.

В развитых странах банки помогают обеспечить сбалансированность доходов и расходов в жизни каждого человека. Их программы кредитования облегчают доступ к ресурсам в необходимое для человека время, в том числе в начале его трудовой деятельности. В первую очередь это относится к образовательному, ипотечному и потребительскому кредитованию. Такие программы повышают социальную защищенность, предоставляя возможность для успешной карьеры и улучшения условий жизни.

Еще один аспект социальной роли банков заключается в том, что они облегчают международное сотрудничество, торговый и культурный обмен. Это обеспечивается тем, что банки способствуют практически беспрепятственному обмену наличных денег. Они обладают огромным и сложнейшим инструментарием по обеспечению внешнеэкономической деятельности, международной торговли. Все это служит развитию международного сотрудничества и кооперации.

1.3.Направления деятельности коммерческого банка.

Взаимодействие процессов деятельности банков, с одной стороны — привлечения ресурсов (формирования пассива), с другой — их размещения (активных операций) на макроэкономическом уровне в рамках деятельности национальных банков, составляет целостный объект функционирования национальной экономики и макроэкономической политики, взаимодействие же этих сторон на уровне кредитной организации — объект политики и управления ее деятельности.

На макроэкономическом уровне взаимодействие структурных элементов каждой из сторон — формирования ресурсов и их размещения — с внешней экономической средой определяет систему прямых и обратных связей совокупности российских банков в воспроизводственной структуре экономики. Взаимообусловленность этих процессов по основным их структурным элементам не только не исключает, но и находит свое проявление в относительной обособленности каждого из них как относительно самостоятельных по внутренне присущим им условиям и факторам.

Целостность деятельности банковского сектора в рамках взаимообусловленности процессов формирования и размещения ресурсов банковской системы базируется на относительной самостоятельности (целостности) каждого из этих структурных составляющих. В проблематике развития российских банков процесс формирования ресурсов банков получил довольно широкое освещение (в частности, с позиции рассмотрения источников привлечения ресурсов).

Однако проблемы размещения средств (эффективности структурных изменений активов банков) не получили должного освещения, несмотря на то что этот аспект является ключевым в повышении потенциала банковского сектора национальной экономики. Особый интерес в этой части банковской проблематики представляет процесс размещения ресурсов (оптимизация структуры банковских активов с позиции сочетания целей) кредитной организации и развития экономики (макро- и микроцелей).

Функции банков осуществляются через банковские операции. Они подразделяются на активные и пассивные. Активные — операции связанные с размещением собственных и привлеченных средств. Пассивные — операции связанные с формированием ресурсов банков. Пассив баланса банка состоит из капитальных и текуших статей. Капитальные статьи пассива — акционерный, резервный капитал и нераспределенная прибыль; текущие статьи — прежде всего банковские депозиты (вклады) и некоторые другие. Банковские ресурсы делятся на собственные и привлеченные. Большое значение имеют пассивные операции, в результате которых образуется собственный капитал банка. Наличие этого капитала служит основанием для привлечения чужих средств. Источниками собственного капитала являются: акционерный капитал (уставный фонд), резервный капитал (резервный и другие фонды, образованные за счет прибыли) и нераспределенная прибыль.

Привлеченные средства коммерческих банков формируют преобладающую часть банковских ресурсов и состоят из депозитов (вкладов) и кредитов (займов), полученных банком. Прием средств вкладчиков и других кредиторов — основной вид пассивных операций банков.

Главным источником привлеченных средств являются депозиты, составляющие значительную часть всех пассивов коммерческих банков. Депозиты делятся на следующие виды: вклады до востребования, срочные и сберегательные вклады, и являются главным источником банковских ресурсов. Другими источниками банковских ресурсов служат денежные фонды, которые банк привлекает самостоятельно с целью обеспечения своей ликвидности. Увеличение спроса на банковские кредиты, повышение темпов инфляции, с одной стороны, и относительно медленный рост вкладов до востребования — с другой, обусловили необходимость привлечения банками дополнительных источников. Среди них — кредиты, полученные у других банков; ценные бумаги проданные по соглашениям об обратном выкупе; займы на рынке евродолларов. Они получили название управляемых пассивов. Эти пассивы дают банкам возможность восполнять депозитные потери, быть готовыми к непредвиденным обстоятельствам (например, неожиданному оттоку депозитов или заявкам на предоставление кредита).

Рассмотрим активные операции коммерческих банков.

Банковские активы как и пассивы состоят из капитальных и текущих статей. Капитальные статьи активов — земля, здания, принадлежащие банку; текущие — денежная наличность банков, учтенные векселя и другие краткосрочные обязательства, ссуды и инвестиции. С точки зрения ликвидности и прибыльности можно выделить четыре группы банковских активов.

Первая группа банковских активов — первичные резервы. Это самые ликвидные активы к которым относятся денежная наличность банка, чеки и другие платежные документы в процессе инкассирования, средства на корр.счетах в других коммерческих банках. Такие активы не приносят дохода, но служат главным источником ликвидности банка.

Вторая группа активов — вторичные резервы. Это резервы, приносящие небольшой доход, но высоколиквидные активы к которым относятся векселя и другие краткосрочные бумаги, ссуды до востребования и краткосрочные ссуды заемщикам. Основное назначение данной группы активов — служить источником пополнения первичных резервов.

Третья — самая важная часть банковских активов — портфель банковских ссуд. Банковские ссуды наиболее доходные, но и наиболее рискованные активы. Данная группа активов — главный источник прибыли банка.

Четвертую группу банковских активов образует портфель ценных бумаг(портфель банковских инвестиций).

Формирование данного портфеля преследует две цели: приносить банку доход и быть дополнением вторичных резервов по мере приближения сроков погашения долгосрочных ценных бумаг и превращения их в краткосрочные.

К первому виду относятся операции по предоставлению ссуд. Операции, в которых банки выступают в качестве гарантов, но не вкладывают собственные средства, не фигурируют в активе баланса, а отражаются на забалансовых счетах и называются забалансовыми. Кроме различных видов гарантий сюда входят неиспользованные обязательства предоставить кредиты, срочные сделки с валютами и ценными бумагами, разнообразные посреднические и доверительные операции. На современном этапе резко возросла доля банковской прибыли, полученной от забалансовых операций.

Усиление использования ценных бумаг как метода мобилизации ресурсов оказало влияние на структуру банковских операций по нескольким направлениям. Прежде всего увеличился удельный вес операций коммерческих банков с ценными бумагами. Второе направление — превращение банковских требований к своим заемщикам в ценные бумаги, обычно облигации (“секьютеризация”).

Наиболее распространенной формой является выпуск банком облигаций на основе обязательств заемщиков по ипотечному кредиту. Продавая облигации на вторичном рынке, банки рефинансируют ипотечные ссуды своим клиентам. Наконец секьютеризация привела к расширению забалансовых операций с ценными бумагами.

2. Современное состояние коммерческих банков в Российской Федерации.

Современное состояние коммерческих банков в Российской Федерации рассмотрим в разрезе периода: январь — август 2009 года.

Пассивы. В августе 2009 г. резко замедлился приток средств вкладчиков на счета в банках. Вместо этого основным ресурсом банковского сектора стали счета корпоративных клиентов. Займы у нерезидентов и денежных властей по-прежнему выступали не в качестве ресурсов банковской деятельности, а в качестве каналов оттока средств (объем погашений превышал величину новых займов).

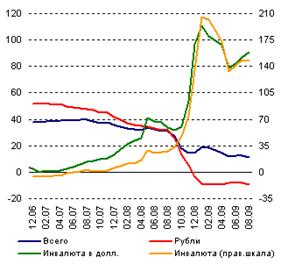

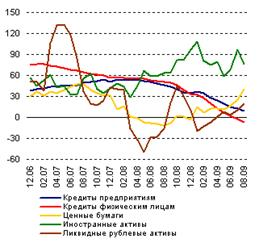

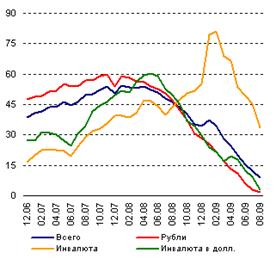

к соответствующей дате к началу года (01.01=100%).

предшествующего года.

Рисунок 1 Динамика основных видов привлеченных средств банков, %

Вклады населения в банках в августе практически не выросли: объем рублевых счетов и депозитов населения увеличился в рассматриваемый период всего на 0.5% (на 24 млрд. руб.).

Это самое незначительное увеличение рублевых средств физических лиц в банках начиная с февраля текущего года (в январе наблюдался значительный отток средств с рублевых вкладов, а с февраля рублевые вклады стабильно растут).

Депозиты в иностранной валюте в долларовом эквиваленте за август практически не изменились — их объем сохранился на уровне 64 млрд. долл. Однако эта цифра включает в себя еще и заметный объем депозитов в евро; по разным оценкам, их доля достигает одной трети от всех депозитов в иностранной валюте. В августе евро по отношению к доллару укрепился, и это означает, что при стабильном долларовом объеме вкладов в действительности произошел даже небольшой отток средств вкладчиков со счетов в иностранных валютах (который компенсировался переоценкой счетов в евро).

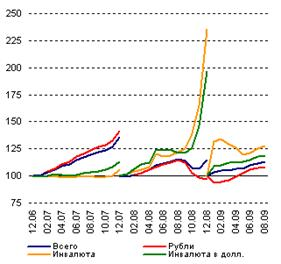

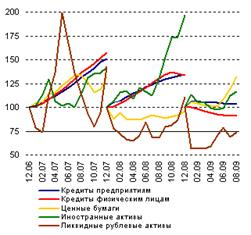

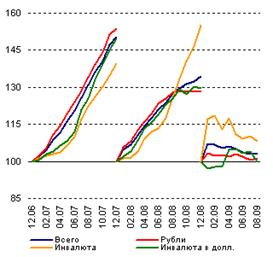

к соответствующей дате к началу года (01.01=100%)

предшествующего года

Рисунок 2 Динамика депозитов населения в банках, темпы роста, в %

Динамика средств на банковских счетах корпоративного сектора складывалась в августе 2009 г. из разнонаправленных изменений рублевых и валютных счетов. Объем средств на рублевых счетах и депозитах предприятий вырос в исследуемый период на 2.6%. Тем не менее он все еще остается ниже уровня начала года — за январь-август объем рублевых средств предприятий в банках сократился на 3.3%.

С инвалютной составляющей средств корпоративного сектора ситуация диаметрально противоположная: в августе их объем в долларовом выражении сократился на 3.5%. В то же время за период с начала года рост данного показателя составил 13.4% в долларовом выражении.

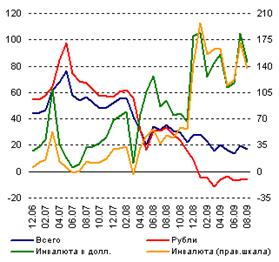

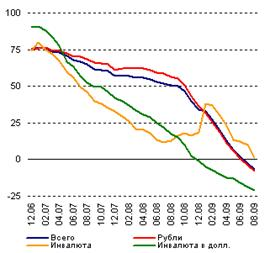

к соответствующей дате к началу года (01.01=100%)

предшествующего года

Рисунок 3 Динамика средств юридических лиц, темпы роста, в %

Объем иностранных пассивов банков продолжает неуклонно сокращаться: в августе 2009 г. их величина снизилась на 3.2 млрд. долл., что почти совпало с объемом выплат, предусмотренных графиком платежей банковского сектора по внешнему долгу (3.8 млрд. долл.).

Всего за январь-август банки уменьшили свою задолженность перед нерезидентами более чем на 27 млрд. долл. С учетом того, что согласно графику платежей за этот период им предстояло выплатить 37 млрд. долл., можно констатировать, что банкам удалось рефинансировать (или привлечь новые займы) менее 30% от объема выплат.

Совокупный объем задолженности банков перед Банком России по всем инструментам в августе остался практически неизменным — 1.9 трлн. руб. В структуре предоставленных ресурсов за август сократилась доля кредитов и выросла доля средств, полученных банками по операциям РЕПО. Это, при прочих равных, свидетельствует о смещении спроса банков в сторону более краткосрочных инструментов (сроком до семи дней), направленных на регулирование текущей ликвидности.

Одновременно сократился объем задолженности банков перед Минфином: в августе на аукционах по размещению временно свободных средств федерального бюджета банки привлекли лишь 20 млрд. руб. из предложенных 250 млрд. руб. А вернуть им пришлось 85 млрд. руб. депозитов, размещенных в мае. При этом ставка размещения депозитов оказалась всего на 0.05 п.п. выше минимальной ставки, предусмотренной условиями аукциона.

Структура пассивов банковской системы России (на конец месяца), в % к итогу.

| Отчетный период | Пассивымлрд. руб | Собственные средства |

Кредиты Банка России |

Межбанковские операции | Иностранные пассивы | Средства физических лиц |

Средства предприятий и организаций |

Счета и депозиты органов госуправления и местных органов власти |

Выпущенные ценные бумаги |

| 12/2005 | 9696 | 15.4 | 0.2 | 4.0 | 13.7 | 28.9 | 24.4 | 2.0 | 7.6 |

| 12/2006 | 13963 | 14.3 | 0.1 | 3.4 | 17.1 | 27.6 | 24.4 | 2.2 | 7.2 |

| 12/2007 | 20125 | 15.3 | 0.2 | 4.1 | 18.1 | 26.2 | 25.8 | 1.5 | 5.8 |

| 03/2008 | 21323 | 15.7 | 0.7 | 4.3 | 17.2 | 25.4 | 26.2 | 1.7 | 5.5 |

| 06/2008 | 23059 | 15.3 | 0.2 | 4.1 | 18.3 | 25.5 | 25.5 | 2.5 | 5.7 |

| 09/2008 | 24572 | 15.2 | 0.9 | 3.5 | 19.0 | 24.5 | 24.0 | 5.0 | 5.0 |

| 12/2008 | 28022 | 14.7 | 12.0 | 4.4 | 16.4 | 21.5 | 23.6 | 1.0 | 4.1 |

| 03/2009 | 28527 | 15.6 | 11.5 | 4.3 | 16.2 | 22.1 | 22.6 | 1.2 | 3.7 |

| 06/2009 | 27776 | 17.1 | 7.2 | 4.5 | 14.8 | 23.8 | 24.0 | 2.4 | 3.6 |

| 07/2009 | 27829 | 17.6 | 7.0 | 4.5 | 14.4 | 24.2 | 24.0 | 2.2 | 3.7 |

| 08/2009 | 28332 | 17.5 | 6.8 | 4.6 | 14.0 | 24.0 | 24.2 | 1.9 | 3.8 |

Активы. В августе 2009 г. банки продолжали сворачивание кредитных операций. Из основных элементов активов возросли только средства, размещенные у нерезидентов, и ликвидные активы в Банке России.

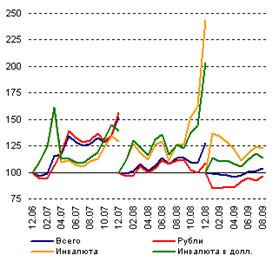

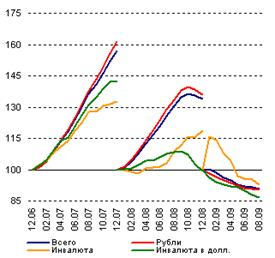

к соответствующей датек началу года (01.01=100%)

предшествующего года.

Рисунок 4 Динамика основных видов активов банков, темпы роста, в %

Объем кредитов физическим лицам в августе 2009 г. сократился на 0.6%. С начала года сокращение розничного кредитного портфеля банков составило уже 9.2%. По сравнению с соответствующей отчетной датой 2008 г. объем задолженности населения перед банками также снизился — на 6.8%.

Просроченная задолженность по кредитам физическим лицам выросла в августе на 4.1%. Ее доля в общем объеме кредитов достигла 6.3%. Чуть большим был объем сформированных резервов на возможные потери по кредитам физических лиц — их отношение к объему кредитного портфеля на 01.09.2009 составило 8.8%.

к соответствующей дате к началу года (01.01=100%)

предшествующего года

Рисунок 5 Динамика кредитов физическим лицам, темпы роста, в %

Объем кредитов корпоративным клиентам в августе 2009 г. практически не изменился: темп их роста составил за месяц 0.0%, с начала года — 3.2%, за последние 12 месяцев — 8.9%.

Кредиты в рублях за рассматриваемый период незначительно увеличились (на 0.6%), в то время как кредиты в иностранной валюте сократились на 3.7% в долларовом выражении.

Качество корпоративного кредитного портфеля продолжает ухудшаться. По доле просроченных кредитов кредитование предприятий продолжает выглядеть лучше розничного: доля просроченных кредитов достигла здесь по итогам августа 5.6%. Однако по величине сформированных резервов рынок корпоративного кредитования уже сравнялся с розничным: отношение резервов к ссудам выросло до 8.8%, как и в розничном сегменте.

к соответствующей дате к началу года (01.01=100%)

предшествующего года

Рисунок 6Динамика кредитов предприятия м и темпы роста, в %

После июльского масштабного оттока, вызванного отменой ограничений Банком России на вложения в иностранные активы, в августе 2009 г. отток средств банков в иностранные активы продолжился гораздо более скромными темпами, составив 1.7 млрд. долл. (1.2%) против 16.1 млрд. долл. в июле (13.0%).

На фоне погашения иностранных пассивов это вылилось в дальнейший рост сальдо иностранных операций банков, которое превысило 22 млрд. долл.

Иностранные активы и валютная позиция банковской системы, млрд. долларов.

Рисунок 7

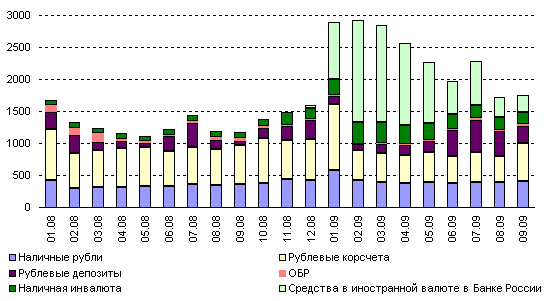

Структура ликвидных активов банковског о сектора, млрд. руб.

Валютная позиция при этом осталась практически на неизменном уровне в 25.5 млрд. долл. Рост иностранных активов был компенсирован сокращением внутренних валютных активов, главным образом кредитов в иностранной валюте. Кроме того, продолжилось сокращение средств в иностранной валюте, размещенных на счетах в Банке России.

В целом объем ликвидных активов банков в августе немного увеличился за счет рублевой составляющей — средства на рублевых корсчетах в Банке России выросли на 180 млрд. руб., наличные рубли в кассах — на 15 млрд. руб.

Структура активов банковской системы России (на конец месяца), в % к итогу

| Отчетный период | Активы, млрд. руб |

Наличные деньги и драгметаллы |

Средства, размещенные в Банке России |

Межбанковские операции |

Иностранные активы |

Население |

Корпоративный сектор |

Государство |

Имущество |

| 12/2005 | 9696 | 2.7 | 7.3 | 6.3 | 9.1 | 12.1 | 47.0 | 6.6 | 2.4 |

| 12/2006 | 13963 | 2.6 | 7.5 | 5.8 | 9.9 | 14.7 | 45.3 | 5.2 | 2.4 |

| 12/2007 | 20125 | 2.5 | 6.9 | 5.4 | 9.8 | 16.1 | 47.2 | 4.1 | 2.2 |

| 03/2008 | 21323 | 1.9 | 5.1 | 6.2 | 10.8 | 16.4 | 48.8 | 3.3 | 2.2 |

| 06/2008 | 23059 | 2.0 | 5.8 | 5.9 | 9.9 | 17.0 | 49.1 | 3.4 | 2.1 |

| 09/2008 | 24572 | 2.0 | 4.2 | 4.8 | 12.2 | 17.8 | 49.0 | 3.0 | 2.1 |

| 12/2008 | 28022 | 3.0 | 7.5 | 5.2 | 13.8 | 15.5 | 44.5 | 2.0 | 1.9 |

| 03/2009 | 28527 | 2.4 | 6.7 | 5.1 | 14.2 | 14.6 | 46.1 | 3.1 | 2.3 |

| 06/2009 | 27776 | 2.2 | 6.3 | 5.1 | 13.8 | 14.3 | 47.1 | 3.3 | 2.4 |

| 07/2009 | 27829 | 2.1 | 4.4 | 5.1 | 15.7 | 14.3 | 47.0 | 3.4 | 2.5 |

| 08/2009 | 28332 | 2.1 | 4.5 | 5.1 | 15.9 | 13.9 | 46.6 | 3.4 | 2.4 |

3. Развитие и реформирование коммерческих банков в России.

3.1. Основные направления повышения эффективности деятельности коммерческого банка.

В национальной экономике банковская система является важнейшим институтом, обеспечивающим общую экономическую стабильность и безопасность ее развития.

В настоящее время состояние банковского сектора во многом определяется процессами, происходящими в экономике после финансово-экономического кризиса 1998 года. Осуществление мер по реформированию банковского сектора, а также улучшения макроэкономической ситуации позволили достичь восстановления основных параметров банковской деятельности но отношению к предкризисному уровню. Существенно улучшились финансовые результаты деятельности кредитных организаций, улучшается структура и качество их активов, что нашло отражение в росте кредитов реальному сектору экономики, уменьшению просроченной задолженности, повышению качества кредитного портфеля.

Мировой опыт свидетельствует, что полноценное развитие банковской инфраструктуры дает решающий импульс росту национальной экономики.

Через банковские системы образуются крупнейшие инвестиционные ресурсы, а государства заинтересованы в их направлении на нужды национальной экономики.

Рассмотрим основные направления повышения эффективности деятельности коммерческих банков.

Важным условием развития банковской деятельности и повышения

устойчивости банков является увеличение капитала банков, улучшение его качества и обеспечение достаточного уровня покрытия капиталом принимаемых банками рисков.

Прирост капитала банков будет обеспечен в основном за счет капитализации их прибыли, а также за счет привлечения средств российских и зарубежных инвесторов. Развитие операций кредитных организаций по привлечению и размещению средств за счет внедрения системы страхования вкладов, ипотеки, расширения кредитования населения, малого и среднего бизнеса будет способствовать росту капитала банков. В целях повышения требований к уровню капитализации кредитных организаций будут внесены изменения в законодательство Российской Федерации, в соответствии с которыми требование по достаточности капитала, невыполнение которого рассматривается как основание для обязательного отзыва лицензии на совершение банковских операций, будет установлено на уровне 10 процентов. Указанное требование будет применяться в отношении всех кредитных организаций независимо от вида (банки, небанковские кредитные организации) и от величины собственных средств (капитала) с 2007 года. Ключевым фактором решения данной стратегической задачи является рост вкладов населения. Предпосылками увеличения вкладов населения в банках являются:

- повышение реальных доходов населения;

- реализация положений Федерального закона «О страховании вкладов физических лиц в банках Российской Федерации»;

- укрепление устойчивости кредитных организаций и банковского сектора в целом;

- развитие правовых основ защиты интересов кредиторов и вкладчиков;

- повышение доверия клиентов и вкладчиков к финансовым посредникам;

- сохранение института банковской тайны, в том числе тайны вклада;

- расширение состава банковских продуктов для привлечения средств населения.

Серьезным фактором повышения стабильности функционирования финансового сектора и экономики страны в целом является дальнейшее совершенствование платежной системы России, включая проведение мероприятий по расширению безналичных расчетов, внедрение современных технологий и методов передачи информации, повышение защищенности информационных систем, обеспечение эффективного и надежного обслуживания всех участников расчетов. Совершенствованию платежной системы России будет способствовать разработка Банком России системы валовых расчетов, осуществляемых в режиме реального времени. Такая система предназначена для проведения крупных, срочных, приоритетных платежей, генерируемых межбанковскими рынками, рынками ценных бумаг

и другими пользователями, и позволит существенно повысить роль платежной системы России в обеспечении эффективной работы финансовых рынков и осуществить в дальнейшем ее интеграцию с международными платежными системами. Будет продолжена работа по совершенствованию тарифной политики в сфере предоставления платежной системой России услуг пользователям, включая органы федерального казначейства. Предполагается осуществить разработку и внедрение унифицированных форматов электронных документов, используемых при проведении расчетов.

Особое внимание будет уделено мерам по совершенствованию регулирования действующих в стране частных платежных систем, обеспечивающих внутрибанковские расчеты, расчеты на основе межбанковских корреспондентских отношений и клиринговые расчеты. Будет продолжено сотрудничество Банка России с кредитными организациями и их ассоциациями в части реформирования платежной системы. развитие законодательства в банковской сфере путем установления требований к организации деятельности кредитных организаций, в том числе к порядку утверждения и составу документов, определяющих коммерческую политику, а также условий дополнительного контроля за рисками, возникающими при кредитовании связанных с банком лиц, в частности обязательного одобрения этих сделок советом директоров кредитной организации, недопустимости льготного кредитования связанных лиц и др.

обеспечение более эффективной защиты интересов кредиторов и вкладчиков

«слабых» банков и изучение в связи с этим вопроса о внесении в законодательство Российской Федерации изменений, предусматривающих полномочия органа банковского надзора, рекомендованные Базельским комитетом по банковскому надзору для органов банковского надзора при их работе со «слабыми» банками.

Таким образом, следуя этим направлениям, коммерческим банкам удастся выйти на качественно новый уровень функционирования и обслуживания с клиентов.

3.2. Взаимодействие коммерческих банков с экономическими субъектами.

В экономической литературе существует широкое и узкое толкование банковского рынка. Банковский рынок в широком смысле слова — это любой рынок с участием банков. Следовательно, этот подход приводит к отождествлению банковского рынка и рынка в целом, так как трудно найти рынок, на котором банки не представлены тем или иным образом. Узкое толкование банковского рынка предполагает его определение как совокупности рынков сбыта банковских услуг. Основными критериями для структурирования банковского рынка выступают объект купли-продажи (товар); субъекты банковского рынка; целевые группы потребителей; пространственный признак.

Итак, для того чтобы рассмотреть взаимодействие коммерческих банков с экономическими субъектами необходимо определить особенности конкурентного взаимодействия на рынке банковских услуг.

Специфика конкурентных отношений на рынке банковских услуг связана, прежде всего, с тем, что банки как субъекты конкурентных отношений имеют ряд особенностей.

Во-первых, банк является предприятием сферы услуг и посреднической организацией. Основным объектом посредничества выступает особый товар – временное право пользования дополнительными денежными средствами, ценой которого является процент.

Во-вторых, коммерческие банки являются элементами системы государственного управления. Выполняя определенные общественные функции, имеющие важное значение для экономической системы страны, банки практически во всех странах подвержены большему регулированию и контролю со стороны государства, чем другие коммерческие институты, и менее свободны в своей рыночной деятельности.

В-третьих, банки являются многопрофильными многоотраслевыми предприятиями, осуществляющими деятельность на многих рынках: на финансовом рынке, на рынке банковских услуг, на рынке труда, на рынке оборудования, на информационном, рекламном и многих других рынках.

В-четвертых, банки осуществляют прибыльную деятельность не только путем продажи своих продуктов (оказания услуг клиентам), но и совершая операции на финансовых рынках от своего имени и за свой счет.

Наконец, в-пятых, банки по роду своей деятельности вступают в конкуренцию не только с другими банками, но и со многими другими группами рыночных субъектов. Рассмотренные особенности банка позволяют говорить о множественной, или плюралистической, природе банка, ведь банк — это и финансовая организация, и сервисное предприятие, и торгово-посредническое предприятие, и орган управления, и коммерческий институт, и оператор финансового рынка.

Рассмотрим взаимодействие коммерческих банков с экономическими субъектами на примере страховых компаний.

Взаимодействие банковского и страхового секторов в условиях сегодняшней российской действительности представляет собой интереснейший феномен. С одной стороны, и банки, и страховые компании являются финансовыми институтами (финансовыми посредниками) и, следовательно:

- имеют общие целевые группы потребителей услуг (например, население, делающее выбор между накопительными (процентными) страховыми полисами и банковскими вкладами (либо покупкой банковских ценных бумаг);

- имеют общий рынок размещения свободных средств (активные операции банков и размещение страховых резервов страховыми компаниями).

В этом контексте банки и страховые организации являются конкурирующими институтами, причем конкуренция банковского и страхового секторов на рынке привлечения (борьба за вкладчика) и на рынке размещения характерна не только для России, но и для промышленно развитых стран Запада. Так, в Великобритании более половины объема сделок на рынке ценных бумаг приходится на страховые компании и негосударственные пенсионные фонды.

Что касается конкуренции на рынке размещения финансовых ресурсов с учетом роста сделок реального страхования, предполагающих долгосрочное размещение средств и повышение доли инвестиционного дохода в финансовых результатах страховщиков, наблюдается также, пусть и не очень масштабная, но вполне отчетливая тенденция конкуренции крупных банков и страховых компаний на рынке привлечения. Так, полисы накопительного личного страхования являются конкурирующим финансовым инструментом по отношению к срочным вкладам, векселям и облигациям коммерческих банков.

Таким образом, если коммерческие банки и страховые компании являются конкурентами одновременно и на рынке привлечения капитала, и на рынке размещения, то, казалось бы, взаимодействие между ними невозможно, за исключением форм, попадающих под антимонопольное законодательство (картельные соглашения и пр.).

Заметим, однако, что банки и страховые организации хотя и являются финансовыми институтами, но различными финансовыми институтами, по определению занимающимися различными видами хозяйственной деятельности. Иначе говоря, целевые рынки банковского и страхового секторов хотя и пересекаются по определенным сегментам (целевым группам потребителей услуг, отдельным видам размещения), но в общем являются разными. Макроэкономическая логика такова, что, одновременно с конфликтными,банки и страховые компании имеют общие интересы. Как мы покажем далее, взаимодействие коммерческих банков и страховых компаний в бизнесе обычно фокусируется на трех основных направлениях:

- договоры страхования источников погашения кредита;

- промоутерство (продвижение) страховых услуг банковскими организациями.

Таким образом, суть оптимального взаимодействия банков и страховых компаний заключается в нахождении формы сотрудничества, при которой синергический эффект сложения усилий контрагентов в максимальной степени компенсировал бы отказ от конкурентной свободы.

Рассмотрим межотраслевую конкуренцию коммерческих банков и страховых компаний.

Интересы банков и страховых компаний пересекаются главным образом на рынке привлечения средств физических лиц. При этом альтернативными финансовыми инструментами, предлагаемыми банками и страховщиками в борьбе за средства вкладчиков, являются соответственно срочные и текущие вклады, иногда оформленные в виде ценных бумаг (векселей, облигаций) у банков и накопительные полисы личного страхования у страховщиков (по этим полисам в течение всего срока их действия страхователю выплачивается регулярная рента).

Таким образом, речь не идет, на наш взгляд, о ценовой конкурентной борьбе за «пограничного» клиента. Так, наиболее разумным способом дополнительного привлечения клиентов страховщиками за счет банковских вкладчиков является, предположительно, наибольшее развитие рисковой составляющей (возможность гибкого страхования по различным группам рисков, т. е. предложение спектра вариантов в рамках одного вида страховых услуг) при сохранении уровня доходности, примерно соответствующего доходности банковских вложений. При этом банковские вкладчики ими и останутся: если человек не хочет страховаться и терять такие преимущества, как ликвидность и возможность произвольного осуществления вкладов, он не уйдет из банка в страховую компанию. С другой стороны, клиент, который хочет застраховаться, сделает это, даже если банк предложит более выгодный процент по вкладам.

Следовательно, в данном случае (как и всегда при межотраслевой конкуренции) можно говорить не о прямой, а о перекрестной эластичности спроса по цене. Взаимозависимость и, следовательно, жесткость конкурентной борьбы здесь гораздо ниже, нежели у аналогичных финансовых институтов.

Итак, мы рассмотрели некоторые фрагменты межотраслевой конкуренции и возможного взаимодействия страховых компаний и коммерческих банков. Сотрудничество банка и страховщика возможно и разумно в контексте повышения эффективности ведения бизнеса обеих сторон.

Заключение.

Кризисные процессы в сегодняшней российской экономики существенно осложняют положение в банковском секторе России. Возможности получения надежной прибыли относительно сокращаются. Финансовые затруднения банковских партнеров и клиентов, кризис неплатежей осложняют положение банков, а наименее устойчивых из них приводят к банкротству. Аферы со средствами населения подрывают доверие к финансовым институтам. Прогнозы роста нестабильности, слабая предсказуемость государственной экономической политики повышают риск не только производственных инвестиций, но и любых долгосрочных процессов.

Крупнейшие банки накапливают определенный потенциал для финансирования проектов в приоритетных отраслях, создания стратегических финансово-промышленных альянсов как «локомотивов» российской экономики. Повысился интерес крупных банков к вложениям в экономически необходимые, либо оригинальные и конкурентоспособные на мировом уровне производства.

Важнейшими направлениями развития банковского сектора стали расширение сети филиалов по всей стране, установление связей с банковскими учреждениями ближнего зарубежья, стремление выйти на финансовые рынки Запада. Нарастает динамизм изменений в банковской сфере, что связано с нестабильностью конъюнктуры кредитного рынка, усилением межбанковской конкуренции, расслоением среди банковских учреждений.

Банковское дело затрагивает в конечном счете ожидания, чувства и планы конкретных людей. Банки, стремящиеся выжить в современной конкуренции должны стремиться к тому, чтобы чаяния его клиентов становились реальностью.

Реальное же возникает и живет на какой-то основе — духовной, нравственной, материальной. Надежность банка — главная из составляющих той основы, на которой сохраняются и приумножаются средства Акционеров и Клиентов.

Список используемых источников и литературы:

2.Федеральный закон от 10 июля 2002 г. N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (с изменениями от 10 января, 23 декабря 2003 г.)

3. «Банковское дело», Москва, Банковский и биржевой научно-консультационный центр, 1993г

4. Аналитический обзор » Итоги деятельности Сберегательного банка Российской Федерации в 2009 году »

5.« Банковский бюллетень », Москва, Агентство банковской информации еженедельника «Экономика и жизнь», № 10, 2009г

6. « Коммерсант », Москва, Аналитический еженедельник Издательского дома «Ь», № 9, 2009г

7. «Бизнес и банки», Москва, Банковская газета, № 2, 2009г

8. «Бизнес и банки», Москва, Банковская газета, № 7, 2009г

9. «Деньги и кредит», Москва, издательство «Финансы и статистика», № 8, 2009г

10. «Банковский журнал», Москва, № 11, 2009г

11. «Вестник банка России», Москва, № 8, 2009г

12. Большой экономический словарь, Москва, Фонд «Правовая культура», 1994г

13. Журнал » Профиль «, № 9, 2009г

14.«Финансы, денежное обращение и кредит» учебник под ред. В.К. Сенчагова, А.И. Архипова, М.: Инфра-М, 2001

15.«Деньги, кредит, банки» учебник для студентов ВУЗов под ред. О.И. Лаврушина, М.: Финансы и статистика, 2001

16.«Экономическая теория» учебное пособие, Е. Ф. Борисов, М.: Знание, 1999

17.И.В. Липсиц «Экономика», М.: Вита-Пресс, 2000.

18.Коробовой Г.Г.,Банковскоедело.М.: ЭКОНОМИСТЪ, 2005 г.

19. Бродская Т.Г. Экономическаятеория. (2008, 208с.)