Средство платежа — одна из самых развитых функций денежных средств. Эта функция базируется на усложнении хозяйственных связей и оказывает воздействие на состояние и рост финансовых и банковских систем, при этом находясь в тесной взаимосвязи. Данная функция денежных средств создает основание для образования кредитных денежных средств.

После процесса создания кредитных денежных средств, создаются две системы денежного обращения:

- системы обращения металлических денежных средств, т.е. когда в обращении находятся полноценные золотые и (или) серебряные монеты, которые выполняют все функции денежных средств, а кредитные денежные средства могут открыто обмениваться на денежный металл;

- системы обращения кредитных денежных средств, которые не способны быть обменены на золото, а само золото вытеснено из обращения.

Еще один фактор возникновения кредитных денежных средств, это то обстоятельство, что золотым денежным средствам свойственны значительные недостатки: невозможность обеспечить потребность оборота золотыми денежным средствами, так как потребности в деньгах опережают добычу золота, высокая себестоимость.

Так же природа возникновения кредитных денежных средств заключается в том, что они появляются в обороте на базе кредитной сделки. И выпуск в обращение выполняют, как правило, банки при выполнении кредитной операции, которая осуществляется в связи с разнообразными хозяйственными процессами.

Преобладание кредитных сделок и преобразование денежных средств в товар тоже заставляют предъявлять к денежным средствам ряд требований. Которые представляют собой денежные средства, не имеющие собственной ценности, что является реальным благодаря прочности общественных экономических связей. Большинство видов кредитных денежных средств содержат в себе процент, и вот почему их ценность обладает способностью к росту во времени. И в итоге, кредитные денежные средства осуществляют свое движение в экономике как товар: свойственная им покупательная способность или встроенный в них доход в виде процента продаются и покупаются на кредитном рынке. В форме кредитных денег денежные средства преобразуются в денежный капитал, в свою очередь этот капитал является составным элементом кругооборота капитала и всегда находится в движении.

Так как кредитные денежные средства имеют символическую форму, для их нормального функционирования необходима общественная гарантия. Натуральные денежные средства в этой гарантии не нуждались, так как они обладали собственной ценностью в качестве продукта. Для нормальной работы кредитных денежных средств нужно правовое закрепление правил их существования и операций с ними. А также правового обеспечения для устойчивости кредитных денежных средств огромный смысл имело действие в течение длительного времени принципа разменности кредитных денежных средств в виде банкнот и вкладов на золото.

Деньги как средство обращения

... своей работе я рассмотрю процесс выполнения деньгами функции средства обращения, остановившись подробнее на денежных теориях и методах регулирования денежного обращения. 1. ... средство отсроченного платежа). Как «средство сбережения» деньги облегчают процесс осуществления накопления из текущего дохода за счет гарантирования будущей покупательной способности. Как «средство отсроченного платежа» деньги ...

Кредитные денежные средства — это новый класс денежных средств, точно отражающих ценность капитала, не в каждый данный момент, а в ее движении, в процессе роста его ценности. Объект курсовой работы — денежные средства.

Целью настоящей работы является изучение и раскрытие основных направлений и критериев эволюции кредитных денежных средств.

В ходе изучения эволюции кредитных денежных средств применялись методы системного анализа теоретического и практического материала, общенаучные методы и приемы (анализ и группировки, сравнения, обобщения).

Кредитные денежные средства — вид денежных средств, образовавшийся из-за кредитных отношений. Использование кредитных денежных средств способно в некоторой степени минимизировать недостатки бумажных денежных средств.

Под кредитными отношениями понимаются все денежные отношения, связанные с организацией денежных расчетов, эмиссией наличных денежных знаков, предоставлением и возвратом ссуд кредитованием инвестиций, а также использованием государственного кредита. Денежные средства являются средством платежа, где имеет место быть кредит. Получается, что кредит — тонкая и уникальная форма денежного обращения.

Функции кредитных денежных средств — это и есть функции кредита. Они представляют собой:

- Расширительная функция

Ее смысл в увеличении рамок общественного производства по сравнению с теми, которые уже установились количеством наличных денег имеющихся

- Распределительная функция.

Эта функция основана на том, что на возвратной основе происходит распределение денежных средств. Эта функция проявляется в процессе предоставления средств на время предприятиям различным организациям для удовлетворения их нужды в денежных ресурсах. В итоге хозяйства обеспечиваются необходимым оборотным капиталом и ресурсами для инвестиций.

- Эмиссионная функция.

В ее основе лежит замещение наличных денежных средств. Появление разных средств использования банковских счетов и вкладов. Происходит опережающий рост безналичного оборота и увеличение темпа движения денежных потоков.

Безналичный оборот — движение средств на счетах клиентов.

Виды безналичных расчетов бывают самыми разными. В большей степени преобладают аккредитивы, чеки, электронные переводы, платежные поручения, векселя, сертификаты, кредитные карточки, электронные переводы, платёжные поручения и платёжные требования-поручения.

Безналичное обращение доминирует, обусловливая всё большую дематериализацию денежного обращения. Это является следствием следующих причин:

- сокращение издержек обращения;

- ускорение денежного оборота;

- удобство безналичных расчётов.

Но наличие денежных средств в некоторых сферах экономической жизни сохраняет свою значимость.

Бумажные и кредитные деньги

... денежной суммы (аналог кредитных карт, но без посредничества банка); во вторую — сетевые деньги (network money), которые представляют собой электронный чип — программное обеспечение, осуществляющее перевод средств ... бумажным деньгам. Были пущены в оборот кредитные карточки и дебетовые карточки. Последние представляют собой электронную альтернативу наличным деньгам, чекам, кредитным ... от векселя банкнота ...

Во-первых, в тех сделках, где одна из сторон — население. Для примера в России малая часть населения использует безналичный расчет, но для тех стран, где развитая рыночная экономика ситуация меняется в корне (в Соединенных Штатах всего 6% людей получают зарплату наличными).

Во-вторых, большая часть экономических агентов стремятся обладать наличностью именно в условиях кризиса.

В-третьих, налично-денежный оборот тяжело подвержен контролю. Он способен выступать как средств уклонения от налогов и других незаконных действий.

Между налично-денежным и безналичным обращением есть взаимосвязь: денежные средства всегда переходят из одной сферы денежного обращения в другую.

Наличность дает человеку возможность для необходимой покупки, так как средства для этого он имеет в кармане и нет необходимости перед каждой покупкой посещать банк. Но если хранить деньги в виде наличности, то это лишает возможность получать проценты по вкладу и более безопасно хранить их.

Кредитные денежные средства несут в себе символический смысл, для их обычной работы нужно правовое закрепление правил их существования и операций с ними. Кроме всего прочего правовое обеспечение для устойчивости кредитных денежных средств огромное значение имеет действие в течение большого количества времени принципа разменности кредитных денежных средств в форме банкнот и вкладов на золото.

Кредитные денежные средства — это новая форма денег, отражающая ценность капитала в каждый момент и в процессе роста этой ценности и ее движении.

Главными критериями кредитных денежных средств является критерии развития и появления денег и их хронология.

Исторически первой формой кредитных денежных средств является вексель.

Вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок в установленном месте. Особенностью является абстрактность (не указан срок сделки), бесспорность (обязательная оплата долга), обращаемость.

Различают:

- Вексель домицилированный — вексель, на котором обозначено место платежа отличное от местожительства векселедателя.

- Вексель казначейский — краткосрочный вексель, который выпускался для покрытия своих расходов государством.

- Вексель коммерческий — вексель, который выдавался заемщиком кредитору заемщиком под залог товара.

- Вексель краткосрочный — вексель, который обязательно подлежал оплате по требованию или в течение самого незначительного срока.

Векселя по факторам происхождения и особенностям оборота характеризуется как частные кредитные денежные средства. Все ограничения и препятствия, мешающие развитию кредитных денежных средств в форме коммерческих векселей, позволяет преодолеть банковская система. Наряду с превращением коммерческого кредита в банковский кредит происходит появление новых форм кредитных денежных средств, а именно банкнот и депозитных денежных средств.

Банкнота — это кредитные денежные средства, которые выпускаются и гарантируются центральным банком при осуществлении кредитных операций из-за различных хозяйственных процессов. Выпуск банкнот ЦБ связан с реальными потребностями оборота, а именно нуждами производства и реализации продукции. Определенные виды запасов материальных ценностей являются обеспечением банкноты.

Облигации, сертификаты и векселя как объекты инвестирования

... только при его предъявлении. К ценным бумагам относятся: акции и облигации акционерных обществ, государственные облигации, векселя, чеки, депозитные и сберегательные сертификаты и другие документы, ... облигации при ее продаже инвестором. 3. Депозитные и сберегательные сертификаты как объекты инвестиций Депозитный сертификат - это письменное свидетельство кредитного учреждения о депонировании денежных ...

Банкнота, как вид кредитных денежных средств прошла несколько этапов в своём развитии. В самом начале банкнота была металлической: существовал свободный обмен банкноты на серебро или золото. В таких условиях обеспечивалась стабильная покупательная способность бумажных денежных средств.

Негативная сторона связи кредитных денежных средств с их металлической основой — часто возникал дефицит платёжных средств. Из-за этого размен кредитных денежных средств на металл стал почти невозможен в период войн и других колебаний в экономической жизни. Эмиссия современных банкнот не связана с золотом, но присутствуют определённые инструменты, которые сдерживают эту эмиссию. Это политика центрального банка.

Переход от векселя к банкноте и расширение благодаря этому сферы применения кредитных денежных средств благоприятствует прогрессу денежной системы и развитию банковского кредита. Банкнота становится негодной для выполнения функции средства накопления. Она становится способной лишь в ограниченной степени выполнять функцию сохранения ценности. Накопление банкнот осуществляется лишь механическим путем — увеличения их количества, ну а при размене на золото это заставляет наращивать добычу золота ради потребностей денежной системы. Данное количество банкнот выпадает из обращения. А это нарушает соответствие ценности товаров количеству денежных средств.

Следующая форма кредитных денежных средств — это депозитные денежные средства. Они являются более приспособленными для выражения ценности капитала и обслуживания потребностей его движения.

Депозитные денежные средства являются наиболее удобным видом кредитных денежных средств. Ценность товарных ресурсов в них получает свое выражение в виде числовых записей на счетах. Благодаря действию определенных правил, эти записи в полном объеме выполняют все функции денежных средств. Также как и коммерческий вексель, депозитные денежные средства имеют символический вид: это число, которое заносится на специальный счет. Весь процесс открытия счета и его ведение регламентирован специальными нормативными актами, также как и другие стороны функционирования банков и остальных финансовых учреждений.

Депозитные денежные средства выполняют функцию накопления благодаря проценту, начисляемому на депозиты, т.е. выполняют функцию сохранения ценности на высоком уровне, соответствующем кредитным денежным средствам. Подводя итог, депозитные денежные средства — мера ценности и средство сохранения ценности. Благодаря этому деньги способны выполнять расчетные функции денежных средств.

Являясь наивысшей формой кредитных денежных средств, депозитные денежные средства эволюционируют вместе с прогрессом рыночной экономики. В форме записей на счетах кредитные денежные средства прогрессируют как денежный капитал, для того чтобы более четко отражать и обслуживать движение реального капитала. Функция депозитных денежных средств, как средство платежа постепенно расширяет масштабы своего действия и охватывает все стадии движения капитала, в том числе такие как торговлю и сферу обращения.

Чек является инструментом. Он позволяет осуществлять расчеты. Когда клиент имеет депозит в банке или получил от него кредит, то на основании договора банк может выдать клиенту бланки чеков на сумму депозита или кредита. Чек является денежным документом установленной формы и работает как обязательство выдать деньги со счета или перевести их на другой. Передача чека от одного клиента к другому в виде инструмента платежа подразумевает под собой платеж и освобождает плательщика от заботы о выполнении этой операции. Платеж произойдет, когда денежные средства на счете в банке вступят в движение. Чек, переходящий от одного человека к другому, работает как кредитное средство обращения. Существуют три основных вида чеков: именные, которые не подлежат передаче другому человеку; предъявительские — т.е. без указания получателя и последние: ордерные чеки, выписывающиеся на определенное лицо, но которые могут переходить от одного человека другому посредством передаточной надписи на обороте.

Во внутреннем обороте чеки используются для получения в банке наличных денежных средств и как средство платежа. Погашение обязательств по чекам, которые были выписаны на различные банки, возможно через расчетные палаты, где по чекам проводится взаимозачет, а остаточные суммы зачисляются на соответствующие счета банков. В международных расчетах используют банковские чеки, которые осуществляют платежи неторгового характера.

Новое представление кредитных денежных средств — это электронные денежные средства.

Прогресс средств связи, электронной техники, программного обеспечения защиты систем дал возможность внедрить электронные системы расчетов по крупнейшим хозяйственным сделкам. Такие операции можно отнести к оптовым электронным расчетам. Современные электронные расчеты активно стали развиваться и могут стать основным средством денежных расчетов.

Роль кредитных денежных средств в настоящее время необычайно огромна. Главными ветвями прогресса кредитных денежных средств являются и стабильность и автоматизация денежного обращения, наиболее практичное и выгодное и их использование.

Внедрение компьютеров в банковское дело дало возможность заменить чеки на кредитные карточки. Теперь это способ расчета, который теперь заменяет чеки и наличные и дает возможность владельцу получить в банке краткосрочный кредитный заем. Кредитная карточка используется в сфере услуг и розничном торговом обороте. В наше время известны четыре вида кредитных карточек: торговые, банковские, карты для оплаты туристических услуг и прочих развлечений и карточки для приобретения бензина. Торговые карточки — являются наиболее распространенным видом карточек.

Создание кредитных карт — это одно из самых важных проявлений направлений эволюции. В 1990-е гг. широкое распространение получили пластиковые кредитные карточки с кодированным микропроцессорным устройством, которое позволяет банку моментально фиксировать осуществление клиентом платежей или получение наличных денежных средств в банкоматах. Возможно предоставление вкладчику — владельцу кредитной карточки кредита банка по достаточно высокой ставке. Выдается банком владельцу текущего счета (вкладчику) при наличии на этом счете определенной банком суммы. За использование кредитной карточки банком-эмитентом взимается ежегодная плата. Банки выдают кредитные карточки платежных систем, действующих во многих странах (например, American Express, Visa International, MasterCard).

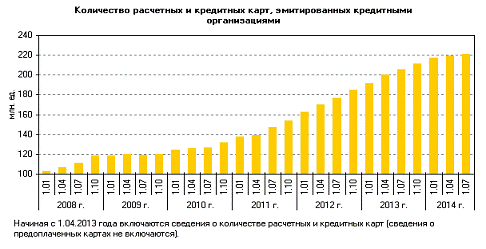

Проанализируем количество кредитных карт, открытых в кредитных организациях. Рис. 2.1.1.

Рис. 2.1.1 Количество расчетных и кредитных карт, эмитированных кредитными организациями. [7]

Из рисунка видна положительная динамика и увеличение количества кредитных карт. Так если в 2008 году выпускалось немного более 100 млн. ед., то в 2014 году уже более 220 млн ед. Резкий скачок почти в 2 раза.

В ходе развития карточных систем возникли разные виды пластиковых карточек, различающихся назначением, функциональными и техническими характеристиками.

С точки зрения механизма расчётов, выделяют двусторонние и многосторонние карточные системы. Двусторонние карточки возникли на базе двусторонних соглашений между участниками расчётов, где владельцы карточек могут использовать их для покупки в замкнутых сетях, контролируемых эмитентом карточки. Многосторонние системы предоставляют возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые предлагают эти карточки в качестве платёжного средства.

Другое деление карточек определяется их функциональными характеристиками. Здесь различают кредитные и дебетовые карточки. Кредитные карточки связаны с открытием кредитной линии в банке, они дают возможность владельцу пользоваться кредитом при покупке и получении кассовых ссуд. Дебетовые карточки тоже предназначены для получения наличных или покупки товаров. Но денежные средства при этом списываются со счёта владельца карточки в банке.

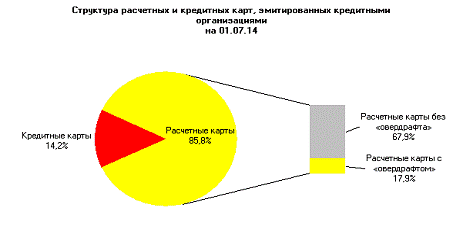

Рассмотрим Рис. 2.1.2.

Рис. 2.1.2 Структура расчетных и кредитных карт. [7]

Анализируя рисунок, можно сделать вывод, что расчетные карты распространены больше, кредитных и составляют 85,8% от общего числа карт. Из них расчетных карты без «овердрафта» составляют 67,9%, что составляет более 50% всех карт, а расчетные карты с «овердрафтом» 17.9%.

Сегодня имеется несколько сот банков, выпускающих собственные карточки (STB-Card, Most-Card).

Часть из них выпускает карточки крупнейших международных ассоциаций (Visa, Master Card и др.).

Проследим динамику денежной массы в период с 2011 года по 2014 года. Данные сведены в таблицу и представлены на Рис. 2.1.3.

Динамика денежной массы (М2) 1) в 2011-2014 гг. на начало года

|

Денежная масса (М2) млрд. рублей |

В том числе |

Удельный вес МО в М2, % |

|||

|

наличные денежные средства вне банковской системы (МО), млрд. рублей |

переводные депозиты, млрд. рублей |

другие депозиты, млрд. рублей |

|||

|

2011 |

20011,9 |

5062,7 |

5797,1 |

9152,0 |

25,3 |

|

2012 |

24483,1 |

5938,6 |

6918,9 |

11625,7 |

24,3 |

|

2013 |

27405,4 |

6430,1 |

7323,5 |

13651,8 |

23,5 |

|

2014 |

31404,7 |

6985,6 |

8551,0 |

15868,1 |

22,2 |

Данные Банка России.

Рис. 2.1.3 Динамика денежной массы в 2011-2014 гг. [6]

Из Рис. 2.1.3 видно, что с каждый годом объем кредитных денежных средств увеличивается. Так переводные депозиты в 2011 году составляли 5797,1 млрд. руб., что составляло 28,96% от общей денежной массы, а в 2014 году уже 8551,0 млрд. руб. Таким образом, видно, что с 2011 до 2014 года денежная масса по переводным депозитам увеличилась на 2753,9 млрд. руб.

Электронные денежные средства — это средства, зафиксированные на счетах компьютерной памяти банков. Распоряжение ими осуществляется с помощью специальных электронных устройств.

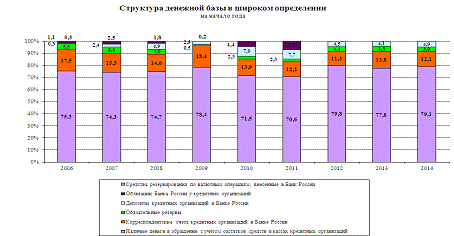

Несмотря на особенности, присущие денежным средствам безналичного оборота, они обладают многими общими чертами с наличными денежным средствами. Это проявляется, прежде всего, в одинаковой денежной единице наличных денежных средств и денежных средств безналичного оборота. Тесная связь между этими видами денежных средств выражается в перевоплощении одних в другие. Например, наличные денежные средства при взносе их на какой-либо счет в банке превращаются в денежные средства безналичного оборота. И наоборот, при получении денежных средств с текущего счета в банке денежные средства безналичного оборота переходят в наличные денежные средства. Единство этих видов денежных средств проявляется и в том, что регулирование объема денежных средств безналичного оборота и массы наличных денежных средств осуществляется с помощью кредитных операций. Проанализируем Рис. 2.2.1

Рис. 2.2.1 Структура денежной базы в широком определении. [5]

Из рисунка 2.2.1 видно, что наличные денежные средства до сих пор занимают первой место в структуре денежной массы. Однако, постепенно растет масса по депозитам. В 2014 году она составила 4,9%, что на 0,8% больше, чем в 2013 году. Так же видно, что облигации не используются с 2012 году.

Электронные денежные средства в их физической форме — это файл, содержащий число, характеризующее величину денежных средств, находящихся в распоряжении его владельца, а также прочую специализированную информацию. Этот файл сформирован кредитной организацией и хранится на накопителях (в памяти) компьютера пользователя. Данные из него передаются в другой компьютер с помощью телекоммуникационных линий и прочих электронных средств передачи информации. В экономическом же смысле электронные денежные средства представляют собой эмитированные кредитной организацией денежные знаки, представленные в виде информации в памяти компьютера, выполняющие функцию, как средства платежа, так и средства обращения, а также прочие функции денежных средств и обладающие всеми основными свойствами традиционных наличных кредитных денежных средств (банкнот и мелкой разменной монеты), процесс оплаты которыми происходит путем перевода (перезаписи) их из компьютера плательщика в компьютер получателя. Иными словами — это новый вид наличных кредитных денежных средств.

Электронные денежные средства могут называться таковыми только при удовлетворении всех основных свойств наличных денежных средств: обращаемости, универсальности в использовании, отсутствии прямой связи с банковским счетом, а также клиринга. Расчеты с их использованием должны быть единовременны и окончательны. Существует еще один параметр наличных денежных средств — анонимность, и ряд авторов отмечают это свойство электронных денежных средств в качестве положительного момента, рассматривая его как один из основных параметров классификации электронных денежных средств в качестве наличных. Однако необходимо отметить, что именно с помощью электронных денежных средств существует возможность сделать наличные денежные средства именными.

Обладая свойствами традиционных наличных денежных средств, электронные денежные средства в то же время преодолевают большинство их недостатков: высокие издержки обращения, сложности транспортировки, необходимость пересчета, проблемы трансформации (уменьшения или увеличения номинала банкноты), потребность в специальной бумаге и т.д.

При внедрении электронных денежных средств в денежный оборот возникает ряд проблем. Среди них основными являются:

. Отсутствие законодательной базы для функционирования электронных денежных средств.

Являясь совершенно новым инновационным подходом в области денежно-кредитного обращения, электронные денежные средства не «вписываются» в существующие национальные правовые акты стран мира. Деловая практика в данном случае является опережающей по отношению к правовому регулированию возникающих процессов. Существуют два варианта выхода из данной ситуации: с одной стороны, возможно коренное изменение законодательной базы, разработка и введение в действие нового законодательства; с другой стороны, в странах, где уже существует определенный правовой базис, регламентирующий особенности не только традиционных, но и новых инструментов оплаты, новые процессы могут адаптироваться к нему путем определенной подстройки под данное законодательство или в результате незначительной его коррекции.

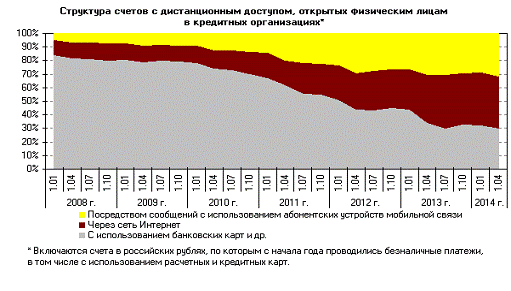

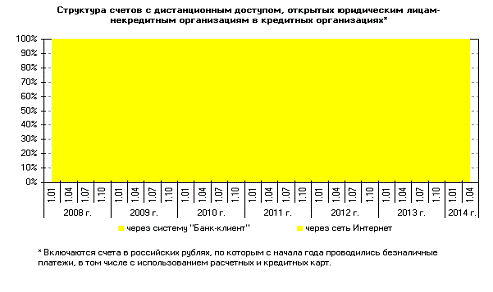

Центральные эмиссионные банки являются главным регулятором денежно-кредитной политики во всех странах, и естественно, что основной задачей организаций, внедряющих системы электронных денежных средств, является урегулирование взаимоотношений с ними. Однако на сегодняшний день, дистанционный доступ приобретает все большее значение. Проанализируем Рисунок 2.2.2 и 2.2.3

Рисунок 2.2.2 Структура счетов с дистанционным доступом, открытых физическим лицами. [8]

Рисунок 2.2.3 Структура счетов с дистанционным доступом, открытых юридическими лицами. [8]

Из рисунков видно что управление картами через интернет становится наиболее популярным с каждым годом.

Основные вопросы, стоящие перед центральными банками в связи с внедрением электронных денежных средств, сводятся к следующему:

. Разрешение эмиссии электронных денежных средств и определение круга эмитентов.

. Решение проблемы возникающих рисков в системах электронных денежных средств.

Без одобрения центрального банка попытка внедрения электронных денежных средств в стране будет несостоятельна.

При первоначальном внедрении электронных денежных средств необходимо ограничить круг эмитентов небольшим числом кредитных организаций, с целью жесткого регулирования, контроля и минимизации возможных рисков.

Вопрос обеспечения безопасности и защиты от мошенничества функционирования систем электронных денежных средств остается одним из важных аргументов противников их внедрения. Решение проблемы безопасности может осуществляться техническими, функциональными и правовыми методами.

К техническим методам относятся использование защищенных технических и программных устройств, кодирование информации, аутентификация пользователей. К функциональным методам можно отнести установление ограничений при использовании электронных денежных средств, периодическое обновление программного обеспечения и ряд других мер. Правовой же метод представляет собой законодательную базу, регламентирующую порядок использования и обработки данных (в нашем случае электронных денежных средств) и устанавливающую меры ответственности за нарушения законодательства.

Изобретение кредитных денежных средств, следовательно, кредита является гениальным открытием человечества. Благодаря этому сократилось время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительного привлечения ресурсов получило возможность их преумножить, расширить хозяйство, ускорить достижение производственных целей. Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денежных средств. Все это будет способствовать экономии издержек обращения и повышению эффективности общественного воспроизводства в целом. Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства.

Условием размещения акций на рынке являются накопление значительных денежных капиталов и их сосредоточение в кредитной системе. Кредитная система в лице банков принимает активное участие и в самом выпуске, и размещении акций. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса.

Регулируя доступ заемщиков на рынок ссудных капиталов, предоставляя правительственные гарантии и льготы, государство ориентирует банки на преимущественное кредитование тех предприятий и отраслей, деятельность которых соответствует задачам осуществления общенациональных программ социально-экономического развития. Государство может использовать кредитные средства для стимулирования капитальных вложений, жилищного строительства, экспорта товаров, освоения отсталых регионов.

Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление фермерских хозяйств, предприятий малого бизнеса, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве.

Сегодня на практике товары идеально приравниваются не к золоту, а к кредитно-бумажным денежным средствам, связь которых с золотом разорвана, поскольку прекращен их свободный размен на драгоценный металл.

В то же время использование знаков стоимости в качестве денежных средств придает им некоторые товарные черты: они покупаются и продаются, обмениваются на товар, но денежные средства лишены главного свойства товара — собственной стоимости.

Уничтожение золотого стандарта — признание того факта, что денежные средства всегда есть какая-то особая вещь. Соответственно степени развития общества носителем отношений между людьми на рынке товаров может быть золото или бумажный документ, код на кредитной карточке.

Движение денежных средств при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение. Различают две группы безналичного обращения: по товарным операциям и финансовым обязательствам.

Наличное и безналичное обращение образует общий денежный оборот страны, в котором действуют единые денежные средства одного наименования.

Наша экономика требует особого подхода к роли государства, поскольку это период одновременно и ломки старой государственной системы управления, и создания государством новой рыночной инфраструктуры (в виде законов, институтов контроля, налоговых сборов и т.п.), без чего рынок превращается в «дикое поле» разбоя.

А кроме того, переходная экономика требует проведения активной структурной политики. Знание теории и опыта развитых стран, понимание условий, в которых дает эффект та или иная мера экономической политики, способны и помочь, и уберечь от ошибок.

Денежно-кредитная политика, направленная на устойчивое снижение инфляции, вносит существенный вклад в усиление потенциала экономического роста и модернизацию структуры экономики. Являясь основой для обеспечения устойчивости рубля, низкая инфляция способствует формированию позитивных ожиданий экономических агентов, снижения рисков и, соответственно, принятия обоснованных решений относительно сбережений, инвестиций и потребительских расходов.

1. Бабичева Ю.А. Банковское дело / Ю.А. Бабичева. — М.: Экономика, 2010. — 208 с.

. Дробозина Л. А Финансы. Денежное обращение. Кредит / Л.А. Дробозина. — М.: Финансы, ЮНИТИ, 2011. — 264 с.

. Колесников В.И. Банковское дело / В.И. Колесников. — М.: Финансы и статистика, 2012. — 432 с.

. Экономическая теория: учебник / под. ред.С. С. Носова. — М.: ВЛАДОС, 2013. — 364 с.