В современных условиях для управления предприятием необходим багаж знаний во многих областях экономики. Наряду с менеджментом, маркетингом, бухгалтерским учетом и некоторыми другими направлениями основы налогообложения занимают одно из важнейших мест и являются неотъемлемой частью деятельности любого предприятия.

В наше время все сильнее возрастает значимость эффективной налоговой системы для любой страны. Государство определяет эту эффективность путем издания законодательных актов и контролирования, таким образом, деятельности хозяйствующих субъектов своей страны. При этом ему не всегда удается достичь желаемых результатов. Для предприятия же эффективность налоговой системы заключается в одновременном следовании законам и сокращении налоговых выплат. Поэтому знание элементов налоговой системы и их функционирования является одним из значимых факторов организации успешной деятельности на предприятии и во многом определяет его эффективность.

Налогообложение прибыли хозяйствующих субъектов занимает важное место в налоговой системе любого государства вне зависимости от взятой за основу модели ее построения, ориентированной на прямое или косвенное налогообложение. Налогообложение прибыли осуществляется во всех без исключения развитых странах мира, принимая форму налога на прибыль или доход юридических лиц, либо налога с корпораций.

В налоговой системе РФ налог на прибыль организации является одним из наиболее значимых. Вопросы, связанные с этим налогом, имеют большое значение как для государства, так как он является важной доходной статьей бюджета, так и для отдельных предприятий, так как сумма его выплат обычно одна из самых крупных. И по характеру, содержанию и разнообразию выполняемых функций, по своим возможностям воздействия на деятельность предприятий и предпринимателей, по степени влияния на ход и результаты коммерческой деятельности налог на прибыль является основным предпринимательским налогом. В последнее время возникает множество споров по поводу эффективности применения этого налога.

Налог на прибыль представляет собой часть отношений экономического субъекта с государственными и контролирующими органами и нарушения в данной области могут повлечь за собой существенные последствия для экономического субъекта. В связи с этим тема работы является актуальной. Также актуальность темы подтверждается и тем фактом, что налог на прибыль является одной из основных доходных статей бюджета Российской Федерации.

Целью данной работы является рассмотрение историко — теоретических аспектов налога на прибыль организации как экономической категории, действующей системы налогообложения прибыли организаций в России.

Налоговое регулирование инвестиционной деятельности в РФ

Налоговое регулирование осуществляется на основе использования налогов и их функций. Налоговое стимулирование в отношении активизации инвестиционных процессов реализуется посредством налоговых ставок, налоговых льгот, инвестиционного налогового кредита, амортизационной политики, специальных налоговых режимов, реструктуризации налоговой задолженности и других методов. ...

Для достижения поставленной цели необходимо решить следующие задачи:

- изложить эволюционные аспекты налога на прибыль;

- раскрыть понятие и сущность налога на прибыль;

- раскрыть характеристику основных элементов налога прибыль организаций, а также ставки, порядок и сроки уплаты;

- рассмотреть порядок исчисления налоговой базы и расчет налоговой нагрузки;

- дать предложения по совершенствованию налогообложения прибыли организаций.

Объектом исследования являются законодательно — теоретические аспекты налогообложения.

Предметом исследования — налогообложение прибыли организации.

Информационной базой явились законодательно — нормативные акты, учебная и научная литература, а также труды ученых и практиков по теме исследования. Методы исследования: методы анализа и синтеза, графические методы исследования, методы дедукции и индукции.

Налог на прибыль является одним из самых сложных и противоречивых. Современная модель налога на прибыль, на мой взгляд, сформировалась под воздействием различных факторов, в том числе и исторических, путем эволюции прямого налогообложения в России.

Начиная с Древней Руси, можно говорить о первых попытках сформировать систему налогообложения прибыли. К концу XVI в. в качестве инструментов прямого налогообложения применялись подворные и подушные подати. С начала XVII в. появляется относительно оформленное обложение городских промыслов так называемыми процентными деньгами.

С развитием налогообложения в России происходило периодическое постепенное возрастание числа налоговых изъятий, и в целях упрощения податной системы и сокращения количества налогов проводились налоговые реформы. Прообразом современного налога на прибыль можно считать промысловый налог, который использовался в России и неоднократно менялся. В рамках совершенствования налоговой системы в период со второй половины XVIII до начала XIX в. был введен частно — промысловый сбор с торгово — промышленных предприятий.

Далее в 1824 году реформой графа Канкрина была введена патентная система налогообложения торговли и промыслов, которая предполагала обложение доходов налогоплательщиков согласно патентов в зависимости от типа промысла и просуществовавшая со значительными модификациями вплоть до 30-х годов XX в.

В последующие годы происходило дальнейшее совершенствование промыслового налогообложения, которое к концу XIX в. оформилось в самостоятельную модель налогообложения прибыли. Основной формой налогообложения торговли и промышленности был государственный промысловый налог, состоящий из двух компонентов: основного и дополнительного.

Основной сбор представлял собой внесение платы за промысловые свидетельства. Ставки основного сбора были дифференцированы в зависимости от местности и разряда торгового или промышленного предприятия (разряд определялся числом помещений, числом входов, числом складов).

Позднее была введена дифференциация по отраслевому признаку: устанавливались различные ставки для кредитных, страховых, торговых (акционерных и неакционерных) организаций, промышленных предприятий.

Налог на прибыль организаций

... курсовой работы. Тема курсовой работы – «Налог на прибыль организации, механизм его взимания». Целью работы является комплексное исследование системы налогообложения по вопросу взимания налога на прибыль организаций на ... в существующий промысловый налог. Введение дополнительного промыслового налога несло цель достижения большей справедливости промыслового обложения. В 1898 г. на предприятия, не ...

Дополнительный сбор устанавливался в зависимости от потребности бюджета

Сумма потребности должна была распределяться между налогоплательщиками согласно показателям их оборота и рентабельности, однако на практике зачастую распределение проводилось пропорционально платежеспособности владельца предприятия.

При взимании промыслового налога использовались льготы для вновь созданных предприятий в течение первого года работы, для предприятий, прибыль которых не превышала определенный минимум и другие.

До 1917 года в модель государственного промыслового налога вносились частные изменения, однако схема его взимания не менялась.

В результате анализа промыслового налога к 1917 году как первого опыта налогообложения прибыли необходимо отметить следующие особенности:

- промысловый налог был построен на принципе справедливости налогообложения, что выражалось в установлении строгой дифференциации между плательщиками;

- фискальная функция данного налога усиливалась применением дополнительного сбора, который должен был одновременно покрыть расходы бюджета и теоретически выровнять условия деятельности различных предприятий;

- стимулирование развития промыслов и торговли производилось путем установления необлагаемого минимума и ряда льгот.

Во время Первой мировой войны произошло повышение общего уровня налогов в стране, в частности были повышены налоговые ставки по промысловому налогообложению.

Промысловый налог послереволюционной России претерпел некоторые изменения. С конца 1917 года до осени 1918 года промысловый налог распространялся только на мелкие, не национализированные предприятия.

В начале 20-х годов под налогообложение попали и государственные торговые, промышленные предприятия, единоличные ремесла и промысловые занятия. Промысловый налог того времени состоял из патентного и уравнительного.

Размеры патентного сбора 20-х годов дифференцировались по поясам и по разрядам торговых и промышленных предприятий. При этом пояса устанавливались в зависимости от статуса местности, где находилось предприятие от 0 до 5 по степени убывания важности и размеров города, поселка, местности. В этом и во многом другом промысловый налог можно считать прообразом единого налога на вмененный доход, применяемый в настоящее время в налоговой системе. При едином налоге на вмененный доход также имеет значение для суммы налога местность расположения предприятия, его размеры и т.д.

Разряды предприятий устанавливались отдельно по торговым, промышленным и прочим предприятиям. Патентный сбор устанавливался в денежном эквиваленте в зависимости от разряда и пояса, присваиваемых предприятию. Уравнительный сбор выражался в процентах от оборота предприятия и составлял от 0,25 до 6% по промышленным и от 0,5 до 8% по торговым и неторговым предприятиям.

В 1926 году с целью ограничения спекулятивного повышения цен был введен налог на сверхприбыль — превышение фактически полученной прибыли над нормативно установленной величиной. Ставки данного налога составляли от 6 до 50% в зависимости от величины превышения. Налоги на сверхприбыль обычно устанавливаются при необходимости либо ограничить развитие той или иной отрасли, либо просто путем дополнительного обложения очень успешных отраслей.

Налогообложение. Налоги предприятия

... налогообложения предприятий находятся в центре внимания специалистов в сфере финансов, они очень актуальны в настоящее время, этим и обусловлен выбор темы данной курсовой работы. Целью курсовой работы ... налогообложения (налоги с юридических и физических лиц); ü по объектам налогообложения (налоги на товары и услуги, налоги на доходы, прибыль, налоги ... к середине 90-х годов, в основном соответствует ...

Налоговая реформа 1930-1931 годов ознаменовала собой изменение характера отношений между налогоплательщиками и государством в части обложения прибыли. Произошел так называемый отказ от налогообложения и переход к прямому распределению прибыли вследствие того, что основная часть предприятий промышленности находилась в государственной собственности.

Промысловый налог перестал функционировать, появились отчисления от прибыли — система налогообложения была заменена административными методами изъятия прибыли предприятий. Отчисления от прибыли устанавливались дифференцированно в зависимости от полученной предприятием прибыли и его потребности в собственных средствах для развития производства, определяемому по финансовому плану предприятия. Фактические ставки отчислений от прибыли устанавливались в пределах от 10 до 81% прибыли.

Начиная с финансовой реформы 30-х годов налогообложение предприятий госсектора полностью было построено на уплате отчислений от фактической прибыли вплоть до начала рыночных преобразований в стране. Изменения в политической ситуации в середине 80-х г. в связи с перестройкой, постепенный переход на новые условия хозяйствования объективно вызвали возрождение элементов налогообложения.

В России процесс перехода от чисто дискреционного, осуществлявшегося по усмотрению чиновников, распределения прибыли между предприятием и государственным бюджетом к налоговой системе занял период между 1984 и 1990 годами. В течение этого времени происходило постепенное установление все более четких и неизменных во времени правил этого распределения.

Необходимо отметить, что наблюдались мероприятия, направленные на сближение принципа распределения прибыли с принципами налогообложения. На мой взгляд, основы формирования современного налога на прибыль были заложены именно в этот период. Рассматривая особенности формирования современной системы налогообложения прибыли в нашей стране, необходимо выделить несколько этапов, обусловивших различные подходы к обложению прибыли:

- первый период — июнь 1990 года по 1992 год;

- второй период — с 1992 по 2002 года;

- третий период — с 2002 года по настоящее время.

Первый период — с июня 1990 года по 1992 год.

июня 1990 года был принят Закон СССР «О налогах с предприятий, объединений и организаций» — первый унифицированный нормативный акт, урегулировавший многие налоговые правоотношения в стране.

В этот период налог на прибыль перестал быть частью изъятой в бюджет суммы прибыли, исчез его конфискационный характер. Прибыль от реализации продукции (работ, услуг) определялась в виде разницы между выручкой от реализации продукции (работ, услуг) в действующих ценах и затратами на ее производство.

Особенностью налога на прибыль того периода было освобождение бюджетных организаций от уплаты ими налога на прибыль от осуществления финансово-хозяйственной деятельности.

Таким образом, устанавливалась льгота в виде освобождения от уплаты налога для государственных предприятий, что свидетельствовало о дифференциации налогообложения прибыли по формам собственности.

Общеустановленная ставка налога на прибыль в размере 45% применялась к прибыли, определенной в границах предельного уровня рентабельности, исчисленного по отдельным отраслям.

Налогообложение прибыли предприятий и корпораций. Принципы и методики расчета

... задачи анализа финансовых результатов. 2. Теоретические аспекты налогообложения прибыли предприятий и корпораций. 2.1. Налог на прибыль организаций иобъекты налогообложения. Глава 25 Налогового Кодекса Российской Федерации ( ... один из видов налога, посредством которого налоговая система государства может выполнять свойственные ей функции – это налог на прибыль предприятий и организаций. Актуальность ...

В том случае, если предельная рентабельность превышала установленный уровень, то прибыль, соответствующая этому превышению, облагалась по ставке 80% (при превышении предельного уровня до 10 пунктов включительно), 90% (при превышении предельного уровня свыше 10 пунктов).

Данное положение закона подрывало стимулы предприятий к повышению рентабельности производимой продукции и побуждало укрывать часть доходов от налогообложения. Данный закон предопределил направление развития налоговой системы страны, несмотря на явные недостатки его реализации, он стал отправной точкой формирования новой, отличной от командно — административной модели налогообложения прибыли.

Второй период — с 1992 по 2002 годы.

Именно в этот период была осуществлена широкомасштабная комплексная налоговая реформа, были подготовлены и приняты основополагающие налоговые законы: Закон РФ от 27 декабря 1991 года «Об основах налоговой системы в РФ» (далее — Закон об основах налоговой системы), Закон РФ от 27 декабря 1991 года №2116-1 «О налоге на прибыль предприятий и организаций».

Основным отличием данного закона стало упразднение нормирования рентабельности организаций, установление единого подхода к налогообложению предприятий независимо от их организационно — правовой формы, введение единой ставки налога для предприятий и организаций в размере 32% (45% по прибыли от посреднических операций и сделок).

В соответствии с законом объектом налогообложения являлась валовая прибыль. Валовая прибыль представляла собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов (включая земельные участки), иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

Третий этап — с 2002 года по настоящее время.

Новая ставка налога на прибыль составляет 20 %.

Данный этап в современной налоговой системе можно назвать этапом кардинального изменения механизма исчисления налога на прибыль организаций.

Основными положениями главы 25 стало снижение ставки налога и установление единой для всех налогоплательщиков, либерализация состава расходов, подлежащих вычету из величины доходов, а также отмена большинства налоговых льгот.

В соответствии с главой 25 НК РФ предприятия могут списывать на себестоимость расходы на рекламу (без ограничений), представительские, внереализационные расходы (в том числе проценты по долгам), курсовые разницы, расходы на формирование резервов по сомнительным долгам, затраты на ликвидацию выводимых из эксплуатации основных средств и т.д.

В полном объеме должны были платить налог на прибыль организации, использующие труд инвалидов, торгующие лекарствами, детским питанием, сельхозпродукцией и пр. Исчезла также инвестиционная льгота, позволяющая не платить налог с 50% прибыли, если эти средства вкладывались в развитие производства.

Изменения, вносимые в те или иные элементы налога, могли повлиять на величину налоговой базы, в конечном итоге отражаясь на реальных поступлениях в бюджет налога на прибыль, финансовое состояние самих налогоплательщиков и макроэкономическую ситуацию страны в целом.

Изменения в составе налогоплательщиков происходили не так часто, однако они напрямую связаны с изменениями в ставках налога, поскольку ставки в первоначальной редакции Закона РФ от 27 декабря 1991 г. N2116-1 «О налоге на прибыль предприятий и организаций» устанавливались дифференцированно в зависимости от вида деятельности предприятий.

Первоначально с 1992 года в состав плательщиков были включены предприятия и организации РФ, в том числе созданные с участием иностранных инвестиций, филиалы, имеющие отдельный баланс и расчетный счет, иностранные организации, осуществляющие свою деятельность на территории РФ через постоянные представительства.

Исключались из состава налогоплательщиков кредитные организации, банки, страховые компании, а также предприятия по прибыли от реализации произведенной ими сельскохозяйственной продукции, так как первоначально данные организации облагались налогом в особом порядке.

Законом №3317-1 от 16 июля 1992 года «О внесении изменений и дополнений в налоговую систему России» этот пункт был дополнен предприятиями, производящими и перерабатывающими охотохозяйственную продукцию кроме сельскохозяйственных предприятий индустриального типа.

Одновременно основная ставка налога устанавливалась в размере 32% для всех предприятий, а для бирж, брокерских контор и предприятий по прибыли от посреднических операций и сделок — в размере 45%.

Анализируя данные нормы законодательства по налогу на прибыль, можно сделать вывод, что в 1992 году на лицо было установление более льготного режима налогообложения для сельскохозяйственных и охотохозяйственных производителей. При этом биржи и брокерские конторы, а также посреднические операции облагались налогом на прибыль по ставке, превышающей основную на 13%.

Все это свидетельствовало о реализации внутренней протекционистской политики государства по отношению к производителям продукции, особенно сельскохозяйственного и охотохозяйственного назначения и установлении жестких условий работы для посреднических и брокерских компаний, которые не заняты непосредственно в производственной сфере.

В 1994 году в число налогоплательщиков были введены кредитные и страховые организации. С 1995 года для предприятий по прибыли, полученной от посреднических операций и сделок, бирж, брокерских контор, банков, других кредитных организаций и страховщиков была установлена ставка в размере 43%.

В 1999 году для этой категории плательщиков произошло снижение ставки до уровня 38%, а для всех остальных плательщиков — 30%. При этом произошло снижение отчислений по налогу на прибыль в доходы федерального бюджета до уровня 11%.

В связи с введением в 2009 году главы 25 НК РФ была установлена единая ставка налога на прибыль организаций в размере 20% без выделения отдельных категорий плательщиков, подлежащих налогообложению по более высоким ставкам.

При безусловном снижении ставки налога было произведено уравнивание предприятий, занимающихся различными видами деятельности. Данное обстоятельство нельзя назвать положительным моментом в принятии нового закона.

По моему мнению, был нарушен принцип дифференцированного подхода к налогообложению прибыли предприятий, который должен был обеспечить более высокое обложение организаций, не занятых в сфере производства, в частности занимающихся посреднической деятельностью и обслуживанием финансовых операций.

При этом было сохранено право законодательных органов субъектов федерации устанавливать пониженные ставки налога на прибыль для определенных категорий налогоплательщиков. Тем самым было предоставлено право, на местах решать вопрос предоставления таких льгот.

Необходимо отметить, что на протяжении периода с 1992 года по настоящий момент происходит изменение в структуре распределения налога на прибыль между бюджетами различный уровней в сторону снижения процента отчислений в федеральный бюджет.

Так, в 2002 году сумма налога, исчисленная по ставке в размере 7,5%, зачисляется в федеральный бюджет (для сравнения до 1999 года эта ставка составляла 13%, в 1999 — 2001 годах — 11%).

В 2003, 2004 и 2005 годах этот процент соответственно составляет 6%, 5%, 6,5%. С точки зрения функции пополнения бюджета, возможно, такая политика была продиктована необходимостью поддерживать регионы путем такого увеличения отчислений в соответствующие бюджеты.

Не менее важную роль в формировании отчислений по налогу на прибыль в бюджеты разных уровней играют изменения законодательства в отношении дилеммы «доходы-расходы».

В Законе РФ от 27.12.91 №2116-1 «О налоге на прибыль предприятий и организаций» эти понятия были сходны с парой выручка от реализации продукции (работ, услуг) — затраты на производство и реализацию (себестоимость продукции (работ, услуг) [2].

Налог на прибыль предприятий за период своего существования претерпевал постоянные изменения, которые влияли на механизм расчета налоговой базы. Многочисленность происходивших изменений не позволяет осветить их полностью, поэтому сделаем акцент на произошедшие новации в связи с введением главы 25 НК РФ.

Первоначально с 1992 года объектом обложения налогом являлась валовая прибыль предприятия, уменьшенная (увеличенная) на определенные величины (рентные платежи, вносимые в установленном порядке в бюджет из прибыли, доходы от долевого участия в деятельности других предприятий, прибыль от посреднических сделок и т.д.).

Сразу же было сформировано правило «для предприятий, осуществляющих прямой обмен или реализацию продукции (работ, услуг) по ценам ниже себестоимости, под выручкой для целей налогообложения» использовать сумму сделки, которая определяется исходя из рыночных цен реализации (в том числе на биржах) аналогичной продукции (работ, услуг), применявшихся на момент исполнения сделки.

Кроме того, не стоит забывать, что прибыль того периода исчислялась с учетом превышения расходов на оплату труда работников предприятия, занятых в основной деятельности, в составе себестоимости продукции (работ, услуг) по сравнению с их нормируемой величиной.

Состав расходов, включаемых в себестоимость, был утвержден положением о составе затрат, в котором были сформулированы принципы и конкретные виды расходов, на которые можно уменьшать полученные доходы.

Данный период характеризуется тем, что правила формирования себестоимости продукции были сформулированы не в законе, а в отдельном документе — положении о составе затрат.

Важной особенностью порядка формирования себестоимости является ограничение на включение в состав затрат многих типов расходов, как текущих, так и капитальных, в результате чего происходило обложение налогом части затрат предприятия. Последствия такого налогообложения заключались в искажении решений, как об объеме выпуска, так и об объемах инвестирования.

Для того, чтобы не допустить чрезмерного роста себестоимости и снижения налогооблагаемой прибыли ограничения вводились даже в тех случаях, когда оценка затрат не являлась проблематичной, а возможности злоупотребления были ограниченными.

В 1993 году в состав внереализационных доходов были включены суммы средств, полученные безвозмездно от других предприятий при отсутствии совместной деятельности (за исключением средств, зачисляемых в уставные фонды предприятий его учредителями в порядке, установленном законодательством).

Было введено изменение, в соответствие с которым сумма превышения расходов на оплату труда, исчисленная как разница между удвоенной нормируемой величиной фактических расходов на оплату труда, определяемой в установленном порядке, и нормируемой величиной, облагалась по основным ставкам налога на прибыль, а с суммы превышения фактических расходов на оплату труда против удвоенной нормируемой величины этих расходов налог исчислялся по всем предприятиям по ставке 50%.

В дальнейшем происходили изменения в составе доходов и расходов, уточняющие или изменяющие существующие положения, связанные как с отражением новых появляющихся в условиях развития рынка операций, так и с введением новых правил расчета налоговой базы.

В соответствии с главой 25 НК РФ объектом обложения налогом на прибыль является прибыль, полученная налогоплательщиком, рассчитанная как разница дохода, уменьшенного на величину произведенного расхода.

Одним из главных достижений данной главы является предоставление налогоплательщикам более широких возможностей для учета расходов.

Так, под расходами признаются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

С введением данной главы в действие серьезным образом были трансформированы принципы построения амортизационной политики предприятия. Прежние нормы амортизационных отчислений стали неприемлемыми для целей налогообложения, для этого были приняты совершенно новые нормы, которые, по оценке специалистов, в среднем в 2-2,5 раза превышают предыдущие.

Это, а также применение ускоренных методов амортизации, использование остаточной стоимости при расчете сумм амортизации нелинейным методом, дает право предприятиям списывать на расходы больше сумм износа по основным средствам, чем ранее.

В соответствии с главой 25 НК РФ предприятия могут относить на расходы затраты на рекламу, представительские, внереализационные расходы (в том числе проценты по долгам), курсовые разницы, расходы на формирование резервов по сомнительным долгам, затраты на ликвидацию выводимых из эксплуатации основных средств и т.д.

Одновременно отменены почти все действовавшие ранее инвестиционные и социальные льготы. Теперь в полном объеме должны платить налог на прибыль организации, использующие труд инвалидов, торгующие лекарствами, детским питанием, сельхозпродукцией и пр.

Исчезла также инвестиционная льгота по капитальным вложениям, позволяющая уменьшать налоговую базу в размере средств, направляемых на развитие производства, но не более чем на 50%.

После принятия главы 25 НК убытки разрешено переносить на будущее в течение 10 лет, однако освобождаемая от налогообложения прибыль, направляемая на покрытие убытка, не должна превышать 30% налоговой базы, рассчитанной до вычета убытка.

При оценке изменений, внесенных в законодательство о налоге на прибыль, необходимо сказать, что идея полной либерализации расходов, воплощенная в жизнь, направлена на установление максимальной достоверности в определении налоговой базы.

Однако, как отмечалось выше, производить вычет всех произведенных расходов невозможно, поскольку существует опасность вообще потерять объект налогообложения. Кроме того, при такой «открытости» перечня расходов очень трудно будет оценить их экономическую целесообразность.

С введением главы 25 НК РФ важной новацией стало возникновение самостоятельной системы налогового учета. Следует отметить, что отдельные элементы современного налогового учета зародились еще в 1992 году с начала применения налога на прибыль предприятий. Например, при реализации продукции ниже себестоимости выручка для целей налогообложения определялась исходя из рыночных цен реализации. Кроме того, уже в этот период для целей бухгалтерской отчетности и для целей налогообложения стали использоваться специализированные показатели -балансовая прибыль и валовая прибыль.

Далее постепенно происходило усиление тенденций развития специализированного учета для целей налогообложения путем внесения высшими органами государственной власти соответствующих изменений и дополнений в законы о налогах.

Конфликт между бухгалтерским учетом и учетом для целей налогообложения особенно обострился в 1994 году, когда вследствие падения рубля предприятия вынуждены, были уплачивать налог на прибыль с курсовых разниц, или с фиктивных показателей, которые образовались расчетным путем по валютным счетам.

В настоящий момент идет работа по сближению налогового и бухгалтерского учета, призванная облегчить процесс исчисления налога на прибыль и обеспечить условия для эффективного контроля за налогом на прибыль.

Анализ эволюции налога на прибыль организаций за весь период его существования показал, что налог устанавливался, приобретал определенные черты в связи с развитием экономики России и тенденциями мировой практики. При этом каждый последующий этап развития законодательной базы по налогу на прибыль вносил новые, отвечающие современным потребностям элементы.

Несмотря на конфискационный характер, нельзя полностью отвергать практику функционирования налога на прибыль предприятий советского периода, поскольку и в этот период делались попытки проанализировать возможности налогообложения предприятий с различными возможностями и условиями хозяйствования.

Механизм функционирования современного налога на прибыль также имеет ряд недостатков. Снижение ставки налога на прибыль до 20% было проведено параллельно с отменой основных льгот, и, на мой взгляд, носило декларативный характер. Расчет на выход части предприятий из теневого сектора по нашему мнению был неверен, поскольку отмена льгот повлекла за собой снижение привлекательности вести легальный бизнес.

Поэтому современное состояние законодательства по налогу на прибыль организаций требует дальнейшего совершенствования [8].

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством. Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

Под налогом понимается принудительное изымание государственными налоговыми структурами с физических и юридических лиц, необходимое для осуществления государством своих функций [3].

Все налоги подразделены на свои виды, имеют свою классификацию и основные функции.

Налоги по видам разделяют на прямые, косвенные, аккордные, подоходные, прогрессивные, регрессивные, пропорциональные.

Подробное соответствие видов налогов и их классификации представлено в таблице 1.

Таблица 1 — Виды налогов

|

Виды налогов |

Классификация |

|

Прямые |

Налоги, которые взимаются с экономических агентов за доходы от факторов производства. Прямыми налогами можно назвать такие, как личный подоходный налог, налог на прибыль и подобные. |

|

Косвенные |

Налоги на товары и услуги, состоящие в самой цене на предметы потребления. К косвенным налогам относятся налог с продаж, налог на добавленную стоимость и другие. |

|

Аккордные |

Государство устанавливает вне зависимости от уровня дохода экономического агента. |

|

Подоходные |

Налоги, составляющие какой-то определённый процент от дохода. |

|

Прогрессивные |

Налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Таким образом, если доход агента увеличивается, то растет и налоговая ставка. |

|

Регрессивные |

Налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растет, если доход уменьшается. |

|

Пропорциональные |

Налоги, ставка которых не зависит от величины облагаемого дохода. |

Налоги выполняют одновременно четыре основные функции: фискальную, регулирующую, стимулирующую и контролирующую.

Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной. Во всяком случае, наряду с чисто финансово-фискальными целями налоги могут преследовать и другие, например экономические или социальные. Иначе говоря, финансовые цели, будучи самыми существенными, не являются исключительными.

Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищенных категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Регулирующая функция налогообложения — направлена на достижение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста Джона Кейнса, налоги существуют в обществе исключительно для регулирования экономических отношений.

Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Стимулирующая функция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

Дестимулирующая функция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Налог на прибыль — прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.).

Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании за минусом суммы установленных вычетов и скидок.

К вычетам относятся:

производственные, коммерческие, транспортные издержки;

проценты по задолженности;

расходы на рекламу и представительство;

расходы на научно-исследовательские работы.

Взимается на основе налоговой декларации по пропорциональным (реже прогрессивным) ставкам.

В Российской налоговой системе налог на прибыль предприятий и организаций занимает важное место. Он служит инструментом перераспределения национального дохода и является одним из главных доходных источников федерального бюджета, а также региональных и местных бюджетов.

Все данные о налоге на прибыль можно свести в классификационную таблицу.

Таблица 2 — Классификация налога на прибыль

|

Классификационный признак |

Тип налога на прибыль |

|

— по органу, который устанавливает и конкретизирует налоги |

федеральный |

|

— по порядку введения |

общеобязательный |

|

— по способу взимания |

личный прямой |

|

— по субъекту-налогоплательщику |

налог с предприятий и организаций |

|

— по уровню бюджета |

регулирующий |

|

— по целевой направленности |

абстрактный |

|

— по срокам уплаты |

периодично-календарный |

Данный налог является федеральным. Это означает, что плательщики налога, объект налогообложения, размеры ставок налога, виды льгот и сроки уплаты устанавливаются законодательными актами РФ. При этом какие-либо изменения налоговых норм могут быть произведены только посредством внесения в установленном порядке уточнений в налоговое законодательство. Как и все федеральные налоги, налог на прибыль относится к общеобязательным. Он подлежит взиманию на всей территории РФ.

Исследуемый налог был введен государством для формирования бюджета в целом, без определенного целевого применения. Следовательно, его можно определить, как абстрактный или общий.

Налог на прибыль является прямым, то есть его окончательная сумма целиком и полностью зависит от конечного финансового результата хозяйственной деятельности предприятий и организаций. Заглянув глубже, необходимо отметить, что налог на прибыль уплачивается с действительно полученного дохода и отражает фактическую платежеспособность налогоплательщика, а значит, рассматриваемый налог считается личным прямым.

Поступление налога на прибыль осуществляется одновременно в бюджеты различных уровней в пропорции, установленной согласно бюджетному законодательству, что говорит о регулирующем характере данного налога [5].

Налог на прибыль, обличенный в ту или иную форму, существует во всех развитых странах. С помощью данного налога государство реализует не только фискальную функцию, но и в не меньшей мере регулирующую, помогая развиваться именно тем отраслям экономики, в которых нуждается государство. Помимо этого, во многих странах данный налог является одним из самых важных источников пополнения бюджета.

В соответствии с Налоговым кодексом РФ налогоплательщиками налога на прибыль в России являются:

Российские организации, кроме перешедших на специальные налоговые режимы — УСН, ЕНВД, ЕСХН, а также занимающиеся игорным бизнесом;

иностранные организации, действующие через постоянные представительства в РФ, и (или) получающие доходы от источников в РФ.

Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению. Это денежная величина, определяемая как превышение полученных доходов над учтенными для целей налогообложения расходами. Суммарно определяется налоговая база по хозяйственным операциям, прибыль от которых облагается общей ставкой в размере 20%. Общая налоговая ставка составляет 20%, из них 2% зачисляется в федеральный бюджет, 18% — в бюджеты субъектов РФ. Законами субъектов РФ размер ставки может быть уменьшен для отдельных категорий налогоплательщиков в части сумм налога, подлежащих зачислению в региональные бюджеты. Однако в этом случае размер ставки не может быть ниже 13,5%. Доля налога на прибыль в доходах федерального бюджета в 2012 году составила 2,92 %, а в 2013 году составила 2,7%.

Что же касается корпорационного налога в США (или налог с прибыли корпораций), то он взимается на федеральном уровне и на уровне штатов.

Федеральное налогообложение прибылей корпораций в США определяется Разделом 11 Кодекса внутренних доходов. Американские компании платят налоги со всех своих доходов, включая те, которые получены за рубежом за исключением разрешенных законом вычетов (скидок).

Скидки делятся на обычные (зарплата; налоги, уплаченные штатам и местным органам власти; налог на социальное обеспечение; рентные платежи; расходы на ремонт и амортизацию; расходы на проведение НИОКР; расходы на рекламу и др.) и специальные (чистые операционные убытки; 85-100% от суммы полученных дивидендов) [13].

Ставка по налогу начинается с 15%, приходя к средней величине 35%, и зависит от размера полученной прибыли. В США ставка налога поддерживается на этом уровне вот уже два десятилетия, и в ближайшие месяцы изменений не предвидится. Однако, несмотря на существование официальной ставки налога на прибыль корпораций, доля прибыли многих американских компаний, уходящая на уплату налогов, резко сократилась и в некоторых случаях оказывается равной нулю. Компании могут совершенно законно «оптимизировать» свои налоги, вычитая из облагаемой суммы производственные расходы. Кроме того, в соответствии с американским налоговым законодательством некоторые виды дохода вообще не облагаются налогом.

Согласно результатам исследования, проведенного Организацией экономического сотрудничества и развития, репрезентативная ставка, по которой американские корпорации платят налог с прибыли, составляет в среднем около 24%. Это немного меньше, чем в среднем по ОЭСР — организации, в состав которой входят 34 государства [14].

Принцип налогового кредита помогает решить вопрос двойного налогообложения в США. В соответствии с ним компании возмещаются налоговые потери, понесенные за рубежом в пределах внутренней американской налоговой ставки.

Для федерального бюджета налог на прибыль служит весьма значимым источником дохода (после индивидуального подоходного налога и налогов с заработной платы).

По итогам 2010 г., доля налога на прибыль в доходах федерального бюджета составляла около 15,7% [16].

А его доля в консолидированном бюджете субъектов РФ занимает 21%.

Стоит отметить, что в Германии под термином «корпорация» имеется в виду юридическое лицо, которое является объединением с явно выраженной самостоятельностью по отношению к своим участникам. Корпорациями в чистом виде являются акционерные общества и общества с ограниченной ответственностью. Как следствие (в виду ограниченного количества налогоплательщиков), доля данного налога в бюджете незначительна.

Объектом налогообложения является прибыль, полученная налогоплательщиками за календарный год. При образовании объекта налогообложения активно используется ускоренная амортизация. В отношении налога с корпораций существует ограниченная и неограниченная налоговая повинность.

Неограниченная налоговая повинность распространяется на все доходы тех юридических лиц, дирекция которых или местонахождение располагается на территории ФРГ (юридическое лицо является налоговым резидентом ФРГ).

Немецкие общества подлежат налогообложению по единой ставке в размере 15%, плюс надбавка за солидарность 5,5% от суммы налога. Таким образом, фактическая ставка равна 15,825% [15].

Существует в Германии проблема двойного налогообложения, которая появляется повсеместно при включении дивидендов, выплачиваемых акционерам из чистого дохода корпораций в облагаемый личный доход физического лица. Данная проблема решена в Германии посредством зачета суммы налога, уплаченного корпорацией при формировании налогооблагаемой базы у акционеров по подоходному налогу.

Проанализировав налог на прибыль в трех странах можно сделать вывод, что наибольшая процентная ставка представлена в США (35 %), но стоит отметить, что существует много законных способов обнулить данную ставку или получить скидку. В Германии же среди трех стран ставка меньше, но и данный налог взимается с ограниченного числа предприятий.

Чтобы понять разницу налога на прибыль в различных странах, необходимо также обратить внимание и на законодательные особенности данного налога.

Таблица 3 — Особенности законодательства зарубежных стран по налогу на прибыль [10].

|

Позиция в налоговом законодательстве |

Германия |

США |

РФ |

|

Термин «налог на прибыль» |

Отдельно не употребляется, так как корпорационный налог — это его совокупность с другими налогами: а) с промысловым налогом; б) налогом на прирост капитала. |

Налог с прибыли корпораций является самостоятельным налогом. |

Налог на прибыль организаций является самостоятельным налогом. |

|

Территориальное дифференцирование |

Неограниченная налоговая повинность распространяется на все доходы тех юридических лиц, дирекция которых или местонахождение располагается на территории ФРГ Ограниченную налоговую повинность несут те юридические лица, которые получают доходы в ФРГ, но постоянное представительство имеют за ее пределами. |

Территориальное дифференцирование налога устанавливается на федеральном уровне в зависимости от развития регионов. |

Возможно только уменьшение ставки налога в части, приходящейся на территориальный бюджет, субъектами РФ. |

|

Амортизация |

Широкое использование амортизации для уменьшения налогооблагаемой базы или упрощения расчетов: а) для производственных машин и оборудования разрешено увеличение годовых норм амортизации в 3 раза в первые годы службы; б) не начисляется амортизация на активы ниже определенной стоимости и сроком предполагаемого использования до 3-х лет; в) амортизация в целях налогообложения не учитывается. |

Амортизация зданий может начисляться только по прямолинейному методу. Для остального имущества возможно применение метода регрессивного баланса с начальным двукратным списанием при сроке службы до 20 лет и полуторным — при сроке службы свыше 20 лет. По желанию можно переходить на прямолинейный метод для максимизации списания. Ускоренная амортизация определяется тем, что оборудование делится на группы |

Установлено 2 способа начисления амортизации, возможности уже: а) увеличение норм в 3 раза возможно только для основных средств, предоставленных в лизинг; б) стоимостной критерий установлен только в налоговом учете; срок службы до года; в) амортизационные отчисления вычитаются из дохода |

|

Финансовый и налоговый учет |

Особенностью учетной системы является применение двух видов отчетности — коммерческой и налоговой. Коммерческий вариант может быть составлен в виде баланса результатов и баланса имущества. |

Нет принципиальных различий, объединение их на этапе отчетности: раскрытие отложенных налоговых обязательств и отложенных налоговых активов с пересчетом при изменении ставками налога, отражением в налоговой декларации и созданием резерва. |

Принципиальные отличия, не позволяющие объединять их на этапе отчетности. Отдельный учет доходов и расходов для расчета налога на прибыль |

Итак, налог на прибыль в России имеет как сходные, так и отличительные черты в сравнении с данным налогом в зарубежных странах. Нашей стране необходимо учитывать опыт иностранных государств для совершенствования налогообложения прибыли, который бы оптимально позволил реализовать фискальную и регулирующую функцию данного налога.

налог прибыль ставка

Законом определено, что основные плательщики налога на прибыль — это все предприятия и организации различных отраслей народного хозяйства и организационно правовых форм, являющиеся юридическими лицами по законодательству РФ, включая предприятия с иностранными инвестициями, филиалы и другие аналогичные подразделения, имеющие отдельный баланс и расчетный счет, иностранные фирмы, осуществляющие предпринимательскую деятельность на территории России.

С 1994 года плательщиками налога на прибыль стали коммерческие банки и иные кредитные учреждения, на деятельность которых два предыдущих года распространялся Закон РФ «О налоге на доходы банков».

Кроме того, к основной группе плательщиков налога на прибыль относятся страховые компании, биржи, финансовые корпорации и другие субъекты финансового бизнеса, получающие коммерческие доходы.

Выделяется также дополнительная группа плательщиков налога на прибыль. В ее состав входят:

бюджетные организации, Пенсионный фонд, Фонд занятости, Фонд социального страхования, общественные организации и др.;

различные подразделения Центробанка, осуществляющие коммерческую деятельность (учреждения инкассации, охранная служба, юридические, консультационные и аналогичные подразделения);

международные объединения и организации, осуществляющие предпринимательскую деятельность на территории РФ;

предприятия, осуществляющие товарообменные операции.

Эти организации платят налог с прибыли от коммерческой деятельности, использованной по направлениям, не предусмотренным уставом организации.

В особом порядке платят налог на прибыль предприятия железнодорожного транспорта, связи, газификации и эксплуатации газового хозяйства, жилищно-коммунальной службы, а определенный круг организаций вовсе освобожден от уплаты налога. Среди них:

предприятия любых организационно-правовых форм по прибыли от реализации произведенной и реализованной ими сельскохозяйственной и охотохозяйственной продукции за исключением сельскохозяйственных предприятий индустриального типа;

ЦБ РФ и его учреждения по прибыли, полученной от деятельности, связанной с регулированием денежного обращения;

организации, применяющие упрощенную систему налогообложения, учета и отчетности с предельной численностью работающих до 15 человек.

Не являются плательщиками налога на прибыль плательщики, переведенные на специальные режимы налогообложения (плательщики единого налога на вмененный доход, предприятия, применяющие упрощенную систему налогообложения, плательщики единого сельскохозяйственного налога), а также организации, уплачивающие налог на игорный бизнес, по деятельности, относящейся к игорному бизнесу.

С 01.12.2007 года не признаются налогоплательщиками организации, являющиеся иностранными организаторами Олимпийских игр и Паралимпийских игр в отношении доходов, полученных в связи с организацией и проведением XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.

Объектом налогообложения по налогу на прибыль организации признается прибыль, полученная налогоплательщиком.

Согласно ст. 247 НК РФ прибылью признается:

для российских организаций — «полученные доходы, уменьшенные на величину произведенных расходов»;

для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, — «полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов»;

для иных иностранных организаций — «доходы, полученные от источников в Российской Федерации».

Налоговая база — стоимостная, физическая или иная характеристика объекта налогообложения (ст.53 НК РФ).

Налоговой базой по налогу на прибыль является денежное выражение размера прибыли (ст.274 НК РФ).

Доходы и расходы налогоплательщика учитываются в денежной форме.

Все доходы организации, согласно НК РФ, можно разделить на следующие виды:

полученные от реализации;

внереализационные.

Доходы, полученные в натуральной форме в результате реализации товаров (работ, услуг), имущественных прав (включая товарообменные операции), учитываются, если иное не предусмотрено НК РФ, исходя из цены сделки с учетом положений ст. 249 НК РФ.

Внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст. 250 НК РФ, если иное не предусмотрено гл. 25 НК РФ.

Рыночные цены определяются в порядке, аналогичном порядку определения рыночных цен ст. 40 НК РФ, на момент реализации или совершения внереализационных операций (без включения в них налога на добавленную стоимость, акциза).

Кроме того, существует ряд доходов, не признаваемых в налоговом учете с целью расчета налога на прибыль. Они перечислены в ст.251 НК РФ.

Доходы, не признаваемые в налоговом учете:

доходы в виде имущества, имущественных прав, полученные в виде аванса, задатка, залога;

доходы в виде имущества, полученные безвозмездно в ряде случаев, в частности при получении этих доходов от:

) организации, у которой получатель имеет долю в уставном капитале свыше 50%;

) организации, которая имеет долю в уставном капитале получателя свыше 50%;

) физического лица, которое имеет долю в уставном капитале получателя свыше 50%;

) НДС, предъявляемый организацией покупателям, то есть НДС, подлежащий уплате в бюджет.

При определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода. В случае если в отчетном (налоговом) периоде налогоплательщиком получен убыток, то в данном отчетном (налогом) периоде налоговая база признается равной нулю. Убыток, полученный в отчетном (налоговом) периоде, может быть перенесен на будущее через уменьшение налоговой базы по налогу на 30% в течение последующих 10 лет.

Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно в соответствии с нормами, установленными главой 25 НК РФ исходя из данных налогового учета нарастающим итогом с начала года [11].

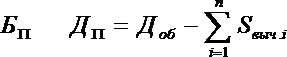

Расчет налоговой базы можно производить по формуле (1).

(1)

(1)

где Д об — общий доход организации, полученный за реализацию продукции ( работ, услуг) за отчетный период;

n — количество вычетов i-го вида;

Sвыч. i — сумма i-го вычета.

Расчет налоговой базы должен содержать следующие данные:

период, за который определяется налоговая база (с начала налогового периода нарастающим итогом);

сумма доходов от реализации, полученных в отчетном (налоговом) периоде, в том числе:

1) выручка от реализации товаров (работ, услуг) собственного производства, а также выручка от реализации имущества, имущественных прав;

2) выручка от реализации ценных бумаг, не обращающихся на организованном рынке;

) выручка от реализации ценных бумаг обращающихся на организованном рынке;

) выручка от реализации покупных товаров;

) выручка от реализации основных средств;

) выручка от реализации финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

7) выручка от реализации товаров (работ, услуг) обслуживающих производств и хозяйств.

— сумма расходов, произведенных в отчетном (налогом) периоде, уменьшающих сумму доходов от реализации, в том числе:

1) расходы на производство и реализацию товаров собственного производства, а также расходы, понесенные при реализации имущества, имущественных прав;

2) расходы, понесенные при реализации ценных бумаг, не обращающихся на организованном рынке;

) расходы, понесенные при реализации ценных бумаг, обращающихся на организованном рынке;

) расходы, понесенные при реализации покупных товаров;

) расходы от реализации основных средств;

) расходы, понесенные обслуживающими производствами и хозяйствами при реализации ими товаров (работ, услуг).

— прибыль (убыток) от реализации, включая:

1) прибыль от реализации товаров собственного производства, а также прибыль от реализации имущества;

2) прибыль (убыток) от реализации ценных бумаг, не обращающихся на организованном рынке;

) прибыль (убыток) от реализации ценных бумаг, обращающихся на организованном рынке;

) прибыль (убыток) от реализации покупных товаров;

) прибыль (убыток) от реализации основных средств;

) прибыль (убыток) от реализации обслуживающих производства и хозяйств.

— сумма внереализационных доходов, в том числе:

1) доходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

2) доходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

— сумма внереализационных расходов, в частности:

1) расходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

2) расходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

— прибыль (убыток) от внереализационных операций;

итого налоговая база за отчетный (налоговый) период;

сумма убытка, переносимого с прошлых налоговых периодов и уменьшающего налоговую базу;

итого налоговая база за отчетный (налоговый) период за вычетом соответствующей суммы убытка.

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного налогового периода на основе данных налогового учета.

Для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу в порядке, предусмотренном ст. 283 НК РФ.

Налогоплательщики, понесшие убыток, исчисленный в соответствии с главой 25 НК РФ, в предыдущем налоговом периоде, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка, при этом налогоплательщики имеют право перенести убыток на будущее (до 10 лет).

Налогоплательщики, вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка (не более 30% налоговой базы).

В случае если налогоплательщик в отчетном периоде получил убыток, в данном отчетном периоде налоговая база признается равной нулю.

При исчислении налоговой базы не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к игорному бизнесу. Аналогичный порядок распространяется на организации, перешедшие на уплату налога на вмененный доход, а также на организации, получающие прибыль (убыток) от сельскохозяйственной деятельности.

Налоговая нагрузка — комплексная характеристика, которая включает:

количество налогов и других обязательных платежей;

механизм взимания налогов;

показатель налоговой нагрузки на предприятие.

Главной задачей всех налоговых реформ служит снижение налоговой нагрузки.

Существует несколько методик расчета налоговой нагрузки для предприятия. Одна из наиболее распространенных предполагает использование формулы (2):

![]() (2)

(2)

где НН — налоговая нагрузка (%),

СН- сумма налогов, уплачиваемых предприятием,

Вр — выручка от реализации продукции (работ) и оказания услуг.

Также для отдельного плательщика показатель налоговой нагрузки может быть исчислен по формуле:

![]() (3)

(3)

где НН — налоговая нагрузка (%),

СН- сумма налогов, уплачиваемых предприятием,

СИ — сумма источников средств для уплаты налогов [9].

За последние годы в России в налогообложении на прибыль организаций произошли важные изменения, в частности:

Налоговая база бюджетных учреждений определяется как разница между полученной суммой дохода от реализации товаров, выполненных работ, оказанных услуг и внереализационных доходов (без учета налога на добавленную стоимость, акцизов по подакцизным товарам), за минусом фактических расходов, связанных с ведением коммерческой деятельности.

Расчет налога на прибыль производится по следующей формуле:

НП = (НБ*НС) / 100%, (4)

где НП — налог на прибыль;

НБ — налоговая база;

НС — ставка налога.

Для того, чтобы рассчитать налог на прибыль, помимо налоговой базы, нужно знать и процентную ставку, на которую нужно умножить рассчитанную базу. Налоговым ставкам в НК РФ посвящена ст.284.

Налоговая ставка устанавливается в размере 20%, при этом 2% зачисляется в федеральный бюджет, а 18% в бюджет субъектов Российской Федерации.

В отдельных случаях ставка налога на прибыль может варьироваться.

Ставка налога на прибыль 0% используется:

для образовательных и медицинских учреждений (п.1.1 ст.284 НК РФ);

для сельско- и рыбохозяйственных производителей, соответствующих условиям п.2. ст.346.2 НК РФ;

дивиденды от организации, в уставном капитале которой налогоплательщик имеет долю свыше 50% (п.3.1 ст.284 НК РФ);

облигации до 1997 года (п.4.3 ст.284 НК РФ).

дивидендов, за исключением облагаемых по ставке 0% (п.3.2 ст.284 НК РФ);

муниципальных ценных бумаг до 2007 года(п.4.2 ст.284 НК РФ).

Ставка 15%:

дивиденды от иностранных организаций (п.2 ст.284 НК РФ);

государственные ценные бумаги после 2007 года (п.4.1 ст.284 НК РФ).

Ставки 10% и 20% применяются в отношении иностранных компаний (п.2 ст.284 НК РФ).

Налоговым периодом по налогу на прибыль признается календарный год. Отчетными периодами по налогу на прибыль признаются первый квартал, полугодие и девять месяцев календарного года. По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму платежа исходя из ставки налога и фактически полученной прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания первого квартала, полугодия, девяти месяцев или года.

НК предусматривает три варианта внесения авансовых платежей по налогу на прибыль. При этом система уплаты авансовых платежей оговаривается в приказе об учетной политике и не может изменяться налогоплательщиком в течение налогового периода. Сумма авансовых платежей, подлежащая уплате в бюджет, определяется с учетом ранее начисленных сумм авансовых платежей.

Первый вариант уплаты налога — внесение авансовых платежей ежеквартально через ежемесячные взносы, рассчитанные исходя из прибыли прошлого отчетного периода. Уплата ежемесячных авансовых платежей производится равными долями в размере 1/3 фактически уплаченного квартального авансового платежа за квартал, предшествующий отчетному кварталу. По итогам отчетного периода осуществляется перерасчет налога исходя из фактически полученной за квартал прибыли. Недоплаченные суммы налога доплачиваются, переплата — засчитывается в счет будущих платежей.

Второй вариант уплаты налога — исчисление ежемесячных авансовых платежей исходя из фактически полученной за месяц прибыли. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

Третий вариант уплаты налога распространяется на организации, у которых за предыдущие четыре квартала выручка от реализации не превышала в среднем 3 млн. руб. за каждый квартал, а также бюджетные организации, простые товарищества. В этом случае уплачиваются только квартальные авансовые платежи исходя из фактической прибыли, полученной в отчетном квартале [4].

Ежемесячные авансовые платежи, уплачиваемые исходя из прибыли прошлого квартала, вносятся в бюджет не позднее 28-го числа каждого месяца этого отчетного года. Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за отчетным периодом.

По итогам отчетного (налогового) периода суммы ежемесячных авансовых платежей, уплаченных в течение отчетного (налогового) периода, засчитываются при уплате квартальных авансовых платежей. Квартальные платежи засчитываются в счет уплаты налога по итогам налогового периода.

Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода предоставлять в налоговые органы по месту своего нахождения и по месту нахождения обособленного подразделения соответствующие налоговые декларации. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 дней со дня окончания соответствующего отчетного периода. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

Российские организации, имеющие обособленные подразделения, исчисление и уплату в федеральный бюджет сумм авансовых платежей и налога производят по месту своего нахождения без распределения по обособленным подразделениям.

Уплата авансовых платежей и налога, подлежащих зачислению в бюджеты субъектов РФ и муниципальных образований, производится по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения.

Суммы авансовых платежей и налога, подлежащие зачислению в бюджеты субъектов РФ и бюджеты муниципальных образований, исчисляются по ставкам налога, действующим на территориях, где расположены организация и обособленные подразделения.

Сведения о суммах авансовых платежей и о суммах налога налогоплательщик сообщает своим обособленным подразделениям и также налоговым органам по месту нахождения обособленных подразделений не позднее срока для подачи налоговых деклараций за соответствующий отчетный или налоговый период.

Налогоплательщик уплачивает суммы авансовых платежей и суммы налога в бюджеты субъектов и местные бюджеты не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный или налоговый период.

Существующий механизм налогообложения прибыли приобрел свои новые черты в связи с введением главы 25 «Налог на прибыль организаций» НК РФ, что можно сравнить с «революцией» в налогообложении.

На протяжении первого года существования новых правил исчисления налога на прибыль и ведения налогового учета были неизбежны проблемы в толковании тех или иных моментов новой главы НК РФ как со стороны налогоплательщиков, так и со стороны налоговых органов.

Основной причиной возникающих споров между сторонами является то, что правила применения законодательства по налогу на прибыль, которыми руководствовались бухгалтеры в своей работе много лет, изменились, а также произошло введение налогового учета. Пришлось перестраиваться и переходить от привычной корректировки данных бухгалтерского учета к ведению отдельного налогового учета.

С момента начала функционирования главы 25 НК РФ в нее постоянно вносились поправки, уточняющие и изменяющие некоторые пункты закона.

Однако на практике постоянно происходят нестыковки с нормативными документами других отраслей права, а также подзаконными актами, имеющими разъяснительный характер, которые приводят к неоднозначной трактовке норм главы, и как следствие — неправильному исчислению налога на прибыль организаций.

Анализ действующей системы налогообложения прибыли организаций должен также выявить положения, требующие немедленного пересмотра, изменения на законодательном уровне или детальной проработки в существующих нормативных актах.

Можно выделить четыре группы проблем в современной практике применения налога на прибыль организаций.

. Проблемы, связанные с недоработками законодательства.

2. Проблемы, связанные с порядком определения налоговой базы по налогу на прибыль (включают в себя вопросы предоставления льгот отдельным категориям налогоплательщиков, формирования амортизационной политики, определения налоговых баз по отдельным видам операций и т.д.).

3. Проблемы, связанные с организацией системы налогового учета;

4. Проблемы, связанные с неэффективной системой контроля за начислением и сбором налога со стороны государства.

При этом проблемы второй и третьей групп непосредственно должны решаться на предприятиях в соответствии с действующим законодательством. Проблемы первой группы касаются законодательного исправления допущенных неточностей и ошибок и должны решаться на уровне государства.

В макроэкономическом смысле проблемы второй группы также касаются государства, если речь идет об изменениях в механизме исчисления налога на прибыль. К конечном итоге недостаточная проработанность вопросов первой-третьей группы ведет к проблемам по неверному начислению и перечислению налога.

Четвертая группа проблем, стоящая перед государством, сводится к необходимости повышения эффективности налогового администрирования налога на прибыль.

Рассмотрим основные группы проблем, выделяя те из них, которые мы считаем значимыми и которые окажут влияние на выработку основных предложений по совершенствованию действующей практики налога на прибыль организаций.

Первая группа проблем касается применения главы 25 НК РФ как закона прямого действия, который не должен иметь никаких подзаконных документов, разъясняющих порядок его применения.

Это нормальная законодательная практика, принятая в большинстве развитых стран. Для эффективного применения такого принципа законы прямого действия должны быть лишены внутренней противоречивости, их статьи должны быть сформулированы предельно ясно и не расходиться с нормами законодательства, принятого ранее.

Вторая группа проблем связана с порядком определения налоговой базы по налогу на прибыль. Данная группа проблем содержит в себе множество нюансов, с которыми сталкиваются налогоплательщики в процессе исчисления налога на прибыль. Выделим некоторые крупные разделы.

Первый раздел посвящен вопросам формирования амортизационной политики организации. Порядок и методы расчета амортизационных отчислений, принятые в составе главы 25 НК РФ, значительно отличаются от действовавшего ранее порядка.

По мнению некоторых авторов, позитивным является то, что «применяется новый механизм амортизации имущества, в соответствии с которым нормы амортизационных отчислений в среднем увеличены в 2,5 раза». Использование новых норм, а также нелинейного метода начисления амортизации дает возможность налогоплательщикам списывать на расходы гораздо больше, чем ранее.

Согласно абз. 2 п. З ст. 259 НК РФ к зданиям, сооружениям, передаточным устройствам, входящим в восьмую — десятую амортизационные группы (то есть со сроком полезного использования свыше 20 лет), независимо от сроков введения в эксплуатацию этих объектов, разрешено применять только линейный метод начисления амортизации.

По остальным основным средствам можно применять либо линейный, либо нелинейный метод. По применению линейного и нелинейного методов начисления амортизации к нематериальным активам никаких ограничений главой 25 НК РФ не установлено.

С одной стороны, применение обычных методов амортизации приводит к большим начислениям налога на прибыль предприятия, а с другой — ускоренные методы амортизации искусственно занижают прибыль.

Заключение

Налоговая система — один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоратов социального и экономического развития.

Налог на прибыль является одним из важнейших федеральных налогов и представляет собой некоторую совокупность результатов деятельности предприятия помноженную на ставку процента.

Рассмотрев историю возникновения и функции налога на прибыль, можно сказать, что данный налог является незаменимым в современной системе финансов, являясь крупнейшим источником доходов бюджетов. Он охватывает не только различные категории налогоплательщиков, но и устанавливает для каждой их них свои особенности исчисления, уплаты, обложения: в применении налоговых ставок, сроков уплаты и т.д. Также в работе были затронуты вопросы методики расчета налога. Подробно описан порядок исчисления налоговой базы, расчет налоговой нагрузки. Далее, что немаловажно, указаны ставки по данному налогу. И в завершении своей работы освещены последние изменения налога на прибыль организаций.

В отношении плательщиков налога на прибыль в новом законодательстве находит воплощение принцип равного подхода ко всем субъектам хозяйствования. Однако выделяются иностранные юридические лица, а по банкам и страховой деятельности приняты отдельные законы об обложении их доходов.

Итак, плательщиками налога на прибыль являются все предприятия, организации, являющиеся юридическими лицами и функционирующие в различных отраслях народного хозяйства (промышленности, транспорте, торговле и т.д.).

Они могут относиться к любой организационно-правовой форме, включая созданные на территории России предприятия с иностранными инвестициями и их дочерние предприятия; Международные объединения и неправительственные организации, осуществляющие коммерческую деятельность. В отдельных случаях плательщиками могут выступать и бюджетные учреждения. При этом значение имеет второй признак плательщиков налога на прибыль, а именно осуществление ими хозяйственной и иной коммерческой деятельности, или наличие в их структуре коммерческих хозрасчетных единиц.

Таким образом, налог на прибыль является весьма эффективным инструментом воздействия на финансовое положение предприятий, повышающим (либо наоборот снижающим) их заинтересованность в развитии производства.

Однако нынешняя налоговая система является очень гибкой. Вносимые в курс экономической реформы уточнения и дополнения неизбежно отражаются на необходимости корректировки отдельных элементов системы налогообложения. Не является исключением и нормативная база по налогу на прибыль. Меняются ставки налогов, объекты налогообложения, отменяются одни льготы и вводятся новые, уточняются источники уплаты налогов. Многочисленные изменения и дополнения вносятся в инструктивный и методический материал по налогам. Все это резко увеличивает поток информации по налогообложению, за которым сложно уследить, но необходимо своевременно получить.

Налоги как очень мощное орудие могут сыграть свою роль в стабилизации экономики и финансов, но только в случае целенаправленного и грамотного использования.

Все эти обстоятельства и породили множество противоречивых суждений о правомерности использования налога на прибыль в современных условиях на принципах, заложенных в Законе Российской Федерации “О налоге на прибыль предприятий и организаций”.

Список использованных источников

1. Налоговый кодекс Российской Федерации 1 и 2 часть Федерального закона от 13.07.2015г. №214-Ф3

2. Закон РФ «О налоге на прибыль предприятий и организаций» от 27.12.1991 №2116-1(в ред. от 04.05.1999) «Статья 6. Льготы по налогу (в ред. Федерального закона от 25.04.95 № 64-ФЗ).

. Александров И.М. Налоги и налогообложение: Учебник.- 4-е изд., перераб. и доп. -М.: «Дашков и К», 2006. — 420 с.

. Захарьин В.Р. Налог на прибыль. Сложные вопросы определения налоговой базы и уплаты налога. М., 2006. — 315 с.

. Качур О.В. Налоги и налогообложение. М., 2008. — 304 с.

. Митрохина Р.Н., Нестеров А.А. / О налоге на прибыль. Налоговый вестник. — 2008. — № 8. — с. 6 — 15.

7. Пансков В.Г. Налоги и налоговая система Российской Федерации: Учебник. — М.: Финансы и статистика, 2006. — 591 с.

8. Перов А.В., Толкушин А.В. Налоги и налогообложение: Учебное пособие. — М.: Юрайт-Издат, 2007. — 720 с.

9. Романовский М.В. Налоги и налогообложение /Под редакцией М.В. Романовского, О.В. Врублевской. М., 2007. — 304 с.

. Хакуй А. Сравнительная характеристика российского и зарубежного опыта налогообложения прибыли организаций. — Экономические науки. -2014- №1. — с. 15 — 16.

. Чипуренко Е.В. Налоговая отчетность по налогу на прибыль организаций.// Бухгалтерский учет. — 2008. — №2. — с. 3 — 7.

. Юринова Л.А. Налогообложение предприятия. Учебное пособие. — СПБ.: Питер, 2007. — 512 с.

. Налоговые системы зарубежных стран: Социальные налоги

. Голос Америки: В США самая высокая в мире ставка налога на прибыль корпорации

. Издательство научные технологии

. Учебные материалы для студентов