Развитию предпринимательской деятельности в России в настоящее время уделяется большое значение. Это объясняется тем, что развитие рыночной экономики невозможно без развития в стране малого бизнеса.

Актуальность темы курсовой работы определяется объективной потребностью совершенствования налогообложения доходов индивидуальных предпринимателей, поскольку, с одной стороны, для взимания налогов с этой категории граждан существует немало резервов. С другой стороны, сложное налоговое администрирование, высокие налоги на доходы, получаемые индивидуальными предпринимателями, сдерживают предпринимательскую активность. Между тем, расширение деятельности индивидуальных предпринимателей создаёт благоприятные условия для оздоровления экономики, способствует развитию конкурентной среды, формированию дополнительных рабочих мест, насыщению рынка товарами и услугами.

В зарубежной науке первые исследования в области малого предпринимательства появились в послевоенные годы. Стимулом к этому послужило появление специальных государственных программ поддержки малого бизнеса. Научными исследованиями в области влияния налогов на экономические процессы занимались такие исследователи в области экономики, менеджмента, маркетинга и права как: М. Мескон, Л. Роджерс, Г. Берл и др.

Развитие российской системы налогообложения связано с работами учёных экономистов: Ф.А. Менькова, И.А. Горского, Б.А. Рогозина, С.Н. Блохина, А.Ю. Баженова и др.

Многообразие существующих подходов, дискуссионный характер положений о применении налогов в сфере индивидуального предпринимательства, их роли в экономической системе указывают на необходимость совершенствования российского налогового законодательства в соответствии с условиями современной экономики.

Предметом исследования курсовой работы являются налоги и сборы, которые индивидуальные предприниматели уплачивают в процессе осуществления своей деятельности.

Целью данной работы является изучение российского законодательства в области налогообложения индивидуальных предпринимателей, выявление проблем и спорных вопросов в налогообложении предпринимательской деятельности. Достижение поставленной цели осуществляется посредством решения

определить понятие и сущность индивидуальной предпринимательской деятельности;

- изучить нормативно-правовое регулирование деятельности индивидуальных предпринимателей;

- выявить преимущества и недостатки существующих в настоящее время в России систем налогообложения предпринимательской деятельности.

Теоретическую базу исследования составляет общая теория налогообложения, теоретические положения, представленные в современной литературе, а также результаты разработок отечественных авторов по проблемам налогообложения индивидуальной предпринимательской деятельности.

Особенности налогообложения индивидуальных предпринимателей

... предпринимателя своим имуществом. 1.2 НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ Правовое регулирование индивидуального предпринимателя предполагает наличие у предпринимателя установленных законом обязанностей, ... налогового периода о своей деятельности в уполномоченные государственные органы. Ответственность предпринимателя, в отличие от иных субъектов хозяйственной деятельности ...

В работе использованы официальные документы Правительства Российской Федерации, Министерства финансов РФ, другие нормативно-правовые документы.

Исходя из положений ст.2 Гражданского Кодекса Российской Федерации (далее по тексту ГК РФ) можно определить, что предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Гражданин имеет право начать вести предпринимательскую деятельность, не образуя юридического лица, с момента государственной регистрации в качестве индивидуального предпринимателя (ст.23 ГК РФ).

В силу ст.8 Федерального закона от 8 августа 2001г №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон №129-ФЗ) государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства в срок, не превышающий пяти рабочих дней со дня представления документов на государственную

На основании представленных документов налоговики принимают решение о государственной регистрации физического лица в качестве индивидуального предпринимателя, которое служит основанием для внесения ими соответствующей записи в Единый государственный реестр индивидуальных предпринимателей (далее — ЕГРИП).

В соответствии с положениями п.2 ст.11 Закона №129-ФЗ, гражданин считается зарегистрированным в качестве индивидуального предпринимателя с даты внесения соответствующей записи в ЕГРИП.

С момента регистрации в качестве индивидуального предпринимателя гражданин признаётся самостоятельным участником предпринимательской деятельности, а значит, считается самостоятельным плательщиком налогов, сборов и других обязательных платежей, установленных законодательством РФ.

В современном обществе деньги являются универсальным эквивалентом обмена. Поэтому государству удобно обеспечивать собственные государственные нужды путём расходования денег. Необходимые для этого деньги государство собирает с общества.

Система сбора и распределения денег в государстве называется государственным бюджетом. Налоги и сборы являются видами доходов государственного бюджета.

Наше государство — Российская Федерация — имеет трёхуровневое территориальное устройство:

- Федерация — государство в целом;

- субъекты Федерации — республики, края, области, города Москва и Санкт — Петербург;

- муниципальные образования — районы, округа, города, поселки, прочие населённые пункты.

Структура государственного бюджета Российской Федерации именуется бюджетной системой. Соответственно территориальному устройству в бюджетную систему Российской Федерации входят бюджеты следующих уровней:

Налоги и налогообложение индивидуального предпринимателя

Ю.); вести дневник практики; предоставить руководителю практики письменный отчет. Объект практики. Объектом практики является агентство недвижимости ИП Акимкина В.Ю., находящееся по адресу: Российская Федерация, Республика Хакасия, г. Абакан, ул. Пушкина, д.93. Основной вид ...

- федеральный бюджет;

- бюджеты субъектов Федерации (региональные бюджеты);

- бюджеты муниципальных образований (местные бюджеты).

В Налоговом кодексе налоги и сборы распределены по уровням бюджетов.

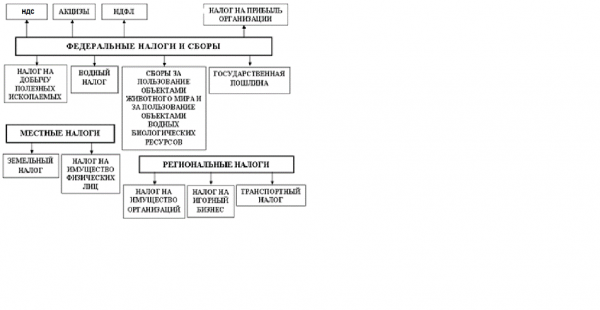

В соответствии со ст.13 НК РФ федеральными налогами и сборами являются НДС, акцизы, НДФЛ, налог на прибыль организаций, налог на добычу полезных ископаемых (НДПИ), водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

В ст.14 НК РФ установлены следующие виды региональных налогов: на имущество организаций, на игорный бизнес, транспортный налог.

К местным налогам согласно ст.15 НК РФ относятся земельный налог, налог на имущество физических лиц.

На рисунке 1.1 показано деление налогов в соответствии с уровнями бюджетов

Рис. 1.1 Деление налогов в соответствии с уровнями бюджетов.

Под налогом понимается обязательный платёж, взимаемый в бюджет государства в целях финансового обеспечения его деятельности.

Сбор — это обязательный платёж, взимаемый с граждан и организаций за конкретные действия государственных структур.

Если при взимании налога государство не принимает на себя никаких конкретных обязательств по отношению к налогоплательщику, то сбор взимается за оказание конкретных услуг плательщику сбора. То есть сбор представляет собой форму оплаты государственных услуг. Сборы помогают государству содержать структуры, занятые оказанием этих услуг.

Налоги и сборы являются обязательными денежными платежами государству со стороны граждан и организаций. Главным законодательным актом, регулирующим взаимоотношения, возникающие по поводу взимания налогов и сборов между плательщиками и государственными структурами, является Налоговый кодекс Российской Федерации (далее — НК РФ).

Согласно НК РФ для каждого налога и сбора должны быть определены следующие элементы налогообложения:

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления;

- срок уплаты;

- порядок уплаты.

Объекты налогообложения — это операции, имущество, результаты хозяйственной деятельности, которые можно каким-либо образом оценить в деньгах или количественно. В частности, в качестве объектов налогообложения могут выступать:

- операции по реализации товаров, работ или услуг;

- прибыль;

- имущество организации или физического лица;

- право пользования природными ресурсами.

Налоговая база представляет собой оценку — денежную или количественную — объекта налогообложения.

Под налоговым периодом понимают период времени, который используется при расчете налоговой базы. Для большинства налогов за налоговый период принимается календарный год. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых могут представляться промежуточные отчёты.

Налоговая ставка представляет собой величину налоговых начислений на единицу измерений налоговой базы.

Порядок исчисления налога и сбора определяет, кто и как исчисляет налоги. Обычно налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот. Но в некоторых случаях обязанность по исчислению налога может быть возложена на инспекцию федеральной налоговой службы или на другого налогоплательщика — налогового агента.

Срок уплаты налога и сбора устанавливается в НК РФ применительно к каждому налогу и сбору. Срок уплаты определяется календарной датой, истечением периода времени или указанием на событие.

При уплате налога или сбора позже установленного срока налогоплательщик должен начислить пени пропорционально количеству календарных дней просрочки. Пени — это небольшой штраф за просрочку платежа, рассчитываемый пропорционально сумме причитающегося платежа и количеству дней просрочки. По принципу своего расчета пени аналогичны процентам по банковским кредитам. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога.

Налоги и сборы уплачиваются, как правило, всей суммой в установленные сроки. Для некоторых налогов предусматривается уплата в течение налогового периода предварительных платежей по налогу — авансовых платежей.

Обычно налоги и сборы уплачиваются в безналичной форме, то есть со счета в банке. Но налогоплательщики, являющиеся физическими лицами, могут уплачивать налоги и сборы через кассу местной администрации либо через организацию федеральной почтовой связи.

Налоги исчисляются с точностью до копеек. Исключение сделано для налога на доходы физических лиц, суммы которого перед уплатой округляются до целых рублей.

Налогоплательщики (в том числе и индивидуальные предприниматели) обязаны самостоятельно определять перечни налогов, которые они должны уплачивать по своей деятельности, и представлять в налоговый орган налоговые декларации по этим налогам.

Совокупность налогов, уплачиваемых налогоплательщиком, зависит от применяемого налогового режима.

НК РФ предусмотрено, что индивидуальные предприниматели могут уплачивать налоги либо в соответствии с общей системой налогообложения, либо в соответствии с такими специальными налоговыми режимами, как (рис.1.2):

- упрощённая система налогообложения;

- система налогообложения в виде единого налога на вменённый доход;

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- патентная система налогообложения.

|

Налоговые режимы |

|

Общий режим налогообложения |

Специальные налоговые режимы |

|

УСН |

ЕНВД |

ЕСХН |

Патентная система налогообложения |

Рис. 1.2 Виды налоговых режимов.

Специальные налоговые режимы позволяют уменьшить общую сумму налоговых выплат. Чтобы получить возможность использовать специальные налоговые режимы, предприниматель должен соответствовать определённым требованиям и выполнять ряд условий.

Выбор порядка налогообложения индивидуальным предпринимателем должен быть всесторонне проанализирован и взвешен, так как от этого будет зависеть результат всей хозяйственной деятельности предпринимателя. На данное решение влияет ряд факторов, таких, как планируемый вид деятельности, численность сотрудников, наличие основных средств и их стоимость, порядок работы с денежными средствами, планируемый к получению доход и т.д.

Выбор налогового режима предполагает две стадии: первая-оценка целесообразности, вторая — оценка возможности. Оценка целесообразности подразумевает расчет совокупной налоговой нагрузки при разных режимах налогообложения, проведение сравнительного анализа налоговых систем с учетом перспектив развития предпринимательской деятельности. Оценка возможности заключается в том, чтобы установить, соответствует ли бизнес индивидуального предпринимателя тому формату, который требуется для применения той или иной системы налогообложения.

Универсального способа определения самого выгодного налогового режима без анализа структуры выручки нет, поскольку часть налогов (ЕНВД и патент) не является производной от финансовых результатов, а предполагает в основе некую величину — вменённый доход или ожидаемый доход.

Рассмотрим в следующих главах курсовой работы выше перечисленные системы налогообложения индивидуальных предпринимателей.

При общей системе налогообложения индивидуальный предприниматель должен платить все установленные законодательством РФ налоги и сборы, если только он не освобождён от уплаты отдельных их видов специальными уполномоченными органами.

Если сразу после регистрации предприниматель не подал в налоговую инспекцию уведомление о применении специального налогового режима, то он будет считаться применяющим общую систему налогообложения.

Общей системой налогообложения предусмотрены для уплаты индивидуальными предпринимателями следующие налоги и сборы:

. НДФЛ — налог на доходы физических лиц;

2. НДС — налог на добавленную стоимость;

. Акциз;

. Водный налог и налог на добычу полезных ископаемых;

. Сборы за использование объектов животного мира;

. Сборы за использование объектов водных ресурсов;

. Транспортный налог;

. Земельный налог;

. Налог на имущество;

. Налог на ведение игорного бизнеса;

. Государственные и таможенные пошлины.

Как видно из выше перечисленного, большинство налогов и взносов связано с ведением бизнеса в определённых сферах. Поэтому многие индивидуальные предприниматели уплачивают лишь некоторые из перечисленных налогов. Рассмотрим далее детально каждый из налогов.

Налогоплательщиками НДФЛ признаются лица, получающие доход на территории Российской Федерации. При этом для целей постановки на налоговый учёт и для осуществления налогового контроля в соответствии с п.2 ст. 207 НК РФ указанные физические лица разделены на две группы — резиденты и нерезиденты.

К резидентам относятся физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12

Нерезиденты соответственно — это лица, пребывание которых на территории РФ не превышает установленного п.2 ст. 207 НК РФ срока.

Критерий отнесения к резидентам или нерезидентам является главным фактором при определении места возникновения обязанности по уплате НДФЛ.

Индивидуальные предприниматели, применяющие общий режим налогообложения, в первую очередь должны правильно определять свои доходы и расходы. Разница между ними, по сути, является прибылью предпринимателя. Именно эта разница облагается налогом на доходы физических лиц (НДФЛ), который исчисляется и уплачивается по правилам, изложенным в главе 23 НК РФ.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные как в денежной, так и в натуральной форме. Для некоторых видов доходов налоговая база может быть уменьшена на сумму налоговых вычетов. Причем, если в результате такого уменьшения налоговая база окажется отрицательной, то она принимается равной нулю.

При исчислении налоговой базы по НДФЛ предприниматели применяют профессиональный налоговый вычет в сумме фактически произведённых и документально подтверждённых расходов, непосредственно связанных с извлечением дохода. Для индивидуальных предпринимателей предусмотрена возможность вместо документального подтверждения расходов применить вычет в размере 20% от суммы доходов.

Налоговые ставки устанавливаются в следующих размерах: 9%, 13%, 15%,30% и 35%.

В большинстве случаев в отношении доходов налоговых резидентов применяется налоговая ставка в размере 13%. В том числе эта ставка применяется в отношении доходов резидентов от трудовой и предпринимательской деятельности.

Налоговая ставка 9% применяется в отношении доходов налоговых резидентов от долевого участия в деятельности организаций, полученных в виде дивидендов. Те же доходы, полученные нерезидентами, облагаются по ставке 15%.

Налоговая ставка 35% применяется в отношении следующих доходов: от выигрышей и призов в конкурсах, процентных доходов по вкладам в банках в части превышения порогового значения, от материальной выгоды в виде экономии на процентах по займам.

Под ставку 30% подпадают доходы нерезидентов от трудовой и предпринимательской деятельности.

Физическое лицо, занимающееся предпринимательской деятельностью, в течение года три раза уплачивает авансовые платежи и один раз — окончательную сумму налога. Годовая сумма авансовых платежей рассчитывается инспекцией ФНС на основании предполагаемого годового дохода. Для этих целей предприниматель обязан в пятидневный срок после окончания первого месяца года, в котором у него появился доход, предоставить в налоговую инспекцию декларацию. В этой декларации он должен указать сумму предполагаемого дохода.

Налогоплательщик уплачивает следующие авансовые платежи:

за первое полугодие — не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

за третий квартал — не позднее 15 октября текущего года в размере четверти годовой суммы авансовых платежей;

за четвертый квартал — не позднее 15 января следующего года в размере четверти годовой суммы авансовых платежей.

Общая сумма налога, подлежащая уплате по итогам года, исчисляется налогоплательщиком в налоговой декларации, которая представляется в ИФНС не позднее 30 апреля следующего года. Итоговая сумма исчисленного налога уплачивается за вычетом ранее внесённых авансовых платежей не позднее 15 июля

Если предприниматель в процессе своей трудовой деятельности использует труд наемных работников, то он является налоговым агентом по уплате НДФЛ. Налоговый агент — работодатель исчисляет НДФЛ с доходов налогоплательщиков — своих работников и выплачивает им заработную плату уже за вычетом НДФЛ. Общую сумму НДФЛ, удержанную со всех работников работодатель перечисляет в бюджет. Он обязан это сделать не позднее дня фактической выплаты денежных сумм работникам.

Индивидуальный предприниматель, применяющий общую систему налогообложения, признаётся налогоплательщиком НДС, на что указывает ст.143 НК РФ. Причем статус налогоплательщика НДС бизнесмен приобретает автоматически уже при постановке на налоговый учёт.

Налог на добавленную стоимость (НДС) — это изъятие части добавленной стоимости, созданной налогоплательщиком, после того как он реализует товары, работы и услуги.

Порядок исчисления и уплаты НДС выглядит так. Налог включается в стоимость товара (услуги) и оплачивается покупателем при покупке (косвенно).

Затем продавец передаёт сумму налога государству.

Особенностью НДС является тот факт, что этот налог является не

только косвенным налогом, но выступает ещё и таможенным платежом. Если предприниматель перемещает товары через таможенную границу Таможенного союза, то он также признаётся плательщиком НДС. Сроки и порядок уплаты налога при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под её юрисдикцией, устанавливаются гл.21 «Налог на добавленную стоимость» НК РФ с учётом положений Таможенного кодекса Таможенного союза и Федерального закона от 27 ноября 2010г. №311-ФЗ «О таможенном регулировании в Российской Федерации». Общие правила взимания НДС при экспорте и импорте товаров, принятые в Российской Федерации и в остальном мире, следующие. При экспорте товара, то есть при продаже товара иностранному покупателю, НДС с налогоплательщика — продавца товара не удерживается. Более того, государство может вернуть налогоплательщику — продавцу все суммы НДС, которые он уплатил своим деловым партнёрам в связи с затратами на экспортируемый товар. При импорте товара, то есть при его покупке у иностранно поставщика, налогоплательщик — покупатель должен уплатить НДС своему государству по ставкам, действующим в государстве для данного вида товара.

Добавленная стоимость — это прирост стоимости продукта за счет включения в неё всех видов затрат, связанных с продуктом, и прибыли от его продажи. Однако при исчислении НДС добавленная стоимость не рассчитывается. Система исчисления НДС предусматривает использование счетов-фактур — специальных документов, которые поставщики товаров и услуг вручают друг другу. В счете-фактуре указывается сумма НДС в составе общей стоимости товара или услуги, в которой учтена вся предшествующая цепочка создания продукта. А сумма НДС, которую налогоплательщик должен уплатить в бюджет, рассчитывается как разница между следующими элементами:

общая сумма НДС в счетах-фактурах налогоплательщика, которые он

выписал получателям своих товаров и услуг;

общая сумма НДС в счетах-фактурах, которые налогоплательщик получил от своих поставщиков.

Объектом налогообложения признаются следующие операции:

реализация товаров, работ и услуг на территории Российской

Федерации, в том числе на безвозмездной основе;

ввоз товаров на территорию Российской Федерации.

Также объектом налогообложения признаются некоторые операции,

когда налогоплательщик поставляет товары, выполняет работы и оказывает услуги «сам себе», выступая при этом в роли поставщика и покупателя:

передача на территории Российской Федерации товаров, а также —

выполнение работ и оказание услуг для собственных нужд;

выполнение строительно-монтажных работ для собственного

потребления.

От налогообложения освобождаются услуги, связанные с лечением, образованием, культурой, перевозками пассажиров, жильём, финансовым сектором. Чтобы получить право на освобождение от налогообложения, во многих ситуациях коммерсант должен иметь соответствующую лицензию или аккредитацию, но он может и отказаться от этого права.

НДС исчисляется и уплачивается по итогам каждого квартала. Для исчисления НДС могут применяться ставки 0%, 10% и 18%.

Ставка 0% применяется при экспорте, то есть при вывозе товаров за пределы Российской Федерации. Кроме того, ставка 0% применяется для услуг, связанных с экспортом, к которым относятся:

услуги по международной перевозке товаров;

услуги по транспортировке нефти, нефтепродуктов и природного газа за

пределы Российской Федерации;

услуги по перевозке пассажиров и багажа за пределы Российской Федерации;

товары, работы и услуги для официального пользования

дипломатическими представительствами или для личного пользования

персонала этих представительств.

Ставка 10% применяется при реализации продовольственных товаров и товаров для детей, которые включены в списки, приведённые в Налоговом кодексе РФ. Кроме того, ставка 10% применяется при реализации периодических печатных изданий, а также книжной продукции, связанной с образованием, наукой и культурой. Ставка 10% применяется для лекарственных средств и изделий медицинского назначения.

В остальных случаях реализации товаров, работ и услуг применяется налоговая ставка 18%.

Уплата налога производится по итогам каждого налогового периода исходя из фактической реализации товаров (выполнения работ, оказания услуг) за истекший налоговый период равными долями не позднее 20-го числа каждого из трёх месяцев, следующего за истекшим налоговым периодом.

При ввозе товаров на территорию Российской Федерации, сумма НДС, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле.

Сумма НДС к уплате в бюджет по итогам квартала может получиться отрицательной. На основании налоговой декларации отрицательный НДС может быть предъявлен к возмещению из бюджета.

Согласно п.1 ст.145 НК РФ индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей, налогоплательщика, связанных с исчислением и уплатой налога. Если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) без учёта налога у них не превысила в совокупности двух миллионов, то коммерсант может воспользоваться этим правом.

Акциз — это налог на производство следующих категорий товаров:

спиртосодержащая продукция;

табачные изделия;

легковые автомобили и мощные мотоциклы;

горюче-смазочные материалы.

Акциз включается в цену тех товаров, потребление которых приносит вред окружающей среде и самим гражданам. Тем самым государство как бы заранее штрафует потребителей таких товаров. Государство на считает возможным запретить производство товаров, потребление которых приводит к негативным последствиям для общества. Но на компенсацию последствий от потребления этих товаров государство собирает дополнительные деньги в виде акциза.

Если подакцизный товар продаётся иностранному покупателю, то акциз не взыскивается. Это логично, поскольку вред от потребления подакцизного товара будет локализован вне территории России. А если подакцизный товар импортируется, то акциз взимается, так как вред от импортного подакцизного товара будет принесён на территории России.

Товар, производство которого облагается акцизом, именуется подакцизным товаром. Для алкогольных напитков и табачных изделий признаком уплаты акциза является наклеенная акцизная марка.

Налогоплательщиками акциза признаются индивидуальные предприниматели и организации, которые производят подакцизные товары или ввозят такие товары на территорию Российской Федерации.

Налоговые ставки устанавливаются в зависимости от физических характеристик подакцизного товара: количество, масса, объём и прочие. Например, для алкогольной продукции с объёмной долей этилового спирта свыше 9% ставка на 2013 год установлена 400 рублей за 1 литр безводного спирта.

Акциз исчисляется и уплачивается ежемесячно. Сумма акциза исчисляется как произведение соответствующей налоговой ставки и налоговой базы.

Если для производства подакцизных товаров в качестве сырья используются другие подакцизные товары — этиловый спирт, прямогонный бензин, то налогоплательщик приобретает право принять к вычету суммы акциза, включенные в стоимость использованного сырья. Вычеты применяются примерно так же, как это делается при исчислении НДС.

Водный налог платится за пользование таким видом природных ресурсов, как поверхностные водные объекты — это реки, озера, моря и пр. Этот налог постепенно заменяется неналоговым платежом — платой за пользование водным объектом по договору водопользования.

Все водные объекты в пределах государственной границы Российской Федерации (включая моря, исключая пруды, находящиеся на замкнутой территории) находятся в федеральной собственности. Государство не может продавать водные объекты, но может передавать их в так называемое специальное и особое водопользование организациям и гражданам.

Специальное водопользование предусматривает применение технических средств или сооружений. Например, если мы захотим построить на реке водозабор, пристань или гидроэлектростанцию, то это будет считаться специальным водопользованием. А особое водопользование предоставляется по решению Правительства Российской Федерации для обеспечения государственных нужд.

Таким образом, чтобы платить водный налог, надо сначала получить лицензию на специальное или особое водопользование.

Налогоплательщиками водного налога признаются организации и физические лица, которые осуществляют специальное или особое водопользование на основании лицензий, полученных до ввода в действие Водного кодекса РФ (1 января 2006 года).

Недра в границах территории Российской Федерации, включая содержащиеся в них полезные ископаемые, являются государственной собственностью. Участки недр нельзя продавать, но их можно передавать в пользование. Налог на добычу полезных ископаемых (НДПИ) — это плата за такой вид пользования недрами, когда из недр извлекаются полезные ископаемые товарной ценности. Налог рассчитывается пропорционально количеству или стоимости добытых полезных ископаемых.

Прежде чем платить налог, необходимо получить лицензию на пользование недрами с видом пользования «добыча полезных ископаемых». Несмотря на то, что в Налоговом кодексе РФ предусмотрена возможность уплаты НДПИ индивидуальными предпринимателями, но основными плательщиками налога являются организации. Это связано с тем, что предпринимателю сложно выдержать конкуренцию с организациями в борьбе за право получения лицензии на добычу полезных ископаемых.

Налоговая база по НДПИ определяется как стоимость добытых полезных ископаемых без НДС и акциза.

Налоговые ставки устанавливаются в зависимости от видов полезных ископаемых в диапазоне от 3,8% до 8,0 %.

Налог исчисляется и уплачивается ежемесячно. Сумма налога рассчитывается раздельно по видам добытых полезных ископаемых как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога по нефти, попутному газу, газу горючему природному из всех видов месторождений углеводородного сырья и углю исчисляется как произведение соответствующей налоговой ставки и величины налоговой базы.

Дикие звери, птицы, рыбы, моллюски и водные млекопитающие, обитающие в пределах территории и прибрежной экономической зоны Российской Федерации, — это природные ресурсы, которые считаются государственной собственностью. Если кто-либо пользуется этими ресурсами, то с него в качестве платы за пользование взимаются следующие сборы:

сбор за пользование объектами животного мира;

сбор за пользование объектами водных биологических ресурсов.

Первый сбор можно упрощённо назвать сбором за охоту, а второй — сбором за рыбную ловлю.

Обязанность уплаты сбора за пользование объектами животного мира возникает при получении разрешения на добычу охотничьих ресурсов.

Обязанность уплаты сбора за пользование объектами водных биологических ресурсов возникает при получении разрешения на добычу (вылов) водных биологических ресурсов. Разрешение выдаётся на промышленное рыболовство и некоторые другие виды рыболовства, то есть когда рыболовство рассматривается как предпринимательская деятельность. А любительским и спортивным рыболовством могут заниматься любые физические лица, как правило, бесплатно и без специального разрешения.

Плательщиками сборов признаются организации и физические лица, в том числе индивидуальные предприниматели, получающие разрешения на добычу объектов животного мира и на добычу (вылов) водных биологических ресурсов.

Объектами обложения признаются объекты животного мира и объекты водных биологических ресурсов в соответствии с перечнями, приведёнными в Налоговом кодексе РФ. Представители коренных малочисленных народов Севера, Сибири и Дальнего Востока освобождаются от уплаты сборов, если добываются объекты животного мира и водные биологические ресурсы для собственного потребления в пределах утверждённых лимитов.

Ставки сбора за пользование объектами животного мира устанавливаются поштучно, а ставки сбора за пользование объектами водных биологических ресурсов устанавливаются за тонну.

Сбор за пользование объектами животного мира уплачивается при получении разрешения на добычу указанных объектов.

Индивидуальный предприниматель после получения такого разрешения должен представить в ИФНС сведения о разрешении и суммах сборов.

Сбор за пользование объектами водных биологических ресурсов может уплачиваться по частям: равными долями, раз в месяц, в течении всего срока действия разрешения.

Если индивидуальный предприниматель не использовал полученное разрешение, то по истечении его срока действия они могут обратиться в ИФНС по месту нахождения органа, выдавшего указанное разрешение, за полным или частичным возвратом сумм сбора.

Транспортный налог призван компенсировать государству хлопоты, которые создают ему автомобили и другие транспортные средства.

Плательщиками транспортного налога признаются юридические и физические лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения.

Объектом налогообложения признаются автомобили и другие транспортные средства, включая водные и воздушные, факт владения которыми требует государственной регистрации.

Налоговый кодекс РФ устанавливает базовые ставки налога. Эти ставки могут быть увеличены или уменьшены законами субъектов Федерации, на не более чем в 10 раз. Кроме того, субъекты Федерации могут устанавливать дифференцированные налоговые ставки в отношении каждой категории транспортных средств, а также с учетом срока полезного использования транспортных средств. Например, для легкового автомобиля с мощностью двигателя до 100 лошадиных сил установлена базовая ставка в размере 2,5 руб. за лошадиную силу. Налоговые ставки растут при увеличении мощности транспортных средств.

Налог исчисляется и уплачивается по итогам года. Сумма налога рассчитывается раздельно по всем зарегистрированным транспортным средствам как произведение налоговой базы и налоговой ставки. Поступления и выбытия транспортных средств учитываются с точностью до месяца.

Земля — это важнейший природный ресурс, основа нашего существования. Земля используется гражданами, организациями, властями разных уровней для размещения жилья, дорог коммуникаций и инфраструктурных объектов, для ведения сельского хозяйства.

Если земельный участок находится в собственности или пользовании гражданина или организации, то за него следует уплачивать земельный налог.

Налог призван компенсировать местным властям хлопоты по обустройству окружающей территории. Кроме того, земельный налог стимулирует собственников и пользователей земельных участков, использовать их эффективно. За простаивающий, заросший бурьяном участок платить налог неинтересно, от такого участка лучше избавиться — продать, передать тому, кто сможет распорядиться участком с пользой для себя или для дела.

Налоговая база определяется по данным государственного

Налог является местным налогом. Налоговые ставки устанавливаются представительными органами муниципальных образований и законами городов Москва и Санкт-Петербург.

Плательщиками налога признаются организации и физические лица, обладающие земельными участками на основании права собственности или права бессрочного пользования.

Налоговая база определятся как кадастровая стоимость земельного участка.

Налоговым периодов признаётся календарный год. Для организаций и индивидуальных предпринимателей местные власти могут ввести отчётные периоды: первый квартал, второй и третий кварталы календарного года, но могут и не вводить их.

Налоговая ставка может быть установлена местными властями в пределах 0,3% в отношении земельных участков, предназначенных для сельского хозяйства, подсобного или дачного хозяйства, жилья и жилищно-коммунальной инфраструктуры. Для остальных категорий земельных участков налоговая ставка может быть установлена в пределах 1,5%.

Налог исчисляется и уплачивается по окончании года по месту нахождения земельного участка.

Срок уплаты устанавливают местные власти. Причём для индивидуальных предпринимателей этот срок не может быть установлен ранее 1 февраля.

Индивидуальные предприниматели исчисляют сумму налога самостоятельно на основании сведений государственного кадастра недвижимости.

По решению местных властей по окончании каждого квартала индивидуальные предприниматели могут уплачивать авансовые платежи в размере четверти годового платежа.

Налог на имущество физических лиц — это налог на недвижимое имущество, расположенное на территории Российской Федерации и находящееся в собственности физических лиц.

Плательщиками налогов на имущество физических лиц признаются физические лица — собственники недвижимого имущества. Граждане, имеющие особые заслуги перед государством, освобождаются от уплаты налога.

От налогообложения освобождается имущество, которое используется для предпринимательской деятельности с применением любого специального режима налогообложения:

упрощённая система налогообложения;

патентная система налогообложения;

система налогообложения в виде единого налога на вменённый доход;

система налогообложения для сельскохозяйственных товаропроизводителей.

Объектами налогообложения признаётся недвижимое имущество, подлежащее государственной регистрации: жилой дом, квартира, комната, дача, гараж, иное строение, помещение и сооружение.

Налоговой базой является инвентаризационная стоимость имущества.

Налоговые ставки устанавливаются местными органами власти в зависимости от суммарной инвентаризационной стоимости объектов налогообложения на своих территориях в следующих пределах:

до 300 тысяч рублей (включительно) — до 0,1% (включительно);

свыше 300 тысяч рублей до 500 тысяч рублей (включительно) — свыше 0,1% до 0,3% (включительно);

свыше 500 тысяч рублей — свыше 0,3% до 2,0% (включительно).

Налог исчисляется и уплачивается по окончании года. ИФНС

получает сведения об объектах налогообложения от органов,

которые занимаются кадастровым и техническим учетом недвижимого

имущества, по состоянию на 1 января. Если гражданин имеет права на

льготы или освобождения, то он должен самостоятельно сообщить об

том в инспекцию ФНС. Не позднее 1 октября инспекция рассчитывает

сумму налога и отправляет налогоплательщику уведомление на уплату

налога за завершившийся год. Налог нужно уплатить не позднее 1

ноября.

Как любой бизнес на людских пороках, игорный бизнес очень прибыльный. Государство разными способами препятствует распространению игорного бизнеса в Российской Федерации. Налог на игорный бизнес — одно их таких препятствий. Налог относится к региональным налогам.

Налогоплательщиками признаются организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Объектами налогообложения признаётся оборудование, используемое для азартных игр. Налогоплательщик должен регистрировать объекты налогообложения в ИФНС по месту расположения этих объектов.

Налоговые ставки устанавливаются законами субъектов Федерации

за один игровой стол — от 25000 до 125000 рублей;

за один игровой автомат — от 1500 до 7500 рублей;

за один процессинговый центр тотализатора или букмекерской конторы — от 25000 до 125000 рублей;

за один пункт приёма ставок тотализатора или букмекерской конторы — 5000 до 7000 рублей.

Налог исчисляется и уплачивается ежемесячно.

Наряду с общей системой налогообложения индивидуальный предприниматель вправе применять УСН. Этот налоговый режим изначально был ориентирован на индивидуальных предпринимателей как представителей малого бизнеса. И многие предприниматели выбирают именного его.

Применять УСН может не всякий предприниматель, а лишь тот, кто отвечает всем требованиям ст.346.12 и 346.13 НК РФ, которыми установлен ряд ограничений в части применения упрощенной системы налогообложения.

Фактически есть четыре вида ограничений:

по размеру доходов;

по видам деятельности;

по количеству наёмных работников;

по стоимости основных средств.

Для индивидуальных предпринимателей, которые только хотят перейти на УСН, никаких ограничений по размеру доходов нет. Однако пред переходом на УСН индивидуальному предпринимателю необходимо прикинуть размер доходов, которые он собирается в будущем получить. Это связано с тем, что если нарастающим итогом с начала года его доход превысит 60 миллионов рублей, то он не вправе продолжать применение УСН.

Не вправе применять УСН коммерсанты, которые:

занимаются производством подакцизных товаров, а также добычей полезных ископаемых;

перешли на систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН).

Не могут применять УСН предприниматели, средняя численность работников которых за налоговый период превышает 100 человек.

Для индивидуальных предпринимателей, которые только хотят перейти на УСН, никаких ограничений по стоимости имеющихся у них основных средств нет. Но если в процессе УСН стоимость основных средств, используемых предпринимателем, превысит 100 миллионов рублей, он потеряет право на применение УСН.

Если предприниматель удовлетворяет выше перечисленным требованиям, то ему необходимо уведомить ИФНС о переходе на данный спецрежим. С 1 января 2013 года такое уведомление нужно подать не позднее 31 декабря календарного года, предшествующего году, начиная с которого он переходит на УСН.

Объектами налогообложения при применении УСН признаются доходы либо доходы, уменьшенные на величину расходов. В зависимости от этого определяется и налоговая ставка. Так, в случае. Если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 %, а если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 %. При этом избранный объект налогообложения должен быть указан налогоплательщиками в заявлении о переходе на УСН.

Для предпринимателей, выбравших в качестве объекта налогообложения доходы, налоговой базой признаётся денежное выражение полученных ими доходов.

Для тех, кто выбрал в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Налоговой базой признаётся денежное выражение полученных ими доходов, уменьшенных на величину понесённых ими расходов.

Согласно п.6 ст.346.18 НК РФ налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, могут уплачивать минимальный налог. Минимальный налог исчисляется по итогам налогового периода в размере 1% от налоговой базы. Уплата минимального налога осуществляется только в том случае, если сумма исчисленного налога за налоговый период в общем порядке меньше суммы исчисленного ими за данный период времени минимального налога, либо если по итогам налогового периода у них отсутствует налоговая база (получен убыток).

Применение УСН индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате следующих налогов:

налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности).

Предприниматели, применяющие УСН, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под её юрисдикцией, а также НДС, уплачиваемого в соответствии со ст.174.1 НК РФ.

В отношении иных налогов: они уплачиваются индивидуальными предпринимателями, применяющими УСН, в общем порядке в соответствии с законодательством о налогах и сборах.

Безусловно, УСН значительно облегчает жизнь предпринимателям.

Во-первых, уплата налога при УСН заменяет значительную часть налогов, уплачиваемых при общей системе налогообложения.

Во-вторых, значительно упрощена процедура ведения налогового учёта.

Ещё одним плюсом применения УСН с объектом «доходы» является то, что налоговые органы довольно редко проверяют предпринимателей, применяющих такую шестипроцентную «упрощёнку». Если предприниматель вовремя будет платить все налоги и сдавать отчетность, то «общение» с налоговой будет сведено к минимуму.

Система налогообложения в виде единого налога на вменённый доход (ЕНВД) представляет собой специальный налоговый режим.

Суть её заключается в том, что при исчислении и уплате ЕНВД предприниматели не учитывают реально полученный доход, а уплачивают налог на основании размера вмененного им дохода, который регламентируется главой 26.3 НК РФ. При исчислении налога не учитываются расходы, осуществляемые в ходе предпринимательской деятельности. ЕНВД вводится на местном уровне. Право на ведение ЕНВД на территории соответствующего муниципального образования принадлежит представительным органам власти (п.1ст.346.26 НК РФ).

К полномочиям указанных органов власти относится определение перечня облагаемых видов деятельности в пределах федерального перечня, а также установление величины понижающего коэффициента К2 (п.3 ст.346.26 НК РФ).

К примеру, на территории Нижнего Новгорода данный налог уплачивается на основании Постановления городской Думы города Нижнего Новгорода от 21 сентября 2005 года №50 » О едином налоге на вменённый доход для отдельных видов деятельности».

Плательщиками ЕНВД признаются индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в определённых сферах. Виды деятельности, которые облагаются ЕНВД определены в ст.346.26 НК РФ. К ним относятся: оказание бытовых услуг, оказание ветеринарных услуг, услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств и др.

Применение ЕНВД является правом коммерсанта: с 1 января 2013года данный вид специального налогового режима становится добровольным. Такие изменения в главу 26.3 НК РФ с указанной даты внесены Законом №94 — ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». В соответствии с этим законом по так называемым видам «вменённой» деятельности на коммерсанты с 1 января 2013 года должны самостоятельно решать, платить по ним ЕНВД или применять иную систему уплаты налогов.

Налоговым Кодексом определён ряд ограничений по переходу на уплату ЕНВД.

Если коммерсант ведёт свой бизнес в рамках договора простого товарищества или договора доверительного управления имуществом, то перейти на уплату ЕНВД он не сможет, запрет на это установлен п.2.1 ст.346.26 НК РФ.

Кроме того, не смогут платить ЕНВД предприниматели:

обладающие статусом крупнейших налогоплательщиков;

среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

осуществляющие виды предпринимательской деятельности, указанные в пп.13 и 14 п.2 ст.246.26 НК РФ в части оказания услуг по передаче во временное пользование автозаправочных станций и автогазозаправочных станций.

Если же в месте деятельности ЕНВД введён, а коммерсант отвечает всем требованиям гл.26.3 НК РФ, то он может принять решение о переходе на ЕНВД.

В этом случае предприниматель освобождается от уплаты:

налога га доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой ЕНВД);

налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой ЕНВД).

Кроме того, предприниматель — плательщик ЕНВД не признаётся плательщиком НДС, за исключением НД, подлежащего уплате при ввозе товаров на таможенную территорию РФ.

Исчисление и уплата иных налогов и сборов, не указанных в п.4 ст.346.26 НК РФ, осуществляются предпринимателем — плательщиком ЕНВД в соответствии с иными режимами налогообложения.

Применение ЕНВД не освобождает индивидуального предпринимателя от обязанностей налогового агента в отношении уплаты налога на доходы физических лиц в соответствии со ст.226 НК РФ. Также плательщики ЕНВД в общем порядке исполняют обязанности налоговых агентов по НДС.

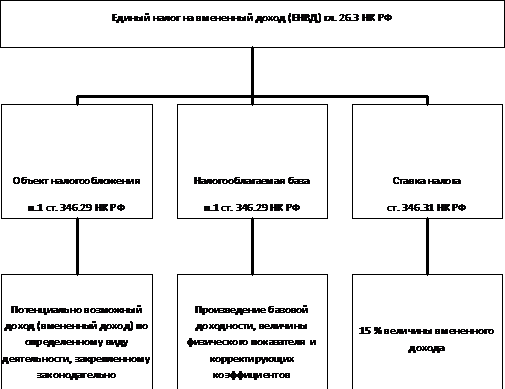

В соответствии со ст.346.29 НК РФ объектом обложения ЕНВД для индивидуального предпринимателя по конкретному виду деятельности является так называемый вменённый доход. Под вменённым доходом понимается потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учётом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной НК РФ ставке.

Величина вменённого дохода рассчитывается как произведение базовой доходности по определённому виду деятельности, скорректированная на соответствующие коэффициенты. Такое количественное измерение величины вменённого дохода является налоговой базой для расчета ЕНВД.

Величины базовой доходности по каждому из видов деятельности, подлежащих переводу на уплату ЕНВД, установлены непосредственно самим НК РФ (п.3ст.346.29 НК РФ).

Все корректирующие коэффициенты базовой доходности, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом, так же четко прописаны в НК РФ.

Коэффициент К1 — это устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги).

В соответствии с распоряжением Правительства РФ от 25 декабря 2002года № 1834-р Минэкономразвития России ежегодно на основе данных Госкомстата России не позднее 20 ноября должно публиковать в «Российской газете» согласованный с Минфином России коэффициент-дефлятор на следующий год.

Коэффициент К2 учитывает совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, особенность места ведения предпринимательской деятельности, фактический период осуществления деятельности и др.

Расчет ЕНВД наглядно можно представить следующей схемой.

Рис. 1.3 Единый налог на вменённый доход.

Налоговым периодом по ЕНВД считается квартал.

Налоговая база, представляющая собой показатель вменённого дохода за квартал, рассчитывается по формуле:

ВД=БД х (N1+N2+N3) х К1 х К2, (1)

где ВД — сумма вменённого дохода за квартал;

БД — базовая доходность определённого вида деятельности;

N1, N2, N3 — физические показатели, характеризующие данный вид деятельности в каждом месяце налогового периода (т.е. такой показатель за первый, второй и третий месяцы квартала);

К1 и К2 — законодательно установленные корректирующие коэффициенты.

В соответствии со ст.346.31 НК РФ ставка единого налога составляет 15 процентов от величины вменённого дохода.

Уплата единого налога производится налогоплательщиками по итогам каждого квартала не позднее 25-го числа первого месяца следующего налогового периода.

Налогоплательщиками единого сельскохозяйственного налога (далее по тексту — ЕСХН) могут быть индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога в порядке, установленном главой 26.1 НК РФ.

При этом сельскохозяйственными товаропроизводителями признаются индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие её первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализующие эту продукцию, при условии, что в общем доходе от реализации товаров (работ, услуг) таких индивидуальных предпринимателей доля дохода от реализации произведённой ими сельскохозяйственной продукции, включая продукцию её первичной переработки, произведённую ими из сельскохозяйственного сырья собственного производства, составляет не менее 70%.

К сельскохозяйственной продукции относятся продукция растениеводства сельского и лесного хозяйства и продукция животноводства (в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов), конкретные виды которых определяются Правительством РФ в соответствии с Общероссийским классификатором продукции.

Для предпринимателей переход на уплату ЕСХН, при условии соответствия сельскохозяйственного производителя всем критериям, является добровольным. Порядок и условия начала и прекращения применения ЕСХН регламентируются в ст.346.3 НК РФ. Так сельскохозяйственные производители, изъявившие желание перейти на уплату ЕСХН, подают в период с 20 октября по 20 декабря года, предшествующего году, начиная с которого они переходят на уплату ЕСХН, в налоговый орган по своему местонахождению (месту жительства) заявление.

Налоговый кодекс РФ предусматривает случаи, когда индивидуальный предприниматель не вправе перейти на ЕСХН. В частности, в силу п.6 ст.346.2 НК РФ не вправе переходить на уплату ЕСХН организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров.

Индивидуальный предприниматель, перешедший на систему налогообложения для сельскохозяйственных производителей,

уплачивает единый сельскохозяйственный налог. При этом отменяется

взимание следующих налогов:

налог на добавленную стоимость (за некоторыми исключениями);

налог на доходы физических лиц (в части доходов, полученных от предпринимательской деятельности);

налог на имущество физических лиц (за имущество, используемое для предпринимательской деятельности).

Объектом налогообложения по ЕСХН признаются доходы, уменьшенные на величину расходов.

Налоговой базой признаётся денежное выражение доходов, уменьшенных на величину расходов. Расходы принимаются при условии их соответствия критериям, указанным в п.1 ст.252 НК РФ. Расходами индивидуального предпринимателя признаются затраты после их фактической оплаты.

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода.

Налоговым периодом признаётся календарный год. Отчётным периодом признаётся полугодие.

Налоговая ставка устанавливается в размере 6 процентов.

Единый сельскохозяйственный налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Налогоплательщики по итогам отчетного периода исчисляют сумму авансового платежа по единому сельскохозяйственному налогу, исходя из налоговой ставки и фактически полученных доходов, уменьшенных на величину расходов, рассчитанных нарастающим итогом с начала налогового периода до окончания полугодия.

Авансовые платежи по единому сельскохозяйственному налогу уплачиваются не позднее 25 календарных дней со дня окончания отчетного периода.

Уплаченные авансовые платежи по единому сельскохозяйственному налогу засчитываются в счет уплаты ЕСХН по итогам налогового периода.

Уплата единого сельскохозяйственного налога и авансового платежа по единому сельскохозяйственному налогу производится налогоплательщиками по месту жительства индивидуального предпринимателя.

Согласно п.5 ст.346.6 НК РФ налогоплательщики ЕСХН имеют право уменьшить исчисленную за налоговый период налоговую базу на сумму убытков, полученных ими по итогам предыдущих налоговых периодов применения ЕСХН. Оставшаяся часть убытков может быть перенесена налогоплательщиками на следующие налоговые периоды, но не более чем на 10 очередных налоговых периодов, следующих за тем налоговым периодом, в котором они были получены. При этом совокупная сумма переносимых убытков не может превышать 30% налоговой базы за истекший налоговый период.

Налоговая декларация по ЕСХН представляется налогоплательщиками по итогам отчетного периода — не позднее 25 календарных дней со дня окончания отчетного периода, по итогам налогового периода — не позднее 31 марта года, следующего за истекшим налоговым периодом.

С 1 января 2013 года в Российской Федерации начал действовать новый специальный налоговый режим — патентная система налогообложения (далее по тексту — ПСН), регулируемый самостоятельной главой 26.5 НК РФ. Такие изменения в НК РФ внесены Федеральным законом от 25 июня 2012г. № 94-ФЗ » О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

ПСН является добровольным налоговым режимом, применять который вправе исключительно индивидуальные предприниматели, но только в отношении определённых видов деятельности, перечень которых установлен в ст.346.43 НК РФ. Причем региональные власти могут его дополнить, включив в него дополнительные виды бизнеса, относящиеся к бытовым услугам в соответствии с Общероссийским классификатором услуг населению, на что указывают положения пп.2 п.8 ст.346.43 НК РФ.

Предприниматель, отвечающий требованиям главы 26.5 НК РФ и перешедший на ПСН, освобождается от обязанности по уплате:

НДФЛ — в отношении доходов, полученных от ведения «патентных» видов деятельности;

налога на имущество физических лиц — в отношении имущества, используемого в «патентном» бизнесе.

Кроме того, индивидуальные предприниматели, применяющие ПСН, не признаются плательщиками налога на добавленную стоимость, за исключением НДС, подлежащего уплате:

при осуществлении видов деятельности, в отношении которых не применяется ПСН;

при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под её юрисдикцией;

при осуществлении операций, облагаемых в соответствии ст.174.1 НК РФ.

Иные налоги индивидуальные предприниматели, применяющие ПСН, уплачивают в соответствии с законодательством о налогах и сборах. Кроме того, они не освобождаются от исполнения обязанностей налоговых агентов, на что указано в п.12 ст.346.43 НК РФ.

Документом, удостоверяющим право на применение ПСН, является патент, который выдаётся предпринимателю только на один вид «патентной» деятельности на срок от одного до двенадцати месяцев включительно (в рамках одного календарного года).

При этом он будет действовать только на территории того субъекта Российской Федерации, который указан в патенте.

Суть ПСН сводится к тому, что налог уплачивается коммерсантом не с фактически полученного дохода, а с потенциально возможного годового дохода коммерсанта.

Налоговая база при ПСН определяется как денежное выражение потенциально возможного к получению годового дохода, устанавливаемого на календарный год законом субъекта Российской Федерации. Налог рассчитывается с налоговой базы по ставке 6%.

Если срок действия патента не превышает шести месяцев, то предпринимателю придётся уплатить всю сумму налога сразу в срок не позднее 25 календарных дней после начала действия патента. При большем сроке действия патента уплату налога можно произвести двумя платежами. В течение первых 25 календарных дней действия патента нужно внести в бюджет одну треть налога, оставшуюся часть — не позднее тридцати календарных дней до дня окончания налогового периода.

Сумма налога уплачивается индивидуальным предпринимателем, перешедшим на ПСН, по месту постановки на учёт в налоговом органе.

Индивидуальный предприниматель Шмалий Ольга Владимировна начала свою предпринимательскую деятельность в 1996 году. Основной вид её предпринимательской деятельности — розничная торговля женской и молодёжной одеждой. Для этих целей в настоящее время ИП Шмалий О.В. арендует торговые площади размером 56 кв. м. в ТЦ Парк Авеню г. Нижнего Новгорода В 2007 году Ольга Владимировна зарегистрировала торговую марку BUTIK-INGUZ.

В ассортимент товаров, реализуемых салоном INGUZ, входят женские костюмы, платья, трикотаж, пальто, куртки, плащи и прочее. Основные поставки товаров осуществляются с фабрик Турции через таможенного брокера, с которым заключен договор комиссии.

Среднесписочная численность сотрудников ИП Шмалий О.В. — 5 человек (директор, бухгалтер и 4 продавца).

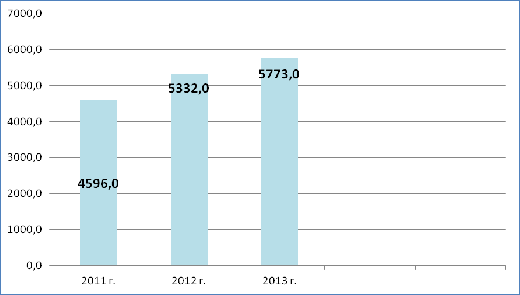

Проведём анализ выручки и прибыли ИП Шмалий О.В. за период с 2011 по 2013 год. Так как 2013 год ещё не завершился, то будим сравнивать данные за 9 месяцев указанных годов.

Для наглядности, анализируемые данные представим в виде таблицы (табл.2.1):

Таблица 2.1, Анализ выручки и прибыли ИП Шмалий О.В. за период 2011-2013 гг. (

|

Наименование показателя |

За 9 Месяцев 2011 г. |

За 9 месяцев 2012 г. |

За 9 месяцев 2013 г. |

Отклонение |

|

Выручка от продажи товаров |

4596,0 |

5332,0 |

5773,0 |

1177,0 |

|

Себестоимость товаров |

3914,0 |

4547,0 |

4954,0 |

1040,0 |

|

Расходы |

502,0 |

518,0 |

531,0 |

29,0 |

|

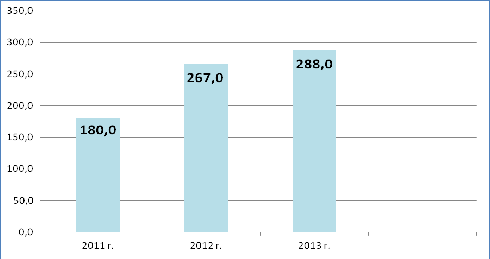

Прибыль от продаж |

180,0 |

267,0 |

288,0 |

108,0 |

Из таблицы 2.1 можно видеть, что выручка ИП Шмалий О.В. возросла на 1177,0 тыс. руб. и составила за 9 месяцев 2013 года 5 773 000 рублей.

Увеличению выручки способствовало увеличение объёмов продаж и увеличение розничных цен на товары продаваемые салоном INGUZ.

Прибыль, тыс. руб

Период, год Рисунок 2.1 Динамика выручки ИП Шмалий О.В. за период 2011-2013 гг.

Прибыль возросла на 108 тыс. руб. и составила за 9 месяцев 2013 года 288 тысяч рублей. Рост прибыли произошел в результате увеличения выручки и стоимости товара.

Прибыль, тыс. руб

Период, год

Рисунок 2.2 Динамика прибыли ИП Шмалий О.В. за период 2011 — 2013 гг.

ИП Шмалий О.В. применяет специальный налоговый режим в виде единого налога на вменённый доход. В своей деятельности предприниматель Шмалий руководствуется главой 26.3 НК РФ и Постановлением № 50 Городской Думы Нижнего Новгорода от 21.09.2005г.» О едином налоге на вменённый доход для отдельных видов деятельности» в редакции от 26.09.2012г., о также Решением Городской Думы №149 от 26.10.2011г. о внесении изменений в вышеуказанное постановление.

В соответствии с вышеуказанным постановлением базовая доходность для предприятий розничной торговли, осуществляющих свою деятельность через объекты стационарной торговой сети , имеющие торговые залы составляет 1800 рублей в месяц.

Величины физических показателей N1, N2, N3 — это площадь торгового зала в квадратных метрах, за июль, август, сентябрь 2013г. Площадь торгового зала салона INGUZ составляет 45 кв. м.

В главе 1.6 представленной курсовой работы подробно был описан механизм расчёта и уплаты ЕНВД. В общем случае налоговая база по ЕНВД, представляющая собой показатель вменённого дохода за квартал, рассчитывается по формуле:

ВД=БД х (N1+N2+N3) х К1 х К2, (2)

где ВД — сумма вменённого дохода за квартал;

БД — базовая доходность определённого вида деятельности;

N1, N2, N3 — физические показатели, характеризующие данный вид деятельности в каждом месяце налогового периода (т.е. такой показатель за первый, второй и третий месяцы квартала);

К1и К2 — законодательно установленные корректирующие коэффициенты.

В соответствии со ст.346.31 НК РФ ставка единого налога составляет 15 процентов от величины вменённого дохода.

Рассчитаем ЕНВД для ИП Шмалий О.В. за 3 квартал 2013г. (табл.2.2).

Таблица 2.2, Расчет ЕНВД ИП Шмалий О.В.

|

Наименование показателя |

Значение показателя |

|

БД |

1800 |

|

К1 |

1,5690 |

|

К2 |

0,960 |

|

N1 |

45 |

|

N2 |

45 |

|

N3 |

45 |

|

ВД |

366016 |

|

ЕНВД |

54902 |

Рассчитанная величина ЕНВД за налоговый период может быть уменьшена налогоплательщиками на суммы, предусмотренные п.2 ст.346.32 НК РФ. Такое уменьшение производится на суммы:

страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством РФ при выплате налогоплательщиками вознаграждений работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог;

на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за своё страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности.

При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

Для индивидуального предпринимателя Шмалий О.В. сумма, на которую можно уменьшить рассчитанную величину ЕНВД в 3 квартале 2013 года составила 36156 рублей. Пятьдесят процентов, от суммы рассчитанного ЕНВД, составляют 27451 рублей. Поскольку 36516 больше, чем 27451, то рассчитанную сумму ЕНВД законно уменьшить на 27 451 руль. Соответственно сумма единого налога на вменённый доход, подлежащего уплате в бюджет ИП Шмалий О.В. за 3 квартал 2013 года составит 27451 рубль. Полученную нами сумму ЕНВД предпринимателю Шмалий О.В. необходимо было заплатить в бюджет до 25 октября 2013г.

С 1 января 2013года режим налогообложения в виде ЕНВД стал добровольным. Учитывая это, предпринимателем Шмалий О.В. было принято решение остаться на данном режиме налогообложения. Основным фактором, послужившим на принятие решения, послужило то, что ЕНВД освобождает от уплаты многих налогов (НДФЛ, НДС, налог на имущество физических лиц).

Поскольку Шмалий О.В. осуществляет продажу товаров в розницу, то её покупателями являются физические лица, которым не требуется документов для возврата НДС из бюджета. Поэтому данное обстоятельство не влияет на объём продаж предпринимателя. Также немаловажно и то, что при расчёте ЕНВД, подлежащего уплате в бюджет, можно значительно его уменьшить на сумму страховых взносов, уплаченных во внебюджетные фонды за наёмных работников.

В соответствии с нормами российского законодательства налогообложение доходов предпринимателей может осуществляться по одной из пяти систем налогообложения.

Выбор системы налогообложения является очень важным и ответственным вопросом, ведь от этого зависит достижение самой главной цели любого бизнеса — получение прибыли.

Общая система налогообложения, включающая уплату НДФЛ, НДС и налога на имущество, отличается повышенной по сравнению с другими режимами налоговой нагрузкой. Основной вклад в совокупную налоговую нагрузку на ОСНО формирует НДС. Если основные поставщики товаров и услуг малые предприятия на спецрежимах, то нельзя уменьшить начисленный НДС с продаж на сумму входного НДС, так как его не будет. И налоговая нагрузка ещё больше увеличится. Основным недостаткам ОСНО является необходимость колоссального объёма налогового учёта и отчётности, как следствие — необходимость привлечения профессионального бухгалтера. А это дополнительные расходы. Несмотря на то, что эта система налогообложения предпринимателями применяется достаточно редко, она имеет ряд положительных сторон:

нет ограничений по доходам, количеству работников, видам деятельности, размерам торговых площадей и стоимости имущества;

возможность учесть максимум расходов в соответствии с главой 25 НК РФ;

убытки прошлых лет можно перенести на текущий или будущий налоговый период;

уплата НДС позволяет выделять НДС в документах для покупателей. Это даёт возможность без проблем работать с организациями плательщиками НДС, в том числе с крупным бизнесом.

Упрощённая система налогообложения обладает рядом преимуществ по сравнению с общим режимом налогообложения. Важным фактором является упрощение бухгалтерского учёта для налогоплательщиков, применяющих УСНО. Предприниматели на УСНО ведут бухгалтерский учёт с использованием «Книги учёта доходов и расходов», в которой порядок ведения бухгалтерских записей максимально упрощен. Это позволяет коммерсанту, даже не имеющему специального образования или опята работы, самостоятельно вести бухгалтерский учёт. Данное обстоятельство позволяет сэкономить деньги на оплате услуг бухгалтера.

Упрощённая система налогообложения позволяет предпринимателям значительно сэкономить на налогах и минимизировать налоговую отчётность. Предприниматель платит один налог (единый) вместо нескольких, соответственно в налоговые органы предоставляется меньшее количество налоговых деклараций. УСНО учитывает интересы как предпринимателей имеющих бизнес с высокой долей затрат (производство и торговля), так и тех коммерсантов, которые занимаются деятельностью с высокой долей прибыли (предприятия обслуживающей сферы, услуги по аренде).

Для первых выгоден УСНО с объектом налогообложения «доходы минус расходы», так как позволяет уменьшать размер налога на величины понесённых ими при этом затрат. Для вторых — УСНО с объектом «доходы» так как прибыль извлекается за счет цены выполненной работы или оказанной услуги.

К недостаткам УСН относят:

вероятность утраты права работать по УСН. Потеря права на применение УСН может произойти по нескольким причинам (превышение предельного размера доходов за календарный год, превышение средней численности работников, превышение предельной стоимости основных средств и нематериальных активов).

Данные ограничения требуют от предпринимателя строгого учёта этих показателей, ведь в случае превышения предельных показателей налоговое законодательство устанавливает требование возврата на общий режим налогообложения, начиная с того квартала в произошло данное нарушение. В такой ситуации у коммерсанта возникает сложность восстановления бухгалтерского и налогового учёта за относительно большой промежуток времени (от нескольких дней до более двух месяцев) и необходимость уплатить и сдать декларации по налогам, не взимаемым при применении УСН (НДС, налог на имущество);

ограниченный перечень расходов, уменьшающих налоговую базу при выборе объекта налогообложения «доходы минус расходы»;

отсутствие обязанности платить НДС, что может привести к потере покупателей — плательщиков этого налога, так как они не имеют возможности принять сумму налога к вычету;

необходимость уплаты минимального налога при получении убытков (в случае выбора объекта налогообложения «доходы минус расходы»).

Несмотря на перечисленные выше недостатки, положительные стороны УСНО значительно облегчают труд предпринимателей в области налогового и бухгалтерского учета, делая её привлекательной для субъектов малого бизнеса.

Режим налогообложения в виде ЕНВД довольно выгоден для многих предпринимателей. Во-первых, ЕНВД заменяет уплату ряда налогов общей системы налогообложения. Во-вторых, упрощает ведение бухгалтерского и налогового учёта. В — третьих, применение корректирующих коэффициентов К1 и К2 позволяет учесть влияние различных факторов на размер получаемого дохода и, тем самым, снизить размер налоговой базы. В — четвёртых простота заполнения налоговой декларации по ЕНВД.

Но, в тоже время, есть и ряд недостатков:

базовая доходность, величина которой устанавливается Налоговым кодексом, часто не имеет экономического обоснования и не соответствует реальным результатам предпринимательской деятельности;

индивидуальный предприниматель, переведённый на режим уплаты ЕНВД, выступает невыгодным партнёром, так как не является плательщиком НДС и не может выставить счёт-фактуру. Следовательно, потребители продукции индивидуального предпринимателя, перешедшего на единый налог, не могут принять к зачёту налог на добавленную стоимость.

Сельское хозяйство является приоритетной отраслью народного хозяйства, поэтому государство старается создавать комфортные условия работы для сельхозпроизводителей. К таким условиям, прежде всего, можно отнести льготное налогообложение в виде ЕСХН, которое является стимулом к эффективной работе.

К несомненным достоинствам ЕСХН можно отнести такие особенности как:

минимальное количество отчетности;

добровольность использования данного режима, а также возможность перехода с ЕСХН на УСН;

возможность снижения налоговой нагрузки;

оптимальные сроки уплаты ЕСХН, особенно для видов деятельности с ярко выраженной сезонностью;

упрощенный порядок ведения бухгалтерского учета.

Однако не лишен единый сельскохозяйственный налог и некоторых недостатков:

ограничение расходных статей;

в случаи, если не представлено заявление на ЕСХН, то предприниматель теряет право на использование данного режима.

необходимость соблюдения ряда условий по ведению деятельности;

утрата статуса плательщика НДС.

Патентная система налогообложения относится к специальным налоговым режимам, цель которых — создание более простых условий налогообложения для определённых категорий налогоплательщиков за счёт низкой ставки налога и освобождения от уплаты некоторых из них. Она существенно упрощает все процедуры, связанные с бухгалтерским учётом и налоговой отчётностью. ПСН проста и прозрачна для предпринимателя: не нужно вести бухгалтерский учёт, сдавать декларацию. Но как и любой другой режим налогообложения, ПСН имеет свои плюсы и ряд недостатков. Поэтому перед тем, как подавать заявление на патент, предпринимателям необходимо изучить обе стороны данной системы налогообложения.

К плюсам патентной системы налогообложения можно отнести

Переход на ПСН осуществляется предпринимателем добровольно и на необходимый ему срок. По выбору коммерсанта это может быть период от одного до двенадцати месяцев включительно в пределах календарного года. Это очень удобно для тех индивидуальных предпринимателей, которые осуществляют сезонные работы.

Преимуществом ПСН является уплата всего одного налога — за выданный патент, причем сумма налога не зависит от фактических доходов предпринимателя. Субъект РФ, в котором осуществляется деятельность, устанавливает фиксированный потенциально возможный годовой доход, исходя из которого рассчитывается стоимость патента. Таким образом, предприниматель освобождается от уплаты НДФЛ, НДС и налога на имущество физических лиц, а платит в бюджет заранее определённую и неизменную сумму налога за патент.

Помимо вышеперечисленного предприниматель применяет упрощённый порядок ведения учёта — ведётся только налоговый учёт доходов в книге учёта доходов индивидуального предпринимателя, применяющего патентную систему налогообложения.

Существенным плюсом ПСН является отсутствие необходимости приезжать в налоговые органы для сдачи декларации. Это экономит время и нервы предпринимателей.

Предприниматели, использующие ПСН могут не применять в своей деятельности контрольно-кассовую технику при осуществлении наличных денежных расчетов или расчетов с использованием платёжных карт. Вместо этого они должны выдавать по требованию покупателя документ, подтверждающий приём наличных денежных средств. Этим документом служат бланки строгой отчётности, которые не составляет труда заказать в типографии.

Несомненным плюсом для предпринимателей, которые собираются вести деятельность в регионе отличном от региона их регистрации, является свободный выбор налоговой инспекции, в которой они могут получить патент. Это связано с тем, что патент действует на территории всего субъекта РФ, в котором он выдан. Поэтому если предприниматель зарегистрирован и ведёт деятельность в одном и том же субъекте РФ, то за получением патента следует идти в налоговую инспекцию по месту регистрации. Если субъекты РФ разные, то коммерсант обращается в любой по своему выбору налоговый орган, расположенный в регионе ведения деятельности.

К недостаткам патентной системы налогообложения следует отнести следующие факты.

Каждый предприниматель помимо налогов и сборов уплачивает также страховые взносы в Пенсионный фонд Российской Федерации и Фонд социального страхования за себя и за наёмных работников (при их наличии).

При применении патентной системы налогообложения предприниматель не может вычесть из стоимости патента сумму страховых взносов, которые он заплатил за себя и своих работников, как это предусмотрено для режимов ЕНВД и УСН. Данный факт увеличивает нагрузку на индивидуального предпринимателя.

Недостатком ПСН является также и тот факт, что при ведении коммерсантом разных видов деятельности или в случае его работы в разных субъектах РФ, ему придётся получать несколько патентов на каждый вид деятельности или в каждом регионе соответственно.

К минусам можно отнести установленные лимиты при ПСН. Совокупный доход индивидуального предпринимателя не должен превышать 60 млн. рублей за календарный год, а численность работников должна быть не более 15 человек. Оба эти ограничения относятся ко всем видам деятельности, осуществляемые предпринимателем в совокупности, что достаточно неудобно. Ведь коммерсанту придётся распределять рабочую нагрузку максимум между 15 работниками. Если установленный порог превышается, то предприниматель платит налоги на общих основаниях, а сумма, уплаченная за патент, обратно не возвращается.

Одним из недостатков ПСН можно назвать авансовую систему оплаты патента. Предприниматель оплачивает патент (целиком или 1/3 его часть в зависимости от срока выдачи патента) не позднее 25 дней с момента его получения. За три с половиной недели очень трудно раскрутить бизнес и, возможно, заработанных за это время денег даже не хватит на покрытие суммы патента. Предприниматель должен оплатить налог сразу, независимо от того, какую прибыль он получит в итоге.

В целом, на фоне многообразия налоговых режимов, каждый предприниматель, осуществляя выбор системы налогообложения, должен обратить внимание на следующие моменты:

всегда необходимо просчитывать сумму налогов, которая вносится независимо от финансовых результатов (страховые взносы за ИП, ЕНВД, патент);

если деятельность только начата, или не обещает высокой рентабельности, или нестабильна, то выгодно выбрать гибкую систему — УСНО. Налоговая нагрузка по УСНО всегда будет ниже налоговой нагрузки по ОСНО, если по ней правильно выбрана база;

ни спецрежим в виде ЕНВД, ни патент не гарантируют заведомо низкой налоговой нагрузки, хотя она может стремиться к минимальному значению (чем успешнее предприниматель, тем ниже его налоги).

В настоящее время процессы реформирования российского налогового законодательства, в том числе и в отношении малого предпринимательства, еще окончательно не завершены. Требуется продолжение научных исследований в отношении каждого из налоговых режимов с целью их доработки и совершенствования.

Дальнейшее развитие российской экономики во многом определяется эффективностью действующей налоговой системы, умелым налоговым регулированием предпринимательской активности. Повышение активности предпринимательской деятельности способствует наращиванию национального богатства и увеличению объёмов налоговых поступлений. В связи с этим очень актуальна проблема оптимизации соотношения интересов государства и плательщиков налогов.

В представленной курсовой работе рассмотрены виды налогов и сборов, подлежащие уплате предпринимателями, существующие в настоящее время системы налогообложения. Сделана попытка проанализировать плюсы и минусы систем налогообложения индивидуальных предпринимателей.

В ходе написания работы, была изучена литература и нормативные документы по налогообложению предпринимательской деятельности.