Введение, Актуальность выбранной темы

Российский рынок ценных бумаг представляет собой бурно развивающую сферу финансового рынка страны. Сегодня эта часть рынка еще не до конца сформирована с точки зрения законодательства, налогообложения и структуры. Как и любой другой, рынок ценных бумаг очень сложен по своей структуре, а тем более в условиях развивающихся и совершенствующихся рыночных отношений. Российскую экономику сложно сравнивать с экономикой любой другой страны в силу сотни различных причин.

Экономическая практика подтверждает, что одним из главных средств развития рыночных методов хозяйствования являются ценные бумаги, фиксирующие право собственности на капитал.

Коммерческие банки могут выступать на рынке ценных бумаг в качестве эмитентов собственных акций и облигаций, могут выпускать векселя, депозитные и сберегательные сертификаты и другие ценные бумаги; в роли инвесторов, приобретая ценные бумаги за свой счет и в роли профессиональных участников рынка ценных бумаг.

Значимость коммерческих банков на рынке ценных бумаг не подвергается сомнению. В большинстве стран банки играют на рынке ценных бумаг важнейшую, ключевую роль, чем и объясняется актуальность темы курсовой работы.

Степень научной разработанности.

Целью данной работы является изучение и анализ деятельности коммерческих банков на рынке ценных бумаг. Для достижения поставленной цели необходимо решить следующие задачи:

1) рассмотреть структуру участников рынка ценных бумаг и определить значение коммерческих банков на данном рынке;

2) провести анализ деятельности коммерческих банков на рынке ценных бумаг в отношении выпуска бумаг и в отношении инвестиционной деятельности банков;

3) рассмотреть перспективы деятельности коммерческих банков на рынке ценных бумаг.

Предмет исследования курсовой работы – операции с ценными бумагами на рынке ценных бумаг.

Объектом исследования – коммерческие банки.

Научная новизна., Практическая, ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПОНЯТИЯ И ВЫПУСКА ЦЕННЫХ БУМАГ

1.1. Место рынка ценных бумаг в системе рынков

Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Основу финансового рынка образуют валютный, денежный и рынок капитала. Финансовый рынок – это рынок, который определяет распределение денежных средств между участниками экономических отношений. Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. Рынок ценных бумаг – это рынок, который определяет кредитные отношения и отношения совладения с помощью ценных бумаг 1 .

Уличный рынок ценных бумаг Предмет: Рынок ценных бумаг

... на рынке ценных бумаг Рынок ценных бумаг Реферат 18 стр. Правовое регулирование рынка ценных бумаг Рынок ценных бумаг Диплом 93 стр. Рынок ценных бумаг Рынок ценных бумаг Курсовая работа 29 стр. Рынок ценных бумаг Рынок ценных бумаг Курсовая работа 38 стр. Рынок ценных бумаг и фондовая биржа Рынок ценных бумаг Реферат 18 стр. Рынок ценных бумаг – сущность и структура Рынок ценных бумаг ...

В экономической системе государства фондовый рынок выполняет важные функции, обеспечивая аккумулирование временно свободных денежных средств для инвестирования в перспективные отрасли экономики. Рынок в целом представляет систему отдельных взаимосвязанных рынков (Рис. 1.1) 2 .

Рис. 1.1. Структура рынка ценных бумаг

_______________________________

1 Владимирова М.П. Деньги, кредит, банки. – М., 2006. – 569 с.

2 Биржевое дело: Учебник под ред. Галанова В.А., Басова А.И. – М.: Финансы и статистика, 2003. – 304 с.

Рынок ценных бумаг входит в структуру финансового рынка как составная часть, объединяя сегменты денежного рынка и рынка капиталов. Порядок их функционирования и взаимодействия определяется нормами российского законодательства. Взаимосвязь различных рынков, их взаимодействие и влияние друг на друга обеспечивают функционирование и устройство рынка в целом. Кредитный рынок наряду с другими рынками – одна из составляющих «большого» рынка. Он представляет собой специфическую сферу кредитных отношений, где осуществляется движение капитала между заемщиками и кредиторами на условиях:

- возвратности;

- платности (уплаты процента);

- срочности (возвращения первоначального долга и процентов по нему в оговоренные сроки).

Кредитный рынок можно подразделить на денежный рынок и рынок капиталов. Денежный рынок представляет собой рынок краткосрочного ссудного капитала. Рынок средне- и долгосрочных ссудных капиталов называется рынком капиталов. Финансовый рынок представляет собой часть рынка капиталов, где осуществляется эмиссия и купля продажа ценных бумаг.

Современная денежная система представляет собой структуру, в основе которой заложен механизм кредита. Абсолютно все финансовые инструменты, за исключением золота, являются чьими-то обязательствами:

- государства (бумажные денежные знаки, государственные ценные бумаги);

- банков (кредит, депозитные и сберегательные сертификаты, банковская — книжка на предъявителя, чеки);

- акционерные общества (акции, облигации, векселя);

- профессиональных спекулянтов фондового рынка (производные финансовые инструменты).

Финансовые инструменты выполняют свои функции до тех пор, пока организация, которая их выпустила, отвечает по обязательствам, оформленным этими финансовыми инструментами. В случае банкротства организации, ее активы обесцениваются. При чем риски финансовых инструментов более высокого уровня значительно больше рисков их базисного актива.

1.2. Виды банковской деятельности на рынке ценных бумаг

Коммерческие банки — активные участники рынка ценных бумаг. Место, занимаемое ими на рынке ценных бумаг, в разных странах неодинаково и определяется законодательными актами. Общей тенденцией современного периода является активное проникновение коммерческих банков на рынок ценных бумаг и в прямой, и в опосредованной форме. В таких странах, как Япония, США и Канада, место коммерческих банков на фондовых рынках законодательно регулируется. Банки этих стран используют косвенные пути участия в инвестиционной и посреднической деятельности через трастовые компании, сотрудничество с брокерскими фирмами, кредитование инвестиционных компаний и банков и др.

Эмиссия ценных бумаг коммерческими банками и ее роль в формировании ...

... нефинансовые корпорации, однако доля банков в эмиссии собственных ценных бумаг также велика. Эмитентами ценных бумаг являются те, кто заинтересован ... специализации, навыков. Характеристика ценных бумаг, выпускаемых коммерческими банками: акции, облигации, векселя Создание финансового рынка в нашей стране ... посылки специальных сообщений, отражающих мнение акционера по вопросам, включенным в повестку дня ...

В тех странах, где законодательно разрешено осуществлять все виды операций с ценными бумагами, банки выступают эмитентами, посредниками и инвесторами.

Во всех странах в настоящее время доходы коммерческих банков от операций с ценными бумагами и инвестиционной деятельности занимают все большую долю, оказывая Существенное влияние на формирование прибыли, что стимулирует; расширение сферы и увеличение числа операций с ценными бумагами.

Коммерческие банки активизируют деятельность на фондовом рынке путем создания дочерних финансовых компаний, а также путем непосредственного участия в деятельности брокерских фирм.

Интернационализация рынка ценных бумаг позволила национальным банкам расширить объем операций с иностранными ценными бумагами и повысить таким образом доходы, в том числе за счет игры на курсовых разницах.

Относительно новой формой деятельности коммерческих банков на рынке ценных бумаг в последние годы стало оказание консультационных услуг клиентам по ряду вопросов, связанных с инвестированием капитала в те или иные финансовые активы.

В российской практике была выбрана смешанная модель рынка ценных бумаг, которая предполагает одновременное присутствие на нем с равными правами и коммерческих банков, и небанковских инвестиционных институтов. Это европейская модель деятельности универсального коммерческого банка на фондовом рынке, не предусматривающая ограничений на операции с ценными бумагами. Однако в чистом виде в российской практике эта модель не сформировалась, поскольку она связана с повышенным риском операций.

В настоящее время в нашей стране кредитные организации на рынке ценных бумаг могут выступать в качестве эмитентов собственных эмиссионных и неэмиссионных бумаг, инвесторов, приобретая ценные бумаги за свой счет, а также в роли посредников, выполняя операции по размещению, депозитарному учету ценных бумаг и управлению ими.

Коммерческие банки, выступая в качестве эмитентов, выпускают следующие ценные бумаги 1 :

1)эмиссионные — акции, облигации, опционы;

2)неэмиссионные — сертификаты, векселя.

Выпуская собственные акции, коммерческие банки выступают в качестве акционерных обществ. При выпуске облигаций, сертификатов и векселей коммерческие банки выполняют одно из своих основных предназначений — аккумулирование денежных и создание платежных средств.

В качестве посредников в операциях с ценными бумагами коммерческие банки

по поручению клиента осуществляют их продажу, перепродажу, хранение и

______________________________

1 Банковское дело. / Под ред. О.И.Лаврушина. И.Д.Мамонова. 7-е изд., перераб. и дополн. М.: КНОРУС,

2008 г. – С. – 625.

получение доходов (дивидендов» процентов), имея комиссионное вознаграждение. В последние годы широкое распространение получили доверительные операции по управлению ценными бумагами.

Выпуск ценных бумаг коммерческим банком

... задачи: ¨ определить понятие ценных бумаг и их виды; ¨ рассмотреть структуру, задачи и участников рынка ценных бумаг; ¨ определить роль банка на рынке ценных бумаг; ¨ изучить условия выпуска ценных бумаг коммерческими банками; ¨ проанализировать обращение ценных бумаг коммерческих банков; ¨ рассмотреть эмиссию акций ...

Банки могут принимать от заемщиков ценные бумаги в качестве залога по выданным ссудам. Порядок получения дохода по ценным бумагам в период действия залога определяется в кредитном договоре, заключаемом между ссудозаемщиком и банком.

В последние годы коммерческие банки являются активными участниками рынка государственных ценных бумаг.

Кроме перечисленных операций с ценными бумагами коммерческие банки могут выступать в качестве депозитария, т.е.вести учет акций и других ценных бумаг, реестр акционеров.

Для работы на рынке ценных бумаг коммерческие банк должны располагать следующими лицензиями 1 :

- профессионального участника рынка ценных бумаг на осуществление

дилерской деятельности; профессионального участника рынка ценных бумаг осуществление депозитарной деятельности;

- профессионального участника рынка ценных бумаг на осуществление

деятельности по управлению ценными бумагами;

- профессионального участника рынка ценных бумаг и осуществление брокерской деятельности, включая операции с физическими лицами.

Все операции коммерческих банков с ценными бумагами можно сгруппировать следующим образом:

1. собственные сделки банков с ценными бумагами инвестиционные, торговые;

2. гарантийные операции;

3. доверительные операции;

4. депозитарные операции.

Собственные сделки банков с ценными бумагамиосуществляются по______________________________

1 Банковское дело. / Под ред. О.И.Лаврушина. И.Д.Мамонова. 7-е изд., перераб. и дополн. М.: КНОРУС, 2008 г. –С. – 626.

инициативе банка от его имени и за его счет. Такие сделки подразделяются на инвестиции и торговые операции.

Как правило, основной областью инвестиций банков являются вложения в твердопроцентные ценные бумаги. Ценные бумаги представляют собой одну из форм ликвидных резервов банка, поэтому при выборе ценных бумаг для инвестиций основное внимание уделяется их надежности.

Интенсивность инвестиций банков в твердопроцентные ценные бумаги зависит от потребности клиентов банка в кредитных ресурсах и прогноза динамики процентных ставок на рынке кредитов. Если ожидается снижение процентных ставок, то для банка более рационально вложить средства в твердопроцентные ценные бумаги, и наоборот, если есть вероятность повышения процентных ставок, то банк должен воздержаться от дальнейшей покупки твердопроцентных ценных бумаг и постараться продать имеющиеся на балансе.

Банк выступает в роли самостоятельного торговца, приобретая ценные бумаги для собственного портфеля или продавая их. Основная цель, которую преследуют банки, осуществляя торговые операции, — это извлечение дохода из разности курсов на одни и те же ценные бумаги на различных биржах. Поскольку эти операции должны проводиться быстро, то в конечном счете они способствуют выравниванию курсов на ценные бумаги. Сделки на ценные бумаги с клиентами, заключаемые непосредственно в банке, называются прямыми.

Коммерческие банки, выступая в роли инвестиционных компаний, могут выдавать в пользу третьих лиц гарантии по размещению ценных бумаг. Это своего рода страхование риска инвестиционных компаний или эмиссионных консорциумов, занимающихся размещением ценных бумаг.

Банки, выступающие гарантами при эмиссии ценных бумаг, берут на себя обязательство перед инвестиционной компанией, проводящей размещение ценных бумаг, что в случае не полного размещения акций или облигационного займа они примут их на свой счет по заранее согласованному курсу. При полном размещении займа или акций банки получают комиссию и вознаграждение за риск.

1.3. Участники рынка ценных бумаг

Важнейшими структурами рынка ценных бумаг как финансовой категории являются участники рынка ценных бумаг, осуществляющие свою профессиональную деятельность. Профессиональная деятельность – это специализированная деятельность на рынке ценных бумаг по перераспределению денежных ресурсов на основе ценных бумаг, по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг.

Профессиональные участники рынка ценных бумаг – юридические лица, в том числе кредитные организации, а также граждане (физические лица), зарегистрированные в качестве предпринимателей, которые осуществляют следующие виды деятельности:

- брокерская деятельность;

- дилерская деятельность;

- клиринговая деятельность;

- депозитарная деятельность;

- деятельность по ведению реестра владельцев ценных бумаг;

- деятельность по организации торговли на рынке ценных бумаг;

- деятельность по управлению ценными бумагами 1 .

На основании Указа Президента РФ от 04.11.1994 г. N 2063 «О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации» (в ред. Указов Президента РФ от 22.03.1996 N 413, от 25.07.2000 N

1358, от 18.01.2002 N 60) 1 и закона «О рынке ценных бумаг»2 можно дать

__________________

1 Тьюлз Р. Фондовый рынок. – М.:Инфра – М, 2005.- 648 с.

следующие определения каждого вида деятельности и выделить основные типы профессиональных участников, которые ей соответствуют:

Брокер – это профессиональный участник рынка ценных бумаг, занимающийся совершением гражданско-правовых сделок с ценными бумагами в качестве поверенного или комиссионера, действующего на основании договора поручения или комиссии, а также доверенности на совершение таких сделок при отсутствии указаний на полномочия поверенного или комиссионера в договоре.

Дилер – это профессиональный участник рынка ценных бумаг, занимающийся совершением сделок купли — продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам. Дилером может быть только юридическое лицо, являющееся коммерческой организацией.

Клиринговая организация – это профессиональный участник рынка ценных бумаг, занимающийся определением взаимных обязательств (сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним) и их зачету по поставкам ценных бумаг и расчетам по ним.

Организации, осуществляющие клиринг по ценным бумагам, в связи с расчетами по операциям с ценными бумагами принимают к исполнению подготовленные при определении взаимных обязательств бухгалтерские документы на основании их договоров с участниками рынка ценных бумаг, для которых производятся расчеты.

Клиринговая организация, осуществляющая расчеты по сделкам с

_________________________________

1 Указ Президента РФ от 04.11.1994 г. N 2063 «О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации».

2 Федеральный Закон РФ от 22.04.1996. № 39-ФЗ «О рынке ценных бумаг». (с изменен. на 30 декабря 2008 г.).

ценными бумагами, обязана формировать специальные фонды для снижения рисков неисполнения сделок с ценными бумагами. Минимальный размер специальных фондов клиринговых организаций устанавливается Федеральной комиссией по рынку ценных бумаг по согласованию с Центральным банком Российской Федерации 1 .

Депозитарий – это профессиональный участник рынка ценных бумаг, занимающийся оказанием услуг по хранению сертификатов ценных бумаг или учету и переходу прав на ценные бумаги. Депозитарием может быть только юридическое лицо.

Регистратор (держатель реестра) – это юридическое лицо, занимающееся сбором, фиксацией, обработкой, хранением и предоставлением данных, составляющих систему ведения реестра владельцев ценных бумаг 1 . Держателем реестра может быть эмитент или профессиональный участник рынка ценных бумаг, осуществляющий деятельность по ведению реестра на основании поручения эмитента.

Регистратор не вправе осуществлять сделки с ценными бумагами зарегистрированного в системе ведения реестра владельцев ценных бумаг эмитента.

Договор на ведение реестра заключается эмитентом только с одним регистратором. Он может вести реестры неограниченного числа эмитентов. Более того, регистратор вправе делегировать часть своих функций по сбору информации, входящей в систему ведения реестра, другим регистраторам.

Организатор торговли на рынке ценных бумаг – это профессиональный участник рынка ценных бумаг, занимающийся предоставлением услуг, непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг.

Управляющий – это профессиональный участник рынка ценных бумаг, занимающийся осуществлением от своего имени за вознаграждение в течение

___________________________

1 Мещерова Н.В. Организованные рынки ценных бумаг. — М.: Логос, 2006.- 200 с.

определенного срока доверительного управления переданными ему во владение и принадлежащими другому лицу в интересах этого лица или указанных этим лицом третьих лиц: ценными бумагами; денежными средствами, предназначенными для инвестирования ценные бумаги; денежными средствами и ценными бумагами, получаемыми в процессе управления ценными бумагами. Управляющим может быть как юридическое лицо, так и индивидуальный предприниматель.

Брокерская деятельность, дилерская деятельность, деятельность по управлению ценными бумагами и депозитарная деятельность могут осуществляться одной организацией, имеющей лицензию на осуществление соответствующих видов профессиональной деятельности.

Клиринговая деятельность может совмещаться с депозитарной деятельностью или деятельностью по организации торговли на рынке ценных бумаг.

Деятельность по управлению ценными бумагами может совмещаться с деятельностью по доверительному управлению имуществом паевых инвестиционных фондов, управлению активами негосударственных пенсионных фондов и/или деятельностью по управлению инвестиционными фондами 1 . В случае такого совмещения деятельность по управлению ценными бумагами не может совмещаться с брокерской, дилерской и депозитарной деятельностью.

Совмещение профессиональной деятельности на рынке ценных бумаг с иными видами предпринимательской деятельности, не предусмотренное законодательством Российской Федерации, не допускается 2 .

Непременным условием любой деятельности на рынке ценных бумаг для юридических лиц является получение государственной лицензии, а для физических лиц – квалификационного аттестата Министерства Финансов РФ.

______________________________________________

1 Евремов И.А. Операции коммерческих банков с ценными бумагами. — М.:Инфра – М, 2006. — 441 с.

2 Колтынюк Б.А. Рынок ценных бумаг.- С-П.: –Издательство Михайлова В.А., 2006.- 350 с.

1.4. Выпуск банком собственных ценных бумаг

Коммерческие банки, являясь посредниками на финансовом рынке, могут выступать эмитентами различных видов ценных бумаг. Они эмитируют не только акции и облигации, но и инструменты денежного рынка – депозитные и сберегательные сертификаты, векселя. Если на основе эмиссии акций и облигаций формируется собственный и заемный капитал банка, то выпуск сертификатов и векселей можно рассматривать как привлечение управляемых депозитов, или безотзывных вкладов.

Коммерческие банки могут выступать в качестве эмитентов собственных акций, облигаций, векселей, депозитных сертификатов и других ценных бумаг, а также в роли инвесторов, приобретая ценные бумаги за свой счет, и, наконец, банки имеют право проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение (рис. 1.2.).

| Рынок ценных бумаг | ||||||||

| Коммерческий банк | ||||||||

| Эмитент | Посредник | Инвестор | ||||||

| Финансовый брокер | ||||||||

|

Инвестиционный консультант |

||||||||

| Доверенное лицо | ||||||||

| Депозитарий | ||||||||

Рис. 1.2. Посреднические операции банков с ценными бумагами

Цель выпуска ценных бумаг может быть:

- учредительство — создание нового коммерческого банка или преобразование паевого банка в акционерный, т. е. осуществление первой, учредительной

эмиссии акций;

- увеличение акционерного капитала банка путем выпуска и размещения на открытом рынке последующих эмиссий акций;

- формирование заемного капитала путем выпуска облигаций и выпуска неэмиссионных ценных бумаг;

- финансовое управление — совершенствование схем платежей, оптимизация финансовых потоков и т. д.

Выпуск акций коммерческими банками.

Акционерные коммерческие банки для формирования и расширения своего уставного капитала прибегают к выпуску собственных ценных бумаг — акций. Выпуская собственные акции, коммерческие банки выступают как эмитенты ценных бумаг. Они несут от своего имени обязательства по выпускаемым ценным бумагам перед владельцами этих бумаг.

Все выпуски ценных бумаг независимо от величины выпуска и количества инвесторов подлежат обязательной государственной регистрации в ЦБ РФ. При этом выпуски акций акционерных банков с уставным капиталом 400 млрд. руб. и более (включая в расчет предполагаемые итоги выпуска, выпуски банком акций с иностранными учредителями или с долей иностранного участия более 50%, с долей иностранного участия юридических и физических лиц из стран СНГ более 50%) регистрируются в Департаменте контроля за деятельностью кредитных организаций на финансовых рынках ЦБ РФ.

Кредитные организации могут выпускать как обыкновенные так и привилегированные акции.

Порядок выпуска облигаций коммерческими банками.

С целью привлечения дополнительных денежных средств для осуществления активных операций коммерческие банки могут выпускать облигации. Обязательным условием выпуска облигаций является полная оплата всех выпущенных банком акций (для акционерного банка) или полная оплата пайщиками своих долей в уставном капитале банка (для паевого банка).

Действующими законодательными и нормативными документами

запрещается одновременный выпуск акций и облигаций.

Облигации могут выпускаться как именными, так и на предъявителя, на бумажных носителях либо в безналичной форме. Банка имеют право выпускать облигации только в валюте Российской Федерации, т. е. в рублях и реализовываться только за рубли. Минимальный срок обращения облигаций — 1 год. В рамках одного выпуска облигации могут реализовываться по различным ценам, т. е. требование о единой цене размещения на облигации не распространяется. Средства, привлеченные банком в результате выпуска облигационных займов, освобождаются от обязательного резервирования.

Регистрация выпуска облигаций осуществляется аналогично порядку, установленному для выпуска акций и сопровождается регистрацией проспекта эмиссии.

Порядок выпуска и обращения коммерческими банками сертификатов.

К другим ценным бумагам, эмитируемым коммерческими банками, относятся депозитные и сберегательные сертификаты.

Депозитный или сберегательный сертификат — это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита (вклада) и процентов по нему. Из определения сертификата следует, что он является передаваемой ценной бумагой.

Право выпуска сберегательных сертификатов предоставляется коммерческим банкам при условии:

- осуществления ими банковской деятельности не менее 2 лет;

- публикации годовой отчетности, подтвержденной аудиторской фирмой;

- соблюдения банковского законодательства и нормативных актов ЦБ РФ, в том числе директивных экономических нормативов;

- наличии законодательно создаваемого резервного фонда в размере не менее 15% от фактически оплаченной суммы уставного капитала и резервов на покрытие кредитных рисков, созданных в соответствии с требованиями ЦБ РФ.

Коммерческие банки имеют право приступить к выпуску сертификатов только после утверждения условий их выпуска и обращения главными территориальными управлениями ЦБ РФ. Условия должны содержать полный порядок выпуска и обращения сертификатов, описание внешнего вида и образец (макет) сертификата.

Порядок выпуска и обращения коммерческими банками собственных векселей.

В практике российских банков широкое распространение получил выпуск собственных векселей, что позволяет им увеличить объем привлеченных средств, а его клиенты получают универсальное платежное средство.

Банковский вексель удостоверяет, что юридическое или физическое лицо внесло в банк депозит в сумме и в валюте, указанной в векселе. Банк, в свою очередь, обязуется погасить такой вексель при предъявлении его к оплате в указанный на нем срок. При этом на вексель начисляется определенный процентный доход, если он продан по номинальной стоимости.

Вексель может использоваться векселедержателем для расчетов по любым видам платежей, его передача не ограничивается статусом векселедержателя (физическое или юридическое лицо).

Передача векселя осуществляется с помощью индоссамента на обратной стороне векселя, либо листа, выпускаемого дополнительно к векселю и носящего название «аллонж». Индоссамент по банковскому векселю, как правило, предусматривает свободный переход прав по векселю между юридическими и физическими лицами. Индоссамент, в котором участвуют физические лица, заверяется органами государственного нотариата или банком.

Таким образом, имея юридическую силу срочного обязательства банка со всеми вытекающими правами, банковский вексель становится эластичным, гибким инструментом совершения платежей, обслуживания части платежного оборота хозяйства.

Опционы, фьючерсы, свопы, варранты.

Опционы, фьючерсы и свопы являются важными финансовыми

инструментами спекулятивной игры на ценах (товаров), курсах (валют, ценных бумаг), ставках (процентов и д. т.), хеджирования рисков. Они представляют собой так называемые деривативы — производные ценные бумаги.

Форвардный опцион — это контракт, заключенный между двумя контрагентами, один из которых выписывает и продает опцион (при этом он является продавцом опциона), а другой покупает его и получает право в течение оговоренного в условиях опциона срока либо купить по фиксированной цене определенную сумму иностранной валюты у продавца опциона (в случае валютного опциона на покупку), либо продать определенную сумму валюты продавцу опциона (опцион на продажу).

Таким образом, особенность опциона заключается в том, что в сделке купли-продажи покупатель приобретает не титул собственности (т. е. иностранную валюту), а право на ее приобретение.

Формально фьючерский контракт — это законное связывающее две стороны соглашение, в соответствии с которым одна сторона соглашается осуществить, а другая — принять поставку определенного количества и качества конкретного товара в определенный срок или сроки в будущем по цене, устанавливаемой во время заключения контракта.

Операции «своп» почти полностью устраняют валютный риск. Но хотя валюта покупается и продается одновременно при условии расчета на разные даты, и теоретически можно сказать, что каждая из операций является самостоятельной, на практике рынок использует «своп» в качестве базы для срочных сделок.

Варрант — это сертификат, дающий его держателю право купить одну ценную бумагу по фиксированной цене в установленный срок. Они выпускаются банками в обращение не как самостоятельная ценная бумага, а как составная часть акции банка, чтобы сделать акции более привлекательными. После выпуска варрант обычно отделяется от акции и начинает вращаться самостоятельно.

ГЛАВА 2. АНАЛИЗ ОПЕРАЦИЙ С ЦЕННЫМИ БУМАГАМИ, В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ

и анализ операций с ценными бумаги коммерческим банком

АКБ «СОЮЗ» (ОАО) был учрежден в 1992 году (протокол собрания учредителей № 1 от 04.12.1992 г.) и зарегистрирован в 1993 году (23 апреля 1993г. Центральным банком Российской Федерации за номером 2307).

В настоящее время АКБ «СОЮЗ» (ОАО) (далее — Банк) является крупным универсальным коммерческим банком. Банк осуществляет свою деятельность на основании генеральной лицензии Банка России № 2307 от 03 марта 2004 г. Помимо генеральной лицензии Банк имеет лицензию Банка России на осуществление банковских операций с драгоценными металлами № 2307 от 03 марта 2004 г., лицензии Федеральной комиссии по рынку ценных бумаг профессионального участника рынка ценных бумаг на осуществление брокерской (№ 177-06756-100000 от 17 июня 2003 г.), дилерской (№ 177-06759-010000 от 17 июня 2003 г.), депозитарной (№ 177-06769-000100 от 17 июня 2003 г.), деятельности по управлению ценными бумагами (№ 177-08425-001000 от 05 мая 2005 г.), а также лицензию биржевого посредника (№ 1108 от 13 декабря 2007 г.).

Банк аккредитован при Комитете муниципальных займов и развития фондового рынка Правительства Москвы в качестве уполномоченного андеррайтера и маркет-мейкера. В 2003 году Банк был включен в реестр кредитных организаций, которые могут выступать гарантами перед таможенными органами.

Банк оказывает все виды банковских услуг. Приоритетными направлениями деятельности Банка являются кредитование, организация облигационных и вексельных займов, операции на фондовых и валютных рынках, торговое финансирование, а также оказание розничных услуг.

Банк является членом:

- Aссоциации российских банков (АРБ);

- Ассоциации региональных банков России (Ассоциация «Россия»);

- Национальной фондовой ассоциации (НФА);

- Московской межбанковской валютной биржи (ММВБ);

- Некоммерческого партнерства «Профессиональный институт размещения и обращения фондовых инструментов»;

- Сообщества всемирных межбанковских финансовых коммуникаций (SWIFT);

- PrincipalMember в международных платежных системах MasterCard

International и VISAInternational.

Региональная сеть насчитывает 45 точек продаж и охватывает основные промышленные и культурные центры России: Адлер, Волгоград, Екатеринбург, Ижевск, Иркутск, Калининград, Казань, Краснодар, Красноярск, Нижний Новгород, Омск, Пермь, Ростов-на-Дону, Самара, Санкт-Петербург, Саратов, Сочи, Томск, Тюмень, Челябинск. В Москве действуют пятнадцать офисов. Сеть Банка постоянно расширяется.

По данным независимых рейтинговых и информационно-аналитических агентств Банк уверенно входит в число крупнейших российских банков. По данным журнала «Коммерсантъ-Деньги» на 01.10.08 г. Банк СОЮЗ занимает 29 место в рейтинге по размеру собственного капитала и 32 место по сумме чистых активов. Согласно рейтингу журнала «Профиль» «Самые надежные из 100 крупнейших банков» на 01.01.08 г., СОЮЗ занимает 8 место, а в рейтинге «Национального рейтингового агентства», опубликованном в газете «Известия» — «Самые прибыльные банки» на 01.04.2008 г. — 14 место. Уставный капитал на 01.11.2008 г. составил 4,1 млрд. руб., размер собственных средств – 13,3 млрд. руб., размер активов – 184,4 млрд. руб.

Под организационной структурой управления предприятием понимается

состав (перечень) отделов служб и подразделений в аппарате управления,

системная их организация, характер соподчинённости и подчинённости друг другу и высшему органу управления фирмы, а также набор координационных и

информационных связей, порядок распределения функций по различным

уровням и подразделениям управленческой иерархии (Рис. 2.1.).

Рис. 2.1. Организационная структура управления АКБ «Союз»

На рисунке 2.1. представлена организационная структура филиала АКБ «Союз» в г. Сочи, остановимся на ней поподробнее. Итак, прежде всего, отметим, что управляющий филиалом осуществляет прямое руководство всеми существующими в банке отделами, объединенными в блоки, под его руководством также находится Заместитель, который курирует Клиентский Комитет и Комитет по Благотворительности. Обособленно стоят: Главный бухгалтер, Эксперт Группы внутреннего контроля, Сектор по обеспечению безопасности, Группа по работе с персоналом и Помощник управляющего. Они тоже находятся под прямым руководством Управляющего филиала, при этом Главный бухгалтер курирует организацию учёта во всех операционных подразделениях.

Работники Сектора по обеспечению безопасности осуществляют функции, которые определены Положением «О Секторе по обеспечению безопасности филиала» АКБ «Союз», введённым в действие приказом АКБ «Союз» от 23.01.2003 № 44.

В области операций с ценными бумагами ОАО АКБ «Союз» предлагает своим клиентам комплекс услуг, позволяющий осуществлять операции с наиболее привлекательными для клиентов инструментами фондового рынка такими как:

- корпоративные векселя (Газпром, Межрегионгаз и др.);

- векселя банков (Сбербанк РФ, Внешторгбанк, Газпромбанк и др.);

- корпоративные облигации;

- облигации внутреннего и внешнего валютных займов.

Сотрудники Банка, обладая богатым опытом работы на рынке ценных бумаг, предлагают своим клиентам следующие услуги:

- покупка/продажа векселей различных эмитентов, корпоративных облигаций, облигации внутреннего государственного валютного займа (ОВГВЗ) и еврооблигаций;

- кредитование под залог корпоративных ценных бумаг;

- ответственное хранение векселей;

- прием векселей на инкассо (для получения платежа);

- прием векселей на комиссию;

- депозитарный учет векселей;

- проведение сделок РЕПО с государственными и корпоративными облигациями, имеющими устойчивые двусторонние котировки, ликвидными векселями;

- консультирование клиентов по вопросам: текущего состояния российского фондового рынка;

- формирования оптимального портфеля ценных бумаг;

- возможностей проведения спекулятивных операций с ликвидными ценными бумагами;

- предоставление по запросу клиентов информации о рыночных котировках ценных бумаг, операторах внебиржевого рынка, предоставления аналитических обзоров фондового рынка.

Банк является профессиональным участником российского рынка корпоративных и долговых ценных бумаг, осуществляет брокерское и депозитарное обслуживание, а также формирование инвестиционных портфелей клиентов.

Эмиссионные операции банка — это деятельность по выпуску банком собственных ценных бумаг. Банк, осуществляющий выпуск ценных бумаг, является эмитентом.

Коммерческие банки, являясь посредниками на финансовом рынке, могут выступать эмитентами различных видов ценных бумаг. Они эмитируют не только акции и облигации, но и инструменты денежного рынка – депозитные и сберегательные сертификаты, векселя. Если на основе эмиссии акций и облигаций формируется собственный и заемный капитал банка, то выпуск сертификатов и векселей – можно рассматривать как привлечение управляемых депозитов, или безотзывных вкладов.

В таблице 2.1. рассмотрим объем выпущенных ОАО АКБ «Союз» ценных бумаг (но номинальной стоимости, тыс. руб.), за 2004-2007 годы

Таблица 2.1.

Объем выпущенных ОАО АКБ «Союз» ценных бумаг

(но номинальной стоимости, тыс. руб.), за 2004-2007 годы

| Дата | Наименование ценных бумаг | Всего | В том числе по срокам погашения | ||

| До года | От 1 года до 3 лет | Свыше 3 лет | |||

| 1.01.2005 | Депозитные сертификаты | 148 181 | 118 919 | 26 593 | 2 669 |

| Сберегательные сертификаты | 1 663 | 1 499 | 164 | — | |

| Облигации | 13 792 | 970 | 9760 | 3 062 | |

|

Итого, тыс. руб. % |

163 636 100 |

121 388 74,2 |

36 517 22,3 |

5 731 3,5 |

|

| 1.01.2006 | Депозитные сертификаты | 99 226 | 48 036 | 49 910 | 1 280 |

| Сберегательные сертификаты | 3 263 | 2 904 | 323 | 36 | |

| Облигации | 30 595 | 60 | 15 731 | 14 804 | |

|

Итого, тыс. руб. % |

133 084 100 |

51 000 38,2 |

65 964 49,7 |

16 120 12,1 |

|

Продолжение таблицы 2.1.

| Дата | Наименование ценных бумаг | Всего | В том числе по срокам погашения | ||

| До года | От 1 года до 3 лет | Свыше 3 лет | |||

| 1.01.2007 | Депозитные сертификаты | 54 766 | 25 545 | 28 557 | 664 |

| Сберегательные сертификаты | 6 663 | 5 919 | 622 | 92 | |

| Облигации | 67 294 | 104 | 18 486 | 48 704 | |

|

Итого, тыс. руб. % |

128 693 100 |

31 568 24,5 |

47 665 37,0 |

49 460 38,5 |

|

| 1.01.2008 | Депозитные сертификаты | 33 062 | 29 626 | 3 303 | 133 |

| Сберегательные сертификаты | 16 232 | 13 952 | 2 143 | 137 | |

| Облигации | 168 301 | — | 49 175 | 119 126 | |

|

Итого, тыс. руб. % |

217 595 100 |

43 578 20,0 |

54 621 25,1 |

119 396 54,9 |

|

Из таблицы 2.1. следует, что длительные ограничения в российском законодательстве в отношении выпуска облигаций банками снизили интерес эмитентов к данному инструменту привлечения средств.

Вместе с тем в последние годы наблюдается значительный рост объемов эмиссии облигаций: за период с 1.01.2006 по 1.01.2008 г. — в 5,5 раза, причем выпускаются облигации в основном на срок от 1 года и более. Однако среди всех видов выпущенных ценных бумаг банком (векселей, депозитных и сберегательных сертификатов) доля эмиссии облигаций на 1.01.2008 г. составила всего 16,7%. По-прежнему на первом месте при привлечении средств с помощью выпуска ценных бумаг находятся векселя и депозитные и сберегательные сертификаты.

Далее рассмотрим данные о суммах средств юридических и физических

лиц, привлеченных путем выпуска ОАО АКБ «Союз» векселей, за 2004-2007 годы, тыс. руб. (Таблица 2.2.)

Таблица 2.2.

Данные о суммах средств юридических и физических лиц, привлеченных путем выпуска ОАО АКБ «Союз» векселей, за 2004-2007 годы, тыс. руб.

|

Наименование ценных бумаг |

Всего | В том числе по срокам погашения | ||||

| До востр. | До года | От 1 года до 3 лет | Свыше 3 лет | |||

| 1.04.2005 | Векселя в рублях | 335 864 | 58 815 | 163 998 | 92 665 | 20 386 |

| Векселя в иностранной валюте | 130 143 | 8 731 | 72 901 | 43 344 | 5 167 | |

|

Итого, тыс. руб., % |

466 007 100 | 67 546 14,5 | 236 899 50,8 | 136 009 29,2 |

25 553 5,5 |

|

| 1.01.2006 | Векселя в рублях | 389 559 | 74 961 | 205 709 | 82 932 | 2 5957 |

| Векселя в иностранной валюте | 116 648 | 5 525 | 60 739 | 45 386 | 4 998 | |

|

Итого, тыс. руб., % |

506 207 100 | 80 486 15,9 | 266 448 52,6 | 128 318 25,4 | 30 955 6,1 | |

| 1.01.2007 | Векселя в рублях | 494 218 | 62 738 | 278 588 | 122 141 | 30 751 |

| Векселя в иностранной валюте | 120 328 | 9 778 | 74 505 | 30 029 | 6 016 | |

|

Итого, тыс. руб., % |

614 546 100 |

72 516 11,8 |

353 093 57,5 |

152 170 24,8 |

36 767 5,9 |

|

| 1.01.2008 | Векселя в рублях | 682 629 | 47 898 | 398 787 | 188 118 | 47 826 |

| Векселя в иностранной валюте | 107 826 | 4 569 | 63 980 | 32 558 | 6 719 | |

|

Итого, тыс. руб., % |

790 455 100 |

52 467 6,7 |

462 767 58,5 |

220 676 27,9 |

54 545 6,9 |

|

Прослеживается снижение абсолютной величины и доли векселей в иностранной валюте и значительный рост выпуска векселей в рублях (на 38% только за период с 1.0.2006 г. по 1.01.2007 г.), а также удлинение сроков их обращения (от 1 года до 3 лет и свыше 3 лет).

в 2006 – 2007 годы

Инвестиции представляют собой денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (доход).

Инвестиционная деятельность – вложение инвестиций, или инвестирование, и совокупность практических действий по реализации инвестиций. Субъектами инвестиционной деятельности выступают инвесторы, как физические, так и юридические лица, в том числе банки, а объектами инвестиционной деятельности служат вновь создаваемые и модернизируемые основные и оборотные средства, ценные бумаги, целевые денежные вклады, научно-техническая продукция, другие объекты собственности.

Инвестиционная деятельность банков осуществляется за счет:

- собственных ресурсов;

- заемных и привлеченных средств.

К банковским инвестициям обычно относят ценные бумаги со сроком погашения более одного года. Банки, покупая те или иные виды ценных бумаг стремятся достичь определенных целей, к основным из которых относятся:

- безопасность вложений;

- доходность вложений;

- рост вложений;

- ликвидность вложений.

Инвестиционный портфель – набор ценных бумаг, приобретаемых для получения доходов и обеспечения ликвидности вложений. Управление портфелем заключается в поддержании баланса между ликвидностью и прибыльностью. Сумма принадлежащих банку ценных бумаг непосредственно связана с умением банка активно управлять инвестиционными бумагами и зависит от размера банка. Инвестиционный портфель банка обычно состоит из различных ценных бумаг, выпущенных федеральным правительством, муниципальными органами и крупными корпорациями.

Инвестиции банков в ценные бумаги в течение 2006 года претерпевали изменения в объемах вложений. Рейтинг банков по размеру вложений в ценные бумаги в 2006 году представлен в таблице 2.3.

Таблица 2.3.

Вложения банков в ценные бумаги в 2006г.

| № | Банк | Вложения в ЦБ на 01.01.07, млн. руб. | Вложения в ЦБ на 01.01.06, млн. руб. | Изменение % с начала года |

| 1 | Сбербанк | 473 089,90 | 370 598,60 | 27,66 |

| 2 | Газпромбанк | 103 168,30 | 99 457,30 | 3,73 |

| 3 | Внешторгбанк | 98 098,80 | 96 613,20 | 1,54 |

| 4 | Банк Москвы | 48 269,30 | 21 924,80 | 120,16 |

| 5 | Международный Московский Банк | 46 087,40 | 34 442,10 | 33,81 |

| 6 | Уралсиб | 44 433,00 | 24 052,20 | 84,74 |

| 7 | Ситибанк | 35 799,00 | 32 696,30 | 9,49 |

| 8 | Райффайзенбанк Австрия | 27 060,30 | 9 044,70 | 199,18 |

| 9 | МДМ-Банк | 26 421,90 | 10 415,60 | 153,68 |

| 10 | Промышленно-Строительный Банк | 19 043,30 | 35 619,60 | -46.54 |

| 11 | Петрокоммерц | 16 774,20 | 11 618,60 | 44,37 |

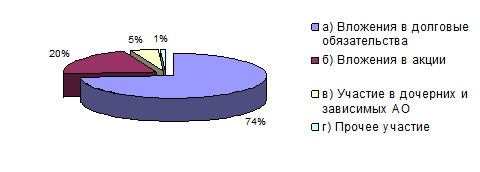

Информация о структуре вложений банков в ценные бумаги в 2006 году представлены на рисунке 2.2. Из рисунка 2.2. видно, что основными объектами инвестирования банков в 2006 году являются государственные облигации и акции.

Рис. 2.2. Вложения банков в ценные бумаги в 2006 году

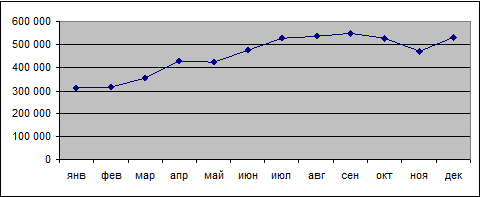

Далее приведена информация об объемах вложений коммерческих банков в акции в 2006 и 2007 годах, что отражено на рисунках 2.3. и 2.4.

Рис. 2.3. Объем инвестиций банков в акции в 2006 году (млн. руб.)

Рис. 2.4. Объем инвестиций банков в акции в 2007 году (млн. руб.)

Данные рисунки свидетельствуют об увеличении объемов инвестиций коммерческих банков в акции в период 2006 и 2007 годов.

Рейтинг банков по размеру вложений в ценные бумаги в 2007 году представлен в таблице 2.4. Банки-лидеры по объемам вложений остались прежними по сравнению с 2006 годом, что отражает приведенная таблица 2.4..

Таблица 2.4.

Вложения банков в ценные бумаги в 2007г.

| № | Банк | Вложения в ЦБ на 01.01.08, млн. руб. | Вложения в ЦБ на 01.01.07, млн. руб. | Изменение с начала года, % |

| 1 | Сбербанк | 413 784,80 | 473 089,90 | -12.54 |

| 2 | Газпромбанк | 173 458,80 | 103 168,30 | 68,13 |

| 3 | ВТБ | 154 106,60 | 98 098,80 | 57,09 |

| 4 | Банк Москвы | 63 512,90 | 48 269,30 | 31,58 |

| 5 | Юникредит Банк | 53 226,10 | 46 087,40 | 15,49 |

| 6 | Ситибанк | 42 994,50 | 35 799,00 | 20,1 |

| 7 | Уралсиб | 42 767,30 | 44 433,00 | -3.75 |

| 8 | Райффайзенбанк Австрия | 37 979,40 | 27 060,30 | 40,35 |

| 9 | Петрокоммерц | 30 831,00 | 16 774,20 | 83,8 |

| 10 | Номос-Банк | 24 402,80 | 7 508,50 | 225 |

| 11 | ВТБ 24 | 24 186,00 | 7 600,80 | 218,2 |

На следующем рисунке 2.5. представлена структура вложений банков в ценные бумаги в 2007 году. Данный рисунок свидетельствует о том, что структура инвестиций банков в ценные бумаги не претерпела особенно сильных изменений по сравнению с 2006 годом.

Рис. 2.5. Структура вложений банков в ценные бумаги в 2007 году.

Основными принципами эффективной инвестиционной деятельности банков являются:

- во-первых, банк должен иметь профессиональных и опытных специалистов, составляющих портфель ценных бумаг и управляющих им. Результат деятельности банка в решающей степени зависит от эффективности инвестиционных решений;

— во-вторых, банки действуют тем эффективнее, чем больше им удается распределить свои инвестиции между разнообразными видами фондовых ценностей, т.е. диверсифицировать вложения. Вложение целесообразно ограничивать по видам ценных бумаг, отраслям экономики, регионам, сроку погашения и т.д.

— в-третьих, вложения должны быть высоколиквидными, чтобы их можно было быстро переложить в инструменты, которые в связи с изменением конъюнктуры рынка становятся более доходными, а также, чтобы банк мог быстро получить обратно вложенные им средства.

Наиболее сложны в оценке целесообразности приобретения тех или иных ценных бумаг корпоративные бумаги. Существуют два основных профессиональных подхода к формированию портфеля корпоративных ценных бумаг. Большинство крупных банков проводит как фундаментальный анализ, так и технический.

Фундаментальный анализ охватывает изучение деятельности отраслей и компаний, анализ финансового состояния компании, менеджмента и конкурентоспособности. Он складывается из отраслевого анализа и анализа компании. При отраслевом анализе банк определяет отрасли, представляющие для него наибольший интерес, а затем в этих отраслях устанавливаются компании-лидеры, и среди них выбирается компания, акции которой целесообразно приобрести.

Инвестиционные ценные бумаги приносят банкам доход в виде процентного дохода, комиссионных за предоставление инвестиционных услуг и прироста рыночной стоимости.

Наиболее важная причина значительного роста инвестирования банков в ценные бумаги: относительно высокий уровень доходов по ним, меньший риск и высокая ликвидность по сравнению с кредитными операциями.

ГЛАВА 3. ОПЕРАЦИОННЫЕ РИСКИ И ПЕРСПЕКТИВЫ БАНКОВ НА РЫНКЕ ЦЕННЫХ БУМАГ

3.1. Операционные риски банков на рынке ценных бумаг

По оценке Базельского комитета по банковскому надзору, на обеспечение операционного риска кредитным организациям следует выделять не менее 12% их капитала. Регулирование операционных рисков в настоящее время затруднено из-за отсутствия данных о связи количественных характеристик рисков с фактическими и потенциальными потерями, а также по причине недостаточного развития методик оценки операционных рисков, связанных, в том числе, с осуществлением банками деятельности на рынке ценных бумаг.

В новой редакции Базельского соглашения о достаточности капитала (январь 2001 г.) поставлен вопрос о необходимости создания кредитными организациями резерва под операционный риск. Под операционным риском подразумевается приводящий к финансовым потерям риск ненадлежащего функционирования процедур совершения операций и управленческих систем кредитной организации, связанный с несовершенством системы внутреннего контроля, ошибками компьютерных систем, ошибками (мошенничеством) персонала, неадекватными процедурами деятельности персонала.

Таким образом, к операционному риску операций с ценными бумагами можно отнести:

- риск нарушений в функционировании технических систем (сбои в

электронных системах коммуникации, ошибки и сбои в программном обеспечении);

- риск человеческих ошибок (неправильная интерпретация инструкций клиента или бэк-офиса, искажения при передаче инструкций третьим лицам, покупка или продажа неверного объема ценных бумаг, покупка вместо продажи и, наоборот, задержки в исполнении клиентских приказов и др.);

- риск потерь в связи с нарушениями в системе управления и внутреннего контроля кредитной организации (превышение лимитов, совершение операций с нарушением полномочий по их составу и объему, а также установленных стандартов деятельности, неучет изменения рыночных тенденций, ошибки налогового планирования и др.);

- риск ущерба от мошеннических действий персонала с целью приобретения незаконной финансовой выгоды, в том числе:

- а) вовлечение кредитной организации в коммерческие взаимоотношения с теневой или криминальной экономикой, преднамеренное проведение сделок и сокрытие их результатов, наносящие ущерб банку;

- б) осуществление инсайдерских сделок, приводящих к нарушению прав клиентов/контрпартнеров и/или ущербу банку;

- в) риск ущерба от незаконного присвоения материальных ценностей (ценных бумаг), принадлежащих банку;

— г) риск ущерба, связанный с ошибками при разработке внутренних нормативных актов, нечетким формулированием прав и ответственности сторон, некорректным оформлением договоров, и приводящий к потерям клиента и/или банка, увеличению обязательств банка, обесценению его активов.

Самым сложным является оценка вероятности возникновения операционного риска и величины возможных потерь. Для их оценки используются факторы, влияющие на вероятность появления событий, способных повлечь за собой операционные убытки и на размер этих убытков. В основном, они носят количественный характер, но могут быть и качественными. Система факторов риска включает в себя набор показателей, необходимых для оценки риска в каждом подразделении банка. К ним можно отнести систему балльной оценки качественных показателей (заключение аудитора), информацию об объеме, оборотах и убытках, уровне риска деятельности, выраженном через стабильность доходов.

В идеале факторы риска должны основываться на статистических данных, подкрепленных серьезной методологической базой. В некоторых банках Московского региона уже проводится сбор информации о ранее понесенных операционных убытках. При этом, однако, следует учитывать: чтобы определить распределение вероятности убытков от событий, которые приводят к большим убыткам и появление которых маловероятно, необходима единая база данных по максимально большему числу кредитных организаций.

В рамках действующего в Московском ГТУ Регионального центра по разработке методов контроля за профессиональной деятельностью кредитных организаций на рынке ценных бумаг и финансового анализа банков проведен анализ информации об операционных рисках, возникающих у кредитных организаций при проведении операций с собственным портфелем ценных бумаг (по итогам I — III кварталов 2007 г.), и методах их оценки. Анализ проводился на основе информации, полученной от более чем 500 кредитных организаций Московского региона, осуществляющих деятельность на рынке ценных бумаг (включая операции с активами, размещаемыми в акциях, облигациях, сертификатах и векселях).

Цель работы — изучение связи показателей масштаба и частоты операций, характеризующих операционный риск, а также количественного состава персонала кредитной организации со степенью ее подверженности операционному риску и потерями в случаях реализации рисковых событий.

Подходы банков к оценке операционного риска. Часть кредитных организаций для оценки операционного риска использует информацию об операционных убытках при работе с ценными бумагами и заявляет о наличии у них соответствующих баз данных. Несколько банков используют предложенный Базельским комитетом по банковскому надзору метод оценки внутренней среды, который также предполагает использование информации об убытках, накопленной за достаточно большой период. Часть банков отмечают возможность применения вероятностно-множественного подхода для расчета числовых оценок возможных потерь от реализации операционных рисков.

Таким образом, можно сделать вывод: в настоящее время кредитные организации скорее ищут подходы к методике оценки операционного риска, чем реально оценивают его величину.

На основе представленной информации были проанализированы следующие показатели деятельности кредитной организации.

Nсотр — количество сотрудников банка, занимающихся обеспечением операций с собственным портфелем ценных бумаг (оценочный показатель).

Nопер — количество операций с портфелем ценных бумаг банка, к которому отнесены векселя, сертификаты и эмиссионные ценные бумаги, в том числе приобретенные по операциям с обратным выкупом. При операциях на внебиржевом рынке договор на покупку (продажу) ценных бумаг считается одной сделкой, независимо от количества приобретенных (проданных) ценных бумаг. При операциях на бирже количество сделок с ценными бумагами определяется на основании информации, предоставляемой биржей своим участникам по итогам торгов.

Sопер — объем операций с портфелем ценных бумаг банка в рублевом эквиваленте.

Для каждой кредитной организации были подсчитаны следующие показатели.

Sср — средняя величина операции: рассчитывается как отношение суммарного за квартал объема операций с портфелем ценных бумаг банка (Sопер) к их количеству (Nопер).

Этот показатель характеризует уровень возможных потерь кредитной организации при реализации операционного риска. Поскольку в настоящий момент кредитные организации не создают специального резерва под операционный риск, то все потери при наступлении рискового события должны покрываться за счет его собственных средств (капитала).

Копер — степень подверженности возможным потерям, которые могут привести к значительному ухудшению финансового состояния банка при наступлении событий, относящихся к операционному риску. Этот показатель рассчитывается как отношение Sср к капиталу кредитной организации (К) и выражается в процентах.

По результатам анализа можно сделать следующие выводы.

В группе кредитных организаций, наименее подверженных

операционному риску, находятся практически все крупные банки региона, активно проводящие операции на рынке ценных бумаг, и эта группа относительно стабильна по составу.

В группе кредитных организаций, наиболее подверженных

операционному риску, только 4 кредитные организации находились все три квартала, остальные попадали в нее только один или два раза. Иными словами, данная группа банков не является стабильной по своему составу.

Отметим, что рассмотрение подверженности кредитной организации операционному риску на рынке ценных бумаг обязательно должно сопровождаться рассмотрением таких параметров ее деятельности, как Nсотр —количество сотрудников кредитной организации, занимающихся обеспечением операций с собственным портфелем ценных бумаг, и Nопер — количество операций с портфелем ценных бумаг. Влияние этих параметров на подверженность банка операционному риску разнонаправленное: если рост параметра Nопер ведет к росту вероятности возникновения операционного риска, то увеличение числа сотрудников, занимающихся обеспечением операций с собственным портфелем ценных бумаг — Nсотр, как правило, ведет к снижению подверженности операционному риску. При этом отсутствует корреляция Nсотр и Nопер с показателем подверженности риску Копер.

Информация об операционных убытках кредитных организаций при проведении ими операций с собственным портфелем ценных бумаг, по итогам трех кварталов 2007 г. отмечено 38 случаев, приведших к возникновению убытков, их общий объем составил 5 682,34 тыс. руб. — 0,55 % от объема сделок, приведших к возникновению убытков. При этом наибольшее число случаев и объем убытков приходится на такую статью расходов, как компенсации контрагентам за убытки.

Все кредитные организации, сообщившие об убытках при осуществлении операций с собственным портфелем ценных бумаг, относятся к группе кредитных организаций.

Полученная в результате опроса кредитных организаций информация об

убытках пока не позволяет достоверно оценить размер этого риска, в связи с чем требуется дальнейшее продолжение работы по накоплению в кредитных организациях фактических данных, характеризующих рисковые события в их деятельности на рынке ценных бумаг (включая информацию об убытках и вероятностях их возникновения), а также выполнение анализа на основе накапливаемых данных.

3.2. Перспективы коммерческих банков на рынке ценных бумаг

В РФ коммерческие банки в перспективе могут стать наиболее активными участниками рынка ценных бумаг. Действующее банковское законодательство разрешает отечественным коммерческим банкам широкий круг операций с ценными бумагами: банки могут выступать как эмитенты собственных акций, облигаций, депозитных сертификатов, векселей и других ценных бумаг, они могут приобретать ценные бумаги за свой счет, преследуя при этом различные цели, т. е. выступать в роли инвесторов, банки имеют право проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение. Следует обратить внимание, что в настоящее время в РФ нет запрета и ограничений на прямую деятельность коммерческих банков на рынке ценных бумаг, включая их посредническую деятельность как на первичном, так и на вторичном рынке, что открывает поистине неограниченные возможности для участия коммерческих банков в операциях с ценными бумагами.

Наиболее разработанными в методическом отношении и наиболее регламентированными являются операции коммерческих банков по эмиссии собственных ценных бумаг. Инвестиционная и посредническая деятельность банков на рынке ценных бумаг менее регламентирована, ее приоритеты для банков четко не определены. До сих пор операции банков по купле-продаже ценных бумаг, как за свой счет, так и по поручению клиентов, ничем принципиально не отличаются от подобных операций, совершаемых другими финансовыми посредниками (инвестиционными фондами, компаниями, брокерскими конторами и т. п.).

При этом среди посреднических операций банков преобладают операции на вторичном рынке. Посредничество коммерческих банков при первичном размещении ценных бумаг носит эпизодический характер.

В последнее время заметно активизировались операции банков по проведению трастовых (доверительных) операций для клиентов. Существенно расширился и усложнился круг этих операций, возросло количество клиентов, пользующихся трастовыми услугами, что обусловлено, в первую очередь, процессами акционирования предприятий.

При рассмотрении эмиссионных операций коммерческих банков, направленных на увеличение уставного капитала, необходимо отметить, что эта эмиссионная деятельность — в значительной степени вынужденная — связана с административными решениями Банка России о постоянном увеличении минимального уставного капитала.

Подобного рода действия Банка России, безусловно оправданы, если их рассматривать с точки зрения повышения надежности банковской системы в целом. Однако политика, направленная на укрепление банков, время от времени берущая верх во властных структурах, не отвечает потребностям российской экономики.

Крупные банки способны более эффективно финансировать перестройку промышленности, они легче поддаются воздействию в этом направлении со стороны органов власти. Но вызывают сомнение, как эффективность такого финансирования, так и последствия полного подчинения промышленного капитала банковскому. В случае полного и быстрого их слияния исчезнет возможность перелива капитала между различными секторами экономики, поскольку любая инвестиция окажется в конечном итоге инвестицией в финансовый сектор.

Заинтересованность коммерческих банков в эмиссии собственных акций и их размещении на открытом рынке можно объяснить рядом обстоятельств. Прежде всего, это инфляция, постоянно обесценивающая собственные капиталы банка и одновременно обуславливающая резкое увеличение «неуправляемых» депозитов (остатков на расчетных счетах), что ведет к нарушению нормативов Центрального Банка РФ. Инфляция лишает банки возможности привлекать долгосрочные депозиты, поэтому для осуществления относительно долгосрочных вложений банки во всевозрастающих размерах должны использовать собственный капитал. Кроме того, высокие котировки банковских акций рассматриваются банками как способ упрочить свои позиции на рынке, расширить сферу влияния и привлечь новых клиентов.

Банковские облигации в России начали пользоваться большей популярностью (объем их выпуска увеличивается), так как инвесторы способны на длительное время инвестировать средства. С развитием рынка ценных бумаг, падением темпов инфляции, можно будет надеяться, что структура долговых обязательств банков будет меняться. Преимущество облигации заключается в том, что их можно использовать в качестве расчетного средства. Эмиссия облигации также требует регистрации проспекта эмиссии. То есть, информация будет доступна инвесторам, и они смогут выбрать приоритетные направления для инвестирования.

Подготовить, а главное, запустить вексельную программу под силу только банку с крупными активами и, главное, хорошо налаженной корреспондентской сетью. Развитие вексельного обращения способствует становлению и налаживанию кредитной системы в общегосударственном масштабе.

ЗАКЛЮЧЕНИЕ

В курсовой работе на тему « Анализ операций с ценными бумагами» в была поставлена цель — систематизировать, закрепить и расширить теоретические знания и практические знания по выбранной теме. Изучение учебной литературы, периодических изданий, статистических данных, экономических показателей работы банка позволило систематизировать эту информацию и изложить ее в рамках работы.

Эффективно работающий рынок ценных бумаг выполняет важную макроэкономическую функцию, способствуя перераспределению инвестиционных ресурсов, обеспечивая их концентрацию в наиболее доходных и перспективных отраслях и одновременно отвлекая финансовые ресурсы из отраслей, которые не имеют четко определенных перспектив развития.

Таким образом, рынок ценных бумаг является одним из немногих возможных финансовых каналов, по которым сбережения перетекают в инвестиции. В то же время рынок ценных бумаг предоставляет инвесторам возможность хранить и увеличивать их сбережения.

Давая общую оценку ОАО АКБ «Союз», можно отметить следующее. Данный банк динамично развивается, наращивает капитал, расширяет круг обслуживаемой клиентуры, проводит умеренно агрессивную политику.

Банком предоставляется широкий спектр услуг на фондовом рынке. Основным отделом занимающийся этим является фондовый отдел. Главной функцией фондового отдела выступает развитие функции кредитования, т.е. развитие функции организации выпуска и размещения ценных бумаг.

Проведен анализ деятельности банков на рынке ценных бумаг в 2006 – 2007 годах, который показал, что объемы выпуска банками ценных бумаг постоянно увеличиваются, изменяется структура выпуска отдельных видов ценных бумаг (депозитных сертификатов).

Приведен рейтинг коммерческих банков по объемам вложений в ценные бумаги. Инвестиционная деятельность банков в целом в этот период характеризуется увеличивающимся объемом вложений в ценные бумаги и отсутствием изменений структуры вложений.

Рассмотрены перспективы деятельности коммерческих банков на рынке ценных бумаг. Действующее банковское законодательство разрешает отечественным коммерческим банкам широкий круг операций с ценными бумагами, также можно упомянуть о том, что заметно активизировались операции банков по проведению доверительных операций для клиентов, банковские облигации в Российской Федерации стали пользоваться большей популярностью.

Для совершенствования организации операций с ценными бумагами необходимо:

- совершенствование инфраструктуры предприятия путем объединения

торговли ценными бумагами различных эмитентов;

- создания региональных торговых площадок крупнейших профессиональных участников рынка ценных бумаг (брокерских и дилерских компаний);

- в рамках осуществления этой стратегической задачи предполагается развивать рынок корпоративных ценных бумаг;

- расширение возможностей торговой системы;

— развитие молодого сектора фондового рынка – корпоративных облигаций.

СПИСОК ЛИТЕРАТУРЫ

Нормативно-правовые акты

1. Федеральный закон о банках и банковской деятельности от 23.12.2003

№ 185-ФЗ.

2. Федеральный закон РФ от 27 июля 2006 г. № 140-ФЗ О внесении изменений в Федеральный закон «О банках и банковской деятельности».

3. Федеральный Закон РФ от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» (с изменен. на 30 декабря 2008 г.).

4. Указ Президента РФ от 04.11.1994 г. N 2063 «О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации».

Библиография

5. Банковское дело. / Под ред. О.И.Лаврушина. И.Д.Мамонова. 7-е изд., перераб. и дополн. М.: КНОРУС, 2008 г. –С. – 625.

6. Банковское дело. Под ред. / Г.Г.Коробова: Учебное пособие для вузов М.: Экономисть, 2004. С. – 183.

7. Банковское дело: Учебник для вузов. / Под ред. Г.Н. Белоглазовой. 5-е изд.,

М.: Финансы и статистика, 2003 г. С. – 105.

8. Банковское дело: Учебник для студентов вузов. / Под ред. Е.Ф.Жукова. 3- е изд., перераб. и дополн. М.: ЮНИТИ-Дана, 2008. – 655 с.

9. Белоглазова Г.Н. Банковское дело./Учебное пособие для вузов. С-П.: 2007.- 355 с.

10. Белоглазова Г.Н. Деньги. Кредит. Банки. / Под ред. Г.Н. Белоглазовой. Учебник М.: Юрайт -Издат, 2005.

11. Белоглазова Г.Н. Финансы и кредит: Учебник. / Под ред. Г.Н.Белоглазовой,

М.В. Романовского М.: Высшее образование, 2006.

12. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело. М.:Инфра – М., 2006.- 271 с.

13. Биржевое дело: Учебник под ред. Галанова В.А., Басова А.И. – М.: Финансы и статистика, 2003. – 304 с.

14. Букато В.И., Голован Ю.В., Львов Ю.И. Банки и банковские операции в России. – 2-е изд. перераб. и доп./Под ред. М.Х.Лапидуса. –М.: Финансы и статистика, 2006. – 368 с.

15. Владимирова М.П. Деньги, кредит, банки. – М., 2006. – 569 с.

16. Галанов А.И. Рынок ценных бумаг — М.: Финансы и статистика, 2003.-352с.

17. Глушкова Н.Б. Банковское дело: Учебное пособие для вузов. М.:

Академический проект: Альма-Матер, 2005.

18. Деньги, кредит, банки: Учебник. / Под ред. О.И. Лаврушина. – 3 изд., перераб. и доп. – М.: КНОРУС, 2005. – 560 с.

19. Деньги, кредит, банки: Учебник для ВУЗов / под ред. Е.Ф. Жукова – М.: Банки и биржи. ЮНИТИ. 2004.

20. Долан Э.Дж., Кемпбелл К.Д., Кемпбелл Р.Дж. Деньги, банковское дело и денежно-кредитная политика. М., 2005.

21. Евремов И.А. Операции коммерческих банков с ценными бумагами. — М.:Инфра – М, 2006. — 441 с.

22. Жарковская Е.П. Банковское дело: Учебное пособие для вузов / 2-е изд. М.: Омега-Л, 2004.

23. Жуков Е.Ф., Максимова Л.М. Деньги, кредит, банки. Учебник для вузов./– 2 изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2005.

24. Жуков Е.Ф. Банки и банковские операции.. – М.: Банки и биржи, ЮНИТИ, 2004. – 479 с.

25. Жуков Е.Ф. Рынок ценных бумаг. ЮНИТИ. М., 2004.

26. Жуков Е.Ф. Банки и небанковские кредитные организации и их операции. – М., 2004. – 456 с.

27. Калтырина А.В. Деятельность коммерческих банков: учебное пособие. / Под ред. А.В. Калтырина. – Ростов н/Дону; Феникс, 2004.

28. Килячков А.А. Рынок ценных бумаг и биржевое дело. — М.:ЮРИСТЪ, 2005.- 702 с.

29. Килячков А.А. Практикум по российскому рынку ценных бумаг: Учебное пособие. – М.:БЕК, 2005.-784 с.

30. Колесников В.И., Кроливецкий Л.П. Банковское дело. Изд. четвертое.

М.: Финансы и статистика, 2006.-459 с.

31. Колесников В.И. Ценные бумаги. – М.:Финансы и статистика, 2006.- 415с.

32. Колтынюк Б.А. Рынок ценных бумаг.- С-П.: –Издательство Михайлова В.А., 2006.- 350 с.

33. Куницин Н.Н. Унивицкий Л.И. Малеева А.В. Бизнес-планирование в коммерческом банке.-М.: Финансы и статистика, 2005.- 304 с.

34. Кураков Л.П., Тимирясов В.Г., Кураков В.Л. Современные банковские системы: Учебное пособие.-М.:Гелиос АРВ, 2004.- 320 с.

35. Лаврушин О.И. Банковское дело. — М.:Финансы и статистика, 2005. -576 с.

36. Маркова О.М., Сахарова Л.С., Сидоров В.Н. Коммерческие банки и их операции /Учебное пособие.М.: Банки и биржи, ЮНИТИ, 2006.- 228 с.

37. Мартынова О.И. Банки на рынке ценных бумаг. – М., 2005. – 79 с.

38. Мещерова Н.В. Организованные рынки ценных бумаг.-М.: Логос, 2006.-

200 с.

39. Миркин Я.М. Ценные бумаги и фондовый рынок.- М.: Сталкер, 2004.-320с.

40. Рынок ценных бумаг /Учебник под ред. В.А. Галанова, А.И. Басова. – М.: Финансы и статистика, 2002. – 352 с.

41. Свиридов О.Ю. Деньги. Кредит. Банки: Учебное пособие. М.: ИКЦ Март

Ростов н/Д, 2004. испр. и дополн. М.: «Академия», 2004.

42. Сенчалова В.К. Финансы, денежное обращение и кредит: Учебник. /Под ред. В.К. Сенчалова, М.: ТК Велби Проспект, 2005.

43. Семенкова Е.В. Операции с ценными бумагами: российская практика.- М.:Инфра-М, 2006. – 328 с.

44. Современная экономика. Общедоступный учебный курс. — Ростов-на-Дону, изд-во «Феникс» 2003.

45. Стородубцева Е.Б. Банковские операции. – М., 2006. – 189 с.

46. Тавасиева А.М. Банковское дело: дополнительные операции для клиентов. Учебник. / Под ред.– М.: Финансы и статистика, 2005.

47. Тарачев В.А. Ценные бумаги и привлеченные инвестиции. М.: Рейтинг,

2006. – 312 с.

48. Тьюлз Р. Фондовый рынок. – М.:Инфра – М, 2005.- 648 с.

49. Усоскин В.М. Современные коммерческие банки: Управление и операции.-М.: ИПЦ «Вазар-Ферро», 2005.- 320 с.

50. Финансы и кредит: Учебник. / Под ред. Г.Н.Белоглазовой,

М.В. Романовского М.: Высшее образование, 2006.

51. Ценные бумаги: Учебное пособие. / Берзона Н.И.-М.: Высшая школа экономики, 2002. — 256 с.

52. Ценные бумаги: Учебник. /Под редакцией В.И.Колесникова, В.С. Торкановского.- М.: Финансы и статистика, 2001.- 461 с.

53. Челноков В.А. Деньги. Кредит. Банки: Учебное пособие. М.: ЮНИТИ-ДАНА, 2005.

54. Шихвердиев А.П. Рынок ценных бумаг как фактор инвестиций.// Финансы. — 2005.- № 8.- С.15-16.

Статьи

55. Алехин Б. Есть ли в России рынок ценных бумаг. //РЦБ.- 2006.-№23. – С.27 – 31.

56. Алехин Б. Ликвидность и микроструктура рынка государственных ценных бумаг. // РЦБ. – 2006.- №20.- С.20 – 30.

57. Братко А. Банковские операции и сделки: различия и взаимосвязь. // Бизнес и банки, 2005 № 29 (июль) с.1-2

58. Радионов Р.А. «Управление запасами и оборотными средствами в условиях рыночной экономики». // Финансовый менеджмент, №5 2005г.