Оценка инвестиционной привлекательности предприятия играет для хозяйствующего субъекта большую роль, поскольку потенциальные инвесторы уделяют внимание данной характеристике предприятия немалое значение, изучая при этом показатели финансово-хозяйственной деятельности как минимум за 3 года. Также для правильной оценки инвестиционной привлекательности инвестор оценивает предприятие как часть отрасли, а не как отдельный хозяйствующий субъект в окружающей среде, сравнивает рассматриваемое предприятие с другими предприятиями в этой же отрасли.

Активность деятельности инвесторов во многом зависит от степени устойчивости финансового состояния и экономической состоятельности предприятий, в которые они готовы направить инвестиции. Именно эти параметры главным образом и характеризуют инвестиционную привлекательность предприятия. Между тем в настоящее время методологические вопросы оценки и анализа инвестиционной привлекательности не достаточно разработаны и требуют дальнейшего развития. Именно этим и обусловлена актуальность темы данной курсовой работы «Инвестиционная привлекательность предприятия».

Практически любое направление бизнеса в наше время характеризуется высоким уровнем конкуренции. Для сохранения своих позиций и достижения лидерства компании вынуждены постоянно развиваться, осваивать новые технологии, расширять сферы деятельности. В подобных условиях периодически наступает момент, когда руководство организации понимает, что дальнейшее развитие невозможно без притока инвестиций. Привлечение инвестиций дает компании конкурентные преимущества и зачастую является мощнейшим средством роста. Основной и наиболее общей целью привлечения инвестиций является повышение эффективности деятельности предприятия, то есть результатом любого выбранного способа вложения инвестиционных средств при грамотном управлении должен являться рост стоимости компании и других показателей ее деятельности.

Инвестиционная привлекательность важна для инвесторов, так как анализ предприятия и его инвестиционной привлекательности позволяет свести риск неправильного вложения средств к минимуму.

Объект исследования данной курсовой работы — инвестиционная привлекательность предприятия.

Предмет исследования — факторы, оказывающие влияние на инвестиционную привлекательность предприятия.

Правовое регулирование деятельности инвестиционных фондов в РФ

... состав субъектов и раскрыть правовое положение субъектов и иных участников инвестиционного процесса; сделать анализ существующего порядка создания и прекращения паевого и акционерного инвестиционных фондов изучить деятельность инвестиционных фондов. Объектом исследования являются отношения, ...

Целью данной работы является анализ инвестиционной привлекательности ОАО «Лукойл» на основе базовых показателей финансовой отчётности, показателей ликвидности и платёжеспособности.

Цель исследования позволила сформулировать задачи, которые решались в данной работе:

- раскрыть понятие инвестиционной привлекательности;

- определить факторы, оказывающие влияние на инвестиционную привлекательность;

- привести алгоритм осуществления мониторинга инвестиционной привлекательности предприятия;

- проанализировать ликвидность и платёжеспособность деятельность предприятия на примере ОАО «ЛУКОЙЛ»;

- провести анализ инвестиционной привлекательности предприятия на примере ОАО «ЛУКОЙЛ»;

- разработать пути повышения инвестиционной привлекательности на предприятии.

Данная работа состоит из введения, двух глав, заключения, списка литературы и приложения.

При написании курсовой работы были использованы следующие методы научного исследования: сравнительный метод; изучение соответствующей литературы, статей; аналитический метод.

Информационной базой послужили учебная литература по данной теме, периодические издания экономических журналов, информационные сайты. Для выполнения аналитической части работы были взяты сведения и финансовая отчетность ОАО «ЛУКОЙЛ».

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1 Понятие инвестиционной привлекательности и факторы, ее определяющие

В экономической литературе существует достаточное количество трудов, которые затрагивают проблемы определения и понимания «инвестиционной привлекательности» предприятия.

До сих пор так и не сложилось единого мнения касательно определения и оценки инвестиционной привлекательности предприятий. Мнения отечественных авторов на эту тему в некотором плане различаются, но в то же время существенно дополняют друг друга.

Изучив подходы к сущности инвестиционной привлекательности предприятия, можно объединить существующие на сегодняшний день интерпретации в четыре блока по определённому признаку:

- инвестиционная привлекательность как условие развития предприятия;

— Инвестиционная привлекательность предприятия — это состояние его хозяйственного развития, которое предполагает с учётом высокой доли вероятности, что в приемлемые для инвестора сроки инвестиции способны удовлетворить требуемый уровень прибыльности или возможно достижение другого положительного эффекта.

- инвестиционная привлекательность как условие инвестирования;

- Инвестиционная привлекательность рассматривается в качестве совокупности различных объективных признаков, свойств, средств, возможностей, которые обуславливают потенциальный платежеспособный спрос на инвестиции в основной капитал.

- инвестиционная привлекательность как совокупность показателей;

— инвестиционная привлекательность предприятия представляется в виде совокупности экономических и финансовых показателей предприятия, которые определяют возможность получить максимальную прибыль в результате вклада капитала при минимальных рисках вложения средств.

- инвестиционная привлекательность как показатель эффективности инвестиций .

Эффективность инвестиций взаимоувязана с понятием инвестиционной привлекательности, она является ключевым звеном в определении инвестиционной привлекательности, в то время как последняя определяет инвестиционную деятельность. Чем более высока эффективность инвестиций, тем более высоки будет уровень инвестиционной привлекательности и масштабнее инвестиционная деятельность, и, соответственно, наоборот.

«Инвестиционный рейтинг» на примере Российской Федерации

... понятие « инвестиционный рейтинг»; провести краткий анализ методов составления инвестиционных рейтингов; проанализировать текущую ситуацию по рейтингу инвестиционной привлекательности РФ. Предметом исследования в данной работе являются понятие системы инвестиционной привлекательности. Объектом исследования является инвестиционный рейтинг Томской области. ...

Таким образом, обобщая предлагаемую выше классификацию, можно сформулировать наиболее общее определение инвестиционной привлекательности предприятия и рассмотрение её как системы, включающей в себя экономические отношения между хозяйствующими субъектами относительно эффективности развития бизнеса и поддержки его конкурентоспособности .

С позиции инвестора, инвестиционная привлекательность предприятия это совокупность количественных и качественных факторов, которые характеризуют платежеспособный спрос предприятия на инвестиции.

Спрос на инвестиции (вместе с предложением, уровнем цен и степенью конкуренции) является базой для определения конъюнктуры инвестиционного рынка.

Для того, чтобы не создавалось сомнений касательно надежности информации, используемой для разработки стратегии инвестирования, нужен системный подход в изучении конъюнктуры рынка, начиная с макроуровня (инвестиционный климат государства) и заканчивая микроуровнем (оценка инвестиционной привлекательности отдельного инвестиционного проекта).

С помощью такой последовательности инвесторы могут разрешить проблему выбора предприятий, имеющих наилучшую перспективу развития в случае реализации предложенного инвестиционного проекта обеспечивающих инвестору запланированную прибыль на вложенный капитал с имеющихся рисков. На ряду с этим инвестором рассматривается, к какой отрасли принадлежит предприятие (развивающаяся либо депрессивная отрасль) и каково его положение в территориальном плане (регион, федеральный округ).

Отрасль и территория, в свою очередь, имеют собственные уровни инвестиционной привлекательности, которые включают в себя инвестиционную привлекательность предприятий.

Таким образом, у каждого объекта инвестиционного рынка существует собственная инвестиционная привлекательность, но в то же время каждый из них расположен среди «инвестиционного поля» всех объектов на инвестиционном рынке. Инвестиционная привлекательность предприятия, помимо своего «инвестиционного поля» находится под влиянием инвестиционного воздействия отрасли, регионов, государства. Тем временем, совокупность предприятий образует отрасль, влияющая на инвестиционную привлекательность всего региона, а привлекательность регионов образует привлекательность государства. Все изменения, которые происходят в системах, находящихся на более высоком уровне (политическая нестабильность, перемены в налоговом законодательстве и другие) напрямую находят своё отражение на инвестиционной привлекательности предприятия .

Инвестиционная привлекательность имеет зависимость и от внешних факторов, которые характеризуют уровень развития отрасли и региона, в котором располагаются рассматриваемые предприятия, и от внутренних факторов : деятельности внутри самих предприятий.

Для того, чтобы принять решение в отношении размещения средств, инвестору следует провести оценку множества факторов, которые определяют эффективность будущих инвестиций. С учётом диапазона вариантов сочетания различных значений этих факторов, инвестор оценивает суммарное влияние и результаты взаимодействия данных факторов, то есть оценивает инвестиционную привлекательность социально-экономической системы и на ее основе принимает решение о вкладе своих средств.

Инвестиционная привлекательность

... факторам инвестиционной привлекательности инновации может быть отнесена отраслевая принадлежность как идеи для последующей практической реализации, так и предприятия-инноватора. Сверхпривлекательный инновационный проект ... средств). Интеграция этих факторов в показателе цены капитала является базой для определения инвестиционной привлекательности инновационного проекта. Норма прибыли для ...

Поэтому создаётся необходимость в том, чтобы количественно идентифицировать состояние инвестиционной привлекательности, причем необходимо учитывать следующий момент: для того, чтобы принять инвестиционное решение, показатель, который характеризует состояние инвестиционной привлекательности предприятия, должен иметь экономический смысл и быть сопоставим с ценой капитала инвестора. Следовательно, можно определить требования по поводу методики раскрытия показателя инвестиционной привлекательности:

- показатель инвестиционной привлекательности должен учитывать все факторы внешней среды, являющихся значимыми для инвестора;

- показатель должен отражать предполагаемую доходность вложенных средств;

- показатель должен быть сопоставимым с ценой капитала инвестора.

Выстроенная с учётом этих требований методика оценки инвестиционной привлекательности предприятия позволит обеспечить инвестору качественный и обоснованный выбор объекта вложения капитала, инвестор сможет осуществлять контроль над эффективностью инвестиций и корректировку процесса реализации инвестиционных мероприятий при неблагоприятных ситуациях .

Инвестиционный потенциал предприятий России можно охарактеризовать как имеющий удовлетворительный уровень развития производственного потенциала, в частности, рост материально-технического оснащения предприятия; рост объёмов промышленной продукции и рост спроса на продукцию российских предприятий; рост активности предприятий на рынке ценных бумаг и непосредственно повышение стоимости российских акций; снижение эффективности управления деятельностью предприятия, которая раскрывается в значениях показателей, характеризующих финансовое положение предприятий; достаточный объем и квалификация рабочей силы; неравномерность развития предприятий разных отраслей промышленности. Об активности российского инвестора можно сказать, что она падает, в то время как заинтересованность иностранного инвестора к промышленным предприятиям России повышается.

Один из важнейших факторов инвестиционной привлекательности предприятия — это инвестиционный риск.

Инвестиционный риск включает в себя следующие подвиды риска: упущенная выгода, снижение доходности, прямые финансовые потери.

Риск упущенной выгоды связан с наступлением косвенного (побочного) финансового ущерба (недополученной прибыли) при неосуществлении какого-то мероприятия.

Риск снижения доходности возникает при уменьшении величины процентов и дивидендов по портфельным инвестициям, вкладу и кредиту.

Риск снижения доходности включает следующие подвиды: процентный риск и кредитный риск.

Существует множество классификаций факторов, определяют инвестиционную привлекательность. Их разделяют на:

- производственно-технологические;

- ресурсные;

- институциональные;

- нормативно-правовые;

- инфраструктурные;

- экспортный потенциал;

- деловая репутация и другие.

Каждый их данных факторов можно охарактеризовать различными показателями, зачастую имеющих одну и ту же экономическую природу .

Другие факторы, с помощью которых определяют инвестиционную привлекательность предприятия подразделяются на:

- формальные (расчет осуществляется на основе данных финансовой отчетности);

- неформальные (компетентность руководства, коммерческая репутация).

Инвестиционная привлекательность с точки зрения отдельного инвестора, может быть определена различной совокупностью факторов, которые имеют наибольшее значение в выборе того или иного объекта инвестирования.

1.2 Методические подходы к анализу инвестиционной привлекательности предприятия

В текущих условиях хозяйствования сложилось несколько подходов к оценке инвестиционной привлекательности предприятий. Первый основывается на показателях оценки финансово-хозяйственной деятельности и конкурентоспособности предприятий. Второй подход оперирует понятием инвестиционного потенциала, инвестиционного риска и методами оценки инвестиционных проектов. При третьем подходе оценивается стоимость предприятий. Каждый из подходов и методов имеет свои достоинства, недостатки и рамки использования. Следует отметить, что применение различных подходов и методов при оценке, обеспечивает наибольшую вероятность объективного отражения инвестиционной привлекательности предприятия [10, с. 4].

В инвестиционную привлекательность предприятия включаются следующие компоненты:

- общая характеристика технической базы предприятия;

- номенклатура продукции;

- производственная мощность;

- положение предприятия в отрасли, на рынке, уровень его монопольности;

- характеристика системы управления;

- уставный фонд, собственники предприятия;

- структура расходов на производство;

- объем прибыли и направления ее использования;

- оценка финансового положения предприятия .

Система управления различными процессами должна быть основана на объективных оценках состояния их протекания. Основной характеристикой инвестиционного процесса является состояние инвестиционной привлекательности системы. Именно поэтому необходимо производить оценку инвестиционной привлекательности экономической системы. Основные задачи оценки инвестиционной привлекательности экономических систем заключаются в:

- определении социально-экономического развития системы с позиции инвестиционной проблематики;

- определении влияния инвестиционной привлекательности на приток капиталообразующих инвестиций и социально-экономического развития экономической системы;

- разработке мероприятий относительно регулирования инвестиционной привлекательности экономических систем.

Дополнительные задачи заключаются в:

- выяснении причин, которые влияют на инвестиционную привлекательность экономических систем;

- мониторинге инвестиционной привлекательности .

Один из основополагающих факторов инвестиционной привлекательности предприятия — наличие необходимого капитала или инвестиционных ресурсов. Структура капитала позволяет определить его цену, но это не необходимое и достаточное условие эффективного функционирования предприятия. Вместе с тем, меньшая цена капитала порождает большую привлекательность предприятия. Цена (стоимость) капитала отражает ту норму рентабельности (порог рентабельности) или норму прибыли, которую нужно обеспечить предприятию для недопущения снижения своей рыночной стоимости.

Доходность вкладываемых средств определяют отношением прибыли или дохода к вкладываемым средствам. На микроуровне показателем дохода может быть показатель чистой прибыли, который остаётся в распоряжении предприятия (формула 1).

Формула 1

Таким образом:

К1 = Pr / V (1)

где К1 — экономическая составляющая инвестиционной привлекательности предприятия, в долях единицы;

- V — объем инвестиций в основной капитал предприятия;

- Pr — объем прибыли за рассматриваемый период.

В тех ситуациях, когда информации об инвестициях в основной капитал нет, в качестве экономической составляющей рекомендуют применять показатель рентабельности основного капитала, так как этот показатель раскрывает эффективность использования средств, вложенных ранее в основной капитал.

Показатель инвестиционной привлекательности объекта инвестиций рассчитывается по следующей формуле :

Формула 2

i = Н / Ri (2)

где Si — показатель инвестиционной привлекательности (стоимости) i-го объекта;

- Ri — ресурсы i-го объекта, участвующего в конкурсе;

- Н — значение потребительского заказа.

В данном случае роль ключевого параметра всей системы оценок принадлежит потребительскому заказу. В зависимости от того, в какой степени он будет верно сформирован, определяется степень достоверности рассчитываемых показателей .

В рамках предприятия привлечение дополнительных технологических, материальных, финансовых, а также других ресурсов необходимо для решения конкретной задачи — внедрения новой зарубежной технологии в виде лицензии и «ноу-хау», приобретения нового импортного оборудования, привлечения зарубежного опыта управления с целью повысить качество продукции и усовершенствовать методы выхода на рынок, расширения выпуска тех видов продукции, в которых нуждается рынок, в том числе и мировой. Привлечение материальных ресурсов из-за границы необходимо также для того, чтобы внедрить собственные технические разработки, применение которых тормозится из-за отсутствия требуемого оборудования.

Осуществление инвестиций в российские предприятия определяется наличием взаимосвязанных условий: низким конкурентным уровнем со стороны предприятий, получающих инвестиции; высоким уровнем информационной ассиметричности и частыми ситуациями использования существенной, служебной информации; низким уровнем информационной прозрачности компаний; высокой конфликтностью между инвестором и менеджментом предприятия; отсутствием инструментов, защищающих интересы инвестора от недобросовестного поведения менеджеров предприятия.

В таблице 1.1. приведено сравнение некоторых методик, которые используются в отечественной и мировой практике. Как видно, во многих методиках один из важных факторов оценки и прогнозирования будущего состояния рассматриваемой компании — оценка её системы управления. Эта тенденции идёт в одном русле с теоретическими исследованиями, непосредственно увязывающих состояние компании, эффективность её менеджмента и контроль со стороны акционеров касаемо принятия управленческого решения.

Таблица 1.1 Сравнительный анализ методик оценки инвестиционной привлекательности предприятия

|

Название методики |

Стороны деятельности предприятия, анализируемые при помощи количественных показателей |

Стороны деятельности предприятия, анализируемые при помощи качественных показателей |

Цель проведения анализа |

|||

|

Система комплексного экономического анализа МГУ им. М.В. Ломоносова (КЭА) |

Анализ использования производственных средств; Анализ использования материальных ресурсов; Анализ использования труда и заработной платы; Анализ величины и структуры авансированного капитала; Анализ себестоимости продукции; Анализ оборачиваемости производственных средств; Анализ объема, структуры и качества продукции; Анализ прибыли и рентабельности продукции; Анализ рентабельности хозяйственной деятельности; анализ финансового состояния и платежеспособности |

Анализ организационно-технического уровня, социальных, природных, внешнеэкономических условий производства |

Оценка эффективности деятельности предприятия |

|||

|

Методика Банка Франции |

Оценка деятельности; Оценка кредитного дела; Оценка платежеспособности |

Оценка руководителей |

Оценка надежности предприятия как кредитополучателя |

|||

|

Методика Бундесбанка |

Оценка рентабельности окупаемости; Оценка ликвидности |

Нет |

Оценка надежности предприятия как кредитополучателя |

|||

|

Методика Банка Англии |

Рыночный риск; Прибыль; Пассивы |

Рыночный риск; Бизнес; Контроль; Организация; Управление |

Оценка надежности коммерческого банка |

|||

|

Методика Федеральной резервной системы США |

Капитал, активы, доходность, ликвидность |

Менеджмент |

Оценка надежности коммерческого банка |

|||

Однако, как видно из приведенного анализа методик, ни одна из методик всецело не способна покрыть возможное поле факторов, которые влияют на инвестиционную привлекательность, определённое на основе теоретической модели компании, выбранной для целей настоящего исследования.

Анализируя методику КЭА, нужно заметить, что ее сильная сторона заключается в представлении наиболее полных и детальных рекомендаций по анализу финансового положения на базе финансовой отчетности компании, а также наиболее полного набора финансовых показателей, ориентирующихся на оценку финансового состояния и эффективности бизнеса рассматриваемой компании.

При оценке инвестиционной привлекательности оценивается эффективность инвестиций.

Эффективность инвестиций определяют при помощи системы методов, отражающих соотношение связанных с инвестициями затрат и результатов. С помощью данных методов можно судить об экономической привлекательности инвестиционных проектов и экономических преимуществах одного проекта перед другим.

По виду хозяйствующих субъектов методы могут отражать:

- экономическую (народнохозяйственную) эффективность с точки зрения интересов народного хозяйства в целом, а также участвующих в реализации проектов регионов, отраслей и организаций;

- коммерческую эффективность (финансовое обоснование) проектов, которая определяется как соотношение финансовых затрат и результатов для проектов в целом или для отдельных участников, учитывая их вклады;

- бюджетную эффективность, раскрывающую влияние проекта на доход и расход соответствующего федерального, регионального и местного бюджетов .

Предприятие со средней степенью инвестиционной привлекательности отличается тем, что имеет активную маркетинговую политику, направленную на эффективность использования имеющегося потенциала. Причем, те предприятия, в которых система управления направлена на рост стоимости, успешно позиционируют себя на рынке, те, в которых не уделяют должное внимание факторам формирования стоимости, претерпевают потери своих конкурентных преимуществ. Предприятия с инвестиционной привлекательностью ниже среднего имеют характеристики низких возможностей приращения капитала, что связано, конечно, с неэффективностью использования имеющегося производственного потенциала и рыночных возможностей.

Предприятия с низкой инвестиционной привлекательностью можно считать непривлекательными, так как вложенный капитал не даёт прироста, лишь выступая как временный источник поддержания жизнеспособности, не определяя экономический рост предприятия. Для подобных предприятий увеличение инвестиционной привлекательности возможно только за счет качественного изменения в системе управления и производства, в частности в переориентации производственного процесса на удовлетворение потребностей рынка, что повысит имидж предприятия на рынке и сформирует новые, либо разовьёт уже имеющиеся конкурентные преимущества.

Потенциальные инвесторы, непосредственно руководство предприятия заинтересованы не только динамике изменений инвестиционной привлекательности предприятия за прошедший период времени, но и тенденциях изменений её в будущем. Знания тенденции изменений этого показателя, с одной стороны, подготавливает к трудностям и принятию мер, направленных на стабилизацию производства, или, с другой стороны, использовать момент роста показателя инвестиционной привлекательности для того, чтобы привлечь нового инвестора. Также это позволяет своевременно ввести новейшие технологии и усовершенствовать устаревшие, расширить производство и рынок сбыта, улучшить эффективность работы предприятии в слабых метах и так далее.

1.3 Алгоритм осуществления мониторинга инвестиционной привлекательности предприятия

Построение системы мониторинга контролируемых показателей осуществляет охват следующих основных этапов:

- Построение системы информативных отчетных показателей базируется на данных финансового и управленческого учета.

- Разработка системы обобщающих (аналитических) показателей, которые отражают фактические результаты достижения предусмотренных количественных стандартов контроля, производится в четком соответствии с системой финансовых показателей.

- Определение структуры и показателей форм контрольных отчетов (рапортов) исполнителей призвано сформировать систему носителей контрольной информации.

— Определение контрольных периодов по каждому виду, каждой группе контролируемых показателей. Конкретизация контрольного периода группам показателей определяется «срочностью реагирования», необходимой для эффективного управления инвестиционной привлекательностью предприятия.

— Установление размеров отклонений фактических результатов контролируемых показателей от установленных стандартов осуществляется как в абсолютных, так и в относительных показателях. При этом по относительным показателям все отклонения подразделяются на три группы:

- положительное отклонение;

- отрицательное «допустимое» отклонение;

- отрицательное «недопустимое» отклонение.

- Выявление основных причин отклонений фактических результатов контролируемых показателей от установленных стандартов проводится по предприятию в целом и по отдельным «центрам ответственности».

Внедрение на предприятии системы мониторинга позволяет существенно повысить эффективность всего процесса управления инвестиционными процессами, а не только в части формирования инвестиционной привлекательности.

Основой формирования системы мониторинга является разработка системы индикативных показателей, позволяющих выявить появление и сложность проблемы. В содержательном плане система показателей ориентирована на изучение признаков, характеризующих зависимость управления инвестиционной привлекательностью предприятия от внешней и внутренней среды, оценку их качества и прогнозирование.

Всю систему показателей мониторинга инвестиционной привлекательности целесообразно расчленить на следующие группы:

- Показатели внешней среды. Внешняя среда предприятий, действующих в условиях рынка характеризуется рядом отличительных признаков: во-первых, учёт всех факторов происходит одновременно;

- во-вторых, предприятиям нужно принять во внимание многоаспектный характер управления;

- в-третьих, она характеризуется агрессивной политикой цен;

- в-четвертых, среда определяется динамикой развития рынка, когда позиции конкурентов и расстановка сил меняются с нарастающими скоростями.

— Показатели, которые характеризуют проявление социальной эффективности предприятия на общественном уровне. Социальная эффективность заостряет на себе внимание из всей группы социально-экономических показателей, потому как является ее стороной, отражающей воздействие мер экономического характера на наиболее полное удовлетворение потребностей общества.

- Показатели, раскрывающие уровень профессиональной подготовки персонала;

- показатели, характеризующие уровень организации труда;

- социально-психологические характеристики.

— Показатели, которые отражают эффективность развития инвестиционных процессов на предприятиях. В рамках оценки инвестиционной привлекательности предприятий наибольшему интересу подвергается группа показателей, напрямую отражающих эффективность управления инвестиционными процессами.

Учитывая вышеизложенное, при формировании системы мониторинга инвестиционной привлекательности следует, во-первых, учесть факторы формирования инвестиционной стоимости, во-вторых, потенциальные возможности предприятия относительно формирования его инвестиционных ресурсов, кадровый, производственный, технический потенциал предприятия, возможности привлечения внешнего ресурса, в-третьих, эффективность развития инвестиционных процессов, которая определяет экономический рост предприятия.

Предложенный алгоритм выстроен на отслеживании изменений рыночной стоимости. В условиях информированности и автоматизированности процессов функционирования предприятий для реализации этого алгоритма не требуется организационно-экономические преобразования на предприятиях.

Осуществляемый таким образом мониторинг инвестиционной привлекательности позволяет не только определять проблемные моменты в формировании условий активизации инвестиционных процессов на предприятиях, но и выявлять вероятные изменения в экономическом потенциале предприятия и свести к минимуму вероятность разрушения стоимости компании.

ликвидность платежеспособность инвестиционный алгоритм

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ (НА ПРИМЕРЕ ОАО «ЛУКОЙЛ»)

2.1 Общая характеристика ОАО «Лукойл»

ОАО «ЛУКОЙЛ» является одной из самой крупных международных вертикально интегрированных нефтегазовых компаний, которая была создана в 1991 году. Основные виды деятельности компании следующие: разведка и добыча нефти и газа, производство нефтепродуктов и нефтехимической продукции, сбыт произведенной продукции. Основная часть деятельности компании в секторе разведки и добычи производится на территории РФ, основная ресурсная база — Западная Сибирь. Во владении ОАО «ЛУКОЙЛа» современные нефтеперерабатывающие, газоперерабатывающие и нефтехимические заводы, расположенные в России, Восточной и Западной Европе, странах ближнего зарубежья. Основную часть продукции компания реализует на международном рынке. Компания осуществляет сбыт нефтепродуктов в России, Восточной и Западной Европе, странах ближнего зарубежья и США.

Рассматриваемое акционерное общество — это вторая крупнейшая частная нефтегазовая компания в мире относительно размера запасов углеводородов. Доля компании в общемировых запасах нефти — около 1,1%, в общемировой добыче нефти — около 2,3%. Компания выполняет ключевую роль в энергетическом секторе России, на ее долю приходится 18% общероссийской добычи и 19% общероссийской переработке нефти.

Показатели приведены из отчёта «О прибылях и убытках» (Приложение 2).

Основные показатели деятельности ОАО «ЛУКОЙЛ» за 3 года приведены в таблице 2.1.

Таблица 2.1 Основные показатели деятельности ОАО «ЛУКОЙЛ»

|

Показатели |

2012 год |

2013 год |

2014 год |

Абсолютное отклонение |

|

|

2014 г. по сравнению с 2013 г. |

2014 г. по сравнению с 2012 г. |

||||

|

Объем продукции, работ, услуг (выручка), млн.руб |

39906 |

260008 |

242880 |

-17128 |

+202973 |

|

Себестоимость продукции, работ, услуг, млн.руб. |

18250 |

19597 |

17799 |

-1797 |

-450 |

|

Средняя годовая стоимость основных средств, млн. руб. |

7188 |

10335 |

13244 |

+2909 |

+6055 |

|

Средняя годовая стоимость оборотных средств, млн. руб. |

60762 |

418205 |

457652 |

+39447 |

-149969 |

|

Валовая прибыль, млн. руб. |

21 |

240 |

225 |

-15 |

+203 |

|

Чистая прибыль, млн. руб. |

217 |

209 |

371 |

+162 |

+154 |

|

Базовая прибыль на одну акцию, руб |

256,07 |

246,74 |

437,22 |

+190,48 |

+181,15 |

|

Фондоотдача |

5,55 |

25,157 |

18,338 |

-6,819 |

+12,778 |

|

Фондоемкость |

0,18 |

0,039 |

0,05 |

+0,011 |

-0,13 |

|

Коэффициент оборачиваемости оборотных средств |

0,06 |

0,62 |

0,53 |

-0,09 |

+0,47 |

|

Рентабельность продукции, % |

25,2 |

1101 |

1139 |

+38 |

+1113,8 |

|

Рентабельность продаж, % |

11,535 |

82,9 |

83,54 |

+0,64 |

+72,005 |

Как видно из таблицы, в основном все показатели имели тенденцию роста за последние годы. Выручка уменьшилась на 6,58 % и составила в 2014 г. 242880 млн.руб., валовая прибыль снизилась на 15330 млн.руб. (на 6,37 %) по сравнению с 2013 г. Чистая прибыль увеличилась в 2014 г. по сравнению с 20013 г. на 77 % и составила 371881 млн. руб, по сравнению с 2012 г. — на 12%. Базовая прибыль на одну акцию значительно увеличилась по сравнению с 2013 и 2012 гг., на 77,19% (190,48 руб.) и 70,74% (181,15 руб.) соответственно. Несмотря на то, что показатель фондоотдачи в 2014 г. по отношению к 2012 г. увеличился на 22,8%, он несколько снизился относительно 2013 г., следовательно, можно говорить о снижении эффективности использования основных средств на предприятии. Коэффициент оборачиваемости колеблется, поскольку его значение резко выросло, сравнивая с 2012 г., но затем резко упало. Здесь можно заключить тот факт, что активы предприятия используются неэффективно и нерационально. Поскольку оборотные активы занимают одну из главных мест в производственном цикле и от их оборачиваемости во многом зависит приток денежных средств, полученное отклонение не может быть рассмотрено как положительное. Показатели рентабельности продукции и продаж имеют тенденцию к росту, несмотря на кризисную обстановку в стране.

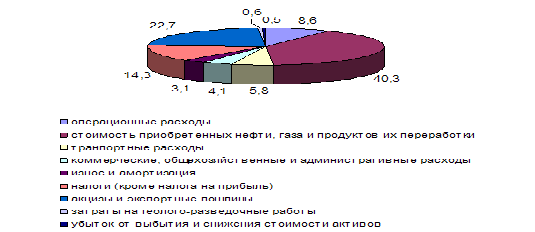

Структура затрат ОАО «ЛУКОЙЛ» на 2014 г. представлена на диаграмме 2.1.

Диаграмма 2.1 Структура затрат ОАО «ЛУКОЙЛ» на 2014 г.

Данная диаграмма показывает, что набольшая доля затрат приходится на стоимость приобретенных нефти, газа и продуктов их переработки (40,3%), а также акцизы и транспортные пошлины (22,7%).

Далее рассмотрим структуру активов предприятия (приложение 1).

Данные таблицы позволяют сделать вывод, что общая величина активов за рассматриваемый период увеличилась на 48,1 % (по сравнению с 2013 г.).

Уменьшилась доля внеоборотного капитала на 8,8% и в 2014 г. составила 66,26 % от общей величины активов, а доля оборотного соответственно увеличилась с 24% до 33%.

Во внеоборотных активах значительная доля принадлежит долгосрочным финансовым вложениям (98% ), поскольку компания активно направляет средства на приобретение ценных бумаг других предприятий, а также выдаёт долгосрочные займы. В оборотных активах преимущественную долю занимают краткосрочные финансовые вложения (57%), это обусловлено депозитами в кредитных организациях, выдачей займов, государственными ценными бумагами. Дебиторская задолженность занимает в оборотных активах около 30%. Остальные статьи составляют незначительную долю в совокупных оборотных активах.

Общий объем пассивов за 2012-2014гг. в среднем увеличился на 513365 млн.руб.. В структуре пассивов набольшую долю занимают капитал и резервы (64,6%).

Для подобного капиталоёмкого предприятия это очень хороший показатель, поскольку свидетельствует о финансовой устойчивости предприятия и возможности функционировать в основном за счёт собственных ресурсов. За период 2013-2014 гг. можно проследить тенденцию значительного увеличения размера капитала и резервов (на 31%.).

Величины долгосрочных и краткосрочных обязательств расходятся и в 2014 г. занимают 13,01 % и 22,4 % соответственно. Данное положение обусловлено тем, что предприятие имеет достаточно устойчивое положение для того, чтобы иметь в наличии краткосрочную задолженность, несмотря на большой производственный цикл компании, который предполагает приоритет долгосрочных обязательств. Следует отметить, что долгосрочные обязательства в 2014 г. относительно 2013 г. возросли на 208,08 % и составили 228448 млн. руб, а что касается краткосрочных, то их величина также возросла, но не так значительно: на 9%. В общем можно говорить о тенденции постепенного увеличения величины заемного капитала и увеличения величины собственного.

В структуре капитала и резервов набольшая доля приходится на нераспределенную прибыль (98,8 % от общей величины капитала).

Это значит, что у предприятия есть свободные средства, которые оно может направить на развитие, покупку физических активов, компаний.

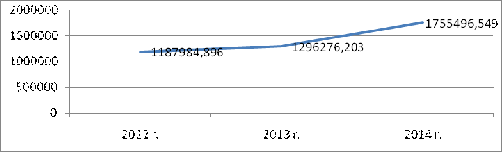

Нераспределённая прибыль является одним из главных источников финансов для новых инвестиций в экономику. В структуре краткосрочной задолженности наибольший удельный вес занимают заёмные средства, а также кредиторская задолженность, в частности задолженность перед прочими кредиторами, которая составляет 72,4 % от общей кредиторской задолженности предприятия. Здесь отражаются суммы арендных обязательств и задолженности в специальные фонды. Чтобы более наглядно можно было проследить динамику изменения величины валюты баланса, построим следующую диаграмму (диаграмма 2.2.).

Из данной диаграммы видно, что величина активов и пассивов в 2014 г. возросла на 47,771 % по сравнению с 2012 г. и на 35,426 % по сравнению с 2013 г. Наблюдается достаточно равномерное увеличение валюты баланса с каждым годом.

Диаграмма 2.2. Динамика изменения величины валюты баланса за 2012-2014 гг.(млн.руб.)

2.2 Анализ ликвидности и платежеспособности ОАО «Лукойл»

Ликвидность компании заключается в её способности превратить свои активы в денежные средства для того, чтобы покрыть все необходимые платежи по мере наступления их сроков.

Ликвидность баланса определяется в степени покрытия обязательств активами, сроки превращения которых в денежную форму соответствуют срокам по погашению обязательств.

Различают несколько способов анализа ликвидности баланса.

- Построение уплотненного (агрегированного) баланса.

Для этого все активы группируются по степени их ликвидности (таблица 2.2).

Большую долю в структуре активов занимают труднореализуемые активы: 56,8 % за 2012 г., 75,1 % за 2013 г., 66,3 % за 2014 г., хотя разброс в отклонениях данного показателя по годам не такой большой. Внеоборотные активы растут за счёт роста долгосрочных финансовых вложений. Величина наиболее ликвидных активов в 2013 снизилась примерно в 2,56 раза, а в 214 г. возросла в 1, 9 раз, что, конечно же, является положительным моментом, поскольку денежные средства позволяют немедленным образом погашать текущие обязательства при срочной необходимости, а также являются ресурсами, обеспечивающими непрерывное производство.

Таблица 2.2 Группировка активов по степени ликвидности

|

Показатели |

2012г. |

2013г. |

2014г. |

|||

|

млн.руб. |

% |

млн.руб. |

% |

млн.руб. |

% |

|

|

А1-наиболее ликвидные |

362824 |

30,5 |

154725 |

11,9 |

410228 |

23 |

|

А2-быстрореализуе-мые |

148763 |

12,5 |

167092 |

12,9 |

179287 |

10 |

|

А3-медленнореали-зуемые |

1856 |

0,15 |

1149 |

0,08 |

2822 |

0,2 |

|

А4-труднореализуе-мые |

674541 |

56,8 |

973309 |

75,1 |

1163158 |

66,3 |

|

Итого |

1187984 |

100 |

1296276 |

100 |

1755496 |

100 |

Показатель наиболее реализуемых активов незначительно сократился, а величина медленно реализуемых активов изменяется неравномерно, и их доля в общем объеме активов является наименьшей (около 0,175 %), то есть у компании не так много остатков запасов и дебиторской задолженности, срок по которой — более года, а это свидетельствует об эффективной политике формирования и хранения запасов и политике управления расчётами с покупателями. Пассивы баланса группируются по степени срочности их оплаты (таблица 2.3.).

Таблица 2.3 Группировка пассивов по степени срочности их оплаты

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

|||

|

млн.руб. |

% |

млн.руб. |

% |

млн.руб. |

% |

|

|

П1-наиболее срочные |

133341 |

11,2 |

142898 |

11,03 |

198408 |

11,01 |

|

П2-краткосрочные |

311402 |

26,2 |

16,5 |

240337 |

13,3 |

|

|

П3-долгосрочные |

2523 |

0,2 |

74150 |

5,7 |

228448 |

12,7 |

|

П4-устойчивые |

739295 |

62,3 |

864177 |

66,7 |

1134088 |

62,9 |

|

Итого |

1186562 |

100 |

1294702 |

100 |

1801281 |

100 |

В структуре пассивов значительный удельный вес приходится на постоянные пассивы (в среднем 64,5 %), величина которых за данный период времени увеличилась лишь в 2013 г. на 4 %, в 2014 г. пришла в первоначальное значение за 2012 г. Кредиторская задолженность остаётся неизменной на протяжении трёх лет, а краткосрочные обязательства имею тенденцию к снижению относительно всего пассива, но при этом тенденцию к росту имеют долгосрочные пассивы.

Далее необходимо провести соотношение между активами и пассивами баланса предприятия. Баланс является абсолютно ликвидным, если выполняется следующее условие: А1>П1, A2>П2, A3>П3, A4<П4. Рассмотрим данное соотношение применимо к нашему предприятию (таблица 2.4).

Таблица 2.4 Соотношение между активами и пассивами баланса

|

2012 г. |

2013 г. |

2014 г. |

|

А1>П1 |

А1>П1 |

А1>П1 |

|

А2<П2 |

А2<П2 |

А2<П2 |

|

А3<П3 |

А3<П3 |

А3<П3 |

|

А4<П4 |

А4>П4 |

А4>П4 |

Исходя из полученных результатов, можно сказать, что баланс предприятия не является абсолютно ликвидным. Но всё отдельные соотношения являются верными. А1>П1 по всем трём годам, и это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно средств для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов. Невыполнимо неравенство А2 > П2, то есть быстро реализуемые активы не превышают краткосрочные пассивы и организация не может быть платежеспособной в недалеком будущем с учетом несвоевременных расчетов с кредиторами, получения средств от продажи продукции в кредит. Невыполнимо неравенство А3 > П3, это означает, что в будущем при несвоевременном поступлении денежных средств от продаж и платежей организация может быть неплатежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса. Лишь в 2012 г. устойчивые пассивы больше труднореализуемых активов, во всех остальных случаях верное соотношение не проявляется, а это значит, что в нестабильной ситуации, когда ликвидность и платёжеспособность выходит на первый план, компания может оказаться неплатёжеспособной, поскольку собственный капитал не покрывает внеоборотные активы.

- Расчет абсолютных показателей ликвидности предприятия.

Данные расчета приведены в таблице 2.5.

Таблица 2.5 Абсолютные показатели ликвидности

|

П* |

2012 г. (млн.р.) |

2013 г. (млн.р.) |

2014 г. (млн.р.) |

Абсолютное отклонение |

|

|

2014 г. по сравнению с 2012 г |

2014 г. по сравнению с 2013 г. |

||||

|

Т |

66843 |

-34556 |

15077 |

-51766 |

+49633 |

|

П |

-667 |

-73001 |

-225626 |

-224958 |

-152624 |

П*-показатели, Т- текущая ликвидность, П- перспективная

Показатель текущей ликвидности должен быть положительным, но в рассматриваемом случае он отрицателен в 2013 г., следовательно, это свидетельствует о том, что предприятие в 2013 г. не могло оплатить в срок свои обязательства. Но данный показатель пришёл в норму к 2014 г., что является плюсом. Показатель перспективной ликвидности также отрицателен, и произошло его снижение в 2014 г. на 2 835 152624504 тыс.руб. по сравнению с 2013 г. Перспективная ликвидность обязательно предполагает беспрерывную эффективную деятельность предприятия в течение всего планового периода, что и ставится под вопрос в компании ОАО «Лукойл», исходя из полученных данных.

- Расчет относительных показателей ликвидности (таблица 2.6).

Таблица 2.6 Относительные показатели ликвидности

|

Показатели |

2012 г. |

2013 г. |

2014 г. |

Абсолютное отклонение |

|||

|

2014 г. по сравнению с 2012 г. |

2014 г. по сравнению с 2013 г. |

||||||

|

Kабсолютной ликвидности |

0,8 |

0,4 |

1,04 |

+0,24 |

+0,64 |

||

|

Kбыстрой ликвидности |

1,15 |

0,89 |

1,5 |

+0,35 |

+0,61 |

||

|

Kтекущей ликвидности |

1,15 |

0,9 |

1,51 |

+0,36 |

+0,61 |

||

|

Kсос |

0,13 |

-0,33 |

-0,05 |

-0,18 |

+0,28 |

||

|

Kвосстановления платёжеспособности |

-9,9 |

-4,6 |

2,05 |

+11,95 |

6,65 |

||

|

Kутраты платёжеспособности |

1,13 |

0,8 |

1,58 |

+0,45 |

+0,78 |

||

Коэффициент абсолютной ликвидности показывает, что в 2014 г. может быть погашена целиком краткосрочная задолженность в ближайшее время за счет денежных средств и краткосрочных финансовых вложений. Этот показатель изменялся достаточно значительно за анализируемый период.

Коэффициент критической ликвидности показывает, что в 2014 г. предприятие способно погасить также полностью краткосрочную задолженность в целом за 2014 г., что на 61 % больше, чем в 2013 г. и на 35 % — по сравнению с 2012 г.

Коэффициент текущей ликвидности за 2012-2014 гг. находится в 2014 г. на уровне нормального значения, который равен 1,5-2, в 2014 г. он равен 1,51, и наблюдалась тенденция роста, что свидетельствует о некотором улучшении ситуации на предприятии. Это означает, что сумма текущих обязательств по кредитам и расчетам компания может погасить, мобилизовав все оборотные средства.

Коэффициент обеспеченности собственными средствами был положительным за период 2012 г, но не смог поддержать своей нормы к 2014 г. что свидетельствует о финансовом колебании на предприятия и недостаточных собственных средств.

Коэффициент восстановления платежеспособности за рассматриваемый период был меньше нормального значения в течение 2012-2013 гг. и в 2014 г. стал восстанавливаться и пришёл к значению, равному 2,05, поэтому можно говорить о том, что предприятие способно в течение 6 месяцев не восстановить платежеспособность.

В 2012, 2014 гг. коэффициент утраты платёжеспособности больше 1, поэтому можно заключить, что у предприятия есть реальная возможность не утратить свою платёжеспособность.

2.3 Анализ инвестиционной привлекательности ОАО «Лукойл»

Инвестиционная привлекательность предприятия определяется каждым конкретным инвестором по-разному, так как каждый из них учитывает различные факторы, влияющие на инвестиционную привлекательность.

ОАО «ЛУКОЙЛ» — это одна из крупнейших международных нефтегазовых компаний, имеющая огромную сбытовую сеть (25 стран мира).

В последние годы ЛУКОЙЛ являлся лидером в рейтинге долгосрочной инвестиционной привлекательности нефтегазовых компаний [15].

Инвестиционный потенциал предприятий России достаточно высокий. Но в последнее время активность российских инвесторов снижается, в то время как интерес иностранных инвесторов увеличивается, особенно к промышленным предприятиям.

Существует несколько подходов к оценке инвестиционной привлекательности предприятия. Первый из них, формальный, это анализ показателей финансово-хозяйственной деятельности предприятия.

Согласно проведенному анализу финансовой деятельности ОАО «ЛУКОЙЛ», можно выделить следующие моменты.

Выручка от реализации с каждым годом увеличивается (в 2014 г. она составила 242882 млн.руб. Чистая прибыль также возрастает; лишь в 2014 г. по сравнению с 2013 г. она увеличилась на 154073 млн.руб. Прибыль на одну акцию имеет такую же тенденцию изменения, как и чистая прибыль, то есть наблюдался рост в 2013 г., в 2014 г.

Далее можно проанализировать движение денежных средств от инвестиционной деятельности предприятия (таблица 2.7.).

Таблица 2.7

Движение денежных средств от инвестиционной деятельности

|

2012 г.(млн.руб.) |

2013 г.(млн.руб.) |

2014 г.(млн.руб.) |

|

|

Продажа внеоборотных активов |

— |

65 |

21 |

|

От возврата займов |

710456 |

1052151 |

835728 |

|

Дивиденды, % по долговым финансовым вложениям |

296928 |

32352 |

32607 |

|

Приобретение внеобротных активов |

(983) |

(1320) |

(958) |

|

Приобретение акций |

(39985) |

(326532) |

(8510) |

|

Приобретение долговых ценных бумаг |

(749827) |

(821299) |

(992113) |

|

Прочие платежи |

(2360) |

(0,745) |

(423) |

|

Сальдо |

214227 |

(64583) |

(133649) |

Из таблицы видно, что чистые денежные средства, использованные в инвестиционной деятельности, уменьшаются с каждым годом и в 2014 г. разница между выплатами и поступлениями составила 133649 млн.руб в в пользу выплат. Это свидетельствует об активно инвестиционной деятельности компании: ОАО «Лукойл» реализует действия по приобретению акций и долговых ценных бумаг с целью получения дохода в будущем. Положительным моментом является то, что в основном поступления идут от возврата займов, что говорит об эффективной политике управления контрагентами предприятия.

Для анализа инвестиционной привлекательности необходимо определить доходность вложенных средств по следующей формуле , приведённой в первой главе:

К1 = Pr / V

Где К1 — экономическая составляющая инвестиционной привлекательности предприятия, в долях единицы;

- V — объем инвестиций в основной капитал предприятия;

- Pr — объем прибыли за анализируемый период.

В качестве показателя дохода в нашем случае возьмем чистую прибыль предприятия. Рассчитаем данный показатель за 2014 г.

К1 = 371881 / 1187984 = 0,31,

Показывает, насколько эффективно используются инвестируемые в предприятие средства.

Также можно использовать вместо экономической составляющей инвестиционной привлекательности предприятия показатель рентабельности основного капитала, так как этот показатель отражает эффективность использования вложенных ранее средств в основной капитал. Относительно компании «Лукойл» показатель рентабельности определяем по формуле 3.

Формула 3

к = Pr / C.

C — средняя величина капиталак = 371881 / 999138 = 0,37.

Следовательно, показатель рентабельности основного капитала за 2014 г. равен 37 %.

Во многих методиках оценки инвестиционной привлекательности предприятия один из основных факторов оценки — система управления.

Для обеспечения деятельности ОАО «ЛУКОЙЛ» созданы следующие органы управления и контроля:

- Органы управления:

- Собрание акционеров — высший орган управления Компании;

- Совет директоров;

- Единоличный исполнительный орган — Президент (Генеральный директор);

- Коллегиальный исполнительный орган — Правление.

- Орган контроля:

Ревизионная комиссия.

Также в определении высокой инвестиционной привлекательности ОАО «ЛУКОЙЛ» определяющее значение играют следующие факторы:

- производственно-технологические (при добыче нефти и газа, а также при производстве продукции применяется современное оборудование, непрерывно внедряются научные разработки, которые позволяют повысить эффективность проводимых работ);

- ресурсные;

- инфраструктурные;

- экспортный потенциал

- деловая репутация и некоторые другие.

4 Пути повышения инвестиционной привлекательности предприятия

На предприятии можно провести мероприятия для повышения своей инвестиционной привлекательности (чтобы больше соответствовать требованиям инвестора).

Основные мероприятиями в этой связи могут быть заключены в следующем:

- разработке долгосрочной стратегии развития;

- бизнес-планировании;

- юридической экспертизе и приведении правоустанавливающих документов в соответствии с законодательством;

- создании кредитной истории;

- проведении мероприятий по реформированию (реструктуризации).

Для того, чтобы определить, какие из мероприятий требуются конкретному предприятию для повышения инвестиционной привлекательности, целесообразно проводить анализ существующей ситуации (проведение диагностики состояния предприятия).

С помощью него осуществляется определение:

- сильных сторон деятельности компании;

- рисков и слабых сторон в текущем состоянии компании, в том числе, с точки зрения инвестора;

- рекомендаций для развития конкурентоспособности, повышения эффективности деятельности и несомненно — инвестиционной привлекательности.

В процессе диагностики должны быть рассмотрены различные направления деятельности предприятия: сбыт, производство, финансы, управление. Выделяется сфера деятельности предприятия, которая связана с наибольшими рисками и имеет наибольшее число слабых сторон, формируются мероприятия для улучшения положения по выделенным направлениям.

Отдельно стоит отметить проведение юридической экспертизы предприятия — объекта инвестирования. Направлениями экспертизы при оценке инвестиционной привлекательности предприятия являются:

- права собственности на земельные участки и другое имущество;

- права акционеров и полномочия органов управления предприятием, описанные в учредительных документах;

- юридическая чистота и корректность учета прав на ценные бумаги компании.

По итогам экспертизы выявляют несоответствие в указанных направлениях относительно современных норм законодательства. Искоренение этих несоответствий является крайне важным шагом, так как при анализе предприятия любой инвестор придает юридическому аудиту большое значение.

Проведение диагностики состояния предприятия является основой для разработки стратегии развития. Стратегия — это генеральный план развития, который, как правило, разрабатывается на 3-5 лет. Стратегия описывает основные цели как предприятия в целом, так и функциональных направлений деятельности и систем (производство, сбыт, маркетинг).

Определяются основные целевые количественные и качественные показатели. Стратегия позволяет предприятию осуществлять планирование не более короткие периоды времени в рамках единой концепции. Для потенциального инвестора стратегия демонстрирует видение предприятием своих долгосрочных перспектив и адекватность менеджмента предприятия условиям работы предприятия (как внутренним, так и внешним).

Имея долгосрочную стратегию развития, предприятие переходит к разработке бизнес-плана. В бизнес-плане подробно и детально рассматриваются все аспекты деятельности, обосновывается объем необходимых инвестиций и схема финансирования, результаты инвестиций для предприятия. План денежных потоков, рассчитываемый в бизнес-плане, позволяет оценить способность предприятия вернуть инвестору из группы кредиторов заемные средства и выплатить проценты. Для инвесторов-собственников бизнес-план является основанием для проведения оценки стоимости предприятия и, соответственно, оценки стоимости капитала, вложенного в предприятие, и обоснованием потенциала его развития.

Для всех групп инвесторов большое значение имеет кредитная история предприятия, поскольку она позволяет судить об опыте предприятия по освоению внешних инвестиций и выполнению обязательств перед кредиторами и инвесторами-собственниками. В этой связи возможно проведение мероприятий по созданию такой истории. Например, предприятие может провести выпуск и погашение облигационного займа на относительно небольшую сумму с коротким сроком погашения. После погашения займа предприятие в глазах инвесторов перейдет на качественно иной уровень, как кредитор, способный своевременно выполнить свои обязательства. В дальнейшем предприятие сможет на более выгодных условиях привлекать как заемные средства в форме следующих выпусков облигационных займов, так и прямые инвестиции.

Одним из самых сложных мероприятий по повышению инвестиционной привлекательности предприятия является проведение реформирования (реструктуризации).

Полная программа реформирования включает совокупность мероприятий по комплексному приведению деятельности компании в соответствие с имеющимися условиями рынка и выработанной стратегией ее развития. Реструктуризация может проводиться по нескольким направлениям:

- Реформирование акционерного капитала.

Данное направление включает в себя мероприятия по оптимизации структуры капитала дробление, консолидация акций, все описанные в Законе об акционерных обществах формах реорганизации акционерного общества. Результатом подобных действий является повышение управляемости компании или группы компаний.

- Изменение организационной структуры и методов управления.

Данное направление реформирования нацелено на совершенствование процессов управления, обеспечивающих основные функции эффективно действующего предприятия, и организационных структур предприятия, которые должны соответствовать новым процессам управления.

- Реформирование активов.

В рамках реструктуризации активов можно выделить реструктуризацию имущественного комплекса, реструктуризацию оборотных активов. Данное направление реструктуризации предполагает любое изменение структуры его активов в связи с продажей излишних, непрофильных и приобретением необходимых активов, оптимизацию состава финансовых вложений, запасов, дебиторской задолженности.

- Реформирование производства.

Данное направление реструктуризации нацелено на совершенствование производственных систем предприятий. Целью в данном случае может быть повышение эффективности производства товаров, услуг; повышение их конкурентоспособности, расширение ассортимента или перепрофилирование.

Комплексная реструктуризация предприятия включает в себя комбинацию мероприятий, относящихся к нескольким из перечисленных выше направлений.

Предприятие может сформировать программу мероприятий для повышения инвестиционной привлекательности, исходя из своих индивидуальных особенностей и сложившейся конъюнктуры рынков капитала. Реализация такой программы позволяет ускорить привлечение финансовых ресурсов и снизить их стоимость. Следует отметить и то, что описанные выше мероприятия не требуют существенных материальных затрат, но результатом их реализации, помимо собственного роста интереса инвесторов к компании, является также повышение эффективности ее работы.

ЗАКЛЮЧЕНИЕ

Мною в данной работе была рассмотрена сущность категории «инвестиционная привлекательность» и её рассмотрение на примере ОАО «Лукойл». Существует несколько трактовок данного определения, но, обобщив их, можно сформулировать следующее определение инвестиционной привлекательности предприятия — это система экономических отношений между субъектами хозяйствования по поводу эффективного развития бизнеса и поддержания его конкурентоспособности. Опираясь на накопленный отечественный и зарубежный опыт, доказано, что инвестиционная привлекательность предприятий выступает основным механизмом привлечения инвестиций в экономику.

Инвестиционная привлекательность зависит от внешних (уровень развития региона и отрасли, расположение данного предприятия) и внутренних (деятельность внутри предприятия) факторов.

Одним из главных факторов инвестиционной привлекательности предприятия являются инвестиционные риски (риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь).

Также факторы, оказывающие влияние на инвестиционную привлекательность, подразделяются на: производственно-технологические; ресурсные; институциональные; нормативно-правовые; инфраструктурные; деловая репутация и другие.

Инвестиционная привлекательность с точки зрения отдельного инвестора может определяться различным набором факторов, имеющих наибольше значение в выборе того или иного объекта инвестирования.

В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях финансово-хозяйственной деятельности предприятия. Второй подход использует понятие инвестиционного потенциала, инвестиционного риска и методы оценки инвестиционных проектов. Третий подход основывается на оценке стоимости предприятия. Каждый из методов имеет свои достоинства и недостатки, и чем больше подходов и методов будет использовано в процессе оценки, тем будет больше вероятность того, что итоговая величина будет объективным отражением инвестиционной привлекательности предприятия.

В работе приведен алгоритм осуществления мониторинга инвестиционной привлекательности предприятия.

Анализ финансово-хозяйственной деятельности предприятия был проведен на примере ОАО «ЛУКОЙЛ» — одной из крупнейших нефтегазовых компаний. Основные показатели деятельности предприятия за рассматриваемый период увеличивались. Так чистая прибыль за данный период возросла на 77 % по сравнению с 2013 г.. Величина активов и пассивов баланса (валюта баланса) также возросла на 35,43 % и составила в 2014 г. 1755496 млн.руб. Касательно баланса предприятия можно заключить тот факт, что он не является абсолютно ликвидным. Но при этом основные показатели ликвидность в норме, и у компании нет возможности утраты платёжеспособности на ближайшие три месяца.

Проведя анализ по ОАО «ЛУКОЙЛ», могу заключить, что компания имеет достаточную инвестиционную привлекательность, что подтверждается различными факторами. Они сводятся к показателям приемлемой ликвидности, что влечёт за собой достаточно устойчивую платёжеспособность. Также компания имеет тенденцию к росту таких ключевых показателей как выручка, чистая прибыль, нераспределённая прибыль, что положительно отображается на восприятии этого положения инвесторами.

Выявлены пути повышения инвестиционной привлекательности предприятия. Они заключаются в разработке долгосрочной стратегии развития, а также бизнес-плана; проведении юридической экспертизы; создании положительной кредитной истории; проведении мероприятий по реформированию или реструктуризации предприятия.

Предприятие формирует программу мероприятий повышения инвестиционной привлекательности, исходя из индивидуальных особенностей и сложившейся конъюнктуры рынков капитала.

СПИСОК ЛИТЕРАТУРЫ

1. Адрианов Д.В. Россия: экономический и инвестиционный потенциал. — М.: «Экономика», 1995. 189 с.

2. Богатин Ю.В., Швандар В.А. Инвестиционный анализ: учебное пособие для вузов. — М.: ЮНИТИ-ДАНА, 2000. — 286 с.

- Бочаров В.В. Инвестиции. — СПб.: Питер, 2002. — 288 с.

- Валинурова Л.С.

Управление инвестиционной деятельностью. — М.: КНОРУС, 2005. — 384 с.

- Вахрин П.И. Инвестиции: Учебник. — М.: Издательско-торговая корпорация «Дашков и Ко», 2002. — 384 с.

- Гуськова Т.Н.

Оценка инвестиционной привлекательности объектов статистическими методами. М.: ГАСБУ, 1999. — 278 с.

- Игонина Л.Л. Инвестиции: Учебное пособие / Под ред. К.В. Балдина. — М.: Издательско-торговая корпорация «Дашков и Ко», 2006. — 288 с.

- Катасонов В.Ю.

Инвестиционный потенциал экономики: механизмы формирования и использования. — М.: «Анкил», 2005. — 328 с.

- Киселева Н.В. Инвестиционная деятельность: учебное пособие. — М.: КНОРУС, 2005. — 432 с.

- Комплексная оценка инвестиционной привлекательности предприятий / Трясицина Н.Ю.

// Экономический анализ. — 2006. — №18 — 5 с.

- Крылов Э.Н., Власова В.М., Егорова М.Г. Анализ финансового состояния и инвестиционной привлекательности предприятия. М.: Финансы и статистика, 2003. 192 с.

- Марголин А.М.

Инвестиции6 Учебник. — М.: Издательство РАГС, 2006. 464 с.

- Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 4-е изд., перераб. и доп. — Минск: ООО «Новое знание», 1999. — 688 с.