Актуальность исследования заключается в том, что денежная эмиссия в условиях развитого рынка и кредитно-банковской системы подвержена эффекту денежного мультипликатора, т.е. увеличению денег в ритме действия определенного коэффициента.

Для управления денежной массой рассчитывается показатель денежного мультипликатора.

Центральный банк регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах).

В развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и депозиты коммерческих банков (обязательные) в центральном банке.

Механизм эмиссии денег по-разному осуществляется в странах с командно-распределительной и рыночной экономикой. В первом случае эмиссия денег происходит на основе директивных планов. Во втором случае существует двухуровневая банковская система в виде центрального и коммерческих банков. Здесь механизм эмиссии строится на основе банковской (кредитной, депозитной) мультипликации.

Центральный банк, управляя механизмом мультипликации, расширяет или ссужает эмиссионные возможности коммерческих банков.

В экономической науке мультипликатор означает коэффициент изменения совокупного выпуска на одну денежную единицу прироста совокупного спроса. Под денежной мультипликацией понимается процесс эмиссии платежных средств участниками хозяйственного оборота при возрастании денежной базы (денег центрального банка) на одну денежную единицу.

Денежный мультипликатор — это числовой коэффициент, показывающий, во сколько раз возрастет, либо сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу, и определяемый как отношение денежной массы к узкой денежной базе.

Степень разработанности темы. Основные аспекты эффекта и величины денежного мультипликатора в экономике рассматривались различными учеными, среди них необходимо особенно отметить: Афанасьева Т.А., Евстифейкина А.А., Борио К., Инглиш У., Филардо Э., Васильева М.В., Гулиев О.Ф., Донцова Л.В., Дробышевский С.М., Трунин П.В., Каменских М.В., Моисеев С.Р. и другие.

Денежный мультипликатор

... 2) по своему абсолютному значению мультипликатор налогов всегда меньше мультипликатора автономных расходов. Итак, мультипликативный эффект налогов меньше, ... учреждения. Различают: мультипликатор денежного предложения; мультипликатор инвестиционных расходов; мультипликатор правительственных расходов; мультипликатор потребительских расходов; налоговый мультипликатор. Инвестиционный мультипликатор - ...

Цель исследования: рассмотреть особенности эффекта и величины денежного мультипликатора в экономике.

Задачи исследования таковы:

- привести понятие и сущность эффекта мультипликатора;

- показать основы денежного обращения;

- раскрыть специфику эффекта и величины денежного мультипликатора;

- произвести оценку денежного мультипликатора в России;

- определить влияние эффекта денежного мультипликатора экономики США на мировую экономику.

Предмет исследования: основные аспекты эффекта и величины денежного мультипликатора в экономике.

Объект исследования: экономика России и экономика США.

Эффект мультипликатора в финансовом отношении показывает, что существенные вливания в экономику денежных средств приумножаются в процессе их обращения в экономике государства. Притом, что крупные иностранные инвестиции либо значительные госрасходы представляют собой дополнительный государственный доход, который равен его первоначальной стоимости, с его помощью будут стимулироваться прочие секторы экономики.

Благодаря первоначальным инвестициям обеспечивается финансирование расходов на приобретение товаров и прямую оплату труда, что приводит к созданию значительного количества рабочих мест в снабженческой сфере, а это позволяет повысить спрос на услуги и товары в общем. А акционеры и работники будут получать выгоду от данной цепной реакции, причиной которой стали первоначальные инвестиции, спрос продолжит расти, зарплаты повышаться, что положительно скажется на прибыли. Конечным итогом всего этого будет положительное влияние на потребительский рынок. Вполне вероятно, что наиболее сильный эффект мультипликатора проявят инвестиции в строительство. Обычно они обладают более сильным эффектом, оказывающим влияние на всю экономику в общем. Однако она может на себе испытать и плохой эффект мультипликатора, когда из нее изымаются значительные суммы при существенном сокращении расходов государства, к примеру, при отмене большого проекта, который связан с развитием инфраструктуры. В таких условиях получается значительный спад в экономике.

Стоит сказать, что в общем случае под мультипликатором понимается отношение изменений дохода к смене компонента автономных расходов. Суть его состоит в том, что национальный доход увеличивается с повышением любого из компонентов автономных расходов. Действие мультипликатора в данном случае осуществляется следующим образом. К примеру, первоначальный объем инвестиций, направленных в сферу строительства жилых домов, равен тысяче долларов. Всеми владельцами факторов производства, которыми были предоставлены ресурсы на организацию строительства, будет получен определенный доход. Часть своего заработка строители предъявят в форме спроса на рынке потребительских товаров, а вторая часть сберегается рабочими. Получается, что у других хозяйственных агентов денежный доход возрастет. Часть этого дохода другие хозяйственные агенты потратят на приобретение потребительских товаров, вторая часть пойдет на сбережения.

Данный процесс постепенно захватывает все новые и новые слои населения, которые предъявят свои полученные доходы а рынке потребительских товаров в виде спроса. Получается, что первоначальная тысяча долларов станет причиной роста дохода и совокупного спроса на некоторую величину, превышающую 1000 долларов. Эффект мультипликатора по своей величине зависит от склонности к потреблению и сбережению.

Денежный рынок в макроэкономике

... Цена, по которой продаются и покупаются деньги, определяет жизнеспособность экономической политики государств и, таким образом, реально влияет на жизнь миллиардов людей. Таким образом, тема данной курсовой работы «Денежный рынок в макроэкономике» ...

В экономической теории принято выделять несколько видов мультипликатора:

- множитель государственных расходов;

- налоговый мультипликатор;

- множитель внешней торговли.

Если население продолжает инвестировать в экономику страны, то им будет обретен не только дополнительный доход, но и дополнительные товары, представленные на внутреннем рынке. Увеличение инвестиций во внутреннюю экономику позволяет значительно увеличить количество рабочих мест, что решает целую совокупность социальных проблем. Отрицательны эффект получается из-за высокой склонности со стороны населения к сбережению. В России такая ситуация сложилась из-за того, что население не доверяет коммерческим структурам, позволяющим осуществлять инвестиции. Именно поэтому нужно стимулировать инвестиционную деятельность на государственном уровне, благодаря чему можно добиться существенного экономического эффекта.

Процесс денежной эмиссии в современных условиях рынка и кредитно-банковской системы подвергается давлению денежного мультипликатора, т.е. повышения денежной массы в рамках функционирования какого-либо коэффициента.

Отсюда приведем формулу денежной базы:

Денежная база = М 0 + денежные средства в обязательных резервах 9в ЦБ РФ) + денежные средства коммерческих банков на корреспондентских счетах ЦБ РФ

Таким образом, денежная база показывает то, какой величины денежной массы могут оперировать Центральный банк.

Процесс равновесия на денежном рынке является равенством общего количества предлагаемых на данном рынке денежных средств, которые хотят иметь у себя населения и предпринимательство. Спрос на деньги, помимо того чтобы, определяется исходя из объема ВВП, он еще определяется ставкой процента (r) и с помощью реальных денежных остатков (М/р).

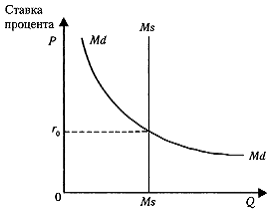

Помимо всего прочего, коэффициент (k) помогает скорректировать объем денежного предложения пропорционально общему объему спроса на деньги и основными целями денежно-кредитной политики. На рисунке 1 представлено предложение денег в виде вертикальной прямой (Мs-Мs).

Отсюда равновесная ставка процента (r 0 ) определяется точкой пересечения графика спроса на деньги и графиком денежного предложения.

Рис. 1. Денежный рынок

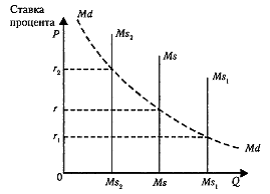

Таким образом, в процессе роста предложения денег и спросе на деньги, которые находится без изменения (Мd) равновесие на денежном рынке устанавливается при большем, чем первостепенное количество денег в обращении (Мs 1 ), и меньшей, чем первоначальная ставка (r), ставке процента (r1 ).

Данное равновесие приведено на рисунке 2.

Рис. 2. Изменения равновесия на денежном рынке при изменении предложения

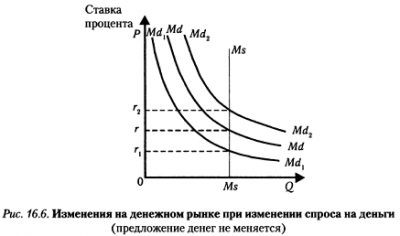

Далее рассмотрим другую ситуацию, то есть при изменении спроса на деньги. То есть когда повышается спрос на деньги, но при этом денежное предложение остается постоянным Md, равновесие на денежном рынке становиться при большей ставке процента (r 2 ), чем первоначальное значение. Данное положение на денежном рынке можно увидеть с помощью рисунка 3.

Рис. 3. Схема изменения на денежном рынке при увеличении или уменьшении спроса на деньги

Судя по данным рисунка 3, вертикальная прямая, обозначенная, как Мs представляет собой предложение, которое как раз и задается центральным банком. Этим центральный банк регулирует равновесие спроса и предложения денег и соответственно равновесную ставку процента.

Таким образом, повышая в рамках потребностей экономики государства денежную массу, центральный банк тем самым понижает ставки процента, это способствует росту совокупного спроса, а также повышает экономическую активность в целом.

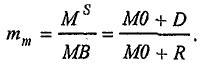

Денежный (банковский) мультипликатор (m) это показатель, отражающий то количество новых кредитных денег, которое может быть создано (или создано фактически) в банковской системе каждой денежной единицей первоначальных избыточных резервов.

Денежный мультипликатор (Money multiplier) показывает отношение предложения денег к денежной базе:

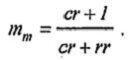

(1)

(1)

Разделим числитель и знаменатель почленно правой части функции на D (депозиты) и обозначим отношение М0/D как сr и отношение R/D как rr, получим:

(2)

(2)

Величина сr показывает отношение денег всей банковской системы к депозитам. Она зависит от реальной ставки процента, от ожиданий населения.

Величина rr показывает отношение резервов к банковским депозитам и зависит от нормы резервирования и величины избыточных резервов.

Теперь денежное предложение можно представить как:

(3)

(3)

Суть мультипликационного эффекта заключается в том, что первоначальный депозит полностью обеспечит ссуду, равную произведению депозита на (1 — rr).

Эта ссуда (дополнительное предложение денег) не покинет банковскую систему страны и обеспечит новое дополнительное денежное предложение. Каждый новый оборот денег (кредиты-ссуды) даст все меньшее предложение денег. Если данный процесс продлится до момента использования последней денежной единицы, то в этом случае суммарное предложение денег равно:

![]()

Таким образом, на основании всего изложенного в процессе теоретического исследования необходимо заключить, что денежный мультипликатор характеризует уровень многократного расширения депозитов в кредитной системе. Следовательно, рост значений денежного мультипликатора означает, что денежное предложение в стране увеличивается (при прочих равных условиях), и благодаря росту депозитов, увеличение объема которых определяет величину избыточных резервов системы и массу вновь созданных новых кредитных денег.

Расширение денежного предложения взаимосвязано с величиной обязательных резервов банковской системы и обратно пропорционально норме обязательного резервирования, устанавливаемой центральным банком страны. При этом, чем большую сумму обязательных резервов обязаны сформировать коммерческие банки, тем меньше оказываются их избыточные резервы и, соответственно, объемы кредитования и создание новых кредитных денег. банками денежная масса больше кредитно-денежной базы, сформированной центральным банком страны.

Изложенное позволяет сделать вывод о том, что денежный мультипликатор связан с денежным предложением. При этом нормативный денежный мультипликатор отражает потенциальную способность коммерческих банков множить денежную массу, а фактический — реальное предпочтение банков, учитывающих свой кредитный риск, предоставлять ссуды, создавая, при этом, новые кредитные деньги и внутренний предел безналичной (банковской) инфляции в стране.

В России ВВП на протяжении многих лет увеличивается, соответственно, необходимость в деньгах растет. Для отражения этой необходимости рассчитаем коэффициент монетизации, который показывает соответствие количества находящихся в обращении денег спросу на них (таблица 1).

Таблица 1

Показатели ВВП, агрегата М 2 и уровня монетизации экономики России

|

Год |

ВВП (млрд. руб.) |

Среднемесячное значение денежного агрегата М2 (млрд. руб.) |

УМЭ (%) |

|

2006 |

26781,1 |

6860,6 |

25,6 |

|

2007 |

33247,5 |

10353,0 |

31,1 |

|

2008 |

41264,9 |

13652,3 |

33,1 |

|

2009 |

38797,2 |

13011,0 |

33,5 |

|

2010 |

43221,1 |

16880,2 |

39,1 |

|

2011 |

54369,0 |

25081,0 |

44,0 |

|

2012 |

62600,0 |

27406,0 |

51,5 |

|

2013 |

66700,0 |

31406,0 |

54,0 |

Данные таблицы 1 отражают рост уровня монетизации экономики России даже в условиях кризиса 2008 года. Тем не менее, уровень монетизации в сравнении с развитыми странами весьма низок.

В декабре агрегат М2 вырос на 9,3%. Показатель на 1 января 2013 года составил 27,405 триллиона рублей против 25,081 триллиона рублей на 1 декабря 2012 года и 24,483 триллиона рублей на начало 2012 года.

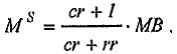

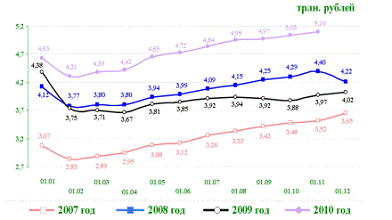

Обратным показателем коэффициента монетизации является скорость обращения денег. Скорость обращения денег — это среднегодовое количество оборотов, сделанных деньгами, которые находятся в обращении и используются на покупку готовых товаров и услуг. Скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась в 2009 году на 2,6%, в 2010 году — на 12,2%, в 2011 году — на 3,1% (рис. 4).

Рисунок 4. Скорость обращения денег, рассчитанная по денежному агрегату М2 (в среднегодовом выражении)

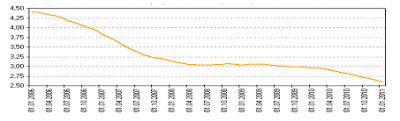

В 2010 году на фоне восстановления экономической активности и усиления платежного баланса состояние денежной сферы в целом характеризовалось укреплением рубля, увеличением спроса на национальную валюту, ростом банковских резервов, снижением процентных ставок и постепенным восстановлением кредитования реального сектора экономики.

Денежный агрегат М2 (это сумма наличных денег в обращении и безналичных средств) за 2010 год увеличился на 14,1%, в том числе за III квартал — на 4,2% (за 2009 год — на 1,2%).

Изменение структуры денежной массы определялось опережающими темпами роста безналичных средств. Темп прироста денежной массы в национальном определении на 2010 год по сравнению с 2009 годом составил 31,2%, в то время как на 2009 год по сравнению с 2008 годом он был отрицательным (-5,0%).

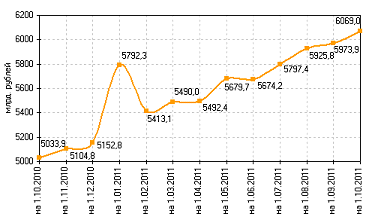

В 2009 году сокращение денежной массы было вызвано последствиями кризиса. В реальном выражении, то есть с учетом инфляции на потребительском рынке, денежная масса М2 за 2010 год выросла на 7,4% (за аналогичный период 2009 год она сократилась в реальном выражении на 6,5%) (рис.5).

Рисунок 5. Темпы прироста основных денежных агрегатов (к соответствующей дате предыдущего года, %)

Изменения денежной массы, а также наличных и безналичных денежных средств представлены в таблице 2.

Таблица 2

Динамика денежной массы в России (на начало года)

|

Год |

Денежная масса (М2) млрд. рублей |

В том числе |

Удельный вес безналичных средств в М2, % |

||||

|

Наличные деньги вне банковской системы (М0), млрд. руб. |

Безналичные средства, млрд. руб. |

6044,7 |

2009,2 |

4035,4 |

66,8 |

||

|

2007 |

8995,8 |

2785,2 |

6210,6 |

69,0 |

|||

|

2008 |

13272,1 |

3702,2 |

9569,9 |

72,1 |

|||

|

2009 |

13493,2 |

3794,8 |

9698,3 |

71,9 |

|||

|

2010 |

15697,7 |

4038,1 |

11659,7 |

74,3 |

|||

|

2011 |

20173,5 |

5062,7 |

15110,8 |

74,9 |

|||

|

2012 |

27406,0 |

6430,0 |

13754,0 |

75,1 |

|||

|

2013 |

31407,7 |

6986,0 |

15537,0 |

75,4 |

|||

По данным таблицы 2 можно сделать вывод, что с 2006 года существует тенденция увеличения безналичных средств, за исключением 2009 года. Данная ситуация является положительным явлением, потому что наша экономика приближается к уровню развитых стран, наличное обращение которых составляет 6-8%.

Спецификой российского денежного обращения является то, что наличное обращение занимает значительную долю в общей структуре денежного обращения и составляет 30%, что не соответствует мировым стандартам.

Российские граждане в настоящее время по-прежнему предпочитают использовать наличные деньги в качестве основного платежного средства. Доминирующие положение наличных денег в структуре денежного обращения связано с психологическим аспектом: население привыкло рассчитываться наличными деньгами и не представляют себе существование без них.

Однако значительная доля наличного денежного обращения влечет за собой ряд негативных последствий.

Основная проблема состоит в том, что большое наличных денежных средств и денежных документов">количество наличных денег в обращении делает финансовую систему менее устойчивой, подверженной инфляции и инфляционным ожиданиям.

Кроме того, рост наличного денежного обращения опосредованно связан с увеличением теневого денежного оборота в экономике, прежде всего уклонения хозяйствующих субъектов от налогообложения, затрудняет работу с коррупцией, отмыванием денег, преступностью и терроризмом.

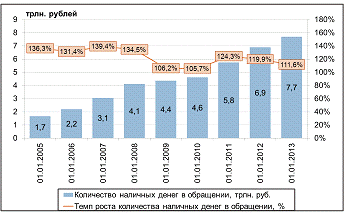

Оценивая количество наличных денег в обращении в РФ, необходимо отметить его увеличение. Так, количество наличных денег в обращении в конце 2008 года составило 3794,8 млрд. рублей, в конце 2009 года — 4038,1 млрд. р., а уже в 2010 году — 5062,7 млрд. р. (рис.8).

Одной из причин, влияющих на рост доли наличного обращения, является предпочтение большинства граждан РФ использованию банковских карт для снятия наличных денег в банкоматах, а не как платежное средство.

Так, при увеличении числа банковских карт с 121624 тыс. ед. до 157696 тыс. ед. за период с 2009 по 2011 годы и, соответственно, увеличении количества банкоматов в ходе развития инфраструктуры электронных платежей с 97,1 тыс. до 136,8 тыс. произошло возрастание спроса на наличность. В реальной экономике потребление наличности возрастает, несмотря на стремление ее ограничить.

Рисунок 6. Динамика количества наличных денег в обращении

Фактором роста наличных платежей также является большое количество операций, совершаемых населением в многочисленных мелких розничных магазинах, где наличность является единственным инструментом расчетов. Кроме того, значительная часть товаров в настоящее время реализуется на вещевых, смешанных и продовольственных рынках. Склонность к покупкам на рынках объясняется относительно невысоким уровнем доходов населения (рис.7).

Рисунок 7. Изменение количества наличных денег в обращении

Несмотря на существующую значительную долю наличного обращения, но существует тенденция к увеличению доли безналичного обращения.

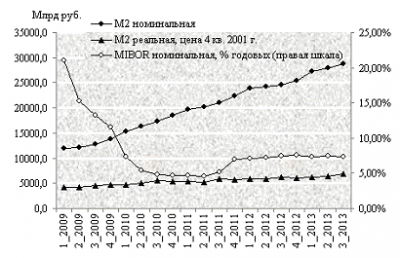

Недостаточный темп роста денежной массы и, как следствие, повышение процентных ставок в экономике. Если среднеквартальная номинальная денежная масса М2 росла значительным темпом, увеличившись за период 2010-2013 гг. примерно в 2,2 раза, то темп реальной денежной массы был намного скромнее (146%).

В 2013 г. по сравнению с 2012 г. среднеквартальная реальная денежная масса М2 увеличилась примерно на 6% (рис.8).

Недостаточность темпа роста денежной массы и, соответственно, предложения денег проявилась в постепенном увеличении реальных процентных ставок.

Рис.8. Динамика среднеквартальных значений денежного агрегата М2 (номинального и реального) и ставки МIBOR в 2009-2013 гг., млрд. руб.

Таким образом, в Российской Федерации, как и в большинстве зарубежных стран (Германия, Франция, Италия, Канада, Бразилия, СШа), наблюдается тенденция к увеличению количества наличных денег в обращении.

За восемь лет (с 2005-го по 2012 г.) количество наличных денег в обращении с учетом остатков в кассах учреждений Банка России и кредитных организаций возросло более чем в 4,5 раза и на начало 2013 г. составило 7,7 трлн. рублей.

Доля наличных денег по агрегату М0 в денежной массе М2 снизилась с начала 2005 г. с 35,2 до 23,8% на 1 декабря 2012 года (рис. 9).

Рис. 9. Количество наличных денег в обращении в 2005-2012 гг.

Организация наличного денежного обращения — процесс трудоемкий, дорогостоящий и сопряжен с определенными рисками. Современные тенденции развития наличного денежного обращения в России практически такие же, как и в развитых странах: использование аутсорсинга в сфере обработки, транспортировки и хранения наличных денег, оптимизация денежных потоков с учетом их рециркуляции, централизация и автоматизация обработки наличности, модернизация ее хранения, поддержание чистоты наличного денежного обращения, противодействие фальшивомонетничеству. Отличительной чертой России является то, что все наличные деньги проходят через центральный банк.

С 2004-го по 2012 г. количество расчетно-кассовых центров было сокращено в 2,2 раза и составило на начало 2013 г.505 единиц. В дальнейшем тенденция сокращения расчетно-кассовых центров, обрабатывающих небольшие объемы денежной наличности, сохранится. Характерной особенностью нашей страны является наличие отдаленных, малозаселенных регионов с недостаточным уровнем обеспечения населения банковскими услугами, что учитывается при принятии решений о закрытии расчетно-кассовых центров.

Кроме того, оцениваются такие факторы, как экономическая и социальная значимость территориального образования, транспортное сообщение, а также количество кредитных организаций и их подразделений.

Начиная с 2005 г. наблюдался рост числа подделок банкнот Банка России крупных номиналов.

Большая часть подделок приходилась на тысячерублевую банкноту. В связи с этим были разработаны банкноты с обновленным набором элементов защиты (модификация 2010 г.).

В 2010 г. в оборот была введена банкнота номиналом 1000 рублей новой модификации, а в 2011 г. — номиналом 5000 и 500 рублей.

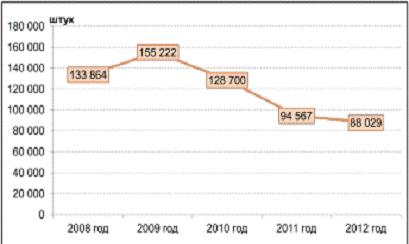

В результате в 2008-2012 гг. общее количество поддельных денежных знаков Банка России снизилось в 1,5 раза и составило на начало 2013 г. 88 029 штук. Что касается поддельных банкнот номиналом 1000 рублей, то их количество за этот период сократилось в 2,4 раза.

Рис. 10. Количество поддельных денежных знаков Банка России, выявленных в 2008-2012 гг.

подготовка и направление в территориальные учреждения Банка России предназначенных для населения плакатов и буклетов с изображениями модифицированных банкнот;

регулярное обновление информации на странице «Банкноты и монеты» официального сайта Банка России в сети Интернет.

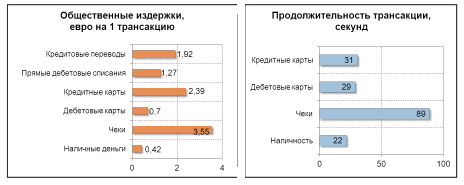

В настоящее время в России активно развиваются и внедряются электронные средства платежа, тем не менее мы заметно отстаем от зарубежных стран по уровню использования безналичной оплаты в розничной сфере. Прежде всего такая ситуация сложилась вследствие более позднего, чем в других странах, внедрения электронных средств платежа (с середины 90-х годов прошлого века), а также обусловлена некоторыми преимуществами наличных денег по сравнению с их электронными аналогами.

Так, например, в ходе исследования, проведенного экспертами Европейского центрального банка, было установлено, что наличные платежи имеют самые низкие общественные издержки из расчета на одну трансакцию и обеспечивают самую высокую скорость расчетов.

Рис. 11. Исследование наличных платежей

В настоящее время в России наблюдаются довольно высокие темпы прироста количества платежных карт и объема операций, совершаемых с их использованием на территории Российской Федерации, — в 2011 г. они составили 38,6 и 33,3% соответственно. При этом платежные карты используются населением в основном для снятия наличных денег (85,5% от общего объема совершаемых операций).

Как известно, снятие наличных производится чаще всего через банкоматы, по количеству которых Россия на начало 2012 г. занимала лидирующие позиции в Европе — 1,3 банкомата на 1000 жителей (для сравнения: во Франции — 0,87 банкомата на 1000 жителей; в Италии — 0,76; в Германии — 0,71; в Швеции — 0,38).

Что касается безналичной розничной оплаты, то главным препятствием на пути ее развития является отсутствие необходимой инфраструктуры. Далеко не во всех торгово-сервисных предприятиях платежные карты принимаются к оплате. На начало 2012 г. в России на 1000 жителей приходилось всего 3,7 POS-терминала, тогда как, например, во Франции данный показатель составлял 22 единицы. Негативное влияние на развитие безналичных средств платежа оказывает также рост количества и объемов мошеннических операций, совершаемых в данной сфере.

Следует отметить, что значительная часть населения России имеет невысокие доходы (ниже среднего уровня) и осуществляет покупки в мелких розничных магазинах и на рынках, где наличные деньги являются единственным платежным средством. Кроме того, в российском обществе недостаточно высокий уровень финансовой грамотности. Не стоит забывать также и про психологический аспект: население привыкло рассчитываться наличными деньгами, и, чтобы переориентировать его на использование электронных средств платежа, необходимо и время, и немалые усилия.

Банк России постоянно проводит работу по развитию безналичных розничных платежей и ограничению наличного денежного оборота.

Совместно с министерствами и ведомствами Банк России актуализирует и совершенствует правовую и методологическую базу, регламентирующую применение электронных средств платежа. Тем самым оказывается содействие развитию институциональной и технологической инфраструктуры для осуществления безналичных расчетов.

В настоящее время решается вопрос об ограничении наличных расчетов, совершаемых населением в торгово-сервисных предприятиях, суммой в 600 тыс. руб. Подобные ограничения введены в ряде зарубежных стран. Например, во Франции максимальная сумма платежа наличными, который может совершить физическое лицо-резидент, составляет 3000 евро, в Италии — 1000 евро, а в Болгарии — 15 тыс. левов (7650 евро).

Банк России считает, что в решении вопроса, касающегося развития безналичных платежей, необходимо придерживаться комплексного подхода. Целесообразно начинать не с введения запретов, а с создания условий, благоприятствующих расширению применения безналичных средств платежа, в том числе необходимо, чтобы торговые сети и организации, оказывающие услуги населению, были оснащены техникой для приема карт.

В то же время перед тем, как ограничить наличные расчеты, следует оценить возможные последствия, проанализировать, не будет ли данная мера ущемлять права граждан на приобретение товаров и услуг.

Таким образом, исследуя денежное обращение в России, можно сделать вывод, что российская экономика не соответствует мировым стандартам, но все же доля безналичного денежного обращения с каждым годом значительно увеличивается.

Надо понимать, что, к сожалению, у нас не так много времени, чтобы в полной мере осознать глубину современного мирового кризиса, тяжесть проблем и выработать некую систему принятия решений на случай скорого коллапса стратегии монетарного расширения. Выработать и главное осознать некую альтернативную экономическую модель, т.к. очевидно, что старая устарела.

Мир на пороге самой катастрофической трансформации в своей новейшей истории — процесса крайне болезненной ликвидации триллионов фантомных активов. Пока они делали все, чтобы удержать рост активов в прежних темпах, но сейчас фискальные и монетарные власти в панике и тупике. Они не знают, что делать. Работа проделана, все ресурсы брошены в бездну финансовой системы, активно пожирающей саму себя, все козыри выложены на стол, но эффекта никакого нет. Ситуация столь запущена, что после вливания в экономику более 1 трлн. за год через дефицит бюджета экономика не то, чтобы ожила, а она на грани сокращения.

Очевидно, что вечным процесс выкупа (QE) не может быть. Процесс порчи валюты и подрыва доверия вечным также не может быть.

Поскольку на сегодняшний день правительство США в целях сокрытие правды, подтасовывает документы, фальсифицирует реальную информацию. Таким образом, можно заключить, что сейчас наступили худшие перспективы за 100 лет, т.к. достигнут некий экономико-политический тупик и дальнейшие перспективы не ясны. Дисбалансы и риски в экономике США с каждым днем нарастают. Основной проблемой является то, что процесс стабилизации и выправления дисбалансов может затянуться на многие годы или даже десятилетия, учитывая высокую базу. Обратные связи между монетарными и фискальными стимулами в контексте реальной экономики полностью деградировали. Вложение денежных ресурсов осуществляется, но при этом сопоставимого эффекта не наблюдается.

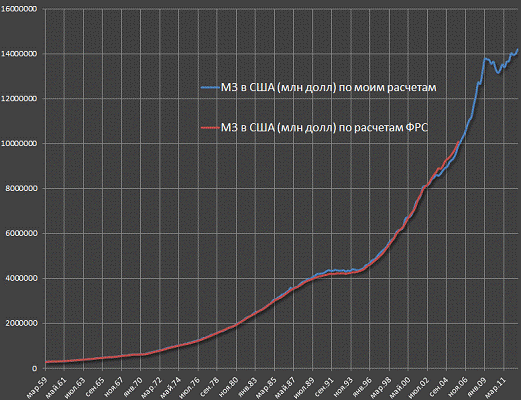

ФРС по необъяснимым причинам не публикует данные по денежной массе M3 с 2006. По данным исследований Ингульского В. , который просчитал данные самостоятельно, путем суммирования консолидированной задолженности по всем финансовым институтам в категориях checkable deposits and currency + private depository institutions + Money market mutual funds, что равнозначно сумме наличности, счетов до востребования, чеков, векселей, всех видов депозитов и вложений в денежные фонды.

Отсюда получается, что по расчетам ФРС и автора. Предыдущие данные совпадают, так что оценка близка к истине (рис.12).

Рисунок 12. Динамика денежной массы США

Денежная масса M3 действительно с 2007 года прекратила рост во многом за счет сокращения вложений в денежные фонды на 810 млрд с июня 2008 по сентябрь 2012. Наличность и краткосрочная ликвидность выросли с тех пор на 1.1 трлн, депозиты выросли на 1.24 трлн. Из этих 2.34 трлн (1.1+1.24) компании увеличили депозиты на 818 млрд, домохозяйства на 1.45 трлн, остальное правительство и некоторые фонды. Причем ФРС недавно делала переоценку, когда вычла более 500 млрд от компаний, добавив их к домохозяйствам, что как бы предполагает, что основное увеличение депозитов шло далеко не на счета обычного населения.

Прирост M3 самый скромный с середины 90-х годов (+1.5 трлн за 4.5 года), перед кризисом M3 увеличивался под 4.9 трлн за этот период. Но нужно учесть, что в текущих 1.5 трлн основная часть это перераспределенные деньги с дефицита бюджета правительства, т. к госдолг за этот период вырос более, чем на 5 трлн. Поэтому реальный сектор в действительности сокращается. В случае же сокращения дефицита произойдет снижение денежной массы.

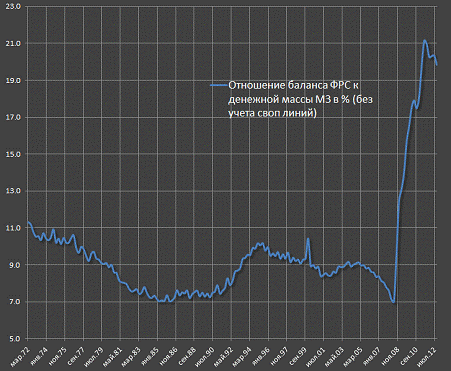

Баланс ФРС без учета своп линий к M3 представлен на рис.13.

Рис. 13. Отношение баланса ФРС к денежной массе М3 в % (без учета своп линий

Более, чем хорошо видно, что процесс порчи валюты набирает ход. Сейчас это отношение около 20%, в момент действия QE3 к концу 2013 года вырастут до 25%, что почти в 3 раза выше нормы. Эффективность данной система стремительно падает, т.к. бесконтрольная эмиссия на фоне заморозки частного сектора демонстрирует чудовищную неэффективность современной денежно-кредитной политики.

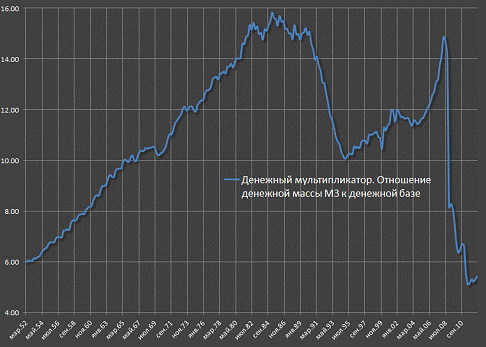

Рис. 14. Денежный мультипликатор. Отношение денежной массы М3 к денежной базе

По данным рисунка 14 можно заключить, что денежный мультипликатор (отношение M3 к денежной базе (резервные деньги)) упал ниже уровней 50-х годов. Это означает, что каналы трансмиссии резервных денег в экономику не работают, т.к. трансмиссия, прежде всего, происходит через кредитование, которое стагнирует. Деньги ФРС напрямую идут в электронное казино на всякие бессмысленные и беспощадные интервенции на рынке акций на сотни миллиардов и на монетизацию государственного долга. Так же соотношение показывает, что нет недостатка в резервных деньгах. Проблема не в кассовых разрывах, не в дефиците ликвидности, а в том, что частный сектор парализован. Экономика никак не принимает деньги ФРС просто потому, что эти деньги оседают на счетах дилеров и устремляются в виртуальную электронную среду.

Почему мультипликатор в 80-е года выше, чем на пике пузыря в 2007? Причина в том, что с 80-го года началась экспансия финансовых инструментов. Другими словами, деньги стали абсорбироваться не в денежном рынке (депозиты), а в долговые бумаги, в фондовый рынок, в деривативы и прочее. По этой причине M3 устарел вот, как уже 30 лет. Нужно нечто новое, которое покажет экспансию финансовых инструментов.

К концу 2013 мультипликатор США упал до уровней 30-х годов. Что как бы предполагает всю бессмысленность эмиссионной накачки дилеров виртуальными деньгами ФРС (рис.15).

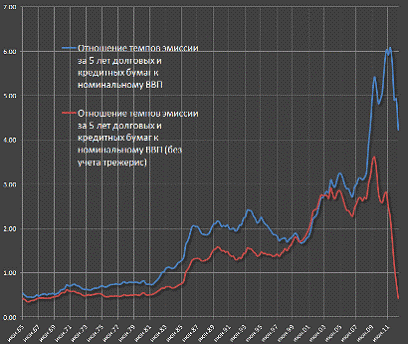

Рис. 15. Динамика основных показателей денежного мультипликатора США

Раньше 60-е годы на каждый доллар прироста номинального ВВП за 5 лет, эмиссия долговых бумаг увеличивалась не более, чем на 50 центов (без учета трежерис).

В 2007 соотношение выросло 3.2 бакса (в 6 раз!), в кризис до 6.1 доллара для всех долговых бумаг за счет эмиссии трежерис.

Например, в конце 2007 года номинальный ВВП за 5 лет вырос на 3.7 трлн, а долговые бумаги увеличились на 10.6 трлн и 9.1 трлн (без учета трежерис) за 5 лет. Сейчас номинальный ВВП за 5 лет вырос на 1.6 трлн, а долговой рынок на 6.9 и 0.7 трлн соответственно. В принципе, без учета трежерис темпы вернулись до нормы 50-х годов. Но за счет трежерис соотношение неадекватно высоко сейчас.

Сверхбурные темпы роста финансовой системы (а это все без учета деривативов) просто привели к коллапсу рынка США, когда отрыв от реальной экономики стал слишком существенным. Сверх быстрые темпы роста долга, фактически ускорились в 5-6 раз относительно периода золотого стандарта.

Таким образом, «производство» новых денег банками США становится возможным благодаря системе частичного резервирования. Как известно, коммерческие банки обязаны держать часть привлеченных ими денег в виде обязательных резервов (т.е. вклада в Федеральном резервном банке), а отношение между размером обязательных резервов комбанка и его обязательствами по вкладам называется резервной нормой, ее величина устанавливается ФРС.

Отдельно взятый коммерческий банк имеет возможность выдать ссуды клиентам в размере своих избыточных резервов (в реальности они приблизительно равны имеющимся финансовым ресурсам банка за вычетом хранящихся в ФРС обязательных резервов).

Но в то же время вся система коммерческих банков в целом имеет возможность создания «новых» кредитных денег в размере, обратно пропорциональном норме резервирования, эта величина называется денежный мультипликатор. На практике это означает, что если вы положите на счет в американском банке 100 долларов, то при сегодняшней норме резервирования банковская система потенциально может превратить их в 900 долларов выданных кредитов (возможно даже больше — сегодня в США норма резервирования плавающая величина, она колеблется от 0 до 10% в зависимости от величины обязательств банка по вкладам).

Аналогично обстоит дело с кредитами, которые ФРС выдает комбанкам — эти ссуды являются избыточными резервами для коммерческих банков и увеличивают потенциал банковской системы по созданию денег. Каждая сотня долларов кредита ФРС благодаря денежному мультипликатору превратится в тысячу кредитных долларов, «влитых» комбанками в экономику. Как видим, возможности коммерческих банков в США по созданию денег более чем достаточные.

Разговор о механизме эмиссии новых долларов будет неполным без рассмотрения важнейшей его части — системы выпуска долговых обязательств американского правительства. Сам по себе выпуск ценных бумаг казначейством США служит для финансирования дефицита федерального бюджета и, конечно же, не увеличивает предложение денег в экономике. Говорить о появлении в обращении «свеженапечатанных» долларов можно лишь в тот момент, когда ценные бумаги казначейства оказываются на балансе у какого-либо из федеральных резервных банков. Это может произойти или путем покупки бумаг казначейства банками ФРС на открытом рынке, либо же коммерческие банки используют бумаги казначейства в качестве залога при получении кредита в ФРС. В любом случае благодаря денежному мультипликатору каждый доллар правительственных долговых обязательств будет многократно умножен и потенциально может превратиться в десять долларов выданных кредитов.

На основании всего изложенного необходимо заключить

. В процессе теоретического исследования было дано понятие денежного мультипликатора и величине денежного мультипликатора.

Величина денежного мультипликатора колеблется во времени и в пространстве (она различна в различных странах).

В развитых странах величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и депозиты коммерческих банков (обязательные) в центральном банке.

Различают следующие агрегаты денежной массы, принятые качестве официальных показателей Банком России и используемы в статистике Российской Федерации:

М0 — наличные деньги в обращении вне банковской систем;l — включает в себя агрегат М0 , а также средства сбережения в национальной валюте, которые состоят из средств расчетах и остатков средств на расчетных счетах предприятий организаций, арендаторов, граждан и пр.; депозитов населения предприятий в коммерческих банках до востребования; среде бюджетных, профсоюзных, общественных и других организаций средств страховых организаций;

М2 — включает в себя агрегат Ml и срочные депозиты населения в коммерческих банках.

Вопросы организации наличного денежного обращения сохраняют свою актуальность на протяжении многих лет. Динамичное развитие электронных средств платежа позволяет рассматривать их в качестве возможной альтернативы наличным деньгам. Тем не менее, в России основным платежным инструментом остаются наличные деньги: доля наличных расчетов в общем объеме розничных платежей постепенно снижается, но остается довольно высокой — около 90%.

. При анализе денежного обращения России необходимо учитывать несовпадение законов обращения внутренних и внешних денег. В противном случае в экономике страны начинал действовать процесс значительного «сжатия» стоимостных, платежно-расчетных и кредитных возможностей российского рубля, приводящих к сильной зависимости экономики России от иностранных денежных единиц (валют).

. Долговая природа американской валюты является определяющим свойством для оценки её дальнейших перспектив и имеет несколько производных аспектов. С одной стороны в периоды роста экономики чрезмерное увлечение банкиров кредитованием (т.е. производством денежной массы) по вполне очевидным причинам может вызвать инфляцию и поэтому прыть банкиров в «делании денег» необходимо сдерживать.

С другой стороны денежная система, основанная на долговой природе эмиссии, для своего нормального функционирования крайне нуждается в постоянном расширении кредитования, т.к. сокращение уровня долговых обязательств в экономике равносильно уменьшению денежной массы. Более того, при выдаче кредита банк запускает в обращение только часть ссуды, а вот проценты, которые должен погасить заемщик, не «напечатаны». Таким образом, с чисто математической точки зрения погасить все кредиты заведомо невозможно, для этого в природе просто не существует достаточного количества денег, а значит, при условии консервативных темпов роста денежной массы, доллар всегда будет дефицитен.

К тому же, благодаря воздействию денежного мультипликатора, изъятие денег из банковской системы приводит к многократному уменьшению ее возможностей по кредитованию (читай — по созданию новых денег).

На практике это означает, что в периоды экономического спада консервативное поведение потребителей и уменьшение кредитования вызывает лавинообразное сокращение денежной массы и без вмешательства ФРС все это может привести к дефляционному коллапсу экономики, подобному событиям Великой депрессии.

Именно благодаря стихийному сокращению ликвидности во время нынешнего экономического кризиса мы наблюдаем несколько парадоксальную ситуацию — доллар дорожает относительно валют большинства стран мира, несмотря на тяжелейшие финансовые потрясения в Штатах и огромные денежные вливания в американскую экономику. Казалось бы, ФРС держит процентную ставку почти на нуле и это однозначный признак политики дешевых денег, следовательно, доллар также должен дешеветь. С обывательской точки зрения так оно и есть — со всех сторон говорят об огромных вливаниях ликвидности в экономику США, о «печатании долларов» и это вводит многих в заблуждение. Однако большинство индикаторов свидетельствует об укреплении доллара и никакого противоречия в данном случае нет — убытки в финансовой сфере и массовые банкротства в американской экономике сами по себе вызывают стихийное сокращение ликвидности, довольно значительное с учетом масштабов нынешних неурядиц в финсистеме США. В свою очередь оно грозит перерасти в дефляционный коллапс экономики, с чем и борется ФРС путем колоссальных вливаний денег.

Таким образом, долговая природа эмиссии доллара в купе с его статусом мировой резервной валюты порождают своеобразный страховочный механизм, который обеспечивает стабильную востребованность, «желанность» доллара — ведь долги необходимо возвращать и поэтому «бакс» всегда будет кому-то нужен.

1. Положение Банка России от 4.08.2004 № 236-П «О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных залогом (блокировкой) ценных бумаг»

2. Афанасьева Т.А., Евстифейкина А.А. Проблемы и тенденции денежного обращения в России // Вопросы статистики. — 2013. — № 5. — С.55-59

. Борио К., Инглиш У., Филардо Э. Макроэкономические проблемы и развитие денежно-кредитной политики // Вопросы статистики. — 2012. — № 4. — С.41-48

. Васильева М.В. Макроуровневые параметры и ориентиры реализации концепции социально-экономического развития России/Васильева М.В. // Национальные интересы: приоритеты и безопасность. — 2013. — № 17. — С. 20-30.

. Гулиев О.Ф. Инструменты денежно-кредитной политики ЦБ РФ: современное состояние [Текст] / О.Ф. Гулиев // Актуальные вопросы экономических наук: материалы II междунар. науч. конф. (г. Уфа, апрель 2013 г.).

— Уфа: Лето, 2013. — С.50-53

. Донцова Л.В. Вопросы государственного регулирования экономики: основные направления и формы // Менеджмент в России и за рубежом. — 2012. — № 10. — С.45

. Дробышевский С.М., Трунин П.В., Каменских М.В. Анализ трансмиссионных механизмов денежно-кредитной политики в российской экономике. — М.: ИЭПП, 2012. — 85 с.

. Канев В.М. Сущность денежно-кредитной политики // Вопросы экономики. — 2013. — № 4. — С.10-18

. Мировая экономика. / Под ред. Ломакин В. К.3-е изд., стереотип. — М.: ЮНИТИ-ДАНА, 2012. — 672 с.

. Моисеев С.Р. Правила денежно-кредитной политики // Финансы и кредит. — 2012. — № 16 (106).

— С.37-46

. Некипепов А., Головнин М. Стратегия и тактика денежно-кредитной политики в условиях мирового экономического кризиса // Вопросы экономики. — 2013. № 1. — С.22-29

. Эрве Лебре «Стартапы/Чему мы еще можем поучиться у Кремниевой Долины», перевод с англ. М.А. Адамян, А.А. Данишевская, Н.С. Брагина — М.: Корпоративные издания, 2013. — 216с.

. Юрченко К.П. Макроэкономические эффекты непозитивной трендовой динамики // Журнал экономической теории. — 2004. — № 1. — С.52-59

. Официальный сайт Центрального Банка Российской Федерации. [Электронный ресурс]. URL: www.cbr.ru.

. Годовой отчет Банка России за 2011 год. [Электронный ресурс]: — Электронный док. — Режим доступа: — http://www.cbr.ru/publ/main. asp? Prtid = God

. Андрюшин С.А., В. Бурлачков. Денежно-кредитная политика и глобальный финансовый кризис: вопросы методологии и уроки для России: Режим доступа: institutiones.com/general/971-denezhno-kreditnaya-politika.html

18. Денежные мультипликаторы к 2013 году // <http://voprosik.net/denezhnye-multiplikatory-k-2013-godu/>

. Ингульский В. Горящие» деньги: стоит ли ждать обвала доллара? // http://ingul-sky. livejournal.com/4645.html