В современных условиях хозяйствования усиление факторов неопределенности в развитии экономики способствует повышению интереса к различным видам предпринимательства, в том числе к инвестиционной деятельности. Большинство экономически развитых стран, стремясь выйти из экономического кризиса, активизировали инвестиционную деятельность и решение проблем резкого повышения конкурентоспособности продукции. В этой связи использование разнообразных форм экономических отношений, в частности лизинга, представляющего собой форму временного пользования владения имуществом, приобретает все большую актуальность для создания условий по привлечению капитала в жизненно важные отрасли экономики, рациональному использованию финансовых, материальных и трудовых ресурсов, обеспечению поддержки малого предпринимательства.

Предпринимательская деятельность на рынке лизинговых услуг является мощным импульсом структурных изменений форм и методов хозяйствования, технического перевооружения сферы производства, поиска и внедрения различных видов финансирования инвестиций.

Лизинг является сравнительно молодой услугой на инвестиционном рынке России. Лизинг — это, прежде всего, эффективная форма инвестирования в оборудование и основные средства, а также удобная форма управления имуществом.

На сегодняшний день лизинг приобретает все большее значение как эффективный инструмент для привлечения инвестиций, пополнения оборотных средств и оснащения предприятий оборудованием.

В современном крупном бизнесе весьма активно используются лизинговые операции. Они выгодны производителям, поскольку позволяют им реализовывать свою продукцию в условиях непрерывно нарастающей конкуренции. Эти операции представляют интерес и для потенциальных пользователей объектами лизинга, по какой-либо причине не желающих единовременно финансировать приобретение дорогостоящего имущества или не имеющих в данный момент свободных денежных средств.

Финансовый лизинг (Financial Lease) — это лизинг, при котором риски и вознаграждения от владения и пользования арендованным имуществом ложатся на арендатора (лизингополучателя).

В этом случае арендатор (лизингополучатель), в соответствии с требованиями МСФО № 17 «Аренда», должен отражать предмет лизинга в составе активов (следование принципу приоритета содержания перед формой).

В соответствии с российским законодательством балансодержателем объекта финансового лизинга может выступать как лизингополучатель, так и лизингодатель, что оговаривается в договоре лизинга.

Проблемы правового регулирования лизинга

... З.М. Ахмедханова (подпись) (И.О. Фамилия) Аннотация к дипломной работе на тему «проблемы правового регулирования лизинга в предпринимательской деятельности» студентки группы Юрз-1102Д Залины ... 28 2.1. Проблема определения сторон договора лизинга…………..….. 28 2.2. Заключение и содержание договора лизинга………………..….. 34 2.3. Общие условия прекращения договора лизинга…………….…. 49 Глава 3. Перспективы и ...

Целью данной работы является рассмотрение сущности управление финансовым лизингом и выявление его преимуществ по сравнению с традиционными формами финансирования.

Задачами курсовой работы являются: определение сущности и видов финансового лизинга, этапы управления финансовым лизингом, проанализировать приобретение оборудования предприятием на условиях лизинга и кредита, развитие лизинга в 2014 году в Российской Федерации.

В ходе работы изучалась литература отечественных и зарубежных авторов, статьи экономических журналов, а также законы и нормативные акты, регламентирующие деятельность лизинга.

финансовый лизинг оборудование покупка

1. Основы управления финансовым лизингом

1 Сущность финансового лизинга

Финансовый лизинг (аренда) представляет собой хозяйственную операцию, предусматривающую приобретение арендодателем по заказу арендатора основных средств с дальнейшей передачей их в пользование арендатора на срок, не превышающий периода полной их амортизации с обязательной последующей передачей права собственности на эти основные средства арендатору, финансовый лизинг рассматривается как один из видов финансового кредита. Основные средства, переданные в финансовый лизинг, включаются в состав основных средств арендатора.

Кредитные отношения финансового лизинга характеризуются многоаспектностью, проявляемой в достаточно широком диапазоне. Эти кредитные аспекты финансового лизинга заключаются в следующем (рис. 1).

1.Финансовый лизинг удовлетворяет потребность в наиболее дефицитном виде заемного капитала — долгосрочном кредите. На современном этапе долгосрочное банковское кредитование предприятий сведено к минимуму. Это является серьезным тормозом в осуществлении предприятиями инвестиционной деятельности, связанной с обновлением и расширением состава их внеоборотных активов. Использование в этих целях финансового лизинга позволяет в значительной мере удовлетворить потребности предприятия в привлечении долгосрочного кредита.

2.Финансовый лизинг обеспечивает полный объем удовлетворения конкретной целевой потребности предприятия в заемных средствах. Использование финансового лизинга в конкретных целях обновления и расширения состава активной части операционных внеоборотных активов позволяет предприятию полностью исключить иные формы финансирования этого процесса за счет как собственного, так и заемного капитала, снижает зависимость предприятия от банковского кредитования.

3.Финансовый лизинг автоматически формирует полное обеспечение кредита, что снижает стоимость его привлечения, формой такого обеспечения кредита является сам лизингуемый актив, который в случае финансовой несостоятельности (банкротства) предприятия может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке. Дополнительной формой такого обеспечения кредита является обязательное страхование лизингуемого актива лизингополучателем (рентером) в пользу лизингодателя (лиссора).

Снижение уровня кредитного риска лизингодателя (в соответственно и его премии за риск) создает предпосылки для соответствующего снижения стоимости привлечения предприятием этого вида финансового кредита (в сравнении с банковским кредитом).

Кредиты деньги в долг азартные игры ставки

... Казино. Hадеюсь вам приходилось играть в азартные игры, не обязательно на деньги или дрyгие материальные ценности. Как происходит процесс игры? Вы приходите в казино или иное игорное заведение. ... фаллос побывал в этой вагине. Правила игры систематически меняются в зависимости от настроения банкомета. при бyржyазно-капиталистическом строе ставки ничем не ограничиваются и шyлерство в отдельных слyчаях ...

4.финансовый лизинг обеспечивает покрытие „налоговым щитом» всего объема привлекаемого кредита. Лизинговые платежи, обеспечивающие амортизацию всей суммы основного долга по привлекаемому кредиту, входят в состав издержек предприятия и уменьшают соответствующим образом сумму его налогооблагаемой прибыли. По банковскому кредиту аналогичный „налоговый щит» распространяется лишь на платежи по обслуживанию кредита, а не на сумму основного долга по нему. Кроме того, определенная система налоговых льгот распространяется и на лизингодателя.

5.финансовый лизинг обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга. В отличие от банковского кредита, где обслуживание долга и возврат основной его суммы осуществляется в форме денежных платежей, финансовый лизинг предусматривает возможность осуществления таких платежей в иных формах, например, в форме поставок продукции, произведенной с участием лизингуемых активов.

6.финансовый лизинг обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга. В отличие от традиционной практики обслуживания и погашения банковского кредита финансовый лизинг представляет предприятию возможность осуществления лизинговых платежей по значительно более широкому диапазону схем с учетом характера использования лизингуемого актива, срока его использования и т.п. В этом отношении финансовый лизинг является для предприятия более предпочтительным кредитным инструментом.

Рисунок 1. Характеристика кредитных аспектов финансового лизинга

7.финансовый лизинг характеризуется более упрощенной процедурой оформления кредита в сравнении с банковской. Как свидетельствует современный отечественный и зарубежный опыт при лизинговом соглашении объем затрат времени и перечень необходимой для представления финансовой документации существенно ниже, чем при оформлении договора с банком о предоставлении долгосрочного финансового кредита. В значительной степени этому способствует строго целевое использование полученного кредита и надежное его обеспечение при финансовом лизинге.

8.финансовый лизинг обеспечивает снижение стоимости кредита за счет ликвидационной стоимости лизингуемого актива. Так как при финансовом лизинге после завершения лизингового периода соответствующий актив передается в собственность лизингополучателя, то после полной его амортизации он имеет возможность реализовать его по ликвидационной стоимости. На сумму этой ликвидационной стоимости (приведенную путем дисконтирования к настоящей стоимости) условно снижается сумма кредита по лизинговому соглашению.

9. финансовый лизинг не требует формирования на предприятии фонда погашения основного долга в связи с постепенностью его амортизации. Так как при финансовом лизинге обслуживание основного долга и его амортизация осуществляется одновременно (т.е. включены в состав лизинговых платежей в комплексе), с окончанием лизингового периода стоимость основного долга по лизингуемому активу сводится к нулю. Это избавляет предприятие от необходимости отвлечения собственных финансовых ресурсов на формирование фонда погашения.

Лизинг — одна из форм кредита

... период. Таким образом, лизинговая компания фактически кредитует арендатора. Поэтому лизинг иногда называют “кредит – аренда”. В ... оборудования, но и финансовых условий, на основе которых оно предлагается потребителям. Лизинг позволяет удовлетворить ... лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При кредите в основные фонды заемщик вносит в установленные сроки платежи ...

Перечисленные кредитные аспекты финансового лизинга определяют его как достаточно привлекательный кредитный инструмент в процессе привлечения предприятием заемного капитала для обеспечения своего экономического развития.

1.2 Виды финансового лизинга

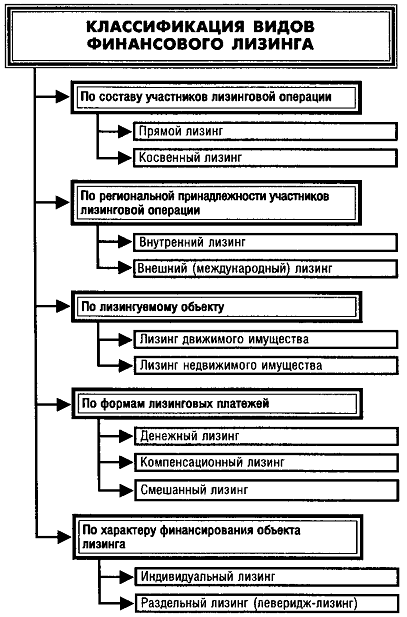

Управление финансовым лизингом на предприятии связано с использованием различных его видов. Классификация видов финансового лизинга по основным классификационным признакам приведена на рисунке 2.

1. По составу участников лизинговой операции разделяют прямой и косвенный виды финансового лизинга.

— Прямой лизинг характеризует лизинговую операцию, которая осуществляется между лизингодателем и лизингополучателем без посредников. Одной из форм прямого лизинга является сдача актива в лизинг непосредственным его производителем, что значительно снижает затраты на осуществление лизинговой операции и упрощает процедуру заключения лизинговой сделки. Второй из форм прямого лизинга является так называемый возвратный лизинг, при котором предприятие продает соответствующий свой актив будущему лизингодателю, а затем само же арендует этот актив. При обеих формах прямого лизинга участие третьих лиц в лизинговой операции не предусматривается.

— Косвенный лизинг характеризует лизинговую операцию, при которой передача арендуемого имущества лизингополучателю осуществляется через посредников (как правило, лизинговую компанию).

В виде косвенного лизинга осуществляется в настоящее время преобладающая часть операций финансового лизинга.

2. По региональной принадлежности участников лизинговой операции выделяют внутренний и внешний (международный) лизинг.

- Внутренний лизинг характеризует лизинговую операцию, все участники которой являются резидентами данной страны.

— Внешний (международный) лизинг связан с лизинговыми операциями, осуществляемыми участниками из разных стран. На современном этапе внешний финансовый лизинг используется, как правило, при совершении лизинговых операций совместными предприятиями с участием иностранного капитала.

Рисунок 2. Классификация видов финансового лизинга по основным признакам

3. По лизингуемому объекту выделяют лизинг движимого и недвижимого имущества.

— Лизинг движимого имущества является основной формой лизинговых операций, законодательно регулируемых в нашей стране. Как правило, объектом такого вида финансового лизинга являются машины и оборудование, входящее в состав операционных основных средств.

— Лизинг недвижимого имущества заключается в покупке или строительстве по поручению лизингополучателя отдельных объектов недвижимости производственного, социального или другого назначения с их передачей ему на условиях финансового лизинга. Этот вид лизинга пока еще не получил распространения в нашей стране.

4. По формам лизинговых платежей различают денежный, компенсационный и смешанный виды лизинга.

- Денежный лизинг характеризует платежи по лизинговому соглашению исключительно в денежной форме. Этот вид лизинга является наиболее распространенным в системе осуществления предприятием финансового лизинга.

- Компенсационный лизинг предусматривает возможность осуществления лизинговых платежей предприятием в форме поставок продукции (товаров, услуг), производимой при использовании лизингуемых активов.

- Смешанный лизинг характеризуется сочетанием платежей по лизинговому соглашению как в денежной, так и в товарной форме (форме встречных услуг).

6 стр., 2562 слов

Лизинговые платежи

... лизинговые платежи в следующей последовательности: 1. Рассчитываются размеры лизинговых платежей по годам, охватываемым договором лизинга. 2. Рассчитывается общий размер лизинговых платежей за весь срок договора лизинга как сумма платежей ... в течение которого объект основных средств или объект нематериальных активов служат для выполнения целей деятельности налогоплательщика. Срок полезного ...

5. По характеру финансирования объекта лизинга выделяют индивидуальный и раздельный лизинг.

- Индивидуальный лизинг характеризует лизинговую операцию, в которой лизингодатель полностью финансирует производство или покупку передаваемого в аренду имущества.

— Раздельный лизинг (леверидж-лизинг) характеризует лизинговую сделку, в которой лизингодатель приобретает объект аренды частично за счет собственного капитала, а частично — за счет заемного. Такой вид лизинга присущ крупным капиталоемким лизинговым операциям со сложным многоканальным финансированием передаваемого в аренду имущества.

С учетом изложенных основных видов финансового лизинга организуется процесс управления им на предприятии. Основной целью управления финансовым лизингом с позиций привлечения предприятием заемного капитала является минимизация потока платежей по обслуживанию каждой лизинговой операции.

3 Этапы управления финансовым лизингом

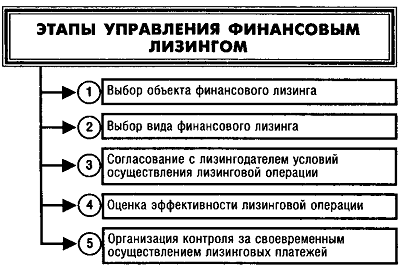

Процесс управления финансовым лизингом на предприятии осуществляется по следующим основным этапам представленным на рисунке 3.

1.Выбор объекта финансового лизинга. Такой выбор определяется необходимостью обновления или расширения состава операционных внеоборотных активов предприятия с учетом оценки инновационных качеств отдельных альтернативных их видов.

Рисунок 3. Основные этапы управления финансовым лизингом на предприятии

2.Выбор объекта финансового лизинга. Такой выбор определяется необходимостью обновления или расширения состава операционных внеоборотных активов предприятия с учетом оценки инновационных качеств отдельных альтернативных их видов.

3.Выбор вида финансового лизинга. В основе такого выбора лежит классификация видов финансового лизинга и оценка следующих основных факторов:

- страна-производитель продукции, являющейся объектом финансового лизинга;

- рыночная стоимость объекта финансового лизинга;

- развитость инфраструктуры регионального лизингового рынка;

- сложившаяся практика осуществления лизинговых операций по аналогичным объектам лизинга;

- возможности эффективного использования лизингополучателем актива, являющегося объектом лизинга.

В процессе выбора вида финансового лизинга учитывается механизм приобретения лизингуемого актива, который сводится к трем альтернативным вариантам:

- а) предприятие-лизингополучатель самостоятельно осуществляет отбор необходимого ему объекта лизинга и конкретного производителя — продавца имущества, а лизингодатель оплатив его стоимость передает это имущество в пользование лизингополучателя на условиях финансового лизинга (эта схема принципиально применима и к возвратному лизингу);

- б) предприятие-лизингополучатель поручает отбор необходимого ему объекта лизинга своему потенциальному лизингодателю, который после его приобретения передает его предприятию на условиях финансового лизинга (такая схема наиболее часто используется при внешнем лизинге);

— в) лизингодатель наделяет предприятие-лизингополучатель полномочиями своего агента по заказу предполагаемого объекта лизинга у его изготовителя и после его оплаты передает приобретенное им имущество лизингополучателю на условиях финансового лизинга (такая схема наиболее часто используется при внутреннем лизинге).

Таким образом, процесс выбора вида финансового лизинга совмещается обычно с процессом выбора и потенциального лизингодателя.

3.Согласование с лизингодателем условий осуществления лизинговой сделки. Это наиболее ответственный этап управления финансовым лизингом, во многом определяющий эффективность предстоящей лизинговой операции. В процессе этого этапа управления согласовываются следующие основные условия (рис. 4).

4.Оценка эффективности лизинговой операции. В основе такой оценки лежит сравнение суммарных потоков платежей при различных формах финансирования активов.

Эффективность денежных потоков (потоков платежей) сравнивается в настоящей стоимости по таким основным вариантам решений: приобретение активов в собственность за счет собственных финансовых ресурсов; приобретение активов в собственность за счет долгосрочного банковского кредита; аренда (лизинг) активов.

— Основу денежного потока приобретения актива в собственность за счет собственных финансовых ресурсов составляют расходы по его покупке, т.е. рыночная цена актива. Эти расходы осуществляются при покупке актива и поэтому не требуют приведения к настоящей стоимости.

— Основу денежного потока приобретения актива в собственность за счет долгосрочного банковского кредита составляют процент за пользование кредитом и общая его сумма, подлежащая возврату при погашении. Расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

![]()

где ДПКН — сумма денежного потока по долгосрочному банковскому кредиту, приведенная к настоящей стоимости; ПК — сумма уплачиваемого процента за кредит в соответствии с годовой его ставкой; СК — сумма полученного кредита, подлежащего погашению в конце кредитного периода; Нп — ставка налога на прибыль, выраженная десятичной дробью; i — годовая ставка процента за долгосрочный кредит, выраженная десятичной дробью; n — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

Рисунок 4. Характеристика основных условий осуществления лизинговой операции, подлежащих согласованию с лизингодателем

— Основу денежного потока аренды (лизинга) актива составляют авансовый лизинговый платеж (если он оговорен условиями лизингового соглашения) и регулярные лизинговые платежи (арендная плата) за использование актива. Расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

![]()

где ДПЛН — сумма денежного потока по лизингу (аренде) актива, приведенная к настоящей стоимости; АПЛ — сумма авансового лизингового платежа, предусмотренного условиями лизингового соглашения; ЛП — годовая сумма регулярного лизингового платежа за использование арендуемого актива; Нп — ставка налога на прибыль, выраженная десятичной дробью; i — среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью; п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

В расчетных алгоритмах суммы денежных потоков всех видов, приведенных выше, стоимость актива предусматривается к полному списанию в конце срока его использования. Если после предусмотренного срока использования актива, взятого в аренду на условиях финансового лизинга или приобретенного в собственность, он имеет ликвидационную стоимость, прогнозируемая ее сумма вычитается из денежного потока. Расчет этой вычитаемой суммы ликвидационной стоимости осуществляется по следующей формуле:

![]()

где ДПЛС — дополнительный денежный поток за счет реализации актива по ликвидационной стоимости (после предусмотренного срока его использования), приведенный к настоящей стоимости; ЛС — прогнозируемая ликвидационная стоимость актива (после предусмотренного срока его использования); i — среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью; п — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

— Организация контроля за своевременным осуществлением лизинговых платежей. Лизинговые платежи в соответствии с графиком их осуществления включаются в разрабатываемый предприятием платежный календарь и контролируются в процессе мониторинга его текущей финансовой деятельности.

В процессе управления финансовым лизингом следует учесть, что многие правовые нормы его регулирования в нашей стране еще не установлены или разработаны недостаточно. В этих условиях следует ориентироваться на международные стандарты осуществления лизинговых операций с соответствующей их адаптацией к экономическим условиям нашей страны.

2. Анализ приобретения оборудования машиностроительным предприятием на условиях лизинга и кредита

Описание хозяйственной ситуации: приобретение импортного оборудования сборочных комплектов КМУ PC Produzioni под брендом Manotti, которые устанавливают за кабиной или в заднем свесе крана-манипулятора на российском производственном предприятии ОАО «Волжский машиностроительный завод» (далее по тексте ОАО «ВМЗ).

Цель проекта: рассмотреть возможные варианты получения оборудования сборочных комплектов КМУ и выбрать среди них наиболее оптимальный для предприятия.

Вариант №1:

ОАО «ВМЗ» имеет возможность приобретения технологического оборудования фирмы PC Produzioni у лизинговой компании ООО “Альянс” в финансовый лизинг сроком на 6 лет с возможностью его выкупа по остаточной стоимости.

При этом взаимоотношения между участниками лизинговой сделки представлены на рисунке 5.

Рис.5: Взаимоотношения между участниками лизинговой сделки.

где: 1 — заключение договора лизинга; 2 — поставка предмета лизинга; 3 — оплата поставки предмета лизинга; 4 — платеж за лизинг имущества.

Вариант №2:

ОАО «ВМЗ» имеет возможность получить кредит в коммерческом банке ОАО «Промсвязьбанк» для приобретения нужного оборудования, а затем заключить контракт непосредственно с фирмой PC Produzioni на покупку сборочных комплектов КМУ под брендом Manotti.

Как правило, западные партнеры требуют от наших предприятий 100-процентной предоплаты (в этом случае ситуация как раз такова), хотя обычная мировая практика предполагает предоплату в размере 15-20 процентов.

1 Анализ приобретения оборудования за счет кредита

Для начала определим расходы предприятия по покупке оборудования за счет кредита, то есть рассмотрим второй вариант.

Стоимость оборудования — 100 000 долл.

Российский банк ОАО «Промсвязьбанк» готов предоставить машиностроительному предприятию ОАО «ВМЗ» кредит на 6 лет под 30% годовых с поквартальным погашением основного долга и процентов.

В этом случае платежи, которые будет выплачивать машиностроительное предприятие ОАО «ВМЗ» коммерческому банку ОАО «Промсвязьбанк» распределятся следующим образом, представленным в таблице 1.

Таблица 1

Погашение кредита банка (долл.)

|

Год, квартал |

Величина основного долга |

Оплата основного долга |

Ставка процента |

Период |

Оплата процентов |

|

1 |

2 |

3 |

4 |

5 |

6 = 2*4*5*0,01 |

|

1,1 |

100 000 |

4167 |

0,3 |

¼ |

7 500 |

|

1,2 |

95 833 |

4167 |

0,3 |

1/4 |

7 188 |

|

1,3 |

91 666 |

4167 |

0,3 |

1/4 |

6 876 |

|

1,4 |

87 499 |

4167 |

0,3 |

1/4 |

6 564 |

|

2,1 |

83 332 |

4167 |

0,3 |

1/4 |

6 252 |

|

2,2 |

79 165 |

4167 |

0,3 |

1/4 |

5 940 |

|

2,3 |

74 998 |

4167 |

0,3 |

1/4 |

5 622 |

|

2,4 |

70 831 |

4167 |

0,3 |

1/4 |

5 310 |

|

3,1 |

66 664 |

4167 |

0,3 |

1/4 |

4 998 |

|

3,2 |

62 497 |

4167 |

0,3 |

1/4 |

4 686 |

|

3,3 |

58 330 |

4167 |

0,3 |

1/4 |

4 374 |

|

3,4 |

54 163 |

4167 |

0,3 |

1/4 |

4 062 |

|

4,1 |

49 996 |

4167 |

0,3 |

1/4 |

3 750 |

|

4,2 |

45 825 |

4167 |

0,3 |

1/4 |

3 438 |

|

4,3 |

41 658 |

4167 |

0,3 |

1/4 |

3 126 |

|

4,4 |

37 491 |

4167 |

0,3 |

1/4 |

2 814 |

|

5,1 |

33 325 |

4166 |

0,3 |

1/4 |

2 502 |

|

5,2 |

29 159 |

4166 |

0,3 |

1/4 |

2 184 |

|

5,3 |

24 993 |

4166 |

0,3 |

1/4 |

1 872 |

|

5,4 |

20 827 |

4166 |

0,3 |

1/4 |

1 560 |

|

6,1 |

16 661 |

4166 |

0,3 |

1/4 |

1 248 |

|

6,2 |

12 495 |

4166 |

0,3 |

1/4 |

936 |

|

6,3 |

8 329 |

4166 |

0,3 |

1/4 |

624 |

|

6,4 |

4 166 |

4166 |

0,3 |

1/4 |

312 |

|

Итого |

100 000 |

93 738 |

Таким образом, погашение кредита банка на покупку производственного оборудования обойдется машиностроительному предприятию ОАО «ВМЗ» в сумму равную 193 738 долл. Причем выплаты основного долга по кредиту равны весь период кредитования, а выплаты по процентам последовательно уменьшаются.

Данная сумма должна быть скорректирована с учетом удорожания стоимости, связанной с налогообложением.

Расчет удорожания покупки оборудования по кредиту.

Предприятие ОАО «ВМЗ» предполагает погашать данный кредит за счет прибыли.

В настоящее время налог на прибыль составляет 20%. Это означает, что для предприятия расчет с кредитором имеет удорожание в 1,2 раза

Произведем расчет удорожания покупки оборудования по кредиту.

По основному долгу удорожание составит:

000 * 0,2 = 20 000 долл.

По процентам удорожание составит:

738 * 0,2 = 18 746,6 долл.

Всего удорожание составит:

000 + 18 746,6 = 38 746,6 долл.

Таможенные пошлины и сборы.

Таможенные пошлины регулируются таможенным законодательством Российской Федерации, а именно: Таможенным Кодексом Российской Федерации, приказом Государственного таможенного комитета Российской Федерации «О ставках ввозных таможенных пошлин» и другими нормативными актами.

Таможенные пошлины на импортное оборудование под брендом Manotti для крана-манипулятора составляют 15% от стоимости оборудования.

Рассчитаем величину таможенной пошлины:

000 * 15% = 15 000 долл.

Для оплаты данной таможенной пошлины предприятием предусматривается получение кредита сроком на 1 год под 30 процентов годовых с выплатой основного долга и процентов по нему по истечении срока кредита.

В таком случае проценты по этому кредиту составят:

000 * 30% = 4 500 долл.

Таможенные сборы на таможенное оформление взимаются в валюте Российской Федерации в размере 0,1 процента таможенной стоимости товаров, а за таможенное оформление товаров — дополнительно сбор в иностранной валюте, курс которой котируется ЦБ РФ, в размере 0,05 процента таможенной стоимости товаров. Таможенные сборы за хранение товаров на таможенных складах и складах временного хранения, владельцами которых являются таможенные органы Российской Федерации, взимаются в размерах, определяемых Государственным таможенным комитетом Российской Федерации исходя из средней стоимости оказанных услуг.

Таможенные сборы за таможенное сопровождение товаров взимаются в размерах определяемых ГТК РФ по согласованию с Минфином РФ Таможенный сбор за таможенное оформление составит:

000 * 0,1% = 100 долл.

Дополнительный сбор составит:

000 * 0,05% = 50 долл.

Данные расходы оплачиваются ОАО «ВМЗ» за счет прибыли.

Произведем расчет удорожания расходов предприятия.

Таможенные пошлины и сборы составят:

000 + 100 + 50 = 15 150 долл.

Проценты за кредит составят 4 500 долл.

Общее удорожание:

(15 150 + 4 500) * 30% = 5 895 долл.