Список использованной литературы

Актуальность темы исследования

В наши дни коммерческий банк является одним из главных звеньев рыночной экономики страны. За последнее время российские банки приумножили свой капитал, расширили масштабы своих операций, увеличили число оказываемых услуг. В последнее время активно развивается система интернет-банкинга, платежных карт, страхования вкладов, растут безналичные расчеты, возрастает число кредитных программ.

Можно сказать, что деятельность коммерческого банка в современных условиях развития направлена в первую очередь на превосходство и укрепление своих позиций на финансовом рынке среди множества конкурентов. Таким образом, усиление уровня конкуренции по всем направлениям банковской деятельности как внутри страны, так и со стороны иностранных организаций, оказывает, безусловно, положительное влияние банковский сектор и на экономику данной страны в целом. В настоящее время российской экономике необходимы стабильно функционирующие коммерческие банки и одним из показателей, определяющих, насколько эффективна деятельность организации, является ликвидность.

Сейчас ликвидность коммерческих банков, а так же методы управления ей — одна из важнейших проблем и ее решение — залог стабильности отечественной экономической и банковской системы на современном этапе развития, что подтверждается кризисами российской банковской системы.

цель данной работы

1. Определение сущности системного риска ликвидности в банковской сфере

2. Анализ воздействия международных стандартов ликвидности на системную часть риска ликвидности

- Рассмотрение способов выявления и оценки системного риска ликвидности и макропруденциальных инструментов его смягчения

- Анализ с точки зрения выгод и издержек различных форм и политик регулирования банковской ликвидности

- Моделирование эффективной формы регулирования риска путем внедрения в политику кредитора последней инстанции механизма ценообразования помощи со стороны центрального банка

- Спецификация механизма формирования кризисного потенциала в условиях российского финансового сектора

Важным аспектом управления банковскими операциями является управление ликвидностью банка. Коммерческий банк, проводя операции, должен постоянно маневрировать между двумя противоречивыми целями — ликвидностью и рентабельностью, что находит конкретное выражение в противоречии между вкладчиками и акционерами. Вкладчики стремятся к высокой и стабильной выплате процентов по депозитам и вкладам, акционеры — к увеличению дивидендов от приобретенных акций, подталкивая руководство к расширению активных операций, в том числе и рискованных. Однако расширение активных операций может подорвать ликвидность и создать угрозу невыплаты по вкладам и депозитам. Поэтому все участники банковского процесса заинтересованы в поддержании стабильной ликвидности.

Сущность и классификация банковских рисков

... процесс идентификации, оценки (измерения) и контроля за рисками. Управление рисками при осуществлении коммерческих операций банков приобретает все большее значение. Глава 1. Сущность и классификация банковских рисков 1.1 Понятие банковских рисков и причины их возникновения В процессе ...

Ликвидность — подразумевает способность кредитной организации за счет эффективного управления соответствующими статьями активов и пассивов (в том числе путем привлечения дополнительных ресурсов на рынке, роста собственного капитала) своевременно, в полном объеме и с минимальными издержками отвечать по своим обязательствам перед кредиторами и быть готовой удовлетворить потребности заемщиков в денежных средствах.

Одной из наиболее важных задач управления любым банком является обеспечение соответствующего уровня ликвидности. Банк считается ликвидным, если он имеет доступ к средствам, которые могут быть привлечены по разумной цене и именно в тот момент, когда они необходимы. Это означает, что банк либо располагает необходимой суммой ликвидных средств, либо может быстро их получить с помощью займов или продажи активов. Недостаточный уровень ликвидности часто является первым признаком наличия у банка серьезных финансовых затруднений.

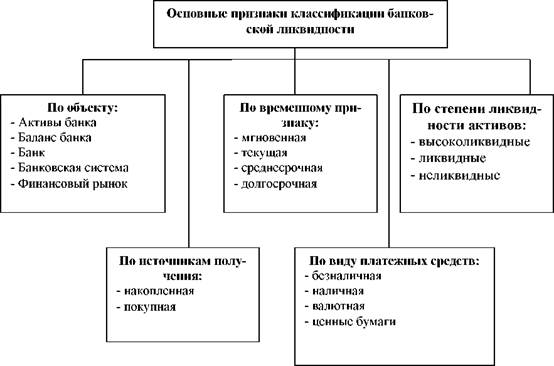

К основным признакам — факторам, определяющим характеристики ликвидности следует относить: время; источники ликвидности; тип платежного средства; размер издержек для поддержания ликвидности. Кроме того, следует различать объект, в отношении которого может рассматриваться характеристика ликвидности (рис.1).

Рис.1 — Классификация характеристик банковской ликвидности

Фактор времени имеет большое значение в управлении ликвидностью в силу того, что обязательства банка и его вложения носят срочный характер и по сложившейся практике часто не совпадают по срокам.

По источникам ликвидность делится на накопленную и покупную. Рассматривая покупную ликвидность, прежде всего, следует помнить — возможность приобретать ликвидность на финансовом рынке и величина возникающих при этом издержек во многом определяются ликвидностью рынка.

Из объектов, в отношении которых может применяться характеристика ликвидности следует выделить актив банка, баланс банка, банк, банковскую систему и финансовый рынок.

Рассматривая ликвидность активов, следует обратить внимание, что в отличие от ликвидности банка или баланса она характеризуется быстротой, а не своевременностью, то есть кредит, который может быть своевременно возвращен, еще не является для банка достаточно ликвидным. Для этого кредит должен дополнительно обладать свойством досрочного возврата или переуступки другому лицу (секьюритизация активов).

Кроме того, под средством платежа может подразумеваться не только безналичная национальная валюта, но и ряд других платежных средств, каждое из которых имеет свои характеристики и особенности обращения.

Ликвидность кредитной организации зависит от множества факторов, которые разделяются на несколько групп:

Ликвидность активов залог финансовой безопасности корпорации

... экономического, организационного, информационно-технического и социального характера. Финансовая безопасность является составной частью понятия «экономическая безопасность», поскольку без противодействия финансовым рискам, напрямую влияющим на финансовое состояние хозяйствующего субъекта, невозможно достичь состояния, ...

- Факторы пропорциональности в движении активов и пассивов, т.е. соблюдение определяющих соотношений между взаимосвязанными их частями. К ним относятся:

- Факторы, определяющие качество активов и пассивов с точки зрения их диверсифицированности и рискованности.

- Факторы, характеризующие качество управления ликвидностью.

- Факторы, отражающие признание банка на внешнем рынке, его репутацию и рейтинг.

<li-адекватность (пропорциональность) капитала совокупному риску активов;

Риск ликвидности в деятельности кредитных организаций

Неожиданные изменения в ликвидности создают риск ликвидности, который занимает основное место в системе банковских рисков (рис.2).

Это связано с тем, что потери зависят не от успеха конкретной ситуации, а от организации всего процесса функционирования банка. Как известно, недостаточный уровень ликвидности часто является первым признаком наличия у банка серьезных финансовых затруднений, а потеря ликвидности кредитной организацией может привести к серьезным последствиям, влияющим на ее финансовую устойчивость и надежность. С такими рисками коммерческий банк сталкивается ежедневно. Коварство рисков ликвидности в том, что их лавинообразное нарастание может быть спровоцировано реализацией других видов банковских рисков — рыночных, юридических, кредитных, операционных. Мировой кризис ликвидности, начавшийся в августе 2008 года, первопричиной которого стала недооценка риска по ипотечным кредитам в США, продемонстрировал влияние кредитных рисков на уровень ликвидности банковской системы в условиях глобализации финансовых рынков.

Рис.2 — Место риска ликвидности в системе банковских рисков

В экономической литературе встречается большое разнообразие определений риска ликвидности. Одни экономисты выделяют риск ликвидности, другие — риск несбалансированной ликвидности. Наиболее традиционным подходом является рассмотрение риска ликвидности, точнее риска недостаточной ликвидности. Риск недостаточной ликвидности — это риск того, что банк не сможет своевременно выполнить свои обязательства или для этого потребуется продажа отдельных активов банка на невыгодных условиях. Риск излишней ликвидности — это риск потери доходов банка из-за избытка высоколиквидных активов, как следствие, неоправданного финансирования низкодоходных активов за счет платных для банка ресурсов.

Множество работ посвящено тематике дихотомии ликвидности. M. Бруннермайер и Л. Педерсен предлагают модель, которая связывает рыночную ликвидность актива, под которой ими понимается степень легкости, с которой актив может быть продан с балансовой ликвидностью, которая представляет собой легкость, с которой финансовые институты, называемые авторами «трейдерамии» могут получить финансирование. Трейдеры обеспечивают рыночную ликвидность посредством их способности к фондированию. С другой стороны, деятельность трейдеров в значительной мере зависит от рыночной ликвидности. Другими словами, ликвидность рынка и балансовая ликвидность усиливают и дополняют друг друга, что приводит к спирали ликвидности. Рыночную ликвидность они определяют в виде разницы между ценой сделки и фундаментальной стоимостью актива, а балансовую ликвидность в виде теневой стоимости капитала.

Ликвидность коммерческого банка

... баланса установленным нормативам; активов - скорость и наличие возможностей трансформации их отдельных видов в денежные средства. Представим собственную точку зрения на понятие «ликвидность банка». Принимая во внимание ...

Существование рынка и множества сделок между его участниками сглаживает колебания цены. Риск рыночной ликвидности возникает вследствие волатильности рынка и флуктуаций цен и «связан с потерями, которые может понести агент из-за недостаточной ликвидности рынка, когда реальная цена сделки сильно отличается от рыночной цены в худшую сторону».

Риск рыночной ликвидности возникает, если компания не может продать свой актив быстро и без существенного воздействия условий рынка на его цену.

Базельский комитет отмечает, что помимо рыночных потрясений, причиной рыночного риска ликвидности может являться недостаточная глубина рынка, под глубиной понимается «мера, в которой рынок способен расширять куплю и продажу товаров без значительного изменения цен на них».

Возможность привлечения денег от финансовых посредников в лице коммерческих банков представляет собой особый интерес для данной работы, поскольку помогает понять важность поддержания определенного уровня ликвидности в банковской системе для нормального функционирования реального сектора экономики.

Значительная часть активов банка представлена выданными ссудами, а значит, банк выступает институтом, ослабляющим влияние асимметрии информации. Немаловажно что, с точки зрения банка, кредиты являются неликвидными активами, в силу отсутствия единого рынка, а, следовательно, и полной информации о них (Diamond и др., 1986).

Активы банка финансируются за счет капитала и обязательств, часть которых представляют привлеченные депозиты. Депозиты, являясь ликвидными инструментами, представляют собой способ сохранить стоимость, является средством расчетов и средством обмена (Strahan, 2008).

Таким образом, банки трансформируют ликвидные активы в неликвидные обязательства, получая разность в процентных ставках в качестве банковской маржи, поэтому существует экспертная точка зрения, согласно которой, ликвидность есть скорость приращения показателей баланса (Chatterjee, 2010).

При этом банкам необходимо соотносить сроки погашения по кредитам и депозитам и поддерживать во вкладчиках уверенность в том, что обязательства будут исполнены для того, чтобы избежать паники (Diamond и др.,1983).

В данном случае вероятность и масштаб паники может быть уменьшена по средствам системы страхования вкладов.

Традиционно банки формировали и предоставляли так называемую ликвидность фондирования или балансовую ликвидность, которая подразумевает возможность быстрого сбора и обеспечения агентов рынка необходимыми денежными средствами на определенных условиях (Strahan, 2008).

Согласно дефиниции Европейского Центрального банка, риск балансовой ликвидности имеет место, когда в течение определенного горизонта времени какой-либо финансовый институт оказывается не в состоянии выполнить свои обязательства безотлагательно (Drehmann, Nikolaou, 2009).

Особенностью современной банковской сферы является все более растущая роль секьюритизации, позволяющей переводить собственный кредитный риск на балансы других организаций, чаще структур специального назначения («special purpose vehicles», SPV), которые, в свою очередь, финансируют покупку этих активов по средствам выпуска ценных бумаг. Фактически при этом процессе осуществляется переход кредитного риска от эмитентов к инвесторам (Jobst, 2008).

Управление финансовыми рисками банка (на примере ПАО «Сбербанк России»)

... банки из-за собственной некомпетентности. Все вышесказанное обуславливает актуальность выпускной квалификационной работы, и подводит к определению ее цели. Целью бакалаврской работы является разработка предложений по совершенствованию системы управления финансовыми рисками ... чего следует, что большая часть деятельности банков основана на привлекаемых средствах клиентов. Именно поэтому, как и любая ...

Секьюритизация облегчает доступ экономических агентов к ликвидности, поскольку позволяет ослабить корреляцию между размером кредитного портфеля и объемом привлеченных депозитов, ослабляя тем самым ограничения возможностей банка по предоставлению кредитов (Slazak, 2011).

Мировой финансовый кризис 2008 года стал иллюстраций того, что описанные ранее риски взаимосвязаны между собой. В периоды роста неопределенности, эта взаимосвязь может вызвать системные шоки ликвидности. Отрицательная спираль между рыночной и балансовой ликвидностью может порождать внезапную нехватку финансирования, ведущую к множественным одновременным попыткам финансовых институтов продать активы, чтобы создать денежные потоки. Эти срочные распродажи активов могут принудить поставщиков ликвидности настаивать на более высокой марже и больших дисконтах в силу того, что ценность имущественного залога снижается.

Помимо этого кредиторы менее вероятно могут обеспечить финансирование, опасаясь банкротства их контрагентов, приводя к существенным разрушениям финансирования (GFSR, 2011).

Отсутствие единого и однозначного определения понятия системного риска в значительной степени обусловливается недостаточной проработкой теоретических и практических вопросов, связанных с данной проблематикой. О.Дж. Говтвань, один из авторитетных российских ученых занимающийся изучением системных кризисов, дает максимально насколько это возможно универсальное определение системного риска, характеризуя его как «потенциальную опасность появления ситуаций, при которых индивидуальная реакция экономических агентов на возникающие риски приводит не к лучшему их разделению, диверсификации, а наоборот — к повышению общей ненадежности».

В силу подобных причин не существует и общепринятого определения системного риска ликвидности, для понимания сути, воспользуемся дефиницией международного валютного фонда. Системный шок ликвидности представляет собой совокупный дефицит ликвидности, возникающий в ситуации, когда многие финансовые учреждения одновременно испытывают дефицит ликвидности в виде невозможности прологнировать финансирование (риск финансовый ликвидности) или невозможности торговать активами при нормальных аск и бид спрэдах (риск рыночный ликвидности).

Ключевым аспектом кризиса было увеличенное использование банками краткосрочного оптового финансирования и рисков истощения рынков. Оптовые поставщики средств также изменились: вместо межбанковских рынков, другие посредники, такие как взаимные фонды денежного рынка, усилили свою роль поставщиков средств, в то время как более устойчивые вкладчики — нет.

Таким образом, под системным риском ликвидности в данной работе будем понимать потенциальную опасность появления ситуаций, при которых реакция экономических агентов на индивидуальный риск ликвидности приводит к повышению общей ненадежности. Системный риск ликвидности всегда имеет серьезные последствия для финансовой системы в целом, поскольку приводит к финансовым кризисам, которые повреждают финансовую стабильность, нарушает распределение ресурсов и в конечном счете, влияет на реальную экономику.

Существующая на данный момент система пруденциального регулирования банков − «Базель-II» несовершенна. Она позволяет существовать банковской системе с крайне низкой достаточностью капитала, уязвимой в случае «эффекта домино». Как реакция на существующие проблемы, основываясь на уроках финансового кризиса, Базельский комитет по банковскому надзору внес поправки и дополнения в существующую систему требований к достаточности капитала и ликвидности, получившие название Базель-III. Новые глобальные стандарты ликвидности направлены на увеличение резервов ликвидности и должны повысить стабильность банковского сектора, а повсеместное внедрение и переход на новые стандарты способны содействовать сокращению системного риска ликвидности.

Управление рыночными рисками коммерческих банков

... в иностранную валюту и драгоценные металлы. Целью курсовой работы является комплексное изучение и системный анализ управления рыночными рисками коммерческих банков на примере Сбербанка РФ связанной с совершенствованием управления рыночными рисками коммерческим банком, а также решение снижения рыночного риска. Для достижения названной ...

Внимание мировой общественности в последнее время стал привлекать ряд вопросов, вызванных кризисными процессами в международной финансовой системе, связанных с системными рисками. Способность идентифицировать риски и управлять ими, понимание механизмов возникновения и процессов накопления кризисного потенциала все больше воспринимается как залог успешного и устойчивого развития.

Начавшийся с ипотечного кризиса в США, риск ликвидности вызвал значительное сужение возможностей российских банков заимствовать средства на внешних рынках, тогда как данные ресурсы за последние несколько лет стали существенным источником обеспечения ликвидности крупнейших банков;

— риск оттока привлеченных средств. Массовое изъятие средств со счетов банка может явиться следствием многих причин, определяющих поведение его клиентов, среди которых следует выделить: падение устойчивости самого банка, сезонные выплаты у основных категорий клиентов банка, ухудшение состояние дел в отдельных отраслях и в экономике в целом, всплески покупательной активности на потребительском рынке, уход крупных кредиторов банка.

непоставка или невозврат актива в связи с реализацией кредитного риска. С точки зрения ликвидности невозврат кредитов или потери инвестиций означают для банка не только потерю собственных средств, но и снижение платежных потоков, поступающих в банк, в сроки установленные договорами. При этом невозврат крупных кредитов может создать на локальном промежутке времени существенный дефицит ликвидности, который к тому же может оказаться неожиданным, если управление кредитным портфелем находится на низком уровне;

- риск потери ликвидности, связанный с реализацией рыночного риска, т.е. невозможности продажи к данному сроку на финансовом рынке актива по ожидаемой цене, запланированной в объеме входящих платежей;

— риск ликвидности, связанный с закрытием для банка источников покупной ликвидности. Управление пассивами, т.е. восполнение дефицита ликвидности за счет привлечения средств с финансового рынка зависит от устойчивости предложения свободных ресурсов на рынке, развитости корреспондентских отношений с другими банками и от уровня оценки кредитоспособности банка.

реализация операционного риска (технологического, риска злоупотреблений и т.д.).

К технологическим рискам следует отнести сбои программного обеспечения, сбои на линиях связи, ошибки оформления платежных документов персоналом и клиентами. К основным причинам возникновения подобных рисков следует отнести: недостаточную квалификацию сотрудников, отсутствие надлежащего контроля за оформлением и проведением платежей, недостаточный уровень автоматизации и программного обеспечения, период отладки нового программного обеспечения, возможность возникновения отказов (сбоев в оборудовании);

Доходность и ликвидность коммерческого банка

... соответствует структура дипломной работы. Объектом исследования является коммерческая деятельность Пушкинского отделения № 2009 Сбербанка России, а именно определение его доходности и ликвидности. Предметом исследования – факторы, определяющие уровень доходности и ликвидности коммерческого банка. Теоретической и ...

- невозможность своевременной реализации активов. Риск невозможности своевременной реализации активов во многом определяется уровнем развития финансового рынка и изменением его ликвидности (емкость, количество участников, инфраструктура, уровень развития правового обеспечения).

Его основной причиной может стать либо кризис на финансовом рынке, когда подавляющее большинство участников будет стремиться продать принадлежащие им активы, либо сегмент рынка, на котором банк захочет реализовать свой актив, слабо развит или не отличается высокой ликвидностью (к примеру, рынок недвижимости);

- реализация валютного риска. Валютный риск с точки зрения ликвидности имеет две составляющие: способность своевременно и в полном объеме удовлетворить обязательства перед клиентами в иностранной валюте; влияние на величину ликвидной позиции банка, в связи с изменением курсов валют, с которыми работает банк.

Нередко условия рынка или работа с клиентами требуют использования разных валют в активных и пассивных операциях, что приводит к возникновению открытой валютной позиции по ряду валют или несовпадению по сроку размещенных и привлеченных средств в иностранной валюте. Поэтому выполнение банком своих обязательств в иностранной валюте нередко требует от него предварительной конвертации средств.

В то время как большинство попыток измерения и сокращения риска ликвидности в финансовых организациях являются микропруденциальными, существующие проблемы обуславливают необходимость разработки макросистемы для учета воздействия решений отдельной организации по управлению риском ликвидности на остальную часть финансовой системы.

Это создаст возможности для смещения значительной части бремени, которую на данный момент несут на себе центральные банки и правительства, на плечи самих финансовых организаций. В настоящее время существует несколько работ предлагающих макропруденциальные инструменты для сокращения системного риска ликвидности.

Рассмотрим предложенные методы, которые, являются, по сути, дополнением к стандартам ликвидности Базель-III и нацелены на:

- измерение степени, в которой институт способствует системному риску

- использование этой информации для определения косвенной цены поддержки ликвидности данному институту от центрального банка.

Надлежащее ценообразование этой поддержки может способствовать снижению масштабов поддержки ликвидности центральными банками во время напряженности и предотвращению разрастания дефицита системной ликвидности в крупномасштабные проблемы платежеспособности.

1. Индекс системного риска ликвидности — рыночно ориентированный индекс, основанный на нарушениях отношений арбитража. Индекс моделируется на основе нарушений арбитражных отношений как сигнала о затрудненном доступе участников рынка к ликвидности. Системный риск ликвидности проявляется как значительные отклонения индекса.

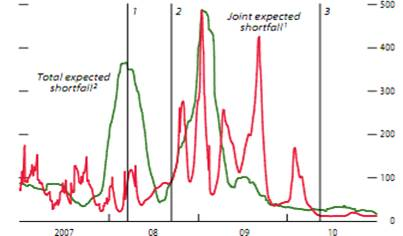

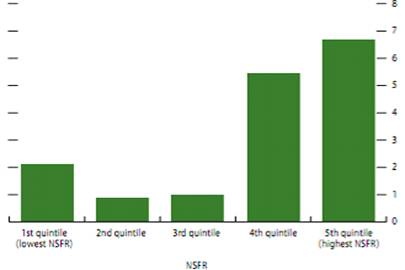

2. Модель ликвидности с поправкой на системный риск, основанная на сочетании данных балансовых отчетов, рыночной информации и модели ценообразования опционов, позволяющая оценить совокупную вероятность одновременной нехватки ликвидности (значение коэффициента NSFR многих фирм одновременно упадет ниже 100%), и предельный вклад отдельных организаций в образование такого дефицита. Модель использует ценообразование опционов для конвертации бухгалтерской меры риска ликвидности (коэффициент NSFR) в скорректированную на риск меру, выраженную в рыночных ценах. Колебания компонент NSFR- имеющегося и необходимого объема стабильного финансирования используются для расчета величины ожидаемых потерь вследствие дефицита ликвидности в рамках стрессовых условий. Используя результаты по отдельным организациям, модель может быть применена для оценки системного риска ликвидности, определяемой как совокупный ожидаемый дефицит — ожидаемый дефицит от совместного распределения рисков в силу взаимозависимости организаций.

Анализ ликвидности банка (на примере АО «Банк Русский Стандарт») Студент

... необходимых для улучшения ликвидности банка. Провести расчет экономической эффективности проводимых мероприятий. Объектом выпускной квалификационной работы выступает коммерческий банк АО «Банк Русский Стандарт». Предмет работы – финансово- ... наиболее ликвидных активов, не допускать переизбытка, который ведет к потере доходности, и недостатка, который создаст высокие риски невозможности погашения ...

Рис. 3. Совокупный и общий дефицит, вызванный системным риском ликвидности

Результаты анализа показывают, что если дефицит ликвидности возникает одновременно, то сумма индивидуальных потерь не равна их совокупной величине, обусловленной взаимозависимостью. Причем риск цепной реакции усиливается в периоде чрезвычайного напряжения на рынках. Данную ситуацию отражает рисунок 1, на котором в миллиардах долларов отражен совокупный (total) и общий ожидаемый с вероятностью 95% дефицит (joint), возникающий вследствие системного риска ликвидности.

В качестве макро инструментов ограничения системного риска ликвидности модель позволяет рассчитать страховую премию и капитальную надбавку. Капитальная надбавка должна базироваться на большей из двух величин: на индивидуальном риске ликвидности и предельном вкладе организации в системный риск ликвидности. Страховая премия должна рассчитываться как справедливая стоимость однолетней компенсации за поддержку ликвидности необходимой для поднятия величины NSFR выше 100% в период стресса.

3. Модель макроэкономических стресс-тестов, для оценки воздействия неблагоприятной макроэкономической и финансовой среды на риск ликвидности данной организации, путем определения того, насколько она близка к неплатежеспособности. В качестве индикатора системного риска ликвидности выступает вероятность того, что стресс-тестирование многих банков выявит отрицательные чистые денежные потоки.

Сначала осуществляется стандартная процедура стресс-тестирования и расчет показателей достаточности капитала для отдельных банков, затем вводится риск ликвидности. Для установления гипотетической зависимости между вероятностью банкротства банка и нормой изъятия вкладов была использована макроструктура изъятия вкладов в период 2007-2010 гг. Таким образом, модель оценивает, сможет ли банк при определенных нормах изъятия оставаться платежеспособным, снизив долю заемных средств. Модель также оценивает угрозу распространения риска системной ликвидности через общие источники ухудшения активов разных учреждений — включая ценовые спирали, ведущие к срочным распродажам активов. Методология может использоваться для оценки необходимой капитальной надбавки (буфера), выступающей в качестве меры ограничения системного риска ликвидности для сокращения вероятности оттока ликвидности и риска банкротства.

Последние два способа крайне трудоемкие, требуют много времени и достаточно сложных эконометрических расчетов, а также основаны на использовании не только общедоступных данных. Вследствие этого более подробно остановимся только на первом методе.

Риск ликвидности банка

... активами", "управление обязательствами", "управление активами и обязательствами", "управление капиталом", "управление прибыльностью", "управление ликвидностью", "управление банковскими рисками", причем при рассмотрении одних и тех же вопросов, связанных с управлением финансами банка, ...

Индекс основан на факте, что нарушение отношений арбитража может служить сигналом недостаточности рыночной или балансовой ликвидности. Обычно рыночно-ориентированные меры использовались для мониторинга условий ликвидности на различных рынках. Например, спрэды между активами со сходными кредитными характеристиками, нарушения отношений арбитража, индекс несоответствия сроков ликвидности (показатели покрытия ликвидности и чистого стабильного финансирования) и меры рыночной микроструктуры (бид и аск спрэды, глубина, емкость и оборот рынка) служили индикатором условий рыночной ликвидности. В то время как спрэды по РЕПО или необеспеченным межбанковским ставкам процента (лондонской и европейской межбанковским ставкам предложения) могли служить индикатором балансовой ликвидности. Рассматриваемый подход интегрирует данные меры.

При нормальных условиях рынка, ожидается, что схожие ценные бумаги или портфели, которые имеют идентичные потоки денежных средств, не будут различаться в цене за исключением относительно постоянных и небольших различий в форме операционных затрат, налогов, и других особенностей. Любые ценовые различия схожих фондовых активов используется инвесторами в рамках арбитражных стратегий. В силу того, что арбитраж позволяет получать доход фактически свободный от риска, инвесторы в состоянии легко получить финансирование и гарантировать, что нарушения цены быстро исчезнут. Однако, на нестабильных рынках, арбитраж может нарушаться. Во время кризиса 2008 г. множество арбитражных отношений были нарушены в течение длительных периодов. На валютных рынках нарушения покрытого паритета процентных ставок произошли для валютных пар, вовлекающих доллар США, а на рынках процентных ставок своп спрэд, который измеряет различие между доходностью Казначейских облигаций и своп курсом лондонской межбанковской ставки предложения, оказался отрицательным.

Индекс охватывает увеличение обычных спрэдов в периоды напряженности. Для конкретного набора инвестиционных стратегий инвесторы в обычное время могут сохранять узкие спрэды, превращая сделки в почти безрисковые, что не могут делать в периоды напряженности. Эта неспособность может быть вызвана повышением риска рыночной ликвидности: инвесторы становятся неспособными повторно сбалансировать их портфели, не сталкиваясь с существенными издержками из-за срочной распродажи или следствием роста риска финансирования: инвесторы становятся неспособными кредитоваться или не имеют достаточного капитала, чтобы использовать в своих интересах арбитражные возможности.

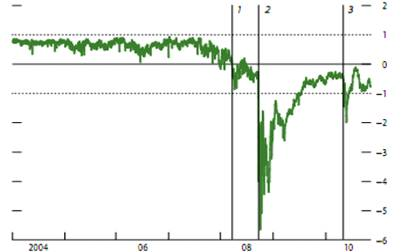

Рис. 4. Индекс системного риска ликвидности (в стандартных отклонениях)

Международным валютным фондом на период 2004-2011гг. был рассчитан индекс системного риска ликвидности на основе арбитражных нарушений покрытого паритета процентных ставок на валютном рынке, кредитно-дефолтных свопов на рынке корпоративных долговых обязательств и своп-спрэдов на денежном рынке с помощью анализа основных компонент.

Индекс представляет собой меру для определения ухудшения условий рыночной и балансовой ликвидности на глобальном уровне. Значительные отклонения индекса связываются с сильным отклонением от закона единой цены сходных активов и отражают риск системной ликвидности.

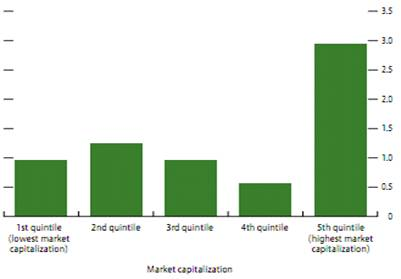

Помимо этого, была выявлена сильная взаимосвязь между индексом и волатильностью доходности собственного капитала банков. На рисунке 5, по оси ординат отражается степень чувствительности, он оси абсцисс банки проранжированы по возрастанию рыночной капитализации.

Из рисунка видим, что чувствительность волатильности доходности собственного капитала наиболее крупных банков к системному риску ликвидности намного выше, чем мелких банков. Что еще раз подчеркивает тот факт, что крупные банки должны быть наиболее внимательны к своей системе менеджмента риска ликвидности.

Рис.5. Чувствительность волатильности доходности собственного капитала к индексу системной ликвидности

Касательно отношения индекса и риска балансовой ликвидности банка, выраженной коэффициентом чистого стабильного финансирования (NSFR), анализ, проведенный международным валютным фондом, не выявил сильной взаимосвязи, данную ситуацию отражает рисунок 6, на котором банки проранжированы по величине коэффициента чистого стабильного финансирования. Это может объясняться тем, что NSFR создан как микропруденциальный индикатор проблем финансирования банков и маловероятно применим как мера системного риска.

Рис.6. Чувствительность балансовой ликвидности банка к индексу системной

Подытоживая сказанное, индекс может использоваться для разработки схемы взносов организаций пропорциональных ожидаемым издержкам центральных банков (правительств) от поддержки банков в рамках сценариев дефицита системной ликвидности. Для эффективности величина взноса может определяться, исходя из расчета, насколько специфический риск данной организации связан с системным риском ликвидности, а обязанность оплаты взноса накладываться на все организации, несущие выгоду от государственных гарантий поддержки в случае шока.

ликвидность кредитор центробанк ценообразование

В ответ на рыночные потрясения центральные банки активно использовали как новые, так и существующие инструменты для снабжения ликвидностью. На этом фоне наблюдается интерес к последствиям, которые финансовые события могут иметь для фундаментальной функции центрального банка как кредитора последней инстанции и остались ли традиционные инструменты, которые были у политиков в распоряжении адекватными в условиях современного кризиса ликвидности. Теоретические основы политики «кредитора последней инстанции» были заложены в XIX веке в работах Г. Торнтона и У. Бэджгота. «По их мнению, кредитование последней инстанции означает временное предоставление ликвидности банкам в критической ситуации. Под критической ситуацией при этом понимаются кризисы ликвидности и банковские паники, при которых у банков возникает чрезвычайная потребность в ликвидности для удовлетворения массовых требований своих вкладчиков и кредиторов». Классики едины во мнении, что кредитование последней инстанции должно:

- минимизировать последствия кризисов и препятствовать их распространению по банковской системе, а не предотвращать их

- гарантировать обеспечение ликвидности банковской системы в целом, а не отдельно взятых банков

- применяться центральным банком лишь в условиях критических ситуаций, угрожающих всей банковской системе

- осуществляться для неликвидных, но платежеспособных банков.

Эффективное управление любым экономическим процессом не возможно без его грамотной всесторонней оценки.

Процесс управления ликвидностью начинается с этапа оценки потребности кредитной организации в ликвидных средствах, которая определяется как разность между объемом платежей, поступивших в ее адрес, и платежей, которые она должна произвести. Сложность оценки нетто-ликвидной позиции кредитной организации заключается в том, что поведение клиентов носит вероятностный характер. Поэтому все существующие методы оценки основаны на определенных допущениях и дают только приблизительную оценку.

Чтобы избежать просчетов, которые могут привести к негативным последствиям, кредитные организации создают резервы ликвидности не только под рассчитанную позицию, но и создают страховой резерв, размер которого каждая кредитная организация определяет самостоятельно, исходя из индивидуальных особенностей своей деятельности.

Анализ практики зарубежных и российских банков позволяет выделить несколько наиболее распространённых, базовых методов оценки ликвидности:

- метод структуры средств;

- метод коэффициентов (коэффициентный анализ);

- метод «чистых ликвидных активов»;

- анализ денежных потоков;

- метод разрывов (gap-анализ).

В основе метода структуры активов лежит соотношение объема необходимых резервов ликвидности и заявок по стандартным кредитам с объемом имеющихся ликвидных активов. Данный метод ориентирован на управление мгновенной ликвидностью банка, так как показывает текущую потребность в ликвидных активах.

В основе метода коэффициентов (коэффициентный анализ) оценка ликвидности банка осуществляется на основе ряда коэффициентов.

Сущность метода заключается в расчете ряда коэффициентов (индикаторов ликвидности), характеризующих накопленную в балансе ликвидность, стабильность обязательств банка и потребность банка в дополнительных ликвидных средствах.

Указанные коэффициенты можно разделить на три основные группы:

- коэффициенты, характеризующие объем и структуру обязательств банка, которые могут быть востребованы в разные сроки;

- коэффициенты, характеризующие объем и структуру ликвидных средств, находящихся на балансе банка;

- коэффициенты, характеризующие способность покрывать те или иные виды обязательств за счет тех или иных видов ликвидных активов;

- коэффициенты, характеризующие устойчивость и надежность банка с точки зрения оценки риска ликвидности.

В основе метода «чистых ликвидных активов» предполагается деление активов на «ликвидные» и «неликвидные», а пассивов на «устойчивые» и «неустойчивые». При сопоставлении ликвидных активов и неустойчивых пассивов можно оценить объем чистых ликвидных активов, т.е. установить разрыв, или GAP ликвидности. Суть этого метода заключается в выявлении дисбаланса между ликвидными активами и неустойчивыми пассивами.

В основе метода анализа денежных потоков лежит оценка объема ликвидных активов на основе учета величины поступающих и уходящих денежных средств в моменты, предусмотренные в заключенных банком договорах и сделках. Данный метод позволяет прогнозировать динамику избытка/недостатка ликвидности на достаточно длительных горизонтах планирования и является, с одной стороны достаточно эффективным средством поддержки решений по управлению ликвидностью, с другой стороны этот метод несложно применить на практике. Метод предполагает также оценку объема ликвидных активов на основе учета величины поступающих и уходящих денежных средств в моменты, предусмотренные в заключенных банком договорах и сделках.

В основе метода разрывов (GAP-анализ) лежит анализ разрывов активов и пассивов по срокам востребования и погашения.

Сущность gap-анализа заключается в аналитическом распределении активов, пассивов и внебалансовых позиций по заданным временным диапазонам в соответствии с определенными критериями. Разница между активами и обязательствами по состоянию на определенную дату называется разрывом ликвидности (liqudity gap), который может быть либо положительным, либо отрицательным. Превышение активов (требований) над пассивами (обязательствами) есть положительный gap, который является показателем избытка ликвидности (превышение величины ликвидных активов по сравнению с их необходимой величиной).

Превышение величины пассивов над активами есть отрицательный gap, который соответствует дефициту ликвидных активов, их величина не перекрывает обязательства банка с тем же сроком.

Управление ликвидностью кредитных организаций в России осуществляется на двух уровнях: на уровне Банка России (централизованное управление) и на уровне самой кредитной организации (децентрализованное управление).

Целью централизованного управления ликвидностью является поддержание ликвидности каждого российского банка, нуждающегося в такой поддержке. Особенностью современного этапа централизованного управления является, во-первых, тенденция к снижению ставки рефинансирования, по которой Банк России выдает кредиты коммерческим банкам для поддержания их ликвидности, и тенденция к сокращению обязательных нормативов банков, регулирующих риск ликвидности; во-вторых, повышение внимания к качеству управления банками ликвидностью своих финансовых ресурсов.

В настоящее время в соответствии с Инструкцией Банк России от 16 января 2004г. № 110-и применяются три показателя, регулирующие риск ликвидности — коэффициенты: мгновенной ликвидности (Н 2 >= 0.15), текущей ликвидности (Н 3 >= 0.5), долгосрочной ликвидности (Н 4 <= 1.2).

Кроме того, Банк России регулирует кредитный риск посредством показателей Н 6, Н 7, Н 9.1, и Н 10.1, нарушение которых может отразиться на ликвидности банка.

Принимая ту или иную стратегию в управлении, банки используют основные методы управления ликвидностью, которые исторически были связаны с эволюцией представлений об источниках ликвидных средств для покрытия потребности банка в ликвидности. Как отмечается в зарубежной литературе (П. Роуз, Дж. Синки, Кох), в мировой практике в банковском деле выделяются следующие наиболее распространенные методы: сбалансированность активно-пассивных операций по срокам (доктрина «реальных векселей»); обеспечение ликвидности за счет активов (управление активами); использование заемных средств (управление пассивами); использование как активов, так и пассивов (сбалансированное управление ликвидностью).

Метод сбалансированности активно-пассивных операций по срокам — стратегия, согласно которой банки должны были сосредоточиться на выдаче краткосрочных, самоликвидирующихся ссуд, которые точно соответствовали сроку погашения банковских депозитов и давали возможность оплачивать снятие депозитов из средств по ссудам с наступившим сроком погашения.

Обеспечение ликвидности за счет активов — метод, используемый в основном мелкими банками, в соответствии с которым ликвидные средства находятся в легкореализуемых активах. Последние при необходимости могут быть быстро превращены в наличные средства.

Метод использования заемных средств — метод привлечения достаточного объема средств, которые могут быть немедленно потрачены для покрытия банком спроса на ликвидные средства. Теория, которая представляла данную концепцию, получила свое развитие в 60-х годах XX века.

Метод сбалансированного управления ликвидностью — сочетание методов управления активами и пассивами с целью удовлетворения банком спроса на ликвидные средства.

В разных условиях, пополняя ликвидность из разных источников, банк несет неодинаковые издержки, поэтому требуется организовывать проведение операций таким образом, чтобы свести потери банка к минимуму. Для этого необходимо провести сравнительную, с точки зрения издержек, оценку альтернативных источников повышения ликвидности для банка и выбрать те из них (в объеме достаточном для покрытия потребности в ликвидных средствах), которые потребуют от банка меньше суммарных затрат.

Таким образом, единственным механизмом, способным, так или иначе, справляться с данными стимулами является комбинация политики кредитора последней инстанции и регулирования ликвидности, проявляющегося в наложении минимальных стандартов ликвидности для банков. Однако этого не достаточно в настоящее время, потому что центральные банки не имеют превосходных знаний по сравнению с участниками рынка и не способны различать риски неликвидности и неплатежеспособности, а стоимость залогов в плохом состоянии экономики не может быть также высока, как при благоприятном. Поэтому банки не могут получить достаточную ликвидность от центральных банков в плохом состоянии, даже если они соблюдали требования.

Для эффективности данной политики подверженность кредитной организации системному риску, приводящая к необходимости инъекций ликвидности со стороны центрального банка в периоды стресса, должна компенсироваться соответствующими выплатами, определяющимися в соответствии со степенью и причинами подверженности системному риску ликвидности. Итак, предположим, что дополнительный риск неплатежеспособности означает дополнительные расходы на стабилизацию финансовой системы, т.е. регулятор нуждается в дополнительных ресурсах для хеджирования риска неплатежеспособности. Таким образом, антициклический механизм страхования вкладов будет работать.

Соответственно, банки должны иметь дополнительные буферы капитала для покрытия дополнительных затрат, что является крайне дорого инструментом в благоприятные времена. Как было отмечено ранее, слишком жесткие требования к капиталу порождают стимулы развития теневого сектора финансовых услуг, на который не распространяются требования. В силу этого было предложено альтернативное дополнение к регулированию ликвидности — введение банковского налога, который взимался бы с банков во время бума для создания резервного фонда для предоставления ликвидности со стороны центральных банков в период шоков ликвидности.

В общем смысле риск ликвидности определяют как риск, который заставляет банк в определенный момент привлекать ресурсы по более высокой цене или терять стоимость своих активов в результате их экстренной реализации. Пассивная операция тоже может быть эффективна, если банк может получить ссуду по ставке, адекватной той, по которой приобретают средства банки — конкуренты. Таким образом, риск ликвидности — это риск потерь в случае неспособности банка выполнить свои обязательства по пассивным требованиям, используя имеющиеся активы, или невозможности привлечь новые ресурсы для рефинансирования текущих активов.

Результаты изучения отдельных методов оценки и управления ликвидностью, сложившихся в практике, показали, что каждый метод имеет свои преимущества и недостатки. Выбор метода или их совокупности является индивидуальным и зависит от специфических направлений и объемов бизнеса, осуществляемого кредитной организацией, а также изменений в экономической среде и рыночной конъюнктуре.

Мировая банковская система давно осознала всю сложность процесса управления банковской ликвидностью, и теперь использует полный спектр инструментов для управления этим видом риска. К сожалению, не все международные финансовые инструменты нашли применение в российской банковской практике. На сегодняшний день Россия активно интегрируется в мировое сообщество, об этом свидетельствует вступление России в ВТО, Базельский комитет, а также активное участие российских банков в торгах на фондовых рынках. Все это диктует более жесткие требования по отношению к процессу управления и организационной структуре отечественных банков, заставляя их конкурировать, повышая показатели своей эффективности.

Важной мерой в улучшении ликвидности банка с применением долгосрочных ресурсов является привлечение банками сбережений населения и средств институциональных инвесторов, прежде всего пенсионных фондов. Безусловно, роль данного метода нельзя недооценить и в разрезе повышения эффективности коммерческого банка.

Следует также добавить, что основной задачей отечественных коммерческих банков на сегодняшний день должна быть ориентация на международный опыт в области управления ликвидностью. И в настоящее время для того чтобы котироваться на международных рынках и привлекать иностранных инвесторов и акционеров и расширять масштабы своей деятельности, российским кредитным организациям наряду с методикой Банка России, проводя политику улучшения ликвидности, необходимо, в первую очередь, опираться на мировую практику и опыт.

Федеральный закон от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»

2. Положение ЦБ РФ от 28.11.2008 № 329-П «Об условиях совершения Банком России сделок прямого РЕПО с российскими кредитными организациями» , . Указание Банка России № 2332 от 12 ноября 2009 (ред. от 03.12.2012)

— Базельский Комитет по банковскому надзору. Международные стандарты по оценке риска ликвидности, стандартам и мониторингу. Банк международных расчетов. 2009.

Банк международных расчетов. Повышение устойчивости банковского сектора. Банк международных расчетов. 2009.

Брейли Р., Майерс С.. Принципы корпоративных финансов// М.: ЗАО «Олипм-Бизнес», 1997. С.815-936.

7. Власов С.Н. Управление ликвидностью многофилиального коммерческого банка в условиях ресурсных ограничений: дис. … канд. экономич. наук 08.00.10. — Хабаровск., 2003. — 175 с.

8. Ворожбит О.Ю. Выявление источников долгосрочных ресурсов как направление повышения ликвидности банковской системы / О.Ю. Ворожбит, Н.С. Терентьева // Территория новых возможностей. Вестник Владивостокского государственного университета экономики и сервиса: науч. журнал. — Владивосток: Изд-во ВГУЭС, 2010. — № 2(6).

— С. 116-133

9. Гоба Ж., Барнхилл Т., Джобст А., Оура Х., Северо Т., Шумахер Л. Международный валютный фонд. Как преодолеть системную часть риска ликвидности. Доклад по вопросам финансовой стабильности. 2011. С.1-4.

10. Говтвань О.Дж. Методология и опыт прогнозирования российской денежно-банковской системы. М.: МАКС Пресс, 2009

11. Говтвань О.Дж., Мансуров А.К.. Системный риск в финансовой сфере: теоретический анализ и подходы к оцениванию, 2009

- Говтвань О.Дж., Панфилов В.С., Белоусов А.Р. Общая оценка текущей финансовой ситуации и возможные подходы к разрешению кризиса // Проблемы прогнозирования. 1998. № 6.

13. Коваленко О. Переломный год для российского рынка МБК //Банковское дело. 2009. №5.С.61-67.

14. Костюченко Н.С. Анализ кредитных рисков //СПб.: ИТД «Скифия». 2010. С.31-40.

15. Левченко Д. Совершенствование механизмов регулирования межбанковского рынка//Доклады РЕЦЭП.2005.№1.С.5-70.

- Международный валютный фонд. Доклад по вопросам финансовой стабильности (ДГФС).

2008г.

- Пискунов А.Д.

Оценка механизмов накопления кризисного потенциала в российском финансовом секторе // Проблемы прогнозирования. 2003. № 3

- Прончатов Е.А. Реализация центральными банками функции кредитора последней инстанции (концептуальный аспект) // Деньги и кредит, № 2, 2010

- Прончатов Е.А..

Банк России как кредитор последней инстанции (аналитический обзор в свете современных научных концепций): Монография. — Н.Новгород, 2009. — 55 с.

- Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2007. — 495 с. — (Б-ка словарей «ИНФРА-М»).