Банк — это центральное звено в системе рыночных структур. Развитие деятельности банков это необходимое условие создания рыночного механизма. Современная банковская система это важнейшая сфера национального хозяйства любого развитого государства. В последнее десятилетие она претерпела значительные изменения. Модифицируются все компоненты банковской системы.

Одним из обязательных условий формирования рынка является коренная перестройка денежного обращения и кредита. Кредитные операции являются одним из важнейших видов банковской деятельности. Кредит представляет собой опору современной экономики, неотъемлемый элемент экономического развития.

На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. В связи с этим вопросы развития и совершенствования системы управления кредитным портфелем в целях минимизации его рисков, приобрели особую актуальность и значимость [10].

Формирование кредитного портфеля является одним из основополагающих моментов в деятельности банка, позволяющим более четко выработать тактику и стратегию развития коммерческого банка, его возможности кредитования клиентов и развития деловой активности на рынке.

Кредитный портфель служит главным источником доходов банка и одновременно — главным источником риска при размещении активов. От структуры и качества кредитного портфеля в значительной степени зависит устойчивость банка, его репутация, финансовые результаты. Оптимальный, качественный кредитный портфель влияет на ликвидность банка и его надежность. Надежность банка важна для многих — для акционеров, предприятий, населения, являющихся вкладчиками и пользующихся услугами банка. Потеря вклада затрагивает многочисленные сбережения вкладчиков и капитал многих хозорганов. Финансовое неравновесие банков снижает общее доверие к кредитной системе государства, а это ощущается и в других секторах экономики.

Целью данной работы является рассмотрение теоретических аспектов предмета кредита, в общем, и кредитного портфеля в частности, анализ проблемы управления кредитным портфелем в банках Российской Федерации и возможных путей решения этих проблем.

В данной работе поставлена задача — определения способов совершенствования управления кредитным портфелем в банках Российской Федерации.

В первой главе данной работы рассматриваются теоретические аспекты и общие понятия самого банковского кредита, его сущность, функции, принципы и место банковского кредита в совокупности форм кредита.

«Структурный анализ и оценка качества кредитного портфеля коммерческого ...

... структурный анализ и оценку качества кредитного портфеля коммерческого банка; разработать мероприятия по оптимизации кредитного портфеля коммерческого банка. Объектом исследования выступает кредитный портфель ПАО Сбербанк. Предметом исследования являются теоретические, методологические положения, определяющие качество кредитного портфеля коммерческого банка. Бакалаврская работа ...

Во второй главе более детально рассмотрено понятие кредитного портфеля банка его роль и принципы формирования, а так же приводятся различные методы управления кредитным портфелем банка.

В аналитической части рассматриваются проблемы управления кредитным портфелем банков Российской Федерации, а именно проблемы диверсифицированности кредитных портфелей коммерческих банков, проблемы управления качеством кредитного портфеля банков и способы их решения. Так же в третьей главе рассматриваются пути совершенствования управления кредитным портфелем в банках Российской Федерации.

Для создания данной работы анализировались различные виды источников: нормативные правовые акты, такие как Гражданский Кодекс РФ, различные федеральные законы РФ и положения Центрального Банка. Были изучены учебные пособия, книги, статьи опубликованные в банковских журналах по темам «Банковское дело», «Деньги, кредит, банки», «Денежное обращение и кредит» и другие. Проведен анализ информации представленной на электронных ресурсах, таких как, официальные сайты Центрального банка и Сберегательного банка РФ.

1.Теоретические аспекты банковского кредита

1 Сущность, функции и принципы кредита

Кредит (лат. «credit») в переводе с латинского означает «верю, доверяю». Однако многие авторы утверждают, что термин «кредит» исходит от лат. «сreditum» — «долг», «ссуда». Под кредитом как экономической категорией понимаются экономические (денежные) отношения, связанные с размещением временно свободных денежных средств на условиях срочности, платности, возвратности.

Кредит является одним из самых распространенных экономических явлений в любом цивилизованном обществе. Именно этим объясняется неослабевающий интерес исследователей к данной категории, а так же отсутствие единой трактовки сущности кредита и компонентов, его составляющих[17].

Известный российский ученый О.И. Лаврушин утверждает, что кредит — это «разновидность экономической сделки, договор между юридическими и (или) физическими лицами о займе (ссуде)» [7].

Следует отметить что из данного определения следует, что заемщик получает кредит на условиях доверия, а это в общих чертах отражает первоначальную сущность кредита, но не учитывает современных условий хозяйствования.

М.В. Романовский и О.В. Врублевская расширяют в своих трудах понятие, данное выше: «кредит — предоставление денег или имущества другому юридическому либо физическому лицу в собственность на условиях срочности, возвратности и платности»[28].

Данное понятие наиболее полно отражает сущность современного кредита. Кроме того, оно учитывает в себе и нормы гражданского права, в котором кредит — это «денежные средства, выдаваемые заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее».

Участниками кредитных отношений являются кредитор и заемщик. Кредитор предоставляет ссуду на время, оставаясь собственником ссуженной стоимости. Для выдачи ссуды кредитору необходимо иметь определенные средства. Их источником могут стать собственные накопления, а также заемные средства, полученные от других хозяйствующих субъектов.

Учет кредитов, займов и средств целевого финансирования

... правильности и достоверности учета кредитов и займов зависит знание руководством предприятия их объемов их структуры, позволяет принимать правильные решения по изменению данных характеристик, позволяет анализировать рентабельность полученных средств и т.д. Правильный учет ...

Заемщик получает ссуду и обязуется ее возвратить к обусловленному сроку. Заемщик не является собственником ссуженного капитала, он лишь временный его владелец. Он использует ссуду в производстве или обращении, чтобы извлечь доход, и возвращает ссуду после ее участия в кругообороте и получения дополнительной прибыли. Заемщик платит за кредит ссудный процент, он должен обладать определенным имущественным обеспечением, гарантирующим возврат кредита по требованию кредитора.

Временно свободные денежные средства, предназначенные для предоставления в ссуду, называются кредитными ресурсами. Совокупность денежных средств, передаваемых во временное пользование за плату в виде процента, называется ссудным капиталом. Специфика ссудного капитала проявляется в процессе его перемещения от кредитора к заемщику и обратно. Ссудный капитал, находящийся в собственности кредитора, представляет собой своеобразный товар, потребительная стоимость которого определяется ею способностью продуктивно использоваться заемщиком, обеспечивая ему прибыль, часть которой идет на погашение процента, взимаемого за пользование ссудой.

Проанализировав приведенные выше определения, можно сделать вывод, что кредит — это возвратное движение денежных средств от кредитора к заемщику на условиях срочности, возвратности, платности, обеспеченности и целевого использования. Следует отметить, что перечисленные условия так же называются принципами кредита.

Поскольку экономисты по-разному трактуют сущность кредита, в вопросе о принципах кредита также нет единства. Срочность, возвратность, платность, обеспеченность и целевое использование принимают большинство ученых.

— Возвратность кредита означает необходимость своевременного возврата средств кредитору после завершения их использования в хозяйстве заемщика. Заемщик не может распоряжаться полученным кредитом как своим собственным капиталом. Он обязан вернуть полученную сумму путем перечисления соответствующей суммы денежных средств на счет кредитора, что обеспечивает ему возможность продолжить коммерческую деятельность.

Возвратность — объективное свойство, оно означает, что общество не может его отменить, не изменив его сути. Кредит возвращается в тот момент, когда высвободившиеся средства дают возможность ссудополучателю вернуть денежные средства, полученные во временное пользование. Процесс возврата важен и для кредитора, и для заемщика. Кредитор только потому дает ссуду взаймы, что предполагает ее обратный приток. Для заемщика необходимо так использовать кредит, чтобы обеспечить своевременное высвобождение стоимости и ее возврат, чтобы кредитные отношения в дальнейшем не прерывались.

Возвратность кредита является единственным безусловным принципом, все остальные можно считать условными.

- Срочность кредита предполагает, что возвращать заемщику сумму ссуды следует не в любое приемлемое для него время, а в точно определенный срок, установленный кредитным договором. Выполнение срока для заемщика — это гарантия получения кредита.

— Платность кредита выражает необходимость оплаты заемщиком права на использование кредитных ресурсов. В истории развития кредита существуют многочисленные примеры беспроцентных ссуд, например, дружеские, личные кредиты знакомым, родственникам. Беспроцентными ссудами в особых случаях могут быть и международные кредиты, предоставляемые в порядке помощи развивающимся странам. Однако кредит без уплаты процентов — всегда исключение.

— Обеспеченность кредита — необходимая защита имущественных интересов кредитора от возможного нарушения заемщиком принятых в договоре обязательств. Этот принцип на практике находит выражение в таких формах, как ссуда под залог товарно-материальных ценностей или под финансовые гарантии в виде ценных бумаг.

— Целевой характер кредита выражает необходимость целевого использования средств кредитора. Обычно в кредитном договоре оговаривается конкретная цель использования полученной ссуды. С помощью такого условия кредитор не только контролирует соблюдение кредитного договора, но также и получает уверенность в возвращении ссуды и процентов, т.е. выполнение этого принципа является дополнительным обеспечением кредита. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения повышенного (штрафного) ссудного процента.

Некоторые ученые также выделяют принцип дифференцированность кредита, т.е. кредитор может разделить заемщиков, исходя из индивидуальных интересов, в зависимости от обеспеченности, использования ссуд и т.д., применяя к каждой группе дифференцированные условия кредитного договора. Но данный принцип не отражает сущности кредита и представляет собой технические характеристики отдельных денежных потоков.

Вопрос о роли, которую играет кредит в экономических отношениях, остается полемичным в научной среде. В целом большинство авторов соглашаются с тем, что кредит выполняет множество функций. Ниже даны три наиболее часто встречающиеся функции:

- Перераспределительная функция. В условиях рыночной экономики кредит перемещает денежный капитал (разные товарно-материальные ценности) из одних сфер хозяйственной деятельности в другие, обеспечивая последним более высокую прибыль.

Этот перераспределительный процесс затрагивает не только стоимость валового продукта и национального дохода, но также и национального богатства в отдельные периоды. Кредит выступает стихийным регулятором на макроэкономическом уровне, перераспределяя стоимость, временно высвобожденную между отраслями, территориями. В особых случаях перераспределительная функция может вызвать диспропорциональность структуры рынка. Именно это произошло в России, когда капитал с помощью кредитной системы перетек из сферы производства в сферу обращения, причем такой перелив принял угрожающие размеры. Государство должно осуществлять регулирование кредитных отношений с целью обеспечить привлечение кредитных ресурсов в производство.

— Аккумулирующая или мобилизующая функция. Это функция кредита по концентрации всех средств в одном месте. Средства, как правило, аккумулируются на расчетных счетах в обслуживающих кредитных учреждениях. Мобилизуя временно высвобождающиеся средства в процессе кругооборота промышленного и торгового капитала, кредит дает возможность восполнить недостаток собственных финансовых ресурсов отдельных предприятий.

Предприятие нередко обращается к кредиту, чтобы обеспечить себя нужным количеством оборотных средств. В результате ускоряется оборачиваемость капитала у хозяйствующего субъекта. В целом обеспечивается экономия общих издержек обращения.

— Функция замещения наличных денег кредитными. Кредит ускоряет не только товарное, но и денежное обращение, вытесняя из него наличные деньги. В сфере денежного обращения возникают такие кредитные инструменты, как векселя, чеки, кредитные карточки.

В результате замены наличных денег безналичными операциями упрощается механизм экономических отношений на рынке, ускоряется денежный оборот.

— Стимулирующая функция. Кредитные отношения, предполагающие возврат временно позаимствованной стоимости приращением в виде процента, побуждают заемщика к более рациональному использованию ссуды, к более рациональному ведению хозяйства при получении ссуды.

2 Место банковского кредита в совокупности форм кредита

Сущность кредита выражается не только в функциях и принципах, но и в его формах. Исторически сложились следующие формы кредита, приведенные в таблице 1:

Таблица 1 — Формы кредита

|

Форма кредита |

Кем предоставляется |

Кому предоставляется |

|

Банковский кредит |

банки и другие денежные субъекты |

хозяйствующим субъектам |

|

Государственный кредит |

государство |

|

|

Международный кредит |

государство (его банками, фирмами и др. юридическими и физическими лицами) одной страны |

правительство, банки, фирмы других стран |

|

Коммерческий кредит |

продавцы |

покупатели |

|

Потребительский кредит |

предприниматели и кредитные организации |

физические лица |

Ниже приведено краткое описание различных форм кредита.

— Банковский кредит — это кредит, предоставляемый банками и другими денежными субъектами заемщикам в виде денежных ссуд. Это наиболее распространенная форма кредитных отношений. Именно банки чаще всего предоставляют ссуды хозяйствующим субъектам, которые временно нуждаются в финансовой помощи. Банковский кредит имеет свои особенности:

- его источник — привлеченный капитал, т.е. полученный за счет средств банковских клиентов;

- банк ссужает временно свободные денежные средства хозяйствующих субъектов, помещенные на счетах в банке;

- банк предоставляет не просто денежные средства, а денежный капитал, который, совершив кругообращение в процессе производства, возвращается с приращением.

— Государственный кредит — участие в кредитных отношениях государства в лице его органов власти различных уровней в качестве кредитора или заемщика. Будучи кредитором, государство через центральный банк или казначейскую систему осуществляет кредитование:

- приоритетных отраслей, региональных или местных органов, испытывающих необходимость в финансовых ресурсах при невозможности бюджетного финансирования со стороны коммерческих банков;

- коммерческих банков и других кредитных учреждений.

- Международный кредит — предоставляется государством (его банками, фирмами и др.

юридическими и физическими лицами) одной страны правительствам, банкам, фирмам других стран.

- Коммерческий (товарный) кредит — это кредит, предоставляемый продавцами покупателям в виде продажи товаров в рассрочку, с отсроченным платежом (продажа в кредит).

Предприятие-покупатель представляет вексель.

— Потребительский кредит используется при целевом кредитовании физических лиц в товарной или денежной формах. Кредиторы — предприниматели при розничной продаже товаров в рассрочку, как правило, товаров длительного пользования (мебели, легковых и грузовых машин, холодильников и т.п.) и кредитные организации, предоставляющие денежные ссуды населению для приобретения земли и другой недвижимости (квартир, домиков), оплаты дорогостоящего медицинского обслуживания и т.п.

Далее подробно рассмотрим одну из наиболее распространенных форм кредитования — банковский кредит. Объектом кредитных отношений в экономике выступает процесс передачи в ссуду денежных средств. Банковский кредит представляется исключительно кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального Банка. В роли заемщика выступают юридические лица, инструментом кредитных отношений является кредитный договор. Доход по этой форме кредита банк получает в виде ссудного процента или банковского процента.

Банковский кредит классифицируется по ряду признаков:

- По срокам погашения:

Краткосрочные ссуды предоставляются на восполнение временного недостатка собственных оборотных средств заемщика. Срок до года. Ставка процента по этим ссудам обратно пропорциональна сроку возврата кредита. Краткосрочный кредит обслуживает сферу обращения. Наиболее активно применяются краткосрочные ссуды на фондовом рынке, в торговле и сфере услуг, в режиме межбанковского кредитования.

Среднесрочные ссуды предоставляются на срок от одного года до трех лет на цели производства и коммерческого характера. Наибольшее распространение получили в аграрном секторе, а также при кредитовании инновационных процессов со средними объемами требуемых инвестиций.

Долгосрочные ссуды используются в инвестиционных целях. Они обслуживают движение основных средств, отличаясь большими объемами передаваемых кредитных ресурсов. Применяются при кредитовании реконструкции, технического перевооружения, новом строительстве на предприятиях всех сфер деятельности. Особое развитие долгосрочные ссуды получили в капитальном строительстве, топливно-энергетическом комплексе. Средний срок погашения от 3 до 5 лет. В России на стадии перехода к рыночной экономике практически не используются как из-за общей экономической нестабильности, так и меньшей доходности в сравнении с краткосрочными кредитными операциями.

Онкольные ссуды, подлежащие возврату в фиксированный срок после получения официального уведомления от кредитора (срок погашения изначально не указан).

В настоящее время они практически не используются не только в России, но и в большинстве других стран, так как требуют относительно стабильных условий на рынке ссудных капиталов и в экономике в целом.

- По способам погашения:

Ссуды, погашаемые единовременным взносом со стороны заемщика. Это традиционная форма возврата краткосрочных ссуд является оптимальной, т.к. не требует использования механизма дифференцированного процента.

Ссуды, погашаемые в рассрочку в течение всего срока действия кредитного договора.

Конкретные условия возврата определяются договором. Всегда используются при долгосрочных ссудах.

- По способам взимания ссудного процента:

Ссуды, процент по которым выплачивается в момент ее общего погашения. Традиционная для рыночной экономики форма оплаты краткосрочных ссуд, имеющая наиболее функциональный с позиции простоты расчета характер.

Ссуды, процент по которым выплачивается равномерными взносами заемщика в течение всего срока действия кредитного договора. Традиционная форма оплаты средне- и долгосрочных ссуд, имеющая достаточно дифференцированный характер в зависимости от договоренности сторон (например, по долгосрочным ссудам выплата процента может начинаться как по завершении первого года пользования кредитом, так и спустя более продолжительный срок).

Суды, процент по которым удерживается банком в момент непосредственной выдачи заемщику ссуды. Для развитой рыночной экономики эта форма абсолютно нехарактерна и используется лишь ростовщическим капиталом.

- По способам предоставления кредита:

Компенсационные кредиты, направляемые на расчетный счет заемщика для компенсации последнему его собственных затрат, в т. ч. авансового характера.

Платные кредиты. В этом случае кредиты поступают непосредственно на оплату расчетно-денежных документов, предъявленных заемщику для погашения.

- По методам кредитования:

Разовые кредиты, предоставляемые в срок и на сумму, предусмотренные в договоре, заключенном сторонами.

Кредитная линия — это юридически оформленное обязательство банка перед заемщиком предоставить ему в течение определенного периода времени кредиты в пределах согласованного лимита.

Кредитные линии бывают:

Возобновляемые — это твердое обязательство банка выдать ссуду клиенту, который испытывает временную нехватку оборотных средств. Заемщик, погасив часть кредита, может рассчитывать на получение новой ссуды в пределах установленного лимита и срока действия договора.

Сезонная кредитная линия предоставляется банком, если у фирмы периодически возникают потребности в оборотных средствах, связанных с сезонной цикличностью или необходимостью образования запасов на складе.

Овердрафт — это краткосрочный кредит, который предоставляется путем списания средств по счету клиента сверх остатка средств на счете. В результате этого на счете клиента образуется дебетовое сальдо. Овердрафт — это отрицательный баланс на текущем счете клиента. Овердрафт может быть разрешенным, т.е. предварительно согласованным с банком и неразрешенным, когда клиент выписывает чек или платежный документ, не имея на это разрешение банка. Процент по овердрафту начисляется ежедневно на непогашенный остаток, и клиент платит только за фактически использованные им суммы.

- По видам процентных ставок:

Кредиты с фиксированной процентной ставкой, которая устанавливается на весь период кредитования и не подлежит пересмотру. В этом случае заемщик принимает на себя обязательство оплатить проценты по неизменной согласованной ставке за пользование кредитом вне зависимости от изменения коньюктуры на рынке процентных ставок. Фиксированные процентные ставки применяются при краткосрочном кредитовании.

Плавающие процентные ставки. Это ставки, которые постоянно изменяются в зависимости от ситуации, складывающейся на кредитном и финансовом рынке.

Ступенчатые. Эти процентные ставки периодически пересматриваются. Используются в период сильной инфляции.

- По числу кредитов:

Кредиты, предоставленные одним банком.

Синдицированные кредиты, предоставленные двумя или более кредиторами, объединившимися в синдикат, одному заемщику.

Параллельные кредиты, в этом случае каждый банк проводит переговоры с клиентом отдельно, а затем, после согласования с заемщиком условий сделки, заключается общий договор.

- По наличию обеспечения:

Доверительные ссуды, единственной формой обеспечения возврата которых является кредитный договор. Этот вид кредита не имеет конкретного обеспечения и поэтому предоставляется, как правило, первоклассным по кредитоспособности клиентам, с которыми банк имеет давние связи и не имеет претензий по оформлявшимся ранее кредитам.

Контокоррентный кредит выдается при использовании контокоррентного счета, который открывается клиентам, с которыми банк имеет длительные доверительные отношения, предприятиям с исключительно высокой кредитной репутацией.

Договор залога — залог имущества (движимого и недвижимого), означает, что кредитор залогодержатель вправе реализовать это имущество, если обеспеченное залогом обязательство не будет выполнено. Залог должен обеспечить не только возврат ссуды, но и уплату соответствующих процентов и неустоек по договору, предусмотренных в случае его невыполнения.

Договор поручительства обязывает поручителя перед кредитором отвечать за исполнение обязательства другого лица (заемщика, должника).

Заемщик и поручитель отвечают перед кредитором в основном как солидарные должники, если иное не предусмотрено кредитным договором.

Гарантия — это особый вид договора поручительства для обеспечения обязательства между юридическими лицами. Гарантом может быть любое юридическое лицо, устойчивое в финансовом плане.

Страхование кредитных рисков. Предприятие-заемщик заключает со страховой компанией договор страхования, в котором предусматривается, что в случае непогашения кредита в установленный срок страховщик выплачивает банку, выдавшему кредит, возмещение в размере от 50 до 90% не погашенной заемщиком суммы кредита, включая проценты за пользование кредитом.

- По целевому назначению кредита:

Ссуды общего характера, используемые заемщиком по своему усмотрению для удовлетворения любых потребностей в финансовых ресурсах. В современных условиях имеют ограниченное применение в сфере краткосрочного кредитования, при средне- и долгосрочном кредитовании практически не используется. Целевые ссуды, предполагающие необходимость для заемщика использовать выделенные банком ресурсы исключительно для решения задач, определенных условиями кредитного договора (например, расчета за приобретаемые товары, выплаты заработной платы персоналу, капитального развития и т. п.).

Нарушение указанных обязательств влечет за собою применение к заемщику установленных договором санкций в форме досрочного отзыва кредита или увеличения процентной ставки.

- По категориям потенциальных заемщиков:

Аграрные ссуды — одна из наиболее распространенных разновидностей кредитных операций, определивших появление специализированных кредитных организаций — агробанков. Характерной их особенностью является четко выраженный сезонных характер, обусловленный спецификой сельскохозяйственного производства. В настоящее время в России эти кредитные операции осуществляются в основном по линии государственного кредита из-за крайне тяжелого финансового состояния большинства заемщиков — традиционных для плановой экономики аграрных структур, практически не адаптируемых к требованиям рыночной экономики.

Коммерческие ссуды, предоставляемые субъектам хозяйствования, функционирующим в сфере торговли и услуг. В основном они имеют срочный характер, удовлетворяя потребности в заемных ресурсах в части, не покрываемой коммерческим кредитом. Составляют основной объем кредитных операций российских банков.

Ссуды посредникам на фондовой бирже, предоставляемые банками брокерским, маклерским и дилерским фирмам, осуществляющим операции по купле-продаже ценных бумаг. Характерная особенность этих ссуд в зарубежной и российской практике — изначальная ориентированность на обслуживание не инвестиционных, а игровых (спекулятивных) операций на фондовом рынке.

Ипотечные ссуды владельцам недвижимости, предоставляемые как обычными, так и специализированными ипотечными банками. В современной зарубежной практике получили столь широкое распространение, что в некоторых источниках выделяются в качестве самостоятельной формы кредита, но в основном данный вид кредита считается потребительским. В отечественных условиях начали получать ограниченное распространение лишь с 1994 года, что связано с незавершенностью процесса приватизации и отсутствием законодательных актов, четко определяющих права собственности на основные виды недвижимости (прежде всего — на землю).

Ипотечный кредит — особый тип экономических отношений по поводу предоставления ссуд под залог недвижимого имущества. Кредитором по ипотеке могут быть ипотечные банки или специальные ипотечные компании, а также обычные коммерческие и другие банки. Заемщиком выступают физические и юридические лица, главным образом, физические, имеющие в собственности объект ипотеки. Главными особенностями залога являются: во-первых, наличие у заемщика собственности, во-вторых, чтобы эта собственность приносила доход ее владельцу, в-третьих, не была объектом залога в другой сделке.

Межбанковские ссуды — одна из наиболее распространенных форм хозяйственного взаимодействия кредитных организаций. Текущая ставка по межбанковским кредитам является важнейшим фактором, определяющим учетную политику конкретного коммерческого банка по остальным видам выдаваемых им ссуд. Конкретная величина этой ставки прямо зависит от Центрального Банка, являющегося активным участником и прямым координатором рынка межбанковских кредитов. Отсутствие эффективного планирования таких операций в августе 1995 года вызвало кризис межбанковских платежей, охвативший всю кредитную систему России.

Банковская форма кредита является значимой для российской экономики в целом. Для данной формы кредита доля заемщиков — юридических лиц наиболее велика.

2. Кредитный портфель банка

1 Понятие, роль и принципы формирования кредитного портфеля

Существует множество различных подходов к вопросу об определении понятия и сущности кредитного портфеля банка. Под портфелем следует понимать совокупность, набор, запас определенных материальных, финансовых, идейных или других параметров, дающих представление о характере, направлении, объеме деятельности, перспективах рыночной нише компании, банка, организации и т. п.

Сравнивая различные определения кредитного портфеля можно сделать вывод, что одни авторы очень широко трактуют кредитный портфель, относя к нему все финансовые активы и даже пассивы банка: «Кредитный портфель — это списки заключенных, действующих контрактов по привлечению и размещению ресурсов» [29], здесь подчеркнуто понятие портфеля как широкой совокупности, базирующейся на операциях по привлечению и размещению средств банка.

Другие — связывают рассматриваемое понятие только с ссудными операциями банка: «Кредитный портфель — совокупность требований банка по предоставленным ссудам. В состав кредитного портфеля банка входят: межбанковские кредиты; кредиты организациям и предприятиям; кредиты частным лицам»[27].

Портфель определяется как совокупность, включающая кредиты, выданные заемщикам разного типа.

Третьи подчеркивают, что, кредитный портфель — это не простая совокупность элементов, а классифицируемая совокупность. «Кредитный портфель — это совокупность выданных ссуд, которые классифицируются на основе критериев, связанных с различными факторами кредитного риска или способами защиты от него»[7].

Общим для представленных определений является трактовка понятий как некой совокупности. Большинство авторов при определении кредитного портфеля основываются только на одном из критериев классификации его элементов — кредитном риске.

Для наиболее точного определения кредитного портфеля необходимо принимать во внимание и другие факторы, оказывающие на него непосредственное влияние (например, уровень доходности и степень ликвидности кредитного портфеля).

В зарубежной экономической литературе под кредитным портфелем понимается характеристика структуры и качества выданных ссуд, классифицированных по определенным критериям в зависимости от поставленных целей управления. То есть в определение сущности кредитного портфеля иностранные экономисты включают результат применения элементов процесса кредитного менеджмента. В последнее время все большее число отечественных специалистов берет на вооружение именно зарубежную методику определения понятия кредитного портфеля.

В нормативных документах Банка России, регламентирующих отдельные стороны управления кредитным портфелем (в частности в Положении Банка России № 254-П от 26 марта 2004 г. «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности») [5], определена его структура, из которой вытекает, что в него включается не только ссудный портфель, но и различные другие требования банка кредитного характера: предоставленные и полученные кредиты, размещенные и привлеченные депозиты, межбанковские кредиты и депозиты, факторинг, требования на получение (возврат) долговых ценных бумаг, акций и векселей, учтенные векселя, требования по приобретенным по сделке правам, по приобретенным на вторичном рынке закладным, по сделкам продажи (покупки) активов с отсрочкой платежа (поставки), по оплаченным аккредитивам, по операциям финансовой аренды (лизинга), по возврату денежных средств, если приобретенные ценные бумаги и другие финансовые активы являются некотируемыми или не обращаются на организованном рынке, суммы, уплаченные кредитной организацией бенефициару по банковским гарантиям, но взысканные с принципала. Данная структура кредитного портфеля объясняется сходством таких категорий как депозит, межбанковский кредит, факторинг, гарантии, лизинг, ценная бумага, которые в своей экономической сущности связаны с возвратным движением стоимости и отсутствием смены собственника.

Сущность кредитного портфеля банка можно рассматривать на категориальном и прикладном уровнях.

В первом аспекте кредитный портфель — это экономические отношения, возникающие при выдаче и погашении кредитов, осуществлении приравненных к кредитным операциям. В этом случае кредитный портфель определяется как совокупность кредитных требований банка и других требований кредитного характера, а также как совокупность возникающих при этом экономических отношений.

Во втором аспекте кредитный портфель представляет собой совокупность активов банка в виде ссуд, учтенных векселей, межбанковских кредитов, депозитов и прочих требований кредитного характера, классифицированных по группам качества на основе определенных критериев.

Кредитный портфель характеризуется:

доходностью,

риском,

ликвидностью.

Основной характеристикой доходности кредитного портфеля является эффективная годовая ставка процентов, которая служит инструментом сопоставления с доходностью других видов активов и анализа обоснованности процентных ставок по выданным кредитам. Для анализа, как правило, используется реальная доходность — доход, полученный на единицу активов, вложенных в кредиты, за определенный период времени.

Риск кредитного портфеля представляет собой степень возможности того, что наступят обстоятельства, при которых банк понесет потери, вызванные кредитами, составляющими портфель.

Под ликвидностью понимается способность финансового инструмента трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена, поэтому для кредитного портфеля ликвидность находит свое выражение в своевременном возврате кредитов.

Кредитный портфель, как и любой другой, характеризуется размером и структурой. Понятие «размер кредитного портфеля» необходимо рассматривать относительно всего размера портфеля активно-пассивных операций банка и относительно кредитных портфелей других банков.

Структура кредитного портфеля — это соотношение конкретных видов кредитных операций в портфеле. Также структуру кредитного портфеля можно рассматривать как набор параметров, которыми может управлять банк, изменяя состав входящих в портфель видов кредитов и их объемы. Банк может изменять структуру портфеля с целью получить наиболее благоприятные значения его характеристик — доходности, ликвидности, риска.

Исходя из этих показателей, само понятие кредитного портфеля можно охарактеризовать как совокупность кредитов, имеющую определенную структуру, которая в свою очередь должна отвечать требования банка по доходности, ликвидности и степени риска.

Цели банка могут изменятся в зависимости от заданной степени допустимого риска, однако конечная цель неизменна — это получение как можно большей прибыли.

В зависимости от цели банк формирует кредитный портфель определенного типа. Тип портфеля, в общем виде, представляется как характеристика портфеля в соотношении дохода и риска.

Исходя из этого, все кредитные портфели можно распределить на 3 типа (таблица 2).

Таблица 2 — Типы кредитного портфеля

|

Тип кредитного портфеля |

Характеристика портфеля |

|

портфель дохода |

портфель ориентирован на стабильный доход, при этом риски минимизируются |

|

портфель рассчитан на большой доход, при этом он состоит преимущественно из кредитов с высокой степенью риска |

|

|

сбалансированный портфель |

портфель в котором рационально сочетаются кредиты различных типов, как с высокой степенью риска, так и с минимальной |

Кредитный портфель состоит из различного вида кредитов, предоставляемых банком.

Кредит выполняет определенные функции. Таким образом, функции кредитного портфеля необходимо определить через функции кредита.

В экономической литературе приводится более десяти различных функций кредита. Основными признаны две из них: перераспределение капитала и замещения действительных денег кредитными операциями.

Кредитный портфель должен выполнять перераспределительную функцию, суть которой состоит в перераспределении ссудного капитала внутри портфеля по субъектам получения кредита. Она также заключается в перераспределении по отраслевому признаку временно высвободившихся финансовых ресурсов. Кредит в этом случае является макрорегулятором экономики, обеспечивая удовлетворение спроса определенных отраслей промышленности в привлечении дополнительных средств.

Следующая основная функция кредита — замещение действительных денег кредитными операциями. Эта функция будет являться функцией кредитного портфеля, поскольку посредством выдачи кредитов будет создаваться дополнительный платежеспособный спрос в рамках экономической системы, что помогает избежать кризиса перепроизводства товаров и не провоцирует инфляцию.

Кредитный портфель также выполняет функцию ускорения концентрации капитала, заключающейся в обеспечении финансовыми ресурсами приоритетных сфер деятельности. Данная функция выполняться не будет, если банк будет направлять средства только в наиболее прибыльные отрасли, не учитывая при этом национальные интересы.

К функции кредитного портфеля также можно отнести регулирование денежного оборота, которое достигается посредством кредитования потребностей различных субъектов производства и обращения, массового обслуживания хозяйства и населения.

Одной из функций также является функция диверсификации доходной базы банка, повышения финансовой устойчивости, снижения общего риска активных операций и обеспечения высоких темпов роста капитала и дохода.

Функцией кредитного портфеля также является объединение кредитов в единое целое.

Таким образом, можно выделить следующие функции кредитного портфеля:

перераспределительная,

замещения,

объединения кредитов,

минимизации кредитных рисков,

расширения и диверсификации доходной базы банка и повышения его финансовой устойчивости.

К формированию кредитного портфеля приступают после того, как определена общая цель кредитной деятельности банка, разработана стратегия кредитной политики банка, сформулированы определяющие приоритеты. Согласно кредитной политике банка определяются лимиты кредитования по срокам, отраслям, группам заемщиков и т.п. Поэтому необходим постоянный мониторинг соответствия структуры кредитного портфеля заданным параметрам. Выдаче каждого кредита должен предшествовать анализ соответствия кредитуемого объекта кредитной политике банка, оценка кредитоспособности клиента.

Оценка кредитоспособности заемщика не должна ограничиваться анализом финансовых результатов деятельности, менеджмент и маркетинг на предприятии в значительной степени являются гарантом своевременного погашения кредита и процентов. Очевидно, что качество кредитного портфеля определяется не только его структурой, но и, прежде всего, соответствием стратегическим целям кредитной политики.

Кроме того, состояние кредитного портфеля предопределяет результаты кредитных операций банка, поэтому постоянный мониторинг позволяет выявить отклонения от заданного оптимума и выработать в среднесрочном периоде времени меры по их предотвращению в будущем. Либо же мониторинг указывает на недостатки кредитной политики и приводит к необходимости ее пересмотра. В данном случае руководству банка следует научиться искусству раннего выявления проблемного кредита.[16]

Весь процесс формирования кредитного портфеля можно разбить на три блока.

-Подразумевает формирование системы лимитов кредитования в соответствии с целями и стратегией кредитной политики банка. Установление лимитов кредитования выполняет функцию управления кредитными рисками. Кредитный портфель, как известно, представляет собой не только источник доходов, но и источник рисков. Степень кредитного риска банков зависит от таких факторов как:

- степень концентрации кредитной деятельности банка в какой-либо сфере (отрасли), чувствительной к изменениям в экономике;

- удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные специфические трудности;

- концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- внесение частых или существенных изменений в политику банка по предоставлению кредитов, формированию портфеля ценных бумаг;

- удельный вес новых и недавно привлеченных клиентов;

- введение в практику слишком большого количества новых услуг в течение короткого периода;

- принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

В свою очередь, установление лимитов кредитования — основной способ контроля формирования кредитного портфеля, используемый для уменьшения рисков и улучшения долгосрочной жизнеспособности.

Посредством установления лимитов кредитования осуществляется оптимизация пропорций различных видов кредитов в рамках всего кредитного портфеля с учетом объема и структуры кредитных ресурсов. Это позволяет банкам:

- избежать критических для сохранения платежеспособности потерь от необдуманной концентрации любого вида риска;

- диверсифицировать кредитный портфель с целью сокращения концентрации и обеспечения стабильной прибыли.

Диверсификация кредитного портфеля — это распределение, рассеивание кредитного риска по нескольким направлениям.

Банки должны ограничивать кредитование одного крупного заемщика или нескольких крупных заемщиков или предоставление крупного кредита группе взаимосвязанных заемщиков.

-Представляет собой отбор конкретных объектов кредитования для включения в кредитный портфель. Отбор осуществляется, как правило, на основе оценки кредитоспособности заемщиков. Общий подход к рассмотрению реальных объектов кредитования предполагает оценку области деятельности заемщика, анализ целевого назначения средств, выбор вида кредита, выявление рисков кредитной сделки.

Важной задачей является определение факторов, позволяющих произвести предварительный отбор кредитуемых объектов. Такие факторы рассматриваются в таблице 3.

Таблица 3 — Факторы, определяющие отбор кредитных заявок [8]

|

Внешней среды |

Клиентские |

Внутрибанковские |

|

Приоритеты в политике реализации структурной перестройки региона |

Уровень риска несвоевременной реализации редитуемого проекта и недостижения расчетной эффективности |

Соответствие кредитуемого объекта кредитной политике банка |

|

Состояние отраслевой среды, характеризующееся стадией цикла, в которой находится отрасль |

Уровень менеджмента и маркетинга на предприятии |

Доля требуемых кредитных вложений от общего объема кредитных ресурсов банка |

|

Структура и конкурентоспособность отрасли |

Сроки погашения основного долга и процентов по нему |

Прежде всего, следует установить, соответствует ли кредитная заявка

кредитной политике банка. В случае положительного ответа сотрудник кредитного отдела проводит анализ кредитоспособности потенциального заемщика[8].

В банковской практике анализ финансового состояния заемщика осуществляется следующими методами по данным его баланса и бухгалтерской отчетности:

- вертикальный анализ;

- горизонтальный анализ;

- определение удовлетворительности структуры баланса;

- расчет величины чистых активов кредитора по балансу;

- расчет финансовых коэффициентов и их сравнение с нормативными значениями.

— Третий блок — блок анализа состояния кредитного портфеля и управление отклонениями в значительной степени перекликается с оперативным управлением кредитным портфелем, а именно с текущим мониторингом состояния кредитного портфеля. Прерогативой среднесрочного периода времени остается разработка и реализация мер, направленных на улучшение качества кредитного портфеля.

В рамках описанных выше блоков формирования кредитного портфеля предлагается более детальное, поэтапное рассмотрение механизма формирования кредитного портфеля.

определение лимитов основных классификационных групп кредитов и вменяемых им коэффициентов риска;

- отнесение каждого выдаваемого кредита к одной из указанных групп;

- выяснение структуры портфеля (долей различных групп в их общей сумме) с учетом каждого нового выдаваемого кредита;

- оценка совокупного риска портфеля и возможностей выдачи кредита конкретному объекту;

- определение соответствия кредитного портфеля кредитной политике банка;

- определение величины резервов, которые необходимо создать под каждый выданный кредит;

- определение общей суммы резервов, адекватной совокупному риску портфеля;

- выявление и анализ факторов, меняющих структуру и качество портфеля;

- разработка мер, направленных на улучшение качества портфеля;

- постоянный мониторинг отклонений кредитного портфеля от заданного оптимума (рисунок 1).

Рисунок 1 Механизм формирования кредитного портфеля коммерческого банка[8]

2.2 Методы управления кредитным портфелем

Формирование и управление кредитным портфелем является одним из основополагающих моментов в деятельности банка. Давая определение кредитному портфелю коммерческого банка невозможно не затронуть понятие его качества. Под качеством кредитного портфеля будем понимать комплексное определение, характеризующее эффективность формирования кредитного портфеля коммерческого банка с точки зрения доходности, степени кредитного риска (которая, в свою очередь, зависит от финансового положения заемщика, качества обслуживания долга, а также от всей имеющейся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о внешних обязательствах заемщика, о функционировании рынка, на котором работает заемщик), и обеспеченности. Уровень показателя качества кредитного портфеля обратно пропорционален уровню кредитного риска (чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот).

То же самое относится к уровню обеспеченности и доходности ссуды (чем надежнее ее обеспечение, и чем больший доход она приносит, тем выше качество кредитного портфеля).

Все банки ведут строгий контроль за качеством кредитного портфеля, проводят независимую экспертизу и выявляют случаи отклонения от принятых стандартов и целей кредитной политики банка. В зависимости от величины кредитного риска, т. е. риска неуплаты заемщиком основного долга и процентов, причитающихся кредитору в установленный кредитным договором срок все ссуды подразделяются на пять категорий качества:(высшая) категория качества (стандартные ссуды) — отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);категория качества (нестандартные ссуды) — умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 1 до 20 %);категория качества (сомнительные ссуды) — значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 %); категория качества (проблемные ссуды) — высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 до 100 %);(низшая) категория качества (безнадежные ссуды) — отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 %) обесценение ссуды.

Все кредитные организации, в соответствии с Положением № 254-П, обязаны формировать резервы на возможные потери по ссудам, по ссудной и приравненной к ней задолженности [5].

Резерв на возможные потери по ссудам формируется за счет отчислений, относимых на расходы банков. Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам.

Управление кредитным портфелем является важнейшим элементом кредитной политики банка. Кредитная политика должна охватывать состав кредитного портфеля и контроль над ним как единым целым, а также устанавливать стандарты для принятия конкретных кредитных решений. В дополнение к общей кредитной политике совет банка должен разработать документ по независимой внутренней программе ревизии кредитов и оценке качества активов, а также методы контроля за достаточностью резервирования на случай убытков по ссудам. Разумная кредитная политика устанавливает параметры для кредитного портфеля в целом, определяя, например:

- какая доля ресурсов банка может быть использована для выдачи кредитов;

- какие типы кредитов могут выдаваться;

- какую часть кредитного портфеля могут составлять кредиты данного типа;

- приемлемая концентрация кредита по отдельным кредитополучателям и отраслям;

- следует определить основные географические регионы бизнеса;

- необходимо утвердить лимиты на приобретение кредита.

Важнейшие элементы кредитной политики банка связаны с формированием и управлением кредитным портфелем, в частности:

- цели, исходя из которых, определяется кредитный портфель банка (виды, сроки погашения, размеры и качество кредитов);

- описание политики и практики установления процентных ставок, комиссий по кредитам и условий их погашения;

- описание стандартов, с помощью которых определяется качество всех кредитов;

- указание относительно максимального лимита кредитов (то есть максимально допустимого уровня соотношения суммы кредитов и совокупных активов банка);

- описание обслуживаемого банком региона, отрасли, сферы или сектора экономики, в которые должна осуществляться основная часть кредитных вложений;

- характеристика диагностики проблемных кредитов, их анализа и путей выхода из возникающих трудностей.

Управление кредитным портфелем позволяет балансировать и сдерживать риск всего портфеля, ожидая и контролируя риск, присущий тем или иным рынкам, клиентам, кредитным инструментам, кредитам и условиям деятельности. Управление портфелем становится особенно актуальным в связи с диверсификацией банками своих операций, оно тесно связано с процессом стратегического планирования банка.

Управление кредитным портфелем включает этапы:

- определение основных классификационных групп кредитов и вменяемых им коэффициентов риска;

- отнесение каждого выданного кредита к одной из указанных групп;

- выяснение структуры портфеля (долей различных групп в общей их сумме);

- оценка качества портфеля в целом;

- выявление и анализ факторов, меняющих структуру (качество портфеля);

- определение величины резервов, которые необходимо создать под каждый выданный кредит;

- определение общей суммы резервов, адекватной совокупному риску портфеля;

- разработка мер по повышению качества портфеля.[29]

Кредитный портфель нельзя сводить к простой совокупности кредитов, поскольку кредитный портфель характеризуется не только совокупным риском (отражающим риски отдельных кредитов), но и чисто портфельным риском. В итоге, именно качество всего кредитного портфеля в целом определяет эффективность (доходность) кредитной деятельности. Вследствие этого оптимальный кредитный портфель определяет требования как к самой реализации стратегии (кредитная политика и процедуры), так и к качеству отбора отдельных кредитов, качеству контроля и управления кредитным риском. Другими словами, именно оптимальный кредитный портфель и является глобальной целью всей кредитной деятельности, определяющей (подчиняющей себе) все остальные «кредитные» цели.

Кредитный риск — это риск невозврата (неплатежа) или просрочки платежа по банковской ссуде. Различают также страновой кредитный риск (при предоставлении иностранных кредитов) и риск злоупотреблений (сознательно прогнозирующий невозврат).

Причинами возникновения риска невозврата ссуды являются:

- снижение (или утрата) кредитоспособности заемщика, которое проявляется в форме кризиса наличности;

- последствием для банка может быть риск снижения ликвидности;

- ухудшение деловой репутации заемщика.

Кредитный риск может возникнуть по каждой отдельной ссуде, предоставленной банком, и, как следствие, по кредитному портфелю в целом.

Главное требование к формированию кредитного портфеля состоит в том, что портфель должен быть сбалансированным, т.е. повышенный риск по одним ссудам должен компенсироваться надежностью и доходностью других ссуд[9].

Распределение кредитных ресурсов внутри портфеля определяет его структуру. Структура портфеля формируется под воздействием

доходность и риск отдельных ссуд;

- спрос заемщиков на отдельные виды кредитов;

- нормативы кредитных рисков, установленные Центральным банком;

- структура кредитных ресурсов банка (краткосрочные / долгосрочные).

Важной характеристикой кредитной политики банка является качество кредитного портфеля[7].

Качество кредитного портфеля оценивается по системе коэффициентов, включающей абсолютные показатели и относительные показатели, характеризующие долю отдельных кредитов в структуре ссудной задолженности.

Коэффициент качества кредитного портфеля в общем виде может быть представлен как отношение просроченной ссудной задолженности к сумме ссудной задолженности (основной долг без процентов).

Методами снижения кредитного риска являются:

- оценка кредитоспособности заемщика и установление его кредитного рейтинга;

- проведение политики диверсификации ссуд;

- выдача крупных кредитов, не превышающих нормативы ЦБ, только на консорциальной основе;

- страхование кредитов и депозитов;

- соблюдение золотых банковских правил, требующих размещения кредитных ресурсов в соответствии со сроками, объемами и условиями их привлечения;

- формирование резервов для покрытия возможных потерь по предоставленным ссудам [22].

Формирование и оценка кредитного портфеля является одним из основополагающих моментов в деятельности банка, позволяющим более четко выработать тактику и стратегию развития коммерческого банка.

Рассматривая проблему улучшения качества управления кредитным портфелем важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками. Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации. Система управления кредитным риском должна включать планы действий по обеспечению безопасной и бесперебойной деятельности в экстремальных ситуациях, в том числе планы восстановления нормального функционирования, основанные на различных сценариях реализации рисков.

3. Проблемы управления кредитным портфелем банков РФ и пути их решения

3.1 Проблемы диверсифицированности кредитных портфелей коммерческих банков РФ

Вопросы структурного анализа кредитного портфеля и проведение его диверсификации являются актуальными для банковской системы России. По мнению иностранных аналитиков, уязвимость российской банковской системы возрастает также по причине высокой концентрации кредитных рисков. Это связано не только с малой прозрачностью заемщиков, но и с сохраняющейся структурной диспропорцией экономики, где на ТЭК приходится до 22% ВВП. Падение цен на нефть в 2008-2009 г., а вместе с тем обмеление текущих в страну финансовых потоков способно быстро дестабилизировать финансовую систему. Поэтому для России важен не только сам уровень кредитной активности, но и ее отраслевое распределение. Кредитование средних и мелких предприятий, занимающихся переработкой продукции, увеличивающих добавленную стоимость, — это основа для оздоровления и укрепления банковской системы.

Еще один фактор уязвимости состоит в концентрации кредитной деятельности многих банков на небольшом количестве заемщиков. Это связано не только с сильным энергетическим креном отечественной экономики, но и со сложившейся ее исторической структурой, когда многие банки возникали при холдингах для их обслуживания. В условиях, когда кредитование — это высокорисковый бизнес, ограничение его родственными узами для банков весьма комфортное состояние.

Основной целью проведения структурного анализа является оценка концентрации кредитных вложений, выработка путей формирования сбалансированного портфеля (риск — доходность — ликвидность), а также составление и использование количественных правил в кредитной политике банка.

Совокупный кредитный портфель можно разделить на так называемые сектора, в которые включены кредиты, относящиеся к той или иной группе, в зависимости от критерия классификации. Это даст возможность рассматривать в отдельности различные виды кредитных портфелей, которые составляют совокупный кредитный портфель.

В зависимости от используемого критерия классификации входящих в него ссуд, кредитный портфель можно также классифицировать по контрагентам, в разрезе видов валют, по признаку резидентства, по видам обеспечения, по отраслям, по срокам выдачи, по своевременности погашения.

Каждому сегменту кредитных вложений присущ определенный уровень кредитного риска. Поэтому определить долю, которую должен занимать каждый сегмент, крайне важно для банка. Установление лимитов кредитования призвано контролировать формирование кредитного портфеля.

Определим основные способы обеспечения достаточной диверсификации ссудного портфеля на базе отраслевых лимитов:

- диверсификация отраслевых сегментов ссудной части кредитного портфеля через прямое установление лимитов для всех заемщиков данной отрасли в абсолютной сумме или по удельному весу в сегменте кредитного портфеля банка. Сосредоточение кредитного риска на группе заемщиков одной отрасли в случае их банкротства под влиянием внешних отраслевых факторов может оказать на банк большое отрицательное воздействие, вплоть до банкротства;

— диверсификация отраслевого сегмента кредитного портфеля по срокам имеет особое значение, поскольку процентные ставки по ссудам разной срочности подвержены различным размерам колебаний, поэтому уровень доходности ссудного сегмента кредитного портфеля, также как и степень ликвидности, существенно зависит от срока ссуды. Реализация данного аспекта управления риском неплатежа по ссуде производится в русле проводимой банком кредитной политики. Так, в случае ориентации банка на ипотечные ссуды долгосрочного характера, разумным является включение в кредитный портфель краткосрочных ссуд, которые будут балансировать его структуру

В кредитных портфелях банков РФ отмечается наличие дисбалансов в соотношении краткосрочных и долгосрочных кредитных вложений.

В условиях стабильной рыночной экономики долгосрочные депозиты и долгосрочные кредиты (как форма наиболее доходного вложения средств) составляют значительную величину.

В условиях нестабильной российской экономики кредитные вложения носят в большей степени краткосрочный, либо среднесрочный характер. Так, согласно данным, приведенным в таблице 4, в 1998-2007 гг. около 50 % кредитов предоставлялось юридическим лицам на срок до одного года. Доля долгосрочных кредитов за этот период в среднем не превышала 20% от общей величины кредитных вложений в предприятия, а в отдельные годы составляла менее 10%. Несмотря на то, что в 2008-2011 гг. ситуация несколько изменилась к лучшему (доля долгосрочной ссудной задолженности увеличилась в 2008 г. до 28,1 %, в 2009 г. до 36,1%, в 2010 г. до 40,4%, в 2010 г. до 40,7%), долгосрочные вложения продолжают осуществляться в объеме меньшем, нежели, в странах с развитой и даже развивающейся рыночной экономикой.

Таблица 4 — Структура ссудной задолженности юридических лиц по срокам вложения средств в 1998-2011 гг., % [35],[32]

|

СРОК КРЕДИТА |

1998 |

2001 |

2004 |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Сверхкраткосрочные |

2,9 |

15,1 |

8,2 |

4,0 |

2,4 |

2,6 |

2,7 |

2,7 |

|

Краткосрочные |

50,9 |

57,6 |

51,5 |

44,2 |

39,3 |

26,7 |

26,8 |

25,1 |

|

Среднесрочные |

28,5 |

29,2 |

27,9 |

30,3 |

32,4 |

30,1 |

31,5 |

|

|

Долгосрочные |

17,6 |

7,5 |

11,1 |

23,9 |

28,1 |

38,3 |

40,4 |

40,7 |

При этом не все кредиты долгосрочного характера предоставляются на финансирование производственной деятельности предприятий. По данным экспертов [12] и Банка России [32] существенная их часть направляется на реструктуризацию ранее возникшей проблемной ссудной задолженности. Наличие значительного объема реструктурированной ссудной задолженности является второй особенностью кредитно-инвестиционной деятельности российских банков.

3) рационирование кредита, которое предполагает использование разных кредитных инструментов в пределах отраслевого лимита: гибкие или жесткие лимиты кредитования, разные виды процентных ставок, дифференциацию индивидуальных лимитов кредитования по отдельным заемщикам в соответствии с их финансовым положением, ограничения предоставляемых кредитных услуг.

Таким образом, отраслевые сегменты ссудной части кредитного портфеля должны быть связаны с разнообразными направлениями ссудного бизнеса, чтобы изменение ситуации в одной отрасли экономики не привело к снижению качества значительной части кредитного портфеля и повышению степени кредитного риска.

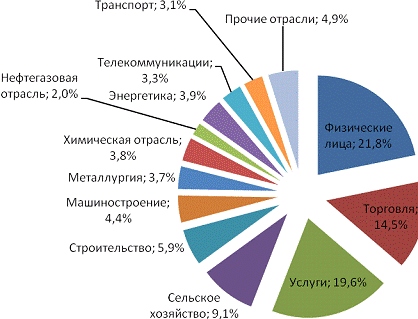

Рассмотрим диверсификацию кредитного портфеля ОАО Сберегательного Банка РФ по отраслям. По данному признаку кредитный портфель достаточно диверсифицирован.

Как видно из рисунка 2, наибольший удельный вес в структуре кредитного портфеля занимают кредиты, выданные предприятиям, занятым в сфере услуг. На начало 2011 года наибольший удельный вес занимали предприятия в сфере торговли. Однако за 9 месяцев их доля сократилась на 1,8%, а в абсолютном выражении объем изменился на 51 млрд. руб.

Доля предприятий металлургии сократилась на 1,2% с 303 млрд. руб. до 271 млрд. руб. Сократилась также доля нефтегазовой отрасли на 1% с 180 млрд. руб. до 146 млрд. руб.

В целом, по данному признаку кредитный портфель достаточно диверсифицирован. Также можно отметить, что наблюдается тенденция к смещению в сторону предприятий сферы услуг. Это связано в первую очередь с высокими темпами развития данной отрасли.

Но существует и обратная сторона «разнообразия» портфеля: чрезмерная диверсификация создает определенные сложности в управлении ссудными операциями (необходимо иметь достаточно большое количество специалистов разной направленности) и может явиться причиной банкротства банка.

Рисунок 2 Распределение кредитного портфеля ОАО Сберегательного Банка РФ по отраслям на 30.09.2011, %

Особенностью кредитно-инвестиционной деятельности российских банков является диспропорциональность в распределении средств между предприятиями различных видов экономической деятельности (таблица 5).

Еще более явно диспропорциональность прослеживается при проведении сравнительного анализа объемов инвестиционных вложений в предприятия отельных отраслей обрабатывающей промышленности и сферы обращения.

Таблица 5 — Структура кредитных вложений российских банков по видам экономической деятельности в 2000-2011 гг., %[35],[32]

|

ВИД ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ |

2000 |

2003 |

2006 |

2008 |

2009 |

2010 |

2011 |

|

Промышленность |

42,2 |

37,6 |

25,2 |

26,0 |

25,5 |

25,3 |

26,1 |

|

Производство и распределение газа, электроэнергии и воды |

н/д |

н/д |

2,7 |

2,4 |

2,5 |

3,4 |

3,1 |

|

Сельское, лесное хозяйство, охота |

1,5 |

2,7 |

4,9 |

5,4 |

5,5 |

6,7 |

7,0 |

|

Строительство |

6,0 |

5,0 |

6,7 |

8,5 |

8,9 |

8,6 |

8,8 |

|

Транспорт и связь |

5,2 |

5,8 |

5,0 |

5,6 |

5,2 |

5,1 |

5,0 |

|

Оптовая и розничная торговля, ремонт автотранспорта, бытовых изделий |

18,6 |

23,2 |

26,6 |

23,2 |

23,7 |

21,8 |

20,9 |

|

Операции с недвижимым имуществом, аренда предоставление услуг |

н/д |

н/д |

н/д |

10,9 |

10,8 |

11,6 |

12,4 |

|

Прочие виды деятельности (образование, здравоохранение, финансовая, наука, до 2008 операции с недвижимостью, до 2005 производство э/э, газа) |

26,5 |

25,7 |

28,9 |

17,0 |

16,8 |

16,6 |

16,7 |

|

Итого |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

Наблюдается интересный парадокс, состоящий в том, что в наибольшей степени финансируются те виды экономической деятельности (отрасли экономики), которые имеют меньшую рентабельность. К таким видам деятельности относятся оптовая и розничная торговля, операции с недвижимым имуществом, строительство и пр.

3.2 Проблемы управления качеством кредитного портфеля банков РФ и способы их решения

Рассматривая проблему улучшения качества кредитного портфеля важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками.

Одним из ключевых индикаторов, характеризующих эффективность кредитных вложений, является показатель удельного веса проблемных кредитов в общей величине кредитного портфеля банка (относительный показатель проблемной ссудной задолженности).

В виду отсутствия единой методики расчета проблемной ссудной задолженности, как в российской, так и в международной банковской практике, существуют различные оценки ее значения. Так, по данным рейтингового агентства Fitch Ratings, в 2009-2010 гг. около 25% выданных российскими банками кредитов носили проблемный характер[33].

Еще выше значение рассматриваемого показателя по расчетам рейтингового агентства Standard &Poor’s : 50-70% в период после кризиса 1998г. до 2005 г. и 35-50% начиная с 2005 г. до середины 2010 г.[34].

Согласно утверждениям данного агентства, в 2012 г. общая величина удельного веса «плохих долгов» юридических и физических лиц в российских банках будет в cреднем равна 20% [34].

По расчетам Центрального банка Российской Федерации значение относительного показателя проблемной ссудной задолженности совокупного кредитного портфеля отечественных банков составляло в 2010г. в среднем около 15%[32].

Данные Банка России являются заниженными. Это объясняется тем, что им в качестве проблемных рассматриваются только просроченные кредиты, а также кредитные вложения 4-ой и 5-ой категорий качества. В отличие от рейтинговых агентств он не учитывает величину реструктурированной задолженности (она носит для банка потенциально проблемный характер), а также суммы задолженности, списанной с балансов банков (как нереальной для взыскания по решению суда или в результате продажи коллекторским агентствам) [32].

По данным источника [33] в 2010 г. было реструктурировано 20-25% кредитного портфеля российских банков, в 2011г. цифры практически не изменились.

Еще одним фактором, обуславливающим занижение относительного показателя проблемной ссудной задолженности (в расчетах, как Банка России, так и рейтинговых агентств) является — наращивание банками кредитного портфеля.

Охарактеризовать его влияние можно показателем уровня проблемной ссудной задолженности с учетом фактора рост кредитного портфеля банка, который определяется как отношение величины проблемной ссудной задолженности в отчетный период к общему объему кредитного портфеля за период,

УРКП= ПСЗt / ОСЗt+1 (1)

где: УРКП — уровень проблемной задолженности с учетом влияния фактора рост кредитного портфеля банков;

- ПСЗt — величина проблемной ссудной задолженности юридических и физических лиц за отчетный период (период t);

- ОСЗ t+1 — величина общей ссудной задолженности юридических и физических лиц (включает задолженность как носящую, так и не носящую проблемный характер) за период, следующий за отчетным (период t-1).

В таблице 6 приведено влияние фактора роста кредитного портфеля данного фактора на величину просроченной задолженности.

Таблица 6 — Влияние фактора роста кредитного портфеля на уровень просроченной ссудной задолженности за период 1999-2011 гг., % [35],[32]

|

Показатель |

2000 |

2001 |

2003 |

2005 |

2007 |

2008 |

2009 |

2010 |

2011 |

|

Уровень просроченной ссудной задолженности (У) |

6,2 |

2,7 |

1,6 |

1,3 |

1,4 |

2,1 |

5,1 |

4,7 |

4,5 |

|

Уровень росроченной ссудной задолженности с учетом влияния фактора рост кредитного портфеля (УРКП) |

4,0 |

2,0 |

1,1 |

0,9 |

0,9 |

2,1 |

4,6 |

4,3 |

— |

|

Разница между уровнем просроченной ссудной задолженности и пророченной ссудной задолженности учетом фактора рост кредитного портфеля (У — УРКП) |

2,2 |

0,7 |

0,5 |

0,4 |

0,5 |

0,0 |

0,5 |

0,4 |

— |

Приведенные в таблице 6 данные свидетельствуют о занижении (в некоторые годы о существенном) величины просроченной задолженности в виду влияния фактора роста кредитного портфеля. При этом увеличение объема кредитования в текущем (отчетном) периоде потенциально обуславливает рост проблемной ссудной задолженности в последующем.

Таким образом, низкое качество кредитного портфеля, обусловленное высокими рисками кредитования, является принципиальной проблемой кредитно-инвестиционной деятельности российских банков.

Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации.

Из-за потенциально опасных для кредитной организации последствий кредитного риска важно регулярно осуществлять всесторонний анализ процессов оценки, администрирования, наблюдения, контроля, возврата кредитов, авансов, гарантий и прочих инструментов, особенно это касается инвестиционного кредитования.

Поэтому основное содержание процесса управления совокупными кредитными рисками включает в себя оценку и анализ политики и практики работы кредитной организации и принятия ею необходимых мер по

управление совокупным риском кредитного портфеля;

- управление организацией кредитного процесса и операциями;

- управление неработающим кредитным портфелем;

- оценка политики управления кредитными рисками;

- оценка политики по ограничению кредитных рисков и лимитам;

- оценка классификации и реклассификации активов;

- оценка политики по резервированию возможных потерь по кредитным рискам.

Важное качество системы управления рисками кредитования — это ее стабильность. Ежемесячная, ежеквартальная и ежегодная воспроизводимость, анализ и сопоставимость данных о ходе кредитного процесса и работе соответствующих банковских служб для оценки эффективности их деятельности и участия в кредитовании.

Обязательное требование к системе управления рисками кредитования — наблюдаемость, т. е. возможность фиксации конкретных результатов, методов, приемов мониторинга, дополнительных мер воздействия с целью минимизации потерь; использование теоретических и методических разработок в практической деятельности кредитных организаций; разработка специальных показателей для оценки эффективности хода кредитного процесса и функционирования кредитного управления, управления рисками и служб внутреннего контроля банка в направлении достижения минимизации рисков кредитования.

К основным недостаткам и внутренним рискам процесса кредитования на современном этапе развития банковского дела и кредитной системы в России можно отнести неразработанность научно-обоснованной методологической базы и отсутствие внутрибанковских методик по определению:

- потребностей клиента в кредитовании;

- размера обеспечения кредитного процесса средствами гарантов, спонсоров и поручителей;

- объема и ликвидности залога;

- степени достоверности получаемой информации;

- производственного риска кредитуемой сделки (риска нехватки сырья, ненадежности приобретенного оборудования, неэффективности выбранной технологии и др.);

- коммерческого риска кредитуемого клиента (риска получения некачественной продукции, отсутствия рынков сбыта новой продукции, ее устаревания, отказа покупателей от приобретения некачественного товара);

- финансового риска (риска неправильного определения прогнозных потоков наличности, прибыли, балансовых рисков кредитуемого клиента);

- риска неликвидности и недостаточности обеспечения по кредиту;

риска невозможности осуществления мероприятий по пере-

смотру условий кредитования (изменений условий кредитования, обеспечения, пересмотра прав собственности на сделку, отмены льготных условий кредитования, переоценки кредитов и т.д.);

- качества самой кредитуемой сделки.

К крупным рискам и финансовым потерям, а следовательно к ухудшению качества кредитного портфеля, со стороны кредитных организаций приводят:

- неправильный выбор и оценка деловых, финансовых и производственных рисков заемщика, спонсора и гаранта;

- отсутствие ответственности служб финансового консультирования за принятые кредитной организацией решения;

невозможность прибегнуть к международным кредитам по причине отсутствия официально признанного кредитного рейтинга предприятия — потенциального заемщика

недостаточность долгосрочных ресурсов для кредитования крупного проекта и боязнь кредитных организаций нарушить нормативы экономической деятельности;

- отсутствие прогрессивного положительного опыта по сочетанию различных видов краткосрочного и долгосрочного кредитования для достижения инвестиционных целей;

- неправильно выбранные отраслевые и региональные приоритеты;

- неудачно подобранные графики использования и погашения заемных средств без учета действительных потребностей производственного или строительного процесса;

— некачественный и непрофессиональный анализ вероятности возвращения кредита в срок, рисков реализации продукции заемщика на рынке, а также возможности появления новых конкурентов, доли нелегального бизнеса и непредвиденных расходов заемщика.

Исходя из изложенного, можно выделить основные направления снижения рисков кредитования и как следствие улучшения качества кредитного портфеля:

- введение обязательного требования со стороны Банка России о включении государственных направлений денежно-кредитной политики в кредитную политику каждой кредитной организации;

- создание и обеспечение единой для всех банков нормативной базы;

- организация помощи со стороны Банка России и других государственных структур в разработке обязательных нормативных требований к методологическому обеспечению различных видов и форм кредитования;

- введение соответствующего обязательного коэффициента совокупного кредитного риска с разработкой предельных его значений при кредитовании отдельных отраслей промышленности и народного хозяйства.

Для его выведения могут быть использованы такие показатели как коэффициент внутренней рентабельности сделки и нормы прибыли, точка безубыточности и окупаемости кредитуемой сделки, дисконтирование денежного потока и расчет чистого потока денежных средств от реализации кредитуемой сделки и определение ее чистой стоимости, измерение и оценка социальных последствий кредитования, (например, в рамках потребительских кредитов и ипотечного кредитования), расчет внутренней нормы возвратности средств банка;

— установление постоянного целесообразного взаимодействия между руководством кредитуемого заемщика и соответствующими службами кредитной организации: кредитным управлением, управлением рисками и службами внутреннего контроля кредитной организации, а также перечисленными службами кредитной организации друг с другом.

3 Пути совершенствования управления кредитным портфелем в банках РФ

Кредитным организациям в целях построения эффективной системы управления качеством кредитного портфеля необходимо обеспечить проведение комплекса мероприятий, в частности:

- формирование кредитного портфеля в соответствии с выбранной стратегией кредитования, периодически корректируемой на рыночную ситуацию, а также удовлетворяющего оптимальным показателям кредитного риска, ликвидности и рентабельности;

- проведение подбора квалифицированного персонала, который будет выполнять свои функции под руководством опытных менеджеров при наличии четкой мотивации труда;

- возложение на руководство банка ответственности за формирование в банке кредитной культуры, позволяющей выполнять поставленные цели;

- разработки четкого механизма по исследованию рынка, управлению продаж, подготовке персонала, идентификации потенциальных клиентов и анализа перспектив их кредитования;

- проведение постоянного мониторинга кредитных активов, учитывая относительную нестабильность кредитного портфеля, в первую очередь, на предмет выявления ухудшающихся кредитов и отказа от них (вызывающий опасение кредит нужно выявить до его перехода к разряду проблемного — чтобы своевременно принять решение о сохранении или прекращении кредитных отношений);

- достижение устойчивой рентабельности за счет регулирования концентрации кредитов и определения целевых показателей кредитования таких, например, как максимальный уровень объема проблемных кредитов от общего объема текущих кредитов;

- установление лимитов максимального объема кредитов с просрочкой по платежам (в разбивке по срокам просрочки);

- установление лимитов максимального объема кредитов, проценты по которым не выплачиваются;

- установление лимитов максимального объема убытков от списания проблемных кредитов;