2. Налоги и налоговые правоотношения. ……………………………………. 13

2.1. Понятие и виды налоговых правоотношений.

2.2. Понятие налога, его признаки и функции. Виды налогов, Глава 3. Источники налогового права, Заключение., Библиография:

Эффективное финансовое обеспечение деятельности государства, с одной стороны, является важной составляющей его государственного суверенитета, с другой гарантирует выполнение государством и его органами необходимых для поддержания такого суверенитета публичных, социальных, политических, организационных и иных функций. Финансовое обеспечение государства осуществляется за счет различных видов государственных доходов. На сегодняшний день в демократических государствах с экономиками рыночного типа главным видом таких государственных доходов являются налоги и сборы, собираемые в бюджеты всех уровней в процессе налогообложения. В РФ отношения, складывающиеся в процессе финансовой деятельности государства и муниципальных образований, традиционно регулируются соответствующей отраслью права – финансовым правом.

Налоговое право как отрасль финансового права входит в единую систему российского права, и в свою очередь является системой более низкого уровня, т.е. сама представляет собой систему последовательно расположенных и взаимно увязанных правовых норм, объединенных внутренним единством целей, задач, предмета регулирования, принципов и методов такого регулирования.

Цель:Изучить историю развития налогового права, выделение в самостоятельную подотрасль налогового права, как основной институт финансового права.

Задачи:Проанализировать происхождение налогов и основные этапы развития налогообложения, дать общую характеристику места и роли налогового права в системе российского права, выделить источники налогового права.

История возникновения и развития налогообложения

Налоги наряду с военной добычей являются древним источником образования государственных финансов, способом добывания государством денег. История налогообложения насчитывает несколько тысячелетий. Однако следует отметить, что на первых этапах своего развития налог выступал как экономическая категория и только сравнительно недавно стал правовой категорией.

Становление и развитие налогообложения в России

... налогообложении. Общие и частные теории налогов. 4. Налогообложение как элемент экономической культуры общества. Возникновение и развитие налогообложения Цель курсовой работы – рассмотреть становление и развитие налогообложения в России. 1. Налогообложение как элемент экономической культуры общества. Возникновение и развитие налогообложения. Налоги как основной источник образования государственных ...

Большинство экономистов выделяют три основных этапа в развитии налогообложения .

Первый этап развития налогообложения — Древний мир и Средние века. На этом этапе появляются налоги, происходит их развитие. Одной из первичных форм налогообложения являлась дань с покоренных народов, именно поэтому на первом этапе своего развития налоги рассматривались как атрибут побежденных и рабов. Налоги существовали е виде бессистемных платежей, взимаемых в натуральной форме. По мере развития товарно-денежных отношений налоги принимают денежную форму, расширяются основания их взимания. Наряду с военной добычей, доменами и регалиями они становятся источниками доходов для содержания государства.

Примером развитой налоговой системы Древнего мира является налоговая система Рима. Именно в Риме при императоре Октавиане Августе появляется первый всеобщий денежный налог — атрибут. Были созданы и специальные финансовые учреждения для контроля за сбором налогов.

Известное изречение «деньги не пахнут», приписываемое римскому императору Веспасиану 1 , появилось после введения в Риме налога на общественные туалеты. Оно явилось ответом на упрек о его введении.

Для первого этапа развития налогообложения характерен взгляд на налог как на атрибут рабства, неволи. В основе такого взгляда — длительная практика налогообложения только покоренных народов.

Яркой иллюстрацией к первому этапу развития налогов является фрагмент из Нового Завета, в котором фарисеи спрашивают у Христа: «Нужно ли платить дань кесарю?». Действие происходит в Палестине, покоренной римлянами провинции. Христос, взглянув на монету -динар, на которой был изображен римский император, ответил: «Кесарю кесарево, Богу богово».

Средние века характеризуются отсутствием в Европе развитых налоговых систем. Налоги не носили регулярного характера, взимались от случая к случаю. Так, например, вассалы облагались налогом в случае пленения своего сюзерена для его выкупа, а также в случае свадьбы сына и дочери короля.

Второй этап, начавшийся в конце XVII в. и продолжившийся до конца XVIII в., характеризуется существенными экономическими и общественными изменениями и, как следствие, изменениями в налогообложении. Налоги становятся ведущим источником доходной части государственных бюджетов.

Возникновение нового общественного класса — буржуазии, ее приход к власти в большинстве европейских государств, — все эти события самым кардинальным образом изменили существующие налоговые системы, принципы их установления и формирования. Изменился и взгляд на налог: он перестал быть признаком рабства. Налог становится институтом, связывающим гражданина и государство, показателем свободы. Формируются принципы налогообложения, одним из которых становится принцип установления налога только представительными органами власти — парламентами. Налог приобретает те признаки, которые формируют его как правовую категорию. В налоговых системах большинства стран Европы появляются подушный и подоходный налоги, акцизы.

Третий этап в развитии налогообложения начался в XIX в. Количество налогов в налоговых системах большинства стран уменьшается, 9—79 гг. н.э. возрастает роль законодательства при их установлении и взимании. После Первой мировой войны закладывается конструкция современной налоговой системы 1 . В начале 80-х гг. XX в. во всех ведущих индустриальных странах мира были проведены масштабные налоговые реформы, направленные на гармонизацию налоговых систем западноевропейских стран, упрощение структуры налогов, сокращение налоговых льгот и бюджетного дефицита .

Налогообложение и налоговая деятельность государства

... уверен в справедливости и правильности взимания налогов. Для этого государство использует различные методы налогообложения, которые будут рассмотрены в данной курсовой работе. Итак, налоги, налогообложение, налоговая политика, налоговая деятельность государства, постоянно находятся в центре внимания всего ...

В ходе развития человеческой мысли сформировались научные доктрины, получившие название «налоговые теории». Последние касаются различных аспектов налогообложения, те из них, которые представляют собой исследования о сути и природе налогов, получили название общих теорий налогообложения. Главный вопрос, на который стремились ответить представители науки, заключался в том, что есть налог, какова его сущность.

Большинство из сложившихся теорий получили название теории обмена. Она породила множество близких к ней теорий. В основе теории обмена взгляд на налог как на плату, в обмен на которую общество получает от государства различные услуги: охрану от внешнего врага, защшу от преступлений, доступ к правосудию, к различного рода социальным благам. Эта теория в той или иной форме пронизывает всю науку о налогах на разных этапах общественно-исторического развития. Сторонники данной тории полагают, что размер поимущественных налогов должен соответствовать тому доходу, который налогоплательщик получает под защитой и охраной государства, а личные налоги должны носить характер одинаковой поголовной подати.

Согласно одной из разновидности теории обмена, атомистической теории, представителями которой являлись Вольтер, Ш. Монтескье и известный английский философ Т. Гоббс, налог представляет собой плату, вносимую каждым гражданином за охрану его личной и имущественной безопасности. Налог есть результат договора между гражданами и государством, поэтому данную теорию называют также теорией общественного договора, заключенного между обществом и государством. Государство обязано оказывать обществу определенные услуги, получив от общества право на установление налогов.

Согласно теории наслаждения и удобств, автором которой был швейцарский экономист Ж.С. де Сисмонди, налог есть цена, уплачиваемая гражданином за получаемые им от государства наслаждения и

удобства в виде общественного порядка, правосудия, сохранения собственности, хороших дорог и народного просвещения.

Теория коллективных потребностей (Ф. Нитти, А. Вагнер) заключается во взгляде на налогообложение как на обусловленный существованием государства финансовый источник, способствующий деятельности государства по удовлетворению коллективных потребностей граждан. Данная теория подводит обоснование под принудительность налогообложения, вмешательство государства в экономику, оправдывает рост налогов.

Нельзя не упомянуть о теории социальной возвратности налога, широко распространенной и в социалистических государствах. Согласно данной теории, собранные с граждан налоги возвращаются этим же гражданам в виде всякого рода услуг.

Противоположной теории обмена является теория жертвы, согласно которой налог есть жертва, приносимая в интересах государства (Б. Мильгаузен, К. Эеберг).

Сторонником теории жертвы был известный российский ученый-финансист И.И. Янжул. Данная теория рассматривала налог в качестве принудительного платежа, в ее рамках было разработано учение о равенстве жертв, выражающее справедливость налогового бремени.

Источники налогового права

... отрасли (подотрасли) права. Во-первых, источники налогового права регулируют общественные отношения, составляющие предмет налогового права. Предмет налогового права служит правообразующим фактором правотворчества в налоговой сфере. Во-вторых, источники налогового права принимаются только теми органами государства или местного самоуправления, ...

Помимо общих теорий налогообложения, определяющих его природу, учеными разработаны и теории о влиянии налогов на экономику, о либерализации налогообложения, об установлении налогов.

Классической теорией налогов названа теория налогового нейтралитета, разработанная А. Смитом и развитая Д. Рикардо, Д. Миллем. Согласно данной теории налоги должны быть сконструированы таким образом, чтобы, давая доход государству, не влияли отрицательно на экономику и общество. Налогообложение должно быть удобным для налогоплательщика, взимание налогов должно осуществляться наиболее дешевым способом.

По вопросу об установлении налогов существует несколько теорий. Одна из них — теологическая, согласно которой налоги есть божественное установление, получила распространение в Средние века.

Весьма популярной в конце XVIII в. была теория фискального договора. В России ее разделял А.Н. Радищев. Он считал, что налоги основываются на договоре между обществом и государством.

Особо необходимо отметить марксистскую теорию отмирания налогов. В основе всех марксистских программ лежали положения о ликвидации частной собственности, переходе к единому подоходному налогу, а в дальнейшем — полной отмене налогов с населения.

Место и роль налогового права в системе российского права.

Налоговое право РФ рассматривается, как правило, с трех точек зрения: как отрасль (подотрасль) российского права, как отрасль юридической науки и как учебная дисциплина.

Эффективное финансовое обеспечение деятельности государства, с одной стороны, является важной составляющей его государственного суверенитета, с другой гарантирует выполнение государством и его органами необходимых для поддержания такого суверенитета публичных, социальных, политических, организационных и иных функций. Финансовое обеспечение государства осуществляется за счет различных видов государственных доходов. На сегодняшний день в демократических государствах с экономиками рыночного типа главным видом таких государственных доходов являются налоги и сборы, собираемые в бюджеты всех уровней в процессе налогообложения. В РФ отношения, складывающиеся в процессе финансовой деятельности государства и муниципальных образований, традиционно регулируются соответствующей отраслью права – финансовым правом. Под предметом финансового права понимаются общественные отношения, возникающие в процессе деятельности государства и муниципальных образований по формированию, распределению и использованию денежных фондов в целях реализации своих задач .

В свою очередь, налоговое право – это отрасль системы права РФ, представляющая собой совокупность правовых норм, регулирующих общественные отношения в сфере налогообложения.

Указанные общественные отношения (налоговые правоотношения) составляют предмет налогового права. Система таких отношений представляет собой совокупность следующих общественных отношений:

1. властных отношений по установлению, введению и взиманию налогов и сборов в РФ.

2. правовых отношений, возникающих в процессе исполнения соответствующими лицами своих налоговых обязательств по исчислению и уплате налогов или сборов.

Право облагать налогом это не только право уничтожать но и право созидать

... и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги. 5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим ... доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного или тройного обложения. Элементы налога Налоговая система базируется на соответствующих законодательных актах государства, ...

3. правовых отношений, возникающих в процессе налогового контроля и контроля за соблюдением налогового законодательства.

4. правовых отношений, возникающих в процессе защиты прав и законных интересов участников налоговых правоотношений.

5. правовых отношений, возникающих в процессе привлечения к ответственности за совершение налоговых правонарушений.

Участниками , составляющими предмет правового регулирования налогового права общественных отношений в сфере налогообложения, выступают физические и юридические лица, в том числе:

- налогоплательщики, налоговые агенты, налоговые органы, финансовые органы, таможенные органы, органы налоговой полиции, органы внебюджетных фондов и др.

— органы, осуществляющие регистрацию организаций и индивидуальных предпринимателей, места жительства физического лица, учет и регистрацию имущества и сделок с ним(регистраторы), социальные учреждения, процессуальные лица, участвующие в мероприятиях налогового контроля и кредитные организации.

Объектом налогового права является аналитическое исследование общественных отношений в сфере налогообложения.

Также в налоговом праве выделяют два метода:

- публично-правовой метод (или метод власти и подчинения, авторитарный метод, императивный метод)

- гражданско-правовой метод(или диспозитивный метод, метод координации, метод автономии)

Так как отношения, регулируемые налоговым правом по большей части относятся к сфере публичного права, императивный метод правового регулирования применяется в налоговом праве более часто. Диспозитивный метод используется, например, при регулировании отношений по заключению договоров о предоставлении налогового и инвестиционного налогового кредита .

Налоговое право как отрасль права входит в единую систему российского права, и в свою очередь является системой более низкого уровня, т.е. сама представляет собой систему последовательно расположенных и взаимно увязанных правовых норм, объединенных внутренним единством целей, задач, предмета регулирования, принципов и методов такого регулирования.

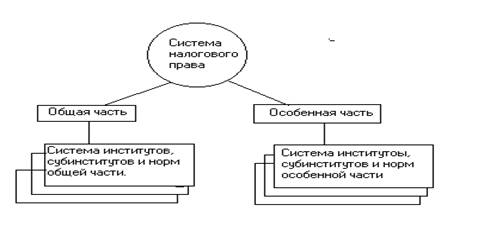

Нормы налогового права группируются в две части – общую часть и особенную часть:

Схема 1.

1.Общая часть налогового права включает в себя нормы, устанавливающие принципы налогового права, систему и виды налогов и сборов РФ, права и обязанности участников отношений, регулируемых налоговым правом, основания возникновения, изменения и прекращения обязанностей по уплате налогов, порядок ее добровольного и принудительного исполнения, порядок осуществления налоговой отчетности и налогового контроля, а также способы и порядок защиты прав налогоплательщиков.

Таким образом, в общую часть налогового права входят институты, которые содержат в себе положения, «обслуживающие» все или почти все институты особенной части.

2.Особенная часть налогового права включает в себя нормы, регулирующие порядок взимания отдельных видов налогов. В настоящее время продолжается процесс их кодификации и они включаются во вторую (особенную) часть Налогового кодекса РФ.

Изменение срока уплаты налога и сбора

... Кроме этого, изменение срока уплаты налога (сбора) не рассматривается более как налоговая льгота. Из НК РФ следует, что это особый порядок исполнения налогоплательщиком обязанностей по уплате налогов (сборов). Изменением срока уплаты налога и сбора признается перенос установленного срока уплаты налога и сбора на более ...

3.И общая и особенная часть налогового права, являясь частями системы налогового права, в свою очередь представляют собой системы более низкого порядка, объединяющие обособленные совокупности взаимосвязанных юридических норм, соответственно: институты, субинституты и нормы.

Институты налогового права – это взаимосвязанные группы норм, регулирующих небольшие группы видовых родственных отношений. Так, к числу институтов общей части налогового права можно отнести институт налоговой обязанности, институт налогового контроля, институт защиты прав налогоплательщиков и т.д.

Входящие в систему налогового права субинституты в свою очередь являются составными частями(элементами) институтов. Например, институт защиты прав налогоплательщиков, являющийся субинститутом общей части налогового права включает в себя такие субинституты как административная защита прав налогоплательщиков и судебная защита прав налогоплательщиков.

Характеристика налогового правоотношения дается в ст. 2 НК РФ, в соответствии с которой законодательство о налогах и сборах регулирует властные отношения, складывающиеся в процессе установления, введения и взимания налогов и сборов в Российской Федерации, а также осуществления налогового контроля, обжалования актов налоговых органов и действий (бездействия) их должностных лиц, привлечения к ответственности за совершение налогового правонарушения.

Налоговое правоотношение представляет собой вид финансового отношения, урегулированного нормами налогового права. Следовательно, для него характерны все признаки финансового правоотношения, к которым, в частности, относятся следующие: 1) эти отношения складываются в процессе проведения финансовой деятельности, направленной на формирование, распределение, перераспределение и использование государственных и муниципальных фондов денежных средств, т.е. они носят распределительный характер; 2) их возникновение, изменение и прекращение непосредственно связаны с нормативными правовыми актами, поскольку субъекты финансового права сами не вправе устанавливать либо прекращать названные отношения; 3) финансовые правоотношения имеют денежный характер; 4) эти отношения имеют властный характер; 5) государство само непосредственно или в лице уполномоченных им субъектов выступает обязательной стороной названных отношений, что в сочетании с признаком властности свидетельствует об их властно-публичном характере.

Налоги выступают основным методом собирания денежных средств в процессе осуществления финансовой деятельности. Поэтому возникающие налоговые отношения неразрывно связаны именно с объективной необходимостью для любого государства осуществления данного вида деятельности как важнейшего инструмента достижения стоящих перед ним общесоциальных, публичных целей и задач .

Непременным участником налоговых правоотношений выступают государство или муниципальные образования в лице своих уполномоченных органов. Так, отношения по установлению налогов, т.е. по определению сущностных элементов того или иного налога или сбора, возникают между органами законодательной (представительной) и исполнительной власти. Законодательством определены полномочия этих органов по разработке соответствующих законопроектов», их обсуждению и принятию.

Отношения по установлению и введению налогов п сборов возникают также между Российской Федерацией и ее субъектами, органами местного самоуправления. Это закреплено законодательно, в первую очередь, в ст. 71 и 72 Конституции РФ, а также в НК РФ.

Налоговая отчетность

... реферата является изучение декларации, как формы налоговой отчётности. налоговый отчетность декларация Налоговой отчетностью именуется совокупность документов, периодически предоставляемая в налоговые органы в обязательном порядке [11]. Отличают налоговую отчетность ... исчисления и уплаты налога [6]. Не подлежат представлению в налоговые органы налоговые декларации по тем налогам, по которым ...

Основными налоговыми отношениями из приведенного ранее перечня являются отношения по взиманию налогов и сборов, в которых государство в лице своих налоговых органов тоже выступает в качестве их непременного участника.

Налоговые органы — обязательный участник отношений и по осуществлению налогового контроля, а также привлечения к ответственности за допущенные налоговые правонарушения. В последних, кроме того, участвуют суд и правоохранительные органы.

В целом можно сказать, что для налоговых отношений, как и для иных финансовых отношений, свойственен публично-правовой характер; властный, имущественный (денежный), обязательственный характер.

В то же время налоговые правоотношения обладают и рядом специфических особенностей, которые отличают их от иных финансовых правоотношений. К ним могут быть отнесены следующие.

Налоговые правоотношения отличаются прежде всего сферой финансовой деятельности, поскольку к ним относятся отношения, как отмечалось ранее, складывающиеся в процессе установления, введения и взимания налогов и сборов в Российской Федерации, а также осуществления налогового контроля, обжалования актов налоговых органов и действий и бездействия их должностных лиц, привлечения к ответственности за совершение налогового правонарушения.

Особая сфера возникновения и существования налоговых правоотношений обусловливает и некоторые особенности их субъект-но-объектного состава, например, участие налоговых органов, а так же содержание как совокупности взаимосвязанных и взаимообусловленных прав и обязанностей сторон в названной сфере .

Налоговые правоотношения могут существовать лишь в правовой форме, т.е. «при наличии соответствующего закона, только в форме правоотношения» , поскольку обязанность уплачивать налоги устанавливается только законодательно. Следовательно, правовая форма в данном случае является определяющей для возникновения, изменения или прекращения общественного отношения.

Более глубокому пониманию сущности данного явления способствует рассмотрение видов налоговых правоотношений.

В юридической литературе предлагаются различные классифицирующие признаки.

В зависимости от функций, выполняемых нормами права, принято различать регулятивные и охранительные налоговые правоотношения. К первым могут быть отнесены отношения по установлению, введению, взиманию налогов и сборов. Ко второму виду относятся, в частности, отношения по привлечению к налоговой ответственности.

По характеру налоговых норм они делятся на отношения материальные и процессуальные. Если отношения по поводу исчисления, уплаты налога или сбора, выполнения иных налоговых обязанностей относятся к материальным, то отношения, связанные с порядком назначения, проведения налоговых проверок, особенностей привлечения к налоговой ответственности, порядком обжалования актов налоговых органов и т.п., можно отнести к процессуальным.

По субъектному составу налоговые правоотношения можно подразделить на: 1) отношения, возникающие между РФ и субъектами РФ; между РФ и муниципальными образованиями; между субъектами РФ и муниципальными образованиями — к ним относятся отношения по поводу установления и введения налогов и сборов; 2) отношения между государством (муниципальными образованиями) в лице уполномоченных органов и налогоплательщиками, а также иными участниками налоговых правоотношений — по поводу взимания налогов и сборов, проведения налогового контроля, привлечения к налоговой ответственности, а также обжалования актов налоговых органов, действий (бездействия) их должностных лиц.

Налоги, сборы и пошлины

... введения в 1999г. первой части Налогового Кодекса [3] различий между налогами, сборами, пошлинами не признавало. Существовало следующее определение «Под налогом (сбором, пошлиной) и другими платежами понимается обязательный ... нельзя было понять, каковы отличия налогового платежа от неналогового платежа, а также связанные с этим обстоятельством юридические последствия для налогоплательщика. Создать ...

По характеру межсубъектных связей они делятся на отношения абсолютные и относительные. Под абсолютными правоотношениями в теории права понимаются те, в которых точно определена лишь одна сторона. Например, отношения по установлению и введению налогов и сборов, в которых уполномоченный орган принимает соответствующий нормативный правовой акт, носящий обязательный характер для неопределенного числа субъектов. Относительными являются те правоотношения, в которых конкретные налогоплательщики выступают в качестве обязанных лиц, наделенных одновременно и соответствующими правами.

По содержанию они делятся на отношения, складывающиеся в процессе: 1) установления и введения налогов и сборов; 2) взимания налогов и сборов; 3) проведения налогового контроля; 4) привлечения к ответственности за налоговые правонарушения; 5) обжалования актов налоговых органов, а также действия (бездействия) их должностных лиц.

По цели они делятся на отношения основные и обеспечительные (сопутствующие).

Традиционно основными считаются отношения по взиманию, уплате налога или сбора. В то же время отношения, возникающие по поводу постановки на налоговый учет, по проведению налоговых проверок и т.п. принято рассматривать как вспомогательные, обеспечивающие выполнение обязанностей налогоплательщиком, предусмотренных налоговым законодательством.

Более глубокому рассмотрению сущности налогового правоотношения способствует изучение его структуры, в которой также проявляются как общие, так и специфические черты налогового правоотношения как разновидности финансовых правоотношений.

Как и любое другое правоотношение, налоговое правоотношение имеет структуру, включающую следующие элементы: субъекты, объекты и содержание.

Под субъектами правоотношения понимаются лица, между которыми возникают юридические связи, взаимоотношения по поводу достижения соответствующих целей. К ним относятся, с одной стороны, государство, муниципальное образование в лице налоговых органов или их должностных лиц, а с другой стороны — налогоплательщики, плательщики сборов и иные обязанные лица.

Объектом правоотношения является то, по поводу чего общественное отношение возникает. Объектом налогового правоотношения является то, по поводу чего возникает налоговое правоотношение — налог, сбор, размер которого определяется установленными законодательством о налогах и сборах правилами, порядок их взимания, уплаты, осуществление в этой связи налогового контроля, привлечение к налоговой ответственности и обжалование актов налоговых органов, действий или бездействия их должностных лиц.

Под содержанием правоотношения понимаются права и обязанности субъектов налогового правоотношения.

Существуют различные доктринальные определения налога, разработанные представителями как юридической, так и экономической науки. Несмотря на некоторые различия, все они указывают на целый ряд общих признаков, характерных для данного института:

Налоговая система и пути ее совершенствования

... налоговую систему РФ, выявить проблемы и определить перспективы её развития. Для достижения указанной цели, в работе поставлены следующие задачи: 1. изучить исторический аспект становления налоговой системы в России; 2. дать детальную характеристику налоговой системы ...

- отчуждение при уплате налога части собственности физических и юридических лиц (денежных средств, принадлежащих им на праве хозяйственного ведения или оперативного управления) в пользу публично-правового образования;

- законность установления и введения налога;

- обязательность уплаты налога при наличии определенных в законе условий, обеспечиваемая силой государства;

- индивидуальная безвозмездность;

- внесение налога в бюджет публичного образования либо во внебюджетный фонд;

- отсутствие целевого назначения.

Законодательное определение налога дано в ст. 8 части первой НК РФ. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговый кодекс РФ устанавливает, что ни на кого не может быть возложена обязанность уплачивать взносы и платежи, обладающие установленными Кодексом признаками налогов или сборов, не предусмотренные Кодексом, либо установленные в ином порядке, чем это определено Кодексом (п. 5 ст. 3 части первой НК РФ).

Смысл этой нормы состоит в том, что платеж независимо от данного ему названия должен оцениваться по существу, с учетом характеристик налога, указанных в законе.

В определении понятия «налог» законодателя опередил Конституционный Суд Российской Федерации. Он указал, что налоговый платеж — это основанная на законе денежная форма отчуждения собственности с целью обеспечения расходов публичной власти, осуществляемого в том числе на началах обязательности, безвозвратности, индивидуальной безвозмездности .

В отличие от налога пошлины и сборы не имеют финансового значения. При уплате пошлины или сбора всегда присутствуют специальная цель и специальные интересы. В этом смысле сборы и пошлины являются индивидуальными платежами. Цель взыскания пошлины или сбора состоит лишь в покрытии без убытка, но и без чистого дохода издержек учреждения, в связи с деятельностью которого взимается пошлина. Следует особо подчеркнуть, что пошлина или сбор выплачиваются не за услугу, а в связи с услугой, причем с той, которую оказывает государственный орган, действуя в общих интересах, реализуя свои государственно-властные функции. Так, уплата пошлины при подаче искового заявления в суд сопряжена с правом конкретного лица на судебную защиту, однако определяется общественно полезной функцией суда — поддержанием режима законности.

В НК РФ понятием «сбор» охватываются как собственно сборы (платежи за обладание специальным правом), так и пошлины. Это объясняется тем, что в таком же значении понятие «сборы» употреблено в ст. 57 Конституции РФ, согласно которой «каждый обязан уплачивать законно установленные налоги и сборы».

В соответствии с Налоговым кодексом РФ «под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий)» (п. 2 ст. 8).

К категории «сборы» можно отнести предусмотренные НК РФ (ст. 13) государственную пошлину, сбор за право пользования объектами животного мира и водными биологическими ресурсами.

Возможна различная классификация налогов по видам в зависимости от основания.

Выделяют налоги подоходно-поимущественные (прямые) и налоги па потребление (косвенные).

Первые взимаются в процессе приобретения и накопления материальных благ, вторые — в процессе их расходования. Так, подоходный налог взимается при получении дохода; налог на имущество уплачивают собственники определенных видов имущества (сбережений).

Это — примеры прямых налогов. Акцизы, налог на добавленную стоимость, таможенные пошлины, хотя и по-разному поступают в бюджет, в конечном итоге оплачиваются потребителем товаров, в стоимость которых включаются эти налоги.

Это — примеры косвенных налогов . В научной литературе принято считать, что прямой налог — это налог, где налогоплательщик выступает фактическим носителем налогового бремени, при уплате косвенного налога налогоплательщик перекладывает его бремя на другое лицо, выступающее носителем данного налога. Под сходно-поимущественные налоги в свою очередь делятся на личные и реальные.

Личные налоги уплачиваются с действительно полученного налогоплательщиком дохода (прибыли).

Так, предприятия уплачивают налог с суммы прибыли, подсчитанной на основе полученной выручки и произведенных расходов. Эти налоги учитывают фактическую платежеспособность налогоплательщика, они рассчитываются как часть его дохода, позволяют организовывать налогообложение с учетом требований экономических законов.

Реальными налогами облагается не действительный, а предполагаемый средний доход налогоплательщика, получаемый в данных экономических условиях от того или иного предмета налогообложения (недвижимой собственности, денежного капитала и т.п.).

Реальными налогами облагается прежде всего имущество, отсюда и их название (геаl(англ.) — имущество).

Во многих случаях невозможно определить доход, который получен от имущества либо вида деятельности, или проконтролировать правильность объявленного плательщиком дохода.

Примером реального налога является и единый налог на вмененный доход (гл. 26 3 НК РФ).

Этим налогом облагается потенциально возможный валовой доход плательщика за вычетом потенциально необходимых затрат, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение такого дохода, на основе данных статистических и иных исследований, независимых оценок и т.п.

Большинство реальных налогов не увязано с доходами налогоплательщика. Вещь, обозначенная в качестве предмета реального налога, легко поддается налоговому учету и контролю, она должна иметь материальный характер, существовать длительное время, чтобы обеспечить стабильность налоговых поступлений. Поэтому чаще всего предметами реальных налогов выступают недвижимость и транспортные средства.

Раскладочные(репартиционные, контингентированные) налоги широко применялись на ранней стадии развития налогообложения. Их размер определяли исходя из потребности совершить конкретный расход: выкупить короля из плена, построить крепостную стену и т.п. Суммы расхода распределялись между налогоплательщиками — на каждого из них приходилась определенная сумма налога.

В настоящее время раскладочные налоги используются редко, в основном в местном налогообложении .

При установлении количественных(долевых, квотативных) налогов, в противоположность раскладочным, исходят не из потребности покрытия расхода, а из возможности налогоплательщика заплатить налог. Эти налоги непосредственно или косвенно учитывают имущественное состояние (доходность) налогоплательщика.

По степени компетенции органов власти различных уровней по установлению и введению налогов необходимо выделить государственные (федеральные и региональные) и местные налоги.

Установление и введение федеральных налогов осуществляется решением высшего представительного органа государства. Они обязательны к уплате на всей территории РФ. Эти налоги поступают не только в федеральный бюджет — они могут зачисляться в бюджеты различных уровней.

Региональными признаются налоги, которые вводятся на территории соответствующего субъекта Федерации в соответствии с НК законом субъекта. Местныеналоги устанавливаются в соответствии с НК и вводятся нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территории соответствующих муниципальных образований.

Поступления от региональных налогов могут распределяться между бюджетом субъекта Федерации и местными бюджетами. Местные налоги зачисляются в соответствующие местные бюджеты.

Как правило, налог не имеет цели покрыть какой-нибудь конкретный расход. Но в ряде случаев представляется целесообразным установление и введение целевых налогов, собираемых для финансирования конкретных расходов. К таким целевым налогам, за счет поступлений от которых формируются государственные целевые внебюджетные фонды, относится взимаемый в соответствии с гл. 24 НК РФ единый социальный налог (взнос).

Однако необходимо учитывать, что одним из конституционных принципов установления налогов и сборов является принцип ограничения их специализации. По общему правилу налог не предназначен Для определенного расхода. Это — одно из обязательных условий стабильности государственного бюджета и гарантия выполнения государством своих социальных и иных функций.

Целевые налоги предназначаются непосредственно для покрытия определенных расходов. Поэтому установление целевого налога требует особого механизма обособления поступающих средств. Для этого учреждаются дополнительный фонд и специальные счета учета сумм налога .

Регулярные (систематические, текущие) налогивзимаются с определенной периодичностью в течение всего времени владения имуществом либо занятия плательщиком каким-либо видом деятельности, приносящей доход. Например, подоходный налоге физических лиц и земельный налог взимаются ежегодно, налог на добавленную стоимость — помесячно или поквартально.

Уплата разовых налоговсвязывается с событиями, не образующими системы. Например, уплата государственной пошлины зависит от различных фактов. Для конкретного плательщика подача иска в суд может иметь непостоянный, случайный характер. К разовым относится также налог с имущества, переходящего в порядке наследования или дарения.

Существуют и другие основания деления налогов на виды, которые не столь значимы для выявления видовых особенностей налогов.

Источниками налогового права являются различные нормативные правовые акты представительных и исполнительных органов государственной власти (Российской Федерации и ее субъектов) и местного самоуправления, в которых содержатся нормы налогового права.

Систему источников налогового права можно изобразить схематично следующим образом.

Основополагающие нормы налогового права содержатся в Конституции РФ.

В Конституции РФзакреплены важнейшие нормы налогового права России: предмет ведения РФ и предмет совместного ведения РФ и ее субъектов в области налогообложения; компетенция в области налогов Федерального Собрания РФ, Президента РФ, Правительства РФ; правомочия органов местного самоуправления в области налогообложения; основы правового статуса налогоплательщика (ст. 57, 71, 72, 74, 75, 84, 101, 102, 104, 106, 114, 132 Конституции РФ).

Источником налогового права является также законодательство РФ о налогах и сборах. Термин «законодательство о налогах и сборах» в соответствии с п. 6 ст. 1 НК РФ употребляется в широком смысле и подразумевает законодательство РФ о налогах и сборах, законодательство субъектов РФ о налогах и сборах, а также нормативные правовые акты представительных органов местного самоуправления о налогах и сборах.

Законодательство РФ о налогах и сборах включает НК РФ и федеральные законы о налогах и (или) сборах, принятые в соответствии с Налоговым кодексом.

Налоговый кодекс РФ (часть первая) был принятГосударственной Думой 16 июля 1998 года и одобрен Советом Федерации 17 июля 1998 г.

Президент РФ подписал НК РФ 31 июля 1998 г. и обнародовал его 6 августа 1998 г. В соответствии с Федеральным законом от 31 июля 1998 г. «О введении в действие части первой Налогового кодекса Российской Федерации» (в ред. Федерального закона от 5 августа 2000 г.) часть первая Налогового кодекса РФ была введена в действие с 1 января 1999 г., за исключением п. 3 ст. 1, ст. 12, 13, 14, 15 и 18. Абзац второй п. 1 ст. 47 части первой Кодекса был введен в действие с 1 января 2000 г.

Федеральный закон от 31 июля 1998 г. «О введении в действие части первой Налогового кодекса Российской Федерации» установил, что федеральные законы и иные нормативные правовые акты о налогах и сборах, действующие на территории РФ и не утратившие силу, применяются в части, не противоречащей части первой НК РФ.

Федеральный закон от 5 августа 2000 г. «О введении в действие части второй Налогового кодекса РФ и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» изложил в новой редакции отдельные статьи Федерального закона «О введении в действие части первой Налогового кодекса Российской Федерации». В частности, в ст. 3 вышеназванного Федерального закона содержалась норма, согласно которой п. 3 ст. 1, а также ст. 12, 13, 14, 15 и 18 части первой Кодекса вступают в силу со дня введения в действие части второй НК РФ и признания утратившим силу Закона РФ «Об основах налоговой системы в Российской Федерации». В дальнейшем указанная норма была сохранена в несколько иной редакции.

С 1 января 2001 г. введены в действие четыре главы части второй Налогового кодекса РФ: гл. 21 «Налог на добавленную стоимость»; гл. 22 «Акцизы», гл. 23 «Налог на доходы физических лиц», гл. 24 «Единый социальный налог». С 1 января 2002 г. введена в действие гл. 25 «Налог на прибыль». В 2002—2003 гг. в НК были включены главы 25, 25 1 , 261 , 262 , 263 , 264 , 28, 29, 30. Глава 27 «Налог с продаж» с 1 января 2004 г. отменена, в 2004 г. введена глава 252 .

Налоги, сборы и другие платежи в бюджет или внебюджетный фонд, не установленные Законом РФ «Об основах налоговой системы в Российской Федерации» , не взимаются.

Принятый Налоговый кодекс Российской Федерации (часть первая и главы части второй) систематизировал нормы налогового права, которые регулируют налогообложение, отнесенное Конституцией РФ к ведению РФ и совместному ведению РФ и ее субъектов.

НК РФ является основополагающим нормативным правовым актом, комплексно закрепляющим наиболее важные положения об организации и осуществлении налогообложения в России, он распространяет свое действие на отношения по установлению, введению и взиманию сборов в тех случаях, когда это прямо им предусмотрено, способствует укреплению экономики России как федерального государства, защите интересов налогоплательщиков, привлечению иностранных инвестиций, соблюдению законности в сфере налоговых отношений.

НК РФ является основным нормативным правовым актом, закрепившим основные положения о налогообложении .

Несмотря на разнообразие, законодательные акты о налогах и сборах должны отвечать определенным требованиям, строиться на принципах, изложенных в ст. 3 НК РФ:

- каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога;

- налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

Не допускается установление дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Допускается установление особых видов пошлин либо дифференцированных ставок ввозных таможенных пошлин в зависимости от страны происхождения товара в соответствии с НК РФ и таможенным законодательством страны;

- налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав;

- не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство страны;

- федеральные налоги и сборы устанавливаются, изменяются или отменяются НК РФ.

Налоги и сборы субъектов РФ, местные налоги и сборы устанавливаются, изменяются или отменяются соответственно законами субъектов РФ о налогах и сборах и нормативными правовыми актами представитель и их органов местного самоуправления о налогах и (или) сборах в соответствии с НК РФ;

- ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, не предусмотренные НК РФ либо установленные в ином порядке, чем это определено НК РФ;

- при установлении налогов должны быть определены зсе элементы налогообложения.

Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить;

- все неустранимые сомнения, противоречия и неясности законодательных актов о налогах и сборах толкуются в пользу налогоплательщика.

Федерации

Нормативный правовой акт о налогах и сборах признается не соответствующим НК РФ или акту более высокой юридической силы при наличии у него хотя бы одного из следующих признаков:

1) он издан органом, не имеющим в соответствии с НК РФ права издавать подобного рода акты, либо издан с нарушением установленного порядка издания таких актов;

2) отменяет или ограничивает права налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей либо полномочия налоговых органов, таможенных органов, органов государственных внебюджетных фондов, установленные Кодексом;

3) изменяет определенное НК РФ содержание обязанностей участников отношений, регулируемых законодательством о налогах и сборах, иных лиц, обязанности которых установлены НК РФ;

4) запрещает действия налогоплательщиков, плательщиков сборов, иных обязанных лиц, разрешенные НК РФ;

5) запрещает действия налоговых органов, таможенных органов, органов государственных внебюджетных фондов, их должностных лиц, разрешенные или предписанные НК РФ;

6)разрешает или допускает действия, запрещенные Налоговым кодексом;

7) изменяет установленные НК РФ основания, условия, последовательность и порядок действий участников отношений, регулируемых законодательетвом о налогах и сборах; иных лиц, обязанности которых установлены НК РФ;

8) изменяет содержание понятий и терминов, определенных НК РФ, либо использует их в ином значении;

9) иным образом противоречит общим началам или буквальному смыслу положений НК РФ.

Признание нормативного правового акта не соответствующим НК РФ осуществляется в судебном порядке, если иное не предусмотрено самим Кодексом. Правительство РФ, а также иной орган исполнительной власти или исполнительный орган местного самоуправления, принявшие указанный акт, либо их вышестоящие органы вправе до судебного рассмотрения отменить этот акт или внести в него необходимые изменения. Указанное выше положение распространяется на нормативные правовые акты, регулирующие порядок взимания налогов и сборов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ.

Законодательство субъектов РФ о налогах и сборах состоит из законов о налогах и сборах субъектов РФ, принятых в соответствии с НК РФ.

Нормативными правовыми актами представительных органов местного самоуправления о налогах и сборахустанавливаются местные налоги и сборы в соответствии с НК РФ.

Источником налогового права являются международные договорыпо вопросам налогообложения. В соответствии с общим конституционным принципом российского права о приоритете норм международного права и международных договоров России в НК установлено, что если международным договором РФ, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров РФ.

К источникам налогового права относятся нормативные правовые акты государственных органов исполнительной власти и исполнительных органов местного самоуправления о налогах и сборах .

В соответствии со ст. 4 НК РФ федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ и исполнительные органы местного самоуправления, органов государственных внебюджетных фондов в предусмотренных законодательством о налогах и сборах случаях издают нормативные правовые акты по вопросам, связанным с налогообложением и сборами, которые не могут изменять или дополнять законодательство о налогах и сборах.

К актам законодательства о налогах и сборах не относятся приказы, инструкции и методические указания по вопросам, связанным с налогообложением и сборами, изданные Министерством финансов РФ, Министерством экономического развития и торговли РФ, органами государственных внебюджетных фондов.

В соответствии с Н К РФ существует специфика действия актов законодательства о налогах и сборах во времени. Общие правила для данных актов заключаются в том, что:

- акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее первого числа очередного налогового периода по соответствующему налогу;

- акты законодательства о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования;

— федеральные законы, вносящие изменения в НК РФ по установлению новых налогов или сборов, а также акты законодательства о налогах и сборах субъектов РФ и акты представительных органов местного самоуправления, вводящие налоги и сборы, вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их опубликования.

Акты законодательства о налогах и сборах, устанавливающие новые налоги и сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют.

В то же время названные акты, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, имеют обратную силу.

Перечисленные ранее акты, отменяющие налоги или сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков или плательщиков сборов, а также иных обязанных лиц, или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Современный уровень развития финансового права в России обусловлен переходом к рыночным отношениям, которые невозможны без принятия соответствующей нормативной базы. Нормативная база в свою очередь нужна для нормального функционирования Бюджетной системы, в которую входит налоговое право. Современной бюджетная система России является достаточно устойчивой системой экономических отношений, но в ней ещё есть много неопределённостей. Поэтому, необходимо постоянно совершенствовать методы организации и функционирования бюджетной системы для улучшения деятельности государства, и, следовательно, для экономического процветания граждан Российской Федерации.

В России создана достаточно развитая бюджетная система, основанная на государственном устройстве, закрепленная в Конституции РФ и другими актами с применением принципов финансово – бюджетного федерализма. Но ещё осталось много нерешенных вопросов в структуре бюджетной системы и не выработаны отлаженные механизмы функционирования и взаимоотношений бюджетов различных уровней.

В настоящее время необходимо больше уделять внимание бюджетной системе государства, так как сильная устойчивая система регулирования денежных потоков способствует надёжному функционированию государства, гармоничному развитию экономических и социальных отношений, росту благосостояния, как государства так и его граждан.

Необходимо отметить, что конечным результатом существования любого государства, является экономическое благополучие и процветания его граждан. Надёжная бюджетная система является одной из важнейших структур государства, поэтому, для достижения главной цели государству необходимо постоянно развивать и совершенствовать бюджетную систему.

Нормативные акты:

1. Конституция Российской федерации – Ростов –на-Дону.: ОАО «Ростовкнига», 2002.

2. «Налоговый кодекс российской федерации (часть первая)» от 31.07.1998 N 146-ФЗ (принят ГД ФС РФ 16.07.1998)(ред. от 04.11.2005) «Российская газета», N 148-149, 06.08.1998,

Литература:

1. Артемов Н.И., Ашмарина Е.М. Правовые основы налогообложения в Российской Федерации. М., 2003.

2. Кучерявенко Н.П. Курс налогового права: В 6 т. Т. 1 (в двух частях).

Харьков, 2002

3. Кучеров И.И . Налоговое право России. Курс лекций. М., 2001

4. Пушкарева В. История финансовой мысли и политики налогов. М., 1996.

5. Сорокина Е.Я. Основы международного налогового права. М., 2000.

6. Химичева Н.И. Финансовое право: Учебник/. М., 2003.

7. Шевелева Н.А Налоговое право России. Особенная часть: Учебник / Отв. ред.. М., 2004.

8. Шевелева Н.А Налоговое право России. Особенная часть: Учебник / . М., 2004.

Пушкарева В. История финансовой мысли и политики налогов. М., 1996.

Сорокина Е.Я., Артемов Н.И., Ашмарина Е.М., Артемов Н.И., Ашмарина Е.М.

Шевелева Н.А Налоговое право России. Особенная часть: Учебник / Отв. ред.. М., 2004.

Шевелева Н.А Налоговое право России. Особенная часть: Учебник / . М., 2004.

Н.И. Химичева Финансовое право: Учебник/. М., 2003.

Постановление Конституционного Суда РФ от 11 ноября 1997 г. // СЗ РФ. 1997. № 46. Ст. 5339.

Кучерявенко Н.П. Курс налогового права: В 6 т. Т. 1 (в двух частях).

Харьков, 2002

Кучерявенко Н.П. Курс налогового права: В 6 т. Т. 1 (в двух частях).

Харьков, 2002

В соответствии со ст. 6 Федерального закона от 29 июля 2004 г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации п признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации о налогах и сборах» Закон РФ «Об основах налоговой системы в Российской Федерации» с 1 января 2005 г. утрачивает силу. Российская газета. 2004 г. 3 авг.

Кучеров И.И . Налоговое право России. Курс лекций. М., 2001

Винницкий Д.В . Налоги и сборы: Понятие. Юридические признаки. Генезис. М., 2002