Государственный долг как экономическая категория представляет собой долговые обязательства Российской Федерации перед физическими и юридическими лицами Российской Федерации, субъектами Российской Федерации, муниципальными образованиями, иностранными государствами, международными финансовыми организациями, иными субъектами международного права, иностранными физическими и юридическими лицами.

Управление долгом — это комплекс мероприятий, которые проводит государство и направленных на уменьшение суммы долга, а также на совершенствование механизма формирования и улучшения финансовой политики государства. Мероприятиями, направленными на погашение государственного долга, считаются: расчеты с кредиторами; выплаты и расчеты по внешним и внутренним займам; предоставление гарантий; улучшение условий ранее выпущенных займов; выпуск и размещение новых долговых обязательств с улучшенными условиями и др. Выполнение всех перечисленных мероприятий зависит от мер , принимаемых при управлении долгом, и основывается на анализе структуры и объема долга, всесторонней оценке его состояния на данный момент времени.

Актуальность темы объясняется его существенной ролью в экономическом комплексе любой страны, потому что формирование обслуживание и выплат долга в значительной мере влияют на финансовый климат страны, денежное обращение, инвестиционный климат и развитие экономики на будущие периоды.

Тщательный контроль состоянием государственного долга, за способностью страны ответить по своим обязательствам, проведение анализа условий его предоставления — являются одной из основополагающих составляющих финансового и экономического благосостояния страны. Государственные долг погашается бюджетными доходами, золотовалютными резервами государства, денежными средствами, полученными от продажи государственной собственности, а также новых заимствований.

К целям написания данной работы относится: анализ понятия «государственный долг России», его структуры, состояния на данный момент, а также принципов управления государственными заимствованиями . Объект исследования — государственный долг РФ и отношения, которые связаны с управлением государственным долгом. Предметом исследования можно назвать организацию управления государственным долгом РФ и обзор проблемы государственных заимствований.

Управление системой государственных заимствований способно иметь так положительные, так и отрицательные моменты в развитии экономики любой страны, поэтому необходимо разработать эффективный механизм управления долгом и комплекс мероприятий, регулирующий состояние финансовой системы. дефицит бюджет государственный задолженность

Государственный бюджет Республики Беларусь

... стр. 61] ПРИНЦИПЫ ГОСУДАРСТВЕННОГО БЮДЖЕТА «Кожаный кошелек», набитый деньгами, - вещь весьма привлекательная для государства. Поэтому исторически в цивилизованных странах всегда стремились выработать четкие ... фондов, их частичное перераспределение; Полнота бюджетов. Обеспечивается включением в них всех налогов, определенных законодательством Республики Беларусь, других обязательных платежей и иных ...

В ходе написания работы были поставлены

раскрытие сущности, причин, понятия и значения госдолга;

- рассмотреть структуру государственного долга РФ, дать анализ внутреннему и внешнему долгу РФ;

- рассмотреть методы и способы погашения госдолга;

выявить проблемы управления государственным долгом РФ, а также рассмотреть меры повышения эффективности при управлении им , оценить перспективы решения поставленных задач;

1. Экономическое содержание государственного долга, .1 Сущность и механизмы формирования дефицита государственного бюджета

Главный признак эффективной государственной бюджетной политики — устойчивый экономический рост. Однако, экономический рост не всегда несовместим со сбалансированными статьями бюджета по его расходам и доходам. Сбалансированный бюджет отнимает у налога роль стабилизатора экономики (уменьшение налогов при спаде, и наоборот).

В этом случае дефицит бюджета (если не способствует увеличению цен) может оказать полезное влияние и создать предпосылки для стимулирования экономического роста. Бюджетный дефицит не всегда говорит о бедственной ситуации в экономике государства. Дефицит может означать, что государство осуществило крупные вложения в развитие экономики, что приведет к увеличению ВНП в будущем, а не обязательно критичное государственное регулирование. Также время от времени происходят чрезвычайные ситуации, которые связанны с войной, стихийными бедствиями, а расходы на предотвращение последствий по ним не возможно спланировать заранее, но убытки по ним необходимо обязательно покрыть вне независимости от того, имеются ли средства в бюджете или нет . Иногда несбалансированный бюджет даже полезен.

Государство привлекает дополнительные финансовые ресурсы для своевременного и полного покрытия расходов бюджета. Формирование таких финансовых ресурсов происходит с помощью сосредоточения о свободных средств компаний и населения . Из-за неравномерности в получении доходов (отрасли с сезонным производством; гонорары, получение премий, наследства, отпускных и прочих незапланированных выплат) у граждан постоянно имеются свободные средства. Помимо этого, общество может осознано ограничивать себя в потребностях, чтобы произвести накопление средств на покупку автомобилей, жилье, путешествие и проч.

Бюджетный дефицит определяется как разница государственных расходов и доходов. Если оценивают дефицит государственного бюджета страны, как правило, состояние местных бюджетов обычно не учитываются, не исключено также, что они могут иметь излишки. Бывают ситуации, когда местные органы самоуправления могут целенаправленно искажать достоверную информацию о состоянии бюджетов местного самоуправления, с целью снижения налоговых отчислений в Федеральный бюджет государства. Данная закономерная особенность характерна для многих экономик развивающихся стран и стран с переходной экономикой , что в конечном итоге при анализе дефицита федерального бюджета ведет к искажению информации.

Дефицит в экономике государства

... его разновидности в наше время. Проблема дефицита бюджета стала актуальной именно сегодня, когда государства пытаются спасти свои экономики с помощью государственных расходов. Виной тому стал мировой ... вызывает особого беспокойства, если он компенсируется профицитом других статей платежного баланса страны. [6] Дефицит платежного баланса - общая несбалансированность всех форм движения товаров и денег ...

Вместе с официально принятым дефицитом бюджета в развитых и развивающихся экономиках государств, и для России это не исключение, имеет место так называемый скрытый дефицит, обусловленный деятельностью Центрального Банка России, коммерческих банков и государственных предприятий.

В бюджетном кодексе РФ определены нижеперечисленные источники финансирования федерального бюджета:

1) внутренние средства:

- кредиты, полученные РФ в рублях;

- государственные займы, осуществляемые через выпуск ценных бумаг от имени России;

- ссуды, получаемые федеральным бюджетом от бюджетов других уровней РФ;

внешние источники заимствований:

- кредиты федеральному бюджету, предоставляемые в иностранной валюте с помощью выпуска ценных бумаг от имени России;

- кредиты, предоставляемые иностранными банками и фирмами, правительствами иностранных государств, международными финансовыми организациями в иностранной валюте.

Один из способов получения доходов, которые направляются на погашение основной суммы и процентов по долгу — увеличение налогов. Этот способ не всегда эффективен, т.к. может способствовать снижению производительности труда, приостановить введение инноваций и инвестирование. Это означает, что наличие большого долга косвенно влияет на возможности для экономического роста страны.

Для избегания увеличения налогов, правительство способно рефинансировать долг — т.е. оформить новый заем, а доход от его размещения использовать для погашения процентов по ранее имеющемуся долгу. Бюджетный дефицит всегда не относится чрезвычайным событиям для экономики страны и всего государства в целом. Важно понимать, что государственный дефицит бюджета не всегда может покрываться только увеличением размера госдолга.

Существует три основных способа финансирования дефицита бюджета в экономике рыночного типа: монетизация дефицита, внешнее и внутреннее долговое финансирование. Кроме того, мировая практика регулирования бюджетного дефицита в качестве одного из методов решения данной проблемы предлагает увеличение доходной или снижение расходной частей бюджета.

1.2 Понятие и значение государственного долга

Причины появления государственного долга в экономике страны могут быть самыми различными. Для обслуживания своих государственных программ государство мобилизует финансовые средства, представленные налогами и другими обязательными платежами. В современных условиях нестабильного финансового состояния экономики наблюдается сокращение выплат в бюджет из перечисленных выше источников. Может иметь место также и другая ситуация — при стабильных и регулярных поступлениях происходит увеличение расходных обязательств государства. В свою очередь увеличение госрасходов может быть следствием роста обыкновенных расходов или же обусловлено появлением чрезвычайных непредвиденных расходов.

Государственный долг может выступать следствием целенаправленной политики государства в области экономики и народного хозяйства. В этой роли его задача сводится к использованию бюджетного дефицита для более эффективного управления экономикой страны. Мировой опыт показывает, что многие государства мира зачастую используют внешние источники финансирования. Если они имеют дефициты государственных бюджетов и испытывают потребность в заемных ресурсах с целью проведения социальных и экономических реформ, осуществление выплат по другим долговым обязательствам и внешним заимствованиям.

Государственный бюджет и проблемы его формирования в современной России

... предприятиях, в организациях, учреждениях; решаемых обществом экономических и социальных задач и т.п. Совокупность бюджетных отношений по формированию и использованию бюджетного фонда страны составляет понятие государственного бюджета. По экономической сущности государственный бюджет - это денежные отношения, возникающие у государства ...

Для экономики России первой причиной бюджетного дефицита является превышение государственных расходов над реальными подтвержденными доходами бюджета. Вместе с тем государственный долг может быть вызван кризисными явлениями в экономике — неэффективностью экономической инфраструктуры, финансово-кредитных связей, денежно-кредитной, банковской и бюджетно-налоговой политикой. В таких случаях требуется принятие срочных экономических мер по стабилизации экономики, финансовому оздоровлению хозяйства и соответствующих политических мероприятий. Но дефицит может быть связан с необходимостью осуществления крупных государственных вложений в развитие экономического благополучия страны.

Еще Дж.М.Кейнс, исследуя взаимозависимости между бюджетным дефицитом, государственными расходами, частными сбережениями и безработицей, рекомендовал проводить политику дефицитного финансирования. При этом случае бюджетный дефицит отражает не кризисное течение общественных процессов, а направление обеспечения прогрессивных сдвигов в общественном производстве.

К основным причинам увеличения государственного долга относятся:

- а) расширение расходов государства в военное время, в период других конфликтов, стихийных бедствий. Финансирование бюджета посредством государственного долга может позволить ослабить инфляционное напряжение в краткосрочном периоде и тем самым избежать увеличения количества денежной массы в обращении, и не прибегнув к повышению налогов;

- б) уменьшению или сокращению налогов с целью стимулирования экономики;

- в) проведение «публичной» макроэкономической политики госрасходов перед очередными выборами;

- г) напряженность в бюджетной и налоговой отраслях как следствие увеличения госрасходов на здравоохранение, социальное обеспечение, также создание и увеличение количества рабочих мест.

Если происходит превышение расходов над доходами, у государства появляется потребность в новых способах покрытия, т.к. недостаточность финансовых ресурсов у государства не значит, что некоторые государственные расходы не будут профинансированы. Просто государству необходимо будет заняться поиском дополнительных источников дохода, которые на будущий период обеспечат материально предусмотренные государством и запланированные расходные обязательства. Эти действия будут обусловлены принципом сбалансированности бюджета, отражающего идею того, что объем запланированных расходов должен стремится к соответствию с суммарным объемом доходов.

Государственный долг РФ гарантирован и обеспечен имуществом, представляющим собой федеральную собственность и составляющим государственную казну. Он может представлять собой:

- договоры кредитования, которые заключает Россия с кредитными фирмами, правительствами иностранных государств и международными финансовыми компаниями;

2) государственные обязательства РФ, которые осуществляются при помощи выпуска и размещения ценных бумаг России;

- соглашения и договоры, предусматривающие получение федеральным бюджетом кредитов из других уровней бюджетной системы РФ;

- государственные ценные бумаги, выпускаемые Россией;

- договоры о предоставлении Россией государственных гарантий;

- договоры и соглашения о реструктуризации или пролонгации активных кредитов.

Займы классифицируются по признаку источника, держателя займа (внешний или внутренний кредитор), а государственный долг, который является результатом проводимых заимствований, делится в зависимости от размещения или валюты выпуска. При анализе опыта зарубежных стран, например США, то увидим, что в основе классификации долга, займов и кредитов лежит не сама валюта, а место ведения его бизнеса или место нахождения кредитора, а также то, входит ли кредитор в группу международных инвесторов, сосредоточение ценных бумаг в портфеле резидента или нерезидента.

Государственные долговые обязательства можно классифицировать на капитальный, основной и текущий долги.

Капитальным долгом называется сумма активных выпущенных государством долговых обязательств, а также гарантированных им обязательств третьих лиц, в том числе начисленные проценты, необходимые для оплаты по этим обязательствам.

Основной долг представляет собой номинальную стоимость всех обязательств и кредитов конкретного государства.

Текущий долг определяется предстоящими расходами по выплате доходов по кредитам, которые взяло на себя государство, и расходами по погашению займов, по которым наступил срок платежа.

Согласно существующим уровням государственной власти различают государственный долг РФ, долг субъектов РФ и долговые обязательства, выпущенные органами местного самоуправления, формируют муниципальный долг.

Важно отметить, что государственный долг Российской Федерации включает в себя обязательства прошлых лет и вновь появляющиеся долговые обязательства. Россия взяла на себя государственный долг бывшего СССР, и он включаются в долг России только в части, принятой на себя Россией. Государственный долг также необходим для содержания государства, как и налоги. Он считается непосредственным итогом дефицитов бюджета (сумму накопленных за определенный период времени бюджетных дефицитов за вычетом положительных сальдо бюджета).

1.3 Внутренний долг РФ

В условиях либерализации внешнеэкономической деятельности и углубления конвертируемости рубля в основе деления заимствований на внутренние и внешние может быть положен только признак держателя облигаций (резидент или нерезидент), т.е. источник заимствований (национальный или внешний финансовый рынок).

По своей сущности государственный внутренний долг представляет из себя комплекс кредитно-финансовых отношений, которые возникают в связи с перемещением капиталов из национального частного сектора в государственный бюджет на основе их заимствования. С помощью государственного долга преодолевается ограниченность налоговых поступлений в госбюджет, ограничивается рост наличной денежной массы, государственные займы играют существенную роль в обеспечении бюджетного равновесия.

В статье 6 Бюджетного кодекса РФ приводится определение государственного или муниципального долга, которым являются обязательства, возникающие из государственных или муниципальных займов (заимствований), принятых на себя Российской Федерацией, субъектом РФ или муниципальным образованием гарантий по обязательствам третьих лиц, другие обязательства, а также принятые на себя РФ, субъектом РФ или муниципальным образованием обязательства третьих лиц.

Объем государственного внутреннего долга России состоит из:

- номинальной суммы долга по ценным бумагам, которые были выпущены Российской Федерацией;

- долга по кредитам, обязательства по которым взяла на себя РФ;

- объема основного долга по кредитам и займам, полученных Федеральным бюджетом Российской Федерации от бюджетов других уровней;

- обязательств по государственным гарантиям, которые предоставила Российская Федерация.

Долговые обязательства Российской Федерации можно классифицировать, как краткосрочные (до 1 года), среднесрочные (от 1 до 5 лет) и долгосрочные (от 5 до 30 лет).

Долговые обязательства РФ должны быть выполнены в сроки, определенными конкретными условиями и которые не могут превысить 30 лет.

Изменение условий ранее выпущенного государственного займа не допустимо, этот относится и к корректировке срока выплаты, срока обращения, размера платежей и проч . Статьей 119 Бюджетного кодекса РФ рассматривается и описывается порядок обслуживания государственных внутренних заимствований России, субъекта РФ и долга муниципального образования.

За выплату государственного долга России несет ответственность Центральный Банк Российской Федерации и его обособленные учреждения, если обратное не предусмотрено Правительством Российской Федерации, в целях выполнения операций по размещению обязательств России.

Банк России выполняет функции важнейшего агента Правительства РФ по размещению, погашению, выплате долговых обязательств России этот процесс осуществляется на основании соглашений, которые заключаются с федеральным органом исполнительной власти, наделенным полномочиями Правительством РФ. Банк России по своей сути является генеральным агентом в обслуживании государственного внутреннего долга безвозмездно.

Федеральным законом «О федеральном бюджете на 2013 год и на плановый период 2014 и 2015 годов» № 216-ФЗ установлен верхний предел государственного внутреннего долга Российской Федерации на 1 января 2014 года по долговым обязательствам Российской Федерации в сумме 6 600,6 млрд рублей (на 1января 2013года верхний предел составлял 6 330,9 млрд. рублей), что на 1775,9млрд. рублей, или на 39%, выше, чем по состоянию на 1 января 2012года (оценка — 4 555,0 млрд. рублей).

За 2012-2014 годы внутренний государственный долг увеличится в 2 раза. В настоящее время долг Российской Федерации составляет 5 722 239,3 млн. рублей.

|

24, 0 |

Облигации федерального займа с амортизацией долга |

|

60,0 |

Облигации федерального займа с постоянным доходом |

|

10,9 |

Государственные сберегательные облигации с постоянной процентной ставкой дохода |

|

3, 0 |

Государственные сберегательные облигации с процентной ставкой дохода |

|

2,1 |

Облигации внутренних облигационных займов |

Правительство РФ ответственно за объем выпуска, формы и методы выпуска долговых государственных ценных бумаг, которые признаются долговыми обязательствами РФ, и выпускать их в объеме, который бы не привел к превышению верхнего предела государственного долга нашего государства. Структура и динамика объема государственного внутреннего долга (на конец года) представлена в Приложение А.

Итак, государственным внутренним долгом называют общую сумму выпущенных не погашенных займов, а также процентов по ним, которые являются следствием дефицита федерального бюджета (результат превышения расходов над его доходами).

Главные способы покрытия дефицита бюджета — эмиссия (выпуск) денег и государственные займы финансовых средств у населения. Осуществляется этот процесс через выпуск, сосредоточение и размещения среди населения и финансовых компаний всевозможных государственных ценных бумаг (например, облигации, казначейские векселя), которые выступают в качестве долговых обязательств Правительства в отношении купивших их физическим лицам и организаций.

В узком смысле, под внутренним долгом следует понимать способ возмещения доходов федерального бюджета с помощью обращения за средствами к гражданам или юридическим лицам, которые зарегистрированных на территории данного государства и которые регулярно осуществляют выплаты налоговых платежей этому государству через выпуск государственных ценных бумаг. Проценты, предусмотренные по государственному долгу, зависимы и тесно связаны с темпами инфляции, ориентированы на общий уровень процентных ставок данной страны, объем дефицита госбюджета и др. Поднимая вопрос государственного долга, обычно не учитывают финансы муниципальных образований, так как они могут иметь и положительное сальдо своего бюджета при росте дефицита бюджета на федеральном уровне.

Отрицательные последствия государственного долга чаще всего связывают с увеличением неравенства в доходах и чаще всего приводят к повышению налогов для выплаты процентов по займу, что негативно влияет на экономические стимулы развития производства.

1.4 Внешний долг РФ

Внешний долг — это задолженность правительства государства в пользу иностранных кредиторов.

Государственный внешний долг в России — это задолженность РФ и ее субъектов физическим лицами, коммерческими и международными организациями, иностранным государствами, которая выражается в иностранной валюте. Государственные внешние заимствования РФ направлены на покрытие дефицита федерального бюджета, погашение государственного долга РФ.

Программа внешних заимствований РФ включает перечень внешних обязательств РФ на очередной финансовый год с разделением их на финансовы е и целевые иностранные заимствования.

Одним из основных определений внешнего долга, данных в методической разработке, является: «Статистика внешнего долга: Руководящие принципы для составителей и пользователей», опубликованной в 2001 г., является следующее: «Валовой внешний долг (gross external debt) представляет собой величину общей суммы по состоянию на каждый данный момент времени предоставленных и еще не погашенных, договорно оформленных обязательств резидентов данной страны по отношению к ее нерезидентам выплатить основной долг, с процентом или без, или выплатить процент с выплатой основного долга или без него».

Наличие небольшого внешнего долга у каждого государства — очень распространенное явление в экономике любой странны, характерное для современного развития, потому что активное стимулирование правительством страны процесса производства и распределения говорит о потребности в привлечении заемных средств с целью финансового обеспечения своих расходов. Получение займа у другого государства создает возможности по расширению правительством необходимых условий для стимулирования спроса и предложения в экономике страны.

Однако не всегда государственный займ оказывает стимулирующее воздействие на экономику страны, он также может создать немало проблем и конкретному государству и странам-кредиторам. Эти проблемы появляются в случае увеличения сумм, которые необходимо использовать из бюджета с целью обслуживания имеющегося долга, когда суммы значительно увеличиваются, а собственных средств для их погашения не хватает и нет возможности рефинансировать долг на внутреннем и внешнем рынках. Тогда правительство вынуждено будет оповестить кредиторов о приостановлении выплат по своим внешним обязательствам, то есть объявление дефолта внешнего долга.

Внешний дефолт способен создать государству множество проблем: начиная от обесценивания национальной валюты, падения фондовых индексов и заканчивая снижением уровня заработной платы, потерей работы и стремительными темпами инфляции .

Современной истории знакомы случаи, когда наступление дефолта внешнего дефолта в одной стране повышает вероятность той же участи и соседних стран со схожей структурой хозяйства и кредитов.

Это значит, что если у инвестора возникли проблемы с выполнением обязательств по погашению долга, например, у Грузии, то скорее всего он, начнет избавляться от ценных бумаг стран всего региона Западной Азии: в итоге это может означать, что возможность для рефинансирования долга пропадет и у ближайших ее соседей, это может привести их к внешнему дефолту.

Негативные последствия, связанные с ростом внешнего долга страны:

— Повышение дефицита бюджета может привести страну к необходимости и потребности в заимствованиях на внутреннем и внешнем рынке. Систематическое решение проблемы таким способом потом, зачастую неизбежно приводит кризису. Очень остро эта проблема наблюдалась после Второй мировой войн, когда развитым странам приходилось выдавать большое количество кредитов странам с развивающимся экономиками на покрытие дефицитов бюджета.

— Высокие процентные ставки по обслуживанию долга. Увеличение внешнего долга до опасных размеров в глазах иностранных инвесторов, которые вложили финансовые средства в экономику данной страны, ставка процента идет на повышение. Это означает то, что правительство будет вынуждено выплачивать большие средства на погашение долга, или прибегнет к рефинансированию долга, взяв на себя взаймы большей суммы .

3. Значительный рост курса валют способствует росту суммы долга при пересчете валюты в национальную единицу, а в связи с тем, что погашение долга происходит из уплаченных населением налогов, имеет место говорить о увеличении налогового бремени внутри страны.

— Проблема заимствований на внутреннем рынке заимствований. При увеличении ставки процента на внутреннем рынке, правительству государства предстоит сокращение объема внутреннего долга — так оно может использовать дополнительные заимствования со стороны внешнего рынка, превращая, таким образом, внутренний долг во внешний.

Внешний дефолт представляет большую опасность для внешних кредиторов, которые из-за него могут обанкротиться. Так, для уменьшения рисков, появились организации кредиторов: Парижский клуб, Лондонский клуб, который объединил банки для разрешения вопросов внешних займов .

Программа внешних заимствований, разработанная Минфином РФ, устанавливает предельный размер внешних заимствований нашей страны, а также максимальный объем использования кредитов на будущий год, что находит свое подтверждение и отражение в виде федерального закона.

Как правило, он не должен превышать годового объема платежей по выплате основной суммы внешнего долга государства.

Государственный внешний долг РФ состоит:

- долг по ценным бумагам России, выраженным через иностранную валюту;

- долг по кредитам, полученным Россией, обязательства по которым выражены через иностранную валюту, (в том числе по иностранным кредитам, которые были привлечены под государственные гарантии Российской Федерации);

- обязательства по государственным гарантиям, выпущенные Российской Федерацией и выраженные в иностранной валюте.

Таблица 2 — Структура государственного внутреннего долга по видам государственных ценных бумаг на 01.12.2013 года, %:

|

72,8 |

Еврооблигационные займы |

|

2,8 |

Задолженность перед международными финансовыми организациями |

|

0,04 |

Коммерческая задолженность |

|

1,7 |

Задолженность бывшим странам СЭВ |

|

1,9 |

Задолженность странам, не вошедшим в Парижский клуб |

|

0,3 |

Задолженность странам-участницам Парижского клуба |

|

20,4 |

Предоставление гарантий Российской Федерации в иностранной валюте |

|

0,01 |

Облигации внутреннего государственного валютного займа |

Совокупный внешний долг России, по оценке Банка России, по состоянию на 1 июля 2011года составил 538,6 млрд. долларов США (28,3 % ВВП).В соответствии со статьей 1 законопроекта верхний предел государственного внешнего долга РФ (далее — внешний долг) по состоянию на 1 января 2013 года предусмотрен в сумме 48,4 млрд. долларов США, или 34,6 млрд. евро, что на 8,0 млрд. долларов США, или на 19,8 %, больше, чем по состоянию на 1января 2012 года (оценка — 40,4 млрд. долларов США).

Динамика объема и структуры внешнего долга России представлена в Приложении Б.

2. Управление российским долгом на современном этапе, .1 Методы обслуживания государственного долга РФ

Под обслуживанием любого долга принято понимать выплату процентов по долгу и постепенное погашение основной его суммы. Система погашения государственного долга является мощным инструментом для перераспределения доходов бюджета в пользу финансового сектора. Негативным финансовым последствием функционирования рыночной системы государственного долга может выступать общее существенное сужение инвестиционного капитала в экономику.

Основные условия, которые необходимо учитывать при разработке методов обслуживания и погашения государственного долга:

1. Долгосрочные обязательства представляют собой основу кредитного портфеля. Инвестиции, направленные на развитие, зачастую имеют очень большой срок окупаемости либо не достигнуть прибыли в будущем. Финансирование этих проектов должно основываться на долгосрочных заимствованиях. Краткосрочные долговые обязательства, в свою очередь, могут создать угрозу стабильности бюджетной политики.

2. Состав портфеля долговых обязательств способен обеспечить соразмерный порядок выплат по погашению долгосрочных и краткосрочных обязательств. Так называемые «пики» выплат долговых обязательств плохо сказываются на ликвидности и влекут за собой создание крупных резервных фондов, что может привести к снижению эффективности распределения финансовых активов. Равномерный же порядок погашения и выплаты долга повышает финансовую и экономическую стабильность и показывает эффективное использование финансовых активов.

3. Различные источники и рынки заимствований, что гораздо повышает гибкость и позволяет выбирать наиболее благоприятные и подходящие условия, ориентируясь на текущую конъюнктуру рынка .

4. Приоритет в обслуживании одних обязательств по отношению к другим может иметь место в случае, если это предусматривают условия займа. Данное условие оговаривается и устанавливается документами, а информация о приоритетных обязательствах при необходимости может быть доступна всем кредиторам.

- В течение определенного периода времени составляется прогноз по обслуживанию и погашению долга, отражающий структуру долга, необходимость в новых займах, возможные параметры новых заимствований, изменение ставок, тарифов, курсов валют и т.д.

6. Погашение просроченной кредиторской задолженности, предусматривается бюджетом на текущий год или реструктуризация в долговых обязательств. Просроченная задолженность не является государственным долгом, но она близка к нему — она также должна погашаться из средств бюджета . Под реструктуризацией понимается основанное на соглашении прекращение обязательств с заменой их долговыми обязательствами, например кредитными соглашениями.

Таким образом, нормальное состояние экономики страны предусматривает покрытие потребностей доходами (сборы, налоговые платежи, пошлины), непредусмотренные расходы могут быть погашены с помощью государственных заимствований (государственный кредит).

В современных условиях государства все чаще обращаются к кредиту с цель расчетов по своим обязательствам, поэтому государственный кредит — явление нередкое, его также можно назвать нормальным явлением в экономике каждого цивилизованного государства.

Управление государственным долгом может осуществляться посредством применения следующих методов:

- рефинансирование, которое предусматривает погашение основной суммы долга и процентов за счет средств, полученных от использования новых кредитов;

2) новации, которые являются соглашением между кредиторами и заемщиком и которые предусматривают замену обязательств одного кредита другими обязательствами с более выгодными условиями;

3) унификации — предусматривают объединение ранее выпущенных и действующих займов, при котором выпущенные ранее облигации и сертификаты замещаются на облигации нового займа;

5) аннулирование государственного долга — это отказ должника (государства) выполнять свои обязательства по действующим кредитам;

- реструктуризация — погашение активных займов с одновременным осуществлением заимствований в объемах, которые бы превысили погашаемые суммы, и установление иных условий и сроков погашения по ним.

Цель управления государственным долгом сводится к поиску оптимальных и эффективных соотношений между потребностями государства в необходимых финансовых ресурсах и издержками и расходами по их привлечению и дальнейшему обслуживанию. В целом в переходных экономиках долговое финансирование бюджетного дефицита связано с относительно умеренными издержками и поэтому является наиболее предпочтительными в переходных экономиках стран, если:

- сложно контролировать предоставление кредитов частному сектору, и поэтому нецелесообразно использовать монетизацию бюджетного дефицита, чреватую ростом инфляции на фоне мультипликационного расширения денежной массы в кредитной системе;

- внутреннее предложение относительно эластично, и, следовательно, «эффект вытеснения» оказывается незначительным;

- внешнее долговое финансирование относительно дорого или ограничено из-за значительного бремени внешней задолженности, тогда как существующая внутренняя задолженность незначительна;

<li-сопровождающая переходный период инфляция достигла высоких темпов или представляется абсолютно неизбежной.

Альтернативные возможности внешнего льготного финансирования бюджетного дефицита (например, получение безвозмездных субсидий из-за рубежа или льготных займов по низким ставкам с длительными сроками погашения) являются наиболее привлекательными, так как в этом случае дефицит бюджета не только не оказывает негативного воздействия на экономику, но и может оказаться весьма полезным, если такое финансирование связано с производительным использованием ресурсов. Нередко, правда, эти возможности в переходных экономиках либо ограничены из-за значительной внешней задолженности, либо используются преимущественно в непроизводительных целях — на потребительские дотации, выплаты пенсий, увеличение государственного аппарата и т.д.

Внешнее долговое финансирование эффективно в том случае, если внутренние процентные ставки превышают среднемировой уровень и предусмотрена возможность стабилизации валютного курса . Такие условия способствуют увеличению иностранного спроса на ценные бумаги данного государства, это может вызвать большой приток активов и увеличению спроса на национальную денежную единицу, которая необходима для их покупки. В ходе этого стоимость национальной валюты начинает проявляться, а это приводит к увеличению импорта и уменьшению экспорта.

2.2 Проблема управления государственным долгом и пути ее решения

Управление государственным долгом регулируются Бюджетным кодексом РФ, ФЗ №458 «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг», федеральными законами о бюджете на очередной финансовый год, постановлением Правительства РФ, другими нормативно-правовыми документами — актами Банка России.

В Бюджетном кодексе заложены фундаментальные принципы и методы управления государственным долгом. Законодательные акты о федеральном бюджете утверждают размер дефицита бюджета, внешних и внутренних займов на текущий период и будущий год. Размер дефицитов бюджета субъектов России, объем государственных и муниципальных заимствований также находят свое отражение в законах о бюджетах соответствующих субъектов на плановый период.

Под управлением государственным долгом понимается совокупность мероприятий государства по выплате доходов кредиторам и погашению займов, изменению условий уже выпущенных займов, определению условий и выпуску новых государственных ценных бумаг .

Управление долгом должно предусматривать решение следующих основных задач:

- поддержание объема государственных заимствований безопасном уровне с точки зрения экономического развития ;

- предотвращение резкого колебания в сторону увеличения суммы и количества заемных обязательств;

- создание условий, способствующих минимизации стоимости долга и его обслуживания;

- контроль за своевременным исполнением и обслуживанием государственных заимствований.

Экономически безопасным признается объем имеющегося долга, при котором Российская Федерация способна обеспечить исполнение всех взятых на себя обязательств . Поэтому главным решением в управлении госдолгом является объективное планирование обязательств, предполагающее погашение долга только из средств доходов федерального бюджета.

Полнота при оплате долговых обязательств должна предусматривать их погашение в полном объеме и своевременно. Помимо этого, одной из острых задач является прозрачность управления текущими заимствованиями, предполагающая использование ясных формализованных процедур и механизмов управления, публичное раскрытие информации о величине и структуре долговых обязательств, а также о долговой политике государства.

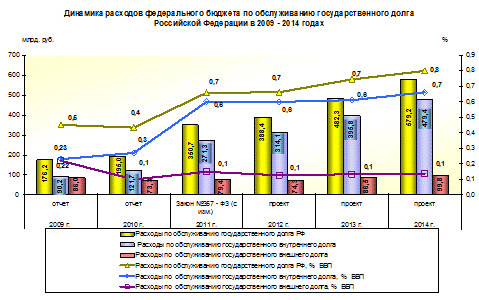

Динамика расходов по обслуживанию государственного долга Российской Федерации в абсолютном размере и в процентах к ВВП в 2009 — 2014 годах приведена на следующей диаграмме (см. Приложение В).

Современное состояние экономики говорит о ряде имеющихся проблем, которые напрямую связаны с управлением государственными заимствованиями. Прежде всего, это имеющееся законодательная база по управлению государственным долгом. Оно имеет следующие недостатки:

- сложности в разграничении полномочий, компетенций, ответственности во взаимодействии органов государственной власти;

- актуальность вопросов, касающихся разграничения полномочий Банка России и Правительства России при проведении долговой политики;

— исторически сложившаяся завышенная стоимость обслуживания внешних долговых обязательств;

- высокий удельный вес внешнего долга в виде задолженности иностранным правительствам и международным финансовым компаниям;

- неравномерный характер погашения внешнего долга, наличие так называемых пиков платежей;

- неконтролируемые ненормируемые риски и региональных заимствований;

- непосредственное влияние снижения скрытой безработицы на расходную часть бюджета;

- существование огромного теневого сектора экономики и наличие теневых бюджетов.

Способность осуществлять внешние займы характеризуется низким кредитным рейтингом России и причинами, не заимствований не зависящим от России (экономическая ситуация в мире, кризисы в странах и т.п.), и слабостью экономики нашей страны, ее значительной зависимостью от мировых цен.

По расчетам Министерства финансов, РФ будет в состоянии привлекать в ближайшие годы на внешних рынках не более 5-6 млрд долл., а на внутреннем рынке — не более 7-8 млрд долл. ежегодно без существенного ухудшения условий заимствований.

В то же время наметилась тенденция к выравниванию условий привлечения займов как по стоимости привлечения, так и по срокам, что создает необходимые перспективы для значительного снижения рисков, которые связаны с рефинансированием государственного долга, и ставит задачу альтернативного использования инструментов внутреннего и внешнего долга. Однако существенным препятствием для развития рынка внутренних заимствований в настоящее время является высокая степень концентрации выпусков государственных облигаций в портфелях нескольких крупных участников, которые придерживаются консервативной стратегии, т.е. вкладывают средства с целью получения гарантированного дохода за определенный период времени.

Современная экономика требует упрощения механизма выхода розничных инвестиций на рынок государственных заимствований за счет разработки системы прямого инвестирования в государственные ценные бумаги через национальную систему сбережений. Такая система, предусматривающая отсутствие между государством (в качестве заемщика) и кредитором промежуточных звеньев, как свидетельствует международная практика, будет вызывать значительный интерес у населения и создаст предпосылки для здоровой конкурентной среды на рынке вкладов населения.

Одним из главных факторов политики государственных заимствований является государственное регулирование и анализ заимствований субъектов, входящих в состав РФ. Принятый и утвержденный бюджет устанавливает ограничения дефицита бюджета, предельный закрепленный размер долга и расходов по обслуживанию этого долга. Современный анализ показывает, что практически все субъекты РФ соблюдают нормативы, установленные бюджетным законодательством. Наряду с этим значительно увеличивается риск не возврата заимствований, поэтому политика области регулирования заимствований субъектов РФ должна быть построена на основании поддержки государственных властей федерального уровня, а субъекты при этом должны иметь хорошую кредитную историю и выполнять необходимые нормативы.

Снизить риски внешнего финансирования и создать эффективную систему рефинансирования российских кредитных организаций можно только при наличии развитого внутреннего финансового рынка. Такая система позволит активно использовать краткосрочные инструменты Центрального Банка для воздействия на текущие и долгосрочные параметры экономического роста, нейтрализуя негативное влияние внешних шоков на национальное хозяйство России.

Меры, направленные на изменение состава и структуры государственной задолженности при постоянном совокупном объеме, объединяются под общим термином «debt management» (англ. — управление долгом).

К целям debt management можно отнести следующие:

- минимизация издержек по обслуживанию государственного долга;

- нейтральность долговой политики;

— управление долгом как инструментом стабилизационной политики. Вместе с тем, при управлении долгом следует принимать во внимание, что растущая государственная задолженность является непосредственным отражением общеэкономического кризиса, неэффективности финансово-кредитной системы, неспособности правительства проводить адекватную бюджетно-налоговую и денежно-кредитную политику. В этом случае методы государственного регулирования должны быть направлены в на оздоровление экономики.

Существующая в России система управления долгами может позволить решить актуальные задачи, связанные с реструктуризацией обязательств, но в качестве инструмента макроэкономического управления ее эффективность остается на достаточно низком уровне. В последние годы политика Правительства была направлена на концентрацию всех усилий по части долговой политики на осуществление реструктуризации, а деятельность в области регулирования и улучшения структурны государственного долга была достаточно ограниченной. Активная политика регулирования государственных займов подразумевает работу как с кредиторами так и с категориями долга, тесное взаимодействие ветвей власти и выполнение следующих задач:

- повышение качества долга с помощью снижения стоимости его обслуживания, совершенствование его структуры;

— обеспечение и сохранение условий для стабильного обслуживания внешних и внутренних займов даже в случае кризисной ситуации;

- повышение своего рейтинга в глазах кредиторов и инвесторов;

- установление гибкого реагирования на изменение условий финансовых рынков;

- поиск и использование наиболее благоприятных форм заимствований;

- достижение и разработка надежного механизма, способствующего переводу кредитных активов в инвестиции, предотвращение их нецелевого использования;

усиление привлекательности российских долговых бумаг для инвесторов, стремление к предотвращению резких колебаний цен на мировых валютных рынках ;

- прогноз и избежание рисков, которые связанны со структурой долга;

- тесная взаимосвязь экономической политики государства с политикой внешних заимствований;

- разработка комплексной системы управления государственными заимствованиями, что будет способствовать адекватной формулировке и реализации национальных интересов в этой сфере;

— Министерство финансов РФ в своей бюджетной стратегии предупреждает, что к 2025 году государственный долг России может превысить доходы бюджета на 6,2%, а к 2030 году — на 22,7%. Рост долга связан с сокращением поступлений от приватизации после 2018 года. Таким образом, заимствования станут единственным источником финансирования дефицита, но за их счет можно будет покрыть разницу доходов и расходов размером не более 1,1 — 1,2% ВВП. Министерство оценило нехватку средств для финансирования обязательств бюджета в 10 триллионов рублей.

Резервный фонд к 2022 году составит 7% ВВП. Ранее прогнозировалось, что фонд достигнет этого порога к 2019 году. Размер же Фонда национального благосостояния сократится до 2020 года с 3,4% ВВП до 2,6% ВВП, но к 2030 году он вырастет до 4,1% ВВП.

Глава Министерства Финансов России, Антон Силуанов, решительно настроен на сокращение расходов государства в ближайшее время для достижения сбалансированного бюджета. При этом он отмечает, что оптимизация статей расходов не должна коснуться социального обеспечения населения, а государство даже может оказывать финансовую помощь строительным объектам и созданию свободных экономических зон.

Приложение А

Динамика объема и структуры государственного внутреннего долга (на конец года)

|

2010 г. отчет |

2011 г. оценка |

2012 г. оценка |

2013 г. проект |

2014 г. проект |

2014 г. к 2011 г. |

||||||

|

млрд. рублей |

структура, % |

Млрд рублей |

структура, % |

млрд. рублей |

структура, % |

млрд. рублей |

структура, % |

млрд. рублей |

структура, % |

||

|

Государственный внутренний долг, всего |

2940,4 |

100 |

4555,0 |

100 |

6330,9 |

100 |

7873,2 |

100 |

9221,8 |

100 |

202,5 |

|

в том числе: |

|||||||||||

|

государственные ценные бумаги (ОФЗ/ГСО, ОВОЗ) |

2461,6 |

83,7 |

3655,3 |

80,2 |

4967,6 |

78,5 |

6188,8 |

78,6 |

7320,8 |

79,4 |

200,3 |

|

государственные гарантии |

472,2 |

16,1 |

892,7 |

19,6 |

1356,0 |

21,4 |

1684,4 |

21,4 |

1901,0 |

20,6 |

213 |

|

прочая задолженность |

6,6 |

0,2 |

7,0 |

0,2 |

7,3 |

0,1 |

0,0 |

0 |

0,0 |

0 |

0 |

|

прочая задолженность |

6,6 |

0,2 |

7,0 |

0,2 |

7,3 |

0,1 |

0,0 |

0 |

0,0 |

0 |

0 |

Приложение Б

Динамика объема и структуры внешнего долга (на конец года)

|

2010 г. отчет |

2011 г. оценка |

2012 г. проект |

2013 г. проект |

2014 г. Проект |

||||||

|

млрд.дол. США |

Структура, % |

структура,% |

млрд.дол. США |

структура, % |

млрд.дол. США |

структура, % |

млрд.дол. США |

структура, % |

||

|

Государственный внешний долг, всего |

40,0 |

100 |

40,4 |

100 |

48,4 |

100 |

59,4 |

100 |

69,0 |

100,0 |

|

в том числе: |

||||||||||

|

кредиты иностранных государств, кредиты МФО, иных субъектов международного права, иностранных юридических лиц в иностранной валюте |

6,9 |

17,1 |

5,7 |

14,1 |

5,2 |

10,7 |

4,6 |

7,9 |

4,1 |

5,9 |

|

государственные ценные бумаги Российской Федерации, номинированные в иностранной валюте |

32,2 |

80,5 |

29,2 |

72,3 |

34,9 |

72,1 |

40,7 |

68,4 |

46,4 |

67,3 |

|

гарантии Российской Федерации в иностранной валюте |

0,9 |

2,4 |

5,5 |

13,6 |

8,3 |

17,2 |

14,1 |

23,7 |

18,5 |

26,8 |

Приложение В

Динамика расходов по обслуживанию государственного долга Российской Федерации в абсолютном размере и в процентах к ВВП в 2009 — 2014 годах.