Последний мировой финансовый и экономический кризис, поразивший общество, показал насколько нестабильна существующая экономическая система. Уже ни для кого не секрет, что подобные явления рождаются в банковской сфере и в сфере кредита.

Интерес к исламской банковской системе вызван в большей степени тем, что современная мировая финансовая система, основанная на теориях и практике западных экономистов, все чаще дает сбои и порождает кризисы мирового масштаба. До недавнего времени теория исламской экономической модели в западном мире вызывала лишь научный интерес среди узкого круга ученых. Однако в наши дни исламская экономическая модель, ее устройство, механизмы актуальны, так как только в исламских странах сейчас наблюдается рост ВНП и экономический подъем.

Актуальность темы исламской экономики в целом и банковской системы в частности набирает обороты, т.к. сложившаяся в наше время финансовая ситуация в мире заставляет все большее число экономистов и политиков задуматься о необходимости нахождения новых принципов и инструментов. Более того, в некоторых западных странах, таких как США и Великобритания, исламские банки получили наиболее широкое распространение.

Внимание многих экспертов привлекли методы ведения банковского дела в странах, где официальной религией является Ислам. По его нормам брать и давать кокой либо процент запрещено, но при этом исламский банкинг существует и показывает значительные темпы роста, в то время как классические банки с трудом перенесли кризис.

Цель данной работы: разобрать основные принципы работы исламских банков, определить особенности исламской экономической системы, оценить место и роль исламских банков в мировой финансовой системе.

В соответствии с поставленной целью определены

- Выявить особенности исламской экономической системы и исламских банков;

- Рассмотреть инструменты банковской системы

- Рассмотреть пути интеграции исламских банков в мировую финансовую систему.

При исследовании данной темы применялись сравнительный метод, аналитический метод, метод обобщения, изучение статистических публикаций и статей.

1. ИССЛЕДОВАНИЕ ИСЛАМСКОЙ ЭКОНОМИЧЕСКОЙ МОДЕЛИ, БЕСПРОЦЕНТНЫЙ И ПРОЦЕНТНЫЙ МЕХАНИЗМЫ, .1 Специфика исламской экономики, отличительные черты

Специфика исламской экономики заключается главным образом в том, что основы для ее осуществления и функционирования не могут идти вразрез с предписаниями Корана и Сунны пророка Мухаммеда, и полностью с ними согласуются.

Современная система банковского кредитования и ее виды

... заемщиком банку. Учреждения банков могут предоставлять отсрочку возврата ссуды, взимая за это повышенный процент. Этот принцип считается выходным в системе банковского кредитования. Он ... *определить роль банковского кредита в современных условиях; *проанализировать тенденции развития рынка банковского кредитования; *сформулировать поэтапные инструкции по получению банковского кредита. В соответствии ...

Выделим основные отличительные черты исламской экономической модели от мировой:

Исламская финансовая система имеет четкую социальную направленность с приоритетом морально-этических принципов. Исламская экономика рассматривается учеными и богословами мусульманского Востока со времен расцвета Халифата и понимается как часть общественного устройства, законы которого были определены божественным замыслом и переданы человечеству через цепочку пророков: Авраама, Моисея, Иисуса и в завершающем учении о мироздании пророка Мухаммеда. В этом понимании исламская экономика имеет еще одно название — «таухидная экономика» (от араб. «таухид»-единобожие).

Социальная ориентация предполагает основную цель развития экономики — обеспечение социальной справедливости при распределении результатов хозяйственной деятельности. Средством для достижения этой цели являются развитие экономики и хозяйственный рост. Наряду с этим, теологи и экономисты подчеркивают особую роль исламской этики и присущую ей способность ограждать хозяйственную деятельность от злоупотреблений и беззаконий. Все экономические категории, такие как: деньги, капитал, прибыль, богатство, производство, рассматриваются сквозь призму моральных норм и ценностных ориентиров ислама.

Справедливость является приоритетной целью экономической деятельности. В исламском понимании это не только моральная категория, но и адекватная экономическая категория.[6, с. 15]

Все виды отношений (в том числе и экономических) между людьми с точки зрения исламского права рассматриваются как договор или контракт, под которыми подразумевается наличие прав и обязательств сторон в различного вида отношениях с приоритетом законов Шариата.

Важная роль концепции «наместничества», в соответствии с которой владелец какого-либо имеющего стоимость и ценность ресурса является не собственником, а поверенным истинного владельца — Аллаха. «Предполагается, таким образом, что чем больше богатства/ресурса имеется в распоряжении конкретного лица, тем выше его ответственность как уполномоченного Всевышнего, в том числе за обеспечение роста благосостояния как своего, так и общества в целом.» [7, с. 10] Важный аспект состоит в том, что доверенный человеку ресурс не должен бездействовать и превращаться в накопительство денежных средств. Для борьбы с этим еще во времена пророка Мухаммеда был применен экономический механизм,- неработающие активы облагались специальным налогом в пользу бедных- который по-арабски называется «закят»[8, с. 10].

Запрещение ряда действий, называемых по-арабски «гарар», что означает «опасность», «вводить в заблуждение», «подвергать риску». Под «гараром» подразумевается проведение операций купли-продажи товара, которого нет в наличии, и производство которого планируется в будущем: купля-продажа ценных бумаг без раскрытия реального актива, который служит содержимым ценных бумаг; купля-продажа товара без исчерпывающей спецификации; сделки без указания точной цены; сделки с указанием неконкретных сроков исполнения договоренностей.

Стоит отметить, что в западной, мировой экономической системе вышеперечисленный элемент, понимаемые как «гарар», разрешен и повсеместно используются без каких-либо ограничений. Однако шариат отнюдь не отрицает риск, а, напротив, риск поощряется в том смысле, что обе стороны, вступая в экономические отношения, осознают возможные потери и не претендуют на их возмещение за счет друг друга. Вместе с тем, шариатом запрещается бессмысленный риск, следовательно, «гарар» интерпретируется как неоправданный риск, т.к. невозможно с наибольшей вероятностью просчитать возможные потери.

Источники и пути экономического роста. Экономика в современном ...

... работы выявить источники и пути экономического роста, изучить спектр экономики страны. Предметом исследования являются типы, факторы и модели экономического роста, а также экономика отдельно ... и базовом периодах. Темп роста равен коэффициенту роста, умноженному на 100. Темп прироста равен темпу роста минус 100. Однако на практике под темпом роста понимают темп прироста. Под экономическим ростом ...

Еще одно понятие, связанное с «гараром» — «мейсир» (с араб. — «азартная игра»).

Запрещение азартных игр в исламской экономической модели сводится к двум основным пониманиям:

Получение дохода, возникающего в результате стечения обстоятельств. Такой доход является запрещаемым, так как его получение не связано с производством и использованием труда. Примером может служить игра в казино.

Глобальное понимание «мейсира» как одной из отличительных черт современной капиталистической экономики — трансграничные миграции колоссальных денежных потоков с целью собственного расширенного воспроизводства денежных средств без производства реального богатства, материального и нематериального.[11, с. 14]

Деньги рассматриваются как служебный, технический инструмент и не могут являться предметом купли-продажи.

Запрет «риба» (с араб. «приращение», «превышение»).

В русском языке арабскому понятию «риба» наиболее соответствует слово «ростовщичество» в понимании прироста суммы долга против его изначального размера. В исламе «риба» рассматривается как грех. Пророк Мухаммед считал взимание процентов явлением в 36 раз худшим, чем супружеская измена, за которую по шариату полагается смертная казнь. В Коране взимание процента приравнивается к наиболее злостным грехам и расценивается как прямой вызов Аллаху, о чем говорится во многих религиозных стихах.

Стремясь к созданию экономической системы, основанной на честности и справедливости, ислам считает, что деньги не могут прирастать по стоимости сами по себе, как это происходит, когда они берутся под процент. Кроме того, взимание процента с долга кредитором или получение заемщиком определяется как прибыль, полученная без приложения производственных усилий.

Исламская экономическая система признает как частную собственность, основанную на личном труде, так и общественную — государственную и кооперативную. Основой производительной деятельности считается труд, а не капитал.

Вместе с тем, согласно исламу имущество любого человека принадлежит Аллаху, неприкосновенность частной собственности возведена до уровня неприкосновенности и ценности жизни. Лишение имущества кого-либо недопустимо, за исключением крайних случаев при условии выплаты полноразмерной, справедливой компенсации.

Таким образом, основываясь на предписаниях Корана и Сунны, специфика исламской экономики заключается в следующем:

- собственник какого-либо блага является поверенным истинного владельца этого блага — Аллаха;

- исламская финансовая система имеет ярко выраженную социальную направленность;

- исламская экономика основывается на моральных принципах, изложенных в Коране и Сунне;

- ресурс не должен бездействовать и превращаться в накопительство денежных средств;

- запрещение проведения финансовых операций, которые контрагентов вводят в заблуждение;

- запрещается получение прибыли, не связанное с использованием труда и производства.

деньги — это инструмент, а не предмет купли-продажи;

Учёт движения основных средств

... бухгалтерской отчётности. [4] 1. Теоретические основы учета основных средств 1.1 Понятие, классификация и оценка основных средств Основные средства представляют собой часть имущества, используемого в качестве средств труда при производстве продукции (выполнении работ, ... качестве основных средств к бухгалтерскому учёту; правильное оформление и своевременное отражение операций по движению ( ...

- запрещение ростовщического процента;

- признание как частной, так и общественной собственности на средства производства;

- основой производительной деятельности является труд, а не капитал;

1.2 Анализ воздействия ссудного процента на экономическое благосостояние

За счет взимания процентов денежные состояния быстро увеличиваются через регулярные промежутки времени, т.е. они имеют экспоненциальную (темпы роста постоянно ускоряются) динамику роста, что объясняет, почему в прошлом через регулярные промежутки времени возникали сложности с системой денежного обращения, почему возникают они и сейчас. Фактически проценты на кредиты можно рассматривать как рак социальной

Период времени, необходимый для удвоения размера вложенной суммы денег при взимании 3% годовых — 24 года, при 6% — 12 лет, при 12% — 6 лет.Даже при 1% , проценты обусловливают экспоненциальную динамику роста с удвоением через приблизительно 70 лет.

Воздействие процентного механизма на денежную систему определяется его частичной завуалированностью. Большинство людей считает, что они платят проценты только тогда, когда берут деньги в кредит, и, если уплата процентов нежелательна, достаточно просто не брать деньги в кредит. Однако, это не так, потому что цена каждого товара, который мы оплачиваем, включает в себя процентную часть. Эта доля колеблется для товаров и услуг, приобретаемых нами в соответствии с величиной затраченного капитала. Несколько примеров, характерных для экономики Германии иллюстрируют эту разницу. Доля оплаты процентов по кредитам (капитальных затрат) удерживаемая за вывоз мусора составляет 12%. В данном случае доля процентов относительно невысока, так как преобладающими являются расходы по заработной плате. Положение меняется для цены за питьевую воду и канализацию, где оплата процентов в составе издержек составляет уже 38 и 47%. Для платы за пользование квартирами социального жилищного фонда эта доля составляет уже 77%.

Нежелательные свойства процентного банковского дела могут быть изложены следующим образом:

Сделки, основанные на проценте, нарушают принцип справедливости экономической системы. По стандартной системе кредитования заёмщик должен выплатить заранее оговоренный процент по кредиту, даже в случае несения убытков. Даже если была заработана прибыль, процент по кредиту может оказаться непосильной ношей в случае его превышения над нормой прибыли.

Нестабильность системы, основанной на проценте, в результате неудачи ведёт к банкротствам, результатом которых является потеря производственного потенциала и безработица.

Система, основанная на процентах, ориентирована больше на безопасность, нежели на рост. Так как банки имеют обязательства перед своими вкладчиками, они более заинтересованы в безопасном возврате выданных кредитов и процентов по ним. Это приводит к тому, что банки ограничивают своих заёмщиков большими компаниями или такими организациями или лицами, которые зарекомендовали себя как достаточно безопасные. Такая излишняя направленность на сохранность средств мешает росту, потому что данная система отделяет финансовые потоки от большого количества потенциальных предпринимателей, чьи усилия могли бы увеличить валовой национальный продукт.

Процентная система не является стимулом для инноваций, особенно для малых предприятий. Малые предприятия неохотно идут на применение новых производственных методов с использованием заёмных средств, так как им необходимо обеспечить выплату процентов и основной долг вне зависимости от результатов.

При процентной системе банки заинтересованы только в сохранении своего капитала и получении процентов. Интерес к финансируемым ими предприятиям ограничен только лишь в прибыльности таких предприятий, с точки зрения их способности создавать поток денежных средств, который бы обеспечил выплаты по процентам.

На протяжении последних тридцати лет финансовый и банковский сектор экономики, как отдельных стран, так и целых регионов периодически испытывает острые кризисы, выражающиеся во внезапном росте числа неплатежеспособных банков, инвестиционных и страховых компаний. Массовые кризисы финансовой и банковской системы случались и в прошлом, пример этому масштабный кризис периода «Великой депрессии» в США.

Только до последних десятилетий такие кризисы исторически представляли собой единичные явления.

Если большинство исследователей финансовых и банковских кризисов сходятся в том, что объективным фактором, обусловившим их массовый характер, является углубляющийся процесс глобализации финансовой деятельности, то попытки выделить и теоретически обосновать другие объективные факторы «неплатежеспособности», поражающие финансовые и банковские системы, пока еще не приносят существенных результатов.

В последние годы мусульманскими экспертами по экономике и банковскому делу внимательно рассматривались возможные пути замены процента. Мусульманские экономисты разработали модели беспроцентной экономической системы и проанализировали последствия отмены процента на экономический рост, установление ресурсов и распределение дохода.

Обосновали теоретическую базу для организации современного банковского дела на беспроцентной основе.

Концепция беспроцентного банковского дела уже не является чисто теоретической категорией. В последние два десятилетия было создано на беспроцентной основе несколько исламских банков в разных частях мира. Три страны исламского мира, Пакистан, Иран и Судан предприняли попытку ликвидировать процент в масштабе всей экономики.

2. ОРГАНИЗАЦИЯ И ВЕДЕНИЕ ИСЛАМСКОГО БАНКОВСКОГО ДЕЛА

.1 Основные инструменты и организация исламской банковской системы как метод формирования исламского финансирования

В исламской экономической системе банки выполняют ту же функцию, что и в традиционной западной — компенсация негативных факторов финансовых рынков: пространственной и временной неравномерности спроса и предложения, искажения информации. Функция банков также заключается в обеспечении работы национальных платежных систем и финансовом посредничестве.

Примечательно то, что беспроцентная банковская система уходит своими этическими корнями в христианство, где она существовала вплоть до эпохи крестовых походов. Фома Аквинский учил, что «процент подрывает стабильность денег как меры стоимости через придание денежному предложению стоимости, отличной от номинала и зависящей от временного фактора…».[2, с. 118] В 1545г. в Англии был пересмотрен закон, запрещавший взимание процента и трактовавший его как ростовщичество; ростовщичество было определено как завышенная процентная ставка, а низкие ставки были «легализованы».[3, с. 11] Из трех религий (иудаизма, христианства и ислама) лишь ислам полностью запрещает процент, не подвергая изменениям первоначальные предписания. Запрет ростовщичества имеется в Торе: «Не отдавай в рост брату твоему ни серебра, ни хлеба, ни чего-либо другого, что можно отдавать в рост».[4, с. 18] Трактуя данные высказывания в своих целях, еврейские мудрецы и богословы объявили разрешенным взимание процента с представителей других национальностей и вероисповеданий.

Первая и главная отличительная особенность инструментов исламского банка от традиционного заключается в его фундаментальном расхождении с работой западного банка по части финансового посредничества.

Исполняя роль финансового посредника, любой банк аккумулирует денежные средства вкладчиков, которые в данный момент не используются их распорядителями, и формирует за их счет пассивы в источник финансов для тех лиц и предприятий, которые испытывают дефицит средств. В традиционной экономике банк получает прибыль с разницы процентных ставок, с одной стороны взимая с заемщиков более высокий процент, и, с другой, отдавая вкладчикам невысокий.

В исламской модели процесс происходит несколько сложнее. Вкладчик и заемщик, в сущности, выступают как агент и принципал соответственно. В шариате такая форма контракта называется «мудараба» и представляет собой партнерство в прибыли.

Одна сторона (владелец денег) вносит в какое-либо предприятие капитал, вклад второй стороны (мудариба — агента) заключается в его физическом, умственном труде или управленческой деятельности, благодаря которым предприятие реализуется. Банк является посредником между вкладчиком и заемщиком так же, как и агентство недвижимости несет посредническую функцию между продавцом/арендодателем недвижимости и покупателем/арендатором. В случае если предприятие терпит неудачу в силу причин, не зависящих от заемщика (мудариба), то потери несет вкладчик, так как шариат полагает, что затраченные силы, время, физическая и нервная энергия второй стороны не менее весомы, чем потерянные деньги. Однако это не означает, что «мудариб» не связан обязательствами в отношении потерь. Он может быть привлечен к ответственности в случае, если доказана его прямая вина в некомпетентных действиях, халатности, злонамеренности и пр. Полученная прибыль в результате успешной реализации проекта, делится между банком, заемщиком и вкладчиком в тех пропорциях, которые были установлены в результате договоренностей при обоюдном согласии сторон.

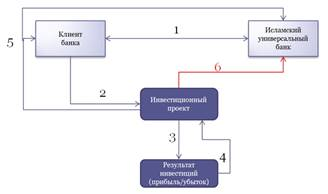

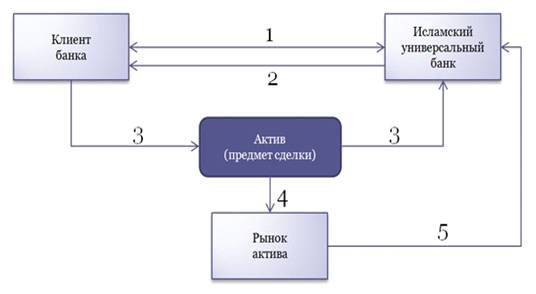

Рисунок 2.1 — Реализация сделки «мудараба»

- Банк и Клиент заключают соглашение о доверительном партнерстве (для реализации Клиентом проекта), Банк осуществляет предоставление Клиенту финансирования.

- Клиент осуществляет управление проектом.

- В рамках реализации проекта генерируются результаты деятельности (прибыль или убыток).

- Прибыль формирует денежные фонды для распределения, убыток уменьшает стоимость активов проекта.

- Прибыль от реализации проекта, в соответствующих долях, распределяются между Банком и Клиентом.

- Убыток от реализации проекта относится на результат Банка.

Примечание — Источник: [1]

Таблица 2.1 — Условия расчета дохода по сделке «мудараба»

|

Сумма всех инвестиций |

1000000 $ |

|

Период участия в проекте |

36 месяцев |

|

Полученный убыток проекта за 1-й год |

200 000 $ |

|

Полученная прибыль проекта за 2-й год |

1000 000 $ |

|

Полученная прибыль проекта за 3-й год |

5000 000$ |

|

Коэффициент распределения доходов от проекта (%) |

50% |

|

Расчет планируемого общего дохода от инвестиций |

((1000 000 + 5000 000)/2) — 200 000 = 2800 000$ |

Помимо «мудараба» в исламской банковской системе существует еще один инструмент, предназначенный для тех же целей, — «мушарака» (с арабск. — партнерство, соучастие).

«Мушарака» используется, в рамках активных операций банка, для целей экспортно-импортного финансирования, проектного финансирования, выпусках ценных бумаг, соответствующих нормам Исламского права (Сукук).

Основой сделки «мушарака» является совместное участие Банка и Клиента в реализации какого-либо бизнес-плана (инвестиционного плана) и совместное финансирование. Прибыль делится в оговоренных заранее пропорциях между Банком и Клиентом. Убыток разделяется в пропорциях, соответствующих долям участия в партнерстве.

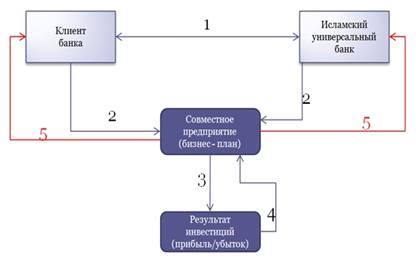

Рисунок 2.2 — Реализации сделки «мушарака»

- Банк и Клиент обговаривают условия сделки и заключают соглашение об совместном участии (реализации бизнес-плана).

- Банк и Клиент осуществляют, соответствующие условиям контракта, финансирование (в оговоренных долях) реализации бизнес — плана.

- В рамках реализации бизнес-плана генерируются результаты деятельности (прибыль или убыток).

- Прибыль формирует фонды для распределения, убыток уменьшает стоимость активов, используемые для реализации бизнес-плана.

- Прибыль (или убыток) от реализации бизнес-плана, в соответствующих долях, распределяются между Банком и Клиентом.

Таблица 2.2 — Условия расчета дохода по сделке «мушарака»

|

Сумма всех инвестиций |

1000000$ |

|

Сумма инвестиций |

500000$ |

|

Период участия в проекте |

24 месяца |

|

Полученный убыток проекта за 1-й год |

50 000$ |

|

Полученная прибыль проекта за 2-й год |

500 000$ |

|

Коэффициент распределения доходов от проекта (%) |

75% , 25% |

|

Расчет общего дохода от инвестиций |

«Мурабаха» (с арабск. — перепродажа, биржевая игра) — еще один инструмент, присущий только исламским банкам. Применяется для кредитования какой-либо покупки клиентом. Банк покупает сырье или оборудование от имени клиента и впоследствии перепродает ему же в рассрочку, но по повышенной цене. Разница оговаривается заранее.

Основной экономический смысл сделки заключается в отсрочке (рассрочке) платежей покупки актива у Банка.

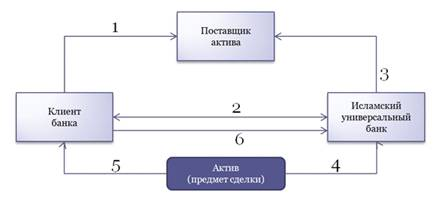

Рисунок 2.3 — Реализации сделки «мурабаха»

1. Клиент определяется с активом и Поставщиком данного актива.

- Клиент обращается в Банк за финансированием приобретения актива по цене перепродажи.

- Банк перечисляет денежные средства Поставщику.

- Поставщик предоставляет актив в собственность Банку.

- Банк на основе сделки «мурабаха» продает Клиенту приобретенный актив по новой цене.

- Клиент осуществляет платежи за приобретенный актив с учетом условий сделки по рассрочке (отсрочке) платы за актив.

Примечание — Источник: [1]

Таблица 2.3 — Условия расчета дохода по сделке «мурабаха»

|

Сумма всех инвестиций |

1000 000 $ |

|

Количество активов |

5 единиц |

|

Цена покупки единицы активы |

200 000 $ |

|

Наценка на единицу актива |

30% |

|

Период рассрочки оплаты актива |

Ежемесячно (6 месяцев) |

|

Расчет квартального дохода по сделке |

((200 000*30%)*5)/2= 150 000 $ |

|

Банк не увеличивает цену продажи актива Клиенту в зависимости от сроков рассрочки (или отсрочки) |

|

«Бай муаджал» — продажа с отсрочкой оплаты, либо единым платежом, либо периодическими выплатами. В отличие от «мурабаха», продажа товара в «бай муаджал» происходит без уведомления продавцом своей прибыли от сделки. Исламские банки могут заниматься обеими сделками, так как им не запрещено вступать в торговые отношения. Товары могут закупаться у третьей стороны и затем продаваться с наценкой клиенту банка в соответствии с его запросом. Юристы отмечают, что в таких сделках все риски, связанные с куплей-продажей товара должен нести банк вплоть до момента передачи товара клиенту.

«Иджара» — основой такой сделки является предоставление в пользование (аренда, лизинг) какого-либо определенного актива Клиенту. Доходом Банка от данной операции являются арендные платежи в рамках оговоренного срока пользования (аренды, лизинга).

С контрактом «иджара» в случае аренды с последующим выкупом, т.е. финансового лизинга, связано положение исламского закона, несоблюдение которого влечет за собой «гарар». С точки зрения шариата аренда и выкуп имущества — это две, связанные между собой, но в то же время сугубо различные сделки. Включение их в один договор приведет к двусмысленности и создаст ситуацию «гарар». Поэтому два договора заключаются отдельно друг от друга; и при выплате арендной платы в размере стоимости имущества, включающей долю банка, право собственности переходит к клиенту, в таком случае выполняется договор купли-продажи.

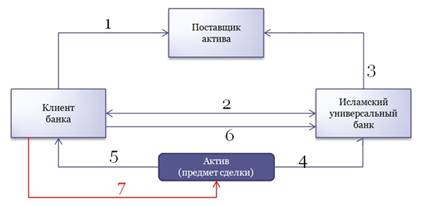

Рисунок 2.4 — Реализации сделки «иджара»

- Клиент определяется с активом и Поставщиком данного актива.

- Клиент обращается в Банк за финансированием использования актива Клиентом.

- Банк осуществляет перечисление денежных средств Поставщику.

- Поставщик предоставляет актив в собственность Банку.

- Банк на основе сделки иджара предоставляет Клиенту приобретенный актив в пользование на определенный срок.

- Клиент осуществляет арендные платежи за используемый актив.

- По окончании действия договора аренды Клиент возвращает Банку актив.

Таблица 2.4 — Условия расчета дохода по сделке «иджара»

|

Сумма инвестиций |

1 000 000 $ |

|

Количество активов |

5 единиц |

|

Цена единицы актива |

200 000 $ |

|

Период аренды |

24 месяца |

|

Наценка на актив |

30% |

|

Период уплаты платежей |

1 месяц |

|

Период износа актива |

36 месяцев |

|

Расчет ежемесячных арендных платежей |

1. ((200 000/36*24 + (200 000 * 30%))/24)*1= 8 056 $ 2. (2 500*5)= 40 278 $ |

|

Ставка аренды может измениться в течение периода аренды исходя из изменения рыночной конъюнктуры. В состав арендных платежей могут быть включены затраты Банка на страхование актива (такафул).

|

|

«Салям» — инструмент, позволяющий клиенту, обычно это крупное промышленное предприятие, быстро получить оборотный капитал для закупки средств производства. В этом случае банк несет существенные риски, так как по сути выдает деньги клиенту в долг, а долг не может являться предметом договора; клиент фактически продает, а банк покупает несуществующий товар. Поэтому структура «салям» на первый взгляд подпадает под понятие «гарара», однако шариат демонстрирует «способность» гибко применяться к реальным потребностям экономики, учитывая особенности производственного цикла, в частности в отраслях с выраженной сезонностью спроса на оборотные средства. Поскольку речь идет о физическом продукте на выходе контракта, степень «гарара» признается несущественной в силу высокой вероятности того, что означенному сроку товар будет наличествовать».

Основные особенности контракта «бай салам»:

«Салям» используется, в рамках активных операций банка, для целей экспортно-импортного финансирования и финансирования оборотного капитала.

Основой сделки «салям» является продажа отсроченной поставки по текущей цене какого-либо определенного актива Банку. Доходом Банка от данной операции является перепродажа поставленного в будущем актива на рынке по цене, которая устанавливается Банком исходя из конъюнктуры рынка на момент продажи актива.

Основной экономический смысл сделки заключается в предварительной оплате Клиенту (фактически финансирование) по цене ниже рыночной будущей поставки актива.

Рисунок 2.5 — Реализации сделки «салям»

- Клиент заключает с Банком сделку салам на определенный актив, текущей цене с датой будущей поставки актива.

- Банк осуществляет предоплату за поставку актива по цене сделки салам.

- В определенную дату Клиент поставляет Банку актив по сделке салам.

- Банк осуществляет продажу актива на рынке по цене, установленной Банком исходя из конъюнктуры рынка.

- Банк получает прибыль от продажи актива на рынке, выраженную как разница между текущей ценой и ценой по сделке салам с Клиентом.

Таблица 2.5 — Условия расчета дохода от сделки салам

|

Сумма всех инвестиций |

1000 000 $ |

5 единиц |

|

Цена покупки единицы активы |

200 000 $ |

|

|

Дата поставки (период) |

через 3 месяца |

|

|

Планируемая наценка на актив |

30% |

|

|

Расчет планируемого дохода по сделке |

((200 000 * 30%)*5) = 300 000 $ |

|

|

Банк не заключает рыночные сделки на продажу актива по планируемой цене до момента получения актива от Клиента |

||

«Истисна» — вид контракта, предлагаемый исламскими банками, для современной крупной промышленности. Банк в этой сделке действует как генеральный подрядчик в строительном проекте, который будет передан потенциальному клиенту, а строительная компания выступает субподрядчиком, который обязывается завершить проект в определенные сроки и за определенную цену для конечного клиента.

«Музараат» (с арабск. можно перевести как «издольщина»).

Исторически сложилось, что под «музараатом» понималось соглашение одного лица обрабатывать землю другого за определенный процент от стоимости урожая обрабатываемой земли. В настоящее время, это понятие получило более широкий, современный смысл — предоставление оборотного капитала на основе раздела прибыли двумя сторонами.

«Мусакат» — инструмент, использующийся для заключения контракта для краткосрочного финансирования сельскохозяйственного сектора.

«Таварак» — контракт продажи, согласно которому покупатель приобретает товар в кредит и продает его другому лицу за наличные деньги, но по меньшей стоимости. Целью такой сделки является получение наличных денег, а не коммерческая выгода.

«БайтулМал» — государственное казначейство. Концепция государственного казначейства обеспечивает фонды для удовлетворения общественных потребностей.

Важнейшим источником поступлений здесь служат налоги, взимаемые согласно законодательству уполномоченным ведомством исламского правительства.

Средства могут направляться и на удовлетворение индивидуальных потребностей. Так, если задолженность не погашена по той или иной причине (например, из-за смерти заемщика), погашение ссуды может быть осуществлено за счет государственного казначейства. В таком случае кредитор не утрачивает стимул к кредитованию других лиц.

Государственное казначейство обладает правом предоставлять ссуды в качестве кредитора последней инстанции при отсутствии других источников.

Оно обеспечивает права вдов, сирот, бедных, нуждающихся, больных и инвалидов, удовлетворяя часть их потребностей.

«Кард аль-хасан» — беспроцентные займы. Отличительный инструмент исламских банков проявляется в проведении активных операций в форме безвозмездных займов, которые по-арабски называются «кард аль-хасан», что обозначает кредит, выданный из добрых чувств, сострадания, милосердия, в качестве безвозмездной помощи, если для заимодавца, очевидно, что заемщик заведомо не в состоянии возвратить долг.

В этом случае средства предоставляется как добровольное или обязательное пожертвование. «Кард аль-хасан» также может быть выделен как беспроцентная ссуда правительству или организации для осуществления именно общественных проектов таких как, например, строительство дорог, завода, жизненно важных объектов.

Очевидно, что данный набор инструментов, основанный на предписаниях ислама, обеспечивает стабильность исламского общества в целом, и каждого члена этого общества в частности. Пользователь исламских банковских услуг получает более широкие возможности в осуществлении финансовых сделок и операций, нежели в традиционной банковской системе.

3. ИСЛАМСКИЕ БАНКИ В СОВРЕМЕННОЙ МИРОВОЙ ФИНАНСОВОЙ СИСТЕМЕ, .1 Место и роль исламских банков в мировой финансовой системе

Развитие исламских банков в различных регионах мира также связано с особенностями различных моделей экономического поведения народов в зависимости от их социальной, культурной и религиозной принадлежности. «Исламский мир медленно, но неуклонно внедряется в северном полушарии. Это подтверждается не только экспансией в финансовой сфере, но и активным процессом миграции населения исламских государств в развитые неисламские страны. Рассматривая такой индикатор глобализации, как миграция рабочей силы, необходимо отметить, что Европа: Англия, Германия, Франция, другие страны — и ранее испытывала на себе сильное миграционное и культурное влияние арабского мира, где сейчас очень сильны позиции ислама, то теперь и в финансовую сферу европейских государств начинают просачиваться исламские финансовые институты». Поэтому продукты исламского финансирования в разных странах будут востребованы в разной степени.

Первая попытка внедрения исламских принципов в сфере банковского дела была предпринята в Египте без ссылки на религиозную идеологическую сущность. Такая скрытность была обусловлена господствующим политическим режимом, власти которого воспринимали любую попытку возрождения исламских традиций и принципов в общественной жизни как провозглашение исламского фундаментализма.

В 1963 году в городе МитГамре египетским экономистом Ахмедом Аль-Наджаром было осуществлена попытка внедрения исламского банковского дела в форме сберегательного банка, деятельность которого была построена на долевом участии в прибылях и убытках. Этот эксперимент продолжался до 1967 года, и к тому времени в стране работало девять таких банков. Эти банки не начисляли и не платили проценты, инвестировали главным образом в торговлю и промышленность прямым финансированием, либо совместно с другими инвесторами, а прибыль, полученную в результате успешной реализации проекта, делили с вкладчиками. Таким образом, они функционировали по сути как сберегательный инвестиционный институт, нежели как коммерческий банк. «НазирСошиалБанк», учрежденный в Египте в 1971 году был объявлен как беспроцентный коммерческий банк.[15]

В 1974 г. исламскими странами был учрежден Исламский банк развития (ИБР), который успешно развивается по настоящее время. Главной задачей ИБР является поддержка исламских банков в мире и пропаганда идей исламизации экономики, повышение благосостояния населения в странах-участницах Организации Исламской Конференции (ОИК), поддержка и продвижение человеческого развития, науки и технологий, исламской экономики, финансов и банковского дела. ИБР признан международными организациями. Прежде всего, банк осуществляет специальную программу технической помощи, направленную на поддержку стран ОИК в их деятельности, относящейся к Всемирной торговой организации (ВТО).

Банк международных расчетов в 2011 г. в соответствии с Новыми соглашениями по капиталу отнес ИБР к категории без рисковых многосторонних банков развития. [15]

В настоящее время исламские финансовые институты действуют более чем в 75 странах мира. Самая большая их концентрация находится в регионе Ближнего Востока и Юго-Восточной Азии (Бахрейн и Малайзия — самые большие центры), а также в Европе и США.

Немаловажным в развитии исламских банков остается и тот факт, что правящие элиты большинства стран регионов распространения ислама зачастую подвергаются политическому и экономическому давлению со стороны стран Запада и вынуждены развивать экономики своих государств с учетом общемировой ситуации.

Успешное развитие и распространение исламских банков за пределами регионов, большая часть населения которых исповедует ислам, обусловлено еще и тем фактом, что исламское банковское дело предполагает наибольшую прозрачность своей деятельности, нежели традиционные банки. То, что исламские банки выступают главным образом партнерами между своими клиентами — вкладчиками и заемщиками, диктует необходимость их ясность, чтобы сократить моральные риски вкладчиков и инвесторов, объективно связанные с тем, что исламский банк обычно вообще не дает никаких гарантий вкладчику по привлеченным долгосрочным инвестициям. Вместе с тем, наибольшая прозрачность деятельности исламских банков, нежели традиционных западных банков играет положительную роль в экономике государств. Исламские банки предоставляют информацию для контролирующих органов и общества о долгосрочной инвестиционной стратегии банка, видах ценных бумаг, мониторинге факторов риска, внутреннем финансовом контроле, данных о финансовом состоянии банка, квалификации персонала и др. Считается, что, «чем менее прозрачна страна, тем в больших масштабах наблюдается отток капиталов из нее во время кризисов». Поэтому проблема прозрачности финансовых структур и банков в разныхстранах стоит очень остро. [14]

Существенно и то, что исламские банки, действуя по принципу разделения убытков и инвестиционных рисков с вкладчиками, вынуждены постоянно поддерживать ликвидность своего баланса на существенно более высоком уровне, чем обычные банки западного типа, что дает значительный запас устойчивости во время кризисов и «болезней» экономики.

Занимая второстепенное место в мировой финансовой системе, исламские банки играют большую роль в изменении взглядов на устоявшуюся финансовую систему.

Сформированная по законам Шариата, исламская финансовая система менее всего подвержена возникновению кризисных явлений.

3.2 Перспективы развития исламских банков

Некоторые аспекты и нормы исламской банковской системы позволяют ей успешно противостоять обстоятельствам, которые привели западную финансовую систему к кризису.

Создание в 1975 году Исламского банка развития и Дубайского исламского банка положило начало официальному развитию исламских банков. На сегодняшний день принципы исламской банковской системы успешно применяются не только в мусульманских странах, но также в странах Европы и в США. Многие западные банки открыли и поддерживают так называемые «исламские окна» (отделения банка, занимающиеся предоставлением услуг согласно нормам Шариата) для оказания подобных услуг, которые существуют параллельно со стандартным набором услуг в таких банках.

На сегодняшний день насчитывается около 300 крупных исламских финансовых институтов, управляющих портфелем активов, оцениваемым примерно в 500 млрд. долларов США. Если на Востоке основными центрами развития исламского банкинга являются Малайзия и государства Среднего Востока, то на Западе таким центром становится Великобритания. Данный факт является результатом развитой финансовой инфраструктуры Великобритании и стремления правительства страны вывести систему законодательства и юридических норм на такой уровень, который позволит исламским банкам успешно функционировать наряду с традиционной банковской системой.

Следует также отметить, что в процессе обсуждения бюджета Соединенного Королевства 2012 года было отмечено намерение работы с исламским финансированием в рамках стратегии казначейства по обеспечению статуса Лондона как ведущего финансового центра[15].

Согласно мнению экспертов, Лондон, с его почти двухмиллионным мусульманским населением и доминирующим положением на рынке капитала, является тем самым связующим звеном, которое позволит направить избыточные средства мусульманских стран на Запад.

В своем развитии исламская банковская система сегодня сталкивается со следующими основными проблемами:

Кадры. Расширение существующих финансовых институтов и создание новых исламских банков создает потребность в квалифицированных кадрах. Текущие возможности учебных заведений, занимающихся воспитанием специалистов в области исламского финансирования, не в состоянии удовлетворить такую потребность. В связи с этим исламские финансовые институты должны сконцентрироваться на воспитании кадров собственными силами. Для успешной работы данного механизма необходимо наличие хорошо организованной кадровой функции, финансового стимула, здоровой и привлекательной рабочей атмосферы.

Конкуренция. Несмотря на растущий интерес к исламским банкам, он все еще находится на ранней стадии своего развития. Выход на рынки сопряжен со все возрастающей конкуренцией со стороны традиционных банков, начавших предлагать продукты исламских банков (путем открытия «исламских окон»), трансформацией традиционных банков в исламские и появлением новых игроков на рынке. Многие западные банки открыли «исламские окна» — отделения банка, занимающиеся предоставлением услуг согласно нормам шариата. Например, в условиях отсутствия соответствующего законодательства и международной системы финансовой отчетности, соответствующей шариатской форме отчетности, у банков есть возможность создать отдельный филиал, который работает по своим особым принципам. Такой филиал называется «окном».

Избыточная ликвидность. Отсутствие эффективной альтернативы традиционному межбанковскому валютному рынку, работающей в соответствии с принципами шариата, приводит к серьезным затруднениям в сфере управления ликвидностью исламскими финансовыми институтами. Ограниченные возможности для инвестиций, согласно принципам ислама со стороны банков, в свою очередь приводят к необоснованному завышению стоимости активов.

Управление рисками. Работа в соответствии с принципами ислама подвергает исламские финансовые институты дополнительным рискам по сравнению с общими для банковской индустрии. Такие риски включают в себя риск соответствия принципам шариата, правовые риски и т. п. Принимая во внимание расширение института исламской банковской системы, функция управления рисками в исламских финансовых институтах должна обеспечить не только управление такими рисками, но и стабильное развитие индустрии.

Следование Шариату. Следование принципам Шариата является основным условием работы исламских банков. Различия в интерпретации положений Шариата также вызывают необходимость в квалифицированных кадрах для выработки единой позиции по механизмам работы продуктов исламских банков. Согласно принципам Шариата, сделка, как правило, должна быть подкреплена реальным активом, то есть актив должен существовать, находиться во владении продавца и иметь конкретное описание.

Данные факты говорят о том, что исламская банковская система представляет собой комплексный механизм, которому еще предстоит пройти определенные этапы на пути своего развития. Однако, несмотря на существующие вопросы, он является тем самым институтом, который доказал свою состоятельность и способность работать во время глобального финансового кризиса.

Как известно, согласно принципам функционирования исламских банков запрещено начисление ссудного процента и финансирование запрещенных видов деятельности (например, торговля алкоголем, свининой, игорный бизнес).

Наряду с этим исламские экономические принципы также требуют от финансовых институтов непосредственного участия в рисках финансируемого проекта, что подразумевает разделение прибыли и убытков по проекту с заемщиком средств. Такие требования стимулируют исламские финансовые институты уделять должное внимание анализу рисков, сопряженных с предполагаемым проектом, и мониторингу над расходованием средств. Таким образом, в отличие от западных финансовых учреждений, которые в последние годы выдавали средства заемщикам с повышенным уровнем кредитного риска без проведения достаточного и полного анализа такого риска, принципы исламского банкинга устанавливают строгую дисциплину, что приводит к отсутствию безответственного кредитования и позволяет существенно снизить кредитные риски.

Запрет на спекуляцию и неопределенность (Gharar) также помог исламским банкам успешно функционировать в условиях кризиса. Шариат предписывает финансирование реальной производственной деятельности. Согласно его принципам, сделка, как правило, должна быть подкреплена реальным активом, то есть актив находиться во владении продавца и иметь конкретное описание, а не указываться как теоретический объект (например, рыба, находящаяся в водном пространстве).

Таким образом, исламский банк стимулирует развитие экономики, предоставляя средства для покупки/производства реальных активов. Также следование этим принципам сводит к минимуму спекулятивные операции с ценными бумагами.

Как видно, ведение работы на основании принципов исламских банков позволило исламским финансовым институтам по большей части избежать рисков и проблем, приведших западное финансовое сообщество к кризису.

В сложившихся условиях институт исламских банков является тем самым альтернативным источником, который способен обеспечить потребности бизнес-сообщества в капитале и финансовых ресурсах. Не следует забывать тот факт, что исламские финансовые институты, как правило, выделяют средства для финансирования какого-либо конкретного проекта и покупки конкретного актива. Данный факт дает уверенность, что полученные средства не будут направлены на спекуляции банков и предприятий. Напротив, они будут направлены в реальный сектор, тем самым стимулируя развитие экономики.

Тесное сотрудничество с исламскими финансовыми институтами и заимствование опыта и механизмов их работы могут стать одними из критических факторов успеха для экономик стран СНГ и Запада в качестве предполагаемых мер по выходу из кризиса.

Для такого сотрудничества финансовым учреждениям в первую очередь необходимо обеспечить работу в соответствии с принципами шариата, заложенными в основу исламского финансирования.

Основными выгодами от развития исламского банкинга в Европе и СНГ в условиях текущего кризиса и спада объемов производства могут быть:

- стимулирование деятельности предприятий путем привлечения свободных финансовых ресурсов, имеющихся у мусульманских стран, для финансирования инвестиционных проектов;

- способствование развитию деятельности финансовых институтов через развитие новых видов продуктов и повышение уровня их ликвидности при активном взаимодействии с зарубежными исламскими институтами;

- дальнейшее развитие бизнеса путем привлечения новых инвесторов.

На основе изученного материала можно предположить способ развития исламских банков в мировой финансовой системе.

Исламские банки, вливаясь в общемировой процесс глобализации продолжат свое распространение на большое число стран мира и будут функционировать в структурах экономик государств как альтернативные элементы кредитно-финансовой системы. Вместе с тем, необходимо учесть препятствующие факторы для их развития в виде негативного отношения к исламским финансовым институтам и к исламу в целом политиков ряда немусульманских стран, а также мировой элиты, владеющей основными финансовыми институтами мира и получающей свою прибыль в результате реализации процентной системы и наращивания денежной массы, не обеспеченной реальными материальными ценностями.

Благоприятствующим фактором в развитии исламских банков является и то, что мусульманское население составляет до 1/5 всего населения планеты.

В случае очередной масштабной кризисной волны мировая экономика может прибегнуть к новым финансовым моделям и взять за основу в развитии исламскую финансовую систему.

Исламские банки получат хорошую динамику развития и будут выступать в качестве альтернативы на рынке банковских услуг. Развивающиеся страны обретут возможность самостоятельного развития, переставая быть сырьевыми придатками постиндустриальных стран.

ЗАКЛЮЧЕНИЕ

исламский банкинг финансовый система

Исходя из вышеизложенного материала, можно сделать выводы, что исламские банки:

- направлены на социальное развитие общества в целом и человека в частности;

- имеют гибкую систему функционирования, основанную на шариате, что дает потенциал для приспособления к эволюционным процессам, как в мировой экономике, так и в экономиках отдельных стран;

- имеют высокую степень прозрачности, что благоприятно влияет на экономику государства, в котором действует банк;

- также это является значительным стимулом для сотрудничества различного рода финансовых институтов с данным банком и привлекает инвесторов;

- предлагают широкий спектр услуг, которых нет в банках западного типа, что делает исламские банки конкурентоспособными в мировой финансовой системе;

- имеют большую устойчивость к финансовым кризисам, нежели западные банки.

Исламская банковская система при ее правильном функционировании не порождает финансовых кризисов, подобных тем, с которыми сталкивается сегодня мир;

- на современном этапе прочно входят в международную финансовую систему.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Исламские финансы и бизнес [электронный ресурс] — Режим доступа: http://www.islamic-finance.ru <http://islamic-finance.ru/board/8-1-0-11>. — Дата доступа: 20.02.2013.

- Райзберг Б.А. Современный экономический словарь/ Б.А. Райзберг, Л.Ш. Лозовский, Е.Б Стародубцева. Москва: ИНФРА-М, 1997. — 496 с.

- Тудоровский Я.

Сговор жадных/ Я.Тудоровский //Аргументы и Факты. — 2009 . — №35. — С. 11.

- Ульченко, Н.Ю. Экономическое развитие и исламская экономика (опыт Турции и Ирана).

Исламское и общественное развитие в начале XXI века / Н.Ю. Ульченко, Н.М. Мамедова. Москва: Институт востоковедения РАН, 2005. — 496с.

- Информационное агентство [электронный ресурс] / — Режим доступа:<http://www.regnum.ru>.

— Дата доступа:26.02.2013.

- Беккин, Р.И. Исламские финансы в современном мире Экономические и правовые аспекты/ Р.И. Беккин. — Москва: Умма, 2004. — 283 с.

- Жданов, Н.В.

Исламская концепция миропорядка / Н.В. Жданов. — Москва: Международные отношения, 2003. — 568 с.

- Независимая газета. Ислам без процентов [электронный ресурс] / — Режим доступа: http://www.religion.ng.ru <http://www.religion.ng.ru>. — Дата доступа: 15.02.2013.

- Исламские финансовые институты в мировой финансовой архитектуре/ Р.И.

Беккин, Н.Г. Вовченко, Ю.С. Евлахова [и др.]; под общ. ред. К.В. Кочмола. — Ростов: РГЭУ «РИНХ», 2007. — 368 с.

- Коллонтай, В. Эволюция западных концепций глобализации /В. Колонтий //Мировая экономика и международные отношения. — МЭиМО, 2002. — №1.- С. 5-7.

- Липсиц, И.В.

Экономика: учебник для вузов / И.В. Липсиц. — Москва: Омега -Л, 2006. — 656 с.

- Макарова, С.М. Принципы исламской экономики и исламский общий рынок / С.М. Макарова // Востоковедение и Африканистика. — 2004. — № 1. — С. 18-20.

- Мамедова, Н.М.

Особенности экономического развития современных мусульманских государств (на примере Турции и Ирана) / Н.М. Мамедова, Н.Ю. Ульченко. — Москва: ОАО «Издательский Дом «Городец»», 2006. — 288с.

14. New horizon. Global perspective on Islamic banking [электронный ресурс] / -Режим доступа: <http://www.newhorizon-islamicbanking.com/>

- Дата доступа: 15.02.2013.

15. Исламский информационный портал[электронный ресурс] / — Режим доступа: <http://www.islam.ru>. — Дата доступа: 15.02.2013.