В соответствии с Законом РФ «Об организации страхового дела в Российской Федерации» гарантией финансовой устойчивости страховщиков являются наличие у них страховых резервов, достаточных для исполнения финансовых обязательств по договорам страхования, сострахования,

Страховые резервы отражают величину неисполненных на данный момент времени обязательств страховщика по заключенным со страхователями договорам страхования. Величина страховых резервов должна полностью перекрывать суммы предстоящих выплат по всем действующим в данный момент договорам страхования. От того, насколько правильно рассчитываются страховые резервы, как учитываются неисполненные или исполненные не полностью обязательства, зависят финансовая устойчивость страховой компании, ее платежеспособность, возможность выполнить принятые перед страхователями обязательства по предстоящим страховым выплатам.

В целях обеспечения финансовой устойчивости и гарантий страховых выплат страховщики инвестируют страховые резервы. В настоящее время страховые компании имеют широкий выбор путей страхового инвестирования и четко регламентированную нормативно-правовую базу размещения резервов.

Данная работа посвящена страховым резервам, оказывающим влияние на финансовую устойчивость страховщика, а также представляющим собой основной источник инвестиционной деятельности страховой компании.

В работе раскрываются экономическая сущность и значение страховых резервов, содержание понятия, структура и порядок формирования страховых резервов в России по страхованию жизни, а также по видам страхования иным, чем страхование жизни, представлены основные методы расчета

При написании работы основными источниками послужили нормативно-правовые акты Российской Федерации, учебники и учебные пособия по

Задачи работы:

- изучить понятие страховых резервов;

- рассмотреть характеристику страховых резервов, их формирование и порядок расчета;

- рассмотреть существующие возможности инвестирования страховых резервов, регулируемые законодательством Российской Федерации.

1. Понятие страховых резервов и их экономическая сущность

Страховая организация заинтересована в получении прибыли, как и любая коммерческая структура. Однако ее она может получить лишь в том случае, если будет выполнять свои страховые обязательства.[6, 135]

Статья 26 Закона РФ «Об организации страхового дела в РФ» гласит: «Для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового регулирования, формируют страховые резервы».[2]

Деятельность российской страховой компании на рынке личного страхования ...

... системы управления страховым портфелем рисков в деятельности страховых организаций в сфере личного страхования. Целью дипломной работы является анализ сделок личного страхования и разработка политики управления ими на примере страховой компании ОАО «РЕСО ...

Страховые резервы представляют собой совокупность имеющих целевой характер фондов денежных средств, с помощью которых распределяется ущерб среди участников страхования. Страховые резервы являются источником осуществления финансовых обязательств. [21, 91]Они образуются из полученных страховых взносов, используются исключительно для осуществления предстоящих страховых выплат, они не подлежат изъятию в федеральный бюджет и бюджеты иных уровней бюджетной системы РФ. [14, 54]

Страховые резервы отражают величину неисполненных на данный момент времени обязательств страховщика по заключенным со страхователями договорам страхования. Величина страховых резервов должна полностью перекрывать суммы предстоящих выплат по всем действующим в данный момент договорам страхования [6, 136], она варьирует, т.к. объем ответственности страховщиков изменяется в зависимости от действующих договоров. Размер страховых резервов изменяется соответственно уменьшению или увеличению страховой ответственности. Таким образом, страховые резервы могут увеличиваться лишь в той мере, в которой возрастает ответственность страховщика по договорам. Величина максимальной страховой ответственности, которую может взять на себя страховщик по отдельному риску, зависит от размера его собственных средств (не более 10%).[21, 91] От того, насколько правильно рассчитываются страховые резервы, как учитываются неисполненные или исполненные не полностью обязательства, зависят финансовая устойчивость страховой компании, ее платежеспособность, возможность выполнить принятые перед страхователями обязательства по предстоящим страховым выплатам.[6, 137]

В целях обеспечения финансовой устойчивости, платежеспособности размещение средств страховых резервов должно осуществляться на принципах диверсификации, возвратности, прибыльности и ликвидности.[14. 55]

— Принцип диверсификации — для сокращения случайностей в размещении, средства вкладываются в несколько объектов, т.е. наличие широкого круга объектов инвестиций средств с целью уменьшения возможного инвестиционного риска возникновения ущерба по оригинальному договору страхования. [18, 82]

- Принцип возвратности — подразумевается максимальное размещение активов и обязательная возможность возврата инвестированных средств в полном объеме, т.е. передача денег из резервов должна предусматривать возможность их возврата;

- Принцип прибыльности — обязательное получение дохода от инвестирования средств, т.е.деньги должны приносить прибыль;

- Принцип ликвидности — возможность быстро реализации инвестиций в сами деньги для обеспечения своевременной выплаты взятых обязательств.[15, 34]

Страховые резервы различают по значимости в финансовом механизме:

- резервы, служащие гарантией выполнения обязательств;

- резервы, временно используемые как ресурсы.

Принципиальное отличие страховых фондов и страховых резервов в том, что страховой фонд, формируется методом страхования и характеризует сумму страховых взносов, уплаченных страхователями в течение определенного периода. Страховые резервы отражают сумму «отложенных страховых выплат» на конкретную дату,[21, 92]

В соответствии с п.4 ст. 26 Закон РФ от 27.11.1992 N 4015-1 (ред. от 23.07.2013) «Об организации страхового дела в Российской Федерации» страховщики вправе инвестировать средства страховых резервов в порядке, установленном нормативным правовым актом органа страхового регулирования: «Правила размещения страховщиками страховых резервов», утвержденными приказом Министерства финансов № 100н от 08.08.2005г.[18, 84]

Страхование жизни в России

... в кредит; страхование жизни смешанное; страхование вкладов и др. Большинство видов страхования жизни имеют долгосрочный характер, что позволяет страховщикам аккумулировать значительные финансовые ресурсы, одновременно получая дополнительный доход от инвестирования резерва страховых премий. Страхование жизни, как ...

2. Виды страховых резервов

Резервы страховых организаций в соответствии с требованиями страхового законодательства России разделяются на:

- резервы по страхованию жизни;

- резервы по видам страхования иным, чем страхование жизни (рисковые виды).

Разделение страховых резервов на страхование жизни и рисковые виды страхования вызвано различным содержанием страховой защиты, функциями, задачами, характером риска и, наконец, методологией расчета тарифов.

Резервы по рисковым видам страхования включают: технические резервы и резерв предупредительных мероприятий. [5, 91]Основной целью формирования технических резервов является аккумуляция денежных средств, предназначенных для выполнения страховых обязательств при наступлении страхового случая. Технические резервы страховщика отражают его неисполненные обязательства по договорам страхования «не жизни» по состоянию на дату составления отчета.[6, 138]

Технические резервы, в свою очередь, делятся на обязательные и дополнительные. В число обязательных технических резервов входят:

- резерв незаработанной премии (РНП);

- резерв убытков.

Резерв убытков складывается из:

- резерва заявленных, но не урегулированных убытков (РЗНУ);

- резерва произошедших, но не заявленных убытков (РПНУ).

В число дополнительных технических резервов входят резерв катастроф и резерв колебаний убыточности. Дополнительные технические резервы образуются страховыми организациями в факультативном порядке по согласованию с Департаментом страхового надзора.[5, 92]

Структура страховых резервов представлена на рис. 1

Рис. 1 Структура страховых резервов

1 Резерв по страхованию жизни

страховой резерв стабилизационный убыток

Предназначен для выполнения обязательств страховщика по страховым выплатам (в том числе в виде пенсий, ренты, аннуитетов) по заключенным договорам при дожитии застрахованного до определенного срока или возраста или смерти застрахованного.[13, 27] Его формируют на основе самостоятельно разработанного и согласованного с «Положением о формировании страховых резервов по страхованию жизни».[12, 76]

Страховщики, при страховании жизни, должны накапливать страховые взносы, поступающие в течение всего периода действия договора страхования, для осуществления страховых выплат, которые чаще всего производятся в конце его срока. [13, 29]Величина резервов по страхованию жизни рассчитывается на основе НЕТТО-СТАВКИ, по заключенным договорам, которая определяется в соответствие со структурой страхового тарифа исходя из общей страховой премии, поступившей в отчетном периоде, за вычетом части страховой премии соответствующей доле нагрузке в структуре страхового тарифа. [19, 43]

Обязательства страховщика по видам страхования жизни рассчитывается с учетом нормы доходности, используемой при расчете страховых тарифов и согласованной.

Налогообложение страховой деятельности

... от страховой деятельности. К ним относятся: страховые выплаты по договорам страхования, сострахования и перестрахования. К страховым выплатам относятся выплаты рент, аннуитетов, пенсий и прочие выплаты, предусмотренные условиями договора страхования; возврат части страховых премий, ...

При отсутствии у страховщиков согласованного с «Положением о формировании страховых резервов по страхованию жизни» и использовании нормы доходности при расчете страхового тарифа, по данному страхованию рекомендованного определять размер резервов по страхованию жизни по формуле;

![]() где

где

Р — сумма резерва по виду страхования на отчетную дату;

— сумма резерва по виду страхования на начало отчетного периода;

- ί — годовая норма доходности в процентах, использованная при расчете тарифной ставки по виду страхования;

П — премия нетто, полученная в отчетном периоде;

— сумма выплат страхового обеспечения и выкупных сумм по виду страхования за отчетный период.[12, 77]

Резервы по страхованию жизни в России формируются как единый фонд, в странах ЕС состоят из двух частей: математических резервов, предназначенных для будущих выплат, и резерва усиленного фактора риска, предназначенного для текущих выплат. [9, 57] Основными являются математические резервы. Это разность между текущей стоимостью обязательств страховщика (предстоящие страховые выплаты по действующим договорам страхования) и текущей стоимостью обязательств страхователя (страховые взносы, которые должны в будущем уплатить страхователи по действующим договорам страхования).

Математические резервы в страховании жизни соответствуют резервам премий и резервам убытков, используемым для иных видов страхования, чем для страхования жизни.[21, 92]

Рассмотрим порядок формирования каждого вида страховых резервов по видам страхования иных, чем страхование жизни. Состав страховых резервов, требования к методам расчета страховых резервов и к информации, необходимой для расчета страховых резервов.[12, 80]

2.2 Резерв незаработанной премии (РНП)

Резерв незаработанной премии (РНП) — есть денежная оценка будущих обязательств страховщика по страховым случаям, по договорам долгосрочного страхования жизни и пенсий.

Средства РНП предназначены для выполнения еще неисполненных или не до конца исполненных страховых обязательств, когда известно

лишь то, что в оставшийся после отчетной даты срок действия договора

страховой случай может произойти.

После прохождения договора без наступления страхового случая за

счет полученного по нему дохода покрываются убытки по другим договорам и расходы на ведение дела по этому договору. Если же страховой случай наступил, то на покрытие убытка используются средства РНП (или РУ), а покрытие расходов на ведение дела по этому договору идет за счет других договоров.

Понятия заработанной и незаработанной премии.

Заработанная премия связана с выполненными обязательствами страховщика, а незаработанная — с невыполненными. Например, если по условиям договора страховой случай может произойти в любой момент срока действия договора, то с течением времени вероятность наступления страхового случая по этому договору снижается, причем пропорционально тому, во сколько раз оставшийся период действия договора меньше всего срока договора. В этом случае заработанная премия отвечает истекшему периоду действия договора, а незаработанная — не истекшему. [6, 136]

Особенности бухгалтерского учета страховых организаций на примере ...

... учебные пособия, научные работы по бухгалтерскому учету, анализу хозяйственной деятельности предприятия, страхованию, периодическая литература, нормативные документы и другие источники информации. 1.1 Учет и бухгалтерская отчетность страховых организаций Бухгалтерская отчетность в России в последние годы претерпела ...

Величина резерва незаработанной премии производится путем суммирования резервов незаработанных премий, рассчитанных по всем учетным группам договоров. В целях расчета резерва незаработанной премии в случае, когда дата вступления договора в силу (дата начала действия страхования) наступает позднее даты начисления страховой премии (взносов) по договору и расчет страховых резервов производится до даты вступления договора в силу (дата начала действия страхования), резерв незаработанной премии принимается равным величине начисленной страховой премии (взносов) (страховой брутто-премии) по договору.

Для расчета незаработанной премии по договору страхования (сострахования) начисленная страховая брутто-премия по договору страхования (сострахования) уменьшается на сумму начисленного вознаграждения за заключение договора страхования (сострахования) и отчислений от страховой брутто-премии в случаях, предусмотренных действующим законодательством.

Для расчета величины РНП используются следующие методы:

- «pro rata temporis» (далее — «про рата темпорис»);

- «одной двадцать четвертой» (далее — «1/24»);

- «одной восьмой» (далее — «1/8»).

Расчет РНП методом «про рата темпорис» осуществляется по каждому договору как произведение базовой страховой премии (страховая брутто премия, уменьшенная на сумму начисленного вознаграждения за заключение договора и отчислений, предусмотренных действующим законодательством) по договору на отношение неистекшего на отчетную дату срока действия договора (в днях) ко всему сроку действия договора (в днях).

РНП методом «про рата темпорис» в целом по учетной группе определяется путем суммирования резервов незаработанных премий, рассчитанных по каждому договору.

Расчет РНП методом «1/24» осуществляется так: договоры одной учетной группы группируют по подгруппам; в подгруппу включаются договоры с одинаковыми сроками действия (в месяцах) и с датами начала их действия, приходящимися на одинаковые месяцы; общая сумма базовой страховой премии по договорам, входящим в подгруппу, определяется суммированием базовых страховых премий, рассчитанных по каждому договору, входящему в подгруппу.

Для расчета РНП методом «1/24» принимается:

- дата начала действия договора приходится на середину месяца;

- срок действия договора, не равный целому числу месяцев, равен ближайшему большему целому числу месяцев.

Суммарный РНП методом «1/24» в целом по учетной группе определяется путем суммирования резервов незаработанных премий, рассчитанных по каждой подгруппе.

Расчет РНП методом «1/8» производится в следующем порядке: договоры, относящиеся к одной учетной группе, группируют по подгруппам. Затем в подгруппу включаются договоры с одинаковыми сроками действия (в кварталах) и с датами начала их действия, приходящимися на одинаковые кварталы.

Для расчета РНП методом «1/8» принимается:

- дата начала действия договора приходится на середину квартала;

- срок действия договора, не равный целому числу кварталов, равен ближайшему большему целому числу кварталов.

Незаработанная премия определяется по каждой подгруппе путем умножения общей суммы базовых страховых премий на коэффициенты для расчета величины резерва незаработанной премии.

Организация бухгалтерского учета в страховых организациях

... пособия, научные работы по бухгалтерскому учету, страхованию, периодическая литература, нормативные документы и другие источники информации. 1. Теоретические основы организации бухгалтерского учета в страховых организациях бухгалтерский учет отчетность страховой 1.1 Нормативное регулирование организации учета Деятельность любой организации находит отражение в бухгалтерской документации. Основные ...

Суммарный РНП методом «1/8» в целом по учетной группе определяется путем суммирования резервов незаработанных премий, рассчитанных по каждой подгруппе. [17, 27]

2.3

Резервы убытков (РУ)

Резервы убытков формируются страховщиком в целях аккумуляции средств по предстоящим страховым выплатам, которые определяются на основе уже произошедших страховых случаев, а также на основе их прогноза. Страховщик знает, что страховой случай произошел, и страховые выплаты либо уже идут, либо обязательно будут. Однако в зависимости от того, насколько юридически обоснована информация о наступившем страховом случае, в соответствии с российским страховым законодательством, выделяют РЗНУ и РПНУ.

Резервы заявленных, но неурегулированных убытков (РЗНУ) — это денежная оценка обязательств страховщика на отчетную дату по заявленным, но не урегулированным убыткам, дополнительно учитывающая возврат страховых премий и расходы на урегулирование убытков.[6, 137] Речь идет об обязательствах, возникших в связи со страховыми случаями, которые имели место в отчетном или предшествующих ему периодах и о факте наступления которых в установленном законом или договором страхования порядке заявлено страховщику.[5, 93]

Величина РЗНУ определяется по каждой неурегулированной претензии в сумме предстоящих страховых выплат. В этот резерв включаются необходимые средства для оплаты экспертных, консультационных или иных услуг, связанных с оценкой размера и снижением ущерба, нанесенного имущественным интересам страхователя (расходы по урегулированию убытков).

В случае, если убыток заявлен, но размер ущерба не установлен, для расчета принимается максимально возможная величина убытка, не превышающая страховую сумму. Величина РЗНУ рассчитывается следующим образом: сумма заявленных убытков за отчетный период, зарегистрированных в журнале учета убытков увеличенная на сумму урегулированных убытков за периоды, предшествующие отчетному уменьшенной на сумму уже оплаченных в течение отчетного периода убытков увеличенной на расходы по урегулированию убытков в размере 3% от суммы неурегулированных претензий за отчетный период.[5, 93]

Обобщенно расчет резерва заявленного, но неурегулированных убытков (РЗУ) производится следующим образом:

РЗУ = ЗУ о + СПв + РУ,

где ЗУ о — сумма заявленных убытков за отчетный период, зарегистрированных в журнале учета;

СП в — страховая премия, подлежащая возврату страхователям (перестрахователем) в связи с досрочными прекращением договоров;

РУ — расходы по урегулированию убытков, определяемые в размере 3% от неурегулированных претензий:

РУ = (ЗУ о + СПв ) * 0,03. [12, 83]

Резервы произошедших, но не заявленных убытков (РПНУ) — это денежная оценка обязательств страховщика по осуществлению страховых выплат на отчетную дату по произошедшим, но не заявленным убыткам в установленном законом или договором порядке, дополнительно учитывающая расходы на их урегулирование. [6, 137]

Расчет резерва произошедших, но незаявленных убытков (РПНУ) производится отдельно по каждой учетной группе договоров.

Расчет резерва произошедших, но незаявленных убытков осуществляется исходя из показателей, полученных по учетной группе: суммы оплаченных убытков (страховых выплат); суммы заявленных, но неурегулированных убытков; части страховой брутто-премии, относящийся к периодам действия договоров в отчетном периоде (заработанная страховая премия); других показателей. Для расчета страховых резервов заработанная страховая премия определяется как страховая брутто-премия, начисленная в отчетном периоде, увеличенная на величину резерва незаработанной премии на начало отчетного периода и уменьшенная на величину резерва незаработанной премии на конец этого же периода.

РПНУ = 1,03 x ПНУ, т.е. для расчета резерва, произошедшие, но незаявленные убытки увеличиваются на сумму расходов по их урегулированию в размере 3 процентов. [12, 84]

4 Стабилизационный резерв (СР)

Стабилизационный резерв (СР) является денежной оценкой обязательств страховщика по трудноизмеримым рискам. Данный резерв формируется за счет средств самого страховщика, этим он отличается от остальных технических резервов, которые формируются за счет страховых премий, т.е. за счет средств

Коэффициент состоявшихся убытков рассчитывается как отношение суммы произведенных в отчетном периоде страховых выплат по страховым случаям, произошедшим в этом периоде, резерва заявленных, но неурегулированных убытков и резерва произошедших, но незаявленных убытков, рассчитанных по убыткам, произошедшим в отчетном периоде, к величине заработанной страховой премии за этот же период.

В российском законодательстве стабилизационные резервы обозначаются как резерв колебаний убыточности и резерв катастроф.

Резерв колебаний убыточности (РКУ) предназначен для компенсации расходов страховщика на осуществление страховых выплат в случаях, если фактическое значение убыточности страховой суммы в отчетном периоде превышает ожидаемый уровень убыточности, явившийся основой для расчета нетто-ставки страхового тарифа по виду страхования.[19, 44] В благоприятные годы, когда фактическая убыточность ниже среднестатистической, экономия на выплатах по убыткам пополняет этот резерв, а в неблагоприятные, когда фактическая убыточность превышает среднестатистическую, из резерва берутся средства для покрытия убытков.

Резерв катастроф (РК) предназначен для покрытия чрезвычайного ущерба, явившегося следствием [5, 92] природных катастроф (наводнений, извержения вулканов, землетрясений и т. п.) или крупномасштабных аварий[13, 29], повлекших за собой необходимость осуществления страховых выплат по большому количеству договоров страхования. РК формируется по видам страхования, условиями проведения которых предусмотрены обязательства страховщика произвести страховую выплату в связи с ущербом, нанесенным в результате действия непреодолимой силы или крупномасштабной аварии [5, 93] и может использоваться в случаях, когда специальными решениями органов власти происшедшее событие признано катастрофой. Порядок формирования и использования данного резерва определяется страховой организацией самостоятельно и согласовывается с органом государственного страхового надзора.[13, 30]

5 Резерв предупредительных мероприятий (РПМ)

Кроме страховых резервов страховщики формируют так называемый резерв предупредительных мероприятий (РПМ).

РПМ формируется для финансирования мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества, а также для иных целей, предусмотренных страховщиком в «Положении о резерве предупредительных мероприятий» и согласованное с органом госудаственного страхового надзора. Этот резерв [13, 31] формируется путем отчислений от страховой брутто-премии, поступившей по договорам страхования в отчетном периоде[5, 91]. Размер отчислений определяется исходя из процента, предусмотренного в структуре тарифной ставки на указанные цели, и не может превышать 15%. Окончательная величина данного резерва соответствует сумме отчислений в него в отчетном периоде, увеличенной на размер резерва предупредительных мероприятий на начато отчетного периода и уменьшенной на сумму средств, израсходованных на предупредительные мероприятия в отчетном периоде,[13, 32] (с 2002 года — его образование производится на добровольной основе).

Резерв формируется за счет структурного элемента страхового взноса — нагрузки. Как правило, его доля в структуре брутто-премии не превышает 5%.[6, 138]

3. Инвестиционная деятельность страховой компании

Основная часть денежных отношений страховщиков — это формирование и размещение резервов, необходимых для реализации страховой деятельности.

В настоящее время страховые компании имеют, с одной стороны, широкий выбор путей страхового инвестирования, с другой стороны, четко регламентированную нормативно-правовую базу размещения резервов. Страховая компания должна иметь гарантии возврата вложенных средств и одновременно — возможность оперативно перевести активы в денежные средства для своевременного погашения обязательств. Вложенные в активы средства должны приносить определенный оговоренный доход и быть размещенными в различные виды активов. [17, 36]

В целях обеспечения финансовой устойчивости и гарантий страховых выплат страховщики инвестируют страховые резервы. Под инвестиционной деятельностью в страховании понимаются вложения средств в объекты предпринимательской и других видов деятельности в целях получения прибыли.[15, 35]

Страховые резервы — кредиторская задолженность, поэтому их большой размер в соответствии с принятыми обязательствами будет говорить о финансовой устойчивости страховщика, если они инвестируются на принципах диверсификации, возвратности, прибыльности, ликвидности.[12, 91] С целью соблюдения принципов ликвидности, возвратности и прибыльности активов, покрывавших страховые резервы, установлены нормативы оценки активов.

Степень соответствия инвестиционной деятельности в части размещения страховых резервов (показатель оценки активов) названным принципам и нормативам отражается показателем оценки активов СП, который определяется по формуле:

![]() ,

,

где СП-показатель оценки активов;

- n — количество инвестиционных активов;

- Hi- норматив оценки i-актива;

- bi- объем средств страховых резервов, инвестированных в i-актив;

- P — совокупный объем средств страховых резервов.

Нормативными актами Росстрахнадзора определены пороговые и рекомендуемые значения СП по страховым резервам, сформированным по договорам срочного страхования жизни и по страховым резервам, сформированным по видам страхования иным, чем страхование жизни.[15, 35]

Инвестиционная деятельность дает возможность страховым компаниям получать прибыль без удорожания страховых услуг. Доход от инвестиций может использоваться для дотаций по убыточным видам страхования.

Страховщики в своей инвестиционной деятельности при управлении средствами страховых резервов должны обеспечивать высокую рентабельность вложений, позволяющую сохранить реальную стоимость вложенных средств в течение срока инвестирования, и в случае необходимости реализовать размещенные активы.

На инвестиционную деятельность страховщика оказывают существенное влияние размеры и структура страхового портфеля по видам страхования, величина аккумулированных резервов и сроки распоряжения ими.[18, 86]

Инвестиционный доход — важная составляющая выручки от неосновной деятельности страховщика. На Западе в период, когда убыточность превышает 100 %, только доходы от инвестиций позволяют страховщикам обеспечить положительный финансовый результат и не обанкротиться. Страховая организация априори не предполагает заработать на страховании — положительную рентабельность ей гарантируют инвестиции. С ростом конкуренции, с увеличением расходов на ведение дела и повышением убыточности управление активами приобретает чрезвычайно важное значение. В настоящее время в некоторых страховых организациях инвестиционный доход существенно сказывается на общей величине дохода.[17, 36]

Основополагающее значение при осуществлении инвестиционной деятельности имеет оценка риска потери средств из-за неплатежеспособности (банкротства, ликвидации) организаций, в акции которых вложены средства страховщиков. Для осуществления таких оценок используются методики анализа платежеспособности, а также экспертные оценки специалистов. На основе проведенного анализа составляется перечень возможных объектов для инвестирования с их характеристиками, включающими оценку степени инвестиционного риска, из которых формируется инвестиционный портфель страховщика.

Выбор объектов инвестирования должен осуществляться страховыми организациями в зависимости от сроков, на которые могут быть размещены средства, которые определяются прогнозами сроков возникновения потребности в средствах для осуществления страховых выплат. Для составления прогнозов страховщики строят модели распределения вероятности времени наступления страховых случаев и размеров страховых выплат по различным видам договоров страхования на основе имеющейся статистики. На основе проведенных расчетов определяется соотношение между долгосрочными, среднесрочными и краткосрочными инвестициями, с тем, чтобы обеспечить высокую доходность в сочетании с надежностью и гибкостью вложений. Как правило, фундамент инвестиционного портфеля страховщиков составляют такие долгосрочные и низколиквидные вложения, как, например, недвижимость, которые, с одной стороны, обладают высоким уровнем надежности и могут принести существенный доход, но, с другой стороны, их продажа может быть сопряжена с существенными издержками. В то же время такие средне- и краткосрочные вложения, обладающие высокой ликвидностью, как акции, государственные ценные бумаги, средства на счетах банков, должны удовлетворять срочные и внезапные потребности страховых организаций в денежных средствах, например для осуществления страховых выплат. Для защиты страхователей от потерь, которые они могут понести в случае неплатежеспособности страховщиков, органы государственного страхового надзора осуществляют регулирование инвестиционной деятельности страховых организаций и в первую очередь контролируют инвестирование средств страховых резервов. Порядок такой инвестиционной деятельности определен, в частности, Приказом Минфина России от 02.07.2012 N 100н (ред. от 29.10.2012) «Об утверждении Порядка размещения страховщиками средств страховых резервов». В соответствии с этими правилами страховые резервы могут быть размещены в следующие виды активов:

- государственные ценные бумаги РФ — без ограничений;

- государственные ценные бумаги субъектов РФ и муниципальные ценные бумаги — в размере не более 30% от суммарной величины страховых резервов. При этом суммарная стоимость государственных ценных бумаг одного субъекта РФ не может превышать 15% от суммарной величины страховых резервов, а суммарная стоимость муниципальных ценных бумаг одного органа местного самоуправления не может превышать 10% от суммарной величины страховых резервов;

- вклады (депозиты) и векселя банков, имеющих лицензию на осуществление банковских операций, выданную Центральным банком РФ, а также депозитные сертификаты банка, условия выпуска и обращения которых утверждены выпускающим банком и зарегистрированы в Центральном банке РФ, — в размере не более 40% от суммарной величины страховых резервов;

- денежные средства на счетах в банках, в том числе в иностранной валюте;

- акции (за исключением акций страховых организаций) и облигации, включенные в котировальные листы организаторов торговли на рынке ценных бумаг, — в размере не более 30% от суммарной величины страховых резервов.

При этом суммарная стоимость ценных бумаг, эмитированных одним юридическим лицом и включенных в котировальный лист первого уровня хотя бы одним организатором торговли на рынке ценных бумаг, не может превышать 10% от суммарной величины страховых резервов. Суммарная стоимость ценных бумаг, эмитированных одним юридическим лицом и не включенных в котировальный лист первого уровня ни одним организатором торговли на рынке ценных бумаг, но включенных в котировальный лист второго уровня хотя бы одним организатором торговли на рынке ценных бумаг, не может превышать 5% от суммарной величины страховых резервов;

- доли в уставном капитале обществ с ограниченной ответственностью и вклады в складочный капитал товариществ на вере (за исключением долей и вкладов в уставном или складочном капитале страховщиков), в учредительных документах которых не предусмотрено правовых оснований, препятствующих изъятию средств в разумно короткие сроки, а также ценные бумаги, не включенные в котировальный лист ни одним организатором торговли на рынке ценных бумаг, — не более 10% от суммарной величины страховых резервов;

- жилищные сертификаты — в размере не более 5% от суммарной величины страховых резервов;

- инвестиционные паи паевых инвестиционных фондов, проспект эмиссии и правила которых зарегистрированы Федеральной комиссией по рынку ценных бумаг, и сертификаты долевого участия в общих фондах банковского управления, зарегистрированных в установленном порядке в Центральном банке РФ, — в размере не более 5% от суммарной величины страховых резервов;

- недвижимое имущество, за исключением отдельных квартир, а также воздушных, водных судов и космических объектов, — не более 20% от страховых резервов по страхованию жизни и не более 10% от страховых резервов по иным видам страхования.

При этом максимальная стоимость одного объекта недвижимости не может превышать 10% от суммарной величины страховых резервов;

- денежную наличность;

- слитки золота и серебра, находящиеся на территории РФ, — не более 10% от суммарной величины страховых резервов.

При этом суммарная стоимость ценных бумаг, прав собственности на долю в уставном капитале, средств на банковских вкладах (депозитах), в том числе удостоверенных депозитными сертификатами, а также в общих фондах банковского управления одного банка не может превышать 15% от суммарной величины страховых резервов. Кроме того, страховые резервы могут быть размещены только в ценные бумаги, которые отвечают следующим требованиям:

- допущены к выпуску и обращению на территории РФ, прошли государственную регистрацию в органах, определенных законами и другими правовыми актами, и получили в установленном порядке государственный регистрационный номер, если иное не предусмотрено законодательством;

— выпущены иностранными эмитентами и допущены к обращению на фондовых биржах или иных организаторах торговли на рынке ценных бумаг, имеющих лицензию (разрешение) на осуществление деятельности по организации торговли на рынке ценных бумаг, выданную соответствующим уполномоченным органом.

Величина страховых резервов, размещенных в активах, не относящихся к активам, расположенным на территории РФ, не может составлять более 20% от суммарной величины страховых резервов страховщика.[13, 34]

В Уставе каждой страховой компании есть пункт, определяющий необходимость создания страховых резервов — для покрытия непредвиденных расходов и возмещения убытков, связанных с производственно-хозяйственной деятельностью. Порядок образования данного резерва определен в Учредительном договоре Участников Общества.

По решению Общего собрания могут создаваться и другие резервы. Размер, порядок образования и использования соответствующих резервов определяются Общим собранием Участников.

Каждая страховая организация обязана в отчетный период предоставлять сведения о своей деятельности и её результатах в аудиторскую службу. Это необходимо с целью выявления реального экономического положения страховой организации и предоставления актуальной информации всем заинтересованным лицам.

В отчете о размещении страховых резервов по форме №7 (см. приложение №1) описывается весь процесс формирования страховых резервов на конец отчетного периода. Заполняется на основании данных аналитического учета по счетам учета финансовых вложений и других счетов, на которых учитываются активы, принимаемые для покрытия страховых резервов. Т.е., согласно отчету формы №7, страховые резервы включают в себя: резервы по страхованию жизни, резервы по видам страхования иным, чем страхование жизни, которые в свою очередь тоже делятся на ряд подвидов. Вместе с тем указывается, куда инвестируются средства, которые находятся в страховых фондах. Так же существует форма № 7а (см. приложение №2) «Отчет о размещении страховых резервов по обязательному медицинскому страхованию», которую составляют страховые организации, осуществляющие обязательное медицинское страхование. Страховые резервы по обязательному медицинскому страхованию включают в себя: резерв оплаты медицинских услуг, запасной резерв и резерв финансирования предупредительных мероприятий.

Форма №8 (см. приложение №3) «Страховые резервы по страхованию жизни» включают в себя: математический резерв; резерв выплат по заявленным, но неурегулированным страховым случаям; резерв выплат по произошедшим, но незаявленным страховым случаям; резерв расходов на обслуживание страховых обязательств; резерв дополнительных выплат (страховых бонусов); выравнивающий резерв.

Инвестиции осуществляются в различные финансовые инструменты. Этот процесс осуществляется на основании законодательной базы, как например, Законом Российской Федерации от 27.11.1992 N 4015-1 (ред. от 23.07.2013) «Об организации страхового дела в Российской Федерации». Следующий нормативный акт — Приказом Минфина России от 02.07.2012 N 100н (ред. от 29.10.2012) «Об утверждении Правил размещения страховщиками средств страховых резервов» как бы детализирует предыдущий и уточняет куда именно, то есть во что необходимо инвестировать средства страховых резервов.

Так же уточняются полные требования к порядку составления и представления отчета о размещении средств страховых резервов — п. 3 приложения 5 к приказу Минфина России от 11.05.2010 N 41н «О формах бухгалтерской отчетности страховых организаций и отчетности, представляемой в порядке надзора». Стоит отметить, что в данном отчете не отмечаются страховые резервы, которые сформированы не в соответствии и установленными правилами за исключением обстоятельств, которые не зависят от страховой организации. Такие активы отмечаются, например, в п. 4 отчета или в следующем п. 5 указываются реквизиты ценных бумаг, под которые положены резервы. То есть в отчете №7 мы видим предельную детализацию процесса формирования страховых резервов.

Глава 2.Практическая часть

Таблица.1

|

№ п/п |

Показатели/годы |

2011 |

2012 |

2013 |

|

1 |

Доходы, тыс.руб. |

800 000 |

880 000 |

950 000 |

|

2 |

Расходы, тыс.руб. |

450 000 |

600 000 |

570 000 |

|

3 |

Прибыль, тыс.руб. |

350 000 |

280 000 |

380 000 |

|

4 |

Кол-во работников, чел |

32 |

38 |

45 |

|

5 |

ФЗП, тыс.руб. |

300 000 |

400 000 |

500 000 |

|

6 |

Производительность труда |

1,53 |

1,57 |

1,98 |

|

7 |

Рентабельность |

0,4 |

0,3 |

0,4 |

1. Провести анализ собранных данных (динамика по годам и корреляция между различными показателями) в текстовой и графической форме

2. На основе данных организации сделать расчет:

- убыточности страховой деятельности (по трем видам страхования и организации в целом);

- убыточности страховой суммы;

уровень выплат

1 Анализ данных

Для анализа динамики показателей по годам необходимо рассчитать абсолютное изменение и темпы прироста.

Абсолютное изменение (![]() ) — это разность двух сравниваемых показателей: последующего и предыдущего или начального:

) — это разность двух сравниваемых показателей: последующего и предыдущего или начального:

![]() (1)

(1)

![]() (2)

(2)

где ![]() — показатель n-го года;

— показатель n-го года;

![]() — показатель базисного года.

— показатель базисного года.

Темп прироста рассчитывается по следующей формуле:

![]() (3)

(3)

![]() (4)

(4)

где ![]() — показатель n-го года;

— показатель n-го года;

![]() — показатель базисного года.

— показатель базисного года.

Таблица.2

Анализ динамики между показателями

|

№ п/п |

Показатели |

Значение |

Абсолютное изменение |

Темп прироста, % |

||||||

|

Общее |

в том числе |

Общий |

в том числе |

|||||||

|

2011 г. |

2012 г. |

2013 г. |

за 2012 г. |

за 2013 г. |

за 2012 г. |

за 2013 г. |

||||

|

1 |

Доходы, тыс.руб. |

800 000 |

880 000 |

950 000 |

150 000 |

80 000 |

70 000 |

18,75 |

10,00 |

7,95 |

|

2 |

Расходы, тыс.руб. |

450 000 |

600 000 |

570 000 |

120 000 |

150 000 |

-30 000 |

26,67 |

33,33 |

-5,00 |

|

3 |

Прибыль, тыс.руб. |

350 000 |

280 000 |

380 000 |

30 000 |

-70 000 |

100 000 |

8,57 |

-20,00 |

35,71 |

|

4 |

Кол-во работников, чел |

32 |

38 |

45 |

13 |

6 |

7 |

40,63 |

18,75 |

18,42 |

|

5 |

ФЗП, тыс.руб. |

300 000 |

400 000 |

500 000 |

200 000 |

100 000 |

100 000 |

66,67 |

33,33 |

25,00 |

|

6 |

Производительность труда |

1,53 |

1,57 |

1,98 |

0,45 |

0,04 |

0,41 |

29,41 |

2,61 |

26,11 |

|

7 |

Рентабельность |

0,40 |

0,30 |

0,40 |

0,00 |

-0,10 |

0,10 |

0,00 |

-25,00 |

33,33 |

Рис. Анализ динамики показателей

Как видно из таблицы, доходы в 2012 г. увеличились на 80 000 тыс. рублей (или 10%), а в 2013 г. их рост составил 70 000 тыс. рублей (или 7,95%).

Расходы в 2012 г. выросли на 150 000 тыс. рублей (или 33,33%), а в 2013 г. они сократились и составили 570 000 тыс. рублей, что на 30 000 тыс.рублей (или 5%) меньше, чем в 2012 г. Прибыль в 2012 г. сократилась на 70 000 тыс.руб. (или 20%) — это сокращение связано с резким ростом расходов, но в 2013 г. наблюдается рост по этому показателю, который составил 100 000 тыс.руб. (или35,71%).

Количество работников в 2013 г. увеличилось по сравнению с 2011 г. на 13 человек (или 40,63%).

Показатель рентабельности в 2012 г. сократился на 25%, но в 2013 г. вырос и снова составил 40%.

Далее проведем расчет показателя корреляции между показателями доходы и расходы. Для этого обозначим доходы за «x», а расходы за «y» и проведем расчет средних показателей, который представлен в Таблице.3.

Таблица.3

Расчетная таблица для определения корреляции

|

t |

x |

y |

xy |

x 2 |

y 2 |

|

2011 |

800 000 |

450 000 |

360 000 000 000 |

640 000 000 000 |

202 500 000 000 |

|

2012 |

880 000 |

600 000 |

774 400 000 000 |

360 000 000 000 |

|

|

2013 |

950 000 |

570 000 |

541 500 000 000 |

902 500 000 000 |

324 900 000 000 |

|

∑ |

2 630 000 |

1 620 000 |

1 429 500 000 000 |

2 316 900 000 000 |

887 400 000 000 |

|

876 666,67 |

540 000 |

476 500 000 000 |

772 300 000 000 |

295 800 000 000 |

![]()

![]()

![]()

Коэффициент корреляции рассчитывается по формуле:

![]() (5)

(5)

![]() .

.

![]() .

.

![]()

Вывод: т.к коэффициент корреляции равен 0,0000000002, тогда между доходами (x) и расходами (y) существует прямая слабая связь.

2 Рассчитать убыточность страховой деятельности

Убыточность страховой деятельности рассчитывается по формуле:

![]() (6)

(6)

где, Фр — отрицательный финансовый результат;

- Д — доходы.

Таблица.4

Страховые премии и выплаты по жилищному страхованию

|

Жилищное страхование |

2011г. |

2012г. |

2013г. |

|

1. Страховые премии тыс. руб |

60 000 |

100 000 |

150 000 |

|

2. Страховые выплаты, тыс. руб. |

25 000 |

54 000 |

70 000 |

|

3.отрицательный финансовый результат, тыс.руб. (1)-(2) |

35 000 |

46 000 |

80 000 |

|

4.Убыточность |

0,58 |

0,46 |

0,53 |

Таблица.5

Страховые премии и выплаты по жилищному страхованию

|

Медицинское страхование2011г.2012г.2013г. |

|||

|

1. Страховые премии, тыс. руб |

100 000 |

156 000 |

150 000 |

|

2. Страховые выплаты, тыс. руб |

53 000 |

77 000 |

68 000 |

|

3.отрицательный финансовый результат, тыс.руб. (1)-(2) |

47 000 |

79 000 |

82 000 |

|

4.Убыточность |

0,47 |

0,51 |

0,55 |

Таблица.6

Страховые премии и выплаты по жилищному страхованию

|

Страхование выезжающих за рубеж2011г.2012г.2013г. |

|||

|

1. Страховые премии, тыс. руб |

87 000 |

101 000 |

125 000 |

|

2. Страховые выплаты, тыс. руб |

23 000 |

36 000 |

32 000 |

|

3.отрицательный финансовый результат, тыс.руб. (1)-(2) |

64 000 |

65 000 |

93 000 |

|

4.Убыточность |

0,73 |

0,64 |

0,74 |

Таблица.7

Страховые премии и выплаты организации в целом

|

Страховая деятельность2011г.2012г.2013г. |

|||

|

1. Страховые премии, тыс. руб |

400 000 |

490 000 |

520 000 |

|

2. Страховые выплаты, тыс. руб |

203 000 |

240 000 |

260 000 |

|

3.отрицательный финансовый результат, тыс.руб. (1)-(2) |

197 000 |

250 000 |

260 000 |

|

4.Убыточность |

0,49 |

0,51 |

0,50 |

Рассчитать убыточность страховой суммы

Убыточная страховая сумма рассчитывается по формуле:

Усс=∑В/СС (7)

Где, ∑В- это сумма объема всех страховых выплат;

- СС-совокупная страховая сумма всех застрахованных.

Таблица.8

|

2011г. |

2012г. |

2013г. |

|

|

∑В, тыс.руб. |

203 000 |

240 000 |

260 000 |

|

СС,тыс.руб. |

550 000 |

650 000 |

670 000 |

|

Усс |

0,41 |

0,37 |

0,39 |

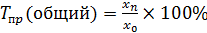

Рассчитать уровень выплат

Уровень выплат рассчитывается по формуле:

Ув = ∑В / ∑П * 100% (8)

Где, Ув — уровень выплат;

- €‘Р’ — СЃСѓРјРјР° страховых выплат;

- €‘Рџ — СЃСѓРјРјР° собранных страховых премий.

Таблица.9

|

2011г.2012г.2013г. |

|||

|

∑В, тыс.руб. |

203 000 |

240 000 |

260 000 |

|

∑П, тыс.руб. |

400 000 |

490 000 |

520 000 |

|

Ув, % |

50,75 |

48,98 |

50,0 |

Заключение

В России обязанность страховщиков формировать страховые резервы закреплена Законом РФ «Об организации страхового дела в Российской Федерации». Таким образом, страховые резервы — являются источником осуществления финансовых обязательств страховщика.

В заключении своей курсовой работы, мне хотелось бы сказать, что страховые резервы страховщика необходимы для обеспечения стабильности страхования, гарантий выплат и возмещений. Характер движения финансовых ресурсов в страховании ведет к тому, что в распоряжении страховщика в течение некоторого срока оказываются временно свободные денежные средства, которые могут быть инвестированы в целях получения дополнительного дохода. Инвестирование страховых резервов — размещение средств страховых компаний, предназначенных для осуществления страховых выплат на принципах диверсификации, ликвидности, прибыльности и возвратности. Инвестирование страховщиком таких временно свободных средств должно достаточно жестко регулироваться со стороны государства, поскольку страхователи объективно лишены возможности контролировать, насколько умело страховая компания распорядиться предоставленными ей средствами и не поставит ли она под угрозу выполнение обязательств по договорам страхования.

Страховые резервы являются гарантией страховых компаний возможности погашения страховых выплат в необходимый момент. При этом необходимо отметить, что страховые резервы представляют собой очень значительную сумму, не использование которой влечет за собой огромные убытки для компании. В связи с этим представляется необходимым инвестировать средства страховых резервов, однако направление инвестиций должно быть настолько безопасным, чтобы не повышался риск невозможности погашения страховых выплат.

Список используемой литературы

1. Гражданский кодекс Российской Федерации (часть вторая), гл. 48 Страхование от 26.01.1996 N 14-ФЗ (ред. от 02.12.2013)

— Закон РФ от 27.11.1992 N 4015-1 (ред. от 23.07.2013) «Об организации страхового дела в Российской Федерации»

— Федеральный закон от 25.02.1999 N 39-ФЗ (ред. от 28.12.2013) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»

— Приказ Минфина России от 02.07.2012 N 100н (ред. от 29.10.2012) «Об утверждении Порядка размещения страховщиками средств страховых резервов»

— Алексеева В.Е.Страхование: Учебно-практическое пособие. — Бузулук: Бузулукский гуманитарно-технологический институт (филиал) ОГУ, 2004 г., 100 с.

— Бахматов С.А., Бондарь Ю.В. Страхование: курс лекций. — Иркутск: Изд-во БГУЭП, 2007. — 153 с.

— Грищенко Н.Б. Основы страховой деятельности: Учебное пособие. Барнаул: Изд-во Алт. ун-та, 2001. — 274 с.

— Губкевич Т. В., Виницковская О. Н. СТРАХОВАНИЕ. Учеб. пос. — М.: РГОТУПС, 2003. — 125 с.

— Китайгородский П.Д, кандидат экономических наук, доцент Отв. редактор: И. И. Иваницкая, кандидат экономических наук, доцент, заведующая кафедрой менеджмента и маркетинга Сыктывкарского лесного института. — 126 с.

— Кормильцева Л.В. , Лапицкая Л.В., Башлакова И.В.- Страхование: пособие для студентов экономических специальностей днев. и заоч. форм обучения / Гомель: ГГТУ им. П.О. Сухого, 2005. — 82 с.

— Кричевский Н.А. СТРАХОВАНИЕ ИНВЕСТИЦИЙ Москва 2005 — 334 с.

— МАЗАЕВА М.В. СТРАХОВАНИЕ: ЭКОНОМИКО-ПРАВОВЫЕ ОСНОВЫ: Учебное пособие. Тюмень: Издательство Тюменского государственного университета, 2006г. — 302 с.

— Марчева И.А. Страхование: Учебно-методическое пособие. Составитель:- Нижний Новгород: Нижегородский госуниверситет, 2012. — 122 с.

— Самсонова И.А.СТРАХОВАНИЕ: Учебное пособие. — Владивосток: Изд-во ВГУЭС, 2007. — 148 с.

— Сапожникова С.М. Учебное пособие по дисциплине «Страхование». Смоленск: СФ АНО ВПО ЦС РФ «РУК», 2011. — 95 с.

— Скачкова О.А. Страхование. Конспект лекций

— Смородина М.И. Финансы страхования : учеб. пособие — М. : Изд-во МГТУ им. Н.Э. Баумана, 2010. — 73 с.

— Черногузова Т.Н. Страхование: Учебное пособие. — Калининград: Изд-во ФГОУ ВПО «КГТУ», 2008, — 119 с.

3 Уженцев В.А. Страхование. Учебный материал.- Владивосток: ДВГАЭУ, 2003. — 176 с.

19. Шкода В.И. Страхование: Учебно-методический комплекс по специальности I-26 02 03 Маркетинг. — Мн.: БГУИР, 2006 — 113 с.

— Страхование: учебно-методическое пособие (для студентов, обучающихся по специальностям «Бухгалтерский учет, анализ и аудит», «Менеджмент организации», «Национальная экономика», по направлениям «Менеджмент», «Прикладная информатика», «Экономика»).

— Горно-Алтайск: РИО ГАГУ, 2009. — 162 с.

— Страховое дело. Серия «Высшее образование». Москва: Национальный институт бизнеса. Ростов-на-Дону: Изд-во «Феникс», 2003. — 608 с.