В условиях коренных изменений, которые произошли в Республике Казахстан при переходе к рыночным отношениям, все более важную роль в экономике страны играют коммерческие банки, которые в качестве финансовых институтов обеспечивают услуги, жизненно важные для экономического роста и развития.

Особое место в ряду оказываемых коммерческими банками услуг занимают финансовые услуги.

Услуги коммерческих банков представляют собой выполнение банком операций, непосредственно направленных на удовлетворение потребностей клиента, связанных с перераспределением свободных денежных средств на финансовом рынке. Банковские услуги обеспечивают обществу механизм межотраслевого и межрегионального перераспределения денежных средств. В этой связи их деятельность и оказываемые ими услуги приобретают всевозрастающее значение

Оказывая услуги, коммерческие банки обеспечивают воспроизводственный процесс денежными ресурсами, гарантируя его непрерывность и слаженность, и обладают способностью определенным образом воздействовать на воспроизводственный процесс, корректировать его пропорции, темпы, масштабы.

Коммерческие банки, как крупнейшие участники финансового рынка, в сотрудничестве с другими финансовыми институтами могут способствовать развитию в регионах финансовой инфраструктуры, способной обеспечить услуги, адекватные нуждам региона.

Таким образом, без активизации роли банковской системы, без увеличения объема оказываемых услуг экономический рост не может быть долгосрочным. Наметившиеся тенденции положительных сдвигов в экономике, экономический рост должны быть соответствующим образом поддержаны услугами коммерческих банков, так как банковская система выступает как финансовый посредник, обеспечивающий трансформацию сбережений в эффективные инвестиционные проекты, в том числе и на региональном уровне.

В последнее время банки все активнее осуществляют нехарактерные для них операции, внедряясь в инновационные для банков сферы финансового предпринимательства, включая операции с ценными бумагами, лизинг, факторинг и иные виды кредитно-финансового обслуживания, постоянно расширяя круг и повышая качество предоставляемых услуг, конкурируя за привлечение новых перспективных клиентов.

Эффективность работы банка и его конкурентоспособность на рынке во многом зависят от внедрения новых банковских продуктов и технологий (процессов).

Новые продукты и технологии, реализуемые на рынке, представляют собой инновацию, что буквально означает «инвестиция в новацию». Банковская инновация — это реализованный в форме нового банковского продукта или операции конечный результат инновационной деятельности банка.

Курсовая — Центральный банк и коммерческие банки. Их функции ...

... механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, регулирует экономику и является ядром резервной системы. Коммерческие банки осуществляют различные виды банковских операций и услуг. Основная ...

Инновационными операциями коммерческих банков являются операции, которые могут выполнить и другие небанковские организации.

К ним относят:

- расчетно-кассовое обслуживание клиентов;

- лизинговые операции;

- факторинговые операции;

- трастовые операции.

Актуальность и недостаточная разработанность теоретических и практических вопросов развития банковских услуг и инноваций определили выбор темы курсовой работы, ее цель и задачи.

Целью курсовой работы является исследование теоретических основ рынка банковских услуг и инноваций, анализ развития услуг и инноваций в практике коммерческих банков Казахстана, а также определение путей развития рынка банковских услуг Казахстана.

Достижение поставленной цели предполагает решение следующих задач:

- исследовать подходы к раскрытию содержания банковских услуг и обобщить теоретические основы понятия;

- рассмотреть научно-обоснованное определение термина «банковская услуга», раскрыть особенности услуг, оказываемых коммерческими банками;

- дать понятие банковским инновациям;

- дать оценку современному состоянию рынка банковских услуг Республики Казахстан, определить направления его развития.

Объектом исследования является рынок банковских услуг.

Теоретической и методологической основой исследования явились научные труды отечественных и зарубежных ученых-экономистов, законодательные акты Республики Казахстан, постановления Правительства и инструктивные материалы Национального Банка Республики Казахстан.

Стратегия государства в области развития финансовой системы должна учитывать объем, качество и эффективность существующих финансовых институтов, а также спектр необходимых финансовых услуг. В этой связи большое значение отводится финансовым услугам, оказываемым коммерческими банками как крупнейшими участниками финансового рынка.

Финансовые услуги это самостоятельное экономическое понятие, которое в принципе достаточно широко употребляется в научной и учебной литературе, законодательных и инструктивных актах и глубокое изучение которого необходимо и важно с позиций рыночных отношений.

Проведенное системное исследование подходов к раскрытию содержания понятия «финансовая услуга» по основным направлениям его использования дает возможность раскрыть глубокое содержание данного термина. Анализ трудов отечественных и зарубежных ученых-экономистов показывает возможность изучения финансовых услуг исключительно в рамках расширенной трактовки финансовой системы, а, следовательно и финансов, то есть включающая кредит, страхование, финансовый рынок, что обусловлено сложившейся практикой, в основном мировой.

На основе изучения теоретических основ понятия «финансовая услуга», можно выделить следующие ключевые положения, определяющие его сущность и природу:

- во-первых, финансовая услуга есть продукт деятельности финансовых институтов в финансовой системе. Финансовая система (в расширенной трактовке) обеспечивает финансовые услуги, необходимые для экономического роста и развития;

- во-вторых, финансовая услуга имеет сферу обращения финансовый рынок, и через оказание финансовых услуг финансовый рынок выполняет функции по аккумуляции и перераспределению временно свободных денежных средств между субъектами имеющими избыток к субъектам, испытывающим дефицит в них;

— в-третьих, финансовая услуга предполагает выполнение действий, мероприятий, направленных непосредственно на потребителя (клиента), с целью удовлетворения его потребностей. Причем момент оказания услуги и ее потребления совпадает, что вытекает из особенностей понятия «услуга».

Финансовые средства предприятия

... у СЕКРЕТАРЯ ГАК (или у завуча). Там же необходимо уточнить, какие технические средства может использовать дипломник в процессе защиты ВКР (проекторы, компьютеры, видеотехнику и т.д.). ... бумаги той же фактуры и нанесении новых надписей. Допускается применение специальных корректирующих средств (типа "Штрих", "Редактор" и т.д.). Вписывать отдельные слова, символы или формулы в ...

Исходя из этих положений, анализа их экономического содержания, нами предлагается следующее определение понятия «финансовая услуга»:

Финансовая услуга — есть выполнение финансовыми институтами действий (операций), направленных непосредственно на потребителя (клиента), с целью удовлетворения его потребностей, связанных с перераспределением временно свободных денежных средств на финансовом рынке.

Как видно из определения, в процессе оказания финансовых услуг существуют сторона спроса (потребитель), сторона предложения, цена услуги. Подобная ситуация позволяет выделить такое понятие, как «рынок финансовых услуг», также широко используемое в теории и практике.

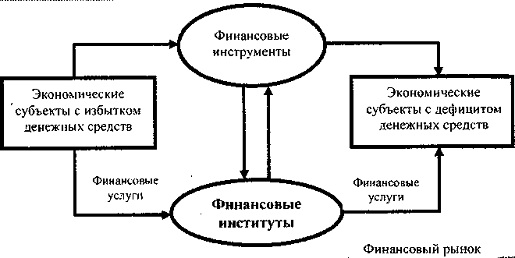

Соответственно, рынок финансовых услуг — это специфичная сфера рыночных отношений, обеспечивающая спрос и предложение на финансовые услуги. Важным моментом определения понятия «финансовая услуга» является наличие движения денежных средств в процессе их перераспределения. Это движение наблюдается при реализации страховых и пенсионных услуг (страховые платежи и пенсионные взносы), при кредитовании, при размещении средств на счетах в банке, то есть оно находит свое отражение в конкретных операциях финансовых институтов. Данное движение может иметь два вектора: к финансовому институту и от финансового института. Наиболее наглядно место финансовых услуг на финансовом рынке представлено на рисунке 1.

Рисунок 1 — Финансовые услуги на финансовом рынке

Дальнейший анализ сущности понятия «финансовая услуга» предполагает применение логической операции деления понятия по определенным признакам. Существует классификация финансовых услуг по характеру и направлению потоков денежных средств. С позиции коммерческого банка и всех финансовых институтов, финансовые услуги можно разделить на две основные группы по направлению финансовых потоков /9, c 216/:

- финансовые услуги, связанные с движением денежных средств от клиента к финансовому институту (входящие), в результате которых происходит образование и формирование денежных средств (фондов) финансового института;

- финансовые услуги, связанные с движением денежных средств от финансового института к клиенту (исходящие), то есть происходит их использование.

Данная классификация вытекает из определения финансовых услуг, она основана на их экономической природе и позволяет в некоторой степени раскрыть ее.

Финансовые услуги, как экономическое понятие, имеют определенные свойства, отличающие их от продукта промышленного предприятия. В качестве основных выделены следующие характеристики: неосязаемость и несохраняемость. К специфическим характеристикам финансовых услуг можно отнести такие как: производительный характер финансовых услуг; проведение финансовых услуг регламентируется законом и подлежит лицензированию и надзору со стороны контролирующего органа — преимущественно Центрального банка государства; автор новой финансовой услуги не имеет авторских прав; характерным свойством финансовых услуг является то, что их объектом выступают не просто деньги, перемещаемые в огромных суммах из одного региона (предприятия, сектора экономики) в другой, а движение капиталов в денежной форме. Кроме того, финансовые услуги коммерческих банков имеют специфичную черту, которая состоит в том, что они охватывают как активные, так и пассивные операции. Если финансовые услуги страховых компаний и пенсионных фондов находят свое отражение в основном в пассивной части баланса, то финансовые услуги коммерческих банков учитываются как в пассиве (депозитные услуги), так и в активе (кредитные услуги).

Оценка финансового состояния банка

... исследования финансового состояния является ЗАО Коммерческий Банк «КЕДР». Цель дипломной работы: оценить финансовое состояние коммерческого банка и предложить мероприятия по его улучшению. Задачи дипломной работы: исследовать теоретические аспекты финансового состояния и финансового анализа, рассмотреть методики анализа, дать оценку финансового состояния банка, ...

Финансовые услуги, будучи сами по себе действием, реализуют функции таких экономических механизмов как финансовый рынок, финансовое посредничество /12, c 116/. В этой связи большое внимание привлекает деятельность коммерческих банков по оказанию финансовых услуг, так как коммерческие банки являются крупнейшими участниками финансового рынка и крупнейшими финансовыми посредниками, что определяет практическую значимость нашего исследования.

Финансовые услуги коммерческих банков представляют собой выполнение банком операций, непосредственно направленных на удовлетворение потребностей клиента, связанных с перераспределением свободных денежных средств на финансовом рынке.

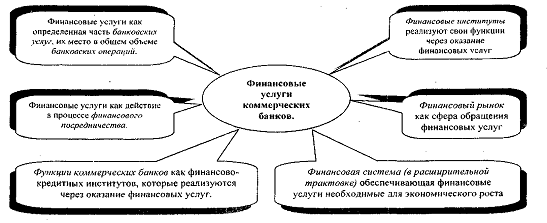

Взаимосвязь понятий «банковские операции» «банковские услуги» и «финансовые услуги» именно в деятельности коммерческого банка можно представить следующим образом (рисунок 2).

Рисунок 2 — Место финансовых услуг в деятельности коммерческих банков

Не следует считать, что банковские операции, а тем более банковские услуги, шире понятия «финансовые услуги» как это может показаться на рисунке 2. Банковские услуги (и операции) получили свое название от субъекта выполнения услуг (операций) — их производителя — банка. А термин «финансовые услуги», как было акцентировано нами выше, имеет более сложную природу и является продуктом финансового рынка. Таким образом, понятия «банковская услуга» и «финансовая услуга» лежат в разных плоскостях, и в области пересечения этих плоскостей появляется понятие банковские финансовые услуги или финансовые услуги коммерческих банков. Наиболее наглядно это представлено на рисунке 2.

То есть, финансовые услуги и банковские услуги, разные по своему содержанию и природе понятия, которыми, тем не менее, могут именоваться одни и те же операции. Например, банковский кредит является банковской услугой и в тоже время это финансовая услуга.

Рисунок 3 — Соотношение понятий «финансовые услуги», «банковские услуги», «финансовые услуги коммерческих банков»

Пассивные операции коммерческих банков

... курсовой работы являются пассивные операции банка. Предметом курсовой работы являются инструменты пассивных операций банка. Для достижения поставленной цели нужно решить главные задачи: Определение роли коммерческих банков в экономике Изучение основных операций коммерческого банка 1. Роль коммерческих банков в экономике История развития банковского ...

Таким образом, можно выделить место финансовых услуг коммерческих банков во взаимосвязи с другими понятиями финансовой науки (рисунок 4).

Рисунок 4 — Финансовые услуги коммерческих банков и их взаимосвязь с другими понятиями

Банковские услуги прежде всего можно подразделить на специфические и неспецифические услуги. Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида. выполняемых ими операций:

1) депозитные операции,

кредитные операции.

расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты).

Исторически данной операции предшествовала сохранная операция, когда люди помещали свои ценности на сохранение в банки, обеспечивающие надежность и безопасность сбережений. В последующем сохранность денежных средств стала перерастать в сохранность от обесценения. Люди стали помещать свои денежные ресурсы в банк не только как в наиболее удобное, безопасное место, но и в целях получения дохода, их сохранения от обесценения, инфляции. За помещение денег на депозит клиенты банка получают ссудный процент.

Кредитная операция является основной операцией банка. Не случайно банк иногда называют крупным кредитным учреждением. И это действительно так: в общей сумме активов банка основной удельный вес составляют кредитные операции. Чаще всего за счет кредитования клиентов банк получает и большую часть дохода. В современной структуре банковских операций кредитная операция однако не является основной. В силу экономического кризиса, инфляции и, следовательно, более высокого риска коммерческие банки предпочитают заниматься не столько кредитованием, сколько другими более доходными и менее рискованными операциями (например, валютными операциями).

Расчетные операции, которые производит банк, могут осуществляться как в безналичной, так и в наличной форме. По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товаро-материальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей. При расчетах банк выступает посредником между продавцами и покупателями, между предприятиями, налоговыми органами, населением, бюджетом. При производстве расчетов банки используют различное современное оборудование обеспечивающее быструю связь и техническую обработку документации поступающей в банк.

Рассмотренные три типа банковских операций называют традиционными банковскими операциями. Оттенок традиционности они приобретают прежде всего в том смысле, что исторически, на протяжении длительного времени переходят как наследие от одного поколения банков к другому. Можно сказать, что эти операции являются самыми древними: их выполняли «старые» банкирские дома, выполняют и современные большие и малые банки.

Но дело не только в этом. Оттенок традиционности данные операции приобретают и в том смысле, что создают условия сохранения статуса банка. Банками являются не вообще те или иные предприятия или организации, которые принимают вклады, выдают кредиты, или совершают расчеты между различными юридическими и физическими лицами. На практике довольно часто можно встретить фонды, которые принимают вклады на определенный срок и под определенный процент, но от этого они не становятся банками. Известно, например, что кредиты могут предоставляться также торговыми организациями, вообще всеми субъектами, у которых есть свободные денежные средства, но от этого они также не превращаются в банки, а сохраняют свой основной статус (положение).

Курсовая — Организационные инновации

... вспомогательных вопросов. Организационными инновациями не являются изменения в ведении бизнеса, организации рабочих мест или внешних связях, которые основаны на организационных методах, уже применяемых в организации. Инновационное развитие предприятия - процесс ...

Почта проводит платежи по поручению клиента, но не смотря на расчетные операции, которые она выполняет, остается почтой, а не превращается в банк.

Данные операции в своей совокупности образуют то, что называется банком. Юридически банк — это такое предприятие, которое осуществляет все три рассмотренные операции одновременно. Если какую-либо одну из трех чисто банковских операций та или иная организация не выполняет, то она по закону не может считаться банком, а переходит в разряд других финансовых институтов (в законе «О банках и банковской деятельности» они получили название «других кредитных учреждений»).

К разряду традиционных банковских операций можно отнести и кассовые операции. В современном законодательстве они не включены в состав базовых операций, из которых складывается банк, однако по своему назначению они отражают суть банковской деятельности. Трудно себе представить, что банк занимаясь депозитами, осуществляя кредитование и расчеты, не ведет кассовых операций.

Промежуточное положение между традиционными и нетрадиционными операциями занимают дополнительные операции. В их состав входят валютные операции, операции с ценными бумагами, операции с золотом, драгоценными металлами и слитками. Эти операции банки могут и не выполнять.

Помимо означенных в Законе «О банках и банковской деятельности» видов операций, банки могут оказывать следующие услуги, являющиеся нетрадиционными: выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; приобретение права требования от третьих лиц исполнения обязательств в денежной форме (факторинг); доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами (траст); осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с российским законодательством; предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; лизинговые операции; оказание консультационных и информационных услуг. В банковской практике распространены факты выдачи гарантий или поручительств по просьбе третьих лиц за исполнение ими обязательств в денежной форме. Третьими лицами могут быть и собственно клиенты банка, и партнеры по бизнесу своих клиентов, и различные общественные организации, и частные лица.

Принятие решения о поручительстве или гарантировании погашения обязательств основывается на сложившихся традициях взаимоотношений с должниками, изучении их кредитной истории, общих интересах, наличии залога или другого обеспечения, наличии страхового свидетельства о страховании наступления случая неисполнения своих обязательств, стабильности в получении доходов и перспектив развития бизнеса.

В состав нетрадиционных банковских услуг входят все другие услуги. Их достаточно много, в том числе:

посреднические услуги,

услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.),

предоставление гарантий и поручительств,

доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента),

бухгалтерская помощь предприятиям,

представление клиентских интересов в судебных органах,

услуги по предоставлению сейфов,

туристские услуги и др.

Банкам запрещено заниматься производственной и торговой деятельностью, а также страхованием.

В соответствии с рассмотренной классификацией и в зависимости от субъектов получения услуги предоставляются как юридическим, так и физическим лицам. Практически набор услуг тем и другим лицам может быть в тех или иных банках одинаков, неодинаковым может оказаться только их объем. В сводном перечне услуг российских коммерческих банков услуги, предоставляемые населению, занимают пока незначительный удельный вес, им еще предстоит увеличить количество видов операций для физических лиц (в том числе по совершению платежей, кредитованию производственных и потребительских нужд, приему вкладов и др.).

Поскольку банки аккумулируют (собирают) свободные денежные средства и их перераспределяют, направляют на возвратной основе нуждающимся хозяйственным организациям, банковские услуги могут осуществляться в форме как пассивных, так и активных операций. С помощью пассивных операций банки формируют свои ресурсы (например, за счет депозитов, продажи сертификатов, кредитов, полученных у других банков, и т.п.).

Осуществляя активные операции, банки размещают привлеченные и собственные ресурсы на нужды различных хозяйственных организаций и населения.

В зависимости от платы за предоставление банковские услуги подразделяются на платные и бесплатные услуги. Это однако не означает, что какой-то определенный тип услуг полностью является платным либо бесплатным. Дело банка определить, за какую разновидность, например, расчетных операций необходимо взыскивать плату с клиентов, а за какую — плату не устанавливать. По ряду соображений отдельные операции в составе расчетных, кредитных и депозитных могут осуществляться бесплатно.

По отношению к плате за услуги и, следовательно, к доходам банка могут быть применены и другие, более детальные признаки. Нередко выделяются банковские услуги, приносящие и не приносящие банковский доход, дорогостоящие и дешевые услуги. Так, большинство активных операций позволяет банку получить доход, в то время как его пассивные операции предполагают выплату процентов по определенным видам вкладов. Некоторые банковские услуги требуют больших затрат труда, поэтому их цена дороже. Например, обработка аккредитива стоит в банке дороже, чем обычный перевод денег по платежному поручению клиента.

В зависимости от связи с движением материального продукта банковские услуги подразделяются на два вида:

услуги связанные с его движением,

чистые услуги.

Поскольку банки своими денежными операциями обслуживают главным образом движение материального продукта, их основная часть бесспорно относится к первому виду услуг. Способствуя продвижению товаров, данные услуги банка (такие как, например, услуги предприятиям транспорта, связи, торговли) создают новую дополнительную стоимость. Чистые услуги предоставляются организациям, занятым непосредственно материальным производством, а также отдельным гражданам для удовлетворения их личных потребностей.

Как отмечалось, продуктом банка являются различного рода услуги. В отличие, к примеру, от продукта промышленного предприятия банковский продукт не выглядит зачастую как нечто материальное, вещественное. Кредиты и расчеты совершаются в порядке записей по счетам, в безналичной денежной форме. Поэтому в отличие от отраслей материального производства, где продукт приобретает конкретную товарную форму, банковский продукт нельзя складировать, производить про запас.

Нетрадиционные операции можно классифицировать:

- для физических либо юридических лиц;

2. связанные с увеличением материального продукта, либо так называемые «чистые» услуги;

- услуги, которые учитываются на балансовых счетах (могут быть активными и пассивными) и услуги, которые учитываются на внебалансовых счетах.

В основании всех нетрадиционных операций лежит договор.

Возникновение и развитие нетрадиционных операций обусловлено многими причинами:

- Снижение уровня доходности традиционных операций.

2. Обострение конкуренции между банками и небанковскими учреждениями, а также между самими коммерческими банками.

- Диверсификация банковских доходов путем увеличения в них части непроцентных доходов.

- Необходимость повышения ликвидности.

- Необходимость уменьшения рисков.

- Необходимость привлечения новых клиентов.

В Казахстане значительная часть нетрадиционных операций не получила широкого применения в практической деятельности коммерческих банков. Это связано с отсутствием либо несовершенством правовой базы, а также с современным состоянием экономики.

Эффективность работы банка и его конкурентоспособность на рынке во многом зависят от внедрения новых банковских продуктов и технологий (процессов).

Новые продукты и технологии, реализуемые на рынке, представляют собой инновацию, что буквально означает «инвестиция в новацию». Банковская инновация — это реализованный в форме нового банковского продукта или операции конечный результат инновационной деятельности банка.

Под банковским продуктом понимается материально оформленная часть банковской услуги (карточка, сберегательная книжка, дорожный чек, электронный кошелек и т.п.).

Банковский продукт имеет осязаемую форму, предназначенную для продажи на финансовом рынке.

Новый банковский продукт бывает двух видов:

- лимитированный — продукт, объем или количество выпуска которого строго квотируется. К лимитированным банковским продуктам относятся акции, облигации, кредитные соглашения и др. Данный продукт выпускается в расчете на конкретного покупателя;

— нелимитированный — продукт, объем (количество) выпуска которого не ограничен никакими квотами. Этот продукт выпускается в расчете на возможного потенциального покупателя, поэтому объем его выпуска не ограничивается никакими нормами, кроме фактора покупательского спроса. К нелимитированным банковским продуктам относятся пластиковые, расчетные и кредитные карточки, банковские счета и т.п.

Новый банковский продукт может быть представлен в форме:

- имущества;

- имущественного права.

Имущество представляет собой материальный объект собственности (деньги, мерные слитки золота, монеты, ценные бумаги и др.).

К банковскому продукту в форме имущественных прав относятся такие документы, как договор банковского счета, кредитные соглашения и т.п.

Банковская операция означает процедуру действий, направленную на решение определенной задачи по управлению банковским капиталом. Банковские операции как действия имеют неосязаемую форму, т.е. их нельзя потрогать и нельзя продать по фиксированной цене. Чтобы быть проданной, банковская операция должна стать материализованной. Формой материализации банковской операции является какой-то определенный документ (методические указания, инструкция и т.п.).

Этот документ представляет собой уже банковский продукт, т.е. он является объектом купли-продажи на финансовом рынке.

В качестве нового продукта банковская инновация проявляет себя только в процессе ее реализации на финансовом рынке или внутри банка. Спрос, предъявляемый покупателем на банковский продукт или операцию, определяет степень новизны этих видов нововведений.

Время является важным стимулом развития рынка и фактором победы в конкурентной борьбе. Опередить время — значит опередить конкурентов. Банк, который первым вышел со своей инновацией и захватил свою нишу рынка, быстро создает себе имидж. Банковская инновация есть функция времени. Она действует только в рамках времени, которые установлены начальной и конечной точками жизненного цикла данной инновации. А это значит, что банковской инновацией не могут считаться банковский продукт или операция, которые являются новыми только для данного банка.

С учетом этого под определение банковской инновации подпадают:

- новый банковский продукт, впервые появившийся на казахстанском финансовом рынке, т.е. только в одном банке;

- новый для Казахстана зарубежный банковский продукт, т.е.

новый банковский продукт, появившийся на казахстанском финансовом рынке, но уже давно реализуемый за рубежом на финансовых рынках других стран в соответствии с их конкретными условиями и юрисдикцией;

- новые финансовые операции.

Жизненный цикл банковской инновации — это определенный период времени, в течение которого банковский продукт или операция обладают активной жизненной силой и приносят банку как продуценту (производителю) и продавцу инновации определенную прибыль или другую реальную выгоду. Продуцент банковской инновации — ее производитель, т.е. сам банк или ассоциация банков. Концепция жизненного цикла банковской инновации вынуждает руководителя банка и его маркетинговую службу анализировать хозяйственную деятельность как с позиции настоящего времени, так и с точки зрения перспектив ее развития и обосновывать при этом необходимость систематической работы по планированию выпуска инноваций, а также по приобретению инноваций (банковский маркетинг).

Планирование банковской инновации можно осуществлять на протяжении всего ее жизненного цикла. Всю деятельность по планированию банковской инновации можно разделить на следующие элементы:

- исследование финансового рынка;

- исследование рынка банковской инновации по данному активу рынка;

- исследование продолжительности жизни банковской инновации;

- разработка банковской инновации (производство банковского продукта или новой операции);

- политика цен;

- реклама;

- мероприятия по продвижению банковской инновации;

- организация продажи (сбыта) банковской инновации;

- диффузия банковской инновации.

Как продуценту банковской инновации банку постоянно приходится решать задачи расширения существующих и освоения новых финансовых рынков, разработки банковской инновации и внедрения ее на рынке, а также эффективного управления банковской инновацией. Решение этих задач создает основу для определения необходимого периода времени, материальных, финансовых, трудовых и информационных ресурсов. Увязка времени и ресурсов в единый процесс определяет значимость концепции жизненного цикла банковской инновации для деятельности банков.

Жизненный цикл нового банковского продукта включает в себя семь следующих стадий:

- Разработка нового банковского продукта.

2. Выход на рынок.

- Развитие рынка.

- Подъем рынка.

- Стабилизация рынка.

- Уменьшение рынка.

- Падение рынка.

Наиболее важной является первая стадия, на ней определяются вероятность успеха реализации нового банковского продукта, его доходность, объемы спроса и поступления денег от реализации продукта. В процессе разработки банковского продукта продуцент проводит работу по инициации, поиску идеи, технико-экономическому обоснованию и созданию нового продукта. Продуцент финансирует все расходы по созданию нового банковского продукта. Собственно говоря, на этой стадии происходит вложение капитала, возврат которого вместе с доходом будет происходить на последующих стадиях.

Банковская операция реализуется в форме законченного продукта в двух направлениях:

- внутри банка — продуцента данной операции;

- на финансовом рынке путем продажи банковской операции другим финансовым инструментам.

Целями реализации банковской операции на рынке другим финансовым инструментам являются получение денежных средств в форме выручки и поднятие своего имиджа. Банковские операции не патентуются, но представляют собой ноу-хау. Поэтому продуцент банковской операции может потерять монополию на операцию, не продав ее на рынке.

Жизненный цикл новой банковской операции включает в себя

- Разработка новой банковской операции.

2. Реализация банковской операции.

- Стабилизация рынка.

- Падение рынка.

В качестве примеров можно привести возможные на казахстанском рынке банковские инновации:

- электронные денежные расчеты с применением пластиковых карточек;

2. банкомат как элемент электронной системы платежей;

- home banking — банковское обслуживание клиентов на дому или рабочем месте;

- форфейтинговые операции банков;

- форвардный опцион;

- операции «своп»;

В мае 2000 АО «Банк ЦентрКредит» принято в систему VISA International в качестве члена-участника (Participant Member).

В настоящее время Банк «ЦентрКредит» занимает одно из лидирующих позиций на рынке платежных карточек Республики Казахстан. За четыре года сотрудничества с Международной платежной системой Visa International Банк ЦентрКредит зарекомендовал себя как четвертый банк Казахстана по выпуску карточек Visa и расширению эквайринговой сети.

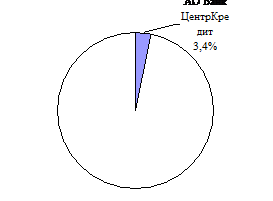

По данным Национального Банка РК на сентябрь 2010 года доля Банка ЦентрКредит в объеме карточек в обращении составила 3,4%. Доля Банка ЦентрКредит в сети обслуживания РК на сентябрь 2010 года составила 6% (таблица 1 и рисунок 5).

Таблица 1 — Анализ расчетов пластиковыми карточками АО « Банк ЦентрКредит«

|

Показатель |

Ед. изм. |

АО Банк ЦентрКредит |

В целом по РК |

Доля АО «Банк ЦентрКредит» в платежной системе Казахстана |

|

Совокупный объем эмиссии карт |

тыс. шт |

79,9 |

2350 |

3,4% |

|

Объем транзакций с использованием платежных карт за 2010 год |

млрд. тенге |

3,3 |

55 |

6% |

Рисунок 5 — Доля эмиссии пластиковых карточек АО «Банк ЦентрКредит» в совокупном объеме эмиссии карт Казахстана

За 2010 год количество выпущенных карточек Visa увеличилось на 176%. Количество транзакций по банкоматам за 2010 год возросло на 232%. Объем транзакций возрос на 249%. Обороты в торговых точках возросли на 97%.

За три года существования на рынке карточных услуг Банк «ЦентрКредит» занял прочные позиции в карточном бизнесе Республики. На этом этапе основной задачей банка является максимальное увеличение доли на рынке платежных карточек. Кроме этого, работа банка направлена на привлечение клиентов и удержание существующих клиентов путем предложения более качественных услуг.

Развитие эквайринговой сети также является приоритетным направлением карточного бизнеса Банка «ЦентрКредит». Банк «ЦентрКредит» ежегодно вкладывает значительные инвестиции в расширение сети банкоматов и pos-терминалов. Теперь перед банком стоит задача максимально использовать эквайринговую сеть путем повышения функциональности банкоматов и pos-терминалов.

Банк ЦентрКредит ежегодно осуществляет инвестиции в расширение сети обслуживания карточек. На 01 января 2011 года сеть обслуживания БЦК составила 72 действующих банкомата, 6 банкоматов находятся на стадии установки. В предприятиях торговли и сервиса Банком ЦентрКредит установлены 169 pos-терминалов, 106 pos-терминалов по выдаче наличных функционируют в филиалах Банка. В плане на 2011 год увеличить сеть банкоматов еще на 30 единиц, эквайринговую сеть на 209 pos-терминалов.

Операции с пластиковыми карточками относятся к числу наиболее доходных видов банковской деятельности как западных банков, так и, как показывает практика, отечественных. В среднем доход на единицу затрат в карточном бизнесе выше, чем по другим видам операций, так как банк принимает повышенный риск. Банк «ЦентрКредит» понимает значимость платежной карточки сегодня и намерен максимально развивать этот бизнес.

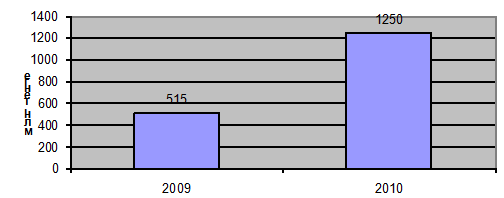

Динамика показателей развития инновационной услуги «Быстрая Выручка» в Банке Центркредит представлена в таблице 2.

Таблица 2 — Показатели развития инновационной услуги «Быстрая выручка» в Банке Центркредит (на конец периода)

|

Наименование показателя |

Годы |

Динамика (2010г. к 2009 г., в разах) |

|

|

2009 г. |

2010 г. |

||

|

Объемы переводов, млн. тенге |

515 |

1250 |

2,4 |

|

Количество переводов |

14000 |

57000 |

4 |

|

Объемы дохода, полученного от системы «Быстрая Выручка», млн. тенге |

1,42 |

3,4 |

2,3 |

|

Количество клиентов, юридических лиц |

60 |

207 |

3,4 |

Данные таблицы показывают, что в 2010г., по сравнению с 2009г. объемы переводов по кассовым операциям выросли в 2,4 раза, количество переводов в 4 раза (рисунок 6), в 3,4 раза выросла клиентская база и в 2010г. составила 207 организаций.

Рисунок 6 — Динамика объемов переводов по услуге «Быстрая Выручка» АО «Банк Центркредит»

Доход, полученный от внедрения системы «Быстрая Выручка», увеличился за год в 2,3 раза.

Благодаря применению банком высоких технологий, клиенты банка имеют возможность управлять своими счетами из любой точки мира в режиме реального времени по системе Интернет банкинг <#»648834.files/image005.gif»>

Рисунок 7 — Динамика количества сейфовых ячеек АО «Банк ЦентрКредит»

С 1996 года банк в партнерстве с компанией Western Union (США) начал предоставлять новый вид услуг: осуществление срочных денежных переводов по поручению физических лиц без открытия банковских счетов в 180

В первой половине июля 2010 года Western Union, в рамках соревнования «Тор Country Teams», провел обучающие тренинги по улучшению сервиса и качества обслуживания клиентов для регионов в следующих городах Атырау, Астана, Усть-Каменогорск.

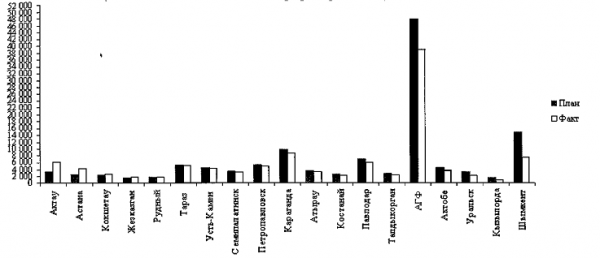

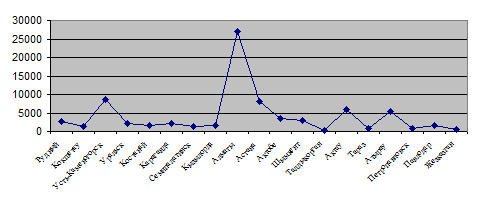

На рисунке 8 показано выполнение плана по доходам по филиалам банка.

Рисунок 8 — Western Union, выполнение плана по доходам в разрезе филиалов (дол. США)

По графику видно, что наибольшие доходы банк получает от Алматинского городского филиала. На вторых меcтах — города Караганда и Шымкент.

По итогам 2010 года можно отметить, что по большинству филиалов АО «Банк ЦентрКредит» были завышены плановые показатели по доходам от переводов Western Union, в результате практически по всем филиалам план был не выполнен. Исключение составляют такие филиалы как Актау, Астана, Кокшетау, Жезказган и Рудный.

Рассмотрим динамику по доходам и количеству переводов Western Union (таблица 4).

Таблица 4 — Сравнительная таблица по доходам и количеству переводов Western Union 2009 — 2010гг.

|

Филиал |

Кол-во пер-в |

Прирост, % |

Доходы |

Прирост, % |

||

|

2009г. |

2010г. |

2009г. |

2010г. |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

АГФ |

29739 |

35346 |

18,8 |

328235,7 |

419564,9 |

27,8 |

|

Астана |

2175 |

2162 |

-0,5 |

25970,29 |

26764,62 |

3,0 |

|

Актау |

2887 |

3224 |

11,6 |

28439,9 |

33858,85 |

19,0 |

|

Атырау |

1939 |

2437 |

25,6 |

22499,98 |

30304,67 |

34,6 |

|

Актобе |

2579 |

3432 |

33,0 |

29943,73 |

40331,56 |

34,5 |

|

Рудный |

2086 |

2093 |

0,3 |

16699,65 |

18118,3 |

8,5 |

|

Уральск |

2197 |

2521 |

14,7 |

22846,25 |

25384,24 |

11,1 |

|

Тараз |

5429 |

5828 |

7,3 |

47788,5 |

55821,89 |

16,8 |

|

Костанай |

3413 |

3411 |

-0,1 |

29871,74 |

33985,96 |

13,8 |

|

Караганда |

8287 |

9861 |

18,9 |

74566,24 |

96103,95 |

28,9 |

|

Кокшетау |

2691 |

2826 |

5,0 |

24320,93 |

25990,95 |

6,8 |

|

Кызылорда |

672 |

847 |

26,0 |

7270,43 |

9848,41 |

35,4 |

|

Шымкент |

11679 |

9563 |

-18,1 |

133790,7 |

127217,2 |

-4,9 |

|

Павлодар |

6316 |

6918 |

9,5 |

54364,75 |

72974,32 |

34,2 |

|

Жезказган |

1644 |

-0,6 |

15140,5 |

16479,47 |

8,8 |

|

|

Талдыкорган |

2960 |

3084 |

4,2 |

25401,63 |

31393,03 |

23,5 |

|

Семипалат. |

2920 |

2882 |

-1,3 |

30366,65 |

32561,75 |

7,2 |

|

Усть-Каменог. |

3571 |

4208 |

17,8 |

25804,78 |

41861,47 |

62,2 |

|

Петропавл. |

5241 |

4967 |

-5,2 |

51727,28 |

53767,92 |

3,9 |

|

Суб — Агенты |

9087,92 |

14366,92 |

58,0 |

|||

|

Итого |

98425 |

107194 |

8,9 |

1004137,55 |

1206700,38 |

20,1 |

В целом по банку количество переводов увеличилось на 8,9%, увеличение доходов произошло на 20,1%. Негативная тенденция наблюдается у ряда филиалов по снижению объема переводов: это филиалы городов: Шымкент (на 18,1%), Петропавловск (на 5,2%), Астана, Жезказган и Семипалатинск, Костанай (около 1% или менее).

Однако снижение доходов наблюдается только по филиалу в городе Шымкенту (на 4,9%).

В большинстве же филиалов наблюдает рост анализируемых показателей. По приросту количества переводов лидируют города Актобе (33%), Атырау и Кызылорда (по 26%), Алматы (18,8%) и Усть-Каменогорск (17,8%).

Доходы же от переводов Western Union увеличились наиболее всего в Усть-Каменогорске — 62%, Атырау, Актобе, Павлодар — свыше 34%.

Банком ежегодно составляется план по доходам от Western Union.

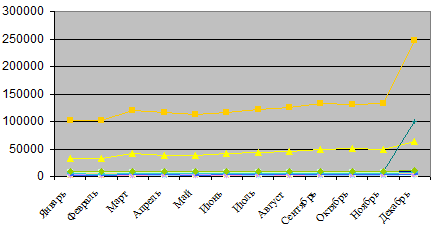

По приведенной информации можно наглядно рассмотреть динамику доходов от переводов Western Union по месяцам (рисунок 9).

Рисунок 9 — Динамика доходов от переводов Western Union по филиалам АО «Банк ЦентрКредит»

График помесячного поступления доходов от переводов Western Union показывает, что количество переводов возрастает из месяца в месяц, достигая своего пика к декабрю месяцу. Кроме того, сезонными колебаниями можно объяснить также значительный рост переводов в марте и сентябре месяце, что объясняется в первую очередь весенними праздниками и началом школьного и студенческого сезона в сентябре.

Проведем анализ переводов по системе Western Union в разрезе филиалов за два месяца 2011 года (таблица 5).

Таблица 5 — Количество переводов по филиалам — 2011 год

|

январь |

февраль |

итого |

Прирост |

Темп роста, % |

|

|

Актау |

355 |

446 |

801 |

91 |

125,6% |

|

Актобе |

178 |

280 |

458 |

102 |

157,3% |

|

АГФ |

2695 |

2967 |

5662 |

272 |

110,1% |

|

Астана |

299 |

393 |

692 |

94 |

131,4% |

|

Атырау |

173 |

243 |

416 |

70 |

140,5% |

|

Жезказган |

188 |

158 |

346 |

-30 |

84,0% |

|

Караганда |

837 |

975 |

1 812 |

138 |

116,5% |

|

Кокшетау |

293 |

328 |

621 |

35 |

111,9% |

|

Костанай |

227 |

256 |

483 |

29 |

112,8% |

|

Кызылорда |

100 |

104 |

204 |

4 |

104,0% |

|

Павлодар |

552 |

664 |

1 216 |

112 |

120,3% |

|

Петропавл. |

422 |

539 |

961 |

117 |

127,7% |

|

Рудный |

176 |

220 |

396 |

44 |

125,0% |

|

Семей |

224 |

259 |

483 |

35 |

115,6% |

|

Шымкент |

517 |

560 |

1 077 |

43 |

108,3% |

|

Талдыкорган |

230 |

267 |

497 |

37 |

116,1% |

|

Тараз |

463 |

453 |

916 |

-10 |

97,8% |

|

Уральск |

208 |

284 |

492 |

76 |

136,5% |

|

Усть-Кам-ск |

538 |

558 |

1 096 |

20 |

103,7% |

|

Суб-Агенты |

4858 |

5190 |

10048 |

332 |

106,8% |

|

Итого |

13533 |

15144 |

28677 |

1611 |

111,9% |

По таблице хорошо видно, что по двум филиалам (Тараз и Жезказган) наблюдается небольшое падение, по остальным филиалам количество переводов в феврале увеличилось, наибольший прирост наблюдается в Актюбинске и Атырау — 57 и 40% соответственно.

В целом по банку прирост объемов переводов произошел на 11,9%,

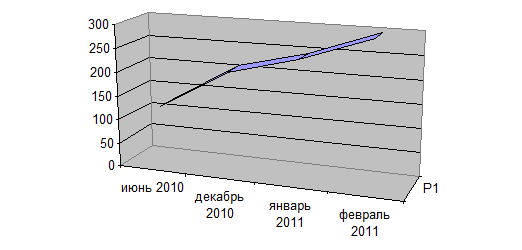

Система Домашний Банкинг была запущена АО «Банк ЦентрКредит» в 2010 году.

За период июнь 2010 года — февраль 2011 года количество пользователей, подключенных к системе Домашний банкинг АО «Банк ЦентрКредит» по городам Казахстана возросло со 124 пользователей в июне 2010 года до 298 — в феврале 2011 года (рисунок 10).

Частота платежей в неделю возросла с 24 до 44, переводов — с 8 до 27. Доля операций по системе «Домашний банкинг» в общей сумме совершенных операций в депозитном модуле только за последние два месяца возросла с 0,13% до 0,23%.

Рисунок 10 — Динамика подключения пользователей к системе Домашний Банкинг

Из всех крупных городов Казахстана, где имеются филиалы банка, к февралю 2011 года подключенные пользователи имеются во всех кроме Уральска. Наибольшее количество подключенных пользователей по республике было зафиксировано в Алматы (147 — в феврале), Караганде (в январе 140), Кызылорде (132 — в декабре).

Не смотря на наличие подключенных пользователей по 11 филиалам вообще никаких операций пока не производилось. Самыми активными являются Алматы, Кызылорда, Петропавловск.

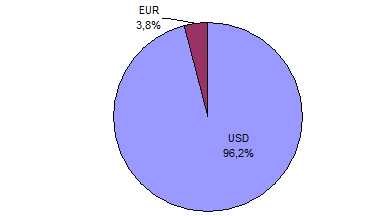

За январь-февраль 2011 года по системе «Контакт» было выплачено более 5 тыс. переводов, из них 29% — приходится на переводы в долларах США, и 71% — в евро, отправлено — 324 (только в долларах США).

По переводам в долларах США было выплачено 440,9 тыс. долл., 73 тыс. евро, отправлено — на 1,3 млн. Долларов США.

За два месяца сумма полученного банком дохода от данной операции составила более 19 тыс. дол. США. Структура доходов в разрезе долларовых переводов и в евро показана на рисунке 11.

Рисунок 11 — Структура доходов, полученных АО «Банк ЦентрКредит» по системе «Контакт» в разрезе валют

«Быстрые переводы» — это система, позволяющая осуществлять ускоренные электронные денежные переводы физических лиц (в течение нескольких минут) в тенге без открытия лицевых счетов клиентам.

Анализ величины переводов по системе «Быстрый перевод» показал, что в 2010 году (год начала введения подобной услуги) общая сумма переводов составила по всем филиалам банка 2,7 млрд. тенге, количество переводов превысило 68 тыс. тенге. Доходность данной операции для банка составила 3,6%, за два месяца 2011 года доходность увеличилась до 3,8%. В среднем с одного перевода банк получил по итогам 2010 года 1438 тенге, по двум месяцам 2011 года эта цифра составила 1325 тенге.

По регионам лидируют филиалы городов Алматы, Астана и Актау, причем по Алматы — более чем в 3 раза выше показатели, нежели по Астанинскому филиалу (рисунок 12).

Рисунок 12 — Уровень отправленных переводов по системе «Быстрый перевод» в разрезе филиалов АО «Банк ЦентрКредит»

Интернет-банкинг — это система предоставления банковских услуг не в банковском офисе, при непосредственном контакте клиента и банковского служащего, а на дому, на работе, в библиотеке, короче — везде, где это удобно клиенту. Иными словами для нас это ещё один канал доступа к своему банку и к своему счёту в этом банке. Но в отличие от традиционного канала доступа (банковское отделение) здесь нет очередей и вечно загруженных кассиров, работают такие системы без выходных и 24 часа в сутки, вы не привязаны к месту и, например, можете спокойно продолжать платить коммунальные услуги, отдыхая при этом за рубежом [].

Предпосылкой появления интернет-банкинга стало развитие средств связи и одновременное увеличение числа людей, пользующихся платными услугами связи. Сначала банки использовали телефонную сеть и операторские центры для обслуживания клиентов (telephone banking).

Позже у клиента появилась возможность, минуя оператора, самостоятельно осуществлять операции с помощью прямого модемного соединения (PC banking).

Однако прямое соединение к ресурсу банка было не только дорого, но и неудобно. По мере становления и демократизации сети Интернет для всё большего числа пользователей стало актуальным управлять своими финансами при помощи Интернета, в результате чего появился и стал распространяться интернет-банкинг [].

Управление банковскими операциями через Интернет становится все более популярным. Для финансовых организаций выгода заключается в сокращении издержек: отпадает необходимость открытия и содержания новых филиалов, а клиентам банков удобно управлять своим счетом не выходя за пределы квартиры или офиса [].

В Казахстане онлайн-банкинг получил распространение в последние 3−4 года. Анализ официальных сайтов казахстанских банков показал, что сегодня почти все они имеют системы дистанционного банковского обслуживания.

18 мая 2000 года стало официальной датой появления интернет-банкинга на территории Казахстана. В этот день о запуске своей системы онлайнового обслуживания Netbank. kz (ныне https: // ioffice. kz <https://ioffice.kz>

- объявил TEXAKABANK. Через 13 дней 1 июня 2000 года стартовал проект Народного Банка Казахстана с говорящим названием система «Интернет-Банкинг» (www.mybank. kz <http://www.mybank.kz>

- . В этот день одновременно во всех областных центрах страны состоялось открытие Интернет-касс, созданных специально для поддержания системы «Интернет-Банкинг» (www.mybank. kz/contacts. htm <http://www.mybank.kz/contacts.htm>

— []. На сегодня в Казахстане системы электронных банковских услуг для физических лиц представляют только 5 из 34 казахстанских банка, что составляет около 15%. Для сравнения в европейских странах процент банков предоставляющих интернет-услуги составляет от 30% (Франция) до 66% (Ирландия) [].

Существует два способа подключения — через Интернет (Казкоммерцбанк и ТуранАлемБанк) или путем визита в банковское отделение (TEXAKABANK, Народный Банк, АТФ банк).

Предложение интернет-услуг большинством отечественных банков говорит об их привлекательности. По оценкам специалистов, объем электронных услуг банков за последние годы значительно вырос. ТакПоказатели роста активности в системе за 10 месяцев 2005 года, по сравнению с аналогичным периодом 2004, свидетельствуют о том, что прирост по количеству услуг составил 598%, а по объему услуг — 1274%. Всего же среднемесячный прирост по количеству услуг за 2005 год составил 8%, а по объему услуг 24%. При этом существенная разница в росте оборота над ростом количества операции говорит о возрастающем доверии клиентов к инструментам интернет-банкинга [].

www.mybank. kz <http://www.mybank.kz>

Многие новшества, которые вводились в систему «Интернет-Банкинг», были и до сих пор остаются уникальными, причем не только для Казахстана. Народный банк стал первым банком в СНГ, который для поддержания своей системы электронных банковских услуг создал специальную сеть структурных подразделений. В 17 крупнейших городах страны были созданы сети Internet-касс. Банк стал первым и до сих пор единственным банком в Казахстане, предлагающим своим клиентам самостоятельное открытие различных депозитов через Сеть. Клиентам был предложен двойной тарифный план на банковские услуги — online banking (совершение операций самостоятельно клиентом) и offline banking (совершение операций менеджером по заявлению клиента) [].

В начале 2004 года руководство банка объявило, что Internet-система вышла на самоокупаемость, причем были окуплены все вложения в строительство касс, их оборудование, необходимое программное обеспечение и эксплуатацию. К лету, по официальным данным, ежемесячный доход системы в 15 раз превысил текущие расходы на нее.

Список доступных операций в системе «Интернет-Банкинг» включает в себя круглосуточный контроль за движением средств на своих Internet-счетах, открытие, пополнение и закрытие различных Internet-депозитов, мгновенные переводы по Казахстану, конвертацию валют, пополнение пластиковых карточек любого банка Казахстана, любые внутрибанковские и межбанковские денежные переводы, оплату услуг сотовой связи, провайдерских и ряда коммунальных услуг, получение переводов на Internet-счет из любой точки мира и т.д.

Среди других казахстанских банков, работающих на рынке Internet-услуг, выделяется Казкоммерцбанк. Пока его сайт обладает меньшим функционалом, но многие эксперты считают, что потенциал системы весьма высок.

Все преимущества использования электронной цифровой подписи (ЭЦП) становятся очевидны, когда мы взглянем на перечень услуг предоставляемые банками. Низкий уровень безопасности при идентификации клиента по ID и паролю не позволяет банкам предложить весь комплекс услуг через Интернет. Система АТФ банка пока вообще не позволяет делать финансовых операций. А Казкоммерцбанк и ТуранАлемБанк в основном ограничиваются лишь просмотром счетов и совершением предопределенных платежей.

Система управления банковским счетом посредством мобильного телефона была запущена Народным банком Казахстана 19 апреля 2005 г в рамках пилотного проекта с Visa Cemea — «Мобильный банк — Verified by Visa». Сервис стал доступен абонентам GSM-оператора ТОО «КаР-Тел» /Beeline, K-mobilе, Excess/. В течение 3-х последующих месяцев услуги системы «Мобильный банкинг» были расширены на пользователей CDMA-оператора АО «Алтел» /Dalacom, Pathword/ и ТОО GSM Kazakhstan /K-cell, Activ/. Начиная с 11 августа 2006 г данным сервисом был охвачен весь рынок сотовой связи Казахстана. В начале 2007 г банк планирует обрабатывать не менее 1 млн SMS-запросов в месяц.

С 1 марта 2006 г в систему «Мобильный банкинг» была внедрена возможность совершения платежей за оплату услуг сотовой связи непосредственного с сотового телефона /для абонентов K-mobile, Beeline, Dalacom, Pathword, K-cell/. За 10 месяцев 2006 г было произведено 27,5 тыс подобных платежей на общую сумму 26,7 млн тенге /около 213 тыс долл/.

В мае 2006 г для поддержки сервиса был запущен wap-сайт банка, а с 8 июня 2006 г клиенты системы «Мобильный банкинг» получили возможность, используя WAP-портал банка, осуществлять банковские операции.

Количество пользователей сервиса «Мобильный банкинг» /m-banking/ АО «Народный банк» Казахстана в 2006 г увеличилось в 3,8 раз до 130 тыс человек. Об этом сообщила пресс-служба банка.

Доходы системы «Мобильный банкинг» в 2006 г составили 168,2 млн тенге.

Банк сейчас ведет работы над третьим этапом развития сервиса — размещение банковского апплета /система управления банковским счетом через Интернет/ на SIM-карте телефона, что позволит клиенту получить на экран телефона удобное банковское меню и осуществлять уже любые платежи /как за сотовую связь, так и за коммунальные услуги, оплачивать покупки в в интернет-магазинах и т д/ и переводы /внутрибанковские, межбанковские, Card TO Card и т д/ непосредственно с сотового телефона. Банк планирует, что данные платежи будут абсолютно безопасны, так как будут подтверждаться электронной цифровой подписью клиента.

Система «Мобильный банкинг» — первая в Казахстане система управления карт-счетом посредством мобильного телефона. По данным компании — это самый востребованный сервис удалённого банкинга в стране.

Казахстанский рынок электронного банкинга только формируется, поэтому усиление конкуренции между банками, будет способствовать сегментации рынка, новым маркетинговым решениям и предложениям клиентам новых услуг.

Исходя из результатов проведенного исследования, были сделаны следующие выводы и предложения.

Банковские услуги прежде всего можно подразделить на специфические и неспецифические услуги. Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида выполняемых ими операций:

1) депозитные операции,

) кредитные операции.

) расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты).

Кредитная операция является основной операцией банка. Не случайно банк иногда называют крупным кредитным учреждением. И это действительно так: в общей сумме активов банка основной удельный вес составляют кредитные операции.

Расчетные операции, которые производит банк, могут осуществляться как в безналичной, так и в наличной форме. По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товарно-материальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей.

Рассмотренные три типа банковских операций называют традиционными банковскими операциями. Оттенок традиционности они приобретают прежде всего в том смысле, что исторически, на протяжении длительного времени переходят как наследие от одного поколения банков к другому. Можно сказать, что эти операции являются самыми древними: их выполняли «старые» банкирские дома, выполняют и современные большие и малые банки.

Данные операции в своей совокупности образуют то, что называется банком. Юридически банк — это такое предприятие, которое осуществляет все три рассмотренные операции одновременно. Если какую-либо одну из трех чисто банковских операций та или иная организация не выполняет, то она по закону не может считаться банком, а переходит в разряд других финансовых институтов (в законе «О банках и банковской деятельности» они получили название «других кредитных учреждений»).

К разряду традиционных банковских операций можно отнести и кассовые операции. В современном законодательстве они не включены в состав базовых операций, из которых складывается банк, однако по своему назначению они отражают суть банковской деятельности. Трудно себе представить, что банк занимаясь депозитами, осуществляя кредитование и расчеты, не ведет кассовых операций.

Промежуточное положение между традиционными и нетрадиционными операциями занимают дополнительные операции. В их состав входят валютные операции, операции с ценными бумагами, операции с золотом, драгоценными металлами и слитками. Эти операции банки могут и не выполнять.

Помимо означенных в Законе «О банках и банковской деятельности» видов операций, банки могут оказывать следующие услуги, являющиеся нетрадиционными: выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме; приобретение права требования от третьих лиц исполнения обязательств в денежной форме (факторинг); доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами (траст); осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с российским законодательством; предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей; лизинговые операции; оказание консультационных и информационных услуг. В банковской практике распространены факты выдачи гарантий или поручительств по просьбе третьих лиц за исполнение ими обязательств в денежной форме. Третьими лицами могут быть и собственно клиенты банка, и партнеры по бизнесу своих клиентов, и различные общественные организации, и частные лица.

В состав нетрадиционных банковских услуг входят все другие услуги. Их достаточно много, в том числе:

посреднические услуги,

услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.),

предоставление гарантий и поручительств,

доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента),

бухгалтерская помощь предприятиям,

представление клиентских интересов в судебных органах,

услуги по предоставлению сейфов,

туристские услуги и др.

Банкам запрещено заниматься производственной и торговой деятельностью, а также страхованием.

В Казахстане значительная часть нетрадиционных операций не получила широкого применения в практической деятельности коммерческих банков. Это связано с отсутствием либо несовершенством правовой базы, а также с современным состоянием экономики.

В процессе исследования сделана попытка осветить наиболее важные моменты инновационной деятельности, раскрыть технологию разработки новых банковских продуктов и их классификация. При этом нельзя было пройти мимо таких вопросов, как развитие банковской системы (электронные расчеты — этап этого процесса), методы определения экономической эффективности применения новых банковских продуктов, передового опыта в этом деле и некоторых других, раскрываемых в двух главах настоящей курсовой работы.

Эффективность работы банка и его конкурентоспособность на рынке во многом зависят от внедрения новых банковских продуктов и технологий (процессов).

Новые продукты и технологии, реализуемые на рынке, представляют собой инновацию, что буквально означает «инвестиция в новацию». Банковская инновация — это реализованный в форме нового банковского продукта или операции конечный результат инновационной деятельности банка.

Новый банковский продукт бывает двух видов: лимитированный и нелимитированный. Лимитированный — продукт, объем или количество выпуска которого строго квотируется. К лимитированным банковским продуктам относятся акции, облигации, кредитные соглашения и др. Данный продукт выпускается в расчете на конкретного покупателя. Нелимитированный — продукт, объем (количество) выпуска которого не ограничен никакими квотами. Этот продукт выпускается в расчете на возможного потенциального покупателя, поэтому объем его выпуска не ограничивается никакими нормами, кроме фактора покупательского спроса. К нелимитированным банковским продуктам относятся пластиковые, расчетные и кредитные карточки, банковские счета и т.п.

Новый банковский продукт может быть представлен в форме либо имуществ, либо имущественного права.

В качестве нового продукта банковская инновация проявляет себя только в процессе ее реализации на финансовом рынке или внутри банка. Спрос, предъявляемый покупателем на банковский продукт или операцию, определяет степень новизны этих видов нововведений.

С учетом этого под определение банковской инновации подпадают: новый банковский продукт, впервые появившийся на казахстанском финансовом рынке, т.е. только в одном банке; новый для Казахстана зарубежный банковский продукт, т.е. новый банковский продукт, появившийся на казахстанском финансовом рынке, но уже давно реализуемый за рубежом на финансовых рынках других стран в соответствии с их конкретными условиями и юрисдикцией; новые финансовые операции.

В курсовой работе рассмотрены вопросы планирования банковской инновации и понятие ее жизненного цикла, элементы деятельности банка по планированию банковской инновации.

1. Инвестиционный Меморандум простых и привилегированных акций АО «Лизинговая компания «Астана-финанс», Астана, 2009, С.18

2. Годовой отчет АО «БТА ORIX Лизинг» (БТА ОРИКС Лизинг) по состоянию на 01 января 2008 года (в соответствии с подпунктом 2. пункта 4. Договора о листинге негосударственных эмиссионных ценных бумаг от 29 декабря 2005 г.)? Алматы 2008 г.

3. Литвинова Н. Лизинг становится ближе // Эксперт — Казахстан, №7 (9) от 12.04.2004

4. Демина А. Долги. с правом передачи <http://zakon.kz/our/news/news.asp?id=30066333> // Казахстанская правда, 18.08.2006, с.2

. Положения о проведении факторинговой сделки Акционерным Обществом «Фонд развития малого предпринимательства» субъектам малого предпринимательства

6. Полещук В. Факторинговые операции коммерческих банков // Хозяйство и право в Беларуси, http://www.iparegistr.com/bnpi/3/a03. php3

7. Обзор казахстанского рынка банковских интернет-услуг // Журнал «Интернет и Я», №5/2005

. Батищева Т. Быстрый банкинг требует терпения // Эксперт Казахстан №26, 14 ноября 2005

. Галиев А. Как развивать Internet-услуги в стране, где мало компьютеров // Computerworld #30/2004

. Количество пользователей сервиса «Мобильный банкинг» Народного банка Казахстана в 2006 г увеличилось до 130 тыс человек // ПРАЙМ-ТАСС, 2007-01-29